Пополнение счета транспондера ЗСД через банки и терминалы

Газпромбанк осуществляет прием и зачисление переводов (платежей) плательщиков-физических лиц в адрес ООО «ОСА-Север», осуществляемых со счетов банковских карт Банка и банковских карт иных эмитентов, через электронные устройства и мобильные приложения (ИПТ, Банкоматы, система «Домашний Банк» и «Телекард»).

Система «Домашний Банк» — система дистанционного банковского обслуживания, предназначенная для предоставления Клиентам Банка — физическим лицам ряда услуг и возможности совершения отдельных видов банковских операций по принадлежащим им счетам посредством соответствующего web-интерфейса.

Система «Телекард» — программно — аппаратный комплекс, включающий в себя специализированное программное обеспечение, устройство доступа, базы данных, систему обмена SMS — сообщениями, систему обмена данными через Интернет с применением кодирования и предназначенный для удаленного доступа Держателей карт к информации по их картам, к ряду услуг и возможности совершения отдельных видов банковских операций по принадлежащим им счетам с использованием мобильных телефонов.

Информационно-платежный терминал (ИПТ) — устройство для осуществления переводов денежных средств с использованием банковских карт платежной системы VISA, MasterCard, а также без использования банковских карт (без открытия счета), функционирующее в автоматическом режиме.

Банкомат — устройство для осуществления в автоматическом режиме (без участия уполномоченного лица Банка) выдачи и (или) приема средств наличного платежа (банкнот) с использованием банковских карт, наличных денежных расчетов и (или) расчетов с использованием банковских карт, передачи распоряжений Банку об осуществлении расчетов по поручению Плательщиков по их банковским счетам и для составления документов, подтверждающих передачу соответствующих распоряжений.

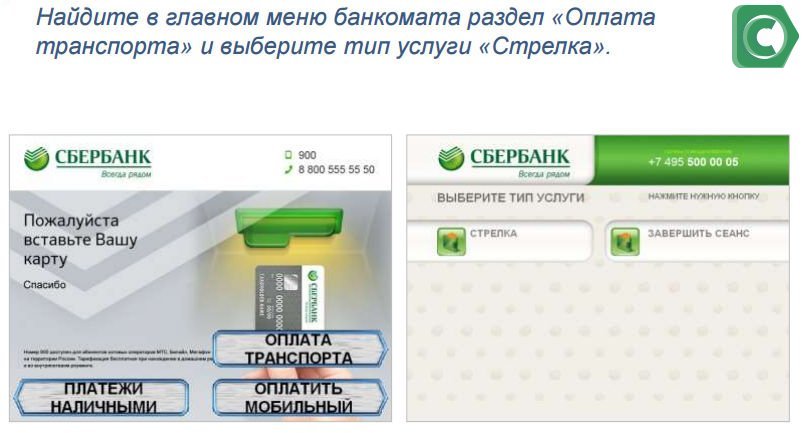

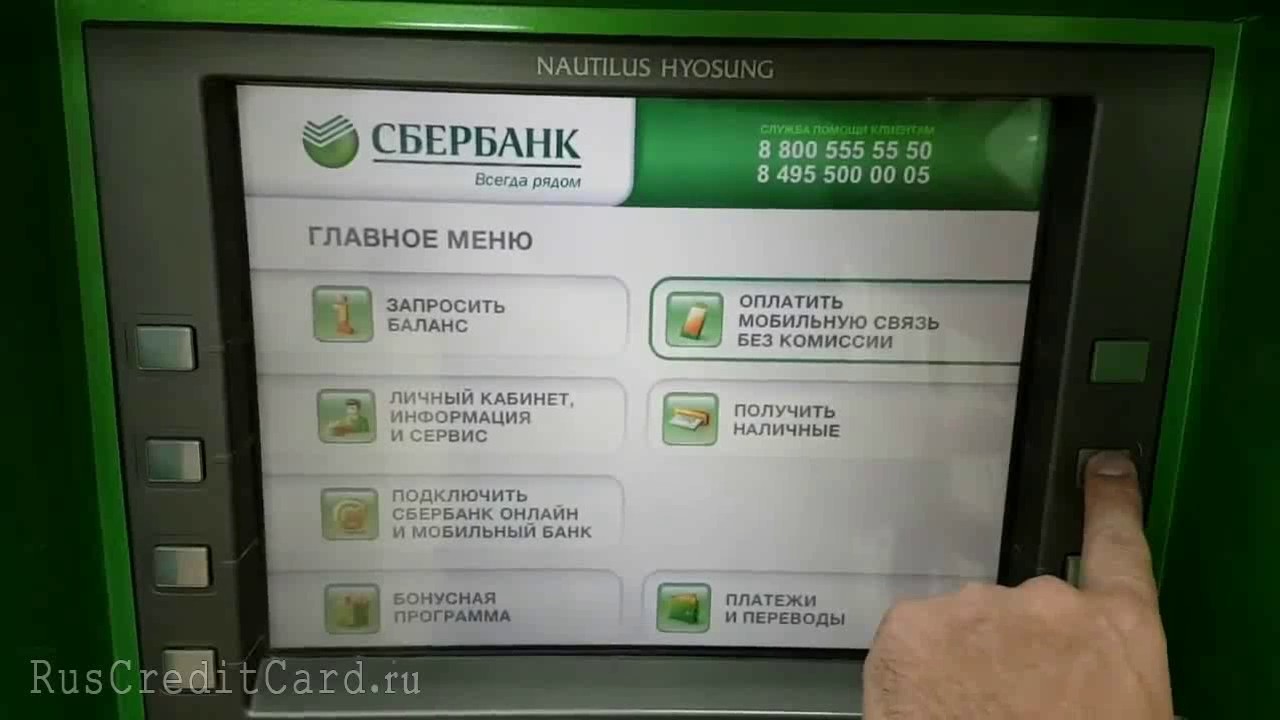

Оплата через терминал/банкомат ПАО «Сбербанк»

Узнать место расположения ближайшего устройства самообслуживания ПАО «Сбербанк» можно на официальном сайте Банка .

Оплата абонемента возможна только в устройствах самообслуживания, оборудованных сенсорным экраном. Визуальное оформление экрана может отличаться для разных моделей устройств, сценарий оплаты при этом не меняется.

Внимание! При использовании данного способа оплаты Банк взимает дополнительную комиссию:

- В случае оплаты банковской картой : 1% от суммы платежа.

- В случае оплаты наличными средствами 2% суммы платежа (мин. 20.р)

Порядок оплаты абонемента

Для осуществления оплаты абонемента при помощи терминала или банкомата ПАО «Сбербанк», необходимо выполнить следующие действия:

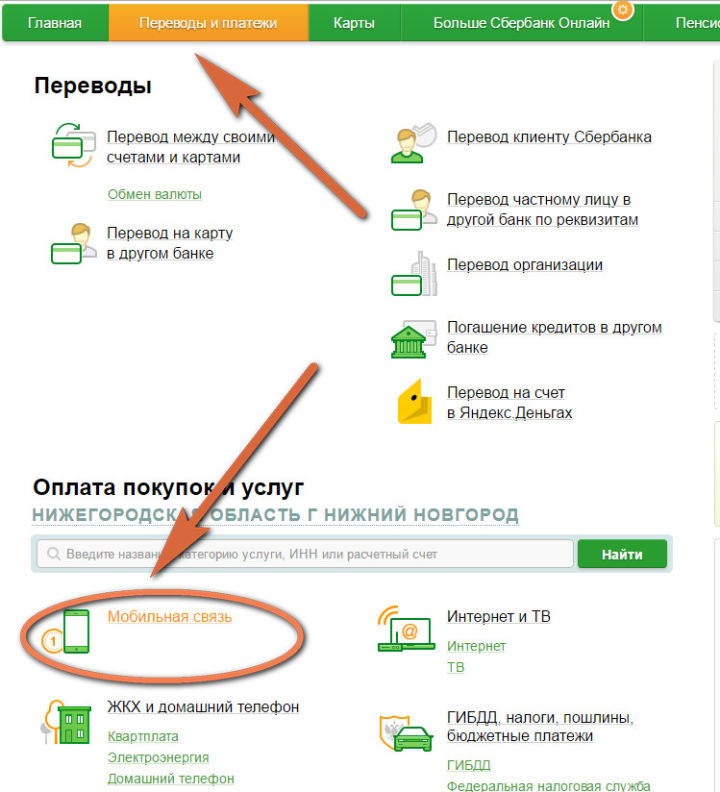

1. В меню устройства выбрать пункт «Платежи и переводы ».

2. Перейти в раздел «Товары и услуги».

3. Указать поставщика услуг «Транспорт».

4. На следующем этапе выбрать «Пермская дирекция ДД».

5. В открывшемся меню выбрать услугу «Покупка абонемента».

6. В случае оплаты наличными средствами внимательно прочитайте оферту. Устройства самообслуживания сдачи не выдают! Если внесена сумма больше, чем стоимость абонемента, остаток денежных средств будет переведен на услугу, выбранную для сдачи (например, на мобильный телефон). Если внесена сумма меньшая, чем стоимость парковки, то ВСЯ сумма будет переведена на услугу, выбранную для сдачи.

В случае оплаты наличными средствами внимательно прочитайте оферту. Устройства самообслуживания сдачи не выдают! Если внесена сумма больше, чем стоимость абонемента, остаток денежных средств будет переведен на услугу, выбранную для сдачи (например, на мобильный телефон). Если внесена сумма меньшая, чем стоимость парковки, то ВСЯ сумма будет переведена на услугу, выбранную для сдачи.

7. В открывшейся форме поочередно указать следующие данные:

- номер ТС;

- вид абонемента;

- номер мобильного телефона;

- дату начала действия абонемента;

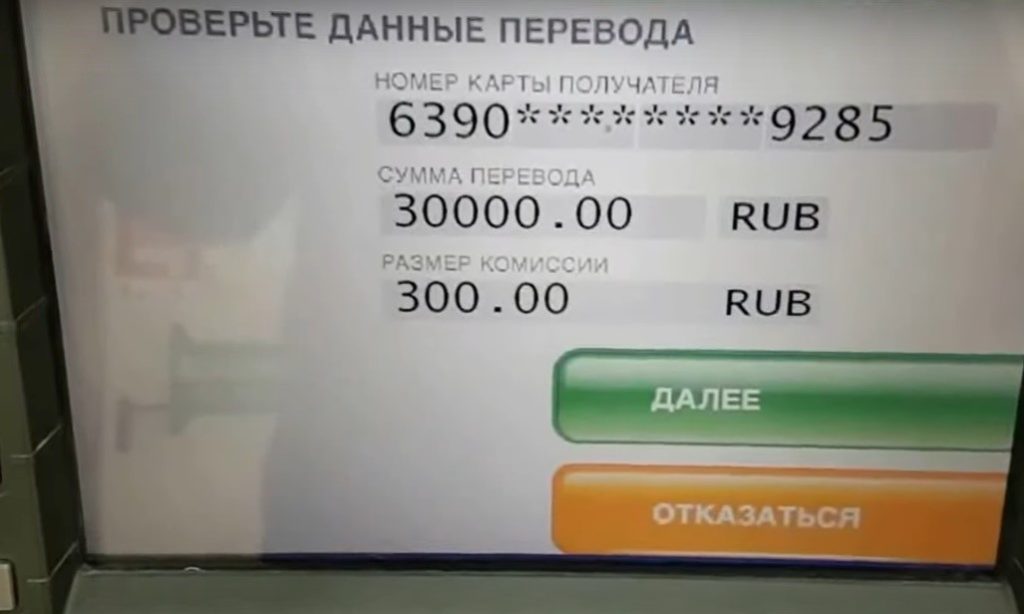

8. Внимательно проверить введенные ранее данные.

9. На последнем этапе подтвердить оплату, нажав на соответствующую кнопку, в случае оплаты наличными денежными средствами вставить необходимое количество купюр в купюроприемник.

10. Обязательно дождаться сообщения об успешном завершении операции.

По всем вопросам, связанным с работой платных парковок, Вы можете обращаться в единый контактный центр по телефону 8-800-300-77-77 или по электронной почте на адрес [email protected]

Способы пополнения дебетовой карты Сбербанка: в банкоматах, переводом с другой карты и прочие варианты

Дебетовую карту Сбербанка можно пополнить разнообразными способами — в банкоматах и кассах банка без карты, в банкоматах других банков, переводом с другой карты или электронного кошелька, а также переводом через SMS. От способа зависят скорость пополнения и размер комиссии.

Рассмотрим отдельно каждый способ пополнения:

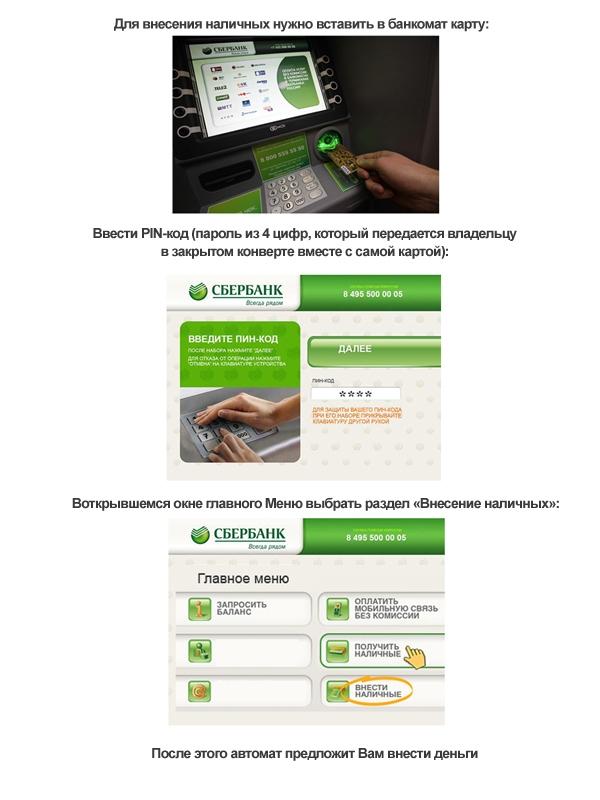

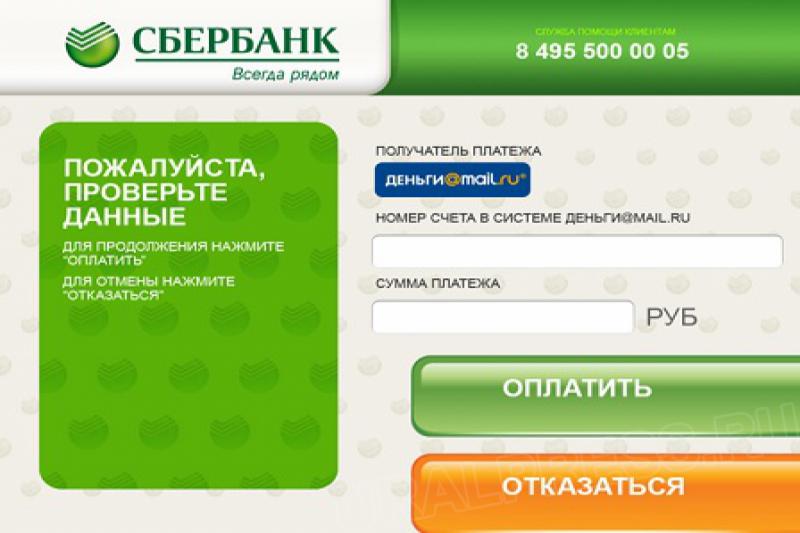

- Чтобы пополнить карточку через банкомат, вставьте ее в устройство и введите PIN-код. Затем выберите пункт «Внесение наличных». Следуя инструкциям на экране, внесите нужную вам сумму в банкомат. Деньги будут зачислены на карту сразу же. Пополнение в банкоматах Сбербанка бесплатно, «чужие» устройства обычно берут комиссию

- Для пополнения карты в кассе Сбербанка вам понадобятся сама карточка и паспорт.

Вам нужно обратиться к операционисту, предъявить ему паспорт, передать карту и деньги для зачисления. Банк берет небольшую комиссию за пополнение таким способом

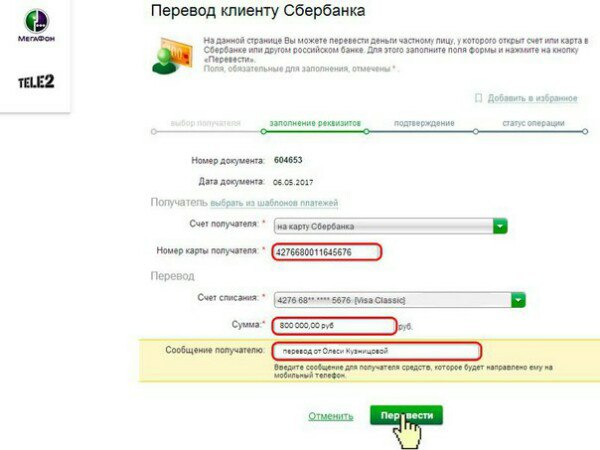

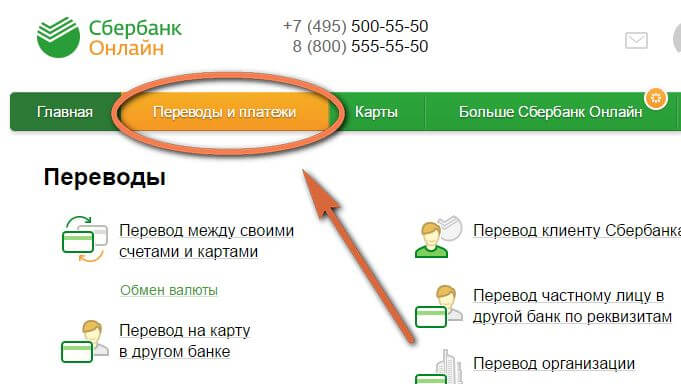

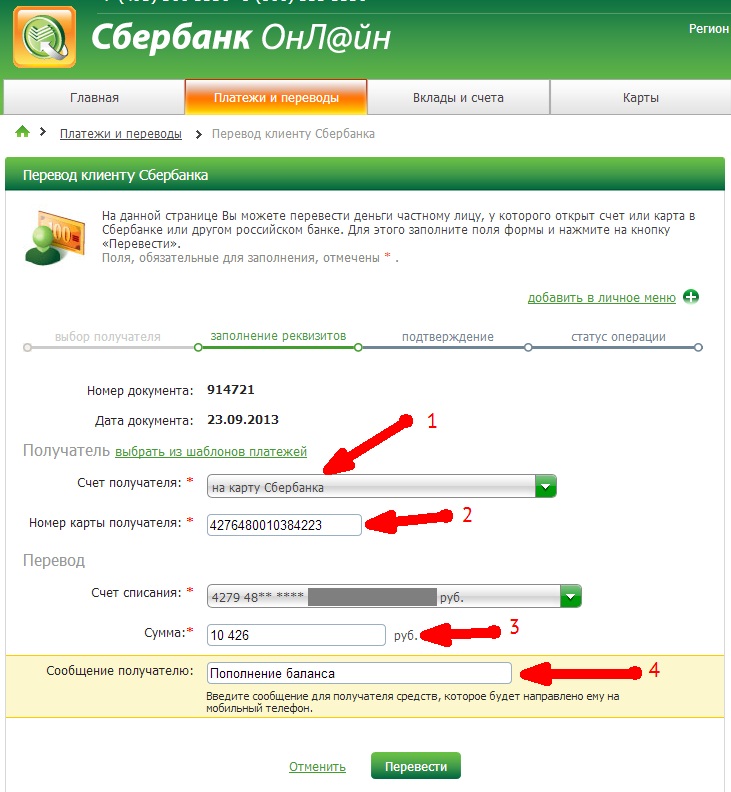

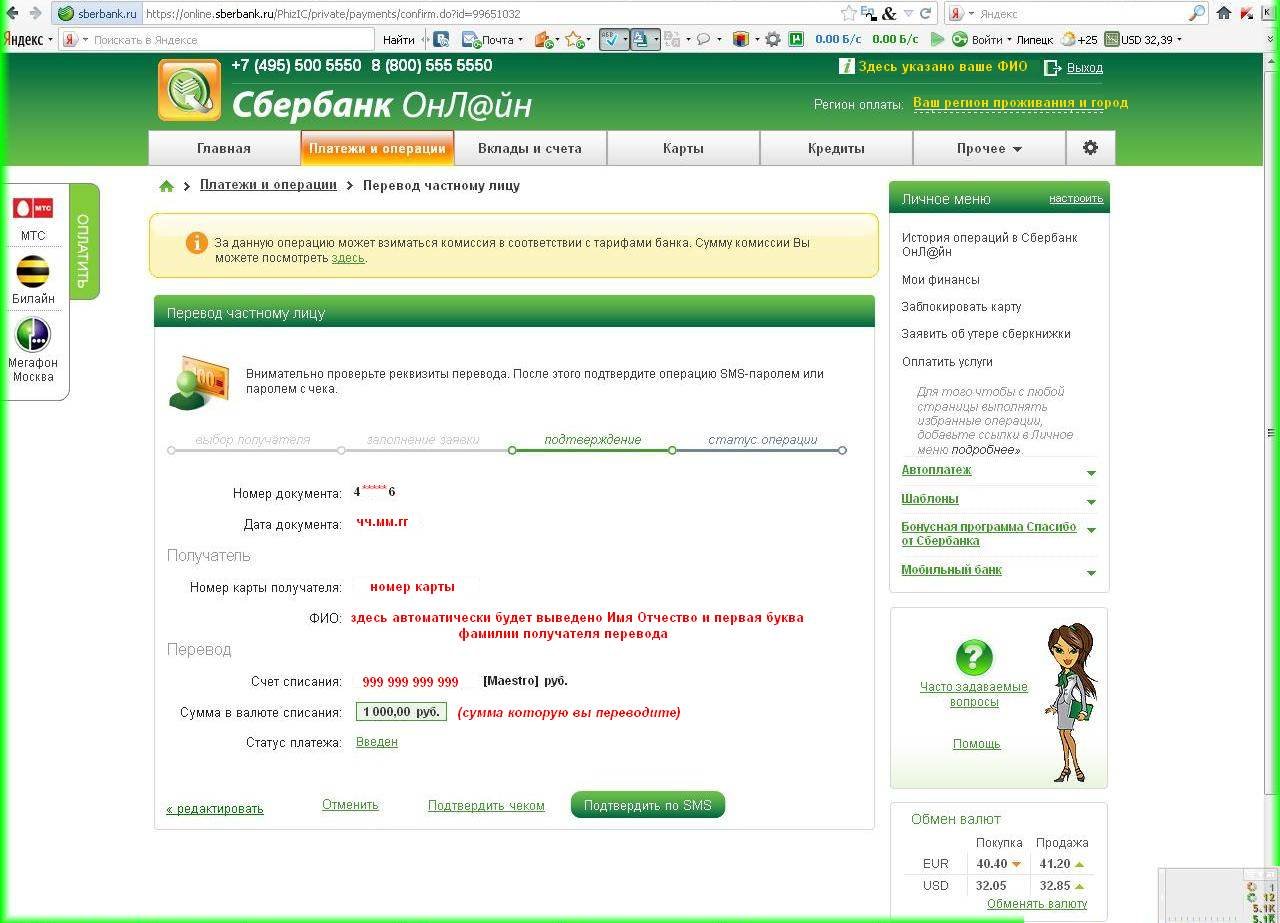

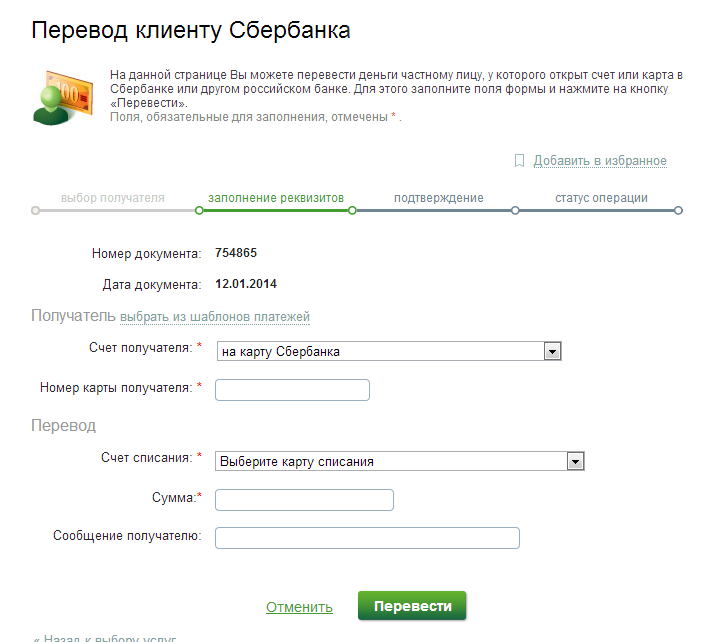

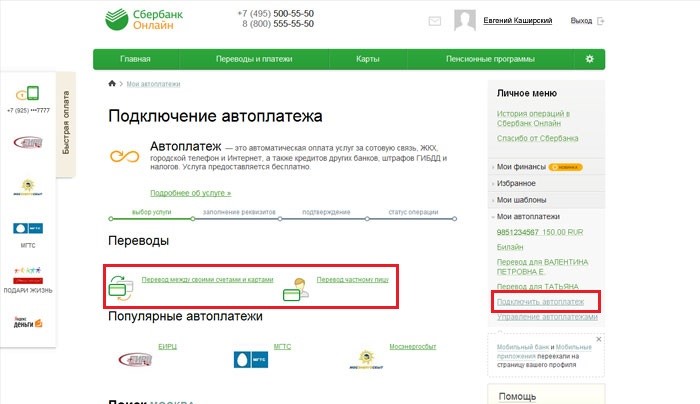

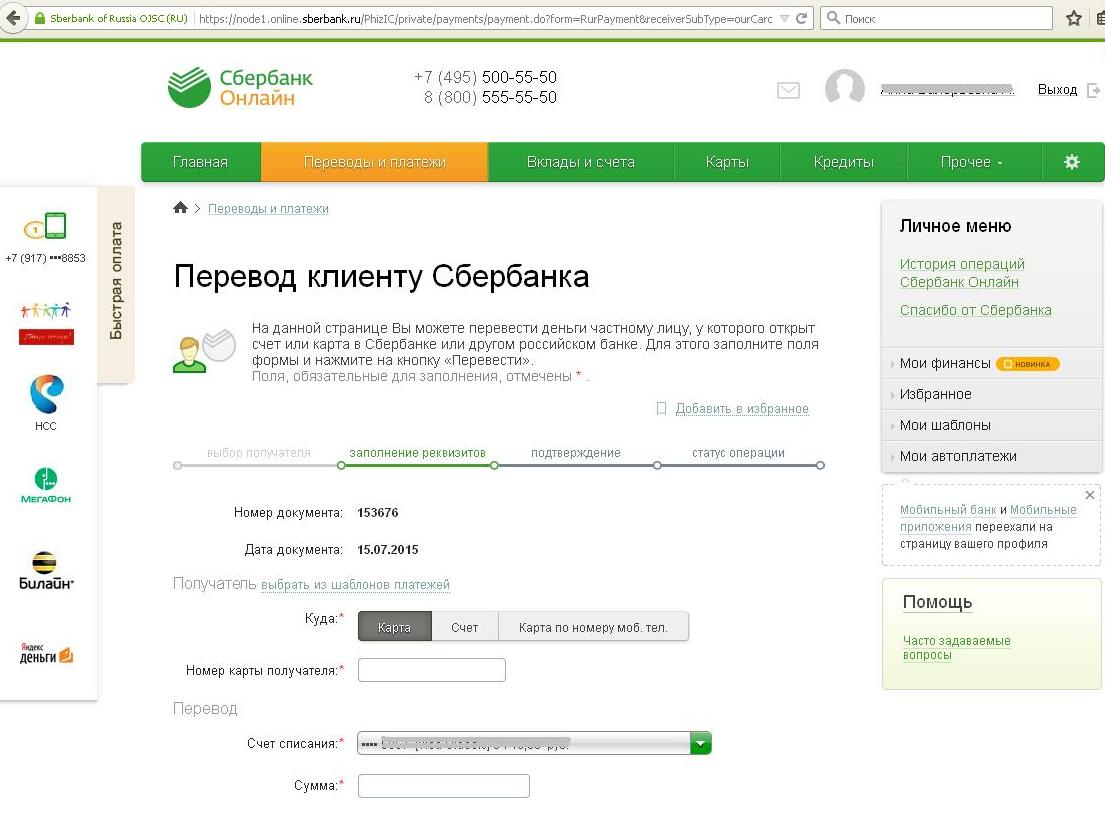

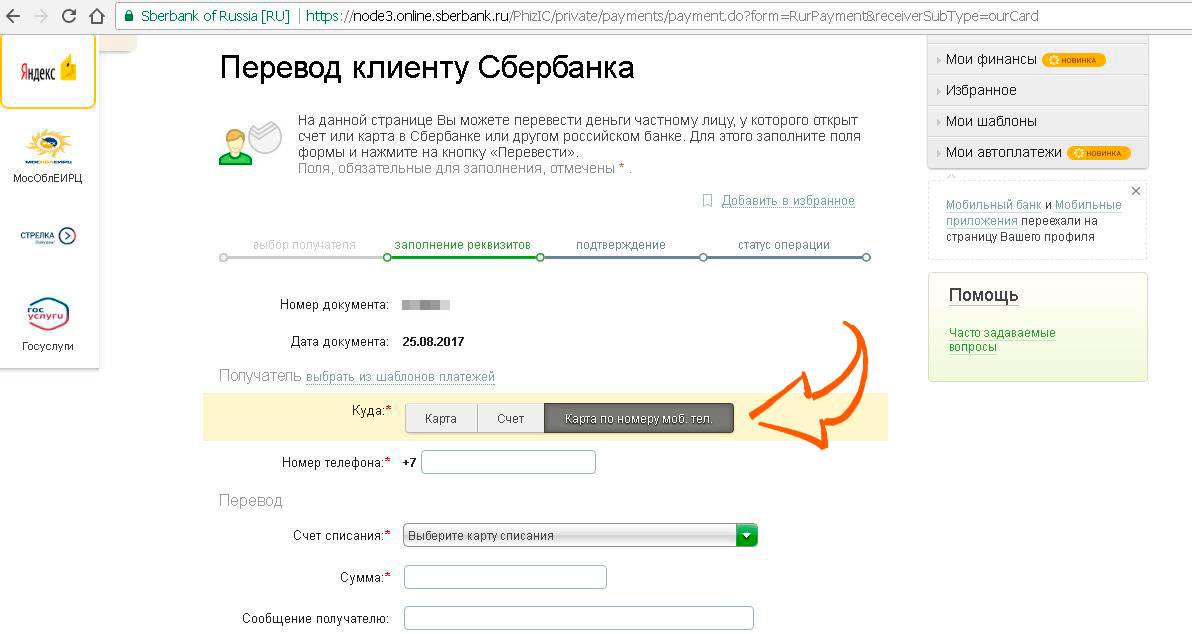

Вам нужно обратиться к операционисту, предъявить ему паспорт, передать карту и деньги для зачисления. Банк берет небольшую комиссию за пополнение таким способом - Оформить перевод с другой карты можно в интернет-банке или мобильном приложении. Можно сделать это через Сбербанк Онлайн или интернет-банк другой карты. Для этого нужно выбрать соответствующий пункт в меню переводов, ввести номер карты и сумму для перечисления. Затем подтвердите заявку SMS-кодом. Скорость перечисления обычно моментальная, комиссия зависит от банка, с карты которого вы оформляете перевод

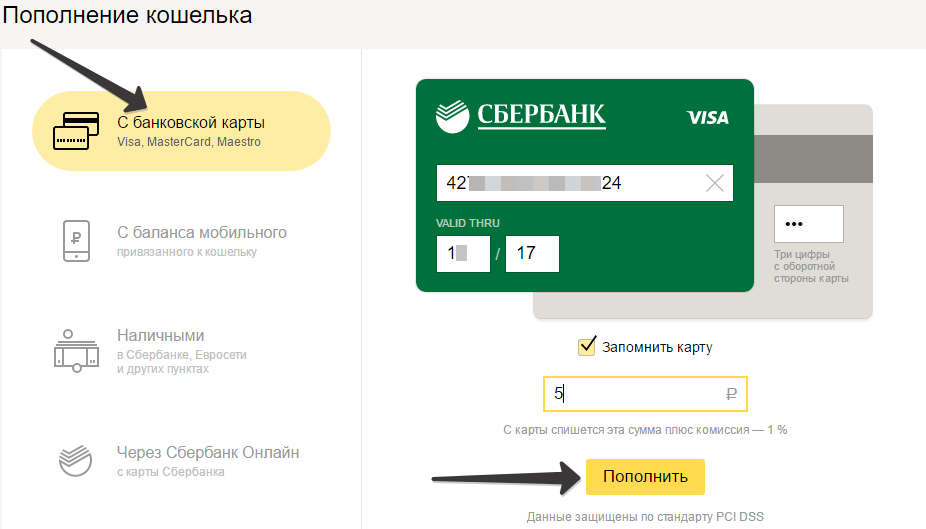

- Похожим образом можно пополнить карточку с помощью электронного кошелька Киви, Вебмани или Яндекс.Деньги. Для этого перейдите в раздел переводов на карты. Введите номер карточки, сумму перевода и, если требуется другие сведения — например, номер электронной почты. Операцию также необходимо подтвердить SMS-кодом. Комиссию за перевод устанавливает кошелек

- Можно перевести деньги с одной карты Сбербанка на другую с помощью SMS.

Для этого нужно отправить на номер 900 сообщение с текстом ПЕРЕВОД ХХХХ YYYY NNN, где ХХХХ — четыре последние цифры карты, с которой отправляются деньги, YYYY — последние цифры карты, на которую будут перечислены деньги, а NNN — сумма перевода. В ответ вы получите сообщение с кодом, которым нужно подтвердить операцию — для этого также нужно отправить его на номер 900. После этого деньги перейдут с одной карты на другую. Комиссия при этом способе не взимается

Для этого нужно отправить на номер 900 сообщение с текстом ПЕРЕВОД ХХХХ YYYY NNN, где ХХХХ — четыре последние цифры карты, с которой отправляются деньги, YYYY — последние цифры карты, на которую будут перечислены деньги, а NNN — сумма перевода. В ответ вы получите сообщение с кодом, которым нужно подтвердить операцию — для этого также нужно отправить его на номер 900. После этого деньги перейдут с одной карты на другую. Комиссия при этом способе не взимается

В различных ситуациях будут удобны разные способы. Например, пополнение в банкомате подойдет, если вы хотите внести нужную сумму наличными. Учитывайте отличия в скорости перечисления денег и размеры комиссии.

Виталина СлепуховаОдна из ведущих журналистов проекта. В кредитной сфере с 2008 года. Имеет высшее образование по специальности «Банковское дело». Публикуется в интернет-издании газеты Коммерсантъ. Большой опыт в финансовой сфере помогает ориентироваться на рынке микрофинансовых и банковских услуг и видеть самые важные события.

В кредитной сфере с 2008 года. Имеет высшее образование по специальности «Банковское дело». Публикуется в интернет-издании газеты Коммерсантъ. Большой опыт в финансовой сфере помогает ориентироваться на рынке микрофинансовых и банковских услуг и видеть самые важные события.

(11 оценок, среднее: 4.7 из 5)

Телекарта | Официальный сайт | Оплата подписки

Оплатить «Телекарту» быстро и без комиссии вы можете на нашем сайте при помощи банковской карты.

Онлайн оплата

Продлить подписку вы можете совершив оплату несколькими способами:

1. Банковская карта

Самый распространенный способ оплаты товаров и услуг. Для оплаты банковской картой вы можете воспользоваться платежной системой Uniteller или Qiwi. Просто введите номер своей карты в поле на странице выше и продолжите процедуру банковской транзакции.

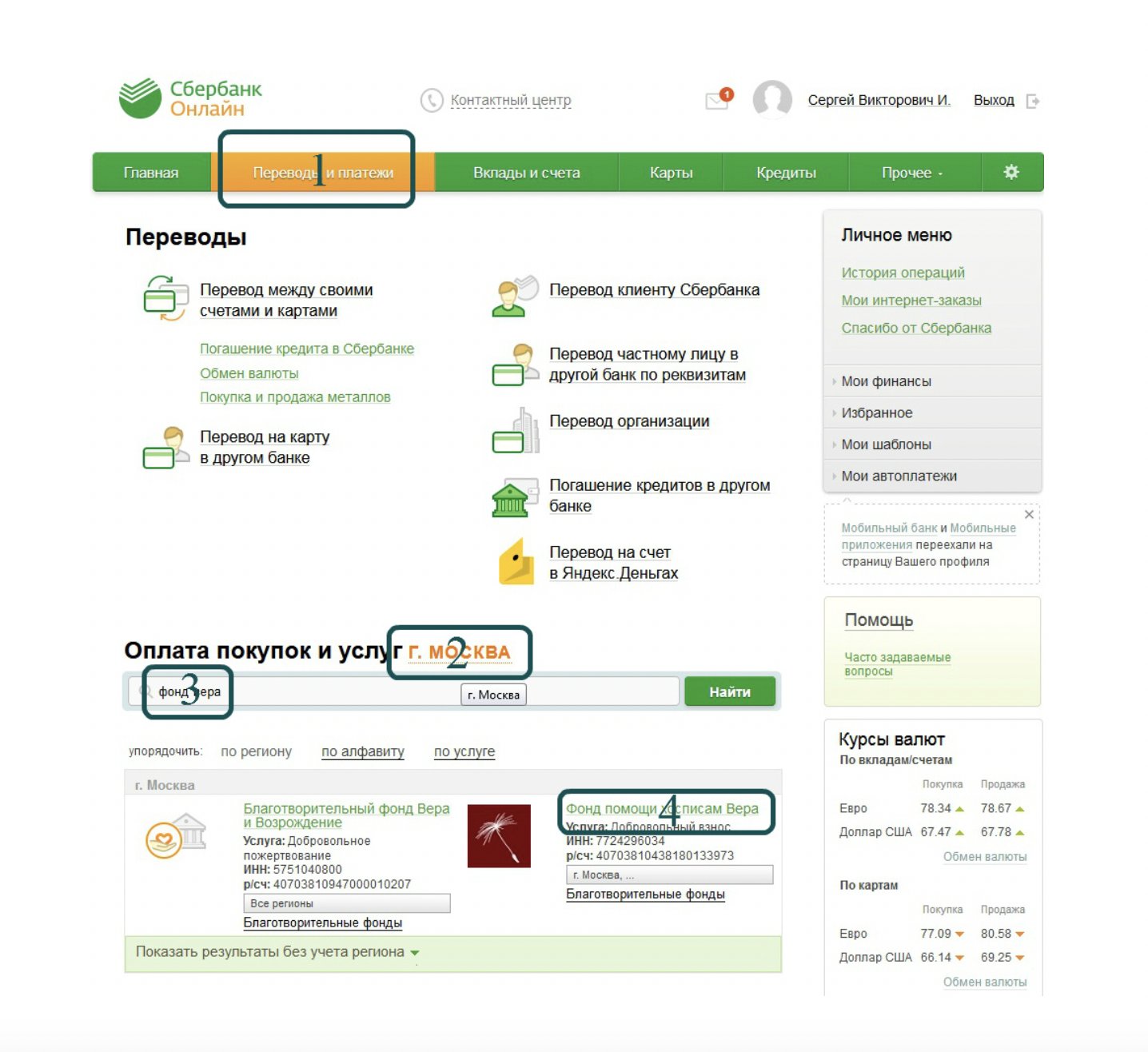

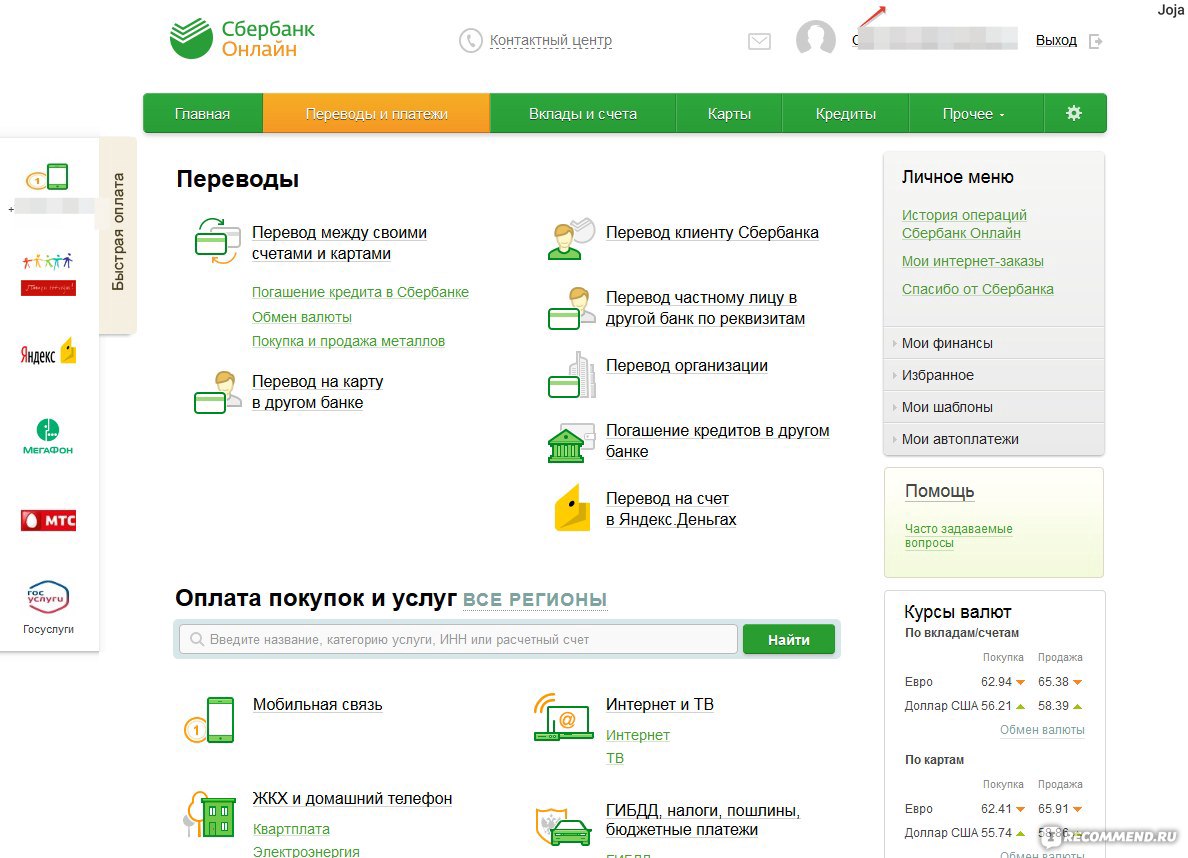

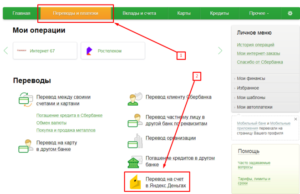

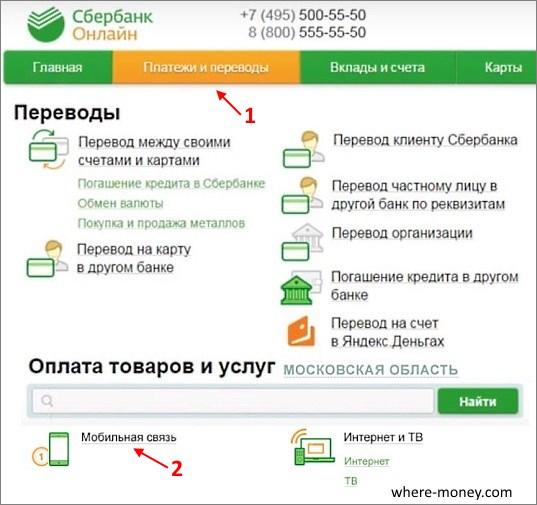

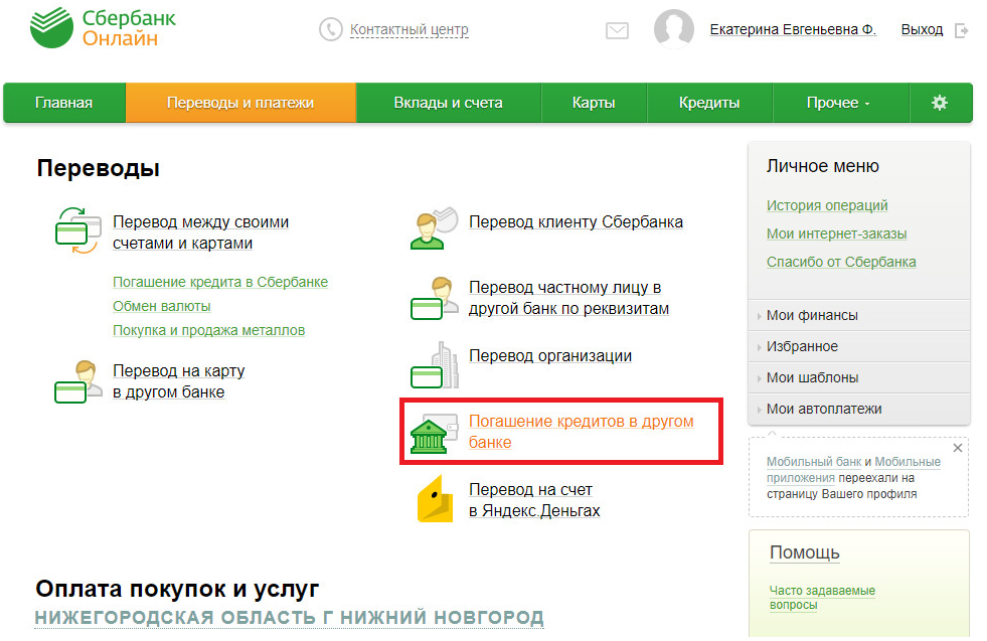

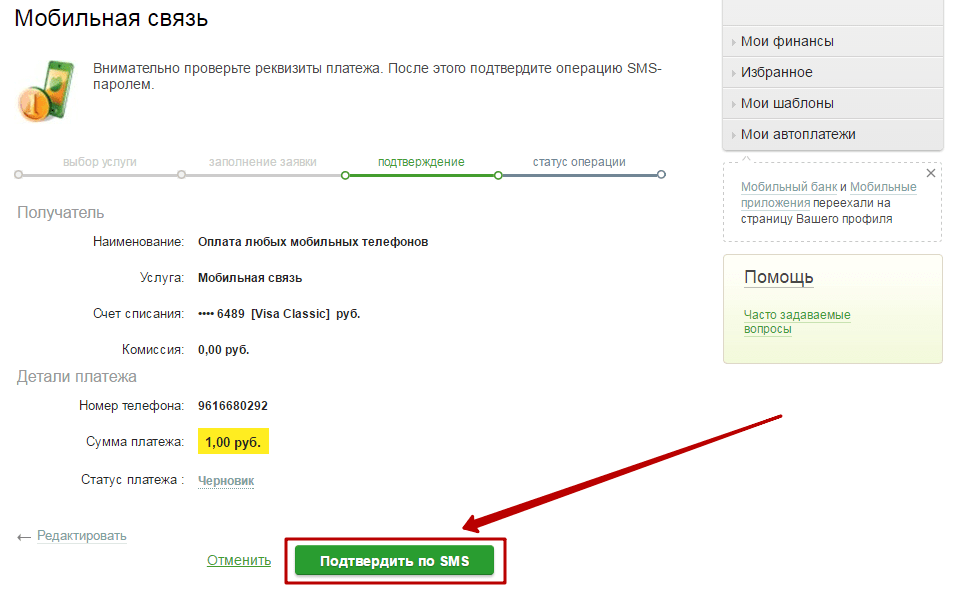

2. Сбербанк Онлайн

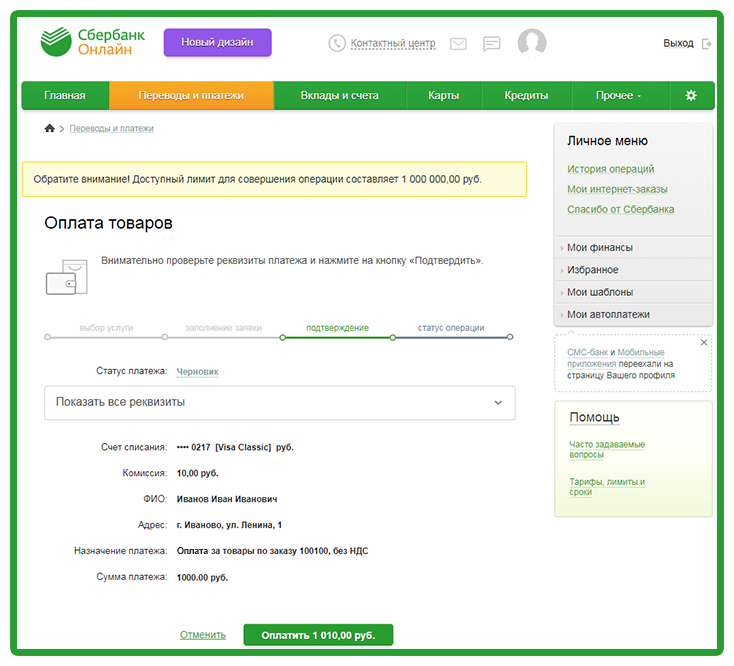

Для оплаты подписки в личном кабинете Сбербанк Онлайн или мобильном приложении Сбербанк Онлайн, в разделе «Платежи», выберете подпункт «Интернет и ТВ» и «Телекарту» в открывшемся списке операторов. Введите необходимые данные и сумму платежа.

Введите необходимые данные и сумму платежа.

3. Электронный кошелек

Вы можете оплатить подписку через Qiwi кошелек: достаточно перейти на страницу оплаты и ввести номер своей карты.

4. ЮMoney

ЮMoney (Яндекс.Деньги) — сервис онлайн-платежей, пользоваться которым просто и удобно. Сервис доступен пользователям через сайт и мобильные приложения, а оплату можно совершить с помощью банковской карты и со счета кошелька. Перейти к оплате услуг абоненты пакетов «Пионер», «Пионер Восток», «Мастер», «Стандарт Восток» (архивный) могут по ссылке. Для абонентов пакетов «Лидер», «Лидер Восток», «Премьер», «Премьер Восток», «Безлимитный» (архивный), «Безлимитный Восток HD» (архивный) оплата доступна здесь.

Прочие способы оплаты

1.

QIWI Терминал

QIWI ТерминалQIWI Терминалы установлены рядом с домом, в магазинах, торгово-развлекательных центрах, кинотеатрах, АЗС, отделениях ГИБДД и других общедоступных местах по всей России. Их легко узнать по трем большим кнопкам на экране. Удобный интерфейс QIWI Терминала позволяет платить легко и быстро: достаточно найти нужную услугу через кнопку «Поиск», ввести необходимые данные и внести наличные. Деньги будут зачислены моментально.

Карта расположения терминалов и контактная информация доступна на сайте QIWI.

2. Платежная система «Город»

Оплатите подписку в удобное время в удобном месте и удобным способом – наличными или безналично через платежную систему «Город». Внести платеж можно через платежные Интернет-инструменты, а также в кассах банков, отделениях почтовой связи, торгово-сервисных предприятиях, банкоматах, и терминалах самообслуживания. Адреса пунктов оплаты системы «Город».

Адреса пунктов оплаты системы «Город».

3. Платежная система «Киберплат»

В числе дилеров платежной системы «КиберПлат» — салоны связи, супермаркеты, сети платежных терминалов, аптеки, АЗС, на которых установлены платежно-справочные терминалы и автоматы приема платежей. Пополнение лицевых счетов производится в течение дня с момента проведения платежа. Размер комиссии можно узнать в пункте приема платежей.

4. Оплата услуг в салонах связи «Связной»

Салоны «Связной» располагаются во всех крупных торговых центрах, имеют торговые точки у остановок и станций метро, поэтому этот вид оплаты выбирают многие абоненты. Размер комиссии за платежи уточняйте у кассира. Зачисление платежей на счет — до 2 рабочих дней. Пожалуйста, сохраняйте чеки на оплату до момента зачисления денег на Ваш лицевой счет. Адреса салонов «Связной».

Адреса салонов «Связной».

5. Оплата услуг в магазинах Эльдорадо

Оплата услуг осуществляется в кассах магазинов сети Эльдорадо. Размер комиссии за платежи уточняйте у кассира. Зачисление платежей на счет — до 2 рабочих дней. Пожалуйста, сохраняйте чеки на оплату до момента зачисления денег на Ваш лицевой счет.

6. СБЕРБАНК РФ

Обратитесь в отделение Сбербанка, заполните квитанцию на оплату, указав реквизиты компании, и оплатите продление подписки.

Вы можете распечатать заполненную квитанцию на оплату услуг:

Указанные реквизиты можно использовать только для осуществления платежей на территории РФ.

7. Карты на бумажном носителе, виртуальные карты

Карта оплаты позволяет оплачивать все пакеты спутникового ТВ «Телекарта». Активировать карту оплаты можно в Личном кабинете путем внесения в форму активации номера и кода или обратившись к официальному партнеру «Телекарты» в вашем регионе.

Активировать карту оплаты можно в Личном кабинете путем внесения в форму активации номера и кода или обратившись к официальному партнеру «Телекарты» в вашем регионе.

Для вашего удобства мы предлагаем вам 2 вида карт различных номиналов — виртуальную и на бумажном носителе.

Приобретая виртуальную карту в интернет-магазине, вы получаете номер и код карты на электронную почту.

Карту на бумажном носителе вы можете приобрести в интернет-магазине и у официального партнёра Телекарты. Пин-код и серийный номер карты вы найдёте, стерев защитный слой.

8. Карты оплаты дополнительных пакетов и акций

Виртуальные карты оплаты дополнительных пакетов и акций – легкий способ оплатить услуги дополнительных пакетов ТВ-каналов.

Приобретая виртуальную карту в интернет-магазине, вы получаете все данные на электронную почту.

Возможные способы оплаты в учетной записи Apple ID

В этой статье описывается, какие способы оплаты можно использовать для приобретения музыки, фильмов, приложений, книг, дополнительного места в хранилище iCloud и многого другого.

Для совершения покупок в магазине App Store, iTunes Store или Apple Books либо для покупки дополнительного места в хранилище iCloud вам понадобится идентификатор Apple ID и действительный способ оплаты.

Обычно с учетной записью Apple ID можно использовать следующие способы оплаты:

При отсутствии возможности совершать покупки или обновлять приложения, в том числе бесплатные, необходимо обновить способ оплаты или добавить новый. Если вы уже уточнили, что способ оплаты доступен в ваших стране или регионе, но проблема не решена, изучите дополнительную информацию.

Если вы уже уточнили, что способ оплаты доступен в ваших стране или регионе, но проблема не решена, изучите дополнительную информацию.

Найдите свою страну или регион, чтобы просмотреть доступные способы оплаты

США и Канада

Латинская Америка и страны Карибского бассейна

Ангилья

- Большинство кредитных и дебетовых карт

Антигуа и Барбуда

- Большинство кредитных и дебетовых карт

Аргентина

- Большинство кредитных и дебетовых карт

Багамские острова

- Большинство кредитных и дебетовых карт

Барбадос

- Большинство кредитных и дебетовых карт

Белиз

- Большинство кредитных и дебетовых карт

Бермудские острова

- Большинство кредитных и дебетовых карт

Боливия

- Большинство кредитных и дебетовых карт

Бразилия

Виргинские острова (Великобритания)

- Большинство кредитных и дебетовых карт

Каймановы острова

- Большинство кредитных и дебетовых карт

Чили

Колумбия

Коста-Рика

- Большинство кредитных и дебетовых карт

Доминика

- Большинство кредитных и дебетовых карт

Доминиканская Республика

- Большинство кредитных и дебетовых карт

Эквадор

- Большинство кредитных и дебетовых карт

Сальвадор

- Большинство кредитных и дебетовых карт

Гренада

- Большинство кредитных и дебетовых карт

Гватемала

- Большинство кредитных и дебетовых карт

Гайана

- Большинство кредитных и дебетовых карт

Гондурас

- Большинство кредитных и дебетовых карт

Ямайка

- Большинство кредитных и дебетовых карт

Мексика

Монтсеррат

- Большинство кредитных и дебетовых карт

Никарагуа

- Большинство кредитных и дебетовых карт

Панама

- Большинство кредитных и дебетовых карт

Парагвай

- Большинство кредитных и дебетовых карт

Перу

Сент-Китс и Невис

- Большинство кредитных и дебетовых карт

Сент-Люсия

- Большинство кредитных и дебетовых карт

Сент-Винсент и Гренадины

- Большинство кредитных и дебетовых карт

Суринам

- Большинство кредитных и дебетовых карт

Тринидад и Тобаго

- Большинство кредитных и дебетовых карт

Теркс и Кайкос

- Большинство кредитных и дебетовых карт

Уругвай

- Большинство кредитных и дебетовых карт

Венесуэла

- Большинство кредитных и дебетовых карт

Европа, Россия и Центральная Азия

Албания

- Большинство кредитных и дебетовых карт

Австрия

Беларусь

- Большинство кредитных и дебетовых карт

Бельгия

Босния и Герцеговина

- Большинство кредитных и дебетовых карт

Болгария

Хорватия

Кипр

Чешская Республика

Дания

Эстония

Финляндия

Франция

Грузия

- Большинство кредитных и дебетовых карт

Германия

Греция

Венгрия

Исландия

- Apple Pay3

- Большинство кредитных и дебетовых карт

Ирландия

Италия

Казахстан

Косово

- Большинство кредитных и дебетовых карт

Киргизия

- Большинство кредитных и дебетовых карт

Латвия

Литва

Люксембург

Мальта

Молдова

- Большинство кредитных и дебетовых карт

Черногория

- Большинство кредитных и дебетовых карт

Нидерланды

Северная Македония

- Большинство кредитных и дебетовых карт

Норвегия

Польша

Португалия

Румыния

Россия

Сербия

- Большинство кредитных и дебетовых карт

Словакия

Словения

Испания

Швеция

Швейцария

Таджикистан

- Большинство кредитных и дебетовых карт

Туркменистан

- Большинство кредитных и дебетовых карт

Украина

- Apple Pay1

- Большинство кредитных и дебетовых карт

Соединенное Королевство

Узбекистан

- Большинство кредитных и дебетовых карт

Африка

Алжир

- Большинство кредитных и дебетовых карт

Ангола

- Большинство кредитных и дебетовых карт

Бенин

- Большинство кредитных и дебетовых карт

Ботсвана

- Большинство кредитных и дебетовых карт

Буркина-Фасо

- Большинство кредитных и дебетовых карт

Камерун

- Большинство кредитных и дебетовых карт

Кабо-Верде

- Большинство кредитных и дебетовых карт

Чад

- Большинство кредитных и дебетовых карт

Конго, Демократическая Республика

- Большинство кредитных и дебетовых карт

Конго, Республика

- Большинство кредитных и дебетовых карт

Кот-д’Ивуар

- Большинство кредитных и дебетовых карт

Эсватини

- Большинство кредитных и дебетовых карт

Габон

- Большинство кредитных и дебетовых карт

Гамбия

- Большинство кредитных и дебетовых карт

Гана

- Большинство кредитных и дебетовых карт

Гвинея-Бисау

- Большинство кредитных и дебетовых карт

Кения

- Большинство кредитных и дебетовых карт

Либерия

- Большинство кредитных и дебетовых карт

Мадагаскар

- Большинство кредитных и дебетовых карт

Малави

- Большинство кредитных и дебетовых карт

Мали

- Большинство кредитных и дебетовых карт

Мавритания

- Большинство кредитных и дебетовых карт

Маврикий

- Большинство кредитных и дебетовых карт

Марокко

- Большинство кредитных и дебетовых карт

Мозамбик

- Большинство кредитных и дебетовых карт

Намибия

- Большинство кредитных и дебетовых карт

Нигер

- Большинство кредитных и дебетовых карт

Нигерия

Руанда

- Большинство кредитных и дебетовых карт

Сан-Томе и Принсипи

- Большинство кредитных и дебетовых карт

Сенегал

- Большинство кредитных и дебетовых карт

Сейшельские острова

- Большинство кредитных и дебетовых карт

Сьерра-Леоне

- Большинство кредитных и дебетовых карт

ЮАР

Танзания

Тунис

- Большинство кредитных и дебетовых карт

Уганда

- Большинство кредитных и дебетовых карт

Замбия

- Большинство кредитных и дебетовых карт

Зимбабве

- Большинство кредитных и дебетовых карт

Азиатско-Тихоокеанский регион

Австралия

Бутан

- Большинство кредитных и дебетовых карт

Бруней

- Большинство кредитных и дебетовых карт

Камбоджа

Китай континентальный

Фиджи

- Большинство кредитных и дебетовых карт

Гонконг

Индия

Индонезия

Япония

Лаос

- Большинство кредитных и дебетовых карт

Макао

- Большинство кредитных и дебетовых карт

Малайзия

Мальдивы

- Большинство кредитных и дебетовых карт

Микронезия

- Большинство кредитных и дебетовых карт

Монголия

- Большинство кредитных и дебетовых карт

Мьянма

- Большинство кредитных и дебетовых карт

Науру

- Большинство кредитных и дебетовых карт

Непал

- Большинство кредитных и дебетовых карт

Новая Зеландия

Пакистан

Палау

- Большинство кредитных и дебетовых карт

Папуа-Новая Гвинея

- Большинство кредитных и дебетовых карт

Филиппины

Сингапур

Соломоновы острова

- Большинство кредитных и дебетовых карт

Южная Корея

Шри-Ланка

- Большинство кредитных и дебетовых карт

Тайвань

Таиланд

Тонга

- Большинство кредитных и дебетовых карт

Вануату

- Большинство кредитных и дебетовых карт

Вьетнам

Ближний Восток и Турция

Афганистан

- Большинство кредитных и дебетовых карт

Армения

- Большинство кредитных и дебетовых карт

Азербайджан

- Большинство кредитных и дебетовых карт

Бахрейн

Египет

Ирак

- Большинство кредитных и дебетовых карт

Израиль

Иордания

- Большинство кредитных и дебетовых карт

Кувейт

Ливан

- Большинство кредитных и дебетовых карт

Ливия

- Большинство кредитных и дебетовых карт

Оман

Катар

Саудовская Аравия

Турция

ОАЭ

Йемен

- Большинство кредитных и дебетовых карт

Дополнительная информация

- Узнайте, как выставляются счета за покупки, если у вас указано несколько способов оплаты.

- Если вы столкнулись с проблемой при добавлении способа оплаты для совершения покупок в магазинах App Store, iTunes Store и Apple Books, возможно, вам потребуется обратиться за помощью в свое финансовое учреждение.

- Если служба Apple Pay доступна в качестве способа оплаты для идентификатора Apple ID в вашей стране или регионе, вы можете добавить ее. Узнайте больше о том, как настроить службу Apple Pay.

- Любые комиссии за операции по карте, начисленные ее эмитентом, оплачивает клиент. Если у вас есть вопросы о сборах, обратитесь к эмитенту карты.

- Убедитесь, что адрес выставления счетов, используемый для способа оплаты, совпадает с адресом выставления счетов, указанным в идентификаторе Apple ID. В некоторых случаях необходимо совершить звонок в банк или финансовое учреждение для подтверждения международных или онлайн-покупок. Также может потребоваться подтверждение номера мобильного телефона, привязанного к способу оплаты.

- Если не удается связаться с платежной службой (например, PayPal или Alipay), сначала выполните вход в систему на веб-сайте этой службы и проверьте правильность финансовых данных.

- Доступность магазинов зависит от страны или региона. Узнайте, какие магазины доступны в вашей стране или регионе.

- Для использования службы Apple Pay необходимо включить двухфакторную аутентификацию.

- Вас могут попросить подтвердить вашу учетную запись у поставщика способа оплаты.

- Если служба Apple Pay используется на территории Европы, совершайте оплату с любой поддерживаемой карты, добавленной в Wallet на вашем устройстве. Узнайте подробнее о выставлении счетов и покупках на территории Европы.

- Этот способ оплаты нельзя использовать для функции «Семейный доступ».

- Вам необходимо указать номер мобильного телефона, зарегистрированный банком-эмитентом вашей карты. К некоторым картам не привязывается номер мобильного телефона. В таком случае необходимо обратиться в банк для перевыпуска или замены карты.

- Этот способ оплаты нельзя использовать для рассрочки AppleCare+.

Вы не можете удалить другие способы оплаты, если они являются единственным приемлемым способом оплаты для ваших планов рассрочки.

Вы не можете удалить другие способы оплаты, если они являются единственным приемлемым способом оплаты для ваших планов рассрочки. - В системе TrueMoney вам потребуется указать номер мобильного телефона, привязанный к вашему счету TrueMoney.

Информация о продуктах, произведенных не компанией Apple, или о независимых веб-сайтах, неподконтрольных и не тестируемых компанией Apple, не носит рекомендательного или одобрительного характера. Компания Apple не несет никакой ответственности за выбор, функциональность и использование веб-сайтов или продукции сторонних производителей. Компания Apple также не несет ответственности за точность или достоверность данных, размещенных на веб-сайтах сторонних производителей. Обратитесь к поставщику за дополнительной информацией.

Дата публикации:

Ставка по срочному вкладу Сбербанка (на 15.07.2021)

Как вы знаете, фиксированный депозит (FD) — это вариант инвестирования, предлагаемый банками, который дает вам более высокую процентную ставку, чем обычный сберегательный счет. Инвестируя в FD, вы можете с комфортом достичь своих финансовых целей благодаря более высокой доходности, которую он предлагает.

Сбербанк ФД предоставляет возможность вносить единовременную сумму на определенный период от 7 дней до 10 лет. Вы можете выбрать любой из вариантов владения, предлагаемых Сбербанком ФД, в зависимости от вашего удобства и финансовых целей.Как только вы выберете срок владения и внесете сумму в Сбер Банк_ ФД, он начнет получать проценты в зависимости от срока владения вкладом. Клиенту разрешается внести единовременную денежную сумму на фиксированный депозит только один раз на свой счет FD во время открытия счета в банке, и после этого он не может вносить дополнительные деньги на тот же счет FD.

Вы также можете получить налоговые льготы в соответствии с разделом 80C Закона о подоходном налоге на сумму от рупий. От 100 до 1,5 лакхов при инвестировании в Сбербанк ФО на срок 5 лет и более.

В следующей таблице представлены ставки Сбербанка ФД на различных сроках. Кроме того, ниже приведена возможность / опцион, с помощью которой вы можете рассчитать процентную ставку и стоимость погашения вашего ФД Сбербанка для различных сроков владения, нажав кнопку «рассчитать» в таблице.

Срочный вклад Сбербанка

(на 15.07.2021)| Срок погашения | Процентная ставка (год) | Расчет процентной ставки |

|---|

Возможности и преимущества: Сбербанк Срочный депозит

- Предлагаются конкурентоспособные процентные ставки с гибким сроком владения ФД в соответствии с вашим инвестиционным планом. Счет

- FD можно открыть онлайн или в ближайшем отделении Сбербанка.

- Нет ограничения на максимальное количество FD

- FD Срок полномочий: от 7 дней до 10 лет

- Различные варианты выплаты процентов, например, ежемесячно, ежеквартально и т. Д.

- Кредит / овердрафт по линии ФД доступен до 85% от суммы ФД.

- Доступны простые и быстрые варианты ликвидности.

- Возможна номинация.

- Налоговая льгота в размере до 1,50 000 рупий по схеме срочного вклада налоговых сбережений

- Также доступны услуги по изъятию деталей и автоматическому продлению.

- Пенсионеры могут пользоваться более высокой процентной ставкой по сравнению с обычными гражданами

- Депозитная линия NRE, NRO и FCNR предоставляется банком

Кто имеет право на получение срочного депозита Сбербанка

Любое из следующих лиц имеет право инвестировать в срочные вклады (FD):

- Индивидуальный

- Незначительный

- HUF

- Собственная фирма

- Партнерская фирма

- Товарищество с ограниченной ответственностью (ТОО)

- Компания

- Ассоциация лиц (АОП)

- Тело физических лиц (BOI)

- Местные власти

- Доверие

- Индийский нерезидент (NRI)

- Зарегистрированное общество

Что важно знать перед инвестированием в фиксированные депозиты

- Всегда сравнивайте процентные ставки ФД по владению в разных банках перед окончательным оформлением банка для открытия счета ФД, чтобы получить максимальную процентную ставку по выбранному сроку владения.

- Срок владения большинством срочных банковских вкладов колеблется от 7 дней до 10 лет. Вы должны выбрать право владения FD в соответствии с вашим удобством и целью инвестирования.

- При необходимости выберите вариант выплаты процентов, например, ежемесячно или ежеквартально. В противном случае выберите накопительный вариант, чтобы вы могли получать единовременную сумму при наступлении срока погашения FD.

- Вы также можете воспользоваться ссудой или овердрафтом в отношении FD, если у вас есть срочная потребность в средствах.

- Если ваш годовой доход не облагается налогом, вы можете подать форму 15G или форму 15H, чтобы избежать TDS.

- Не забудьте сделать номинацию в личном кабинете FD.

- Если вы пенсионер, откройте свой FD в банке, который предлагает дополнительные проценты от 0,25% до 0,75% для пожилых людей.

- Когда вы открываете срочный депозит онлайн или офлайн, не забудьте дать инструкции о том, что делать после наступления срока погашения вашего FD.

Если вы не дадите никаких указаний, ваш фиксированный депозит будет автоматически продлен по истечении срока.

Если вы не дадите никаких указаний, ваш фиксированный депозит будет автоматически продлен по истечении срока.

Расчет процентов по ФД Сбербанка

Проценты на ФД для разных владений рассчитываются следующим образом:

- Простые проценты выплачиваются в конце срока для срочного депозита сроком менее 6 месяцев.

- Проценты начисляются ежеквартально для срочного депозита сроком от 6 месяцев и более.

- Совокупные проценты / проценты по реинвестициям рассчитываются каждый квартал и добавляются к принципалу таким образом, чтобы проценты выплачивались и на проценты, полученные в предыдущем квартале.

- В случае ежемесячного депозита проценты рассчитываются за квартал и выплачиваются ежемесячно по сниженной ставке сверх Стандартной ставки ФД

Сбер Банк ФД Калькулятор процентных ставок

Sber Bank FD Interest Calculator — это онлайн-финансовый инструмент, который позволяет рассчитать срок погашения вашего срочного депозита по процентной ставке, предлагаемой банком. Сумма FD, процентная ставка, срок владения депозитом и частота начисления процентов вместе определяют сумму погашения FD в конце срока владения.

Сумма FD, процентная ставка, срок владения депозитом и частота начисления процентов вместе определяют сумму погашения FD в конце срока владения.

Автоматическое продление банка FD

Срок погашенияBank FD наступает в определенную дату. При наступлении срока погашения, если вы не дали никаких конкретных инструкций, таких как выплата или продление FD, большинство банков автоматически продлевают FD на тот же период, на который оно было первоначально внесено, по процентной ставке, преобладающей на дату погашения FD.Это называется автоматическим продлением Bank FD.

Вам следует выбрать опцию в форме открытия счета, если вы не хотите, чтобы банк автоматически продлевал ваш FD. У вас есть 2 варианта в форме открытия счета при внесении денег в FD: первый — это автоматическое продление, а второй — внесение суммы на ваш счет после наступления срока платежа. Если вы не указали какой-либо вариант в форме открытия счета, вам нужно будет посетить отделение банка в день погашения вашего банковского FD и выбрать зачисление окончательной выручки вашего банковского FD на свой сберегательный счет, если вы не хотите автоматическое продление вашего ФД.

Bank FD июль 2021

13-01-2020: SBI пересмотрела процентную ставку FD

SBI объявил о снижении ставок FD по срочным депозитам физических лиц. Последние ставки FD по депозитам SBI действуют с 10 января 2020 года. Банк снизил ставки FD на 15 базисных пунктов по долгосрочным депозитам со сроком погашения от 1 года до 10 лет. Теперь процентная ставка FD от 7 до 45 дней составляет 4,50%, от 46 до 179 дней — 5,50%, от 180 дней до 1 года — 5,80% и от 1 года до 10 лет — 6.10%.

09-01-2020: Axis Bank снизил процентную ставку ФД

Axis Bank снизил процентные ставки до 20 базисных пунктов с 9 января. По ставкам FD менее 2 крор и сроком менее 1 года будет 6,40% на срок от 5 до 10 лет. составляет 6,50%.

07-01-2020: Банковские депозиты HDFC выросли на 25% (г / г) в 2019 году

Депозиты крупнейшего кредитора частного сектора HDFC Bank в 2019 году выросли на 25% (г / г). Его депозиты составляют 10 рупий. 67 трлн на 31 декабря 2019 г., рост на 25% по сравнению с 8,52 трлн рупий на 31 декабря 2018 г.

67 трлн на 31 декабря 2019 г., рост на 25% по сравнению с 8,52 трлн рупий на 31 декабря 2018 г.

24-12-2019: HDFC Bank пересмотрел процентную ставку ФД

Пересмотренная ставка для ФД со сроком погашения от 9 месяцев от 1 дня до менее 1 года составит 6,05%. Срочные депозиты со сроком погашения от 1 года до 2 лет будут приносить процентную ставку от 6,3%, от 2 до 3 лет — 6,40% и от 3 до 10 лет — 6,3%.

01-12-2019: PNB прекращает тарифы FD

Начиная с 1 декабря 2019 г., FD на сумму менее 2 крор рупий и срок от 271 дня до менее 1 года будут составлять 6% для обычных клиентов и 6%.5% для пожилых людей. На срок от 5 до 10 лет PNB имеет ставки FD в размере 6,3% для обычных клиентов и 6,8% для пожилых людей.

12-11-2019: ICICI Bank снижает процентную ставку ФД

Процентные ставки по ICICI Bank FD менее 2 крор рупий и срок от 185 до 289 дней будут составлять 5,75%, на срок от 5 до 10 лет — 6,40% и 6,9% для пожилых людей. Его процентные ставки будут действовать с 7 декабря 2019 года.

Его процентные ставки будут действовать с 7 декабря 2019 года.

Процентные ставки ФД для банков государственного сектора

Банки частного сектора, процентные ставки ФД

Как положить деньги на карту Сбербанка России

Банковские карты — удобное устройство для оплаты товаров и услуг.Но чтобы пополнить карту, например, Сбербанк , нужно знать, как и где это можно сделать. Благодаря тому, что у банка множество отделений по всей стране, а также сеть банкоматов, задача упрощается.

Вам понадобится

- — карта Сбербанка;

- — реквизиты счета;

- — наличные.

Инструкция

одна

Посетите одно из отделений Сбербанка. Их полный список доступен на официальном сайте финансового учреждения.Возьмите с собой наличные и паспорт. В отделении свяжитесь с оператором, который оформит платежное поручение. С ним вы подойдете к кассе и внесете на счет нужную сумму денег. Практически сразу после депозита деньги будут доступны для оплаты картой. Однако, если вы вносите депозит в конце рабочего дня, может быть задержка пополнения счета до следующего утра.

Практически сразу после депозита деньги будут доступны для оплаты картой. Однако, если вы вносите депозит в конце рабочего дня, может быть задержка пополнения счета до следующего утра.

2

Пополните счет через банкомат с функцией приема денег.Преимущество этого метода в том, что банкомат доступен круглосуточно. Его можно найти возле отделения банка, в вестибюлях метро, в крупных магазинах и торговых центрах. Чтобы заработать, вставьте карту в кардридер, введите пин-код. В появившемся меню выберите вариант внесения наличных. Вставьте пачку денег в купюроприемник. Убедитесь, что ноты не повреждены и не помяты. После того, как банкомат их заберет, не забудьте получить карту и квитанцию, подтверждающую транзакцию.

3

Если вы находитесь там, где нет отделений Сбербанка, например, за границей, положите деньги на карту с помощью перевода. Для этого придите в любой банк с реквизитами своего счета в Сбербанке. Заполните форму денежного перевода. Внесите необходимую сумму в кассу финансового учреждения. Деньги на карту Сбербанка поступят через 3-5 дней в зависимости от банка-отправителя.

Деньги на карту Сбербанка поступят через 3-5 дней в зависимости от банка-отправителя.

четыре

Переведите необходимую сумму на карту через электронный кошелек, если он у вас есть.Это можно сделать с помощью функции вывода на сайте электронной платежной системы. Помимо самой суммы перевода с вас будет начислена стоимость операции. При этом Сбербанк не будет взимать с вас дополнительные суммы за поступление электронной валюты на ваш счет.

- Официальный сайт Сбербанка России

- Деньги Сбербанка России

Сбербанк России: выводит на рынок валютный депозит с повышенной процентной ставкой

17 июня 2020 года, Москва — Сбербанк представил на рынок «Двойное пособие (в долларах США)», сберегательный вклад в иностранной валюте с повышенной процентной ставкой.Это инновационное сберегательное решение сочетает в себе надежность обычного сберегательного вклада и возможности инвестиционного инструмента. Double Benefit доступен клиентам Sberbank Premier, Sberbank First и Sberbank Private Banking. Минимальная сумма депозита составляет 5000 долларов США.

Минимальная сумма депозита составляет 5000 долларов США.

Решение гарантирует более высокую доходность за счет разделения средств между сберегательным счетом и стратегией дискреционного управления под названием Dollar Bonds +, разработанной Sberbank Asset Management.

Согласно условиям, половина инвестированной суммы депонируется на сберегательный счет в иностранной валюте с повышенными процентными ставками от 0,51% до 1,5% годовых (процентные ставки при стандартном валютном вкладе линейки продуктов Save варьируются от 0,01% до 1% годовых). Денежные средства можно вкладывать на 6 или 12 месяцев, пополнение вклада и вывод средств недоступны, проценты начисляются в конце срока.

Вторая половина средств вкладывается в долларовые облигации +, стратегию дискреционного управления, при которой средства инвестируются в надежные долларовые облигации крупных компаний (МТС, ЕВРАЗ и т. Д.).) [1] . При созревании облигации доходят около 2,7% в иностранной валюте [2] . Деньги могут быть добавлены (от 1000 долларов США) или частично выведены.

Деньги могут быть добавлены (от 1000 долларов США) или частично выведены.

Сергей Широков, Директор Управления заимствований и сбережений, Сбербанк,

«Депозиты в Сбербанке — основной инструмент сбережений для многих клиентов. Новый продукт позволит нашим клиентам попробовать комплексное решение, сочетающее надежность сберегательного счета и преимущества дискреционного управления.’

Игорь Мамонтов, Вице-президент, Директор по платежам и переводам, Сбербанк,

«Покупателям не нужно понимать, как работают фондовые рынки, чтобы купить продукт. Мы предлагаем готовое инвестиционное решение с низким уровнем риска, разработанное опытными финансистами Сбербанк Asset Management. Процентная ставка превышает стандартные ставки по депозитам в иностранной валюте и ставки по краткосрочным облигациям на развитых рынках.Добавьте к этому возможность подзаработать на надежных долларовых облигациях, и вы получите действительно выгодную сделку ».

Заявление об ограничении ответственности

Сбербанк России опубликовал этот контент 17 июня 2020 и несет полную ответственность за содержащуюся в нем информацию.Распространено Public, без редактирования и без изменений, , 19 июня 2020 г., 06:01:06 UTC

Сбербанк

0 Просмотры

Сбербанк России ОАО предоставляет коммерческие банковские и финансовые услуги в России. Он предоставляет широкий спектр банковских услуг для розничных клиентов, включая депозиты, различные виды ссуд, а также банковские карты, денежные переводы, банковское страхование и брокерские услуги. Компания занимается международной деятельностью через соглашения о прямых расчетах, корреспондентские счета, операции торгового финансирования и членство в ряде международных финансовых организаций.Его банковские услуги включают розничное банковское дело, корпоративное банковское дело и финансовые рынки. Розничные банковские операции включают в себя розничные текущие счета, срочные депозиты физических лиц, потребительские ссуды и ипотечные кредиты, а также дебетовые и кредитные карты. Корпоративные банковские операции включают корпоративные счета, корпоративные депозиты, овердрафты, ссуды и другие кредитные услуги, а также торговое финансирование. Финансовые рынки включают операции с ценными бумагами, операции на денежных рынках, долгосрочное финансирование, полученное на рынках капитала и в иностранной валюте и производные.Банк работает в следующих бизнес-сегментах: Москва, Центральный и Северный регионы европейской части России, Поволжье и юг европейской части России, Урал, Сибирь и Дальний Восток России и другие страны.

Компания занимается международной деятельностью через соглашения о прямых расчетах, корреспондентские счета, операции торгового финансирования и членство в ряде международных финансовых организаций.Его банковские услуги включают розничное банковское дело, корпоративное банковское дело и финансовые рынки. Розничные банковские операции включают в себя розничные текущие счета, срочные депозиты физических лиц, потребительские ссуды и ипотечные кредиты, а также дебетовые и кредитные карты. Корпоративные банковские операции включают корпоративные счета, корпоративные депозиты, овердрафты, ссуды и другие кредитные услуги, а также торговое финансирование. Финансовые рынки включают операции с ценными бумагами, операции на денежных рынках, долгосрочное финансирование, полученное на рынках капитала и в иностранной валюте и производные.Банк работает в следующих бизнес-сегментах: Москва, Центральный и Северный регионы европейской части России, Поволжье и юг европейской части России, Урал, Сибирь и Дальний Восток России и другие страны. Компания была основана в 1841 году, ее штаб-квартира находится в Москве, Россия. «

Компания была основана в 1841 году, ее штаб-квартира находится в Москве, Россия. «

«История Сбербанка»

Дореволюционный период

Император Николай I основал первые частные сберегательные учреждения в России в 1841 году, когда он утвердил статут «с целью предоставить людям любого ранга возможность делать сбережения надежным и прибыльным образом».В следующем году сберегательные кассы открылись в отделениях государственного казначейства в Москве и Санкт-Петербурге. В течение следующих 20 лет почти во всех региональных столицах России открылось около 45 таких офисов. Государственный банк России, или Госбанк, был образован в 1860 году, и вскоре сберегательные кассы были переданы в его ведение.

Ранний советский период

К 1924 году червонец вытеснил старые советские банкноты и стал единственной валютой. Государственный банк СССР, или Госбанк, был основан в 1923 году, и сеть сберегательных касс была восстановлена.Поощрение сбережений было приоритетом правительства в конце 1920-х годов. Государство нацелено на широкую публику с помощью журнала « Сберегательное дело » или « Сберегательное дело », в котором были статьи ведущих государственных плановиков.

Государство нацелено на широкую публику с помощью журнала « Сберегательное дело » или « Сберегательное дело », в котором были статьи ведущих государственных плановиков.

Управление сберегательными кассами было передано Народному комиссариату финансов в 1929 году. В первом пятилетнем плане 1928-32 годов были поставлены амбициозные цели по продвижению личных сбережений, но план был выполнен только примерно на 50%, потому что у немногих людей были какие-либо деньги, чтобы сэкономить.Положение улучшилось по второй пятилетке. С 1935 по 1940 год общие депозиты выросли в пять раз и достигли довоенного уровня. Между тем кредитная реформа 1930-32 годов привела к образованию системы специализированных банков при Госбанке, каждый из которых имел определенную сферу ответственности. Эта система оставалась в основном неизменной на протяжении большей части советского периода.

Сберегательные кассы сыграли большую роль в финансировании участия Советского Союза во Второй мировой войне. Они не только предоставляли ссуды на военные нужды, они также принимали пожертвования от населения на оборону и продавали билеты на государственные лотереи, которые собирали деньги на войну.Во время войны действовала карточная система; в 1947 году он был отменен, и была проведена денежная реформа, в ходе которой десять старых рублей были обменены на один новый. Однако для тех, кто вкладывал деньги в сберегательные кассы, обменный курс был более благоприятным. Сеть отделений сберегательных касс, упавшая вдвое во время войны из-за оккупации советской территории, вернулась к довоенному уровню к 1952 году. Всего насчитывалось около 42 000 отделений. Они оставались в ведении Министерства финансов, а советские комитеты контролировали местные отделения.

Они не только предоставляли ссуды на военные нужды, они также принимали пожертвования от населения на оборону и продавали билеты на государственные лотереи, которые собирали деньги на войну.Во время войны действовала карточная система; в 1947 году он был отменен, и была проведена денежная реформа, в ходе которой десять старых рублей были обменены на один новый. Однако для тех, кто вкладывал деньги в сберегательные кассы, обменный курс был более благоприятным. Сеть отделений сберегательных касс, упавшая вдвое во время войны из-за оккупации советской территории, вернулась к довоенному уровню к 1952 году. Всего насчитывалось около 42 000 отделений. Они оставались в ведении Министерства финансов, а советские комитеты контролировали местные отделения.

1960-е: Включение Сбербанка в Госбанк

Сберегательные кассы были переданы Госбанку, государственному банку, в 1963 году. Госбанк теперь действовал просто как продолжение денежно-кредитной и экономической политики правительства. Он выполнял все функции центрального банка, а также коммерческого банка: печатал деньги, контролировал денежную массу, предоставлял кредиты промышленным предприятиям, управлял частными сберегательными счетами для физических лиц, а также заботился о потребностях в бухгалтерском учете и денежных переводах. федеральный бюджет.Граждане приносили деньги в сберегательные кассы Госбанка, потому что у них не было другого выхода. В 1965 году были проведены экономические реформы, чтобы улучшить планирование и сделать промышленность более восприимчивой к спросу, но банковская система в основном не изменилась.

Он выполнял все функции центрального банка, а также коммерческого банка: печатал деньги, контролировал денежную массу, предоставлял кредиты промышленным предприятиям, управлял частными сберегательными счетами для физических лиц, а также заботился о потребностях в бухгалтерском учете и денежных переводах. федеральный бюджет.Граждане приносили деньги в сберегательные кассы Госбанка, потому что у них не было другого выхода. В 1965 году были проведены экономические реформы, чтобы улучшить планирование и сделать промышленность более восприимчивой к спросу, но банковская система в основном не изменилась.

1985-1990: Перестройка

В середине 1980-х Михаил Горбачев начал политику под названием перестройка , которая заключалась в реструктуризации экономики; Депозиты в сберегательных учреждениях начали увеличиваться, и в 1988 году была проведена крупная реорганизация банковской системы.Госбанк был преобразован в центральный регулирующий институт, при этом были созданы пять отдельных банков, специализирующихся в определенных экономических сферах, таких как внешняя торговля, сельское хозяйство и кредитование промышленности. Одним из вновь созданных банков был Сбербанк, отвечающий за работу ссудно-сберегательной системы для рабочих и рядовых граждан. Сбербанк был структурирован как зонтичное учреждение для пятнадцати сберегательных касс республик СССР.

Одним из вновь созданных банков был Сбербанк, отвечающий за работу ссудно-сберегательной системы для рабочих и рядовых граждан. Сбербанк был структурирован как зонтичное учреждение для пятнадцати сберегательных касс республик СССР.

Распад СССР

В 1990 году, когда Советский Союз распадался, президент Российской Республики Борис Ельцин подписал президентский указ, объявив Республиканский Сберегательный банк Российской Федерации (подразделение Сбербанка) собственностью республики.Ельцин работал с председателем банка Павлом Жикаревым над приватизацией российского Сбербанка в 1991 году. Он был организован как акционерное общество, в которое входило около 76 региональных банков, каждый из которых вел свою деятельность. В 1992 году был отменен контроль над ценами на потребительские товары, что привело к быстрой инфляции; Сбербанк заморозил счета вкладчиков в начале того года, чтобы предотвратить дальнейший рост денежной массы. В 1993 году Жикарева, который был председателем банка в течение 25 лет, сменил зампред Олег Яшин. Центральный банк России приобрел контрольный пакет акций Сбербанка к 1993 году. Центральный банк и Минфин предпринимали попытки получить почти полный контроль над Сбербанком в первые годы его существования, но в конце концов парламент постановил, что он должен оставаться независимой организацией. . Полная приватизация была отложена на неопределенный срок в 1995 году, когда появились слухи, что российский магнат с обанкротившимся банком в прошлом планировал получить контроль над Сбербанком.

Центральный банк России приобрел контрольный пакет акций Сбербанка к 1993 году. Центральный банк и Минфин предпринимали попытки получить почти полный контроль над Сбербанком в первые годы его существования, но в конце концов парламент постановил, что он должен оставаться независимой организацией. . Полная приватизация была отложена на неопределенный срок в 1995 году, когда появились слухи, что российский магнат с обанкротившимся банком в прошлом планировал получить контроль над Сбербанком.

Недавно приватизированный Сбербанк представлял собой разветвленную организацию с более чем 20 000 отделений и почти 90% сбережений населения.Хотя он платил процентные ставки, которые часто были ниже уровня инфляции, россияне, которые хотели открыть счет в банке, продолжали размещать свои деньги в знакомом учреждении. Многие граждане предпочитали хранить свои сбережения дома в долларах США. Сбербанк был обременен некоторыми убыточными операциями, такими как обработка платежей за коммунальные услуги и работа филиалов в регионах, которые не обслуживались никаким другим банком.

Между тем, в 90-е годы Сбербанк модернизировал и добавлял услуги.В 1994 году он подписал соглашения с Hewlett Packard и Unisys о компьютеризации всех своих филиалов и внедрении централизованной клиринговой системы. Его первый банкомат открылся в том же году в московском аэропорту Шереметьево. Сбербанк также переоборудовал некоторые из своих отделений из мрамора и стекла, чтобы развеять их репутацию тусклых. В середине 1990-х годов банк начал строительство новой шикарной штаб-квартиры в центре Москвы.

Финансовый кризис 1998 г.

В условиях кризиса 1998 года правительство России ввело программу, позволяющую вкладчикам крупнейших банков, таких как Инкомбанк, СБС-Агро, МОСТ-Банк и Менатеп, переводить свои счета в Сбербанк и пользоваться государственной гарантией вкладов.Однако долларовые счета будут переводиться по невыгодному курсу, основанному на докризисной стоимости рубля. Сбербанк получил около 440 000 новых счетов, в результате чего доля индивидуальных счетов увеличилась до 85%, а корпоративных — до 20%. После кризиса Сбербанк продолжил смещать акцент с ГКО на инвестиции в частный сектор экономики. Его ссудный портфель увеличился в два-три раза в 1999 году, поскольку он ссужал крупные суммы нефтяным, газовым и горнодобывающим концернам.

После кризиса Сбербанк продолжил смещать акцент с ГКО на инвестиции в частный сектор экономики. Его ссудный портфель увеличился в два-три раза в 1999 году, поскольку он ссужал крупные суммы нефтяным, газовым и горнодобывающим концернам.

Приобретение Volksbank International

В 2011 году Сбербанк приобрел Volksbank International AG у своих акционеров Österreichische Volksbanken AG, BPCE, DZ Bank и WGZ Bank. Сделка включает все активы VBI — банки в Словакии, Чехии, Венгрии, Словении, Хорватии, Украине, Сербии и Боснии и Герцеговине, но за исключением Volksbank Romania. Согласованная цена составляет от 585 до 645 миллионов евро, в зависимости от показателей бизнеса VBI в 2011 году. Общие активы VBI (без Румынии) составляли 9 евро.4 миллиарда в июне 2011 года.

Приобретение Denizbank

8 июня 2012 года в Стамбуле Сбербанк России («Сбербанк») и акционеры DenizBank AS («DenizBank») — Dexia NV / SA и Dexia Participation Belgium SA (вместе «Dexia») подписали окончательное соглашение о приобретение 99,85% DenizBank Сбербанком за вознаграждение в турецких лирах в размере 6 469 млн турецких лир (по текущему обменному курсу приблизительно 2 821 млн евро или 3 504 млн долларов США). Это подразумевает оценку в 6 479 миллионов турецких лир за 100% уставного капитала DenizBank.Сделка включает DenizBank и его дочерние компании в Турции, Австрии и России. Согласованная цена покупки эквивалентна 1,33-кратному размеру собственного капитала DenizBank по состоянию на 31 марта 2012 года и может быть скорректирована при закрытии ».

Это подразумевает оценку в 6 479 миллионов турецких лир за 100% уставного капитала DenizBank.Сделка включает DenizBank и его дочерние компании в Турции, Австрии и России. Согласованная цена покупки эквивалентна 1,33-кратному размеру собственного капитала DenizBank по состоянию на 31 марта 2012 года и может быть скорректирована при закрытии ».

* Информация с Forbes.com и Wikipedia.org

** Видео опубликовано на YouTube «Сбербанком»

• Коэффициент чистых кредитов и депозитов Сбербанка России 2011-2020

• Коэффициент чистых кредитов и депозитов Сбербанка России 2011-2020 | StatistaДругая статистика по теме

Пожалуйста, создайте учетную запись сотрудника, чтобы иметь возможность отмечать статистику как избранную.Затем вы можете получить доступ к своей любимой статистике через звездочку в заголовке.

Зарегистрироваться Пожалуйста, авторизуйтесь, перейдя в «Моя учетная запись» → «Администрирование». После этого вы сможете отмечать статистику как избранную и использовать персональные статистические оповещения.

После этого вы сможете отмечать статистику как избранную и использовать персональные статистические оповещения.

Сохранить статистику в формате.Формат XLS

Вы можете загрузить эту статистику только как премиум-пользователь.

Сохранить статистику в формате .PNG

Вы можете загрузить эту статистику только как премиум-пользователь.

Сохранить статистику в формате .PDF

Вы можете загрузить эту статистику только как премиум-пользователь.

Показать ссылки на источники

Как премиум-пользователь вы получаете доступ к подробным ссылкам на источники и справочной информации об этой статистике.

Показать подробные сведения об этой статистике

Как премиум-пользователь вы получаете доступ к справочной информации и сведениям о выпуске этой статистики.

Статистика закладок

Как только эта статистика будет обновлена, вы сразу же получите уведомление по электронной почте.

Да, сохранить как избранное!

… и облегчить мне исследовательскую жизнь.

Изменить параметры статистики

Для использования этой функции необходима как минимум одна учетная запись .

Базовая учетная запись

Познакомьтесь с платформой

У вас есть доступ только к базовой статистике.

Эта статистика не учтена в вашем аккаунте.

Единая учетная запись

Идеальная учетная запись начального уровня для индивидуальных пользователей

- Мгновенный доступ от до 1 млн статистики

- Скачать в формате XLS, PDF и PNG

- Подробные ссылки

59 $ 39 $ / месяц *

в первые 12 месяцев

Корпоративный аккаунт

Полный доступ

Корпоративное решение, включающее все функции.

* Цены не включают налог с продаж.

Самая важная статистика

Самая важная статистика

Самая важная статистика

Самая важная статистика

Самая важная статистика

Дополнительная статистика

подробнее о том, как Statista может поддержать ваш бизнес.

Сбербанк России. (7 мая 2021 г.). Годовое соотношение чистых кредитов к депозитам * Сбербанка в России с 2011 по 2020 гг. [График]. В Statista. Получено 15 июля 2021 г. с сайта https://www.statista.com/statistics/620873/annual-net-loans-deposits-sberbank-russia/

Сбербанк России. «Годовое соотношение чистых кредитов к депозитам * Сбербанка в России с 2011 по 2020 годы». Диаграмма. 7 мая 2021 года. Statista. По состоянию на 15 июля 2021 г. https://www.statista.com/statistics/620873/annual-net-loans-deposits-sberbank-russia/

Сбербанк России. (2021 г.). Годовое соотношение чистых кредитов к депозитам * Сбербанка в России с 2011 по 2020 годы. Statista. Statista Inc. Дата обращения: 15 июля 2021 г. https://www.statista.com/statistics/620873/annual-net-loans-deposits-sberbank-russia/

(2021 г.). Годовое соотношение чистых кредитов к депозитам * Сбербанка в России с 2011 по 2020 годы. Statista. Statista Inc. Дата обращения: 15 июля 2021 г. https://www.statista.com/statistics/620873/annual-net-loans-deposits-sberbank-russia/

Сбербанк России. «Годовое отношение чистых кредитов к депозитам * Сбербанка в России с 2011 по 2020 годы». Statista, Statista Inc., 7 мая 2021 г., https://www.statista.com/statistics/620873/annual-net-loans-deposits-sberbank-russia/

Сбербанк России, Годовое отношение чистых кредитов к депозитам * Сбербанк в России с 2011 по 2020 год Statista, https: // www.statista.com/statistics/620873/annual-net-loans-deposits-sberbank-russia/ (последнее посещение — 15 июля 2021 г.)

Российские банки: валюта и банковское дело в России

Как эмигранту в России, вам понадобится счет в местном банке для отправки и получения денег. Вот что вам следует знать об основных российских банках.

Российская банковская система претерпела значительную модернизацию за последние несколько лет, и провайдеры все чаще предлагают онлайн-банкинг и банковские услуги через приложения. Тем не менее, наличные деньги по-прежнему важны в более сельских районах страны. В этом справочнике «Российские банки» есть советы по следующим вопросам:

Тем не менее, наличные деньги по-прежнему важны в более сельских районах страны. В этом справочнике «Российские банки» есть советы по следующим вопросам:

Банковская система России

Банковская система России состоит из двух частей: центрального банка и коммерческих банков. Банк России осуществляет надзор за банками и кредитными учреждениями страны и выдает банковские лицензии. По состоянию на май 2021 года в России работает 350 банков, из них 239 имеют универсальную лицензию (доступна для банков, чей капитал превышает 1 млрд р.), а 111 небольших банков имеют базовую лицензию.

Банковская система в России не соответствует технологическим стандартам некоторых ее западных коллег, хотя в последние годы отрасль добилась значительных успехов.

Многие люди в более сельских районах России не имеют банковского счета, но использование наличных денег резко сократилось за последнее десятилетие. В 2012 году 76% транзакций было совершено с наличными деньгами, но к 2019 году этот показатель упал до 31%. Данные крупнейшего банка России, Сбербанка, показали, что 68% всех безналичных транзакций было совершено с помощью карт в первой половине 2019 года.

Данные крупнейшего банка России, Сбербанка, показали, что 68% всех безналичных транзакций было совершено с помощью карт в первой половине 2019 года.

Валюта России

Валюта в России — рубль или рубль (RUB / p.), При этом 100 копеек (или копеек) составляют один российский рубль. Чаще всего используются российские денежные банкноты номиналом 50, 100, 500, 1000 и 5000 пенсов, а монеты доступны номиналом 1, 2, 5, к.10 и к.50.

По состоянию на июнь 2021 года обменные курсы следующие:

- 1 $ = 72,87 р.

- 1 € = 88,65 р.

- £ 1 = 103,18 п.

Актуальные курсы обмена валют можно найти на сайте Банка России.

Банкоматы и банкоматы в России

Банкоматы — обычное дело в крупных городах России, таких как Москва и Санкт-Петербург. Многие банкоматы ведущих российских банков предоставляют инструкции на английском и русском языках, но если вы собираетесь в сельские или отдаленные районы, вам следует взять с собой немного российских денег в качестве запасного.

С точки зрения безопасности лучше всего использовать банкомат одного из крупных банков и избегать использования изолированных банкоматов, особенно в ночное время.

При снятии наличных в банкомате с использованием иностранной карты может потребоваться оплата комиссии. Это будет взиматься вашим банком, а не поставщиком банкоматов, и размер вашей оплаты значительно различается в зависимости от поставщика (ознакомьтесь с вашими условиями). В некоторых случаях комиссия будет выше, если вы используете банкомат одного из конкурентов вашего банка.

Банки в России

Шесть крупнейших банков России:

Другие российские банки включают Россельхозбанк (Россельхозбанк, государственный), Альфа-Банк, Промсвязьбанк, Банк УралСиб и Совкомбанк.Рейтинги любого российского банка можно посмотреть на banki.ru

. Часы работы отделений банка в России различаются. Если вы пользуетесь банком в более крупной организации, часы работы обычно составляют с 9:00 до 17:00 или 18:00 в будний день и с 9:00 до примерно 15:00 в субботу.

Управление счетом в крупных городах очень простое. Однако это может быть более проблематичным в сельской местности, где филиалов немного и они расположены далеко друг от друга.

Банковские услуги в России

Банки в России предлагают широкий спектр продуктов для экспатов, от повседневных текущих счетов до обычных сберегательных счетов.Ведущие российские банки предоставляют дополнительные услуги, такие как ипотека, ссуды для компаний, брокерские услуги и инвестиции.

Текущие счета: В России доступен ряд текущих счетов с оплатой в зависимости от предоставляемых услуг. Например, Сбербанк предлагает все, от стандартных дебетовых карточных счетов до золотых счетов, которые можно открывать в разных валютах.

Кредитные карты: Российские банки предоставляют широкий выбор кредитных карт со льготами, в том числе воздушными милями, кэшбэком и скидками на покупки.Некоторые кредитные карты являются бесплатными, но с других взимается ежегодная плата.

Ссуды: Большинство крупных банков предлагают ссуды лицам, имеющим постоянное место жительства в России. Размер кредита будет зависеть от цели кредита (например, консолидация долгов или покупка автомобиля) и вашего годового дохода.

Сберегательные счета: В России доступны срочные и срочные сберегательные счета. Как и во многих странах, процентные ставки в настоящее время очень низкие, а ставки по сберегательным счетам с мгновенным доступом около 0.15%.

Ипотека: Многие из крупнейших банков предлагают ипотеку эмигрантам, покупающим дома в России. Иностранным гражданам обычно требуется залог в размере не менее 20% от стоимости недвижимости.

Страхование: Банки предлагают широкий спектр страховых продуктов, от продуктов для защиты доходов до планов медицинского страхования.

Открытие банковского счета в России

Открыть банковский счет в России можно лично в отделении или онлайн. Некоторые работодатели автоматически открывают банковский счет для выплаты вашей заработной платы, когда вы начинаете свою работу.

Некоторые работодатели автоматически открывают банковский счет для выплаты вашей заработной платы, когда вы начинаете свою работу.

При подаче заявления на открытие счета некоторые банки могут потребовать письмо от вашего работодателя как часть процесса.

Способы оплаты в России

Наличные

Популярность наличных варьируется в зависимости от того, где вы живете в России. Как упоминалось ранее, наличные деньги стали гораздо менее распространены в России за последнее десятилетие, но все больше сельских районов по-прежнему в значительной степени полагаются на них как на форму оплаты.

Данные Сбербанка показывают, что безналичные платежи превышают 60% всех транзакций в пяти городах, при этом лидируют Сыктывкар и Северодвинск.В Санкт-Петербурге на безналичные операции приходится 55% операций, в Москве — 54%.

Проверки

Чеки (чеки) не получили широкого распространения в России из-за длительного времени обработки, и банки, как правило, взимают комиссию за их обналичивание. Сколько вам нужно будет заплатить, зависит от обналичиваемой суммы денег и валюты, которую вы используете.

Сколько вам нужно будет заплатить, зависит от обналичиваемой суммы денег и валюты, которую вы используете.

Дебетовые карты

Дебетовые карты широко используются в России. Исторически Visa и Mastercard были двумя наиболее часто используемыми типами, но теперь их доминирование находится под угрозой.

В 2015 году правительство России ввело новую сеть платежных карт под названием «Мир» после того, как Visa и Mastercard отключили некоторые российские услуги из-за санкций США и ЕС.

«Мир» набирает популярность. Данные GlobalData показывают, что по состоянию на 2020 год «Мир» выпустил чуть менее 75 миллионов дебетовых карт. Это 29% всех дебетовых карт в России. Правительство России требует, чтобы купцы с оборотом более 30 млн р. в год должен принимать Мир. Этот порог снизится до 20 млн р.в июле 2021 года.

Большинство российских банков предоставляют дебетовые карты с бесконтактной технологией. Бесконтактные платежи предполагают прикосновение карты к считывателю, а не ввод PIN-кода, и вы можете совершать транзакции на сумму до 1000 p. используя эту функцию.

используя эту функцию.

Кредитные карты

При открытии банковского счета вы обычно получаете дебетовую карту для повседневных расходов, а не кредитную карту, но вы можете подать заявку на открытие счета кредитной карты отдельно.

Большинство иностранных кредитных карт принимаются в отелях и ресторанах России, хотя в некоторых местах, например, в музеях, небольших магазинах и при использовании такси, может потребоваться оплата наличными.Если вы используете иностранную кредитную карту, вам может потребоваться оплатить комиссию за иностранную транзакцию и комиссию за конвертацию валюты, стоимость которой будет варьироваться в зависимости от вашего провайдера.

Прямое дебетование и постоянные поручения

Прямые дебетовые платежи широко распространены в России. Настроив автоматическую оплату с вашего банковского счета для счетов за коммунальные услуги, вы иногда можете получить более низкую комиссию за транзакцию. В качестве альтернативы, большинство банков позволяют вам оплачивать счета банковским переводом через свои онлайн-банкинг или через банкоматы.

Онлайн и мобильные платежи

Крупные банки в России имеют собственные сервисы и приложения онлайн-банкинга, которые позволяют выполнять самые разные повседневные задачи, не посещая филиал.

Онлайн-банкинг и мобильный банкинг предлагают такие услуги, как переводы в внутренней и иностранной валюте, оплата счетов, постоянные поручения и электронные выписки.

Международные денежные переводы

Большинство банков в России предлагают услуги банковских переводов. Если вы совершаете международный банковский перевод, ваш получатель обычно получает средства в течение нескольких рабочих дней.Возможно, вам придется заплатить комиссию в размере от 1% до 2% от суммы перевода. Некоторые банки не разрешают осуществлять международные денежные переводы онлайн. В этом случае вам нужно будет обратиться в отделение с подтверждением личности и данными получателя.

Если вы думаете о регулярных переводах денег в свою страну, вы можете рассмотреть возможность открытия счета в этой валюте вместе со своим счетом в российском банке. Это можно сделать через Российский или Московский международный банк или через один из альтернативных вариантов.Это не только снизит комиссию, но также означает, что вы сможете избежать плохих обменных курсов.

Это можно сделать через Российский или Московский международный банк или через один из альтернативных вариантов.Это не только снизит комиссию, но также означает, что вы сможете избежать плохих обменных курсов.

Для международных денежных переводов существуют альтернативные банкам решения, которые могут оказаться более дешевыми и удобными, например:

Банковские комиссии в России

Как и во многих странах, комиссия за банковские услуги зависит от типа вашего счета. Базовые текущие счета доступны без ежегодных комиссий, но те, у которых есть небольшие авансовые сборы, могут доказать свою окупаемость, предоставив дополнительные преимущества, такие как бесплатное снятие средств в банкоматах и денежные переводы.

Во многих случаях вам, возможно, придется заплатить комиссию при снятии наличных в банкомате в России. Сборы могут быть выше, если вы используете банкомат другого банка, кроме вашего собственного. Суммы, которые вы заплатите, различаются, но может быть более разумным иногда снимать более крупные суммы.

Оффшорный банкинг в России

Некоторые эмигранты, проживающие в России, могут посчитать открытие международного оффшорного банковского счета разумным способом управления своими финансами. Оффшорные банковские операции обладают различными преимуществами, включая высокий уровень защиты клиентов и ряд различных инвестиционных фондов.Если вы планируете оффшорное банковское дело, посоветуйтесь с финансовым консультантом относительно лучших вариантов инвестирования.

Оффшорные сберегательные счета доступны в различных валютах и обычно географически переносимы. Однако для открытия некоторых сберегательных счетов требуются крупные депозиты. Российские инвесторы обычно открывали свои офшорные счета на Кипре до 2013 года, когда его финансовая система рухнула и ударила по российским инвесторам. Сейчас к популярным местам для оффшорных инвестиций относятся Люксембург, Сингапур и Британские Виргинские острова.

Этичное банковское дело в России

Российские банки все больше проявляют интерес к более этичным и устойчивым практикам. В январе 2021 года Сбербанк присоединился к принципам ответственной банковской деятельности ООН.

В январе 2021 года Сбербанк присоединился к принципам ответственной банковской деятельности ООН.

Ассоциация банков России также взяла на себя обязательство внедрять экологические и социальные принципы.

Банковская безопасность и мошенничество в России

Банковское мошенничество и мошенничество растут повсюду, и Россия не исключение.Опрос 2020 года, проведенный Аналитическим центром NAFI, показал, что треть держателей карт в России сталкивались с мошенничеством, включая мошенничество с телефонными и денежными переводами, сообщения или письма с вредоносными ссылками, а также переписку о транзакциях по картам, которые они не проводили.

Банк России предупредил потребителей об опасности телефонного мошенничества и о том, как избежать мошенничества в декабре 2020 года.

Утерянные или украденные банковские карты в России

Если вы потеряете свою дебетовую карту, вы сможете найти подробную информацию о кол-центре вашего банка на его веб-сайте. С вас может взиматься комиссия за перевыпуск карты в зависимости от условий вашей учетной записи.

С вас может взиматься комиссия за перевыпуск карты в зависимости от условий вашей учетной записи.

Вы можете узнать о том, как сообщить об утерянной или украденной карте в некоторых основных российских банках, воспользовавшись ссылками ниже:

Подача жалобы на банки в России

По данным Банка России, в первом квартале 2021 года было получено более 63000 жалоб.

Если у вас возникла проблема с банком в России и вы недовольны его ответом, вы можете подать официальную жалобу в Банк России.При подаче жалобы вам необходимо предоставить доказательства проблемы и свои контактные данные.

Полезные ресурсы

Неснижаемый остаток на депозите Сбербанк. Какой минимальный остаток на расчетном счете в Сбербанке

Некоторые клиенты считают минимальный остаток депозита в Сбербанке дополнительным преимуществом, позволяющим им приумножить свои сбережения, другие — лимитом и ограничением. Банк указывает позицию в условиях открытия вкладов для физических лиц.

По сути, речь идет о сумме, которая должна быть на депозитном счете, даже если вкладчик имеет право снимать или вносить наличные … Рассмотрим подробнее все нюансы, связанные с неснижаемым остатком, и попробуем ответьте на связанные вопросы.

Согласно стандартному соглашению со Сбербанком под минимальным остатком депозита (NOV) следует понимать сумму, которая должна находиться на счете, вне зависимости от внешних обстоятельств. На эту сумму ежеквартально начисляются проценты, которые добавляются к общей сумме взноса.

Внимание! Получается, что NOV позволяет увеличить депозит за счет дополнительной прибыли в виде процентных переводов.

Различные факторы могут влиять на процесс получения прибыли и ее размер. В частности, стоит выделить:

- сумма инвестиций;

- возможность пополнения / вывода средств;

- процентная ставка;

- дополнительные преимущества и акции.

Данная возможность предоставляется не для всех вкладов, а только для определенных, поэтому при выборе подходящего варианта депозита стоит разделить дополнительное внимание.

Для каких вкладов это предусмотрено?

Сегодня существует множество вкладов, предлагающих проценты по неснижаемому остатку. Сбербанк предлагает:

- «Управлять» — клиент может самостоятельно установить размер NOV, при этом вклад размещается в разных валютах и на срок от трех месяцев до трех лет;

- «Пополнение» — это уникальное предложение, в рамках которого пользователь имеет право установить НОВИНУ лично, но при этом имеет право вносить дополнительные суммы на счет в любое время.

Обязательно стоит отметить новое предложение от СБ — Копилка Сбербанка. Речь идет об открытии сберегательного счета, на который идет процент от всех видов доходов. Причем таких учетных записей может быть несколько, и у каждой может быть свое имя. Здесь также можно установить минимальный баланс.

Как изменить неснижаемый остаток депозита Сбербанк?

У клиента с таким депозитом есть возможность изменить NOV онлайн или посетить для этого отделение банка.

Внимание! Раньше такой возможности не было, но сегодня достаточно зайти в Сбербанк Онлайн, чтобы изменить минимальный баланс онлайн в несколько кликов.

Сама процедура имеет определенный порядок действий, в рамках которого вам необходимо сделать следующее:

- Авторизоваться в учетной записи клиента.

- Зайдите в «Счета и депозиты», выберите конкретный депозит.

- Введите в соответствующую ячейку новый размер НОВЫЙ и щелкните приложение.

- На экране появится электронная форма дополнительного соглашения, которую необходимо будет заполнить и отправить обратно. В качестве подтверждения необходимо использовать одноразовый пароль.

Аналогичные действия выполнит сотрудник банка, решающий вопросы оформления вклада и внесения изменений в порядок обслуживания клиента.

Подробности по теме смотрите в видео:

Как вывести неснижаемый остаток в Сбербанке?

Снять деньги с депозита в Сбербанке можно, но при определенных условиях. Самое главное — наличие этого пункта в договоре оказания услуг. Если его там нет, клиент все равно сможет вывести средства, но при условии, что процентная ставка будет снижена до 0,1% на момент вывода.

Самое главное — наличие этого пункта в договоре оказания услуг. Если его там нет, клиент все равно сможет вывести средства, но при условии, что процентная ставка будет снижена до 0,1% на момент вывода.

После вывода, даже если клиент оставит часть депозита в банке, он сможет рассчитывать на сумму прибыли в размере 2/3 процентной ставки. Если у клиента есть вопросы по начислению, вы можете сначала воспользоваться специальным калькулятором и рассчитать необходимую сумму.

Заключение

Многие считают минимальный остаток депозита неудобным ограничением, которое не позволяет полностью использовать начисленные проценты. На самом деле это мнение ошибочно и именно такой метод дает покупателям возможность получить дополнительную прибыль.

Когда клиент банка — юридическое лицо, индивидуальный предприниматель или рядовой гражданин — открывает вклад или вклад в финансовом учреждении, он часто сталкивается с вариантом минимального остатка на банковском счете. .. Сбербанк также предлагает своим вкладчикам аналогичный вариант. Сотрудники банка уверяют, что счета, предусматривающие установление минимального остатка средств, позволяют клиентам получать дополнительный доход и предполагают множество других преференций. Ведь при открытии текущих счетов, вкладов клиенты очень часто оговаривают минимальный остаток депозита. Что это такое, какие преимущества дает данная опция для вкладчика, каков порядок открытия такого депозита — все эти вопросы стоит рассмотреть более подробно на примере Сбербанка.

.. Сбербанк также предлагает своим вкладчикам аналогичный вариант. Сотрудники банка уверяют, что счета, предусматривающие установление минимального остатка средств, позволяют клиентам получать дополнительный доход и предполагают множество других преференций. Ведь при открытии текущих счетов, вкладов клиенты очень часто оговаривают минимальный остаток депозита. Что это такое, какие преимущества дает данная опция для вкладчика, каков порядок открытия такого депозита — все эти вопросы стоит рассмотреть более подробно на примере Сбербанка.

Минимальный остаток на счете: что это значит

Вам необходимо выяснить, каков минимальный остаток депозита. Сбербанк, как и другие банки, называет минимально допустимым остатком средств четко определенную сумму денег, меньше которой не может быть остаток на счете клиента. При этом остаток денежных средств учитывается на начало каждого дня (календаря) в течение периода, общая продолжительность которого оговаривается с банком. Другими словами, вкладчик должен следить за тем, чтобы каждый новый день на его счете находилась сумма денег, превышающая установленный уровень минимально допустимого лимита средств. На сумму неснижаемого остатка в рублях или любой иностранной валюте начисляются проценты по депозиту, что означает получение дополнительного дохода.

На сумму неснижаемого остатка в рублях или любой иностранной валюте начисляются проценты по депозиту, что означает получение дополнительного дохода.

Таким образом, открытие обычного текущего счета создает для клиента условия для дополнительного процентного заработка. Его величина, по всей видимости, мало чем отличается от регулярно начисляемых процентов по вкладам. Воспользоваться данной опцией в Сбербанке можно, как уже говорилось ранее, разные типы клиентов:

- рядовые граждане с частной практикой;

- зарегистрированы как индивидуальные предприниматели;

- юридических лиц (организаций, предприятий, учреждений, компаний).

Минимальный остаток депозита дает дополнительный доход