4. Учет процентов (доходов) по облигациям \ КонсультантПлюс

4. Учет процентов (доходов) по облигациям

4.1. При приобретении облигаций по стоимости, включающей часть процента (дохода), начисленного с момента его последней выплаты, в случае возможности его выделения в бухгалтерском учете производятся следующие записи: по дебету счетов 06 «Долгосрочные финансовые вложения» или 58 «Краткосрочные финансовые вложения», субсчет «Облигации» (на сумму покупной стоимости облигации, уменьшенной на величину оплаченного процента, дохода), субсчет «Средства полученные и затраты произведенные по облигационным процентам (доходам)» (на сумму оплаченного процента (дохода), причитающегося к получению на момент приобретения облигации) и кредиту соответствующих счетов учета денежных средств или расчетов.

4.2. Организации, производящие переоценку вложений в ценные бумаги, отражают отдельно сумму оплаченного процента (дохода), причитающегося к получению на момент приобретения облигации, только в случае если котировки данных облигаций не включают в себя сумму процента (дохода), начисленного с момента его последней выплаты.

4.3. Получение процентов (доходов) при наличии по данным облигациям уплаченного процента (дохода) отражается по дебету счетов учета денежных средств или расчетов и кредиту счетов 06 «Долгосрочные финансовые вложения» или 58 «Краткосрочные финансовые вложения», субсчет «Средства полученные и затраты произведенные по облигационным процентам (доходам)».

4.4. В случае реализации (погашения) облигаций при наличии по данным облигациям уплаченного процента (дохода) суммы процентов (доходов), начисленные с момента их последней выплаты до момента реализации (погашения) облигации, отражаются по кредиту счетов 06 «Долгосрочные финансовые вложения» или 58 «Краткосрочные финансовые вложения», субсчет «Средства полученные и затраты произведенные по облигационным процентам (доходам)» в корреспонденции со счетами реализации.

Разница между полученным и уплаченным процентом (доходом) по каждому отдельному выпуску облигации подлежит списанию со счетов 06 «Долгосрочные финансовые вложения» или 58 «Краткосрочные финансовые вложения», субсчет «Средства полученные и затраты произведенные по облигационным процентам (доходам)» на счет 80 «Прибыли и убытки» в день реализации (погашения) облигации или выплаты процента (дохода) по данной облигации.

4.5. Начисление процентов (доходов) по облигациям при отсутствии по данным облигациям уплаченного процента (дохода) отражается в бухгалтерском учете записью по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Проценты (доходы) по облигациям» и кредиту счета 80 «Прибыли и убытки».

Получение процентов (доходов) по данным облигациям отражается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Проценты (доходы) по облигациям» в корреспонденции со счетами учета денежных средств.

В случае реализации (погашения) облигации суммы процентов (доходов), начисленные с момента их последней выплаты до момента реализации (погашения) облигации, списываются с кредита счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Проценты (доходы) по облигациям» в дебет счетов реализации.

Доходность Облигаций — Простыми Словами

Автор: Елена Зубова

Чего бы вы хотели достичь, инвестируя в облигации? Сохранить деньги и получить дополнительный доход? Сделать накопления для важной цели? А, может, мечтаете о том, как с помощью этих инвестиций получить финансовую свободу?

Какой бы ни была цель, стоит понимать, какой доход приносят ваши облигации, и уметь отличить хорошую инвестицию от плохой. Есть несколько принципов для оценки дохода, знание которых в этом поможет.

Есть несколько принципов для оценки дохода, знание которых в этом поможет.

ЧИТАЙТЕ В СТАТЬЕ:

✔ Какие виды дохода есть у облигаций?

✔ Что показывает ставка купона?

✔ Купонная доходность — это проценты инвестора?

✔ Доходность упала — цена выросла. Это не шутка?

✔ Какая доходность будет при продаже облигации?

✔ Как получить максимальную выгоду от продажи?

✔ Самое важное!

✔ Wiki-Yango (словарь)

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

Какие виды дохода есть у облигаций?

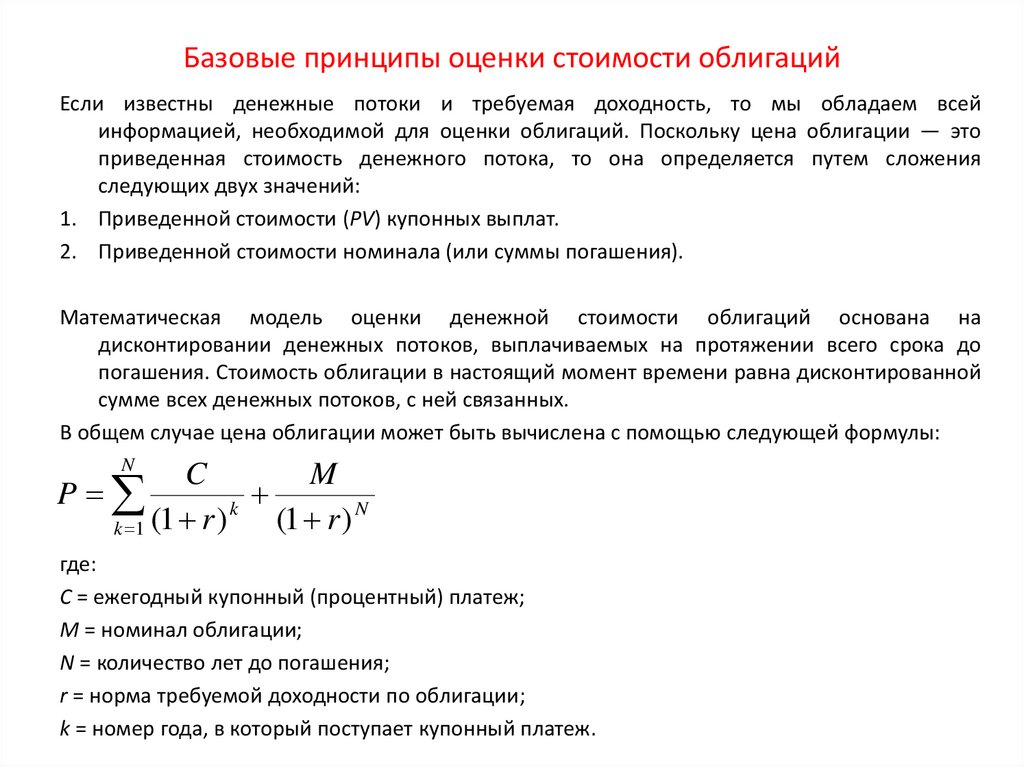

Доходность облигации — это величина дохода в процентах, полученного инвестором от вложений в долговую бумагу. Процентный доход по ним формируется за счет двух источников. С одной стороны, у облигаций с фиксированным купоном, как у депозитов, есть процентная ставка, которая начисляется на номинал. С другой стороны, у облигаций, как у акций, есть цена, которая может меняться в зависимости от рыночных факторов и ситуации в компании. Правда, изменения в цене у облигаций менее значимые, чем у акций.

С другой стороны, у облигаций, как у акций, есть цена, которая может меняться в зависимости от рыночных факторов и ситуации в компании. Правда, изменения в цене у облигаций менее значимые, чем у акций.

Полная доходность облигации

включает купонную доходность и учитывает цену ее приобретения. На практике для разных целей используют разные оценки доходности. Одни из них показывают только доходность от купона, другие дополнительно учитывают цену купли-продажи, третьи показывают рентабельность инвестиций в зависимости от срока владения — до продажи на рынке или до выкупа эмитентом, выпустившем облигацию.

Для принятия правильных инвестиционных решений, необходимо разобраться: какие виды доходности по облигациям бывают и что они показывают. Всего есть три вида доходности, управление которыми превращает обычного вкладчика в успешного рантье. Это текущая доходность от процентов по купонам, доходность при продаже и доходность бумаг к погашению.

Ставка купона — базовый процент к номиналу облигации, который также называют купонной доходностью. Эту ставку эмитент объявляет заранее и периодически выплачивает в установленный срок. Купонный период большинства российских облигаций — полгода или квартал. Важный нюанс заключается в том, что купонная доходность по облигации начисляется ежедневно, и инвестор не потеряет ее, даже если продаст бумагу досрочно.

Если сделка купли-продажи облигации происходит внутри купонного периода, то покупатель уплачивает продавцу сумму процентов, накопленных с даты последней выплаты купона. Сумма этих процентов называется накопленный купонный доход (НКД) и прибавляется к текущей рыночной цене облигации. По окончании купонного периода покупатель получит купон целиком и таким образом компенсирует свои расходы, связанные с возмещением НКД предыдущему владельцу облигации.

Биржевые котировки облигаций у многих брокеров показывают так называемую чистую цену облигации, без учета НКД.

При сравнении котировок облигаций в торговых системах, интернет-магазинах и приложениях разных брокеров выясните, какую цену они указывают: чистую или с НКД. После этого оцените конечные затраты на покупку в той или иной брокерской компании, с учетом всех издержек, и узнайте, сколько денег у вас спишут со счета в случае покупки бумаг.

Купонная доходность

По мере роста накопленной купонной доходности (НКД) стоимость облигации растет. После выплаты купона стоимость уменьшается на сумму НКД.

НКД — накопленный купонный доход

С (coupon) — сумма купонных выплат за год, в рублях

t (time) — количество дней с начала купонного периода

Пример: инвестор купил облигацию номиналом 1000 ₽ со ставкой полугодового купона 8% в год, что означает выплату 80 ₽ в год, сделка прошла в 90-й день купонного периода.

Купонная доходность — это проценты инвестора?

Не совсем. Каждый купонный период инвестор получает сумму определенных процентов по отношению к номиналу облигации на тот счет, который он указал при заключении договора с брокером. Однако реальный процент, который при этом получает инвестор на вложенные средства, зависит от цены приобретения облигации.

Если цена покупки была выше или ниже номинала, то доходность будет отличаться от базовой ставки купона, установленной эмитентом по отношению к номинальной стоимости облигации. Самый простой способ оценить реальный доход от вложения — соотнести ставку купона с ценой приобретения облигации по формуле текущей доходности.

Из представленных расчетов по этой формуле видно, что доходность и цена связаны между собой обратной пропорциональностью. Инвестор получает более низкую доходность к погашению, чем была установлена по купону, когда покупает облигацию по цене дороже номинала.

Инвестор получает более низкую доходность к погашению, чем была установлена по купону, когда покупает облигацию по цене дороже номинала.

CY (current yield) — текущая доходность, от купона

Cг (coupon) — купонные выплаты за год, в рублях

P (price) — цена приобретения облигации

Пример: инвестор купил облигацию с номиналом 1000 ₽ по цене чистой 1050 ₽ или 105% от номинала и ставкой купона 8%, то есть 80 ₽ в год. Текущая доходность: CY = ( 80 / 1050) * 100% = 7,6% годовых.

Доходность упала — цена выросла.

Это не шутка?

Так и есть. Однако, для начинающих инвесторов, которые не очень четко понимают различие между доходностью к продаже и доходностью к погашению, это зачастую трудный момент. Если рассматривать облигации как портфель инвестиционных активов, то его доходность к продаже в случае роста цены, как и у акций, конечно же, вырастет. А вот доходность облигаций к погашению будет меняться иначе.

Все дело в том, что облигация – это долговое обязательство, сравнить которое можно с депозитом. В обоих случаях, при покупке облигации или размещении денег на депозит, инвестор фактически приобретает право на поток платежей с определенной доходностью к погашению.

Как известно, процентные ставки по вкладам растут для новых вкладчиков, когда деньги обесцениваются из-за инфляции. Так же доходность к погашению облигации всегда растет, когда ее цена падает. Верно и обратное: доходность к погашению падает, когда цена растет.

Новички, которые оценивают выгоду в облигациях на основе сравнения с акциями, могут прийти к еще одному ошибочному выводу. Например: когда цена облигации выросла, допустим, до 105% и стала больше номинала, то покупать ее не выгодно, ведь при погашении по основному долгу вернут только 100%.

На самом деле, важна не цена, а доходность облигации — ключевой параметр для оценки ее привлекательности. Участники рынка, когда торгуются за облигацию, договариваются только о ее доходности. Цена облигации — это производный параметр от доходности. Фактически он корректирует фиксированную ставку купона до уровня той ставки доходности, о которой договорились покупатель и продавец.

Участники рынка, когда торгуются за облигацию, договариваются только о ее доходности. Цена облигации — это производный параметр от доходности. Фактически он корректирует фиксированную ставку купона до уровня той ставки доходности, о которой договорились покупатель и продавец.

Как связаны доходность и цена облигации, смотрите в видеоролике Академии Хана — образовательном проекте, созданном на деньги Google и фонда Билла и Мелинды Гейтс.

Текущая доходность показывает отношение купонных выплат к рыночной цене облигации. Этот показатель не учитывает доход инвестора от изменения ее цены при погашении или продаже. Чтобы оценить финансовый результат, нужно рассчитать простую доходность, которая включает дисконт или премию к номинальной стоимости при покупке:

Чтобы оценить финансовый результат, нужно рассчитать простую доходность, которая включает дисконт или премию к номинальной стоимости при покупке:

Y (yield) — простая доходность к погашению / оферте

CY (current yield) — текущая доходность, от купона

N (nominal) — номинал облигации

P (price) — цена покупки

t

365/t — множитель для перевода изменения цены в проценты годовых.

Пример 1: инвестор приобрел двухлетнюю облигацию номиналом 1000 ₽ по цене 1050 ₽ со ставкой купона 8% годовых и текущей доходностью от купона 7,6%. Простая доходность к погашению: Y1 = 7,6% + ((1000-1050)/1050) * 365/730 *100% = 5,2% годовых

Пример 2: эмитенту повысили рейтинг спустя 90 дней после покупки облигации, после чего цена бумаги выросла до 1070 ₽, поэтому инвестор решил ее продать. Заменим в формуле номинал облигации на цену ее продажи, а срок до погашения — на срок владения. Получим простую доходность к продаже: Y2 7,6% + ((1070-1050)/1050) * 365/90 *100% = 15,3% годовых

Получим простую доходность к продаже: Y2 7,6% + ((1070-1050)/1050) * 365/90 *100% = 15,3% годовых

Пример 3: Покупатель облигации, проданной предыдущим инвестором, заплатил за нее 1070 ₽ — больше, чем она стоила 90 дней назад. Так как цена облигации выросла, простая доходность к погашению для нового инвестора будет уже не 5,2%, а меньше: Y

В нашем примере цена облигации за 90 дней выросла на 1,9%. В пересчете на годовую доходность это составило уже серьезную прибавку к процентным выплатам по купону — 7,72% годовых. При относительно небольшом изменении цены, облигации на небольшом промежутке времени могут показывать резкий скачок прибыли для инвестора.

После продажи облигации инвестор в течение года, возможно, уже не получит такую же доходность в размере 1,9% за каждые три месяца. Тем не менее, доходность, пересчитанная в годовые проценты, — это важный показатель, характеризующий текущий денежный поток инвестора. C его помощью можно принимать решение о досрочной продаже облигации.

C его помощью можно принимать решение о досрочной продаже облигации.

Рассмотрим обратную ситуацию: при росте доходности цена облигации немного снизилась. В этом случае инвестор при досрочной продаже может получить убыток. Однако текущая доходность от выплат по купону, как видно в приведенной формуле, с большой долей вероятности перекроет этот убыток, и тогда инвестор все равно будет в плюсе.

Наименьший риск потери вложенных средств при досрочной продаже имеют облигации надежных компаний с коротким сроком до погашения или выкупа по оферте. Сильные колебания по ним могут наблюдаться, как правило, только в периоды экономического кризиса. Однако, их курсовая стоимость достаточно быстро восстанавливается по мере улучшения ситуации в экономике или приближения даты погашения.

Сделки с более надежными облигациями означают меньшие риски для инвестора, но и доходность к погашению или оферте по ним будет ниже. Это общее правило соотношения риска и доходности, которое действует в том числе при купле-продаже облигаций.

Итак, при росте цены доходность облигации падает. Следовательно, чтобы получить максимальную выгоду от роста цены при досрочной продаже, нужно выбирать облигации, доходность по которым может снизиться больше всего. Такую динамику, как правило, показывают бумаги эмитентов, имеющих потенциал для улучшения своего финансового положения и повышения кредитных рейтингов.

Большие изменения в доходности и цене могут показывать также облигации с большим сроком до погашения. Иными словами, длинные облигации более волатильны. Все дело в том, что длинные облигации формируют для инвесторов денежный поток большего объема, который сильнее влияет на изменение цены. Как это происходит, проще всего проиллюстрировать на примере тех же вкладов.

Предположим, вкладчик год назад разместил деньги на депозит по ставке 10% годовых на три года. А сейчас банк принимает деньги на новые депозиты уже по 8%. Если бы наш вкладчик мог переуступить вклад, как облигацию, другому инвестору, то покупателю пришлось бы доплатить разницу в 2% за каждый оставшийся год действия договора вклада. Доплата в данном случае составила бы 2 г * 2% = 4% сверху к денежной сумме во вкладе. За купленную на тех же условиях облигацию цена выросла бы примерно до 104% от номинала. Чем больше срок — тем больше доплата за облигацию.

Если бы наш вкладчик мог переуступить вклад, как облигацию, другому инвестору, то покупателю пришлось бы доплатить разницу в 2% за каждый оставшийся год действия договора вклада. Доплата в данном случае составила бы 2 г * 2% = 4% сверху к денежной сумме во вкладе. За купленную на тех же условиях облигацию цена выросла бы примерно до 104% от номинала. Чем больше срок — тем больше доплата за облигацию.

Таким образом, инвестор получит больше прибыли от продажи облигаций, если выберет длинные бумаги с фиксированным купоном, когда ставки в экономике снижаются. Если же процентные ставки, напротив, растут, то держать длинные облигации становится невыгодно. В этом случае лучше обратить внимание на бумаги с фиксированным купоном, имеющие короткий срок до погашения, или облигации с плавающей ставкой.

Что такое эффективная доходность к погашению?

Эффективная доходность к погашению — это полный доход инвестора от вложений в облигации с учетом реинвестирования купонов по ставке первоначальных вложений. Для оценки полной доходности к погашению облигации или ее выкупу по оферте используют стандартный инвестиционный показатель — ставку внутренней доходности денежного потока. Она показывает среднегодовую доходность на вложения с учетом выплат инвестору в разные периоды времени. Иными словами, это рентабельность инвестиций в облигации.

Для оценки полной доходности к погашению облигации или ее выкупу по оферте используют стандартный инвестиционный показатель — ставку внутренней доходности денежного потока. Она показывает среднегодовую доходность на вложения с учетом выплат инвестору в разные периоды времени. Иными словами, это рентабельность инвестиций в облигации.

Самостоятельно рассчитать ориентировочную эффективную доходность можно по упрощенной формуле. Погрешность расчетов составит десятые доли процента. Точная доходность будет чуть выше, если цена покупки превысила номинал, и чуть меньше — если была ниже номинала.

YTMор (Yield to maturity) — доходность к погашению, ориентировочная

Cг (coupon) — сумма купонных выплат за год, в рублях

P (price) — текущая рыночная цена облигации

N (nominal) — номинал облигации

t (time) — лет до погашени

Пример 1: инвестор приобрел двухлетнюю облигацию номиналом 1000 по цене 1050 ₽ со ставкой купона 8% годовых. Ориентировочная эффективная доходность к погашению: YTM1 = ((1000 – 1050)/(730/365) + 80) / (1000 + 1050) / 2 * 100% = 5,4% годовых

Ориентировочная эффективная доходность к погашению: YTM1 = ((1000 – 1050)/(730/365) + 80) / (1000 + 1050) / 2 * 100% = 5,4% годовых

Пример 2: эмитенту повысили рейтинг спустя 90 дней после покупки облигации, и ее цена выросла до 1070 ₽, после чего инвестор решил продать облигацию. Заменим в формуле номинал облигации на цену ее продажи, а срок до погашения — на срок владения. Получим ориентировочную эффективную доходность к продаже (horizon yield): HY2 = ((1070 – 1050)/(90/365) + 80) / (1000 + 1050) / 2 * 100% = 15,7% годовых

Пример 3: Покупатель облигации, проданной предыдущим инвестором, заплатил за нее 1070 ₽ — больше, чем она стоила 90 дней назад. Так как цена облигации выросла, эффективная доходность к погашению для нового инвестора будет уже не 5,4%, а меньше: YTM3 = ((1000 – 1070)/(640/365) + 80) / (1000 + 1050) / 2 * 100% = 3,9% годовых

Самый простой способ узнать эффективную доходность к погашению по конкретной облигации — воспользоваться облигационным калькулятором на сайте Rusbonds. ru.

ru.

Точный расчет эффективной доходности можно получить также с помощью финансового калькулятора или программы «Exel» через специальную функцию «внутренняя ставка доходности» и ее разновидности (XIRR).

Эти калькуляторы вычислят ставку эффективной доходности по формуле ниже. Она рассчитывается приближенно — методом автоматического подбора чисел.

Как узнать доходность облигации, смотрите в видеоролике с профессором Николаем Берзоном (Высшая школа экономики).

Самое важное!

✔ Ключевой параметр облигации — это ее доходность, цена — производный параметр от доходности.

✔ Когда доходность облигации падает, цена на нее растет. И наоборот: при росте доходности цена на облигацию падает.

И наоборот: при росте доходности цена на облигацию падает.

✔ Сравнивать можно сопоставимые вещи. Например, чистую цену без учета НКД — с чистой ценой облигации, а полную цену с НКД — с полной. Это сравнение поможет принять решение при выборе брокера.

✔ Короткие одно-двухлетние облигации более стабильны и меньше зависят от колебаний на рынке: инвесторы могут дождаться даты погашения или выкупа эмитентом по оферте.

✔ Длинные облигации с фиксированным купоном при снижении ставок в экономике позволяют больше заработать на их продаже.

✔ Успешный рантье может получить в облигациях три вида дохода: от выплат по купонам, от изменения рыночной цены при продаже или от возмещения номинальной стоимости при погашении.

Wiki-Yango

Доходчивый словарь терминов и определений облигационного рынка. Справочная база для российских инвесторов, вкладчиков и рантье.

Справочная база для российских инвесторов, вкладчиков и рантье.

Дисконт облигации — скидка к номинальной стоимости облигации. Про облигацию, цена которой ниже номинала, говорят, что она продается с дисконтом. Это происходит в случае, если продавец и покупатель облигации договорились о более высоко ставке доходности, чем установлена эмитентом по купону.

Купонная доходность облигаций — это ставка годового процента, которую эмитент выплачивает за пользование заемными средствами, привлеченными от инвесторов через выпуск ценных бумаг. Купонный доход начисляется ежедневно и рассчитывается по ставке от номинальной стоимости облигации. Ставка купона может быть постоянной, фиксированной и плавающей.

Купонный период облигации — промежуток времени, по истечении которого инвесторы получают проценты, начисленные на номинальную стоимость ценной бумаги. Купонный период большинства российских облигаций — квартал или полугодие, реже — месяц или год.

Премия облигации — прибавка к номинальной стоимости облигации. Про облигацию, цена которой выше номинала, говорят, что она продается с премией. Это происходит в случае, если продавец и покупатель облигации договорились о более низкой ставке доходности, чем установлена эмитентом по купону.

Простая доходность к погашению /оферте — рассчитывается как сумма текущей доходности от купона и доходности от дисконта или премии к номинальной стоимости облигации, в процентах годовых. Простая доходность показывает инвестору отдачу на вложенные средства без реинвестирования купонов.

Простая доходность к продаже — рассчитывается как сумма текущей доходности от купона и доходности от дисконта или премии к цене продажи облигации, в процентах годовых. Так как эта доходность зависит от цены облигации при продаже, то она может очень сильно отличаться от значения доходности к погашению.

Текущая доходность, от купона — рассчитывается делением годового денежного потока от купонов на рыночную цену облигации. Если использовать цену покупки облигации, то полученная цифра покажет инвестору годовую доходность его денежного потока от купонов на вложенные средства.

Если использовать цену покупки облигации, то полученная цифра покажет инвестору годовую доходность его денежного потока от купонов на вложенные средства.

Цена облигации полная — сумма рыночной цены облигации в процентах от номинальной стоимости и накопленного купонного дохода (НКД). Это стоимость, которую инвестор заплатит при покупке бумаги. Издержки на выплату НКД инвестор компенсирует по окончании купонного периода, когда получит купон целиком.

Цена облигации чистая — рыночная цена облигации в процентах от номинальной стоимости без учета накопленного купонного дохода. Именно эту цену инвестор видит в торговом терминале, ее используют для расчета доходности, полученной инвестором на вложенные средства.

Эффективная доходность к погашению / оферте — среднегодовая доходность на первоначальные вложения в облигации с учетом всех выплат инвестору в разные периоды времени, погашения номинала и дохода от реинвестирования купонов по ставке первоначальных вложений. Для расчета доходности используют инвестиционную формулу ставки внутренней доходности денежного потока.

Для расчета доходности используют инвестиционную формулу ставки внутренней доходности денежного потока.

Эффективная доходность к продаже — среднегодовая доходность на первоначальные вложения в облигации с учетом всех выплат инвестору в разные периоды времени, поступлений от продажи и дохода от реинвестирования купонов по ставке первоначальных вложений. Эффективная доходность к продаже показывает рентабельность инвестиций в облигации на определенный срок.

Процентные ставки по облигациям I — TreasuryDirect

Пример

Сводная ставка по облигациям I, выпущенным с мая 2022 г. по октябрь 2022 г., составляет 9,62%.

Вот как мы получили этот курс:

| Фиксированный курс | 0,00% |

|---|---|

| Полугодовой (1/2 года) уровень инфляции | 4,81% |

| Формула комбинированной ставки [фиксированная ставка + (2 x полугодовой уровень инфляции) + (фиксированная ставка x полугодовой уровень инфляции)] | [0,0000 + (2 х 0,0481) + (0,0000 х 0,0481)] |

| Суммарная ставка | [0,0000 + 0,0962 + 0,0000000] |

| Добавление частей дает | 0,0962000 |

| Удаление лишних нулей дает | 0,0962 |

| Преобразование десятичного числа в проценты дает | 9,62% |

Изменение процентной ставки зависит от того, когда мы выпустили облигацию.

Хотя мы объявляем новые ставки в мае и ноябре, дата изменения ставки для вашей облигации — каждые 6 месяцев с даты выпуска вашей облигации. Используйте эту таблицу, чтобы понять, когда каждая новая ставка начинает применяться к вашей облигации I.

| Если мы выпустили вашу облигацию в | Ваша процентная ставка меняется каждые |

|---|---|

| Январь | 1 июля и 1 января |

| Февраль | 1 августа и 1 февраля |

| март | 1 сентября и 1 марта |

| апрель | 1 октября и 1 апреля |

| 9 мая0012 | 1 ноября и 1 мая |

| июнь | 1 декабря и 1 июня |

| июль | 1 января и 1 июля |

| Август | 1 февраля и 1 августа |

| Сентябрь | 1 марта и 1 сентября |

| Октябрь | 1 апреля и 1 октября |

| ноябрь | 1 мая и 1 ноября |

| Декабрь | 1 июня и 1 декабря |

Проценты добавляются к стоимости облигации

I облигации приносят проценты с первого дня месяца, когда вы их покупаете.

Дважды в год мы прибавляем все проценты, полученные по облигации за предыдущие 6 месяцев, к основной (основной) стоимости облигации.

Это дает облигации новую стоимость (старая стоимость + полученные проценты).

В течение следующих 6 месяцев мы применяем новую процентную ставку ко всему этому новому значению.

Это называется полугодовое начисление (добавление стоимости 2 раза в год). Таким образом, ваши деньги растут не только за счет процентов, но и за счет того, что проценты начисляются на растущий остаток.

Как узнать текущую стоимость I-облигации? Если облигация находится в TreasuryDirect, посмотрите там свой счет. Если облигация бумажная, используйте калькулятор сберегательных облигаций.

Примечание: Для облигаций со сроком погашения менее 5 лет значения, показанные в TreasuryDirect и в калькуляторе, не включают проценты за последние 3 месяца. Это потому, что если вы обналичите облигацию до 5 лет, мы не выплатим вам проценты за последние 3 месяца.

Каковы процентные ставки по облигациям I?

Мы собрали все ставки на одной диаграмме – фиксированную ставку, уровень инфляции и комбинированную ставку. Там можно найти конкретную облигацию и увидеть всю ее историю. Вероятно, вам придется увеличить диаграмму, чтобы просмотреть определенную строку.

Ниже мы показываем исторические курсы в отдельных таблицах.

Фиксированные ставки

Фиксированная ставка, которую мы устанавливаем каждый май и ноябрь, применяется ко всем облигациям, которые мы выпускаем в течение 6 месяцев после даты, когда мы устанавливаем ставку. Фиксированная ставка применяется в течение всего срока действия облигации.

| Дата установления фиксированной ставки | Фиксированная ставка по облигациям, выпущенным в течение шести месяцев после этой даты |

|---|---|

| 1 мая 2022 г. | 0,00% |

1 ноября 2021 г. | 0,00% |

| 1 мая 2021 г. | 0,00% |

| 1 ноября 2020 г. | 0,00% |

| 1 мая 2020 г. | 0,00% |

| 1 ноября 2019 г. | 0,20% |

| 1 мая 2019 г. | 0,50% |

| 1 ноября 2018 г. | 0,50% |

| 1 мая 2018 г. | 0,30% |

| 1 ноября 2017 г. | 0,10% |

| 1 мая 2017 г. | 0,00% |

| 1 ноября 2016 г. | 0,00% |

| 1 мая 2016 г. | 0,10% |

1 ноября 2015 г. | 0,10% |

| 1 мая 2015 г. | 0,00% |

| 1 ноября 2014 г. | 0,00% |

| 1 мая 2014 г. | 0,10% |

| 1 ноября 2013 г. | 0,20% |

| 1 мая 2013 г. | 0,00% |

| 1 ноября 2012 г. | 0,00% |

| 1 мая 2012 г. | 0,00% |

| 1 ноября 2011 г. | 0,00% |

| 1 мая 2011 г. | 0,00% |

| 1 ноября 2010 г. | 0,00% |

| 1 мая 2010 г. | 0,20% |

1 ноября 2009 г. | 0,30% |

| 1 мая 2009 г. | 0,10% |

| 1 ноября 2008 г. | 0,70% |

| 1 мая 2008 г. | 0,00% |

| 1 ноября 2007 г. | 1,20% |

| 1 мая 2007 г. | 1,30% |

| 1 ноября 2006 г. | 1,40% |

| 1 мая 2006 г. | 1,40% |

| 1 ноября 2005 г. | 1,00% |

| 1 мая 2005 г. | 1,20% |

| 1 ноября 2004 г. | 1,00% |

| 1 мая 2004 г. | 1,00% |

1 ноября 2003 г. | 1,10% |

| 1 мая 2003 г. | 1,10% |

| 1 ноября 2002 г. | 1,60% |

| 1 мая 2002 г. | 2,00% |

| 1 ноября 2001 г. | 2,00% |

| 1 мая 2001 г. | 3,00% |

| 1 ноября 2000 г. | 3,40% |

| 1 мая 2000 г. | 3,60% |

| 1 ноября 1999 г. | 3,40% |

| 1 мая 1999 г. | 3,30% |

| 1 ноября 1998 г. | 3,30% |

| 1 сентября 1998 г. | 3,40% |

Уровень инфляции

Уровень инфляции, который мы устанавливаем каждый май и ноябрь, применяется в течение 6 месяцев ко всем I-облигациям, которые мы когда-либо выпускали.

| Дата установления уровня инфляции | Уровень инфляции для всех I-облигаций, выпущенных на шесть месяцев (начиная со следующего месяца начала начисления процентов по этой облигации — см. таблицу месяцев выше на этой странице) |

|---|---|

| 1 мая 2022 г. | 4,81% |

| 1 ноября 2021 г. | 3,56% |

| 1 мая 2021 г. | 1,77% |

| 1 ноября 2020 г. | 0,84% |

| 1 мая 2020 г. | 0,53% |

| 1 ноября 2019 г. | 1,01% |

| 1 мая 2019 г. | 0,70% |

1 ноября 2018 г. | 1,16% |

| 1 мая 2018 г. | 1,11% |

| 1 ноября 2017 г. | 1,24% |

| 1 мая 2017 г. | 0,98% |

| 1 ноября 2016 г. | 1,38% |

| 1 мая 2016 г. | 0,08% |

| 1 ноября 2015 г. | 0,77% |

| 1 мая 2015 г. | -0,80% |

| 1 ноября 2014 г. | 0,74% |

| 1 мая 2014 г. | 0,92% |

| 1 ноября 2013 г. | 0,59% |

1 мая 2013 г. | 0,59% |

| 1 ноября 2012 г. | 0,88% |

| 1 мая 2012 г. | 1,10% |

| 1 ноября 2011 г. | 1,53% |

| 1 мая 2011 г. | 2,30% |

| 1 ноября 2010 г. | 0,37% |

| 1 мая 2010 г. | 0,77% |

| 1 ноября 2009 г. | 1,53% |

| 1 мая 2009 г. | -2,78% |

| 1 ноября 2008 г. | 2,46% |

| 1 мая 2008 г. | 2,42% |

1 ноября 2007 г. | 1,53% |

| 1 мая 2007 г. | 1,21% |

| 1 ноября 2006 г. | 1,55% |

| 1 мая 2006 г. | 0,50% |

| 1 ноября 2005 г. | 2,85% |

| 1 мая 2005 г. | 1,79% |

| 1 ноября 2004 г. | 1,33% |

| 1 мая 2004 г. | 1,19% |

| 1 ноября 2003 г. | 0,54% |

| 1 мая 2003 г. | 1,77% |

| 1 ноября 2002 г. | 1,23% |

1 мая 2002 г. | 0,28% |

| 1 ноября 2001 г. | 1,19% |

| 1 мая 2001 г. | 1,44% |

| 1 ноября 2000 г. | 1,52% |

| 1 мая 2000 г. | 1,91% |

| 1 ноября 1999 г. | 1,76% |

| 1 мая 1999 г. | 0,86% |

| 1 ноября 1998 г. | 0,86% |

| 1 сентября 1998 г. | 0,62% |

Текущие комбинированные ставки

В таблице ниже показаны текущие комбинированные ставки для всех I-облигаций. Каждая составная ставка представляет собой годовую ставку, которая применяется в течение 6 месяцев.

| Период, когда вы купили облигацию I | Совокупная ставка за 6-месячный период заработка, начиная с мая 2022 г. по октябрь 2022 г. | |

|---|---|---|

| Из | 9от 0011 до||

| Май 2022 | окт. 2022 | 9,62% |

| ноябрь 2021 г. | Апрель 2022 | 9,62% |

| Май 2021 | окт. 2021 | 9,62% |

| ноябрь 2020 г. | Апрель 2021 | 9,62% |

| май 2020 г. | окт. 2020 | 9,62% |

ноябрь 2019 г. | Апрель 2020 г. | 9,83% |

| май 2019 г. | окт. 2019 | 10,14% |

| ноябрь 2018 г. | Апрель 2019 | 10,14% |

| май 2018 г. | Октябрь 2018 г. | 9,93% |

| ноябрь 2017 г. | апр. 2018 | 9,72% |

| май 2017 г. | Октябрь 2017 г. | 9,62% |

| Ноябрь 2016 г. | Апрель 2017 г. | 9,62% |

| Май 2016 г. | Октябрь 2016 г. | 9,72% |

| ноябрь 2015 г. | Апрель 2016 г. | 9,72% |

| Май 2015 г. | Октябрь 2015 г. | 9,62% |

| ноябрь 2014 г. | Апрель 2015 г. | 9,62% |

| Май 2014 г. | Октябрь 2014 г. | 9,72% |

| Ноябрь 2013 г. | Апрель 2014 г. | 9,83% |

| Май 2013 г. | Октябрь 2013 г. | 9,62% |

| Ноябрь 2012 г. | Апрель 2013 | 9,62% |

Май 2012 г. | Октябрь 2012 г. | 9,62% |

| Ноябрь 2011 г. | Апрель 2012 г. | 9,62% |

| Май 2011 г. | Октябрь 2011 г. | 9,62% |

| ноябрь 2010 г. | Апрель 2011 г. | 9,62% |

| Май 2010 г. | Октябрь 2010 г. | 9,83% |

| Ноябрь 2009 г. | Апрель 2010 г. | 9,93% |

| Май 2009 г. | Октябрь 2009 г. | 9,72% |

| ноябрь 2008 г. | Апрель 2009 г. | 10,35% |

| май 2008 г. | Октябрь 2008 г. | 9,62% |

| ноябрь 2007 г. | Апрель 2008 г. | 10,88% |

| Май 2007 г. | Октябрь 2007 г. | 10,98% |

| ноябрь 2006 г. | Апрель 2007 г. | 11,09% |

| Май 2006 г. | Октябрь 2006 г. | 11,09% |

| Ноябрь 2005 г. | Апрель 2006 г. | 10,67% |

| Май 2005 г. | Октябрь 2005 г. | 10,88% |

ноябрь 2004 г. | Апрель 2005 г. | 10,67% |

| Май 2004 г. | Октябрь 2004 г. | 10,67% |

| ноябрь 2003 г. | Апрель 2004 г. | 10,77% |

| Май 2003 г. | Октябрь 2003 г. | 10,77% |

| Ноябрь 2002 г. | Апрель 2003 | 11,30% |

| Май 2002 г. | Октябрь 2002 г. | 11,72% |

| ноябрь 2001 г. | Апрель 2002 г. | 11,72% |

| Май 2001 г. | Октябрь 2001 г. | 12,76% |

| ноябрь 2000 г. | Апрель 2001 г. | 13,18% |

| Май 2000 г. | Октябрь 2000 г. | 13,39% |

| Ноябрь 1999 г. | Апрель 2000 г. | 13,18% |

| Май 1999 г. | Октябрь 1999 г. | 13,08% |

| Ноябрь 1998 г. | Апрель 1999 г. | 13,08% |

| Сентябрь 1998 г. | Октябрь 1998 г. | 13,18% |

I облигации — TreasuryDirect

Сберегательные облигации серии I защитят вас от инфляции. С облигацией I вы получаете как фиксированную процентную ставку, так и ставку, которая меняется в зависимости от инфляции. Дважды в год мы устанавливаем уровень инфляции на следующие 6 месяцев.

С облигацией I вы получаете как фиксированную процентную ставку, так и ставку, которая меняется в зависимости от инфляции. Дважды в год мы устанавливаем уровень инфляции на следующие 6 месяцев.

Сравните сберегательные облигации I со сберегательными облигациями EE

Сравните сберегательные облигации I с TIPS (рыночная ценная бумага Казначейства с защитой от инфляции)

Текущая процентная ставка

Сберегательные облигации серии I

9,62% с 2022 г. по 31 октября 2022 г.

Завершите покупку этой облигации в TreasuryDirect до 28 октября 2022 г., чтобы обеспечить выпуск к 31 октября 2022 г. Подробнее

Краткий обзор облигаций

| В электронном или бумажном виде? | Вы можете купить электронные облигации I на своем счете в TreasuryDirect. Вы можете купить бумажные облигации I за счет налогового возмещения IRS. |

|---|---|

| Как I облигация приносит проценты? | I Сберегательные облигации приносят проценты ежемесячно. Таким образом, стоимость вашей облигации растет как потому, что она приносит проценты, так и потому, что увеличивается номинальная стоимость. Мы перечисляем процентные ставки для всех когда-либо выпущенных I-облигаций двумя способами:

Подробнее о процентных ставках по облигациям I |

| Как долго I-облигация приносит проценты? | 30 лет (если вы не обналичите их раньше) |

| Когда я получу проценты по своей облигации I? | Со сберегательной облигацией серии I вы ждете, чтобы получить все деньги, пока не обналичите облигацию. I: мы платим автоматически по истечении срока погашения облигации (если вы не обналичили ее до этого). Бумажные облигации I: Вы должны предъявить бумажную облигацию, чтобы обналичить ее. См. Обналичить (погасить) сберегательную облигацию EE или I. |

| Могу ли я обналичить его до 30 лет? | Вы можете обналичить (выкупить) свою облигацию I через 12 месяцев. Однако, если вы обналичите облигацию менее чем через 5 лет, вы потеряете проценты за последние 3 месяца. Например, если вы обналичите облигацию через 18 месяцев, вы получите проценты за первые 15 месяцев. См. Обналичить (погасить) сберегательную облигацию EE или I. |

| Как узнать стоимость моей сберегательной облигации серии I? | Если у вас есть электронная облигация серии I, вы можете увидеть ее стоимость на своем счете в TreasuryDirect. Чтобы узнать, сколько стоит ваша бумажная облигация серии I, воспользуйтесь нашим Калькулятором сберегательных облигаций. |

| Должен ли я платить налог с дохода, полученного по облигации? | Федеральный подоходный налог: Да Государственный и местный подоходный налог: № Федеральные налоги на имущество, подарки и акцизы; государственные налоги на имущество или наследство: Да Вы выбираете, сообщать ли о доходах за каждый год или подождать, чтобы сообщить обо всех доходах, когда вы получите деньги за облигацию. Если вы используете деньги для оплаты квалифицированного высшего образования, вам, возможно, не придется платить налог на заработок. Подробнее в Налоговая информация для сберегательных облигаций EE и I Использование сберегательных облигаций для высшего образования |

| Сколько стоит облигация I? | Электронные облигации I: минимум 25 долларов или любая сумма выше этой суммы с точностью до пенни. Рубрики |

Проценты начисляются каждые полгода, а это означает, что каждые 6 месяцев мы применяем процентную ставку по облигации к новой основной стоимости. Новый основной долг представляет собой сумму предыдущего основного долга и процентов, полученных за предыдущие 6 месяцев.

Проценты начисляются каждые полгода, а это означает, что каждые 6 месяцев мы применяем процентную ставку по облигации к новой основной стоимости. Новый основной долг представляет собой сумму предыдущего основного долга и процентов, полученных за предыдущие 6 месяцев.