Как рассчитать чистую прибыль (формула расчета)?

Показатель чистой прибыли: кто, где и зачем его рассчитывает

Чистая прибыль и коммерческая деятельность — понятия, неразрывно связанные между собой. Ради прибыли создаются новые производства, интенсивно используются материальные и трудовые ресурсы, изыскиваются эффективные способы наращивания доходности коммерческой деятельности.

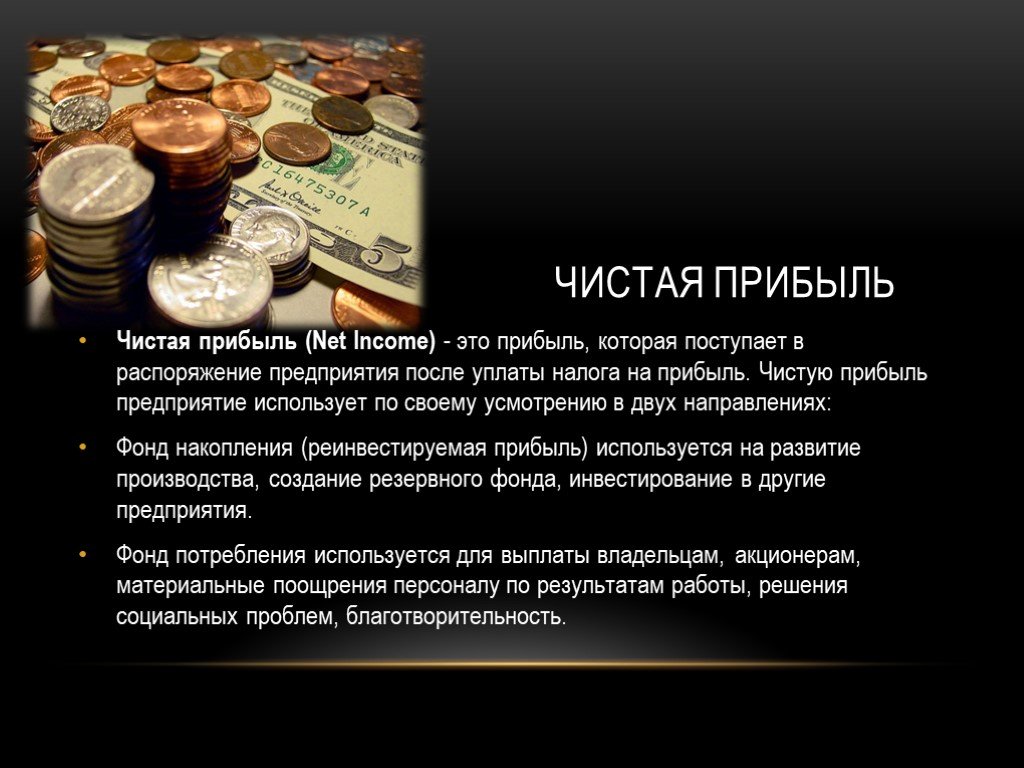

Чистая прибыль — один из важных итоговых показателей работы любой фирмы. В получении чистой прибыли заинтересовано не только руководство и собственники компаний. Хорошие показатели чистой прибыли привлекают новых инвесторов, способствуют принятию положительных решений о выдаче фирме кредитов, а также укреплению авторитета компании в рыночных условиях хозяйствования.

Именно чистая прибыль позволяет фирмам развивать материальную базу, вкладывать средства в расширение производства, совершенствование технологий и освоение передовых приемов и методов работы. Все это приводит к выходу компании на новые рынки сбыта, расширению объемов продаж и, как следствие, приросту чистой прибыли.

Как провести анализ чистой прибыли узнайте из статьи «Порядок проведения анализа чистой прибыли предприятия».

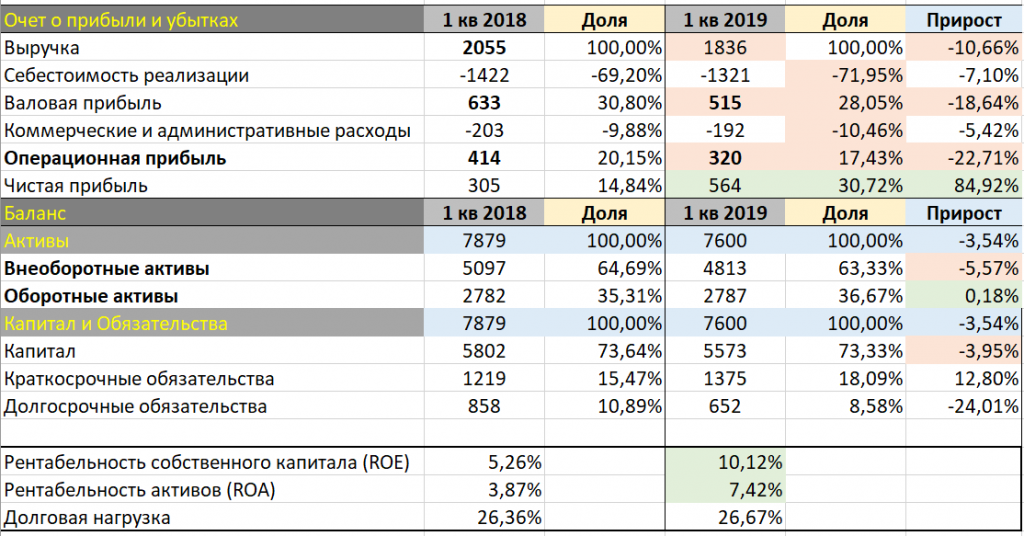

В расчете чистой прибыли принимают участие множество финансовых показателей, и формула ее расчета не так проста, как кажется на первый взгляд. В бухотчетности любой компании чистая прибыль отражена в строке 2400 отчета о финансовых результатах (ОФР), и все показатели графы 2 этого отчета участвуют в определении чистой прибыли.

О структуре и назначении ОФР узнайте из этой публикации.

Подробный алгоритм расчета чистой прибыли приведен в следующем разделе.

Как посчитать чистую прибыль?

Вопрос, как рассчитать чистую прибыль компании, встает перед каждым коммерсантом. Самый распространенный алгоритм расчета чистой прибыли — построчное заполнение ОФР, итоговой строкой которого является показатель чистой прибыли.

Схематично формулу расчета чистой прибыли (ЧП) в упрощенном варианте можно представить в следующем виде:

ЧП = В – СС – УР – КР + ПД – ПР – НП,

где:

В — выручка;

СС — себестоимость продаж;

УР и КР — управленческие и коммерческие расходы;

ПД и ПР — прочие доходы и расходы;

НП — налог на прибыль.

В строках ОФР это выглядит следующим образом:

Стр. 2400 = стр. 2110 – стр. 2120 – стр. 2210 – стр. 2220 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350 – стр. 2410 ± стр. 2430 ± стр. 2450 ± стр. 2460.

Более подробная информация о формировании строки 2400 отчета о финансовых результатах, в том числе расчетный пример, есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Расчет чистой прибыли начинается с определения выручки (В) и себестоимости продаж (СС). Это основные исходные показатели для расчета чистой прибыли.

Формулу расчета валовой прибыли узнайте здесь.

Затем полученная разница корректируется на величину коммерческих (КР) и управленческих (УР) расходов, которые компания понесла за тот же период.

О коммерческих расходах подробнее узнайте из материала «Бухгалтерские проводки на коммерческие расходы».

В результате несложных математических действий с этими показателями выявляется прибыль от продаж (строка 2200 ОФР). Затем в целях расчета чистой прибыли показатель прибыли от продаж претерпевает дальнейшие уточнения: его увеличивают на сумму прочих доходов (ПД) и уменьшают на величину прочих расходов (ПР).

Затем в целях расчета чистой прибыли показатель прибыли от продаж претерпевает дальнейшие уточнения: его увеличивают на сумму прочих доходов (ПД) и уменьшают на величину прочих расходов (ПР).

Что включают в прочие доходы, расскажем в этой публикации.

После таких действий определяется еще один вид прибыли — прибыль до налогообложения (строка 2300 ОФР). Ее также уточняют, чтобы получить показатель чистой прибыли: из нее вычитают сумму текущего налога на прибыль и учитывают влияние изменений отложенных налоговых обязательств (ОНО), отложенных налоговых активов (ОНА) и прочее влияние, не нашедшее отражение в предыдущих строках ОФР.

В результате перечисленных корректировок и уточнений определяется чистая прибыль компании. Расчеты чистой прибыли возможны за любой период работы: смену, сутки, неделю, декаду, месяц и т. д. Главное, чтобы все участвующие в расчете чистой прибыли показатели были рассчитаны за один и тот же период времени.

О том, каким еще способом определяется чистая прибыль, расскажем в следующем разделе.

Влияние основных показателей деятельности компании на чистую прибыль

Чистая прибыль является многокомпонентным показателем — это видно из состава ее расчетной формулы. При этом каждый участвующий в расчете параметр также сложносоставной. Например, выручка фирмы может подразделяться по разным направлениям деятельности или географическим сегментам, но весь ее объем должен найти свое отражение в формуле расчета чистой прибыли.

О том, как связаны выручка и валовый доход фирмы, см. статью «Как правильно рассчитать валовый доход?».

Такой показатель, как себестоимость, в тех или иных компаниях может иметь различную структуру и по-разному влиять на чистую прибыль. Так, не стоит ожидать большой чистой прибыли, если на производимую компанией продукцию тратятся суммы, равные или превышающие объем полученной выручки (такое возможно при материалоемких или трудоемких производствах либо применении устаревших технологий).

Влияние на чистую прибыль коммерческих и управленческих расходов очевидно: они уменьшают ее. Величина такого уменьшения напрямую зависит от способности менеджмента компании рационально подходить к структуре и объемам данного вида издержек.

Однако даже при нулевой или отрицательной прибыли от продаж, на которую влияют перечисленные выше показатели, можно получить чистую прибыль. Это связано с тем, что, помимо прибыли от основной деятельности, фирма может зарабатывать дополнительный доход. Об этом речь пойдет в следующем разделе.

Роль прочих доходов и расходов в формировании чистой прибыли

Зачастую основная деятельность компании не приносит ей желаемой чистой прибыли. Особенно часто это происходит на первоначальном этапе становления фирмы. В этом случае большим подспорьем могут послужить полученные компанией дополнительные доходы.

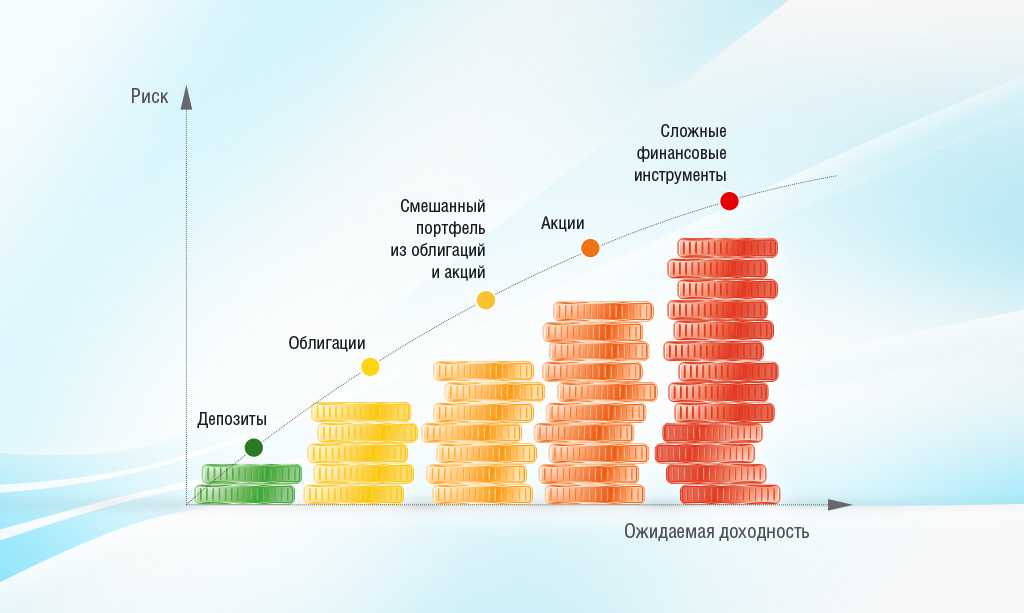

Например, можно получать прибыль от участия в других компаниях или успешно вкладывать свободные денежные средства в ценные бумаги. Полученный доход будет способствовать увеличению чистой прибыли. Даже обычный договор с банком об использовании остатка денег на расчетных счетах фирмы за определенный процент позволит компании получить дополнительный доход, что обязательно скажется на показателе ее чистой прибыли.

Полученный доход будет способствовать увеличению чистой прибыли. Даже обычный договор с банком об использовании остатка денег на расчетных счетах фирмы за определенный процент позволит компании получить дополнительный доход, что обязательно скажется на показателе ее чистой прибыли.

Но если фирма использует в работе заемные средства, начисленные за пользование кредитом проценты могут значительно снизить показатель чистой прибыли — о таком влиянии факта привлечения заемных средств на чистую прибыль забывать не стоит. Сумма процентов по заемным обязательствам (даже рассчитанная по рыночной ставке) может серьезно уменьшить чистую прибыль, а в определенных случаях привести к убыткам и банкротству.

Могут ли с главбуха взыскать долги фирмы при банкротстве, узнайте по ссылке.

Значительное влияние на чистую прибыль оказывают разнообразные доходы и расходы, не связанные с основной деятельностью фирмы. К примеру, сдача в аренду неиспользуемых площадей или оборудования может принести неплохой дополнительный доход и положительно сказаться на показателе чистой прибыли. Чистая прибыль возрастет, если реализовать активы компании, не используемые в ее деятельности.

Чистая прибыль возрастет, если реализовать активы компании, не используемые в ее деятельности.

При этом не стоит забывать о необходимости постоянного контроля за составом и величиной прочих расходов — при их росте чистая прибыль снижается. Например, чистая прибыль может снизиться в результате чрезмерного расходования денег на благотворительность и в иных аналогичных случаях.

Как расходы на благотворительность отразить в бухучете, расскажем в этом материале.

Чистая прибыль предприятия — это показатель, рассчитываемый по-разному

Чистая прибыль, формула расчета которой была описана в предыдущих разделах, может быть определена и иным способом. Например:

Стр. 2400 = стр. 2300 – стр. 2410

Чистая прибыль, формула расчета которой приведена выше, равна прибыли до налогообложения за вычетом налога на прибыль.

Такой алгоритм расчета чистой прибыли носит упрощенный характер и может использоваться, например, малыми предприятиями, которые вправе не применять ПБУ 18/02 «Учет расчетов по налогу на прибыль».

ВАЖНО! Критерии малых предприятий приведены в ФЗ от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Подробнее о критериях для малых предприятий см. в этой статье.

Информация об отложенных налоговых активах и обязательствах формируется в бухучете и требуется для отражения разниц, возникающих между налоговым и бухгалтерским учетом.

Итоги

Чистая прибыль представляет собой комплексный показатель, включающий все виды полученных фирмой доходов с учетом произведенных расходов. Если издержки компании превышают совокупность выручки от продаж и дополнительных прочих доходов, то можно говорить об отсутствии чистой прибыли и убыточности деятельности компании.

Чистая прибыль позволяет коммерсантам расширять свой бизнес, осваивать новые технологии и рынки сбыта, что, в свою очередь, позитивно сказывается на величине прироста чистой прибыли.

Отслеживаем 5 главных финансовых показателя бизнеса

Большинство бизнесменов считают выручкой деньги, поступившие на счёт

или

в кассу за определенный промежуток времени, хотя на самом деле этот показатель отражает

финансовый результат выполненных компанией обязательств перед клиентом. Проще говоря,

продажи или оборот бизнеса.

Проще говоря,

продажи или оборот бизнеса.

Предоплата

Постоплата в течение двух недель

Покупатель оформляет заказ и переводит предоплату. Поставщик доставляет товары и, если с ними всё в порядке, в течение двух недель получает полную сумму. Но это всего лишь договорённость о схеме расчётов.

Выручку можно учитывать, когда есть документы, подтверждающие, что право на товар полностью перешло покупателю. Например, если клиент в течение двух недель вправе вернуть продукцию ненадлежащего качества, деньги от поставки можно учитывать после окончания гарантийного срока, а не в момент оплаты.

Самый простой способ понять состояние бизнеса — регулярно

отслеживать продажи. В ретейле или ресторанном бизнесе, чтобы проверить эффективность

работы команды, этот показатель полезно мониторить ежечасно.

В ретейле или ресторанном бизнесе, чтобы проверить эффективность

работы команды, этот показатель полезно мониторить ежечасно.

Выручку стоит контролировать постоянно. Для анализа показатель можно разложить на два: количество покупателей и средний чек. Это поможет понять, что влияет на рост или спад продаж. Выросли выручка и средний чек, значит, получается продавать более дорогие товары. Снизилась выручка и уменьшилось количество клиентов — пора запускать рекламу и привлекать новую аудиторию.

Прибыль — это не деньги на расчётном счёте, а разница между

выручкой

и текущими расходами компании. Ведь из средств, поступающих на счёт, надо заплатить

аренду, отдать долги, закупить товар. Некоторые расходы, например зарплата

сотрудникам,

могут быть уже рассчитаны, но ещё не выплачены — деньги остаются на счёте, но

фактически

уже не принадлежат компании.

Прибыль полезно не только считать, но и планировать, особенно если её пока нет. Когда компания только начинает развиваться, её расходы всегда существенно выше доходов. Это называется плановый убыток. Бизнес просто не может за один день покрыть все затраты на оборудование, закупку товара, раскрутку, обучение, наём персонала. На это потребуется несколько месяцев.

Чтобы понять, когда компания выйдет в плюс, нужно построить финансовую модель развития бизнеса. В ней должно быть чётко прописано, на протяжении какого времени ожидается убыток, когда предприятие достигнет точки безубыточности, а когда заработает первые деньги.

Важно не только постоянно отслеживать

изменение

доходности бизнеса, но и планировать прибыль в соответствии с будущими расходами.

Чистый денежный поток — это разница между всеми приходами (положительный денежный поток) и расходами (отрицательный денежный поток) средств за определенный промежуток времени. Благодаря этому показателю понятно, зарабатывает компания деньги или, наоборот, «сливает». Денежный поток, или движение денежных средств (ДДС), важнее для инвесторов, чем прибыль, так как демонстрирует реальное финансовое состояние компании.

В то же время отрицательный денежный поток не всегда говорит о

кризисе. Например, такое может произойти в период перестройки компании, когда нужно

больше средств, чем во время обычной деятельности.

Если не отслеживать денежные потоки, не заниматься планированием, возникает риск кассовых разрывов — ситуаций, когда не хватает денег, чтобы рассчитаться по текущим обязательствам. Например, деньги за товар придут через неделю, а аренду нужно оплатить сегодня.

Грамотное управление денежными потоками

позволит понять, сколько денег остаётся на выполнение обязательств перед

контрагентами,

сколько — на развитие компании, а сколько можно выплатить себе в качестве дивидендов.

Так при нехватке средств появится время, чтобы найти ресурсы или передоговориться с

контрагентами: попросить клиентов пораньше оплатить счета, получить дополнительную

отсрочку у поставщиков или привлечь заём.

Точка безубыточности (ТБУ) — это объём производства и выручки, при котором доходы компании компенсируют все расходы. Каждая следующая копейка после точки безубыточности — прибыль бизнеса. Для подсчёта ТБУ надо знать 3 показателя: выручку, переменные расходы и постоянные расходы.

Постоянные расходы — затраты, уровень которых не зависит от объёмов реализованной продукции. В их числе аренда помещений, зарплата персонала и т. д. Переменные расходы напрямую связаны с объёмом выпускаемой продукции. Это траты на сырьё, транспортные и коммунальные услуги, которые меняются в зависимости от масштабов производства, и пр.

Определение корпоративной прибыли

К

Уилл Кентон

Полная биография

Уилл Кентон — эксперт в области экономики и инвестиционного законодательства. Ранее он занимал руководящие должности редактора в Investopedia и Kapitall Wire, имеет степень магистра экономики Новой школы социальных исследований и степень доктора философии по английской литературе Нью-Йоркского университета.

Ранее он занимал руководящие должности редактора в Investopedia и Kapitall Wire, имеет степень магистра экономики Новой школы социальных исследований и степень доктора философии по английской литературе Нью-Йоркского университета.

Узнайте о нашем редакционная политика

Обновлено 02 октября 2021 г.

Рассмотрено

ДжеФреда Р. Браун

Рассмотрено ДжеФреда Р. Браун

Полная биография

Д-р ДжеФреда Р. Браун — финансовый консультант, сертифицированный инструктор по финансовому образованию и исследователь, который помог тысячам клиентов за более чем два десятилетия своей карьеры. Она является генеральным директором Xaris Financial Enterprises и руководителем курса в Корнельском университете.

Узнайте о нашем Совет финансового контроля

Факт проверен

Пит Рэтберн

Факт проверен Пит Рэтберн

Полная биография

Пит Рэтберн — редактор текстов и специалист по проверке фактов, обладающий знаниями в области экономики и личных финансов и более чем двадцатилетним опытом преподавания.

Узнайте о нашем редакционная политика

Инвестопедия / Эллен Линднер

Что такое корпоративная прибыль?

Корпоративная прибыль – это деньги, оставшиеся после того, как корпорация оплатит все свои расходы. Все деньги, полученные корпорацией за отчетный период от оказанных услуг или продажи продукта, считаются выручкой от выручки. Из выручки компания будет оплачивать свои расходы. Деньги, оставшиеся после оплаты расходов, считаются прибылью компании.

Прибыль корпораций также представляет собой статистику, ежеквартально публикуемую Бюро экономического анализа США (BEA), которая суммирует чистую прибыль корпораций в Счетах национального дохода и продукции (NIPA). Счета национального дохода и продукта (NIPA) являются частью национальных счетов США и одним из основных источников данных об общей экономической деятельности в Соединенных Штатах.

Ключевые выводы

- Прибыль корпорации — это деньги, оставшиеся после того, как корпорация оплатила все свои расходы.

- Прибыль корпорации также является статистическим показателем, который ежеквартально публикует Бюро экономического анализа США (BEA).

- Корпоративная прибыль является особенно важным показателем для инвесторов, поскольку она представляет собой доход корпорации.

Понимание корпоративной прибыли

Корпоративная прибыль — это экономический показатель, который рассчитывает чистую прибыль с использованием нескольких различных показателей:

- Прибыль от текущего производства: чистая прибыль с учетом замены запасов и разниц по налогу на прибыль и амортизации в отчете о прибылях и убытках. Это также известно как операционная или экономическая прибыль.

- Бухгалтерская прибыль: чистая прибыль за вычетом запасов и амортизационных отчислений.

- Прибыль после налогообложения: Бухгалтерская прибыль после вычета налогов. Прибыль после уплаты налогов считается наиболее релевантной цифрой.

Поскольку показатель корпоративной прибыли BEA получен из NIPA (который зависит от валового внутреннего продукта (ВВП) и валового национального продукта (ВНП)), эти показатели прибыли часто сильно отличаются от отчетов о прибылях, публикуемых отдельными компаниями.

Корпоративная прибыль является особенно важным показателем для инвесторов, поскольку она представляет собой доход корпорации. Увеличение прибыли означает либо увеличение корпоративных расходов, рост нераспределенной прибыли, либо увеличение дивидендных выплат акционерам. Все эти показатели являются хорошими знаками для инвестора.

Инвесторы также могут использовать это число в сравнительном анализе. Если прибыль отдельной компании увеличивается, а общая корпоративная прибыль снижается, это может сигнализировать о силе компании. В качестве альтернативы, если инвестор замечает, что прибыль отдельной компании снижается, в то время как общая прибыль корпорации увеличивается, может существовать фундаментальная проблема.

В целом корпоративная прибыль в США упала почти на 12,4% до 1,67 трлн долларов в первом квартале 2020 года после роста на 2,1% в предыдущем периоде (по сравнению с предварительной оценкой падения на 14,2%). Это было самое резкое снижение корпоративной прибыли, которое экономика США испытала с последнего квартала 2008 года. Однако общее снижение корпоративной прибыли за 2020 год составило 5,2%. Дальнейшим признаком восстановления экономики является рост на 10,5% во втором квартале 2021 года.

Однако общее снижение корпоративной прибыли за 2020 год составило 5,2%. Дальнейшим признаком восстановления экономики является рост на 10,5% во втором квартале 2021 года.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Бюро экономического анализа США. «Корпоративная прибыль». По состоянию на 2 октября 2021 г.

Корпоративная прибыль непропорционально способствовала инфляции. Как должны реагировать политики?

Всплеск инфляции в 2021 и 2022 годах поставил перед политикой реальные проблемы. Чтобы лучше понять эти политические дебаты, необходимо посмотреть на цены и то, как они влияют на них.

Цена почти всего в экономике США может быть разбита на три основных компонента стоимости. К ним относятся затраты на рабочую силу, нетрудовые затраты и «наценка» прибыли по сравнению с первыми двумя компонентами. Хорошие данные по этим отдельным компонентам затрат существуют для сектора нефинансовых корпораций (NFC) — тех компаний, которые производят товары и услуги — экономики, которые составляют примерно 75% всего частного сектора.

После кризиса, вызванного COVID-19, во втором квартале 2020 года, общие цены в секторе NFC выросли в годовом исчислении на 6,1 %, что представляет собой заметное ускорение по сравнению с ростом цен на 1,8 %, характерным для бизнеса до пандемии. цикл 2007–2019 гг. Поразительно, что более половины этого увеличения (53,9%) можно отнести к более высокой норме прибыли, при этом затраты на рабочую силу составляют менее 8% этого увеличения. Это ненормально. С 1979 по 2019 год прибыль составляла всего около 11% роста цен, а затраты на рабочую силу — более 60%, как показано на рис. 0093 Рисунок A ниже. Нетрудовые ресурсы — достойный показатель запутанности цепочки поставок — также способствуют росту цен больше, чем обычно, в условиях текущего восстановления экономики.

0093 Рисунок A ниже. Нетрудовые ресурсы — достойный показатель запутанности цепочки поставок — также способствуют росту цен больше, чем обычно, в условиях текущего восстановления экономики.

Рисунок A

Нормальный и недавний вклад в рост цен за единицу продукции в нефинансовом корпоративном секторе

| 2020 Q2–2021 Q4 | Среднее за 1979–2019 гг. | |

|---|---|---|

| Корпоративная прибыль | 53,9% | 11,4% |

| Нетрудовые затраты | 38,3% | 26,8% |

| Удельные затраты на оплату труда | 7,9% | 61,8% |

ChartData Скачать данные

Источник: Авторский анализ данных таблицы 1.15 из Счетов национального дохода и продукта (NIPA) Бюро экономического анализа (BEA).

Что означает аномально высокий вклад прибыли в рост цен для того, как политики должны реагировать на недавнюю вспышку инфляции?

- Маловероятно, что степень корпоративной жадности или даже власть корпораций в целом увеличились за последние два года. Вместо этого и без того чрезмерная власть корпораций была направлена на повышение цен, а не на более традиционную форму, которую она приняла в последние десятилетия: подавление заработной платы. Тем не менее, одним из эффективных способов предотвращения направления корпоративной власти на более высокие цены в следующем году может быть временный налог на сверхприбыль.

- Исторически высокая норма прибыли при восстановлении экономики после пандемии вызывает очень объяснения недавней инфляции исключительно макроэкономическим перегревом. Данные за последние 40 лет убедительно свидетельствуют о том, что размер прибыли должен сократиться, а доля дохода корпоративного сектора, идущая на оплату труда (или доля труда в доходе ), должна возрасти по мере снижения безработицы и подъема экономики.

Тот факт, что до сих пор наблюдалась прямо противоположная картина восстановления, должен поставить под сомнение инфляционные ожидания, основанные просто на утверждениях о макроэкономическом перегреве.

Тот факт, что до сих пор наблюдалась прямо противоположная картина восстановления, должен поставить под сомнение инфляционные ожидания, основанные просто на утверждениях о макроэкономическом перегреве.

Рост нормы прибыли, которая составляет непропорциональную долю роста цен в текущем восстановлении, привел к предположениям о том, что усиление корпоративной власти было ключевым фактором недавней инфляции. Корпоративная власть явно играет свою роль, но увеличение корпоративной власти, вероятно, произошло в последнее время недостаточно, чтобы сделать его основной причиной инфляции 2021–2022 годов. На самом деле, быстрый рост нормы прибыли и снижение доли труда в доходах в течение первых шести кварталов текущего восстановления мало чем отличается от роста в первые несколько лет после Великой рецессии и финансового кризиса 2008 года9. 0093 На рисунке B ниже показано, что, начиная с дна рецессии (ноль на горизонтальной оси), падение доли труда в доходах было фактически более выраженным во время раннего восстановления после Великой рецессии, чем до сих пор в восстановление после рецессии COVID-19.

0093 На рисунке B ниже показано, что, начиная с дна рецессии (ноль на горизонтальной оси), падение доли труда в доходах было фактически более выраженным во время раннего восстановления после Великой рецессии, чем до сих пор в восстановление после рецессии COVID-19.

Рисунок B

Доля труда в доходах в первые шесть кварталов восстановления, текущего и предыдущего экономического спада

| 2 кв. 2020 г. | 2009 Q2 | |

|---|---|---|

| -6 | 75,5% | 79,1% |

| -5 | 76,8% | 79,5% |

| -4 | 76,6% | 79,6% |

| -3 | 76,6% | 79,9% |

| -2 | 76,5% | 79,9% |

| -1 | 78,2% | 79,9% |

| 0 | 78,2% | 79. 6% 6% |

| 1 | 75,2% | 78,6% |

| 2 | 76,1% | 77,6% |

| 3 | 75,1% | 76,5% |

| 4 | 73,2% | 76,9% |

| 5 | 73,9% | 75,0% |

| 6 | 74,3% | 75,1% |

ChartData Загрузка данных

Примечания: Доля труда за четвертый квартал 2008 г. была сглажена, чтобы устранить значительный всплеск данных, связанный с крупным списанием неэффективных активов в финансовом секторе во время финансового кризиса того года. Вертикальная линия в нуле на горизонтальной оси обозначает впадину рецессии.

Источник: Основные данные из таблиц 1.14 и 6.16D BEA NIPA. Более подробную методику можно найти здесь.

В период восстановления после Великой рецессии возросшая власть корпораций не проявлялась в более быстром росте цен, что создавало возможности для более высокой нормы прибыли — рост цен в первые несколько лет этого подъема фактически был весьма сдержанным. Вместо этого власть корпораций проявилась в крайнем подавлении заработной платы (чему способствовал высокий и постоянный уровень безработицы). Фактические затраты на единицу труда снизился на за трехлетний период от дна рецессии во втором квартале 2009 года до середины 2012 года. Общая картина падения доли труда в доходах на ранней стадии восстановления характеризовала большую часть послевоенного периода. восстановления, хотя в последние бизнес-циклы он стал более экстремальным (см. рисунки G и H в этом отчете).

Вместо этого власть корпораций проявилась в крайнем подавлении заработной платы (чему способствовал высокий и постоянный уровень безработицы). Фактические затраты на единицу труда снизился на за трехлетний период от дна рецессии во втором квартале 2009 года до середины 2012 года. Общая картина падения доли труда в доходах на ранней стадии восстановления характеризовала большую часть послевоенного периода. восстановления, хотя в последние бизнес-циклы он стал более экстремальным (см. рисунки G и H в этом отчете).

Учитывая, что рост нормы прибыли был одинаковым в период восстановления в 2008 г. и в текущий период, трудно сказать, что примерно недавний рост корпоративной власти является ключевым фактором текущей инфляции. Скорее, хронический избыток корпоративной власти накапливался в течение длительного периода времени, и это проявилось в текущем подъеме скорее в виде инфляционного скачка цен, чем в успешном подавлении заработной платы. Что было на этот раз по-другому, что направило эту силу на повышение цен, а не на замедление роста заработной платы? Короткий ответ — пандемия.

Одна из причин полагать, что пандемия является основной причиной недавнего всплеска инфляции, является эмпирической. Инфляционный шок произошел практически во всех богатых странах мира — очень трудно найти какую-либо политику для конкретной страны, которая бы отражала инфляцию.

Другая причина заключается в том, чтобы посмотреть, откуда началась эта инфляция: быстрый скачок цен в секторе товаров (особенно товаров длительного пользования). Пандемия напрямую сместила спрос с услуг на товары (например, люди отказались от абонементов в спортзал и купили Peloton), а также вызвала коллапс цепочек поставок товаров длительного пользования (с постоянным закрытием портов по всему миру).

Во время предыдущих подъемов рост внутреннего спроса был медленным, а безработица была высокой на ранних этапах подъема. Это привело к тому, что фирмы стали отчаянно нуждаться в большем количестве клиентов, но также дало им преимущество в переговорах с потенциальными работниками, что привело к подавлению роста цен и подавлению заработной платы.

На этот раз пандемия резко увеличила спрос в секторах длительного пользования, и занятость быстро восстановилась, но узким местом в удовлетворении этого спроса со стороны предложения была в основном , а не рабочая сила. Вместо этого это были грузоподъемность и другие недостатки, не связанные с рабочей силой. Фирмы, у которых действительно было предложение на момент резкого скачка спроса, вызванного пандемией, обладали огромной ценовой властью по отношению к своим клиентам.

Временный налог на сверхприбыль может обеспечить некоторый уравновешивающий вес ценовой власти компаний, которую они в настоящее время имеют по отношению к своим клиентам. Поддержка такого налога не означает, что внезапный рост влияния корпораций является основной причиной текущей инфляции, но это означает, что решения корпораций о ценообразовании в условиях, искаженных пандемией, являются распространителями инфляции. Это также признание того факта, что скачки цен во многих секторах за последний год не являются полезными рыночными сигналами о том, куда следует перенаправить ресурсы экономики; вместо этого они представляют собой просто крайнее, но недолговечное несоответствие между отраслевым спросом и предложением, которое естественным образом исчезнет по мере нормализации мировой экономики после пандемии.

Все громче звучат призывы к Федеральной резервной системе занять гораздо более ограничительную позицию денежно-кредитной политики путем резкого повышения процентных ставок. Обоснование этого просто в том, что сегодняшняя высокая инфляция должна быть вызвана дисбалансом совокупного спроса (запланированных расходов предприятий, правительств и домохозяйств) и совокупного предложения.

Но на протяжении всего периода после Второй мировой войны ускорение восстановления экономики и снижение уровня безработицы, которые могут свидетельствовать о том, что экономика работает «горячее», были связаны с ростом реальной заработной платы и увеличением доли труда в доходах. Динамика в целом характеризовалась снижением уровня безработицы, что увеличивало переговорные позиции рабочих, что, в свою очередь, приводило к росту реальной заработной платы, который угрожал опережать рост производительности в масштабах всей экономики. Если позволить этой динамике выйти из-под контроля, результатом может стать спираль заработной платы и цен, когда фирмам придется поднимать цены просто для того, чтобы удовлетворить требования рабочих по заработной плате, а рабочие, в свою очередь, требуют повышения заработной платы, чтобы оградить себя от роста цен. Чтобы было ясно, эти случаи спиральной инфляции, вызванной макроэкономическим перегревом, были гораздо реже, чем обычно характеризуют, но модель более низкой безработицы, ведущей к более быстрому росту заработной платы и просачивающейся через некоторое небольшое повышательное давление на инфляцию, является ясной и последовательной в экономических данных.

Если позволить этой динамике выйти из-под контроля, результатом может стать спираль заработной платы и цен, когда фирмам придется поднимать цены просто для того, чтобы удовлетворить требования рабочих по заработной плате, а рабочие, в свою очередь, требуют повышения заработной платы, чтобы оградить себя от роста цен. Чтобы было ясно, эти случаи спиральной инфляции, вызванной макроэкономическим перегревом, были гораздо реже, чем обычно характеризуют, но модель более низкой безработицы, ведущей к более быстрому росту заработной платы и просачивающейся через некоторое небольшое повышательное давление на инфляцию, является ясной и последовательной в экономических данных.

В настоящее время, однако, доля труда в доходах и реальная заработная плата резко падают в процессе восстановления даже при снижении уровня безработицы. Кажется странным видеть в данных закономерность, которая представляет собой 90 152, полную противоположность 90 153 того, как исторически работала инфляция, вызванная перегревом, и не задаваться вопросом, может ли на этот раз инфляция была вызвана чем-то другим (например, пандемией).

Многие из тех, кто больше всех отвергает заявления о том, что возросшая власть корпораций привела к недавней инфляции, придерживаются мнения, что виновником является общий макроэкономический перегрев. Но, отвергая объяснение недавней инфляции возросшей властью корпораций, они также, кажется, отбрасывают любую полезную информацию, которую могли бы предоставить недавние заоблачные прибыли, подтверждающие обоснованность их альтернативной точки зрения. Маржа прибыли может не говорить нам о том, что недавнее усиление корпоративной власти является основной причиной инфляции. Но они — это , говорящие нам о том, что простой макроэкономический дисбаланс спроса и предложения также не вызывает инфляцию, если только взаимосвязь между «горячей» экономикой, нормой прибыли и реальной заработной платой просто по совпадению не ведет себя совершенно иначе в текущем подъеме, чем в период экономического подъема. прошлое.

Это правда, что в 90 152 очень 90 153 последних кварталах — например, между вторым и четвертым кварталами 2021 года — норма прибыли немного снизилась (но по-прежнему остается чрезвычайно высокой в историческом плане), а рост затрат на рабочую силу был значительно выше. исторические средние значения. Но даже в этот гораздо более поздний период COVID-19восстановления, затраты на оплату труда вносят всего 50% в рост цен, что значительно ниже их среднего исторического значения. Затраты, не связанные с трудом — характерная черта цепочек поставок — в этот более поздний период значительно превышали их исторический средний показатель.

исторические средние значения. Но даже в этот гораздо более поздний период COVID-19восстановления, затраты на оплату труда вносят всего 50% в рост цен, что значительно ниже их среднего исторического значения. Затраты, не связанные с трудом — характерная черта цепочек поставок — в этот более поздний период значительно превышали их исторический средний показатель.

С точки зрения перегрева часто подчеркивается нетипично быстрый рост номинальной заработной платы в прошлом году в качестве обоснования своих аргументов. Но этот рост номинальной заработной платы — хотя и быстрый по сравнению с недавним прошлым — по-прежнему сильно отстает от общей инфляции и, следовательно, свидетельствует о том, что стоимость рабочей силы все еще ослабляет, а не усиливает инфляционное давление.

Короче говоря, рост инфляции не был вызван чем-то, что выглядело бы как перегрев рынка труда, — вместо этого он был вызван более высокой корпоративной прибылью и узкими местами в цепочке поставок. Меры политики, направленные на охлаждение рынков труда, такие как очень быстрое и резкое повышение процентных ставок, скорее всего, не нужны для сдерживания инфляционного давления в среднесрочной перспективе.

Тот факт, что до сих пор наблюдалась прямо противоположная картина восстановления, должен поставить под сомнение инфляционные ожидания, основанные просто на утверждениях о макроэкономическом перегреве.

Тот факт, что до сих пор наблюдалась прямо противоположная картина восстановления, должен поставить под сомнение инфляционные ожидания, основанные просто на утверждениях о макроэкономическом перегреве.