Влияние процентных ставок на кредитование, сбережения, инвестиции и потребление \ КонсультантПлюс

Влияние процентных ставок на кредитование, сбережения, инвестиции и потребление

Изменение процентных ставок на различных сегментах финансового рынка влияет на готовность участников экономики заимствовать, инвестировать, сберегать или потреблять и, соответственно, транслируется в динамику денежно-кредитных показателей, потребительского и инвестиционного спроса. При прочих равных обстоятельствах чем ниже процентные ставки, тем выше рост кредитования, потребления и инвестиций, и наоборот.

В рамках трансмиссионного механизма денежно-кредитной политики выделяются несколько каналов влияния процентных ставок на кредитную и сберегательную активность. Во-первых, текущий уровень процентных ставок непосредственно воздействует на привлекательность кредитов и депозитов для клиентов банков и, соответственно, на выбор между текущим и будущим потреблением (последний этап процентного канала трансмиссионного механизма). При снижении ставок становится проще финансировать текущие расходы за счет заемных средств и менее привлекательно сберегать, откладывая расходы на будущее. При повышении ставок, напротив, увеличивается привлекательность депозитов и снижается привлекательность кредитования. Этот канал, связанный со спросом на финансовые продукты со стороны клиентов банков, называется процентным каналом трансмиссионного механизма.

При снижении ставок становится проще финансировать текущие расходы за счет заемных средств и менее привлекательно сберегать, откладывая расходы на будущее. При повышении ставок, напротив, увеличивается привлекательность депозитов и снижается привлекательность кредитования. Этот канал, связанный со спросом на финансовые продукты со стороны клиентов банков, называется процентным каналом трансмиссионного механизма.

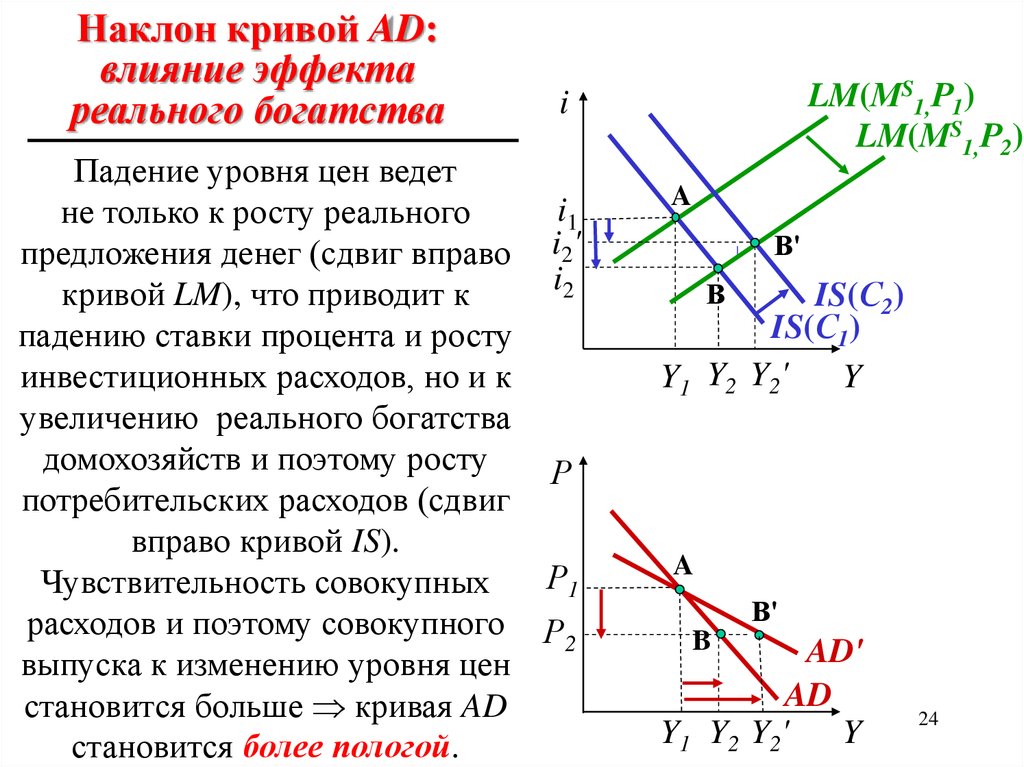

Во-вторых, изменение процентных ставок влияет на рыночную стоимость акций, облигаций, недвижимости и других активов: при снижении ставок цены активов растут, а при повышении — уменьшаются. При этом наиболее сильно и быстро реагируют цены на рынке финансовых активов, где сделки совершаются быстрее, чем, например, на рынке недвижимости. Так как активы, имеющиеся в собственности компаний и населения, могут служить для них обеспечением по кредитам, то рост их стоимости повышает возможности компаний и домохозяйств по привлечению заемных средств. Это дополнительно способствует расширению кредитования при снижении ключевой ставки или снижает кредитную активность при повышении ставки (балансовый канал трансмиссионного механизма, или канал цен активов). Анализ данных балансов по широкому кругу российских компаний реального сектора подтверждает работоспособность балансового канала в российской экономике, однако в целом действие этого канала менее значимо по сравнению с другими. Это связано с тем, что активы, цены на которые зависят от уровня процентных ставок, в российской практике пока не так широко используются компаниями и в особенности населением в качестве залога.

Анализ данных балансов по широкому кругу российских компаний реального сектора подтверждает работоспособность балансового канала в российской экономике, однако в целом действие этого канала менее значимо по сравнению с другими. Это связано с тем, что активы, цены на которые зависят от уровня процентных ставок, в российской практике пока не так широко используются компаниями и в особенности населением в качестве залога.

В-третьих, изменение рыночной стоимости активов, вызванное изменением процентных ставок, влияет не только на клиентов банков, но и на сами банки. Рост стоимости банковских активов является источником прибыли банков, увеличивая банковский капитал, благодаря чему банки могут наращивать объемы кредитных операций. В то же время снижение стоимости банковских активов, вызванное ростом процентных ставок, сокращает капитал банков и ограничивает возможности банков наращивать кредитование. В масштабах российской банковской системы данный канал влияния процентных ставок на объемы кредитования (узкий кредитный канал трансмиссионного механизма) ограниченно значим, так как большинство российских банков имеет достаточный запас собственного капитала. Однако для отдельных крупных банков фактор достаточности собственного капитала может влиять на объемы и структуру кредитных операций.

Однако для отдельных крупных банков фактор достаточности собственного капитала может влиять на объемы и структуру кредитных операций.

В-четвертых, текущий уровень ставок в экономике влияет на выбор банков между более и менее рискованными операциями (канал принятия риска). Снижение рыночных ставок ограничивает процентные доходы банков, и это стимулирует банки выдавать больше кредитов, в том числе за счет расширения кредитования более рискованных (и значит, кредитуемых по более высокой ставке) заемщиков.

В-пятых, функционирование кредитного канала, а также канала принятия риска связано с влиянием процентных ставок на долговую нагрузку на банковских заемщиков (уровень долговой нагрузки показывает, какая часть доходов заемщиков уходит на выплату процентов и погашение долгов). Рост долговой нагрузки, с одной стороны, снижает возможность заемщиков обслуживать свои текущие обязательства и, соответственно, привлекать новые кредиты, снижая спрос на кредитном рынке. С другой стороны, растущая долговая нагрузка на заемщика (и, следовательно, рост риска того, что кредит будет возвращен не в полном объеме или с нарушением установленных сроков) ведет к формированию банками дополнительных резервов на возможные потери, что снижает банковский капитал и ограничивает возможности банков наращивать кредитование (кредитный канал). Кроме того, процентные ставки используются в стандартных моделях анализа рисков. Если ставки (и долговая нагрузка) на заемщика снижаются, банк оценивает заемщика как более надежного и охотнее предоставляет кредиты такому заемщику (канал принятия риска).

Кроме того, процентные ставки используются в стандартных моделях анализа рисков. Если ставки (и долговая нагрузка) на заемщика снижаются, банк оценивает заемщика как более надежного и охотнее предоставляет кредиты такому заемщику (канал принятия риска).

Помимо воздействия через кредитную активность, растущая долговая нагрузка также непосредственно влияет на совокупный спрос в экономике, так как чем больше средств тратится заемщиками на обслуживание своих обязательств, тем меньше остается для финансирования своих расходов. Для измерения уровня долговой нагрузки может быть использован такой показатель, как коэффициент обслуживания долга, — отношение потока платежей по накопленному долгу, включающих как погашение части долга, так и выплату процентов, к величине текущих доходов.

Степень и скорость влияния изменения процентных ставок на долговую нагрузку зависят от структуры кредитного рынка. В частности, чем больше доля кредитов, выданных по плавающей процентной ставке (привязанной, например, к ключевой ставке или ставкам МБК), тем быстрее изменение уровня ставок в экономике транслируется в рост или снижение процентных расходов заемщиков. В российской практике плавающие процентные ставки пока не пользуются популярностью: по данным Банка России, средняя доля кредитов по фиксированным ставкам в общем объеме корпоративных кредитов, выданных российскими банками, в 2018 г. составляла около 85%. На скорость трансмиссии изменения процентных ставок на уровень долговой нагрузки влияет также срочность кредитования. Чем ниже средняя срочность кредитования, чем быстрее выданные ранее кредиты замещаются новыми кредитами, выданными по изменившимся ставкам, тем быстрее реагирует уровень долговой нагрузки на изменение процентных ставок. К IV кварталу 2019 г. на кредиты сроком свыше 1 года приходилось около 75% портфеля корпоративных кредитов и 85% портфеля розничных кредитов. Соответственно, изменение рыночных ставок относительно медленно сказывалось на долговой нагрузке российских заемщиков.

В российской практике плавающие процентные ставки пока не пользуются популярностью: по данным Банка России, средняя доля кредитов по фиксированным ставкам в общем объеме корпоративных кредитов, выданных российскими банками, в 2018 г. составляла около 85%. На скорость трансмиссии изменения процентных ставок на уровень долговой нагрузки влияет также срочность кредитования. Чем ниже средняя срочность кредитования, чем быстрее выданные ранее кредиты замещаются новыми кредитами, выданными по изменившимся ставкам, тем быстрее реагирует уровень долговой нагрузки на изменение процентных ставок. К IV кварталу 2019 г. на кредиты сроком свыше 1 года приходилось около 75% портфеля корпоративных кредитов и 85% портфеля розничных кредитов. Соответственно, изменение рыночных ставок относительно медленно сказывалось на долговой нагрузке российских заемщиков.

По оценкам Банка России, при изменении средневзвешенной <2> процентной ставки по кредитам в рублях и иностранной валюте на 1 п.п. коэффициент обслуживания долга для населения сонаправленно изменяется приблизительно на 0,1 п. п., для компаний — на 0,3 процентного пункта. Учитывая наличие лагов трансмиссии, а также срочную структуру кредитования, влияние ставки полностью отражается на уровне долговой нагрузки в течение примерно двух лет, следующих за периодом изменения ставки. Существуют и другие факторы, которые воздействуют на динамику долговой нагрузки, — например, колебания валютного курса, приводящие к переоценке объема задолженности в иностранной валюте. В отдельных случаях вклад таких факторов в формирование долговой нагрузки, а следовательно, и кредитной активности может существенно превышать непосредственно вклад изменения процентных ставок. Это, во-первых, может значимо влиять на трансмиссию денежно-кредитной политики и, во-вторых, являться источником рисков для финансовой стабильности. Превышение критических уровней долговой нагрузки, что подтверждают и оценки Банка России, может приводить к увеличению рисков неплатежеспособности домохозяйств и компаний реального сектора и последующему их банкротству.

п., для компаний — на 0,3 процентного пункта. Учитывая наличие лагов трансмиссии, а также срочную структуру кредитования, влияние ставки полностью отражается на уровне долговой нагрузки в течение примерно двух лет, следующих за периодом изменения ставки. Существуют и другие факторы, которые воздействуют на динамику долговой нагрузки, — например, колебания валютного курса, приводящие к переоценке объема задолженности в иностранной валюте. В отдельных случаях вклад таких факторов в формирование долговой нагрузки, а следовательно, и кредитной активности может существенно превышать непосредственно вклад изменения процентных ставок. Это, во-первых, может значимо влиять на трансмиссию денежно-кредитной политики и, во-вторых, являться источником рисков для финансовой стабильности. Превышение критических уровней долговой нагрузки, что подтверждают и оценки Банка России, может приводить к увеличению рисков неплатежеспособности домохозяйств и компаний реального сектора и последующему их банкротству. Результатом может оказаться снижение финансовой устойчивости банковского сектора в связи с накоплением проблемных кредитов и сокращением уровня достаточности капитала. Это, в свою очередь, может стать фактором резкого и длительного охлаждения кредитной активности, роста премий за кредитный риск, снижения эффективности воздействия денежно-кредитной политики на экономику через изменение процентных ставок, а при наиболее неблагоприятном развитии событий — источником кризисных явлений в экономике. С учетом указанных факторов при оценке влияния кредита на экономику в фокусе внимания Банка России находятся не только основные денежно-кредитные агрегаты, но и показатели долговой нагрузки заемщиков, а также широкий круг индикаторов функционирования банковского сектора. Кроме того, Банк России принимает во внимание, что на динамику кредитной активности могут оказывать влияние макропруденциальные меры и изменения банковского регулирования, и оценивает потенциальные эффекты подобных мер на трансмиссионный механизм денежно-кредитной политики, а также учитывает их при прогнозировании и принятии решений.

Результатом может оказаться снижение финансовой устойчивости банковского сектора в связи с накоплением проблемных кредитов и сокращением уровня достаточности капитала. Это, в свою очередь, может стать фактором резкого и длительного охлаждения кредитной активности, роста премий за кредитный риск, снижения эффективности воздействия денежно-кредитной политики на экономику через изменение процентных ставок, а при наиболее неблагоприятном развитии событий — источником кризисных явлений в экономике. С учетом указанных факторов при оценке влияния кредита на экономику в фокусе внимания Банка России находятся не только основные денежно-кредитные агрегаты, но и показатели долговой нагрузки заемщиков, а также широкий круг индикаторов функционирования банковского сектора. Кроме того, Банк России принимает во внимание, что на динамику кредитной активности могут оказывать влияние макропруденциальные меры и изменения банковского регулирования, и оценивает потенциальные эффекты подобных мер на трансмиссионный механизм денежно-кредитной политики, а также учитывает их при прогнозировании и принятии решений.

———————————

<2> Средняя ставка, взвешенная по объему предоставленных средств по всем срокам.

Взаимодействие охарактеризованных выше механизмов определяет степень и скорость изменения кредитной активности, вызванной изменением процентных ставок. По оценкам Банка России, повышение или снижение средневзвешенной ставки по рублевым кредитам на 1 п.п., вызванное изменением ключевой ставки Банка России, приводит к изменению кредита экономике примерно на 1,5% с лагом в один квартал. В дальнейшем, если не происходит возврата ставки к исходным значениям, отклик достигает 2,3% через год и 3,0% через два года. Спрос и предложение на кредитном рынке формируются под влиянием не только процентных ставок, в значительной степени определяемых денежно-кредитной политикой, но и широкого спектра иных факторов. К числу этих факторов относятся фаза экономического цикла, деловой климат, качество корпоративного управления, настроения участников кредитного рынка и их склонность к риску. При анализе динамики кредитования Банк России учитывает названные выше факторы.

При анализе динамики кредитования Банк России учитывает названные выше факторы.

В свою очередь изменение кредитной активности влияет на динамику экономической активности как на горизонте до года, так и на более длительных горизонтах (до 2,5 лет), в том числе из-за сопряженного изменения уровня долговой нагрузки. Изменение привлекательности заимствований и сбережений для населения, происходящее вследствие изменения процентных ставок, влияет на норму сбережений. Чем больше норма сбережений, тем меньшую часть своих располагаемых доходов население направляет на покупку товаров и услуг, то есть потребительский спрос сокращается, и наоборот — при снижении нормы сбережений увеличивается потребительская активность домохозяйств. Норма сбережений рассчитывается на чистой основе как разница между вложениями в активы и приростом кредитования, отнесенная к располагаемым доходам населения. По оценкам Банка России, изменение средневзвешенной <3> процентной ставки по кредитам населению в рублях на 10% (например, с 10 до 11% годовых) приводит к сонаправленному изменению нормы сбережения на 0,2 п. п. в течение одного квартала. В течение года указанный эффект может достичь 0,3 п.п., так как на устойчивое изменение ставки с течением времени реагирует все больше людей, принимая решение о сбережениях и кредитовании.

п. в течение одного квартала. В течение года указанный эффект может достичь 0,3 п.п., так как на устойчивое изменение ставки с течением времени реагирует все больше людей, принимая решение о сбережениях и кредитовании.

———————————

<3> Влияние на сберегательную активность возможно оценить с использованием динамики кредитных ставок, так как в основном кредитные и депозитные ставки изменяются сонаправленно.

При этом следует отметить, что на среднесрочном горизонте норма сбережений колеблется вокруг относительно стабильного уровня, который определяется набором устойчивых факторов. К ним относятся культурные национальные особенности (например, отношение к приобретению товаров в долг), демографическая ситуация, государственная политика — доступность социальной помощи (уменьшает необходимость в сбережениях), налогообложение доходов от сбережений и другие факторы. В целом существует общемировая тенденция к снижению нормы сбережений. Краткосрочные колебания нормы сбережений вокруг устойчивого уровня могут быть связаны не только с динамикой процентных ставок, но и с повышением или снижением уровня неопределенности, влияющим на формирование сбережений из предосторожности, объем которых увеличивается в периоды турбулентности, как, например, в начале 2015 года.

Рыночные процентные ставки, оказывая воздействие на норму сбережений, определяют относительную ценность текущего и будущего потребления и с учетом текущего и ожидаемого потока доходов влияют на потребительский спрос. Изменение рыночных процентных ставок, которое приводит к увеличению или снижению спроса на новые заемные средства со стороны фирм, отражается также на динамике инвестиционного спроса. В России этот эффект, по оценкам Банка России, имеет меньший количественный эффект по сравнению с влиянием на потребительский спрос. Во многом это связано с преобладающей долей собственных средств при финансировании инвестиций в российской экономике. Несмотря на некоторый рост за последние десятилетия, банковские кредиты по-прежнему обеспечивают только около 10% вложений в основной капитал (см. Приложение 8 ОНЕГДКП 2018 — 2020 гг.). В будущем возможен некоторый рост роли кредитных ресурсов в финансировании инвестиций (за счет как банковского кредитования, так и выпуска облигаций), однако, учитывая инертность изменений структуры финансирования инвестиций, наблюдаемую в прошлом, этот процесс потребует длительного времени. Рыночные процентные ставки, оказывая влияние на потребительский и инвестиционный спрос, одновременно определяют изменение спроса на импорт. Взаимодействие охарактеризованных выше механизмов приводит к тому, что снижение процентных ставок влечет за собой временное ускорение роста потребительского и инвестиционного спроса и формирование положительного разрыва выпуска, а рост ставок, напротив, ведет к возникновению отрицательного разрыва выпуска.

Рыночные процентные ставки, оказывая влияние на потребительский и инвестиционный спрос, одновременно определяют изменение спроса на импорт. Взаимодействие охарактеризованных выше механизмов приводит к тому, что снижение процентных ставок влечет за собой временное ускорение роста потребительского и инвестиционного спроса и формирование положительного разрыва выпуска, а рост ставок, напротив, ведет к возникновению отрицательного разрыва выпуска.

Представление показателей в отчете об изменениях капитала

Как известно, приказом Минфина России от 22.07.2003 № 67н (комментарий читайте в № 9 «БУХ.1С» за 2003 год) были утверждены новые образцы форм бухгалтерской отчетности. Претерпел существенную переработку и отчет об изменениях капитала. Об основных новшествах в форме отчета и о порядке определения показателей отчета за 2003 год рассказывают В.В. Патров и В.А. Быков, Санкт-Петербургский государственный университет.

Содержание

- Представление показателей в отчете об изменениях капитала

При заполнении отчета об изменениях капитала (форма № 3) за 2003 год нужно будет показать остатки капитала в целом и по каждому его виду на 31. 12.2001, на 01.01 и 31.12.2002, на 01.01 и 31.12.2003 года.

12.2001, на 01.01 и 31.12.2002, на 01.01 и 31.12.2003 года.

Отчет об изменениях капитала состоит из трех частей: раздела I, раздела II и раздела «Справки».

Показатели раздела I

В разделе I «Изменения капитала» указываются остатки на начало и конец предыдущего и отчетного годов всех составляющих капитала организации: уставного, добавочного и резервного капиталов, нераспределенной прибыли (непокрытого убытка), а также суммы их увеличения и уменьшения с указанием причин (дополнительный выпуск акций, увеличение (уменьшение) номинальной стоимости акций, реорганизация юридического лица, изменения в учетной политике, результат от пересчета иностранных валют, начисление дивидендов и др.).

Показатель «Изменения в учетной политике» оказывает влияние на величину нераспределенной прибыли (непокрытого убытка) организации в период между 31 декабря предыдущего года и 1 января отчетного года. Данный показатель обусловлен применением ПБУ 1/98 «Учетная политика организации»: согласно пунктам 20 и 21 ПБУ 1/98, изменения учетной политики, оказавшие или способные оказать существенное влияние на результаты деятельности организации, в частности, на финансовые результаты, должны быть оценены в денежном выражении и отражены в бухгалтерской отчетности.

Иначе говоря, сумма нераспределенной прибыли (непокрытого убытка) предыдущего года должна быть приведена в сопоставимый вид с нераспределенной прибылью (непокрытым убытком) отчетного года, исходя из предположения, что новая учетная политика будто бы уже применялась и в предыдущем году.

Изменение учетной политики может привести или к увеличению, или к уменьшению нераспределенной прибыли (непокрытого убытка) предыдущего года. Указанная корректировка делается внесистемно (без бухгалтерских проводок). Поэтому не будет тождества показателя «Нераспределенная прибыль (непокрытый убыток)» в бухгалтерском балансе и отчете об изменениях капитала.

Показатель «Результат от переоценки объектов основных средств» возникает, если организация воспользуется правом, предоставленным ей пунктом 15 ПБУ 6/01 «Учет основных средств», — не чаще одного раза в год (на начало отчетного года) переоценивать основные средства. Результаты такой переоценки оказывают влияние на изменение добавочного капитала или нераспределенной прибыли (непокрытого убытка).

Из составляющих капитала в форме № 3, также как и в балансе, исключены источники «Фонд социальной сферы» и «Целевые финансирование и поступления».

В форме № 3 изменился также перечень показателей, которые обусловливают увеличение или уменьшение капитала. В частности, изъяты показатели «Прирост имущества» и «Доходы (расходы), которые в соответствии с правилами бухгалтерского учета и отчетности относятся непосредственно на увеличение (уменьшение) капитала».

Формулировка первого показателя была некорректной, поскольку во многих случаях прирост имущества (основных средств, материалов и т. п.) не всегда приводит к увеличению капитала. Здесь видимо имелся ввиду прирост имущества в результате его безвозмездного получения. Однако сейчас этот прирост отражается на увеличении капитала опосредованно: сначала на доходах будущих периодов, потом по мере использования оборотных активов или начисления амортизации по внеоборотным активам — на финансовых результатах хозяйственной деятельности, а через них — на нераспределенной прибыли.

Второй показатель был сформулирован слишком общо, поэтому в новом образце формы № 3 его конкретизировали, введя несколько новых показателей:

1. Результат от пересчета иностранных валют;

2. Чистая прибыль;

3. Дивиденды.

Вызывает недоумение расположение этих трех показателей, поскольку они не перечислены в числе показателей, которые увеличивают или уменьшают капитал. Отсюда формально получается, что они не влияют на величину капитала, хотя на самом деле это не так.

Показатель «Результат от пересчета иностранных валют» рассчитывается согласно предписаниям ПБУ 3/2000 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». Пунктом 14 ПБУ 3/2000 установлено, что под курсовой разницей, связанной с формированием уставного (складочного) капитала организации, признается разность между рублевой оценкой задолженности учредителя (участника) по вкладу в уставный (складочный) капитал организации, оцененному в учредительных документах в иностранной валюте, исчисленной по курсу ЦБ РФ на дату поступления суммы вкладов, и рублевой оценкой этого вклада в учредительных документах.

Исходя из этого определения можно сделать вывод о том, что выявлять на дату составления бухгалтерской отчетности курсовые разницы, связанные с формированием уставного (складочного) капитала, не надо. Однако, по нашему мнению, данное упущение является редакционной неточностью текста ПБУ 3/2000, и в соответствии с пунктом 1 статьи 1 Федерального закона «О бухгалтерском учете», который предписывает формировать полную и достоверную информацию о деятельности организации и ее имущественном положении, необходимо выявлять на дату составления бухгалтерской отчетности курсовые разницы, связанные с формированием уставного (складочного) капитала.

Показатель «Чистая прибыль» представляет собой сумму чистой прибыли, которая по окончании года списывается со счета 99 «Прибыли и убытки» на кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)».

Показатель «Дивиденды» отражает сумму дивидендов, начисленных учредителям (участникам) организации за счет нераспределенной прибыли.

Новый показатель «Отчисления в резервный фонд» не влияет на общую величину капитала организации, поскольку на сумму отчислений в этот фонд увеличивается резервный капитал и на эту же сумму уменьшается нераспределенная прибыль. Тем не менее, этот показатель необходим для полной и всесторонней характеристики изменений вышеуказанных составляющих частей капитала.

Тем не менее, этот показатель необходим для полной и всесторонней характеристики изменений вышеуказанных составляющих частей капитала.

Новым в форме № 3 является также появление показателя «Увеличение капитала за счет увеличения номинальной стоимости акций», который и раньше мог влиять на сумму капитала, но отсутствовал в прежнем образце формы. Показатели «Увеличение величины капитала за счет дополнительного выпуска акций» и «Увеличение величины капитала за счет увеличения номинальной стоимости акций» отражают величину увеличения уставного капитала за счет, соответственно, дополнительного выпуска и увеличения номинальной стоимости акций.

Одной из причин изменения капитала является реорганизация юридического лица. Величина увеличения капитала приводится по строке «Увеличение величины капитала за счет реорганизации юридического лица», а уменьшения — по строке «Уменьшение величины капитала за счет реорганизации юридического лица». Для правильного отражения результатов реорганизации следует пользоваться Методическими указаниями по формированию бухгалтерской отчетности при осуществлении реорганизации организаций, утвержденными приказом Минфина России от 20. 05.2003 № 44н.

05.2003 № 44н.

Показатели «Уменьшение величины капитала за счет уменьшения номинала акций» и «Уменьшение величины капитала за счет уменьшения количества акций» отражают величину уменьшения уставного капитала за счет, соответственно, уменьшения номинала акций и уменьшения количества акций.

В форме № 3 указаны не все возможные причины увеличения и уменьшения капитала (например, эмиссионный доход, увеличивающий добавочный капитал; направление добавочного капитала на увеличение уставного капитала и т. п.). Поэтому организации, исходя из конкретных условий своей хозяйственной деятельности, должны дополнять отчет об изменениях капитала недостающими показателями.

Показатели раздела II

В разделе II «Резервы» отражаются остатки на начало и конец предыдущего и отчетного года, а также поступление и использование по каждому виду резервов, создаваемых организацией, за предыдущий и отчетный годы. При этом резервы сгруппированы следующим образом:

- образованные в соответствии с законодательством;

- образованные в соответствии с учредительными документами;

- оценочные;

- предстоящих расходов.

В новом образце формы №3 резервы отражаются, на наш взгляд, более правильно. В прежней форме показывались только две группы резервов: резервы предстоящих расходов и оценочные. Резервов, которые организация образует в соответствии с законодательством или в соответствии с учредительными документами, в форме не было.

Однако, например, пунктом 2 статьи 42 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» установлено, что дивиденды по привилегированным акциям определенных типов могут выплачиваться за счет специально предназначенных для этого фондов общества. Согласно статье 30 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» общество может создавать резервный фонд и иные фонды в порядке и размерах, предусмотренных уставом общества.

Порядок заполнения раздела «Справки»

В разделе «Справки» указываются стоимость чистых активов организации на начало и конец отчетного периода, а также суммы целевых финансирования и поступлений за отчетный и предыдущий годы, полученные из бюджета и внебюджетных фондов на различные цели (финансирование капитальных вложений, расходы по обычным видам деятельности).

Стоимость чистых активов все организации определяют, руководствуясь порядком, изложенным в приказе Минфина России № 10н и ФКЦБ России № 03-6/пз от 29.01.2003 «О порядке оценки стоимости чистых активов акционерных обществ». Однако установленный приказом № 10н порядок оценки стоимости чистых активов (ЧА) можно упростить, рассчитав их по формуле:

ЧА = А — П, где:

А — активы, принимаемые к расчету;

П — пассивы, принимаемые к расчету.

В свою очередь, А и П определяются по формулам:

А = ИБ — ЗУ, где:

ИБ — итог бухгалтерского баланса;

ЗУ — задолженность участников (учредителей) по взносам в уставный капитал.

П = IVр + (Vр — ДБП), где:

IVр — итог раздела IV бухгалтерского баланса;

Vр — итог раздела V бухгалтерского баланса;

ДБП — доходы будущих периодов.

В организациях, у которых отсутствуют показатели ЗУ и ДБП, стоимость чистых активов равна итогу раздела III бухгалтерского баланса. Другими словами, чистые активы — это стоимость оборотных и внеоборотных активов, обеспеченных собственными средствами организации. Чистые активы — это стоимость имущества организации, которое свободно от долговых обязательств.

Другими словами, чистые активы — это стоимость оборотных и внеоборотных активов, обеспеченных собственными средствами организации. Чистые активы — это стоимость имущества организации, которое свободно от долговых обязательств.

Несмотря на то, что данная методика расчета стоимости чистых активов утверждена для акционерных обществ (за исключением акционерных обществ, осуществляющих страховую и банковскую деятельность), по нашему мнению, ею могут руководствоваться организации и других организационно-правовых форм.

Поскольку отчет об изменении капитала в обязательном порядке входит в состав только годовой бухгалтерской отчетности, величина чистых активов рассчитывается организациями только один раз в год (на конец отчетного года). Однако приказом № 10н предусматривается раскрытие информации о стоимости чистых активов и в промежуточной бухгалтерской отчетности. Это можно делать или после итога бухгалтерского баланса или в разделе «Справочно» отчета о прибылях и убытках.

Показатель «Стоимость чистых активов» имеет большое значение для характеристики финансового положения организации, так как он указывает на финансовую устойчивость предприятия, на обеспеченность его собственными средствами.

Пунктом 4 статьи 35 Федерального закона «Об акционерных обществах» определено, что если по окончании второго и каждого последующего финансового года стоимость чистых активов общества оказывается меньше его уставного капитала, общество обязано объявить об уменьшении своего уставного капитала до величины, не превышающей стоимости его чистых активов. Если стоимость чистых активов оказывается меньше величины минимального уставного капитала (для ОАО — 1000 МРОТ, для ЗАО — 100 МРОТ) общество обязано принять решение о своей ликвидации.

В пункте 6 вышеуказанной статьи подчеркивается, что если общество в разумный срок не примет решение об уменьшении своего уставного капитала или о своей ликвидации, кредиторы вправе потребовать от него досрочного прекращения или исполнения обязательств и возмещения им убытков. В этих случаях орган, осуществляющий государственную регистрацию юридических лиц, либо иные государственные органы (органы местного самоуправления) вправе предъявить в суд требование о ликвидации общества.

Кроме того, согласно пункту 1 статьи 43 Федерального закона «Об акционерных обществах» акционерное общество не вправе принимать решение о выплате дивидендов по акциям, если на день принятия такого решения стоимость чистых активов общества будет меньше его уставного капитала (не минимального, установленного законодательством, а собственного уставного капитала) и резервного фонда либо станет меньше в результате принятия такого решения.

Такие же требования предъявляются и к ООО (ст. 20 и 29 Федерального закона «Об обществах с ограниченной ответственностью»).

Представление показателей в отчете об изменениях капитала

Ключевые индикаторы для слежения за фондовым рынком и экономикой

К

Джей Би Маверик

Полная биография

Дж. Б. Маверик — активный трейдер, брокер товарных фьючерсов и аналитик фондового рынка. Более 17 лет опыта работы, а также более 10 лет опыта работы финансовым писателем и редактором книг.

Более 17 лет опыта работы, а также более 10 лет опыта работы финансовым писателем и редактором книг.

Узнайте о нашем редакционная политика

Обновлено 18 сентября 2022 г.

Экономический индикатор — это статистика, которая используется для измерения текущих условий и прогнозирования будущих тенденций. Ключевыми индикаторами для акций США являются основные американские фондовые индексы.

К ним относятся промышленный индекс Доу-Джонса (DJIA), индекс Standard & Poor’s 500 (S&P 500) и сводный индекс Nasdaq (NASDAQ).

Основные выводы

- Индексы DJIA, S&P 500 и NASDAQ являются индикаторами текущего состояния фондовых рынков.

- Они отражают уверенность инвесторов и, таким образом, могут быть индикаторами состояния экономики в целом.

- Другие показатели, такие как ВВП, более непосредственно измеряют направление экономики в целом.

Каждый из этих индексов был создан как способ фиксировать состояние фондовых рынков или сектора рынков от одного дня (или одного момента) к другому. Они показывают, растут ли «рынки» в целом вверх или вниз, немного или сильно.

Они показывают, растут ли «рынки» в целом вверх или вниз, немного или сильно.

Опережающие индикаторы и индексы

Каждый из трех наиболее популярных индексов имеет свою историю и своих поклонников среди финансовых специалистов и средств массовой информации.

- Индекс Доу-Джонса, также известный как Доу-Джонс, представляет собой старый оригинал, созданный в 189 году.6. Он отслеживает всего 30 компаний, все лидеры в своих отраслях. Слово «промышленный» в названии восходит к эпохе, когда самые важные американские компании были промышленными титанами. По сей день он является наиболее часто используемым и часто котируемым из всех ведущих индикаторов фондового рынка.

- Индекс S&P 500 состоит из 500 акций из всех секторов промышленности. Некоторые инвесторы считают его более точным показателем рынков в целом, поскольку он широко представлен и взвешен по стоимости. То есть вес каждого компонента в индексе пропорционален его рыночной стоимости.

- Индекс Nasdaq Composite отслеживает более 3000 акций, зарегистрированных на фондовой бирже Nasdaq.

Из-за структуры этой биржи в индекс включены многие молодые компании, большие и малые, особенно в технологическом, биотехнологическом и фармацевтическом секторах.

Из-за структуры этой биржи в индекс включены многие молодые компании, большие и малые, особенно в технологическом, биотехнологическом и фармацевтическом секторах.

Эти три индекса служат важными индикаторами состояния рынков в целом. Другие индикаторы используются для отслеживания непосредственных прошлых показателей экономики и для прогнозирования ее будущего.

Запаздывающие и опережающие индикаторы

Большинство других экономических показателей представляют собой правительственные отчеты или обзоры, которые имеют смысл только в контексте времени. То есть, если показатель вырос по сравнению с месяцем ранее, экономика укрепляется. Если в этом месяце индикатор снижается, экономика слабеет.

Некоторые считают, что S&P 500 является точным индикатором рынков в целом, поскольку он имеет более широкое представление и взвешен по стоимости.

Экономические показатели, наиболее часто используемые аналитиками и инвесторами, включают валовой внутренний продукт (ВВП), индекс потребительских цен (ИПЦ), отчет о занятости в несельскохозяйственном секторе и индекс потребительского доверия. Есть и другие, такие как производственные заказы и разрешения на строительство, которые имеют особое значение для инвесторов в определенных секторах.

Есть и другие, такие как производственные заказы и разрешения на строительство, которые имеют особое значение для инвесторов в определенных секторах.

Индикаторы бывают либо запаздывающими, либо опережающими. Запаздывающие индикаторы позволяют аналитикам отслеживать направление экономики или ее существенный компонент во времени. Опережающие индикаторы подсказывают, в каком направлении двигаться дальше. Например, количество производственных заказов показывает, какой спрос покупатели видят на новые продукты в ближайшие месяцы.

Большие числа

Ни один показатель не отслеживается с течением времени более внимательно, чем ВВП. Он измеряет общую стоимость всех товаров и услуг, произведенных в США. Он отражает все потребление, которое произошло как в государственном, так и в частном секторах. Отчеты о ВВП выпускаются ежеквартально и ежегодно. Цифра за второй квартал 2020 года составила 19 долларов.0,41 трлн.

ИПЦ отслеживает стоимость жизни в США, отслеживая цены на различные потребительские товары и услуги.

Ежемесячный отчет о заработной плате в несельскохозяйственном секторе отслеживает состояние рынка труда, измеряя количество часов и заработную плату большинства (но не всех) несельскохозяйственных работников. Он не включает государственных служащих, самозанятых работников и сотрудников некоммерческих групп, а также сельскохозяйственных рабочих.

Индекс потребительского доверия является еще одним опережающим индикатором. В этом тщательно отслеживаемом опросе оценивается степень оптимизма или пессимизма потребителей в отношении экономики и их собственной финансовой безопасности. Эта логика заключается в том, что чем оптимистичнее потребители, тем больше денег они готовы потратить в ближайшем будущем.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Комиссия по ценным бумагам и биржам США. «Рыночные индексы».

Библиотека Конгресса. «Первая публикация промышленного индекса Доу-Джонса».

Федеральный резервный банк Сент-Луиса. «Композитный индекс NASDAQ (NASDAQCOM)».

Бюро экономического анализа Министерства торговли США. «Валовой внутренний продукт, 2-й квартал 2020 г. (предварительная оценка) и ежегодное обновление».

Макроэкономические индикаторы, влияющие на фондовый рынок США

Оглавление

Содержание

Валовой внутренний продукт

Отчет об уровне безработицы и занятости

Индексы потребительских цен и цен на продукцию

Розничная торговля

Промышленная продукция

Суть

К

Аарон Левитт

Полная биография

Аарон Левитт является членом Общества развития делового редактирования и письма. У него более 15 лет опыта работы финансовым журналистом.

У него более 15 лет опыта работы финансовым журналистом.

Узнайте о нашем редакционная политика

Обновлено 23 января 2022 г.

Рассмотрено

Томас Брок

Рассмотрено Томас Брок

Полная биография

Томас Дж. Брок является CFA и CPA с более чем 20-летним опытом работы в различных областях, включая инвестиции, управление страховым портфелем, финансы и бухгалтерский учет, консультации по личным инвестициям и финансовому планированию, а также разработку учебных материалов. о страховании жизни и аннуитетах.

Узнайте о нашем Совет финансового контроля

Факт проверен

Ярилет Перес

Факт проверен Ярилет Перес

Полная биография

Ярилет Перес — опытный мультимедийный журналист и специалист по проверке фактов со степенью магистра журналистики. Она работала в нескольких городах, освещая последние новости, политику, образование и многое другое. Она специализируется в личных финансах и инвестициях, а также в сфере недвижимости.

Она работала в нескольких городах, освещая последние новости, политику, образование и многое другое. Она специализируется в личных финансах и инвестициях, а также в сфере недвижимости.

Узнайте о нашем редакционная политика

Прибыль, выручка и долговая нагрузка отдельной компании — не единственные факторы, влияющие на цену ее акций. На самом деле ряд экономических индикаторов влияет на общее настроение рынка, которое, в свою очередь, в разной степени влияет на цены отдельных акций. Вам не нужно экономическое образование, чтобы понять, как основные индикаторы влияют на рынок и ваш портфель. Ниже мы познакомим вас с некоторыми из самых важных индикаторов.

Инвестопедия / Джули Бэнг

Валовой внутренний продукт

Наиболее всеобъемлющим экономическим показателем является валовой внутренний продукт (ВВП), который измеряет стоимость всех товаров и услуг, произведенных в стране за определенный период времени. Таким образом, ВВП обеспечивает базовую меру роста или сокращения экономики, что делает его общим показателем экономического здоровья.

Естественно, это измерение оказывает влияние на фондовый рынок, потому что цена акций обычно отражает ожидания относительно будущей прибыльности компании. Когда экономика здорова и растет, предприятия с большей вероятностью сообщат о более высоких доходах и росте, и наоборот.

Отчет об уровне безработицы и занятости

Два ключевых показателя занятости также влияют на акции. Одним из них является уровень безработицы. Как и ВВП, уровень безработицы отражает силу или слабость экономики. Ежемесячный отчет Бюро статистики труда США может показать, что найм растет или замедляется, и оба эти фактора могут быть полезны для прогнозирования будущих уровней экономической активности.

Инвесторы внимательно следят за этими цифрами. По сути, чем больше людей имеют работу, тем выше розничные продажи, объем производства и корпоративная прибыль.

Индексы потребительских цен и цен на продукцию

Инвесторы также внимательно следят за инфляцией. И индекс потребительских цен (ИПЦ), и индекс цен производителей (ИПЦ) измеряют изменения цен на ряд товаров и услуг. Это важно, потому что растущая инфляция, то есть более высокие цены, может повредить потребительским расходам, которые составляют более двух третей ВВП, и заставить Федеральную резервную систему повысить процентные ставки, чтобы контролировать рост цен.

Это важно, потому что растущая инфляция, то есть более высокие цены, может повредить потребительским расходам, которые составляют более двух третей ВВП, и заставить Федеральную резервную систему повысить процентные ставки, чтобы контролировать рост цен.

Более высокие ставки, как правило, охлаждают экономическую активность и подавляют многие фондовые ралли. Падающая инфляция и, как следствие, снижение процентных ставок могут иметь противоположный эффект, вызывая ралли акций.

Розничная торговля

Более прямым показателем здоровья потребителей являются розничные продажи. Любое продолжительное снижение розничных расходов может быть воспринято как признак экономического спада, влияющего на прибыль бизнеса и найм. Подъем, конечно, может быть расценен как бычий, что дает инвесторам повод подтолкнуть цены акций выше.

Промышленная продукция

Хотя промышленное производство не так важно, как раньше, оно по-прежнему является ключевым показателем здоровья экономики. Выпущенный Федеральной резервной системой Индекс промышленного производства (IPI) дает представление о состоянии заводов страны. Результаты могут быть неустойчивыми, поэтому политики и инвесторы ищут подтверждение спада или подъема в течение нескольких месяцев.

Выпущенный Федеральной резервной системой Индекс промышленного производства (IPI) дает представление о состоянии заводов страны. Результаты могут быть неустойчивыми, поэтому политики и инвесторы ищут подтверждение спада или подъема в течение нескольких месяцев.

Итог

На цены акций влияет гораздо больше, чем отчеты о прибылях и убытках компаний. Умный инвестор знает, что нужно следить за всеми ключевыми экономическими индикаторами, которые могут сигнализировать об изменении на рынках.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Международный валютный фонд.

Из-за структуры этой биржи в индекс включены многие молодые компании, большие и малые, особенно в технологическом, биотехнологическом и фармацевтическом секторах.

Из-за структуры этой биржи в индекс включены многие молодые компании, большие и малые, особенно в технологическом, биотехнологическом и фармацевтическом секторах.