Как анализировать прибыль

Каждая компания стремится максимально эффективно использовать свои производственные активы и трудовые ресурсы с целью извлечения прибыли. Чтобы знать, насколько эффективно использованы ресурсы и возможности организации, выявить резервы для повышения прибыли, нужно анализировать прибыль. Из статьи вы узнаете, как провести горизонтальный, вертикальный, факторный, индексный и сравнительный анализ прибыли, для чего необходим анализ методологических аспектов ее формирования.

ЧТО ТАКОЕ ПРИБЫЛЬ И КАКИЕ ВИДЫ ПРИБЫЛИ ИСПОЛЬЗУЮТ НА ПРАКТИКЕ

Определения различных видов прибыли даны отечественным законодательством и международными стандартами.

Валовая прибыль

Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденное Приказом Минфина России от 06.07.1999 № 43н (в ред. от 08.11.2010) выделяет такой числовой элемент, как валовая прибыль (п. 23). Валовая прибыль представляет собой разность между выручкой (без НДС и акцизов) и себестоимостью проданных товаров, продукции, работ, услуг (кроме коммерческих и управленческих расходов).

Налогооблагаемая прибыль

В соответствии с Международным стандартом финансовой отчетности (IAS) 1 «Представление финансовой отчетности» прибыль или убыток — общая сумма доходов за вычетом расходов, исключая компоненты прочего совокупного дохода.

Международный стандарт финансовой отчетности (IAS) 12 «Налоги на прибыль» под бухгалтерской прибылью определяет прибыль или убыток за период до вычета расхода по налогу на прибыль (п. 5).

В отечественном законодательстве это понятие подходит под понятие налогооблагаемой прибыли. Так, Налоговый кодекс РФ (далее — НК РФ) прибылью для целей налогообложения признает для российских организаций полученные доходы, уменьшенные на величину произведенных расходов.

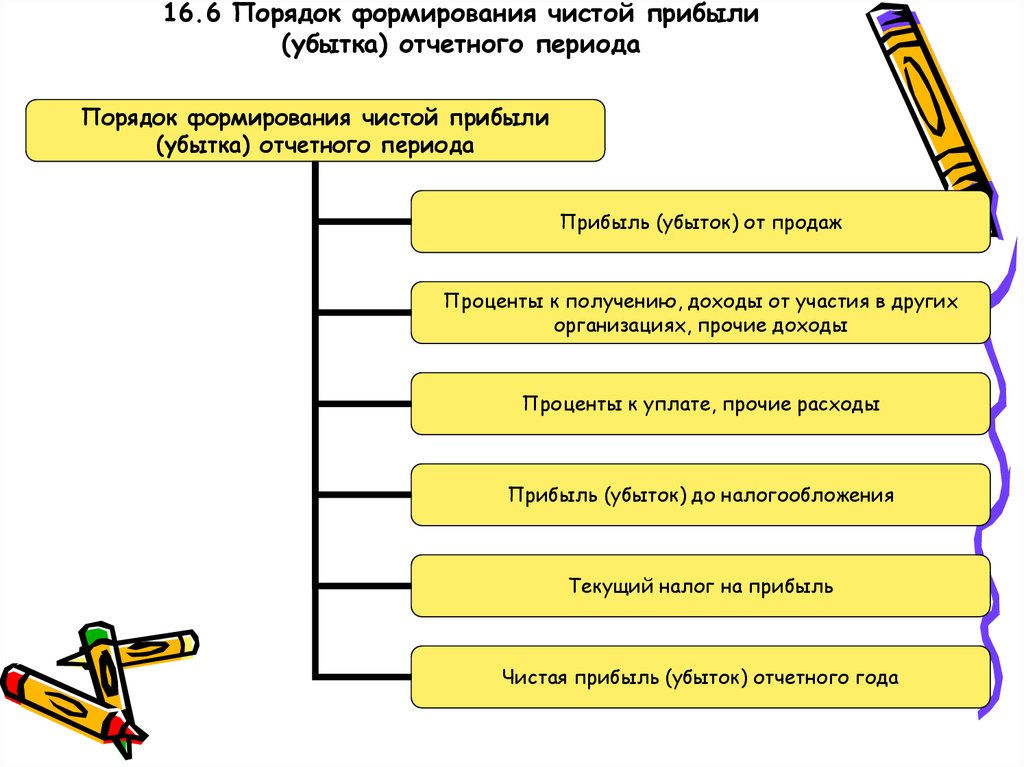

Чистая прибыль

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденному Приказом Минфина России от 31.10.2000 № 94н (в ред. от 08.11.2010) конечный финансовый результат (чистая прибыль или чистый убыток) слагается из финансового результата от обычных видов деятельности, а также прочих доходов и расходов. По дебету счета 99 «Прибыли и убытки» отражают убытки (потери, расходы), по кредиту — прибыли (доходы) организации. Сопоставление дебетового и кредитового оборотов за отчетный период показывает конечный финансовый результат отчетного периода.

По дебету счета 99 «Прибыли и убытки» отражают убытки (потери, расходы), по кредиту — прибыли (доходы) организации. Сопоставление дебетового и кредитового оборотов за отчетный период показывает конечный финансовый результат отчетного периода.

Федеральный закон от 26.12.1995 № 208-ФЗ (в ред. от 25.02.2022) «Об акционерных обществах» конкретизирует, что чистая прибыль общества представляет собой прибыль общества после налогообложения (п. 2 ст. 42).

Нераспределенная прибыль

В бухгалтерской отчетности представлены данные о нераспределенной прибыли (убытке). Что это за показатель?

Нераспределенная прибыль — это часть чистой прибыли, которая не была распределена между акционерами (участниками) или израсходована иным образом в отчетном периоде, трансформированная в прибыль прошлых лет и представляющая собой всю сумму неиспользованной прибыли компании, накопленной за весь период ее деятельности.

Решение о распределении прибыли принимают собственники фирмы. Прибыль может быть направлена на:

Прибыль может быть направлена на:

• выплату дивидендов;

• создание и пополнение резервного или других специальных фондов;

• прочие цели.

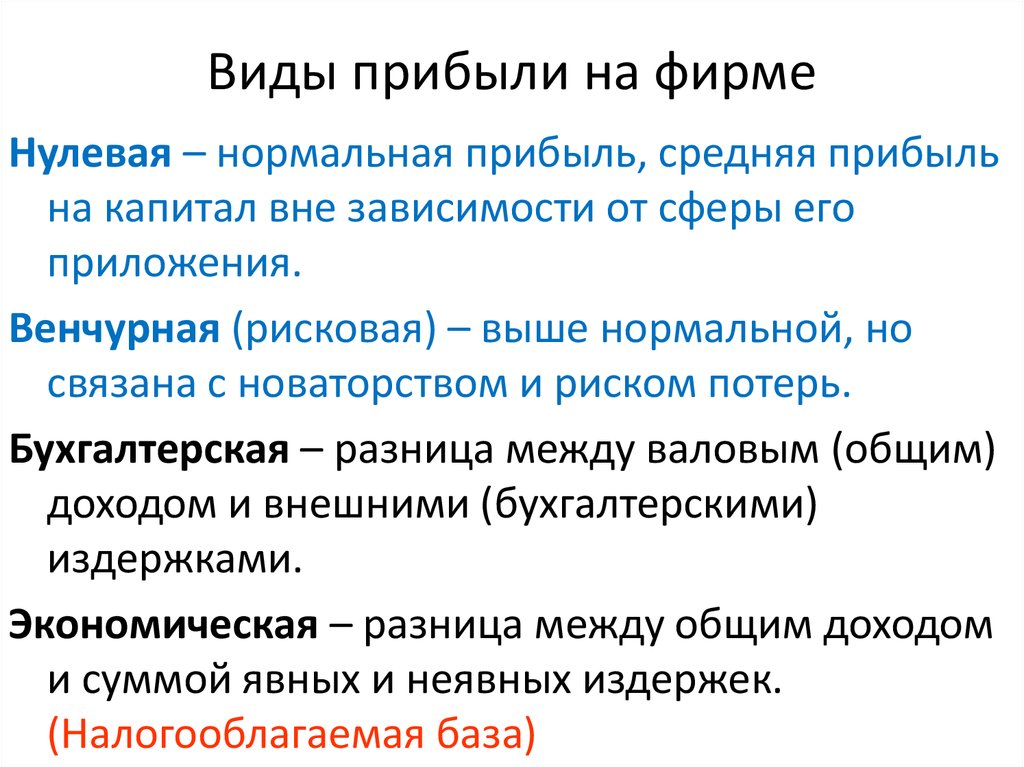

Можно выделить следующие виды прибыли:

• валовая прибыль;

• прибыль от продаж;

• прибыль до налогообложения;

• чистая прибыль;

• нераспределенная прибыль.

Для решения частных аналитических задач еще выделяют:

• прибыль от прочих операций;

• прибыль (валовая, до налогообложения, чистая) по отдельным видам продукции, отдельным структурным подразделениям.

ВИДЫ АНАЛИЗА, ИСПОЛЬЗУЕМЫЕ ДЛЯ ИЗУЧЕНИЯ ПРИБЫЛИ

Чтобы изучить прибыль компании, можно использовать разные способы анализа.

Возьмем в качестве примера абсолютный суммовой показатель прибыли. Это важный экономический показатель, однако он не способен дать ответы на многие актуальные вопросы. Его сложно сопоставить с эталонными или другими сравнительными значениями. Для этого нужны некие относительные показатели, характеризующие прибыль организации.

Однако относительные показатели не всегда могут дать ответ, как меняется прибыль на протяжении ряда лет, какими темпами она растет или падает, чем вызваны изменения.

Полноценный анализ прибыли должен быть комплексным.

Для оценки прибыли предприятия используют следующие виды анализа:

Рассмотрим особенности каждого вида анализа прибыли.

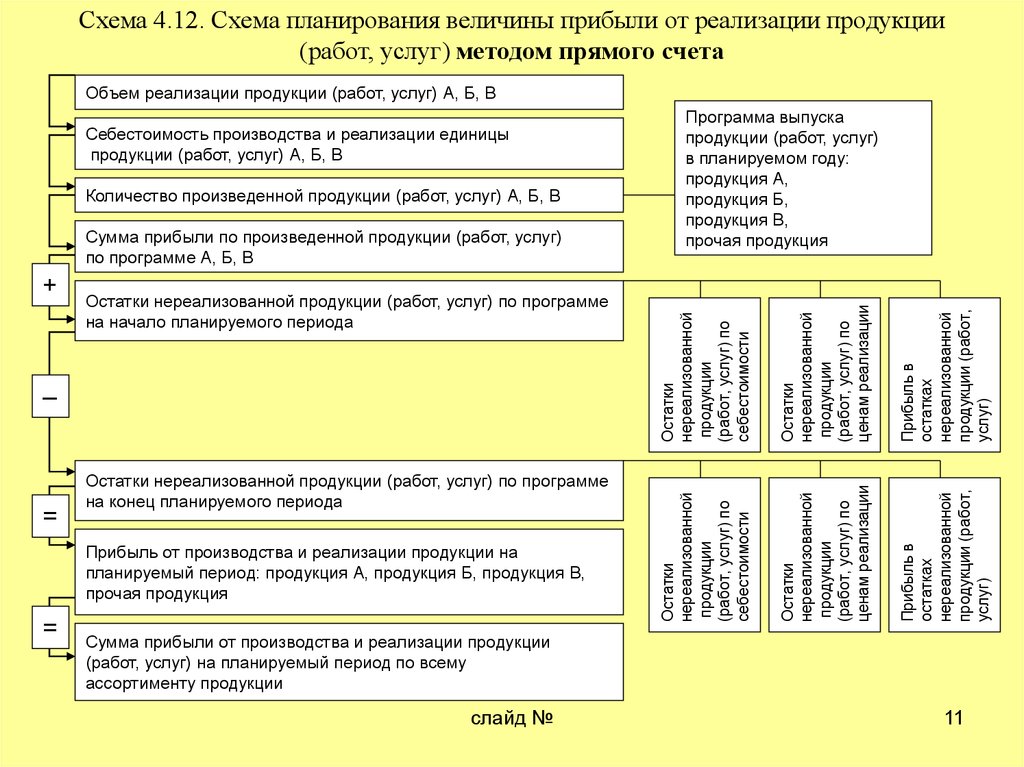

ГОРИЗОНТАЛЬНЫЙ (ДИНАМИЧЕСКИЙ) И ВЕРТИКАЛЬНЫЙ (СТРУКТУРНЫЙ) АНАЛИЗ ПРИБЫЛИ

Основой для проведения горизонтального и вертикального анализа прибыли является бухгалтерская отчетность организации. В первую очередь это Отчет о финансовых результатах предприятия. По итогам изучения Бухгалтерского баланса также можно получить важный материал для анализа данных по нераспределенной прибыли организации.

При горизонтальном (динамическом) и вертикальном (структурном) анализе активно используют различные показатели прибыли (валовой, до налогообложения, прибыли от прочих операций, чистой).

Горизонтальный (динамический) анализ прибыли

Горизонтальный (динамический) анализ проводят по горизонтали, в динамике, то есть сравнивают значения прибыли за разные по времени, но одинаковые по продолжительности периоды (если используют Отчет о финансовых результатах — за разные годы).

Сопоставление темпов роста (снижения) разных показателей прибыли дает важный аналитический материал:

• если изменения темпов роста (снижения) сравнительно одинаковые, это означает, что все факторы, влияющие на показатели прибыли, менялись примерно одинаково, их влияние на финансовые итоги одинаковое;

• если темпы роста (снижения) разных показателей прибыли отражают разнонаправленную динамику, это говорит о неодинаковом влиянии на прибыль различных факторов.

Предположим, валовая прибыль падает, а прибыль от продаж поднимается. Это происходит за счет:

- повышения себестоимости проданных товаров;

- снижения величины управленческих и (или) коммерческих расходов.

Более точный диагноз может поставить факторный анализ прибыли.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 8, 2022.

Как правильно распределить прибыль ООО — Финансы на vc.ru

Рассказываем, как правильно сформировать и использовать нераспределенную прибыль для общества с ограниченной ответственностью. Рассматриваем распространенные варианты с точки зрения пользы для бизнеса, правомерности и налогообложения. Даем инструкции, как проводить такие операции. Затрагиваем вопросы распределения прибыли при ликвидации предприятия.

Рассматриваем распространенные варианты с точки зрения пользы для бизнеса, правомерности и налогообложения. Даем инструкции, как проводить такие операции. Затрагиваем вопросы распределения прибыли при ликвидации предприятия.

5070 просмотров

Нераспределенная прибыль – это доход после уплаты налогов, который участники общества должны распределить на какие-либо цели. Например, погашение убытков прошлых лет, создание резервного фонда или вывод данных средств из оборота.

Описанная прибыль аккумулируется на счете 84 «Нераспределенная прибыль (непокрытый убыток)», и под этим понятием могут подразумевать не только доход, но и убыток компании. В этой статье мы рассмотрим именно вариант с прибылью.

Нераспределенная прибыль – это фактически чистая прибыль организации, но в годовой отчетности они будут равны, только если в течение года не было распределения прибыли собственниками и у компании нет отложенных налоговых обязательств. Плюс нераспределенная прибыль считается не только за год, но и за все время работы ООО.

Прибыль по итогам года

Результат деятельности компании за год отражается на активно-пассивном счете 90 «Продажи». Итоговое сальдо переносится на счет 99 «Прибыли и убытки».

Проводка: Дт90Кт99 – в случае прибыли / Дт99Кт90 – в случае убытка.

Все основные операции ООО должны проходить по счету 91 «Прочие доходы и расходы». Итог также переносится на счет 99.

Проводка: Дт91Кт99 – в случае прибыли / Дт99Кт91 – в случае убытка.

Таким же образом на счет 99 переносятся доходы и расходы, проходящие по другим счетам, например, это могут быть показатели со счетов 76 «Чрезвычайные доходы и расходы» и «Материалы», потом вычитается налог на прибыль (проводка Дт99Кт68). Последней проводкой года итоговое сальдо (прибыль или убыток) со счета 99 списывается на счет 84 «Нераспределенная прибыль».

Проводка: Дт99Кт84 – в случае прибыли / Дт84Кт99 – в случае убытка.

Прибыль прошлых лет

По умолчанию нераспределенная прибыль прошлых лет также аккумулируется на счете 84 (копится там с открытия предприятия). Накопительный учет удобен тем, что при нем убыток автоматически покрывается прибылью прошлых лет, но с ростом бизнеса собственникам может потребоваться больше наглядности. Тогда можно использовать погодовой: открыть субсчета и добавить строки в баланс. Субсчета могут быть разными, в зависимости от потребностей.

Накопительный учет удобен тем, что при нем убыток автоматически покрывается прибылью прошлых лет, но с ростом бизнеса собственникам может потребоваться больше наглядности. Тогда можно использовать погодовой: открыть субсчета и добавить строки в баланс. Субсчета могут быть разными, в зависимости от потребностей.

При этом прибыль прошлых лет в любом случае учитывается при расчете итогов за текущий год, и если в расчетах за прошлые годы были ошибки, их учитывают в итоге за отчетный год.

Как потратить

По закону об ООО ( 08.02.1998 N 14-ФЗ (ред. от 31.07.2020) «Об обществах с ограниченной ответственностью») решать, как распределить прибыль, могут только владельцы компании на общем собрании.

Собрание по итогам года проводят в период с 1 марта до 30 апреля (совещания по распределению прибыли прошлых лет можно провести и в другое время). По итогам встречи оформляется протокол.

Чаще всего прибыль распределяется по следующим статьям:

- распространение между участниками;

- пополнение или создание резервного фонда;

- увеличение уставного капитала;

- погашение убытков прошлых лет;

- приобретение новых основных средств.

Не хотите допустить ошибок при распределении прибыли ООО? Автоматизируйте финансовые процессы в 1С и будьте спокойны!

Оставьте заявку нашим специалистам — подробно проконсультируем по вопросам комплексной автоматизации финансовых процессов на 1С!

Распространение между участниками

Самый популярный вариант. Главное условие, которое должно быть соблюдено, чтобы на момент распределения стоимость чистых активов общества была не меньше его уставного капитала и резервного фонда (ст. 29 Закона об ООО).

Выплаты владельцам компании облагаются подоходным налогом, если участники – физлица, и налогом на прибыль, если участники – юрлица. Прибыль им можно выплачивать деньгами или имуществом (в законе об ООО на это запрета нет).

Если недостаточно денежных средств, то порой это идет вам на руку: не нужно предварительно реализовывать имущество и платить НДС с реализации. И в судебной практике были случаи, когда передача имущества в качестве дивидендов действительно не признавалась реализацией (например, Постановление ФАС Уральского округа от 23. 05.2011 по делу N А07-14871/2010). Но, согласно более позднему “Письму ФНС России от 15.05.2014 N ГД-4-3/9367”, выплата дивидендов имуществом реализацией все-таки считается и, соответственно, облагается НДС.

05.2011 по делу N А07-14871/2010). Но, согласно более позднему “Письму ФНС России от 15.05.2014 N ГД-4-3/9367”, выплата дивидендов имуществом реализацией все-таки считается и, соответственно, облагается НДС.

Выбирая такой способ и не включая стоимость передаваемого имущества в базу по НДС, компания должна понимать, что действует на свой страх и риск. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» – кредит 75 «Расчеты с учредителями».

Какие варианты могут быть

- Если выплачивается деньгами

При безналичном расчете: Дебет 75 «Расчеты с учредителями» – Кредит 51 «Расчетные счета». Наличными: Дебет 75 «Расчеты с учредителями» – Кредит 50 «Касса»

- Если товарами или готовой продукцией

- Если основными средствами

Резервный фонд

Резервный фонд – это финансовая «подушка безопасности» компании. Из него выплачивают долги, покрывают убытки, выкупают доли у участников и облигации у инвесторов, совершают сделки.

ООО не обязано его иметь, но может при необходимости создать. Размер фонда и ежегодных отчислений в него, их порядок и процедура использования средств фонда прописываются в уставе. После внесения изменений в устав их нужно зарегистрировать в ЕГРЮЛ (п. 4 ст. 12 Закона об «ООО»).

В балансе резервный фонд отражается в разделе III «Капитал и резервы» по стр. 1360, то есть при его создании часть прибыли переходит на другую статью капитала. Это улучшает структуру баланса, потому что собственники не смогут вывести эти средства из оборота предприятия. И никакими налогами такая операция не облагается. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» – кредит 82 «Резервный капитал».

Увеличение уставного капитала

С развитием компании размер уставного капитала может перестать отвечать требованиям бизнеса, например, он может оказаться недостаточным для привлечения инвестиций. Если у общества достаточно прибыли, которую собственники готовы на это потратить, можно ее использовать, не прибегая к дополнительным вкладам участников и привлечению новых людей в организацию.

При увеличении УК ООО за счет имущества номинальная стоимость долей всех участников возрастает пропорционально (п. 3 ст. 19 Закона об «ООО»).

При этом участники фактически не получают имущества, поэтому прибыли, которая облагается НДФЛ, возникать не должно. Например, в судебной практике были случаи, когда рост номинальной стоимости доли в ООО действительно не признавался доходом, пока участник не реализовывал свое имущественного право. Но, согласно Письму Минфина РФ от 22.05.2017 N 03-04-06/31351, основанному на ст. 217 НК РФ, если номинальная стоимость увеличивается за счет нераспределенной прибыли, а не за счет переоценки, это считается прибылью и должно облагаться НДФЛ.

Если организация решает следовать указаниям Минфина РФ, то для каждого участника она должна рассчитать сумму налога, удержать ее из доходов при их фактической выплате и перечислить в бюджет (п. 1, 2, 4 ст. 226 НК РФ). Но в таком случае ООО не выплачивает участнику денежных средств в текущем году, поэтому удержать подоходный налог невозможно.

При увеличении уставного капитала, как и при создании резервного фонда, изменения также нужно внести в устав и зарегистрировать. И только после этого создавать запись в бухучете. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» – кредит 80 «Уставный капитал».

Другие варианты

Инструкция по применению плана счетов ограничивает возможности распределения прибыли со счета 84, поэтому, если собственники решили ее использовать на приобретение имущества, выплату премий сотрудникам или социальные расходы, то профинансировать такие расходы из прибыли можно, но распределять ее на них в бухучете неправильно. Вместо этого прибыль нужно оставить на балансе, а расходы отражать по соответствующим счетам. Они будут уменьшать прибыль текущего периода и, соответственно, в будущем и нераспределенную прибыль по итогам года.

Вместо этого прибыль нужно оставить на балансе, а расходы отражать по соответствующим счетам. Они будут уменьшать прибыль текущего периода и, соответственно, в будущем и нераспределенную прибыль по итогам года.

Если участники общества решили покрыть прибылью убытки прошлых лет, и в организации ведется накопительный учет прибыли, то это произойдет автоматически. Если ведется погодовой учет с субсчетами к счету 84, то нужно перевести прибыль с одного субсчета на другой, например: «Дебет 84 субсчет «Нераспределенная прибыль отчетного года» – Кредит 84 субсчет «Непокрытый убыток прошлых лет» — направлена чистая прибыль на погашение убытков прошлых лет».

Куда направить прибыль при ликвидации ООО

Когда компания закрывается, ее прибылью считаются все денежные средства, отраженные в ликвидационном балансе.

Сначала из прибыли нужно заплатить зарплату и выходные пособия сотрудникам, произвести обязательные отчисления в бюджет, погасить долги перед остальными кредиторами (обычно контрагентами). Та часть прибыли, которая останется после всех этих выплат, будет считаться нераспределенной и должна распределяться в следующем порядке (п. 1 ст. 58 Закона об ООО):

Та часть прибыли, которая останется после всех этих выплат, будет считаться нераспределенной и должна распределяться в следующем порядке (п. 1 ст. 58 Закона об ООО):

- учредителям выплачиваются средства, которые были ранее распределены;

- между участниками, согласно размеру их долей в уставном капитале.

Если денег не осталось, нераспределенная прибыль выплачивается участникам общества в виде имущества (п. 1 ст. 8 Закона об ООО и ст. 58 Закона об ООО). Без этого не получится сдать в ФНС нулевой ликвидационный баланс, который требуется для завершения процедуры ликвидации.

Выплатить распределенную прибыль имуществом нужно в стандартные для ООО сроки – в течение 60 дней. Если за этот период участник не получил, что ему причиталось, он может потребовать выплату еще в течение трех лет (п. 3 ст. 28 Закона об ООО).

Имущество, стоимость которого равна стоимости доли в уставном капитале, не облагается налогами. Если оценка имущества выше, то разница в суммах считается дивидендами и облагается соответствующими налогами. Но если собственник решит реализовать полученное имущество, он может уменьшить доход и на стоимость приобретения, и на сумму уплаченных налогов (см. Письмо Департамента налоговой и таможенной политики Минфина России от 5 октября 2018 г. N 03-03-06/2/71759).

Но если собственник решит реализовать полученное имущество, он может уменьшить доход и на стоимость приобретения, и на сумму уплаченных налогов (см. Письмо Департамента налоговой и таможенной политики Минфина России от 5 октября 2018 г. N 03-03-06/2/71759).

Использование и как его рассчитать

Что такое чистый доход (ЧД)?

Чистая прибыль (NI), также называемая чистой прибылью, рассчитывается как объем продаж за вычетом себестоимости проданных товаров, коммерческих, общих и административных расходов, операционных расходов, амортизации, процентов, налогов и других расходов. Это полезное число для инвесторов, чтобы оценить, насколько доходы превышают расходы организации. Это число появляется в отчете о прибылях и убытках компании, а также является показателем прибыльности компании.

Ключевые выводы

- Чистая прибыль (ЧП) рассчитывается как выручка за вычетом расходов, процентов и налогов.

- Прибыль на акцию рассчитывается с использованием NI.

- Инвесторам следует пересмотреть цифры, используемые для расчета чистой чистой прибыли, поскольку расходы могут быть скрыты в методах учета, а доходы могут быть завышены.

- NI также представляет собой общий доход физического лица или доход до налогообложения после учета вычетов и налогов в валовом доходе.

Чистый доход также относится к доходу физического лица после учета налогов и отчислений.

Расчет чистой прибыли

Понимание чистой прибыли (NI)

Компании используют чистую прибыль для расчета прибыли на акцию. Бизнес-аналитики часто называют чистую прибыль итоговой строкой, поскольку она находится в нижней части отчета о прибылях и убытках. Аналитики в Соединенном Королевстве называют NI прибылью, относящейся к акционерам.

Чистая прибыль (ЧП) известна как «результат», поскольку она появляется как последняя строка в отчете о прибылях и убытках после вычитания всех расходов, процентов и налогов из доходов.

Расчет NI для предприятий

Чтобы рассчитать чистую прибыль для бизнеса, начните с общего дохода компании. Из этой цифры вычтите расходы предприятия и эксплуатационные расходы, чтобы рассчитать прибыль предприятия до налогообложения. Вычтите налог из этой суммы, чтобы найти NI.

Из этой цифры вычтите расходы предприятия и эксплуатационные расходы, чтобы рассчитать прибыль предприятия до налогообложения. Вычтите налог из этой суммы, чтобы найти NI.

NI, как и другие показатели бухгалтерского учета, подвержена манипуляциям с помощью таких вещей, как агрессивное признание доходов или сокрытие расходов. При принятии инвестиционного решения на основе NI инвесторы должны проверять качество чисел, используемых для получения налогооблагаемого дохода и NI.

Личный валовой доход по сравнению с NI

Валовой доход относится к общему заработку человека или заработку до налогообложения, а NI относится к разнице после включения вычетов и налогов в валовой доход. Чтобы рассчитать налогооблагаемый доход, который используется Налоговой службой для определения подоходного налога, налогоплательщики вычитают вычеты из валового дохода. Разница между налогооблагаемым доходом и подоходным налогом составляет NI физического лица.

Например, физическое лицо имеет валовой доход в размере 60 000 долларов США и имеет право на вычеты в размере 10 000 долларов США. Налогооблагаемый доход этого физического лица составляет 50 000 долларов США с эффективной налоговой ставкой 13,88%, что дает выплату подоходного налога 6,9 долларов США.39,50 и чистая чистая прибыль в размере 43 060,50 долларов США.

Налогооблагаемый доход этого физического лица составляет 50 000 долларов США с эффективной налоговой ставкой 13,88%, что дает выплату подоходного налога 6,9 долларов США.39,50 и чистая чистая прибыль в размере 43 060,50 долларов США.

NI по налоговым декларациям

В Соединенных Штатах отдельные налогоплательщики подают версию формы 1040 в Налоговое управление США, чтобы сообщить о годовом доходе. В этой форме нет строки для чистого дохода. Вместо этого в нем есть строки для записи валового дохода, скорректированного валового дохода (AGI) и налогооблагаемого дохода.

Отметив свой валовой доход, налогоплательщики вычитают определенные источники дохода, такие как пособия по социальному обеспечению и соответствующие вычеты, такие как проценты по студенческому кредиту. Разница в их AGI. Хотя эти термины иногда используются взаимозаменяемо, чистая прибыль и AGI — это две разные вещи. Затем налогоплательщики вычитают стандартные или детализированные вычеты из своего AGI для определения своего налогооблагаемого дохода. Как указывалось выше, разница между налогооблагаемым доходом и подоходным налогом составляет NI физического лица, но эта цифра не указывается в индивидуальных налоговых формах.

Как указывалось выше, разница между налогооблагаемым доходом и подоходным налогом составляет NI физического лица, но эта цифра не указывается в индивидуальных налоговых формах.

NI на квитанциях о зарплате

В большинстве квитанций о зарплате есть строка, посвященная NI. Это сумма, указанная в чеке работника. Число представляет собой валовой доход работника за вычетом налогов и взносов на пенсионный счет.

Что такое чистая прибыль? Определение, как рассчитать

Bankrate logoБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся , этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Что такое чистая прибыль? Определение

Чистая прибыль относится к сумме, которую физическое или юридическое лицо зарабатывает после вычета затрат, надбавок и налогов.

В торговле чистый доход представляет собой то, что остается после всех расходов, включая заработную плату, стоимость товаров или сырья и налоги. Для человека чистый доход — это деньги, которые он получает после вычетов налогов, медицинского страхования и пенсионных отчислений. В идеале чистый доход должен превышать расходы, чтобы свидетельствовать о финансовом благополучии.

Как рассчитать чистый доход

Чтобы рассчитать чистый доход, возьмите валовой доход — общую сумму заработанных денег — затем вычтите расходы, такие как налоги и процентные платежи.

Для физического лица чистый доход — это деньги, которые вы фактически получаете из своей зарплаты каждый месяц, а не валовая сумма, которую вы получаете до вычетов из заработной платы. У вас могут быть другие источники дохода, такие как чеки социального обеспечения, подработки или доход от инвестиций, которые могут увеличить ваш чистый доход.

Пример чистого дохода

Вот примеры чистого дохода как для бизнеса, так и для физического лица.

Чистый доход бизнеса

Чтобы понять чистый доход бизнеса, давайте посмотрим на Coca-Cola. Компания, как и все публичные компании в США, регулярно отчитывается о своих доходах и расходах в SEC четыре раза в год.

За три месяца, закончившихся 2 апреля 2021 года, выручка Coca-Cola составила 9,02 миллиарда долларов. Он также заработал 66 миллионов долларов в виде процентов и 417 миллионов долларов в виде капитала и других доходов. Компания потратила 3,505 миллиарда долларов на себестоимость проданных товаров, которая включает в себя сырье и прямые затраты на рабочую силу, 2,669 доллара.миллиардов на общие и административные расходы, 124 миллиона долларов на другие операционные расходы, 442 миллиона долларов на процентные платежи и 508 миллионов долларов на налоги.

В целом чистая прибыль Coca-Cola достигла 2,255 миллиарда долларов. Вот математика:

(9,02 миллиарда долларов + 66 миллионов долларов + 417 миллионов долларов) – (3,505 миллиарда долларов + 2,669 миллиарда долларов + 124 миллиона долларов + 442 миллиона долларов + 508 миллионов долларов) = 2,255 миллиарда долларов.

Чистый доход физического лица

Что касается индивидуального дохода, представьте, что Джейн получает зарплату раз в две недели с брутто-зарплатой в размере 3350 долларов. Она платит 272,51 доллара федеральных налогов, 46,61 доллара налогов Medicare, 19 долларов США.3,31 доллара в виде налогов на социальное обеспечение, 102,48 доллара в виде государственных налогов и 125 долларов в виде страховки. Это оставляет ее с чистым доходом:

3350 долларов США — 272,51 долларов США — 46,61 долларов США — 193,31 долларов США — 102,48 долларов США — 125 долларов США = 2610,09 долларов США на каждую зарплату или 67 862,34 долларов США в год.

Почему важно понимать чистый доход

Понимание чистого дохода важно, потому что оно помогает понять, сколько можно потратить на расходы на проживание, а также на дискреционные расходы.

Вот бизнес-пример. Допустим, бизнес сообщает о валовом доходе в размере 2 миллиардов долларов в месяц.