какие документы нужны, минимальная сумма

Открыть брокерский счет в Тинькофф может любой гражданин РФ старше 18 лет, который платит налоги в России и имеет статус налогового резидента РФ. Для этого не обязательно иметь постоянную регистрацию (прописку), достаточно находиться на территории России не менее 183 дней в году.

Если есть дебетовая карта Тинькофф, документы не понадобятся. Мы используем данные, которые вы указали при оформлении карты. Если данные изменились, пожалуйста, сообщите нам об этом в чате или по телефону 8 800 770-17-70, звонок по России бесплатный.

Если дебетовой карты Тинькофф нет, в анкете нужно указать паспортные данные, а на встрече с представителем понадобится оригинал паспорта.

Такой суммы нет. Вы не платите за открытие счета и оформление необходимых для этого документов. Обслуживание счета тоже бесплатное: на тарифе «Инвестор» — всегда, на тарифах «Трейдер» и «Премиум» — когда вы не торгуете или когда выполняете условия для бесплатного обслуживания.

Ограничений по минимальной сумме пополнения тоже нет: можно внести даже 10 ₽ и купить что-нибудь на них — примерно столько стоит один пай фонда «Вечного портфеля» от Тинькофф Капитал. Подробнее про биржевые фонды от Тинькофф Капитал

Если у вас нет других продуктов Тинькофф, понадобится паспорт гражданина РФ и в редких случаях ИНН — если мы не сможем узнать его по паспортным данным.

Вы можете открыть любое количество счетов у любого количества брокеров.

В Тинькофф Инвестициях можно бесплатно открыть до 10 брокерских счетов, не считая Инвесткопилки и ИИС.

Чтобы открыть дополнительный брокерский счет:

- В мобильном приложении Тинькофф Инвестиций выберите раздел «Портфель» → «Все счета» → «Открыть новый счет».

- Выберите брокерский счет, нажмите «Открыть» и подпишите документы кодом из СМС.

- Готово. Новый брокерский счет откроется примерно в течение одного рабочего дня.

Также все операции со своими брокерскими счетами в Тинькофф Инвестициях вы можете проводить в личном кабинете на tinkoff. ru. Подробнее о том, как зарегистрироваться и войти в личный кабинет Тинькофф

ru. Подробнее о том, как зарегистрироваться и войти в личный кабинет Тинькофф

Пока не получится переводить ценные бумаги и деньги с одного брокерского счета, открытого в Тинькофф Инвестициях, на другой. Но в ближайшем будущем такая возможность появится.

Чтобы переименовать или скрыть счет, смахните влево по его названию в разделе «Все счета». Менять название и скрывать можно только открытые счета

Если у вас есть два и более брокерских счета в Тинькофф Инвестициях (в том числе Инвесткопилка), мы посчитаем и удержим налог по ним вместе, а не по каждому отдельно — это требование закона.

Результат сделок будет считаться по методу ФИФО (First In First Out / FIFO) — то есть если вы торгуете одними и теми же акциями на разных счетах, для расчета налога сначала будут учитываться те акции, которые вы купили самыми первыми, независимо от того, на каком именно счете они находятся. Как работает метод ФИФО

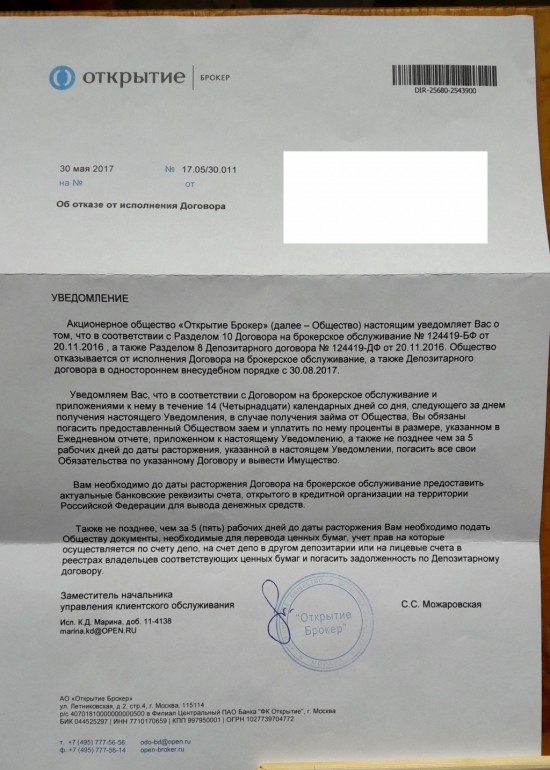

Счет могут не открыть, если у клиента нет гражданства РФ, он не является налоговым резидентом — то есть находится в России меньше 183 дней в году, — либо имеет проблемы с законом: например, в случае отмывания нелегальных доходов по 115-ФЗ или участия в деятельности организаций, запрещенных на территории РФ.

Иногда в открытии брокерского счета могут отказать без объяснения причин — брокер имеет право не разглашать причину отказа.

Открыть брокерский счет в Тинькофф может любой гражданин РФ старше 18 лет, который платит налоги в России и имеет статус налогового резидента РФ.

Да, открыть брокерский счет в Тинькофф может любой гражданин РФ старше 18 лет, который платит налоги в России и имеет статус налогового резидента РФ.

В целом в законах нет ограничений на открытие инвестиционных счетов госслужащими или их родственниками. В то же время для некоторых категорий госслужащих и военнослужащих действует ряд ограничений. Например, они не могут владеть иностранными ценными бумагами либо активами, которые могут приводить к конфликту интересов — это когда чиновник министерства транспорта владеет, скажем, акциями «Аэрофлота», деятельность которого он курирует по своим прямым должностным обязанностям. В Тинькофф-журнале есть подробная статья с разбором таких случаев.

Если сомневаетесь, можно ли вам открыть брокерский счет, уточните это в отделе кадров вашего работодателя.

К сожалению, нет. Открыть брокерский счет в Тинькофф может только гражданин РФ старше 18 лет, который платит налоги в России и имеет статус налогового резидента РФ, то есть проживает в России больше 183 дней в году.

Как открыть счет у иностранного брокера: преимущества и риски

«РБК Инвестиции» опросили экспертов и разобрали аргументы в пользу зарубежных брокерских счетов, возможные риски, а также рассмотрели несколько вариантов для выбора иностранного брокера

Фото: Shutterstock

Найти иностранного брокера для россиян в 2022 году стало сложнее: на фоне санкций многие иностранные компании отказались работать с российскими клиентами или ввели дополнительные ограничения. Однако зарубежные брокеры могут помочь инвесторам выйти на международные рынки и получить дополнительные возможности диверсифицировать портфель.

- Преимущества

- Риски и недостатки

- Как выбрать

Чем может помочь иностранный брокер

www. adv.rbc.ru

adv.rbc.ru

1. Не попасть под ограничения со стороны Банка России

Банк России 20 июля предложил защитить неквалифицированных инвесторов от инфраструктурных и санкционных рисков путем запрета на покупку иностранных ценных бумаг и долей в паевых инвестиционных фондах (ПИФ), ориентированных на иностранные активы. Инициатива не касается еврооблигаций, выпущенных в России, и депозитарных расписок российских компаний. Регулятор пояснил, что опасается новых блокировок ценных бумаг в иностранных депозитариях, и риски представляют даже биржи «дружественных» стран, поскольку возможность блокировки есть везде, сообщали «РБК Инвестициям» в пресс-службе ЦБ.

2. Снизить инфраструктурные риски

Инвестиции через иностранных брокеров позволяют избежать действия санкций против российской биржевой инфраструктуры, рассказал «РБК Инвестиции

» инвестбанкир, профессор Высшей школы экономики (ВШЭ) и автор Telegram-канала Bitkogan Евгений Коган. Международные депозитарии Euroclear и Clearstream заблокировали счета Национального расчетного депозитария (НРД), а ЕС ввел санкции против НРД, в итоге часть бумаг российских инвесторов оказалась заморожена, а

Международные депозитарии Euroclear и Clearstream заблокировали счета Национального расчетного депозитария (НРД), а ЕС ввел санкции против НРД, в итоге часть бумаг российских инвесторов оказалась заморожена, а

Избежать проблем с блокировкой смогли инвесторы, которые покупали бумаги напрямую на иностранных биржах и активы которых хранились вне российской инфраструктуры. Например, у клиентов ФГ «Финам» заблокирована только та часть бумаг, которая приобреталась ими на СПБ Бирже и блокировки по которым ввела сама торговая площадка, сказал «РБК Инвестициям» руководитель управления развития клиентского сервиса ФГ «Финам» Дмитрий Леснов. По его словам, зарубежные бумаги, приобретенные напрямую на Нью-Йоркской фондовой бирже (NYSE) и бирже NASDAQ, у клиентов «Финама» не блокировались.

Клиенты «Финама» в российской юрисдикции имеют возможность торговать акциями напрямую на NYSE, NASDAQ и Гонконгской бирже, а для квалифицированных инвесторов доступна торговля опционами на американские акции (с поставкой базового актива) на биржах NYSE и NASDAQ. Однако Коган указывает на то, что риски санкционных ограничений в случае торговли через российского брокера по-прежнему высоки.

В пресс-службе «Фридом Финанс» также сообщили «РБК Инвестициям», что выплаты по иностранным акциям не прекращались, так как американские акции хранятся в кипрском брокере Freedom Finance Europe.

3. Получить доступ к большему числу инструментов

Иностранный брокер позволяет инвестировать в неограниченное количество инструментов, стран и бирж. «В первую очередь это широкий список доступных инструментов. Клиенты крупных иностранных брокерских компаний могут торговать на более чем 60 биржах в нескольких десятках ведущих стран — это огромное количество инструментов. Помимо акций, это фьючерсы на акции и индексы, опционы,

В России сейчас из-за разрыва инфраструктурной связи НРД с Euroclear и Clearstream недоступны торги по иностранным биржевым фондам (ETF), включая самые популярные среди частных инвесторов фонды FinEx и ITI Capital, и части биржевых паевых инвестфондов (БПИФ), которые состоят из иностранных активов и обслуживаются в этих депозитариях. На Мосбирже можно было купить акции 24 иностранных биржевых инвестиционных фондов (ETF), а на Санкт-Петербургской бирже торговались бумаги 140 фондов, но последние доступны только квалифицированным инвесторам. ЦБ настаивает на дальнейшем сокращении перечня инструментов, доступных неквалифицированным инвесторам.

«Основной продукт, который интересен на международном рынке — это евробонды с дисконтом. Российский рынок уже «причесали», а на международных площадках еще есть возможности купить еврооблигации российских компаний («Газпром», ЛУКОЙЛ, «Роснефть» и т.д.) с коротким сроком погашения (2024-2026 год). И брокеры в Армении и Казахстане пока дают такую возможность для российских клиентов», — говорит финансовый советник Игорь Файнман. По его словам, среди популярных у россиян брокеров в Армении — ArmSwissBank, AmeriaBank, Converse bank, а в Казахстане — Freedom Finance Global и Halyk Finance.

По его словам, среди популярных у россиян брокеров в Армении — ArmSwissBank, AmeriaBank, Converse bank, а в Казахстане — Freedom Finance Global и Halyk Finance.4. Получить страховку средств на счете

В отличие от России, инвесторы на финансовом рынке США и Европы застрахованы. В США за брокерами следит Комиссия по ценным бумагам и биржам (SEC), регулятор финансовых рынков FINRA, а также некоммерческая организация SIPC — именно она защищает частных инвесторов от потери денег в случае банкротства или мошенничества брокера. Благодаря ей счет инвестора застрахован на $500 тыс. Из них $250 тыс. можно хранить в кэше — они тоже застрахованы. Европейские брокеры также предоставляют инвесторам страховку (обычно до €20 тыс.). У российских брокеров такой страховки пока нет. При этом профессор ВШЭ Евгений Коган подчеркнул, что счет клиента должен быть обособлен от средств брокера, чтобы избежать потерь в случае банкротства компании.

Риски при инвестициях через зарубежных брокеров

1.

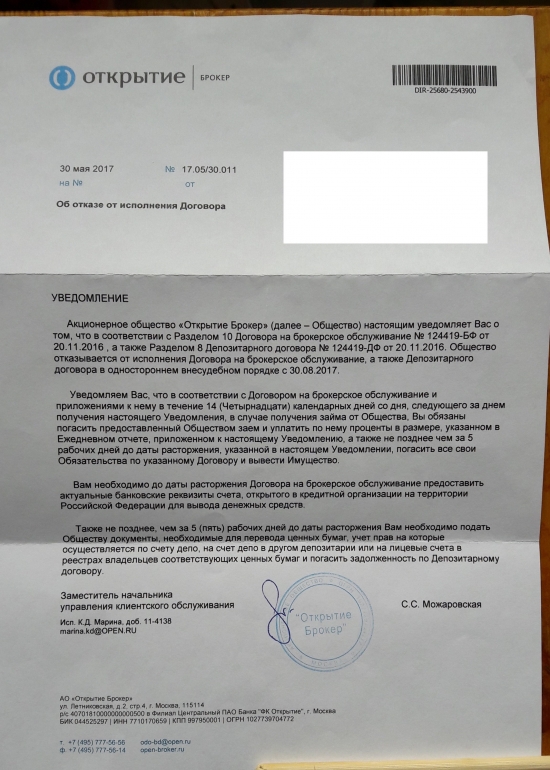

Ограничения на открытие новых счетов для резидентов России и отказ обслуживать действующих клиентов

Ограничения на открытие новых счетов для резидентов России и отказ обслуживать действующих клиентовКомплаенс-риски для российских инвесторов являются наиболее вероятными и существенными, сказал «РБК Инвестициям» Евгений Коган. Он подчеркнул, что зарубежный брокер в любой момент может сообщить клиентам из России о закрытии их брокерских счетов, и в этом случае придется выводить средства со счета, что может быть проблематично.

Так, датский Saxo Bank с 6 июня закрыл брокерские счета клиентов из России и Беларуси и с апреля не позволяет россиянам открывать новые счета, а европейский брокер Exante потребовал от клиентов-резидентов России и Белоруссии до 12 июля продать все активы и вывести средства из кошелька. Если же этого не сделать, то брокер начинал списывать €25 в день. Соответствующее письма получили клиенты, на чьем счету находились активы на сумму меньше €10 тыс. Также в начале марта Exante прекратил обработку входящих и исходящих переводов ценных бумаг от российских брокеров и запретил жителям России и Белоруссии выводить средства в долларах США и российских рублях.

Американский Interactive Brokers 26 февраля предупредил о возможных блокировках доступа к счетам клиентов из России, но пока не запретил российским резидентам открывать счета. Брокер подчеркнул, что не будет нести ответственность за убытки.

2. Проблемы с пополнением счета

Interactive Brokers не будет принимать рубли для пополнения клиентских счетов с 31 июля: раньше переводы в рублях в IB были бесплатными, за валютные транзакции же взималась комиссия.

При этом банковские переводы за рубеж затруднены, поскольку некоторые российские банки отключены от SWIFT: в их числе Сбербанк, ВТБ, «Россия», «Открытие», Новикомбанк, Промсвязьбанк, Совкомбанк, МКБ, Россельхозбанк и другие.

Российские банки, избежавшие отключения от международной системы, делают SWIFT-переводы менее выгодными для клиентов. Так, Газпромбанк повысил комиссии за проведение межбанковских переводов в иностранной валюте для физлиц с 1% до 3% с 15 июля, при этом минимальная сумма выросла с ₽1 тыс. до ₽3 тыс. «Тинькофф Банк» до 1 октября полностью прекратил проводить исходящие SWIFT-переводы в валюте для физлиц, в том числе в долларах, из-за зависимости от западной платежной инфраструктуры. О повышении комиссии за исходящие SWIFT-переводы сообщили БКС Банк и ЮниКредит Банк, российское подразделение итальянской UniCredit.

до ₽3 тыс. «Тинькофф Банк» до 1 октября полностью прекратил проводить исходящие SWIFT-переводы в валюте для физлиц, в том числе в долларах, из-за зависимости от западной платежной инфраструктуры. О повышении комиссии за исходящие SWIFT-переводы сообщили БКС Банк и ЮниКредит Банк, российское подразделение итальянской UniCredit.

3. Отсутствие лицензии Банка России

У большинства популярных иностранных брокеров нет лицензии Банка России: так, ее не имеют Interactive Brokers, Just2trade, Exante, Freedom Finance Global. При этом иностранные брокеры могут осуществлять деятельность в России только путем создания представительства и получения лицензии ЦБ: примерами международных компаний, имеющих лицензию ЦБ и представительство в России, являются «Эйч-эс-би-си Банк (РР)», «АйСиБиСи Банк», пояснили «РБК Инвестициям» основатель цифровой платформы законодательных инициатив «Инициатор.рф» Венера Шайдуллина и замдекана юридического факультета Государственного академического университета гуманитарных наук Евгений Венгеровский.

Interactive Brokers и Exante раньше работали с россиянами через локальных партнеров по субброкерской схеме, однако Банк России внес их в «черный список» финансовых организаций, которые ведут деятельность в России без лицензии регулятора и при этом ориентированы «на работу с российской аудиторией».

IB после штрафа SEC и других регулирующих органов за провал в соблюдении политики по контролю за отмыванием средств стал ограничивать работу с россиянами. С апреля 2021 года компания прекратила сотрудничество с местными брокерами, но оставила для россиян возможность открывать счета напрямую в ее торговой инфраструктуре.

Закон не запрещает инвестировать через профучастников, не имеющих лицензии, однако их клиенты не могут обращаться за судебной и иной защитой на территории России, разъяснял ЦБ. Кроме того, граждане самостоятельно должны отчитываться перед Федеральной налоговой службой (ФНС) о полученных доходах, подчеркнули опрошенные юристы.

4. Самостоятельная отчетность перед ФНС

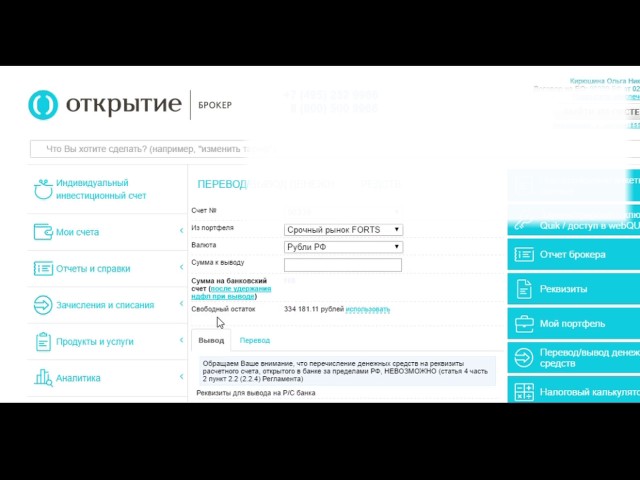

Если налоговый резидент России открыл иностранный брокерский счет , закрыл его или изменил реквизиты, необходимо уведомить об этом Федеральную налоговую службу. Также придется каждый год отчитываться о движении средств на зарубежном счете по итогам года. Первый отчет нужно направить до 1 июня года, следующего за тем, в который открыт счет.

При заполнении 3-НДФЛ нужно приложить отчет о сделках, прибыль придется рассчитывать самостоятельно. Декларация 3-НДФЛ подается ежегодно в срок не позднее 30 апреля года, следующего за налоговым периодом (налоговый период — календарный год). Дата уплаты налога по декларации 3-НДФЛ — до 15 июля того же года, когда вы подали декларацию.

Когда клиент заполняет анкету на открытие счета у американского брокера, он подписывает форму W-8BEN, которая подтверждает, что налогоплательщик не является налоговым агентом США. Это дает ему право платить подоходный налог с дивидендов в размере 13% (10% удерживают в США, еще 3% нужно доплатить в России), поскольку у России и США есть соглашение о двойном налогообложении. Такое соглашение действует в 84 странах. Если инвестор не подписывал такую справку, то он облагается в США штрафной ставкой в размере 30%. С прибыли от продажи акций в России придется уплатить полный НДФЛ — 13%.

Это дает ему право платить подоходный налог с дивидендов в размере 13% (10% удерживают в США, еще 3% нужно доплатить в России), поскольку у России и США есть соглашение о двойном налогообложении. Такое соглашение действует в 84 странах. Если инвестор не подписывал такую справку, то он облагается в США штрафной ставкой в размере 30%. С прибыли от продажи акций в России придется уплатить полный НДФЛ — 13%.

Как открыть счет у иностранного брокера: документы, тарифы, комиссии

Эксперт ВШЭ Евгений Коган сказал: чтобы выбрать лучшего иностранного брокера, важно обратить внимание на уровень сервиса и службы поддержки, а также на мобильное приложение, которое должно быть понятным, удобным и простым. Он также отметил, что сейчас работа с европейскими и американскими брокерами осложнена ограничениями, поэтому инвесторы обращаются к грузинским, кто-то с казахским и израильским профучастникам, которые «при определенных обстоятельствах иногда обслуживают российских клиентов».

Финансовый советник Игорь Файнман поделился с «РБК Инвестициями» опытом своих клиентов: «Мы работаем с двумя странами ОДКБ: Казахстаном и Арменией. Раньше была работа с Грузией, но последние месяцы они настолько ужесточили условия, что стало почти нереально открыть брокерский счет клиенту». Он добавил, что о причинах отказа не сообщают: «Остается только догадываться, что именно в предоставленных документах не устроило банк или брокера. Ситуация с каждым месяцем становится хуже, и если раньше мы получали 50% отказа, то сейчас эта цифра приближается к 70%».

Раньше была работа с Грузией, но последние месяцы они настолько ужесточили условия, что стало почти нереально открыть брокерский счет клиенту». Он добавил, что о причинах отказа не сообщают: «Остается только догадываться, что именно в предоставленных документах не устроило банк или брокера. Ситуация с каждым месяцем становится хуже, и если раньше мы получали 50% отказа, то сейчас эта цифра приближается к 70%».

По словам Файнмана, наличие двойного гражданства или родственников в Армении или Казахстане, которые могут помочь сделать дополнительные документы (договор аренды, трудовой договор и т.д.), сильно упрощает процедуру открытия счета в этих странах.

Популярные иностранные брокеры для россиян

Interactive Brokers (IB)

- Юрисдикция: США

- Лицензия Банка России: нет, находится в черном списке. Имеет лицензию SEC

Брокер имеет русскоязычную версию сайта и приложения, а также круглосуточную службу поддержки на русском языке, предлагает доступ к 150 рынкам, 33 странам и 24 валютам. Счета инвесторов застрахованы на сумму до $500 тыс. Для создания счета потребуются личные и контактные данные, данные о доходах и налоговом резидентстве, информация об опыте и целях торговли, а также реквизиты банковского счета. Евгений Коган отметил, что до начала спецоперации и введения антироссийских санкций IB выглядел наиболее привлекательно для россиян, однако теперь работа с ним несет большие риски неопределенности.

Счета инвесторов застрахованы на сумму до $500 тыс. Для создания счета потребуются личные и контактные данные, данные о доходах и налоговом резидентстве, информация об опыте и целях торговли, а также реквизиты банковского счета. Евгений Коган отметил, что до начала спецоперации и введения антироссийских санкций IB выглядел наиболее привлекательно для россиян, однако теперь работа с ним несет большие риски неопределенности.

Финансовый консультант Владимир Верещак рассказал, что минимальной суммы для счета у IB нет, также брокер с 2021 года отменил комиссию за неактивность счета. «Но в любом случае я рекомендую открывать зарубежные счета при наличии хотя бы ₽7–10 млн. Это, конечно, не все деньги мира, но на клиентов с меньшими суммами на западе всегда смотрят косо. Да и накладные расходы тоже стоит учитывать, при работе с зарубежными брокерами они выше: банковские переводы, подготовка налоговых деклараций и т.д.», — добавил Верещак.

Для инвесторов действует минимальный тариф $0,005 за акцию, но не менее $1 за поручение, а также биржевые, регуляторные и клиринговые сборы США, которые может быть непросто рассчитать новичку. ETF для инвесторов без комиссии, для трейдеров — 0,0035$ за акцию, минимальное поручение — $0,35. Минимальная комиссия за торговлю валютами для трейдеров составляет 0,2 б.п., умноженных на сумму сделки, и еще дополнительно $2 за поручение. Со всеми тарифами можно ознакомиться на сайте брокера.

ETF для инвесторов без комиссии, для трейдеров — 0,0035$ за акцию, минимальное поручение — $0,35. Минимальная комиссия за торговлю валютами для трейдеров составляет 0,2 б.п., умноженных на сумму сделки, и еще дополнительно $2 за поручение. Со всеми тарифами можно ознакомиться на сайте брокера.

Верещак указал на то, что в любом случае инвестиции через брокерские компании доступнее всего: «Вариантов открытия счетов за рубежом у россиян немного, особенно сейчас. Поэтому к тарифам я бы не придирался. В среднем комиссионная нагрузка клиента при работе с инвестиционным советником на базе брокерской компании составляет около 1,5–2% в год. Для сравнения, ПИФы берут 3–7%».

Interactive Brokers на фоне антироссийских санкций ввел некоторые ограничения для клиентов из России и Белоруссии: запретил открывать новые длинные и короткие позиции с ценными бумагами ЕС, а также ограничил входящие и исходящие переводы для региона. Также IB сообщил клиентам из России о том, что они не смогут получать рыночные данные NYSE и UTP, включая данные с задержкой и сводкой данных, с 1 августа 2022 года.

Также через IB не получится купить российские бумаги, а с 31 июля брокер не принимает рубли для пополнения клиентских счетов, рублевые остатки на счетах будут конвертированы, базовая валюта рублевого счета изменится на доллары США или евро в зависимости от филиала брокера, в котором был открыт счет.

Freedom Finance Global

- Юрисдикция: Казахстан

- Лицензия Банка России: нет, регулируется Международным финансовым центром «Астана»

Обеспечивает доступ к фондовым биржам Казахстана, России и США, а также к первичным публичным размещениям компаний на биржах (IPO) США.

Freedom Finance Global — дочерняя компания международной группы Freedom Holding, ее деятельность регулируется SEC. Компания присутствует в Казахстане, Украине, Кыргызстане, Узбекистане, Германии, США, на Кипре. В каждой стране присутствия она официально зарегистрирована и имеет лицензии локальных регуляторов.

Freedom Holding объявила об уходе из России и продаже российских активов «Фридом Финанс» своему основателю Тимуру Турлову в связи с санкциями США. Российским клиентам брокера через российский «Фридом Финанс» предложат перевести брокерские счета во Freedom Finance Global, писали Frank Media.

Минимальной суммы счета на вторичном рынке нет, для участия в IPO на американском рынке минимальная сумма составляет $2 тыс. Брокер рекомендует минимальную сумму от $10 тыс. Всем клиентам компании доступно «кредитное плечо». Брокер имеет службу поддержки, которая включает в себя персональные инвестиционные консультанты, call-центр, бесплатную аналитику, есть русскоязычная версия сайта. Собственные средства Freedom Finance отделены от средств клиентов.

В пресс-службе Freedom Finance Global «РБК Инвестициям» сообщили, что если российский резидент и его деятельность не подпадает ни под какие международные санкции, он может открыть счет в Freedom Global.

«Для того, чтобы открыть брокерский счет, необходим загранпаспорт, а в Казахстане нужно получить ИИН. Дополнительных требований, таких как ВНЖ и минимальный размер счета, нет. Но главное условие — прохождение клиентом тщательного аудита на соблюдение санкционного режима», — сказали в компании, уточнив, что у холдинга выстроен собственный санкционный комплаенс. Согласно правилам на сайте компании, также необходима копия документа, подтверждающего адрес места жительства.

Дополнительных требований, таких как ВНЖ и минимальный размер счета, нет. Но главное условие — прохождение клиентом тщательного аудита на соблюдение санкционного режима», — сказали в компании, уточнив, что у холдинга выстроен собственный санкционный комплаенс. Согласно правилам на сайте компании, также необходима копия документа, подтверждающего адрес места жительства.

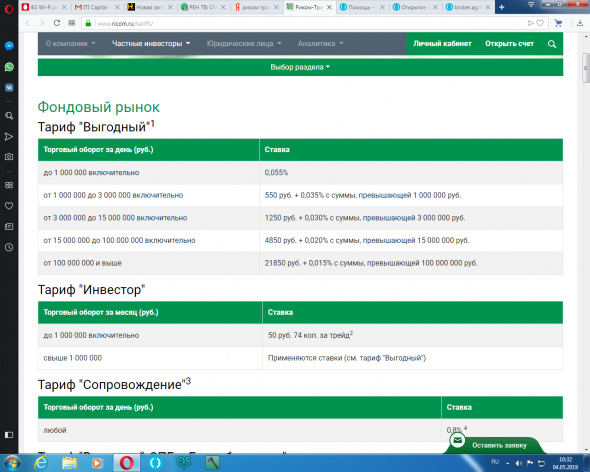

Компания предоставляет различные индивидуальные тарифные планы: «Консультационный» предполагает комиссию в $0,012 за акцию или 0,5% от объема сделки (большее из значений), а также $1,2 за поручение. «Стандартный» план также предусматривает комиссию в $0,012 за акцию и $1,2 за поручение. При маржинальной торговле за перенос позиции на следующий день инвестор платит 12%. Компания также взимает иные комиссии и сборы, полный перечень приведен на сайте.

«Люди выбирают Казахстан для открытия счета, и мы видим увеличение числа клиентов, желающих открыть счет в этой стране. В целом, российские резиденты пытаются убежать от российской инфраструктуры, стараются не хранить валютные активы в России, переводя их за ее пределы, если у них получается это сделать. Это сейчас главный тренд. Казахстан является дружественной страной, там напрямую доступен американский рынок, нет налога с продажи бумаг. Любые иностранные бумаги доступны «неквалам» без ограничений», — рассказали в пресс-службе брокера.

Это сейчас главный тренд. Казахстан является дружественной страной, там напрямую доступен американский рынок, нет налога с продажи бумаг. Любые иностранные бумаги доступны «неквалам» без ограничений», — рассказали в пресс-службе брокера.

Just2Trade

- Юрисдикция: Кипр

- Лицензия Банка России: нет, лицензия кипрского регулятора CySec

Компания предоставляет доступ к 36 биржам в 22 странах мира, но резидентам России запрещено торговать на европейских рынках, за исключением Лондонской фондовой биржи (LSE), также ограничен доступ к Московской бирже.

Можно торговать через единый счет MT5 Global без комиссий за обслуживание — на сайте или через специальные терминалы для трейдеров. Предоставляет русскоязычную службу поддержки и версию сайта. Минимальная сумма счета составляет $100 или €100, для частных инвесторов нет комиссии за неактивность счета MT5 Global.

Счет можно открыть дистанционно по паспорту. В службе поддержки «РБК Инвестициям» также пояснили, что для доступа к полном перечню услуг требуется предоставление второго документа: загранпаспорта, водительского удостоверения, справки из банка за последние 6 месяцев с подписью и печатью об открытии счета в этом банке, где указан адрес, либо выписка из ЖКХ, где указаны ФИО и адрес.

Брокер имеет встроенную криптовалютную биржу J2T CryptoExchange и позволяет участвовать в американских IPO при наличии суммы от $1 тыс., однако берет комиссию в 4% за участие и 1,75% за ранний выход в lock-up период. Длительность lock-up периода — от 30 дней.

Инвесторы за сделки на биржах США платят комиссию в $0,006 за акцию (одно поручение стоит $1,5, голосовое поручение — $5, €5 или ₽350), на биржах Европы комиссия составляет 0,14% от сделки, в Азии — 0,3% от сделки ($6 за поручение), комиссия по облигациям — 0,128% за сделку. Размер комиссии на выплату дивидендов по акциям Великобритании, ЕС и Азии составляет 3% от объема дивидендов, минимально — $3 для каждого эмитента . По маржинальному кредиту инвестор платит 0,025% в день (9,5% годовых).

Комиссия для трейдеров составляет от $0,0035 и ниже за акцию в зависимости от оборота и 3% от прибыли в месяц, также взимается оплата за использование трейдерских терминалов. Минимальный счет должен составлять $5 тыс.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Какова минимальная сумма денег, необходимая для открытия брокерского счета?

Кристи Бибер |

Опубликовано 18 ноября 2021 г.

Источник изображения: Getty Images

Возможно, вы сможете начать инвестировать с меньшей суммой, чем вы думаете.

Ключевые моменты

- Некоторые начинающие инвесторы не понимают, какой минимум необходим для открытия счета.

- Многие брокерские фирмы упростили процесс инвестирования всего за несколько долларов.

- Дробные акции и отмена требований о минимальном балансе упростили инвестирование с меньшими затратами.

Открытие брокерского счета — важный шаг к возможности покупать активы, которые служат инвестициями и помогают получать щедрую прибыль. Но если у вас мало наличных, вам может быть интересно, какова минимальная сумма денег, необходимая для ее открытия.

Но если у вас мало наличных, вам может быть интересно, какова минимальная сумма денег, необходимая для ее открытия.

Вы, вероятно, будете приятно удивлены, обнаружив, что деньги, необходимые для начала инвестирования, скорее всего, намного меньше, чем вы ожидаете.

Чтобы открыть счет у большинства брокеров, многого не нужно.

Сегодня многие брокерские счета предприняли шаги, чтобы людям было проще инвестировать, даже если они небогаты.

Бонусное предложение: Получите до 600 долларов при открытии этого брокерского счета

Откройте для себя: Лучшие онлайн-брокеры для начинающих0030

Одним из важных шагов, которые они предприняли, является отмена минимальных счетов. Многие фирмы позволяют открыть счет вообще без внесения минимального депозита. Это означает, что даже если у вас есть всего несколько долларов для инвестирования, вы все равно имеете право открыть брокерский счет для начала работы.

Конечно, вы можете задаться вопросом, имеет ли смысл это делать, поскольку у вас не так уж много денег для покупки активов. Хорошей новостью, однако, является то, что некоторые другие изменения, введенные брокерскими фирмами, фактически сделали инвестирование более практичным.0029 и даже , если у вас очень мало денег.

Дробные акции делают инвестиции более доступными

Одним из самых больших изменений стало то, что многие брокеры сделали возможным покупку дробных акций. Как следует из названия, это означает, что вы можете купить часть акций или ETF вместо того, чтобы покупать только целые акции. Если акция стоит 10 долларов за акцию, а у вас есть 1 доллар, вы можете купить 1/10 ее доли. Если акция стоит 100 долларов, вы можете купить 1/100 акции.

Несмотря на небольшое количество акций, которое вы сможете купить, ваш процент прибыли в случае повышения цены будет таким же, как и у любого другого инвестора. Вы также имеете право на дивиденды, если акции выплачивают их, при этом ваша выплата зависит от процента акций, которыми вы владеете.

Вы также имеете право на дивиденды, если акции выплачивают их, при этом ваша выплата зависит от процента акций, которыми вы владеете.

В прошлом брокеры взимали комиссионные за покупку и продажу активов, которые часто были фиксированными, поэтому не имело смысла платить большую комиссию за вложение небольшой суммы. Но эти комиссионные в настоящее время устранены многими брокерами, поэтому вы не уничтожите всю свою прибыль комиссией за покупку и продажу активов, если у вас есть только небольшая сумма для инвестирования.

Если у вас не так много денег для начала, вам необходимо изучить брокеров, которые предлагают дробные акции, минимальную сумму счета 0 долларов и торговлю без комиссии. Но у вас есть много вариантов отличных брокерских фирм, которые имеют эти функции, поэтому у вас будет множество компаний на выбор.

Наши лучшие биржевые маклеры на 2022 год

Мы изучили данные и отзывы пользователей, чтобы найти редкие варианты, которые попали в наш список лучших биржевых маклеров. Некоторые из этих лучших в своем классе вариантов предлагают ценные привилегии, в том числе комиссию за акции и ETF в размере 0 долларов США. Начните и ознакомьтесь с нашими лучшими биржевыми брокерами на 2022 год.

Некоторые из этих лучших в своем классе вариантов предлагают ценные привилегии, в том числе комиссию за акции и ETF в размере 0 долларов США. Начните и ознакомьтесь с нашими лучшими биржевыми брокерами на 2022 год.

Об авторе

Кристи Бибер — автор личных финансов и права с более чем десятилетним опытом. Ее работы были представлены в крупных изданиях, включая MSN Money, CNBC и USA Today.

Поделиться этой страницей Значок электронной почтыПоделиться этим сайтом по электронной почтеМы твердо верим в Золотое правило, поэтому редакционные мнения принадлежат только нам и не были ранее рассмотрены, одобрены или одобрены включенными рекламодателями. Ascent не охватывает все предложения на рынке. Редакционный контент The Ascent отделен от редакционного контента The Motley Fool и создается другой командой аналитиков.

В «Пестром дураке» действует политика раскрытия информации.

Избранные статьи

Минимальный баланс счета в Interactive Brokers?

Минимальный баланс счета и депозит в Interactive Brokers

В этой статье обсуждается, что означают минимальный баланс счета (если требуется) и минимальный депозит (если требуется) в Interactive Brokers. Узнайте, в каких случаях у вас должен быть минимальный баланс в Interactive Brokers.

Узнайте, в каких случаях у вас должен быть минимальный баланс в Interactive Brokers.

Вы когда-нибудь случайно перепутали минимальный остаток на счете с минимальным депозитом? Будьте уверены, вы не единственный. Чтобы не было путаницы, мы расскажем вам, что они из себя представляют и чем они отличаются друг от друга.

Interactive Brokers предлагает маржинальную торговлю и торговлю деривативами: Вы можете торговать акциями/ETF с маржой, то есть можете занять деньги у брокера, чтобы увеличить свою торговую позицию. Также доступны следующие производные продукты:

| Интерактивные брокеры | Саксо Банк | ДЕЖИРО | |

|---|---|---|---|

| фьючерсы | Да | Да | Да |

| Опции | Да | Да | Да |

| Форекс | Да | Да | Нет |

| g. stock CFD or commodity CFD»> CFD | Да | Да | Нет |

Обратите внимание, что большинство брокеров предлагают несколько типов счетов. Если вы открываете денежный счет, вам не нужно беспокоиться о маржинальных требованиях, поскольку вы можете инвестировать только те средства, которые вы внесли на счет. Некоторые брокеры даже не требуют минимального депозита для денежных счетов. В свою очередь, 9Маржинальный счет 0075 позволяет вам занимать деньги у вашего брокера, поэтому вам придется соблюдать правила маржи.

Минимальный остаток на счете — это сумма, которую вы должны поддерживать на своем счете при использовании кредитного плеча/маржи в торговле. Наличие этой суммы необходимо, чтобы избежать негативных последствий, таких как маржин-колл или ликвидация ваших активов. Если сумма средств на вашем счете упадет ниже минимального требования к остатку на счете, вам придется внести дополнительные средства.

Имейте в виду, что это ваша обязанность обеспечить надлежащее финансирование вашего счета. Вы должны следить за своим счетом по крайней мере ежедневно, чтобы убедиться, что вы всегда выполняете маржинальные требования вашего брокера. Не рекомендуется ждать, пока вы получите маржин-колл, потому что, если вы его пропустите, ваш брокер может ликвидировать часть ваших активов, и вы можете понести значительные убытки.

Минимальный депозит — это минимальная сумма, необходимая для открытия онлайн-брокерского счета.В то время как некоторые брокеры не требуют минимального депозита, другие требуют. Требование минимального депозита означает, что вам нужно будет перевести эту сумму на свой брокерский счет с вашего банковского счета, чтобы начать торговать. Вы можете проверить минимальный депозит в Interactive Brokers здесь.

Термин «маржа» широко используется в финансовом мире. Обратите внимание, что маржинальные требования для разных классов активов, таких как акции и опционы, могут различаться.

Существуют общие маржинальные требования для всех акций при маржинальной торговле акциями/ETF у брокера, регулируемого США. С другой стороны, если вы торгуете производными активами, такими как фьючерсы или опционы, минимальный остаток на счете зависит от конкретного актива, которым вы торгуете, а также от требований брокера. В обоих случаях вы должны соблюдать маржинальные требования и постоянно поддерживать минимальный баланс счета.

Содержание

>

1. Минимальный баланс счета и депозит в Interactive Brokers

Минимальный баланс счета и депозит в Interactive Brokers

> 2. Минимальный баланс счета для маржинальной торговли акциями/ETF

> 3. Минимальный остаток на счете для производных продуктов

> 4. Минимальная сумма для открытия счета в Interactive Brokers

> 5. Итог

Топ-5 брокеров

Акции

Форекс

Минимальный баланс счета в Interactive Brokers

Минимальный баланс счета для маржинальной торговли акциями/ETF

Для торговли акциями и ETF у брокеров, регулируемых США, маржинальные счета должны иметь минимальный баланс в размере 2000 долларов США (также называемый «начальной маржей») наличными до начала торгов. После того, как вы покупаете ценные бумаги с маржей, правила FINRA требуют, чтобы ваш брокер установил «требование о поддержании маржи» на вашем маржинальном счете. Это определяет минимальную сумму капитала (денежных средств и стоимости активов), которую вы всегда должны поддерживать на своем маржинальном счете.

После того, как вы покупаете ценные бумаги с маржей, правила FINRA требуют, чтобы ваш брокер установил «требование о поддержании маржи» на вашем маржинальном счете. Это определяет минимальную сумму капитала (денежных средств и стоимости активов), которую вы всегда должны поддерживать на своем маржинальном счете.

Маржа ценных бумаг — это деньги, которые вы занимаете в качестве частичного первоначального взноса, до 50% от покупной цены, для покупки и владения акциями, облигациями или ETF. Эту практику часто называют покупкой на марже.

Источник: Глобальный рынок деривативов CME Group

Минимальный баланс счета в Interactive Brokers

Минимальный остаток на счете для производных продуктов

Interactive Brokers предлагает своим клиентам производные продукты:

- Фьючерсы

- Опционы

- Форекс

- CFD

Минимальный активный баланс счета фьючерсов0076 .

Вы можете торговать фьючерсами на 32 биржах.

Вы можете торговать фьючерсами на 32 биржах.Для фьючерсных контрактов фьючерсные биржи устанавливают требования к начальной марже в процентах от контракта, подлежащего торговле. Не существует законного минимального баланса, который вы должны поддерживать для дневной торговли фьючерсами. Когда волатильность высока, будущие биржи могут увеличить маржинальные требования. Поддерживающая маржа фьючерса на S&P 500 (тикер: ES), например, на 1 марта 2021 года составляла 11 000 долларов США.

Помните, что маржинальные требования для разных классов активов разные.

Фьючерсная маржа — это сумма денег, которую вы должны внести и хранить у своего брокера при открытии фьючерсной позиции. Это не авансовый платеж, и вы не владеете базовым товаром. Фьючерсная маржа обычно составляет меньший процент от номинальной стоимости контракта, обычно 3–12% на фьючерсный контракт, а не до 50% от номинала. стоимость ценных бумаг, приобретенных на марже.

Источник: Глобальный рынок деривативов CME Group

Минимальный баланс счета

Interactive Brokers предоставляет опции на 34 биржах.

Стратегии торговли опционами предполагают разную степень риска и сложности. Некоторые более рискованные типы сделок, такие как продажа колл-опционов на акции, которыми вы не владеете, или продажа непокрытого пут-опциона, могут быть выполнены только при наличии маржинального счета. Тем не менее, менее рискованные стратегии, такие как покупка опциона колл, разрешены и для наличных счетов.

Помните, что при торговле опционами минимальный размер составляет 1 контракт, что соответствует 100 акциям базового актива.

Минимальный остаток на счете Forex

Interactive Brokers обеспечивает торговлю на Forex для 105 валютных пар.

При торговле на форексе вы обмениваете валюты друг на друга. Например, если вы считаете, что евро укрепится по отношению к доллару, вы открываете длинную позицию по паре EUR/USD и открываете короткую, если считаете, что произойдет обратное. Маржинальные требования и минимальный остаток на счете иногда выше для экзотических валют, поскольку они, как правило, более волатильны.

Маржинальные требования и минимальный остаток на счете иногда выше для экзотических валют, поскольку они, как правило, более волатильны.

Минимальный баланс счета CFD

Interactive Brokers предоставляет CFD (контракты на разницу) , поэтому, если вы торгуете CFD в Interactive Brokers, вам необходимо поддерживать определенный баланс счета.

CFD позволяют делать ставки на рост или падение цен на активы без покупки базового актива. По своей сути они несут более высокие риски. У некоторых брокеров CFD вы можете легко открыть счет даже с парой долларов и сразу приступить к торговле CFD. Сумма, необходимая для начала торговли CFD, также зависит от класса активов. Для некоторых активов, таких как нефть, требуется более высокая начальная сумма, чем для других. В Европе начальная сумма и требования к начальной марже устанавливаются регулятором.

Если вы торгуете контрактами на разницу (CFD), баланс на вашем счете будет постоянно меняться в зависимости от начисленных прибылей или убытков и размера сделок. Если сумма на вашем счете упадет ниже требуемой маржи, вы получите маржин-колл, чтобы внести больше денег.

Если сумма на вашем счете упадет ниже требуемой маржи, вы получите маржин-колл, чтобы внести больше денег.

Дневная торговля по модели в Interactive Brokers

Правило дневной торговли по модели (PTD) применяется в Interactive Brokers. Согласно правилам FINRA, вы являетесь внутридневным трейдером, если совершаете не менее четырех внутридневных сделок в течение пяти рабочих дней.

Паттерн Дейтрейдеры должны поддерживать минимальный баланс счета в размере 25 000 долларов США на своих маржинальных счетах. Это позволяет им заниматься неограниченной дневной торговлей. Брокеры могут устанавливать более высокие минимальные требования, которые часто называют «внутренними требованиями». Если баланс счета падает ниже установленного минимума, трейдерам не разрешается торговать внутри дня, пока минимальный уровень не будет восстановлен. Если баланс счета составляет менее 25 000 долларов США, разрешены максимум четыре дневных сделки в течение пяти рабочих дней.

Минимальный баланс счета в Interactive Brokers

Минимальная сумма для открытия счета в Interactive Brokers

Хорошие новости: минимальный депозит для открытия счета Interactive Brokers составляет 0 долларов США. Есть брокеры, которые требуют целых пару тысяч долларов. Вы можете проверить в таблице ниже, какой минимальный депозит у конкурентов Interactive Brokers.

| Интерактивные брокеры | Саксо Банк | ДЕЖИРО | |

|---|---|---|---|

| Минимальный депозит | (A margin account is where you trade with borrowed money, also known as leverage.)»> $0 | 2000 долларов | $0 |

Помимо минимального депозита Interactive Brokers для стандартных счетов, существует минимальный депозит в размере 2000 долларов США для маржинальных счетов. Маржинальный счет — это место, где вы торгуете заемными деньгами, также известными как кредитное плечо.

Маржинальный счет — это место, где вы торгуете заемными деньгами, также известными как кредитное плечо.

Теперь вы знаете, что такое минимальный депозит и минимальный баланс в Interactive Brokers , и понимаете разницу между ними. Если вы хотите копнуть глубже, прочитайте нашу статью о маржин-коллах и коротких продажах.

Минимальный депозит — это минимальная сумма, необходимая для открытия нового счета онлайн-брокера.

В свою очередь, минимальный остаток на счете — это сумма на вашем маржинальном счете или на вашем счете для торговли продуктами с кредитным плечом, которую вы должны поддерживать, чтобы избежать комиссий.

Не забывайте, что ваша минимальная маржа может постоянно меняться, и вы обязаны следить за этим. Вы должны внести дополнительные депозиты или закрыть некоторые другие позиции на своем счете, если он слишком близко подходит к уровню поддерживающей маржи. Вы определенно хотите избежать этого ужасного маржин-колла или подождать, пока ваш брокер не ликвидирует некоторые из ваших активов и позиций.

В то время как некоторые брокеры не требуют минимального депозита, другие требуют. Требование минимального депозита означает, что вам нужно будет перевести эту сумму на свой брокерский счет с вашего банковского счета, чтобы начать торговать. Вы можете проверить минимальный депозит в Interactive Brokers здесь.

В то время как некоторые брокеры не требуют минимального депозита, другие требуют. Требование минимального депозита означает, что вам нужно будет перевести эту сумму на свой брокерский счет с вашего банковского счета, чтобы начать торговать. Вы можете проверить минимальный депозит в Interactive Brokers здесь.