Копилка Сбербанк, как подключить и отключить

Копилка — удобная функция Сбербанка Онлайн

Каждому человеку время от времени необходима крупная сумма для оплаты туристической путевки, ремонта квартиры или дорогостоящей покупки. В таких случаях взять деньги можно в кредит либо постепенно собрать необходимую сумму, накопить.

Беря деньги в кредит, приходится оплачивать лишние комиссии и проценты. Более выгодный способ – постепенно накопить нужную сумму. Сделать это можно при помощи уникального сервиса Сбербанка, услуги онлайн-копилка.

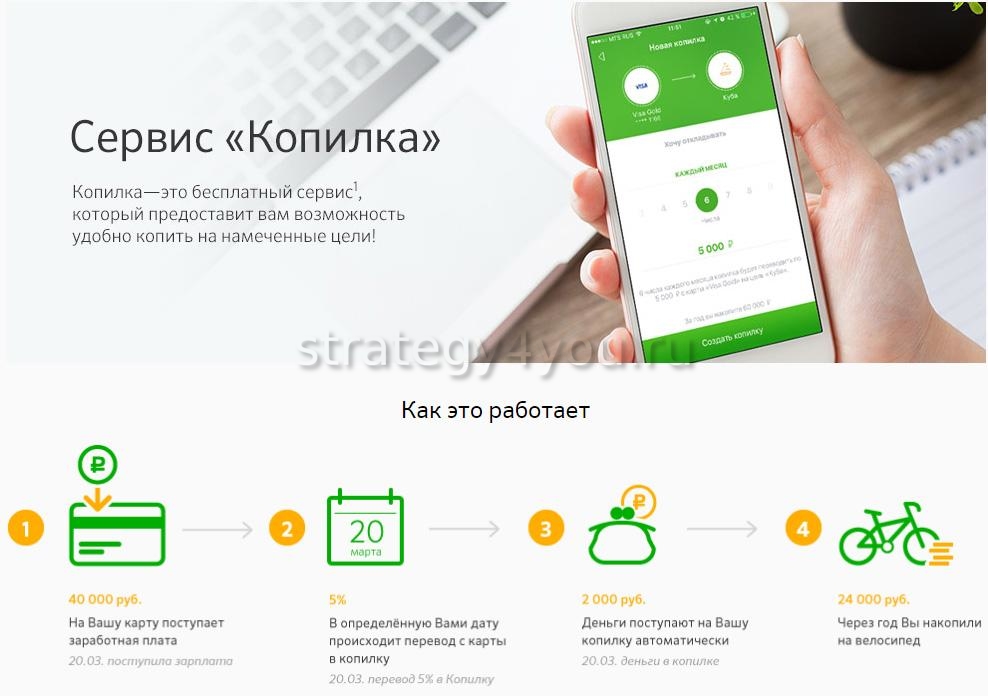

Услуга «Копилка», предоставляемая Сбербанком своим клиентам, позволяет им накапливать на своих вкладах и сберегательных счетах определенные денежные суммы на различные цели: поездку в отпуск, оплату учебы, крупную покупку и прочие нужды. Особенностями данного бесплатного сервиса являются быстрые, автоматические переводы денег на кошелек, а также возможность выбора различных вариантов накопления.

Для подключения этой услуги, достаточно пользоваться веб-версией или приложением Сбербанк Онлайн. Если вы передумали копить деньги на что-то, то в любой момент можете забрать накопленные средства и отключить пополнение копилки.

Условия для подключения копилки Сбербанка на карте

- дебетовая карта любого статуса и формата;

- активированный мобильный банк;

- пополняемый вклад либо счет для сбережений.

Где и как можно подключить копилку Сбербанка

- в отделении Сбербанка;

- в приложении «Сбербанк Онлайн» для смартфонов;

- в интернет-банке, веб-версии Сбербанка Онлайн.

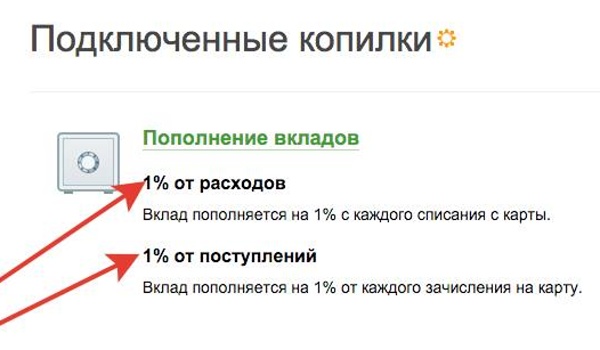

Сбербанк предлагает клиентам пополнять копилку следующими способами:

- Списание какой-либо фиксированной суммы. В этом случае клиент Сбербанка заранее определяет сумму, которая будет перечисляться в его копилку в определенный день месяца. Обычно эта сумма списывается при поступлении систематических платежей (зарплаты, алиментов, арендной платы и пр.

).

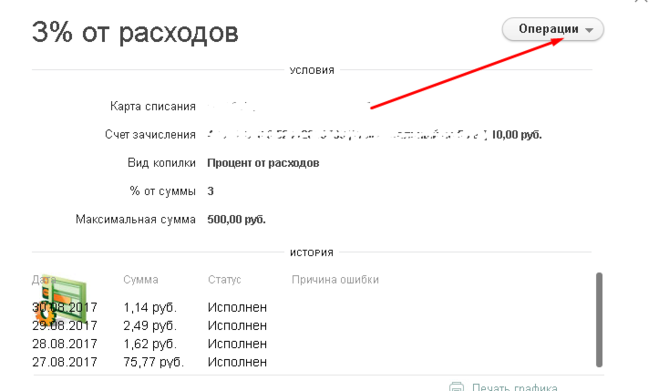

). - Процент от совершенной клиентом транзакции.

- Процент от денежных зачислений на карточку.

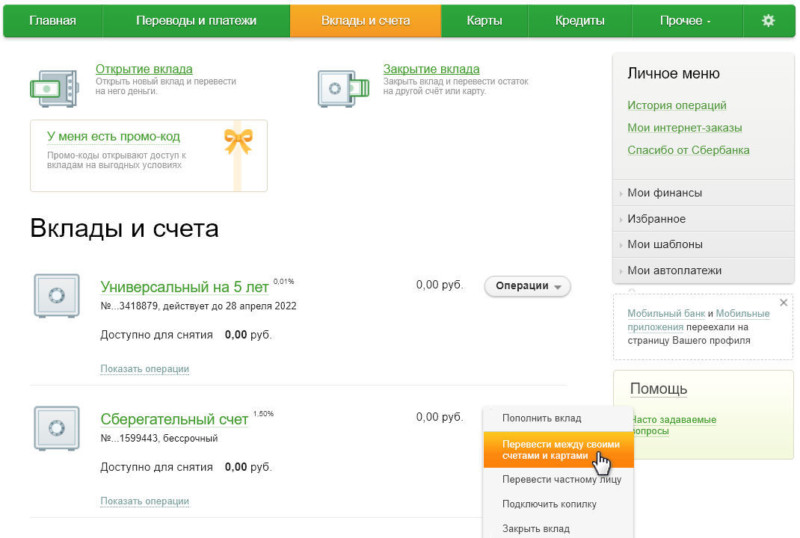

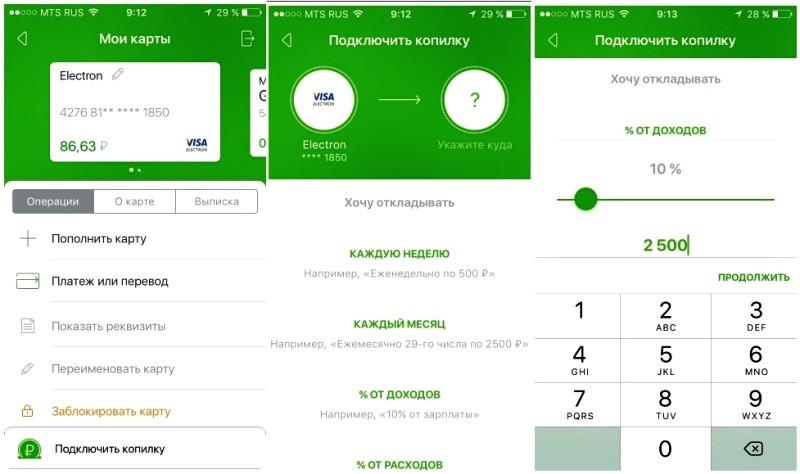

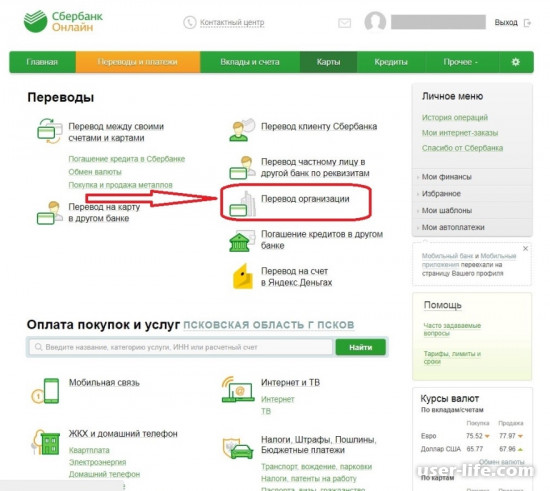

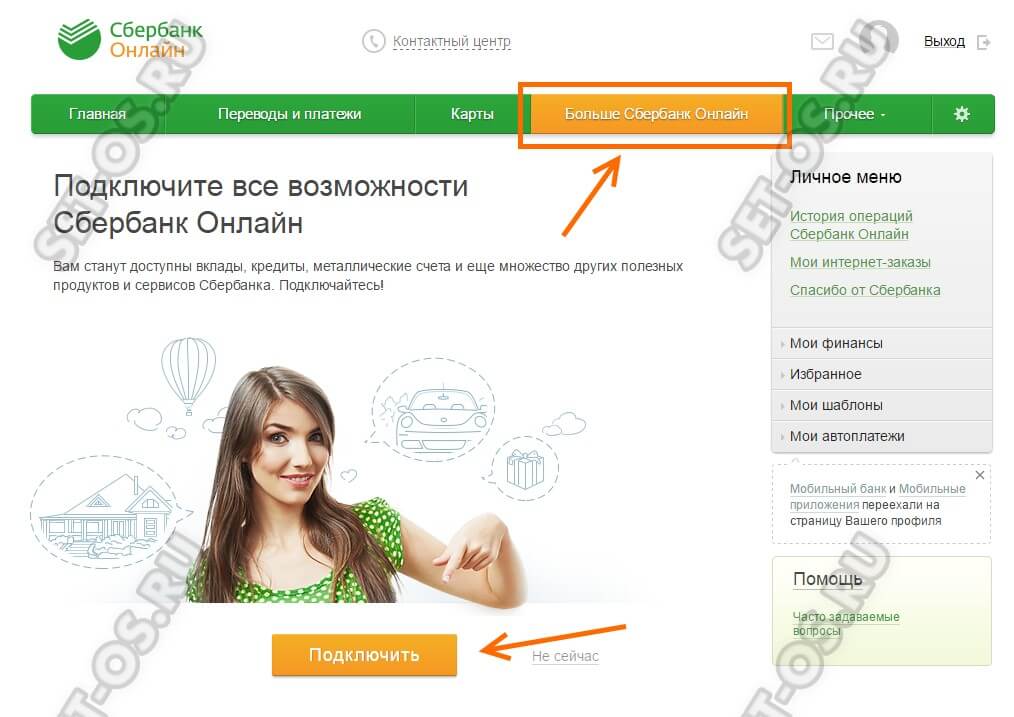

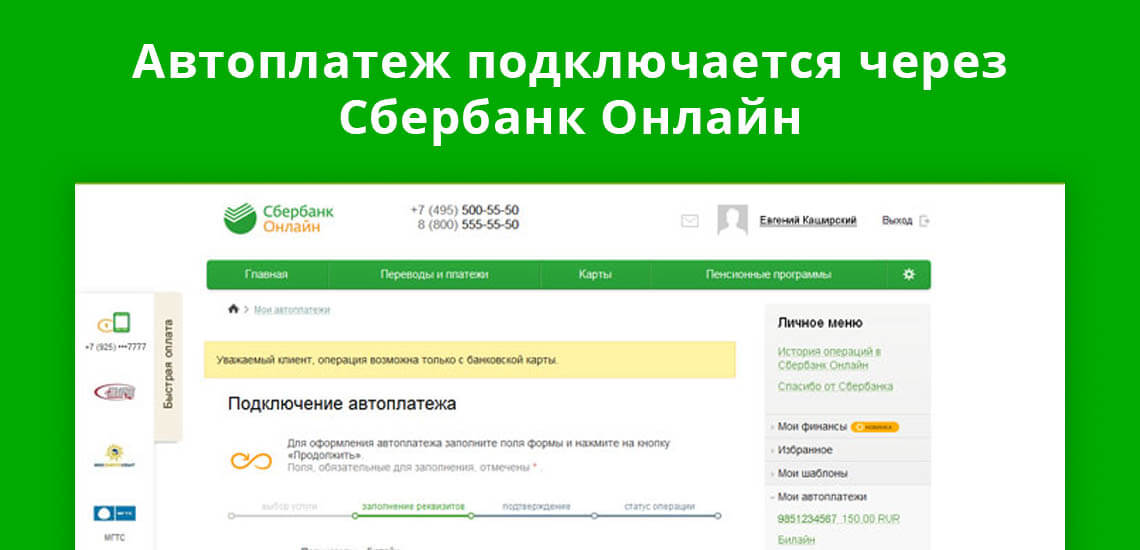

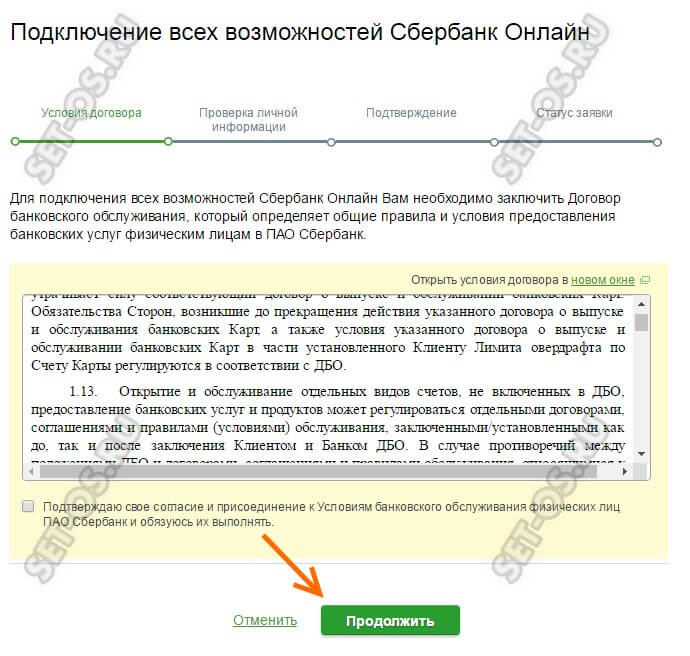

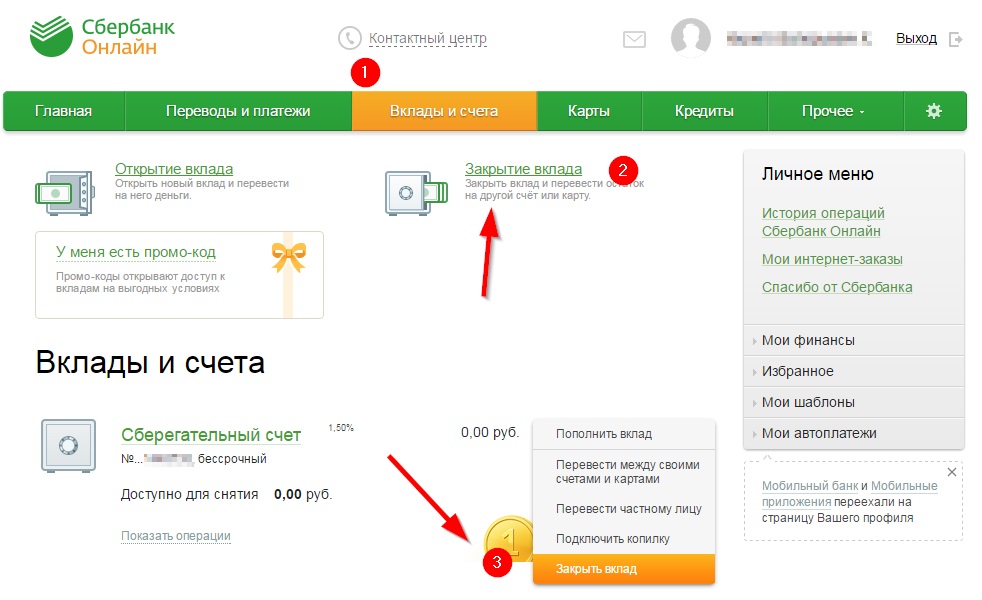

Чтобы подключить данную функцию в Сбербанке Онлайн, нужно выполнить следующие действия:

- Используя свой пароль и логин, необходимо войти в онлайн-банкинг.

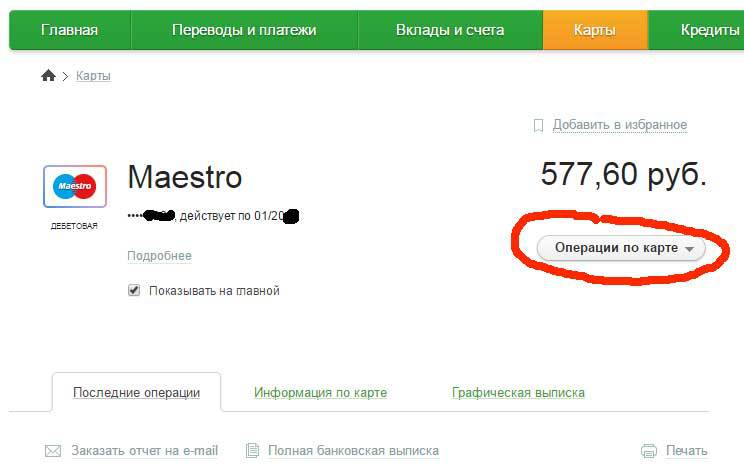

- Выбрать свою карточку в разделе «Карты» и нажать на расположенную рядом с ней клавишу «Опции».

- Выбрать в появившемся меню пункт «Подключить Копилку».

- Указать один из трех ранее упомянутых способов накопления средств.

- Нажать клавишу «Подключить».

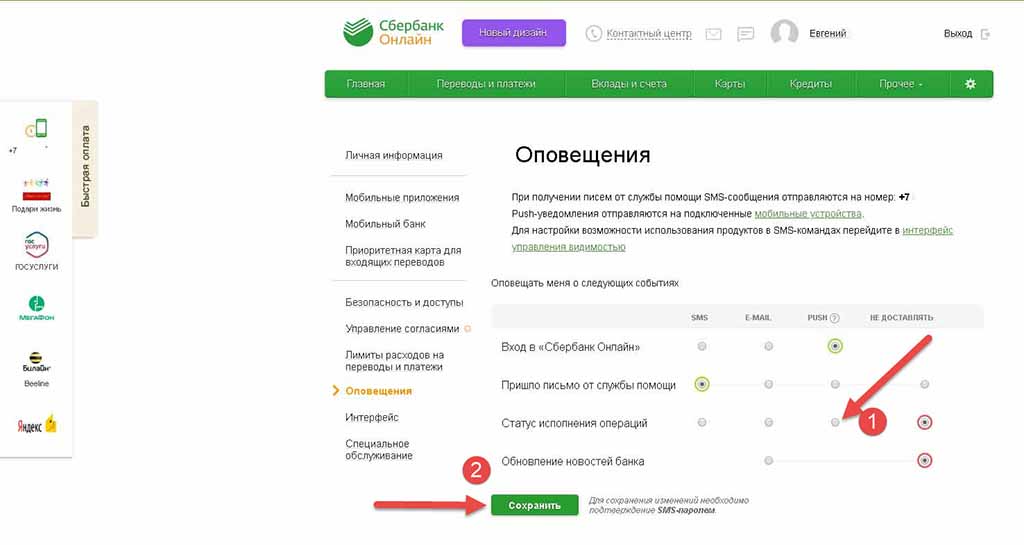

Подключив опцию «Копилка», вы будете получать СМС-сообщения обо всех действиях, осуществляемых в рамках данного сервиса. Если сумма перевода превысит лимит, установленный вами, вам придет сообщение о необходимости подтверждения заказанного перевода. Узнать размер накопленной вами суммы вы сможете в интернет-банке или в программе «Сбербанк Онлайн».

Что значит подключить копилку в Сбербанк онлайн и как её отключить?

Что значит подключить копилку в Сбербанк онлайн

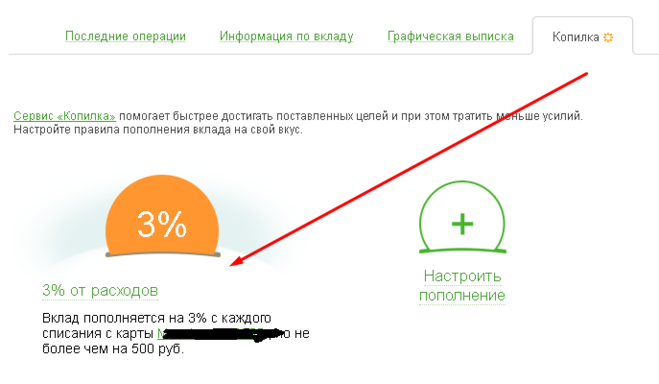

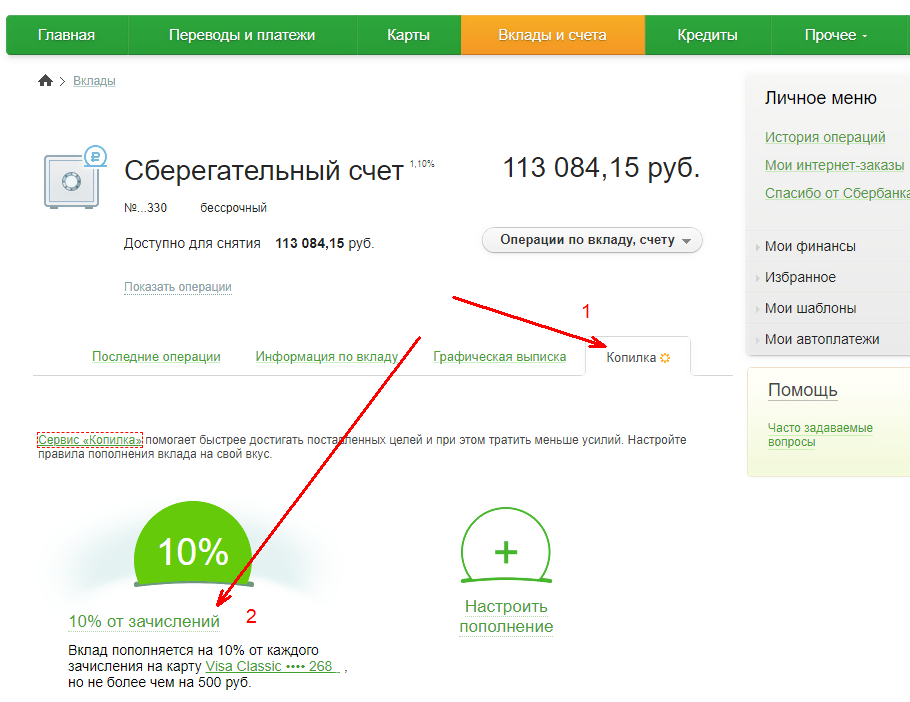

Услуга Копилка от Сбербанка представляет собой особый вклад, пополнение которого происходит само собой, без похода в отделение банка. При этом, деньги на этом вкладе аккумулируются, но не прирастают. Накапливаться может фиксированная сумма в месяц, пожеланию клиента, либо % от расходов. Можно также откладывать вычеты от зачислений, то есть % от поступивших на карту средств будет уходить на накопительный счет.

При этом, деньги на этом вкладе аккумулируются, но не прирастают. Накапливаться может фиксированная сумма в месяц, пожеланию клиента, либо % от расходов. Можно также откладывать вычеты от зачислений, то есть % от поступивших на карту средств будет уходить на накопительный счет.

Хотите зарабатывать на акциях? Подпишитесь на Телеграм-бот @birzevikbot — он рассылает биржевые новости, тренды, лекции — рекомендую и новичкам и профи.

Копилка активируется нажатием кнопки рядом с любой вашей картой на главной странице Сбербанк онлайн.

Как видите — есть 3 варианта копилки.

- Зачислять фиксированную сумму. Например, раз в неделю списывать в копилку по 10 тысяч, за год — около 500 тысяч — можно начать бизнес.

- Процент от зачислений, например, 15% от всех приходов. С зарплаты, с подработки и т.д.

- Процент от расходов. Интересное решение: больше тратим — больше копим.

О каждом списании в копилку вас уведомят смской.

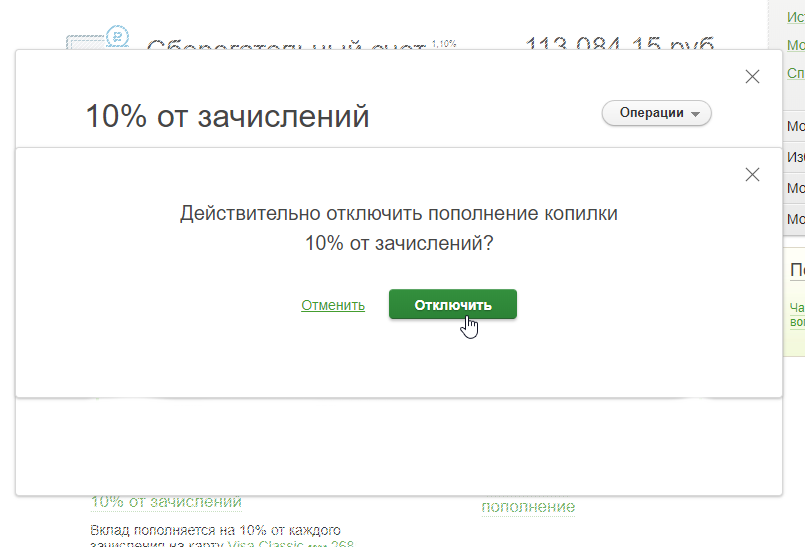

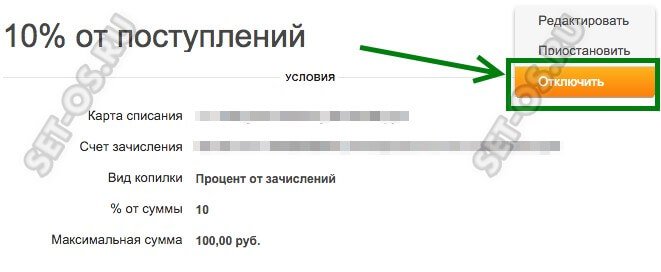

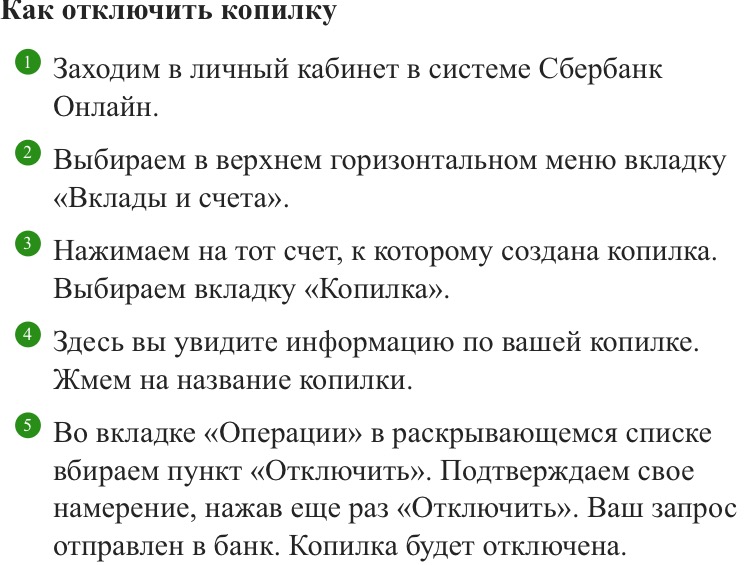

Как отключить копилку в Сбербанк онлайн

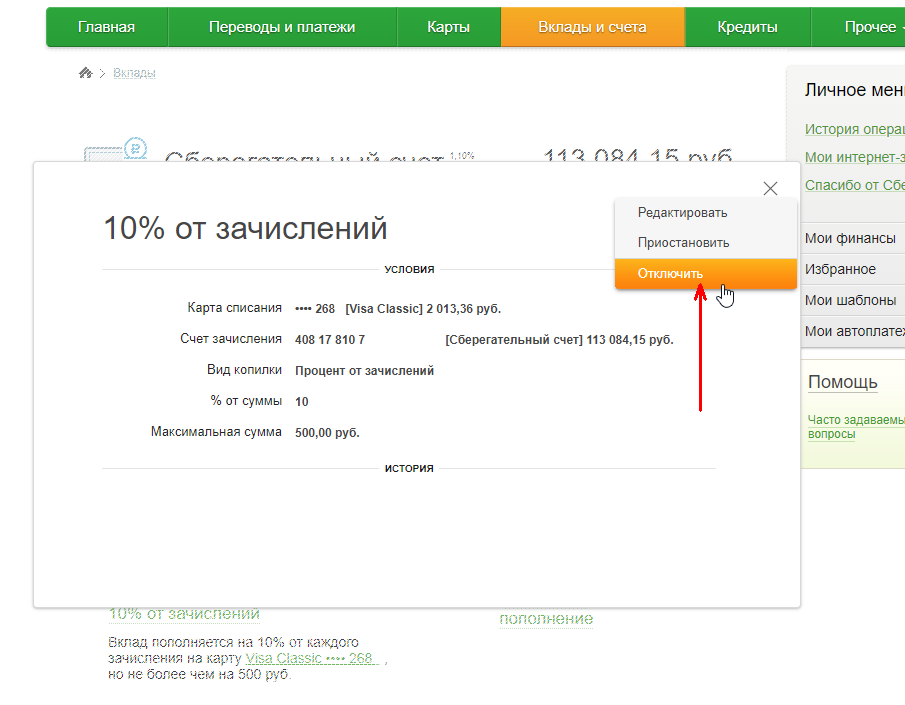

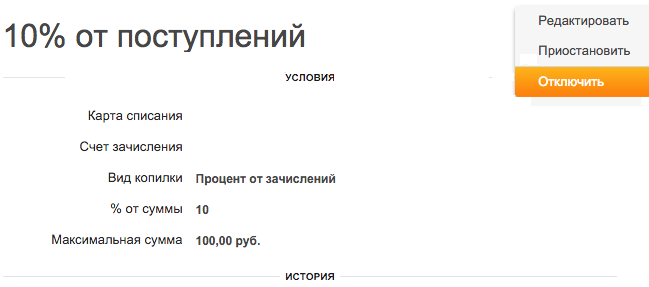

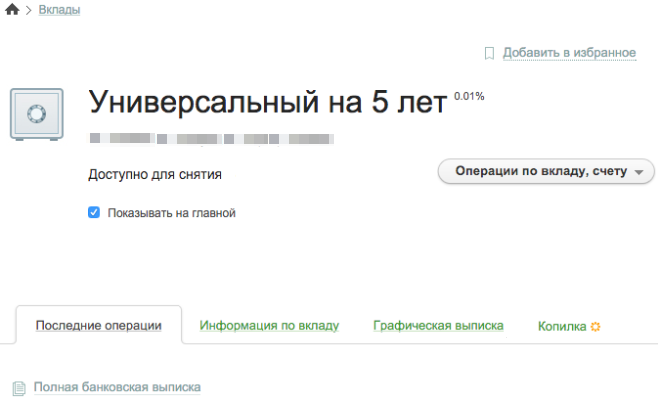

Открываете окно Вклады и счета, выбираете актуальный счет, затем в правом нижнем углу кликаете на кнопку Копилка. Раскрываете содержание действующей услуги, справа появляется поле для управления копилкой. Нажимаете на кнопку Отключить. Подтверждаете действие смс-паролем. Если использование копилки все же планируется в будущем, то в поле редактирования выберите Приостановить. Начисления будут остановлены, до следующей активации.

Функция нужна для накопления денег. Например, если вы решили накопить денег на отпуск, ремонт или покупку автомобиля. Можно указать накапливаемую сумму и как только она накопится, вам вам поступит уведомление об этом.

Отзывы о Копилке Сбербанка

Не всегда получается откладывать деньги — не хватает силы воли. Всегда есть соблазн потратиться. А настроив копилку, можно просто даже не думать о каких-то суммах, которые снимаются с карты. Необходимая сумма будет отложена. Причём можно делать это без особой нагрузки на бюджет.

—

Автор поста: Alex HodinarЯ так понимаю, эта услуга создана для тех, кто не умеет копить деньги. А таких людей много. Раз настроил и всё, можешь не беспокоиться. Отличный способ накопить на тот же отпуск. Допустим с зарплаты откладывается по 10%, пусть зарплата 120 тысяч, это 12 тысяч в месяц, 144 тысячи за год — вполне можно съездить на российский юг.

Частный инвестор с 2006 года (акции, недвижимость). Владелец бизнеса, специалист по интернет маркетингу.

Вклад «Пенсионный-плюс» в Сбербанке, условия на сегодня в 2021 году

Вклад Пенсионный плюс рассчитан на категорию граждан, получающих социальные выплаты. Речь идет не только о пожилых гражданах. Сегодня к категории пенсионеров относятся также военные и те, кто занимал государственную должность, но продолжают по-прежнему активно работать. К ним относятся граждане зрелого возраста, которые, тем не менее, получают социальные выплаты, но их доход ими не ограничивается.

Программа вклада Сбербанка «Пенсионный-плюс» рассчитана на все подобные категории пенсионеров. Открыть депозит сегодня могут граждане, которые получают социальные выплаты на дебетовую карту этой финансовой организации. При этом речь идет как о ПФР, так и об НПФ. Но не каждый платежный инструмент подходит для того, чтобы оформить вклад «Пенсионный-плюс» в Сбербанке.

Условия

Продукт доступен клиентам, получающим пенсию не только от ПФР, но и от негосударственных пенсионных фондов. Для открытия депозита сегодня необходимо быть держателем карты Maestro «Социальная». Чтобы ее оформить, нужно обратиться в отделение банка с паспортом и СНИЛС. Также с собой нужно иметь пенсионное удостоверение. Фонду, который осуществляет перечисления выплат, нужно сообщить реквизиты нового пластика. После этого пенсия будет начисляться на карту Maestro «Социальная». У пластика есть ряд преимуществ, таких как начисление 3,5 процентов на остаток (от суммы денежных средств на счете), программа лояльности «Спасибо от Сбербанка», в рамках которой можно накапливать и тратить бонусные баллы, настройка автоплатежей коммунальных услуг и пр.

Таким образом, «Пенсионный-плюс» вклад в Сбербанке дает возможность повысить доход гражданам, получающим социальные выплаты, а дебетовая карта дает своему держателю дополнительные привилегии.

Депозит «Пенсионный-плюс» в Сбербанке на сегодня имеет годовую ставку в 3,5%. Валюта вклада – рубли. Он открывается на 3 года и дает возможность частично снимать средства в течение этого периода. Если деньги не списывать, с учетом капитализации ставка может возрастать, а значит, доходность клиента Сбербанка будет становиться выше. Кроме того, клиент может вносить на счет дополнительные средства.

Минимальный размер вклада «Пенсионный-плюс» в Сбербанке на сегодня составляет 1 рубль. Клиент банка может самостоятельно решать, сколько средств он будет добавлять, а сколько снимать, чтобы ими распорядиться. Проценты начисляются каждые три месяца. Снимать средства, поступившие по ним, вы можете ежемесячно или поквартально. При капитализации вклада ставка вырастает до 3,67 процентов.

Как открыть депозит

Подать заявку вы можете прямо на сайте Выберу. ру. Когда банк примет решение, ответ поступит в СМС на номер вашего телефона. Для этого нажмите «Подать заявку» на странице вклада. Понадобится заполнить анкету, указать свои персональные данные, контактный телефон и имейл, уровень дохода.

ру. Когда банк примет решение, ответ поступит в СМС на номер вашего телефона. Для этого нажмите «Подать заявку» на странице вклада. Понадобится заполнить анкету, указать свои персональные данные, контактный телефон и имейл, уровень дохода.

Второй вариант – прийти в отделение Сбербанка с паспортом, пенсионным удостоверением и СНИЛС и написать заявление от руки. Но в этом случае вы рискуете потратить время впустую, если решение финансовой организации будет отрицательным.

Онлайн-заявка не означает, что вклад будет открыт дистанционно. Для его оформления необходимо прийти в офис Сбербанка. Но в случае одобрения вашего запроса вы можете быть уверены в том, что депозит будет открыт без каких-либо проблем.

При этом депозит вы можете оформить даже в том случае, если не получаете пенсию на карту Сбербанка. Для открытия депозита важно подтвердить сам факт начисления социальных выплат.

После подписания договора средства нужно внести через кассу финансовой организации на свой счет. При этом не обязательно использовать наличные. Перевод вы можете осуществить с карты или другого банковского счета.

При этом не обязательно использовать наличные. Перевод вы можете осуществить с карты или другого банковского счета.

Как пополнять и списывать средства

В рамках программы вклада «Пенсионный-плюс» будет оформлена карта Сбербанка Maestro «Социальная» («Активный возраст»). Ее выдадут вам на руки. Доставка пластика не предусмотрена, поэтому необходимо посетить офис банка. Списание и зачисление средств вы можете производить с помощью этого платежного инструмента различными способами:

- в интернете – с помощью приложения «Сбербанк Онлайн». Вы можете использовать как мобильную, так и полную версию сайта;

- с помощью СМС-сервиса «Мобильный банк» через телефон;

- в банкоматах и терминалах Сбербанка с функцией приема денежных купюр;

- наличными в кассе финансовой организации.

Безналичный перевод денег совершается с одной карты на другую через сторонние банки. Кроме того, держатели пластика «Активный возраст» могут воспользоваться специальным сервисом MasterCard MoneySend для удобного и быстрого пополнения счета.

Как проверить состояние счета

Вкладчик всегда может быть в курсе состояния своего счета. Проверять, сколько средств на депозите, клиенты Сбербанка могут следующими способами:

- по электронной почте. Сбербанк регулярно направляет отчет по имейл тем клиентам, которые оформили подписку;

- на мобильный телефон в рамках услуги «Мобильный банк»;

- в «Сбербанке Онлайн», запросив отчет за интересующий период;

- по телефону горячей линии. Вы можете позвонить на номер 900 и дождаться разговора с оператором, который сообщит вам о состоянии счета.

Досрочное снятие

Если клиент, открывший пенсионный вклада «Плюс» планирует снять деньги до истечения трехлетнего срока, доход за то время, что его средства были в Сбербанке, выдан ему не будет. Вернут только ту сумму, которая была изначально перечислена на счет. Досрочное расторжение договора, таким образом, невыгодно вкладчику, т. к. он не получает доходную часть по процентам.

Расторжение договора следует отличать от списания процентов вклада. Вы можете выбрать частичное или полное снятие тех средств, которые начисляются по ставке депозита, выбрав периодичность – каждый месяц или каждый квартал.

Депозит предполагает автоматическую пролонгацию по действующей процентной ставке. И количество таких продлений не ограничено.

Клиенты могут оформить доверенность или составить завещательное распоряжение на имя выбранного лица в соответствии с законодательством РФ. Те и другие документы должны быть заверены у нотариуса.

Как рассчитать доходность

Этот вопрос клиенту банка зачастую трудно решить самостоятельно. Сегодня для определения уровня дохода, который вы будете получать от вклада «Плюс» Сбербанка и других депозитов различных кредитно-финансовых учреждений, существует удобный и быстрый инструмент – калькулятор вкладов. Такая программа есть на сайте Выберу.ру. Чтобы рассчитать доход по вкладу «Сбербанк Пенсионный-плюс», воспользуйтесь онлайн-калькулятором на нашем финансовом портале.

Задайте интересующие вас параметры в окошках на странице депозита, отметив также вариант выплаты процентов – с капитализацией или на отдельный счет, и нажмите «Рассчитать». Программа дает возможность увидеть реальную доходность пенсионного вклада в Сбербанке с учетом суммы денежных средств, которую вы планируете держать в банке, а также возможных списаний и внесения денег на счет.

Чтобы узнать, сколько денег вы получите при закрытии вклада, определите, как вы собираетесь распоряжаться средствами депозита. Важно заранее запланировать, будет ли происходить капитализация (прибавление к общей сумме начисленных по ставке средств) вклада «Пенсионный плюс» или вы будете снимать проценты каждые три месяца.

После этого внесите в полях калькулятора на странице Выберу.ру размер сумму на счете, валюту и срок действия депозита. Пенсионный вклад «Плюс» предполагает срок в 3 года, а значит, этот период и следует отметить в программе.

Клиенты Сбербанка жалуются, что не могут вывести с «подростковых» счетов средства

Судя по всему, открывая подростку карту, банк заключает с ним договор о ведении счета, иными словами, договор хранения денежных средств, указывает Токарев. Обычно такой договор предусматривает условие, что банк готов выдать средства с этого счета, но только тому, кто его открыл.

Обычно такой договор предусматривает условие, что банк готов выдать средства с этого счета, но только тому, кто его открыл.

«Но при этом банк отказывается выдавать средства, зачисленные с этого счета на какой-то специальный счет под какую-то особую цель. И здесь, получается, банк аргументирует это тем, что, забрав с этого спецсчета средства, клиент не получит положенную ему доходность. То есть в определенном смысле будет нанесен вред имущественному положению несовершеннолетнего. Но возникает коллизия, ведь вклад отзывает не родитель и не опекун, а сам несовершеннолетний клиент, который вправе распоряжаться своим имуществом без согласия родителей, когда речь идет о некрупной сделке. Это похоже на то, как подросток сам покупает себе еду в фастфуде или продает подаренный ему дедушкой велосипед — в этих случаях он тоже не должен спрашивать согласия родителей. Поэтому рассматриваемая ситуация требует разрешения именно в судебном порядке», — поясняет Токарев.

Апеллировать в данной ситуации он предлагает тем фактом, что банк вводит юного вкладчика в заблуждение и сам неверно понимает нормы гражданского законодательства в части запрета на совершение действий, причиняющих ущерб несовершеннолетнему лицу. С одной стороны, банк при выдаче денежных средств со счета несовершеннолетнего должен удостовериться, что подросток действует разумно и снятие средств не нанесет ему материального ущерба в будущем. Но, с другой стороны, банк не вправе отказывать подростку в снятии средств, так как именно с подростком заключал договор о банковском счете или вкладе. И подросток волен действовать самостоятельно, в то время как вопрос крупности сделки здесь не определен.

С одной стороны, банк при выдаче денежных средств со счета несовершеннолетнего должен удостовериться, что подросток действует разумно и снятие средств не нанесет ему материального ущерба в будущем. Но, с другой стороны, банк не вправе отказывать подростку в снятии средств, так как именно с подростком заключал договор о банковском счете или вкладе. И подросток волен действовать самостоятельно, в то время как вопрос крупности сделки здесь не определен.

«Одновременно вопрос определения крупности и наступления негативных последствий банк пытается возложить на органы опеки, чтобы они выдали документ согласия на выдачу денежных средств с вклада, но органы опеки принимают решение, исходя из текущего материального положения ребенка, и не могут заведомо рассчитывать и знать материальные последствия для клиента, если вклад будет закрыт. Поэтому и не могут выдать соответствующий документ, не могут ограничить подростка как клиента банка в его законном праве на снятие средств, — разъясняет нюансы Токарев.

что это такое, как снять или перевести деньги, проверить счет / 01.

01.2021

01.2021Prostobank.ua рассказывает, что такое «Копилка», как пользоваться услугой и как можно использовать деньги максимально выгодно для клиента.

Что такое «Копилка» в ПриватБанкеКопилка от ПриватБанка представляет собой программу для клиентов ПриватБанка, которая дает возможность накапливать средства. Важно отметить, что деньги не только копятся на личном счете, но на них еще идет начисление процентов.

Все действия по управлению услугой «Копилка» с легкостью можно произвести онлайн, без посещения отделения ПриватБанка: подключение/отключение услуги, проверка баланса, снятие средств со счета, изменение условий накопления.

Механизм накопления средств в «Копилке» следующий:

- заданная вами фиксированная сумма поступает на счет для накопления ежемесячно

- каждое поступление средств или каждая трата сопровождается округлением и переводом суммы этого округления на счет для накопления.

И в том и другом случае идет начисление процентов на остаток.

Один из наиболее популярных способов управления параметрами накопления средств в «Копилке» посредством интернет-банкинга Приват24 или мобильного приложения Приват24.

Доступ к сервису автоматически получает каждый клиент ПриватБанка.

Сервис позволяет получать информацию о состоянии вклада и самостоятельно менять условия накопления, их параметры, добавлять или удалять карты. Также можно без посещения банка пополнить накопительный счет или снять средства.

Также для входа в «Копилку» можно воспользоваться терминалом самообслуживания ПриватБанка. Авторизация даст доступ к полной информации по сервису «Копилка» и управлению (изменение параметров накопления средств, пополнение или снятие денег).

Как снять деньги с «Копилки» ПриватбанкаСредства автоматически поступают на счет накопления и, при необходимости, всегда доступны для снятия в любой момент.

Порядок действий для снятия средств через Приват24:

- Осуществить авторизацию в Приват24.

- Кликнуть меню «Мои счета».

- Перейти в раздел «Копилка».

В открывшемся меню управления «Копилкой» можно получить информацию про текущий баланс, процентными ставками и сроках окончания вклада. Под информацией про баланс и параметры вклада имеется кнопка «Снять средства».

До снятия средств с «Копилки» каждый клиент получает информацию про размер начисленных процентов, о сроке завершения и о сумме процентов, которая будет утеряна в случае досрочного снятия. Ознакомившись с информацией у клиента есть возможность выбрать одну из перечисленных опций: «Снять часть суммы» (для этого потребуется ввести требуемую сумму), «Снять всю сумму» или же «Отменить».

Операции по снятию накопленных средств с «Копилки» требуют подтверждения через SMS сообщение. В случае подтверждения на экране появится сообщение про успешное выполнение операции и сроках перевода денег (обычно в течение одного календарного дня).

В случае подтверждения на экране появится сообщение про успешное выполнение операции и сроках перевода денег (обычно в течение одного календарного дня).

Порядок действий для снятия средств через терминал самообслуживания ПриватБанка:

- Авторизироваться через карту ПриватБанка или же посредством мобильного телефона

- Выбрать раздел «Банковские операции».

- Перейти в «Копилка».

- Ознакомиться с балансом по сервису.

- Выбрать «Частичное» или «Полное» снятие средств.

- Выделить карту, которая будет использована для перечисления денег.

- Подтвердить выбранную операцию.

Обращаем внимание, что терминал самообслуживания ПриватБанка дает возможность как снять деньги с накопительного счета, так и увидеть баланс и менять параметры накопления.

Снять накопленные средства с «Копилки» можно и в отделении ПриватБанка.

Отключение «Копилки» через терминал самообслуживания ПриватБанкаОтключить сервис накопления средств можно как онлайн, посредством интернет-банкинга или приложения Приват24 или же при непосредственном посещении отделения Приватбанка.

Чтобы отключить «Копилку» онлайн в Приват24, читайте пошаговую инструкцию здесь.

Чтобы отключить «Копилку» онлайн в терминале самообслуживания ПриватБанка необходимо:

- Авторизироваться в системе посредством пластиковой карты или мобильного телефона.

- Дальнейшие действия идентичны с отключением через Приват24.

Важно помнить, что операцию по отключению сервиса накопления необходимо повторить для каждого актуального на данный момент условия накопления. После вышеперечисленных действий услуга «Копилка» будет деактивирована и в дальнейшем деньги с карты на сервис накопления переводиться перестанут.

В случае необходимости услугу «Копилка» от ПриватБанка с такой же легкостью можно подключить заново.

Проверка состояния счета по сервису накопления средств «Копилка»Каждый клиент хочет контролировать состояние своего счета. ПриватБанк предоставляет возможность дистанционно узнать, сколько денег в Копилке.

Воспользовавшись одним из нижеперечисленных способов можно узнать состояние счета по «Копилке»:

- телефон горячей линии 3700

- Приват24

- терминал самообслуживания ПриватБанка

- банкомат ПриватБанка

- СМС на номер 7660 с текстом KOPI

- отделение ПриватБанка.

При помощи этих способов можно узнать остаток средств в «Копилке», а также узнать параметры вклада, сумму процентов на счету и получить выписку по накопительному счету.

Читайте также: «Ответы на популярные вопросы клиентов Приватбанка и отзывы о работе банка»

Что такое «Копилка» от Сбербанка и как её использовать

Что такое «Копилка» от Сбербанка

В перечне бесплатных услуг Сбербанка онлайн есть сервис «Копилка». Данная услуга позволяет автоматизировать процесс накопления ваших средств на определённые цели.

Допустим, вы решили откладывать определённую сумму денег каждый месяц с вашей зарплаты, поступающей на счёт карты, так вот, «Копилка» позволяет сделать этот процесс автоматическим.

Все будет происходить автоматически, нужно только один раз настроить. Копилка от Сбербанка позволяет аккумулировать ваши отчисления на определённом вкладе. Размер отчислений может быть фиксированным или исчисляться в процентном выражении от суммы пополнения карточного счета или суммы ваших расходов за день. Периодичность отчислений также можно настраивать. За предоставление этого сервиса банк не берет никаких комиссий.

Как подключить «Копилку» от Сбербанка

Подключается услуга «Копилка» в личном кабинете Сбербанк Онлайн. Для этого нужно на главной странице найти меню с командами управления вашей банковской картой.

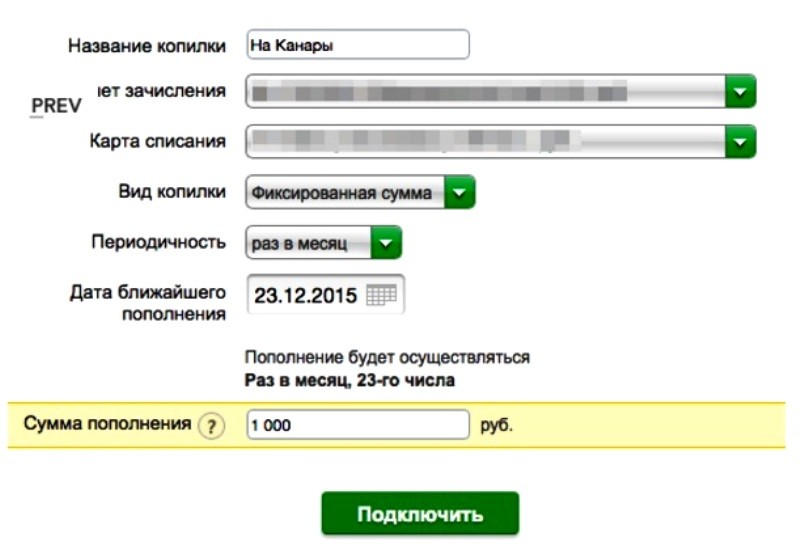

Меню с командой КопилкаДалее выбираем эту командуПосле чего выскочит окошко с настройками сервиса следующего вида.

Три изображения, представленные выше, отображают, какие настройки есть в сервисе «Копилка». Как видите, все настройки достаточно простые, и особых навыков не требуют.

В настройках несколько полей, которые перед подключением необходимо заполнить.

Первое поле «Счёт зачисления». В этом поле выбираете вклад или счёт, где будут храниться ваши отчисления. Если у вас нет открытых вкладов или счетов, то их необходимо создать перед подключением «Копилки».

Второе поле «Карта списания». В этом поле необходимо выбрать из списка карту, с которой будут списываться денежные средства в вашу копилку.

Третье поле «Вид копилки». Здесь нужно выбрать метод денежных отчислений. В зависимости от того, какой пункт вы выбираете, будет меняться общий вид окошка настроек «Копилки».

При выборе некоторых пунктов, могут появляться дополнительные поля. Как выглядит окно настроек при выборе разных пунктов меню можно посмотреть на рисунках выше.

После заполнения всех полей нужно сохранить все изменения, для этого надо нажать кнопку «Подключить».

Как редактировать или отключить сервис «Копилка» в Сбербанк Онлайн

После подключения услуги «Копилка», этот сервис можно отключить в любое время. Также его можно поставить на время на паузу. Для этого надо перейти в меню команд по управлению вклада (или счета) к которому вы подключили данный сервис. Редактирование правил отчислений с помощью «Копилки» также происходит через меню команд по управлению вкладом (или счётом).

Также его можно поставить на время на паузу. Для этого надо перейти в меню команд по управлению вклада (или счета) к которому вы подключили данный сервис. Редактирование правил отчислений с помощью «Копилки» также происходит через меню команд по управлению вкладом (или счётом).

Поделиться ссылкой:

ПохожееДиги-копилка | SEB

Диги-копилка – это новое решение для накопления денежных средств, которое округляет уплаченные карточкой суммы до полного евро и перечисляет разницу между округленной и уплаченной суммой с Вашего расчетного счета на накопительный вклад к утру следующего дня. Таким образом, Ваши денежные запасы на накопительном вкладе начнут медленно, но верно расти.

В зачет карточных платежей идут все платежи по связанным с Вашим расчетным счетом дебетовым карточкам, в т. ч. платежи по дебетовым карточкам, совершенные через Интернет.

Принцип действия Диги-копилки прост:

- Hапример, если Вы оплачиваете карточкой 6,40 евро, то к утру следующего дня на накопительный вклад будет перечислена сумма в размере 60 центов (разница между суммой платежа, округленной до следующего полного евро, и реальной суммой платежа: 7,00 – 6,40).

- Если в течение дня Вы расплачиваетесь карточкой несколько раз, то сумма каждого карточного платежа округляется отдельно и вся накопленная за день сумма перечисляется на накопительный вклад одним разом к утру следующего дня.

- Если сумма карточного платежа выражается в виде полного евро (например, 2,00 евро), то данная сумма не округляется и по данной операции денежные средства на накопительный вклад не перечисляются.

B любое время Вы можете делать на вклад дополнительные взносы как с помощью перечисления, так и в виде наличности.

Хороший обзор всех перечислений по Диги-копилке Вы получите в интернет-банке.

Чтобы начать делать накопления с помощью Диги-копилки, заключите договор, сделав несколько нажатий кнопок в интернет-банке или обратившись в ближайшую банковскую контору SEB.

Перечисление в Диги-копилку не производится в следующих случаях:

- Забронированные платежи: при накоплении денежных средств на накопительном вкладе с помощью Диги-копилки в зачет в конце дня не идут забронированные платежи.

Платеж учитывается в тот день, когда деньги реально снимаются с Вашего расчетного счета.

Платеж учитывается в тот день, когда деньги реально снимаются с Вашего расчетного счета. - Аннулированные операции: при аннулировании карточной операции центы, которые уже ранее были перечислены на накопительный вклад, обратно на расчетный счет не перечисляются.

- На расчетном счете нет свободных денежных средств: в этом случае перечисление на накопительный вклад не переносится на более поздний срок, перечисление частичной суммы также не совершается.

- Перечисления: перечисления через интернет-банк в зачет не идут, учитываются только платежи, совершенные дебетовой карточкой в интернет-магазинах. Перечень дебетовых карточек Вы найдете на домашней странице в разделе дебетовых карточек.

- Cумма карточного платежа в виде полного евро: Если сумма карточного платежа выражается в виде полного евро, то данная сумма не округляется и по данной операции денежные средства на накопительный вклад не перечисляются.

Действие договора

Договор на Диги-копилку является бессрочным. Если в течение шести месяцев подряд с расчетного счета не будет совершено ни одного перечисления на накопительный вклад в рамках договора на Диги-копилку, то договор прекращается автоматически. Договор прекращается также и в том случае, если Вы закрываете связанный с Диги-копилкой расчетный счет или накопительный вклад.

Выплаты с накопительного вклада

Денежные средства, накопленные с помощью Диги-копилки, Вы можете в любой момент перечислить с накопительного вклада на расчетный счет и при желании оттуда воспользоваться ими. Выплаты с накопительного вклада производятся в соответствии с условиями договора на накопительный вклад. Если Вы хотите получить деньги с накопительного вклада быстрее, чем через три дня, то Вам следует заплатить плату за обслуживание: размер этой платы Вы найдете в прейскуранте накопительного вклада.

Сколько стоит заключение договора на Диги-копилку?

Заключение договора на Диги-копилку и накопление средств с помощью Диги-копилки является бесплатным: автоматические перечисления с расчетного счета на накопительный вклад ничего не стоят.

Можно ли с помощью Диги-копилки копить деньги и с платежей по кредитной карточке?

Нет, копить деньги на накопительном вкладе с помощью Диги-копилки можно только с платежей по дебетовой карточке.

Могу ли я связать свой договор на Диги-копилку со счетом ребенка?

Нет, договор связан только с Вашим собственным расчетным счетом и накопительным вкладом. Для ребенка Вы можете при желании заключить его собственный договор на Диги-копилку.

Могу ли я автоматически перечислять центы, накопленные с помощью Диги-копилки, на счет своего ребенка?

Центы, накопленные с помощью Диги-копилки, невозможно автоматически перечислять на расчетный счет другого лица, только на Ваш собственный расчетный счет.

Если я произвожу оплату дебетовой карточкой в иностранном интернет-магазине в другой валюте, то каким образом будет рассчитываться накапливаемая сумма?

Основанием для расчета будет служить сумма, конвертированная в евро.

Как я могу получить деньги, накопленные с помощью Диги-копилки?

Денежные средства, накопленные с помощью Диги-копилки, Вы можете получить в любой момент, перечислив деньги с накопительного вклада обратно на расчетный счет. На выплату денег с накопительного вклада распространяются условия договора на накопительный вклад. Перечисление денег с накопительного вклада на расчетный счет является бесплатным, если перечисление производится на третий календарный день с момента получения распоряжения. Если же Вы хотите получить деньги быстрее, то для перечисления действует плата за обслуживание в соответствии с прейскурантом накопительного вклада.

Могу ли я заключить для себя договор на Диги-копилку, если у меня оформлен расчетный кредит?

Да, Вы можете это сделать. Платежи по Диги-копилке не осуществляются за счет лимита расчетного кредита. В зачет будут идти только платежи, совершенные по дебетовой карточке.

отключить службу очень просто

Многие люди стремятся к сбережениям. Часто открывают вклады или просто оставляют деньги на карте, чтобы накопить на что-то нужную сумму или убедиться, что они на всякий случай. Клиентам Сбербанка предлагается множество подобных услуг, в том числе «Копилка». Многие клиенты пользуются этой услугой, но у тех, кому она не нравится, часто возникают вопросы, связанные с ее отключением.

Часто открывают вклады или просто оставляют деньги на карте, чтобы накопить на что-то нужную сумму или убедиться, что они на всякий случай. Клиентам Сбербанка предлагается множество подобных услуг, в том числе «Копилка». Многие клиенты пользуются этой услугой, но у тех, кому она не нравится, часто возникают вопросы, связанные с ее отключением.

В этой статье мы рассмотрим, как в Сбербанке отключить «Копилку».

Копилка Особенности

«Копилка» — это достаточно удобный сервис, который позволяет быстро и легко накопить на карте необходимую сумму, не прилагая никаких усилий, делая небольшие отчисления. Однако в некоторых случаях клиент хочет отключить эту услугу по разным причинам. Эта процедура стандартна для всех.

Как отключить услугу «Копилка» в Сбербанке? Об этом ниже.

Банковские условия

Когда Сбербанк подключает услугу «Копилка», вы можете выбрать один из 3-х вариантов проведения отчислений, выбор более подходящего предоставляется клиенту.

При переводе процентов в Копилку движение денег между вашими счетами не учитывается.

Очень редко случается, что клиент соглашается подключить опцию сразу во время обработки продукта банка. Большинство случаев сводятся к тому, что клиенту предлагают регистрацию накопительной услуги, и если он соглашается, то выбирают для него лучший вариант. При выборе варианта происходит обсуждение дополнительных условий (размер или процент отчислений, сроки удержания средств с карты) Сбербанка «Сбербанк».Отключить опцию довольно просто.

Типы копилок

К особенностям данной услуги относится автоматический и быстрый перевод средств на кошелек. На сегодняшний день клиент имеет право выбрать из списка опций одну или несколько для нескольких или одну карту:

- Удержание процентов на понесенные расходы. Значение устанавливается в процентах и применяется к сумме ежедневных расходов. В расходы в этом случае входят процессы вывода денег и переводов, оплата покупок, в том числе через Интернет.

При этом варианте выплаты по кредитам и переводы между своими счетами не учитываются.

При этом варианте выплаты по кредитам и переводы между своими счетами не учитываются. - Удержание процентов по переводам на карту. Клиент определяет процент, который будет сниматься после каждой записи на его карту. Кроме того, установлен допустимый предел, чтобы предотвратить непредвиденный перерасход. Этот вариант наиболее удобен для зарплатных карт, когда с каждого платежа на депозит отправляется определенная сумма. Транзакции возврата не включают возврат средств или перевод между своими счетами.Есть вариант накопления в зависимости от поступлений на карту.

- Фиксированное. В этом случае клиент устанавливает период для удержаний. Это может быть определенный день недели или число, квартал, месяц, раз в неделю и т. Д. В том числе должна быть указана сумма, которая будет переведена на «кошелек». И тогда в указанный день и в указанных размерах осуществляется перевод. Благодаря «Мойке» Сбербанка появляется возможность сэкономить определенную сумму. В редких случаях отключайте сервис, который нужен людям.

Способы оформления

Подключить «Копилку» в Сбербанке к вкладу можно несколькими способами:

- Позвоните в контакт-центр. Для этого необходимо иметь под рукой карту и паспорт для озвучивания информации, чтобы сотрудник мог удаленно идентифицировать клиента (без раскрытия ПИН-кода карты). Оператор сможет рассказать о необходимости выполнения дополнительных настроек и дать указание клиенту выбрать наиболее подходящий тип копилки для клиента.

- Обратиться с паспортом или картой в офис банка (потребуется ввести ПИН-код для подтверждения владения). Этот способ достаточно удобен, так как позволяет сразу произвести необходимые действия, если они недоступны: открыть депозитный счет, подключить Мобильный банк. Для подключения Мобильного банка необходимо заполнить заявку, а для открытия депозитного счета — подписать договор обслуживания и депозита и написать заявку.

- Самостоятельно, воспользовавшись услугой Сбербанк-онлайн .

Работать с интернет-банком достаточно просто, потому что есть множество подсказок и меню, удобных в использовании. Мобильный банк здесь также активируется в определенном разделе и подается заявка на открытие депозитной карты-вклада «Копилка» в Сбербанке.

Работать с интернет-банком достаточно просто, потому что есть множество подсказок и меню, удобных в использовании. Мобильный банк здесь также активируется в определенном разделе и подается заявка на открытие депозитной карты-вклада «Копилка» в Сбербанке.

Как отключить услугу, пойдет речь дальше.

Проверка сбережений

Для контроля остатка средств создана система SMS-оповещений. Каждый перевод сопровождается получением информации о сумме дохода по депозиту и остатку на данный момент, в том числе о том, что любая транзакция не может быть проведена из-за ограниченного остатка на счете.Чтобы превысить лимит, вам необходимо получить подтверждение, которое также будет указано в уведомлении. В интернет-банке «Копилка» хранится как отдельный счет, где вы всегда можете увидеть баланс и оценить ситуацию.

Настройки

Клиенты отметили удобное расположение счета «Копилка» в «Сбербанк Онлайн», что позволяет получать информацию о сумме дохода (см. Выписку) и остатке. Причем опция «Информация о депозите» позволяет изменить настойку так, чтобы появилась возможность выбрать другие варианты зачисления, если тот, который настроен изначально, по каким-то причинам не подошел.

Причем опция «Информация о депозите» позволяет изменить настойку так, чтобы появилась возможность выбрать другие варианты зачисления, если тот, который настроен изначально, по каким-то причинам не подошел.

Полезные функции

Клиентам очень удобно, что сервис не позволяет оставить карту в минусе или снять с нее полный остаток. В таких ситуациях клиент будет проинформирован о дефиците на счете. Если счет не пополнится в течение 10 дней, операция будет отменена, а если сумма пополнения превысит установленный клиентом лимит, ему необходимо будет отправить SMS-подтверждение. Человек всегда может использовать свою «Копилку».

Отключение услуги

Итак, вам нужно отключить «Копилку» от Сбербанка. Что для этого нужно?

Может понадобиться, если заказчик сменит рабочее место. Просто ему уже не нужна услуга накопления средств. Также возможно, когда карта закрыта или если зарплатная карта больше не выполняет такую функцию. Перед отключением услуги стоит ознакомиться с основными правилами и еще раз взвесить решение об отключении.

Инструкция по отключению «Копилки»

Как отключить «Копилку» в Сбербанке через СМС? Этот вопрос задают часто. Мы с этим разберемся.

На сегодняшний день существует несколько способов отключить услугу: через контакт-центр, через «Сбербанк Онлайн» и через отделение банка. Самостоятельно клиент может в любой момент отключить услугу через интернет-банк.

Через «Сбербанк Онлайн» необходимо поступить следующим образом:

- Заходим в пункт «Депозиты и счета» или подраздел «Депозиты».

- Мы видим список всех депозитов, которые есть у клиента, с указанием остатка, доступной для снятия суммы, годовых процентов и срока действия.

- Щелкаем по нужной нам учетной записи. В списке функций ниже выберите копилку.

- В том случае, если на этом аккаунте настроено несколько копилок, выберите ту, которую хотите удалить.

- Далее откроется окно настроек с лимитом, процентами, картой для отчисления и периодичностью.

- В углу слева выберите «Отключить».

Вы также можете изменить настройки или просто приостановить службу, нажав соответствующую клавишу.

Вы также можете изменить настройки или просто приостановить службу, нажав соответствующую клавишу. - Для отключения услуги «Копилка» клиенту необходимо будет подтвердить операцию ключом, который он получит из SMS-сообщения.

Если у клиента есть средства на балансе, есть смысл перевести их на карту. Это можно сделать через раздел «Платежи и переводы» после указания номера счета, выбора его из списка и указания размера.

Как отключить депозит «Копилка» в Сбербанке?

Для обращения в отдел необходимы документы, подтверждающие статус клиента:

- Карта, на которую нужно будет ввести ПИН-код, чтобы сотрудник банка мог понять реальную принадлежность клиента к клиенту.

- Паспорт или другой документ с фотографией (паспорт, водительское удостоверение).

Сотруднику банка необходимо будет сообщить номер «Кошелька», который необходимо закрыть.И сразу в офисе можно перевести на карту или вывести остаток средств.

Как отключить «Копилку» от Сбербанка от телефона?

Инструкция по отключению «Копилки» Сбербанка через телефон тоже довольно проста. Необходимо обратиться в Контакт-центр с просьбой закрыть депозит. Сотрудник попросит клиента предоставить ему идентификационные данные: номер карты, номер счета «Копилки», паспортные данные и так далее.Поэтому вам следует заранее подготовить или просмотреть эти данные, чтобы потом озвучить их. Также оператор попросит сообщить ему номер счета для перевода на него баланса из Копилки, если таковая имеется.

Необходимо обратиться в Контакт-центр с просьбой закрыть депозит. Сотрудник попросит клиента предоставить ему идентификационные данные: номер карты, номер счета «Копилки», паспортные данные и так далее.Поэтому вам следует заранее подготовить или просмотреть эти данные, чтобы потом озвучить их. Также оператор попросит сообщить ему номер счета для перевода на него баланса из Копилки, если таковая имеется.

Другие варианты

Как иными способами отключить «Копилку» на карте Сбербанка?

На сегодняшний день вариантов отключения сервиса нет. В этом клиенты видят определенные неудобства, привыкшие к удаленному ведению базовых банковских операций.

Однако только что отключенная опция — довольно удобный сервис для накопления. Клиенты рассказывают о преимуществах сервиса в автоматизации процессов и возможности изменить настройки или снять деньги в любой момент.

Отзывы клиентов

Подавляющая часть отзывов об услуге «Копилка» положительная. Клиенты отмечают удобство создания резервного фонда, который из небольших сумм, откладываемых каждый месяц, через год формируется в достаточно большой.Это уже позволит без всяких кредитов покупать дорогие товары.

Клиенты отмечают удобство создания резервного фонда, который из небольших сумм, откладываемых каждый месяц, через год формируется в достаточно большой.Это уже позволит без всяких кредитов покупать дорогие товары.

Более того, с таким вкладом можно получать проценты на остаток, хотя они весьма незначительны. Кроме того, у клиентов есть возможность изменить типы «Копилки» или выбрать несколько вариантов одной или нескольких карт с условием перевода на различные депозиты.

Разобрали, как отключить «Копилку» от Сбербанка и вернуть деньги.

Как отключить «Копилку» в Сбербанке? Услуга «Копилка» в Сбербанке: условия, отзывы

Сбербанк постоянно радует своих клиентов выпуском новых сервисов.У каждого есть свои преимущества, поскольку он позволяет решать конкретные задачи. Одна из них — это услуга «Копилка» в Сбербанке. Что это такое, будет рассказано в статье. Это необходимо для защиты от затрат по кредиту и для совершения крупных покупок. В сервисе есть правила подключения, отключения и использования.

Essence

Многие активно пользуются услугой «Копилка» в Сбербанке. Что это? Это виртуальный вклад. Для накопления денег не нужно посещать отделение банка.С помощью сервиса можно накапливать личные средства, но не увеличивая их. За сохранность денег покупателям можно не беспокоиться, ведь они находятся под надежной защитой.

Условия

Услуга идеальна для тех, кто не умеет экономить. Отчислений будет практически незаметно, а за год может накопиться большая сумма. Условия «Копилки» Сбербанка очень хорошие.

Опция подключается к разным банковским картам, необходим карточный или депозитный счет, а также активация.

Подключение осуществляется только с дебетовой карты, с кредитной не работает.

Процедуры списания между счетами, операции возврата не учитываются.

Вы можете в любой момент отключить услугу или изменить настройки (только читайте, как отключить Копилку Сбербанка). Все просто и прозрачно.

Термины «Копилка» от Сбербанка вполне приемлемы. Сервис предоставляет клиентам эффективное управление средствами. Если он вам не нужен, вы можете прекратить его использование в любой момент.Вам просто нужно научиться отключать «Копилку» в «Сбербанк Онлайн». Личный кабинет станет удобным вариантом для проведения этой процедуры.

Сервис предоставляет клиентам эффективное управление средствами. Если он вам не нужен, вы можете прекратить его использование в любой момент.Вам просто нужно научиться отключать «Копилку» в «Сбербанк Онлайн». Личный кабинет станет удобным вариантом для проведения этой процедуры.

Типы копилок

Перед тем, как вы узнаете, как пользоваться «Мойкой» Сбербанка, необходимо ознакомиться с ее типами:

- Перевод определенной суммы. Клиент определяет сумму и дату перевода денег. Например, зарплата приходит каждый месяц 27 числа. Клиент может установить дату списания в «Копилку» 28 числа.Получается, что каждый месяц будет переводиться определенная сумма.

- Переводы на счет переводов. Этот вид услуг идеален для тех клиентов, которые получают средства на карточный счет. При каждой операции по депозиту средства будут переводиться на сберегательный счет. Будет зафиксирована не фиксированная сумма, а проценты. Сбербанк «Сбербанка» в этом случае позволит отложить крупную сумму.

Например, если на карту зачислено 10 000 рублей, то под 20% будет перечислено 2 000 рублей.

Например, если на карту зачислено 10 000 рублей, то под 20% будет перечислено 2 000 рублей. - Переводы расходов. Переводы на карту производятся по расходным операциям. Если выставить 10%, то при стоимости 1000 рублей будет перечислено 100 рублей.

Каждый клиент может выбрать для себя приемлемый вариант обслуживания. Как подключить и как отключить «Сбербанк» Сбербанк — не зависит от типа услуги.

Возможности подключения

Нужно знать не только как отключить «Копилку» Сбербанка, но и как ее подключить.Эта процедура очень проста. Необходимо зайти на сайт «Сбербанк Онлайн» и выбрать карту, к которой будет подключена услуга. Вход в офис осуществляется через пароль и логин.

Вам нужно найти раздел «Подключение копилки». Откроется окно для заполнения деталей, куда вам нужно ввести данные. Затем их следует проверить и подтвердить. Если вам необходимо подключиться к депозитному счету, то при заполнении реквизитов вам необходимо выбрать этот счет.

После согласованных операций деньги будут переведены на счет в установленном размере. Например, одобрено 10%. Это означает, что при любом зачислении на карту эта сумма будет переведена в «Копилку». Подключение довольно простое. Нравится механизм действия. Теперь у вас есть ответ на вопрос, как пользоваться «Мойкой» Сбербанка. Сервис позволяет накапливать средства, а также контролировать оборот по счету посредством смс-информирования. Как отключить «Копилку» Сбербанка, может заинтересовать тот случай, если вы не хотите пользоваться услугой.

Например, одобрено 10%. Это означает, что при любом зачислении на карту эта сумма будет переведена в «Копилку». Подключение довольно простое. Нравится механизм действия. Теперь у вас есть ответ на вопрос, как пользоваться «Мойкой» Сбербанка. Сервис позволяет накапливать средства, а также контролировать оборот по счету посредством смс-информирования. Как отключить «Копилку» Сбербанка, может заинтересовать тот случай, если вы не хотите пользоваться услугой.

Отключение

Как отключить «Копилку» в «Сбербанк Онлайн»? Вот как пошагово выполняется эта операция:

- Зайдите в сервис «Сбербанк Онлайн».

- Выберите раздел «Депозиты и векселя», а затем найдите счет, к которому привязана услуга.

- В разделе «Операции» в открывшемся окне необходимо нажать «Отключиться».

- Подтвердите действие.

Это ответ на вопрос, как отключить «Копилку» в «Сбербанк Онлайн».Запрос будет отправлен в банк, после чего клиент не сможет воспользоваться услугой. Как еще можно отключить Копилку? Личный кабинет Сбербанк Онлайн можно и нельзя использовать, так как эту процедуру также выполняют сотрудники. Вам необходимо обратиться в офис, взяв паспорт.

Как еще можно отключить Копилку? Личный кабинет Сбербанк Онлайн можно и нельзя использовать, так как эту процедуру также выполняют сотрудники. Вам необходимо обратиться в офис, взяв паспорт.

Особенности услуги

Возможности услуги:

- Не требует оплаты: приложение создано для удобства клиентов.Подключение, использование и отключение также бесплатны.

- Есть ограничения на неотрицательный баланс. Если на карте недостаточно средств для пополнения «Копилки», операция не проводится. Держится, если средства зачисляются в течение 10 дней.

- Если соответствующей суммы нет, то пользователь получает SMS-уведомление с номера 900 или на электронный почтовый ящик. Если вы не используете код подтверждения, то средства не переводятся.

Особенностью является возможность выбора цели накопления.Клиент может указать, на что он копит деньги. Обычно выбирают недвижимость, крупные покупки, путешествия. С указанием цели вы сможете установить дату и окончательную сумму. Подключается Сбербанком «Копилка» на 5 лет.

Подключается Сбербанком «Копилка» на 5 лет.

Проверка остатка

Узнать остаток можно 2 способами:

- В отделении Сбербанка, где был открыт счет или вклад.

- Через «Сбербанк Онлайн».

Контроль финансов позволяет мобильный банк.Через «Сбербанк Онлайн» вы можете изменить параметры накопления средств. Необходимо найти раздел «Информация о депозите» и в интерактивном меню внести соответствующие изменения в настройки. Сделать это можно в отделении банка.

Как вывести средства?

Процедура очень проста. Вам нужно вывести средства на карту или счет, а затем получить наличные. Для этого можно использовать платежные инструменты Сбербанка, с другими банками «Копилка» не работает.Перевести деньги можно в приложении или отделении финансового учреждения.

Вы можете снимать средства через банкомат. Для этого нужно найти устройство Сбербанка, вставить карту, набрать пин-код. Затем нужно выбрать раздел с переводами. Важно указать лицевой или карточный счет, на который будут зачисляться средства. Необходимо указать сумму и подтвердить операцию.

Необходимо указать сумму и подтвердить операцию.

Снятие наличных возможно в отделении банка. Вам понадобится паспорт, карточка или книга.Специалист проведет процедуру самостоятельно. Все средства, перечисленные за услугу, можно потратить в любой момент. Если лимит будет превышен, сервис предоставит информацию об этом.

Отзывы

Отзывы о сервисе можно найти разные. Поскольку приложение функционирует не так давно, не все еще оценили возможности. Но многие клиенты довольны сервисом, так как он дает возможность удобного накопления средств. И все делается в автоматическом режиме.С таким сервисом можно будет накопить приличную сумму денег, а потом вывести ее и потратить. При необходимости вы можете быстро отключить услугу.

Но есть и отрицательные отзывы. Возникают вопросы по подключению сервиса и переводу денег. Многие клиенты переводят средства и ожидают, что накопление отразится в тот же день. Но операция проводится до 3 дней. В этом случае нужно терпеливо ждать. Но обычно операция проходит через 24 часа.Если через 3 дня в Копилке ничего не останется, следует обратиться в центр поддержки.

Но обычно операция проходит через 24 часа.Если через 3 дня в Копилке ничего не останется, следует обратиться в центр поддержки.

Если вы разбираетесь в особенностях работы сервиса, то никаких трудностей возникнуть не должно. Более того, отзывы свидетельствуют о внимательной и грамотной службе поддержки, которая всегда готова заняться разными вопросами.

Что мне искать?

Услугу можно подключать много раз, главное, чтобы номер счета, вид услуги были разными. Если карта перевыпущена, услуга продолжает работать.Но при изменении личных данных сервис работать не будет. Для подключения необходима услуга SMS-уведомлений.

Количество «Копилок» может быть разным. Все операции можно контролировать с помощью SMS. Вы не можете переводить средства с карты одного человека на счет другого. Карта и залог должны быть выданы на 1 человека. Вы можете делать сбережения в разных валютах: рублях, евро и долларах.

Оформление карты

Если карты нет, то не пользуйтесь услугой. получится. Но его можно заказать в отделении Сбербанка. Для этого нужен паспорт. Также клиенту необходимо будет заполнить заявку. Изготовление занимает какое-то время, после чего нужно посетить офис для получения карты.

получится. Но его можно заказать в отделении Сбербанка. Для этого нужен паспорт. Также клиенту необходимо будет заполнить заявку. Изготовление занимает какое-то время, после чего нужно посетить офис для получения карты.

Карты могут быть с разными сервисами, это важно признать при регистрации. Если они дебетовые, то вы можете беспрепятственно переводить средства, получать им зарплату, оплачивать товары и услуги. Возможно исполнение с индивидуальным дизайном, за что взимается дополнительная плата.Также будет взиматься плата за годовое обслуживание.

После получения карты клиенту необходимо подключить мобильный банк, чтобы все операции свободно отслеживались. Только тогда можно оформить «Копилку». После этого преимущества услуги становятся доступны человеку. С его помощью вы сможете накопить определенную сумму денег. Только если вы воспользуетесь услугой самостоятельно, вы сможете оценить ее преимущества.

Теоретическая адекватность, практические трудности и возможные решения

% PDF-1. 7

%

1 0 obj

> / Metadata 2 0 R / Outlines 5 0 R / Pages 3 0 R / StructTreeRoot 6 0 R / Type / Catalog / Viewer Preferences >>>

эндобдж

2 0 obj

> поток

application / pdf

7

%

1 0 obj

> / Metadata 2 0 R / Outlines 5 0 R / Pages 3 0 R / StructTreeRoot 6 0 R / Type / Catalog / Viewer Preferences >>>

эндобдж

2 0 obj

> поток

application / pdf

(PDF) Банковское дело в России после кризиса 1998 г.

| 19

Ссылки

Beck, T.(2004), «Развитие финансовой системы, регулирование и экономический рост: данные

Россия», Журнал «Банковское дело и финансы», готовится к печати.

Бисиньяно Дж. (1997), К пониманию меняющейся структуры финансовой

Посредничество: эволюционная теория институционального выживания, Банк международных расчетов

, Базель.

Брайан Л. (1988), Разрушение банка: переосмысление экономики в осаде, Нью-Йорк: Dow Jones-

Ирвин.

Центральный банк России (ЦБ РФ) (2004 г.), Обзор финансовой стабильности за 2003 г., Москва.

Дзобек, Ч. и Ч. Пазарбасиоглу (1997), «Уроки и элементы передового опыта», в Александре,

W.E., et al. (ред.), Системная реструктуризация банков и макроэкономическая политика, Международный

Валютный фонд, Вашингтон, округ Колумбия, стр. 75-143.

Истерли, В. и П. Вьера де Кунья (1993), Финансирование шторма: макроэкономические кризисы в России,

1992-93, Всемирный банк, Вашингтон, Д. C.

C.

Фрай, Т. (2002), Управление банковским сектором в России, Нью-Йоркский университет, черновик.

Федеральная корпорация по страхованию депозитов (FDIC) (2001), Выполнение обещания: рекомендации по реформе страхования вкладов

, Вашингтон, округ Колумбия, апрель.

Грей, К. и А. Холле (1996), «Реструктуризация под руководством банков в Польше: процесс примирения в действии»,

Economics of Transition, Vol. 4, No. 1, pp. 340-70.

––––––––– (1997), «Реструктуризация под руководством банков в Польше (II): банкротство и его альтернативы»,

Economics in Transition, Vol.5, No. 1, pp. 25-44.

Грос, Д. и А. Штайнхерр (1995), Экономический переход в Центральной и Восточной Европе: Ветры изменений

, Лонгман-Пирсон.

–––––––– (2004), «Переход к экономике в Центральной и Восточной Европе: посадка семян»,

Кембридж: Издательство Кембриджского университета.

IIF (2002), Корпоративное управление в России: взгляд инвестора, Международный институт финансов

, Вашингтон, округ Колумбия, ноябрь.

МВФ (2003), Российская Федерация: Оценка стабильности финансовой системы, Международный валютный фонд

, Вашингтон, Д.С., апрель.

МВФ – Всемирный банк (2003 г.), Оценка финансового сектора, Российская Федерация, совместная публикация Международного валютного фонда

и Всемирного банка, Вашингтон, округ Колумбия, октябрь.

Ипполито, Ф. (2002), Спасение банковского сектора в России, Банк Финляндии, Хельсинки.

Джонсон Дж. (2000), Пригоршня рублей: подъем и падение банковского дела в России, Итака, Нью-Йорк: Корнелл

University Press.

King, R.G. и Р. Левин (1993), «Финансы и рост: Шумпетер может быть прав», Quarterly

Journal of Economics, Vol.108, No. 3, pp.717-38.

ОЭСР (2004 г.), «Закон о страховании вкладов в России», Обзор экономического положения Российской Федерации ОЭСР,

Париж.

Пирс, Дж. Л. (1991), Будущее банковского дела, Нью-Хейвен: Издательство Йельского университета.

Расчетная карточка.

Рейтинг самых выгодных копилок для экономии денег

Рейтинг самых выгодных копилок для экономии денегКлассический способ вложить деньги и получить прибыль — это вклады. Но не все согласны с условиями депозитных договоров. На помощь приходит относительно новый финансовый инструмент — накопительные банковские карты.Что это за карты и есть ли риски при их использовании?

Сберегательные картыотличаются от обычных дебетовых только одним выгодным дополнением — возможностью дополнительно получать процент от суммы денег, имеющейся на счете. Размер процентов варьируется от банка к банку, поэтому при выборе карты лучше обращать внимание на условия ее использования.

Такие карты очень удобны, потому что помимо получения процентов на оставшиеся средства, вы также можете снимать наличные и проценты в любом банкомате, оплачивать товары и услуги и т. Д.

При выборе банковской карты важно обращать внимание на условия, указанные в договоре.

В настоящее время банки предлагают три основных типа договоров

- Срочный договор.

Условия невыгодны для клиента, но помогают банку зарабатывать деньги: ограничения на использование средств на счете, штрафы за расторжение договора и прочие «подводные камни».

Условия невыгодны для клиента, но помогают банку зарабатывать деньги: ограничения на использование средств на счете, штрафы за расторжение договора и прочие «подводные камни». - Бессрочный договор — более-менее выгодный для клиента вид договора, позволяющий свободно управлять средствами на карте и получать проценты на остаток средств.

- Срочный договор — зависит от банка. Это от месяца до нескольких лет.

Казалось бы, накопительные банковские карты — удобная замена депозитам, ведь вы можете беспрепятственно пополнять счет и снимать средства, получая проценты. Эти карты приобрели популярность как раз во время финансового кризиса, когда доверие к депозитам значительно снизилось. Но недостатки карт очевидны, если внимательно посмотреть на условия их использования.На самом деле сберегательные карты не выгоднее вкладов. Процент слишком низкий, чтобы заработать на карте.

При дальнейшем рассмотрении преимуществ и недостатков накопительных карт становится ясно, что невыгодные для клиентов условия указаны в договорах и не позволяют им получать выгоду. Например, на некоторых картах процент начисляется исключительно от неснижаемого остатка средств, и при пополнении карты на значительную сумму вы все равно ничего не заработаете.В других соглашениях проценты могут начисляться на заранее установленную сумму.

Например, на некоторых картах процент начисляется исключительно от неснижаемого остатка средств, и при пополнении карты на значительную сумму вы все равно ничего не заработаете.В других соглашениях проценты могут начисляться на заранее установленную сумму.

Так что лучше — накопительная карта или депозит? Если преимущество на первом месте — вклад явно лучше при любых условиях. Карту можно добавить дополнительно, как удобный финансовый инструмент.

В условиях кризиса, когда банки соревнуются за деньги с каждым вкладчиком и клиентом, такой продукт, как прибыльные карты-копилки с процентами на балансе, является лучшим инструментом для привлечения потенциальных клиентов.А для клиентов эта конкуренция оборачивается очень интересными и выгодными условиями для хранения свободных денежных средств. Поэтому в данном обзоре мы рассмотрим самые лучшие и самые прибыльные дебетовые (доходные) копилки с максимальным процентом от остатка средств на карте (по состоянию на середину 2019 года).

Самая выгодная сберегательная карта «Выгода» от Home Credit

По состоянию на 2019 год среди всех многочисленных предложений банков по дебетовым картам с повышенным процентом на баланс особенно выделяется карта Home Credit Bank, которая называется «Benefit».У карты действительно «полезные» условия, которые делают ее, пожалуй, самой привлекательной копилкой в 2019 году!

Краткие условия карты доходов:

- Выдача карты PLATINUM категории — бесплатно.

- Карточный сервис — бесплатно при хранении на карте от 10 тысяч рублей или покупках на карте от 5 тысяч. Остальные условия — 99 рублей в месяц.

- Проценты по остатку — 7% годовых при сумме до 300 тыс. Руб. И 3% годовых при остатке более 300 тыс. Руб.Для получения процентов необходимо совершать покупки от 5 тысяч рублей в месяц. При оформлении карты теперь процентная ставка будет 10% в течение 3 месяцев!

- Снятие наличных в банкоматах мира — 5 операций в месяц.

бесплатно.

бесплатно. - Кэшбэк на карту — до 10% при покупках у партнеров банка, 10% в категории «Развлечения» и 3% в категориях «Кафе», «Заправка» и «Путешествие».

- Онлайн-оформление карты с получением в отделении банка.

Коробка универсальная «Халва»

В Совкомбанке недавно появилась возможность выпускать универсальную карту, сочетающую в себе дебетовую карту и кредитный лимит, которую можно использовать на всякий случай при покупках в рассрочку в магазинах-партнерах.

Особенность продукта заключается в том, что при хранении собственных средств на этой карте сверх кредитного лимита можно получить за это очень выгодный процент по остатку от 6 до 7,5% годовых.Это зависит от того, насколько активно вы используете карту. При совершении 4 покупок в месяц на сумму от 10 тысяч и более вы будете получать 7,5% годовых за хранение своих денег.

Кратко условия карты:

- Годовое обслуживание — 0 руб.

- Процентная ставка по остатку от 6 до 7,5% годовых.

- Кэшбэк на оплату товаров и услуг и партнеров и не только!

- Снятие наличных в любом банкомате мира — бесплатно.Лимит 100 тысяч в месяц.

Тинькофф Копилка дебетовая карта

Тинькофф Банк на сегодняшний день является крупнейшим онлайн-банком в мире. Поэтому обслуживание в этом банке полностью удаленное. Дебетовая карта Тинькофф Блэк считается одной из лучших карт-копилок. На этой карте не страшно копить как маленькие, так и большие суммы. Обо всех плюсах и минусах карты читайте в отдельном обзоре дебетовой карты Тинькофф Black.

Процент остатка: 6% годовых на сумму до 300 тыс. Руб. И 3% сверх этой суммы.Условием приема таких ставок является оплата покупок по карте в месяц на сумму не менее 3 тысяч рублей. Если это условие не выполняется, то проценты на весь остаток будут 3% годовых.

Снятие наличных от 3 тысяч рублей за операцию — Бесплатно до 150 тысяч рублей в месяц. Больше 2%, min 90 руб.

Больше 2%, min 90 руб.

Годовое обслуживание обойдется в 0 рублей при наличии открытого депозита, кредита наличными или неснижаемого остатка на карточном счете не менее 30 тысяч рублей.В остальных случаях такса обслуживания составит 99 рублей в месяц.

Акция — 3 месяца бесплатного сервиса Тинькофф Блэк!Условия начисления процентов

- Начисление процентов осуществляется ежемесячно.

- по вкладам до 6 месяцев (включительно) — исходя из процентной ставки 0,01% годовых;

-

— при требовании депозита в течение первых 6 месяцев основного (продленного) срока — по процентной ставке 0.01% годовых.

— при истребовании депозита по истечении 6 месяцев основного (продленного) срока — из расчета 2/3 процентной ставки, установленной Банком для данного вида депозитов на дату открытия (пролонгации) вклада.

в любой непредвиденной ситуации, если вам понадобятся деньги до истечения срока депозита, вы всегда можете получить их

Условия продления

- Автоматическое продление осуществляется на условиях и по процентной ставке, действующим для депозита «Пополнить OnL @ yn» на дату продления.

Особые условия

- Если сумма депозита превышает максимальную, то разница между фактической суммой депозита и максимальным процентом рассчитывается по ставке 1/2 ставки депозита, действующей на дату превышения.Сниженная ставка применяется со дня, следующего за днем возникновения превышения.

- При запросе вкладов по истечении 6 месяцев основного / продленного периода, для которых остаток превышает Максимальную сумму, к разнице между фактическим остатком и Максимальной суммой применяется понижающий коэффициент — 1/2 в дополнение к коэффициенту 2/3 . Эти коэффициенты применяются к ставке, действовавшей для депозита на дату открытия / продления.

С 20 февраля 2017 года можно открыть вклад в евро только на срок от 1 года до 3 лет.

Условия начисления процентов

- Проценты начисляются ежемесячно на всю сумму вклада (процентная ставка зависит от суммы неснижаемого остатка).

- Начисленные проценты можно снять, а также перевести на карточный счет.

- Начисленные проценты добавляются к сумме депозита, увеличивая доход в следующих периодах.

Повышение процентной ставки

- При увеличении суммы депозита до следующей общей градации и при заключении дополнительного соглашения об увеличении суммы неснижаемого остатка.

Условия досрочного расторжения

- по вкладам до 6 месяцев (включительно) — по процентной ставке 0,01% годовых

- по вкладам на срок более 6 месяцев:

— при востребовании депозита в течение первых 6 месяцев основного (пролонгированного) ) срок — из расчета 0,01% годовых

— при востребовании депозита по истечении 6 месяцев основного (продленного) срока — из расчета 2/3 процентной ставки, установленной банком для данного вида вкладов на дата открытия (пролонгации) вклада

В любой непредвиденной ситуации, если вам понадобятся деньги до истечения срока депозита, вы всегда можете их получить.

В случае досрочного прекращения депозита проценты пересчитываются без учета ежемесячной капитализации процентов.

Условия продления

- Автоматическое продление осуществляется на условиях и по процентной ставке, применимой к депозиту «Управление OnL @ yn» на дату продления

- Количество продлений не ограничено.

Особые условия

- По вкладам существует ограничение на максимальную сумму. Максимальная сумма — сумма депозита на конец дня открытия / даты пролонгации депозита (для пролонгации депозита), увеличенная в 10 раз.Если сумма депозита превышает максимальную сумму, то разница между фактической суммой депозита и максимальным процентом рассчитывается по ставке 1/2 ставки депозита, действующей на дату превышения. Сниженная ставка применяется со дня, следующего за днем возникновения превышения.

- При запросе вкладов после 6 месяцев основного / продленного периода, для которого баланс превышает Максимальную сумму, к разнице между фактическим балансом и Максимальной суммой применяется коэффициент уменьшения 1/2 в дополнение к 2 / 3 коэффициент.

Указанные коэффициенты применяются к ставке, действующей для депозита на дату открытия / пролонгации.

Указанные коэффициенты применяются к ставке, действующей для депозита на дату открытия / пролонгации.

Где открыть вклад?

Выгоднее и проще: в мобильном приложении Сбербанк Онлайн или интернет-банке. Там более высокие ставки не нужно идти с деньгами до разлуки.

Можно ли открывать вклады только на большие суммы?

Нет, депозит можно открыть даже на 1000 руб. В любом случае это выгоднее, чем хранить деньги на карте.

Родители перевели мне подарочную сумму, могу ли я снять деньги?

Вы можете легко вывести свои деньги или сумму стипендии / награды для соревнований. Но вклады третьих лиц (и родителей — третьих лиц) могут быть отозваны только с разрешения органов опеки и попечительства.

А могут ли родители перевести на депозит в Сбербанк Онлайн?

Да, они могут воспользоваться бесплатной передачей реквизитов. Если у вас есть мобильное приложение, информацию о депозите можно отправить по SMS.

Существует ли форма разрешения, которую должны выдавать органы опеки и попечительства?

Нет, в произвольной форме. Разрешение может быть выдано на выполнение определенной операции или нескольких депозитных операций. Укажите, какой тип разрешения требуется. Укажите перечень необходимых документов для оформления такого разрешения в вашем органе опеки и попечительства.

Где я могу найти органы опеки и попечительства?

К сожалению, в каждом регионе своя система работы с ними.Информацию о них лучше уточнить в государственных органах вашего региона (обычно информация есть на сайтах городских / сельских администраций или в муниципальных образованиях).

Могу ли я открыть депозит самостоятельно?

Да, с паспортом уже можно самому открыть. Родители не нужны. Вы также можете открыть Молодежную карту 14+: с ее помощью вы получите доступ к интернет-банку и сможете пополнить депозит удаленно (не нужно идти в офисы).

Карты сберегательного банка — это обычные дебетовые карты, приятным бонусом в которых является возможность получить высокие проценты банка на остаток средств. Размер комиссии определяется банком, также он зависит от условий использования пластика.

Размер комиссии определяется банком, также он зависит от условий использования пластика.

Характеристики

Накопительная карта позволяет:

- оплачивать товары и услуги;

- снимать наличные в любом отделении банка в Москве, в пунктах выдачи валюты и т. Д .;

- использовать начисление от банка по своему усмотрению.

Дебетовая накопительная банковская карта легко пополняется. Количество средств на счете ограничено только возможностями клиента. Это очень гибкое банковское предложение. Дебетовые карты лучших банков Москвы и РФ обладают рядом преимуществ:

- процентов на средства на счете;

- широкий ассортимент товаров и программ;

- довольно простая процедура регистрации.

Сегодня банки предлагают три вида дебетовых пластиковых карт:

- На определенный срок, указанный в договоре.Чаще всего срок действия продукта составляет от 30 дней до 3 лет.

- Бессрочный. Регистрация накопительных карт этого типа в Москве предполагает беспрепятственный доступ к деньгам на счете — держатель карты может снять любую сумму в пределах имеющегося депозита.

На остаточные средства также начисляются проценты.

На остаточные средства также начисляются проценты. - В отдельных банках можно получить пластиковую дебетовую карту по срочному договору, который ограничивает использование денег, предусматривает пересчет% и штрафы за досрочное расторжение договора.

Особенности конструкции

Для получения карты достаточно выбрать конкретный товар и указать реальные паспортные данные. Другие документы чаще всего не требуются.

Мы собрали для вас лучшие банки, предлагающие самые выгодные сберегательные продукты и лучшие пластиковые кредитные карты. Заполните предложенную форму, дождитесь рассмотрения заявки и получите готовый продукт!

3 комментария — Это ведущий банк по предоставлению банковских услуг в России.Банк всемерно учитывает интересы своих клиентов при выпуске и предоставлении банковских пластиковых карт. Карты от Сбербанка имеют схожие параметры и функции и одновременно являются разными банковскими продуктами. Помимо стандартных банковских карт, в Банке также есть возможность оформить сберегательные и сберегательные карты Сбербанка.

Сбербанк вклады — карточные счета

Банковские депозиты от Сбербанка России позволяют не только успешно сберегать средства своих клиентов, но и значительно их приумножить.Сегодня вклады Сбербанка представляют собой различные карточные счета: трастовые, сберегательные, сберегательные и золотые карты Сбербанка. Их главное отличие — размер процентных ставок. Это может быть 0% или 14,5%, в зависимости от типа карты, суммы денег, доверенной банку, и срока депозита.

Сберкарта Сбербанка

Сбербанк России решил отказаться от бумажной версии сберегательных книжек, всячески продвигая свой новый банковский продукт — Сберкарту Сбербанка. В последнее время в Банке ведется очень активная работа по «добровольному» переводу клиентов банка на банковские карты.Столь активный переход банка на новую систему обслуживания клиентов связан, в первую очередь, со стремлением банка всемерно упростить работу, причем не только своих действующих сотрудников, но и клиентов банка. .

.

для пользователей — это, несомненно, огромный шаг на пути к прогрессу. Но не все клиенты банков хотят пользоваться такими банковскими услугами. К категории противников банковских карт следует отнести, прежде всего, пожилых людей, которых такое нововведение отпугивает.Поэтому по их просьбе банк все равно будет выдавать вместо сберегательных карточек.

Сберегательная карта Сбербанка

Сберегательную карту Сбербанка России смело можно считать обычным банковским рублевым вкладом (вкладом), который выдается не менее 30 000 рублей, с возможностью пополнения, сроком на 2 года. Проценты по такому карточному депозиту рассчитываются банком ежемесячно.

Процентная ставка по депозиту составляет от 7,25 до 12,25%. В случае досрочного закрытия сберегательной карты от Сбербанка проценты будут выплачиваться как при обычном банковском вкладе до востребования.Частичный вывод средств на карту возможен только в пределах оговоренного баланса. Начисленные проценты по сберегательной карте легко переводятся на кредитные банковские карты.

Начисленные проценты по сберегательной карте легко переводятся на кредитные банковские карты.

Карта Сбербанка за 30 минут

Сберегательно-накопительные карты Сбербанка — это не только выгодно, позволяя существенно увеличить доход, но и удобный банковский инструмент. Его удобство заключается в очистке простаты с минимумом необходимого пакета документов. Банковскую карту в Сбербанке оформить практически за полчаса, а то и быстрее.

Использовать сберкарты Сбербанка России, как и другие его карты, можно практически на всей территории России. Ведь банк «Сбербанк России» — единственный банк, имеющий столь развитую систему банковских представительств и отделений по всей стране. Банкомат Сбербанка также очень развит. Банковские карты Сбербанка доступны любому клиенту банка.

Золотая карта Сбербанка

Для клиентов банка с привилегированным статусом банк специально разработал золотую карту Сбербанка: Gold MasterCard и Visa Gold.Недостаток банковской карты этого типа — дорогое обслуживание. Но даже несмотря на это, золотые карты Сбербанка пользуются бешеной популярностью, что свидетельствует о высоком финансовом уровне их держателей — клиентов банка. Золотая карта Сбербанка престижна.

Но даже несмотря на это, золотые карты Сбербанка пользуются бешеной популярностью, что свидетельствует о высоком финансовом уровне их держателей — клиентов банка. Золотая карта Сбербанка престижна.

ОБНОВЛЕНИЕ 1-Сбербанк ожидает роста депозитов физических лиц на 15-20% в 2010 г.

* В 2010 г. объем вкладов физических лиц увеличился на 600 млрд руб.

* В среднем выплачивает 6% по портфелю вкладов

* Ожидается дальнейшее снижение ставок по депозитам

Добавляет подробности)

Дмитрий Сергеев

МОСКВА, 3 марта (Рейтер) — крупнейший кредитор России, Сбербанк SBER03.MM, нацеливается на 15-20-процентный рост розничных депозитов в этом году и ожидает дальнейшего падения депозитных ставок, заявил в среду официальный представитель банка.

Мировой финансовый кризис и кредитный кризис фактически закрыли оптовый рынок фондирования для российских банков в 2009 году, вынудив их привлекать деньги от физических лиц.

Сбербанк, гигантское учреждение советских времен, пользуется репутацией самого безопасного банка в стране и привлек более 600 миллиардов рублей (20 долларов. 09 млрд) в депозитах физических лиц в 2009 году.

09 млрд) в депозитах физических лиц в 2009 году.

Государственный Сбербанк, на который приходится половина всех вкладов физических лиц в России, выплачивает своим клиентам-физическим лицам среднюю процентную ставку в размере 6 процентов годовых, которые, в свою очередь, обеспечивают около 70 процентов его базы фондирования.

«Мы учли довольно агрессивные планы роста… от 15 до 20 процентов, в соответствии с рыночными тенденциями», — сказала на брифинге Наталья Коновалова, чиновник, отвечающий за управление депозитами Сбербанка.

Стоимость фондирования имеет решающее значение для финансовых результатов банка в этом году, поскольку руководство ожидает, что в 2010 году чистая прибыль банка составит не менее 100 млрд рублей против 36.2 млрд рублей в 2009 году.

«Средняя стоимость депозитного портфеля для банка остается на уровне примерно 6 процентов в рублевом выражении. Сейчас мы предполагаем, что на рынке наблюдается тенденция к дальнейшему снижению ставок по депозитам », — сказала Коновалова.

По ее словам, около 37 процентов портфеля Сбербанка составляют депозиты до востребования и счета с процентной ставкой от нуля до 4 процентов.

10 крупнейших российских банков по размеру активов, включая Сбербанк, платят в среднем 10.По последним данным центрального банка, 87 процентов на розничных депозитах. Потребительские цены выросли на 8,8 процента в 2009 году.

Центральный банк постепенно снизил процентные ставки до рекордно низких уровней с текущей основной базовой ставкой рефинансирования на уровне 8,50 процента в годовом исчислении, чтобы помочь экономике выйти из первой рецессии за десятилетие.

Тем не менее, рост депозитов физических лиц на 15-20 процентов, на который нацелился Сбербанк, соответствует предыдущему прогнозу банка о том, что его кредитный портфель вырастет всего на 10 процентов в 2010 году.[ID: nLDE5BM15V] (1 доллар = 29,87 рубля) (Редакция Louise Heavens)

Платежные услуги | Райффайзенбанк

Внутренние платежи

Для внутренних платежей мы предлагаем обработку входящих и исходящих платежей в чешских кронах на территории Чешской Республики.

Вы можете отправить деньги со своего счета на любой счет удобно, легко и быстро. Для регулярных платежей вы можете настроить постоянное платежное поручение.

- Платежное поручение — позволяет оплачивать коммунальные и другие счета или производить другие платежи со своего счета.Для регулярных платежей вы можете разместить постоянное платежное поручение. Также доступны пакетные платежные поручения.