Центральный Банк России: кому принадлежит, правовой статус?

Здравствуйте, уважаемые читатели! Довольно часто в информационном пространстве всплывает различная информация о Центральном Банке Российской Федерации. Сведения разной степени правдивости, от домыслов и сплетен, до формальностей и юридических фактов, можно встретить как в желтой прессе, в небольших сообществах обсуждающих мировые заговоры, так и во вполне авторитетных изданиях. Одним из краеугольных вопросов, из ответа на который проистекает масса побочных теорий и разоблачений, является вопрос «Кому принадлежит Центробанк?» или «Кому подчиняется Центробанк?». Сегодня мы постараемся дать не него ответ, а также разобрать некоторые, бытующие в обществе, мнения на этот счёт.

Что такое Центральный банк Российской Федерации?

В первую очередь, следует определиться с тем, что же из себя представляет данный институт, какие имеет функции и свойства, является ли уникальным, или имеет аналоги в мире.

В качестве источников нашего небольшого исследования, возьмём популярные слухи из интернета и сопоставим их с законодательством, а также с информацией из официальных источников, в том числе и из самого Банка.

Открываем Википедию и видим, что Банк России это :

особый публично-правовой институт, банк первого уровня. Главный эмиссионный и денежно-кредитный регулятор страны, разрабатывающий и реализующий во взаимодействии с Правительством Российской Федерации единую государственную денежно-кредитную политику и наделённый особыми полномочиями, в частности, правом эмиссии денежных знаков и регулирования деятельности банков. Банк России, выполняя роль главного координирующего и регулирующего органа всей кредитной системы страны, выступает органом экономического управления.

Банк России контролирует деятельность кредитных организаций, выдаёт и отзывает у них лицензии на осуществление банковских операций, а уже кредитные организации работают с прочими юридическими и физическими лицами, при этом Банк России также является юридическим лицом.

Цели и функции ЦБ

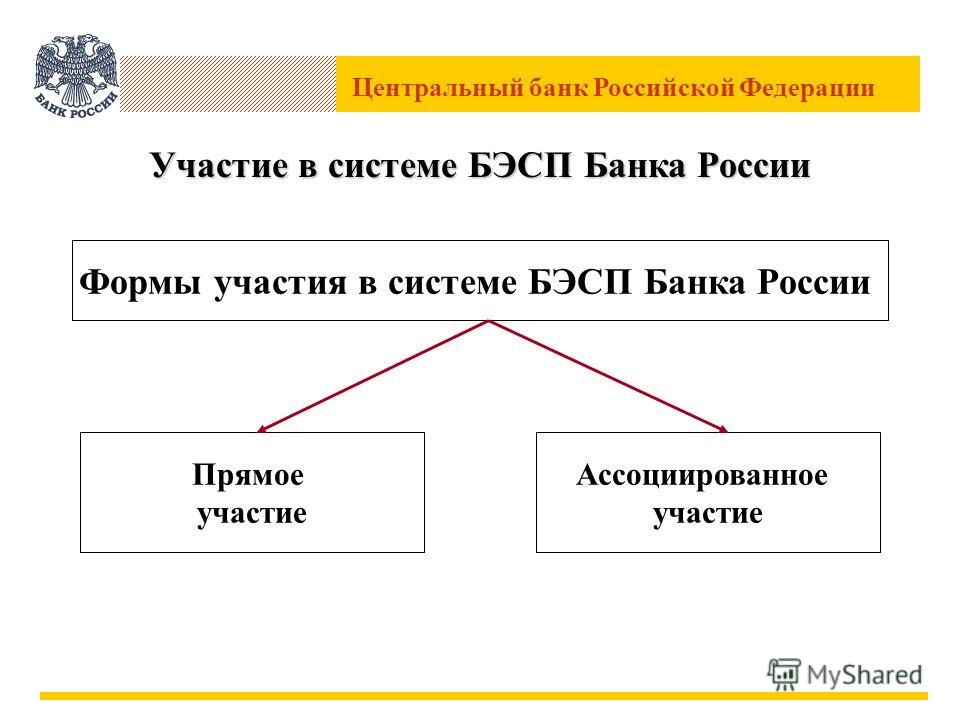

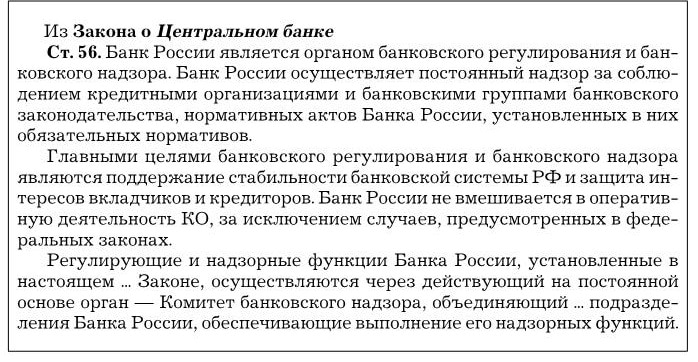

Ст.ст. 3 и 4 ФЗ «О Центральном банке Российской Федерации (Банке России)» содержат цели и функции этого института.

Статья 3. Целями деятельности Банка России являются:

- защита и обеспечение устойчивости рубля;

- развитие и укрепление банковской системы Российской Федерации;

- обеспечение стабильности и развитие национальной платежной системы;

- развитие финансового рынка Российской Федерации;

- обеспечение стабильности финансового рынка Российской Федерации.

Получение прибыли не является целью деятельности Банка России.

Обратите внимание, на последний пункт. Многие мифы о ЦБ связаны именно с тем, что эта организация так или иначе, одной из основных своих задач имеет извлечение прибыли.

Многие мифы о ЦБ связаны именно с тем, что эта организация так или иначе, одной из основных своих задач имеет извлечение прибыли.

Все функции, обозначенные в ст. 4, направлены на достижение поставленных целей, так что не будем заострять на них внимание.

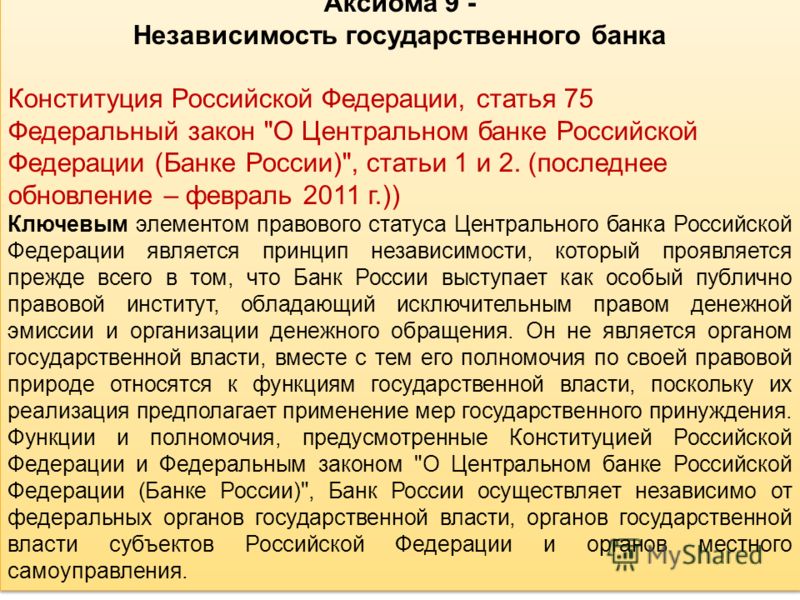

Правовой статус

Правовой статус Банка России определяется тремя основными источниками:

- Статья 75 Конституции Российской Федерации

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)»

- Федеральный закон «О банках и банковской деятельности»

Часть 2 статьи 75 Конституции гласит:

Защита и обеспечение устойчивости рубля — основная функция Центрального банка Российской Федерации, которую он осуществляет независимо от других органов государственной власти.

Такой конституционно-правовой статус вызывает несколько вопросов. Что значит «независимо от других органов государственной власти»? И разве «других» не подразумевает, что ЦБ тоже является органом гос. власти?

власти?

Конституционный Суд РФ, в своём определении отметил, что функции ЦБ «по своей природе относятся к функциям государственной власти, поскольку их реализация предполагает применение мер государственного принуждения».

Дальше список вопросов только растёт…

Статья 1 ФЗ «О Центральном банке Российской Федерации (Банке России)»

Банк России является юридическим лицом. Банк России имеет печать с изображением Государственного герба Российской Федерации и со своим наименованием.

Мало того, что Банк действует независимо, так ещё и является юридическим лицом! Значит все слухи правда? ЦБ действительно действует автономно, лишая Россию суверенитета в части финансовой безопасности и эмиссии рубля?

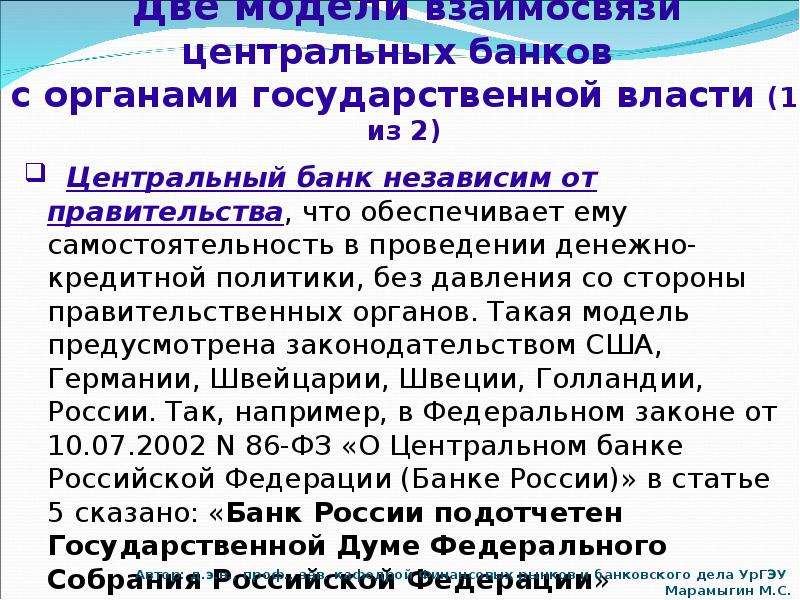

Ситуация с независимостью центральных банков в иностранных государствах встречается довольно часто. Например, Банк Англии – изначально вообще частный банк, на сегодняшний день имеет статус «Независимой публичной организации».

Многие страны самостоятельно ограничивают свой суверенитет в части эмиссии валюты, передавая эти функции в наднациональные органы.

Возвращаясь к Банку России, следует отметить, что его независимость всё же ограничивается действующим законодательством, а также контролирующими органами. Например, ст. 23 ФЗ «О Счетной палате Российской Федерации», уполномочивает Счётную палату вести финансовый аудит Центробанка.

Помимо этого, ст. 5 закона о Банке России устанавливает его подотчетность Государственной Думе РФ. А также наделяет Думу и Президента определёнными полномочиями в отношении ЦБ. Например, рассматривать основные направления единой государственной денежно-кредитной политики и принимать по ним решения, назначать на должность и освобождать от должности членов Совета директоров Банка России и другие.

Оправдана ли такая независимость Центрального банка? – трудно сказать. Скорей всего, это зависит от политического режима и государственного строя. Именно демократия, как политический режим, наверное, подразумевает существование подобных независимых публично-правовых институтов. На фоне перехода к капитализму и демократии, многие наши соотечественники, ностальгируя по СССР отказываются на бытовом уровне принимать изменения подходов, в то время, когда на политическом и общественном давно уже со всем смирились. Поздно опомнились.

Именно демократия, как политический режим, наверное, подразумевает существование подобных независимых публично-правовых институтов. На фоне перехода к капитализму и демократии, многие наши соотечественники, ностальгируя по СССР отказываются на бытовом уровне принимать изменения подходов, в то время, когда на политическом и общественном давно уже со всем смирились. Поздно опомнились.

Кому принадлежит ЦБ РФ и кто им управляет

Как появился ЦБ РФ и кто его учредил

Центральный Банк России возник 13 июля 1990 года – это можно назвать следствием модернизации Российского республиканского банка Госбанка СССР. Учреждение сравнительно новой структуры (причём изначально её именовали государственным банком РСФСР) произошло по приказу Верховного Совета РСФСР. И этот госорган вполне актуально записать в учредители Центрального Банка России. В начале лета 1991 года приняли Устав госбанка РСФСР, и в нём чётко и недвусмысленно была прописана подотчётность Верховному Совету. Ещё спустя некоторое время банк стал безальтернативным в РСФСР органом денежно-кредитной и валютной регуляции. Именно на него в стопроцентном объёме возложили полномочия Госбанка Советского Союза по эмиссии и установке рублёвого курса.

Примерно тогда же под предводительством данного банка путём коммерциализации казённых спецбанков создают в РФ обширный перечень частных финансовых организаций. В потоке глобальных преобразований в декабре 1991 года Госбанк Советского Союза подвергся процедуре упразднения. Всё его имущество и активы, находившиеся на огромной территории РСФСР, без остатка были переданы республиканскому госбанку. А чуть позднее, уже в 1992 году, его решено назвать Центральным банком России.

Всё его имущество и активы, находившиеся на огромной территории РСФСР, без остатка были переданы республиканскому госбанку. А чуть позднее, уже в 1992 году, его решено назвать Центральным банком России.

Центробанк – структура с независимым статусом на службе государственных интересов

Формально это юрлицо с неопределённой организационно-правовой формой. Точнее, ЦБ РФ обладает уникальной организационной формой, несводимой к указанным в гражданских кодексах вариантам. И юридической наукой это, безусловно, должно квалифицироваться как «правовой пробел», который допущен законотворцами сознательно. В любом случае очевидно, что Центробанк — это не АО, поэтому вопросы про список акционеров Центрального Банка России, некорректны. Акционеры ЦБ РФ – несуществующее, мифическое явление. Зато сам Центробанк вправе стать акционером прочих организаций. И на нынешний момент в его распоряжении, например, находится 52,3 процента акций Сбербанка.

Центробанк не принадлежит ни одной из трёх ветвей власти, не зависит от них, но подотчётен Федеральному собранию. Независимость ЦБ, как и любого иного нацбанка, – это системообразующее свойство, которое характеризует весь комплекс отношений, связанных так или иначе с деятельностью этого финансового учреждения. Положение о независимости закреплено в 75-ой статье Конституции и конкретизируется в соответствующем ФЗ. Уже сам факт наличия подобной статьи в основном законе свидетельствует, что без этого органа нормальное функционирование государства невозможно.

Независимость ЦБ, как и любого иного нацбанка, – это системообразующее свойство, которое характеризует весь комплекс отношений, связанных так или иначе с деятельностью этого финансового учреждения. Положение о независимости закреплено в 75-ой статье Конституции и конкретизируется в соответствующем ФЗ. Уже сам факт наличия подобной статьи в основном законе свидетельствует, что без этого органа нормальное функционирование государства невозможно.

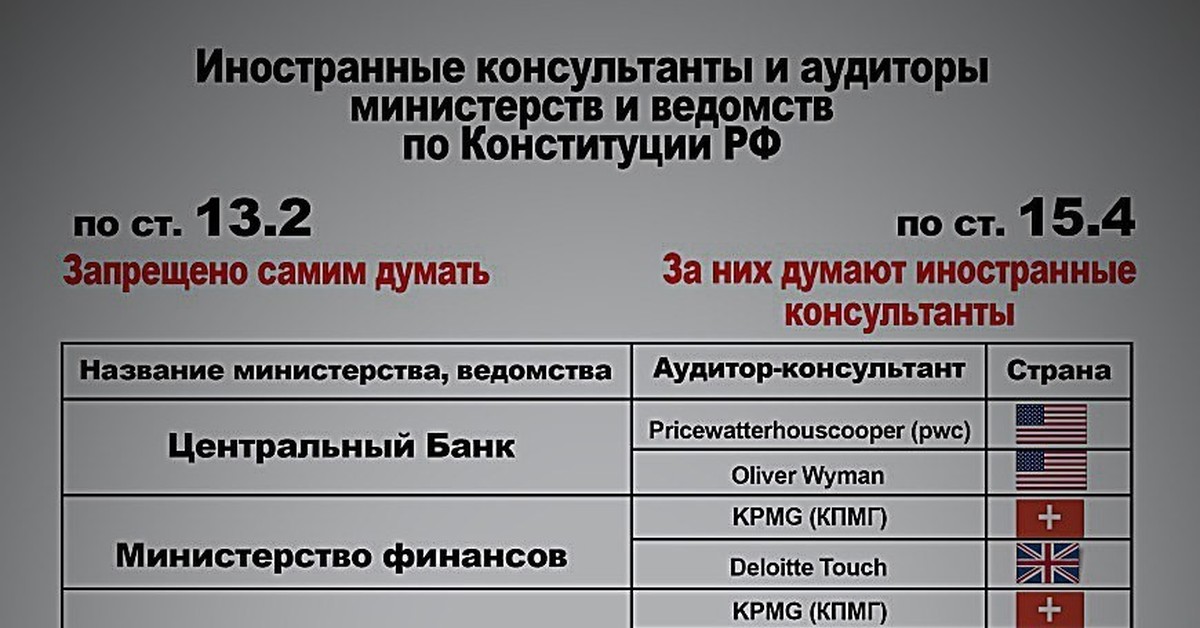

В рунете сейчас можно встретить немало конспирологических теорий, которые якобы раскрывают шокирующую правду о том, кто владелец Центрального банка России в реальности. К примеру, согласно одной из таких теорий, истинный хозяин ЦБ РФ – это Федеральная Резервная Система Соединённых Штатов (и олигархические кланы, будто бы контролирующие её). Сторонники подобных версий, например, ссылаются на то, что сведения, выдаваемые реестром налоговой службы по запросам о Центробанке РФ не содержат данных о его учредителях (акционерах, участниках) и так называемом уставном капитале.

Однако серьёзные экономисты объявляют конспирологические теории несостоятельными. В своём большинстве они с уверенностью говорят, что ЦБ РФ является структурой, подконтрольной Российскому государству. Достаточных оснований считать Центробанк неким частным владением или организацией, зависимой от «мирового правительства», попросту нет.

Особенности функционирования ЦБ РФ

Центробанк РФ – это очень крупная организация, состоящая из более чем 40 структурных подразделений. А число работников ЦБ РФ, по данным на январь 2017 года превышало 53 тысяч. Центробанк России, действуя по правилам самоокупаемости и самостоятельного финансирования, выполняет от лица Российского государства роль собственника золотвалютных резервов (ЗВР) нашей страны и всех денежных средств федерального бюджета. Прибыль Центробанк получает от операций с этим имуществом, а точнее говоря, от каждой такой операции организация берёт свою комиссию.

Как уже сказано выше, главнейшей функцией Центробанка является эмиссия наличных. Но средства, полученные от эмиссии, в доходы ЦБ РФ не засчитываются. Таким образом, Центробанк России изготавливает рублёвые купюры под казначейские векселя или гособлигации за свой счёт. А ведь процесс печати денег довольно затратный – здесь нужно платить за бумагу, за краску, за электричество, за труд печатников и т. п.

Но средства, полученные от эмиссии, в доходы ЦБ РФ не засчитываются. Таким образом, Центробанк России изготавливает рублёвые купюры под казначейские векселя или гособлигации за свой счёт. А ведь процесс печати денег довольно затратный – здесь нужно платить за бумагу, за краску, за электричество, за труд печатников и т. п.

К тому же Центробанк обязан и отдавать определённую долю своей суммарной прибыли в доходы бюджета. И в последние три — четыре года эта доля постепенно увеличивается. До октября 2014 года Центробанк отдавал 50% от прибыли, затем, по указу президента, эта цифра увеличилась до 75%. В 2015 году норматив в 75% был сохранён, однако дополнительно Центробанк обязали ещё и передать 15% Внешэкономбанку – это было обусловлено необходимостью укрепления экономической стабильности. А осенью 2015 года в силу вступил закон, который предусматривал перечисление Центробанком России 90% годовой прибыли в госбюджет.

Банк России отправляет в Госдуму ежегодно свой баланс и отчёты об убытках и доходах. Дума обязана рассмотреть эти документы до 1 июля года, следующего за отчётным, и принять в связи с этим определённые решения. Вдобавок к этому отчёты ЦБ РФ должны быть опубликованы для широкой общественности не позже 15 июля года, следующего за отчётным.

Дума обязана рассмотреть эти документы до 1 июля года, следующего за отчётным, и принять в связи с этим определённые решения. Вдобавок к этому отчёты ЦБ РФ должны быть опубликованы для широкой общественности не позже 15 июля года, следующего за отчётным.

Почему именно Центробанк распоряжается золотовалютными резервами

Тот факт, что Центробанк распоряжается золотвалютными резервами страны, не должен вызывать каких-либо кривотолков. В этом нет абсолютно ничего страшного и ненормального. Истинное положение вещей таково, что вся эта собственность в любом случае является федеральной, и это чётко указано во многих официальных документах. Просто государство делегировало право распоряжаться ЗВР и иными ценностями в пользу Центробанка. Или, говоря иначе, выписала ему генеральный карт-бланш на использование, владение и свободное распоряжение вышеобозначенным имуществом.

Такой карт-бланш мог бы быть выдан и, например, правительству РФ. Впрочем, нельзя забывать, что правительство имеет и много иных обязанностей, а его члены не очень хорошо разбираются в денежной политике (по крайней мере, в сравнении с экспертами Центробанка). Исполнительная власть гипотетически может пошатнуть стабильность нацвалюты, разменяв всё это на сиюминутные политические интересы и краткосрочные выгоды. А значит отдать важнейшие стратегические вопросы, касающиеся экономики, на откуп более-менее независимой по статусу и по факту структуре выглядит вполне логичным решением.

Исполнительная власть гипотетически может пошатнуть стабильность нацвалюты, разменяв всё это на сиюминутные политические интересы и краткосрочные выгоды. А значит отдать важнейшие стратегические вопросы, касающиеся экономики, на откуп более-менее независимой по статусу и по факту структуре выглядит вполне логичным решением.

Другой важный довод в пользу такого решения состоит в следующем: при отдаче полномочий Центробанка правительству сильно возрастают юридические риски на международной арене. Сейчас в США, Англии и ещё ряде юрисдикций Старого Света средства центральных банков стран защищены иммунитетом от мер принудительного характера, которые могут назначить по итогам судебных разбирательств. Данный иммунитет усиливает и ещё одно значимое разграничение, прописанное в российских нормативных документах: государство никак не отвечает по обязательствам Центробанка, а Банк не несёт ответственности по обязательствам государственных структур. Если же указанные резервы будут принадлежать правительству, то этот судебный иммунитет будет утрачен.

Кому принадлежит ЦБ РФ и кто им управляет

Важное значение в ЦБ РФ с самого его основания имеет фигура председателя. В разные периоды эту высокую должность занимали разные люди. Среди них Георгий Матюхин ( с 1990 по 1992), Виктор Геращенко (с 1992 по 1994 и с 1998 по 2002), Сергей Дубинин (с 1995 по 1998), Сергей Игнатьев (с 2003 по 2013). А в 2013 году председателем Центробанка РФ стала Эльвира Сахипзадовна Набиуллина, и она работает на этой должности до сих пор. Кроме того, большое влияние на всю деятельность Центробанка оказывают Совет директоров ЦБ РФ и Национальный финансовый совет (НФС) – коллегиальные органы со значительными реальными полномочиями.

Эльвира Сахипзадовна Набиуллин

НФС традиционно включает в себя 12 человек. Два представителя делегируются из Совфеда, трое направляются Госдумой, трое — Президентом РФ, ещё трое — федеральным правительством. Вдобавок к этому в состав НФС входит и нынешний председатель Центробанка. Функции этого органа подробно прописаны в Федеральном Законе. Среди прочего, к числу этих функций относится:

Функции этого органа подробно прописаны в Федеральном Законе. Среди прочего, к числу этих функций относится:

- рассмотрение отчётов Центробанка;

- утверждение расходов и прибыли Банка России на будущий годовой период;

- утверждение документов о каких-либо дополнительных расходах;

- рассмотрение проблем усовершенствования банковской системы РФ;

- определение ключевых направлений денежной госполитики;

- рассмотрение вопросов, которые так или иначе связаны с вхождением Центробанка России в капиталы иных юрлиц;

- представление кандидатуры аудитора ЦБ.

Что касается Совета директоров ЦБ РФ, то он состоит из пятнадцати членов (включая председателя). Все они ведут свою деятельность на постоянной систематической основе, а участие в процедуре назначения членов Совета принимают, помимо непосредственно председателя Центрального банка, Президент и Госдума. Этот Совет находится в достаточно плотной связке с Национальным финансовым советом, упомянутым выше, и решает целый спектр вопросов в рамках имеющихся полномочий Центробанка:

- о повышении или снижении ставок;

- о выходе новых по дизайну купюр и изъятии из хождения старых;

- об определении операционных лимитов на открытом рынке;

- о правилах формирования резервов организациями, ведущими финансовую деятельность;

- о компенсациях по депозитам физлиц в банках, оформивших банкротство и не застраховавших вклады пользователей.

Совет директоров регулирует и внутренние рабочие процессы: занимается определением заработной платы работников Центробанка России (в частности, устанавливают зарплату и для себя самих), утверждением общей структуры ЦБ РФ, назначением руководства подразделений и т. п.

В России закроется сотня банков. Как вовремя забрать деньги

https://ria.ru/20200925/banki-1577701717.html

В России закроется сотня банков. Как вовремя забрать деньги

В России закроется сотня банков. Как вовремя забрать деньги — РИА Новости, 25.09.2020

В России закроется сотня банков. Как вовремя забрать деньги

За последние годы в стране закрылись несколько сотен банков. Это заслуга ЦБ — регулятор расчистил рынок от слабых игроков. Кризис обещает новую волну — еще… РИА Новости, 25.09.2020

Это заслуга ЦБ — регулятор расчистил рынок от слабых игроков. Кризис обещает новую волну — еще… РИА Новости, 25.09.2020

2020-09-25T08:00

2020-09-25T08:00

2020-09-25T08:05

экономика

агентство по страхованию вкладов

центральный банк рф (цб рф)

mckinsey

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn25.img.ria.ru/images/156033/46/1560334683_0:160:3072:1888_1920x0_80_0_0_b81f37e1ef534d7603e9669814a39f00.jpg

МОСКВА, 25 сен — РИА Новости, Наталья Дембинская. За последние годы в стране закрылись несколько сотен банков. Это заслуга ЦБ — регулятор расчистил рынок от слабых игроков. Кризис обещает новую волну — еще около ста банков перестанут существовать. Сверхнизкие ставки, заемщики-банкроты — все это сильно бьет по кредитным организациям. В ситуации, когда десятки банков рискуют лишиться лицензии, главный вопрос — как вовремя успеть закрыть депозит и не отнести деньги «живому мертвецу». РИА Новости разбиралось, на что обращать внимание в финансовой отчетности и какие признаки явно или косвенно указывают на то, что дела у банка плохи.Этого ждалиВ октябре прошлого года одна из крупнейших консалтинговых компаний McKinsey предупреждала: более половины банков мира не переживут приближающийся кризис.Как пояснили аналитики, мировая финансовая индустрия столкнулась с очередным циклическим спадом. На это указывает прежде всего снижение спроса на кредиты: в 2018-м зафиксировали пятилетний минимум суммы заимствований. Кроме того, инвесторы все меньше доверяют банкам из-за расширения операций с рисковыми активами. Наконец, на фоне продолжающегося замедления глобальной экономики настоящим испытанием для банков стали рекордно низкие процентные ставки. В условиях отсутствия прибыли, нехватки капитала и снижения спроса на кредиты банкротства неизбежны.Этот прогноз опубликовали еще до пандемии коронавируса. И уже ясно, что предсказаниям суждено сбыться. Чтобы поддержать экономику, многие ЦБ снизили ставки практически до нуля.

РИА Новости разбиралось, на что обращать внимание в финансовой отчетности и какие признаки явно или косвенно указывают на то, что дела у банка плохи.Этого ждалиВ октябре прошлого года одна из крупнейших консалтинговых компаний McKinsey предупреждала: более половины банков мира не переживут приближающийся кризис.Как пояснили аналитики, мировая финансовая индустрия столкнулась с очередным циклическим спадом. На это указывает прежде всего снижение спроса на кредиты: в 2018-м зафиксировали пятилетний минимум суммы заимствований. Кроме того, инвесторы все меньше доверяют банкам из-за расширения операций с рисковыми активами. Наконец, на фоне продолжающегося замедления глобальной экономики настоящим испытанием для банков стали рекордно низкие процентные ставки. В условиях отсутствия прибыли, нехватки капитала и снижения спроса на кредиты банкротства неизбежны.Этот прогноз опубликовали еще до пандемии коронавируса. И уже ясно, что предсказаниям суждено сбыться. Чтобы поддержать экономику, многие ЦБ снизили ставки практически до нуля. В Японии и ряде стран Европы, например в Швейцарии и Дании, они вообще отрицательные. Высокие ставки выгодны банкам, поскольку позволяют выдавать более дорогие кредиты. Низкие — сводят прибыль на нет. С другой стороны, десятки тысяч компаний-заемщиков обанкротились или же готовятся к этому на фоне беспрецедентных глобальных ограничений. Кредиты им отдавать нечем. Банки, в свою очередь, теряют рентабельность и сталкиваются с нехваткой ликвидности. Игроки рынка констатируют: пандемия стала самым серьезным испытанием финансового сектора со времен кризиса 2008 года.Россия — не исключение. Как предупредил глава рейтингового агентства АКРА, экс-зампред ЦБ Михаил Сухов, в ближайшие три года закроются около ста отечественных банков. Надо отметить, что с 2013-го ЦБ расчищал рынок от слабых игроков, потратив на это свыше 70 миллиардов долларов. В итоге число кредитных организаций в стране сократилось более чем вдвое.По словам Сухова, кризис продолжит этот процесс. Причем около трети банков уйдут с рынка добровольно, без вмешательства ЦБ.

В Японии и ряде стран Европы, например в Швейцарии и Дании, они вообще отрицательные. Высокие ставки выгодны банкам, поскольку позволяют выдавать более дорогие кредиты. Низкие — сводят прибыль на нет. С другой стороны, десятки тысяч компаний-заемщиков обанкротились или же готовятся к этому на фоне беспрецедентных глобальных ограничений. Кредиты им отдавать нечем. Банки, в свою очередь, теряют рентабельность и сталкиваются с нехваткой ликвидности. Игроки рынка констатируют: пандемия стала самым серьезным испытанием финансового сектора со времен кризиса 2008 года.Россия — не исключение. Как предупредил глава рейтингового агентства АКРА, экс-зампред ЦБ Михаил Сухов, в ближайшие три года закроются около ста отечественных банков. Надо отметить, что с 2013-го ЦБ расчищал рынок от слабых игроков, потратив на это свыше 70 миллиардов долларов. В итоге число кредитных организаций в стране сократилось более чем вдвое.По словам Сухова, кризис продолжит этот процесс. Причем около трети банков уйдут с рынка добровольно, без вмешательства ЦБ. Еще около десятка, по мнению главы АКРА, поглотят более крупные игроки. Схожие прогнозы — у рейтингового агентства «Эксперт РА». По их подсчетам, за год лицензии отзовут почти у сорока кредитных организаций.Сыр из мышеловкиСитуация, когда банк внезапно закрывается и средства приходится возвращать через Агентство по страхованию вкладов, спешно перекладывая их в другой банк, для многих вкладчиков в последние годы рядовая. И все же лучше обойтись без этого. Есть ряд признаков — прямых и косвенных, заранее указывающих на то, что с банком не стоит связываться или же нужно поскорее забрать оттуда деньги.Так, например, следует насторожиться, если ставки по депозитам значительно выше cреднерыночных. Конечно, это может быть лишь маркетинговым ходом. Но зачастую указывает на то, что у банка проблемы с ликвидностью.Различия в ставках сразу бросаются в глаза, если сравнить несколько банков — крупных и не очень, федеральных и региональных. Ориентироваться надо на средний показатель топ-10 банков. Если ставка сильно выше, то, скорее всего, банк уже не планирует отдавать деньги и «пылесосит» рынок — пытается всеми способами привлечь средства клиентов.

Еще около десятка, по мнению главы АКРА, поглотят более крупные игроки. Схожие прогнозы — у рейтингового агентства «Эксперт РА». По их подсчетам, за год лицензии отзовут почти у сорока кредитных организаций.Сыр из мышеловкиСитуация, когда банк внезапно закрывается и средства приходится возвращать через Агентство по страхованию вкладов, спешно перекладывая их в другой банк, для многих вкладчиков в последние годы рядовая. И все же лучше обойтись без этого. Есть ряд признаков — прямых и косвенных, заранее указывающих на то, что с банком не стоит связываться или же нужно поскорее забрать оттуда деньги.Так, например, следует насторожиться, если ставки по депозитам значительно выше cреднерыночных. Конечно, это может быть лишь маркетинговым ходом. Но зачастую указывает на то, что у банка проблемы с ликвидностью.Различия в ставках сразу бросаются в глаза, если сравнить несколько банков — крупных и не очень, федеральных и региональных. Ориентироваться надо на средний показатель топ-10 банков. Если ставка сильно выше, то, скорее всего, банк уже не планирует отдавать деньги и «пылесосит» рынок — пытается всеми способами привлечь средства клиентов. Вообще, при выборе банка для вклада эксперты советуют не опускаться ниже первой десятки, еще надежнее — ориентироваться на топ-3.»Разница в процентной ставке между банком первого эшелона и внизу рейтинга будет несущественная, в районе одного процента. К примеру, банк из топ-10 предложит четыре процента, а менее надежный — пять», — указывает Павел Вешаев, гениректор компании FinHelp.Слабая отчетностьКлючевые сведения о состоянии банка можно получить из финансовой отчетности, которая публикуется на сайте кредитной организации. Важный показатель — объем резервирования. Так, например, если резервы формируются очень быстро и в большом объеме, лучше перейти в банк покрупнее.Как объяснил РИА Новости Михаил Беспалов, аналитик «КСП Капитал», в первую очередь стоит обратить внимание на метрики по достаточности базового капитала (Н1.1), основного капитала (Н1.2) и собственных средств (Н1.0). Эти параметры характеризуют устойчивость финансовой организации с учетом рисков. Посмотрите также на ликвидность: мгновенную (Н2), текущую (Н3) и долгосрочную (Н4).

Вообще, при выборе банка для вклада эксперты советуют не опускаться ниже первой десятки, еще надежнее — ориентироваться на топ-3.»Разница в процентной ставке между банком первого эшелона и внизу рейтинга будет несущественная, в районе одного процента. К примеру, банк из топ-10 предложит четыре процента, а менее надежный — пять», — указывает Павел Вешаев, гениректор компании FinHelp.Слабая отчетностьКлючевые сведения о состоянии банка можно получить из финансовой отчетности, которая публикуется на сайте кредитной организации. Важный показатель — объем резервирования. Так, например, если резервы формируются очень быстро и в большом объеме, лучше перейти в банк покрупнее.Как объяснил РИА Новости Михаил Беспалов, аналитик «КСП Капитал», в первую очередь стоит обратить внимание на метрики по достаточности базового капитала (Н1.1), основного капитала (Н1.2) и собственных средств (Н1.0). Эти параметры характеризуют устойчивость финансовой организации с учетом рисков. Посмотрите также на ликвидность: мгновенную (Н2), текущую (Н3) и долгосрочную (Н4). Это покажет способность банка быстро расплатиться по обязательствам, если возникнет такая необходимость.Есть смысл поинтересоваться нормативом финансового рычага (Н1.4) и прибыльностью. Важен не только показатель в сравнении с требованиями ЦБ (которые потенциально могут измениться), но и динамика за предыдущие отчетные периоды.»Например, если доходность по чистой прибыли на протяжении нескольких периодов отрицательная, а достаточность капитала стабильно снижается, приближаясь к установленному ЦБ порогу, возможно, вскоре у финансовой организации возникнут проблемы», — уточняет Беспалов.Снижение рейтинга, «мутные» клиенты и собственникиЕще один признак, указывающий на то, что у банка дела идут неважно, — снижение его рейтинга «большой тройкой» рейтинговых агентств — Moody’s, Fitch и S&P, добавляет Артем Деев, руководитель аналитического департамента AMarkets. Эти организации отслеживают множество показателей и регулярно выносят вердикт — понижают или повышают оценки кредитной организации.

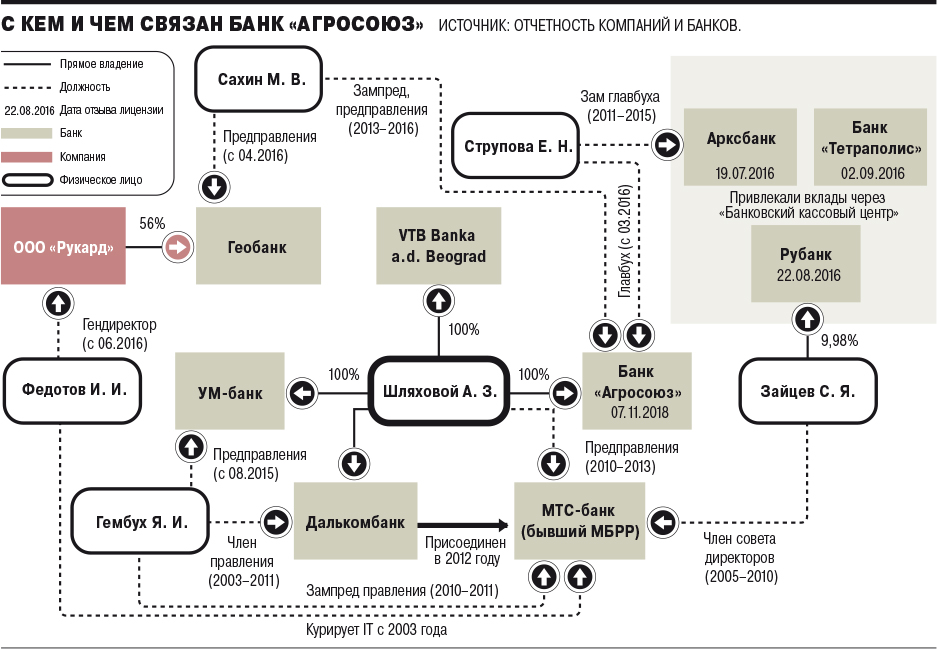

Это покажет способность банка быстро расплатиться по обязательствам, если возникнет такая необходимость.Есть смысл поинтересоваться нормативом финансового рычага (Н1.4) и прибыльностью. Важен не только показатель в сравнении с требованиями ЦБ (которые потенциально могут измениться), но и динамика за предыдущие отчетные периоды.»Например, если доходность по чистой прибыли на протяжении нескольких периодов отрицательная, а достаточность капитала стабильно снижается, приближаясь к установленному ЦБ порогу, возможно, вскоре у финансовой организации возникнут проблемы», — уточняет Беспалов.Снижение рейтинга, «мутные» клиенты и собственникиЕще один признак, указывающий на то, что у банка дела идут неважно, — снижение его рейтинга «большой тройкой» рейтинговых агентств — Moody’s, Fitch и S&P, добавляет Артем Деев, руководитель аналитического департамента AMarkets. Эти организации отслеживают множество показателей и регулярно выносят вердикт — понижают или повышают оценки кредитной организации. Уменьшение рейтинга явно указывает на то, что положение ухудшилась. Полезно знать крупных клиентов банка и следить за новостями о них. «Если банк входит в финансово-промышленную группу и у материнской компании проблемы, например, с выплатой купонов по облигациям, то лучше забрать деньги», — рекомендует Виталий Манкевич, президент Русско-азиатского союза промышленников и предпринимателей.Можно выяснить, кому принадлежит банк, а если собственников несколько — нет ли между ними конфликта. Если бенефициар один, поинтересуйтесь его репутацией и последними публикациями в СМИ о нем.Наконец, имейте в виду, что лицензию отзывают не сразу. Как правило, сначала в СМИ и на сайте ЦБ появляется информация о том, что у кредитной организации трудности. В любом случае вероятность возникновения проблем у крупных банков гораздо меньше, а степень их прозрачности в ежеквартальной отчетности и сообщениях о важных событиях — гораздо выше.Кстати, один из тревожных звоночков — если заявку на снятие средств банк предлагает клиенту оформить письменно и заранее.

Уменьшение рейтинга явно указывает на то, что положение ухудшилась. Полезно знать крупных клиентов банка и следить за новостями о них. «Если банк входит в финансово-промышленную группу и у материнской компании проблемы, например, с выплатой купонов по облигациям, то лучше забрать деньги», — рекомендует Виталий Манкевич, президент Русско-азиатского союза промышленников и предпринимателей.Можно выяснить, кому принадлежит банк, а если собственников несколько — нет ли между ними конфликта. Если бенефициар один, поинтересуйтесь его репутацией и последними публикациями в СМИ о нем.Наконец, имейте в виду, что лицензию отзывают не сразу. Как правило, сначала в СМИ и на сайте ЦБ появляется информация о том, что у кредитной организации трудности. В любом случае вероятность возникновения проблем у крупных банков гораздо меньше, а степень их прозрачности в ежеквартальной отчетности и сообщениях о важных событиях — гораздо выше.Кстати, один из тревожных звоночков — если заявку на снятие средств банк предлагает клиенту оформить письменно и заранее. Это возможный сигнал о нехватке ликвидности. Изменения графика работы тоже не к добру — так банк пытается сократить поток клиентов. Ну а сообщения о том, что потребители массово выводят деньги, — очевидное приглашение последовать их примеру.

Это возможный сигнал о нехватке ликвидности. Изменения графика работы тоже не к добру — так банк пытается сократить поток клиентов. Ну а сообщения о том, что потребители массово выводят деньги, — очевидное приглашение последовать их примеру.

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn23.img.ria.ru/images/156033/46/1560334683_171:0:2902:2048_1920x0_80_0_0_21783a84717fc97db8453a8c83202533.jpgРИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, агентство по страхованию вкладов, центральный банк рф (цб рф), mckinsey

МОСКВА, 25 сен — РИА Новости, Наталья Дембинская. За последние годы в стране закрылись несколько сотен банков. Это заслуга ЦБ — регулятор расчистил рынок от слабых игроков. Кризис обещает новую волну — еще около ста банков перестанут существовать. Сверхнизкие ставки, заемщики-банкроты — все это сильно бьет по кредитным организациям. В ситуации, когда десятки банков рискуют лишиться лицензии, главный вопрос — как вовремя успеть закрыть депозит и не отнести деньги «живому мертвецу». РИА Новости разбиралось, на что обращать внимание в финансовой отчетности и какие признаки явно или косвенно указывают на то, что дела у банка плохи.

Этого ждали

В октябре прошлого года одна из крупнейших консалтинговых компаний McKinsey предупреждала: более половины банков мира не переживут приближающийся кризис.

Как пояснили аналитики, мировая финансовая индустрия столкнулась с очередным циклическим спадом. На это указывает прежде всего снижение спроса на кредиты: в 2018-м зафиксировали пятилетний минимум суммы заимствований. Кроме того, инвесторы все меньше доверяют банкам из-за расширения операций с рисковыми активами. Наконец, на фоне продолжающегося замедления глобальной экономики настоящим испытанием для банков стали рекордно низкие процентные ставки. В условиях отсутствия прибыли, нехватки капитала и снижения спроса на кредиты банкротства неизбежны.

Этот прогноз опубликовали еще до пандемии коронавируса. И уже ясно, что предсказаниям суждено сбыться. Чтобы поддержать экономику, многие ЦБ снизили ставки практически до нуля. В Японии и ряде стран Европы, например в Швейцарии и Дании, они вообще отрицательные. Высокие ставки выгодны банкам, поскольку позволяют выдавать более дорогие кредиты. Низкие — сводят прибыль на нет. С другой стороны, десятки тысяч компаний-заемщиков обанкротились или же готовятся к этому на фоне беспрецедентных глобальных ограничений. Кредиты им отдавать нечем. Банки, в свою очередь, теряют рентабельность и сталкиваются с нехваткой ликвидности. Игроки рынка констатируют: пандемия стала самым серьезным испытанием финансового сектора со времен кризиса 2008 года.

Высокие ставки выгодны банкам, поскольку позволяют выдавать более дорогие кредиты. Низкие — сводят прибыль на нет. С другой стороны, десятки тысяч компаний-заемщиков обанкротились или же готовятся к этому на фоне беспрецедентных глобальных ограничений. Кредиты им отдавать нечем. Банки, в свою очередь, теряют рентабельность и сталкиваются с нехваткой ликвидности. Игроки рынка констатируют: пандемия стала самым серьезным испытанием финансового сектора со времен кризиса 2008 года.

Россия — не исключение. Как предупредил глава рейтингового агентства АКРА, экс-зампред ЦБ Михаил Сухов, в ближайшие три года закроются около ста отечественных банков. Надо отметить, что с 2013-го ЦБ расчищал рынок от слабых игроков, потратив на это свыше 70 миллиардов долларов. В итоге число кредитных организаций в стране сократилось более чем вдвое.

По словам Сухова, кризис продолжит этот процесс. Причем около трети банков уйдут с рынка добровольно, без вмешательства ЦБ. Еще около десятка, по мнению главы АКРА, поглотят более крупные игроки. Схожие прогнозы — у рейтингового агентства «Эксперт РА». По их подсчетам, за год лицензии отзовут почти у сорока кредитных организаций.

Схожие прогнозы — у рейтингового агентства «Эксперт РА». По их подсчетам, за год лицензии отзовут почти у сорока кредитных организаций.

Сыр из мышеловки

Ситуация, когда банк внезапно закрывается и средства приходится возвращать через Агентство по страхованию вкладов, спешно перекладывая их в другой банк, для многих вкладчиков в последние годы рядовая. И все же лучше обойтись без этого. Есть ряд признаков — прямых и косвенных, заранее указывающих на то, что с банком не стоит связываться или же нужно поскорее забрать оттуда деньги.

Так, например, следует насторожиться, если ставки по депозитам значительно выше cреднерыночных. Конечно, это может быть лишь маркетинговым ходом. Но зачастую указывает на то, что у банка проблемы с ликвидностью.

Различия в ставках сразу бросаются в глаза, если сравнить несколько банков — крупных и не очень, федеральных и региональных. Ориентироваться надо на средний показатель топ-10 банков. Если ставка сильно выше, то, скорее всего, банк уже не планирует отдавать деньги и «пылесосит» рынок — пытается всеми способами привлечь средства клиентов.

Вообще, при выборе банка для вклада эксперты советуют не опускаться ниже первой десятки, еще надежнее — ориентироваться на топ-3.

«Разница в процентной ставке между банком первого эшелона и внизу рейтинга будет несущественная, в районе одного процента. К примеру, банк из топ-10 предложит четыре процента, а менее надежный — пять», — указывает Павел Вешаев, гениректор компании FinHelp.

Слабая отчетность

Ключевые сведения о состоянии банка можно получить из финансовой отчетности, которая публикуется на сайте кредитной организации. Важный показатель — объем резервирования. Так, например, если резервы формируются очень быстро и в большом объеме, лучше перейти в банк покрупнее.

Как объяснил РИА Новости Михаил Беспалов, аналитик «КСП Капитал», в первую очередь стоит обратить внимание на метрики по достаточности базового капитала (Н1.1), основного капитала (Н1.2) и собственных средств (Н1.0). Эти параметры характеризуют устойчивость финансовой организации с учетом рисков. Посмотрите также на ликвидность: мгновенную (Н2), текущую (Н3) и долгосрочную (Н4). Это покажет способность банка быстро расплатиться по обязательствам, если возникнет такая необходимость.

Посмотрите также на ликвидность: мгновенную (Н2), текущую (Н3) и долгосрочную (Н4). Это покажет способность банка быстро расплатиться по обязательствам, если возникнет такая необходимость.

Есть смысл поинтересоваться нормативом финансового рычага (Н1.4) и прибыльностью. Важен не только показатель в сравнении с требованиями ЦБ (которые потенциально могут измениться), но и динамика за предыдущие отчетные периоды.

«Например, если доходность по чистой прибыли на протяжении нескольких периодов отрицательная, а достаточность капитала стабильно снижается, приближаясь к установленному ЦБ порогу, возможно, вскоре у финансовой организации возникнут проблемы», — уточняет Беспалов.

Снижение рейтинга, «мутные» клиенты и собственники

Еще один признак, указывающий на то, что у банка дела идут неважно, — снижение его рейтинга «большой тройкой» рейтинговых агентств — Moody’s, Fitch и S&P, добавляет Артем Деев, руководитель аналитического департамента AMarkets. Эти организации отслеживают множество показателей и регулярно выносят вердикт — понижают или повышают оценки кредитной организации. Уменьшение рейтинга явно указывает на то, что положение ухудшилась.

Уменьшение рейтинга явно указывает на то, что положение ухудшилась.

Полезно знать крупных клиентов банка и следить за новостями о них. «Если банк входит в финансово-промышленную группу и у материнской компании проблемы, например, с выплатой купонов по облигациям, то лучше забрать деньги», — рекомендует Виталий Манкевич, президент Русско-азиатского союза промышленников и предпринимателей.

Можно выяснить, кому принадлежит банк, а если собственников несколько — нет ли между ними конфликта. Если бенефициар один, поинтересуйтесь его репутацией и последними публикациями в СМИ о нем.

Наконец, имейте в виду, что лицензию отзывают не сразу. Как правило, сначала в СМИ и на сайте ЦБ появляется информация о том, что у кредитной организации трудности. В любом случае вероятность возникновения проблем у крупных банков гораздо меньше, а степень их прозрачности в ежеквартальной отчетности и сообщениях о важных событиях — гораздо выше.

Кстати, один из тревожных звоночков — если заявку на снятие средств банк предлагает клиенту оформить письменно и заранее. Это возможный сигнал о нехватке ликвидности. Изменения графика работы тоже не к добру — так банк пытается сократить поток клиентов. Ну а сообщения о том, что потребители массово выводят деньги, — очевидное приглашение последовать их примеру.

Это возможный сигнал о нехватке ликвидности. Изменения графика работы тоже не к добру — так банк пытается сократить поток клиентов. Ну а сообщения о том, что потребители массово выводят деньги, — очевидное приглашение последовать их примеру.

Банки банков: Центральный Банк Российской Федерации (Центробанк, Банк России)

Что такое обычный банк, представляют все, а вот что кроется за термином «банк банков», ясно далеко не всегда. По логике, банк банков – такое финансовое учреждение, в котором могут брать кредиты именно банки.

По словарю, банк банков – расчетный центр всей банковской системы страны, предоставляющий оной кредиты, а в иных государствах и осуществляющий надзор за экономической деятельностью финучреждений.

ЦБ РФ

В России банком банков с 1990 года является Центробанк РФ, регулирующий орган, сочетает черты госведомства и банка в классическом понимании. ЦБ РФ регулирует валютный курс, денежное обращение внутри Российской Федерации, осуществляет эмиссию, хранит резервы, контролирует коммерческие банки.

В прочих государствах банки банков носят наименования народных, резервных, эмиссионных, государственных и пр. За Евросоюз отвечает European Central Bank, в США подобная структура называется Federal Reserve System, в Китае — Zhōngguó Rénmín Yínháng, в Украине — Національний банк України. Формально банки банков государству не принадлежат.

ЦБ возник на основе Российского республиканского банка Госбанка СССР (промежуточное звено — государственный банк РСФСР) 13 июля 1990 года. Учредитель ГосБанка РСФСР — Верховный Совет РСФСР.

В 1992 году структуру назвали Центральным банком России.

Регулятивное законодательство:

- Конституция РФ.

- Федеральный закон О Центральном банке Российской Федерации (Банке России).

- Федеральный закон О банках и банковской деятельности — от 2 декабря 1990 года № 395-1.

После перехода на плавающий курс рубля главная задача ЦБ — таргетирование инфляции, впрочем через ряд операций на валютном рынке (интервенции — покупка, продажа валюты в крупных объёмах с целью повлиять на курс, баланс спроса и предложения) ЦБ следит за устойчивостью национальной валюты и не допускает резких движений курса.

Кому принадлежит Центральный банк Российской Федерации

ЦБ принадлежит государству. Хотя есть много домыслов о том, что подобные структуры созданы вне государственного влияния при поддержки неких международных элит. Поэтому периодически возникает дискуссия о необходимости национализации ЦБ. По версии сторонников теории заговора ЦБ во многом контролируется ФРС США.

Центральный Банк не относится ни одной из трёх ветвей власти, не зависит от них, но подотчётен Федеральному собранию (как своего рода приемнику Верховного Совета).

Положение о независимости закреплено в 75-ой статье Конституции и конкретизируется в соответствующем ФЗ.

Всего ЦБ насчитывает более 40 подразделений, в которых работают десятки тысяч сотрудников.

Центробанк РФ осуществляет от лица Российского государства права собственника золотвалютных резервов страны и всех денежных средств федерального бюджета. Прибыль Центробанк получает от операций с этим имуществом.

Роль ЦБ в жизни страны — часть системы сдержек-противовесов, так оттеняется влияние правительства на экономику. Особый статус Центральные Банки имеют в международной юрисдикции.

Задачи Центрального Банка России

Что ещё делает Банк России (некоторые функции):

- ЦБ во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику;

- Во взаимодействии с Правительством Российской Федерации разрабатывает и проводит политику развития и обеспечения стабильности функционирования финансового рынка Российской Федерации;

- Монопольно осуществляет эмиссию (выпуск) наличных денег и организует наличное денежное обращение, а также утверждает графическое обозначение рубля в виде знака;

- Является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

- Устанавливает правила осуществления расчётов в Российской Федерации;

- Устанавливает правила проведения банковских операций;

- Осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчётов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов;

- Осуществляет эффективное управление золотовалютными резервами Банка России;

- Принимает решение о государственной регистрации кредитных организаций, выдаёт кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

- Осуществляет надзор за деятельностью кредитных организаций и банковских групп, страховых организаций, микрофинансовых организаций, ломбардов, жилищных накопительных кооперативов, кредитных потребительских кооперативов и сельскохозяйственных кредитных потребительские кооперативов;

- Регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

- Организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

- Устанавливает правила бухгалтерского учёта;

- Устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

Кто управляет ЦБ РФ

Во главе — стоит председатель. Далее коллегиальные органы: Совет директоров ЦБ РФ и Национальный финансовый совет (НФС).

Далее коллегиальные органы: Совет директоров ЦБ РФ и Национальный финансовый совет (НФС).

Национальный финансовый совет (НФС)

Национальный банковский совет (НБС) – коллегиальный орган управления Банком России. В него входят 12 человек. Состав НБС определяется следующим образом:

- двое участников направляются Советом Федерации — из числа сенаторов;

- трое – из числа депутатов по выбору Государственной думы;

- трое назначаются президентом Российской Федерации;

- трое – правительством;

- 12-й член совета — председатель Банка России.

Что должен делать этот совет:

1) рассмотрение годового отчета ЦБ РФ;

2) утверждение на основе предложений совета директоров доходов и расходов Банка России на предстоящий год;

3) утверждение при необходимости на основе предложений совета директоров дополнительных расходов;

4) рассмотрение вопросов совершенствования банковской системы Российской Федерации;

5) рассмотрение проекта и окончательного варианта основных направлений единой государственной денежно-кредитной политики;

6) решение вопросов, связанных с участием Банка России в капиталах кредитных организаций;

7) назначение главного аудитора ЦБ и рассмотрение его докладов;

8) ежеквартальное рассмотрение информации совета директоров по основным вопросам текущей деятельности Банка России, в том числе реализации основных направлений единой государственной денежно-кредитной политики, банковского регулирования и банковского надзора, реализации политики валютного регулирования и валютного контроля, организации системы расчетов в Российской Федерации, исполнения сметы расходов Банка России, а также подготовки проектов законодательных актов и иных нормативных актов в области банковского дела;

9) определение аудиторской организации — аудитора годовой финансовой отчетности ЦБ;

10) утверждение по предложению совета директоров правил бухгалтерского учета и отчетности для Банка России;

11) внесение в Государственную думу предложений о проведении проверки Счетной палатой РФ финансово-хозяйственной деятельности Банка России, его структурных подразделений и учреждений;

12) утверждение по предложению совета директоров порядка формирования провизий Банка России и порядка распределения прибыли, остающейся в распоряжении ЦБ;

13) утверждение по предложению совета директоров отчета о расходах Банка России на содержание служащих ЦБ, их пенсионное обеспечение, страхование жизни и медицинское страхование, на капитальные вложения и прочие административно-хозяйственные нужды.

Участники Национального банковского совета за исключением председателя Банка России не являются сотрудниками ЦБ и не получают вознаграждения за свою деятельность. Совет собирается не реже одного раза в квартал. Из числа участников избирается председатель НБС.

Совет директоров

В совет директоров Центрального банка Российской Федерации входят председатель Банка России и 14 членов совета директоров. Члены совета директоров работают на постоянной основе в Банке России и назначаются Государственной думой на должность сроком на пять лет по представлению председателя Банка России, согласованному с президентом Российской Федерации.

В компетенцию совета входят вопросы о ключевой ставке, о новых купюрах, организационные вопросы.

Председатель ЦБ

Самая заметная и медийная фигура организации.

Кто возглавлял организацию с момента её основания:

- Георгий Гаврилович Матюхин — и. о. председателя правления Госбанка РСФСР с 7 августа 1990 года, назначен 25 декабря 1990 года — 16 июля 1992 года.

- Виктор Владимирович Геращенко — и. о. 17 июля 1992 года, назначен 4 ноября 1992 года — 14 октября 1994 года.

- Татьяна Владимировна Парамонова — и. о. 18 октября 1994 года — 8 ноября 1995 года.

- Александр Андреевич Хандруев — врио 8 ноября — 22 ноября 1995 года.

- Сергей Константинович Дубинин — 22 ноября 1995 года — 11 сентября 1998 года.

- Виктор Владимирович Геращенко — 11 сентября 1998 года — 20 марта 2002 года.

- Сергей Михайлович Игнатьев — 20 марта 2002 года — 23 июня 2013 года.

- Эльвира Сахипзадовна Набиуллина — 24 июня 2013 года — настоящее время.

После отставки многие экс-председатели остаются видными персонами, часто мелькающими в СМИ.

Автор поста: Alex HodinarЧастный инвестор с 2006 года (акции, недвижимость). Владелец бизнеса, специалист по интернет маркетингу.

ФРС — Кому принадлежит Федеральная резервная система?

Кому принадлежит Федеральная резервная система?

Федеральная резервная система никому не принадлежит. Федеральная резервная система была создана в 1913 году Законом о Федеральной резервной системе в качестве центрального банка страны. Совет управляющих в Вашингтоне, округ Колумбия, является учреждением федерального правительства и подчиняется непосредственно Конгрессу.

Федеральная резервная система была создана в 1913 году Законом о Федеральной резервной системе в качестве центрального банка страны. Совет управляющих в Вашингтоне, округ Колумбия, является учреждением федерального правительства и подчиняется непосредственно Конгрессу.

Федеральная резервная система получает свои полномочия от Конгресса, который создал Систему в 1913 году с принятием Закона о Федеральной резервной системе.Эта центральная банковская «система» имеет три важных особенности: (1) центральный управляющий совет — Совет управляющих Федеральной резервной системы; (2) децентрализованная операционная структура из 12 Федеральных резервных банков; и (3) сочетание общественных и частных характеристик.

Совет, назначаемый президентом и утверждаемый Сенатом, обеспечивает общее руководство Федеральной резервной системой и наблюдает за 12 резервными банками. Правление подчиняется Конгрессу и напрямую подотчетно ему, но, в отличие от многих других государственных учреждений, оно не финансируется за счет ассигнований Конгресса. Председатель и другие сотрудники дают показания перед Конгрессом, а Правление дважды в год представляет подробный отчет — Отчет о денежно-кредитной политике — о последних экономических событиях и своих планах по денежно-кредитной политике. Совет также публикует финансовую отчетность Системы, прошедшую независимую аудиторскую проверку, а также протоколы заседаний FOMC.

Председатель и другие сотрудники дают показания перед Конгрессом, а Правление дважды в год представляет подробный отчет — Отчет о денежно-кредитной политике — о последних экономических событиях и своих планах по денежно-кредитной политике. Совет также публикует финансовую отчетность Системы, прошедшую независимую аудиторскую проверку, а также протоколы заседаний FOMC.

Кроме того, хотя Конгресс устанавливает цели денежно-кредитной политики, решения Правления — и органа, определяющего денежно-кредитную политику ФРС, Федерального комитета открытого рынка, — о том, как достичь этих целей, не требуют одобрения президента или кого-либо еще. в исполнительной или законодательной ветвях власти.

Некоторые наблюдатели ошибочно считают Федеральный резерв частной организацией, поскольку резервные банки организованы аналогично частным корпорациям. Например, каждый из 12 резервных банков действует в пределах своей конкретной географической области или округа США, и каждый из них зарегистрирован отдельно и имеет свой собственный совет директоров. Коммерческие банки, являющиеся членами Федеральной резервной системы, владеют акциями Резервного банка своего округа. Однако владение акциями Резервного банка сильно отличается от владения акциями частной компании.Резервные банки не работают с целью получения прибыли, и владение определенным количеством акций по закону является условием членства в Системе. Фактически, резервные банки обязаны по закону переводить чистую прибыль в Казначейство США после обеспечения всех необходимых расходов резервных банков, требуемых по закону выплаты дивидендов и поддержания ограниченного баланса в резервном фонде.

Коммерческие банки, являющиеся членами Федеральной резервной системы, владеют акциями Резервного банка своего округа. Однако владение акциями Резервного банка сильно отличается от владения акциями частной компании.Резервные банки не работают с целью получения прибыли, и владение определенным количеством акций по закону является условием членства в Системе. Фактически, резервные банки обязаны по закону переводить чистую прибыль в Казначейство США после обеспечения всех необходимых расходов резервных банков, требуемых по закону выплаты дивидендов и поддержания ограниченного баланса в резервном фонде.

Связанная информация

Совет Федеральной резервной системы издает временное окончательное правило относительно выплаты дивидендов по уставному капиталу Резервного банка

Федеральная резервная система: цели и функции

Связанные вопросы

Какова цель Федеральной резервной системы?

Что означает, что Федеральная резервная система «независима в правительстве»?

Проверяется ли когда-нибудь Федеральная резервная система?

Подотчетна ли Федеральная резервная система кому-либо?

Как устроена Федеральная резервная система?

Кому принадлежит Федеральный резерв?

Федеральная резервная система — это центральный банк США.Его решения влияют на экономику США и, следовательно, на весь мир. Эта позиция делает его самым влиятельным игроком в мировой экономике. Это не компания или государственное учреждение. Его лидер не является выборным должностным лицом. Это делает его очень подозрительным для многих людей, потому что он не зависит ни от избирателей, ни от акционеров.

Узнайте, как работает Федеральная резервная система, кто на самом деле ею владеет и как они несут ответственность.

Кому принадлежит Федеральный резерв?

Федеральная резервная система — это независимая организация, учрежденная Законом о Федеральной резервной системе от 1913 года.В то время президент Вудро Вильсон хотел создать центральный совет, назначенный правительством. Но Конгресс хотел, чтобы у ФРС было 12 региональных банков, представляющих различные регионы Америки. Компромисс означал, что у ФРС есть и то, и другое.

Конгресс и ФРС

Президент и Конгресс должны утвердить всех членов Совета управляющих Федеральной резервной системы, но сроки полномочий членов совета сознательно не совпадают с сроками полномочий выборных должностных лиц. Президент назначает главу Федеральной резервной системы, в настоящее время Джерома Пауэлла.Конгресс должен одобрить назначение президента. Председатель должен отчитаться перед Конгрессом о действиях ФРС.

Конгресс может изменить устав ФРС. Например, Закон Додда-Франка о реформе Уолл-стрит и защите потребителей ограничил полномочия ФРС. Это потребовало от Счетной палаты правительства (GAO) провести аудит чрезвычайных ссуд, предоставленных ФРС во время финансового кризиса 2008 года. Он также потребовал от ФРС обнародовать названия банков, получивших экстренные ссуды или средства TARP.ФРС должна получить одобрение Министерства финансов, прежде чем предоставлять чрезвычайные ссуды, как это было в случае с Bear Stearns и AIG.

Совет ФРС является независимым агентством федерального правительства, но его решения не должны утверждаться президентом, законодательными органами или любым избранным должностным лицом.

Финансирование

Не менее важно, что ФРС не получает финансирования от Конгресса. Вместо этого его средства поступают от его инвестиций. Он получает проценты от казначейских облигаций США, приобретенных в рамках операций на открытом рынке.Он получает проценты по своим инвестициям в иностранной валюте. Его банки получают комиссию за услуги, предоставляемые коммерческим банкам. К ним относятся клиринг чеков, переводы денежных средств и операции автоматизированной клиринговой палаты.

ФРС также получает проценты по кредитам, которые она предоставляет своим банкам-членам. Он использует эти средства для оплаты своих счетов, а затем передает любую «прибыль» Министерству финансов США.

Участники банка

12 региональных Федеральных резервных банков созданы аналогично частным банкам.Они хранят валюту, обрабатывают чеки и выдают ссуды частным банкам в пределах своей территории, которую они регулируют. Эти банки также являются членами банковской системы Федерального резерва. Таким образом, они должны поддерживать резервные требования. В свою очередь, они могут брать взаймы друг у друга по ставке федеральных фондов, когда это необходимо. В крайнем случае, они также могут брать займы из дисконтного окна ФРС по учетной ставке.

Чтобы быть членом Федеральной резервной системы, коммерческие банки должны владеть акциями 12 региональных федеральных резервных банков.Но владение акциями Федерального резервного банка — это не что иное, как владение акциями частной компании. Он не может быть продан и не дает банкам-участникам права голоса. По закону они выплачивают дивиденды в размере 6%. Но банки должны вернуть всю прибыль после оплаты расходов в Казначейство США.

Почему ФРС должна оставаться независимой

Денежно-кредитная политика ФРС может лучше выполнять свою работу, если она защищена от краткосрочного политического влияния. Он должен быть свободным, чтобы устанавливать ожидания, особенно в отношении инфляции.Он не может этого сделать, когда его лидеры обеспокоены увольнением избранным должностным лицом.

Председатели ФРС — это преимущественно уважаемые ученые-экономисты, специализирующиеся в области государственной политики, финансов и центральных банков. Их ценят за такой опыт, а не за харизму, большое количество фанатов или навыки публичных выступлений. Они привыкли к среде, в которой идеи рационально обсуждаются, обсуждаются и оцениваются. Если бы ФРС была привержена политике дня, она не смогла бы привлечь людей такого профессионального уровня.

Каким образом обеспечивается подотчетность ФРС

Несмотря на свою независимость, ФРС по-прежнему подотчетна общественности и Конгрессу. ФРС может лучше всего управлять ожиданиями, если она прозрачна в своих действиях. Он также должен четко сообщать о причинах своих действий.

ФРС общается посредством частых и подробных отчетов. Во-первых, председатель ФРС и другие члены правления часто дают показания перед Конгрессом. Во-вторых, ФРС дважды в год представляет Конгрессу подробный отчет о денежно-кредитной политике.В-третьих, Федеральный комитет по открытым рынкам (FOMC) публикует заявление после каждого заседания. Он также предоставляет подробные протоколы встречи через три недели. Стенограммы доступны через пять лет.

Как работает ФРС

Основная функция ФРС заключалась в управлении инфляцией. Для этого есть множество инструментов.

Во время финансового кризиса 2008 года он создал инновационные инструменты для предотвращения депрессии. После рецессии он также обязался сократить безработицу и стимулировать экономический рост.

Инструменты денежно-кредитной политики

ФРС работает, используя свои инструменты денежно-кредитной политики.

Установление низких процентных ставок называется «стимулирующей денежно-кредитной политикой». Это заставляет экономику расти быстрее. Если экономика растет слишком быстро, это вызывает инфляцию.

Повышение процентных ставок называется «сдерживающей денежно-кредитной политикой». Это замедляет экономический рост из-за удорожания ссуд и других форм кредита. Это ограничивает денежную массу. По мере падения спроса предприятия снижают цены.Это создает дефляцию. Это еще больше снижает спрос, потому что потребители откладывают покупку, ожидая дальнейшего падения цен.

Как ФРС снижает процентные ставки? Это снижает целевую ставку по федеральным фондам. Банки обычно следуют примеру ФРС, снижая базовые ставки, например, базовую ставку. ФРС также может использовать свои другие инструменты, такие как снижение учетной ставки, которую банки используют для заимствования средств непосредственно из дисконтного окна ФРС.

Исторические примеры

Чтобы бороться с финансовым кризисом 2008 года, ФРС проявила изобретательность.Он покупал ценные бумаги, обеспеченные ипотекой, напрямую у банков, чтобы накачать ликвидность в финансовую систему. Он также начал покупать казначейские облигации. Обе покупки получили название «количественное смягчение».

Критики опасались, что политика ФРС приведет к гиперинфляции. Они утверждали, что ФРС просто печатала деньги. Но банки не кредитовали, поэтому денежная масса не росла достаточно быстро, чтобы вызвать инфляцию. Вместо этого они копили наличные, чтобы записать постоянный поток отчуждений заложенного жилья.Ситуация не улучшилась до 2011 года. К тому времени ФРС сократила количественное смягчение.

теоретиков заговора спрашивают: «Кому принадлежит ФРС Нью-Йорка?» Вот ответ.

Вопрос исходит от заговорщиков в фольгированной шляпе, хороших защитников правительства и трезвых ученых: кому принадлежит Федеральный резервный банк Нью-Йорка?

Согласно Закону о Федеральной резервной системе от 1913 года, каждый из 12 региональных резервных банков Федеральной резервной системы принадлежит банкам-членам, которые изначально вкладывали капитал, чтобы поддерживать их работу.

Количество долей капитала, на которые они подписываются, основывается на процентном соотношении капитала и излишка каждого банка-члена.

Но Федеральная резервная система Нью-Йорка — безусловно, самый важный из региональных банков — в соответствии с политикой ранее не раскрывала долю в капитале своих более чем 70 банков-членов. В сентябре пресс-секретарь ФРС Нью-Йорка отказалась комментировать запись по этому поводу.

«Насколько мне известно, мы не знаем, кто владеет акционерным капиталом ФРС Нью-Йорка», — говорит Конни Разза, руководитель отдела кампании и политики Центра народной демократии, правозащитной группы, настаивал на большую прозрачность.

Теперь, благодаря запросу Закона о свободе информации, поданному в конце прошлого года институциональным инвестором , мы знаем правду.

II запросил у ФРС Нью-Йорка информацию о запасах капитала ее членов на конец 2018 года, а также за каждый год, начиная с 2007 года. Банк ответил копиями того, что он называет своим основным капиталом. Отчет, сводка пакетов акций банков-участников за каждый из этих лет.

Крупное открытие по итогам 2018 года: Citibank, №Одно учреждение в реестре владело 87,9 млн акций Федерального резервного банка Нью-Йорка, или 42,8 процента от общего числа.

Держателем акций № 2 был банк JPMorgan Chase Bank с 60,6 миллионами акций, что составляет 29,5 процента от общего числа. Другими словами, оба банка вместе контролируют почти три четверти капитала регионального банка.

Но имеет ли значение владение акциями?

В конце концов, каждый банк имеет только один голос, когда дело доходит до избрания директоров банка (их единственная ответственность акционера), независимо от владения акциями.А акции ФРС Нью-Йорка не могут продаваться, сокращаться или передаваться в залог.

Никто не разбогатеет, владея акциями ФРС Нью-Йорка. По акциям давно выплачены дивиденды в размере 6 процентов. Но в 2016 году размер выплаты был изменен; Теперь участники с активами более 10,7 миллиардов долларов, такие как Citibank и JPMorgan, получают меньшую из 6-процентных дивидендов или высокую доходность по ставке последнего 10-летнего аукциона казначейства — 1,62 процента по сравнению с предыдущим годом.

У Ситибанка и JPMorgan резкое падение доли владения акциями.У конкурентов с выпуклой сеткой гораздо меньше акций: Morgan Stanley Bank владеет 4,8 млн акций, а его дочерний банк Morgan Stanley Private Bank — 2,8 млн акций, что в совокупности составляет 3,7% акций ФРС Нью-Йорка.

Goldman Sachs Bank USA владел 8,3 млн акций, что составляет 4 процента от общего числа, а Bank of New York Mellon владел 7,2 млн акций, или 3,5 процента.

Наблюдателей может удивить, что некоторые крупные держатели являются аффилированными лицами иностранных банков: HSBC Bank USA, часть лондонской HSBC Holdings PLC, которой принадлежит 12.6 миллионов акций, или 6,1 процента от общего количества акций ФРС Нью-Йорка. Deutsche Bank Trust Co. Americas являлся владельцем 1,7 млн акций, а Deutsche Bank Trust Company — 60 678 акций, что в совокупности составляло 0,87%.

Mizuho Bank (США), филиал токийской Mizuho Financial Group, владел 819 344 акциями. Промышленно-коммерческий банк Китая владел 221 278 акциями.

Есть множество мелких владельцев, от Bank of Cattaraugus, который владел 180 акциями, до Национального банка Cayuga Lake с 375 акциями.

Тем не менее, это служит еще одним красным флагом для тех, кто обеспокоен властью банков, слишком крупных, чтобы обанкротиться, поскольку два крупнейших банка владеют почти тремя четвертями акций ФРС Нью-Йорка.

«Удивительно, насколько он концентрированный, — говорит Разза. Это однобокое владение не сильно изменилось со времен финансового кризиса: в 2007 году JPMorgan владел 41,7% акций ФРС Нью-Йорка, а Citibank — 36,6%, то есть в совокупности 78,3%.

Сумма владения акциями не играет явной роли в сложной избирательной системе, которая определяет состав правления ФРС Нью-Йорка.

Напоминание: Правление NYFRB из девяти человек разделено на три класса по три члена в каждом.

Банки избирают трех директоров класса А для представления своих интересов. Эти же банки также избирают трех директоров класса B, которые представляют интересы общественности. Три директора класса C, включая председателя и заместителя председателя ФРС Нью-Йорка, также назначаются для представления общественных интересов и выбираются Советом управляющих Федеральной резервной системы в Вашингтоне.

Одна из загадок заключается в том, почему ФРС Нью-Йорка не стала открыто раскрывать информацию о собственности на акции с самого начала, учитывая, что эту информацию можно оценить с некоторой точностью, используя общедоступные данные Федеральной корпорации по страхованию депозитов и других источников.

Особенность этих выборов в правление может придать владению акциями ФРС Нью-Йорка большее значение, чем кажется на первый взгляд, говорит профессор экономики Эндрю Левин из Дартмутского колледжа.

Банки-участники делятся на три категории: первая группа для банков с капиталом и профицитом более 2 миллиардов долларов (например, Citibank и Goldman Sachs Bank), вторая группа для банков с капиталом от 40 до 2 миллиардов долларов (например, Safra National Bank of New York and Bessemer Trust Company) и три группы для банков с доходом менее 40 миллионов долларов (например, Tioga State Bank и Brown Brothers Harriman National Trust).

Банки первой группы голосуют за одного назначенного директора класса A, а также за одного директора класса B. Банки второй и третьей группы одинаково голосуют за одного директора класса A и класса B.

«Учитывая, что в избирательном бюллетене неизменно фигурировал только один кандидат на каждого директора, есть основания сомневаться в том, что некоторые крупные банки могли бы играть ключевую роль за кулисами в отборе этих кандидатов», — говорит Левин, выполнявший функции специальный советник Совета управляющих Федеральной резервной системы в Вашингтоне.«Должна быть большая прозрачность в том, как выбирается этот кандидат».

Левин добавляет: «Никто не знает, может ли процесс отбора подвергаться давлению или влиянию за кулисами». По его словам, этот процесс «похож на советские выборы».

Почему ФРС Нью-Йорка сейчас свободно раскрывает данные о пакетах акций?

Банк, как частное учреждение, заявляет на своем веб-сайте, что он не подчиняется запросам FOIA, подобным тому, который сделал Institutional Investor — хотя он заявляет, что будет стремиться соблюдать дух закона, который так оно и было в данном случае.

После негативного воздействия финансового кризиса 2008–2009 годов произошла переоценка рефлексивного прикрытия секретности ФРС Нью-Йорка как внутри компании, так и со стороны законодателей. Непрозрачность финансовой помощи Уолл-стрит через поглощение ею American International Group, в частности, вызвала призывы к большей прозрачности.

Банк стал более открытым. Например, теперь публикуются протоколы заседаний совета директоров ФРС Нью-Йорка, хотя часто они сильно отредактированы и спустя долгое время.Банк также публикует протоколы заседаний различных консультативных комитетов, которые курирует президент ФРС Нью-Йорка, чтобы быть в курсе рыночных и экономических событий. Публикуются также распорядки дня президента.

В целях повышения прозрачности ФРС Нью-Йорка отслеживала на своем веб-сайте процесс избрания нового президента в 2018 году, с некоторыми подробностями объясняя требуемые квалификации, называя привлеченные поисковые фирмы и подробно описывая отсев кандидатов.Критики аплодировали.

И вновь избранный президент ФРС Нью-Йорка, бывший президент ФРС Сан-Франциско Джон Уильямс, в одном из своих первых заявлений обещал открытость и прозрачность.

«ФРС стоит перед сложной задачей, — говорит Джордж Селгин, директор Центра валютных и финансовых альтернатив в Институте Катона в Вашингтоне, округ Колумбия. — Она пытается стать более прозрачной, а ее операции усложняются. Это сложный трюк.”

Возможно, здесь действуют другие силы.

Уолл-стрит нанесла удар Уильямсу за оплошность в коммуникации на раннем этапе. Волнения на рынке репо не улучшили его положение.

Волна критики в Твиттере со стороны Белого дома может иметь влияние. Президент Дональд Трамп раскритиковал ФРС как «тупоголовых» за то, что они не понизили целевую ставку федеральных фондов дальше, чем она сделала, и выделил Уильямса для насмешек.

В целом, независимость центрального банка ставится под сомнение.

ФРС Нью-Йорка нуждается в гудвилле прямо сейчас. Открыть книгу о том, кто владеет ее акциями, — неплохой способ их получить.

Контролирует мировую денежную массу более двух столетий

Автор: Дональд В. Уоткинс

© Защищено авторским правом, опубликовано 27 декабря 2019 г.

Ротшильды контролируют мировую денежную массу более двух столетий. Тем не менее, большинство американцев никогда о них не слышали.

Бизнес-империя семьи охватывает широкий спектр деловых интересов, включая инвестиционный банкинг, управление активами, слияния и поглощения, добычу полезных ископаемых, смешанное сельское хозяйство в сфере энергетики, винодельни и благотворительные организации.

Ротшильды — семья еврейских финансистов. Появление семьи в мире высоких финансов началось с Майера Амшеля Ротшильда (1744-1812), основателя и ростовщика во Франкфурте-на-Майне; финансовый советник (1801 г.) ландграфов Гессен-Кассельских; агент британского правительства по субсидированию европейских суверенов в войнах против Наполеона.

Майер Пятеро сыновей Амшеля Ротшильда: Амшель Майер (1773-1855), сменивший своего отца на посту главы Франкфуртского учреждения; Саломон Майер (1774-1855), основавший филиал в Вене, Австрия; Натан Майер (1777-1836), основавший филиал в Лондоне; Карл Майер (1788-1855), основавший филиал в Неаполе, Италия; и Джеймс или Якоб (1792-1868), основавший филиал в Париже.

Семья Ротшильдов была доминирующей силой в европейском инвестиционном банкинге и брокерстве в девятнадцатом веке. Члены семьи занимают места в Парламенте и Палате лордов; они стали баронами в Лондоне; и они основали Музей естественной истории Ротшильдов (1892).

К 1815 году Натан Майер Ротшильд контролировал Банк Англии и смело заявил: «Меня не волнует, какая марионетка будет возведена на трон Англии, чтобы править Империей, над которой никогда не заходит солнце. Человек, контролирующий денежную массу Британии, контролирует Британская империя, и я контролирую британскую денежную массу.«Это стало мантрой семьи Ротшильдов — контролировать мир, контролируя мировую денежную массу.

К концу девятнадцатого века семья Ротшильдов контролировала половину мирового богатства.

Получение контроля над денежной массой Америки

В 1791 году семья Ротшильдов получила контроль над денежной массой Америки через Александра Гамильтона (агента семьи в кабинете Джорджа Вашингтона), когда семья основала центральный банк в США.С. назвал Первый банк Соединенных Штатов, который получил от Конгресса 20-летний устав в 1791 году.

Когда Конгресс отказался продлить срок действия устава в 1812 году, Ротшильды пригрозили США «самой катастрофической войной» с Великобританией. США стояли твердо. После их угрозы разразилась вторая война между США и Великобританией. Британские военные усилия финансировались Ротшильдами. Когда война закончилась в 1815 году, финансы США были в упадке.

К 1816 году Конгресс принял закон, разрешающий второму центральному банку с доминированием Ротшильдов с 20-летним уставом.Названный Вторым банком Америки, этот банк снова дал Ротшильдам контроль над американской денежной массой.

В 1823 году Ротшильды взяли под свой контроль финансовые операции католической церкви во всем мире.

В 1832 году президент Эндрю Джексон возглавил успешную попытку Конгресса вернуть контроль над денежной массой Америки у Ротшильдов, отказавшись продлить срок действия устава Второго банка Америки. Только в 1913 году Ротшильды смогли создать свой третий центральный банк в Америке.

Тем временем, начиная с 1875 года, Ротшильды, действуя через своего нью-йоркского банковского партнера Якоба Шиффа, в банковском доме Kuhn, Loeb, and Co., финансировали Standard Oil Company Джона Д. Рокфеллера, Эдварда Р. Гарримана. железнодорожная империя и стальная империя Эндрю Карнеги на деньги Ротшильдов.

Ротшильды также помогли нью-йоркскому финансисту Дж. П. Моргану и Дрекселям и Биддлам из Филадельфии открыть европейские отделения своих банков в обмен на разрешение Ротшильдам контролировать банковскую отрасль в Нью-Йорке и, следовательно, в Америке.

В 1913 году Ротшильды учредили свой последний и нынешний центральный банк в Америке — Федеральный резервный банк. Этот независимый банк регулирует и контролирует денежную массу и денежно-кредитную политику Америки. Несмотря на то, что Федеральный резерв контролируется советом управляющих, назначаемым президентом Соединенных Штатов, реальный контроль над банком по-прежнему принадлежит семье Ротшильдов. Даже президент Дональд Трамп не может сломать финансовую хватку и влияние семьи Ротшильдов на Федеральный резервный банк.

Банковский бизнес семьи Ротшильдов стал пионером в области международных финансовых операций во время индустриализации Европы и Америки. Банки Ротшильдов финансировали железнодорожные системы по всему миру. Они также профинансировали строительство Суэцкого канала в Египте. Кроме того, в 1888 году семейный капитал Ротшильдов основал компанию DeBeers, которая является крупнейшей алмазодобывающей компанией в мире.

В 1987 году Эдмон де Ротшильд создал Всемирный банк охраны природы, чтобы получить контроль над землей в странах третьего мира, которые составляют 30% суши на Земле.Банк принимает на себя долги этих стран в обмен на недвижимость, которая передается банку.

В 1992 году бывший председатель правления Федеральной резервной системы Пол Волкер стал председателем европейской банковской фирмы J. Rothschild, Wolfensohn, and Co.

К 1995 году Ротшильды контролировали примерно 80% мировых запасов урана, тем самым давая семья имеет монополию на атомную энергетику.

К 2001 году только семь стран в мире — Китай, Иран, Афганистан, Северная Корея, Судан, Куба и Ливия — не имели центральных банков, контролируемых Ротшильдами.

До 5 мая 2004 года цена на золото фиксировалась дважды в день в N.M. Rothschild & Sons в Лондоне крупнейшими в мире инвестиционными домами — Deutsche Bank, HSBC, ScotiaMocatta и Societe Generale.

В 2006 году Edmond de Rothschild Banque, дочерняя компания европейского семейного банка Эдмона де Ротшильда во Франции, стал первым иностранным банком, получившим доступ на китайский рынок.