Создаем кредитный потребительский кооператив по новым требованиям. Пошаговая процедура регистрации кредитного потребительского кооператива

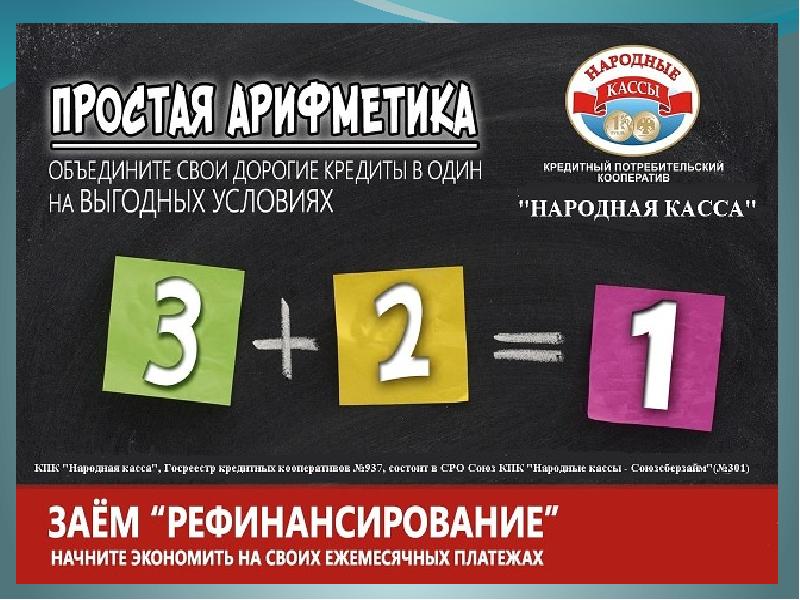

В настоящее время многие предприниматели и граждане сталкиваются с необходимостью финансовой поддержки и не всегда для этого обращаются за кредитом в банк. Получение банковского кредита достаточно сложная процедура, необходимо представить банку большое количество документов, подтверждающих финансовую надежность клиента, а так же кредитование подчас имеет целевой характер. Альтернативным источником получения денежных средств является вступление в кредитный кооператив и получение займа. Услуги таких организаций существенно экономят не только деньги за счет более низких процентов, но и время, так как выдача займа максимально упрощена по сравнению с банковским кредитом. Потому создание кредитного потребительского кооператива является очень выгодным предприятием и именно поэтому в последнее время их возникает все больше и больше. В этой статье мы рассмотрим требования к организации деятельности кредитного потребительского кооператива.

Инструкция

Сформируйте инициативную группу, в которую должны входить 3-5 человек. Членам инициативной группы должна быть четко понятна специфика ссудо-сберегательного кредитного а, действующего по принципам кооператив ного движения при их непосредственном управлении и контроле.

Организуйте первое собрание. После появления первых людей, желающих войти в состав КПК как пайщики (их нужно также обязательно оповещать о предстоящем общем собрании), необходимо собрать их всех вместе для последующего объединения.

Проведите общее собрание. До этого желательно определить принцип создания КПК и источник создания ФФВП. В собрании граждан, которые заинтересовались возможностью создания КПК, должен принимать участи приглашенный экономист или юрист.

Выполните все организационные моменты инициативной группы перед проведением учредительного собрания. Разработайте Устав КПК. В качестве его основы можно воспользоваться типовым Уставом.

Проведите учредительное собрание. На нем необходимо решить три главных вопроса: как должен быть учрежден Кредитный кооператив граждан; обсудить и принять Устав; выбрать органы Ревизионной комиссии, Правлени

Вернуть деньги из кооператива: Порядок действия для пайщиков

Обман брокерами MaxiServices LTD осуществляется сразу через 5-10 отдельных псевдоброкерских компаний. Да, на данный момент, уже удалось найти не менее 14 мошеннических сайтов, которые увязаны на это юридическое лицо.

Введение

В России собственный законодательный регламент, устанавливающий порядок работы брокерских компаний. А именно:

В России собственный законодательный регламент, устанавливающий порядок работы брокерских компаний. А именно:- 185 ФЗ.

- 414 ФЗ.

- 325 ФЗ.

- Указания и приказы Банка России.

- Другая нормативно-правовая документация.

В любой нормальной стране, брокерская деятельность контролируется и лицензируется регуляторами. Регулятором может быть Центробанк той страны, где зарегистрирована компания. Это как раз наш случай. В России есть 1 регулятор, и это Центробанк РФ. Других регуляторов у нас нет, следовательно, и выдавать лицензии по закону другие организации и компании не могут. Важно понимать, что речь исключительно о брокерской деятельности и той работе, которая прямо связана с биржами и рынками.

В США есть несколько центров управления и контроля. Например регистрацией и контролем занимаются в SEC, это комиссия по ценным бумагам. При этом, возможность лицензирования передана отдельной ассоциации, под названием NASD. Правда особой свободы у них нет, так как они в прямом подчинении у комиссии по ценным бумагам и биржам.

Правда особой свободы у них нет, так как они в прямом подчинении у комиссии по ценным бумагам и биржам.

И это еще далеко не все организации и государственные службы, которые занимаются контролем в США. Важно понимать, что регуляция там тоже есть. И в странах ЕС существуют аналоги.

В России же единственным мегарегулятором является Центробанк. И только он может выдавать и аннулировать лицензии брокерских компаний. Соответственно, если вы выбираете брокерскую компанию, то в обязательном порядке нужно проверять количество лицензий. И не на сайте брокера (ведь подделать можно что угодно). А на официальном портале ЦБ в соответствующем реестре. Если компания там есть, значит по меньшей мере, при возникновении конфликта вы сможете написать соответствующую жалобу. Если же компании там нет, то и пользоваться их услугами не стоит.

Тем, кто уже работает с брокерскими компаниями из ЕС и США эта информация очевидна. Но мы говорим сегодня исключительно про тех людей, кто имеет накопления, но не разбирается в тонкостях, не только финансового, но и юридического плана. До тех пор, пока вы не разберетесь с этими тонкостями и нюансами, пользуйтесь простым универсальным правилом. Если у брокера нет лицензии от ЦБ, значит эта компания вам не нужна. И деньги им отдавать не стоит, ни при каких обстоятельствах.

До тех пор, пока вы не разберетесь с этими тонкостями и нюансами, пользуйтесь простым универсальным правилом. Если у брокера нет лицензии от ЦБ, значит эта компания вам не нужна. И деньги им отдавать не стоит, ни при каких обстоятельствах.

Теперь о самой компании MaxiServices LTD.

Что за компания?

MaxiServices LTD это лишь одно юридическое лицо, которое управляет одноименной брокерской компании. Они зарегистрировались в 2017 году на островном оффшоре под названием Сент-Винсент и Гренадины. При этом ранее, компания была зарегистрирована в Ангилье. Правда проблема в том, что есть официальное заявление от государственных органов этой самоуправляемой территории о том, что в их юрисдикции этой брокерской компании нет. Соответственно, брокерская платформа уже с самого начала вводила своих пользователей в заблуждение. Но дело даже не в этом. Фактически, весь сайт ориентирован на русскоязычную аудиторию. Следовательно, целевой аудиторией для них являются граждане:

- Украины.

- России.

- Беларуси.

- Казахстана и других стран бывшего СССР.

И вот тут назревает первая проблема. Если компания не регулируется на территории этих стран, то и работать с клиентами она права не имеет. Ведь это прямое нарушение законодательства. Но мошенникам закон не писан, они вполне довольны той ситуацией, которая сложилась.

На вышеупомянутой островной оффшорной территории есть собственный регулятор под названием FSA. Его можно сравнить с CySEC на Кипре. Организации подобного рода хоть и являются регуляторами, со своей работой справляются не самым лучшим образом. Поэтому у них регистрируются разного рода мошенники, несмотря на то, что они пытаются постоянно усиливать контроль и усложнять схему лицензирования.

Поэтому у них регистрируются разного рода мошенники, несмотря на то, что они пытаются постоянно усиливать контроль и усложнять схему лицензирования.

Но даже тут представители MaxiServices LTD не стали ничего делать. У них нет лицензии даже от оффшорного регулятора FSA, что немного странно. Ведь для регистрации не нужно собирать большое количество бумаг:

- Представительство в регионе

- Данные номинального директора (можно нанять местного).

- Справка о том, что у брокерской компании есть местный счет.

- Данные членов совета директоров.

- Информация об учредителях.

- Внутренний регламент.

Однако, даже это сделано не было. Получается, что единственная гарантия брокерской компании в том, что они зарегистрировали фирму на острове. Всё, на этом гарантии заканчиваются.

Что предлагают в MaxiServices LTD?

Представители брокерской компании попытались создать некое подобие полноценной инфраструктуры:

- Отдельный информационный портал.

- Специальную платформу с советниками.

- Персональную поддержку.

- Собственные аналитические материалы.

Что до самих условий, то тут все предельно просто. Доступ к торгам клиент получает через фирменную платформу или через Meta Trader 4. Обмануть на собственной платформе труда не составит, а вот на МТ4 придется повозиться. На официальном сайте брокерской компании мы не нашли поставщиков ликвидности. Судя по всему их просто нет. А значит, манипулировать котировками сотрудники компании смогут и через Мета Трейдер 4. Ничего нового они в этом плане не изобрели.

Плюс к тому, клиентов привлекают различными акциями и бонусной политикой. Пополнение счета и вывод средств доступны как через банковские карты, так и посредством электронных кошельков. Счета здесь делятся сразу на 7 отдельных аккаунтов. И между ними распределяются 170 активов, в числе которых есть даже криптовалюты.

Кредитное плечо зависит от индивидуальных условий, предоставляемых держателю аккаунта.

Счета естественно делятся по размерам депозитов. Минимальный депозит это 500 долларов. На следующем аккаунте придется вложить 1 тысячу долларов депозитом. На стандартом счёте уже 5 тысяч долларов. Вслед за ним идет золотой аккаунт с минимальным депозитом 10 000 долларов. Ну и платиновый аккаунт это 40 тысяч долларов.

В принципе, условия для безымянной брокерской компании типичные. Но эта компания известна активностью своих сотрудников. Дело в том, что в свое время, один из крупных профильных порталов разместил разоблачение на эту брокерскую платформу. После чего посыпались жалобы, более того, некоторые страницы с отзывами про эту брокерскую компанию даже начали блокировать.Чего обычно не происходит. Эта история интересна сама по себе, ведь обычно такие проекты очень быстро закрываются, и отстаивать своё замаранное имя не спешат, так как в этом нет особого смысла.

Отзывы о компании

Отзывы о MaxiServices LTD сугубо негативные. Было бы странно ожидать чего-то другого. Например один из клиентов по имени Михаил вложил в качестве депозита 10 тысяч долларов. Работал он через собственную платформу брокера MaxiServices LTD. И в один прекрасный момент брокеры слили весь депозит игрока. Это произошло сразу после того, как Михаил отказался от одного из предложений менеджера, который занимался его сопровождением. Дело в том, что Михаилу предложили улучшенные условия для сотрудничества. Но для этого по заявлениям менеджера Марины ему нужно было внести еще 10 тысяч долларов, чтобы получить «специальный аккаунт». Михаил вежливо сообщил девушке о том, что пока у него возможности сделать еще 1 депозит нет, и он будет довольствоваться текущими условиям. Далее произошло следующее:

Было бы странно ожидать чего-то другого. Например один из клиентов по имени Михаил вложил в качестве депозита 10 тысяч долларов. Работал он через собственную платформу брокера MaxiServices LTD. И в один прекрасный момент брокеры слили весь депозит игрока. Это произошло сразу после того, как Михаил отказался от одного из предложений менеджера, который занимался его сопровождением. Дело в том, что Михаилу предложили улучшенные условия для сотрудничества. Но для этого по заявлениям менеджера Марины ему нужно было внести еще 10 тысяч долларов, чтобы получить «специальный аккаунт». Михаил вежливо сообщил девушке о том, что пока у него возможности сделать еще 1 депозит нет, и он будет довольствоваться текущими условиям. Далее произошло следующее:

- 2 дня после разговора Михаила с менеджером ничего интересного не происходило.

- На 3 сутки (ночью) кто-то зашел в личный кабинет и быстро слил весь депозит.

При том, что Михаил никому логин и пароль не передавал. Он обратился за помощью в техническую поддержку, но сотрудники сослались на правило в клиентском соглашении. Согласно этому правилу, Михаил сам несет ответственность за сохранность своих авторизационных данных.

Он обратился за помощью в техническую поддержку, но сотрудники сослались на правило в клиентском соглашении. Согласно этому правилу, Михаил сам несет ответственность за сохранность своих авторизационных данных.

Другие клиенты жалуются на то, что уже после первого депозита брокер постоянно названивает и предлагает внести еще денег. Настойчивости сотрудникам MaxiServices LTD не занимать, что и проявилось в их «войне с отзывами».

Предварительный итог: это мошенническая брокерская компания без лицензий, созданная или выходцами из РФ и стран СНГ, или их гражданами. При этом, реальных контактов мошенников так обнаружить и не удалось. А теперь перейдем к самому интересному.

«Они вам не брокеры»

MaxiServices LTD это всего 1 юридическое лицо, которое зарегистрировано в Сент-Винсент и Гренадинах. Вот только на деле, оказалось, что эта же компания управляет и другими мошенническими сайтами псевдоброкеров.

Выяснилось совершенно случайно. На проект MaxiServices уже было сделано около десятка разоблачений. Но внезапно, страницы с этими разоблачениями начали исчезать из поисковой выдачи Google. Неужели многомиллионная корпорация встала на защиту русскоговорящих мошенников, и стала специально удалять из выдачи все страницы, где была написана правда? На самом деле все интереснее. Дело в том, что в самих разоблачениях использовали:

На проект MaxiServices уже было сделано около десятка разоблачений. Но внезапно, страницы с этими разоблачениями начали исчезать из поисковой выдачи Google. Неужели многомиллионная корпорация встала на защиту русскоговорящих мошенников, и стала специально удалять из выдачи все страницы, где была написана правда? На самом деле все интереснее. Дело в том, что в самих разоблачениях использовали:

- Логотипы.

- Скриншоты.

Материалы были взяты с оригинального сайта. Естественно, представители этой мошеннической брокерской конторы не смогли бы заблокировать сайты самостоятельно. Ведь ни один нормальный хостинг-провайдер не станет яростно защищать мошенников. И вот тут на вооружение взяли DMCA. До этого, подобными способами «борьбы» пользовались представители Фронтстокс и ММСИС. Но о них как-нибудь в следующий раз.

Дело в том, что по законодательству США, право на торговую марку охраняется законом. В России это тоже работает, но немного по другим правилам. Фактически, мошенники начали подавать жалобы в Google на те сайты, которые разоблачали их, с использованием логотипа. Сотрудники поисковой системы не разбираются в том, кто подает заявление и чем они занимаются. Если жалоба есть и удается установить факт нарушения, то сайт исключается из поисковой выдачи.

Фактически, мошенники начали подавать жалобы в Google на те сайты, которые разоблачали их, с использованием логотипа. Сотрудники поисковой системы не разбираются в том, кто подает заявление и чем они занимаются. Если жалоба есть и удается установить факт нарушения, то сайт исключается из поисковой выдачи.

Что это значит: при вводе запроса отзывов об этой брокерской компании в Google, вы бы не натыкались на реальные отзывы. Потому что компания начала таким образом жаловаться на всех, кто хоть как-то нелицеприятно высказался в их сторону.

Вот только в этом рвении «погасить» всех, кто пытался донести до людей правду, представители MaxiServices LTD совершили серьезную ошибку. Потому что хоть они и не собираются вернуть деньги на финансовых рынках своим клиентам на одной площадке, то по поводу других к ним претензий бы не было. Потому что отсутствовала прямая связь. И вот этот прецедент жалоб стал фатальным, для представителей MaxiServices LTD. Потому что информация вскрылась, и оказалось, что под прикрытием этого юридического лица работает целая сеть мошеннических брокерских компаний.

Проект Lumen

Этот сайт был запущен в качестве одного из элементов исследования Гарвардского университета. Именно при помощи этого сервиса и была выявлена связь сразу 15 разнообразных брокерских компаний, пересекающихся на MaxiServices LTD. Первым результатом поиска стали отчеты о жалобах по нарушению DMCA от компании MaxiServices LTD в отношении своего собственного брокера Макси Маркет. Но самое веселое началось дальше. Юридическое лицо MaxiServices LTD подавало жалобы по DMCA в компанию Google на всех, кто занимался разоблачением:

- X-Critical.

- Трейд Капитал Маркет.

- Турбофорекс.

- 770 Капитал.

- Супер Бинари.

- Trade All Crypto.

- UnMarkets.

- Strategy One и т.п.

Всех перечислять не будем, так как особого смысла в этом нет.

Возможно вы вспомните один из наших обзоров на другую брокерскую компанию, где разговор шел о взаимосвязи индексации и соглашений в виде картинок или пдф-файлов. Так вот, именно такую схему применяли мошенники, создавшие целую сеть брокерских мошеннических сайтов на базе MaxiServices LTD.

Так вот, именно такую схему применяли мошенники, создавшие целую сеть брокерских мошеннических сайтов на базе MaxiServices LTD.

В принципе, такие жалобы легко обходить, что и произошло в дальнейшем. Но будьте предельно внимательны, прежде чем вкладывать деньги в какой-нибудь аналогичный проект. Проверяйте его через:

- 2-3 поисковые системы.

- Независимые агрегаторы отзывов.

В отличие от сайтов с разоблачениями, агрегаторы ничего не используют в качестве изображений. А значит, и заблокировать их по DMCA при всем желании у мошенников не получится.

Депозитные бонусы

Это один из популярных способов развода в таких проектах, перекочевавший из онлайн-казино. Если вы откроете сайт настоящего брокера и ознакомитесь с условиями, то цены вас могут неприятно удивить:

- Комиссии за бездействие.

- Процент от сделки.

- Дополнительная оплата за телефонные распоряжения.

- Абонентская плата за какие-то базовые услуги и т.

п.

п.

Да, по отдельности такие опции не сильно бьют по карману. Но в конечном итоге, вы на одних только комиссиях брокерской компании можете «сжечь» до 10-30% годовой прибыли. И это у официальных брокерских компаний, где нет проблем с потоком клиентов.

А брокеры-мошенники предлагают депозитные бонусы вплоть до 100% от суммы. Это фактически бесплатные деньги. И используется такая схема только в:

- Онлайн-казино.

- Бинарных опционах.

- Букмекерских конторах.

- Форекс-платформах.

Вся суть в том, что депозитный бонус это полу-легальный способ отчуждения ваших денег. Дело в том, что бонус нужно отыгрывать. Если в казино вы еще можете от него отказаться (в большинстве случае), то брокеры ничего подобного не предлагают. И внося сумму вы автоматически ее замораживаете на вывод. До тех пор, пока бонус не будет отыгран, деньги вывести не получится. Проблема в том, что условия для отыгрыша такие, что выполнить их просто физически невозможно.

И это лишь 1 из способов отъема денежных средств у наивных клиентов. Мошеннические брокерские компании существуют в Рунете уже около 10 лет, и за это время, они успели разработать целый арсенал инструментов, которые они используют против наивных клиентов.

Заключение

MaxiServices LTD это типовой мошеннический проект, который прикрывает целую сеть аналогичных сайтов. Более того, создатели видимо слишком уверены в своих силах, раз занимаясь мошенничеством, они начали подавать жалобы на нарушение авторских прав. К счастью, это сыграло с ними злую шутку. И можно с уверенностью сказать о том, что MaxiServices LTD это не 1, и даже не 2 сайта, а целая сеть. У них шаблонные клиентские соглашения и везде прописаны смежные юридические лица. О чем рассказано в отдельном разоблачении этой компании, которое можно найти через любой поисковик.

Порядок возврата денег от брокеров подобного рода у нас в законодательстве не прописан. Но без помощи юриста вы вернуть деньги все-равно не сумеете. Обычно прибегают к процедуре опротестования транзакции. Подобная системе есть у международных платежных систем, под названием chargeback.

Обычно прибегают к процедуре опротестования транзакции. Подобная системе есть у международных платежных систем, под названием chargeback.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-16.

Бесплатная горячая юридическая линия.

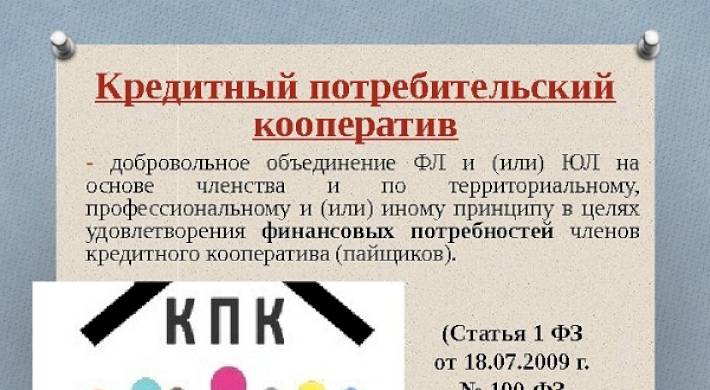

Кредитный потребительский кооператив: что это такое?

Современный финансово-кредитный рынок в России представлен не только традиционными формами, такими, как банки, но и относительно новыми, например, кредитными потребительскими кооперативами. Большинство россиян имеют достаточно смутное понятие о том, что это такое, опасно или нет пользоваться этим видом услуг и так далее.

Вполне естественно, что большая часть населения предпочитает кредитоваться традиционными способами – в банках. А между тем, кредитные потребительские кооперативы в большинстве случаев предлагают более выгодные условия по выдаче финансовых займов.

По своей сути подобные кооперативы представляют собой добровольные объединения людей, имеющих своей целью оказание финансовых услуг своим участникам, то есть самим себе. Принципиальным моментом в данном случае является то, что никакой посторонний человек, который не является членом кооператива, не может рассчитывать на финансовую помощь.

Если говорить о схеме работы потребительского кредитного кооператива, то она выглядит следующим образом.

- Каждый из участников кооператива осуществляет вступительный платёж, а при необходимости и другие платежи (ежемесячные, ежеквартальные, ежегодные). Именно эти вклады и формируют денежный фонд, находящийся в распоряжении организации.

Совокупный денежный фонд кооператива подразделяется на три части:

- для повседневной деятельности организации, то есть рассчитанный для текущих и организационных потребностей;

- для осуществления финансовой взаимопомощи своим участникам;

- для формирования резерва на случай непредвиденных ситуаций.

- Кооператив вправе привлекать дополнительные финансовые средства участников при помощи открытия вкладов.

- Кооператив осуществляет выдачу кредитов и займов своим участникам из фонда взаимопомощи.

Юридический портал bukva-zakona.com считает необходимым напомнить о тех преимуществах, которые имеют кредитные потребительские кооперативы по сравнению с традиционными финансовыми структурами:

- доступность займа для члена кооператива, отказов в кредите, как правило, не бывает, единственно, что имеются законодательно установленные ограничения по максимально предоставляемой сумме – не более одной пятой от всех займов, предоставленных за отчётный период;

- более привлекательные условия для вкладов;

- возможность оказывать влияние, как члену кооператива, на его деятельность и принимаемые решения;

- возможность осуществлять инвестиции в своё дело.

В своей деятельности подобные организации руководствуются следующими правилами:

- Вся деятельность осуществляется на основании 190-ФЗ «О кредитной кооперации».

- Членам кооператива должно быть более 16 лет. Если члены кооператива обычные граждане, то их число не может быть менее 15 человек, в случае юридических лиц минимальное их число составляет 5.

- Организация состоит не только из тех лиц, которым необходим кредит, но и тех, кто готов вкладывать свои собственные деньги. Только в этом случае возможно существование организации в принципе. Одни члены кооператива отдают свои финансовые средства в долг и получают за это проценты, другие берут деньги в кредит и платят за это.

- Коммерческая деятельность (торговля, производство, оказание услуг) не является допустимой для организации. Разрешено только привлекать вклады от участников или выдавать займы участникам кооператива.

- Кооператив должен быть зарегистрирован и вся информация о нём должна содержаться на сайте Центробанка. Кроме этого, организация должна быть членом СРО для минимизации потенциальных потерь участников.

- Кредиты допускается выдавать только членам организации.

Вклады же можно принимать и от сторонних лиц.

Вклады же можно принимать и от сторонних лиц. - Кооператив не является ни гарантом, ни поручителем по вкладам или займам своих участников. Это относится и к сторонним обязательствам участников.

Юридический сайт bukva-zakona.com обращает ваше внимание на тот факт, что под видом кредитно-потребительских кооперативов на финансовом рынке существует и множество мошеннических фирм, фирм-однодневок и других.

Существуют определённые правила, позволяющие распознать подобные мошеннические фирмы и отличить от них реально действующие кредитные потребительские кооперативы.

- На сайте Банка России и СРО должна содержаться полная и подробная информация об этой организации. Должны полностью совпадать все реквизиты, название и так далее.

- Кооператив не является коммерческой организацией, поэтому никаких форм типа ЗАО или ООО не должно быть в его названии.

- Кооперативы, как правило, не афишируют свою деятельность и не нуждаются в рекламе, поскольку изначально создаются для удовлетворения нужд определённых людей.

Если при вступлении в организацию вам предлагают вознаграждение за привлечение других участников или слишком высокие проценты по вкладам, это должно насторожить.

Если при вступлении в организацию вам предлагают вознаграждение за привлечение других участников или слишком высокие проценты по вкладам, это должно насторожить. - Перед вступлением в кооператив следует внимательно изучить все документы организации. Если такой возможности нет, то лучше воздержаться от этого шага.

Поделиться в социальных сетях

Кредитный потребительский кооператив — что это такое

Относительно новое, но успешно развивающееся, для российского региона некоммерческое объединение КПК расшифровывается как – кредитный потребительский кооператив, довольно непривычен для нашего рынка. Что это такое кредитный потребительский кооператив? Это добровольное объединение граждан, целью которого является оказание материальной помощи (взаимопомощи) путем приема вкладов и выдачи займов под проценты своим участникам (пайщикам).

По своей сути, кредитные кооперативы схожи с микрофинансовыми организациями, но имеют существенные отличия по некоторым моментам.

Подробнее о кредитном потребительском кооперативе

Люди объединяются в такие союзы (товарищества взаимного кредита) по какому-нибудь общему признаку (профессиональному, территориальному и т.д.). Руководит союзом кредитной кооперации собрание пайщиков – его членов.

В чем же главное различие между КПК и другими микрокредитными организациями?

Главным моментом здесь является то, что открывающееся КПК не имеет главной своей целью приобретение дохода (хотя наличие получения прибыли лишним не бывает, а при ликвидации объединения она делится между пайщиками). Фактически, это касса взаимопомощи (организация, созданная самими пайщиками), где пайщики размещают свои взносы, за счет которых получают кредиты другие пайщики. Выдача и прием средств происходит под проценты. По займам они больше, по вкладам они меньше. Привлекать заемные средства со стороны можно, а вот выдавать кредиты не своим членам – нельзя. Также КПК не может выступать гарантом и поручителем по кредитам (даже для своих пайщиков) в других финансовых объединениях.

Привлекать заемные средства со стороны можно, а вот выдавать кредиты не своим членам – нельзя. Также КПК не может выступать гарантом и поручителем по кредитам (даже для своих пайщиков) в других финансовых объединениях.

Люди не так часто обращаются в КПК из-за того, что такого рода организации еще не так распространены на финансовом рынке. Неширокая распространенность объяснима следующими моментами:

- законодательство, регулирующее область деятельности данного объединения, было выработано относительно недавно – в 2009 году,

- в памяти людей еще живы воспоминания о всякого рода финансовых махинаторах, вроде «МММ»,

- уровень осведомленности о подобных объединениях довольно низок.

Видео по теме

Принципы функционирования и правила

Как работает эта организация:

- Участники (пайщики) вносят вступительный взнос (размер взносов может быть разный) в соответствии со своими долями в организации.

Уставом организации возможны и другие членские взносы: ежегодные, ежеквартальные, ежемесячные, дополнительные,

Уставом организации возможны и другие членские взносы: ежегодные, ежеквартальные, ежемесячные, дополнительные, - Из взносов пайщиков кредитного потребительского кооператива формируется фонд организации, который состоит из трех частей: резервный (нужен для покрытия непредвиденных расходов), паевой (из которого производится оплата текущих нужд) и фонд финансовой взаимопомощи для предоставления кредитов пайщикам.

Какие особенности есть в организации финансового фонда КПК? Бюджет организации формируется из таких источников:

- взносы пайщиков: членские, паевые, вступительные и дополнительные взносы,

- доходы, получаемые от деятельности КПК (проценты за кредиты),

- средства, получаемые извне и другие источники.

Правила деятельности такого союза определены законодательством и заключаются в следующих пунктах:

- деятельность регулируется федеральным законом «О кредитной кооперации» за номером 190-Ф3,

- образованная организация должна иметь в своем составе не менее 15 (физ.

лиц) или 5 (юр. лиц), возможно наличие в составе и тех и других, также действует ограничение по возрасту – пайщику должно быть не менее 16 лет,

лиц) или 5 (юр. лиц), возможно наличие в составе и тех и других, также действует ограничение по возрасту – пайщику должно быть не менее 16 лет, - так как это некоммерческое объединение, то запрещена всякая подобная деятельность (производство, торговля, оказание услуг), кроме привлечения вкладов и выдача кредитов,

- выдача кредитов возможна только ее членам (пайщикам), а вот прием целевых взносов допускается не только от члена союза, но и от сторонней организации,

- создание такого сберегательного объединения происходит по какому-либо общему признаку: отраслевому, профессиональному, территориальному и т.д.,

- органом управлением организации является собрание учредителей,

- вся информация о КПК находится в свободном доступе на сайте ЦБ России, где можно найти значимую информацию по номеру (этот номер дается при регистрации),

- созданный союз должен обязательно состоять в саморегулируемой организации (СРО), где имеются финансовые фонды для компенсации убытков вкладчиков при банкротстве организации (когда расходы превысили доходы),

- кооператив не имеет права поручаться по кредиту своего члена и не может гасить его займы в других организациях,

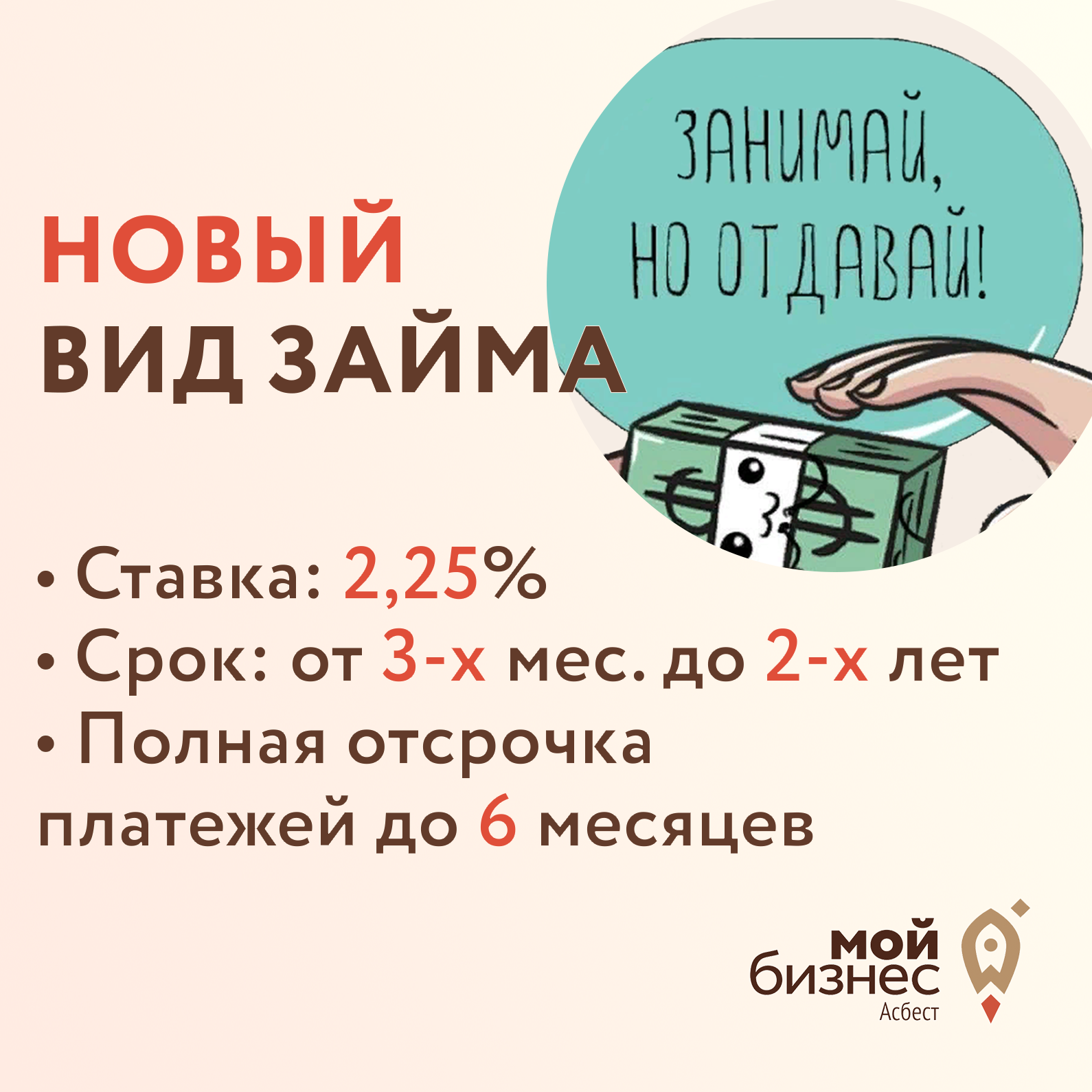

- проценты по займам тут выше, чем в банках (5-15%).

Также существуют некоторые ограничения по поводу выдачи займов и приема вкладов:

- максимальная сумма кредита на одного пайщика не должна превышать 10 % от всей суммы займов, выданных этим объединением (если организация работает менее 2 лет) и не более 20% (если союз оформлен более 2 лет назад),

- общий объем денежных средств, который направлен не на выдачу займов (за отчетный период) не должна быть больше 50% от привлеченного капитала пайщиков,

- размер резервного фонда должен быть не менее 5% от привлеченных средств.

Кроме этого возможны некоторые ограничения по ставкам принимаемым вкладам (эти ограничения могут быть как обязательными, так и носить рекомендательный характер).

Разновидности КПК

Так как в составе КПК могут быть как физические, так и юридические лица, то кредитные потребительские кооперативы могут быть разделены на такие виды:

| Кооператив первого уровня | В составе союза только физические лица, то это кредитный потребительский кооператив граждан (имея в составе хотя бы одно юридическое лицо, использовать слово «гражданин» в названии запрещено) |

|---|---|

| Кооператив второго уровня | Основателями организации являются другие кредитные кооперативы |

| Просто КПК | В составе есть и физические и юридические лица |

Нормативы для КПК

Как и для других кредитных организаций ЦБ России для КПК установлены определенные финансовые нормативы, которые обязательны к соблюдению:

- размер резервного фонда обязан быть не меньше 5% от всего объема денежных средств, внесенных пайщиками,

- вклад одного пайщика не может быть больше 20% от всех привлеченных средств,

- объем паевого фонда должен составлять не менее 8% от объема всех денежных средств пайщиков,

- объем вкладов от юридических лиц, не являющихся членами объединения не должен быть больше 50% от всех вкладов

Государство следит за соблюдением этих нормативов и периодически устраивает проверки.

В чем выгода от участия в кооперативе

Так ли выгодно быть участников такого союза?

Если вы регулярно платите членские взносы, то вы точно можете получить кредит на личные нужды. Плюсом КПК является то, что он не будет изучать вашу кредитную историю, собирать документы о доходах и справки с места работы. Одно из ограничений по поводу кредита – вам могут дать займ не более 20% от всей суммы займов, которые были предоставлены за отчетный период остальными членам организации.

Также вы имеете возможность получать более высокую ставку от вклада, чем в банке. Вы можете управлять деятельностью объединения на правах пайщика, т.е. быть в курсе его финансовых дел и влиять на принимаемые решения. С согласия общего собрания пайщики могут инвестировать денежные средства в собственный бизнес и получать дополнительную прибыль.

Преимущества и недостатки КПК

| Плюсы | Минусы |

|---|---|

| Возможность получить креди т, даже когда отказали в банке | Проценты по кредитам выше, чем в банке |

| Размещение вкладов на более выгодных условиях, чем в банках | Доходы от вкладов облагаются налогами |

| Личное участие в управлении кооперативом | Нельзя получать и инвестировать средства в иностранной валюте (возможны потери из-за девальвации) |

| Большая свобода действия из-за минимального вмешательства государства | Вклады никак не гарантируются государством |

Финансовые пирамиды и КПК

Как отличить настоящий потребительский кредитный кооператив от «подделок» финансовых пирамид и прочее?

Обратите внимание на то, что в названии должна быть аббревиатура КПК или «Кредитный потребительский кооператив». Наличие других сокращений – ООО, ЗАО и т.д. означают совершенно другое. Перед вами точно мошенники. Подтвердить, что это на самом деле КПК, можно зайдя на сайт Банка России. Если он фигурирует в реестре Центробанка и название полностью совпадает, как и ИНН и ОГРН, то перед вами настоящий кооператив.

Наличие других сокращений – ООО, ЗАО и т.д. означают совершенно другое. Перед вами точно мошенники. Подтвердить, что это на самом деле КПК, можно зайдя на сайт Банка России. Если он фигурирует в реестре Центробанка и название полностью совпадает, как и ИНН и ОГРН, то перед вами настоящий кооператив.

Настоящий кооператив не будет предлагать вознаграждение или льготы за привлечение новых пайщиков. Будьте внимательнее у КПК обещанные проценты будут, конечно, выше банковских, но не в несколько раз. Если при внесении денег вам не дают ознакомиться с документами, или условия там прописаны нечетко, то стоит задуматься над вступлением в такое объединение.

Видео

Вопрос-ответ

Загрузка…Что такое СПКК среди других видов кооперативов?

СПКК – это сельскохозяйственный потребительский кредитный кооператив. Он является наиболее простой формой кооперации и получил большее распространение, чем другие виды кооперации.

Такие кооперативы создаются сельхозтоваропроизводителями для удовлетворения своих потребностей.

Часто возникающие вопросы о кредитных кооперативах и ответы на них | Информация, Статьи

Сегодня невооруженным глазом заметен возросший интерес к кредитным кооперативам, обусловленный, в том числе, значительными проблемами в банковской сфере – отзывы лицензий, снижение ставок по вкладам, вызванное уменьшением ключевой ставки, а также рост числа жалоб на работу банков вынуждают клиентов банков искать альтернативные варианты вложений личных средств.

И такой интерес, по вполне понятным причинам, ставит перед потенциальными членами кредитных кооперативов большое количество вопросов о деятельности КПК, правах и обязанностях пайщиков.

Мы собрали самые частые вопросы, отправленные нашими читателями и подписчиками в наш адрес, и постарались максимально точно ответить на них в этой статье.

Можно ли одновременно быть пайщиком двух и более КПК?

Да, можно. Если в уставных документах КПК нет специального пункта, который запрещает членство в других КПК.

Если в уставных документах КПК нет специального пункта, который запрещает членство в других КПК.

Может ли пайщик кооператива рассчитывать на долю при распределении прибыли в конце года?

КПК имеет право на распределение доходов, получаемых по итогам финансового года, между участниками КПК путем начисления на паенакопления, если об этом говорится в уставе. Если этот момент в уставе значится, то сумма, которая будет распределяться, должна быть оговоренной на собрании членов конкретного кооператива.

Может ли кредитный кооператив отказать члену КПК, пожелавшему выйти из его состава?

Нет, выйти из кооператива всегда возможно, так же, как и стать его пайщиком. Это право гражданина не может быть нарушенным еще и потому, что добровольное членство в КПК – один из принципов, прописанных в законе РФ «О кредитной кооперации».

К каким документам пайщики должны иметь доступ?

В доступе для пайщиков должны находиться:

- годовой отчет организации;

- итоговые заключения надзорного органа кредитного кооператива по итогам проверки годового отчета и итоговой бухотчетности;

- информация о кандидатурах в правление КПК и сведения о тех гражданах, которые желают войти в контрольно-ревизионный орган описываемого выше небанковского учреждения;

- проект изменений, вносимых в устав организации;

- проект положений и других нормативных официальных бумаг КПК;

- проекты, отображающие решения общего собрания КПК;

- иные бумаги, предусмотренные уставом КПК.

Имеют ли право юрлица быть членами КПК?

Да, юридические лица могут входить в число членов, но при условии, что об этой возможности сказано в уставе КПК. Если в уставе сказано о возможности приема в число пайщиков юрлиц, то участвовать в деятельности компания-юрлицо должна через своего официального представителя.

Может ли юрлицо числится в выборных органах организации?

Зачастую юрлицо представляет в КПК его официальный руководитель либо же по официальной доверенности уполномоченное лицо. Участвовать в выборах оно имеет право потому, что физлица и юрлица, как члены кооператива, имеют одинаковые права.

Как и за что на членов КПК могут накладываться штрафные санкции?

Штрафы и санкции могут быть наложены на тех участников КПК, которые ненадлежащим образом исполняют свои финансовые обязательства. К примеру, по договору займа за просрочку выполнения обязательств пайщику может быть назначена пеня.

За то, что участник КПК несвоевременно внес членский взнос – на него также могут накладываться штрафные санкции, но такая мера должна быть в обязательном порядке закреплена в Уставе.

Наследуется ли членство в КПК?

Да, обычно наследуется. Но данный момент должен быть прописан в Уставе организации. Обычно, если пайщик умер – сумма, равноценная паю отошедшего в мир иной гражданина, выплачивается наследнику.

Если наследников у умершего члена КПК не оказалось, то порядок наследования определяет ГК РФ. Если же КПК имеет перед отошедшим в мир иной пайщиком обязательства по соглашению займа, то возврат денежных средств по этим обязательствам должен происходить по той же схеме, что и выплата пая усопшего пайщика КПК.

Можно ли улучшить свою кредитную историю, оформив займ в КПК?

Да, возможно. Начиная с 2015 года, КПК в обязательном порядке передают в БКИ (бюро кредитных историй) информацию о выданных займах. Поэтому, если своевременно погасить долг, то вполне возможно улучшить свой кредитный рейтинг.

Какие надзорные структуры контролируют работу КПК?

Деятельность КПК контролирует ряд надзорных органов. Первой структурой, под пристальным вниманием которой находятся КПК, является контрольно-ревизионный орган, формирующийся самими членами организации.

Также к надзорным органам относят аудиторскую компанию, осуществляющую контроль деятельности КПК, где насчитывается более 2000 участников.

Кроме того, в интервале 1-3 лет проводятся проверки саморегулируемой организацией, в состав которой входит каждый КПК. Если в КПК числится больше

Условия получения займа в кредитном кооперативе «Союз Кредит»|Правила получения потребительского займа: отзывы, информация

Условия получения займа

Заем денег в кредитном кооперативе предоставляется только членам КПКг, не имеющим задолженности по паевым и членским взносам и предыдущему кредиту. Взять ссуду до возврата предыдущей, в исключительных случаях, может член КПКг на основании решения Комитета по займам. Передача денежных средств членам оформляется договором. Договор займа заключается в письменной форме.

Взять займ в кредитном кооперативе можно на следующих условиях:

Долгосрочный денежный займ в кредитном кооперативе выдаётся члену КПК для приобретения жилья.

Способами обеспечения ссуды могут быть залог, поручительство, заработная плата и/или пенсия заёмщика, материнский капитал, сумма паевых взносов и личных сбережений, внесённых в кооператив заёмщиком и поручителем.

Передача имущества в залог, поручительство оформляются письменными договорами.

Жизнь Заёмщика подлежит страхованию от несчастного случая при получении любого вида займа и на любой срок.

Движимое и недвижимое имущество, передаваемое заёмщиком в залог, подлежит страхованию.

Правление КПКг выносит решение, определяющее страховую компанию, которая будет заключать договоры страхования с членами при получении ими ссуды.

Заёмщик должен внести дополнительный взнос в фонд взаимопомощи КПКг.

Если рыночная стоимость имущества, передаваемого в залог, меньше суммы кредита, процентов по нему и возможных расходов по его продаже, судебных издержек, то используется дополнительный вид обеспечения — поручительство, утверждаемый решением Комитета по займам кредитного потребительского кооператива.

Заемщик должен быть членом КПКг и иметь личные сбережения, переданные в пользование кооператива, в сумме не менее 5- 20% от суммы кредита, а по ипотеке не менее 5-30%, по решению кредитного комитета.

Срок поручительства устанавливается до полного погашения денежного займа, о чём делается запись в договоре поручительства.

Член КПКг, не достигший возраста восемнадцати лет, поручителем быть не может.

Сколько времени нужно, чтобы получить одобрение жилищного кредита?

Получите быстрое одобрение жилищного кредита

Покупка недвижимости может изменить вашу жизнь, но процесс подачи заявки на жилищный кредит может быть действительно сложным, если вы новичок в этом процессе.

Как правило, от подачи заявки до достижения урегулирования в отношении вашей собственности проходит 4-6 недель , в зависимости от штата, в котором вы живете.

Однако есть и другие факторы, которые определяют, насколько быстро вы получите одобрение, включая кредитора, сложность вашей ситуации и то, как быстро вы вернете свои ипотечные документы.

Более длительный срок возврата из-за COVID-19

Хотя вы все еще можете подать заявку на получение жилищного кредита во время пандемии коронавируса, процесс будет не таким быстрым, и это может повлиять на время обработки, поскольку банки меняют свою политику, а промышленность внедряет цифровые платформы в процессе покупки недвижимости.

Что мне нужно сделать в первую очередь?

Первый шаг — это процесс условного утверждения или предварительного утверждения.

Для всех намерений и целей предварительное одобрение — это одобрение при условии полной оценки собственности, которую вы хотите приобрести.

Вам необходимо предоставить заполненную форму заявления на ипотеку вместе с подтверждающими документами, которые банк запрашивает, включая:

- Допустимые формы удостоверений личности.

- Расчетные ведомости и другие финансовые данные, такие как ваш последний групповой сертификат или Уведомление об оценке, если вы работаете не по найму.

- Свидетельство о сбережениях и / или вашем вкладе, обычно в форме банковской выписки.

- Выписки по текущим долгам, например по кредитной карте.

Вы можете узнать больше о том, что нужно предоставить при подаче заявки на жилищный кредит, на странице «Подготовка к подаче заявки на жилищный кредит».

В конечном счете, время, прошедшее с момента отправки до получения ответа из банка, может варьироваться в зависимости от сложности вашей ситуации.

Подав заявку через ипотечного брокера, вы можете сэкономить много времени и нервов.

Причина в том, что хороший ипотечный брокер оценит всю вашу ситуацию и организует вашу заявку с подходящим кредитором.

Позвоните нам по телефону 1300 889 743 или заполните нашу онлайн-форму запроса, чтобы узнать, как мы можем сделать процесс подачи заявки на жилищный кредит быстрым и легким.

Сколько времени нужно, чтобы заполнить заявку?

Независимо от того, являетесь ли вы индивидуальным заявителем или подаете заявку с кем-то другим, обычно требуется около 15-20 минут , чтобы заполнить форму заявки.

Когда я получу ответ из банка?

3-дневный оборот

Если вы работаете полный или неполный рабочий день и можете предоставить как минимум две расчетные ведомости и групповое свидетельство, подтверждающее ваш доход, вполне вероятно, что вы получите ответ из банка в течение 3 дней .

Точно так же, если вы берете в долг менее 80% стоимости недвижимости, вы можете ожидать быстрого ответа.

Конечно, вы по-прежнему должны соответствовать требованиям банка по обслуживанию, а это значит, что они должны быть удовлетворены тем, что у вас хорошее соотношение дохода к долгу и что вы можете позволить себе сумму кредита.

После того, как кредитный отдел обработает вашу заявку, банк может вернуться с безоговорочным одобрением или, в худшем случае, отклонить.

7-дневный оборот

Чем сложнее ваша ситуация или чем выше риск, связанный с вашим заявлением на ипотеку, тем больше времени потребуется банкам для обработки вашего заявления.

Как правило, это относится к следующим ситуациям:

Причина, по которой для оценки вашего заявления требуется больше времени, заключается в том, что ситуации, которые выходят за рамки стандартных требований, требуют дополнительной работы от кредитной группы, чтобы обеспечить соблюдение их кредитной политики.

Ипотечный брокер может подготовить ваше заявление от вашего имени и снизить риски, связанные с вашим заявлением.

Это потому, что у них прочные отношения с ключевыми лицами, принимающими решения, и они понимают, как представить ваше приложение.

В некоторых случаях это вопрос предоставления альтернативных документов или подробного объяснения ваших текущих обстоятельств, таких как отсутствие актуальной финансовой отчетности или наличие черной метки в вашем кредитном файле.

Заполните нашу бесплатную форму оценки, расскажите нам немного о своей ситуации, и мы сообщим вам, имеете ли вы право на ипотеку.

Что произойдет после того, как я получу предварительное одобрение?

Если банк не требует других документов и вы соответствуете критериям кредитования, вам будет предоставлено предварительное одобрение.

Теперь вы можете начать поиск недвижимости и сделать предложение, но просмотрите страницу «После того, как вы были предварительно одобрены», чтобы получить полное руководство.

По сути, этот шаг может занять столько времени, сколько вам нужно, учитывая, что ваше предварительное разрешение будет действовать до 3–6 месяцев .

Будьте готовы.

Прочтите «Как оценивать недвижимость» и наш «Контрольный список для проверки собственности», чтобы получить несколько полезных советов.

Уже нашли недвижимость?

Сообщите вашему банку адрес, чтобы они могли найти недвижимость и решить, соответствует ли она их критериям кредитования.

Сколько времени займет оценка?

Это зависит от характера собственности и вашего применения.

Если вы занимаетесь под 80%, некоторые кредиторы просто расторгнут договор купли-продажи.

Некоторые будут проводить так называемую «оценку обочины» только для того, чтобы подтвердить, что по указанному адресу действительно есть недвижимость.

Таким образом, вы потенциально можете получить ответ от банка с вашим официальным одобрением на следующий день .

Если требуется полная оценка, она может занять до 5-7 рабочих дней в зависимости от того, как быстро продавец или агент по недвижимости разрешит доступ в собственность.

Это также сводится к доступности оценщика.

Что происходит после официального утверждения?

После проведения оценки и официального утверждения вы можете подписать договор купли-продажи с помощью вашего перевозчика.

Именно на этом этапе вы должны согласовать дату расчетов, которая обычно устанавливается на через четыре недели после подписания договора купли-продажи .

Время между получением официального утверждения и подписанием Договора купли-продажи зависит от того, насколько организованы вы и продавец.

Как правило, перевозчик продавца отправляет договор купли-продажи вашему перевозчику, а затем вы назначаете дату встречи для обсуждения условий.

Считайте 1-2 дня , чтобы не торопиться с продажей.

Тем временем банк подготовит для вас документы о предоставлении кредита.

Это может занять от до 2-7 дней!

В течение этого времени кредитор может запросить обновленные документы или дополнительные документы, поэтому будьте готовы.

Важно как можно скорее подписать и вернуть кредитный договор.

Вы можете найти более полезную информацию о покупке недвижимости на странице «Процесс покупки дома».

Ускорьте процесс!

- Внимательно прочтите каждый ипотечный документ.

- Предоставьте все документы, которые банк запрашивает впервые.

- Убедитесь, что сопроводительные документы актуальны.

- Подпишите ипотечные документы и верните их, как только согласитесь с условиями.

- Сообщите продавцу или агенту по недвижимости и сообщите им, нужно ли им разрешить доступ к собственности для оценки.

Еще лучше, почему бы не поговорить с ипотечным брокером с самого начала?

Они запросят у вас соответствующие документы заранее, заполнят заявку по телефону и обратятся к кредитору, подходящему для вашей ситуации.

Они также будут поддерживать связь с вами, вашим банком, вами и перевозчиками продавца, оценщиком и даже агентом по недвижимости, чтобы обеспечить бесперебойную работу процесса.

Поскольку мы выдаем так много займов некоторым крупнейшим банкам и кредиторам Австралии, мы можем даже подать заявку на эскалацию, чтобы она обрабатывалась быстрее.

Позвоните нам по телефону 1300 889 743 или заполните нашу бесплатную форму оценки и узнайте, как мы можем быстрее одобрить вашу заявку на ипотеку и без проблем разместить вас в вашей новой собственности.

Что такое открытый заем? | Финансы

Ссуда может быть закрытой или бессрочной.Закрытая ссуда часто представляет собой ссуду в рассрочку, при которой ссуда выдается на определенную сумму, которая погашается в рассрочку по установленному графику. Примером этого является автокредит. Бессрочная ссуда — это возобновляемая кредитная линия, выданная кредитором или финансовым учреждением. Он бывает двух типов и имеет определенные характеристики, которые могут принести пользу заемщику.

Наконечник

Срочная ссуда — это ссуда, которая имеет возобновляемую кредитную линию, такую как кредитная карта или HELOC.

Ссуды с неограниченным сроком действия

Ссуды с неограниченным сроком действия утверждают вас на определенную сумму.Это называется вашим кредитным лимитом. Вам не обязательно использовать весь кредитный лимит сразу. При необходимости вы получаете доступ к кредитной линии. Как только вы выплатите эту сумму, вы сможете повторно использовать кредитную линию позже. Кредитная линия остается «открытой» для вашего использования. Примерами бессрочных займов являются кредитные карты и кредитная линия собственного капитала или HELOC.

Открытая необеспеченная ссуда

Необеспеченная открытая ссуда — это кредитная линия, которая не привязана к части обеспечения. Необеспеченная кредитная карта является примером этого типа ссуды.Утверждение кредитной линии в первую очередь зависит от кредитоспособности заемщика. Кредиторы учитывают кредитный рейтинг заявителя при выдаче необеспеченной кредитной карты, поскольку нет физического объекта, к которому прикреплен кредит. Как правило, чем более кредитоспособным считается заемщик, тем выше утвержденный лимит кредита.

Открытая обеспеченная ссуда

Открытая обеспеченная ссуда — это кредитная линия, которая обеспечена залогом или прикреплена к нему.Обеспеченная кредитная карта и кредитная линия под залог собственного капитала являются примерами обеспеченных открытых кредитов. Помимо кредитоспособности заемщика, кредитор также основывает утвержденную сумму кредитного лимита на стоимости предмета залога. Например, кредитный лимит обеспеченной кредитной карты часто равен сумме денег, которую заемщик имеет на депозите в банке-эмитенте. Для HELOCS стоимость дома играет роль в том, какую часть кредитной линии одобрит кредитор. Однако, в отличие от необеспеченной открытой ссуды, невыплата ссуды по обеспеченной открытой ссуде может привести к потере имущества, используемого в качестве залога.

Выгоды по открытой ссуде

Оба типа ссуды с открытой датой имеют преимущества. Кредитные линии являются гибкими, что означает, что вы можете брать столько или меньше, сколько вам нужно, в пределах суммы вашего кредитного лимита. Они также пригодятся при возникновении непредвиденных ситуаций. По данным Федерального кредитного союза университета, у HELOCS обычно низкие процентные ставки. Для кредитных карт необеспеченная карта предлагает дополнительный вариант оплаты и дает потребителям доступ к кредиту, когда наличных денег мало.

Обеспеченная кредитная карта позволяет потребителю, не имеющему права на получение необеспеченной кредитной карты, возможность восстановить свой кредит. Правильное обращение с этим счетом, которое включает своевременную оплату и поддержание низкого уровня остатков на кредитных картах, может со временем улучшить кредитный рейтинг. Это может позволить заемщику претендовать на получение необеспеченной кредитной карты в будущем и высвободить денежные резервы, однажды использованные для оплаты обеспеченной кредитной карты.

Разница между коммерческими и кооперативными банками (со сравнительной таблицей)

Банки можно охарактеризовать как финансовых посредников среди заемщиков и вкладчиков, которые предоставляют банковские услуги клиентам. Коммерческий банк — это банк, созданный для коммерческих целей и, следовательно, его основная цель — получение прибыли от банковского бизнеса.

С другой стороны, кооперативных банков принадлежат участникам и управляются ими с общей целью, то есть для оказания финансовых услуг агрономам и мелким предпринимателям. Он опирается на принципы сотрудничества, такие как открытое членство, демократическое принятие решений, взаимопомощь. В статье представлены основные отличия коммерческих и кооперативных банков.

Содержание: Коммерческий банк против Кооперативного банка

- Таблица сравнения

- Определение

- Ключевые отличия

- Заключение

Сравнительная таблица

| Основа для сравнения | Коммерческий банк | Кооперативный банк |

|---|---|---|

| Значение | Банк, предлагающий банковские услуги физическим и юридическим лицам, известен как коммерческий банк. | Банк, созданный для финансирования сельского хозяйства, сельского хозяйства, торговли и промышленности в городских районах (но в ограниченном объеме). |

| Регулирующий закон | Закон о банковском регулировании 1949 года | Закон о кооперативных обществах 1965 года |

| Зона действия | Большой | Маленький |

| Мотив операции | Прибыль | Сервис |

| Заемщики | Владельцы счетов | Акционеры-участники |

| Основная функция | Прием депозитов от населения и выдача кредитов физическим и юридическим лицам. | Прием вкладов от членов и населения, а также предоставление ссуд фермерам и малым предпринимателям. |

| Банковское обслуживание | Предлагает комплекс услуг. | Сравнительно меньшее разнообразие услуг. |

| Процентная ставка по депозитам | Минус | Немного выше |

Определение коммерческого банка

Коммерческий банк — это банковская компания, созданная для обслуживания физических лиц, организаций и предприятий.Это финансовое учреждение, которое уполномочено принимать депозиты от населения и предоставлять им кредиты. Они регулируются Законом о банковском регулировании 1949 года и контролируются Резервным банком Индии.

Коммерческие банки предоставляют населению краткосрочное, среднесрочное и долгосрочное финансирование. Однако обычно он предпочитает краткосрочное финансирование. Банки предлагают своим клиентам ряд продуктов, таких как:

- Депозитные счета, такие как фиксированный депозит, повторяющийся депозит, сберегательный счет, текущий счет и т. Д.

- Ссуды, такие как автокредит, жилищный кредит и так далее.

- Услуги банкомата

- Возможность кредитных и дебетовых карт.

- Выступает в качестве агента по сбору чеков, переводных векселей.

- Защищает имущество и материальные ценности людей.

- Торговый банк

- Торговое финансирование

- Перевод денег.

Определение кооперативного банка

Кооперативные банки — это финансовые учреждения, которые принадлежат и управляются их клиентами и работают по принципу «один человек — один голос».Банк регулируется как банковским, так и кооперативным законодательством, поскольку они зарегистрированы в соответствии с Законом о кооперативных обществах 1965 года и регулируются Национальным банком сельского хозяйства и развития сельских районов (NABARD) и Резервным банком Индии (RBI). Они работают как в сельских, так и в городских районах и предоставляют кредиты заемщикам и предприятиям.

Кооперативные банки предлагают широкий спектр услуг, таких как прием депозитов и предоставление ссуд своим членам и даже не членам. Участники являются владельцами и клиентами банка одновременно.Банк предлагает клиентам такие услуги, как депозитные счета, такие как сберегательный и текущий счет, хранение ценностей (камера хранения), ссуды и ипотечные кредиты.

Ключевые различия между коммерческими и кооперативными банками

Основные различия между коммерческими и кооперативными банками указаны ниже:

- Банк, созданный для предоставления банковских услуг физическим и юридическим лицам, называется Коммерческий банк. Кооперативный банк — это банк, который предоставляет финансирование агрономам, сельским предприятиям, а также торговле и промышленности в городских районах (но в ограниченном объеме).

- Коммерческий банк зарегистрирован в соответствии с Законом о банковском регулировании 1949 года. И наоборот, кооперативный банк зарегистрирован в соответствии с Законом о кооперативных обществах 1965 года.

- Сфера деятельности коммерческого банка сравнительно больше, чем у кооперативного банка, поскольку кооперативные банки ограничены только ограниченной территорией, в то время как коммерческие банки даже имеют свои филиалы за рубежом.

- Коммерческие банки — это акционерные общества, учрежденные как банковская компания, работающая с целью получения прибыли.В отличие от кооперативных банков, которые являются кооперативными организациями, это работает в служебных целях.

- Заемщики коммерческих банков являются только держателями счетов; они не имеют права голоса. В отличие от кооперативных банков заемщики являются членами, которые влияют на кредитную политику своим правом голоса.

- Основной функцией коммерческого банка является прием депозитов от населения и предоставление кредитов физическим и юридическим лицам. В отличие от кооперативного банка, основной целью которого является прием вкладов от членов и населения, а также предоставление ссуд фермерам и мелким предпринимателям.

- Коммерческие банки предлагают своим клиентам широкий спектр продуктов, тогда как коммерческий банк предоставляет своим членам и общественности ограниченный набор продуктов.

- Процентная ставка по депозитам у коммерческого банка сравнительно ниже, чем у кооперативного банка.

Заключение

Банк, который принимает депозиты и предоставляет ссуды населению, является коммерческим банком. С другой стороны, кооперативные банки в основном создаются для оказания финансовой поддержки малым предпринимателям и фермерам по низкой процентной ставке.Большая разница между этими двумя терминами заключается в том, что сеть первого очень велика, тогда как сеть второго ограничена только ограниченной областью.

п.

п.

Вклады же можно принимать и от сторонних лиц.

Вклады же можно принимать и от сторонних лиц. Если при вступлении в организацию вам предлагают вознаграждение за привлечение других участников или слишком высокие проценты по вкладам, это должно насторожить.

Если при вступлении в организацию вам предлагают вознаграждение за привлечение других участников или слишком высокие проценты по вкладам, это должно насторожить. Уставом организации возможны и другие членские взносы: ежегодные, ежеквартальные, ежемесячные, дополнительные,

Уставом организации возможны и другие членские взносы: ежегодные, ежеквартальные, ежемесячные, дополнительные, лиц) или 5 (юр. лиц), возможно наличие в составе и тех и других, также действует ограничение по возрасту – пайщику должно быть не менее 16 лет,

лиц) или 5 (юр. лиц), возможно наличие в составе и тех и других, также действует ограничение по возрасту – пайщику должно быть не менее 16 лет,

Такие кооперативы создаются сельхозтоваропроизводителями для удовлетворения своих потребностей.

Такие кооперативы создаются сельхозтоваропроизводителями для удовлетворения своих потребностей.