Формула прибыли и примеры применения

Понятие прибыли

Коммерческая деятельность любой компании направлена на получение прибыли, с помощью которой могут быть покрыты понесённые убытки.

Прибыль можно назвать основным и важнейшим финансовым показателем экономической деятельности компании. От показателя прибыли зависит эффективность работы компании, ее платёжеспособность и ликвидность. Помимо этого прибыль – источник самофинансирования предприятия, который оказывает значительное влияние на темпы производственной модернизации и автоматизации.

Формула прибыли

Прибыль может рассчитываться несколькими способами. Самой распространенной формулой прибыли является расчет валовой прибыли:

Пвал=В-С

Здесь Пвал – валовая прибыль,

В – выручка от продажи товара,

С – себестоимость товара.

На основе формулы валовой прибыли рассчитывается прибыль от продаж:

Ппр=Пв-УР-КР

Здесь Ппр — прибыль от продаж,

Пв – прибыль валовая,

УР – управленческие расходы,

КР коммерческие расходы.

Общую прибыль от всех видов деятельности можно вычислить, применяя следующую формулу:

Побщ=Пвал+Пинв+Пфин

Здесь Побщ – общая прибыль,

Пвал – валовая прибыль,

Пинв – прибыль от осуществления инвестиционной деятельности,

Пфин – прибыль от финансовых операций.

Формула прибыли налогооблагаемой:

Пнал=Побщ-Н

Здесь Пнал – налогооблагаемая прибыль,

Побщ – общая прибыль,

Н – налоги.

Что показывает формула прибыли

В узком смысле формула прибыли представляет собой разность между выручкой от реализации товара и издержками по его производству (реализации). Тем не менее, понятие прибыль имеет более широкое значение, поскольку конечный результат получается при сложении чистого дохода от разных видов деятельности. По этой причине каждое предприятие рассматривает структуру прибыли.

Общая прибыль компании может состоять из нескольких типов дохода:

- Прибыль от продажи товаров (услуг),

- Прибыль от побочной деятельности,

- Результаты операций с основными средствами и прочим имуществом предприятия,

- Прибыль (убыток) от осуществления внереализационной деятельности (переоценка валюты, продажа ценных бумаг и др.).

Функции прибыли

Формула прибыли необходима для успешного анализа хозяйственной деятельности компании и более глубокого понятия определения прибыль.

Важнейшие функции прибыли:

- Характеристика конечного результата деятельности компании,

- Показатель эффективности и стабильности работы компании,

- Стимулирующая функция, которая проявляется в росте заработной платы, темпа обновления основных фондов, внедрении новых технологи благодаря росту прибыли предприятия,

- Формирование государственного бюджета посредством отчисления налогов от прибыли (фискальная функция),

- Прибыль как показатель необходимости проведения мероприятий по оптимизации производства (контрольная функция).

Виды прибыли

Прибыль классифицируется в соответствии с различными видами. Например, по источнику формирования прибыль может быть:

- Реализационная,

- От операций с ценными бумагами,

- Внереализационная,

- От финансовой или инвестиционной деятельности и др.

В соответствии с используемым методом расчета прибыль бывает:

- Валовая,

- Маржинальная,

- Чистая.

В соответствии с характером уплаты налогов прибыль может быть:

- Налогооблагаемая прибыль,

- Прибыль, которая не подлежит налогообложению.

Примеры решения задач

Экономическая прибыль. Нормальная прибыль. Альтернативные издержки

Экономическая прибыль

(англ. economic profit)— это чистая прибыль, остающаяся у предприятия после вычета всех затрат, включая альтернативные (вмененные, внутренние) издержки распределения капитала владельца.

Экономическая прибыль рассчитывается как произведение величины вложенного капитала К и разности рентабельности вложенного капитала ROIC (материальным выражением которого являются «Чистые операционные активы»*) и средневзвешенной стоимости капитала WACC.

ЭП = К * ( ROIC – WACC )

ROIC (англ. Return On Invested Capital)

— коэффициент рентабельности инвестированного капитала равный отношению чистой операционной прибыли ЧП компании после выплаты налогов к среднегодовой величине инвестированного собственного и заемного капитала К.

ROIC = ( ЧП / К ) * 100%

Экономическая прибыль позволяет сравнить рентабельность вложенного капитала компании с минимально необходимой доходностью для инвесторов и рассчитать данную величину в денежных единицах.

Экономическая прибыль при трансформации первоначальной формулы может быть определена как разница между чистой операционной прибылью ЧП после налогообложения и произведением величины вложенного капитала К на средневзвешенную стоимость капитала WACC. Данный метод расчета экономической прибыли корректнее определяет ее как разницу между тем, что компания фактически зарабатывает за определенный период времени, и тем, что она должна заработать, чтобы удовлетворить своих инвесторов.

ЭП = К * (ROIC – WACC) = К * (ЧП/К – WACC) = ЧП – К* WACC

Экономическая прибыль отличается от показателя бухгалтерской прибыли тем, что при ее расчете учитывается стоимость использования всех долгосрочных и иных процентных обязательств (источников), а не только расходов по уплате процентов по заемным средствам. Т.о., бухгалтерская прибыль больше экономической на величину альтернативных затрат или затрат отклоненных возможностей.

Экономическая прибыль, формула:ЭП = Общий доход — Экономические издержки (в т.ч. Альтернативные)

ЭП = Бухгалтерская прибыль — Альтернативные издержки

ЭП = Бухгалтерская прибыль — Нормальная прибыль

Альтернативные (вмененные, внутренние) издержки,

издержки упущенной выгоды или издержки альтернативных возможностей (англ. Opportunity cost(s)) — экономический термин, обозначающий упущенную выгоду (прибыль, доход) в результате выбора одного из альтернативных вариантов использования ресурсов и, тем самым, отказа от других возможностей.

Альтернативные издержки это:

1. Неявные издержки, не отраженные в бухгалтерской документации, дополнительные к бухгалтерским, т. е. условно включаемые в сумму бухгалтерской прибыли

2. Проценты по срочному депозиту, которые можно было бы получать на вложенные средства; арендная плата; неполученная заработная плата владельца предприятия и т.д.

Альтернативные издержки не являются расходами в бухгалтерском понимании, они представляют экономическую конструкцию для учёта упущенных возможностей.

При сравнении двух взаимоисключающих вариантов инвестиций, необходимо при оценке доходности каждого из них учитывать недополученный доход от непринятия другого варианта, как стоимость упущенной выгоды.

Нормальная прибыль — уровень прибыли, необходимый и достаточный для того, чтобы ресурсы, задействованные в производстве конкретного продукта, не были пущены на другие цели.

Нормальная прибыль определяется как:

1. Прибыль на вложенный капитал, которая могла бы быть получена, если бы капитал был использован простейшим, обычным способом, т.е. предоставлен в виде ссуды или аренды, а не направлен в производство.

2. Издержки предпринимателя, не включенные в затраты, не отраженные в предпринимательских издержках, согласно бухгалтерской документации, условно включенные в бухгалтерскую прибыль.

* «Чистые операционные активы» в отличие от «чистых активов» включают в себя также активы, источником финансирования которых являются краткосрочные и долгосрочные процентные обязательства.

Чистые активы = Активы — Обязательства (все)

Страница КАРТА сайта содержит список всех записей с ССЫЛКАМИ.

Прибыль. Виды прибыли, функции, формула расчета прибыли предприятия в РБ

Прибылью называют разницу между доходом от какой-либо деятельности и расходами на эту деятельность.

Последние новости:

Таково общее толкование понятия. Однако в процессе его дальнейшего рассмотрения единства мнений не наблюдается ни в теории, ни на практике.

Виды прибыли и методы их расчета

Можно сказать, что большая часть направлений в экономической науке так или иначе рассматривает механизмы формирования и распределения прибыли, не давая при этом однозначных практических рецептов наиболее успешного способа деятельности.

Вероятно единственное в чем сходятся сторонники всех экономических теорий, это способ считать доходы, расходы и прибыль в денежных единицах и признание того факта, что любая хозяйственная деятельность расходы на которую, в целом, превышают доходы от нее не имеет экономического смысла.

Согласно некоторым теориям, прибыль возможна только в результате нарушения рыночного равновесия в связи с улучшением внешних условий или полезного новаторства (более эффективные методы производства, снижение издержек и т.п.). Во всех остальных случаях конкуренция приводит рынок в состояние равновесия при нулевой прибыльности. То, что остается у владельцев предприятий после уплаты всех расходов предлагается считать доходом предпринимателя, нечто вроде зарплаты руководителя по результатам труда. Некоторые теории считают прибыль платой за предпринимательский риск, личную эффективность и использование капитала. Очевидно, для практического понимания вопроса, необязательно глубоко вдаваться в экономическую теорию, достаточно знать и понимать некоторые распространенные определения

Принято различать следующие виды прибыли:

- Бухгалтерская прибыль (БП) – это точно определенная сумма между денежными поступлениями (Д), которые согласно правилам бухгалтерского учета, считаются доходом от деятельности, и затратами, которые по этим же правилам, следует считать расходами (Р),

БП = Д — Р;

- Экономическая прибыль (ЭП) – менее четкий показатель, основанный, в значительной степени, не только на данных учета, но и на экспертных оценках. Такие оценки могут включать в себя: неучтенные в бухучете расходы, стоимость возможных рисков и дополнительных возможностей, упущенную выгоду, иначе экономические издержки (ЭИ), т.е. предполагаемый результат от использования средств каким-то другим способом

ЭП = Д – ЭИ;

- Валовая (общая) прибыль (ВП) – сумма дохода (выручка от операции) (Д) за вычетом расходов (Р), т.е. себестоимости этой операции. Вычисляется тем же методом, что и бухгалтерская прибыль;

- Операционная прибыль (ОП) – показатель сходный с приведенным выше, однако из выручки принято вычитать не только себестоимость конкретного действия, но и операционные издержки (ОИ), т.е. некоторые текущие расходы на основную деятельность

ОП = Д – Р – ОИ;

- Чистая прибыль (ЧП) – остаток от суммы дохода после выплаты всех издержек (∑Р), в том числе налогов и отчислений от прибыли,

ЧП = Д — ∑Р.

Кроме оценки эффективности и учета средств, методика определения величины прибыли становится необходимой для правильности исчисления налогов. В Беларуси этот аспект учета регулируется Налоговым кодексом РБ и другими законодательными актами.

Прибыль предприятия

Для коммерческой организации прибыль является обязательной целью деятельности. В определенной степени это справедливо и для государственных предприятий, хотя их задачи могут во многом отличаться, полученная прибыль также фиксируется в учете и распределяется согласно уставным документам. Кроме того, хозяйственную деятельность часто ведут общественные, благотворительные, религиозные организации, однако все их доходы должны расходоваться на некоммерческие цели согласно закону и внутренним правилам. В этом случае речь может идти только о бухгалтерской, учетной прибыли.

Для предприятия имеет значение планируемая прибыль как ориентир для составления промежуточных планов: снабжения, производства, складирования, транспортировки, реализации и пр. На следующем этапе экономического цикла фактически полученную прибыль необходимо распределить в соответствии в целями предприятия и сложившимися условиями.

Для проверки эффективности ведения дел полезно сравнить запланированную прибыль с полученной. Чтобы лучше понимать и оптимизировать систему экономических процессов внутри и, в некоторой степени, во внешней среде организации, используют специальные методы, в частности факторный анализ. Его цель состоит в оценке влияния каждого из факторов экономической системы на сумму конечной прибыли. Это удобно делать сравнивая одноименные пункты отчета о прибылях и убытках (ОПУ) в истекшем и базисном периодах. Такой способ не может обещать абсолютной точности результатов, т.к. бывает сложно выделить степень влияния каждого фактора в отдельности.

Функции прибыли

Все способы использования прибыли можно объединить в две общие категории: потребление и инвестирование. Если потребление означает вывод средств из предприятия, то инвестирование предполагает дальнейшее развитие экономической системы.

В том, что именно прибыль обеспечивает источник средств для дальнейшего развития легко убедиться, рассмотрев противоположную ситуацию: если в периодически повторяющемся экономическом процессе все произведенные блага (выручка) расходуются на компенсацию произведенных затрат, то система не имеет свободных ресурсов для развития и сводится к повторению одного и того же цикла. При благоприятных, стабильных условиях такой цикл может повторяться достаточно долго. Однако изменение этих условий рано или поздно потребует средств для перестройки системы, чего работающее без прибыли предприятие предоставить не может. Обычно это приводит либо к закрытию, либо к сокращению, либо к смене собственника организации.

Все распространенные способы получения средств для развития предприятия можно представить в виде нескольких общих направлений:

- Финансирование из собственной накопленной прибыли – наиболее безопасный и дешевый вариант. В случае неудачи организация рискует только стоимостью вложенных средств;

- Привлечение внешнего инвестора, например – кредит. В этом случае нужно готовиться к возврату из будущей прибыли и полученных средств, и платы за кредит. Привлечение финансирования через продажу доли в собственности предприятия сути не меняет, либо вложения окупаются ростом чистого дохода, либо следует говорить не о развитии, а об убытках;

- Продажа части собственного имущества. Потеря собственности предполагает потерю доходов от использования проданного имущества. Компенсировать падение доходов возможно только за счет роста общей прибыли.

Таким образом обеспечивают привлечение средств для развития частной организации. Модернизация государственных предприятий, в том числе при «социалистическом» подходе к финансированию, в конечном итоге тоже сводится к получению дополнительной прибыли, только рамки проекта расширяются сообразно масштабам собственника. В этом случае компенсировать затраты возможно как из роста дохода модернизируемого предприятия, так и экономики в целом. Однако вложение средств без превышающего расходы роста доходов также считается экономически бессмысленным.

Кроме вложения полученной прибыли внутри организации, выгодным может оказаться внешнее инвестирование. В таком случае средства, изъятые у одного предприятия, вкладываются в другое. Это может стать источником дополнительной выгоды для владельца средств, получателя инвестиций и экономики в целом, в связи с перераспределением средств в наиболее выгодные проекты.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

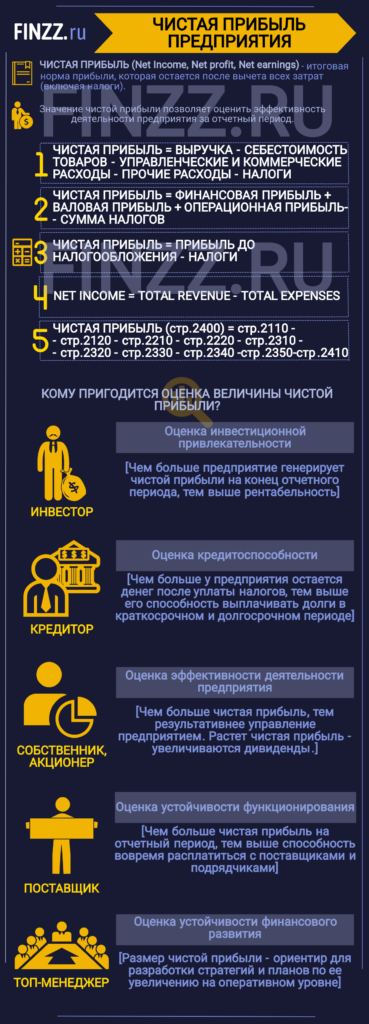

Чистая прибыль предприятия. Формула. Методы анализа и цели использования

В статье рассмотрим чистую прибыль, формулу расчета, определение и ее роль в финансовом анализе предприятия. Знание значения чистой прибыли позволяет руководителям предприятий оценить эффективность деятельности за отчетный период. Чистая прибыль оказывает большое влияние на будущее развитие предприятия, на ее конкурентоспособность, инвестиционную привлекательность, платежеспособность и финансовую надежность.

Инфографика: Чистая прибыль предприятия

Чистая прибыль. Определение

Чистая прибыль (англ. Net Income, Net profit, Net earnings)– представляет собой важнейший показатель финансового анализа и представляет итоговую норму прибыли, которая остается после вычета всех затрат, включая и налоги.

Формула расчета чистой прибыли предприятия

Для расчета чистой прибыли необходимо сделать разницу между всеми издержками и налогами предприятия. Формула имеет единый экономический смысл, но может быть по-разному отражена:

Чистая прибыль = Выручка – Себестоимость товаров – Управленческие и коммерческие расходы – прочие расходы – налоги;

Чистая прибыль = Финансовая прибыль + Валовая прибыль + Операционная прибыль – Сумма налогов;

Чистая прибыль = Прибыль до налогообложения – Налоги;

Net Income = Total Revenue – Total Expenses.

Чистую прибыль еще называют «the bottom line» (нижняя строка), потому что отражается в балансе последней строчкой. В балансе до 2011 года чистая прибыль отражалась в строке 190 Формы №2 (Отчет о прибылях и убытках), после 2011 года показатель чистой прибыли отражается в строке 2400.

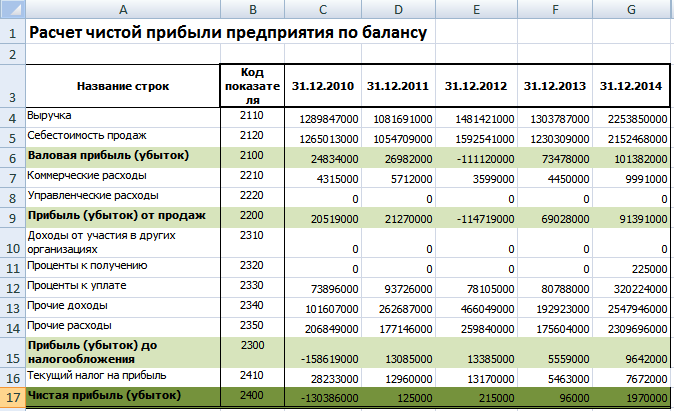

Формула расчета чистой прибыли по балансу

Распишем более подробно формулу расчета чистой прибыли через строки баланса.

Чистая прибыль (стр. 2400) = Выручка (стр.2110) – Себестоимость продаж (стр.2120) – Коммерческие расходы (стр.2210) –Управленческие расходы (стр.2220) – Доходы от участия в других организациях (стр.2310) – Проценты к получению (стр.2320) – Проценты к уплате (стр.2330) – Прочие доходы (стр.2340) – Прочие расходы (стр.2350) – Текущий налог на прибыль (стр.2410)

На рисунке ниже представлена часть баланса предприятия ОАО «Сургутнефтехим» и его отчетность за 5 лет. Как видно из баланса в Excel, для того чтобы получить чистую прибыль необходимо сначала рассчитать: валовую прибыль (маржинальную прибыль), прибыль от продаж и прибыль до налогообложения.

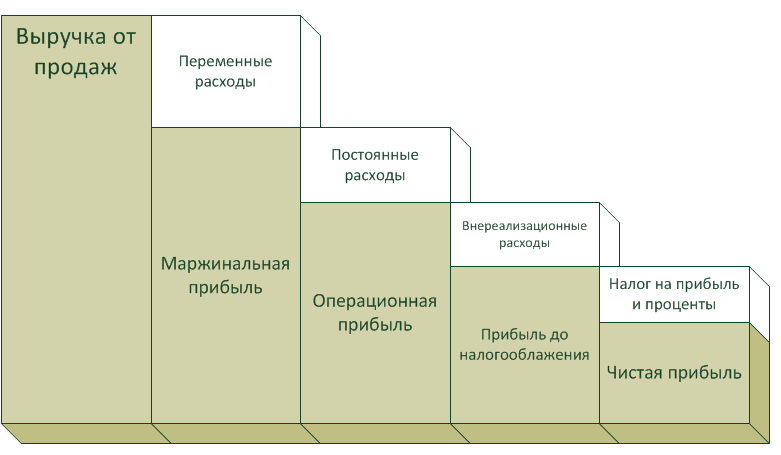

Место чистой прибыли в системе дохода предприятия

Чистая прибыль занимает ключевое положение в системе дохода предприятия. Для того чтобы понять рассмотрим ее взаимосвязь с другими видами дохода. На рисунке ниже показаны виды прибыли и их взаимосвязь. Каждый вид прибыли позволяет оценить эффективность. Так Маржинальная прибыль показывает эффективность продаж и реализации продукции. (более подробно о данном виде прибыли вы можете узнать в статье: “Маржинальная прибыль. Формула расчета. Анализ на примере“) Операционная прибыль отражает эффективность производства или другого вида основной деятельности предприятия Прибыль до налогооблажения это прибыль без учета прочих затрат/доходов от неосновной деятельности. В итоге чистая прибыль очищенная от всех затрат и издержек показывает интегральный результат функционирования предприятия.

Цели и направления использования показателя чистой прибыли

Размер чистой прибыли характеризует эффективность деятельности всей компании/предприятия и используется в различных целях различными внешними и внутренними стейкхолдерами (лицами, пользователями).

| Пользователь/стейкхолдер | Цель и направления использования |

| Инвесторы | Цель: оценка инвестиционной привлекательностиОценка размера и динамики изменения чистой прибыли предприятия для анализа ее инвестиционной привлекательности. Чем больше предприятие может генерировать чистой прибыли на конец отчетного периода, тем выше ее рентабельность. |

| Кредиторы | Цель: оценка кредитоспособностиОценка размера и динамики изменения чистой прибыли для анализа платежеспособности и кредитоспособности предприятия. Деньги являются самым быстроликвидным видом актива, и чем больше у предприятия остается денежных средств после выплаты всех налоговых вычетов, тем выше ее способность рассчитать по своим обязательствам в краткосрочном и долгосрочном периоде. |

| Собственник/Акционеры | Цель: оценка эффективности деятельности в целомАнализ чистой прибыли является интегральным показателем деятельности предприятия/организации и характеризует эффективность всех управленческих решений за отчетный период. Чем больше размер чистой прибыли, тем результативнее было управление организацией. Рост размера чистой прибыли увеличивает размер дивидендных выплат и позволяет привлечь дополнительных покупателей/держателей акций. |

| Поставщики | Цель: оценка устойчивости функционированияЧистая прибыль предприятия служит показателем его устойчивости развития. Чем больше чистая прибыль на отчетный период, тем выше способность вовремя расплатиться с поставщиками и подрядчиками за сырье и материалы. |

| Топ менеджеры | Цель: оценка устойчивости финансового развитияРазмер чистой прибыли и динамика ее изменения служит ориентиром для разработки стратегий и планов по ее увеличению на оперативном уровне. Планирование отчислений в резервные фонды, фонды заработной платы и производственные фонды. |

Методы анализа чистой прибыли предприятия

Рассмотрим различные методы анализа чистой прибыли предприятия. Цель проведения данного анализа заключается в определении факторов, причинно-следственных связей между показателями, которые влияют на формирование чистой прибыли как итогового показатели эффективности деятельности предприятия.

Можно выделить следующие методы анализа, которые наиболее часто применяются на практике:

- Факторный анализ;

- Статистический анализ.

Данные виды анализ противоположны по своей сути. Так факторный анализ делает акцент на определение значимых факторов, которые влияют на формирование чистой прибыли предприятия. Статистический анализ делает акцент на использование методов прогнозирования временных рядов и основывается на анализе характера изменения чистой прибыли по годам (или другим отчетным периодам).

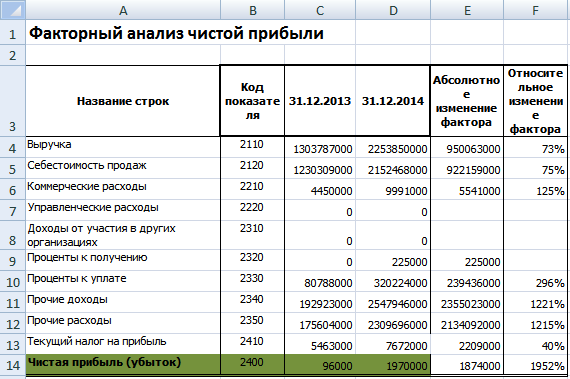

Факторный анализ чистой прибыли предприятия

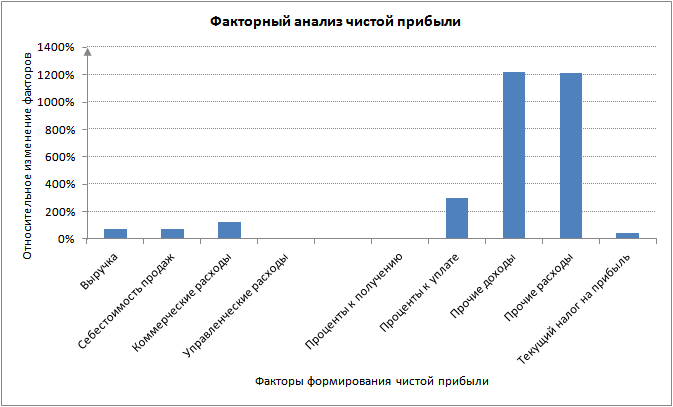

Основные факторы формирования чистой прибыли представлены в формуле, описанной ранее. Для оценки влияния факторов необходимо оценить их относительное изменение за 2013-2014 год и абсолютное. Это позволит сделать следующие выводы о том:

- Как изменились факторы в течение года?;

- Какой фактор оказал максимальное изменение на чистую прибыль?

В финансовом анализе данные подходы носят название «Горизонтальный» и «Вертикальный анализ» соответственно. Ниже показаны факторы формирующие размер чистой прибыли и их относительное и абсолютное изменение в течение года. Анализ сделан для предприятия ОАО “Сургутнефтехим”.

Как мы видим в течение 2013-2014 года максимально изменились прочие расходы и прочие доходы. На рисунке ниже показано изменение факторов, формирующих чистую прибыль за 2013-2014 год у ОАО «Сургутнефтехим».

Рассмотрим второй метод оценки и анализа чистой прибыли предприятия.

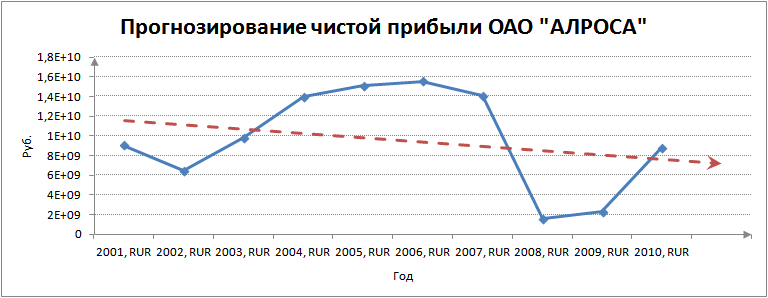

Статистический метод анализа чистой прибыли предприятия

Для оценки будущего размера чистой прибыли могут быть использованы различные методы прогнозирования: линейной, экспоненциальной, логарифмической регрессии, нейронные сети и др. На рисунке ниже представлен прогноз чистой прибыли на основе анализ изменения показателя за 10 лет. Прогнозирование проводилось с помощью линейной регрессии, которая показала понижающий тренд в 2011 год. Точность прогнозирования экономических процессов с помощью линейных моделей имеет крайне низкую степень достоверности, поэтому использование линейной регрессии может служить больше как ориентиром направления изменения прибыли.

Сравнение чистой прибыли с другими показателями эффективности предприятия

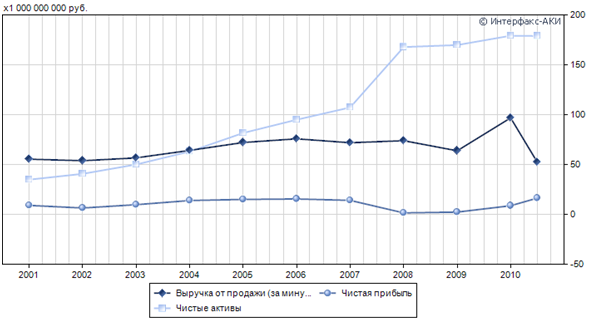

Помимо оценки и расчета чистой прибыли предприятия, полезно проводить сопоставительный анализ с другими интегральными показателями, характеризующими эффективность и результативность деятельности предприятия. К таким показателям можно отнести: выручка от продаж (за минусом НДС) и чистые активы. Чистые активы показывают финансовую устойчивость предприятия и его платежеспособность, выручка отражает его производственно-реализационную результативность. На рисунке ниже представлен график крупного российского предприятия ОАО «АЛРОСА» и соотношение его важнейших трех показателей. Как видно, наблюдается тесная взаимосвязь между ними, к тому же можно отметить, положительную динамику роста чистых активов предприятия, это говорит о том, что денежные средства направляются на расширение производственных мощностей, что в будущем должно увеличить размер получаемой чистой прибыли.

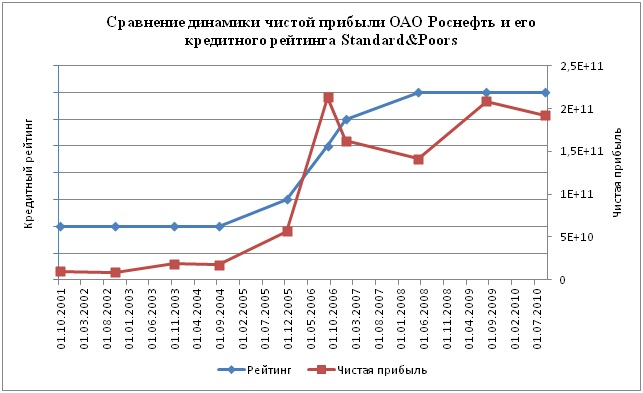

Связан ли кредитный рейтинг предприятия и размер чистой прибыли?

В своем исследовании я проанализировал взаимосвязь между размером чистой прибыли для предприятия ОАО «Роснефть» и кредитного рейтинга международного агентства Standard&Poor’s. Наблюдается тесная взаимосвязь и корреляция, показанная на рисунке ниже – это доказывает важность такого показателя как чистая прибыль как критерий инвестиционной привлекательности не только на национальном пространстве, но и на международной арене.

Резюме

Чистая прибыль является важнейшим показателем результативности и эффективности деятельности предприятия. Чистую прибыль отражает инвестиционную привлекательность для инвесторов, платежеспособность для кредиторов, устойчивое развитие для поставщиков и партнеров, эффективность/результативность деятельности для акционеров и собственников. Для анализа чистой прибыли используют два метода: факторный и статистический. На основе факторного метода анализа оценивается абсолютное и относительное влияние различных показателей на формирование чистой прибыли. Статистический метод базируется на прогнозировании временных рядов изменения чистой прибыли. Проведенное исследование тесноты связи кредитного рейтинга международного рейтингового агентства Standard&Poor’s доказывает значимость показателя чистой прибыли в оценке предприятия на международной финансовой арене.

Автор: к.э.н. Жданов Иван Юрьевич

Экономическая прибыль — Википедия

Материал из Википедии — свободной энциклопедии

Не следует путать с чистой прибылью — разницей прибыли и всех обязательных платежей в бюджет.Экономическая прибыль (англ. economic profit) — это прибыль, остающаяся у предприятия после вычета всех затрат, включая альтернативные издержки распределения капитала владельца[1]. В случае отрицательного значения экономической прибыли рассматривается вариант ухода предприятия с рынка[2].

Экономическая прибыль находится как разность между рентабельностью вложенного капитала (материальным выражением которого являются чистые операционные активы) и средневзвешенной стоимостью капитала, умноженной на величину вложенного капитала.

Экономическая прибыль даёт возможность сравнить рентабельность вложенного капитала предприятия с минимально необходимой для оправдания ожиданий инвесторов доходностью, а также выразить полученную разницу в денежных единицах.

От показателя бухгалтерской прибыли экономическая прибыль отличается тем, что при её расчёте учитывается стоимость использования всех долгосрочных и иных процентных обязательств, а не только расходов по уплате процентов по заёмным средствам, как это имеет место при расчёте бухгалтерской прибыли. То есть бухгалтерская прибыль превышает экономическую на величину альтернативных затрат или затрат отвергнутых возможностей. Экономическая прибыль служит критерием эффективности использования ресурсов. Её положительное значение показывает, что предприятие заработало больше, чем требуется для покрытия стоимости используемых ресурсов, следовательно, была создана дополнительная стоимость для инвесторов, учредителей.

В случае обратной ситуации — это свидетельствует о том, что организация оказалась неспособна покрыть стоимость использования привлечённых ресурсов. Отсутствие экономической прибыли может стать причиной оттока капитала из предприятия.

С точки зрения оценки эффективности, показатель экономической прибыли позволяет получить более полное, по сравнению с показателем бухгалтерской прибыли, представление об эффективности использования предприятием имеющихся активов, в силу того, что сравнивает финансовый результат, полученный конкретным предприятием, с результатом который обеспечит ему реальное сохранение вложенных средств.

Поэтому показатель экономической прибыли более ёмок и полезен при принятии решения инвесторами о своих действиях в отношении ценных бумаг предприятия.

Примечания

Ссылки

Что такое экономическая прибыль? | Формула, Анализ, Примеры, Вывод

Экономическая прибыль может быть рассчитана путем вычитания альтернативной стоимости из бухгалтерской прибыли. Альтернативная стоимость — это инвестиции, которые потребуются бизнесу, чтобы отказаться от инвестирования в текущую возможность. Когда мы говорим о прибыли в компании, это обычно бухгалтерская прибыль. Таким образом, если мы утверждаем, что наша фирма получила прибыль, мы имеем в виду бухгалтерскую прибыль.

Формула экономической прибыли

Есть несколько различных формул, которые можно использовать для расчета экономической прибыли:

EP = Бухгалтерский учет \: Прибыль — Возможность \: Стоимость EP = NOPAT \ times (1 — Стоимость \: of \: Capital) EP = (Return \: on \: Capital — Cost \: of \: Capital) \ times CapitalВ первой формуле альтернативные издержки — это издержки бездействия.Так, например, если вы не устроились на работу, на которой за продолжение обучения платили 30 тысяч долларов в год, альтернативные издержки этого решения составят 30 тысяч долларов зарплаты, от которой вы отказались.

NOPAT — чистая операционная прибыль после налогообложения. Это показатель прибыли, который показывает, какую прибыль приносит компания, если посмотреть на ее операционную прибыль за вычетом налогов.

Рентабельность капитала часто называют рентабельностью инвестированного капитала (ROIC), и она измеряет прибыльность компании с использованием денег акционеров.

Анализ экономической прибыли

Экономическая прибыль — важный компромисс. Компания должна решить, во что она будет инвестировать или что будет производить. Компания может инвестировать одно и то же время в разные вещи, и это определит их прибыль.

Давайте возьмем пример, когда вы решили учиться после школы или начать работать. Получение степени обойдется вам в 40 000 долларов, но вы можете зарабатывать 20 000 долларов в год, если начнете работать после школы.Какова будет стоимость получения степени?

Общая стоимость получения степени составляет 60 000 долларов. Это 40 000 долларов за степень плюс 20 000 долларов, которые вы упустили из-за того, что не устроились на работу.

Если вы приступите к работе после того, как ваша квалификация будет завершена, и вы не будете получать больше, чем 60 000 долларов в год, которые вы могли бы получить, если бы начали работать, то вы понесли бы убытки, выбрав учебу вместо полной занятости.

Ограничения экономической прибыли

Ограничения экономической прибыли:

- Экономическая прибыль действительна только в течение одного года.

- Сотрудники приносят пользу организации; экономическая прибыль не учитывает это значение в расчетах.

- При расчете экономической прибыли коэффициенты прибыли не учитываются.

Экономическая прибыль в сравнении с бухгалтерской прибылью

Экономическая прибыль и бухгалтерская прибыль различаются в зависимости от:

- Тот факт, что экономическая прибыль будет измерять денежный поток бизнеса, а бухгалтерская прибыль будет измерять прибыль на основе начисления.

- Бухгалтерская прибыль не учитывает альтернативные издержки, но экономическая прибыль учитывает их.

Примеры экономической прибыли

Пример 1: ABC производит куртки, годовой оборот составляет 2 000 000 долларов США. Прямые расходы:

- Сырье: 800 000 долларов США

- Затраты на рабочую силу: 300 000 долларов США

- Производственные затраты: 55 000 долларов США

- Амортизация: 45 000 долларов США

Пример 2: Сэнди решила уйти с работы бизнес-аналитика, где она зарабатывала 150 000 долларов в год, чтобы открыть кофейню.В 2018 году она получила бухгалтерскую прибыль в размере 30 тысяч долларов.

Экономическая прибыль Сэнди будет равна прибыли кафе за вычетом альтернативных издержек работы, которую она оставила.

Экономический \: Прибыль = 30 {,} 000 — 150 {,} 000 = — \ $ 120 {,} 000Благодаря рациональному мышлению Сэнди увидит, что она все еще получает прибыль, и оставит свою кофейню открытой, но такой большой экономический убыток может привести к ее решению вернуться к своей предыдущей работе.

Пример 3: Фредди решил бросить работу врача и открыть паб.Он зарабатывал 220 000 долларов в год как врач. В 2018 году доход его нового паба составил 500000 долларов.

У Фредди следующие расходы:

- Заработная плата — 120 000 долларов

- Продовольствие — 250 000 долларов

- Аренда здания — 40 000 долларов

- Аренда оборудования — 30 000 долларов

Какова бухгалтерская прибыль паба Freddy’s в 2018 году?

| Товар | Сумма | |||||||

|---|---|---|---|---|---|---|---|---|

| Общая выручка | 500000 долларов | |||||||

| Итого расходы | (4401240004 | (4401240004 | (440124000) | |||||

| Продовольственные товары | (250 000 долл. США) | |||||||

Аренда здания 9124 | 9124 | 3 Аренда оборудования (30 000 $) | | | |||||

| Бухгалтерская прибыль | 60 000 $ |

Какая экономическая прибыль для Фредди?

Фредди действительно получил прибыль в размере 60 000 долларов, но у него экономический убыток в размере 160 000 долларов.Если он рассудителен, он все равно будет рассматривать бухгалтерскую прибыль как прибыль, но такая большая разница в экономической прибыли может убедить его снова стать врачом.

Заключение по экономической прибыли

- Экономическую прибыль можно рассчитать путем вычитания альтернативных затрат из бухгалтерской прибыли. Альтернативная стоимость — это инвестиции, которые потребуются бизнесу, чтобы отказаться от инвестирования в текущую возможность.

- Экономическая прибыль и бухгалтерская прибыль различаются в зависимости от:

- Тот факт, что экономическая прибыль будет измерять денежный поток предприятия, а бухгалтерская прибыль будет измерять прибыль на основе начисления.

- Бухгалтерская прибыль не учитывает альтернативные издержки, но экономическая прибыль учитывает их.

Экономическая и бухгалтерская формула прибыли |

Формула бухгалтерской прибыли

Бухгалтерская прибыль фирмы — это разница между суммой дохода, полученной фирмой, за вычетом всех явных затрат:

Явная стоимость — это, по сути, все, что связано с обменом денег на товар или услугу. Ниже приводится список явных затрат, с которыми может столкнуться фирма:

- Коммунальные услуги, такие как электричество

- Налоги, уплачиваемые фирмой

Выручка — это сколько фирма зарабатывает на продаже своих товаров и / или услуг.Например, если кондитерская продает 200 тортов по 2 доллара, их доход составит 400 долларов.

Для определения бухгалтерской прибыли мы просто вычитаем эти 400 долларов из общих затрат. Например, если фирма наняла одного рабочего за 20 долларов, арендовала здание за 80 долларов, а стоимость муки и т. Д. Составила 20 долларов, а электричество — 10 долларов, их бухгалтерская прибыль будет:

Формула экономической прибыли

Неявные затраты — это те затраты, которые понесены, но не обмениваются деньгами.Мы называем эти затраты альтернативными издержками. Например, рассмотрим приведенный выше пример: предположим, что владелец фирмы выполняет некоторые административные обязанности для бизнеса. Это было бы расходом для владельца фирмы, поскольку со временем он мог бы получать доход. Однако, поскольку обменять деньги не будет, это неявная стоимость. Экономическая прибыль — это то же самое, что и бухгалтерская прибыль, за исключением того, что она включает эти «неявные затраты»

Напомним, что альтернативных затрат — это то, чем вы отказываетесь, чтобы чего-то достичь.В этом случае владелец фирмы отказывается от потенциального дохода для выполнения административной работы. Предположим, что, потратив время на административную работу, он мог бы заработать 50 долларов. В этом случае альтернативные издержки составляют 50 долларов или неявные издержки составляют 50 долларов. Они оба одинаковые.

Если мы хотим рассчитать экономическую прибыль, мы могли бы просто вычесть 50 долларов из бухгалтерской прибыли, так что:

Это позволяет нам сделать следующие выводы:

Экономическая прибыль всегда будет равна или меньше бухгалтерской прибыли, поскольку она включает альтернативные издержки.

Экономические затраты на всегда на выше бухгалтерских затрат, поскольку они также включают альтернативные издержки.

Что такое экономическая прибыль? — Определение | Значение

Определение: Экономическая прибыль — это измерение рентабельности, которое вычисляет сумму, на которую выручка, полученная от продажи продукта, превышает альтернативные издержки, понесенные в результате использования ресурсов для производства и продажи этих продуктов. Другими словами, это избыток денег, который компания заработала от одного образа действий по сравнению с другим, если бы они выбрали другой.

Что означает экономическая прибыль?

Что такое экономическая прибыль? Экономическая прибыль — это теоретическая оценка альтернативных издержек в сочетании с фактическими доходами.Экономисты и владельцы бизнеса смотрят на эти неявные затраты, чтобы проанализировать прошлые решения и посмотреть, можно ли было предпринять более эффективный курс действий в прошлом.

Вы можете думать об альтернативных издержках как об альтернативных действиях, которые можно было бы предпринять с использованием ресурсов компании, если бы руководство не перенаправило их на определенный проект. Например, если руководство использует все свои ресурсы для реализации проекта A, оно не может реализовать проект B.

Экономисты и владельцы предприятий используют формулу экономической прибыли, чтобы вычислить, сделали ли они правильный выбор между проектом A и проектом B постфактум.

Важно отметить разницу между экономической прибылью и бухгалтерской прибылью. Это не одно и то же, поскольку EP — это теоретический расчет, основанный на сценариях «что если»; тогда как AP основывается на том, что произошло на самом деле.

Давайте посмотрим на пример.

Пример

Дженнифер, молодая предпринимательница, открывает собственное дело и несет около 50 000 долларов на стартовые расходы. В течение первого года работы ее компания получила доход в размере 75 000 долларов. Она оставила свою предыдущую работу в качестве торговца баром, чтобы заняться новым делом, но если бы она осталась на своей работе, то за тот же период заработала бы 30 000 долларов.

Согласно этим значениям, ее бухгалтерская прибыль составляет 25 000 долларов (75 000–50 000 долларов). Однако ее EP отличается, потому что учитывает ее потерянный потенциальный заработок на предыдущей работе. Ей пришлось отказаться от своей зарплаты в 30 000 долларов, чтобы заняться этим новым бизнесом.

Таким образом, ее прибыль от EP составит 45 000 долларов (75 000–30 000 долларов). Этот расчет показывает, что Джен сделала правильный выбор, оставив работу.

Краткое определение

Определение экономической прибыли: Экономическая прибыль означает, что сумма фактического дохода превышает неявные затраты, использованные для получения этого дохода.

.