Порядок получения имущественного вычета на работе \ КонсультантПлюс

Порядок получения имущественного вычета на работе

С 1 января 2005 года имущественный налоговый вычет в связи с новым строительством либо приобретением на территории Российской Федерации жилого дома, квартиры или доли (долей) в них может быть предоставлен налогоплательщику до окончания налогового периода при его обращении к работодателю (налоговому агенту) при условии подтверждения права налогоплательщика на имущественный налоговый вычет налоговым органом.

Приказом ФНС России от 07.12.2004 N САЭ-3-04/147@, зарегистрированным в Минюсте России 30.12.2004, рег. N 6239, вступившим в силу с 1 января 2005 года, утверждена форма уведомления о подтверждении налоговым органом права налогоплательщика на имущественный налоговый вычет, установленный подпунктом 2 пункта 1 статьи 220 Кодекса (далее — Уведомление).

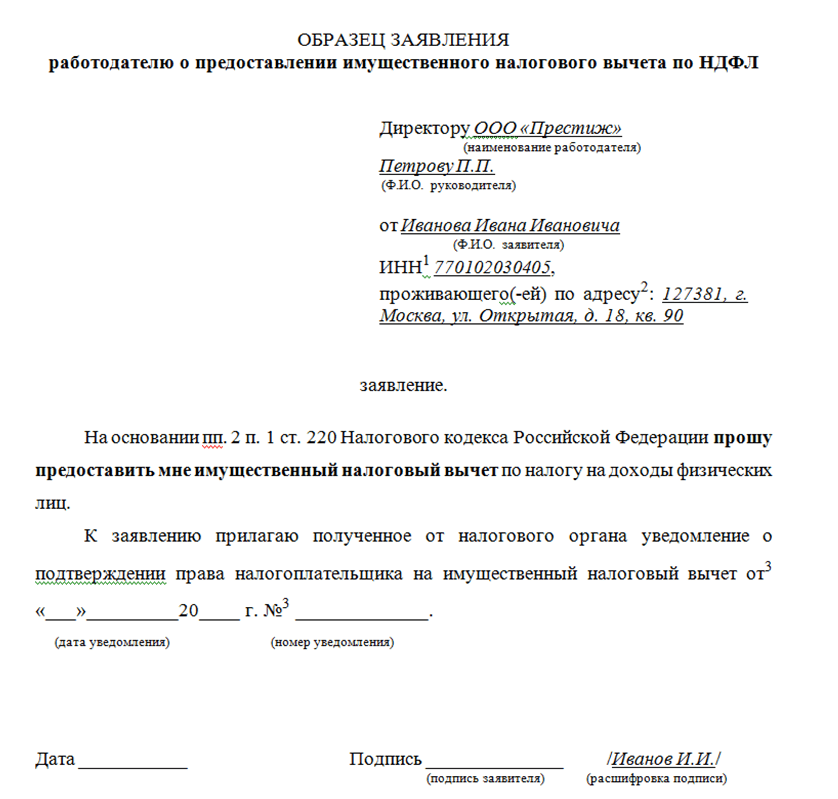

Налогоплательщик имеет право на получение имущественного налогового вычета в течение налогового периода только у одного налогового агента (работодателя), которому он представляет соответствующее письменное заявление, а также выданное налоговым органом Уведомление.

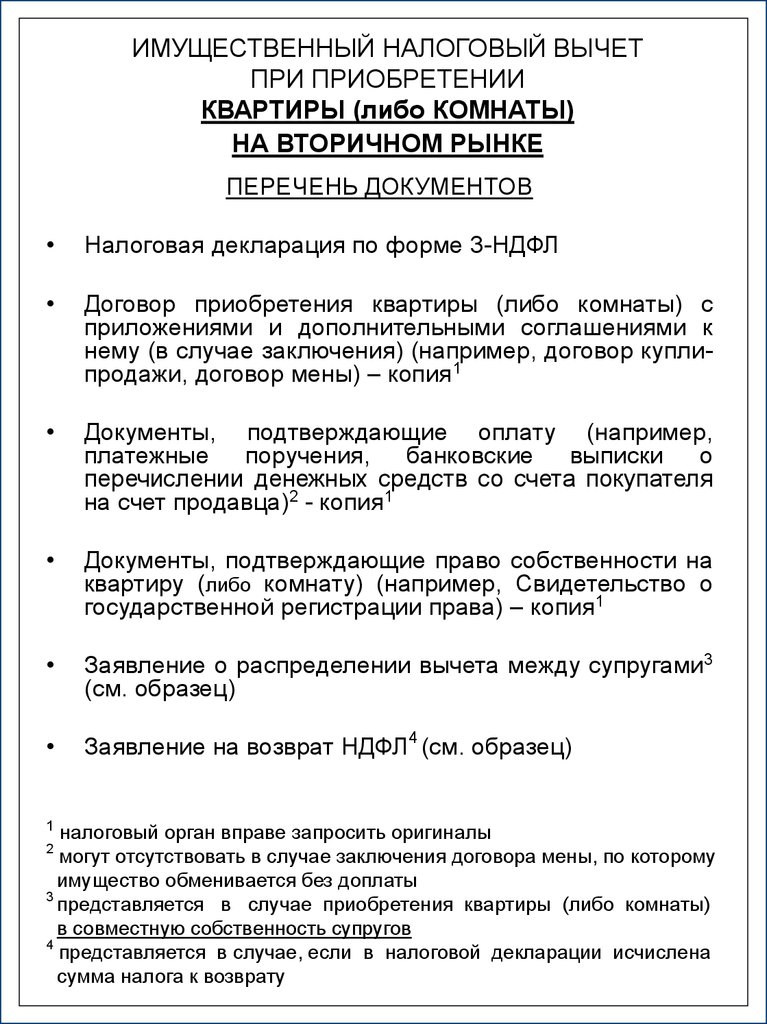

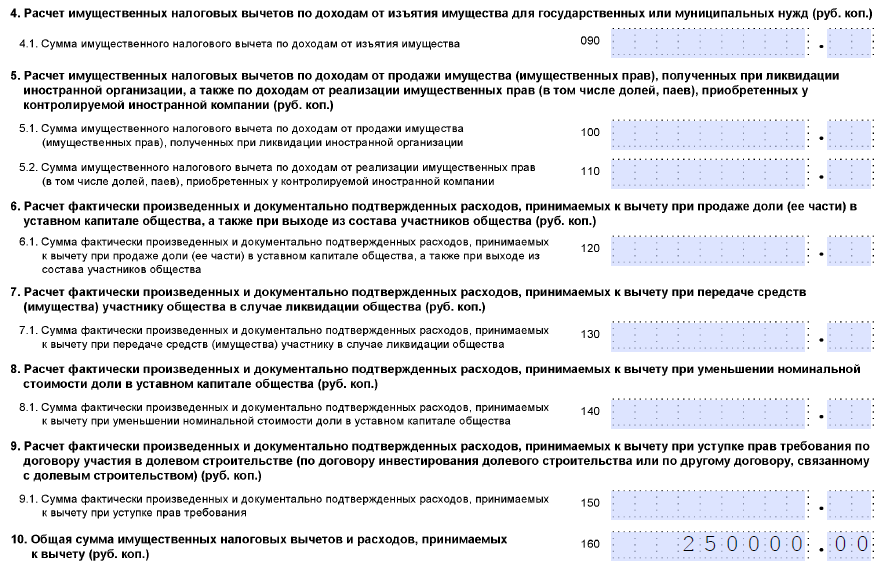

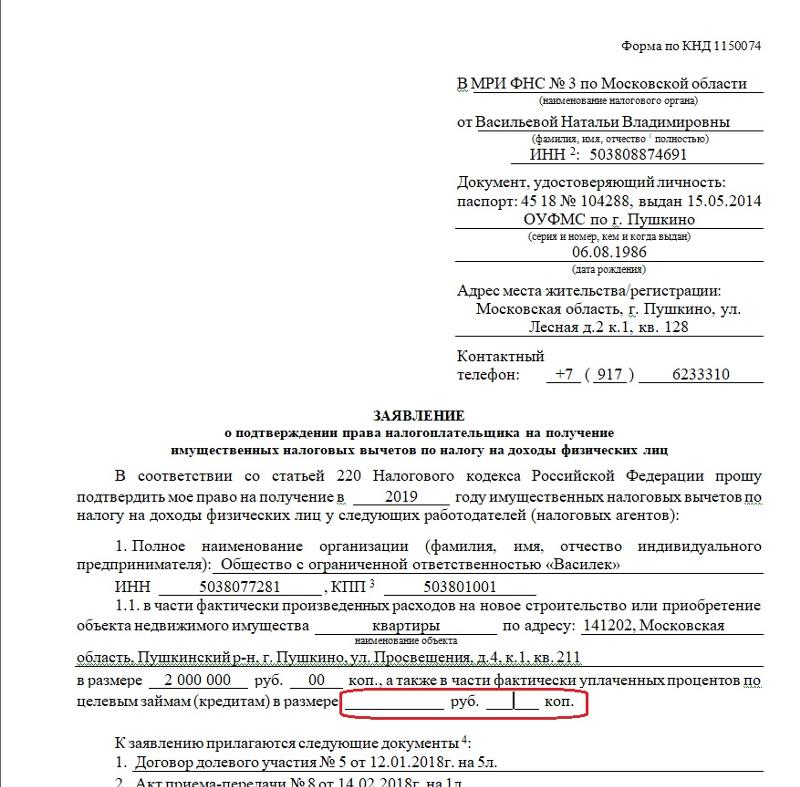

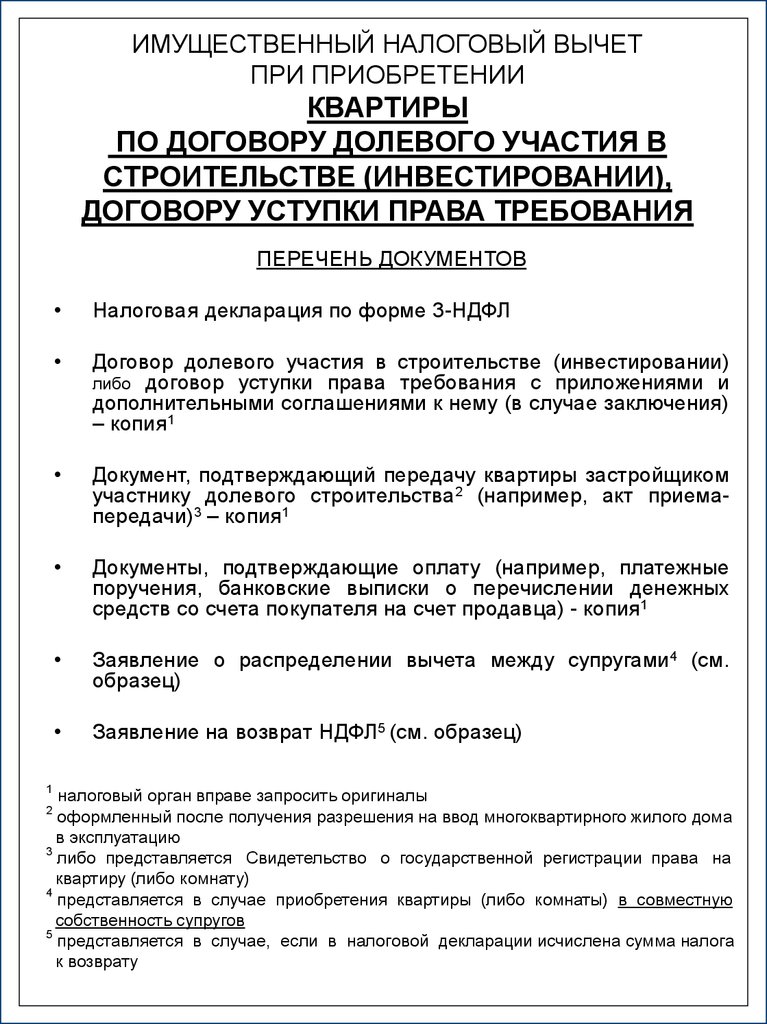

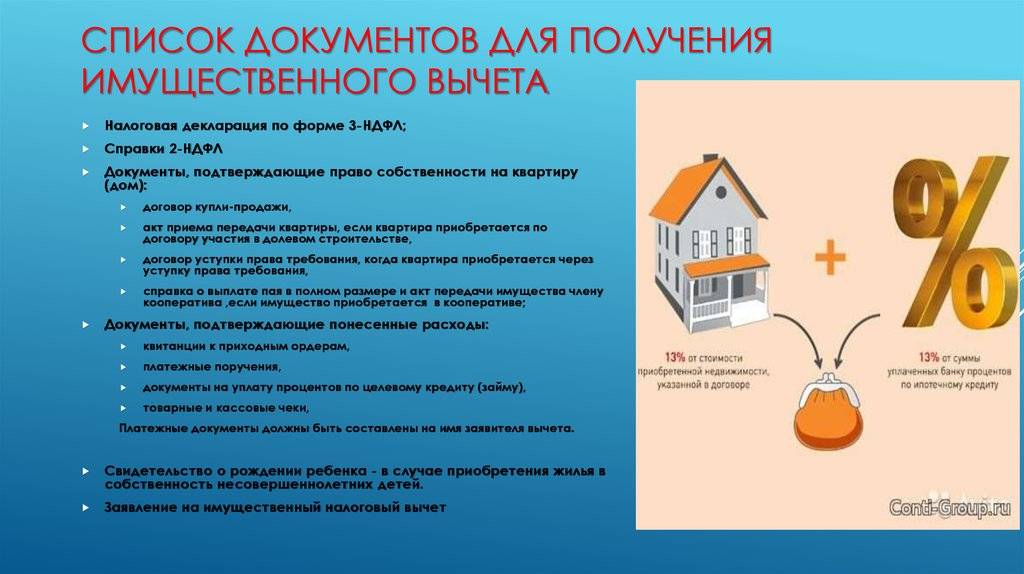

Для подтверждения права на имущественный налоговый вычет налогоплательщиком представляются в налоговый орган следующие документы:

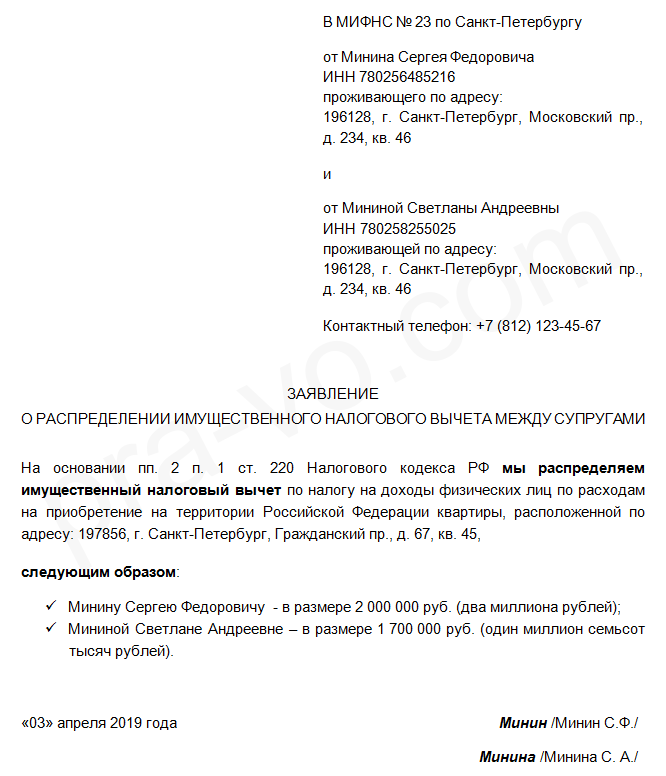

— письменное заявление, в котором указываются паспортные данные, адрес постоянного места жительства, ИНН (при наличии), данные о работодателе (наименование, ИНН, КПП организации либо фамилия, имя, отчество и ИНН индивидуального предпринимателя), а также размер данного вычета по суммам, направленным на новое строительство (приобретение) жилого дома, квартиры или доли (долей) в них и отдельно размер вычета по суммам, направленным на погашение процентов по целевым (займам) кредитам;

— при строительстве или приобретении жилого дома (в том числе не оконченного строительством) или доли (долей) в нем — документы, подтверждающие право собственности на жилой дом или долю (доли) в нем;

— при приобретении квартиры, доли (долей) в ней или прав на квартиру в строящемся доме — договор о приобретении квартиры, доли (долей) в ней или прав на квартиру в строящемся доме, акт о передаче квартиры (доли (долей) в ней) налогоплательщику или документы, подтверждающие право собственности на квартиру или долю (доли) в ней;

— платежные документы, оформленные в установленном порядке и подтверждающие факт уплаты денежных средств налогоплательщиком по произведенным расходам (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки и другие документы).

Налоговый орган в течение месяца рассмотрит заявление налогоплательщика, проверит представленные им документы и в случае подтверждения права налогоплательщика на вычет выдаст налогоплательщику Уведомление, которое предоставляется в бухгалтерию по месту работы.

Независимо от того, в каком месяце налогового периода налогоплательщик получил уведомление из налогового органа, бухгалтерия должна предоставить ему вычет за весь календарный год, в котором возникло право на вычет.

В случае неполного использования вычета можно вновь обратиться в следующем году в налоговый орган за получением нового уведомления.

Если у налогоплательщика несколько источников дохода и в течение года он не полностью использовал имущественный налоговый вычет у указанного в уведомлении налогового агента, в следующем году он вправе подать декларацию в налоговую инспекцию, чтобы вернуть 13-процентный налог, перечисленный в бюджет другими налоговыми агентами.

Если налогоплательщик начал получать имущественный вычет по месту работы, а затем сменил ее, он не сможет передать свое уведомление новому работодателю. Воспользоваться положенной льготой в данном случае он сможет путем декларирования доходов по окончании календарного года.

Воспользоваться положенной льготой в данном случае он сможет путем декларирования доходов по окончании календарного года.

Если, например, налогоплательщик приобрел в 2004 году квартиру, он вправе в 2005 году представить в налоговый орган по месту жительства декларацию по налогу на доходы физических за 2004 год, а также получить имущественный налоговый вычет в части, оставшейся после предоставления такого вычета за 2004 год налоговым органом, у своего работодателя по доходам 2005 года на основании Уведомления, выдаваемого в установленном порядке налоговым органом.

Управление налогообложения

доходов физических лиц,

исчисления уплаты

государственной пошлины

Как Подать Заявление На Налоговый Вычет За Квартиру?

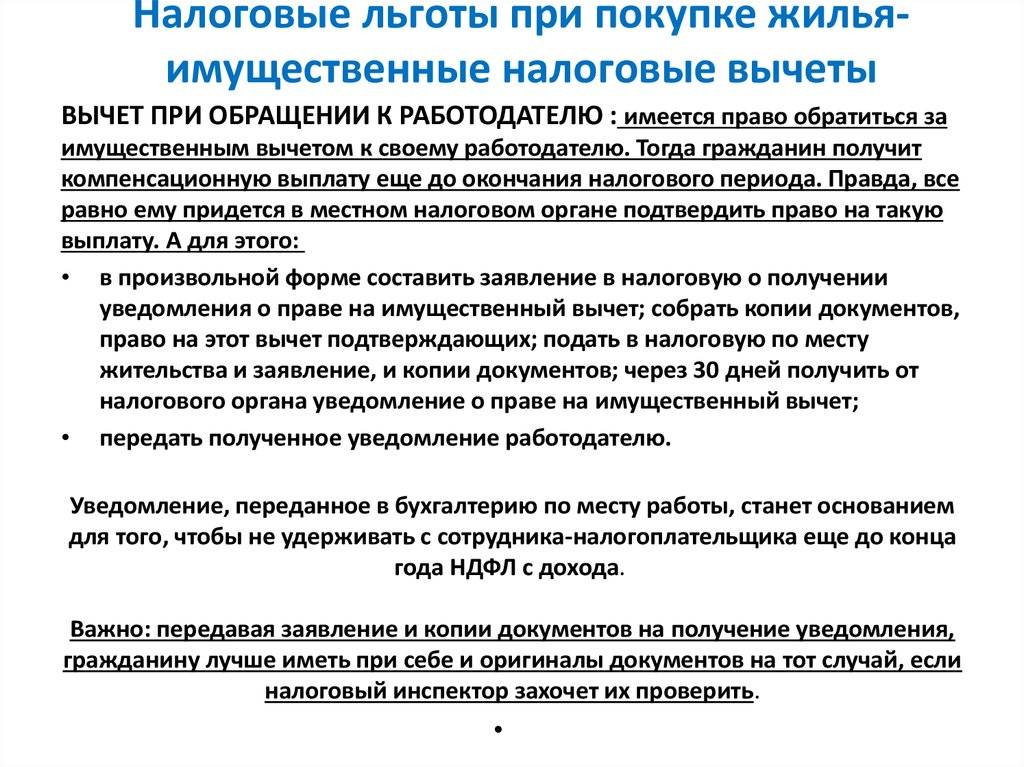

Порядок действий

- Обратитесь в налоговую инспекцию с документами, подтверждающими право на получение вычета

- В течение 30 дней налоговый орган проводит проверку и выдаёт уведомление для работодателя

- Подайте работодателю заявление на вычет и уведомление из налоговой

Как получить налоговый вычет за покупку квартиры?

Налоговый вычет за покупку квартиры можно получить один раз в жизни. Зачастую граждане не обладают достаточными средствами для приобретения жилья, поэтому пользуются услугами банка и оформляют договор ипотечного кредитования.

Зачастую граждане не обладают достаточными средствами для приобретения жилья, поэтому пользуются услугами банка и оформляют договор ипотечного кредитования.

Как оформить имущественный вычет при покупке квартиры?

Для оформления имущественного вычета при покупке квартиры (дома, земли и так далее) через налоговую инспекцию вам понадобятся: справка от работодателя по форме 2-НДФЛ за тот период, за который вы хотите оформить

Какие документы нужно подтвердить для вычета квартиры?

Для вторичного жилья право собственности нужно подтвердить свидетельством или выпиской из ЕГРН. Документы на квартиру должны быть оформлены на вас или супруга. Мамина квартира для вычета не подойдет, даже если она фактически ваша и платили за нее вы.

Когда подавать на налоговый вычет в 2022?

Предельный срок подачи декларации – 4 мая 2022 года. Обращаем внимание на то, что он не распространяется на получение налоговых вычетов. Для этого направить декларацию можно в любое время в течение года.

Обращаем внимание на то, что он не распространяется на получение налоговых вычетов. Для этого направить декларацию можно в любое время в течение года.

Можно ли через госуслуги подать на налоговый вычет?

Заполнить декларацию для получения вычета можно на портале Госуслуг. Еще это можно сделать в личном кабинете налогоплательщика на сайте nalog.ru. Там же есть форма заявления для подтверждения права на вычет у работодателя. Копии документов тоже можно загрузить в личном кабинете.

Как подать заявление на налоговый вычет 2021?

Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется.

Когда можно подать на налоговый вычет за 2021?

Декларацию можно подать в любой день, ограничений по срокам в течение года не предусмотрено. Форма декларации должна соответствовать году, за который нужно вернуть налог. Декларацию 3-НДФЛ за 2021 год можно будет подать только в 2022 году.

Когда подавать декларацию за 2022 год?

Представить декларацию можно будет до 4 мая 2022 года в налоговую инспекцию по месту постановки на учет или в отделение МФЦ. Другой вариант – в электронном виде в личном кабинете налогоплательщика на официальном сайте ФНС России. Уплатить налог нужно будет до 15 июля 2022 года.

Как подать на налоговый вычет за квартиру в 2022 году?

В 2022 году оформить имущественный вычет по НДФЛ станет проще. Чтобы получить выплату, физлицам не придется сдавать декларацию 3-НДФЛ. Теперь заявить право на вычет можно через личный кабинет налогоплательщика на сайте ФНС (Федеральный закон от 20. 04.2021 № 100-ФЗ).

04.2021 № 100-ФЗ).

Как подать заявление на налоговый вычет онлайн?

Для оформления вычета понадобится заполнить заявление в личном кабинете налогоплательщика на сайте Федеральной налоговой службы (ФНС). В отличие от действующего порядка, не понадобится заполнять налоговую декларацию (3-НДФЛ) и предоставлять другие документы, подтверждающие право на налоговый вычет.

Где в личном кабинете налогоплательщика заполнить заявление на возврат налога?

После того, как ваша камеральная проверка завершена, Вы можете: сформировать заявление на возврат. Для этого вам необходимо перейти в раздел: Мои налоги => в разделе «Переплата» нажать кнопку: Распорядиться. Жмем распорядиться. Вносим реквизиты вашего счета.

Как отправить документы на налоговый вычет через личный кабинет?

Для этого нужно войти в личном кабинете в раздел «Жизненные ситуации», выбрать ситуацию «Подать декларацию 3-НДФЛ» и в блоке «Мои декларации» нажать на номер (голубого цвета) нужной декларации.

Как получить налоговый вычет без декларации?

Получить вычет можно через личный кабинет на сайте Федеральной налоговой службы (ФНС) без заполнения налоговой декларации и предоставления документов для подтверждения. Налоговая проверит документы в течение месяца вместо трех и вернет налоговый вычет в течение 15 дней вместо 30, пишет ТАСС.

Какие документы нужны для налогового вычета?

Документы, необходимые для получения налогового вычета:

- Паспорт гражданина РФ

- ИНН

- Справка из бухгалтерии по месту работы о доходах (форма 2-НДФЛ)

- Реквизиты расчетного счета карты в обслуживающем банке, сберкнижка

- Документ, подтверждающий уплату пенсионных взносов

Как подать на налоговый вычет за медицинские услуги?

Для этого налогоплательщику необходимо:

- Заполнить налоговую декларацию по форме 3-НДФЛ.

- Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

- Представить заполненную налоговую декларацию и подтверждающие документы в налоговый орган по месту жительства.

Когда можно подавать заявление на налоговый вычет?

Срок 30 апреля для подачи декларации 3-НДФЛ необходимо соблюдать только в том случае, если Вам необходимо задекларировать полученный доход (от продажи имущества, сдачи жилья в аренду и т. п.). Если Вы планируете только получить налоговый вычет — срок подачи 30 апреля к Вам не относится.

Когда можно подать документы на возврат налога?

Подать отчетность нужно в ИФНС по месту вашей постоянной регистрации до 30 апреля года, следующего за годом, в котором вами был получен доход (п. 1 ст. 229 НК РФ). Заплатить подоходный налог после подачи 3-НДФЛ нужно позже — не позднее 15 июля года, следующего за годом, в котором был доход.

Когда можно вернуть налог с покупки квартиры?

Получить налоговый вычет можно только за три предыдущих года. Например, за 2018, 2019 и 2020-й. Если квартира была куплена, допустим, в 2017 году, а человек оформил право собственности в 2019 году, документы на вычет можно подавать в 2021 году за три предыдущих года.

Если квартира была куплена, допустим, в 2017 году, а человек оформил право собственности в 2019 году, документы на вычет можно подавать в 2021 году за три предыдущих года.

Как получить вычет по налогу на имущество

Налоги

6 минут чтения | 5 апр. 2023 г.

Рэмси Солюшнс

Рэмси Солюшнс

Если вы повзрослели всего две секунды, то знаете, как утомительно накапливать богатство (или выплачивать долги), когда большая часть вашей зарплаты уходит на налоги

. Ты покупаешь продукты, ты платишь налог. Вы покупаете газ, вы платите налог. Вы покупаете дом, да, вы платите налог. Хорошие новости? Если у вас есть дом, машина или другое имущество, одобренное дядей Сэмом, вы потенциально можете вычесть изрядную сумму из своих федеральных подоходных налогов за счет вычета налога на имущество. Но что такое «одобренная дядей Сэмом» недвижимость? И как получить налог на имущество? Давайте углубимся в это и узнаем.

Что такое вычет по налогу на имущество?

Прежде всего — поговорим о налогах на недвижимость.

Если вы владеете недвижимостью — землей, домом, автомобилем — вы, как правило, должны каждый год платить налоги на недвижимость в пользу вашего штата или местного самоуправления в зависимости от стоимости вашей собственности. Эти налоги часто помогают финансировать такие вещи, как школы, дороги, библиотеки и службы экстренного реагирования.

Вычет налога на имущество — это, по сути, способ IRS сказать: «Эй, слушайте, мы поняли — вы уже заплатили налоги на имущество своему городу или штату, так что вперед, вычтите их из вашего федерального дохода. налоги».

Не соглашайтесь на налоговое программное обеспечение со скрытыми платежами или программами. Используйте тот, который на вашей стороне — Ramsey SmartTax.

Звучит красиво, правда? Ну, прежде чем вы слишком взволнованы, есть несколько основных правил, о которых вы должны знать, когда речь идет о налогах на недвижимость.

Пределы вычета налога на имущество

1. Налоговое управление США ограничивает вычет налога на имущество в размере 10 000 долларов США (5 000 долларов США, если вы состоите в браке и подаете заявление отдельно).

1 Вы можете подумать: O h, хорошо, я не плачу столько налогов на имущество. Но имейте в виду, что это ограничение относится не только к налогам на недвижимость — оно включает в себя также штат и местные подоходные налоги и налоги с продаж (также известные как вычет ОСВ). По сути, в глазах IRS все государственные и местные налоги объединены.В 2017 году Конгресс ограничил вычет ОСВ до 10 000 долларов, но ходят разговоры об отмене или увеличении лимита. 2

2. Вы должны владеть недвижимостью, за которую вы платите налоги, чтобы получить налоговый вычет. Допустим, вы помогаете своим родителям, платя им налоги на недвижимость. Несмотря на то, что вы заплатили налог, вы не соответствуете требованиям, поскольку вы

Несмотря на то, что вы заплатили налог, вы не соответствуете требованиям, поскольку вы

3. Налоги на имущество подлежат вычету в том году, когда они уплачиваются, , а не в году, когда они начисляются. Итак, если вы получили счет за налог на недвижимость в декабре 2021 года и не заплатили его до этого года — 2022 года, — вам придется ждать до 2023 года (когда вы подаете налоговую декларацию за 2022 год), чтобы вычесть эти налоги на недвижимость.

4. Если вы используете счет условного депонирования для уплаты налогов на имущество, не вычитайте сумму, которую вы положили на условное депонирование. Вычтите сумму налогов, которую вы фактически платите. Несмотря на то, что вы отложили деньги на счет условного депонирования, вы не будете платить налоги на недвижимость до тех пор, пока ваш кредитор фактически не заплатит налог, который может быть значительно меньше суммы, которую вы отложили на год.

Какое имущество подлежит вычету?

Хорошо, теперь, когда мы разобрались с правилами, давайте перейдем к самому интересному. Если вы платите налоги на имущество по любой из этих вещей, вы потенциально можете вычесть их из ваших федеральных налогов:

- Ваш основной дом

- Дом для отпуска

- Земля

- Лодки

- Автомобили, внедорожники и другие транспортные средства

Что такое

Не Франшиза?Ой, чувак, есть вещи, которые мы не можем вычесть из ? К сожалению, да. Вот некоторые из наиболее распространенных примеров:

- Налоги на недвижимость, которой вы не владеете

- Местные налоги на улучшения, такие как тротуар, канализация или дорога в вашем районе (с положительной стороны, налог на

- Ремонт вашего дома (даже если он увеличивает стоимость вашей собственности)

- Платежи по кредитам на энергосберегающее улучшение жилищных условий (ага — долг до сих пор не имеет льгот )

- Налоги, уплачиваемые за аренду или коммерческую недвижимость

- Стоимость коммунальных услуг и услуг, таких как газ, вода, канализация и вывоз мусора

- Налоги на имущество, которые вы еще не заплатили ( вздох ! )

- Налоги, которые вы платите при передаче продажи дома

Если вы сомневаетесь в том, что вы можете или не можете вычесть, обратитесь к специалисту по налогам!

Как получить вычеты по налогу на имущество

Теперь давайте перейдем к той части, которую мы все ждали: как получить налогов на имущество с вашего федерального подоходного налога?

1.

Убедитесь, что вы перечисляете свои отчисления.

Убедитесь, что вы перечисляете свои отчисления.Да, это извечный вопрос: должны ли вы перечислять или брать стандартный вычет? Если использование стандартного вычета приведет к меньшему налоговому счету, не тратьте свое время на перечисление налогов на имущество и их требование. На 2022 год стандартный вычет составляет $25,9.00, если вы состоите в браке и подаете документы совместно. Чтобы превысить стандартный вычет, требуется множество вычетов, и поэтому большинство налогоплательщиков используют стандартный вычет вместо детализации.

2. Найдите налоговые счета по налогам на недвижимость.

Сейчас не время предполагать, сколько вы заплатили налогов на недвижимость за год. Вы хотите быть супер точным. Если у вас есть ипотечный кредит, ваша ипотечная компания должна предоставить вам форму 1098, в которой указано, сколько налога на имущество вы заплатили. Если вы вырезаете чек, чтобы напрямую заплатить налоги, убедитесь, что у вас есть счет или выписка из банка, показывающая, сколько вы заплатили.

Если вы хотите узнать, сколько налогов вы заплатили за свой автомобиль, вам понадобится регистрационная форма транспортного средства. Вам также понадобится эта форма, если вас остановят за превышение скорости 40 миль в час в школьной зоне, так что не теряйте ее!

3. Перечислите свои налоги на недвижимость в Таблице A.

При перечислении вычетов перечислите их в Таблице A, прежде чем включать общую сумму в форму 1040. Помните, что ваши налоги на недвижимость связаны с подоходным налогом штата и местными налогами и налогами с продаж. , и ваш общий вычет не может превышать 10 000 долларов США (или 5 000 долларов США, если вы состоите в браке и подаете документы отдельно).

Если вы сомневаетесь, обратитесь в налоговую службу

Послушайте, выяснение вашего налогового вычета на недвижимость может определенно вызвать у вас головную боль, особенно если процент налога варьируется в зависимости от вашего округа. Если у вас относительно простая декларация и вы хотите попробовать подать ее самостоятельно, ознакомьтесь с Ramsey SmartTax.

Если вы чувствуете, что вам нужна дополнительная помощь, обратитесь к официальному местному поставщику налоговых услуг (ELP) по номеру — . Они пользуются доверием RamseyTrusted и позаботятся о том, чтобы вы были на правильном пути к быстрому и точному уплате налогов.

Найдите специалиста по налогам уже сегодня!

Считаете ли вы эту статью полезной? Поделиться!

Об авторе

Ramsey Solutions

С 1992 года компания Ramsey Solutions стремится помочь людям восстановить контроль над своими деньгами, накопить богатство, развить свои лидерские качества и улучшить свою жизнь за счет личного развития. Миллионы людей воспользовались нашими финансовыми советами благодаря опубликованным 22 книгам (включая 12 национальных бестселлеров). Ramsey Press, а также два синдицированных радиошоу и 10 подкастов, которые еженедельно слушают более 17 миллионов человек.

Узнать больше.

Информация о налоге на недвижимость для новых домовладельцев

- Инициативы по налогу на недвижимость

- Напоминания о налоге на имущество

- Кредиты по подоходному налогу

- Налоговые льготы домовладения

Поздравляем с новым домом!

Департамент налогообложения и финансов штата Нью-Йорк готов помочь вам, ответив на ваши налоговые вопросы.

Вы можете претендовать на участие в программе STAR

Перед тем, как распаковать вашу первую коробку, вы должны подтвердить, соответствуете ли вы требованиям и зарегистрироваться для получения льготы по налоговым льготам для школ (STAR). Программа STAR позволяет миллионам домовладельцев экономить сотни долларов каждый год.

Чтобы иметь право на участие, ваш дом должен быть вашим основным местом жительства, а общий доход вашей семьи не может превышать 500 000 долларов США.

Пожилые люди имеют право на расширенный кредит STAR, если доход их семьи составляет менее 92 000 долларов США.

Обратите внимание, что новые кандидаты на участие в программе STAR имеют право на кредит STAR, а не на освобождение от налога на имущество STAR, которое они могли получить за недвижимость, ранее принадлежавшую им. Правила участия и сумма сбережений остаются прежними.

Для получения дополнительной информации и для регистрации посетите ресурсный центр STAR.

Освобождение от налога на имущество

Вы также можете претендовать на дополнительные льготы по налогу на имущество, предлагаемые вашим муниципалитетом, округом или школьным округом. Исключения, как правило, доступны для пожилых людей, ветеранов и инвалидов. Дополнительные сведения см. в разделе Формы налога на имущество — льготы.

Проверьте свою оценку

Оценка вашего имущества является одним из факторов, используемых при расчете суммы налога на имущество. Оценщик перечисляет все оценки в списке оценок.

Вы должны ежегодно проверять лист оценки, чтобы убедиться, что вас оценивают справедливо. Если вы считаете, что рыночная стоимость вашей собственности, указанная в списке оценки, выше, чем цена, по которой вы могли бы ее продать, вы имеете право оспорить ее.

Если вы считаете, что рыночная стоимость вашей собственности, указанная в списке оценки, выше, чем цена, по которой вы могли бы ее продать, вы имеете право оспорить ее.

Крайний срок для оспаривания вашей оценки (день жалоб) в большинстве сообществ наступает в четвертый вторник мая.

Дополнительные сведения см. в разделе Оспаривание оценки.

Инициативы штата Нью-Йорк по налогу на имущество

В дополнение к программе STAR в штате Нью-Йорк действуют дополнительные программы по предоставлению жителям Нью-Йорка ежегодных льгот по налогу на имущество на миллиарды долларов. Эти инициативы делают домовладение возможным для семей и отдельных лиц, которые в противном случае не могли бы позволить себе стоимость дома.

Верхний предел налога на имущество штата Нью-Йорк

С 2012 года верхний предел налога на имущество ограничивает увеличение школьных и местных налоговых сборов до двух процентов в год — или уровня инфляции, в зависимости от того, что меньше, — при сохранении местного контроля.

В результате ограничения и участия граждан средние темпы роста сборов налога на имущество в Нью-Йорке составили примерно два процента, что составляет менее половины темпов роста за предыдущие десять лет.

Ограничение приводит к значительной экономии для плательщиков налога на имущество, и со временем его влияние возрастает.

Важные напоминания о налоге на имущество

Эти даты различаются в зависимости от местности. Свяжитесь с вашим местным оценщиком для дат в вашем сообществе. Чтобы найти оценщика, посетите веб-сайт местного муниципалитета.

Дата получения налогового статуса

- Крайний срок подачи заявлений об освобождении от налогов

- Ваша собственность оценивается на основе ее права собственности и состояния на эту дату

Предварительная дата перечня

- Оценщик публикует лист оценки для проверки

- Вы должны проверять свою оценку в предварительном списке каждый год

День голосования за школьный бюджет

- У вас есть возможность ежегодно голосовать за местный школьный бюджет

День подачи жалобы

- День подачи жалобы — крайний срок для подачи формы обзора оценки оценщику

- Наблюдательный совет собирается для рассмотрения жалоб на оценку

Дата окончательного списка

- Оценщик подает список, который содержит окончательные оценки, включая все изменения

- Если вы огорчены своей оценкой и не получили запрошенной вами помощи, вы можете подать заявление на судебный пересмотр вашей оценки в течение 30 дней после даты окончательного пересчета

Счета об уплате налога на имущество школы

- Этот счет может также включать местные налоги на библиотеку

- Оплата обычно должна быть произведена до конца месяца

Счета о муниципальном/окружном налоге на имущество

- В дополнение к городским, городским и окружным налогам этот счет может включать в себя пожарные округа и другие специальные округа.

- Оплата обычно должна быть произведена до конца месяца

Налоговые льготы по подоходному налогу

Как новый домовладелец вы можете претендовать на экономию за счет подоходных налоговых льгот. Для получения дополнительной информации о кредитах ниже см. кредиты по подоходному налогу.

Кредит на оборудование системы солнечной энергии

Если вы приобрели оборудование системы солнечной энергии, заключили договор аренды оборудования системы солнечной энергии или приобрели электроэнергию, вырабатываемую оборудованием системы солнечной энергии, которое не принадлежит вам в течение как минимум 10 лет, вы можете иметь право требовать кредит оборудования системы солнечной энергии. Система должна быть установлена в вашем основном месте жительства и использоваться для производства энергии для отопления, охлаждения, горячего водоснабжения или электричества для жилых помещений.

Кредиты на историческое строительство

Вы можете запросить кредит на расходы, уплаченные или понесенные для восстановления исторического дома или амбара, расположенного в штате Нью-Йорк.

Кредит на природоохранный сервитут

Этот кредит предоставляется домовладельцам, которые владеют землей, на которую распространяется сервитут, принадлежащий государственному или частному природоохранному агентству. Кредит составляет 25% от налога на недвижимость школьного округа, округа и города, уплаченного в течение текущего налогового года на землю, на которую распространяется сервитут, за исключением налогов, уплаченных за здания, сооружения и другие улучшения.

Налоговый кредит на недвижимость

Налоговый кредит на недвижимость может быть доступен резидентам штата Нью-Йорк, валовой доход семьи которых не превышает 18 000 долларов США и которые платят либо налоги на недвижимость, либо арендную плату за свое жилье. Если все члены вашей семьи моложе 65 лет, кредит может составлять до 75 долларов. Если хотя бы одному члену вашей семьи 65 лет или больше, кредит может составлять до 375 долларов.

Налоговые льготы на домовладение

Как новый домовладелец вы можете иметь право на следующие налоговые льготы:

Вычет процентов по ипотеке

Проценты по ипотеке, обеспеченной залогом вашего основного или второго дома, могут не облагаться налогом. Сюда входят:

Сюда входят:

- первая и вторая закладные

- кредит под залог жилья

- рефинансированные ипотечные кредиты

Вычет налога на недвижимость

Вы можете иметь право вычитать налоги на недвижимость, взимаемые с вашей собственности. Вы должны были уплатить их либо при расчете, либо при закрытии, либо в налоговый орган (напрямую или через счет условного депонирования) в течение года.

Вычет расходов на домашний офис

Если вы регулярно и исключительно используете часть своего дома в служебных целях, вы можете вычесть часть эксплуатационных расходов и амортизации вашего дома.

Вычет расходов на переезд

Если вы переезжаете в новый дом из-за нового основного места работы, вы можете вычесть расходы на переезд.

Для вычета процентов по ипотеке, налогов на недвижимость и расходов на домашний офис необходимо заполнить форму IT-19.6, Постатейные вычеты для резидентов, нерезидентов и резидентов штата Нью-Йорк , для расчета постатейных вычетов штата Нью-Йорк.