Диверсификация: как обезопасить инвестиции в портфеле

Диверсификация поможет уменьшить потери, когда некоторые бумаги падают, и получить выгоду от разных инструментов. Рассказываем, что это и как ее можно использовать. А эксперты составили для нас примеры портфелей

Фото: Andrey Burmakin / Shutterstock

В этой статье вы узнаете:

-

Что такое диверсификация

-

Стратегии диверсификации

-

Примеры портфеля

-

Ключевые советы

www.adv.rbc.ru

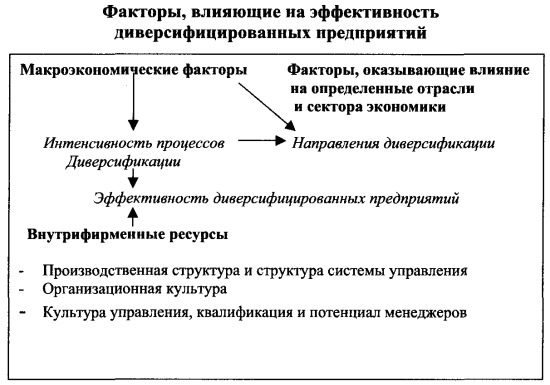

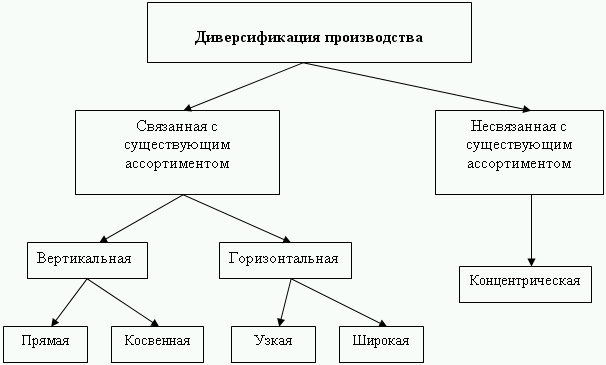

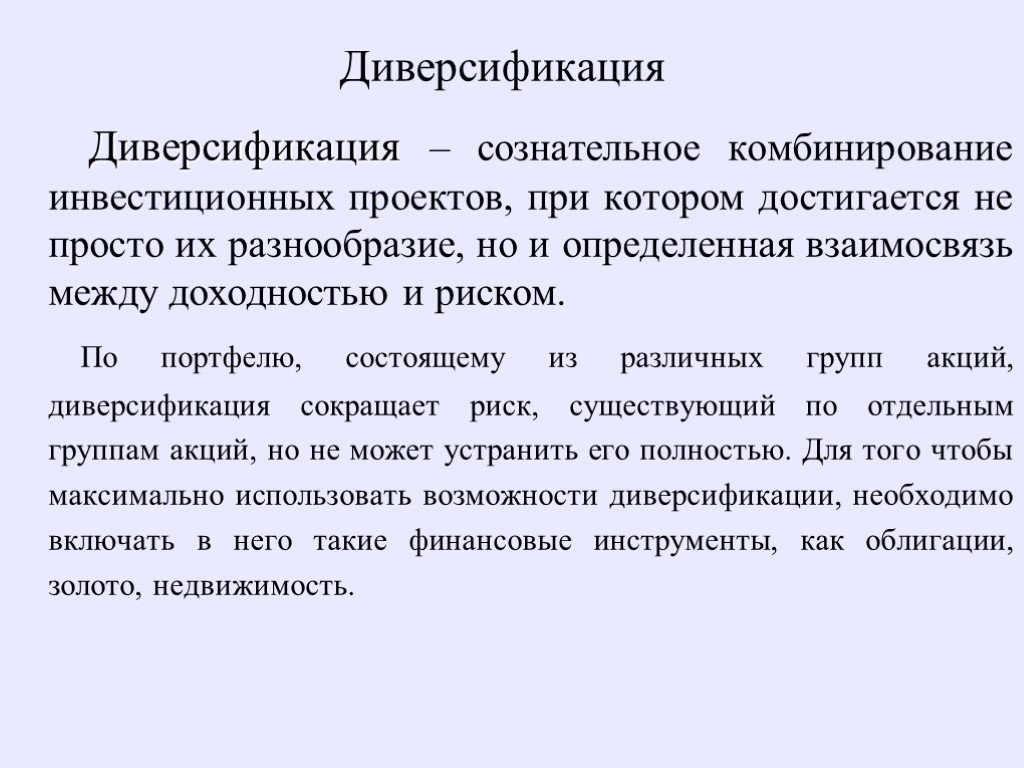

Диверсификация — это широкое понятие. Например, оно может означать расширение ассортимента выпускаемой продукции и услуг, освоение компанией новых для себя отраслей, чтобы повысить эффективность производства и получить выгоду. В этом тексте мы поговорим про диверсификацию в инвестициях.

Диверсификация инвестиций — это распределение средств в портфеле между разными группами активов (акциями, облигациями и другими инструментами), чтобы снизить риски.

Инвестиционный портфель — это набор активов, который собрали таким образом, чтобы доход от них соответствовал целям инвестора. В него могут входить любые активы, которые приносят доход. Это не только инструменты фондового рынка — акции, облигации, паи биржевых фондов, опционы, фьючерсы. Можно включить в портфель драгоценные металлы, валюты разных стран, банковские вклады и недвижимость.

Суть диверсификации в инвестицияхСовременная портфельная теория — это метод выбора активов, цель которого — получить максимальный доход с минимальным риском. У ее истоков стоит американский экономист, лауреат Нобелевской премии Гарри Марковиц. В 1952 году он выпустил статью под названием «Выбор портфеля».

Чтобы получить более высокую доходность, нужно выбирать инвестиции

с большим риском. Их стоимость может как резко вырасти, так и сильно упасть. Однако вы можете и не хотеть вкладывать деньги в подобные бумаги. Все зависит от того, насколько вы готовы рисковать.

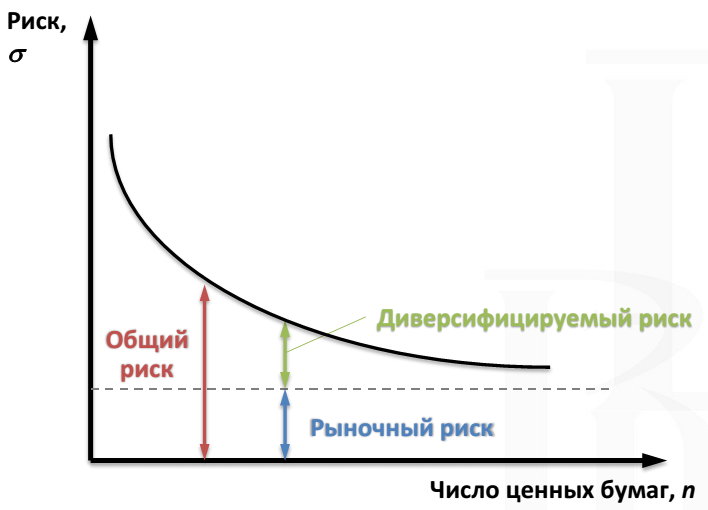

Согласно современной портфельной теории, управлять риском можно с помощью диверсификации. Если объединить высокорискованные типы активов с другими, то получится сбалансированный портфель. Общий риск будет ниже, чем у отдельных инструментов. Например, вместо того, чтобы покупать только акции, можно объединить их с облигациями .

Теория предполагает, что нужно подбирать активы, которые мало или вообще не коррелируют между собой, то есть в одной и той же ситуации ведут себя по-разному. Допустим, цена одних бумаг увеличивается вместе с ростом цен на нефть, а других — наоборот, падает. Так инвестор может защитить себя от волатильности на рынке и значительных потерь, потому что прибыль по одной бумаге будет компенсировать убыток по другой.

Ребелансировка портфеля поможет сохранять уровень риска в долгосрочной перспективе. Например, изначально по стоимости акции занимали в вашем портфеле 70%, а облигации — 30%. Но некоторые акции выросли в цене, и теперь они занимают 80%, а долговые бумаги — 20%.

Что делать, если рынок падает: 5 шагов, которые спасут ваши деньги

Сургутнефтегаз , Кризис , Акции , Личные финансы , Диверсификация

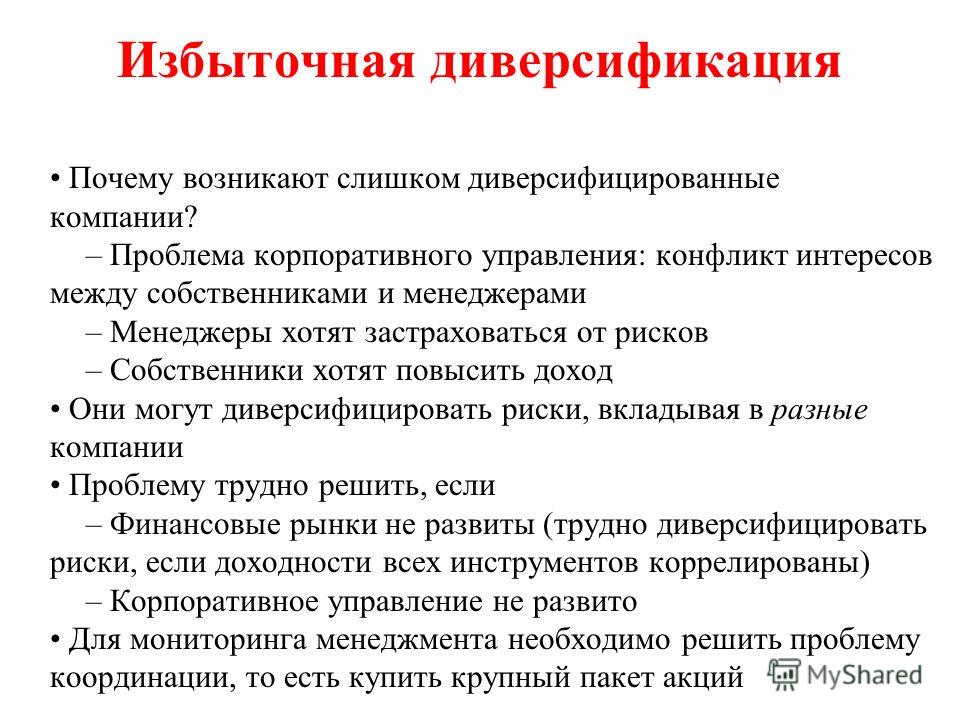

Плюсы и минусы диверсификации Плюсы:-

Снижение общего уровня риска, то есть вероятности того, что вы потеряете значительную сумму денег. Диверсификация снижает специфический риск, связанный с конкретной компанией. Если одни акции в портфеле падают, то другие могут расти и уменьшать потери;

-

Возможность инвестировать часть средств в потенциально доходные, но рискованные активы, в которые вы бы не стали вкладывать все средства.

В диверсифицированном портфеле они не повысят общий уровень риска;

В диверсифицированном портфеле они не повысят общий уровень риска; -

Защита от волатильности на рынке, то есть когда цены на бумаги сильно меняются, скачут то вверх, то вниз;

-

В долгосрочной перспективе диверсифицированный портфель может помочь повысить общую доходность.

Минусы:

-

Диверсификация не защищает от системных рисков, то есть тех, которые влияют на все ценные бумаги . Это риск краха всей финансовой системы. Например, когда один банк не смог выполнить свои обязательства и объявил дефолт, и вслед за ним пошел каскад других дефолтов ;

-

Чем больше активов в портфеле, тем сложнее им управлять. Для этого понадобится много времени;

-

Чем больше вы покупаете и продаете различных активов, тем больше комиссий вы платите. Чрезмерная диверсификация также может уменьшить доходность.

Например, если в вашем портфеле 10 акций, которые активно растут, а другие 40 — либо падают, либо не показывают нужных результатов;

Например, если в вашем портфеле 10 акций, которые активно растут, а другие 40 — либо падают, либо не показывают нужных результатов; -

Защищая от рисков и убытков, диверсификация ограничивает возможности заработать в краткосрочной перспективе. Например, вы вложили в акции пяти компаний по ₽20 тыс., всего — ₽100 тыс. Бумаги одной компании выросли на 50%, и первоначальная сумма вложений увеличилась с ₽20 тыс. до ₽30 тыс. В итоге вы заработали на разнице ₽10 тыс., но если бы вложили все средства в эти акции, то получили бы прибыль в ₽50 тыс.

Фото: Spencer Platt / Getty Images

Стратегии диверсификации для инвесторовРазбить по активамДиверсифицировать ваш портфель по активам нужно для того, чтобы в периоды стагнации

или падения экономики ваш портфель не проседал слишком сильно. Акции, облигации, депозиты, фонды — это основные инструменты, которые подойдут тем, кто знаком с фондовым рынком относительно недавно. В них вы сможете разобраться достаточно быстро, чтобы заработать, а не потерять деньги.

В них вы сможете разобраться достаточно быстро, чтобы заработать, а не потерять деньги.

Также можно отметить контракты на поставку товаров, то есть фьючерсы. Однако это уже более рискованный и непредсказуемый инструмент, который подойдет более опытным инвесторам. Если вы не понимаете, как работает инструмент — лучше в него не инвестировать.

Акции — это самая доходная часть портфеля. Доход с акций получают двумя путями — в виде дивидендов и за счет роста цены. Акции будут расти, когда растет экономика, особенно после мирового финансового кризиса. Когда весь рынок падает, можно купить много хороших компаний по сниженной цене. Но нужно быть внимательным и уверенным в бизнесе компании, прежде чем покупать ее бумаги.

«Тут главное — избегать соблазна покупать за бесценок акции третьего эшелона, котировки которых снизились в цене в несколько раз, но при этом долговая нагрузка с каждым годом растет, финансовая стабильность вызывает большие вопросы, а что такое дивиденды

, акционеры даже и не знают.

Фонды (ETF) — это доходность и умеренный риск. Если вам не хочется или нет времени разбираться с бизнесом каждой конкретной компании, то можете вложиться в фонды или индекс. В ETF входят сразу несколько компаний из одной отрасли. И когда вы покупаете долю в фонде, вы как бы покупаете сразу несколько компаний. В отличие от фонда, кусочек индекса купить не получится. Потому что индекс только следит за поведением бумаг. Но можно купить ETF, в который входят компании из индекса.

Облигации и депозиты — это защитная часть портфеля. Когда все акции просели из-за пандемии коронавируса многие инвесторы начали продавать свои облигации, чтобы купить акции. С одной стороны — это имеет смысл, потому во время таких потрясений на акциях можно заработать больше. С другой стороны, совсем избавляться от облигаций не стоит, ведь на рынке может случиться «второе дно» или начаться стагнация.

Двойное дно: почему покупать акции при падении не всегда хорошая идея

В такое время как раз подойдут облигации. Они будут приносить стабильный доход. В этом случае также можно использовать депозиты. Однако у них зачастую доходность ниже облигаций. Оба эти инструмента — консервативные и не принесут таких больших доходностей, как акции. Но зато они помогут защитить ваш портфель от сильной волатильности.

Облигации не совсем однородны, в том числе по своим защитным свойствам. Они бывают государственные, корпоративные и муниципальные. Государственные выпускает Министерство финансов (ОФЗ), муниципальные — регионы, корпоративные — компании. Самые надежные из всех — ОФЗ, потому что банкротство целой страны менее вероятно, чем отдельных регионов или компаний.

Частный инвестор, автор блога FinOsnova и соавтор налогового проекта NDFL.guru Александра Янковская считает, что каждому инвестору необходимо иметь облигации: «Облигации обязательно должны быть в портфеле. И не высокорисковые, а крепкие корпоративные облигации, ОФЗ или гособлигации США. Перед тем, как покупать акции условного «Газпрома» познакомьтесь с его предложением по облигациям».

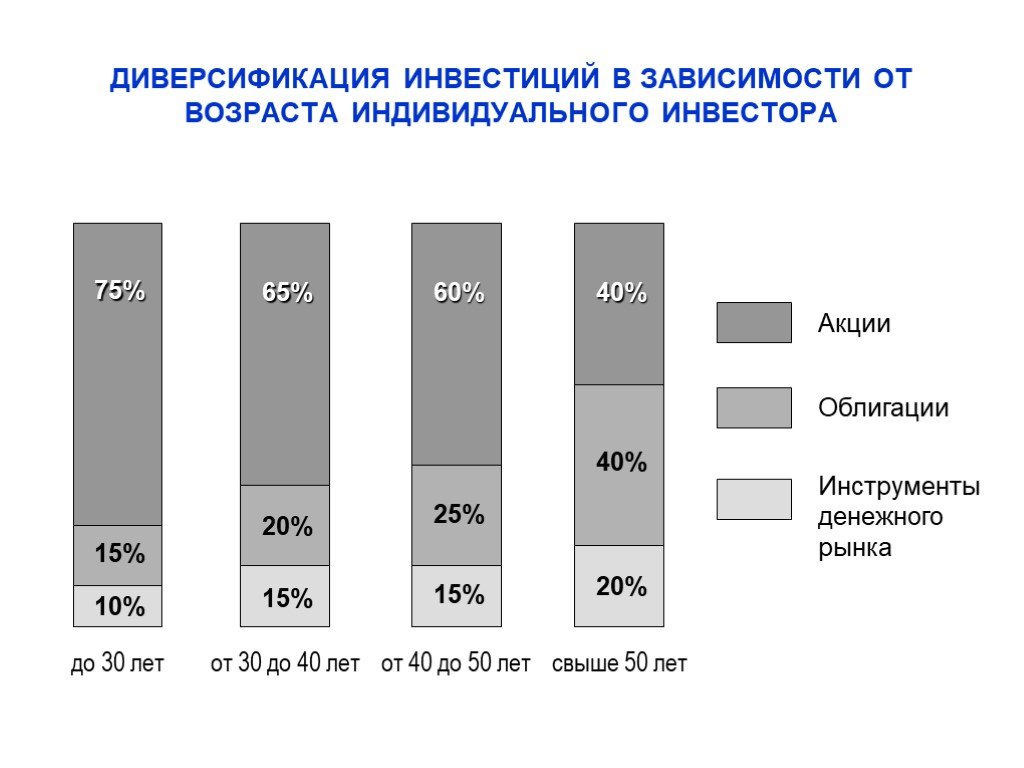

Какую долю облигаций в портфеле вам нужно иметь можно посчитать разными способами. В первую очередь это зависит от того, насколько вы готовы к риску. Если хотите свести его к минимуму, то лучше иметь около 50% облигаций в вашем портфеле. Также можно исходить из возраста. Например, если вам 30 лет, то в портфеле должно быть 30% облигаций, если вам 50 лет, соответственно 50% облигаций. Какой способ выбрать — решать вам.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Почему это важно, опять же хорошо показывает нынешний кризис. Когда одни акции падают, другие наоборот растут. Это создаст баланс в вашем портфеле и позволит потерять как можно меньше доходности или не потерять ее вовсе.

Когда одни акции падают, другие наоборот растут. Это создаст баланс в вашем портфеле и позволит потерять как можно меньше доходности или не потерять ее вовсе.

Из-за пандемии, карантина и закрытых границ очень сильно пострадали нефтегазовые компании и авиаотрасль. А вот акции агропромышленных предприятий, нефтехимии и ретейла наоборот выросли. Представьте, что в январе 2020 года в вашем портфеле были одни авиа- и нефтяные компании. 50% «Аэрофлот» и 50% «Роснефти». В таком случае в марте ваш портфель бы рухнул и сильно пострадал, даже несмотря на дивидендные выплаты по акциям этих компаний. Кроме того, некоторые компании временно отказались от выплаты дивидендов из-за финансовых трудностей.

И на иностранном, и на российском фондовом рынке можно выделить следующие основные отрасли в экономике: нефть и газ, телекоммуникации, нефтехимия, электроэнергетика, IT-сектор, металлургия, фармацевтика, финансы и банки, добыча полезных ископаемых, ретейл, строительный сектор, транспорт. Последнюю отрасль можно разбить на автопроизводителей, авиакомпании и морские перевозки.

Последнюю отрасль можно разбить на автопроизводителей, авиакомпании и морские перевозки.

Не обязательно вкладываться сразу во все отрасли. Выберите те, которые вам нравятся больше всего. Либо те отрасли, в которых вы лучше всего разбираетесь и понимаете, как работает бизнес компаний. Также можно посмотреть на макроэкономические показатели в отдельно взятой стране или в мире. Когда вы уже определились с инструментами, в которые планируете вкладываться, начните искать бумаги в разных секторах.

Юрий Козлов советует постепенно собирать портфель из разных секторов. «Я рекомендую в каждой отрасли найти для себя наиболее перспективные с инвестиционной точки зрения акции компаний, и постепенно наполнять портфель этими бумагами. Выбирать лучше от от одного до трех лучших представителей из каждого сектора», — говорит он.

Как вы будете выбирать и проводить сравнительный анализ среди конкретных компаний — решать вам. «Кому-то пригодятся финансовые мультипликаторы

, для кого-то подойдет метод дисконтированных денежных потоков, консервативно настроенные долгосрочные инвесторы и вовсе могут ограничиться прогнозом будущих дивидендов», — подводит инвестор.

Фото: Spencer Platt / Getty Images

Разбить по валютамСледующее правило, о котором не стоит забывать при диверсификации портфеля, — это распределение ваших активов по разным валютам. Например, многие брокеры не позволяют сразу купить акции США за доллары. Сначала вам потребуется купить сами доллары, а потом уже покупать на них бумаги.

«С каждой получки откладывайте 1/10, чтобы купить доллары или евро в любой момент, — советует Александра Янковская. — Так вы не пропустите месяцы, когда курс наиболее выгоден». Благодаря тому, что вы всегда будете покупать понемногу, ваш средний курс окажется выгодным. А значит, и покупка иностранных бумаг в будущем.

Есть еще один важный момент, когда мы говорим про валюту. Он касается российских компаний. Если они есть в вашем портфеле, обратите внимание, в какой валюте компании рассчитываются с поставщиками, платят по долгам, получают выручку и на каком рынке реализуют свою продукцию. Например, кризис и падения рубля легче переносят компании-экспортеры, которые получают выручку в долларах, чем те, которые почти 90% своей продукции реализуют на российском рынке.

«Долларовая диверсификация лишней, как известно, не бывает», — говорит Юрий Козлов. Это относится также и к личным накоплениям. Если вы храните все деньги в рублях, а рубль вдруг резко падает, то часть ваших средств обесценится.

Вне зависимости, какими инструментами вы решили пользоваться, пусть хотя бы часть из них по возможности будет разбита по разным валютам. Если у вас один депозит, то можно разделить его на два — один в рублях, один в долларах. Если вы предпочитаете акции — то пусть часть из них будут иностранными и купленными на валюту.

Разбить по странамТут мы как раз переходим к моменту страновой диверсификации. «Если вы начинающий инвестор, то на первых порах можно и нужно сконцентрироваться только на отечественном фондовым рынке. А когда ваш счет достаточно вырастет, вы самостоятельно придете к осознанию, что зарубежные рынки тоже достойны внимания», — предостерегает инвестор.

Но если вы инвестируете в инструменты только одной страны, то политические и экономические риски для ваших бумаг увеличиваются. Особенно, если вы настраиваетесь на долгосрочные инвестиции. Обратите внимание на международный инвестиционный рейтинг стран, прозрачность информации по инструментам и насколько развиты и надежны финансовые институты. Если бы у вас было, допустим, $50 млрд, стали бы вы вкладывать все деньги только в Россию?

Однако, слишком глобальная диверсификация может усложнить управление портфелем. Диверсификация не предполагает того, что вам обязательно нужно купить как можно больше разных инструментов, вложиться в десятки стран и компаний. Важнее то, что вы будете понимать, куда инвестируете деньги.

Так или иначе, любая диверсификация будет полезна вашему портфелю. «Делая ставку на разных и лучших лошадей в этой инвестиционной скачке, вы автоматически увеличиваете свои шансы на итоговую победу», — подводит итог Козлов.

Фото: Giulia Marchi / Bloomberg

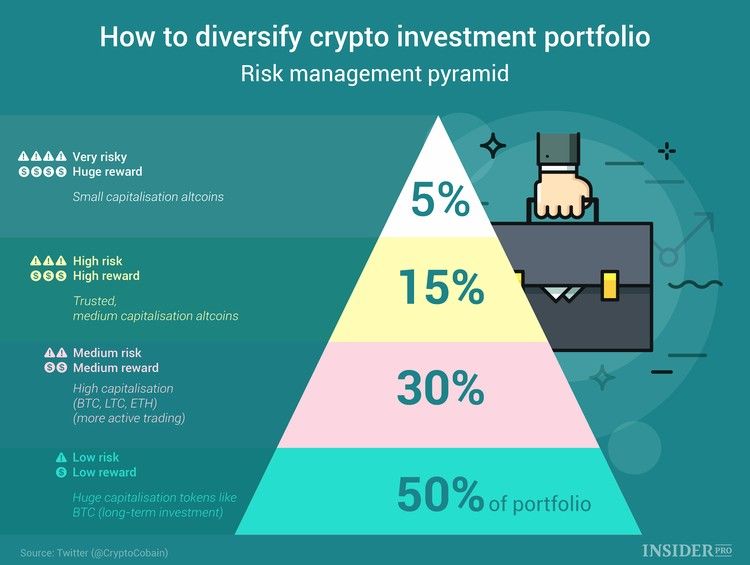

Примеры диверсификацииАктивы в успешном портфеле должны быть распределены так, чтобы он мог «выдержать любую экономическую бурю и обеспечить стабильную прибыль в долгосрочной перспективе», считает эксперт по фондовому рынку «БКС мир инвестиций» Никита Покровский. Он составил для нас пример диверсифицированного портфля — упрощенную копию всесезонного портфеля знаменитого инвестора Рэя Далио:

Он составил для нас пример диверсифицированного портфля — упрощенную копию всесезонного портфеля знаменитого инвестора Рэя Далио:

-

30% портфеля следует инвестировать в акции США. Тут можно сделать выбор самому, скажем из 20 акций, которые на ваш взгляд могут быть интересны в ближайшие 1-2 года. Или просто купить ETF на широкий рынок вроде ETF VTI;

-

40% от портфеля вложить в долгосрочные облигации США со сроком погашения более 20 лет. Для покупки долгосрочных облигаций можно приобрести, например, ETF iShares 20+ Year Treasury Bond;

-

15% — в среднесрочные облигации с погашением через 7-10 лет. Несмотря на то, что ключевая ставка Банка России в ближайшее время будет расти, в случае сильных снижений на рынке данная часть портфеля должна будет уравновешивать падение широкого рынка акций. ETF IEF iShares подойдет для приобретения среднесрочных облигаций;

-

Чтобы добавить в портфель долю товарных рынков можно приобрети ETF SPDR Gold Trust для покупки золота (7,5% от портфеля) и PowerShares DB Commodity Index Tracking Fund (DBC) или ETF iShares Global Materials для приобретения сырьевых товаров (7,5% от портфеля).

Легендарный инвестор Уоррен Баффет изобрел инвестиционную стратегию «90/10» для инвестирования пенсионных сбережений своей жены. Портфель с такой стратегией состоит на 90% из ETF с низкой комиссией и на 10% — из краткосрочных государственных облигаций. Аналитик «Финама» Юлия Афанасьева составила для «РБК Инвестиции» пример такого портфеля, но немного изменила его структуру, которая может быть интересна более опытным инвесторам.

«Суть подхода проста: мы имеем полностью обеспеченную позицию по фьючерсам и деньги, не заблокированные гарантийным обеспечением (ГО), выкладываем в облигации с высоким уровнем надежности», — отметила аналитик.

Начать такую стратегию можно с небольших сумм. Например, долгосрочную ставку на рост индекса Мосбиржи можно сделать, имея на счете менее ₽40 тыс., полагает Афанасьева.

-

Фьючерсы на индексы или сырье. Их можно купить сроком погашения на 2-3 года вперед и не заботиться об экспирации.

Кроме того, фьючерсы, если их перекладывать чаще, чем раз в 2-3 года, обойдутся дешевле ETF примерно в пять раз.

Кроме того, фьючерсы, если их перекладывать чаще, чем раз в 2-3 года, обойдутся дешевле ETF примерно в пять раз. -

Облигации. 15-25% суммы у вас заблокируется на ГО при покупке фьючерса, а остальные деньги можно вложить в облигации. Афанасьева считает, что первоначально лучше использовать маржинальные облигации с постоянным или фиксированным доходом, которые помогут пересидеть падение рынка.

Однако если вы не разбираетесь в этих инструментах, лучше подобрать другие активы.

По мнению Георгия Ващенко, начальника управления торговых операций на российском фондовом рынке «Фридом Финанс», идеально, чтобы доля одного инструмента в портфеле не превышала 15%. Всего их может быть 6-8.

Нет необходимости покупать десятки и сотни бумаг, входящих в индекс. Достаточно купить паи паевого инвестиционного фонда (ПИФа) или ETF на соответствующий индекс. На Московской бирже уже больше 70 различных ETF на акции, облигации, инструменты денежного рынка и золото, отметил эксперт. «Стоит поглядывать на статистику активно управляемых фондов, чтобы не связываться с наихудшими», — посоветовал он.

«Стоит поглядывать на статистику активно управляемых фондов, чтобы не связываться с наихудшими», — посоветовал он.

Конкретные параметры портфеля зависят от возможностей и планов инвестора, отметил старший аналитик «Альфа-Капитала» Максим Бирюков. Основные факторы — доли валютных доходов и расходов, планы крупных приобретений, горизонт инвестирования.

«Кроме того, стоит понимать, что наилучшие результаты процесс инвестирования дает при регулярном пополнении портфеля. Причем со временем соотношение инструментов следует менять в зависимости от режима рынка», — считает эксперт.

По его мнению, пример портфеля с умеренным риском выглядит так:

-

70-80% акции — через отраслевые фонды;

-

20-30% облигации — ОФЗ или надежные корпоративные заемщики.

Фото: Steve Pope / Getty Images

Диверсификация портфеля: ключевые советы-

Выбирайте для своего портфеля разные активы — акции, облигации, депозиты, фонды и другие.

Это нужно для того, чтобы в периоды стагнации или падения экономики ваш портфель не проседал слишком сильно;

Это нужно для того, чтобы в периоды стагнации или падения экономики ваш портфель не проседал слишком сильно; -

Подберите инструменты в разных секторах экономики. Не обязательно вкладываться во все отрасли, которые только существуют. Подумайте, какие из них вам больше всего интересны, в каких вы больше всего разбираетесь, посмотрите на макроэкономические показатели в отдельно взятой стране или в мире;

-

Выберите от одной до трех лучших компаний из каждого сектора. Решите, как будете их анализировать и сравнивать — по мультипликаторам, дивидендам или другим критериям;

-

Распределите активы по разным валютам. Чтобы не получилось так, что рубль упал и ваши сбережения обесценились. Откладывайте 1/10 зарплаты, чтобы периодически покупать валюту. Если вы будете приобретать ее понемногу, то средний курс будет выгодным. А значит, и покупка иностранных бумаг в будущем;

-

Если вы новичок в инвестициях, то лучше пока что сконцентрироваться на отечественном фондовом рынке.

Потом можно перейти к бумагам других стран. Это поможет снизить политические и экономические риски;

Потом можно перейти к бумагам других стран. Это поможет снизить политические и экономические риски; -

При выборе иностранных бумаг обращайте внимание на международный инвестиционный рейтинг стран, прозрачность информации по инструментам и насколько развиты и надежны финансовые институты;

-

Не выделяйте одному инструменту слишком большую долю портфеля;

-

Чрезмерная, слишком глобальная диверсификация может усложнить управление портфелем. Кроме того, чем больше покупок и продаж, тем больше комиссий вы заплатите;

-

Инвестиции принесут наилучшие результаты при регулярном пополнении портфеля. Не забывайте про его ребалансировку.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%.

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций.

Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%.

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.

Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др. ). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее).

). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Диверсификация – Что такое диверсификация деятельности фирмы и как она помогает бизнесу – Блог Альфа-Банка

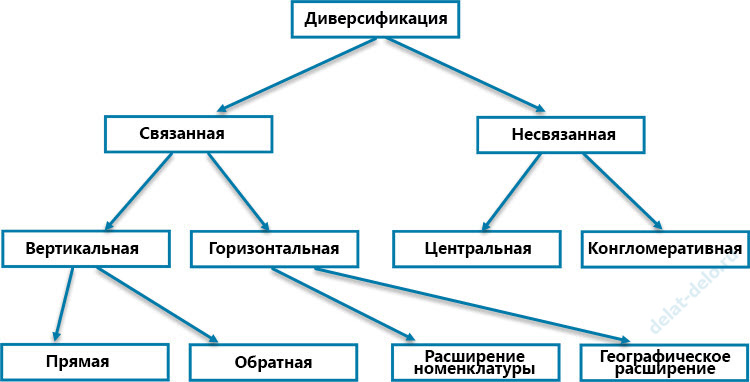

Типы диверсификации

Производства

Запуск новых производственных линий, открытие новых заводов, в том числе в других странах, модернизация и внедрение новых методов производства (например, полностью роботизированные линии или линии контроля продукции на базе искусственного интеллекта).

Бизнеса

Когда организация одновременно приобретает разные активы или развивает разные направления, чтобы получить больший доход.

Рисков

Инвестиции в инструменты, валюты и направления бизнеса с разной степенью риска и доходности, чтобы устоять перед колебаниями рынка, а также разные способы вывода средств: на валютные или рублёвые счета, в головной офис или дочерние компании.

Экономики

Это диверсификация в масштабах страны или отдельного региона, когда власти распределяют бюджет и оказывают поддержку разным отраслям и видам деятельности, государственным и частным компаниям разного уровня и масштаба.

Инвестиционного портфеля

Здесь также речь идёт о диверсификации рисков, но её проводят так, чтобы совокупная доходность не снизилась. Самые распространённые варианты активов для распределения рисков портфеля — это акции и облигации, драгоценные металлы, валюта и ПИФы. Точное соотношение подбирается индивидуально, исходя из того, на какую перспективу и уровень риска рассчитывает инвестор, какие колебания закладывает и на какой рынок больше ориентируется — российский или зарубежный.

Точное соотношение подбирается индивидуально, исходя из того, на какую перспективу и уровень риска рассчитывает инвестор, какие колебания закладывает и на какой рынок больше ориентируется — российский или зарубежный.

Капитала

Вложение средств в разные направления и виды производства, продукты и сервисы. Например, когда организация одновременно направляет средства и на закупку сырья, и на обучение персонала, и на создание финансовых резервов.

Цен

Формирование ассортимента из продуктов разных ценовых категорий, чтобы охватить как можно больше групп клиентов с разной покупательной способностью. Иногда компании устанавливают разные цены на товары и услуги на разных рынках и в разных регионах, учитывая, что в каждом из них своя конкурентная среда и экономическая ситуация.

Деятельности

Расширение направлений, выход на новые рынки — включая те, что не связаны с основным бизнесом.

Популярные стратегии диверсификации компании

Адаптация

Когда запуск новых направлений и продуктов осуществляют с опорой на уже имеющееся производство или освоенные рынки сбыта.

Экспансия

Расширение ассортимента за счёт абсолютно новых продуктов, которые позволят захватить новые рынки и обеспечить заметный рост прибыли.

Поглощение

Когда одна организация поглощает другую, как правило, меньшую по размерам, но с успешным или потенциально успешным продуктом. В результате компания получает новое перспективное направление с отлаженными процессами и готовой клиентской базой.

Слияние

Здесь тоже речь идёт об объединении, но уже равных по масштабам, доле рынка и капиталу организаций, которые работают в одной сфере.

Присоединение

Объединение, при котором одна организация формально входит в состав другой, но сохраняет частичную самостоятельность в плане текущих процессов.

Инвестиции

Диверсификация, при которой одна компания вкладывает в другие, чтобы получить прибыль. Чаще всего этим занимаются финансовые организации или инвестиционные фонды, которые вкладывают в разные отрасли и проекты.

Определение географической диверсификации

К

Джеймс Чен

Полная биография

Джеймс Чен, CMT — опытный трейдер, инвестиционный консультант и стратег глобального рынка.

Узнайте о нашем редакционная политика

Обновлено 27 июня 2022 г.

Рассмотрено

Маргарита Ченг

Рассмотрено Маргарита Ченг

Полная биография

Маргарита является сертифицированным специалистом по финансовому планированию (CFP®), сертифицированным консультантом по пенсионному планированию (CRPC®), сертифицированным специалистом по пенсионному доходу (RICP®) и сертифицированным социально ответственным консультантом по инвестициям (CSRIC). Она работает в сфере финансового планирования более 20 лет и проводит дни, помогая своим клиентам обрести ясность, уверенность и контроль над своей финансовой жизнью.

Она работает в сфере финансового планирования более 20 лет и проводит дни, помогая своим клиентам обрести ясность, уверенность и контроль над своей финансовой жизнью.

Узнайте о нашем Совет финансового контроля

Факт проверен

Ханс Даниэль Джасперсон

Факт проверен Ханс Даниэль Джасперсон

Полная биография

Ханс Даниэль Джасперсон имеет более чем десятилетний опыт исследований в области государственной политики, уделяя особое внимание развитию рабочей силы, образованию и экономической справедливости. Его исследования были представлены членам Конгресса США, федеральным агентствам и политикам в нескольких штатах.

Узнайте о нашем редакционная политика

Что такое географическая диверсификация?

Вообще говоря, диверсификация — это практика распределения денег по широкому кругу инвестиций с целью минимизации риска. Это финансовый эквивалент того, чтобы не класть все яйца в одну корзину.

Географическая диверсификация означает хранение ценных бумаг из разных регионов. Вы не хотите, чтобы все ваши деньги находились в одной стране или регионе по той же причине, по которой вы не хотите, чтобы все они были в одной акции. Крах этих акций станет огромным ударом по вашему портфелю.

Этот термин также относится к практике крупных компаний по размещению операций в разных регионах или странах с целью снижения деловых и операционных рисков.

Ключевые выводы

- Географическая диверсификация — это способ снижения риска портфеля за счет предотвращения чрезмерной концентрации на каком-либо одном рынке.

- Географическая диверсификация может включать в себя инвестиции в развивающиеся страны, которые предлагают больший потенциал роста, чем страны с развитой экономикой.

- Существуют риски, такие как неблагоприятные колебания валюты и нестабильная политическая система.

Понимание географической диверсификации

Как и диверсификация в целом, географическая диверсификация основана на предпосылке, что финансовые рынки в разных частях мира могут не сильно коррелировать друг с другом. Например, если фондовые рынки США и Европы падают из-за рецессии в их экономике, инвестор может разместить часть портфеля в странах с развивающейся экономикой с более высокими темпами роста, таких как Китай и Индия.

Например, если фондовые рынки США и Европы падают из-за рецессии в их экономике, инвестор может разместить часть портфеля в странах с развивающейся экономикой с более высокими темпами роста, таких как Китай и Индия.

Большинство крупных многонациональных корпораций также имеют высокую степень географической диверсификации. Это позволяет им сократить расходы за счет размещения заводов в регионах с низкими затратами и снижает влияние волатильности валюты на их финансовые отчеты. Кроме того, географическая диверсификация может оказать положительное влияние на доходы корпорации, поскольку регионы с высокими темпами роста компенсируют влияние регионов с более низкими темпами роста.

Плюсы и минусы географической диверсификации

Диверсификация портфеля по разным географическим регионам может помочь инвесторам компенсировать волатильность одного экономического региона, в долгосрочной перспективе снижая риск по сравнению с менее диверсифицированными портфелями. Биржевые фонды и взаимные фонды сделали глобальное инвестирование проще, чем когда-либо прежде.

Диверсификация от стран с развитой экономикой также дает преимущества. На развитых рынках многие предприятия предлагают аналогичные продукты и услуги, что создает жесткую конкуренцию. Однако развивающиеся рынки могут быть менее конкурентоспособными и, следовательно, иметь больший потенциал роста. Компания может продавать больше носимых устройств, например, в азиатской стране, чем на всем рынке США.

Контраргумент состоит в том, что все в мировой экономике уже взаимосвязано, поэтому распределение ваших денег по разным регионам не обеспечивает преимущества диверсификации, которое оно когда-то давало. Кроме того, многие крупные компании, которые вы бы купили, скажем, во взаимном фонде, зарегистрированном в США, уже работают как транснациональные корпорации.

Более быстрорастущие экономики могут также быть сопряжены с повышенным политическим риском, валютным риском и общим рыночным риском по сравнению с развитыми экономиками.

Обменные курсы, например, постоянно меняются и могут измениться против вас. Инвестиции в Японию, например, могут упасть в долларовом выражении, если иена ослабнет (это означает, что для покупки доллара требуется больше иены). Однако инвестирование в несколько валют — еще один способ диверсификации — может обеспечить дополнительное снижение риска.

Инвестиции в Японию, например, могут упасть в долларовом выражении, если иена ослабнет (это означает, что для покупки доллара требуется больше иены). Однако инвестирование в несколько валют — еще один способ диверсификации — может обеспечить дополнительное снижение риска.

Что такое диверсификация? Определение как инвестиционная стратегия

Что такое диверсификация?

Диверсификация — это стратегия управления рисками, которая смешивает широкий спектр инвестиций в портфеле. Диверсифицированный портфель содержит сочетание различных типов активов и инвестиционных инструментов в попытке ограничить воздействие любого отдельного актива или риска.

Обоснование этого метода заключается в том, что портфель, составленный из различных видов активов, в среднем будет приносить более высокую долгосрочную доходность и снижать риск любого отдельного владения или ценной бумаги.

Основные выводы

- Диверсификация — это стратегия, которая смешивает самые разные инвестиции в портфеле в попытке снизить риск портфеля.

- Диверсификация чаще всего осуществляется путем инвестирования в различные классы активов, такие как акции, облигации, недвижимость или криптовалюта.

- Диверсификация также может быть достигнута путем покупки инвестиций в разных странах, отраслях, размерах компаний или продолжительности срока для инвестиций, приносящих доход.

- Диверсификация чаще всего измеряется путем анализа коэффициента корреляции пар активов.

- Инвесторы могут осуществлять диверсификацию самостоятельно, инвестируя в избранные инвестиции, или могут держать диверсифицированные фонды, которые диверсифицируются самостоятельно.

Понимание диверсификации

Исследования и математические модели показали, что поддержание хорошо диверсифицированного портфеля из 25–30 акций обеспечивает наиболее рентабельный уровень снижения риска. Инвестирование в большее количество ценных бумаг дает дополнительные преимущества диверсификации, хотя и значительно меньшими темпами.

Диверсификация направлена на сглаживание несистематических рисков в портфеле, поэтому положительный результат одних инвестиций нейтрализует отрицательный результат других. Преимущества диверсификации сохраняются только в том случае, если ценные бумаги в портфеле не идеально коррелированы, то есть они по-разному, часто противоположным образом, реагируют на рыночные влияния.

Преимущества диверсификации сохраняются только в том случае, если ценные бумаги в портфеле не идеально коррелированы, то есть они по-разному, часто противоположным образом, реагируют на рыночные влияния.

Стратегии диверсификации

По мере того, как инвесторы рассматривают способы диверсификации своих активов, им приходится реализовывать десятки стратегий. Многие из приведенных ниже стратегий можно комбинировать для повышения уровня диверсификации в рамках одного портфеля.

Классы активов

Управляющие фондами и инвесторы часто диверсифицируют свои инвестиции по классам активов и определяют, какой процент портфеля выделить для каждого из них. Каждый класс активов имеет свой уникальный набор рисков и возможностей. Классы могут включать:

- Акции — акции или акции публичной компании

- Облигации — государственные и корпоративные долговые инструменты с фиксированным доходом

- Недвижимость — земля, здания, природные ресурсы, сельское хозяйство, скот, вода и месторождения полезных ископаемых

- Биржевые фонды (ETF) — рыночная корзина ценных бумаг, следующих за индексом, товаром или сектором

- Товары — основные товары, необходимые для производства других продуктов или услуг

- Денежные средства и краткосрочные денежные эквиваленты (CCE) — казначейские векселя, депозитные сертификаты (CD), инструменты денежного рынка и другие краткосрочные инвестиции с низким уровнем риска

Теория утверждает, что то, что может негативно повлиять на один класс активов, может быть полезным для другого. Например, рост процентных ставок обычно негативно влияет на цены облигаций, поскольку доходность должна увеличиться, чтобы сделать ценные бумаги с фиксированным доходом более привлекательными. С другой стороны, повышение процентных ставок может привести к увеличению арендной платы за недвижимость или повышению цен на товары.

Например, рост процентных ставок обычно негативно влияет на цены облигаций, поскольку доходность должна увеличиться, чтобы сделать ценные бумаги с фиксированным доходом более привлекательными. С другой стороны, повышение процентных ставок может привести к увеличению арендной платы за недвижимость или повышению цен на товары.

Отрасли/сектора

Существуют огромные различия в том, как работают разные отрасли или сектора. Поскольку инвесторы диверсифицируются по разным отраслям, вероятность того, что они будут подвержены влиянию отраслевого риска, снижается.

Возьмем, к примеру, Закон о чипах и науке от 2022 года. Этот законодательный акт затрагивает множество различных отраслей, хотя на одни компании он влияет больше, чем на другие. Производители полупроводников будут в значительной степени затронуты, в то время как сектор финансовых услуг может ощутить меньшее остаточное воздействие.

Инвесторы могут осуществлять диверсификацию между отраслями, объединяя инвестиции, которые могут уравновесить различные виды бизнеса. Например, рассмотрим два основных способа развлечения: путешествия и цифровое потоковое вещание. Инвесторы, надеющиеся застраховаться от риска серьезных последствий пандемии в будущем, могут инвестировать в цифровые потоковые платформы (т.е. на которые положительно повлияло закрытие). В то же время инвесторы могут рассмотреть возможность одновременного инвестирования в авиакомпании (на что положительно влияет меньшее количество остановок). Теоретически эти две несвязанные отрасли могут минимизировать общий риск портфеля.

Например, рассмотрим два основных способа развлечения: путешествия и цифровое потоковое вещание. Инвесторы, надеющиеся застраховаться от риска серьезных последствий пандемии в будущем, могут инвестировать в цифровые потоковые платформы (т.е. на которые положительно повлияло закрытие). В то же время инвесторы могут рассмотреть возможность одновременного инвестирования в авиакомпании (на что положительно влияет меньшее количество остановок). Теоретически эти две несвязанные отрасли могут минимизировать общий риск портфеля.

Сколько акций вам нужно иметь, чтобы обеспечить надлежащую диверсификацию? Исследование, опубликованное в Journal of Risk and Financial Management, показало, что существует слишком много переменных, которые необходимо учитывать, и «не существует оптимального количества акций, составляющих хорошо диверсифицированный портфель».

Этапы корпоративного жизненного цикла (рост по сравнению со стоимостью)

Публичные акции, как правило, делятся на две категории: акции роста и акции стоимости. Акции роста — это акции компаний, которые, как ожидается, получат больший рост прибыли или выручки, чем в среднем по отрасли. Стоимостные акции — это акции компаний, которые торгуются со скидкой, исходя из текущих фундаментальных показателей компании.

Акции роста — это акции компаний, которые, как ожидается, получат больший рост прибыли или выручки, чем в среднем по отрасли. Стоимостные акции — это акции компаний, которые торгуются со скидкой, исходя из текущих фундаментальных показателей компании.

Акции роста, как правило, более рискованны, поскольку ожидаемый рост компании может не оправдаться. Например, если Федеральная резервная система ограничивает денежно-кредитную политику, обычно доступно меньше капитала (или заимствование денег обходится дороже), что создает более сложный сценарий для растущих компаний. Однако растущие компании могут использовать, казалось бы, безграничный потенциал и превосходить ожидания, получая еще большую прибыль, чем ожидалось ранее.

С другой стороны, стоимостные акции, как правило, представляют собой более устоявшиеся и стабильные компании. Хотя эти компании, возможно, уже испытали большую часть своего потенциала, они обычно несут меньший риск. Диверсифицируясь в обоих направлениях, инвестор сможет извлечь выгоду из будущего потенциала одних компаний, а также признает существующие преимущества других.

Рыночная капитализация (крупная и малая)

Инвесторы могут захотеть рассмотреть возможность инвестирования в различные ценные бумаги в зависимости от базовой рыночной капитализации актива или компании. Рассмотрим огромные операционные различия между Apple и Embecta Corporation. По состоянию на август 2022 года обе компании входят в S&P 500, при этом доля Apple составляет 7,3% индекса, а Embecta — 0,000005%.

У каждой из двух компаний будет существенно различаться подход к привлечению капитала, выводу на рынок новых продуктов, узнаваемости бренда и потенциалу роста. Вообще говоря, акции с более низкой капитализацией имеют больше возможностей для роста, хотя акции с более высокой капитализацией, как правило, являются более безопасными инвестициями.

Профили риска

Почти для каждого класса активов инвесторы могут выбрать базовый профиль риска ценной бумаги. Например, рассмотрим ценные бумаги с фиксированным доходом. Инвестор может купить облигации правительств с самым высоким рейтингом в мире или купить облигации почти несуществующих частных компаний, которые собирают чрезвычайные средства. Существуют значительные различия между несколькими 10-летними облигациями в зависимости от эмитента, их кредитного рейтинга, их будущих операционных перспектив и существующего уровня долга.

Существуют значительные различия между несколькими 10-летними облигациями в зависимости от эмитента, их кредитного рейтинга, их будущих операционных перспектив и существующего уровня долга.

То же самое можно сказать и о других видах инвестиций. Проекты развития недвижимости с большим риском могут иметь больший потенциал роста, чем установленные действующие объекты. Между тем, криптовалюты с более длинной историей и более широким распространением, такие как биткойн, несут меньший риск по сравнению с монетами или токенами с меньшей рыночной капитализацией.

Для инвесторов, желающих максимизировать свою прибыль, диверсификация может быть не лучшей стратегией. Рассмотрим стратегии «YOLO» (вы живете только один раз), в которых 100% капитала вкладывается в инвестиции с высоким риском. Хотя существует большая вероятность заработать деньги, изменяющие жизнь, существует также самая высокая вероятность потери капитала из-за плохой диверсификации.

Продолжительность погашения

В отношении ценных бумаг с фиксированным доходом, таких как облигации, разная продолжительность срока влияет на разные профили риска. В целом, чем дольше срок погашения, тем выше риск колебаний цен на облигации из-за изменений процентных ставок. Краткосрочные облигации, как правило, предлагают более низкие процентные ставки; однако на них меньше влияет неопределенность будущих кривых доходности. Инвесторы, которым более комфортно с риском, могут рассмотреть возможность добавления более долгосрочных облигаций, по которым, как правило, выплачиваются более высокие проценты.

В целом, чем дольше срок погашения, тем выше риск колебаний цен на облигации из-за изменений процентных ставок. Краткосрочные облигации, как правило, предлагают более низкие процентные ставки; однако на них меньше влияет неопределенность будущих кривых доходности. Инвесторы, которым более комфортно с риском, могут рассмотреть возможность добавления более долгосрочных облигаций, по которым, как правило, выплачиваются более высокие проценты.

Срок погашения также преобладает в других классах активов. Рассмотрим разницу между краткосрочными договорами аренды жилой недвижимости (т. е. до одного года) и долгосрочными договорами аренды коммерческой недвижимости (т. е. иногда пять лет и более). Хотя получение арендной платы за счет заключения долгосрочного соглашения обеспечивает большую безопасность, инвесторы жертвуют гибкостью ради повышения цен или смены арендаторов.

Физические местоположения (зарубежные и внутренние)

Инвесторы могут получить дополнительные преимущества диверсификации, инвестируя в иностранные ценные бумаги. Например, силы, подавляющие экономику США, могут по-разному влиять на экономику Японии. Таким образом, владение японскими акциями дает инвестору небольшую защиту от потерь во время экономического спада в США.

Например, силы, подавляющие экономику США, могут по-разному влиять на экономику Японии. Таким образом, владение японскими акциями дает инвестору небольшую защиту от потерь во время экономического спада в США.

В качестве альтернативы может быть больший потенциал роста (со связанным с этим более высоким уровнем риска) при диверсификации между развитыми и развивающимися странами. Рассмотрим текущую классификацию Пакистана как участника пограничного рынка (недавно пониженного до участника развивающегося рынка). Инвестор, готовый пойти на более высокий уровень риска, может захотеть рассмотреть более высокий потенциал роста небольших, но еще не полностью сформированных рынков, таких как Пакистан.

Осязаемость

Финансовые инструменты, такие как акции и облигации, являются нематериальными инвестициями; их нельзя физически потрогать или ощутить. С другой стороны, материальные инвестиции, такие как земля, недвижимость, сельскохозяйственные угодья, драгоценные металлы или товары, могут быть затронуты и иметь практическое применение. Эти реальные активы имеют разные инвестиционные профили, поскольку они могут потребляться, сдаваться в аренду, разрабатываться или обрабатываться иначе, чем нематериальные или цифровые активы.

Эти реальные активы имеют разные инвестиционные профили, поскольку они могут потребляться, сдаваться в аренду, разрабатываться или обрабатываться иначе, чем нематериальные или цифровые активы.

Существуют также уникальные риски, характерные для материальных активов. Недвижимое имущество может быть разграблено, физически украдено, повреждено природными условиями или морально устарело. Реальные активы также могут потребовать затрат на хранение, страхование или безопасность. Хотя поток доходов отличается от финансовых инструментов, затраты на защиту материальных активов также отличаются.

Диверсификация между платформами

Независимо от того, как инвестор рассматривает возможность создания собственной платформы, еще один аспект диверсификации связан с тем, как хранятся эти активы. Хотя это не связано с инвестиционным риском, это дополнительный риск, который стоит учитывать, поскольку он может быть диверсифицируемым.

Например, рассмотрим человека с 400 000 долларов США в валюте. Во всех трех приведенных ниже ситуациях инвестор имеет одинаковое распределение активов. Однако их профиль риска отличается:

Во всех трех приведенных ниже ситуациях инвестор имеет одинаковое распределение активов. Однако их профиль риска отличается:

- Физическое лицо может положить 200 000 долларов США в один банк и 200 000 долларов США во второй банк. Оба вклада находятся под страховым лимитом FDIC на банк и полностью застрахованы.

- Физическое лицо может положить 400 000 долларов в одном банке. Только часть депозита покрывается страховкой. Кроме того, если в этом отдельно взятом банке произойдет массовое изъятие средств, у этого лица может не быть немедленного доступа к наличным деньгам.

- Человек может физически хранить 400 000 долларов наличными в своем доме. Несмотря на немедленный доступ, человек не принесет никаких процентов или роста на свои деньги. Кроме того, физическое лицо может потерять капитал в случае кражи, пожара или потери наличных денег.

Та же самая концепция относится почти к каждому классу активов. Например, Celsius Network подала заявление о банкротстве в июле 2022 года. Инвесторы, владеющие криптовалютой на бирже, столкнулись с невозможностью вывести или перевести средства. Если бы инвесторы диверсифицировались по платформам, риск убытков был бы распределен между разными биржами.

Инвесторы, владеющие криптовалютой на бирже, столкнулись с невозможностью вывести или перевести средства. Если бы инвесторы диверсифицировались по платформам, риск убытков был бы распределен между разными биржами.

Рассмотрите различные стратегии для компенсации технологических и физических рисков. Например, владение как физическими золотыми слитками, так и золотыми ETF диверсифицирует ваш портфель по различным рискам. Если бы ваши физические активы были украдены, по крайней мере 100% вашего владения золотом не было бы потеряно.

Диверсификация и розничный инвестор

Временные и бюджетные ограничения могут затруднить создание адекватно диверсифицированного портфеля неинституциональным инвесторам, т. е. частным лицам. Эта проблема является ключевой причиной, по которой взаимные фонды так популярны среди розничных инвесторов. Покупка акций взаимного фонда предлагает недорогой способ диверсификации инвестиций.

В то время как взаимные фонды обеспечивают диверсификацию по различным классам активов, биржевые фонды (ETF) предоставляют инвесторам доступ к узким рынкам, таким как товары и международные рынки, доступ к которым обычно затруднен. Человек с портфелем в 100 000 долларов может распределять инвестиции между ETF без дублирования.

Человек с портфелем в 100 000 долларов может распределять инвестиции между ETF без дублирования.

Есть несколько причин, почему это выгодно для инвесторов. Во-первых, покупка ценных бумаг по отдельности с использованием разных рыночных ордеров может быть дорогостоящей. Кроме того, инвесторы должны отслеживать вес своего портфеля, чтобы обеспечить надлежащую диверсификацию. Хотя инвестор жертвует правом голоса во всех основных компаниях, в которые он инвестирует, он просто выбирает более простой инвестиционный подход, который ставит во главу угла минимизацию риска.

Плюсы и минусы диверсификации

Основной целью диверсификации является снижение риска. Распределяя свои инвестиции по разным классам активов, отраслям или срокам погашения, вы с меньшей вероятностью испытаете рыночные потрясения, которые одинаково повлияют на каждую из ваших инвестиций.

Есть и другие преимущества. Некоторым инвесторам может показаться, что диверсификация делает инвестирование более увлекательным, поскольку побуждает исследовать различные уникальные инвестиции. Диверсификация также может увеличить вероятность получения положительных новостей. Вместо того, чтобы надеяться на благоприятные новости, касающиеся одной компании, позитивные новости, касающиеся одной из десятков компаний, могут оказаться полезными для вашего портфеля.

Диверсификация также может увеличить вероятность получения положительных новостей. Вместо того, чтобы надеяться на благоприятные новости, касающиеся одной компании, позитивные новости, касающиеся одной из десятков компаний, могут оказаться полезными для вашего портфеля.

Однако у диверсификации есть и недостатки. Чем больше авуаров в портфеле, тем больше времени может потребоваться на управление им — и тем дороже, поскольку покупка и продажа множества разных авуаров влечет за собой больше транзакционных и брокерских комиссий. Более того, стратегия распространения диверсификации работает в обоих направлениях, уменьшая как риск, так и вознаграждение.

Предположим, вы вложили 120 000 долларов поровну в шесть акций, и стоимость одной акции удвоилась. Ваша первоначальная ставка в размере 20 000 долларов теперь стоит 40 000 долларов. Конечно, вы заработали много, но не так много, как если бы все ваши 120 000 долларов были вложены в одну эту компанию. Защищая вас в минусах, диверсификация ограничивает вас в плюсах — по крайней мере, в краткосрочной перспективе. В долгосрочной перспективе диверсифицированные портфели, как правило, приносят более высокую доходность (см. пример ниже).

В долгосрочной перспективе диверсифицированные портфели, как правило, приносят более высокую доходность (см. пример ниже).

Плюсы

Снижает портфельный риск

Страхование от волатильности рынка

Предлагает потенциально более высокую доходность в долгосрочной перспективе

Инвесторам может быть интереснее исследовать новые инвестиции

Минусы

Лимиты прибыли краткосрочные

Требует много времени на управление

Взимает дополнительную плату за транзакции, комиссионные

Может показаться сложным для новых неопытных инвесторов

Диверсифицируемый и недиверсифицируемый риск

Идея диверсификации заключается в минимизации (или даже устранении) риска в портфеле. Однако есть определенные типы рисков, от которых вы можете диверсифицироваться, и есть определенные типы рисков, которые существуют независимо от того, как вы диверсифицируете. Эти виды рисков называются несистематическими рисками и систематическими рисками.

Эти виды рисков называются несистематическими рисками и систематическими рисками.

Учитывайте влияние COVID-19. Из-за глобального кризиса в области здравоохранения многие предприятия прекратили свою деятельность. Работники во многих различных отраслях были уволены, а потребительские расходы во всех секторах оказались под угрозой снижения. С одной стороны, экономический спад негативно сказался почти на каждом секторе. С другой стороны, почти каждый сектор тогда выиграл от государственного вмешательства и монетарного стимулирования. Влияние COVID-19на финансовых рынках носила систематический характер.

В целом диверсификация направлена на снижение несистематического риска. Это риски, характерные для инвестиций, которые уникальны для этого холдинга. Примеры диверсифицируемых несистематических рисков включают:

- Деловой риск: риск, связанный с конкретной компанией, в зависимости от характера ее компании и того, что она делает на рынке.

- Финансовый риск: риски, связанные с финансовым состоянием, ликвидностью и долгосрочной платежеспособностью конкретной компании или организации.

- Операционный риск: риск, связанный с нарушениями процессов производства или распределения товаров.

- Регуляторный риск: риск того, что законодательство может неблагоприятно повлиять на актив.

Путем диверсификации инвесторы стремятся снизить риски, выше которых можно контролировать на основе имеющихся инвестиций.

Измерение диверсификации

Измерение степени диверсификации портфеля может стать сложным и обременительным. В действительности невозможно рассчитать реальную степень диверсификации; просто существует слишком много переменных, которые необходимо учитывать для слишком большого количества активов, чтобы по-настоящему количественно оценить единую меру диверсификации. Тем не менее, аналитики и портфельные менеджеры используют несколько измерений, чтобы получить приблизительное представление о том, насколько диверсифицирован портфель.

Коэффициент корреляции

Коэффициент корреляции — это статистическое измерение, которое сравнивает взаимосвязь между двумя переменными. Этот статистический расчет отслеживает движение двух активов и тенденцию движения активов в одном и том же направлении. Результат коэффициента корреляции варьируется от -1 до 1 с интерпретацией в диапазоне от:

Этот статистический расчет отслеживает движение двух активов и тенденцию движения активов в одном и том же направлении. Результат коэффициента корреляции варьируется от -1 до 1 с интерпретацией в диапазоне от:

- Ближе к -1: наблюдается сильная диверсификация между двумя активами, так как инвестиции движутся в противоположных направлениях. Между двумя анализируемыми переменными существует сильная отрицательная корреляция.

- Ближе к 0: наблюдается умеренная диверсификация между двумя активами, так как инвестиции не имеют корреляции. Активы иногда перемещаются вместе, а иногда нет.

- Ближе к 1: наблюдается сильное отсутствие диверсификации между двумя активами, поскольку инвестиции движутся в одном направлении. Существует сильная положительная корреляция между двумя анализируемыми переменными.

Стандартное отклонение

Стандартное отклонение используется для измерения вероятности того, что результат будет отличаться от среднего. Например, представьте себе две инвестиции, каждая со средней годовой доходностью 5%. У одного высокое стандартное отклонение, что означает, что инвестиции имеют более высокий шанс возврата 20% или -20%. Другая инвестиция имеет низкое стандартное отклонение, что означает, что у инвестиции больше шансов вернуть 6% или 4% (доходность ближе к среднему).

Например, представьте себе две инвестиции, каждая со средней годовой доходностью 5%. У одного высокое стандартное отклонение, что означает, что инвестиции имеют более высокий шанс возврата 20% или -20%. Другая инвестиция имеет низкое стандартное отклонение, что означает, что у инвестиции больше шансов вернуть 6% или 4% (доходность ближе к среднему).

Анализ стандартных отклонений — это один из методов отслеживания диверсификации для понимания профилей риска по активам. Портфель, полный высоких стандартных отклонений, может иметь более высокий потенциал заработка; однако эти активы могут с большей вероятностью подвергаться аналогичным рискам по классам активов.

Умная бета-версия

Умные бета-стратегии предлагают диверсификацию путем отслеживания базовых индексов, но не обязательно взвешивают акции в соответствии с их рыночной капитализацией. Менеджеры ETF дополнительно проверяют выпуски акций на фундаментальные факторы и перебалансируют портфели в соответствии с объективным анализом, а не только с размером компании. В то время как интеллектуальные бета-портфели не управляются, основной целью становится превышение производительности самого индекса.

В то время как интеллектуальные бета-портфели не управляются, основной целью становится превышение производительности самого индекса.

Подсчет/взвешивание

В самой простой форме диверсификацию портфеля можно измерить, подсчитав количество активов или определив вес каждого актива. При подсчете количества активов учитывайте количество каждого типа для приведенных выше стратегий. Например, инвестор может подсчитать, что из 20 акций, которыми он владеет, 15 относятся к технологическому сектору.

В качестве альтернативы инвесторы могут измерять диверсификацию, распределяя проценты по тому, во что они инвестируют. В приведенном выше примере инвестор имеет 75% своего пакета акций в одной отрасли. В более широком портфеле инвесторы чаще сравнивают акции, облигации и альтернативные активы, чтобы определить свои цели диверсификации. Например, традиционные портфели, как правило, состоят из 60% акций и 40% облигаций, хотя некоторые стратегии требуют разной диверсификации в зависимости от возраста. Теперь более современные теории утверждают, что владение альтернативными активами дает дополнительные преимущества (например, 60% акций, 20% облигаций и 20% альтернатив).

Теперь более современные теории утверждают, что владение альтернативными активами дает дополнительные преимущества (например, 60% акций, 20% облигаций и 20% альтернатив).

Пример диверсификации

Скажем, агрессивный инвестор, который может принять на себя более высокий уровень риска, хочет создать портфель, состоящий из японских акций, австралийских облигаций и фьючерсов на хлопок. Например, он может приобрести доли в ETF iShares MSCI Japan, ETF Vanguard Australian Government Bond Index и ETN iPath Bloomberg Cotton Subindex Total Return.

Благодаря такому сочетанию акций ETF, благодаря специфическим качествам целевых классов активов и прозрачности вложений, инвестор обеспечивает истинную диверсификацию своих вложений. Кроме того, с различными корреляциями или реакциями на внешние силы между ценными бумагами они могут немного уменьшить свою подверженность риску.

Каковы преимущества диверсификации?

Теоретически владение инвестициями, которые отличаются друг от друга, снижает общий риск активов, в которые вы инвестируете. Если с одной инвестицией случится что-то плохое, у вас, скорее всего, останутся активы, на которые не повлияет диверсификация. .

Если с одной инвестицией случится что-то плохое, у вас, скорее всего, останутся активы, на которые не повлияет диверсификация. .

Диверсификация может привести к получению большей прибыли, если вы расширитесь до классов активов, в которые в противном случае не инвестировали бы. виды инвестиций.

Каковы методы диверсификации?

Существует множество способов диверсификации; основным методом диверсификации является покупка различных типов активов. Например, вместо того, чтобы вкладывать весь свой портфель в публичные акции, вы можете рассмотреть возможность покупки некоторых облигаций, чтобы компенсировать некоторый рыночный риск акций.

Помимо инвестирования в различные классы активов, вы можете диверсифицировать инвестиции в различные отрасли, географические местоположения, срок действия или рыночную капитализацию. Основная цель диверсификации — инвестировать в широкий спектр активов, подверженных различным рискам.

Является ли диверсификация хорошей стратегией?

Для инвесторов, стремящихся минимизировать риск, диверсификация является сильной стратегией. Тем не менее, диверсификация может минимизировать доходность, поскольку цель диверсификации — снизить риск в портфеле. Снижая риск, инвестор готов получать меньшую прибыль в обмен на сохранение капитала.

Тем не менее, диверсификация может минимизировать доходность, поскольку цель диверсификации — снизить риск в портфеле. Снижая риск, инвестор готов получать меньшую прибыль в обмен на сохранение капитала.

Что является примером диверсификации?

Покупка индексного фонда или ETF S&P 500 является примером диверсификации. Фонд будет владеть долей во многих различных компаниях из разных секторов и продуктовых линеек. Эти компании также могут работать на разных рынках по всему миру.

Итог

Диверсификация является очень важным понятием в финансовом планировании и управлении инвестициями. Это идея о том, что, инвестируя в разные вещи, общий риск вашего портфеля снижается. Вместо того, чтобы вкладывать все свои деньги в один актив, распределите свое богатство по разным активам, что снизит риск потери капитала. Благодаря простоте транзакций и инвестирования в Интернете теперь невероятно легко диверсифицировать свой портфель с помощью различных классов активов и других стратегий.

В диверсифицированном портфеле они не повысят общий уровень риска;

В диверсифицированном портфеле они не повысят общий уровень риска; Например, если в вашем портфеле 10 акций, которые активно растут, а другие 40 — либо падают, либо не показывают нужных результатов;

Например, если в вашем портфеле 10 акций, которые активно растут, а другие 40 — либо падают, либо не показывают нужных результатов;

Кроме того, фьючерсы, если их перекладывать чаще, чем раз в 2-3 года, обойдутся дешевле ETF примерно в пять раз.

Кроме того, фьючерсы, если их перекладывать чаще, чем раз в 2-3 года, обойдутся дешевле ETF примерно в пять раз. Это нужно для того, чтобы в периоды стагнации или падения экономики ваш портфель не проседал слишком сильно;

Это нужно для того, чтобы в периоды стагнации или падения экономики ваш портфель не проседал слишком сильно; Потом можно перейти к бумагам других стран. Это поможет снизить политические и экономические риски;

Потом можно перейти к бумагам других стран. Это поможет снизить политические и экономические риски;