Современные деньги в экономике: роль, виды и функции

Деньги являются единственным товаром, накапливаемым для того, чтобы спускать с рук. Современные деньги – средство, предоставляющее товары, услуги, приводящее в действие механизм кругооборота ресурсов.

Современные деньги – двигатель экономики

Деньги в современной экономике: хроника передвижений

Современная роль денег в условиях рынка

Современные виды денег: форма платежа

Современные деньги России – рубль

Современные функции денег: перечень

Современные деньги – двигатель экономики

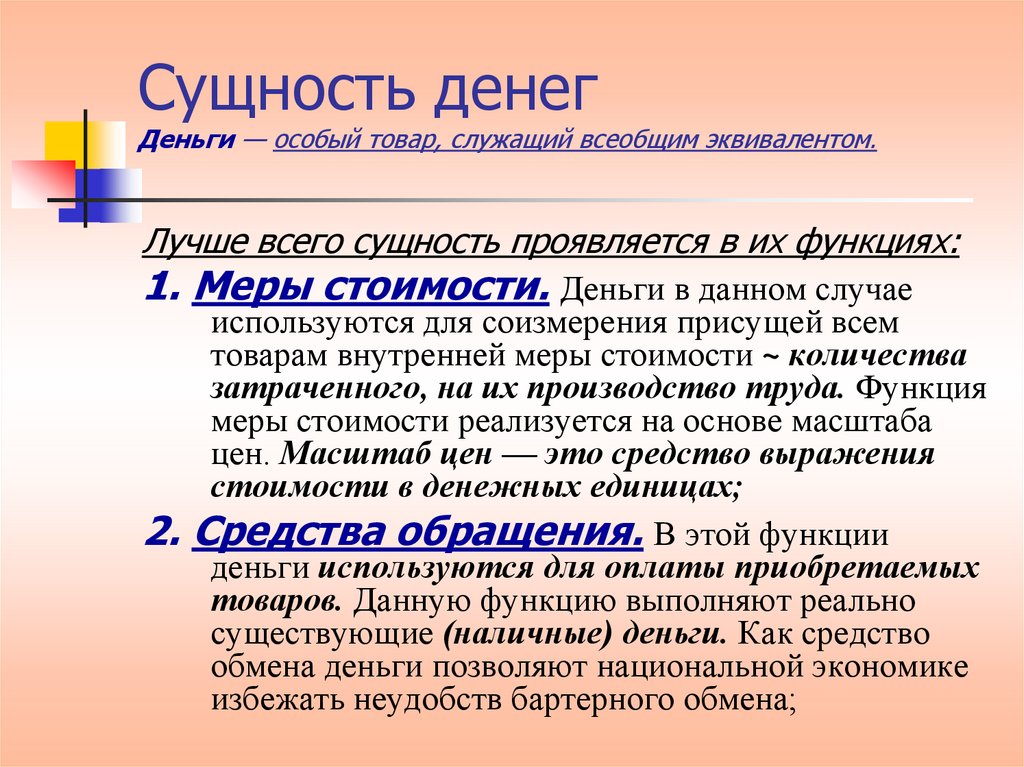

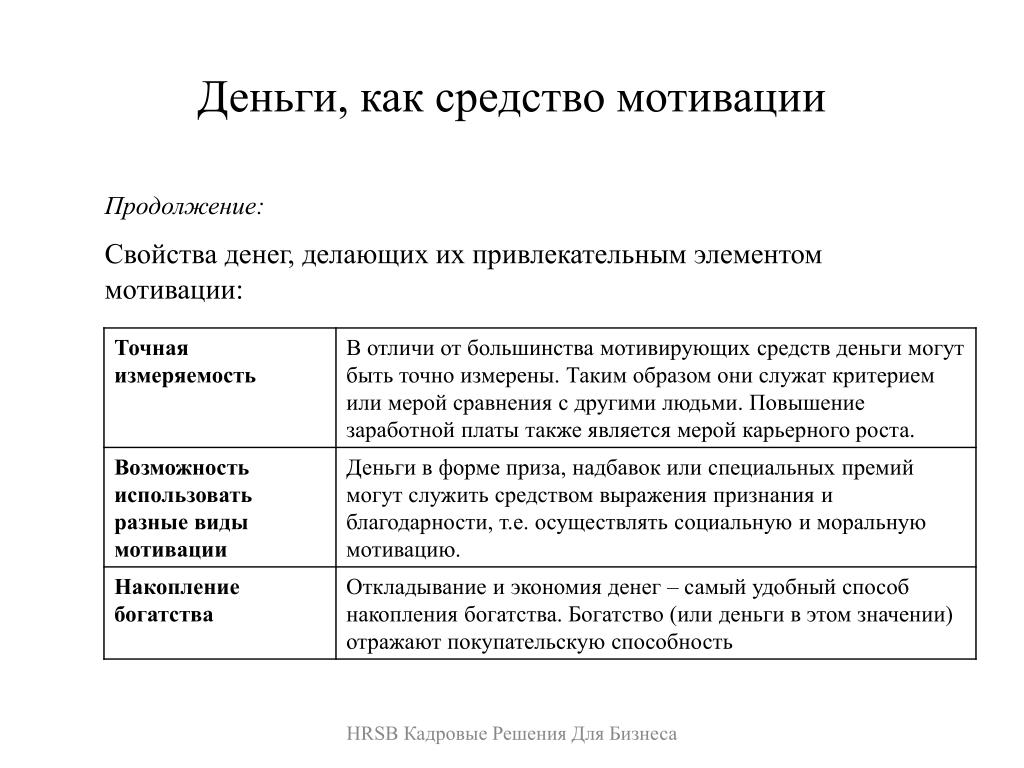

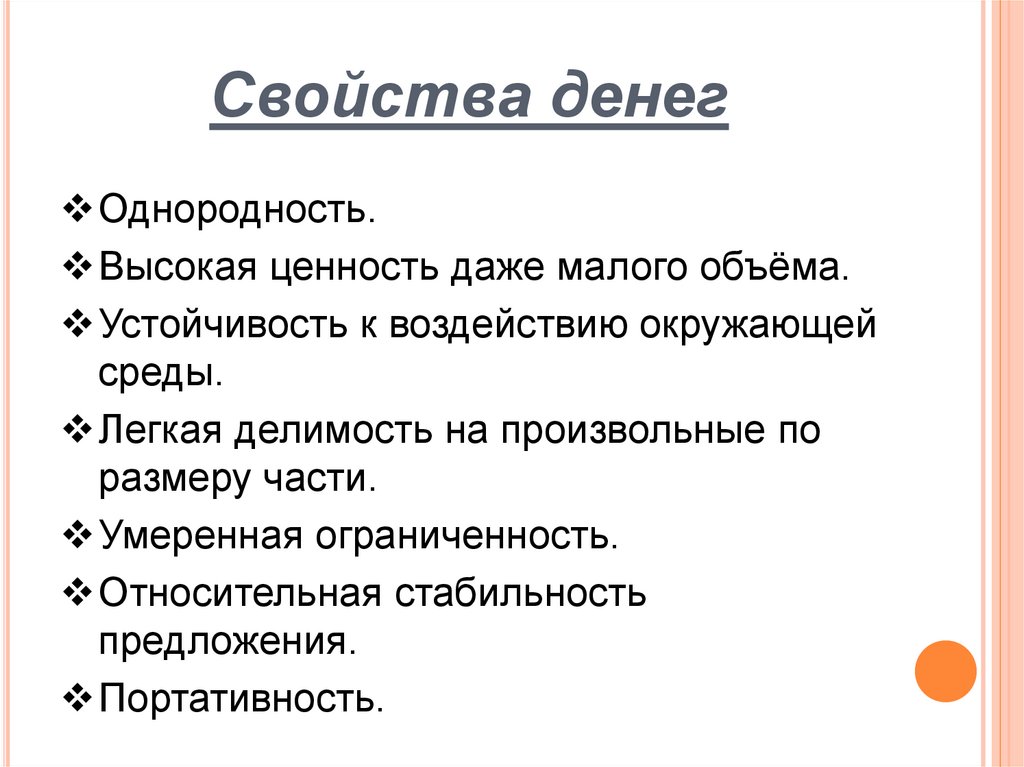

Современные деньги – действенный экономический инструмент, важнейшая деталь финансовой деятельности, связующий элемент между сторонами рынка.

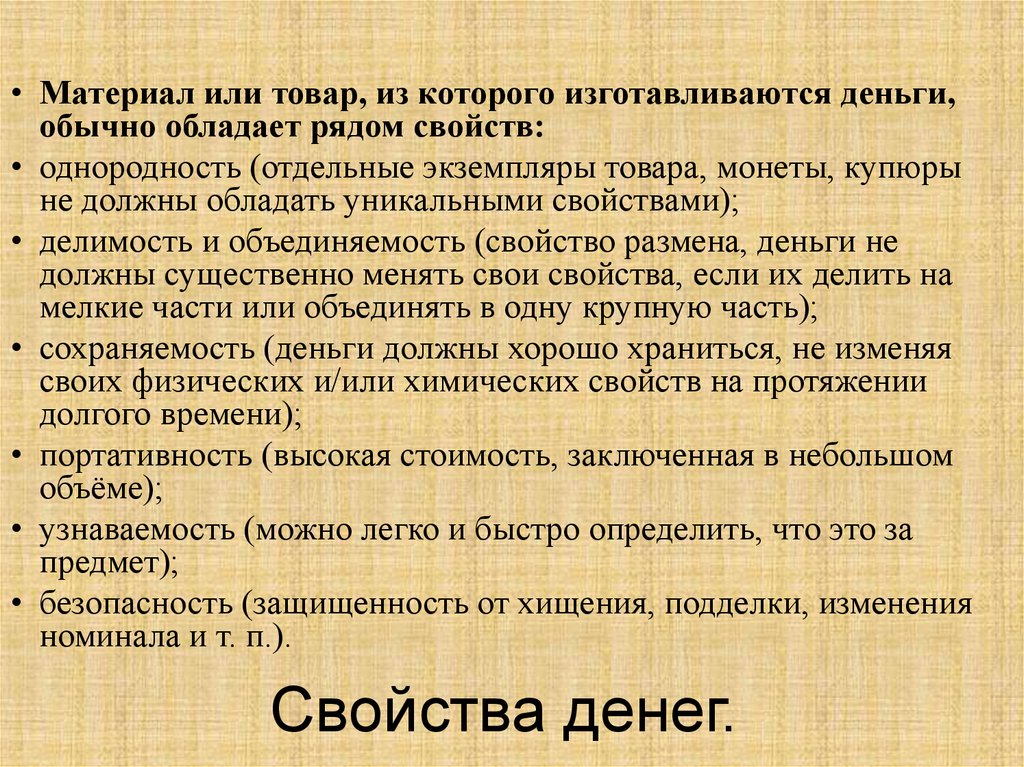

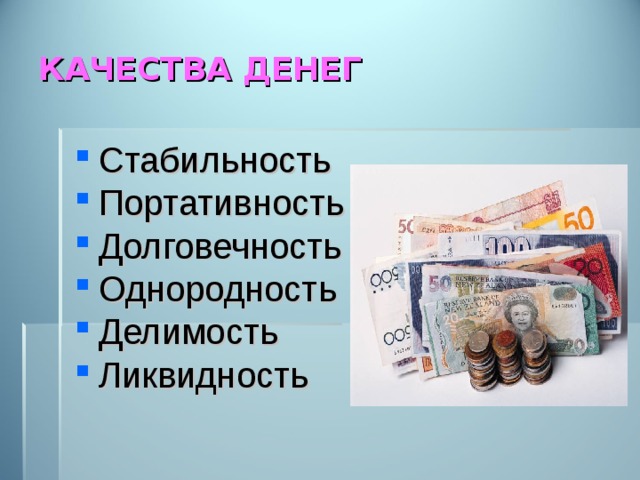

Незаменимое свойство денег – «обмениваемость» на материальные блага, недвижимость, драгоценности и прочие ценности. Предназначение купюр, выпускаемых государством для покрытия дефицита госбюджета, состоит в том, что они представляют собой эквивалент стоимости товаров. Деньги – инструмент финансового воздействия, влияющий на развитие, формирование мировой экономики.

Деньги – инструмент финансового воздействия, влияющий на развитие, формирование мировой экономики.

Роль бумажных денег – средство платежа, обращения.

Деньги в современной экономике: хроника передвижений

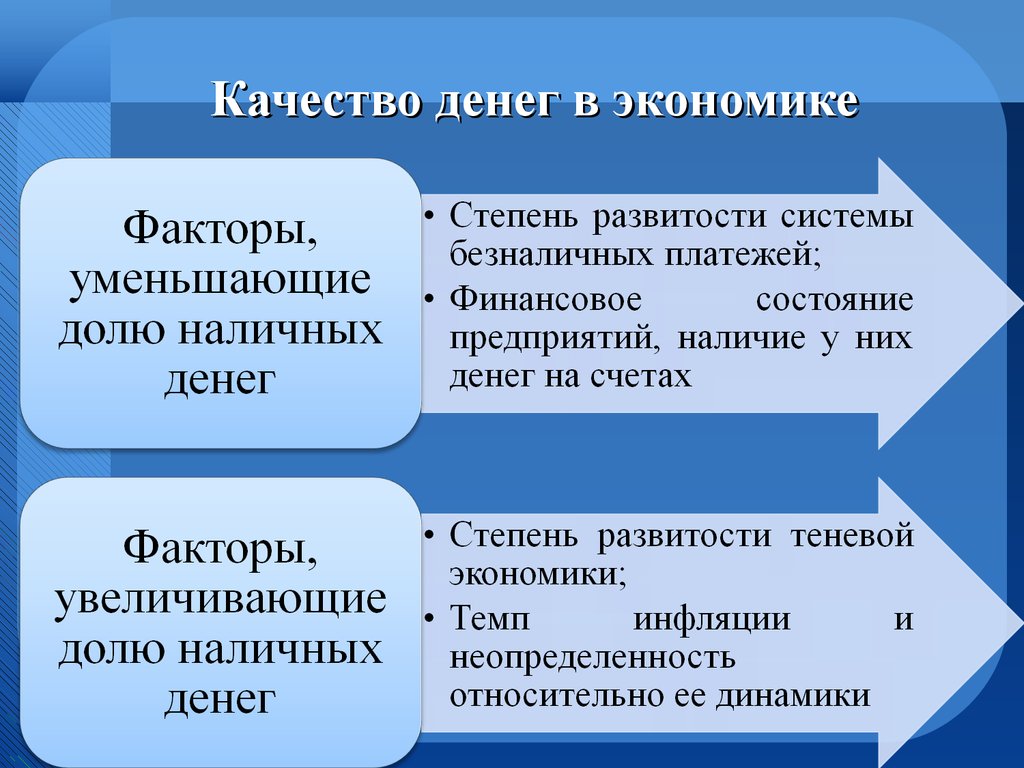

Количество денег напрямую связано с показателем цен. Деньги в современной экономике движутся двумя направлениями.

- Товаропроизводители оплачивают поставки расходных материалов, нужных для выпуска продукта. Платежи включают зарплату сотрудников, стоимость аренды, амортизацию механизмов, дивиденды учредителей.

- Поступления производителям за отпущенные товары, услуги, доход, который является источником платежей за используемые технологии производства.

Данный круговорот составляет общий поток финансовых вливаний.

Современная роль денег в условиях рынка

Впервые неоспоримые достоинства денежных операций проявились при смене бартерных отношений денежными. Бартер предлагает напрямую менять услугу, товар на аналогичный продукт. Для совершения бартерной операции необходимо решить проблемы:

Для совершения бартерной операции необходимо решить проблемы:

- вычисление равнозначности товаров, определение цены;

- накопление, сохранение стоимости для последующих операций;

- розыск клиента со встречными интересами.

Современная роль денег – облегчение процесса обмена, стимулирование бизнесменов к выпуску наиболее актуального продукта, увеличение ассортимента товаров, быстрая переориентация потребностей рынка.

Современные виды денег: форма платежа

Независимо от вида, формы деньги необходимы для развития сообщества. Можно выделить пять форм платежных средств:

- товарные деньги;

- банкноты;

- электронные деньги;

- монеты;

- бумажные деньги.

Современные виды денег прошли процесс эволюции, связанный с переменой форм собственности. При натуральном хозяйстве основным видом оплаты были товарные деньги. Затем их сменили металлические монеты эпохи феодализма. Банкноты правили бал капитализма, постепенно уступая место бумажным деньгам.

Развитая рыночная экономика XXI века оперирует электронными платежами.

Современные деньги России – рубль

Официальным средством платежа на территории РФ является российский рубль, содержащий сто копеек. Современные деньги России представляют собой монеты, бумажные купюры, которые подкреплены обязательствами Государственного Банка, гарантированы активами. В 1998 г. произошла деноминация денежных знаков, для минимизации затрат выпуска банкнот, уменьшения неудобства обращения ценников с большими нулями.

Процесс был постепенно осуществлен посредством обмена старых купюр через государственные органы денежного обращения (банки, магазины, финансовые учреждения).

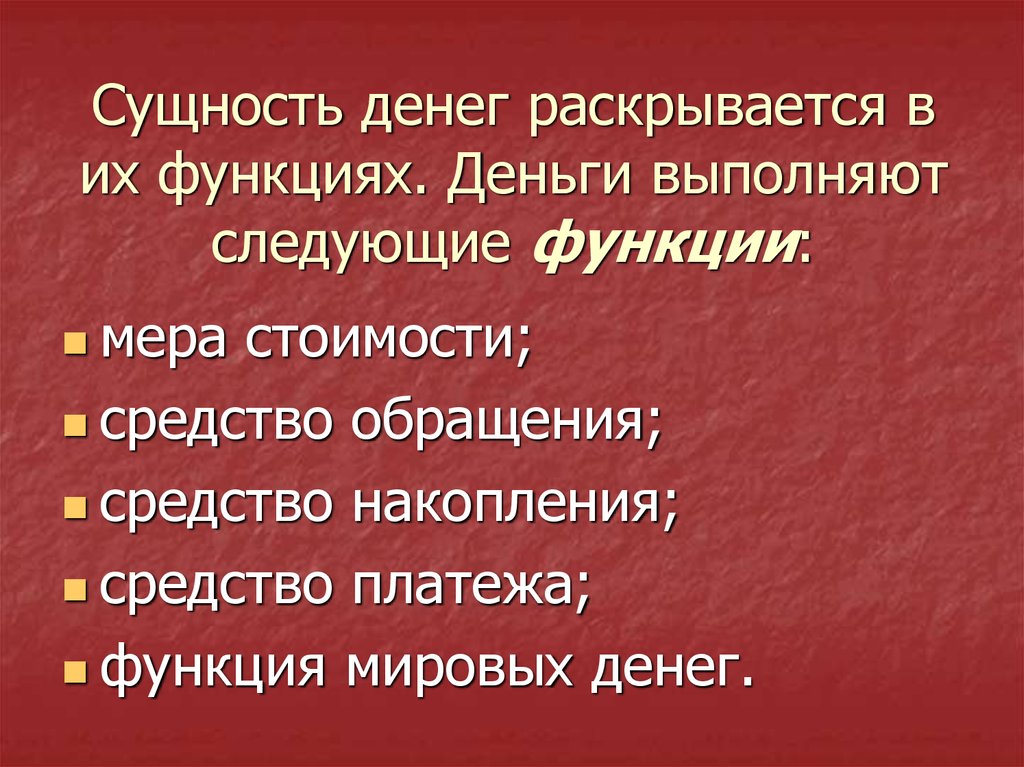

Современные функции денег: перечень

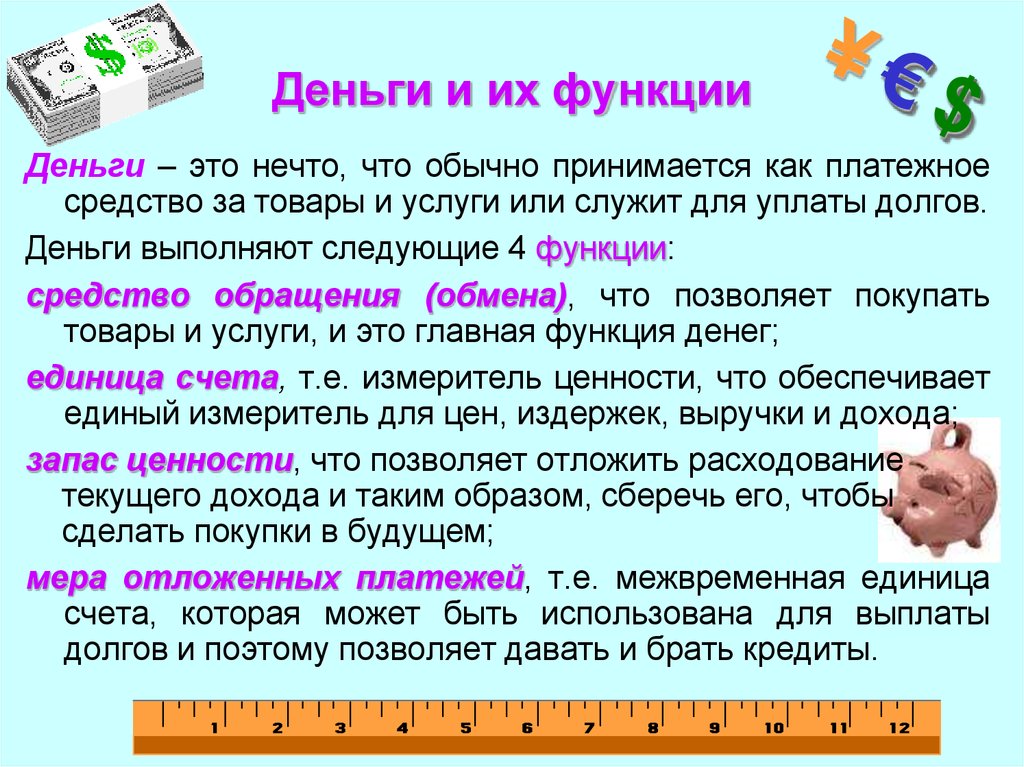

Смысл обращения денежных средств состоит в главных функциях.

- Средство выражения оценочной стоимости товара с целью реализации на рынке услуг.

- Платежное средство покупок, осуществляемых мгновенно и с отсрочкой платежа.

- Средство аккумуляции сбережений, накопления, использования в качестве резерва.

- Мировые деньги для международных расчетов, роль которых сегодня играет свободно конвертируемая валюта.

- Средство обращения товарооборота.

Вывод: современные функции денег позволяют определить эквивалент стоимости товарообмена.

404 Cтраница не найдена

Версия для слабовидящих Вход на сайт Версия для слабовидящих Вход на сайт

Чукотский северо-восточный

техникум посёлка Провидения

- О техникуме

- Сведения об образовательной организации

- Образовательная организация

- Аккредитация

- Руководство

- Преподаватели

- Сотрудники

- История

- Документы

- Устав

- Контакты

- Новости

- Лицензии

- Фотогалерея

- Объявления

- Газета «Роза Ветров»

- Дорожная безопасность

- Антикоррупционное просвещение

- Центр коллективного доступа

- Финансовая грамотность

- Наставничество

- Общественное питание

- Воспитательная работа

- Противодействие коррупции

- Абитуриентам

- Приемная комиссия

- Документы и справки

- Правила и условия приема

- Питание

- Общежития

- Студенческая жизнь

- Студентам

- Учебные материалы

- Оплата обучения

- Документы и справки

- Студенческая жизнь

- Спортивная жизнь

- Расписание занятий

- Выпускникам

- Справочные системы

- МЦПК

- Контакты

- Обращения граждан

- Обращения граждан

- Личный прием граждан

- Письменное обращение

- Электронная приемная

- Проверить статус обращения

- Порядок рассмотрения обращений

- Порядок обжалования

- Обзор обращений граждан

- Ответы на обращения, затрагивающие интересы неопределенного круга лиц

- Правовое регулирование

- Онлайн запись

- ССТВ

- Главная

- ›

- О техникуме

- ›

- Финансовая грамотность

Законное платежное средство: определение, экономические функции, примеры

Что такое законное платежное средство?

Законным платежным средством является любое средство, признанное законом в качестве средства для погашения государственного или частного долга или выполнения финансового обязательства, включая налоговые платежи, контракты и судебные штрафы или убытки.

Key Takeaways

- Законное платежное средство — это юридически признанные деньги в пределах данной политической юрисдикции.

- Законы о законном платежном средстве эффективно запрещают использование в экономике чего-либо, кроме существующего законного платежного средства, в качестве денег.

- Законное платежное средство выполняет экономические функции денег, а также несколько дополнительных функций, таких как обеспечение денежно-кредитной политики и валютных манипуляций.

Определение банкноты

Понимание законного платежного средства

Законное платежное средство устанавливается законом, в котором указывается вещь, которая должна использоваться в качестве законного платежного средства, и учреждение, уполномоченное производить и выпускать его для населения, например, Казначейство США в Соединенных Штатах и Королевский монетный двор Канады в Канаде.

В США признанным законным платежным средством являются банкноты и монеты Федерального резерва. Кредиторы обязаны принять их в качестве оплаты, предлагаемой для погашения долга; однако, за исключением случаев, когда это запрещено законодательством штата, частные предприятия могут отказаться принимать некоторые или все формы оплаты наличными при условии, что транзакция еще не состоялась и клиент не взял на себя долг.

По умолчанию (и намеренно) законы о законных платежных средствах препятствуют широкому принятию в экономике чего-либо, кроме существующего законного платежного средства, в качестве денег. Чек или кредитная квитанция не являются законным платежным средством; он функционирует как заменитель денег и просто представляет собой средство, с помощью которого держатель чека может в конечном итоге получить законное платежное средство для оплаты долга.

Криптовалюты обычно не используются в качестве денег в основном потому, что они не имеют статуса законного платежного средства. Однако в июне 2021 года Сальвадор стал первой страной в мире, принявшей биткойн в качестве законного платежного средства.

Однако в июне 2021 года Сальвадор стал первой страной в мире, принявшей биткойн в качестве законного платежного средства.

В мае 2013 года губернатор Аризоны наложил вето на законопроект, который сделал бы золотые и серебряные монеты законным платежным средством в штате в дополнение к существующей валюте США.

Особые указания

Некоторые валюты, такие как доллар США и евро, используются в качестве законного платежного средства в странах, которые либо не выпускают собственных валют, либо считают стабильный доллар предпочтительнее своей собственной валюты. Например, Эквадор принял доллар США в качестве законного платежного средства в 2000 году после того, как эквадорская валюта, сукре, быстро обесценилась, так что 1 доллар стоил 25 000 сукре.

Принятие доллара США в качестве основного законного платежного средства в просторечии известно как «долларизация», хотя эта практика обычно называется заменой валюты.

В целом законное платежное средство может быть двух основных форм. Правительство может просто ратифицировать определяемые рынком товарные деньги, такие как золото, в качестве законного платежного средства и согласиться принимать налоговые платежи и обеспечивать соблюдение контрактов, выраженных в этом товаре. В качестве альтернативы правительство может объявить фальсифицированный товар или бесполезный токен законным платежным средством, которое затем приобретет характеристики фиатной валюты.

Правительство может просто ратифицировать определяемые рынком товарные деньги, такие как золото, в качестве законного платежного средства и согласиться принимать налоговые платежи и обеспечивать соблюдение контрактов, выраженных в этом товаре. В качестве альтернативы правительство может объявить фальсифицированный товар или бесполезный токен законным платежным средством, которое затем приобретет характеристики фиатной валюты.

Экономическая функция законного платежного средства

Законное платежное средство служит нескольким целям. По умолчанию они используются участниками рынка для выполнения функций денег в экономике: средства косвенного обмена, расчетной единицы, средства сбережения и стандарта отложенного платежа.

Сторонники законов о законном платежном средстве утверждают, что рынки, как правило, не могут производить деньги оптимального типа, качества и количества и что законное платежное средство повышает полезность денег как средства снижения транзакционных издержек. В частности, наличие законного платежного средства может обеспечить гибкость денежной массы, а единая валюта может устранить транзакционные издержки, связанные с использованием нескольких конкурирующих валют. Введение законного платежного средства является одним из способов достижения единой валюты.

В частности, наличие законного платежного средства может обеспечить гибкость денежной массы, а единая валюта может устранить транзакционные издержки, связанные с использованием нескольких конкурирующих валют. Введение законного платежного средства является одним из способов достижения единой валюты.

Законное платежное средство также делает денежно-кредитную политику возможной. С точки зрения эмитента законное платежное средство позволяет эмитенту манипулировать, обесценивать и девальвировать валюту для получения сеньоража и облегчает выпуск фидуциарных средств банковской системой для удовлетворения потребностей торговли.

В отсутствие законов о законном платежном средстве закон Грешема значительно усложнил бы денежно-кредитную политику, сеньораж, манипулирование валютой и фидуциарную эмиссию средств массовой информации, поскольку в этом случае хорошие деньги имеют тенденцию вытеснять плохие деньги.

Криптовалюта и законное платежное средство

Популярность трансграничных и онлайн-покупок увеличивает спрос на другие формы денег, такие как популярные альтернативы криптовалюты, такие как биткойн, которые должны быть признаны законным платежным средством.

Обратите внимание, что Сальвадор стал первой страной (в июне 2021 года) в мире, принявшей биткойн в качестве законного платежного средства.

Многие онлайн-сервисы принимают криптовалюты, и эта практика совершенно легальна. Из-за своего статуса неофициальных конкурентов законного платежного средства криптовалюты в основном ограничены использованием на сером и черном рынках или в качестве спекулятивных инвестиций.

Однако есть несколько исключений. В 2018 году, столкнувшись с разрушительной гиперинфляцией, президент Венесуэлы Николас Мадура приказал всем федеральным учреждениям принять новую электронную валюту, петро, в качестве законного платежного средства.

Венесуэльская нефть централизованно контролируется венесуэльским правительством, основываясь на их собственной оценке стоимости своих природных ресурсов. Утверждалось, что нефть обеспечена запасами природного газа, полезных ископаемых и нефти Венесуэлы. Однако эксперимент Венесуэлы с петро не дал большого прогресса, и петро обычно не обращаются в качестве денег, несмотря на его статус законного платежного средства.

Утверждалось, что нефть обеспечена запасами природного газа, полезных ископаемых и нефти Венесуэлы. Однако эксперимент Венесуэлы с петро не дал большого прогресса, и петро обычно не обращаются в качестве денег, несмотря на его статус законного платежного средства.

Крошечная Республика Маршалловы Острова (RMI) также объявила, что примет новую криптовалюту, суверен, в качестве законного платежного средства. Соверен будет привязан к существующему децентрализованному пиринговому рынку криптовалют. В настоящее время доллар США выступает в качестве денег и законного платежного средства в RMI и будет продолжать действовать наряду с новым законным платежным средством, когда правительство начнет выпуск соверенов.

Как работает валюта

Независимо от того, вытаскиваем ли мы бумажные купюры или проводим кредитной картой, в большинстве транзакций мы ежедневно используем валюту. Действительно, деньги являются жизненной силой экономики во всем мире. Валюта относится к бумажным деньгам или монетам, находящимся в обращении. Но валюта на самом деле является лишь небольшой частью денежной экономики и всего лишь одним из соображений при рассмотрении общей денежной массы.

Но валюта на самом деле является лишь небольшой частью денежной экономики и всего лишь одним из соображений при рассмотрении общей денежной массы.

Действительно, большая часть денег сегодня существует в виде кредитных денег или электронных записей, хранящихся в базах данных в банках или финансовых учреждениях. Но тем не менее, хлеб с маслом повседневных транзакций — это валюта, и именно ее мы здесь и рассмотрим более подробно.

Ключевые выводы

- Валюта — это физические деньги в экономике, включающие монеты и бумажные банкноты, находящиеся в обращении.

- Валюта составляет лишь небольшую часть общей денежной массы, большая часть которой существует в виде кредитных денег или электронных записей в финансовых книгах.

- В то время как ранняя валюта получала свою стоимость от содержания в ней драгоценного металла, сегодняшние фиатные деньги полностью поддерживаются общественным соглашением и верой в эмитента.

- Для трейдеров валюта — это расчетная единица различных национальных государств, обменные курсы которых колеблются между собой.

Что такое валюта?

Хотя это может показаться очевидным, поскольку мы все используем его почти ежедневно, точное значение денег также может быть неуловимым и нюансированным.

Представьте, что вы зарабатываете на жизнь изготовлением обуви и вам нужно купить хлеб, чтобы прокормить семью. Вы подходите к пекарю и предлагаете пару ботинок на определенное количество буханок. Но, как оказалось, в данный момент обувь ему не нужна. Вам не повезет, если вы не найдете поблизости другого пекаря — того, у которого не хватает обуви.

Согласно господствующей экономической теории, деньги облегчают эту проблему. Он обеспечивает универсальное средство сбережения, которое может быть легко использовано другими членами общества. Этому же пекарю может понадобиться стол вместо обуви. В целом транзакции могут происходить гораздо быстрее, потому что продавцам легче найти покупателя, с которым они хотят вести дела.

Самое главное, деньги должны быть расчетной единицей, или numeraire , что является причудливым термином для единицы, в которой вещи оцениваются в обществе. В США это доллар. Когда есть расчетная единица, люди действительно могут обмениваться в кредит без использования физических денег.

В США это доллар. Когда есть расчетная единица, люди действительно могут обмениваться в кредит без использования физических денег.

Валюта — это физические бумажные банкноты и монеты, находящиеся в обращении. Принимая валюту, продавец может продавать свои товары и иметь удобный способ оплаты своим торговым партнерам. Есть и другие важные преимущества валюты. Относительно небольшой размер монет и долларовых банкнот облегчает их транспортировку. Рассмотрим производителя кукурузы, которому приходилось бы загружать тележку едой каждый раз, когда ему нужно было что-то купить. Кроме того, монеты и бумага имеют то преимущество, что служат долго, чего нельзя сказать обо всех товарах. Например, у фермера, который полагается на прямую торговлю, может быть всего несколько недель, прежде чем его активы испортятся. С деньгами она может накапливать и хранить свое богатство.

Различные формы валюты истории

Сегодня естественно ассоциировать валюту с монетами или бумажными банкнотами. Однако на протяжении всей истории валюта принимала различные формы. Во многих ранних обществах определенные товары стали стандартным способом оплаты. Цивилизация майя часто использовала какао-бобы вместо прямой торговли товарами. Однако в этом отношении товары имеют явные недостатки. В зависимости от их размера, их может быть трудно переносить с места на место. И во многих случаях они имеют ограниченный срок годности.

Однако на протяжении всей истории валюта принимала различные формы. Во многих ранних обществах определенные товары стали стандартным способом оплаты. Цивилизация майя часто использовала какао-бобы вместо прямой торговли товарами. Однако в этом отношении товары имеют явные недостатки. В зависимости от их размера, их может быть трудно переносить с места на место. И во многих случаях они имеют ограниченный срок годности.

Вот некоторые из причин, по которым чеканка валюты была важной инновацией. Еще в 3-м тысячелетии до нашей эры египтяне создали металлические кольца, которые они использовали в качестве денег, а настоящие монеты существуют по крайней мере с 500 года до нашей эры. когда они использовались обществом на территории современной Турции. Бумажные деньги появились только в 806 году нашей эры во времена династии Тан в Китае. Металлические деньги в виде монет, сделанных из драгоценных металлов, таких как золото, серебро или медь, были обычным явлением со времен ранней цивилизации.

Другие формы валюты, которые существовали, включают большой круглый камень на островах Тихого океана, раковины каури в досовременной Америке, табачные листья, мерки зерна или соли или даже сигареты и упаковки лапши рамен в тюрьмах.

Совсем недавно технология позволила использовать совершенно другую форму оплаты: электронную валюту. Используя телеграфную сеть, компания Western Union (NYSE:WU) осуществила первый электронный перевод денег еще в 1871 году. С появлением мэйнфреймов банки получили возможность дебетовать или кредитовать счета друг друга без хлопот физического перемещения больших сумм. суммы наличными.

Сегодня электронные платежи и цифровые деньги не только распространены, но и стали важнейшей и вездесущей формой денег.

Стоимость в валюте

Итак, что именно придает нашим современным формам валюты — будь то американский доллар или японская иена — ценность? В отличие от ранних монет из драгоценных металлов, большая часть того, что чеканится сегодня, не имеет большой внутренней стоимости. Однако он сохраняет свою ценность по одной из двух причин.

Однако он сохраняет свою ценность по одной из двух причин.

Во-первых, в случае «репрезентативных денег» каждая монета или банкнота могут быть обменены на фиксированное количество товара. Доллар попал в эту категорию в годы после Второй мировой войны, когда центральные банки по всему миру могли платить правительству США 35 долларов за унцию золота. Другими словами, бумажные деньги представляли собой некоторые права на физический металл и могли быть по закону обменены на этот металл по требованию.

Однако опасения по поводу возможного истощения запасов золота в Америке заставили президента Никсона отменить это соглашение со странами по всему миру. Отказавшись от золотого стандарта, доллар стал тем, что называют фиатными деньгами. Другими словами, он имеет ценность просто потому, что люди верят, что другие стороны примут его. Сегодня в эту категорию попадают большинство основных мировых валют, включая евро, британский фунт стерлингов и японскую иену. Кроме того, фиатные деньги получают свою ценность от доверия к правительству и его способности взимать и собирать налоги.

Курсовая политика

В то время как валюта технически относится к физическим деньгам, финансовые рынки относятся к валютам как к расчетным единицам национальной экономики и обменным курсам, которые существуют между валютами. Из-за глобального характера торговли сторонам часто необходимо также приобретать иностранную валюту. У правительств есть два основных варианта политики, когда дело доходит до управления этим процессом. Во-первых, предложить фиксированный обменный курс.

Здесь правительство привязывает свою собственную валюту к одной из основных мировых валют, например, американскому доллару или евро, и устанавливает твердый обменный курс между двумя деноминациями. Чтобы сохранить местный обменный курс, центральный банк страны либо покупает, либо продает валюту, к которой он привязан.

Основная цель фиксированного обменного курса — создать ощущение стабильности, особенно когда национальные финансовые рынки менее развиты, чем в других частях мира. Инвесторы обретают уверенность, зная точную сумму привязанной валюты, которую они могут приобрести, если захотят.

Однако фиксированные обменные курсы также сыграли свою роль в многочисленных валютных кризисах в новейшей истории. Это может произойти, например, когда покупка местной валюты центральным банком приводит к ее завышению.

Альтернативой этой системе является плавающий курс валюты. Вместо того, чтобы заранее определять цену иностранной валюты, рынок диктует, какой будет стоимость. Соединенные Штаты являются лишь одной из крупнейших экономик, использующих плавающий обменный курс. В плавающей системе правила спроса и предложения регулируют цену иностранной валюты. Поэтому увеличение количества денег сделает деноминацию дешевле для иностранных инвесторов. А увеличение спроса укрепит валюту (сделает ее дороже).

Хотя «сильная» валюта имеет положительные коннотации, у нее есть и недостатки. Предположим, что доллар вырос в цене по отношению к иене. Внезапно японским предприятиям придется платить больше за товары американского производства, что, вероятно, переложит их расходы на потребителей. Это делает американские товары менее конкурентоспособными на зарубежных рынках.

Это делает американские товары менее конкурентоспособными на зарубежных рынках.

Влияние инфляции

Большинство крупнейших экономик мира в настоящее время используют фиатные валюты. Поскольку они не связаны с какими-либо физическими активами, правительства могут свободно печатать дополнительные деньги в периоды финансовых трудностей. Хотя это обеспечивает большую гибкость для решения проблем, это также создает возможность перерасхода средств.

Самая большая опасность печатания слишком большого количества денег — это гиперинфляция. Чем больше денег в обращении, тем меньше каждая единица. В то время как умеренная инфляция относительно безвредна, неконтролируемая девальвация может резко подорвать покупательную способность потребителей. Если инфляция достигает 5% в год, сбережения каждого человека, при условии, что на них не начисляются существенные проценты, стоят на 5 % меньше, чем в предыдущем году. Естественно, поддерживать прежний уровень жизни становится все труднее.