Займ под залог недвижимости в Нижнем Новгороде

Вам срочно понадобились деньги. Куда обратиться? К частному инвестору или в банк? В МФО?

Кто же такие частные инвесторы? На что стоит обратить внимание при подписании договора займа? Как не попасться в руки мошенников? И в каких ситуациях частные инвесторы могут быть очень полезны?

Ситуации, при которых денежные средства нужны срочно, возникают у многих людей. Частные инвесторы выдают займы под залог недвижимости. Данная схема финансирования достаточно давно применяется на рынке и успешно используется для целей получения денежных средств быстро и без длительных согласований.

Основные причины обращения физических и юридических лиц за услугами частных инвесторов:

- Вам срочно нужна определённая сумма денежных средств, времени рассматриваться в банке и собирать пакет документов для подтверждения своей платёжеспособности нет, однако есть недвижимость, которую Вы готовы предоставить в залог. Рассмотрение заявки в банке для получения кредита — достаточно долгий процесс, а потребность в денежных средствах может быть очень острой.

- Ваша кредитная история испорчена, были длительные просрочки в прошлом, либо существуют текущие длительные просрочки. Частный инвестор не будет анализировать и проверять заёмщика, для него важен залог, его ликвидность, стоимость и месторасположение.

- Компания / ее учредители / связанные компании имеют негатив по кредитной истории и/или иски на крупные суммы от контрагентов, и/или убыточную отчётность. Если у компании «не все хорошо» в силу разных причин, но есть потребность в денежных средствах — частные инвесторы наилучший выход в сложившейся ситуации.

- Вам нужны деньги срочно и на короткий срок. Часто с такой потребностью сталкиваются собственники бизнеса. Предположим Вам срочно нужно проплатить поставщику, а деньги от покупателей вернуться не раньше, чем через месяц. Или другая ситуация, при которой Вы можете заключить очень выгодный контракт, инвестиции по которому окупятся за очень короткий срок, но свободных денег в бизнесе нет.

Предоставив в залог свою личную недвижимость (квартира, дом) или коммерческую недвижимость, Вы сможете получить займ от инвестора, который позволит решить поставленные задачи. Деньги под проценты, взятые на короткий срок принесут больше выгоды и позволят реализовать задуманное.

Предоставив в залог свою личную недвижимость (квартира, дом) или коммерческую недвижимость, Вы сможете получить займ от инвестора, который позволит решить поставленные задачи. Деньги под проценты, взятые на короткий срок принесут больше выгоды и позволят реализовать задуманное. - Компания недавно открылась. Финансирование start-up, работающих менее 6 месяцев на рынке кредитования сведено к нулю. Вливание денег возможно собственными силами или с помощью частных инвесторов.

- Физическое лицо не может получить кредит в банке или МФО, в случае: испорченной кредитной истории, наличии судимостей (при некоторых статьях судимостей банки не готовы кредитовать заёмщика), наличие открытых исполнительных листов и так далее. При наличии таких отягощающих причин получить денежные средства физическому лицу возможно только от частного инвестора.

- Физическому лицу необходимо получить деньги срочно, быстро, но подтвердить свой доход нет возможности.

- Физическое лицо было признано банкротом и не может 5 лет пользоваться кредитами.

Частные инвесторы представлены на рынке 2 категориями:

- Профессиональные частные инвесторы — инвесторы, которые специализированно занимаются предоставление займов, как правило, под залог недвижимости. Это могут быть частные физические лица, микрофинансовые организации, кооперативы, паевые фонды, ломбарды и др. организации, имеющие право предоставлять займы и заниматься данным видим деятельности.

- Непрофессиональные частные инвесторы — физические лица, имеющие свободные денежные средства для предоставления займа. Они предоставляют займы разово или с редкой периодичностью, приумножая свои накопления.

Преимущества получения займа у частого инвертора:

- Быстрота получения денег

- Анализируется и оценивается только предмет залога, заёмщика, как правило, не анализируют

- Возможность получить крупную сумму денежных средств

- Возможность составления индивидуального графика платежей

- Возможность пролонгации договора займа

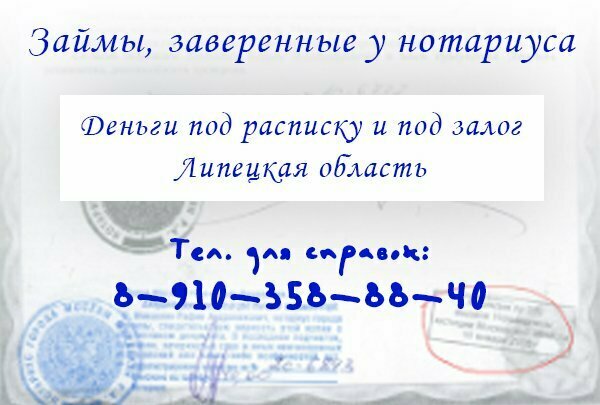

Сделки под залог недвижимости подлежат государственной регистрации. Получая займ от частного инвестора, заёмщик предоставляет в залог недвижимость, которая выступает гарантом возврата займа. Частные инвесторы, наравне с МФО, выдают займы на короткий срок от 1 месяца до 3 х лет. График погашения займа может быть составлен, исходя из договоренностей сторон. Чаще всего применяется график с ежемесячным погашением процентов и оплатой основной суммы займа в конце срока, либо аннуитентными платежами: каждый ежемесячный платёж включает в себя проценты и основной долг.

Получая займ от частного инвестора, заёмщик предоставляет в залог недвижимость, которая выступает гарантом возврата займа. Частные инвесторы, наравне с МФО, выдают займы на короткий срок от 1 месяца до 3 х лет. График погашения займа может быть составлен, исходя из договоренностей сторон. Чаще всего применяется график с ежемесячным погашением процентов и оплатой основной суммы займа в конце срока, либо аннуитентными платежами: каждый ежемесячный платёж включает в себя проценты и основной долг.

Сделка может быть нотариальная и не нотариальная (в простой письменной форме), в зависимости от ситуации и пожелания сторон. В случае необходимости договор пролонгируется с помощью дополнительного соглашения.

В качестве залога могут выступать следующие виды недвижимости:

- квартира

- комната (если собственность выделена в натуре)

- дом с земельным участком

- таунхаус

- земельный участок

- коммерческое помещение

- коммерческое здание с различным назначением: производственное, складские и т.

д.

д. - нежилые сооружения, постройки

В первую очередь, заимодавец при принятии решения о выдаче займа, анализирует и оценивает предмет залога. В зависимости от его ликвидности заимодавец может предоставить до 70% от рыночной стоимости недвижимости.

Компания «Процент-НН» успешно сотрудничает с частными инвесторами и МФО и помогает получить займ под залог недвижимости. Мы контролируем все этапы сделки и работаем только с проверенными и порядочным финансовыми участниками. Законность заключаемой сделки — самое важное условие подписания договора займа сторонами.

На что стоит обратить внимание, если Вы взяли займ под залог недвижимости и каких правил необходимо придерживаться;

- Берите только ту сумму, которую в силах вернуть.

- Старайтесь оплачивать ежемесячно не только проценты по займу, но и основной долг, даже в минимальном объёме.

- Берите займ только на те нужды, которые требуют немедленного исполнения. В остальных случаях логичнее и дешевле воспользоваться кредитом в банке.

- Оплачивайте займ ежемесячно, а при наступлении сложной финансовой ситуации не избегайте инвестора или МФО, попробуйте заключить дополнительное соглашение с новым графиком, предусматривающим отсрочку погашения или временное уменьшение платежа. Всегда помните, что Ваш займ обеспечен недвижимостью.

- После погашения займа не забудьте совместно с инвестором снять обременение с недвижимости, обратившись в МФЦ.

Если вам нужна консультация по частным инвесторам или МФО, подбор надежного заимодавца, мы всегда готовы помочь Вам.

Займ под ПТС, деньги под залог ПТС автомобиля в Москве

Займ под залог ПТС

Заём под залог ПТС автомобиля позволяет быстро получить нужную сумму денег для решения насущных финансовых вопросов. Однако, многие клиенты имеют только одну машину, которая им нужна для работы или поездок по своим повседневным делам. Сохранить транспорт в личном пользовании и при этом получить деньги поможет заём под залог авто с правом пользования.

Заём под залог ПТС автомобиля позволяет быстро получить нужную сумму денег для решения насущных финансовых вопросов. Однако, многие клиенты имеют только одну машину, которая им нужна для работы или поездок по своим повседневным делам. Сохранить транспорт в личном пользовании и при этом получить деньги поможет заём под залог авто с правом пользования. Финансовый сервис «Здесь Легко» помогает воспользоваться этой услугой частным и юридическим лицам на выгодных условиях.

Займ под ПТС автомобиля

Оформляя заём под залог ПТС автомобиля в Москве, заемщик должен оставить в качестве гарантии свое транспортное средство на стоянке. Там оно будет содержаться в течение всего срока действия договора или до последней выплаты под охраной. То есть заемщик не сможет пользоваться своим транспортом.

Мы предлагаем альтернативную форму кредитования, при которой в финансовую организацию сдается только паспорт транспортного средства. Заём выдается на следующих условиях:

- автомобиль остается в личном и коммерческом (для ИП и юридических лиц) пользовании клиента;

- до погашения займа транспортное средство нельзя дарить, продавать или закладывать в других финансовых организациях;

- ПТС остается на хранении в течение всего срока действия займа и находится под надежной охраной.

Как рассчитывается сумма займа под залог ПТС авто?

Размер займа под залог ПТС автомобиля высчитывается на основании оценочной стоимости транспортного средства. После подачи заявления заёмщик приезжает в офис, где эксперт-сотрудник микрокредитной компании проводит оценку технического состояния автомобиля. Затем клиент заполняет анкету на оформление договора займа. Сумма финансирования составляет не более 90% от рыночной стоимости ТС.

Для расчета предварительного размера займа под ПТС авто вы можете воспользоваться онлайн-калькулятором на нашем сайте. Для этого нужно указать в соответствующих полях сумму и срок финансирования, телефон для связи, ввести данные транспортного средства, после чего система автоматически покажет результат. Однако, сумма, рассчитанная с помощью калькулятора, может существенно отличаться от той, которую определит оценщик.

Для каких целей можно взять деньги под ПТС?

Вы не ограничены в целях, для которых собираетесь взять денежные займы под автомобиль. Как правило, такие кредиты используются для решения следующих задач:

Как правило, такие кредиты используются для решения следующих задач:

- открытия и развития собственного бизнеса – покупки нового оборудования, инвестиции в рекламу и т. д.;

- оплаты обучения – второго высшего образования, курсов повышения квалификации или переквалификации;

- лечения – оплаты лекарственных препаратов, услуг платных клиник и врачей, диагностических процедур, не входящих в бесплатную медицинскую страховку;

- оплаты долгов – погашения займов и кредитов, взятых в других финансовых организациях, в том числе банках.

Как возвращать деньги?

При заключении договора потребительского займа под залог транспортного средства наши специалисты помогают клиенту выбрать наиболее удобные для него сроки и форму оплаты. Оплатить можно следующими способами:

- безналичным переводом на расчетный счет финансовой организации по банковским реквизитам;

- наличными в кассе офиса финсервиса «Здесь Легко»;

- безналичным расчетом.

Также вы можете досрочно погасить долг без дополнительных начислений и штрафов. Если по каким-либо причинам клиент не может выполнить платеж в указанный в договоре срок, возможно изменение графика выплат или ежемесячного платежа, отсрочка платежа.

Нужен срочный заём денег под залог ПТС автомобиля в Москве на лояльных условиях? Мы поможем! Обращайтесь в финансовый сервис «Здесь Легко» по телефону 8 (800) 222-01-22 или оставьте заявку на нашем сайте, чтобы мы сами связались с вами в удобное для вас время.

3 лучших одноранговых личных кредита, которые следует рассмотреть в 2023 году

Потребительские кредиты — это распространенный способ оплаты крупных расходов, таких как свадьбы, похороны и ремонт дома. Они могут быть особенно удобны, когда вам нужно финансирование в крайнем случае, поскольку некоторые кредиторы могут внести ваши средства уже на следующий рабочий день.

Большинство кредиторов являются так называемыми прямыми кредиторами, что означает, что кредитор (обычно банк) предоставляет финансирование для вашего кредита. Но некоторые кредиторы на самом деле являются одноранговыми кредиторами, что означает, что финансирование вашего кредита поступает от другого лица, а не от учреждения. Одноранговые кредиты иногда могут быть более доступными для заемщиков благодаря простому процессу подачи заявок и иногда более высоким суммам кредита.

Но некоторые кредиторы на самом деле являются одноранговыми кредиторами, что означает, что финансирование вашего кредита поступает от другого лица, а не от учреждения. Одноранговые кредиты иногда могут быть более доступными для заемщиков благодаря простому процессу подачи заявок и иногда более высоким суммам кредита.

Выберите собрал нескольких кредиторов, предоставляющих персональные кредиты. Мы рассмотрели ключевые факторы, такие как процентные ставки, сборы, суммы кредита и предлагаемые сроки, а также другие функции, включая распределение ваших средств, скидки на автоплатежи, обслуживание клиентов и скорость, с которой вы можете получить свои средства. (Подробнее о нашей методологии читайте ниже.)

Лучшие одноранговые кредиты для физических лиц

- Лучшие для консолидации долга: LendingClub

- Лучшие для быстрого финансирования: Потребительские кредиты Prosper

- Лучшее для людей без кредитной истории: Потребительские кредиты Upstart

Сравните предложения, чтобы найти лучший кредит

При поиске личного кредита может быть полезно сравнить несколько различных предложений, чтобы найти лучшее процентная ставка и условия оплаты для ваших нужд. С помощью этого инструмента сравнения вам просто нужно ответить на несколько вопросов, чтобы Engine by MoneyLion определил для вас лучшие предложения. Услуга бесплатная, безопасная и не влияет на ваш кредитный рейтинг.

С помощью этого инструмента сравнения вам просто нужно ответить на несколько вопросов, чтобы Engine by MoneyLion определил для вас лучшие предложения. Услуга бесплатная, безопасная и не влияет на ваш кредитный рейтинг.

Этот инструмент предоставлен и поддерживается Engine от MoneyLion, поисковой и сравнительной системы, которая сопоставляет вас со сторонними кредиторами. Любая информация, которую вы предоставляете, предоставляется MoneyLion непосредственно Engine, и он может использовать эту информацию в соответствии со своими собственными политиками конфиденциальности и условиями обслуживания . Отправляя свою информацию, вы соглашаетесь получать электронные письма от Engine by MoneyLion. Select не контролирует и не несет ответственности за политику или практику третьих лиц, а также не имеет доступа к каким-либо данным, которые вы предоставляете. Select может получать партнерскую комиссию от партнерских предложений в Engine by MoneyLion 9. 0030 инструмент. Комиссия не влияет на выбор в порядке предложений.

0030 инструмент. Комиссия не влияет на выбор в порядке предложений.

Best for debt consolidation

LendingClub Personal Loans

Learn More

8.05% to 35.89%

Debt consolidation, major expenses, emergency costs, moving, weddings

$1,000 to $40,000

36 или 60 месяцев

Товар

от 2 % до 6 % от суммы кредита

Нет

15-дневный льготный период для осуществления платежей без штрафных санкций

См. нашу методологию, применяются условия.

Подробнее

Для кого это? LendingClub Personal Loans — это привлекательный вариант для тех, кто хочет консолидировать несколько долгов, поскольку этот кредитор позволяет вам отправлять кредитные средства непосредственно вашим кредиторам. Это снимает большую часть хлопот с консолидацией долга, поскольку вам не придется отправлять средства самостоятельно.

Заемщики, которые ищут меньшие суммы кредита, могут воспользоваться кредитом LendingClub, который начинается с 1000 долларов. Максимальная сумма кредита, которую вы можете взять, составляет 40 000 долларов США. Просто имейте в виду, что за выдачу кредита LendingClub взимается комиссия в размере от 2 % до 6 % от суммы кредита. Это может быть значительным расходом в зависимости от того, сколько вы берете взаймы, и комиссия будет вычтена из поступлений по кредиту. Например, если вы берете кредит в размере 10 000 долларов США и с вас взимается комиссия за выдачу кредита в размере 5%, на ваш банковский счет будет переведено только 9 500 долларов США, в то время как вам все равно нужно будет вернуть все 10 000 долларов США плюс проценты.

У этого кредитора нет штрафов за досрочное погашение, что означает, что вы можете погасить кредит досрочно, не взимая комиссию. Заемщики также могут подать заявку на кредит LendingClub с созаявителем. Совместные заявки позволяют двум заемщикам подать заявку на кредит вместе, поэтому обе кредитные истории оцениваются, чтобы потенциально получить более низкую процентную ставку по кредиту.

Лучший вариант для быстрого финансирования

Prosper Personal Loans

Узнать больше

От 7,95% до 35,99%

Консолидация долга/рефинансирование, улучшение дома, автомобильная/моторная, медицинская или стоматологическая, большая покупка и больше

$ от 2000 до 50 000 долларов

24, 36, 48 и 60 месяцев

, 36, 48 и 60 месяцев

-

, 36, 48 и 60 месяцев

, 36, 48 и 60 месяцев

, 36, 48 и 60 месяцев

, 36, 48 и 60 месяцев

- 9 Хорошо

2,41–5 %, вычитается из суммы кредита

Нет

5 % от суммы ежемесячного платежа или 15 долларов США, в зависимости от того, что больше (с 15-дневным льготным периодом)

3

методология, условия применяются.Подробнее

Для кого это? Prosper позволяет созаемщикам подавать совместное заявление, что, безусловно, может стать огромным преимуществом для некоторых потенциальных заемщиков, если учесть тот факт, что это не относится ко всем кредитам.

Но еще одна привлекательная особенность кредитов Prosper заключается в том, что вы можете получить финансирование уже на следующий рабочий день. И если вы являетесь повторным заемщиком, вы можете претендовать на скидки годовых на ваш кредит.

Но еще одна привлекательная особенность кредитов Prosper заключается в том, что вы можете получить финансирование уже на следующий рабочий день. И если вы являетесь повторным заемщиком, вы можете претендовать на скидки годовых на ваш кредит.Prosper предлагает ссуду на сумму от 2000 до 50 000 долларов с возможностью финансирования на следующий день. Вы можете выбрать срок от двух до пяти лет, а годовая процентная ставка по персональным кредитам Prosper варьируется от 7,9.от 5% до 35,99%. Комиссия за выдачу составляет от 2,41% до 5% и вычитается из суммы кредита.

Best for people without credit history

Upstart Personal Loans

Learn More

6.5% to 35.99%

Debt consolidation, credit card refinancing, home improvement, wedding, moving or medical

$1,000 до $50 000

36 и 60 месяцев

Кредитный рейтинг 300 хотя бы по одному кредитному отчету (но будут приняты кандидаты, чья кредитная история настолько недостаточна, что у них нет кредитного рейтинга)

От 0 % до 10 % от целевой суммы

Нет

Больше 5 % от последней причитающейся суммы или 15 долларов США, в зависимости от того, что больше

Подробнее

Для кого это? Upstart позволяет заемщикам подавать заявки на сумму до 50 000 долларов США и требует минимального кредитного рейтинга 600. Это делает его немного более доступным для тех, у кого более низкий кредитный рейтинг, но все же нужно занять деньги.

Но чтобы сделать его еще более доступным, этот кредитор также принимает кандидатов без кредитной истории, что делает его хорошим выбором для тех, кому нужно занять большую сумму денег, но не имеет достаточной кредитной истории. Просто имейте в виду, что получение одобрения с более низким кредитным рейтингом или без кредитного рейтинга может означать, что вы получите более высокую процентную ставку по кредиту.

Upstart также позволяет вам подать заявку вместе с созаявителем, поэтому, если у вас недостаточно кредита или у вас низкий кредитный рейтинг, у вас все еще есть еще один шанс получить более низкую процентную ставку.

Несмотря на то, что штрафы за досрочное погашение задолженности не предусмотрены, Upstart взимает комиссию за открытие (до 8% от суммы займа) и комиссию за просрочку платежа (15 долларов США или 5% от просроченной задолженности, в зависимости от того, что больше).

Что касается погашения остатка, сроки кредита варьируются от 36 до 60 месяцев.

Одноранговое кредитование Часто задаваемые вопросы

Что такое одноранговое кредитование?

Одноранговое кредитование — это процесс получения ссуды непосредственно от другого лица. Как правило, при прямом кредите вы подаете заявку на получение средств через финансовое учреждение, и учреждение финансирует вас напрямую. Но с одноранговым кредитованием учреждение просто облегчает ваше финансирование, а не предоставляет его.

Узнайте, получили ли вы предварительное одобрение на предложение персонального кредита.

Безопасны ли одноранговые кредиты?

Одноранговые кредиты должны быть такими же безопасными для заемщиков, как и любой другой вид кредита. На самом деле именно кредиторы берут на себя реальный риск при одноранговом кредитовании. Лица (также известные как инвесторы), которые вкладывают деньги, предназначенные для ссуды заемщикам, не застрахованы FDIC.

Это означает, что если заемщик не выполняет свои ежемесячные платежи, инвестор не получает оставшуюся часть своих денег.

Это означает, что если заемщик не выполняет свои ежемесячные платежи, инвестор не получает оставшуюся часть своих денег.Каковы преимущества одноранговых кредитов?

Подобно другим потребительским кредитам, одноранговые кредиты имеют более низкие процентные ставки по сравнению с кредитными картами. Более низкая процентная ставка означает, что вы можете сэкономить больше денег в течение срока кредита. Кроме того, одноранговые кредиты обычно должны быть погашены в течение одного, трех или пяти лет. Эти более короткие сроки погашения означают, что таким образом вы сможете избавиться от своего долга немного быстрее, чем если бы вы брали другой вид кредита (срок личного кредита может достигать семи лет).

Процесс подачи заявки и финансирования также обычно проходит немного быстрее с одноранговыми кредитами, поскольку доступно очень много вариантов кредитования (несколько равноправных инвесторов, а не только одно финансовое учреждение).

Каковы минусы одноранговых кредитов?

Хотя ограниченные сроки погашения могут помочь вам погасить долг быстрее, это также может быть непривлекательным для заемщиков, которые на самом деле предпочли бы больше времени для погашения своего долга, что, в свою очередь, дает им меньшие ежемесячные платежи в бюджет.

Кроме того, многие одноранговые кредиты имеют большую комиссию по сравнению с личными кредитами. В зависимости от учреждения, через которое вы подаете заявку, с вас может взиматься комиссия за закрытие однорангового кредита для получения вашего финансирования.

Наша методология

Чтобы определить, какие потребительские кредиты являются лучшими, Select проанализировала десятки потребительских кредитов в США, предлагаемых как онлайн, так и обычными банками, включая крупные кредитные союзы, с фиксированной процентной ставкой и гибкими суммами кредита. и условия, соответствующие целому ряду потребностей в финансировании.

При сужении и ранжировании лучших личных кредитов для справедливой или хорошей кредитной истории мы сосредоточились на следующих функциях:

- Годовая процентная ставка с фиксированной ставкой: Переменные ставки могут повышаться и понижаться в течение срока действия вашего кредита. С фиксированной процентной ставкой вы фиксируете процентную ставку на весь срок кредита, что означает, что ваш ежемесячный платеж не будет меняться, что упрощает планирование вашего бюджета.

- Гибкие минимальные и максимальные суммы/условия кредита: Каждый кредитор предоставляет различные варианты финансирования, которые вы можете настроить в зависимости от вашего ежемесячного бюджета и того, как долго вам нужно погасить кредит.

- Без штрафов за досрочное погашение: Кредиторы из нашего списка не взимают плату с заемщиков за досрочное погашение кредитов.

- Упрощенный процесс подачи заявок: Мы рассмотрели, предлагают ли кредиторы решения об утверждении в тот же день и быстрый онлайн-процесс подачи заявок.

- Служба поддержки клиентов: Каждый кредит в нашем списке обеспечивает обслуживание клиентов по телефону, электронной почте или защищенному онлайн-сообщению. Мы также выбрали кредиторов с центром онлайн-ресурсов или консультационным центром, чтобы помочь вам узнать о процессе личного кредита и ваших финансах.

- Выплата средств: Кредиты в нашем списке доставляют средства быстро либо электронным переводом на ваш расчетный счет, либо в виде бумажного чека.

Некоторые кредиторы предлагают возможность платить вашим кредиторам напрямую.

Некоторые кредиторы предлагают возможность платить вашим кредиторам напрямую. - Скидки на автооплату: Мы отметили кредиторов, которые вознаграждают вас за регистрацию в автооплате, снижая годовую процентную ставку на 0,25% до 0,5%.

- Кредиторские лимиты платежей и размеры кредита: Вышеуказанные кредиторы предоставляют кредиты в различных размерах, от 500 до 100 000 долларов США. Каждый кредитор рекламирует свои соответствующие лимиты платежей и размеры кредита, и завершение процесса предварительного одобрения может дать вам представление о том, какой будет ваша процентная ставка и ежемесячный платеж для такой суммы.

Изучив вышеперечисленные функции, мы отсортировали наши рекомендации по таким параметрам, как отсутствие кредитной истории, заимствование небольших сумм кредита, гибкие условия, подача заявки с созаявителем и получение вариантов обеспеченного кредита.

Обратите внимание, что ставки и структуры комиссий, рекламируемые для персональных кредитов, могут колебаться в соответствии со ставкой ФРС.

Однако, как только вы примете кредитное соглашение, фиксированная процентная ставка будет гарантировать процентную ставку, а ежемесячный платеж будет оставаться постоянным в течение всего срока кредита. Годовой процент, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории и кредитоспособности. Прежде чем предоставить кредит, кредиторы проведут жесткий кредитный запрос и запросят полную заявку, для которой может потребоваться подтверждение дохода, проверка личности, подтверждение адреса и многое другое.

Однако, как только вы примете кредитное соглашение, фиксированная процентная ставка будет гарантировать процентную ставку, а ежемесячный платеж будет оставаться постоянным в течение всего срока кредита. Годовой процент, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории и кредитоспособности. Прежде чем предоставить кредит, кредиторы проведут жесткий кредитный запрос и запросят полную заявку, для которой может потребоваться подтверждение дохода, проверка личности, подтверждение адреса и многое другое.Catch up on Select’s in-depth coverage of personal finance , tech and tools , wellness and more, and follow US на Facebook , Instagram и Twitter до дату.

Подробнее

Примечание редактора: Мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат исключительно редакции Select и не были проверены, одобрены или иным образом одобрены какой-либо третьей стороной.

Лучшие одноранговые кредиты апреля 2023 года

Мы самостоятельно оцениваем все рекомендуемые товары и услуги. Если вы нажмете на предоставленные нами ссылки, мы можем получить компенсацию. Узнать больше.

Если вы хотите консолидировать долг, профинансировать крупную покупку или покрыть непредвиденные расходы, вам может пригодиться личный кредит. Однако многие кредиторы, предоставляющие личные кредиты, требуют от заемщиков хорошей или отличной кредитной истории, что затрудняет получение кредита. Если ваш кредит находится в справедливом диапазоне или ниже, у вас может быть больше шансов получить кредит и лучшую ставку, работая с одноранговым кредитором.

Кредиторы P2P работают с несколькими инвесторами для погашения кредитов, увеличивая ваши шансы на получение кредита. Обычно вы можете подать заявку онлайн и быстро получить решение. В случае одобрения кредит может быть выплачен в течение нескольких дней.

Тем не менее, одноранговые кредиты могут иметь более высокие процентные ставки и больше комиссий, чем традиционные кредиты, поэтому внимательно изучите условия кредитора. Чтобы помочь вам с исследованием, мы оценили несколько компаний и выбрали лучшие из доступных сейчас одноранговых кредитов.

Если вы не видите в результатах ничего, что соответствовало бы вашим потребностям, рассмотрите гарантии от этих компаний:

Лучший в целом 3,8

Годовой диапазон

6,99% — 35,99%Рекомендуемый минимальный кредитный рейтинг

Не разглашается

Этот кредитор не раскрывает требования к минимальному кредитному рейтингу.

Сумма кредита

2 000–50 000 долл. СШАСмотрите подробности Проверить цены Лучший для малого бизнеса 4.6

Годовой диапазон

5,99% — 16,49%Рекомендуемый минимальный кредитный рейтинг

Не разглашается

Этот кредитор не раскрывает требования к минимальному кредитному рейтингу.

Сумма кредита

25 000–500 000 долларов СШАСмотрите подробности Проверить цены Фильтр (2)

Почему доверяют нам

38

Кредиторы проверены

40

Рассмотренные особенности кредита

1520

Проанализированные точки данных

112

Используемые первичные источники данных

Investopedia собрала ключевые данные от нескольких кредиторов, чтобы определить наиболее важные факторы для заемщиков.

Мы использовали эти данные для проверки каждого кредитора на предмет комиссий, доступности, условий погашения и других функций, чтобы предоставить беспристрастные, всесторонние обзоры, чтобы наши читатели могли принять правильное решение о займе для своих нужд.

Мы использовали эти данные для проверки каждого кредитора на предмет комиссий, доступности, условий погашения и других функций, чтобы предоставить беспристрастные, всесторонние обзоры, чтобы наши читатели могли принять правильное решение о займе для своих нужд.Прочитайте нашу полную методологию

Компании на этой странице больше не являются настоящими P2P-кредиторами — теперь они связывают заемщиков с институциональными инвесторами, такими как банки, а не с индивидуальными инвесторами. Они служат той же цели и могут по-прежнему предлагать ссуды людям с хорошей или плохой кредитной историей, но одобрение ссуды теперь основано на решениях крупных учреждений, а не отдельных лиц. Это может повлиять на вероятность соответствия требованиям, но многие заемщики могут не заметить разницы. Возможно, все еще существуют настоящие кредиторы P2P, но ни один из них не попал в наш лучший список.

Лучший в целом : Процветать

Рейтинг Инвестопедии

- Апр Диапазон: 6,99% — 35,99%

- Сумма кредита: 2000 — 50 000 долларов США

- Условия кредита: 24 месяца — 60 месяцев

Проверить цены

Почему мы выбрали его

В то время как большинство кредиторов, предоставляющих личные кредиты, требуют от заемщиков хорошей или отличной кредитной истории, Проспер готов работать с заемщиками с менее чем идеальной кредитной историей.

Он принимает заемщиков с кредитным рейтингом в диапазоне «справедливой кредитоспособности», а также позволяет подавать совместные заявки. И Prosper имеет выдающиеся отзывы клиентов.

Он принимает заемщиков с кредитным рейтингом в диапазоне «справедливой кредитоспособности», а также позволяет подавать совместные заявки. И Prosper имеет выдающиеся отзывы клиентов.Плюсы и минусы

Плюсы

Позволяет совместное применение

Принимает заемщиков со справедливой кредитной историей

Быстрая выдача кредита

Минусы

Плата за выставление сборов

Только два варианта срока погашения

При оплате чеком взимается дополнительная комиссия

Обзор

Мы выбрали Prosper как лучшего в целом однорангового кредитора, потому что он работает с заемщиками со справедливой кредитной историей и предлагает широкий диапазон сумм кредита. Его минимальный кредитный рейтинг составляет всего 640, и он позволяет заемщикам подавать совместные заявки с созаемщиками.

Если вы не соответствуете требованиям кредитора самостоятельно, добавление созаемщика с хорошей кредитной историей может увеличить ваши шансы на получение кредита.

Если вы не соответствуете требованиям кредитора самостоятельно, добавление созаемщика с хорошей кредитной историей может увеличить ваши шансы на получение кредита.Физические лица могут занять до 50 000 долларов США для консолидации долга или финансирования крупных расходов, и они могут получить свои деньги в течение одного-трех рабочих дней.

Prosper имеет отличные отзывы от клиентов. Он имеет 4,7 балла из пяти на Trustpilot с более чем 11 000 отзывов, что ставит его в категорию «Отлично».

Однако Prosper взимает комиссию за отправку. В зависимости от вашего рейтинга риска, ваша комиссия может составлять от 1% до 5,00% от суммы кредита. Если вы получили кредит до или 1 августа 2017 года, Prosper также взимает комиссию, если вы осуществляете платежи чеком; плата за оплату чека меньше 5 долларов или 5% от суммы платежа по кредиту.

Prosper — одна из немногих компаний, предоставляющих потребительские кредиты, которые до сих пор допускают индивидуальных инвесторов.

Вы можете инвестировать всего 25 долларов, а средняя историческая доходность Prosper составляет 5,7%. Однако не все имеют право инвестировать в Prosper. Только резиденты определенных штатов могут претендовать на это, и, в зависимости от того, где вы живете, вам, возможно, придется соответствовать стандартам штата для инвестирования.

Вы можете инвестировать всего 25 долларов, а средняя историческая доходность Prosper составляет 5,7%. Однако не все имеют право инвестировать в Prosper. Только резиденты определенных штатов могут претендовать на это, и, в зависимости от того, где вы живете, вам, возможно, придется соответствовать стандартам штата для инвестирования.Читать полностью Обзор личных кредитов Prosper

Лучшее для малого бизнеса : Круг финансирования

Рейтинг Инвестопедии

- Апр Диапазон: 5,99% — 16,49%

- Сумма кредита: 25 000–500 000 долларов США

- Условия кредита: 6 месяцев — 84 месяца

Проверить цены

Почему мы выбрали его

Если вы владелец малого бизнеса, получение финансирования может быть затруднено.

Но с Funding Circle вы можете занять до 500 000 долларов для своего бизнеса и получить свои средства всего за 48 часов.

Но с Funding Circle вы можете занять до 500 000 долларов для своего бизнеса и получить свои средства всего за 48 часов.Плюсы и минусы

Плюсы

Доступен инструмент предварительной квалификации

Несколько вариантов кредита

Быстрая выдача кредита

Минусы

Плата за выставление сборов

Требуется хороший или отличный личный кредит

Недоступно в Неваде

Обзор

Funding Circle — это платформа однорангового кредитования, специально разработанная для предоставления кредитов малому бизнесу. С момента запуска в 2010 году инвесторы выпустили 19 долларов.0,4 миллиарда кредитов примерно 135 000 малых предприятий по всему миру.

Мы выбрали его как лучшего однорангового кредитора для малого бизнеса, потому что он предлагает быструю выплату кредита и несколько вариантов кредита.

Владельцы бизнеса могут подать заявку на срочные кредиты для бизнеса, кредиты Управления малого бизнеса (SBA) 7 (a) и кредитные линии для бизнеса.

Владельцы бизнеса могут подать заявку на срочные кредиты для бизнеса, кредиты Управления малого бизнеса (SBA) 7 (a) и кредитные линии для бизнеса.Срочные кредиты Funding Circle для бизнеса варьируются от 25 000 до 500 000 долларов, и заемщики могут выбирать сроки от шести месяцев до семи лет. У кредитора есть инструмент предварительной квалификации, поэтому вы можете узнать, имеете ли вы право на получение кредита, не подвергаясь жесткому кредитному запросу.

Прежде чем подавать заявку на получение кредита от Funding Circle, имейте в виду, что кредитор взимает комиссию за выдачу. Комиссия варьируется от 4,49% до 8,49% от суммы кредита, в зависимости от кредита и продолжительности срока.

Не каждый может претендовать на получение кредита для малого бизнеса. Несмотря на то, что Funding Circle выдает кредиты предприятиям по всей стране, он требует, чтобы заемщики имели личный кредитный рейтинг 660 или выше. Кроме того, бизнес должен работать не менее двух лет.

Лучший в целом 6,99% — 35,99% 1,00% — 5,00% $15.00 — 5.00% 1 день 2 000–50 000 долл. США 60 месяцев Проверить цены Прячься, не для меня

Лучший для малого бизнеса 5,99% — 16,49% н/д н/д н/д 25 000 — 500 000 долларов США 84 месяца Проверить цены Прячься, не для меня

*Диапазоны годовых для некоторых компаний включают скидку для автоматических платежей или существующих клиентов банка.

Лучшие одноранговые займы

Лучшие одноранговые займы

- Наш лучший выбор

- Процветать

- Круг финансирования

- Сравнить провайдеров

Окончательный вердикт

Как выбрать

Часто задаваемые вопросы

Методология

Сравнить ставки по кредитам

Окончательный вердикт

Число одноранговых кредиторов, предлагающих потребительские кредиты, меньше, чем в прошлые годы, но они по-прежнему могут быть полезными вариантами для соответствующих заемщиков.

Если вы изо всех сил пытались претендовать на личные кредиты или бизнес-кредиты из-за вашего кредита, у вас может быть больше шансов получить кредит, работая с одноранговым кредитором.

Если вы изо всех сил пытались претендовать на личные кредиты или бизнес-кредиты из-за вашего кредита, у вас может быть больше шансов получить кредит, работая с одноранговым кредитором.Мы выбрали Prosper как лучшего кредитора P2P из-за доступных сумм кредита и относительно низких кредитных требований. Однако, если вы хотите получить большую сумму кредита или вам нужно больше времени для погашения кредита, вам нужно найти другого кредитора или способ финансирования, например краудфандинг.

Кроме того, если у вас хорошая кредитная история и стабильный доход, вы можете претендовать на более низкие ставки, если получите необеспеченный личный кредит в банке, кредитном союзе или онлайн-кредиторе. Получите котировки и сравните ставки от наших выбор лучших кредиторов личного кредита.

Руководство по выбору лучших веб-сайтов для однорангового кредитования

Почему вы должны использовать одноранговый кредит?

Одноранговые кредиторы лучше всего подходят для заемщиков, которые могут испытывать трудности с получением кредитов от традиционных банков и кредиторов.

Кредиторы P2P предъявляют более мягкие требования к заемщикам, что повышает вероятность того, что вы получите кредит.

Кредиторы P2P предъявляют более мягкие требования к заемщикам, что повышает вероятность того, что вы получите кредит.Они также могут быть подходящими для заемщиков, которым необходимо занять деньги и которые не имеют права на другие виды финансирования. Например, предприниматели, которые открывают малый бизнес, вряд ли смогут претендовать на традиционные бизнес-кредиты, поэтому кредиты P2P могут быть ценной альтернативой.

Решая, какой тип кредита лучше для вас, имейте в виду, что одноранговые кредиты могут иметь процентные ставки выше среднего и дополнительные сборы, такие как сборы за выдачу, которые могут увеличить вашу общую стоимость.

Сравнение одноранговых кредитных кредиторов

При сравнении кредитных предложений от одноранговых кредиторов или любого личного кредитного кредитора необходимо учитывать ряд факторов:

- APR: APR — это общая сумма, которую вы платите за получение кредита, включая процентные ставки и сборы.

Чем выше ставка, тем больше вы заплатите. Средняя годовая процентная ставка по кредиту на 24 месяца составляла 11,21% в ноябре 2022 года, но ваша ставка определяется вашим кредитным рейтингом, доходом, долговой историей и выбранным сроком кредита.

Чем выше ставка, тем больше вы заплатите. Средняя годовая процентная ставка по кредиту на 24 месяца составляла 11,21% в ноябре 2022 года, но ваша ставка определяется вашим кредитным рейтингом, доходом, долговой историей и выбранным сроком кредита. - Условия кредита: Срок кредита определяет, как долго вы должны погасить кредит. Большинство личных кредитов имеют срок пять лет или меньше. Более короткий срок даст вам более высокий ежемесячный платеж, но вы также, вероятно, получите более низкую процентную ставку и более низкую общую стоимость погашения.

- Плата за создание: Комиссия за создание взимается некоторыми кредиторами, но не всеми. Комиссия составляет процент от суммы кредита; например, кредит в размере 1000 долларов с комиссией за выдачу 8% добавит 80 долларов к стоимости вашего кредита (или эта сумма может быть вычтена из ваших доходов по кредиту).

- Штрафы за досрочное погашение: Некоторые кредиторы взимают штрафы за досрочное погашение, если вы погашаете кредит раньше, чем указано в кредитном соглашении.

При сравнении кредиторов убедитесь, что нет штрафа за досрочное погашение, чтобы избежать этих расходов.

При сравнении кредиторов убедитесь, что нет штрафа за досрочное погашение, чтобы избежать этих расходов. - Минимальный кредитный рейтинг: Минимальный кредитный рейтинг — это балл, необходимый для получения кредита от определенного кредитора. Как правило, кредиторы P2P ищут оценки в диапазоне от удовлетворительного до отличного, что означает оценку 580 или выше.

- Залог: Если у вас далеко не идеальная кредитная история, некоторые кредиторы, предоставляющие личные кредиты, предлагают кредиты под залог. Вы используете имущество, например автомобиль, в качестве залога по кредиту. Использование залога увеличивает ваши шансы на получение кредита и получение более выгодной процентной ставки.

- Выплата кредита: В то время как некоторые кредиторы выплачивают ваш кредит, как только на следующий рабочий день после одобрения вашей заявки, другие кредиторы могут занять несколько дней (или больше). Если вам нужны деньги быстро, убедитесь, что вы выбрали кредитора, который предлагает быструю выплату кредита.

Как подать заявку на одноранговый кредит

Большинство кредиторов P2P предлагают инструменты предварительной квалификации, которые позволяют вам проверить свое право на получение кредита и просмотреть примерные ставки и условия погашения, не влияя на ваш кредитный рейтинг. Если вы решите подать заявку на получение кредита, вы обычно можете заполнить ее онлайн.

Чтобы подать заявку на личный кредит, вам необходимо предоставить свою личную информацию, в том числе:

- Ваше имя

- Адрес

- Номер социального страхования

- Доход

- Информация о работодателе

Кредитор рассмотрит вашу заявку и выполнит жесткий кредитный запрос. В случае одобрения кредитор P2P присвоит вам категорию риска и отправит вашу информацию на свою платформу для инвесторов. Его инвесторы могут просмотреть эту информацию и сделать заявку на финансирование кредита.

Поскольку кредиторы обычно работают с институциональными инвесторами, такими как банки и кредитные союзы, этот процесс происходит относительно быстро, и ваш кредит может быть профинансирован и выплачен в течение нескольких дней.

Как я могу инвестировать и зарабатывать деньги с помощью кредитов P2P?

Хотя P2P-кредитование раньше было привлекательным способом получения более высокой доходности, чем хранение денег на сберегательном счете, сейчас у индивидуальных инвесторов меньше возможностей.

Немногие P2P-компании позволяют индивидуальным инвесторам инвестировать и финансировать кредиты; Prosper — одна из немногих оставшихся компаний, которая позволяет частным инвесторам финансировать потребительские кредиты. С Prosper вы можете начать работу с минимальными инвестициями всего в 25 долларов.

Другие варианты включают в себя:

- Kiva: Kiva является P2P-кредитором, который выдает кредиты людям по всему миру, которые не могут получить финансирование в другом месте. Вы можете инвестировать всего 25 долларов, чтобы помочь людям запустить малый бизнес и поддержать свои семьи.

- Fundrise: Fundrise — это способ инвестировать в диверсифицированный портфель коммерческой и жилой недвижимости, и вы можете начать всего с 10 долларов.

- ПирСтрит : Как и Fundrise, PeerStreet является кредитором P2P, ориентированным на недвижимость. Индивидуальные инвесторы могут вносить свой вклад в предложения жилья, промежуточные кредиты и кредиты на инвестиционную недвижимость. Тем не менее, у него есть более высокий минимум, чтобы начать инвестировать в 1000 долларов.

Часто задаваемые вопросы

В чем разница между P2P и краудфандингом?

Кредиты P2P и краудфандинг — это два способа получить единовременную сумму наличными от многих людей. Но то, как работают эти варианты финансирования, совсем другое.

Кредит P2P обычно основан на кредитоспособности, и он должен быть погашен с процентами в течение установленного срока кредита.

Напротив, краудфандинговые средства не нужно возвращать, и поскольку люди решают сделать пожертвование в фонд в зависимости от предлагаемых им услуг или дела, которое он поддерживает, краудфандинг не включает проверки кредитоспособности.

Почему некоторые кредиторы больше не предлагают кредиты P2P?

Раньше индустрия однорангового кредитования слабо регулировалась. В качестве новой идеи кредиты P2P были в значительной степени освобождены от правил и законов о защите прав потребителей, которые применялись к личным кредитам, выдаваемым банками и кредитными союзами.

Однако все изменилось. Комиссия по ценным бумагам и биржам США (SEC) пометила ссуды P2P как ценные бумаги, и поэтому они должны быть зарегистрированы в FEC, чтобы соответствовать федеральным законам о ценных бумагах.

Это возложило на кредиторов значительную нагрузку в плане отчетности и регистрации. Для многих это стало слишком сложно реализовать, и многие P2P-кредиторы закрылись.

Большинство P2P-кредиторов, которые продолжали работать, отказались от работы с индивидуальными инвесторами и вместо этого используют только институциональных инвесторов. Частично это связано с ужесточением регулирования, а также с тем, что модели P2P, использующей индивидуальных инвесторов, сложнее достичь больших объемов кредита.

Являются ли ссуды P2P лучшим выбором, чем ссуды до зарплаты?

Кредиторы P2P обычно предъявляют более низкие требования к кредитам, чем традиционные кредиторы, поэтому вы можете претендовать на получение кредита, даже если у вас далеко не идеальная кредитная история. Хотя кредиты P2P могут иметь более высокие процентные ставки, чем вы видите в рекламе некоторых кредиторов личных кредитов, они все же значительно дешевле, чем кредиты до зарплаты.

По потребительским кредитам P2P процентная ставка может достигать 35,99% и выше. Тем не менее, они намного ниже, чем годовые процентные ставки по кредитам до зарплаты. По данным Бюро финансовой защиты потребителей, типичный двухнедельный кредит до зарплаты имеет комиссию, которая составляет почти 400% годовых.

Если вам срочно нужны деньги, лучше обратиться в организацию под названием Международная ассоциация еврейских бесплатных займов, чем в займы до зарплаты. Он предоставляет ссуды под 0% годовых на различные цели нуждающимся, но они доступны только для жителей определенных штатов, а некоторые филиалы требуют еврейской религиозной принадлежности.

Безопасны ли кредиты P2P?

Для заемщиков кредиты P2P вполне безопасны. Платформы, предлагающие кредиты P2P, выступают в роли посредников между инвесторами и заемщиками.

Одноранговые кредиты не застрахованы и не защищены государством. Тем не менее, это подвергает большую часть риска инвесторов, а не заемщиков.

Влияют ли кредиты P2P на ваш кредитный рейтинг?

Влияет ли одноранговый кредит на ваш кредитный рейтинг, зависит от кредитора. Большинство кредиторов P2P предъявляют минимальные требования к кредитному рейтингу и выполняют жесткие кредитные запросы, и каждый запрос может привести к снижению вашего балла.

Единственным исключением являются кредиты P2P с криптообеспечением. Эти кредиты обеспечены залогом и могут быть выданы без проверки кредитоспособности, поэтому нет никаких кредитных запросов, которые могут повлиять на ваш кредит.

Со всеми кредитами P2P ваши своевременные платежи также могут повлиять на ваш кредит. Если вы просрочили свои платежи и ваш долг был отправлен на сборы, эти действия будут отображаться в ваших кредитных отчетах и приведут к снижению вашего балла.

Предоставив в залог свою личную недвижимость (квартира, дом) или коммерческую недвижимость, Вы сможете получить займ от инвестора, который позволит решить поставленные задачи. Деньги под проценты, взятые на короткий срок принесут больше выгоды и позволят реализовать задуманное.

Предоставив в залог свою личную недвижимость (квартира, дом) или коммерческую недвижимость, Вы сможете получить займ от инвестора, который позволит решить поставленные задачи. Деньги под проценты, взятые на короткий срок принесут больше выгоды и позволят реализовать задуманное.

д.

д.

Но еще одна привлекательная особенность кредитов Prosper заключается в том, что вы можете получить финансирование уже на следующий рабочий день. И если вы являетесь повторным заемщиком, вы можете претендовать на скидки годовых на ваш кредит.

Но еще одна привлекательная особенность кредитов Prosper заключается в том, что вы можете получить финансирование уже на следующий рабочий день. И если вы являетесь повторным заемщиком, вы можете претендовать на скидки годовых на ваш кредит.

Это означает, что если заемщик не выполняет свои ежемесячные платежи, инвестор не получает оставшуюся часть своих денег.

Это означает, что если заемщик не выполняет свои ежемесячные платежи, инвестор не получает оставшуюся часть своих денег.

Некоторые кредиторы предлагают возможность платить вашим кредиторам напрямую.

Некоторые кредиторы предлагают возможность платить вашим кредиторам напрямую. Однако, как только вы примете кредитное соглашение, фиксированная процентная ставка будет гарантировать процентную ставку, а ежемесячный платеж будет оставаться постоянным в течение всего срока кредита. Годовой процент, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории и кредитоспособности. Прежде чем предоставить кредит, кредиторы проведут жесткий кредитный запрос и запросят полную заявку, для которой может потребоваться подтверждение дохода, проверка личности, подтверждение адреса и многое другое.

Однако, как только вы примете кредитное соглашение, фиксированная процентная ставка будет гарантировать процентную ставку, а ежемесячный платеж будет оставаться постоянным в течение всего срока кредита. Годовой процент, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории и кредитоспособности. Прежде чем предоставить кредит, кредиторы проведут жесткий кредитный запрос и запросят полную заявку, для которой может потребоваться подтверждение дохода, проверка личности, подтверждение адреса и многое другое.

Мы использовали эти данные для проверки каждого кредитора на предмет комиссий, доступности, условий погашения и других функций, чтобы предоставить беспристрастные, всесторонние обзоры, чтобы наши читатели могли принять правильное решение о займе для своих нужд.

Мы использовали эти данные для проверки каждого кредитора на предмет комиссий, доступности, условий погашения и других функций, чтобы предоставить беспристрастные, всесторонние обзоры, чтобы наши читатели могли принять правильное решение о займе для своих нужд. Он принимает заемщиков с кредитным рейтингом в диапазоне «справедливой кредитоспособности», а также позволяет подавать совместные заявки. И Prosper имеет выдающиеся отзывы клиентов.

Он принимает заемщиков с кредитным рейтингом в диапазоне «справедливой кредитоспособности», а также позволяет подавать совместные заявки. И Prosper имеет выдающиеся отзывы клиентов. Если вы не соответствуете требованиям кредитора самостоятельно, добавление созаемщика с хорошей кредитной историей может увеличить ваши шансы на получение кредита.

Если вы не соответствуете требованиям кредитора самостоятельно, добавление созаемщика с хорошей кредитной историей может увеличить ваши шансы на получение кредита. Вы можете инвестировать всего 25 долларов, а средняя историческая доходность Prosper составляет 5,7%. Однако не все имеют право инвестировать в Prosper. Только резиденты определенных штатов могут претендовать на это, и, в зависимости от того, где вы живете, вам, возможно, придется соответствовать стандартам штата для инвестирования.

Вы можете инвестировать всего 25 долларов, а средняя историческая доходность Prosper составляет 5,7%. Однако не все имеют право инвестировать в Prosper. Только резиденты определенных штатов могут претендовать на это, и, в зависимости от того, где вы живете, вам, возможно, придется соответствовать стандартам штата для инвестирования. Но с Funding Circle вы можете занять до 500 000 долларов для своего бизнеса и получить свои средства всего за 48 часов.

Но с Funding Circle вы можете занять до 500 000 долларов для своего бизнеса и получить свои средства всего за 48 часов. Владельцы бизнеса могут подать заявку на срочные кредиты для бизнеса, кредиты Управления малого бизнеса (SBA) 7 (a) и кредитные линии для бизнеса.

Владельцы бизнеса могут подать заявку на срочные кредиты для бизнеса, кредиты Управления малого бизнеса (SBA) 7 (a) и кредитные линии для бизнеса.

Если вы изо всех сил пытались претендовать на личные кредиты или бизнес-кредиты из-за вашего кредита, у вас может быть больше шансов получить кредит, работая с одноранговым кредитором.

Если вы изо всех сил пытались претендовать на личные кредиты или бизнес-кредиты из-за вашего кредита, у вас может быть больше шансов получить кредит, работая с одноранговым кредитором. Кредиторы P2P предъявляют более мягкие требования к заемщикам, что повышает вероятность того, что вы получите кредит.

Кредиторы P2P предъявляют более мягкие требования к заемщикам, что повышает вероятность того, что вы получите кредит. Чем выше ставка, тем больше вы заплатите. Средняя годовая процентная ставка по кредиту на 24 месяца составляла 11,21% в ноябре 2022 года, но ваша ставка определяется вашим кредитным рейтингом, доходом, долговой историей и выбранным сроком кредита.

Чем выше ставка, тем больше вы заплатите. Средняя годовая процентная ставка по кредиту на 24 месяца составляла 11,21% в ноябре 2022 года, но ваша ставка определяется вашим кредитным рейтингом, доходом, долговой историей и выбранным сроком кредита. При сравнении кредиторов убедитесь, что нет штрафа за досрочное погашение, чтобы избежать этих расходов.

При сравнении кредиторов убедитесь, что нет штрафа за досрочное погашение, чтобы избежать этих расходов.