Ипотека для молодой семьи — СПб [2022]

Молодая семья в России может рассчитывать на помощь государства при покупке жилья. Благодаря субсидии можно компенсировать до 35% стоимости квартиры – эти деньги не нужно возвращать.

Разберемся, как работает эта программа и кто может стать ее участником.

Условия программы

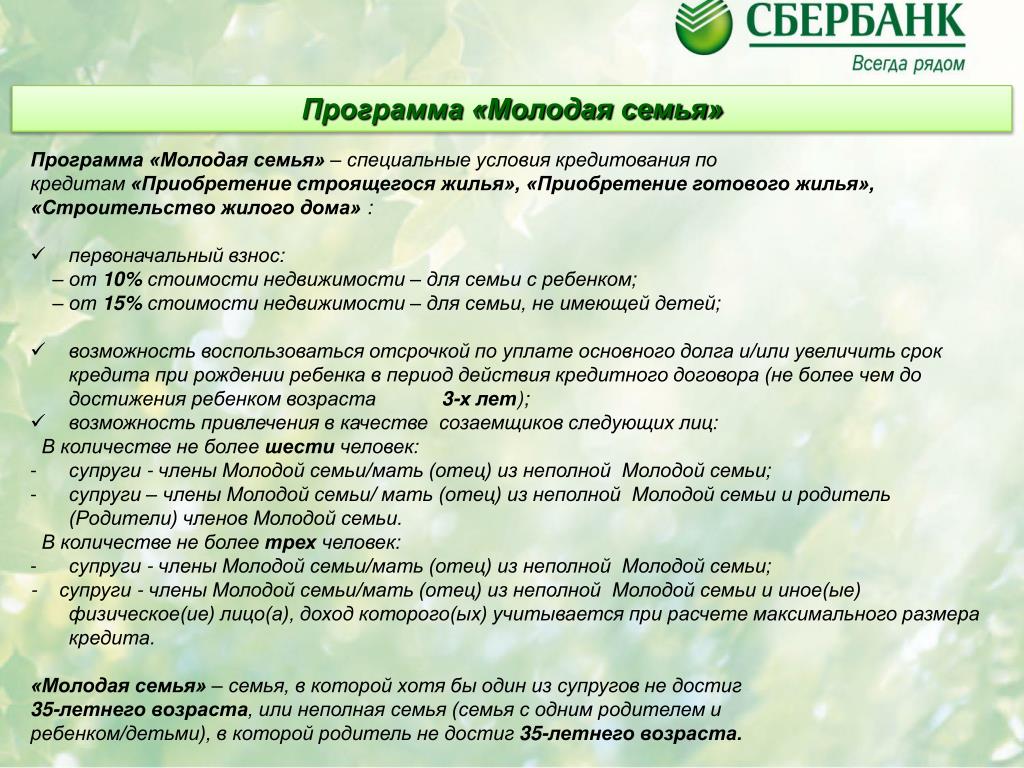

Для участия в программе обоим супругам должно быть не более 35 лет на момент получения выплаты. Также необходимо подтверждение того, что семья нуждается в улучшении жилищных условий.

Принять участие могут семьи, у которых нет собственного жилья или они проживают в жилье меньшей площади, чем это установлено нормативами.

Регион, в котором семья собирается купить жилье, и регион получения субсидии должны совпадать.

Участвовать в этой программе можно только один раз, а воспользоваться сертификатом нужно в течение 7 месяцев с даты выдачи.

Срок действия программы – до 2025 года. Программу регламентирует соответствующее постановление правительства – ознакомиться с документом можно по ссылке.

Кто может оформить субсидию

К участникам программы выдвигаются обязательные требования:

- Не старше 35 лет

- Официально зарегистрированный брак

- Уровень дохода или накоплений, позволяющий оформить ипотечный кредит

Наличие детей для этой программы – необязательное условие.

Также субсидию может получить одинокий родитель, если его возраст не превышает 35 лет.

Важно отметить, что у семьи должны быть средства на покупку недвижимости – это можно подтвердить справкой 2-НДФЛ или выпиской с банковского счета.

Какое жилье можно приобрести

С применением сертификата можно купить:

- Квартиру на вторичном рынке

- Квартиру в новостройке

- Готовый частный дом

Вы также сможете использовать сертификат для расходов на строительство дома или оплаты долга по ранее взятой ипотеке.

А еще нельзя купить квартиру у близких родственников.

На какую выплату рассчитывать

Семьям с детьми полагается социальная выплата в размере 35% от расчетной стоимости жилья.

Семьям без детей – 30%.

Для расчета окончательной суммы применяют нормативы – считают стоимость квадратного метра в регионе. Таким образом, в каждом конкретном случае сумма будет разная, но объем субсидии будет одинаковым.

При этом сумму выплаты считают не от цены недвижимости по договору, а от расчетной стоимости – то есть по нормативу стоимости квадратного метра, умноженному на расчетную площадь. Норматив стоимости администрация устанавливает самостоятельно.

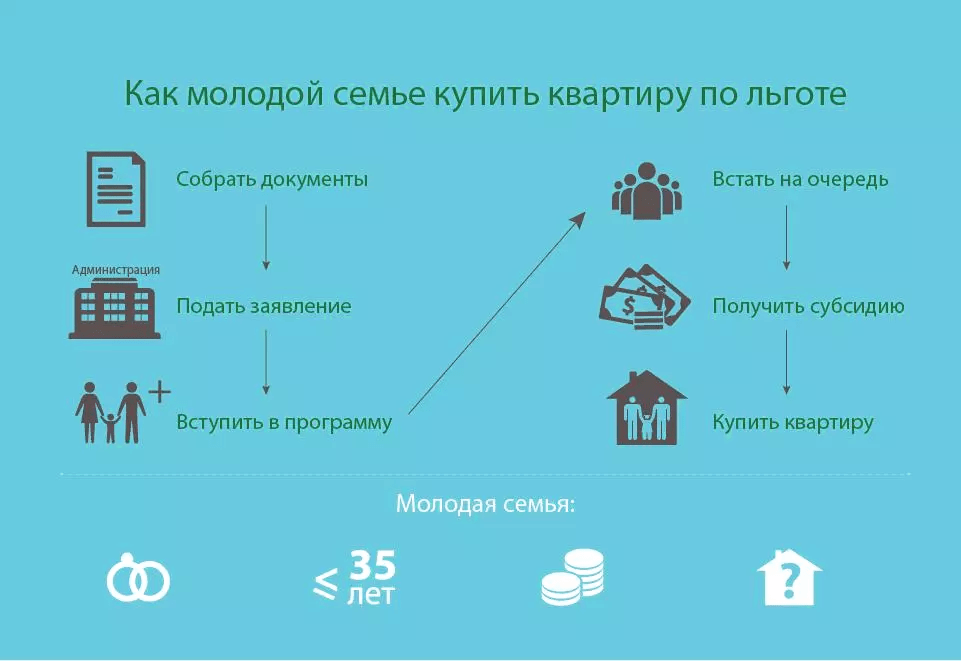

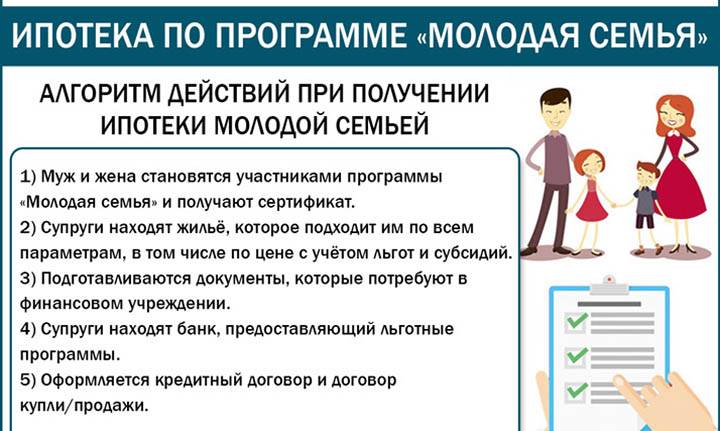

Как принять участие

Чтобы стать участником программы, необходимо встать на учет в качестве нуждающихся в улучшении жилищных условий. Сделать это нужно в том регионе, где вы собираетесь приобретать жилье – узнать порядок постановки на учет можно в администрации города или области.

Когда подойдет ваша очередь, вы получите сертификат на субсидию. После этого можно оформить сделку и передать сертификат на субсидию в банк – он самостоятельно перечислит деньги застройщику, а в договоре на покупку жилья будет указан номер сертификата.

FAQ

Признают ли мою семью нуждающейся в жилье?

Если в помещении, где вы живете сейчас, на каждого человека приходится менее учтенной нормы площади, то вашу семью могут признать нуждающейся. В каждом регионе это разная норма площади.

Обязательно ли иметь детей, чтобы воспользоваться программой?

Наличие детей не обязательно, если на субсидию претендует семья из двух супругов. Субсидию может получить одинокий родитель, если его возраст не превышает 35 лет.

Долго ли ждать очереди на получение сертификата?

Это зависит от того, сколько семей уже находится в очереди. Если за время ожидания супругам исполнилось 36 лет, то они больше не могут участвовать в программе. Лучше подать документы на участие как можно раньше.

Можно ли принять участие в программе, если уже есть ипотека?

Можно. С помощью сертификата можно оплатить остаток долга по ипотеке.

партнеры и ипотечные программы в Москве и области

БАНК ВТБ (ПАО)

Ставка

от 4.2%

Первоначальный взнос

от 10%

Ипотека для IT-специалистов

Ставка

от 4.2%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека 4,5% для семей с детьми

Ставка

от 4.5%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека 4,5% для семей с детьми по двум документам

Ставка

от 4.5%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека для семей с детьми

Ставка

от 5.2%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека для семей с детьми по двум документам

Ставка

от 5.2%

Взнос

от 15%

Срок

от 1 до 30 лет

Подробнее

Ипотека 6,5% на весь период по двум документам

Ставка

от 6.5%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека 6,5% на весь период

Ставка

от 6. 5%

5%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека с государственной поддержкой

Ставка

от 7.2%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека с государственной поддержкой по двум документам

Ставка

от 7.2%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека 8,5% +

Ставка

от 8.5%

Взнос

от 10%

Срок

1-30 лет

Подробнее

Ипотека 8,5% + по двум документам +

Ставка

от 8.5%

Взнос

от 10%

Срок

1-30 лет

Подробнее

Ипотека 8,5%

Ставка

от 8.5%

Взнос

от 10%

Срок

1-30 лет

Подробнее

Ипотека 8,5% по двум документам

Ставка

от 8.5%

Взнос

от 10%

Срок

1-30 лет

Подробнее

Ипотека по двум документам

Ставка

от 10.4%

Взнос

от 10%

Срок

1-30 лет

Подробнее

Ипотека на строящееся жилье

Ставка

от 10. 4%

4%

Взнос

от 10%

Срок

1-30 лет

Подробнее

АО «АЛЬФА-БАНК»

Ставка

от 4.5%

Первоначальный взнос

от 15%

Ипотека 4,5% для семей с детьми

Ставка

от 4.5%

Взнос

от 15%

Срок

3-20 лет

Подробнее

Ипотека 4,5% для семей с детьми по двум документам

Ставка

от 4.5%

Взнос

от 15%

Срок

3-20 лет

Подробнее

Ипотека для IT-специалистов

Ставка

от 4.8%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека 6,5% на весь период по двум документам

Ставка

от 6.5%

Взнос

от 15%

Срок

3-20 лет

Подробнее

Ипотека 6,5% на весь период

Ставка

от 6.5%

Взнос

от 15%

Срок

3-20 лет

Подробнее

Ипотека 8,5% + по двум документам

Ставка

от 8.5%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека 8,5% +

Ставка

от 8. 5%

5%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека 8,5% на готовое жилье

Ставка

от 8.5%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека 8,5% на готовое жилье по двум документам

Ставка

от 8.5%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека на строящееся жилье

Ставка

от 11.89%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека по двум документам

Ставка

от 11.89%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

ПАО Банк «ФК Открытие»

Ставка

от 4.5%

Первоначальный взнос

от 15%

Ипотека для IT-специалистов

Ставка

от 4.5%

Взнос

от 15%

Срок

3-30

Подробнее

Ипотека для семей с детьми

Ставка

от 5.5%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека для семей с детьми по двум документам

Ставка

от 5. 8%

8%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека с государственной поддержкой

Ставка

от 7.5%

Взнос

от 15%

Срок

3-30 лет

Подробнее

Ипотека с государственной поддержкой по двум документам

Ставка

от 7.8%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

ПАО «Совкомбанк»

Ставка

от 4.5%

Первоначальный взнос

от 15%

Ипотека 4,5% для семей с детьми

Ставка

от 4.5%

Взнос

от 20%

Срок

3-30 лет

Подробнее

Ипотека 4,5% для семей с детьми по двум документам

Ставка

от 4.5%

Взнос

от 20%

Срок

3-30 лет

Подробнее

Ипотека для семей с детьми

Ставка

от 5.99%

Взнос

от 20%

Срок

3-30 лет

Подробнее

Ипотека для семей с детьми по двум документам

Ставка

от 5.99%

Взнос

от 20%

Срок

3-30 лет

Подробнее

Пять лет без процентов по ипотеке для семей с детьми по двум документам

Ставка

от 6%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Пять лет без процентов по ипотеке для семей с детьми

Ставка

от 6%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Два года без процентов по ипотеке для семей с детьми

Ставка

от 6%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Два года без процентов по ипотеке для семей с детьми по двум документам

Ставка

от 6%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Три года без процентов по ипотеке для семей с детьми по двум документам

Ставка

от 6%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Три года без процентов по ипотеке для семей с детьми

Ставка

от 6%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Один год без процентов по ипотеке для семей с детьми

Ставка

от 6%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Один год без процентов по ипотеке для семей с детьми по двум документам

Ставка

от 6%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Ипотека 6,5% на весь период

Ставка

от 6. 5%

5%

Взнос

от 20%

Срок

3-30 лет

Подробнее

Ипотека 6,5% на весь период по двум документам

Ставка

от 6.5%

Взнос

от 20%

Срок

3-30 лет

Подробнее

Ипотека с государственной поддержкой

Ставка

от 7.75%

Взнос

от 20%

Срок

3-30 лет

Подробнее

Ипотека с государственной поддержкой по двум документам

Ставка

от 7.75%

Взнос

от 20%

Срок

3-30 лет

Подробнее

Пять лет без процентов по ипотеке по двум документам

Ставка

от 8%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Пять лет без процентов по ипотеке

Ставка

от 8%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Два года без процентов по ипотеке по двум документам

Ставка

от 8%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Два года без процентов по ипотеке

Ставка

от 8%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Один год без процентов по ипотеке по двум документам

Ставка

от 8%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Один год без процентов по ипотеке

Ставка

от 8%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Три года без процентов по ипотеке

Ставка

от 8%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Три года без процентов по ипотеке по двум документам

Ставка

от 8%

Взнос

от 15%

Срок

13-30 лет

Подробнее

Десять лет проценты пополам по двум документам

Ставка

от 8%

Взнос

от 20%

Срок

13-30 лет

Подробнее

Десять лет проценты пополам

Ставка

от 8%

Взнос

от 20%

Срок

13-30 лет

Подробнее

Десять лет проценты пополам для семей с детьми по двум документам

Ставка

от 8%

Взнос

от 20%

Срок

13-30 лет

Подробнее

Десять лет проценты пополам для семей с детьми

Ставка

от 8%

Взнос

от 20%

Срок

13-30 лет

Подробнее

Ипотека 8,5% на коммерческую недвижимость

Ставка

от 8. 5%

5%

Взнос

от 30%

Срок

3-30 лет

Подробнее

Ипотека на коммерческую недвижимость

Ставка

от 12.99%

Взнос

30%

Срок

3-30 лет

Подробнее

ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

Ставка

от 4.5%

Первоначальный взнос

от 15%

Ипотека 4,5% для семей с детьми

Ставка

от 4.5%

Взнос

от 30,01%

Срок

1-30 лет

Подробнее

Ипотека 4,5% для семей с детьми по двум документам

Ставка

от 4.5%

Взнос

от 30,01%

Срок

1-30 лет

Подробнее

Ипотека для IT-специалистов

Ставка

от 4.55%

Взнос

от 15,01%

Срок

от 1 до 30 лет

Подробнее

Ипотека 6,5% на весь период

Ставка

от 6.5%

Взнос

от 30,01%

Срок

1-30 лет

Подробнее

Ипотека 6,5% на весь период по двум документам

Ставка

от 6.5%

Взнос

от 30,01%

Срок

1-30 лет

Подробнее

Ипотека с государственной поддержкой

Ставка

от 7. 55%

55%

Взнос

от 15,01%

Срок

от 1 до 30 лет

Подробнее

Ипотека с государственной поддержкой по двум документам

Ставка

от 7.55%

Взнос

от 30,01%

Срок

от 1 года до 30 лет

Подробнее

Ипотека по двум документам

Ставка

от 11.3%

Взнос

от 30,01%

Срок

1-30 лет

Подробнее

Ипотека на строящееся жилье

Ставка

от 11.3%

Взнос

от 15%

Срок

от 1 до 30 лет

Подробнее

Ипотека на коммерческую недвижимость

Ставка

от 13.2%

Взнос

от 15%

Срок

от 1 до 30 лет

Подробнее

АО «БАНК ДОМ.РФ»

Ставка

от 4.5%

Первоначальный взнос

от 15%

Ипотека для IT-специалистов

Ставка

от 4.5%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека для семей с детьми

Ставка

от 5.5%

Взнос

от 15%

Срок

3-30 лет

Подробнее

Ипотека для семей с детьми по двум документам

Ставка

от 6%

Взнос

от 15%

Срок

3-30 лет

Подробнее

Ипотека с государственной поддержкой

Ставка

от 7. 5%

5%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека с государственной поддержкой по двум документам

Ставка

от 8%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Бизнес-Ипотека на коммерческую недвижимость

Ставка

от 8.5%

Взнос

от 15%

Срок

от 1 до 15 лет

Подробнее

Ипотека на строящееся жилье

Ставка

от 11.1%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека на машино-место

Ставка

от 11.1%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека на коммерческую недвижимость

Ставка

от 11.5%

Взнос

от 15%

Срок

от 1 до 15 лет

Подробнее

Ипотека по двум документам

Ставка

от 11.6%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

Ипотека на машино-место по двум документам

Ставка

от 11. 6%

6%

Взнос

от 15%

Срок

от 3 до 30 лет

Подробнее

ПАО «Промсвязьбанк»

Ставка

от 4.6%

Первоначальный взнос

от 15%

Объединенная программа военной и семейной ипотеки

Ставка

от 4.6%

Взнос

от 15%

Срок

1-25 лет

Подробнее

Военная ипотека

Ставка

от 7%

Взнос

от 15%

Срок

от 1 до 25 лет

Подробнее

БЖФ Банк по стандартам Банка ДОМ.РФ

Ставка

от 5.5%

Первоначальный взнос

от 15%

Ипотека для семей с детьми

Ставка

от 5.5%

Взнос

от 15%

Срок

3-30 лет

Подробнее

Ипотека для семей с детьми по двум документам

Ставка

от 6%

Взнос

от 15%

Срок

3-30 лет

Подробнее

Ипотека с государственной поддержкой

Ставка

от 7.2%

Взнос

от 15%

Срок

3-30 лет

Подробнее

Ипотека с государственной поддержкой по двум документам

Ставка

от 7. 7%

7%

Взнос

от 15%

Срок

3-30 лет

Подробнее

ПАО Сбербанк

Ставка

от 5.7%

Первоначальный взнос

от 15%

Ипотека для семей с детьми

Ставка

от 5.7%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека для семей с детьми по двум документам

Ставка

от 5.7%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека с государственной поддержкой

Ставка

от 7.7%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека с государственной поддержкой по двум документам

Ставка

от 7.7%

Взнос

от 15%

Срок

1-30 лет

Подробнее

Ипотека на приобретение кладовой

Ставка

от 12.7%

Взнос

от 25%

Срок

от 1 до 30 лет

Подробнее

Ипотека на приобретение кладовой по двум документам

Ставка

от 13.4%

Взнос

от 30%

Срок

от 1 до 30 лет

Подробнее

АО«Тинькофф Банк»

Ставка

от 7. 4%

4%

Первоначальный взнос

от 15%

Ипотека с государственной поддержкой

Ставка

от 7.4%

Взнос

от 15%

Срок

от 1 до 30 лет

Подробнее

Ипотека с государственной поддержкой по двум документам

Ставка

от 7.4%

Взнос

от 15%

Срок

от 1 до 30 лет

Подробнее

АКБ «Абсолют Банк» (ПАО)

Ставка

от 8%

Первоначальный взнос

от 15%

Ипотека с государственной поддержкой

Ставка

от 8%

Взнос

от 15%

Срок

1-35

Подробнее

Ипотека 8,8 на машиноместо

Ставка

от 8.8%

Взнос

от 20,01%

Срок

1-30 лет

Подробнее

Ипотека 8,8 на машиноместо по двум документам

Ставка

от 8.8%

Взнос

от 40%

Срок

1-30 лет

Подробнее

Ипотека 8,8% на коммерческую недвижимость

Ставка

от 8.8%

Взнос

от 20%

Срок

10-30 лет

Подробнее

Ипотека на строящееся жилье

Ставка

от 11. 69%

69%

Взнос

от 20%

Срок

1-30 лет

Подробнее

Ипотека на коммерческую недвижимость

Ставка

от 11.79%

Взнос

от 20%

Срок

10-30 лет

Подробнее

Ипотека на машиноместо

Ставка

от 11.79%

Взнос

от 20,01%

Срок

1-30 лет

Подробнее

Ипотека по двум документам

Ставка

от 12.69%

Взнос

от 40%

Срок

1-30 лет

Подробнее

Ипотека на машиноместо по двум документам

Ставка

от 12.79%

Взнос

от 40%

Срок

1-30 лет

Подробнее

ПАО РОСБАНК

Ставка

от 11.7%

Первоначальный взнос

от 20%

Ипотека на машиноместо

Ставка

от 11.7%

Взнос

от 20%

Срок

3-35 лет

Подробнее

Ипотека на машиноместо по двум документам

Ставка

от 12.7%

Взнос

от 20%

Срок

3-35

Подробнее

ПАО АКБ «Металлинвестбанк»

Ставка

от 12. 3%

3%

Первоначальный взнос

от 20%

Ипотека на коммерческую недвижимость по двум документам

Ставка

от 12.3%

Взнос

от 20%

Срок

от 1 до 30 лет

Подробнее

АО «Россельхозбанк»

Ставка

от 13.1%

Первоначальный взнос

от 20%

Ипотека на приобретение кладовой

Ставка

от 13.1%

Взнос

от 20%

Срок

от 1 до 10 лет

Подробнее

5 C кредита, которые должен знать каждый покупатель жилья, впервые покупающий жилье Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Мы считаем важным, чтобы вы понимали, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Конечно, предложения на нашей платформе не представляют всех финансовых продуктов, но наша цель — показать вам как можно больше отличных вариантов.

«Подождите секунду», — можете спросить вы себя. «Что?»

Пять кредитных C: символ , емкость , капитал , залог и условия . Кредиторы могут использовать все или некоторые из этих характеристик для определения вашей кредитоспособности до утверждения кредита.

Изучение этих пяти характеристик поможет вам подготовиться к одной из самых крупных инвестиций, которые вы когда-либо делали. Как? Потому что просмотр их бок о бок может помочь вам заполнить пробелы во всем, от вашей кредитной истории до размера первоначального взноса, который вам понадобится для получения желаемой ипотеки.

Как? Потому что просмотр их бок о бок может помочь вам заполнить пробелы во всем, от вашей кредитной истории до размера первоначального взноса, который вам понадобится для получения желаемой ипотеки.

Давайте рассмотрим пять критериев кредита и посмотрим, как они могут помочь вам стать более разумным покупателем жилья в первый раз.

Сколько домов я могу себе позволить? Оценить сейчас

5 кредитных баллов

- Персонаж

- Емкость

- Капитал

- Обеспечение

- Условия

Персонаж

Во времена моделей Т и мороженого всем в сообществе было проще узнать, кто является — а кто нет — клиентом с высоким уровнем риска для получения кредита. В принципе, было легче узнать, у кого было символ .

Сегодня «характер часто измеряется вашей кредитоспособностью», — говорит Бенджамин Киз, доцент кафедры недвижимости Уортонской школы Пенсильванского университета. «И кредитные баллы являются ключевым показателем».

«И кредитные баллы являются ключевым показателем».

Ваши кредитные отчеты содержат информацию о ваших кредитных счетах и транзакциях. Кредитор может просмотреть ваши кредитные отчеты, чтобы узнать, как часто вы делаете платежи вовремя и сколько счетов (кредитные карты, автокредиты, студенческие кредиты и т. д.) у вас на хорошем счету.

Кредитный рейтинг — это трехзначное число, отражающее информацию в соответствующем кредитном отчете. Знание того, что входит в ваши кредитные рейтинги и отчеты, может стать первым шагом к их улучшению, чтобы вы могли произвести хорошее впечатление на потенциальных кредиторов.

Имейте в виду, что существует несколько поставщиков, каждый из которых может использовать разные модели оценки для расчета оценок. Это означает, что ваши оценки могут отличаться в зависимости от модели и поставщика. Кроме того, в процессе андеррайтинга ипотечный кредитор, вероятно, будет использовать модель оценки, отличную от той, которая доступна на Credit Karma.

Что такое кредитный рейтинг?

Действия:- Проверьте свои кредитные отчеты и убедитесь, что вся информация является точной и актуальной. Credit Karma предлагает бесплатные кредитные отчеты от двух крупнейших бюро потребительских кредитов, TransUnion и Equifax. Вы также можете оспорить любые ошибки, которые вы найдете в своем кредитном отчете TransUnion®, с помощью инструмента Credit Karma Direct Dispute™. Если вы обнаружите ошибку в своем кредитном отчете Equifax®, вам придется подать спор напрямую в Equifax. Не забывайте, что ваш кредитор может использовать отчет, отличный от тех, которые доступны в Credit Karma, но вам все равно следует проверять наличие ошибок, чтобы получить базовое представление о том, какие проблемы могут скрываться в других отчетах.

- Проверьте свой кредитный рейтинг. В Credit Karma вы можете бесплатно получить свои кредитные баллы VantageScore 3.0 от TransUnion и Equifax. Помните, что ваш кредитор может использовать баллы, отличные от тех, которые доступны на Credit Karma.

Тем не менее, проверка ваших оценок на Credit Karma может помочь вам получить точное представление о вашем кредите.

Тем не менее, проверка ваших оценок на Credit Karma может помочь вам получить точное представление о вашем кредите. - Узнайте, как кредиторы могут классифицировать ваши баллы . Некоторые кредиторы группируют баллы по диапазонам, объясняет Киз. Если ваши оценки находятся в пределах досягаемости от более высокой (читай: менее дорогой) категории ипотечной ставки, может быть выгодно подождать и поработать над улучшением вашего кредитного здоровья, говорит Киз. В глазах кредиторов более высокий кредит может означать, что у вас меньше шансов не выполнить свои обязательства по кредиту. Если вас считают менее рискованным, это может привести к более выгодной процентной ставке.

Ваша вместимость зависит от вашей финансовой способности погасить ипотечный кредит.

«Производительность обычно измеряется доходом и занятостью, — говорит Киз.

Кредиторы могут просмотреть вашу самую последнюю федеральную налоговую декларацию, а также несколько квитанций об оплате и банковские выписки за несколько месяцев, чтобы подтвердить ваш доход.

Другим фактором, который они, вероятно, оценят в отношении вашего дохода и занятости, является ваша стабильность. Частично это связано с тем, как долго вы работаете, говорит Барри Зигас, директор по жилищной политике Американской федерации потребителей.

Эта часть информации может показаться немного неуместной, но большинство кредиторов хотят видеть доказательства того, что ваш доход стабилен и постоянен.

Кредиторы также могут посмотреть на отношение вашего долга к доходу (также известное как отношение DTI). Эта метрика помогает им оценить, какой дополнительный долг вы можете выдержать и какой кредитный риск вы представляете. Хотя ваш коэффициент DTI не является одним из ключевых факторов, используемых для расчета вашего кредитного рейтинга, он все же может оказать значительное влияние на вашу способность получить кредит.

Чтобы рассчитать коэффициент DTI, сначала сложите все свои ежемесячные долговые обязательства. (Они могут включать ваши ежемесячные платежи по кредитной карте, погашение кредита и другие финансовые обязательства, такие как алименты. ) Затем разделите сумму на ваш ежемесячный доход до вычета налогов.

) Затем разделите сумму на ваш ежемесячный доход до вычета налогов.

БЫСТРЫЕ ФАКТЫ

Идеальный коэффициент DTI для получения ипотеки

Не существует «волшебного числа», когда речь идет об идеальном коэффициенте DTI для тех, кто впервые покупает жилье. Предпочтительный диапазон зависит от кредитора, но есть некоторые общие ограничения, на которые следует обратить внимание. Бюро финансовой защиты потребителей рекомендует, чтобы DTI не превышал 43% для получения квалифицированной ипотеки. А в мае 2017 года Fannie Mae недавно повысила максимальную ставку DTI для заемщиков с 45% до 50%. Имейте в виду, однако — это макс . Мы рекомендуем стараться поддерживать коэффициент DTI ниже 43%, чтобы оставаться в безопасности.

ПоказатьСкрыть

Этапы действий- Если коэффициент DTI выше, чем хотелось бы, попробуйте его снизить. Это можно сделать двумя способами: погасить долг или увеличить свой доход.

Подумайте о том, чтобы попросить прибавку или рефинансировать свои кредиты. Для некоторых вариантом может стать подработка.

Подумайте о том, чтобы попросить прибавку или рефинансировать свои кредиты. Для некоторых вариантом может стать подработка. - Создайте здоровый сберегательный счет. Большая сумма денег или ликвидных активов может компенсировать менее привлекательный DTI, говорит Зигас.

- Ограничьте поиск домами, которые соответствуют вашим обстоятельствам и способностям , а не максимальной суммой, которую вы можете позволить себе заплатить.

- Прежде чем строить дом, подсчитайте конкретные расходы, связанные с ним . Это может включать в себя все, от ремонта и обслуживания до налогов на недвижимость, коммунальных услуг и страхования, говорит Зигас.

Сколько домов я могу себе позволить? Оценить сейчас

Капитал Капитал — это деньги, которые у вас остались после покупки дома, а также любые инвестиции, недвижимость и другие активы, которые вы могли бы довольно быстро ликвидировать.

Почему это важно: несмотря на то, что дом, вероятно, является самой крупной покупкой, которую вы когда-либо совершали, кредиторы, как правило, не хотят, чтобы вы чистили свои банковские счета, чтобы купить дом.

«Если у вас нет наличных в банке после того, как вы купили дом, вы можете оказаться в уязвимом положении», — объясняет Зигас. Даже если ваш кредитор этого не требует, денежная подушка может служить амортизатором для всего: от ремонта дома до потери работы.

Часто ипотечные кредиторы определяют ваши сбережения в виде определенного количества ипотечных платежей, которые вы имеете в банке, говорит Киз. Но конкретное число, которое они хотели бы видеть, варьируется.

Действия- Признайте, что первоначальный взнос — это только часть покупки дома. Разумно накопить как можно больше денег, чтобы с комфортом вносить будущие платежи по ипотеке и справляться с регулярными расходами на владение жильем, такими как ремонт и налоги.

- Спросите об ожидаемом резерве наличности. Когда вы проводите собеседование с потенциальными ипотечными кредиторами, спросите каждого, сколько денег на ваших банковских счетах они хотят видеть.

Залог представляет собой нечто ценное, обеспечивающее кредит. Когда вы получаете ипотечный кредит, залогом, как правило, является сам дом.

«Залог — это, по сути, то, от чего зависит кредитор в случае, если заемщик не сможет погасить кредит», — говорит Зигас.

Одна из причин, по которой кредиторы обычно требуют оценку дома (а иногда и осмотр), заключается в том, что они хотят быть уверены, что стоимость дома «поддерживает ипотеку», добавляет он.

Этап действия- При выборе залога при сравнении условий ипотеки. «Миф, в который верят многие домовладельцы, заключается в том, что они должны внести 20%», — говорит Киз. Но у Федерального жилищного управления, Fannie Mae и Freddie Mac есть программы жилищного кредита для заемщиков, которые хотят вносить менее 4%.

Но обратите внимание, что для этих программ существуют требования и квалификации, основанные на сумме кредита, первоначальном взносе и условиях собственности. А Министерство по делам ветеранов США поддерживает часть ипотечных кредитов ветеранам и их семьям, которые не требуют первоначального взноса. Имейте в виду, однако, что ипотечные кредиты с первоначальным взносом менее 20% часто сопровождаются частной ипотечной страховкой, которая является дополнительным ежемесячным расходом, добавляемым к вашей ипотеке.

Но обратите внимание, что для этих программ существуют требования и квалификации, основанные на сумме кредита, первоначальном взносе и условиях собственности. А Министерство по делам ветеранов США поддерживает часть ипотечных кредитов ветеранам и их семьям, которые не требуют первоначального взноса. Имейте в виду, однако, что ипотечные кредиты с первоначальным взносом менее 20% часто сопровождаются частной ипотечной страховкой, которая является дополнительным ежемесячным расходом, добавляемым к вашей ипотеке.

Пятый C смотрит на рынок условий , которые служат фоновой музыкой для вашей домашней покупки. В то время как остальные четыре C являются личными для вас, эта пятая C представляет собой «общую картину».

«Условия» могут включать в себя все, от процентных ставок и ипотечных ставок до стоимости жизни и количества домов на рынке в вашем районе.

Рынок недвижимости очень локален. Таким образом, это может помочь понять ситуацию со спросом и предложением в областях и ценовых диапазонах, на которые вы ориентируетесь. На «рынке покупателя», где предложение превышает спрос, у вас часто больше рычагов воздействия на сделку, потому что доступно много домов, поэтому продавцам может стать труднее. На «рынке продавца», где спрос превышает предложение, продавец может иметь преимущество.

На «рынке покупателя», где предложение превышает спрос, у вас часто больше рычагов воздействия на сделку, потому что доступно много домов, поэтому продавцам может стать труднее. На «рынке продавца», где спрос превышает предложение, продавец может иметь преимущество.

- Получить предварительное одобрение на ипотеку. Одна ошибка новичка: покупка дома и , затем подача заявки на финансирование. Вместо этого попробуйте сначала сделать покупки для финансирования. Кредитор полностью проверит вас на получение ипотечного кредита и предоставит вам предварительное одобрение на конкретную сумму кредита. Предварительное одобрение может помочь вам двигаться быстрее, когда вы найдете дом, который вы хотите. А с уже полученным предварительным одобрением вас, скорее всего, будут рассматривать как более привлекательного покупателя.

- Сравнительный магазин для лучшей ипотечной сделки. Согласно данным Бюро финансовой защиты потребителей, около 77% покупателей жилья обращаются только к одному кредитору.

По словам Киз, если покупка часто стоит шестизначную сумму, «стоит сделать несколько покупок, чтобы убедиться, что вы получаете максимально выгодную цену».

По словам Киз, если покупка часто стоит шестизначную сумму, «стоит сделать несколько покупок, чтобы убедиться, что вы получаете максимально выгодную цену».

Если вы действительно хотите присмотреться к ценам, изучите различные источники кредитования, включая крупные и независимые банки, кредитные союзы и ипотечные компании. Затем спросите, какие виды ипотеки они могут предложить. И составьте список покупок для важных для вас тем для обсуждения, таких как ставки, залог, резервы капитала, DTI и требования к кредитному рейтингу.

В конечном счете, пять С кредита сводятся к шестому С: уверенность . А именно, уверенность кредитора, «что вы можете выплатить свой долг», — говорит Зигас.

Но знание пяти достоинств также может придать вам уверенности в себе в критический момент. (Что-то вроде экзаменационных вопросов заранее для большого теста.) Вы можете использовать их, чтобы помочь себе подготовиться, совершать покупки с умом и выбирать дом и ипотеку, которые лучше всего подходят для вашей жизни и ваших финансов.

Сколько домов я могу себе позволить? Оценить сейчас

Ставки по ипотеке по месту жительства

Ставки по ипотеке или рефинансированию зависят от различных факторов, в том числе от места вашего проживания. Чтобы лучше понять, на какие ставки вы можете претендовать, в том числе какая средняя ставка по ипотеке или рефинансированию в вашем регионе, ознакомьтесь с ставками по ипотеке и ставками рефинансирования по ипотеке на торговых площадках Credit Karma, а также с нашими последними руководствами по штатам.

Сравните стоимость жизни в двух городахНаш калькулятор стоимости жизни поможет вам узнать, сколько будет стоить жизнь в новом городе по сравнению с вашим нынешним городом, чтобы вы могли принять обоснованное решение о своих финансах. .

Лучшие страховые компании по ипотечной защите 2023 года

Мы самостоятельно оцениваем все рекомендуемые товары и услуги. Если вы нажмете на предоставленные нами ссылки, мы можем получить компенсацию. Узнать больше.

Если вы нажмете на предоставленные нами ссылки, мы можем получить компенсацию. Узнать больше.

Страхование жизни — важный финансовый продукт, который может защитить вашу семью, если с вами что-то случится. Одним из самых важных соображений при покупке страхования жизни и расчете необходимого покрытия является ваша ипотека.

Ипотечное страхование — это срочный полис, который обеспечивает снижение покрытия по мере снижения стоимости ипотеки с течением времени. В то время как продукты страхования ипотечной защиты были доступны не так давно, они постепенно вытеснялись перевозчиками, потому что большинство людей не остаются в одном и том же доме в течение 30 лет или в какой-то момент времени они рефинансируют. Вместо этого имеет смысл приобрести срочную страховку жизни, которая может защитить вашу семью в ваше отсутствие, включая погашение ипотечного кредита за ваш дом.

Чтобы выбрать наши лучшие предложения, мы исследовали 13 страховых компаний по ряду категорий, которые важны для заемщиков, включая доступность, характеристики и преимущества продуктов, а также рейтинги третьих сторон от авторитетных компаний, таких как J. D. Power и A.M. Лучший.

D. Power и A.M. Лучший.

Лучшие страховые компании по ипотечной защите 2023 года

- Лучший результат: Совхоз

- Лучшее для молодых семей: Баннер Жизнь

- Лучший для ветеранов: СШАА

- Лучший для 15-летней ипотеки: по всей стране

- Лучший для обратной ипотеки: Защитный

Лучшее страхование ипотечной защиты

Лучшее страхование ипотечной защиты

- Наш лучший выбор

- Совхоз

- Баннер Жизнь

- СШАА

- по всей стране

- Защитный

- Подробнее (2)

Сравните лучшую ипотечную страховку

Окончательный вердикт

Часто задаваемые вопросы

Какова средняя стоимость страхования ипотечной защиты?

Важно ли ипотечное страхование?

Может ли пенсионер получить ипотечную страховку?

Методология

Лучший в целом : Совхоз

Совхоз

- Стоимость: Около 35 долларов США в месяц

- Доступность: Все штаты, кроме Массачусетса, Нью-Йорка и Висконсина

- Онлайн-консультации: Да

Получить предложение

Почему мы выбрали его

Наш выбор в качестве лучшей страховой компании по страхованию жизни для ипотечных кредитов — это State Farm, которая предлагает вернуть ваши взносы за десятилетия, если вам не понадобится ваш полис.

Плюсы и минусы

Плюсы

Рейтинг лучших потребителей

Возврат предложенной премии

Доступны котировки онлайн

Минусы

Необходимо покупать через агента

Доступно не во всех штатах

Ограниченный срок действия

Обзор

Отсутствие необходимости фактически использовать страховое покрытие жизни, очевидно, является хорошей проблемой. Тем не менее, если вы платили страховые взносы в течение десятилетий только для того, чтобы срок действия вашего полиса истек, было бы неплохо в конце концов вернуть немного этих денег.

В дополнение к полному и универсальному пожизненному страхованию State Farm предлагает 20- и 30-летнее страхование с гарантией возврата денег. Функция возврата премиум-класса означает, что вы можете вернуть все деньги, которые вы заплатили за свой полис, если в конце срока вы внесли запланированные платежи вовремя и вам не нужно было использовать какое-либо покрытие или льготы.

Вам нужно будет работать с агентом, чтобы купить полис; медицинские осмотры требуются для большинства заявителей. По данным онлайн-генератора котировок, 33-летняя здоровая женщина может купить 500 000 долларов в виде 30-летнего страхового покрытия от State Farm примерно за 35 долларов в месяц. Сюда не входят какие-либо дополнительные страховки, такие как отказ от страховых взносов по инвалидности, защита детей или супругов, а также выборочное страхование на срок.

JD Power поставила State Farm на первое место в своем исследовании по страхованию жизни в США за 2021 год, в котором учитываются такие факторы, как удовлетворенность потребителей и обслуживание клиентов. State Farm также имеет рейтинг финансовой устойчивости A++ (Superior) от AM Best.

Прочитайте наш полный обзор State Farm Life Insurance.

Лучшее для молодых семей : Баннер Жизнь

Баннер Лайф

- Стоимость: Около 27 долларов США в месяц

- Доступность: Все штаты, кроме Нью-Йорка

- Онлайн-консультации: Да

Получить предложение

Почему мы выбрали его

Для молодых семей, с финансовыми проблемами, которые включают новые ипотечные кредиты, маленьких детей и даже будущих младенцев, срочное страхование через Banner Life может обеспечить до 40 лет надежной ипотечной защиты, заслужив наше признание в этой категории.

Плюсы и минусы

Плюсы

Срок действия полисов до 40 лет

Доступен почти во всех штатах

Предлагается страховое покрытие до 10 миллионов долларов

Дополнительные условия до 20 лет

Доступен предпочтительный андеррайтинг даже при наличии медицинского или табачного анамнеза

Обзор

Banner Life предлагает страхование жизни на сумму до 10 миллионов долларов на срок до 40 лет с возможностью добавления дополнительного 20-летнего срока, который может дополнительно защитить вашу семью, пока дети не вырастут или дом не будет выплачен. Это позволяет учитывать как краткосрочные, так и долгосрочные финансовые проблемы с помощью одной политики.

Banner Life предоставляет как срочные, так и универсальные пожизненные полисы, но не пожизненное покрытие. Предлагается преобразование срока в постоянное, а также такие наездники, как отказ от премии, ускоренное пособие по смерти и покрытие для детей. Кандидаты могут претендовать на привилегированный андеррайтинг даже с историей употребления табака, определенными медицинскими проблемами или семейным анамнезом рака. Вы можете получить котировки термина онлайн, но вам нужно будет работать с агентом, чтобы фактически купить вашу политику. Мы обнаружили, что здоровая 33-летняя женщина из Вирджинии может защитить ипотечный кредит своей семьи, предоставив 500 000 долларов США на 30 лет за чуть более 27 долларов в месяц. Также обратите внимание, что $90 годовая плата за полис будет добавлена к вашей стоимости.

Кандидаты могут претендовать на привилегированный андеррайтинг даже с историей употребления табака, определенными медицинскими проблемами или семейным анамнезом рака. Вы можете получить котировки термина онлайн, но вам нужно будет работать с агентом, чтобы фактически купить вашу политику. Мы обнаружили, что здоровая 33-летняя женщина из Вирджинии может защитить ипотечный кредит своей семьи, предоставив 500 000 долларов США на 30 лет за чуть более 27 долларов в месяц. Также обратите внимание, что $90 годовая плата за полис будет добавлена к вашей стоимости.

Этот перевозчик поддерживается Legal & General, который имеет более чем 185-летний опыт работы и имеет рейтинг A + (Superior) от AM Best. Полисы доступны в 49 штатах и округе Колумбия. В Нью-Йорке полисы срочной жизни доступны через дочернюю компанию William Penn Life Insurance.

Прочтите наш полный обзор Banner Life Insurance.

Лучшее для ветеранов : СШАА

СШААА

- Стоимость: Около $31/месяц

- Доступность: По всей стране

- Онлайн котировки: Да

Получить предложение

Почему мы выбрали его

Ветераны вооруженных сил и их семьи, имеющие право на участие в программе, могут приобрести страховку жизни в USAA, ведущем перевозчике, который предлагает широкий спектр вариантов покрытия и защиты, которые можно приобрести в Интернете.

Плюсы и минусы

Плюсы

Срочное, полное и универсальное страхование жизни

Выходящие на пенсию ветераны могут заменить SGLI и зафиксировать страховые взносы

Много терминов и райдеров на выбор

Доступно во всех 50 штатах

Добавление или преобразование покрытия по мере необходимости

Обзор

Этот военный USAA предоставляет ряд финансовых услуг и продуктов с 1922 года, включая банковские услуги, кредиты и кредитные карты, а также предлагает первоклассное страхование жизни для краткосрочных и долгосрочных потребностей. Чтобы купить страховку жизни в USAA, вам необходимо стать ее участником. Оператор предлагает срочные, полные и универсальные пожизненные политики, каждая из которых обеспечивает преимущества при развертывании или прекращении обслуживания (например, блокировка премий для замены преимуществ SGLI).

Срочные полисы рассчитаны на 10, 15, 20, 25 и 30 лет и впоследствии могут быть преобразованы в постоянные. Райдеры включают покрытие для ваших детей и тяжелых травм во время военной службы.

Райдеры включают покрытие для ваших детей и тяжелых травм во время военной службы.

Вы также можете добавить дополнительное покрытие после определенных жизненных событий, таких как рождение ребенка, свадьба или покупка дома. Это означает, что если вы переезжаете и покупаете более дорогой дом, вы можете увеличить страховое покрытие жизни, чтобы защитить эту более крупную ипотеку. Онлайн-котировки доступны как онлайн, так и через мобильное приложение компании. Нам предложили 31 доллар в месяц за полис сроком на 30 лет на 500 000 долларов для здоровой 33-летней женщины. Однако, чтобы купить полис, вам необходимо стать участником и пройти медицинский осмотр.

USAA имеет рейтинг A++ (Superior) от AM Best, который является максимально возможным рейтингом финансовой устойчивости.

Прочтите наш полный обзор USAA Life Insurance Review.

Лучшее для 15-летней ипотеки : по всей стране

По всей стране

- Стоимость: Около 16 долларов в месяц

- Доступность: По всей стране

- Онлайн котировки: Да

Получить предложение

Почему мы выбрали его

Мы выбрали Nationwide в качестве нашего любимого перевозчика для защиты вашей 15-летней ипотеки, поскольку они предлагают доступную и надежную защиту с преобразованием срока в постоянную в любое время в течение срока действия полиса.

Плюсы и минусы

Плюсы

Срочное, полное, универсальное и переменное страхование жизни

Переход на постоянное страхование в любое время без медицинского осмотра

Доступны котировки онлайн

Обзор

Держатели полисов по всей стране имеют возможность преобразовать свое покрытие в постоянное страхование жизни в любое время до истечения срока их действия (до 65 лет). Это означает, что вы можете купить более дешевый полис, который защитит вашу ипотеку, особенно если у вас более короткий срок кредита, например 15 лет. По истечении этого периода вы можете преобразовать свое страхование жизни в постоянный полис, который соответствует новым потребностям вашей семьи, или вы можете сохранить свое временное покрытие до истечения срока его действия. Во многих случаях для конвертации не требуется дополнительное медицинское обследование.

Предлагаются котировки онлайн; однако, несмотря на то, что временное покрытие доступно на 10, 15, 20 и 30 лет, вы можете получить цены только на 10, 20 или 30 лет (а не на 15). Кроме того, вам нужно будет работать с консультантом, чтобы фактически приобрести вашу политику. Медицинские осмотры могут потребоваться для некоторых заявителей. Здоровая 33-летняя женщина может купить 500 000 долларов в виде пожизненной страховки на 15 лет по курсу около 16 долларов в месяц через Nationwide. Необязательные дополнительные услуги включают в себя ускоренное пособие в связи со смертью, отказ от страховых взносов и, конечно же, возможность преобразовать страховое покрытие в любое время до истечения срока (максимальный возраст 65 лет).

Кроме того, вам нужно будет работать с консультантом, чтобы фактически приобрести вашу политику. Медицинские осмотры могут потребоваться для некоторых заявителей. Здоровая 33-летняя женщина может купить 500 000 долларов в виде пожизненной страховки на 15 лет по курсу около 16 долларов в месяц через Nationwide. Необязательные дополнительные услуги включают в себя ускоренное пособие в связи со смертью, отказ от страховых взносов и, конечно же, возможность преобразовать страховое покрытие в любое время до истечения срока (максимальный возраст 65 лет).

Nationwide предоставляет страховое покрытие более 90 лет и работает по всей стране. Компания имеет рейтинг финансовой устойчивости A+ от AM Best и заняла второе место в исследовании J.D. Power по страхованию жизни в США за 2021 год.

Лучшее для обратной ипотеки : Защитный

Защитный

- Стоимость: Около $91/месяц

- Доступность: По всей стране

- Онлайн котировки: Да

Получить предложение

Почему мы выбрали его

Protective получает нашу высшую награду за лучшее страхование ипотечной защиты для обратных ипотечных кредитов, потому что этот перевозчик упрощает для пожилых заявителей покупку необходимой им временной защиты по доступным ценам и с полезными функциями.

Плюсы и минусы

Плюсы

Подайте заявление онлайн на срок до 20 лет, если вам 65 лет и меньше

Пособия по неизлечимой болезни и ускоренной смерти бесплатно

Возможность преобразования в постоянное покрытие

Дополнительные привилегии и пассажиры

Доступно даже для пожилых заявителей

Обзор

Чтобы взять обратную ипотеку, среди прочих требований домовладельцы должны быть не моложе 62 лет. Это означает, что если вы хотите купить страхование жизни в качестве инструмента защиты ипотеки, вы, вероятно, являетесь пожилым заявителем, который действительно может ограничить доступные вам варианты и цены.

Protective предлагает покрытие от 100 000 до 50 миллионов долларов на срок от 10 до 40 лет. Независимо от того, насколько велика ваша обратная ипотека, вы можете составить правильный полис страхования жизни.

Заявители в возрасте 65 лет и младше могут подавать онлайн-заявки на срок до 20 лет (до 62 лет, если вы употребляете табак). Хотя вы можете получить расценки и подать заявку онлайн, просто обратите внимание, что вам нужно будет согласовать покрытие с агентом по телефону. Для совершения покупки также потребуется медицинский осмотр.

Хотя вы можете получить расценки и подать заявку онлайн, просто обратите внимание, что вам нужно будет согласовать покрытие с агентом по телефону. Для совершения покупки также потребуется медицинский осмотр.

Срочные полисы можно преобразовать в постоянное покрытие без необходимости нового медицинского осмотра. Защита, такая как неизлечимая болезнь или ускоренная смерть, включена без дополнительных затрат. Дополнительные средства защиты включают ребенка-райдера.

Пожизненные полисы с защитным сроком для пожилых заявителей являются одними из самых доступных, которые мы нашли. Например, 62-летняя женщина может купить 15-летнее покрытие на 300 000 долларов всего за 91 доллар в месяц, что примерно вдвое меньше, чем нам предлагали некоторые другие перевозчики в этом списке.

Прочтите наш полный обзор страхования жизни.

Сравните лучшее страхование по ипотеке

| Компания | Стоимость | Наличие | Онлайн котировки |

|---|---|---|---|

| Совхоз Лучший результат | Около 35 долларов США в месяц | Все штаты, кроме Массачусетса, Нью-Йорка и Висконсина | Да |

| Banner Life Best for Young Families | Около 27 долларов в месяц | Все штаты, кроме Нью-Йорка | Да |

| USAA Лучший для ветеранов | Около 31 доллара в месяц | По всей стране | Да |

| По всей стране Лучший для 15-летней ипотеки | Около 16 долларов в месяц | По всей стране | Да |

| Защитный Лучший для обратной ипотеки | Около 91 доллара в месяц | По всей стране | Да |

Окончательный вердикт

Если цель состоит в том, чтобы защитить вашу ипотеку, трудно ошибиться с политикой, которая предлагает вернуть взносы, которые вы заплатили, если вам никогда не понадобится ваш полис. State Farm — наш лучший выбор, потому что он обеспечивает именно это. Это беспроигрышная ситуация. Если вам нужен полис, он у вас есть, но если вы погасите ипотечный кредит, ни разу не воспользовавшись полисом, вы получите возврат страховых взносов за годы.

State Farm — наш лучший выбор, потому что он обеспечивает именно это. Это беспроигрышная ситуация. Если вам нужен полис, он у вас есть, но если вы погасите ипотечный кредит, ни разу не воспользовавшись полисом, вы получите возврат страховых взносов за годы.

Фактическое страхование ипотечной защиты встречается редко, поэтому, если вы ищете пожизненный срок для обеспечения эквивалентного покрытия, State Farm имеет репутацию и страховые предложения, которые являются хорошим вариантом для большинства домовладельцев.

Часто задаваемые вопросы

Какова средняя стоимость страхования ипотечной защиты?

Многочисленные переменные могут повлиять на то, сколько будет стоить страхование, но мы обнаружили, что при срочном страховом покрытии в размере от 300 000 до 500 000 долларов на 30 лет здоровая женщина в возрасте около 30 лет может рассчитывать платить от 16 до 35 долларов в месяц.

Важно ли ипотечное страхование?

Это зависит от вашей личной ситуации. Например, если у вас есть полис срочной жизни, это, вероятно, обеспечит достаточное покрытие для вашей семьи, чтобы выплатить ипотеку, если с вами что-то случится. Таким образом, в этом случае ипотечное страхование может быть ненужным.

Например, если у вас есть полис срочной жизни, это, вероятно, обеспечит достаточное покрытие для вашей семьи, чтобы выплатить ипотеку, если с вами что-то случится. Таким образом, в этом случае ипотечное страхование может быть ненужным.

Может ли пожилой гражданин получить ипотечную страховку?

Любой человек, независимо от возраста, сегодня практически не может найти страхование ипотечной защиты, по крайней мере, в качестве отдельного полиса. Некоторые компании по страхованию жизни могут предлагать ипотечную защиту в качестве дополнительной опции к полисам страхования жизни, но это очень редко.

Методология

При составлении этого списка вариантов страхования ипотечной защиты мы рассмотрели 13 лучших компаний по срочному страхованию жизни. Как и ваша ипотека, срочные полисы действуют в течение определенного периода времени и являются более доступным вариантом, чем постоянные полисы, поэтому срок — это наш рекомендуемый вариант покрытия для ипотечного спокойствия.

Чтобы выбрать наши лучшие варианты, мы учитывали такие факторы, как доступность, характеристики продукта, а также как включенные, так и дополнительные преимущества. Мы сравнили цены, а также оценили удовлетворенность потребителей и сторонние отраслевые рейтинги, чтобы определить, какие операторы связи могут предложить вам наиболее надежное, доступное и многофункциональное покрытие.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Совхоз. «Защита и возврат наличных — это возврат полиса срочного страхования жизни премиум-класса».

JD Power. «Исследование страхования жизни в США за 2021 год».

утра Лучший. «AM Best подтверждает кредитные рейтинги Совхозной взаимной автомобильной страховой компании и большинства ее дочерних компаний».

Юридические и общие вопросы. «Что такое срочное страхование жизни?»

Юридические и общие вопросы. «История юридической и общей Америки».

утра Лучший. «AM Best подтверждает кредитные рейтинги Legal & General Group Pic и ее дочерних компаний».

СШАА. «О USAA».

СШАА. «Что такое срочное страхование жизни?»

утра Лучший. «AM Best подтверждает кредитные рейтинги автомобильной ассоциации United Services, ее дочерних компаний и USAA Capital Corporation».

По всей стране. «Срочное страхование жизни».

утра Лучший. «AM Best подтверждает кредитные рейтинги Национальной компании взаимного страхования и ее ключевых операционных дочерних компаний».

Тем не менее, проверка ваших оценок на Credit Karma может помочь вам получить точное представление о вашем кредите.

Тем не менее, проверка ваших оценок на Credit Karma может помочь вам получить точное представление о вашем кредите. Подумайте о том, чтобы попросить прибавку или рефинансировать свои кредиты. Для некоторых вариантом может стать подработка.

Подумайте о том, чтобы попросить прибавку или рефинансировать свои кредиты. Для некоторых вариантом может стать подработка.

Но обратите внимание, что для этих программ существуют требования и квалификации, основанные на сумме кредита, первоначальном взносе и условиях собственности. А Министерство по делам ветеранов США поддерживает часть ипотечных кредитов ветеранам и их семьям, которые не требуют первоначального взноса. Имейте в виду, однако, что ипотечные кредиты с первоначальным взносом менее 20% часто сопровождаются частной ипотечной страховкой, которая является дополнительным ежемесячным расходом, добавляемым к вашей ипотеке.

Но обратите внимание, что для этих программ существуют требования и квалификации, основанные на сумме кредита, первоначальном взносе и условиях собственности. А Министерство по делам ветеранов США поддерживает часть ипотечных кредитов ветеранам и их семьям, которые не требуют первоначального взноса. Имейте в виду, однако, что ипотечные кредиты с первоначальным взносом менее 20% часто сопровождаются частной ипотечной страховкой, которая является дополнительным ежемесячным расходом, добавляемым к вашей ипотеке. По словам Киз, если покупка часто стоит шестизначную сумму, «стоит сделать несколько покупок, чтобы убедиться, что вы получаете максимально выгодную цену».

По словам Киз, если покупка часто стоит шестизначную сумму, «стоит сделать несколько покупок, чтобы убедиться, что вы получаете максимально выгодную цену».