R-Style Softlab | Получение данных из ЕГРЮЛ через СМЭВ

Кристина Свиридова, ведущий аналитик проекта «Расчетный банк v. 5.5» департамента банковского ПО RS-Bank, R-Style Softlab

На сайте Федеральной налоговой службы (ФНС) в мае 2015 года появилась новость: «Банкам предоставлен доступ к выпискам ЕГРЮЛ и ЕГРИП в СМЭВ». Что этот странный набор букв означает? Да то, что теперь есть отличная возможность получать данные из Единых государственных реестров юридических лиц и индивидуальных предпринимателей (ЕГРЮЛ и ЕГРИП) в автоматическом режиме.

Для банков возможность получения данных из ЕГРЮЛ/ЕГРИП очень важна, поскольку позволяет ускорить идентификацию клиентов и сделать этот процесс более качественным, а также значительно сократить бумажный документооборот.

Стремясь облегчить работу кредитных учреждений, компания R-Style Softlab разработала в АБС RS-Bank v. 5.5 специальную функциональность, которая призвана решить эту задачу.

Алгоритм информационного обмена

Подключение информационных систем происходит через систему межведомственного электронного взаимодействия (СМЭВ), которая всем нам хорошо известна.

Взаимодействие с ФНС через СМЭВ осуществляется в асинхронном режиме следующим образом.

- Кредитная организация (КО) формирует запрос на получение сведений.

- ФНС отправляет квитанцию о приеме/неприеме запроса КО.

- Через какое-то время КО отправляет запрос на получение ответа от ФНС.

- ФНС присылает в банк либо квитанцию о неготовности ответа, либо запрашиваемые сведения из ЕГРЮЛ/ЕГРИП.

Реализация в RS-Bank v. 5.5

В RS-Bank v. 5.5 функциональность для получения сведений из ЕГРЮЛ/ЕГРИП включает в себя следующие операции:

- формирование запросов на получение кратких сведений о юридическом лице или индивидуальном предпринимателе:

- получение ответов от ФНС;

- регистрация запросов и ответов в журнале;

- просмотр полученной информации и визуальное сравнение с уже имеющими в АБС данными клиента.

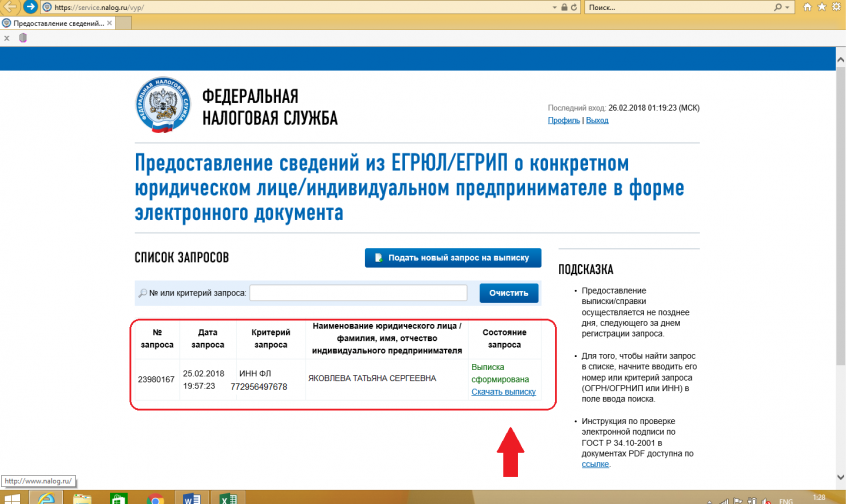

Сформировать запрос пользователь может абсолютно в любой момент — соответствующая процедура вызывается из любого списка субъектов (рис. 1). Но не следует забывать, что запросы отправляются только по субъектам — юридическим лицам и индивидуальным предпринимателям.

Рис. 1. Вызов процедуры из списков субъектов

Причем запрос может быть составлен как по одному клиенту, так и сразу по нескольким (рис. 2).

Рис. 2. Формирование запроса по нескольким клиентам

Предусмотрена возможность и массовой проверки всех клиентов банка (рис. 3).

Рис. 3. Отдельная процедура проверки по ЕГРЮЛ/ЕГРИП

Запросы и ответы обязательно фиксируются в журнале регистрации сообщений. Он работает в двух режимах: как список сообщений и как список полученных файлов.

Список сообщений содержит общие данные, тип запроса и, обязательно, статус сообщения (рис. 4). Ячейки журнала имеют разную раскраску — в зависимости от статуса сообщения. Так, красным цветом выделены сообщения, которые не были приняты сервисом из-за какой-либо ошибки и нуждаются в повторной отправке, а желтым — те, что требуют обновления статуса (то есть сообщения, для которых необходимо сформировать дополнительный запрос на получение результата проверки данных). Такая цветовая дифференциация упрощает отслеживание состояния сообщений.

Так, красным цветом выделены сообщения, которые не были приняты сервисом из-за какой-либо ошибки и нуждаются в повторной отправке, а желтым — те, что требуют обновления статуса (то есть сообщения, для которых необходимо сформировать дополнительный запрос на получение результата проверки данных). Такая цветовая дифференциация упрощает отслеживание состояния сообщений.

Рис. 4. Журнал регистрации. Список сообщений

Список полученных ответов содержит информацию о виде файла, дате загрузке и т.д. Каждый загруженный файл влияет на статус сообщения в журнале, так что пользователь всегда будет в курсе происходящих событий (рис. 5).

Рис. 5. Журнал регистрации. Список ответов

Зная о периодической недоступности серверов СМЭВ, мы реализовали возможность повторной отправки запросов по ЕГРЮЛ. Таким образом, если при отправке произошел сбой или сервер СМЭВ оказался недоступен, можно просто позже послать запрос еще раз, а не формировать запрос повторно.

Ну и, конечно же, была предусмотрена возможность просматривать полученные данные (рис. 6).

6).

Рис. 6. Отчет о полученных данных

Просмотр организован через отчет, а его форма напоминает анкету клиента. При этом в системе одновременно отображаются и данные из карточки субъекта, и данные из реестра. Это позволяет сравнить имеющиеся в банке сведения о субъекте с информацией, предоставленной ФНС по запросу.

Что дальше?

На текущий момент в системе реализован запрос кратких сведений из ЕГРЮЛ/ЕГРИП — это самая необходимая и востребованная функциональность. Однако останавливаться на достигнутом еще рано. В представленных ФНС форматах обмена описаны запросы полных сведений и ответы с выпиской по клиенту. В ближайших планах компании — реализовать эту часть обмена, а также возможность обновлять анкету субъекта на основании полученных данных.

Сегодня новая функциональность доступна каждому нашему клиенту. Обновляйте систему до актуального патча и получайте сведения по клиентам из государственных реестров юрлиц и индивидуальных предпринимателей в автоматическом режиме!

Ознакомительный период действует до 1 марта 2016 г.

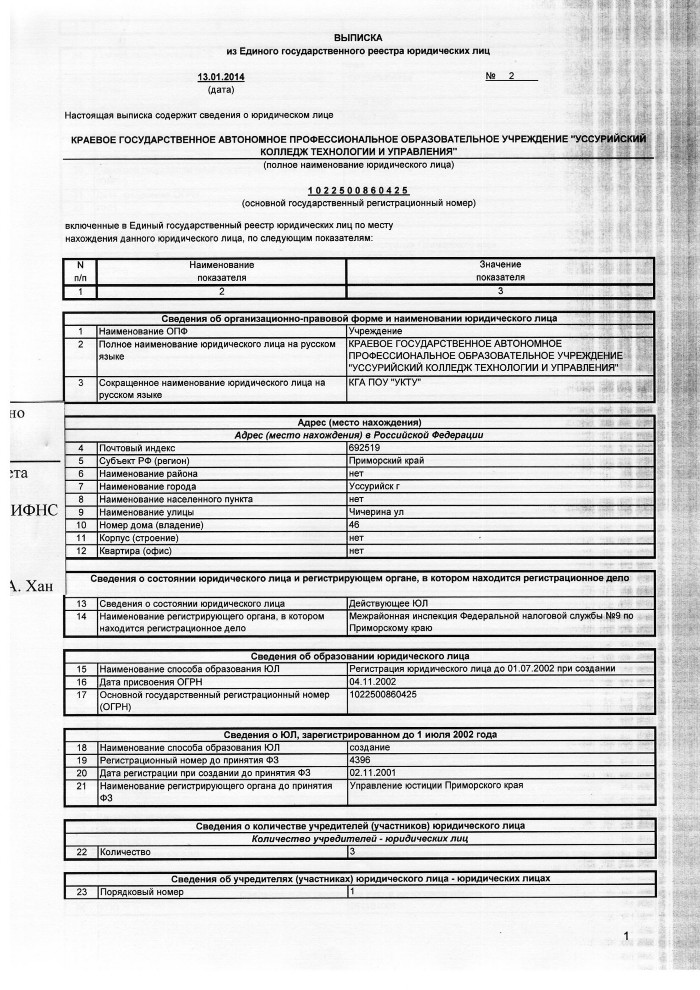

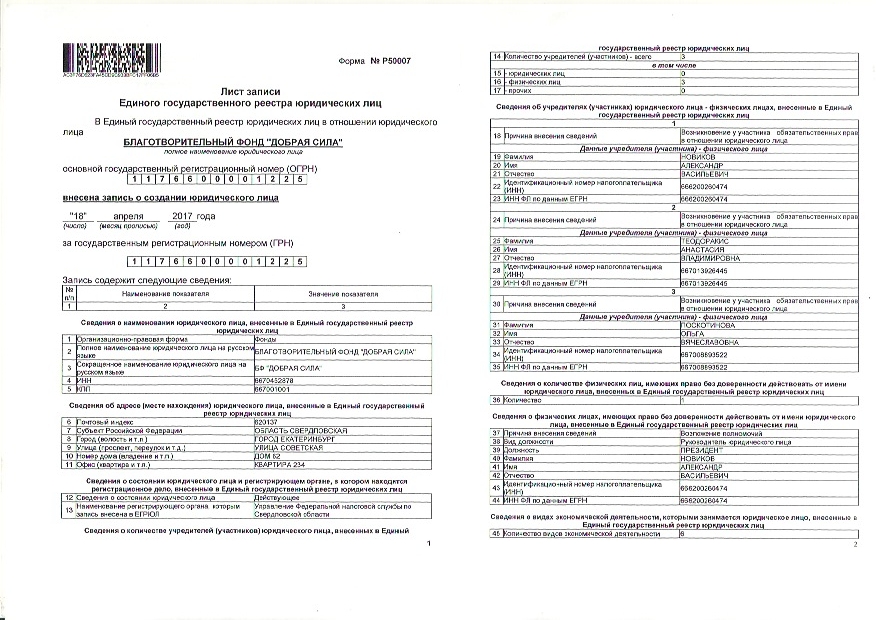

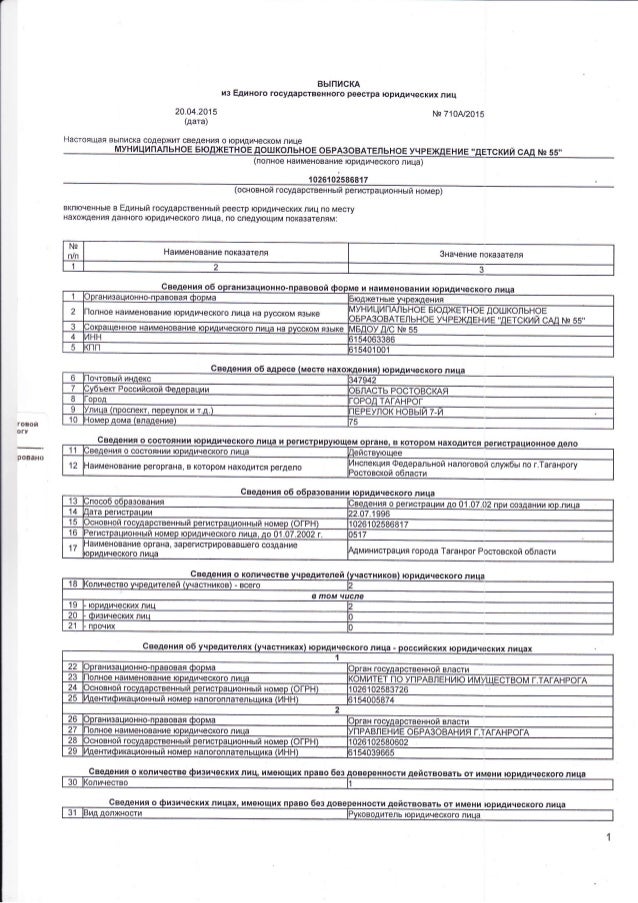

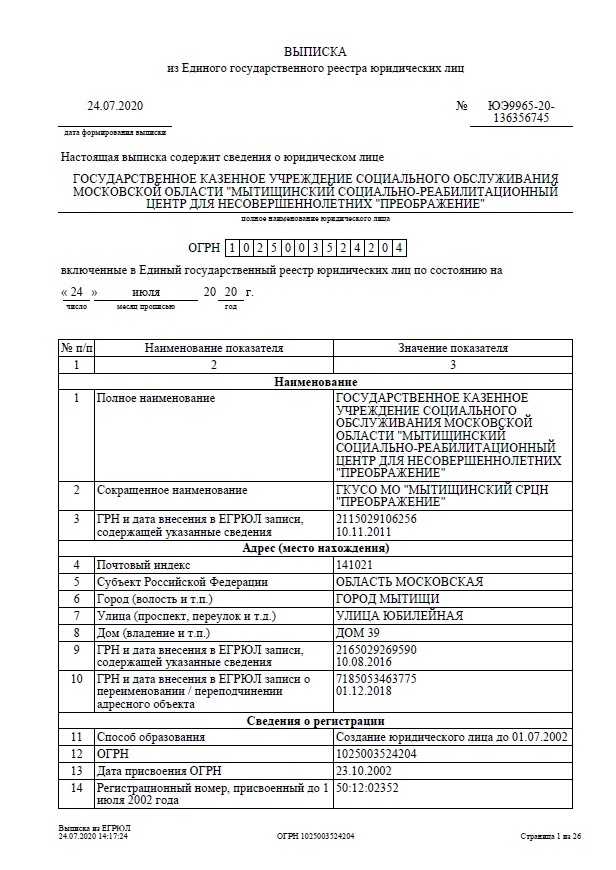

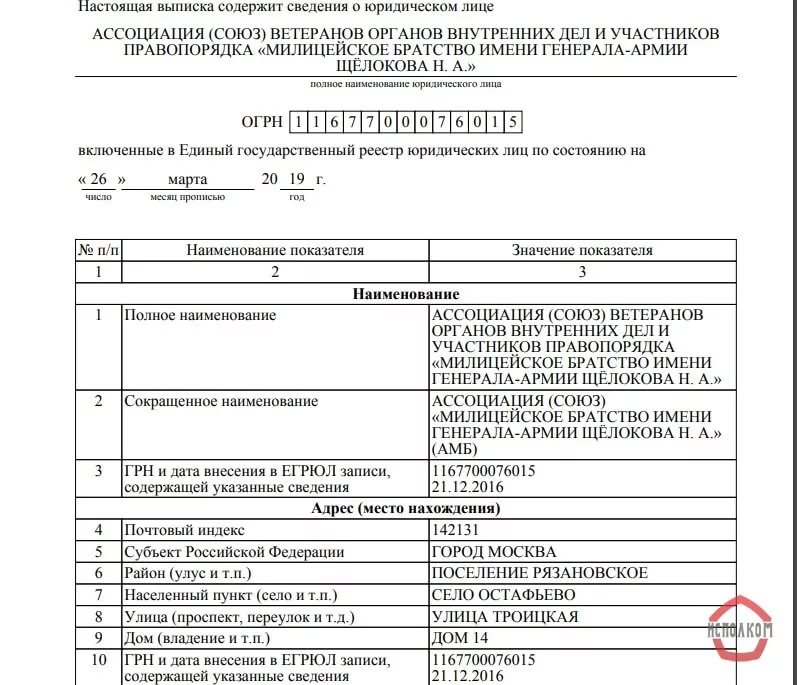

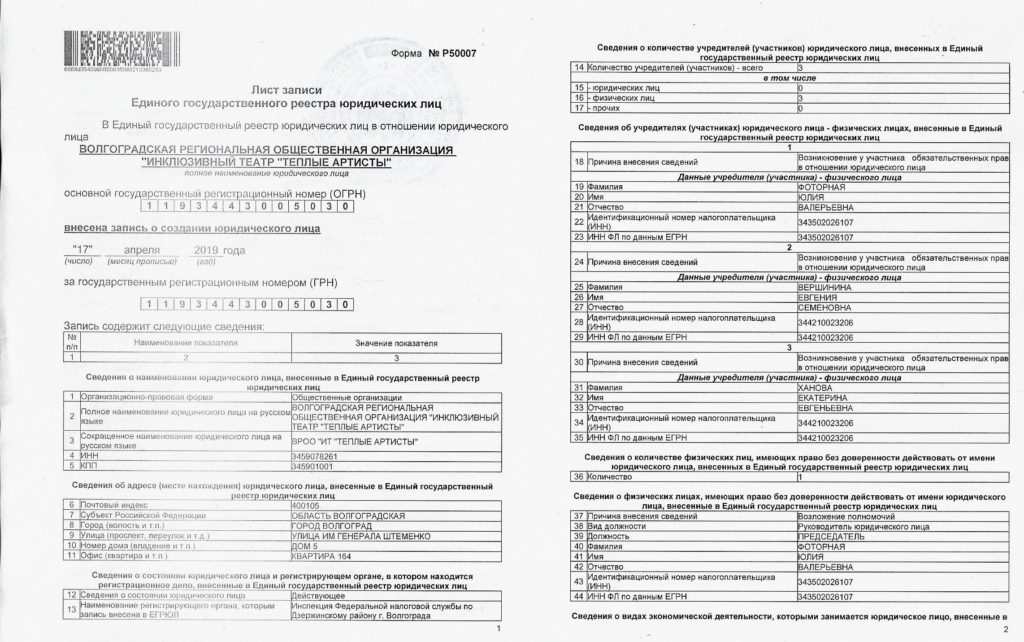

с электронной подписью, с печатью

Если в процессе ведения хозяйственной деятельности кому-то понадобится информация о сторонней организации, или вдруг возникнет необходимость подтвердить собственное существование и благонадежность, то обращаться надо к реестрам ЕГРЮЛ.

Формирование данной информационной базы находится в юрисдикции ФНС. Поэтому самый короткий путь получения выписки ЕГРЮЛ – обращение в налоговую. И цель данной статьи — рассказать вам в подробностях о правилах формирования запроса в налоговую инспекцию на заказ выписки из ЕГРЮЛ бесплатно и на оплачиваемой основе.

Можно ли получить выписку из ЕГРЮЛ в налоговой

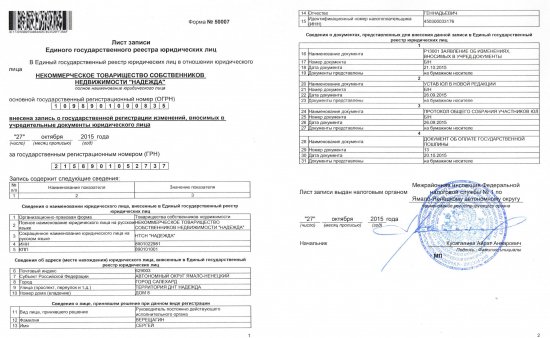

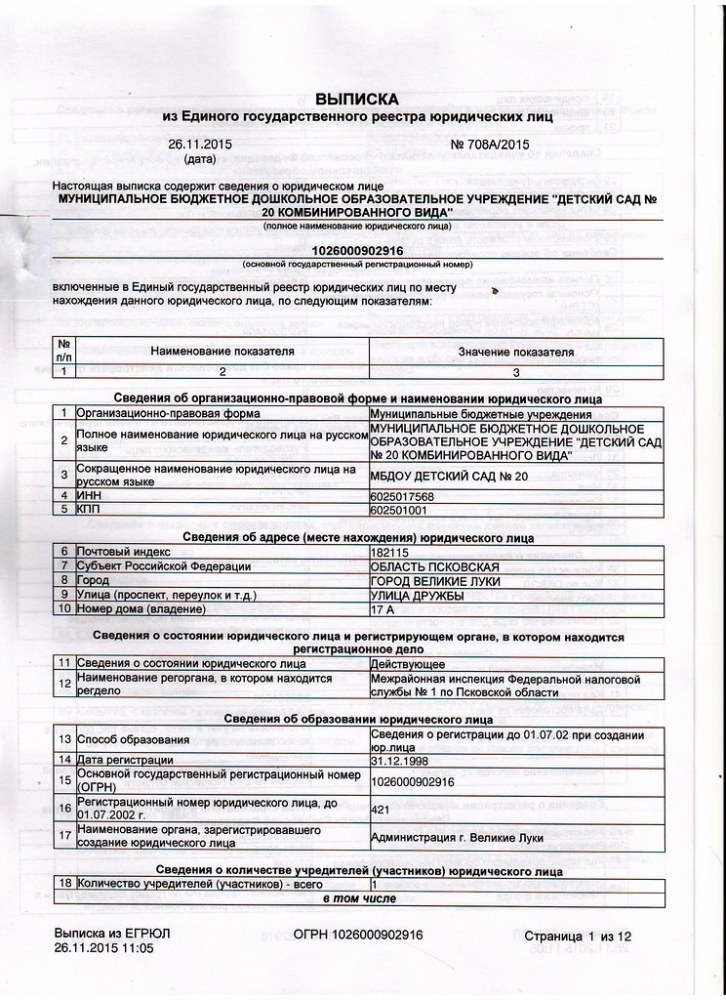

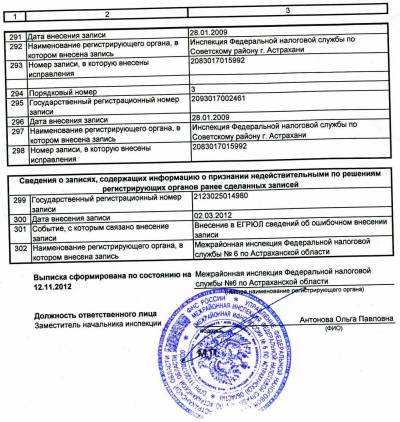

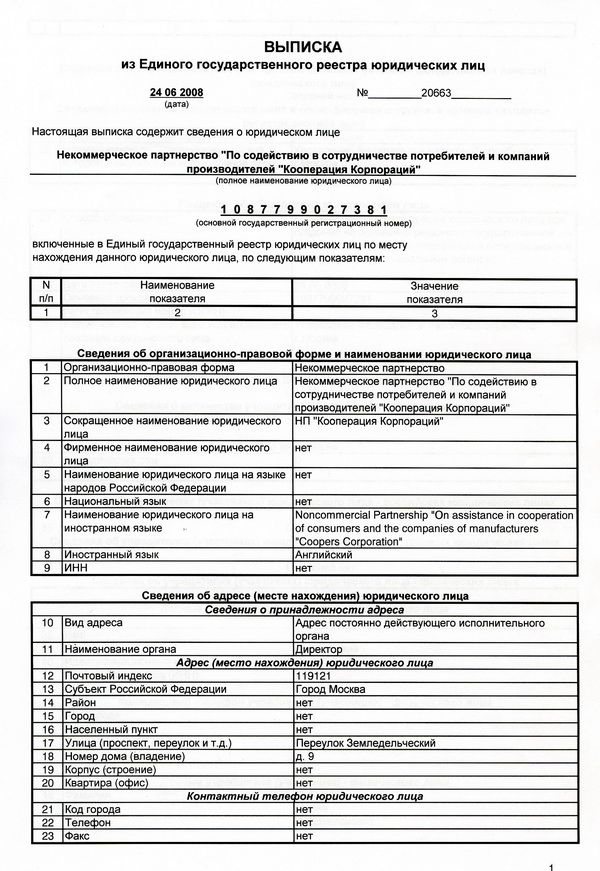

Данная выписка – это информационный документ, содержащий определенный объем сведений о каждом юрлице. Если компания проходила процесс регистрации на территории РФ и успешно завершила его, получив от ФНС свидетельство об этом, то полный комплект данных о ней находится в хранилищах ЕГРЮЛ.

Она вносит туда сведения о:

Она вносит туда сведения о:- Возникновении фирмы.

- Всех произошедших в ней реорганизациях.

- Изменениях в уставе.

- Ликвидации.

И эти сведения могут быть предоставлены каждому, обратившемуся в налоговую с соответствующим запросом о выписке из ЕГРЮЛ.

Но объем предоставляемой информации зависит от вида запрашиваемой выписки, которых фактически три:

- Обычный.

- Расширенный.

- Официальный.

Получить выписку можно несколькими способами:

- Самостоятельно обратиться в налоговую.

- Электронный онлайн-документ (в т.ч. расширенный вариант выписки из ЕГРЮЛ, его можно получить на сайте налоговой субъекту с электронной подписью — ЭЦП).

- Через посредников.

И если последний вариант можно отбросить сразу, как слишком дорогой, то выбирать остается между двумя первыми.

Выписка ЕГРЮЛ из налоговой

Преимущества перед онлайн-выдачей

Конечно, получить выписку ЕГРЮЛ посредством интернета – это быстро, удобно и современно, но получение документа «вживую» в налоговой инспекции демонстрирует свои преимущества:

- Можно рассчитывать на любой вид выписки, тогда как при онлайн варианте вы получите только информационную.

- Появляется возможность дополнительной консультации с квалифицированными специалистами о периоде действия выписки и необходимом объеме информации, которая должна в ней присутствовать в данном конкретном случае.

А выписка может содержать следующую информацию об интересной вам фирме:

- Все существующие варианты названия организации.

- Ее адрес и контактная информация.

- Список учредителей с их полными паспортными и контактными данными.

- Способ образования (реорганизация или открытие) и правовая форма (ООО, ОАО или какая другая).

- Время занесения в реестр.

- Величина уставного капитала и долей в нем учредителей.

- Виды деятельности.

- Наличие филиалов и представительств.

- ИНН и присвоенные коды.

- Все реорганизации и изменения в уставе, имевшие место за время существования.

Функции

Но весь вышеперечисленный информационный блок требуется не всегда. А все зависит от того, куда предназначена выписка:

- Для подтверждения регистрации компании.

- Для проверки потенциальных партнеров при заключении сделки.

- Для арбитражного суда.

- Для участия в различных тендерах, конкурсах, торгах.

- Для подтверждения своей дееспособности при открытии или закрытии счета в банке.

- При участии в судебных процессах в качестве истца или ответчика.

- При реорганизации.

- Для получения лицензий.

- Для нотариальной заверки других документов.

Нормативное регулирование

Предоставление выписки из ЕГРЮЛ регулирует:

- 129-ый федеральный закон – внесение сведений о регистрации, реорганизации или ликвидации компаний в общий реестр.

- 438-ое постановление Правительства – правила ведения учета и предоставления данных.

- Приказ ММВ – 7 – 6/460 – порядок выдачи выписок ЕГРЮЛ.

Теперь узнаем, как запросить (заказать) и получить выписку из ЕГРЮЛ в Федеральной налоговой службе.

Как запросить документ

Процедура

Для гарантированного получения выписки ЕГРЮЛ в налоговой, надо совершить следующие действия:

- Явиться лично и составить заявление в свободной форме.

- В заявлении указать: название и ИНН интересующей фирмы, и какие сведения должны быть в выписке.

- Проплатить госпошлину в налоговую за выписку из ЕГРЮЛ.

- В указанный срок явиться за выпиской, имея при себе удостоверение личности и чек об оплате пошлины.

Теперь узнаем, сколько делается выписка из ЕГРЮЛ в налоговой (бесплатно и платно).

Сроки

Сроки выдачи выписки в налоговой:

- Обычной – пять дней.

- Срочной – одни сутки.

Если вы хотите получить в налоговой выписку из ЕГРЮЛ бесплатно и даже если платно, необходимо соблюсти требования, о которых поговорим ниже.

Требования

Объем предоставляемой информации зависит от того, какую выписку вы желаете получить: обычную или расширенную. Обычная выписка содержит общую информацию, и затребовать ее может любой. В расширенной выписке из ЕГРЮЛ пбудут отражены все имеющееся в реестре сведения, но для ее получения в налоговой надо:

- Получатель был официальным представителем компании, которая фигурирует в выписке с подтверждающими документами.

- Имел доверенность на получение, заверенную руководством фирмы.

Если желаете посмотреть выписку из ЕГРЮЛ не только на бесплатной основе, то читайте нижеследующую информацию.

Стоимость

Выписку из ЕГРЮЛ о своей собственной компании в ФНС предоставляется бесплатно. Если дело в других юридических лицах, то стоимость в рублях такая:

- Обычная – 200.

- Срочная – 400.

О том, как получить выписку из ЕГРЮЛ или ЕГРИП в налоговой, расскажет это видео:

Форма декларации стоимости: Заполните и подпишите онлайн Форма декларации стоимости

: Заполните и подпишите онлайн | докхаб- Дом org/BreadcrumbList»> Заполнение формы декларации о стоимости в Неваде

4.9 из 5

51 голос

DocHub Отзывы

44 отзыва

DocHub Отзывы

23 оценки

15 005

10 000 000+

303

100 000+ пользователей

Вот как это работает

01. Отредактируйте свою декларацию ценности округа Кларк онлайн

Введите текст, добавьте изображения, затемните конфиденциальные данные, добавьте комментарии, выделение и многое другое.

02. Подпишите в несколько кликов

Нарисуйте свою подпись, введите ее, загрузите изображение или используйте мобильное устройство в качестве панели для подписи.

03. Поделитесь своей формой с другими

Отправьте форму декларации стоимости штата Невада по электронной почте, по ссылке или по факсу. Вы также можете скачать его, экспортировать или распечатать.

Самый простой способ отредактировать форму значения декларации штата Невада заполнить в формате PDF онлайн

9.5Простота установки

Пользовательские рейтинги DocHub на G2

9.0Простота использования

Пользовательские рейтинги DocHub на G2

Корректировать документы с помощью нашего обширного и удобного PDF-редактора очень просто. Выполните следующие шаги, чтобы быстро и легко заполнить онлайн-форму декларации стоимости штата Невада:

- Войдите в свою учетную запись . Зарегистрируйтесь, указав свой адрес электронной почты и пароль, или зарегистрируйте бесплатную учетную запись, чтобы протестировать сервис перед обновлением подписки.

- Загрузить форму . Перетащите файл со своего устройства или добавьте его из других служб, таких как Google Диск, OneDrive, Dropbox или по внешней ссылке.

- Изменить форму декларации штата Невада, заполнив . Легко добавляйте и подчеркивайте текст, вставляйте изображения, галочки и знаки, добавляйте новые области для заполнения, а также меняйте порядок страниц или удаляйте их из документов.

- Завершить заполнение формы декларации штата Невада . Загрузите измененный документ, экспортируйте его в облако, распечатайте из редактора или поделитесь им с другими людьми с помощью общей ссылки или в виде вложения электронной почты.

Воспользуйтесь преимуществами DocHub, одного из самых простых в использовании редакторов для оперативного управления документооборотом в Интернете!

будьте готовы получить больше

Заполните эту форму за 5 минут или меньше

Получить форму

Есть вопросы?

У нас есть ответы на самые популярные вопросы наших клиентов. Если вы не можете найти ответ на свой вопрос, пожалуйста, свяжитесь с нами.

Свяжитесь с нами

Кто платит налог на передачу недвижимости в Неваде?

Получатель гранта и Доверитель несут солидарную ответственность за уплату налога. Когда все необходимые налоги и регистрационные сборы уплачены, акт регистрируется. Офис регистратора каждого округа: 1.

Сколько стоит трансферный налог в Неваде?

Возможно, вам придется заплатить налог на передачу недвижимости (RPTT). RPTT рассчитывается как 1,95 доллара США за каждые 500,00 долларов США стоимости или ее доли. Имея дело с его долей, вы должны округлить до ближайших 500,00 долларов. Примечание. Налогооблагаемая стоимость представляет собой рыночную стоимость, а не оценочную стоимость.

Кто подписывает форму декларации стоимости штата Невада?

6. ПОДПИСАТЬ ФОРМУ: Эта форма требует подписи. Предпочтительно, чтобы обе стороны заполнили и подписали форму, поскольку и Продавец/Доверитель, и Покупатель/Получатель (Мощность) несут совместную и индивидуальную ответственность за уплату налога на передачу.

ПОДПИСАТЬ ФОРМУ: Эта форма требует подписи. Предпочтительно, чтобы обе стороны заполнили и подписали форму, поскольку и Продавец/Доверитель, и Покупатель/Получатель (Мощность) несут совместную и индивидуальную ответственность за уплату налога на передачу.

Кто платит налог на передачу собственности в Неваде?

Получатель гранта и Доверитель несут солидарную ответственность за уплату налога. Когда все необходимые налоги и регистрационные сборы уплачены, акт регистрируется. Офис регистратора каждого округа: 1.

Что такое форма объявления стоимости?

Форма декларации о стоимости означает лицензионную форму департамента, используемую для объявления стоимости в целях исчисления акцизного налога, когда судно приобретается в лизинг, в обмен, даром, самодельно или когда неизвестна цена самой последней покупки.

декларация о стоимости штата Невада, форма

декларация о стоимости штата Невада, коды освобождения Декларация стоимости округа Кларк Форма акта передачи траста в Неваде Невада перевод на бланке акта о смерти титульная страница записи в Неваде Требования к акту об отказе от прав в штате Невада декларация стоимости округа Уошу гарантийный талон невада

Связанные формы

будьте готовы получить больше

Заполните эту форму за 5 минут или меньше

Получить форму

Люди также спрашивают

Что такое трансфертный налог в Неваде?

Сколько стоят налоги на передачу собственности в Неваде? Налог на передачу недвижимости в штате Невада составляет 1,95 доллара за каждые 500 долларов стоимости свыше 100 долларов. Некоторые округа в Неваде, такие как Уошо и Черчилль, добавляют к тарифу 0,10 доллара. Округ Кларк добавляет 0,60 доллара. Налог собирается регистратором округа.

Некоторые округа в Неваде, такие как Уошо и Черчилль, добавляют к тарифу 0,10 доллара. Округ Кларк добавляет 0,60 доллара. Налог собирается регистратором округа.

Как передать недвижимость в Неваде?

Закон штата Невада признает три основных типа актов передачи недвижимости: общий гарантийный акт; форма дарения, сделки и купли-продажи; и бланк акта об отказе от права. Эти три формы различаются в зависимости от гарантии, которую текущий владелец предоставляет в отношении качества собственности.

Кто платит транспортный налог в Неваде?

Получатель гранта и Доверитель несут солидарную ответственность за уплату налога. Когда все необходимые налоги и регистрационные сборы уплачены, акт регистрируется. Офис регистратора каждого округа: 1.

Офис регистратора каждого округа: 1.

Есть ли в Неваде налог на передачу недвижимости?

Обзор: При передаче любого недвижимого имущества в штате Невада взимается специальный налог, называемый налогом на передачу недвижимого имущества. Регистратор округа в округе, где находится имущество, является агентством, ответственным за наложение и сбор налога на момент регистрации передачи.

Что такое форма объявления стоимости?

Форма декларации о стоимости означает лицензионную форму департамента, используемую для объявления стоимости в целях исчисления акцизного налога, когда судно приобретается в лизинг, в обмен, даром, самодельно или когда неизвестна цена самой последней покупки.

Форма декларации о стоимости nv get

Стипендия тысячелетия штата Невада — Википедия

Стипендия тысячелетия штата Невада, также известная как стипендия губернатора Гуинна тысячелетия, предлагает выпускникам средних школ штата Невада бесплатное или льготное обучение для … резиденции в Неваде. Копия налоговой декларации заявителя за последний год с адресом NV. Если нет федерального налога …

Узнать больше

Образцы документов на недвижимость и землю — Clark County, NV

Инструкции: Для записи вашего земельного документа (за исключением карт) вам необходимо заполнить следующее: … Заполнить форму Декларации стоимости.

Узнать больше

Попробуйте другие инструменты PDF

© 2022 ООО «ДокХаб»

как выявить рискованного контрагента?-Публикация

Практически каждая компания, которая неаккуратно подходит к выбору контрагента, рискует столкнуться с однодневкой. Отношения с такой фирмой сопряжены с рядом рисков: экономических, налоговых и даже криминальных. На основе судебной практики и мнений практикующих юристов портал ГАРАНТ.РУ получил представление о том, как выявить недобросовестную фирму и не связываться с ней.

Отношения с такой фирмой сопряжены с рядом рисков: экономических, налоговых и даже криминальных. На основе судебной практики и мнений практикующих юристов портал ГАРАНТ.РУ получил представление о том, как выявить недобросовестную фирму и не связываться с ней.Что такое однодневка?

Несмотря на распространенность этого явления и обширную судебную практику, в российском законодательстве нет общего определения компании-однодневки. Однако его можно сформулировать, используя значительное количество признаков, на которые указывают суды и органы государственной власти в своих заключениях и разъяснениях. Так, в частности, ФНС России считает, что в общем смысле однодневкой признается юридическое лицо, не являющееся фактически самостоятельным, созданное без цели ведения деятельности, т. как правило, не сдает налоговую отчетность и состоит на учете по адресу массовой регистрации (см., например, Письмо ФНС России от 24.07.2015 № ЕД-4-2/13005@). Агентство также называет широкий спектр признаков однодневки, на которые следует обращать внимание при выборе контрагента.

К ним относятся отсутствие личных контактов руководства компании-продавца и компании-покупателя, документальное подтверждение их полномочий, сведения о фактическом местонахождении контрагента, а также о местонахождении складов, производственных или торговых площадей. Налоговые органы также предлагают считать подозрительными следующие факты: отсутствие рекламы в СМИ, рекомендаций партнеров или иных лиц, отсутствие сайта контрагента и сведений о государственной регистрации контрагента в ЕГРЮЛ.

Наряду с этим ФНС России считает дополнительными признаками, в частности, включение в договоры условий, отличных от обычных и обычаев делового оборота, например длительные отсрочки платежей, поставку крупных партий товаров без предоплаты или гарантии платежа, расчеты через третьих лиц или векселями и многие другие (Приказ ФНС России от 30 мая 2007 г. № ММ-3-06/333@ «Об утверждении Концепции системы планирования Выездные налоговые проверки»). Логично предположить, что чем большему числу признаков соответствует сомнительная сущность, тем выше вероятность того, что это муха-однодневка.

Суды, делая вывод о наличии у фирмы указанных признаков, опираются на несколько оснований. Для судов часто бывает достаточно ключевых признаков, на которые налоговая служба указывает в первую очередь, а именно «массового» адреса регистрации, «массового» руководителя или учредителя (определение Девятого арбитражного апелляционного суда № 09АП-28276/17 от 11.07.2017, определение Арбитражного суда Дальневосточного округа от 21.10.2016 № Ф03-4892/16 по делу № А73-11012/2015, определение Двадцатого арбитражного апелляционного суда № 20АП-7868 /16 от 02.06.2017, определение Арбитражного суда Московского округа от 26.06.2017 № Ф05-8423/17 по делу № А40-137528/2015).

При этом суды обращают внимание и на другие признаки, например, отсутствие основных средств, расчетных счетов и работников, привлеченных по договорам подряда (определение Шестнадцатого арбитражного апелляционного суда № 16АП-1141/15 от 16.06.2015 ). Судьи также считают сомнительными компании, уплачивающие налоги в минимальном размере и не имеющие возможности поставить товар (Определение Верховного Суда РФ от 21 декабря 2016 г. № 301-КГ16-17102). Среди подозрительных признаков также названо отсутствие персонала, собственных или арендованных транспортных средств и помещений (Определение Верховного Суда РФ № 309-КГ16-2889 от 19.04.2016).

№ 301-КГ16-17102). Среди подозрительных признаков также названо отсутствие персонала, собственных или арендованных транспортных средств и помещений (Определение Верховного Суда РФ № 309-КГ16-2889 от 19.04.2016).

Впрочем, законодатель мог и не видеть смысла вводить определение «однодневки» именно потому, что практика выделяла слишком много различных признаков таких фирм, и попытка объединить их в одно лаконичное определение приведет к ограничительное толкование. Кроме того, практика обычно быстрее реагирует на изменения в бизнесе и способна быстрее распознавать новые признаки однодневок по мере их появления.

Чем опасен однодневник для добросовестного контрагента?

Общие рискиПо оценке руководителя комитета по защите прав потребителей в сфере культуры и спорта Российского потребительского общества Екатерины Лариной, деятельность таких фирм, как правило, ориентирована на обналичивание или вывод средств в офшор. Деловой контакт с такой фирмой грозит рядом рисков, связанных с хозяйственной деятельностью.

Так, Ирина Аношина, Начальник бухгалтерии БДО Юникон Аутсорсинг , называет следующие риски для случаев, когда однодневка является поставщиком:

- риск признания договора недействительным

- Непоставка товаров, оказание услуг, выполнение работ

- несоблюдение сроков исполнения договора

- низкое качество товаров, работ или услуг

- невозврат произведенного аванса

- сдача заложенных товаров, имущества

- риск потери репутации перед клиентом.

Кроме того, среди наиболее серьезных рисков, с которыми можно столкнуться в практической деятельности, Юрий Иванов, руководитель проектов Департамента налогообложения юридической фирмы VEGAS LEX, назвал невозможность выполнения гарантийных обязательств в отношении выполненных работ и поставленных товаров. Он добавил, что взаимодействие с такого рода фирмами несет в себе риск дальнейшей заинтересованности со стороны МВД России и Следственного комитета РФ как в налоговых, так и в иных преступлениях, т. е. незаконной банковской деятельности ( в основном за вывод денег), незаконная регистрация юридического лица, подлог и так далее. Такой интерес может ограничиваться запросом документов, считает эксперт. Однако если это приведет к обыскам, выемкам и допросам, то это фактически парализует деятельность компании на неопределенный срок.

е. незаконной банковской деятельности ( в основном за вывод денег), незаконная регистрация юридического лица, подлог и так далее. Такой интерес может ограничиваться запросом документов, считает эксперт. Однако если это приведет к обыскам, выемкам и допросам, то это фактически парализует деятельность компании на неопределенный срок.

Налоговые риски

Однако все эксперты, опрошенные порталом ГАРАНТ.РУ, отмечают, что взаимодействие с однодневкой может вызвать в основном налоговые риски. ФНС России разъясняет, что использование подставных лиц в хозяйственной деятельности является одним из наиболее распространенных способов получения необоснованной налоговой выгоды (информация ФНС России от 15 октября 2008 г. «Способы проведения финансовой и экономическая деятельность с высоким налоговым риском»).

Суть в том, что налогоплательщика подозревают в организации махинаций с целью получения необоснованной налоговой выгоды. В результате добросовестному контрагенту, по мнению экспертов, может быть отказано в принятии НДС к вычету по сделкам с данным лицом, доначислены суммы налога в отношении образовавшейся налоговой задолженности или сумма может быть исключить из расходов, что позволит дополнительно начислить налог на прибыль. Следственный комитет Российской Федерации и ФНС России считают, что пример совершенного налогового правонарушения, влекущего за собой привлечение к налоговой ответственности в виде штрафа в размере 40 % от суммы неуплаченных сумм (п. 3 ст. 122 НК РФ), представляет собой кумулятивное действие налогоплательщика, направленное на построение коррупционных, искусственных договорных отношений, симуляцию реальной экономической деятельности подставных лиц. Например, схема уклонения от уплаты налогов подразумевает искусственное «дробление» бизнеса для сохранения или получения статуса налогоплательщика по специальному налоговому режиму.

Следственный комитет Российской Федерации и ФНС России считают, что пример совершенного налогового правонарушения, влекущего за собой привлечение к налоговой ответственности в виде штрафа в размере 40 % от суммы неуплаченных сумм (п. 3 ст. 122 НК РФ), представляет собой кумулятивное действие налогоплательщика, направленное на построение коррупционных, искусственных договорных отношений, симуляцию реальной экономической деятельности подставных лиц. Например, схема уклонения от уплаты налогов подразумевает искусственное «дробление» бизнеса для сохранения или получения статуса налогоплательщика по специальному налоговому режиму.

Важно то, что подставные лица, по мнению органов государственной власти, обычно используются с умыслом, а задача налоговых и следственных органов состоит в том, чтобы выявить и доказать это (Методические указания Следственного комитета России «О расследовании и доказывании Факты умышленной неуплаты или неполной уплаты сумм налога (причитающегося)».

Кстати, подход, согласно которому налогоплательщик, вступая в отношения с однодневками, действует умышленно и создает искусственную ситуацию, раскритиковал судья Конституционного Суда РФ Константин Арановский. , в контексте рассмотрения конкретного дела. В своем мнении на Определение Конституционного Суда Российской Федерации от 4 июля 2017 года № 1440-О он заявил, что бизнес делается и хозяйствующие субъекты регистрируются всегда с целью, не все в бизнесе дальновидно и успешно, но все является преднамеренным и в этом смысле преднамеренным. По его мнению, «создание искусственной ситуации также не содержит элементов правонарушения как в хозяйственных, так и в налоговых отношениях, поскольку речь идет о целенаправленной деятельности с целенаправленным вступлением в правоотношение, которое каким-либо образом создает «искусственная ситуация». При этом он отметил, что «разделение бизнеса», не говоря уже о формальном, и недобросовестность сами по себе не порождают совокупности признаков налогового правонарушения.

, в контексте рассмотрения конкретного дела. В своем мнении на Определение Конституционного Суда Российской Федерации от 4 июля 2017 года № 1440-О он заявил, что бизнес делается и хозяйствующие субъекты регистрируются всегда с целью, не все в бизнесе дальновидно и успешно, но все является преднамеренным и в этом смысле преднамеренным. По его мнению, «создание искусственной ситуации также не содержит элементов правонарушения как в хозяйственных, так и в налоговых отношениях, поскольку речь идет о целенаправленной деятельности с целенаправленным вступлением в правоотношение, которое каким-либо образом создает «искусственная ситуация». При этом он отметил, что «разделение бизнеса», не говоря уже о формальном, и недобросовестность сами по себе не порождают совокупности признаков налогового правонарушения.

Тем не менее, как заявил на организованной ИД «Коммерсантъ» конференции «Актуальные фискальные вопросы» Максим Хвалибов, начальник отдела налогов и сборов компании «Арконик», добросовестные предприятия страдают от правоотношений с «однодневками», поскольку в судах когда налогоплательщики оспаривают решения налоговых органов, часто «выигрывают» последние. Они, например, ссылаются на то, что в компании выстроен формальный документооборот и что реальных хозяйственных операций с ее контрагентами, имеющими признаки номинальной деятельности, не велось (Постановление Арбитражного суда Санкт-Петербурга и Ленинградской области от (А56-2331/2017 от 12.07.2017, Определение Арбитражного суда Самарской области от 12.05.2017 № А55-30226/2016).

Они, например, ссылаются на то, что в компании выстроен формальный документооборот и что реальных хозяйственных операций с ее контрагентами, имеющими признаки номинальной деятельности, не велось (Постановление Арбитражного суда Санкт-Петербурга и Ленинградской области от (А56-2331/2017 от 12.07.2017, Определение Арбитражного суда Самарской области от 12.05.2017 № А55-30226/2016).

В другом деле суд также встал на сторону налогового органа и постановил, что вычет НДС произведен в целях получения необоснованной налоговой выгоды, так как компания не проявила должной осмотрительности при выборе контрагентов. При этом налоговая инспекция выявила транзитный характер движения денежных средств, так как денежные средства обращались между одними и теми же лицами, имеющими признаки однодневки (Определение Арбитражного суда Пермского края от 26 мая № А50-4720/2017). 2017).

Однако в то же время ФНС России считает, что налогоплательщик подлежит привлечению к ответственности по совокупности обстоятельств. Разъяснено, например, что установление факта подписания документов от имени контрагентов лицами, отрицающими их подписание, не является безусловным и достаточным основанием для вывода о недобросовестности и осмотрительности налогоплательщика при совершении закрытие сделки со спорным контрагентом. В связи с этим Служба рекомендует налоговым органам учитывать в ходе проверок и другие факторы, а также специально исследовать вопросы о том, не отличался ли выбор контрагента от обычной хозяйственной деятельности или практики, установленной самим налогоплательщиком ( Письмо ФНС России № ЕД-5-9/547@ от 23.03.2017 «Об установлении обстоятельств, связанных с получением необоснованной налоговой выгоды»).

Разъяснено, например, что установление факта подписания документов от имени контрагентов лицами, отрицающими их подписание, не является безусловным и достаточным основанием для вывода о недобросовестности и осмотрительности налогоплательщика при совершении закрытие сделки со спорным контрагентом. В связи с этим Служба рекомендует налоговым органам учитывать в ходе проверок и другие факторы, а также специально исследовать вопросы о том, не отличался ли выбор контрагента от обычной хозяйственной деятельности или практики, установленной самим налогоплательщиком ( Письмо ФНС России № ЕД-5-9/547@ от 23.03.2017 «Об установлении обстоятельств, связанных с получением необоснованной налоговой выгоды»).

Справедливо отметить, что иногда компаниям удается доказать, что они являются добросовестными налогоплательщиками, и суды отстаивают свою позицию, указывая на отсутствие злого умысла (Определение 8-го Арбитражного апелляционного суда по делу № А70-15635/ 2016 от 14 июля 2017 г.). Как правило, в подобных случаях судьи отмечают, что налоговые органы должны оценивать совокупность обстоятельств для признания налоговой выгоды необоснованной, а некоторые из них ссылаются на вышеуказанное письмо Федеральной антимонопольной службы Российской Федерации от 23 Март 2017 г. (Определение Арбитражного суда Приволжского округа по делу № А57-17335/2016 от 26.06.2017, Определение Арбитражного суда Нижегородской области по делу № А43-6538/2017 от 04.08.2017 Определение Арбитражного суда г. Москвы по делу № А40-224916-20-12-2017 от 9 августа 2017 г.).

(Определение Арбитражного суда Приволжского округа по делу № А57-17335/2016 от 26.06.2017, Определение Арбитражного суда Нижегородской области по делу № А43-6538/2017 от 04.08.2017 Определение Арбитражного суда г. Москвы по делу № А40-224916-20-12-2017 от 9 августа 2017 г.).

Тем не менее, несмотря на определенную вероятность выиграть дело у налогового органа, в целом в отношения с однодневками лучше не вступать во избежание судебных разбирательств и связанных с ними расходов. Практикующие юристы рассказали, какие действия следует предпринять, чтобы заранее обезопасить себя от сомнительной фирмы.

Как добросовестной компании избежать контакта с фирмами-однодневками

Практикующие юристы рекомендуют компаниям заранее наводить справки о контрагенте. В первую очередь необходимо выяснить, есть ли у компании «массовый» руководитель и зарегистрирована ли она по «массовому» адресу. Затем следует проверить, когда была зарегистрирована фирма (однодневки, как видно из названия, долго не «живут»), подает ли она налоговые декларации, есть ли у нее сотрудники и нет ли долгов. Так, Максим Хвалибов считает, что срок государственной регистрации надежного поставщика должен быть не менее одного года, сумма основных средств не менее 100 000 рублей и среднесписочная численность персонала не менее четырех человек.

Так, Максим Хвалибов считает, что срок государственной регистрации надежного поставщика должен быть не менее одного года, сумма основных средств не менее 100 000 рублей и среднесписочная численность персонала не менее четырех человек.

Дмитрий Ястребов, главный научный консультант Capital Legal Services, кандидат юридических наук, подчеркивает, что также важно выяснить, есть ли у контрагента лицензия, если его деятельность подлежит лицензированию. Кроме того, если в договоре указано, что контрагент будет выполнять обязательства только своими силами, то, по мнению эксперта, будет также полезно получить от фирмы справку о том, что у нее достаточно производственных мощностей, торговых площадей, транспортных средств и других ресурсов. которые необходимы для выполнения своих обязательств.

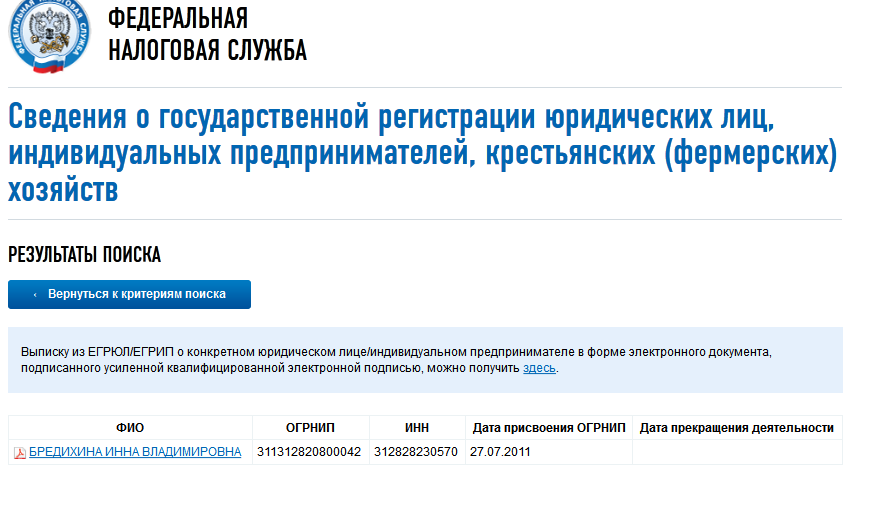

Безусловно, для подтверждения иной информации о контрагенте необходимо запросить у общества соответствующие документы, в том числе годовую бухгалтерскую отчетность и устав, решение о назначении исполнительного органа, полномочия доверенности, выданной от имени организации, сведения об основных средствах и т. д. Также нелишним будет получить электронную выписку через ресурс ФНС России egrul.nalog.ru, это можно сделать самостоятельно, без по запросу контрагента и бесплатно.

д. Также нелишним будет получить электронную выписку через ресурс ФНС России egrul.nalog.ru, это можно сделать самостоятельно, без по запросу контрагента и бесплатно.

Также рекомендуется проверять полномочия лиц, подписывающих документы. Анна Кондакова, ведущий юридический совет «Альта Виа», и Анастасия Числова, юридический совет той же компании, предлагают проверять полномочия не только на момент заключения сделки, но и на дату подписания документов, подтверждающих исполнение договора. Давид Капианидзе, руководитель налогового отдела юридической фирмы «БМС», советует назначать личные встречи с должностными лицами контрагента. Юрий Иванов считает полезным личное посещение офисов и производственных помещений контрагента. В целом, по оценке эксперта, формальный сбор правоустанавливающих документов и даже ограничения на взаимодействие с новыми фирмами сами по себе не смогут обеспечить эффективную борьбу с однодневками.

Поэтому, наряду со сбором документов, специалисты рекомендуют изучить сайт контрагента, рекламу и рекомендации. Давид Капианидзе советует сохранять контактные данные лиц, непосредственно выполняющих работы, а если ваша компания использует пропускной режим, всегда сохранять заявки на пропуски для работников контрагента. При поставке товаров он считает важным получение документации, отражающей движение товара от продавца к покупателю, и отмечает, что при наличии складов необходимо получить товарно-транспортные накладные, подтверждающие, что товар были отгружены со склада продавца. Ирина Аношина даже рекомендует компаниям ввести регламент проверки контрагентов в рамках графика документооборота в компании.

Давид Капианидзе советует сохранять контактные данные лиц, непосредственно выполняющих работы, а если ваша компания использует пропускной режим, всегда сохранять заявки на пропуски для работников контрагента. При поставке товаров он считает важным получение документации, отражающей движение товара от продавца к покупателю, и отмечает, что при наличии складов необходимо получить товарно-транспортные накладные, подтверждающие, что товар были отгружены со склада продавца. Ирина Аношина даже рекомендует компаниям ввести регламент проверки контрагентов в рамках графика документооборота в компании.

Дмитрий Ястребов предлагает периодически проверять данные о судебных разбирательствах контрагента, например, каждый квартал или месяц. В частности, это можно сделать через Государственную автоматизированную систему «Юстиция» или Хозяйственное дело.

Иными словами, юристы советуют при взаимодействии с контрагентами иметь при себе как можно больше документов, которые будут свидетельствовать о добросовестности компании в случае возникновения спора. Однако наряду с этим важно предпринимать активные практические действия при сборе информации о фирме, чтобы быть уверенным, что она действительно может выполнить работу, оказать услугу или поставить товар.

Однако наряду с этим важно предпринимать активные практические действия при сборе информации о фирме, чтобы быть уверенным, что она действительно может выполнить работу, оказать услугу или поставить товар.

Как правительство борется с ними?

Правительство борется с однодневками агрессивно и, по официальным данным, достаточно эффективно. В марте этого года ФНС России сообщила на своем официальном сайте, что количество фирм-однодневок сократилось в 2,5 раза с 1,8 млн в 2011 году до 700 тыс. в 2016 году. Сокращению, как считают в Службе, способствовала масштабная работа по чистке ЕГРЮЛ. В 2016 г. с учета было исключено 650 тыс. юридических лиц с признаками фиктивной организации, что в 3,5 раза выше, чем в 2015 г. При этом в 1 полугодии 2017 г. доля организаций с признаками неблагонадежности в Едином гос. Реестр юридических лиц сократился более чем на 20%. За шесть месяцев исключено более 230 тысяч неблагонадежных предприятий и сделано более 300 тысяч записей о недостоверности сведений о фирмах.

Разумно предположить, что дальнейшая работа ФНС России с подозрительными компаниями будет подкреплена последними законодательными изменениями. С 1 сентября текущего года действует рабочий регламент. В нем говорится, что если юридическое лицо не исправит недостоверные сведения о себе, внесенные в ЕГРЮЛ, в связи с чем внесена запись о недостоверности таких сведений в ЕГРЮЛ, данное юридическое лицо будет исключено из реестра. Реестр (ст. 2 Федерального закона от 28 декабря 2016 г. № 488-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации»). Согласно новым правилам отзыв юридического лица, права которого затрагивает решение об исключении юридического лица из ЕГРЮЛ, должен быть обоснованным.

Екатерина Ларина считает, что одним из методов борьбы может быть и переход на онлайн-кассы. Напомним, что использование новой контрольно-кассовой техники предполагает направление налогоплательщиком сведений в неизменном виде оператору фискальных данных, а последним — в ФНС России (ч.