Имущественный вычет при покупке квартиры у сестры

]]>Подборка наиболее важных документов по запросу Имущественный вычет при покупке квартиры у сестры (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Имущественный вычет при покупке квартиры у сестры Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2018 год: Статья 209 «Объект налогообложения» главы 23 «Налог на доходы физических лиц» НК РФ

(Юридическая компания «TAXOLOGY»)Налоговый орган пришел к выводу о получении предпринимателем необоснованной налоговой выгоды путем создания схемы уклонения от уплаты налогов путем создания фиктивного документооборота с взаимозависимыми лицами (жена, сестра, сын, дочь, сестра жены, брат). Налогоплательщик построил два жилых дома и реализовал квартиры в них, заключая договоры дарения квартир с родственниками, но при этом фактически предприниматель продавал квартиры реальным конечным покупателям по договорам купли-продажи и мены квартир, действуя по доверенностям, выданным ему взаимозависимыми лицами.

252 НК РФ. Суд отклонил ссылку предпринимателя на постановление городского суда о прекращении уголовного дела, поскольку в силу ч. 4 ст. 69 АПК РФ для арбитражного суда преюдициальное значение имеет только вступивший в законную силу приговор суда по уголовному делу.Статьи, комментарии, ответы на вопросы: Имущественный вычет при покупке квартиры у сестрыНормативные акты: Имущественный вычет при покупке квартиры у сестры Открыть документ в вашей системе КонсультантПлюс:

252 НК РФ. Суд отклонил ссылку предпринимателя на постановление городского суда о прекращении уголовного дела, поскольку в силу ч. 4 ст. 69 АПК РФ для арбитражного суда преюдициальное значение имеет только вступивший в законную силу приговор суда по уголовному делу.Статьи, комментарии, ответы на вопросы: Имущественный вычет при покупке квартиры у сестрыНормативные акты: Имущественный вычет при покупке квартиры у сестры Открыть документ в вашей системе КонсультантПлюс:Минфина России от 26.04.2017 N 03-04-05/25014

Открыть документ в вашей системе КонсультантПлюс:

Открыть документ в вашей системе КонсультантПлюс:ФНС России

Верховный суд РФ подтвердил правомерность вывода налогового органа о том, что имущественный налоговый вычет по НДФЛ не предоставляется, если сделка купли-продажи жилья совершена между взаимозависимыми лицами.

Интерфакс-Недвижимость / В России упростили получение налогового вычета на покупку жилья

21 мая 2021, 09:36

Фото: Сайт мэра МосквыРоссиянам больше не надо подавать налоговую декларацию и другие справки для получения вычета из НДФЛ

Москва. 21 мая. ИНТЕРФАКС-НЕДВИЖИМОСТЬ – Упрощенный порядок получения налогового вычета при покупке жилья стал возможен с 21 мая. Соответствующий закон «О внесении изменений в части первую и вторую Налогового кодекса РФ» 20 апреля подписал президент РФ Владимир Путин.

21 мая. ИНТЕРФАКС-НЕДВИЖИМОСТЬ – Упрощенный порядок получения налогового вычета при покупке жилья стал возможен с 21 мая. Соответствующий закон «О внесении изменений в части первую и вторую Налогового кодекса РФ» 20 апреля подписал президент РФ Владимир Путин.

В соответствии с законом, вычет из НДФЛ можно получить по расходам на покупку жилья, земли в упрощенном порядке. Подавать налоговую декларацию и другие справки теперь не надо, поскольку ФНС будет получать нужные данные непосредственно от банков. Новые правила распространятся на налоговые вычеты, право на которые возникло после 1 января 2020 года.

Ранее сообщалось, что процедура получения налогового вычета за покупку квартиры по ипотеке будет максимально упрощена. Теперь для получения права на имущественный вычет потребуется лишь заполнить заявление в личном кабинете налогоплательщика и оно будет сформировано автоматически.

«Это избавит человека от необходимости документально подтверждать свое право, всё сделает автоматизированная система Федеральной налоговой службы.

Она обработает информацию, обратившись к необходимым источникам. Например, в банк, который выдал ипотечный кредит, и в случае положительного решения вернет средства налогоплательщика на его счет», — пояснял схему премьер-министр Михаил Мишустин.

Ожидается, что проверка данных будет занимать значительно меньше времени и при минимальных усилиях заявителя. При этом деньги поступят значительно раньше, а не в течение трех месяцев, как это было ранее.

Когда налоговая одобрит вычет на покупку квартиры: 5 важных правил

Приведем 5 правил, которые нужно соблюдать, чтобы налоговая одобрила вам вычет и вы смогли получить деньги.

1. Вы должны проживать в России более 183 дней в году, то есть быть налоговым резидентом РФ

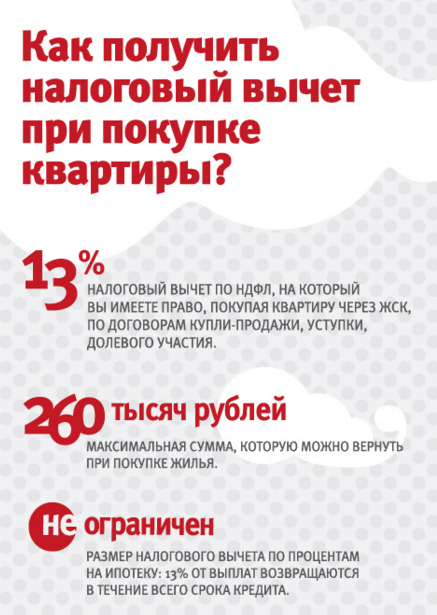

2. У вас есть облагаемый доход по ставке 13 % и вы платите с него подоходный налог (НДФЛ). При чем с 2021 года перечень таких доходов изменился. Теперь вычет можно получить не с любого дохода, а только с некоторых видов. Например, с дохода по трудовым и гражданско-правовым договорам, от оплаты за оказание различных услуг, от сдачи имущества в аренду и некоторых других.

При чем с 2021 года перечень таких доходов изменился. Теперь вычет можно получить не с любого дохода, а только с некоторых видов. Например, с дохода по трудовым и гражданско-правовым договорам, от оплаты за оказание различных услуг, от сдачи имущества в аренду и некоторых других.

Налог, уплаченный с других доходов или по другой ставке, вернуть по вычету не получится.

3. Покупка жилья была не у взаимозависимого лица. К взаимозависимым относят супруга, родителей, опекунов, попечителей, подопечных, детей, братьев и сестер (имеющих как одного общего родителя, так и двух общих родителей).

4. Вы купили квартиру на собственные или заемные средства. Многие покупают жилье на средства материнского капитала. Но имейте в виду, что вычет за квартиру, оплаченную полностью маткапиталом, вы не сможете получить. Но если, например, вы оплачивали субсидией только часть, то на вторую часть (на ваши деньги) вы сможете получить возврат НДФЛ.

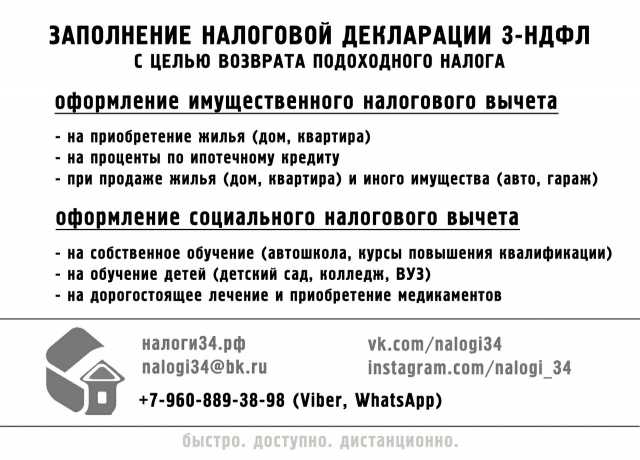

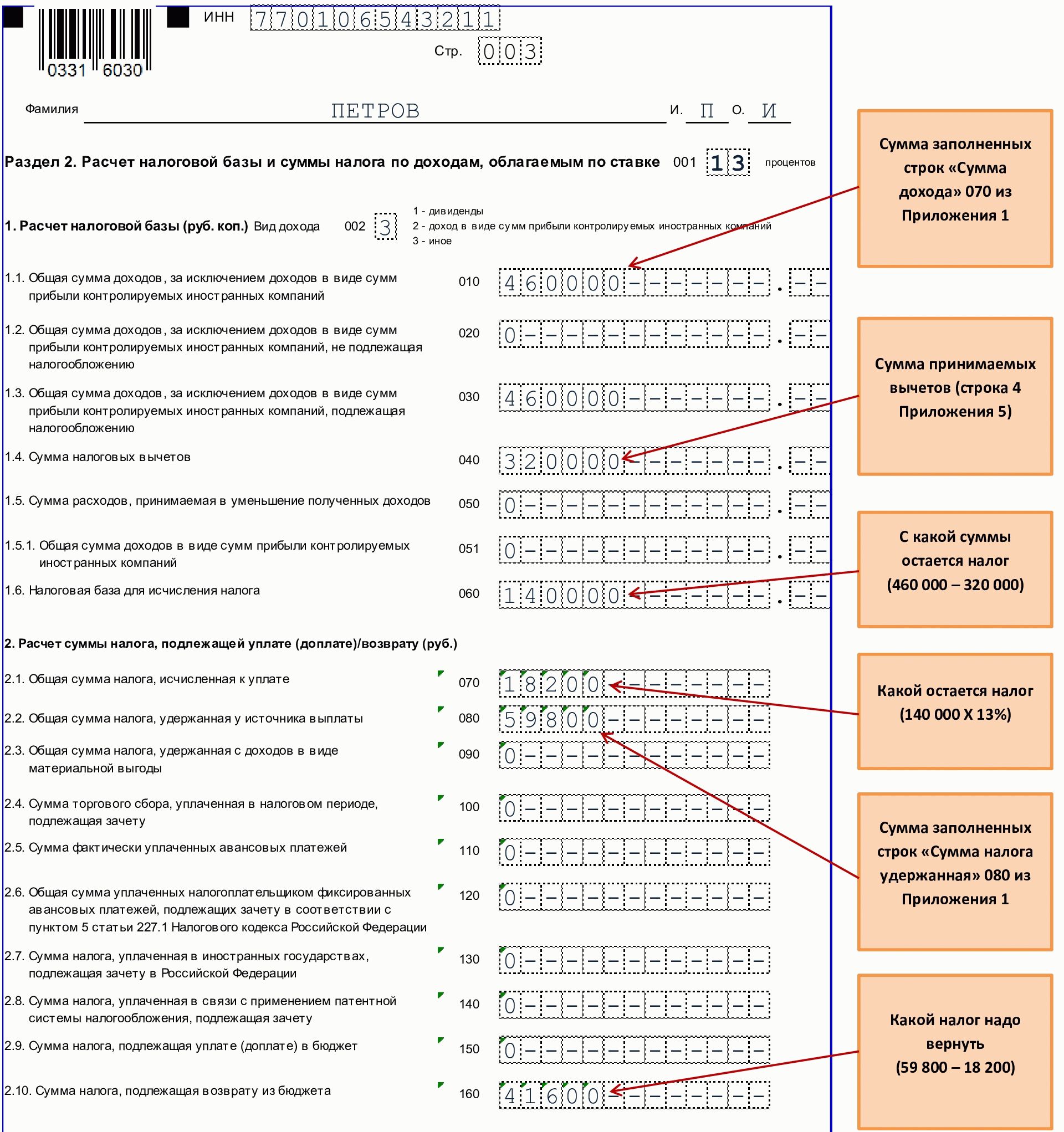

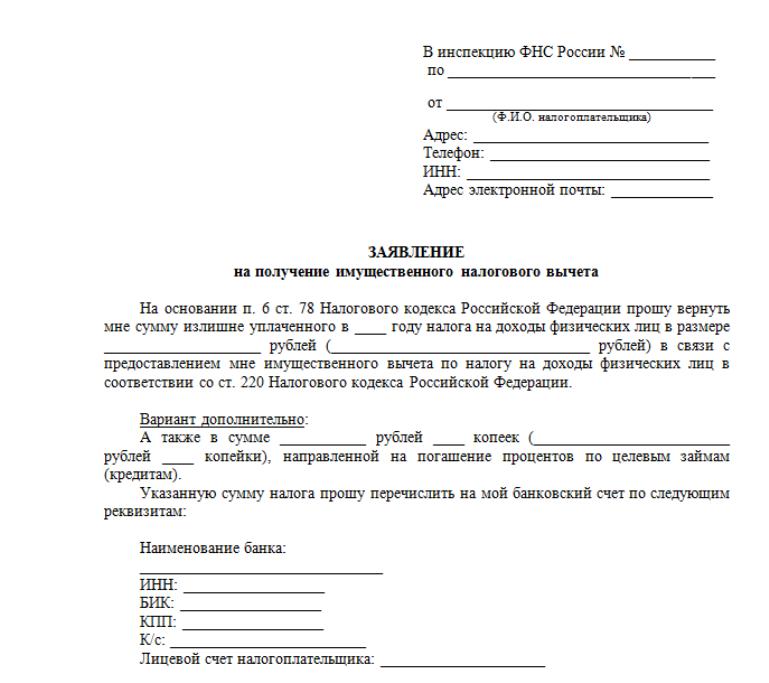

5. Вы заполнили декларацию 3-НДФЛ по действующей форме в том году, за который вы получаете вычет. Если вы получаете вычет за 2019 год, то вы должны заполнить 3-НДФЛ по форме, действующей именно в 2019 году.

Перед подачей документов проверьте себя еще раз, чтобы потом у налоговой не было к вам лишних вопросов, а вы не волновались на счет проверки декларации.

Как покупка дома влияет на налоги

Что вы узнаете

Как выбрать между стандартными и детализированными удержаниями

Подробные налоговые льготы и скидки, которые могут применяться к вам

Какие налоговые формы использовать при подаче

Как покупатель жилья или домовладелец, вы будете рады узнать, что существует ряд налоговых вычетов, которые вы можете использовать для снижения вашего налогового счета. Но решение о том, использовать ли их (с помощью стандартного вычета или разбивки по статьям), все зависит от того, сколько денег вы собираетесь сэкономить (и от совета вашего налогового специалиста).Если вы никогда не думали о разбивке налоговых вычетов по статьям, вы не одиноки — в последние годы только около 30% налогоплательщиков предпочитали перечислять налоговые вычеты по статьям. Это может быть связано с тем, что стандартные налоговые вычеты, предлагаемые в США, упрощают уплату налогов. Тем не менее, если вы не знаете о дополнительных налоговых льготах для домовладельцев, возможно, вы упускаете из виду.

Но решение о том, использовать ли их (с помощью стандартного вычета или разбивки по статьям), все зависит от того, сколько денег вы собираетесь сэкономить (и от совета вашего налогового специалиста).Если вы никогда не думали о разбивке налоговых вычетов по статьям, вы не одиноки — в последние годы только около 30% налогоплательщиков предпочитали перечислять налоговые вычеты по статьям. Это может быть связано с тем, что стандартные налоговые вычеты, предлагаемые в США, упрощают уплату налогов. Тем не менее, если вы не знаете о дополнительных налоговых льготах для домовладельцев, возможно, вы упускаете из виду.

Прежде чем мы углубимся в возможные налоговые льготы, важно понять, как работают стандартные вычеты. Как и следовало ожидать, стандартные суммы вычетов зависят от статуса регистрации (холост, женат или глава семьи), и сумма налоговых вычетов, которые вы можете требовать, будет иметь большое влияние на то, какой маршрут лучше для вас.Например, если в 2020 году ваш налоговый статус был холостым и у вас были налоговые вычеты в размере 10 000 долларов, вам лучше воспользоваться стандартным вычетом в размере 12 400 долларов.

Несмотря на то, что налогоплательщики с высоким доходом гораздо чаще перечисляют свои вычеты, почти в каждой группе налогооблагаемого дохода есть люди, которые предпочитают перечислять свои вычеты. И как покупатель жилья или домовладелец, вы должны знать, что проценты по ипотеке — это один из наиболее распространенных налоговых вычетов с разбивкой по статьям.Если вы еще не знаете, как оформляются налоговые вычеты, поговорите со своим налоговым специалистом. Они поймут ваше уникальное финансовое положение и, будучи экспертами в области налогового кодекса, могут дать индивидуальный совет для вашей ситуации.

10 налоговых льгот, о которых должны знать покупатели и собственники жилья

Плюс один, о котором следует помнить, если вы когда-нибудь планируете продать

Как видите, есть много способов уменьшить размер налогового счета при покупке или владении недвижимостью.

1. Ипотечные баллы

2. Расходы на переезд

3. Без штрафных санкций снятие средств с IRA для новых покупателей

4. Проценты по ипотеке

5. Налог на недвижимость

6. Долговые обязательства по собственному капиталу

7. Страхование ипотеки (PMI)

8. Домашний офис

9. Налоговые льготы по возобновляемым источникам энергии

10. Ипотечное кредитное свидетельство

11. Ремонт дома

Налоги и покупка дома

1.Ипотечные пункты

Когда вы получаете ипотечный кредит, у вас есть возможность выплатить часть процентов заранее, чтобы уменьшить ежемесячный платеж по ипотеке. Сумма процентов, которую вы выплачиваете авансом, называется «баллами» (также известными как ипотечные баллы или баллы дисконта), потому что эта цифра рассчитывается как процентная точка вашего кредита. (Вообще говоря, 1 ипотечный балл составляет 1% от суммы кредита. Оплата балла авансом снижает процентную ставку на 0,125% до 0,250%, в зависимости от кредитора.) Проценты по ипотеке не облагаются налогом, поэтому при условии, что вы ипотечные пункты соответствуют определенным критериям, этот предоплаченный процентный платеж также не облагается налогом.

(Вообще говоря, 1 ипотечный балл составляет 1% от суммы кредита. Оплата балла авансом снижает процентную ставку на 0,125% до 0,250%, в зависимости от кредитора.) Проценты по ипотеке не облагаются налогом, поэтому при условии, что вы ипотечные пункты соответствуют определенным критериям, этот предоплаченный процентный платеж также не облагается налогом.

Критерии включают:

- Ваша ипотека должна быть обеспечена вашим домом.

- Баллы не стоят дороже, чем обычно в вашем районе.

- Баллы были выплачены наличными при закрытии (через ваш авансовый платеж) и не были заменены другими затратами на закрытие, такими как плата за оценку или титульный взнос.

Интересные факты: если вы убедили продавца оплатить ваши ипотечные баллы при закрытии, вы все равно можете потребовать этот вычет. Если вы выплачиваете баллы при рефинансировании ипотечной ссуды или открываете кредитную линию собственного капитала (HELOC), вы можете претендовать на налоговый вычет с этих баллов в течение срока действия ссуды. Это возможно, когда небольшой процент баллов заложен в ссуду и, следовательно, в ваши ежемесячные платежи по ипотеке.

Это возможно, когда небольшой процент баллов заложен в ссуду и, следовательно, в ваши ежемесячные платежи по ипотеке.

Необходимая вам форма: Вы можете найти эту вычитаемую сумму в форме 1098, которую вы получаете от своего кредитора. Вы также найдете эту сумму в листе расчетов по покупке жилья, но в глазах IRS 1098 является официальной.

2. Транспортные расходы

Прежде чем вы надеетесь, эти налоговые вычеты ограничиваются расходами на переезд для военнослужащих, находящихся на действительной военной службе.Если вы соответствуете этим критериям, переезд должен быть вызван военным приказом, приводящим к постоянной смене станции. Вы можете потребовать возмещения всех невозмещенных расходов за себя, своего супруга (а) и своих иждивенцев. И вы можете требовать не только расходы на хранение и проезд до вашего нового дома. Вы также можете потребовать предметы домашнего обихода, личные вещи и расходы на проживание, понесенные в результате вашего переезда.

Необходимая вам форма: Большинство военнослужащих должны использовать форму 3903 для отчета о расходах на переезд, но есть исключения, поэтому поговорите со своим налоговым специалистом, чтобы узнать, на что вы можете претендовать.

3. Снятие IRA без штрафных санкций для новых покупателей

Хотя выплата IRA без штрафных санкций не является фактическим налоговым вычетом, это привилегия, которую IRS предлагает новичкам. Если вы моложе 59,5 лет, то обычно применяется штраф в размере 10% к выводам средств, которые вы делаете с традиционных IRA. Но если вы планируете использовать до 10 000 долларов из этой суммы, чтобы купить или построить первый дом для себя или своей семьи (включая супруга, детей, внуков или родителей), этот штраф в размере 10% не применяется.Определение IRS для впервые покупателя жилья шире, чем вы думаете: если вы не владели домом в течение 2 лет, вы можете иметь право на него. Вам не нужно показывать администратору IRA, на что вы планируете потратить деньги при выводе средств, но вам нужно будет отправить дополнительную форму в IRS при подаче налоговой декларации.

Лимит в 10 000 долларов — это пожизненный лимит, и вы и ваш супруг можете получить доступ к нему, если вы покупаете дом вместе. Итак, если у вас обоих есть счета IRA с лишними деньгами, вы двое можете взять в общей сложности 20 000 долларов, чтобы вложить их в свой новый дом — при условии, что вы используете деньги в течение 120 дней с даты их снятия.Однако имейте в виду, что деньги могут по-прежнему облагаться налогом в вашей верхней налоговой категории, что означает, что у вас может остаться меньше денег, чем вы думаете. Так что поговорите со своим налоговым консультантом, чтобы узнать, является ли использование этого преимущества разумным шагом для вас.

Если у вас есть Roth IRA, вы можете снимать с него деньги в любое время без уплаты налогов (и, как правило, без штрафов) для любых целей в любое время. Если ваша учетная запись была открыта не менее 5 лет, вы можете вывести 10 000 долларов из своего инвестиционного дохода без каких-либо налогов или штрафов за соответствующую первую покупку дома.

Необходимая форма: Если вы снимаете деньги с традиционного счета IRA, вам необходимо заполнить форму 5329.

Если вы снимаете деньги после уплаты налогов с IRA Roth или традиционного IRA, вам необходимо заполнить форму 8606.

Налоговые льготы на домовладение

4. Проценты по ипотеке

Для большинства людей, перечисляющих свои налоговые вычеты, именно здесь вы найдете самые большие налоговые льготы для владения домом. В 2021 году, если вы являетесь индивидуальным налогоплательщиком или супружеской парой, подающей совместно налоговую декларацию, вы можете вычесть проценты, уплаченные по ипотечному долгу на сумму до 750 000 долларов.Если вы являетесь супружеской парой, подающей отдельно, лимит составляет 350 000 долларов. В первые несколько лет ипотечного кредита с вас будут взимать больше процентов за первые несколько лет, чем за последние. Это связано с амортизацией, которая используется кредиторами для обеспечения выплаты полного остатка по ссуде (и всех причитающихся процентов) к концу ссуды. Итак, если у вас есть 30-летняя ипотека, вы будете платить намного меньше процентов в 25-й год, чем в 5-й год. Это полезно знать, потому что, если вы собираетесь требовать налогового вычета с процентов по ипотеке, вы должны » Вы сэкономите больше, если начнете требовать его в начале ипотеки.

Итак, если у вас есть 30-летняя ипотека, вы будете платить намного меньше процентов в 25-й год, чем в 5-й год. Это полезно знать, потому что, если вы собираетесь требовать налогового вычета с процентов по ипотеке, вы должны » Вы сэкономите больше, если начнете требовать его в начале ипотеки.

Необходимая форма: Чтобы подать заявку на вычет, вам понадобится форма 1098, которую вы получите от своего кредитора. Это та же форма, которую вы использовали бы для получения ипотечных баллов в качестве налогового вычета.

5. Налог на имущество

Из всех налоговых вычетов, связанных с недвижимостью, это самый простой способ. Вы платите налог на недвижимость каждый год либо через счет условного депонирования, либо напрямую в ваш город, муниципалитет или округ. Вы можете вычесть до 10 000 долларов в качестве налога на недвижимость, уплаченного вами в течение налогового года.Если ваш кредитор собирает средства, предназначенные для уплаты налогов на имущество, на счете условного депонирования, вы не можете требовать эти средства в качестве налогового вычета до тех пор, пока счет по налогу на имущество не будет фактически оплачен.

Необходимая вам форма: Опять же, вам понадобится форма 1098 от вашего кредитора, чтобы подать заявку на вычет, поскольку в ней также будет указана сумма вашего налога на имущество.

Если вы платите налог на недвижимость непосредственно своему городу, муниципалитету или округу, достаточно будет предоставить запись о совершенных вами платежах (они, вероятно, будут указаны в вашей банковской выписке).Некоторые местные органы власти включают налоги предыдущего года в счет налога на имущество, который они отправляют каждому домовладельцу. Если вам по-прежнему не удается найти отчет об уплаченных вами налогах на недвижимость, позвоните в офис окружного асессора или посетите его.

6. Заемный капитал за счет собственного капитала

Собственный капитал — это часть дома, которой вы полностью владеете, в отличие от той части дома, которую вы оплачиваете по ипотеке. Ваш собственный капитал имеет ценность, поэтому вы можете взять ссуду на этот капитал через ссуду собственного капитала (также известную как вторая ипотека) или кредитную линию собственного капитала (HELOC). Поскольку эти ссуды обеспечены вашим собственным капиталом, они обычно предлагают более низкие процентные ставки, чем необеспеченные ссуды, такие как кредитные карты. При условии, что вы потратите выручку от жилищного долга на свой дом — дом, обеспечивающий ссуду, — начисленные с вас проценты не подлежат налогообложению. Это означает, что если вы хотите отремонтировать или существенно улучшить свою собственность, оплата долга за счет собственного капитала даст вам доступ к налоговому вычету. С другой стороны, если вы потратите выручку от собственного капитала на что-либо еще, например, платежи по кредитным картам или плату за обучение в колледже, начисленные проценты не будут облагаться налогом.

Поскольку эти ссуды обеспечены вашим собственным капиталом, они обычно предлагают более низкие процентные ставки, чем необеспеченные ссуды, такие как кредитные карты. При условии, что вы потратите выручку от жилищного долга на свой дом — дом, обеспечивающий ссуду, — начисленные с вас проценты не подлежат налогообложению. Это означает, что если вы хотите отремонтировать или существенно улучшить свою собственность, оплата долга за счет собственного капитала даст вам доступ к налоговому вычету. С другой стороны, если вы потратите выручку от собственного капитала на что-либо еще, например, платежи по кредитным картам или плату за обучение в колледже, начисленные проценты не будут облагаться налогом.

Необходимая вам форма: Если вы надеетесь вычесть проценты из долга собственного капитала, вам понадобится форма 1098, выпущенная вашим кредитором.

7. Ипотечное страхование (PMI)

Если ваш первоначальный взнос составляет менее 20% от покупной цены дома, который вы покупаете, вам, вероятно, придется платить за частное ипотечное страхование (PMI) в дополнение к вашим регулярным ежемесячным платежам по ипотеке. Если вы платите за PMI, есть шанс, что вы сможете претендовать на это как на налоговый вычет, но это одна льгота, которая сильно изменилась в последние годы.Срок его действия истекал в 2020 году, но был продлен на налоговый период 2021 года. Квалификационные требования все еще меняются, и есть большая вероятность, что в будущем будут внесены дополнительные изменения в налоговые вычеты по ипотечному страхованию.

Если вы платите за PMI, есть шанс, что вы сможете претендовать на это как на налоговый вычет, но это одна льгота, которая сильно изменилась в последние годы.Срок его действия истекал в 2020 году, но был продлен на налоговый период 2021 года. Квалификационные требования все еще меняются, и есть большая вероятность, что в будущем будут внесены дополнительные изменения в налоговые вычеты по ипотечному страхованию.

По крайней мере, на 2021 год, если вы являетесь домовладельцем, который получает скорректированный валовой доход (AGI) до 100 000 долларов США (или до 50 000 долларов США, если вы состоите в браке с раздельной регистрацией), вы можете потребовать все выплаты PMI в качестве налогового вычета. Если ваш AGI составляет от 100 000 до 109 000 долларов США (или до 54 500 долларов США, если вы состоите в браке с раздельной регистрацией), вы все равно можете потребовать вычет, но с уменьшенной суммой.Ваш AGI всегда меньше вашего фактического валового дохода, поэтому, если ваш валовой доход меньше 6 цифр, ваш налоговый консультант сообщит вам, имеете ли вы право требовать вычета.

Необходимая вам форма: Это еще один вычет, для получения которого вам понадобится форма 1098 от вашего кредитора.

8. Домашний офис

Вы — индивидуальный предприниматель, у которого есть комната в доме, которую вы используете исключительно для бизнеса? Если да, то вы только что нашли себе еще один налоговый вычет.Чтобы иметь право на этот вычет, вы должны показать, что ваш домашний офис является основным местом, используемым для ведения вашего бизнеса, и что это пространство используется исключительно и регулярно для деловых целей. Этот налоговый вычет основан на площади вашего домашнего офиса. Обычный метод расчета этого вычета включает определение процентной доли вашего дома, используемой для ведения бизнеса. Упрощенный метод позволяет вычесть 5 долларов за квадратный фут для офисных помещений площадью до 300 квадратных футов.Если вы работаете из дома, но ваш «офис» также служит вашей спальней, вы не имеете права на эту налоговую льготу.

Необходимая форма: Чтобы заявить о расходах на служебное использование дома, вам необходимо заполнить форму 8829.

9. Налоговые льготы по возобновляемым источникам энергии

В отличие от налоговых вычетов, налоговые льготы уменьшают ваш налоговый счет в соотношении доллар к доллару, что означает большую экономию налогов для вас. Если вы недавно улучшили систему энергоснабжения своего дома — установили солнечные панели, ветряные турбины, даже системы изоляции или новую крышу, например, — вы можете претендовать на эту налоговую льготу.Некоторые энергосберегающие усовершенствования дома имеют право на фиксированную сумму кредита до 500 долларов США. Другие заработают вам кредит от 10% до 30% от стоимости улучшения, в зависимости от улучшения. Некоторые из отвечающих требованиям энергоэффективных обновлений (например, водонагреватели, водогрейные котлы и наружные двери) являются относительно обычным явлением, поэтому поговорите со своим налоговым специалистом, чтобы узнать, соответствует ли какая-либо из недавних работ, которые вы проделали в своем доме.

Необходимая форма: Форма 5696 — это то, что вам нужно, чтобы подать заявку на получение этих кредитов.

10. Свидетельство об ипотеке

Многие, но не все, штаты и местные агентства жилищного финансирования предлагают программу ипотечных кредитных сертификатов (MCC), чтобы помочь семьям с низкими доходами приобрести домовладение. Покупатели жилья впервые, получившие сертификат ипотечного кредита, могут претендовать на налоговую скидку в соотношении доллар к доллару в отношении части процентов по ипотеке, которые они выплачивают каждый год, в размере до 2000 долларов. Вы также можете указать любые оставшиеся выплаченные вами проценты по ипотеке. Чтобы иметь право на получение MCC, вы должны соответствовать пределам доходов и покупок программы MCC, и в этом случае, чтобы считаться первым покупателем жилья, вы не должны владеть домом в течение последних 3 лет.Если вы покупаете дом в «целевом районе», вы также можете иметь право на получение MCC, даже если вы зарабатываете выше порогового уровня дохода и не покупаете его впервые.

Если вы имеете право на участие в программе и если ваш штат предлагает это, вы можете подать заявление на получение MCC, когда вы получаете ипотеку через участвующего кредитора, одобренного Управлением жилищного финансирования штата (HFA). После того, как вы получите MCC, вам все равно нужно будет запросить кредит в своей налоговой декларации, чтобы получить какие-либо льготы или потенциальную экономию.

Необходимая форма: Для получения ипотечного кредита вам понадобится форма 8396.

11. Хозяйство

Эта налоговая льгота не сэкономит вам денег сразу, но когда вы собираетесь продать, вы будете рады, что начали думать об этом раньше. (Уже сейчас.) Видите ли, с 2014 по 2018 год средний домовладелец ежегодно тратил 7560 долларов на ремонт дома. Умножьте это на количество лет, в течение которых вы, скорее всего, будете владеть своим домом, и стоимость его ремонта может увеличиться. Стоимость домов также выросла в 2020 году, и многие согласны с тем, что мы, вероятно, увидим больший рост в большей части США. Продажа дома за большую сумму, чем вы заплатили за его покупку, — отличный способ получить прибыль, но когда вы продаете, от вас могут потребовать уплату налога на прибыль — так называемого налога на прирост капитала.

Продажа дома за большую сумму, чем вы заплатили за его покупку, — отличный способ получить прибыль, но когда вы продаете, от вас могут потребовать уплату налога на прибыль — так называемого налога на прирост капитала.

Когда вы продаете, налоговые правила позволяют добавлять стоимость ремонта дома к его покупной цене (IRS называет это «основой вашей собственности»). Это снижает вашу прибыль, что, в свою очередь, может снизить налог на прирост капитала. Вы можете быть освобождены от уплаты этого налога на прирост капитала, если продажа вашего дома приносит прибыль менее 250 000 долларов и вы подаете единый налог (или прибыль менее 500 000 долларов, если вы подаете совместно).С 2000 года стоимость среднего дома в США увеличилась более чем вдвое, поэтому, даже если такая прибыль кажется вам сейчас неправдоподобной, вам все равно следует отслеживать эти квитанции на улучшение дома, особенно если вы планируете остаться в своем доме на какое-то время. пока.

Как и все, что связано с налогами, ваше определение улучшения дома может отличаться от определения IRS. Примеры подходящих улучшений дома включают новую ванную комнату, новую пристройку, пристройку основного номера или готовый подвал. Другими словами, если улучшение увеличивает стоимость дома, продлевает его жизнь или адаптирует его для новых целей, вы можете добавить расходы к основанию своей собственности.Если вы сделали ремонт в доме или думаете о том, чтобы сделать что-то в будущем, налоговый консультант может дать вам индивидуальный совет для вашей ситуации.

Примеры подходящих улучшений дома включают новую ванную комнату, новую пристройку, пристройку основного номера или готовый подвал. Другими словами, если улучшение увеличивает стоимость дома, продлевает его жизнь или адаптирует его для новых целей, вы можете добавить расходы к основанию своей собственности.Если вы сделали ремонт в доме или думаете о том, чтобы сделать что-то в будущем, налоговый консультант может дать вам индивидуальный совет для вашей ситуации.

Необходимые бланки: Самое важное в этом случае — хранить чеки в надежном месте и записывать все сделанные вами улучшения дома. Налоговое законодательство со временем меняется, поэтому знание этой информации придаст вам душевное спокойствие.

Узнайте о возможном налоговом вычете на проценты по ипотеке

Вооружившись знаниями о видах налоговых льгот и скидок, связанных с недвижимостью, которые могут быть вам доступны, ваш следующий шаг — оценить ваше полное финансовое положение и ряд других налоговых вычетов и льгот, на которые вы имеете право. Это поможет вам понять, сэкономят ли вам больше денег стандартные или детализированные вычеты.

Это поможет вам понять, сэкономят ли вам больше денег стандартные или детализированные вычеты.

Если вы подумываете о покупке, у покупки дома есть больше плюсов, чем просто налоговые льготы. Прежде чем сделать решительный шаг, получите точную оценку своего потенциала покупки жилья. Всего за 3 минуты вы можете получить предварительное одобрение с Better Mortgage и получить бесплатное письмо с предварительным одобрением без каких-либо обязательств. Мы предложим вам ряд процентных ставок на выбор, вы можете установить свой бюджет на поиск жилья и получить оценку кредита, чтобы вы знали, какие проценты по ипотеке вы, вероятно, заплатите, и какую ипотеку вычет процентов, которые вы можете требовать по своим налогам.

Этот материал был подготовлен только для информационных целей и не предназначен для предоставления налоговых, юридических или бухгалтерских советов и на них нельзя полагаться. Вам следует проконсультироваться со своим налоговым, юридическим и бухгалтерским консультантом, прежде чем совершать какие-либо операции.

Справочник по налоговой льготе для домовладельцев

Для многих покупка дома — одно из самых крупных вложений, которые они сделают в своей жизни. Хотя вам придется инвестировать значительную часть своих сбережений, эта покупка дает множество налоговых льгот.Такие как ипотечный кредит, кредит на энергоэффективность жилого фонда и налоговый кредит домовладельца. Если у вас есть дом, узнайте, какие налоговые льготы будут доступны вам как домовладельцу в 2021 году.

Какие налоговые льготы дает домовладение? Налоговые льготы для домовладельцев — это особые налоговые льготы, предоставляемые тем, кто владеет домом. Эти льготы не следует путать с освобождением от налога на усадьбу или исключением из раздела 121. Это кредиты в соотношении доллар к доллару, которые уменьшат ваш общий налоговый счет, и если кредит подлежит возмещению, любая возвращаемая часть будет предоставлена вам в качестве возврата налога.Короче говоря, возможность воспользоваться налоговой льготой домовладельца может привести к значительной экономии налогов.

Возможно, вы знакомы с налоговой льготой 2008 г. для тех, кто впервые покупает жилье в эпоху Обамы. новым домовладельцам до 7500 долларов в течение первого года программы. Ко второму году действия инициативы налоговый кредит был увеличен до 8000 долларов.

К сожалению, этот налоговый кредит истек в 2010 году и больше не предоставляется домовладельцам, но они все еще могут получить помощь при покупке дома через Администрацию ветеранов, Гарантию жилищного кредита для индейцев по разделу 184 или Департамент жилищного строительства США. и Программа ссуды FHA по городскому развитию

Предложенная Джо Байденом налоговая льгота для новых покупателей жилья В то время как срок действия налоговой льготы для новичков в 2008 г. истек, администрация Байдена предложила аналогичную программу налоговых льгот, которая может быть реализована в этом году.Законодательство все еще находится в стадии разработки, поэтому вам придется подождать, чтобы ознакомиться с основными принципами плана, но он предлагает налоговую льготу в размере 15 000 долларов для начинающих покупателей жилья.

Помимо налоговой льготы для новичков в покупке жилья, существует множество других налоговых льгот, на которые вы можете претендовать.

Ипотечный процентный кредитИпотечный процентный кредит — это налоговая льгота, призванная помочь лицам с низкими доходами получить домовладение. Если вам был выдан сертификат ипотечного кредита правительством вашего штата или местного самоуправления, вы могли бы иметь право на получение этого кредита.Если вы имеете право, вы можете подать заявку на него в форме IRS 8396.

Кредит на энергоэффективную недвижимость для жилых домовКредит на энергоэффективную недвижимость для жилых домов представляет собой невозмещаемый кредит (то есть он только снижает налоговые обязательства), предлагаемый домовладельцам, которые внесли улучшения в энергосбережение. по месту их основного проживания в США в 2018, 2019 или 2020 годах. На этот кредит накладываются некоторые дополнительные ограничения.

Если вы имеете право, вы можете запросить этот кредит, используя форму IRS 5695.Приемлемые улучшения включают: солнечную электрическую собственность, солнечные системы нагрева воды, малую энергию ветра и геотермальные тепловые насосы. Право на получение этого кредита выходит за рамки данной статьи. Вы можете найти полную информацию, просмотрев инструкции IRS формы 5695 или связавшись с вашим налоговым консультантом.

Усовершенствования в области энергосбережения также могут дать вам право на дополнительные налоговые льготы, предлагаемые правительством вашего штата или местного самоуправления. Чтобы узнать больше о вашем праве на получение помощи по штату, вы можете посетить Базу данных государственных стимулов для возобновляемых источников энергии и повышения эффективности.

Налоговые льготы, предлагаемые правительствами штата и местными властямиМногие штаты и местные органы власти предлагают налоговый кредит домовладельцев (не путать с налоговым кредитом или освобождением от налога на имущество приусадебного участка). Вам следует уточнить применимые правила в своей юрисдикции. В целом, налоговая льгота домовладельцев — это уменьшение суммы ваших налоговых обязательств по налогу на недвижимость. Если вы имеете на это право, вы можете воспользоваться этой налоговой скидкой на недвижимость. Даже если вы считаете, что имеете на это право, всегда обращайтесь в налоговый отдел штата или местной юрисдикции, чтобы узнать больше о применимых правилах.В большинстве случаев вам нужно будет подать заявление в местное налоговое управление.

Помимо налоговой льготы на имущество, правительство вашего штата или местного самоуправления может предлагать различные налоговые льготы, такие как налоговые льготы для восстановления собственности, налоговые льготы для исторической собственности и множество других налоговых льгот.

Чистая прибыль на миллион акровВ течение налогового сезона домовладельцам предоставляется множество налоговых льгот. От налоговой льготы по налогу на энергоэффективность жилого фонда до налоговой льготы по ипотечным процентам домовладельцы могут воспользоваться этими льготами и получить огромные налоговые льготы.При тщательном планировании и исследовании вы можете существенно снизить налоговое бремя в этом сезоне подачи документов.

Налоговые вычеты для кондоминиумов и кооперативов | Финансы

- Финансы

- Налоговая информация

- Налоговые вычеты

- Налоговые вычеты для кондоминиумов и кооперативов

Автор: Крейг Вудман

Кондоминиумы и кооперативное жилье считаются общими интересами, что означает, что многие люди занимают и разделяют собственность на жилую единицу.С кондоминиумом вы владеете своей квартирой. Плата за нее проста, что означает, что вы имеете исключительный интерес в этой квартире, и вы имеете право использовать общие части. В кооперативе вы владеете акциями корпорации, владеющей жилым помещением. Каждая из этих форм собственности на жилье дает вам право на вычет подоходного налога, доступный другим налогоплательщикам, владеющим домами.

Проценты по ипотеке — покупка кондоминиума

Проценты, которые вы платите при покупке кондоминиума, вычитаются из вашего федерального подоходного налога с некоторыми ограничениями.Если ваша ипотечная задолженность по ипотечным кредитам составляет менее 1 миллиона долларов, проценты не подлежат налогообложению. Это также относится к долгу собственного капитала до 100 000 долларов США. Допустимые суммы сокращаются вдвое, если вы состоите в браке и подаете отдельную налоговую декларацию. Вы вычитаете проценты по ипотеке в виде детализированного вычета в Приложении A вашей формы 1040.

Проценты по ипотеке — покупка акций кооператива

Проценты, которые вы платите по ссуде на покупку акций в многоквартирном доме, могут быть вычтены в соответствии с те же ограничения для всех других ипотечных кредитов, если акции и корпорация соответствуют определенным критериям.Приобретаемый вами инвентарь должен давать вам право жить в квартире. Корпорация может выпускать акции только одного класса — и только людям, живущим в здании. Восемьдесят процентов дохода корпорации должно поступать от арендаторов здания, а 80 процентов площади в здании должны быть доступны арендаторам-акционерам. Если эти условия соблюдены, проценты по ссуде на покупку акций кооператива вычитаются как ипотека.

Ипотека при покупке кооперативного дома

Корпорация, владеющая многоквартирным домом, может занять деньги для покупки этого здания, а также профинансировать содержание, обслуживание и улучшение этого здания.Платежи по этим ипотечным кредитам производятся за счет платы за обслуживание, начисленной владельцу кооператива. Доля процентов каждого арендатора по этой ипотеке подлежит вычету в виде детального вычета. Корпорация выдаст Форму 1098 каждому арендатору, сообщающую о его доле участия.

Налоги на недвижимость — кондоминиум

Из-за простой природы собственности кондоминиума местный муниципалитет взимает налоги с владельца каждой квартиры в кондоминиуме отдельно. Как владелец, вы получаете налоговый счет на свое имя, и эти налоги на недвижимость подлежат вычету в виде детализированного вычета в вашей налоговой декларации.Отдельный налог не взимается с общих частей и здания, поэтому плата за обслуживание кондоминиума не включает налоги и не подлежит вычету.

Налоги на имущество — Кооператив

Жилой дом кооператива принадлежит корпорации и представляет собой единое целое, получающее один счет по налогу на имущество. Арендаторы оплачивают налоговый счет как часть своей платы за обслуживание, но вы не получаете отдельного налогового счета от местного налогового органа. Руководство кооператива уведомит каждого арендатора о ее части налогового счета, и вы можете вычесть этот налоговый счет из своих подоходных налогов в качестве вычета по статьям.

Home Office

Если вы работаете не по найму и у вас есть домашний офис в своей квартире или совместной квартире, вы можете воспользоваться вычетом из домашнего офиса. Чтобы получить право, у вас должна быть комната или несколько комнат, которые вы используете исключительно для своего бизнеса. Вы можете вычесть часть расходов на дом, включая техническое обслуживание, коммунальные услуги и страховку, которая пропорциональна количеству пространства, которое занимает домашний офис, по сравнению с общей площадью вашего помещения.Если ваш домашний офис составляет 25 процентов вашего подразделения, вы можете вычесть 25 процентов всех ваших домашних расходов.

Ссылки

Биография писателя

Крейг Вудман начал профессионально писать в 2007 году. Статьи Вудмана публиковались в журнале «Professional Distributor» и в различных интернет-изданиях. Он много писал по автомобильным вопросам, бизнесу, личным финансам и транспортным средствам для отдыха. Вудман получает степень бакалавра финансов в области онлайн-образования.

Как второй дом влияет на налоги

У вас есть второй дом или вы думаете о покупке второго дома в качестве инвестиции? Если вы это сделаете, вы обнаружите, что то, как вы используете свою собственность, повлияет на информацию, которую вы включаете в свои налоги, и на то, какие типы налоговых вычетов для второго дома доступны.

Для дома, предназначенного исключительно для отдыха, потребуется другая налоговая декларация, чем для дома, который в основном используется для сдачи в аренду, например, арендаторам. Если ваш дом предназначен как для личного пользования, так и для сдачи в аренду, вы должны быть готовы учитывать, сколько времени отводится на каждый тип использования.

Вычеты процентов по ипотеке на вторичное жилье

Можно ли вычесть проценты по ипотеке на второй дом? Если ваш второй дом был приобретен до 15 декабря 2017 г., используется в основном для личного пользования и не является арендуемой или служебной недвижимостью, тогда ответ — да; вы можете вычесть проценты по ипотеке по второму дому так же, как по первому дому. До 100% процентов, выплачиваемых по долгу на сумму до 750 000 долларов, может быть списано с ваших налогов.

Когда ваш второй дом сдан в аренду

Местные и государственные налоги на недвижимость, уплачиваемые за второй дом или загородный дом, также обычно вычитаются для личного использования.Однако, если вы покупаете второй дом для сдачи в аренду, чтобы приносить больший доход, подача налоговой декларации может стать немного сложнее.

Если вы сдаете в аренду свой второй дом на 14 дней или меньше в течение всего года, Налоговая служба позволяет вам не облагать доход никакими налогами. Но если вы сдаете этот дом в аренду более чем на 14 дней по справедливой рыночной цене, то весь доход должен отражаться в ваших налогах. Расходы, связанные с арендой, такие как амортизация, техническое обслуживание и даже расходы на управление недвижимостью, могут быть детализированы и вычтены.

Когда ваш дом — аренда и резиденция

Если вы используете дом в качестве места жительства или сдачи внаем, вам придется разделить расходы на то, когда он используется в личных или коммерческих целях при подаче налоговой декларации. Например, если дом используется вашей семьей более 10% от количества дней, которые он арендует, он считается местом проживания, и расходы на аренду не могут быть вычтены из ваших налогов.

Например, если вы арендовали свой дом на 30 дней, а также использовали его лично в течение 10 дней, то дом использовался в течение 40 дней.Десять из 40 дней, или 25%, считаются личным использованием. Вы не обязаны сообщать о доходе от аренды, если дом не сдавался в аренду более 14 дней. Дом до сих пор считается личной резиденцией.

Вложения в содержание второй собственности окупаются. Если ваша семья использует дом менее 14 дней, или 10% от количества дней, которые он арендует, дом считается арендуемым. Однако время, потраченное на ремонт и обслуживание собственности, не считается личным использованием.

Когда вы будете готовы продать

Когда вы будете готовы продать свой загородный дом, будьте готовы заплатить налог на прирост капитала, если дом подорожал.IRS взимает налог на прирост капитала, когда вы продаете актив дороже, чем вы за него заплатили.

Несколько лет назад семьи, которые сделали второй дом своим основным местом жительства, имели право на освобождение от налога на продажу дома, если они жили во втором доме не менее двух лет до продажи. С тех пор Конгресс внес значительные изменения в федеральный налоговый кодекс. Если вы приобрели свой второй дом до 2008 года, когда правительство изменило требования к списанию, вы можете иметь право на освобождение от уплаты налога на прибыль от продажи на сумму до 500 000 долларов.

Независимо от того, покупаете ли вы второй дом или первый, вам понадобится страховка для его защиты. Свяжитесь с Nationwide, чтобы узнать стоимость страховки, чтобы обезопасить свои инвестиции от покрываемых убытков.

Информация, представленная на этом веб-сайте, предназначена только для информационных целей. Это не юридический, налоговый, финансовый или какой-либо другой совет; и не может заменить такой совет. Информация на этом сайте может не относиться к вашей конкретной ситуации. Мы постарались убедиться, что информация верна, но она может быть устаревшей или даже неточной, частично.Читатель несет ответственность за соблюдение всех применимых местных, государственных или федеральных нормативных актов, а также за принятие собственных решений о том, как вести свой бизнес. Компания Nationwide Mutual Insurance Company, ее аффилированные лица и их сотрудники не дают никаких гарантий относительно информации, никаких гарантий результатов и не несут ответственности в связи с предоставленной информацией.

Налоговая информация при аренде с возможностью выкупа | Руководства по дому

Когда вы арендуете дом с правом выкупа, обычно называемым «арендным вариантом покупки» или «арендой с выкупом», вы не просто получаете возможность купить.Вы также получаете право когда-нибудь владеть недвижимостью и требовать удержания с нее. Однако пока вы арендуете его, ваши возможности требовать налоговых вычетов ограничены.

Вычеты по арендной плате

Налоговая служба признает два основных класса вычетов для вашего дома. Пока вы перечисляете свои вычеты в Приложении А, вы можете списывать проценты по ипотеке и налоги на недвижимость. Однако арендные платежи не вычитаются, даже если у вас есть возможность купить недвижимость.Однако вы можете потребовать кредит арендатора, если ваш штат его предлагает.

Уплата налогов на недвижимость

Некоторые варианты аренды требуют, чтобы вы платили налог на недвижимость, пока вы занимаетесь в здании. Даже если вы это сделаете, вы все равно не сможете списать уплаченные налоги. IRS требует, чтобы вы владели недвижимостью, с которой вы платите налоги, для их списания. Пока вы не воспользуетесь своим правом, вы не являетесь владельцем.

Когда вы покупаете

Деньги, которые вы платите в свой вариант аренды, вступают в игру, когда вы становитесь домовладельцем.Он добавляется к вашей основе покупки, которую вы затем можете использовать для уменьшения ваших обязательств по приросту капитала, если вы продадите свою собственность с целью получения прибыли в будущем. Например, если ваша цена покупки составляет 150 000 долларов США, но вы также заплатили комиссию за опцион в размере 5 000 долларов США и 250 долларов США в месяц в течение 24 месяцев, ваша базовая стоимость будет составлять 161 000 долларов США — цена покупки 150 000 долларов США плюс плата за опцион плюс 6000 долларов США в виде ежемесячных начислений. Эта более высокая себестоимость вычитается из чистой продажной цены для определения налогооблагаемой прибыли при продаже, если таковая имеется.

Реклассификация

Иногда вмешивается IRS и реклассифицирует вашу аренду с возможностью покупки в рассрочку. Это может произойти, если транзакция организована таким образом, что действительно выглядит так, как если бы вы купили недвижимость, вместо того, чтобы сдавать ее в аренду и, возможно, покупать ее. В этом случае ваши платежи будут рассматриваться как платежи при продаже в рассрочку, и вы сможете вычесть некоторые или все из них. Хотя это относительно редко, такие условия, как арендные платежи, которые намного выше, чем справедливая рыночная стоимость, положения, требующие от вас ремонта или технического обслуживания имущества сверх того, что сделал бы обычный арендатор, или очень низкая цена покупки могут повлечь за собой реклассификацию.

Ссылки

Писатель Биография

Стив Ландер работает писателем с 1996 года, имея опыт работы в области финансовых услуг, недвижимости и технологий. Его работы публиковались в отраслевых изданиях, таких как «Minnesota Real Estate Journal» и «Minnesota Multi-Housing Association Advocate». Ландер имеет степень бакалавра политических наук Колумбийского университета.

Вы их все забрали?

Вам может быть интересно, предусмотрены ли налоговые вычеты при продаже дома.И ответ: вы делаете ставку!

Конечно, вы можете вспомнить еще в 2018 году, когда его новый налоговый кодекс — он же Закон о сокращении налогов и занятости — изменил некоторые правила для домовладельцев. Но будьте уверены, что если вы продали свой дом в 2020 году (или планируете это сделать в будущем), ваши налоговые вычеты при подаче заявления в IRS могут по-прежнему составлять значительную экономию.

Хотите полное изложение всех вычетов (а также налоговых льгот или других списаний) в распоряжении продавца дома? Ознакомьтесь с этим списком, чтобы не пропустить ни одного из них.

1. Стоимость продажи

Эти вычеты разрешены, если они напрямую связаны с продажей дома, и вы проживали в доме не менее двух из пяти лет, предшествовавших продаже. Еще одно предостережение: дом должен быть основным местом проживания, а не инвестиционной собственностью.

«Вы можете вычесть любые расходы, связанные с продажей дома, включая судебные издержки, комиссионные за условное депонирование, расходы на рекламу и комиссионные агента по недвижимости», — говорит Джошуа Зиммельман , президент Westwood Tax and Consulting в Роквилл-Центре, штат Нью-Йорк.

Это может также включать сборы за организацию домашнего проживания, согласно Томас Дж. Уильямс , налоговый бухгалтер, который управляет вашим бухгалтером малого бизнеса в Киссимми, Флорида.

Просто помните, что вы не можете вычесть эти расходы так же, как, скажем, проценты по ипотеке. Вместо этого вы вычитаете их из продажной цены вашего дома, что, в свою очередь, положительно влияет на ваш налог на прирост капитала (подробнее об этом ниже).

2. Дом и ремонт

Забей еще раз! Если вы отремонтировали несколько комнат, чтобы сделать свой дом более продаваемым (и таким образом вы могли бы получить более высокую продажную цену), вы также можете вычесть эти затраты на модернизацию.Сюда входит покраска дома или ремонт крыши или водонагревателя.

Но есть одна загвоздка, и все сводится к таймингу.

«Если вам нужно было улучшить дом, чтобы продать свой дом, вы можете вычесть эти расходы как расходы на продажу, если они были произведены в течение 90 дней после закрытия», — говорит Зиммельман.

3. Налоги на имущество

Максимальный размер вычета составляет 10 000 долларов, говорит Зиммельман. Таким образом, если вы покорно платили налоги на недвижимость до того момента, когда вы продали свой дом, вы можете вычесть сумму, уплаченную вами в качестве налога на недвижимость в прошлом году, до 10 000 долларов.

4. Проценты по ипотеке

Как и в случае с налогами на недвижимость, вы можете вычесть проценты по ипотеке за ту часть года, в которой вы владели своим домом.

Просто помните, что в соответствии с налоговым кодексом 2018 года новые домовладельцы (и продавцы домов) могут вычитать проценты по ипотечному долгу на сумму до 750 000 долларов, хотя домовладельцы, получившие ипотеку до 15 декабря 2017 года, могут продолжать удерживать до Первоначальная сумма, по словам Зиммельмана, составляет до 1 миллиона долларов.

Обратите внимание, что проценты по ипотеке и налоги на недвижимость являются вычетами по статьям.Это означает, что для того, чтобы он работал в вашу пользу, все ваши детализированные вычеты должны быть больше, чем новый стандартный вычет, который Закон о сокращении налогов и занятости почти удвоился, когда он вступил в силу.

Чтобы немного усложнить ситуацию, эти цифры снова изменились в 2020 году, увеличившись до 12 400 долларов для физических лиц, 18 650 долларов для главы семьи и 24 800 долларов для супружеских пар, подающих совместную регистрацию.

5. Налог на прирост капитала для продавцов

Правило на прирост капитала технически не является вычетом (это исключение), но оно вам все равно понравится.

Напоминаем, что прирост капитала — это ваша прибыль от продажи вашего дома — все наличные деньги, оставшиеся после оплаты ваших расходов, плюс любой непогашенный долг по ипотеке. И да, эта прибыль облагается налогом как доход. Но вот и хорошие новости: вы можете исключить из продажи до 250 000 долларов прироста капитала, если вы холост, и 500 000 долларов, если состоите в браке. Единственная большая загвоздка в том, что вы должны прожить в своем доме по крайней мере два из последних пяти лет.

И помните, что прирост капитала рассчитывается на основе стоимости вашего дома, а не первоначальной покупной цены.Какова основа стоимости? Допустим, вы покупаете дом за 400 000 долларов, а затем тратите 100 000 долларов на его усовершенствование, у вас будет базовая стоимость 500 000 долларов. После этого супружеская пара могла продать дом за 500 000 долларов (прожив в нем два года) без уплаты налогов на прирост капитала.

Другими словами, чем выше ваша базовая стоимость, тем меньше ваш налоговый счет после продажи. Просто не забывайте отслеживать каждую квитанцию об улучшении дома.

Наконец, обратите внимание на правила этого освобождения, которые могут измениться в будущем налоговом счете.

Ральф ДиБугнара , вице-президент Cardinal Financial, говорит, что законодатели могут подтолкнуть к изменению этого положения, чтобы домовладельцы жили в собственности пять из последних восьми лет вместо двух из пяти.

Вычеты по домашнему налогу, которые выгодны жителям Нью-Йорка + работа / жилые квартиры уже доступны

Новый горизонт Вид из пентхауса Museum Tower доступен за 30 миллионов долларов

Раньше налоги штата и местные налоги (ОСВ) рассматривались как вычет по статьям в федеральной налоговой декларации.Хотя эта конкретная франшиза не оказала большого влияния на людей, живущих в большинстве красных штатов, где местные и государственные налоги заведомо низкие, для людей в большинстве синих штатов, где налоги, как правило, сравнительно высоки, возможность использовать ОСВ для снижения общего налога ответственность на федеральном уровне была вычетом со значительными льготами. В 2018 году в рамках радикальных налоговых реформ президента Трампа пункт об ОСВ не был отменен, но был ограничен суммой в 10 000 долларов.

Чтобы оценить, насколько велико влияние ограничения ОСВ на местных домовладельцев, рассмотрим следующий сценарий.До 2018 года житель Нью-Йорка, который платил 9000 долларов в год в качестве местного подоходного налога и налога штата и 16000 долларов США в виде налога на имущество, имел возможность вычесть 25000 долларов из своей федеральной налоговой декларации. Тот же человек теперь может вычесть только 10 000 долларов, что означает, что они теперь платят налоги с дополнительных 15 000 долларов на федеральном уровне.

Учитывая, что многие домовладельцы Нью-Йорка платят только местные налоги на недвижимость на сумму, превышающую 10 000 долларов, ограничение ОСВ 2018 оказало особенно заметное влияние на домовладельцев в районе Нью-Йорка.Тем не менее, остается несколько налоговых вычетов, связанных с домом.

Что домовладельцы Нью-Йорка могут по-прежнему считать франшизой?

• SALT : вычет SALT может быть менее значительным, но он все еще существует. Поясним, что ОСВ относится к двум типам налогов. Во-первых, это налоги на недвижимость и другие формы личной собственности. Во-вторых, это налоги, которые платят либо государству, либо местности. Примечательно, что можно вычесть только государственные и местные налоги — в большинстве случаев государственные налоги выше, что делает их более стратегическим вычетом.Общий вычет ОСВ теперь составляет 10 000 долларов для пары, подающей совместную декларацию. Для индивидуальных подателей ограничение составляет всего 5000 долларов.

• Проценты по ипотеке : Согласно IRS, «проценты по ипотеке — это проценты, которые вы платите по ссуде, обеспеченной вашим домом (основным домом или вторым домом)». IRS также четко указывает, что ссуда может быть ипотечной ссудой на покупку вашего дома или второй ипотечной ссудой. Хотя это, безусловно, выгодно большинству местных домовладельцев, это еще одна налоговая льгота, которая больше не приносит тех преимуществ, которые были до налоговых реформ 2018 года.Более того, эти изменения особенно сильно пострадали от тех, кто владеет домами на дорогих рынках, таких как Нью-Йорк или Калифорния.

Во-первых, до недавних налоговых реформ можно было вычесть проценты по ипотечным кредитам на сумму до 1 миллиона долларов. Хотя ипотечные кредиты, выданные до 2018 года, были отменены, для всех, кто купил недавно или планирует покупать в будущем, теперь есть новые ограничения. Как ясно сказано в IRS, «Вы можете вычесть проценты по ипотеке на дом на первые 750 000 долларов (375 000 долларов при подаче отдельно в браке) задолженности.«Для покупателей на дорогих рынках, таких как Нью-Йорк, это ограничение уже имело заметные последствия.

В дополнение к новому пределу недавние налоговые реформы изменили правила вычетов по ссудам под залог недвижимости и кредитным линиям. До 2018 года можно было сделать вычет из долга по собственному капиталу дома, независимо от того, был ли этот долг был накоплен для покупки дома, ремонта или выполнения чего-либо другого (например, если вы взяли взаймы деньги под залог своего дома, чтобы погасить другие долги или оплатить проживание вашего ребенка). высшее образование, проценты по этому долгу по-прежнему рассматривались как франшиза).Согласно новому закону, IRS заявляет: «Независимо от того, когда возникла задолженность, вы больше не можете вычитать проценты по ссуде, обеспеченной вашим домом, в той степени, в которой выручка от ссуды не была использована для покупки, строительства или существенного улучшения. твой дом.»

Вы по-прежнему можете вычесть часть расходов на свой дом как расходы, связанные с бизнесом, но только если это соответствует определенным условиям:

• Регулярное и исключительное использование: Согласно руководству IRS, «Вы должны регулярно использовать часть своего дома исключительно для ведения бизнеса.Например, если вы используете дополнительную комнату для ведения бизнеса, вы можете вычесть вычет из домашнего офиса за эту дополнительную комнату ».• Основное место деятельности: В IRS также четко указано: «Вы должны показать, что используете свой дом в качестве основного места ведения бизнеса. Если вы ведете бизнес за пределами дома, но при этом существенно и регулярно используете свой дом для ведения бизнеса, вы можете иметь право на вычет из домашнего офиса ». IRS далее устанавливает: «Если использование домашнего офиса просто уместно и полезно, вы не можете вычесть расходы на использование вашего дома в коммерческих целях.”

Итак, что это значит? Технически, если у вас есть отдельная комната в вашем доме, где вы регулярно ведете дела, вы можете смело считать это вычетом. Если вы писатель или редактор, живущий в квартире-студии и обычно работаете в постели, у вас могут возникнуть проблемы. Технически работа в постели может считаться — с точки зрения IRS — просто «уместной и полезной».

Если вы имеете право на вычет из домашнего офиса, вы можете рассчитать вычет двумя способами: упрощенный и обычный.Упрощенный метод представляет собой стандартный вычет в размере 5 долларов за квадратный фут дома, используемого для бизнеса (до 300 квадратных футов). Регулярный вычет позволяет налогоплательщикам вычитать процент от их дома, используемого для бизнеса. Хотя упрощенный расчет проще, обычный расчет дает некоторые дополнительные преимущества. Например, если вы решите вычесть процентную долю вашего дома, используемого для бизнеса, вы также можете вычесть амортизационный вычет для любой части вашего дома, используемой для бизнеса. Конечно, это конкретное преимущество распространяется только на людей, которые владеют, а не арендуют недвижимость, которую они используют как для проживания, так и для деловых целей. • Обустройство дома по медицинским причинам : Менее широко известный вычет по дому связан с капитальными улучшениями, сделанными по медицинским причинам. IRS гласит: «Вы можете включать в медицинские расходы суммы, которые вы платите за специальное оборудование, установленное в доме, или за улучшения, если их основной целью является медицинское обслуживание вас, вашего супруга или вашего иждивенца. Стоимость постоянных улучшений, повышающих стоимость вашей собственности, может быть частично включена в медицинские расходы.Стоимость улучшения снижается за счет увеличения стоимости вашей собственности. Разница в медицинских расходах. Если стоимость вашей собственности не увеличится в результате улучшения, вся стоимость будет включена в медицинские расходы ». Эти модификации и улучшения включают, но не ограничиваются:• Устройство въезда или выезда с пандуса• Расширение дверных проемов

• Установка перил или опор в ванных комнатах.

• Добавление поручней или опор в других частях дома.

• Опускание или изменение кухонных шкафов и оборудования

Другими словами, если вы пожилой житель Нью-Йорка или кто-то, кто недавно переехал в ваш дом пожилого родственника и должен был улучшить доступность, вы можете вычесть расходы как медицинские расходы.Однако имейте в виду, что IRS четко оговаривает: «Дополнительные расходы по личным мотивам, например, по архитектурным или эстетическим причинам, не являются медицинскими расходами».

Квартиры для работы / проживания в Нью-Йорке

Из листинга: LIVE-WORK CONDO LOFT — 4-й этаж по адресу 11 W 20th St, расположенный в самом центре Flatiron, сконфигурирован и используется как офис, но этот чердак на весь этаж также может быть преобразован справа. в кондоминиум-лофт с 2-3 спальнями, который будет использоваться исключительно в качестве жилого помещения, или Live-Work, или вы можете поддерживать его как есть как офис. См. План этажа и подробную информацию здесь. Из листинга: Недавно отремонтированный, возможность живой работы по фантастической цене! Если вам нравится идея иметь собственный выход на ЧАСТНУЮ УЛИЦУ, который идеально подходит для ваших жизненных потребностей, и доступ, который предлагает вам потенциал для сценария живой работы (в каждом конкретном случае) — это возможность, которую вы так долго ждали! См. План этажа и подробную информацию здесь. Из листинга: Воспользуйтесь этой возможностью, чтобы создать особенный лофт по своему собственному дизайну.Этот необработанный чердак доступен впервые за более чем 50 лет, этот чердак во весь этаж не имеет внутренних колонн или препятствий. Ваш архитектор будет иметь полную свободу творчества при проектировании уникального дома, как это было сделано на других этажах здания. Прямой доступ к лифту; Северная, южная и восточная экспозиции; большие промышленные окна, пропускающие много естественного света, высокие потолки; видеодомофон, стиральная и сушильная машины разрешены. Передачи в кладовку вместе с блоком.131 West 24th Street — это хорошо обслуживаемый кооператив с 5 жилыми домами и одной коммерческой единицей, принадлежащей кооперативу.Управляется Andrews Management с низкой ежемесячной платой за обслуживание. Живая работа разрешена с минимальным трафиком. Хранение велосипедов. Допускается размещение домашних животных. См. План этажа и подробную информацию здесь.

Из листинга: Продолжайте использовать его как комбинацию живой работы или наслаждайтесь этим необычным пространством как одной огромной резиденцией! Первое предложение и уникальная возможность приобрести частный дом площадью 3400 кв. М во весь этаж в Le Premier, роскошном кондоминиуме, расположенном в самом центре Манхэттена! Разработанный с учетом эксклюзивности и конфиденциальности, на каждом этаже есть только две резиденции, и эти две единицы уже объединены, предлагая полный этаж с 6-7 спальнями и вашей собственной прачечной прямо за дверью вашей квартиры на вашем частном этаже. ! См. План этажа и подробную информацию здесь. Из листинга: CHELSEA LIVE-WORK LOFT! Этот просторный лофт площадью 2064 квадратных фута, возможно, наиболее примечателен своей впечатляющей двойной шириной гостиной, также включает в себя три большие спальни, которые можно легко преобразовать в четвертую спальню или удобный домашний офис, а также три полностью отделанные мрамором ванные комнаты, огромную открытую кухню от шеф-повара. кухня, индивидуально контролируемое отопление и кондиционер, а также просторный шкаф. Этот красивый угловой дом украшен 11-дюймовыми потолочными балками и паркетом из красного дуба.Живите по-крупному, все дело в космосе! См. План этажа и подробную информацию здесь. Из листинга: Этот уникальный промышленный лофт от Space Odyssey до Tenenbaums может перенести зоркий глаз на дизайн интерьера. Лофт 306 — большой лофт настежь; Идеальное полотно с просторным интерьером, подчеркнутым высоким потолком, открытыми трубами и колонной. См. План этажа и подробную информацию здесь.Назначить встречу

Чтобы совершить поездку по любому из этих объектов, просто заполните информацию ниже.

Или позвоните нам по телефону (212) 755-5544

Статьи по теме

- Из блоков Златовласки Недавно внесенные в список таунхаусы с задними дворами включают здание из коричневого камня Вест-Виллидж с открытым бассейном. Вторник, 3 августа 2021 г.

- Из отличных объявлений Дома Дэвида Боуи, Глории Вандербильт и Перри Эллис в Нью-Йорке в списках знаменитостей за июль 2021 года Вторник, 3 августа 2021 г.

- Из отличных объявлений Продажи и контракты на Манхэттене: июльские сделки на 3,2 миллиарда долларов — это максимум за 2 года; Роберт Херявек из Shark Tank закрывает кондоминиум за 32 миллиона долларов 2 августа 2021 г., понедельник

- Из будущего Нью-Йорка Beckford House & Tower сообщает о продажах на сумму 478 миллионов долларов; Представлены роскошные пентхаусы от 20 миллионов долларов Пятница, 30 июля 2021 г.

- Из будущего Нью-Йорка Спонсорские единицы: что это такое, а также плюсы и минусы их покупки Пятница, 30 июля 2021 г.

- Из отличных объявлений Невероятные новые объекты аренды включают особняк в Бруклин-Хайтс, который когда-то рассматривал Мэтт Дэймон. Четверг, 29 июля 2021 г.

- Из Нью-Джерси Гамильтон Коув, прибрежная жизнь в Уихокене, предлагает до четырех месяцев бесплатной аренды Четверг, 29 июля 2021 г.

- От залива Шипсхед В Шипсхед-Бэй AQUA предлагает современные апартаменты и бесплатную аренду на один месяц. Среда, 28 июля 2021 г.

Она обработает информацию, обратившись к необходимым источникам. Например, в банк, который выдал ипотечный кредит, и в случае положительного решения вернет средства налогоплательщика на его счет», — пояснял схему премьер-министр Михаил Мишустин.

Она обработает информацию, обратившись к необходимым источникам. Например, в банк, который выдал ипотечный кредит, и в случае положительного решения вернет средства налогоплательщика на его счет», — пояснял схему премьер-министр Михаил Мишустин.