Валютное хеджирование: инструменты и стратегии

Хеджирование представляет собой эффективный рыночный инструмент, который при правильном использовании позволяет снизить риск убытков во время торговли на рынках. Если вы открыли позицию на одном рынке (по одной валютной паре, если речь идет о рынке Форекс), но не уверены в правильности своего прогноза, то можно открыть сделку на другом рынке (на другой валютной паре), которая даст противоположный результат. То есть, если ваш прогноз неверен, минус, который даст первая сделка, перекроется прибылью, которую вы получите при работе второй сделки. Однако хеджирование является довольно опасным инструментом, так как трейдеру необходимо еще и выйти из хеджированных сделок правильно.

Валютное хеджирование

Инструменты хеджирования рисков

Стратегия хеджирования

Хеджирование — что это: простыми словами

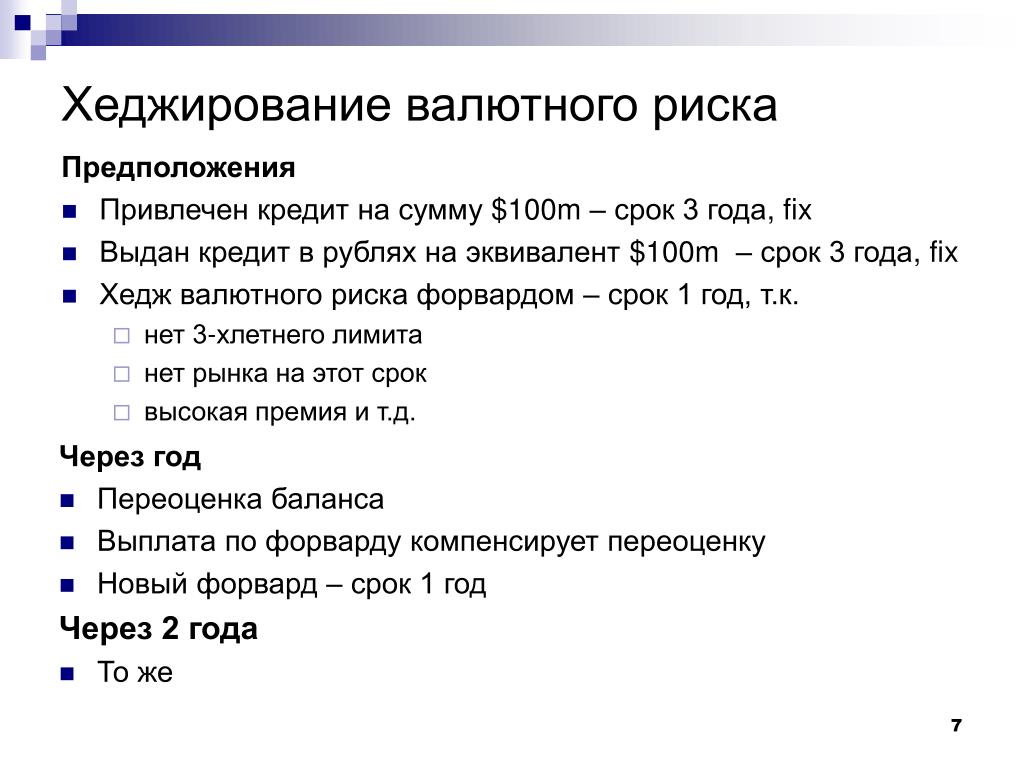

Валютное хеджирование

Валютное хеджирование — заключение сделок на продажу или покупку иностранной валюты, чтобы избежать колебания цены. Осуществляется с целью защиты средств при неблагоприятном движении валютных курсов, так как позволяет зафиксировать текущую стоимость средств.

Осуществляется с целью защиты средств при неблагоприятном движении валютных курсов, так как позволяет зафиксировать текущую стоимость средств.

Например, вы купили пару евро/доллар, предполагая, что в ближайшее время она будет расти, но впереди ожидается выход важных новостей, во время которого могут быть «шпильки». При небольшом депозите или слишком высоком плече даже небольшая «шпилька» может вынести игрока с рынка. Чтобы этого избежать можно заключить противоположную сделку по этой же паре (продать евро/доллар), дождаться, пока волантильность спадет, закрыть вторую сделку и ждать прибыли по первой. Или, если ситуация после новостей поменялась, закрыть первую, ожидая прибыли по второй.

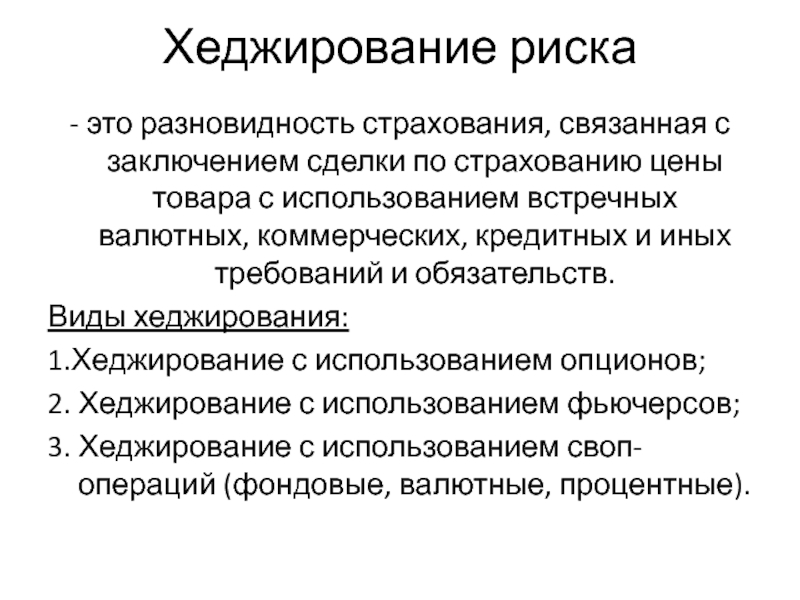

Инструменты хеджирования рисков

Инструменты хеджирования могут быть:

- Биржевыми. В данную группу входят опционы и фьючерсы.

- Внебиржевыми. Представлены форвардными контрактами и свопами.

Сделки могут заключаться при посредничестве дилера или между контрагентами напрямую. В случае с внебиржевыми инструментами иногда могут возникать сложности при необходимости закрыть позицию.

В случае с внебиржевыми инструментами иногда могут возникать сложности при необходимости закрыть позицию.

Выбирая тот или иной инструмент хеджирования, необходимо особое внимание уделить детальному анализу потребностей бизнеса, экономики в целом и в конкретном сегменте, учитывая перспективы отрасли.

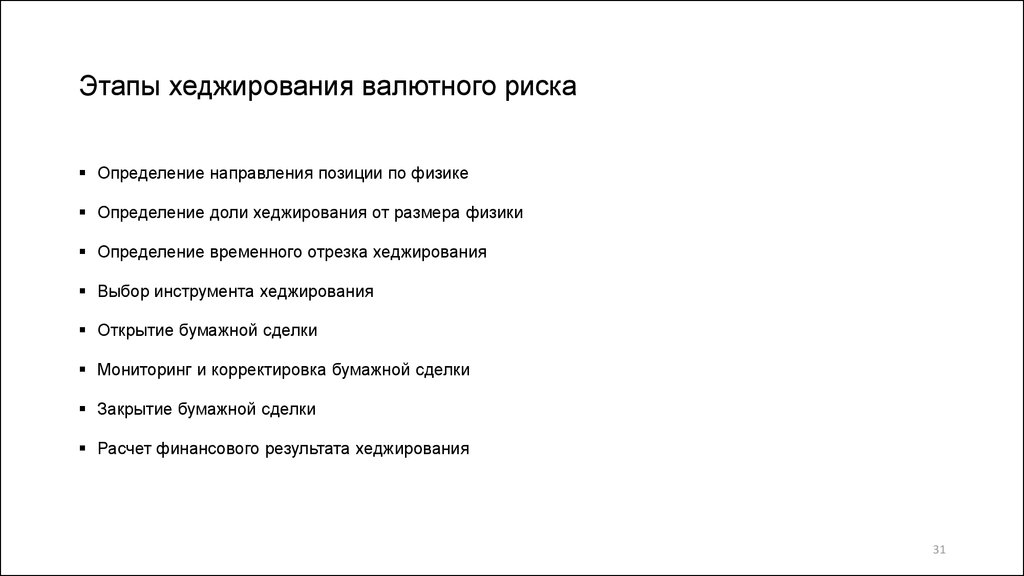

Стратегия хеджирования

Стратегия хеджирования представляет собой совокупность определенных инструментов хеджирования и методов их применения с целью уменьшения финансовых рисков.

Сразу стоит отметить, что если вы хотите получить эффективную, прибыльную стратегию, ее необходимо создавать «под себя», учитывая свою готовность рисковать, количество времени, которое вы готовы посвящать торговле, и другие факторы. Универсальной прибыльной системы в природе просто нет: один и тот же инструмент в одних руках можно оказаться весьма эффективным, тогда как в других будет бесполезен.

Хеджирование — что это: простыми словами

Если говорить простыми словами, хеджирование — это попытка найти равновесие. Сделка, которая может оказаться убыточной, перекрывается сделкой, которая при тех же условиях будет прибыльной. То есть хеджирование направлено на то, чтобы установить равновесие по определенному рыночному инструменту на заданный промежуток времени.

Сделка, которая может оказаться убыточной, перекрывается сделкой, которая при тех же условиях будет прибыльной. То есть хеджирование направлено на то, чтобы установить равновесие по определенному рыночному инструменту на заданный промежуток времени.

Хеджирование в умелых руках превращается в уникальный финансовый инструмент, позволяющий свести риски в торговле к минимуму, постепенно наращивая прибыль при этом. Однако неопытным трейдерам хеджировать сделки нужно очень осторожно, аккуратно, так как неправильные действия могут привести к убыткам.

Страхуем валютные риски! Всё, что нужно знать о хеджировании

Большинство компаний, которые сталкиваются с необходимостью осуществлять операций в иностранной валюте, постоянно задаются вопросом, как обезопасить себя от существующих валютных рисков? Сегодня от изменений курса и нестабильных цен можно застраховаться. Одним из самых распространенных способов подобной защиты является хеджирование. В этом материале мы собрали ТОП популярных вопросов о хеджировании рисков.

Что такое хеджирование

«Хеджирование валютных рисков» — это, в первую очередь, способ ограничить возможные убытки от нежелательных колебаний курса, зафиксировав стоимость приобретаемого актива. При хеджировании инвестор переносит свой риск на тех, кто готов его принять, — на рынок. Инвестора в этом случае можно назвать хеджером. Хеджеры получают гарантию, что цены не изменятся, а участники рынка получают прибыль либо убыток, принимая риск на себя.

Какие инструменты хеджирования сегодня представлены на рынке

Риски хеджируются с помощью специальных инструментов — деривативов или как их ещё называют — производных финансовых инструментов. Их самыми распространёнными видами являются фьючерсы, форварды и опционы.

Фьючерс – это биржевой инструмент. Он торгуется на биржевых площадках, которые предоставляют услугу покупки/продажи инструментов срочного рынка. Недостатком этого инструмента является привязка к стандартной дате исполнения и торговля лотами (кратными суммами).

Форвард — это инструмент межбанковского рынка. Как правило он торгуется на внебиржевом рынке в виду возможности установить практически любую дату исполнения сделки. Основной особенностью фьючерса и форварда является безусловное исполнение совершенной сделки или совершение контрсделки для закрытия обязательств.

При покупке опциона инвестор получает право выкупить или продать актив по истечении (или в течение) срока действия контракта. Как правило, это инструмент межбанковского рынка, но могут встречаться и биржевые инструменты. Основной особенностью опциона является уплата опционной премии (расходы по сделке), а исполнение самой сделки необязательно – всё будет зависеть от рыночной цены актива.

Какой инструмент хеджирования удобнее для банковских клиентов

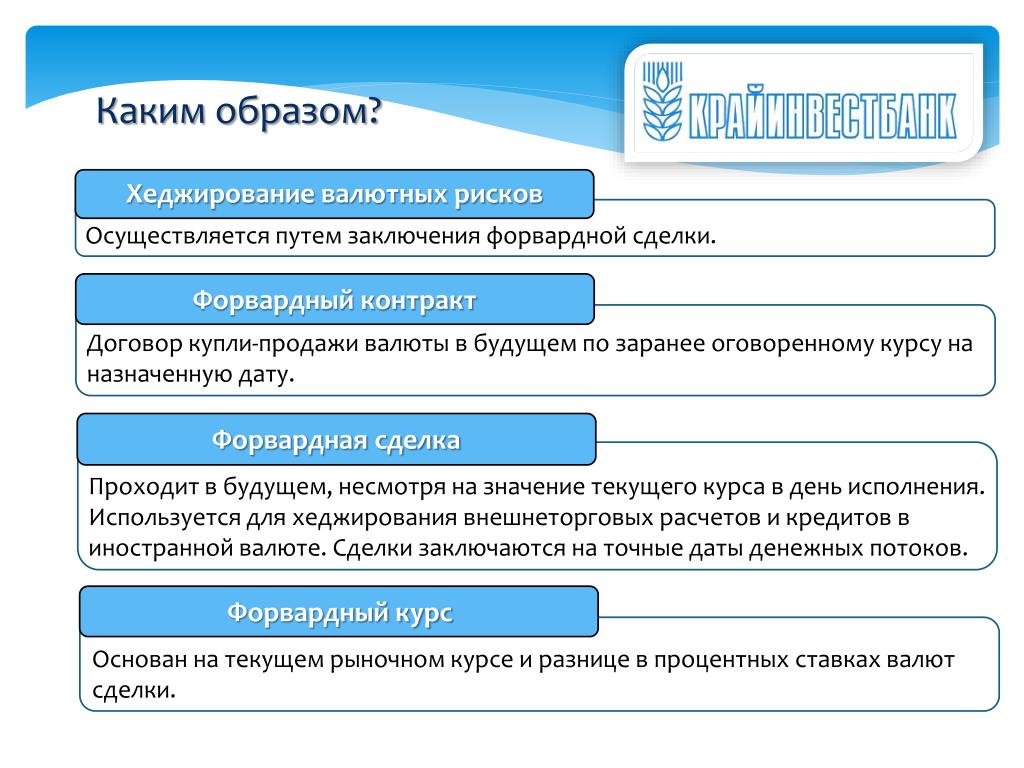

Если инвестор предпочитает заключать сделки через банк, наиболее быстро и выгодно для клиента хеджировать риски можно через форвард.

Как работают форварды

На этот вопрос мы попросили ответить эксперта Примсоцбанка, начальника казначейства – Андрея Махова.

— Работу форвардов легко объяснить на примере валютной пары рубль/доллар США. Допустим, клиенту необходимо для оплаты валютного контракта приобрести 100 000 долларов США за российские рубли со сроком исполнения через три месяца. На валютном рынке валютная пара рубль/доллар США с расчетами «сегодня» торгуется на уровне 73,65. Для расчета рыночного курса форвардного контракта используется сумма базового курса, в данном случае 73,65 и своп-пунктов (разницы в процентных ставках в валютах, выраженные в рублях с учетом количества дней, для срока 3 месяца своп-пункты составляют 0,83 рубля). Таким образом рыночный форвардный курс для валютной пары рубль/доллар США через 3 месяца составит 74,48 и банк сможет продать клиенту такой контракт не ниже этой цены, например,74,55. Разница между курсом продажи клиенту (74,55) и рыночным форвардным курсом (74,48) 0,07 рубля составит прибыль банка. Аналогично рассчитывается продажа клиентом форвардного контракта (продажа в будущем поступлений от экспортной выручки).

Какую выгоду в этом случае получают клиенты

Плюсами для клиента является фиксация курса и возможность зафиксировать себестоимость товара и снятие валютного риска при негативном изменении курса. Любые изменения курса на рынке не будут влиять на стоимость товара, т.к. банк на соответствующую дату исполнит сделку по заранее обговоренному курсу.

Получить консультацию по заключению форвардных договоров вы можете в казначействе банка, тел. 8 (423) 2 -300-299.

Для справки: ПАО СКБ Приморья «Примсоцбанк» – российский универсальный банк один из лидеров банковской сферы Дальнего Востока (основан 4 марта 1994 г., Генеральная лицензия Банка России № 2733). Головной офис банка расположен в городе Владивосток. Региональная сеть Примсоцбанка насчитывает 66 офисов в 40 населенных пунктах России, в том числе в Приморском, Хабаровском, Камчатском краях, Омской, Челябинской, Иркутской, Свердловской, Амурской областях, Москве и Санкт-Петербурге, Еврейской автономной области.

Стратегии хеджирования валют | WisdomTree

ЧТО ТАКОЕ ХЕДЖИНГ ВАЛЮТЫ?

Международное инвестирование может предоставить много захватывающих возможностей для инвесторов:

- Потенциал роста, когда рынок США падает

- Подверженность различным макроэкономическим тенденциям, возможностям и рискам

- Потенциал более высокой доходности при относительных оценках

Но эти возможности сопряжены с дополнительными рисками, одним из наиболее значительных из которых могут быть колебания валютного риска. В то время как валюта может иногда повышать доходность акций, она часто может снижать доходность, создавая сложный источник неопределенности.

Валютное хеджирование — это стратегия, предназначенная для смягчения влияния валютного или валютного риска на доходность международных инвестиций. Популярными методами управления валютным риском являются форвардные контракты или валютные опционы.

Эти инструменты позволяют инвесторам изолировать местную доходность акций, смягчая влияние валютных курсов.

ПОЧЕМУ ХЕДЖИРУЮТ ВАЛЮТЫ?

Азбука валют

Валюта может быть встречным или попутным ветром

Представьте, что вы летите в самолете, летящем из Нью-Йорка в Лос-Анджелес. Реактивный поток, идущий с запада на восток, создает встречный ветер, который замедляет самолет и делает полет продолжительностью около 6,5 часов. Ваш обратный путь, однако, займет всего около 5,5 часов, потому что реактивный поток теперь действует как попутный ветер, который помогает продвигать самолет вперед. Валюта точно такая же. Иногда они являются попутным ветром, помогающим продвинуть систему безопасности вперед, а иногда встречным ветром, сдерживающим ее. Но в любом случае они всегда делают поездку более бурной.

ВАЛЮТА ВЛИЯЕТ НА ВАШИ ИНВЕСТИЦИИ В ДОЛЛАРАХ США

Даже самые искушенные инвесторы могут не заметить, как валюта влияет на них, если их инвестиции в долларах США. Если вы когда-либо путешествовали за границу, вы знаете, что иногда на ваш доллар можно купить больше, и товары, которые вы покупаете, кажутся недорогими, а иногда верно и обратное. Это связано с колебаниями курса доллара по отношению к валюте страны, в которой вы покупаете товары или делаете инвестиции. Эти типы курсовых разниц могут со временем повлиять на стоимость ваших инвестиций.

Это связано с колебаниями курса доллара по отношению к валюте страны, в которой вы покупаете товары или делаете инвестиции. Эти типы курсовых разниц могут со временем повлиять на стоимость ваших инвестиций.

ВАЛЮТА БУДЕТ ТРУДНО ПРЕДСКАЗАТЬ

Поскольку валюта может двигаться волнообразно, в том или ином направлении, это может существенно повлиять на ваши инвестиции в определенные периоды. Предсказать, каким путем он пойдет, особенно в краткосрочной перспективе, особенно сложно.

Источники: MSCI, WisdomTree, по состоянию на 31.12.22

ВАЛЮТА ДОБАВЛЯЕТ ВОЛАТИЛЬНОСТЬ — И ЭТО МОЖЕТ БЫТЬ ДОРОГО

9000 4 Среднегодовая доходность портфеля важна, но она не раскрывает всей картины . В приведенном ниже примере портфели A и B начинаются с 500 000 долларов. Хотя это может показаться не так, они оба имеют среднюю годовую доходность 10%. Однако через пять лет портфель А стоит немногим более 804 000 долларов, а портфель Б — менее 772 000 долларов.

Почему? Волатильность.

Почему? Волатильность.

Волатильность может стоить вам времени

Волатильность может стоить вам не только денег, но и времени. На самом деле, чем сильнее падает ваш портфель, тем выше вам потребуется доход и тем больше времени потребуется, чтобы вернуть вас туда, где вы были. Например, при падении на 30% потребуется шесть лет, чтобы восстановиться с 6% в год, девять лет при 4% или почти 18 лет при 2%. И это просто для безубыточности.

ПОЛНОСТЬЮ ХЕЖИРОВАННАЯ РИСКА

Полностью хеджированные ETF предназначены для снижения валютного риска, связанного с инвестициями, независимо от рыночных условий. Хотя это может положительно или отрицательно повлиять на доходность, это может снизить общую волатильность, а это может иметь решающее значение для стоимости портфеля.

В WisdomTree мы реализуем стратегии хеджирования валюты таким образом, который может быть проще и экономичнее, чем ожидают многие инвесторы.

Наш полный валютный хедж работает следующим образом:

Семейство фондов WisdomTree для валютного хеджирования реализует стратегии валютного хеджирования WisdomTree, заключая каждый месяц форвардные контракты и ребалансируясь в конце месяца.

WisdomTree CURRENCY HEDGED EQUITY FAMILY

ЕВРОПА

Мало того, что многие ведущие мировые компании и известные бренды не только имеют штаб-квартиры в Европе, но и являются действительно глобальными компаниями, которые получают большую часть своих доходов от экспорта в страны за пределами Европы. Наше семейство европейских фондов хеджирования акций стремится предложить инвесторам более полный доступ к потенциальной доходности европейских акций, одновременно хеджируя влияние валют.

ЯПОНИЯ

Азиатские инвестиции могут быть разумным дополнением к портфелю, и сейчас самое подходящее время подумать о Японии, поскольку в этой стране происходят захватывающие изменения.

Однако история показывает, что в экономиках, ориентированных на экспорт, акции обычно растут, когда валюта падает. Это может подорвать доходность инвесторов. Хеджирование иены может помочь компенсировать потери при повышении курса доллара.

DEVELOPED INTERNATIONAL

Мы считаем, что международные инвестиции должны быть в каждом портфеле, и сейчас самое подходящее время, чтобы рассмотреть их.

Однако, несмотря на то, что оценки могут выглядеть привлекательными за пределами США, нет никакой гарантии, что доллар США обесценится. Хеджируя риски, связанные с иностранной валютой, инвесторы могут изолировать доходность иностранных фондовых рынков.

У СЕГОДНЯШНИХ ИНВЕСТОРОВ ЕСТЬ ВЫБОР

Сегодняшние инвесторы могут компенсировать валютный риск с помощью полностью хеджированных ETF или попытаться оппортунистически извлечь из него капитал с помощью динамически хеджируемых ETF.

Полное хеджирование валюты предназначено для смягчения подверженности валютным рискам, помогая снизить волатильность и обеспечить эквивалент местной доходности. Но что, если вы заинтересованы в получении прибыли от валюты, когда она может помочь вашей прибыли? Инвесторам может быть очень сложно определить, когда и сколько хеджировать.

Но что, если вы заинтересованы в получении прибыли от валюты, когда она может помочь вашей прибыли? Инвесторам может быть очень сложно определить, когда и сколько хеджировать.

Динамическое хеджирование направлено на решение этих проблем — с помощью процессов, основанных на правилах, основанных на сложных сигналах, которые помогают определить подходящее время для хеджирования и объем хеджирования.

ДИНАМИЧЕСКОЕ ХЕДЖИНГ

ETF с динамическим хеджированием пытаются определить наилучшее время для хеджирования портфеля. В зависимости от рыночных условий и конкретных количественных показателей эти стратегии автоматически увеличивают или уменьшают валютный риск. Это может дать инвесторам возможность извлекать выгоду из валют, когда они могут помочь доходности, и избегать их, когда они не могут.

ETF с динамическим хеджированием WisdomTree используют методики, основанные на правилах, и запатентованное наложение сигналов для определения потенциально наилучших моментов времени (и сумм), подлежащих или не подлежащих хеджированию, автоматически увеличивая или уменьшая валютный риск в зависимости от конкретных сигналов.

ПЯТЬ СИГНАЛОВ, ОБЪЯСНЯЮЩИХ ВАЛЮТНЫЕ ТЕНДЕНЦИИ

| Индикатор | Описание | Хеджирует валюту, если |

| Импульс | Подобно фондовым рынкам, на валюты могут влиять технические факторы, которые приводят к их повышению или обесцениванию в краткосрочной перспективе | Тенденция к снижению иностранной валюты |

| Дифференциал процентных ставок (также известный как «Кэрри») | Разница между месячной форвардной процентной ставкой иностранной валюты и долларом США | Процентная ставка в иностранной валюте ниже, чем в долларах США |

| Низкий валютный риск | Валюты с меньшей волатильностью, как правило, растут по отношению к доллару США | Хеджирование, когда валюта очень волатильна |

| Перекрестный актив | Доходность фондового рынка страны имеет некоторую способность предсказывать движение валюты | Хеджирование, когда ожидаемая доходность валюты отрицательна, на основе нашей модели перекрестных активов |

| Тренд | Общие региональные факторы на развитых или развивающихся рынках могут влиять на стоимость отдельных валют | Хеджирование индивидуального валютного риска, если в конкретном регионе (развитые или развивающиеся рынки) наблюдается тенденция к снижению |

При построении составного сигнала для хеджирования сигнал Тренда имеет половину веса, а вторая половина распределяется поровну между остальными сигналами. Для развивающихся рынков сигнал Carry не используется.

Для развивающихся рынков сигнал Carry не используется.

WisdomTree ДИНАМИЧЕСКИ ХЕДЖИРОВАННАЯ СЕМЕЙНАЯ АКЦИЯ

МЕЖДУНАРОДНЫЕ

Хеджирование рисков валютными свопами

Валютный риск – это финансовый риск, возникающий в связи с потенциальными изменениями обменного курса одной валюты по отношению к другой. И это касается не только тех, кто торгует на валютных рынках. Неблагоприятные колебания валютных курсов часто могут снизить доходность портфеля с большим международным риском или снизить доходность в остальном процветающего международного делового предприятия. Компании, ведущие бизнес за границей, подвержены валютному риску, когда доход, полученный за границей, конвертируется в деньги внутри страны, а кредиторская задолженность конвертируется из национальной валюты в иностранную валюту.

Рынок валютных свопов является одним из способов хеджирования этого риска. Валютные свопы не только хеджируют риск, связанный с колебаниями обменного курса, но также обеспечивают получение иностранных денежных средств и достижение более выгодных кредитных ставок.

Ключевые выводы

- Если компания ведет бизнес по всему миру, она может столкнуться с валютным риском, т. е. с изменением обменного курса при конвертации иностранной валюты обратно в национальную валюту.

- Валютные свопы — это способ хеджирования валютного риска этого типа путем обмена денежных потоков в иностранной валюте на национальную по заранее установленному курсу.

- Валютные свопы, считающиеся валютными операциями, по закону не должны отражаться в балансе компании так же, как форвардные или опционные контракты.

- В настоящее время существует множество ETF и взаимных фондов, хеджирующих валюту, чтобы дать инвесторам доступ к иностранным инвестициям, не беспокоясь о валютном риске.

Как работают валютные свопы

Валютный своп — это финансовый инструмент, который предполагает обмен процентов в одной валюте на такие же проценты в другой валюте.

Валютные свопы включают два условных принципала, которыми обмениваются в начале и в конце соглашения. Эти условные основные суммы представляют собой заранее определенные суммы в долларах или основные суммы, на которых основаны обменные процентные платежи. Однако на самом деле эта основная сумма никогда не погашается: она строго «условна» (что означает теоретическая). Он используется только в качестве основы для расчета процентных платежей, которые действительно переходят из рук в руки.

Эти условные основные суммы представляют собой заранее определенные суммы в долларах или основные суммы, на которых основаны обменные процентные платежи. Однако на самом деле эта основная сумма никогда не погашается: она строго «условна» (что означает теоретическая). Он используется только в качестве основы для расчета процентных платежей, которые действительно переходят из рук в руки.

Примеры валютных свопов

Вот несколько примеров сценариев валютных свопов. В реальной жизни будут применяться транзакционные издержки; они были опущены в этих примерах для упрощения.

1. Сторона А платит по фиксированному курсу в одной валюте, Сторона Б платит по фиксированному курсу в другой валюте.

Американская компания (Сторона А) хочет открыть завод стоимостью 3 млн евро в Германии, где стоимость кредита в Европе выше, чем дома. При обменном курсе 0,6 евро/доллар США компания может занять 3 млн евро под 8% в Европе или 5 млн долларов под 7% в США. Компания занимает 5 млн долларов под 7%, а затем заключает своп для конвертации долларового кредита. в евро. Сторона B, контрагент по свопу, вероятно, может быть немецкой компанией, которой требуются средства в размере 5 миллионов долларов США. Точно так же немецкая компания сможет добиться более низкой процентной ставки по кредитам внутри страны, чем за границей — скажем, немцы могут брать кредиты под 6% в банках на территории страны.

в евро. Сторона B, контрагент по свопу, вероятно, может быть немецкой компанией, которой требуются средства в размере 5 миллионов долларов США. Точно так же немецкая компания сможет добиться более низкой процентной ставки по кредитам внутри страны, чем за границей — скажем, немцы могут брать кредиты под 6% в банках на территории страны.

Теперь давайте посмотрим на физические платежи, сделанные с использованием этого соглашения о свопе. В начале контракта немецкая компания предоставляет американской компании 3 миллиона евро, необходимые для финансирования проекта, а в обмен на 3 миллиона евро американская компания предоставляет немецкому контрагенту 5 миллионов долларов.

Впоследствии каждые шесть месяцев в течение следующих трех лет (срок действия контракта) стороны будут обмениваться платежами. Немецкая фирма выплачивает американской компании сумму, которая является результатом 5 миллионов долларов (условная сумма, выплаченная американской компанией немецкой фирме при инициировании), умноженных на 7% (согласованная фиксированная ставка), в течение периода, выраженного как . 5 (180 дней ÷ 360 дней). Этот платеж составит 175 000 долларов (5 миллионов долларов x 7% x 0,5). Американская компания выплачивает немцам результат в размере 3 миллионов евро (условная сумма, уплаченная немцами американской компании при инициировании), умноженную на 6% (согласованная фиксированная ставка) и 0,5 (180 дней ÷ 360 дней). ). Этот платеж составит 9 евро.0,000 (3 миллиона евро x 6% x 0,5).

5 (180 дней ÷ 360 дней). Этот платеж составит 175 000 долларов (5 миллионов долларов x 7% x 0,5). Американская компания выплачивает немцам результат в размере 3 миллионов евро (условная сумма, уплаченная немцами американской компании при инициировании), умноженную на 6% (согласованная фиксированная ставка) и 0,5 (180 дней ÷ 360 дней). ). Этот платеж составит 9 евро.0,000 (3 миллиона евро x 6% x 0,5).

Обе стороны будут обменивать эти две фиксированные суммы каждые шесть месяцев. Через три года после начала действия договора обе стороны обменялись условными принципалами. Соответственно, американская компания «заплатит» немецкой компании 3 миллиона евро, а немецкая компания «заплатит» американской компании 5 миллионов долларов.

2. Сторона А платит фиксированную ставку по одной валюте, Сторона Б платит по плавающей ставке по другой валюте.

Используя приведенный выше пример, американская компания (Сторона А) по-прежнему будет производить фиксированные платежи по ставке 6%, в то время как немецкая компания (Сторона Б) будет платить по плавающей ставке (на основе заранее определенной базовой ставки, такой как LIBOR или ставка по федеральным фондам) .

Эти типы модификаций соглашений о валютном свопе обычно основаны на потребностях отдельных сторон в дополнение к типам требований к финансированию и оптимальным кредитным возможностям, доступным для компаний. Любая сторона A или B может платить по фиксированной ставке, в то время как контрагент платит по плавающей ставке.

3. Часть А платит по плавающей ставке в одной валюте, Сторона Б также платит по плавающей ставке в другой валюте.

В этом случае и американская компания (Сторона А), и немецкая фирма (Сторона Б) осуществляют платежи по плавающей ставке на основе базовой ставки. Остальные условия договора остаются прежними.

Кто получает выгоду от валютных свопов?

Вспомните наш первый простой пример валютного свопа с использованием американской компании и немецкой компании. Схема свопа для американской компании имеет несколько преимуществ. Во-первых, американская компания может добиться более высокой кредитной ставки, занимая внутри страны под 7%, а не под 8% в Европе. Более конкурентоспособная внутренняя процентная ставка по кредиту и, следовательно, более низкие процентные расходы, скорее всего, являются результатом того, что американская компания более известна в США, чем в Европе. Стоит понимать, что эта структура свопа, по сути, выглядит так, как будто немецкая компания покупает у американской компании номинированные в евро облигации на сумму 3 миллиона евро.

Более конкурентоспособная внутренняя процентная ставка по кредиту и, следовательно, более низкие процентные расходы, скорее всего, являются результатом того, что американская компания более известна в США, чем в Европе. Стоит понимать, что эта структура свопа, по сути, выглядит так, как будто немецкая компания покупает у американской компании номинированные в евро облигации на сумму 3 миллиона евро.

К преимуществам данного валютного свопа также относится гарантированное получение 3 млн евро, необходимых для финансирования инвестиционного проекта компании. Другие инструменты, такие как форвардные контракты, могут использоваться одновременно для хеджирования валютного риска.

Инвесторы также получают выгоду от хеджирования валютного риска.

Как валютное хеджирование помогает инвесторам

Использование валютных свопов в качестве хеджирования также применимо к инвестициям в паевые инвестиционные фонды и ETF. Например, если у вас есть портфель, сильно ориентированный на акции Соединенного Королевства, вы подвержены валютному риску: стоимость ваших активов может снизиться из-за изменений обменного курса между британским фунтом стерлингов и долларом США. Вам необходимо хеджировать свой валютный риск, чтобы получить выгоду от владения своим фондом в долгосрочной перспективе.

Вам необходимо хеджировать свой валютный риск, чтобы получить выгоду от владения своим фондом в долгосрочной перспективе.

Многие инвесторы могут уменьшить свою подверженность риску, используя ETF и взаимные фонды с валютным хеджированием. Управляющий портфелем, который должен покупать иностранные ценные бумаги с большим дивидендным компонентом для фонда акций, может застраховаться от волатильности обменного курса, заключив валютный своп так же, как это сделала американская компания в наших примерах. Единственным недостатком является то, что благоприятные колебания валюты не окажут такого положительного влияния на портфель: защита стратегии хеджирования от волатильности действует в обоих направлениях.

Валютные свопы и форвардные контракты

Компании, имеющие доступ к иностранным рынкам, часто могут хеджировать свои риски с помощью форвардных контрактов валютного свопа. Многие фонды и ETF также хеджируют валютный риск, используя форвардные контракты.

Валютный форвардный контракт или валютный форвард позволяет покупателю зафиксировать цену, которую он платит за валюту. Другими словами, обменный курс устанавливается на определенный период времени. Эти контракты можно купить за любую основную валюту.

Другими словами, обменный курс устанавливается на определенный период времени. Эти контракты можно купить за любую основную валюту.

Контракт защищает стоимость портфеля, если обменные курсы делают валюту менее ценной — защищает портфель акций, ориентированный на Великобританию, например, если стоимость фунта стерлингов падает по отношению к доллару. С другой стороны, если фунт становится более ценным, форвардный контракт не нужен, и деньги на его покупку были потрачены впустую.

Таким образом, покупка форвардных контрактов сопряжена с затратами. Фонды, использующие валютное хеджирование, считают, что стоимость хеджирования со временем окупится. Цель фонда — снизить валютный риск и принять на себя дополнительные расходы на покупку форвардного контракта.

Валютные свопы и взаимные фонды

Хеджированный портфель требует больше затрат, но может защитить ваши инвестиции в случае резкого падения стоимости валюты.

Рассмотрим два взаимных фонда, полностью состоящих из бразильских компаний.