Товарные деньги

Какие товары лучше всего подходят на роль денег? Что служило деньгами у эскимосов, а что у жителей африканских джунглей? Разобраться, почему одни товары имели высокую ценность для определенной местности и в то же самое время были совершенно бесполезны для использования в другой, помогут найденные примеры из истории.

Трудно представить нашу жизнь без денег. Деньги – одно из величайших изобретений человека, но в привычной для нас форме деньги существовали далеко не всегда. Стоит понимать, что бы мы не подразумевали под словом «деньги», в экономическом отношении деньгами называют общепризнанное средство обмена (универсальный товар).

Первоначально роль денег выполняли товары, которые имели особую ценность для определенной местности их обихода. Отсюда возникло такое понятие, как «товарные деньги». Разные народы и племена имели свои предметы, служившие им деньгами. У одних племен были хорошие условия для охоты, у других – для рыболовства, а третьи умели выращивать различные зерновые культуры и собирать съедобные растения.

Бартер значительно облегчил жизнь людей, но как посчитать, сколько и какого товара необходимо отдать, чтобы получить нужный? С расширением товарного обмена и ростом количества обмениваемых товаров, бартер постепенно становился не самой удобной формой торговли, так как не всегда у одной стороны был в наличии товар, необходимый другой. Так, сначала был выделен ряд товаров, которые наиболее часто обменивались. На 1-ом этапе развития этими товарами были предметы первой необходимости — скот, чай, соль и другие. На 2-ом этапе роль денег стали выполнять предметы роскоши — драгоценные камни, серебро, золото.

Постепенно эквивалентом денег становится использование различных металлов. В VII веке до н.э., уже после использование слитков, камней и украшений из драгоценных металлов, возникают монеты, которые удобно транспортировать, хранить, объединять и дробить. Монета представляла собой серебряный или золотой слиток, на котором имелось клеймо с информацией о весе.

Первые бумажные деньги появились в Китае в средние века, из-за неудобства перемещения больших сумм денег в форме монет (в первую очередь из-за их веса). Самостоятельную ценность бумажные деньги не имели, а предоставляли информацию, какую сумму монет имел держатель купюры.

Задания в этом проекте помогут вам найти и изучить интересные факты из истории возникновения денег и понять, почему те или иные товары использовались в качестве денег в различные временные периоды.

Виды денег — товарные, обеспеченные, фиатные, кредитные деньги

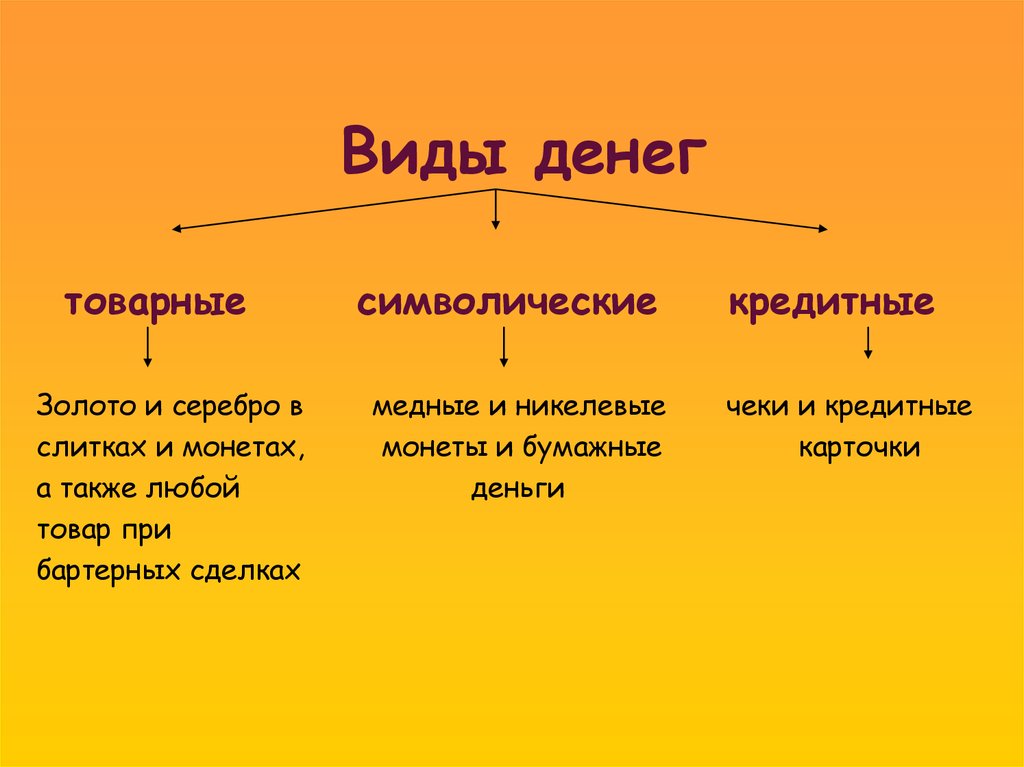

Все современные денежные системы основываются на фиатных деньгах, но исторически выделяют четыре основных вида денег:

- товарные деньги

- обеспеченные деньги

- фиатные деньги

- кредитные деньги

Товарные деньги

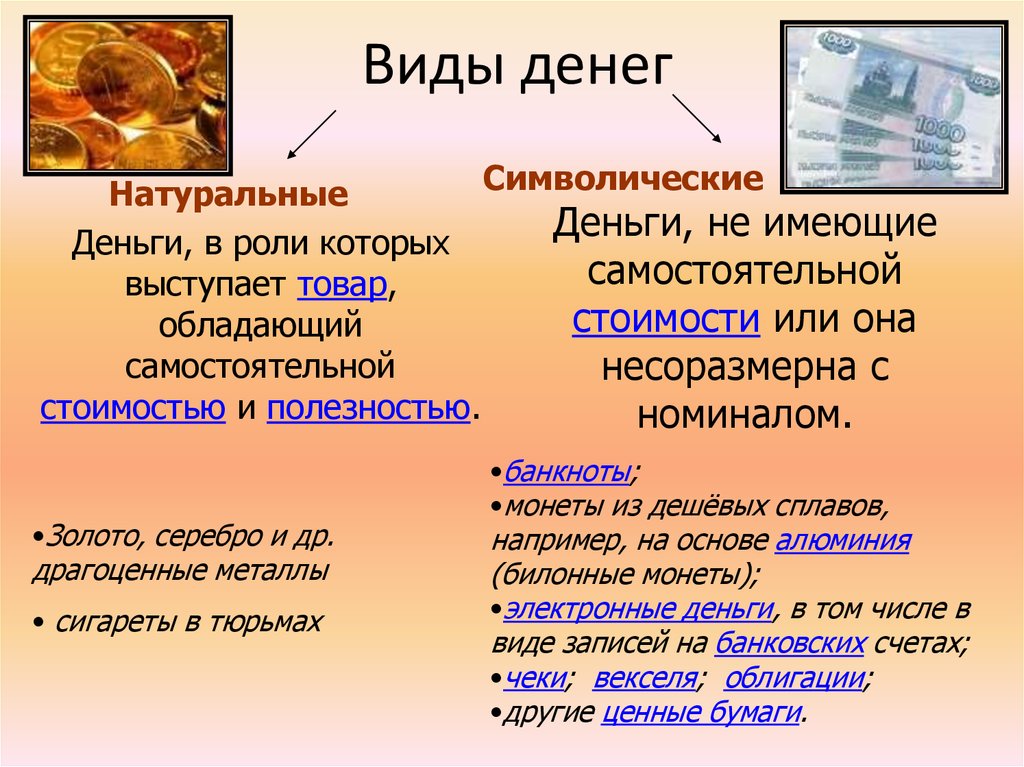

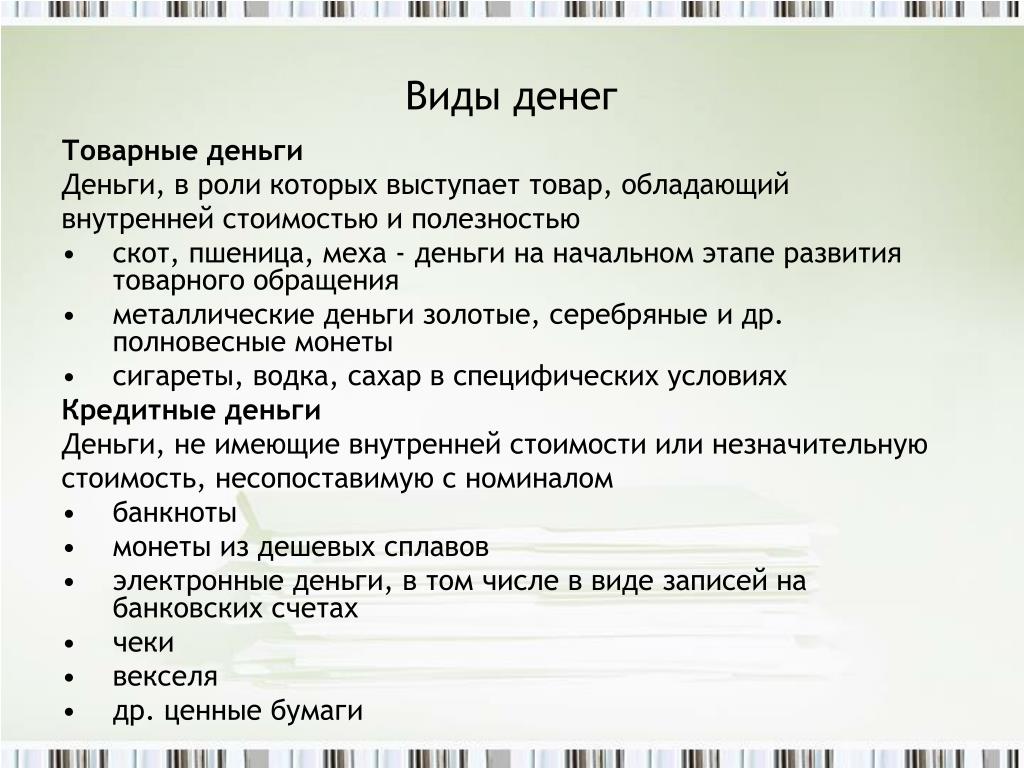

Товарные деньги (ещё их называют: действительные, натуральные, вещественные, настоящие, примитивные деньги) — это деньги, в роли которых выступает товар, обладающий самостоятельной стоимостью и полезностью.

Такие товары могут использоваться не только в качестве денег: например, золотую монету можно переплавить в ювелирное украшение.

Действительные деньги (выражены золотом, серебром или другими драгоценными металлами) — это деньги, номинал которых соответствует реальной стоимости, то есть стоимости металла, из которого они изготовлены.

Именно такими деньгами являются все товары, которые выступали эквивалентами на начальных этапах развития товарного обращения (скот, зерно, меха, жемчужины, и т. п.), а также металлические деньги — медные, бронзовые, серебряные, золотые, платиновые полновесные монеты.

Адам Смит рассказывал, что в его время (XVIII век) в некоторых шотландских селениях между рабочими был распространён обычай платить торговцам вместо мелкой монеты железными гвоздями, которые охотно принимались и имели вполне определённую стоимость.

То же самое говорит и Шевалье про каменноу́гольные округа Франции. И Швейнфурт в конце XIX века также нашёл у племени бонго (в Судане) использование в качестве денег железных наконечников копий и лопаты.

Разные товары и сегодня выполняют функцию денег в специфических условиях. Например, сигареты у заключённых и военнопленных, водка и сахар в периоды экономических кризисов, оружие и боеприпасы в местах вооружённых конфликтов.

В условиях голода и инфляции продукты длительного хранения могут стать средством накопления для зажиточных людей.

Но постепенно товарные деньги уходят из оборота. Они неудобны для частого обращения, так как слишком тяжелы, неделимы или портятся при хранении.

Они неудобны для частого обращения, так как слишком тяжелы, неделимы или портятся при хранении.

А самое главное — они слишком дороги в изготовлении. Ведь стоимость их изготовления должна соответствовать их номиналу, иначе натуральные деньги не будут выполнять функцию идеального товара, выступающего эквивалентом стоимости других товаров.

В то же время с развитием экономики потребность в деньгах увеличивается, что делает денежную систему государства слишком дорогой.

Стоимость денег в такой экономике всегда сопоставима с размерами ВВП, то есть слишком много ресурсов направляется не на производство товаров и услуг, а на производство денег, что сокращает общий производственный потенциал страны.

В настоящее время товарные деньги используются как средство сбережения и для коллекций (инвестиционные монеты).

Обеспеченные деньги

Обеспеченные деньги (ещё их называют: разменные, представительские) — это деньги, в роли которых выступают знаки или сертификаты, которые могут быть обменены по предъявлению на фиксированное количество определённого товара или товарных денег, например, на золото или серебро. Фактически, обеспеченные деньги являются представителями товарных денег.

Фактически, обеспеченные деньги являются представителями товарных денег.

Считается, что первые обеспеченные деньги появились в Древнем Шумере, где для оплаты использовались фигурки овец и коз из обожжённой глины. Эти фигурки могли быть обменены по предъявлению на живых овец и коз.

Первоначально банкноты удостоверяли наличие соответствующего количества полновесной монеты и являлись обеспеченными деньгами.

Однако на сегодня, после отмены золотого стандарта, банкноты больше не гарантируются обменом на фиксированный товар и превратились в символические (фиатные) деньги, сохранив прежнее название.

Фиатные деньги

Фиатные деньги (ещё их называют: символические, бумажные, декретированные, ненастоящие) — это деньги, которые не имеют самостоятельной стоимости или она несоразмерна с номиналом.

Фиатные деньги не имеют ценности, но способны выполнять функции денег, поскольку государство принимает их в качестве уплаты налогов, а также объявляет законным платёжным средством на своей территории.

На сегодняшний день основной формой фиатных денег являются банкноты и безналичные деньги, находящиеся на счёте в банке. При этом понятие «безналичные деньги» условно, так как речь идёт по существу о безналичных (безденежных) расчётах, то есть о расчётах должников с кредиторами без использования наличных денег.

При расчётах наличными деньгами собственник денежных купюр (банкнот) непосредственно использует их по своему усмотрению, а при безналичных расчётах управомоченное лицо предъявляет к банку соответствующие требования, исполнение которых от него уже не зависит.

Это же относится к единицам стоимости электронных нефиатных платёжных систем (разновидность электронных денег).

С распространением платёжных карт и электронных денег банкноты постепенно вытесняются из обращения.

Кредитные деньги

Кредитные деньги — это права требования в будущем в отношении физических или юридических лиц. Это специальным образом оформленный долг, обычно в форме передаваемой ценной бумаги, которые можно использовать для покупки товаров (услуг) или оплаты собственных долгов.

Оплата по таким долгам обычно производится в определённый срок, хотя есть варианты, когда оплата производится в любое время по первому требованию. Кредитные деньги несут в себе риск неисполнения требования.

Фиатные, товарные и коммерческие банковские деньги

В чем разница между золотом и наличными как видом денег? Почему мы используем наличные, а не другие виды денег для совершения транзакций? Кто сказал, что доллар, который у вас в кармане, ценен? Вы узнаете намного больше об этих вопросах, прочитав нашу статью о видах денег.

Виды денег и денежные агрегаты

Деньги использовались всегда, независимо от формы. Кроме того, деньги во все времена имели одни и те же функции и характеристики. Основные виды денег включают фиатные деньги, товарные деньги, фидуциарные деньги и деньги коммерческих банков. Некоторые из этих видов денег играют важную роль в экономике, которая заключается в измерении совокупной денежной массы.

Кроме того, деньги во все времена имели одни и те же функции и характеристики. Основные виды денег включают фиатные деньги, товарные деньги, фидуциарные деньги и деньги коммерческих банков. Некоторые из этих видов денег играют важную роль в экономике, которая заключается в измерении совокупной денежной массы.

Федеральная резервная система (обычно известная как ФРС) использует денежные агрегаты для измерения денежной массы в экономике. Денежные агрегаты измеряют количество денег, обращающихся в экономике.

Существует два типа денежных агрегатов, используемых ФРС: денежные агрегаты M1 и M2.

Агрегаты M1 рассматривают деньги в их самой основной форме, валюту, которая обращается в экономике, чековые банковские депозиты и дорожные чеки.

Агрегаты M2 включают всю денежную массу, покрываемую M1, и добавляют некоторые другие активы, такие как сберегательные счета и срочные депозиты. Эти дополнительные активы известны как почти деньги и не так ликвидны, как активы, покрываемые M1.

У вас также есть M0, который представляет собой денежную базу в экономике, покрывающую всю валюту, находящуюся либо в руках населения, либо в банковских резервах. Иногда M0 также обозначается как MB. M0 входит в состав M1 и M2.

В отличие от валюты, обеспеченной золотом, которая имеет неотъемлемую ценность из-за потребности в золоте в ювелирных изделиях и украшениях, фиатные деньги могут обесцениваться и даже обесцениваться.

Товарные деньги и их значение

Рис. 1. — Золотая монета

Товарные деньги — это средство обмена, обладающее внутренней стоимостью в связи с его использованием для целей, отличных от денег. Примеры этого включают золото, подобное изображенному на рисунке 1, и серебро. Спрос на золото будет всегда, поскольку его можно использовать в ювелирных изделиях, производстве компьютеров, олимпийских медалей и т. д. Кроме того, золото долговечно, что повышает его ценность. Золоту трудно потерять свою функцию или разложиться со временем.

Вы можете думать о товарных деньгах как о товаре, который можно использовать как деньги.

Другие примеры товаров, которые использовались в качестве товарных денег, включают медь, кукурузу, чай, ракушки, сигареты, вино и т. д. Несколько форм товарных денег использовались в связи с потребностями, создаваемыми определенными экономическими обстоятельствами.

Например, во время Второй мировой войны заключенные использовали сигареты как товарные деньги и обменивали их на другие товары и услуги. Стоимость сигареты была привязана к определенной порции хлеба. Даже те, кто не курил, использовали сигареты как средство ведения торговли.

Хотя исторически широкое использование товарных денег в ведении торговли между странами, особенно с использованием золота, делает выполнение транзакций в экономике значительно трудным и неэффективным. Одной из основных причин этого является транспортировка этих товаров, которые будут служить средством обмена. Представьте, как тяжело перемещать золото стоимостью в миллионы долларов по всему миру. Организовать логистику и транспортировку больших слитков золота довольно затратно. Кроме того, это может быть рискованно, так как его могут угнать или украсть.

Организовать логистику и транспортировку больших слитков золота довольно затратно. Кроме того, это может быть рискованно, так как его могут угнать или украсть.

Представительские деньги с примерами

Представительские деньги — это тип денег, выпускаемых правительством и обеспеченных такими товарами, как драгоценные металлы, такие как золото или серебро. Стоимость этого типа денег напрямую связана со стоимостью актива, обеспечивающего деньги.

Представительские деньги существуют уже давно. Меха и сельскохозяйственные товары, такие как кукуруза, использовались в торговых сделках на протяжении 17 и начала 18 веков.

До 1970 года мир регулировался золотым стандартом, который позволял людям в любое время обменивать имеющуюся у них валюту на золото. Страны, которые придерживались золотого стандарта, установили фиксированную цену на золото и торговали золотом по этой цене, тем самым поддерживая золотой стандарт. Стоимость валюты определялась исходя из установленной фиксированной цены.

Разница между бумажными деньгами и репрезентативными деньгами заключается в том, что стоимость бумажных денег зависит от спроса и предложения на них. Напротив, стоимость репрезентативных денег зависит от стоимости актива, которым они обеспечены.

Фиатные деньги и примеры

Рис. 2. — Доллары США

Фиатные деньги, как и доллар США, показанный на Рисунке 2, являются средством обмена, поддерживаемым государством и ничем иным. Его ценность вытекает из его официального признания в качестве средства обмена на основании постановления правительства. В отличие от товарных и репрезентативных денег, фиатные деньги не обеспечены другими товарами, такими как серебро или золото, но их кредитоспособность обусловлена тем, что правительство признает их в качестве денег. Это приносит все функции и характеристики, которые имеют деньги. Если валюта не поддерживается и не признается правительством, то эта валюта не является фиатной, и ей трудно служить деньгами. Мы все принимаем фиатные валюты, потому что знаем, что правительство официально пообещало сохранить их ценность и функционирование.

Еще одна важная концепция, которую следует знать, заключается в том, что фиатная валюта является законным платежным средством. Быть законным платежным средством означает, что оно признано законом для использования в качестве способа оплаты. Каждый в стране, где фиатная валюта признана законным платежным средством, по закону обязан принимать или использовать ее в качестве платежа.

Стоимость фиатных денег определяется спросом и предложением, и если в экономике слишком много фиатных денег, их стоимость упадет. Фиатные деньги были созданы в качестве замены товарным деньгам и репрезентативным деньгам в начале 20 века.

Тот факт, что фиатные деньги не связаны с материальными активами, такими как национальный запас золота или серебра, означает, что они подвержены обесцениванию из-за инфляции. В случае гиперинфляции он может даже прийти в негодность. Во время некоторых из наиболее серьезных случаев гиперинфляции, таких как период после Второй мировой войны в Венгрии, уровень инфляции мог увеличиться более чем в четыре раза за один день.

Кроме того, если люди теряют доверие к валюте страны, деньги больше не имеют покупательной способности.

В отличие от валюты, обеспеченной золотом, которая имеет неотъемлемую ценность из-за потребности в золоте в ювелирных изделиях и украшениях, фиатные деньги могут обесцениваться и даже обесцениваться.

Примеры фиатных денег включают любую валюту, которую поддерживает только правительство и которая не связана с какими-либо реальными материальными активами. Примеры включают все основные валюты, находящиеся в обращении сегодня, такие как доллар США, евро и канадский доллар.

Фидуциарные деньги с примерами

Фидуциарные деньги — это тип денег, ценность которых определяется обеими сторонами, принимающими их в качестве средства обмена в сделке. Стоят ли фидуциарные деньги чего-либо, решается ожиданием того, что они будут широко признаны в качестве будущего средства торговли.

Поскольку они не были признаны правительством в качестве законного платежного средства, в отличие от бумажных денег, в результате физические лица не обязаны принимать их в качестве формы платежа в соответствии с законом. Вместо этого, если предъявитель требует этого, эмитент фидуциарных денег предлагает обменять их на товар или фиатные деньги по усмотрению эмитента. Люди могут использовать фидуциарные деньги так же, как и обычные фиатные или товарные деньги, если они убеждены, что гарантия не будет нарушена.

Вместо этого, если предъявитель требует этого, эмитент фидуциарных денег предлагает обменять их на товар или фиатные деньги по усмотрению эмитента. Люди могут использовать фидуциарные деньги так же, как и обычные фиатные или товарные деньги, если они убеждены, что гарантия не будет нарушена.

Примеры фидуциарных денег включают такие инструменты, как чеки, банкноты и векселя. Это тип денег, поскольку держатели фидуциарных денег могут конвертировать их в фиатные или другие виды денег. Это означает, что значение сохраняется.

Например, чек на тысячу долларов, полученный вами от компании, в которой вы работаете, сохранит ценность, даже если вы обналичите его через месяц.

Деньги коммерческих банков и их значение

Деньги коммерческих банков относятся к деньгам в экономике, которые создаются за счет долга, выпущенного коммерческими банками. Банки принимают депозиты клиентов на сберегательные счета, а затем ссужают часть другим клиентам. Норма обязательных резервов — это та часть, которую банки не могут ссудить разным клиентам со своих сберегательных счетов. Чем ниже норма обязательных резервов, тем больше средств будет предоставлено взаймы другим людям, создавая деньги коммерческого банка.

Чем ниже норма обязательных резервов, тем больше средств будет предоставлено взаймы другим людям, создавая деньги коммерческого банка.

Деньги коммерческих банков важны, потому что они помогают создавать ликвидность и фонды в экономике. Это гарантирует, что деньги, депонированные на сберегательных счетах, эффективно используются для создания большего количества средств в экономике, которые можно было бы использовать для инвестиций и развития.

Рассмотрим, что происходит, когда Люси посещает банк А и кладет на свой расчетный счет 1000 долларов. Банк А может отложить 100 долларов, а остаток использовать для ссуды другому клиенту, Джону. Резервное требование в этом случае составляет 10% от депозита. Затем Джон использует 9 долларов.00, чтобы купить iPhone у другого покупателя, Бетти. Затем Бетти кладет 900 долларов в Банк А.

В таблице ниже показаны все транзакции, которые имел Банк А, чтобы помочь нам отслеживать их. Эта таблица называется Т-счетом банка.

| Активы | Обязательства |

+ 1000 долл. США (от Люси) США (от Люси) | + 1000 долл. США.9 |

| + депозит в размере 900 долларов США (от Бетти) | + депозит в размере 900 долларов США (чековый депозит (для Бетти) |

В целом, 1900 долларов США находятся в обращении, начав с 1000 долларов в фиатных деньгах. Поскольку и M1, и M2 включают чековые банковские депозиты. В этом примере денежная масса увеличивается на 900 долларов. Дополнительные 900 долларов были получены банком в виде долга и отражают деньги коммерческих банков.

Типы денег – ключевые выводы

- Основные виды денег включают фиатные деньги, товарные деньги, фидуциарные деньги и деньги коммерческих банков.

- ФРС использует денежные агрегаты для измерения денежной массы в экономике. Денежные агрегаты измеряют количество денег, обращающихся в экономике.

- Агрегаты M1 рассматривают деньги в их самой основной форме, валюту, которая обращается в экономике, чековые банковские депозиты и дорожные чеки.

- Агрегаты M2 включают всю денежную массу, покрываемую M1, и добавляют некоторые другие активы, такие как сберегательные счета и срочные депозиты. Эти дополнительные активы известны как почти деньги и не так ликвидны, как активы, покрываемые M1.

- M0 — это денежная база в экономике, которая охватывает всю валюту, находящуюся либо в руках населения, либо в банковских резервах.

Фиатные деньги — это средство обмена, поддерживаемое только государством. Его ценность вытекает из его официального признания в качестве средства обмена на основании постановления правительства.

Репрезентативные деньги — это тип денег, выпускаемых правительством и обеспеченных такими товарами, как драгоценные металлы, такие как золото или серебро.

Товарные деньги — это средство обмена, обладающее внутренней стоимостью в связи с его использованием для целей, отличных от денег. Примеры этого включают золото и серебро.

Фидуциарные деньги — это тип денег, стоимость которых определяется тем, что обе стороны принимают их в качестве средства обмена в сделке.

Деньги коммерческих банков относятся к деньгам в экономике, которые создаются за счет долгов, выпущенных коммерческими банками. Банки принимают депозиты клиентов, а затем ссужают часть другим клиентам.

Все, что вам нужно знать о товарных деньгах

Мы все знаем о ценности денег и о том, насколько они важны для жизни. Экономика любой нации всегда была сосредоточена на ее денежной системе, которая всегда меняется со временем. Хотя постоянно появляются новые виды денег, существуют две основные категории денег: фиатные деньги и товарные деньги.

В этой статье мы разберемся, что такое товарные деньги.

Деньги не всегда развивались линейно от примитивной формы денег к высшей форме денег и так далее. В нескольких случаях в нашей ранней истории войны, голод, стихийные бедствия и другие подобные события сводили на нет успехи. Большая часть эволюции денег произошла после промышленной революции, как и многие другие наши современные достижения.

Большая часть эволюции денег произошла после промышленной революции, как и многие другие наши современные достижения.

Когда в 1971 году рухнула бреттон-вудская денежная система, в которой иностранные валюты конвертировались в доллары по фиксированному обменному курсу, а сам доллар конвертировался в золото по фиксированному курсу, родилась наша современная бумажная денежная система.

Если мы поймем буквальное значение слова «товар», мы также поймем, что такое товарные деньги.

Товар – это физический товар, обладающий внутренней стоимостью как компонент производства или потребления. И предмет, который часто принимается в качестве окончательного платежа во время или после операции обмена, называется средством обмена. Так вот, деньги всегда были средством обмена.

Товарные деньги — это вид платежа, который потенциально может трансформироваться в товар или услугу для производства или потребления. Например, такие металлы, как золото, серебро и другие, использовались для создания украшений, а также для обмена на вещи в первые дни. В результате он служил средством обмена, а также имел некоторую другую ценность. В области экономики это называется «внутренняя ценность».

Например, такие металлы, как золото, серебро и другие, использовались для создания украшений, а также для обмена на вещи в первые дни. В результате он служил средством обмена, а также имел некоторую другую ценность. В области экономики это называется «внутренняя ценность».

Товарные деньги являются материальными; мы можем видеть, трогать и чувствовать это. Вера людей в нее обеспечивается ее фундаментальной ценностью. Это указывает на то, что он имеет ценность сам по себе, поскольку люди свободно обменивают его в уверенности, что он будет принят.

Вначале люди обменивались предметами друг с другом после согласия. Однако он был неэффективен, потому что ему не хватало возможности передачи и распределения, которые делают торговлю эффективной.

Обмен вещами отнимает много времени, сложен и неэффективен, поскольку не подлежит передаче другому лицу. Найти баланс было сложно, что иногда приводило к перерасходу средств на тривиальные нужды.

Найти баланс было сложно, что иногда приводило к перерасходу средств на тривиальные нужды.

Эти вопросы решались товарными деньгами. Товарные деньги — это класс продуктов, которые служат деньгами. Эти товары использовались для покупки и продажи других продуктов, потому что они имели общепризнанную ценность. Предметы, которые были проданы, имели несколько отличительных качеств: они пользовались большим спросом и, следовательно, ценились, но они также были прочными, легкими и удобными для хранения.

Товарные деньги имеют долгую историю, насчитывающую тысячелетия и столетия. На самом деле определить его происхождение практически невозможно. Однако некоторые документы показывают активность между 700 и 500 годами до нашей эры, когда золото было преобладающей формой валюты.

Вот характеристики, заставившие людей доверять товарным деньгам:

- Товарные деньги долговечны:

Мясо и другие товары не годятся, так как со временем портятся. Железа, например, будет недостаточно, так как оно быстро ржавеет. Вера в товар не сохранится, если он не сможет сохранить свою фундаментальную ценность.

Железа, например, будет недостаточно, так как оно быстро ржавеет. Вера в товар не сохранится, если он не сможет сохранить свою фундаментальную ценность.

Такие металлы, как медь, золото и серебро, были прочными и поэтому использовались в качестве валюты.

- Товарные деньги легко обмениваются:

Никто не хочет возиться с покупкой коровы на рынке. Золотые монеты значительно практичнее, потому что они легкие и их проще носить с собой. Все исторически успешные товары удобны и просты в торговле.

- Товарные деньги измеримы:

Деньги должны быть точно измерены. Это стало возможным благодаря изобретению единиц измерения, таких как унции и фунты. Как следствие, мы можем покупать разные вещи по разным ценам. Деньги нельзя измерить, поэтому невозможно определить, сколько мы готовы потратить.

- Товарные деньги редки:

Поскольку существует конечное количество, товарные деньги должны быть необычными. Без них количество доступных денег может стать практически безграничным, что приведет к чрезвычайно высокой инфляции. Тем не менее денежная масса должна быть в состоянии реагировать на рост экономического производства. Другими словами, требуется способность товарного предложения реагировать на растущий спрос. Следовательно, товар должен быть в состоянии обеспечить и представлять новые товары на рынке по мере того, как экономика начинает развиваться.

Некоторые примеры товарных денег:

- 0

Золото

Медь

Соль

Серебро

Чай

Алкоголь

Морские раковины

Орехи какао

Сигареты

Пшеница

Как и любой другой вид денег, товарные деньги имеют свои преимущества и недостатки.

Товарные деньги имеют следующие основные преимущества:

Товарные деньги выполняют дополнительную или вспомогательную функцию. Например, сигареты можно курить в дополнение к тому, что они служат своего рода товарными деньгами, тогда как золото и серебро можно использовать для изготовления украшений.

Хотя стоимость товаров часто менее изменчива, всегда есть шанс, что их стоимость может уменьшиться. Хотя золото является ценным товаром, его стоимость со временем может колебаться. В результате товарные деньги всегда несут в себе риск волатильности.

Ключевым компонентом в развитии доверия к товару является его «внутренняя ценность». Мы можем вернуться на много веков назад, во времена, когда такие товары, как соль или табак, использовались в качестве валюты.

Мы можем вернуться на много веков назад, во времена, когда такие товары, как соль или табак, использовались в качестве валюты.

У них широко используемые предметы, поэтому люди будут обменивать их на них. Даже если никто не хотел его брать, владелец все равно может его использовать. Следовательно, если кто-нибудь принесет на рынок фунт табака и никто его не купит, ему разрешат курить.

Со временем вера в товары постепенно росла. Хотя торговцы могли не принять его, население успокоилось, узнав, что у него есть и другие применения. Редкость товарных денег или, по крайней мере, то, как они рассматриваются как дефицитные, в некоторой степени способствует вере в них. Присущая ценность таких товаров, как золото, увеличивается за счет их редкости, что делает их более желанными.

Наоборот, у нас также есть товарные валюты, которые зависят от производства и потребления, такие как соль и табак. Другими словами, как предложение может быть ограничено. Такие продукты не были особенно эффективными. Тем не менее, некоторая уверенность в них была. Это было связано с временным саморегулированием поставок.

Такие продукты не были особенно эффективными. Тем не менее, некоторая уверенность в них была. Это было связано с временным саморегулированием поставок.

Однако тот факт, что предложение скоро превысит спрос, представляет собой фундаментальную проблему. Это был своего рода деньги, поэтому инфляция неизбежно последует.

Фиатная валюта является юридическим требованием, поскольку закон предоставляет ей все ее атрибуты. Подобно ваучеру на покупку, он имеет переменную покупательную способность и может быть обменен на товары и услуги. Урегулирование долга — единственное фиксированное право, связанное с фиатными деньгами.

Фиатные деньги не нуждаются в каком-либо материальном подкреплении. Первоначально он был создан как практичный способ для граждан носить с собой бумаги, поддерживаемые правительством, а не таскать с собой золото или серебро.

Государственные неразменные деньги потеряли свою первоначальную стоимость в результате того, что правительства с течением времени уменьшали готовность обеспечивать их золотом или другими товарами. Государственные фиатные деньги потеряли свою первоначальную ценность в результате снижения готовности правительств поддерживать их золотом или другими товарами с течением времени.

Напротив, товарные деньги — это деньги, стоимость которых определяется товаром, из которого они созданы. По запросу его можно обменять на определенный товар. Например, такие предметы, как медь, золото, серебро, большие камни, алкоголь, табак, сигареты, какао-бобы и ячмень, используются как форма торговли.

Отличным примером товарных денег, когда от людей не требуется иметь при себе золото при совершении операций с продуктами, является золотой стандарт. Если чеканится золотая монета, ее стоимость будет определяться ценой золота, а не ее номинальной стоимостью.

Недостатком товарных денег является то, что их цена подвержена сильным колебаниям.

Товарные деньги считаются текущим благом. Фиатные деньги, с другой стороны, — это просто обещание заплатить в будущем, что делает их будущими обязательствами. Когда дело доходит до фиатной валюты, оплата никогда не производится; вместо этого он только разряжается. Наоборот, товарные деньги завершают сделку. Денежная система, основанная на товаре, требует, чтобы окончательный платеж всегда производился в форме товара, который использовался в качестве платежа за транзакцию. Поскольку обязательства отсутствуют, а получение товара в оплату прекращает все другие обязательства, товар используется в качестве окончательного платежа.

Преимущества золота по сравнению с фиатными деньгами:

Учитывая, что золото является конечным товарным товаром, важно подумать о том, лучше ли оно, чем фиатные деньги, которыми мы сейчас пользуемся.

Тот факт, что количество золота остается стабильным, имеет чрезвычайно важное достоинство, поскольку не позволяет правительствам или банкам искусственно раздувать денежную массу.

Поскольку золото имеет истинную неотъемлемую ценность, маловероятно, что оно когда-либо полностью потеряет свою ценность, как это происходило с каждой фиатной валютой на протяжении всей истории.

В течение 50 лет, с 1870 по 1920 год, золотой стандарт, денежная система, в которой легальную валюту можно было обменивать на золотые монеты, характеризовал западный мир. Этот период времени был отмечен беспрецедентным экономическим развитием и стабильностью.

Недостатки золота как валюты:

Поскольку в настоящее время золото менее мобильно, чем фиатные деньги, золото не является хорошим выбором в качестве товарных денег. Нецелесообразно использовать настоящее золото вместо кредитной/дебетовой карты для оплаты. Конечно, этого можно было бы легко избежать, печатая бумажные деньги и кредитные деньги, которые можно было бы конвертировать в золото по установленному курсу, но это были бы репрезентативные деньги, а не твердые товарные деньги.

Нецелесообразно использовать настоящее золото вместо кредитной/дебетовой карты для оплаты. Конечно, этого можно было бы легко избежать, печатая бумажные деньги и кредитные деньги, которые можно было бы конвертировать в золото по установленному курсу, но это были бы репрезентативные деньги, а не твердые товарные деньги.

Из-за постоянного предложения золото не может производиться достаточно быстро, чтобы не отставать от нового экономического подъема. Согласно выводу, нам придется мириться с постоянной дефляцией (падением цен на товары и услуги), которая сдерживает темпы экономического роста.

Читайте также | Временная стоимость денег: понятие, формула и преимущества0003 Первоначально деньги, используемые людьми для покупки товаров и услуг, были товаром, и даже сегодня центральные банки по-прежнему держат золото, конечные товарные деньги, как часть разнообразного портфеля финансовых активов, которые составляют их официальные резервы.