Срок годности справки 2-НДФЛ

Если нужно подтвердить свой официальный доход, то лучше всего с этим справится справка 2-НДФЛ. Ее могут потребовать банки при оформлении кредита или налоговая для предоставления вычета. А еще она может пригодиться при начислении пенсии, вычислении суммы алиментов, при приеме на работу.

Получить ее достаточно легко:

- 1. Запросите справку в бухгалтерии. Ее обязаны выдать в течение трех дней. Справка подписывается главным бухгалтером или директором и заверена печатью.

- 2. Зайдите на портал Госуслуг и перейдите в личный кабинет налогоплательщика. В этом случае 2-НДФЛ заверяется электронно-цифровой подписью.

Сколько действует справка 2-НДФЛ, в законе не сказано. Срок годности этого документа определяет организация, которая запрашивает справку.

2-НДФЛ для банка

Лариса захотела купить в кредит новенький Пежо. Банк запросил справку 2-НДФЛ для подтверждения доходов. Девушка взяла справку в бухгалтерии, но на нее свалилась куча дел по работе. С момента запроса справки прошло две недели. Может ли Лариса по-прежнему воспользоваться своей справкой?

Срок действия справки 2-НДФЛ для банка зависит от требований самой кредитной организации. Как правило срок действия — 30 календарных дней с даты выдачи работодателем. Для ипотеки действуют другие условия — справка работает только 10 календарных дней.

Справка 2-НДФЛ нужна не всегда. Лариса берет большой кредит на большую покупку. Но если бы она захотела купить холодильник и оформить кредит через магазин, то справка ей не понадобилась бы. Также 2-НДФЛ не нужна для экспресс-кредитов, микрозаймов и при залоге в ломбарде.

Все условия кредита лучше согласовать с менеджером банка. Неправильная или просроченная справка может стать причиной отказа в займе.

2-НДФЛ для налоговой

Алексей хочет получить медицинский вычет..jpg) В прошлом году ему пришлось сделать дорогостоящую операцию. Он собрал все документы, запросил 2-НДФЛ, заполнил декларацию. Но Алексея одолевают сомнения: операция была в прошлом году, а подается на вычет он только сейчас. Не откажут ли ему в возвращении денег?

В прошлом году ему пришлось сделать дорогостоящую операцию. Он собрал все документы, запросил 2-НДФЛ, заполнил декларацию. Но Алексея одолевают сомнения: операция была в прошлом году, а подается на вычет он только сейчас. Не откажут ли ему в возвращении денег?

Срок действия справки для налоговой не ограничен. Ее можно представить в инспекцию и через месяц, и через два, и через шесть после того, как ее заверил работодатель. Однако есть одно условие: за вычетом в инспекцию можно обратиться в течение трех лет после окончания года, в котором возникло право на него. То есть Алексей вполне может вернуть себе 13% от стоимости операции.

На заметку работодателям: справку 2-НДФЛ нужно предоставлять в ФНС ежегодно. До 1 апреля следует отчитываться в случае, если налог с доходов физлиц удержали. До 1 марта – если налог удержать не получилось.

2-НДФЛ для других ведомств

Где еще нужна справка?

Несколько важных моментов:

- Паспортно-визовая служба устанавливает срок действия справки 2-НДФЛ в зависимости от страны, куда необходимо оформить визу.

- Справку для соцзащиты рекомендуется брать не ранее чем за месяц до обращения в органы.

что это, для чего нужна, как получить 2-НДФЛ

При взятии кредита или получении налогового вычета человек может столкнуться с необходимостью получить справку 2-НДФЛ. Иногда ее просят банки, иногда — ответственные органы, а работодатели и вовсе имеют с ней дело регулярно. Расскажем подробнее о том, что это такое и каким образом наличие справки может помочь при взятии кредита, а также для чего документ нужен банкам.

Содержание статьи

Что такое справка 2-НДФЛ

НДФЛ расшифровывается как «налог на доходы физических лиц». Документов, связанных с этим налогом, несколько, поэтому они для большей понятности пронумерованы цифрами от 1 до 5. Большинство из них нужно в основном предпринимателям и владельцам собственного бизнеса: таким образом бизнесмен отчитывается в налоговую об обязательных выплатах. Однако 2-НДФЛ может пригодиться и физическому лицу. Это справка, сообщающая о доходах человека, которые облагаются налогом, например информация о его зарплате. Этот документ показывает, сколько денег человек получил за определенный период и каков размер обязательных налогов, которые он выплатил со своего дохода. Справка подтверждает материальный уровень человека и отображает, какую сумму тот получает ежемесячно.

Однако 2-НДФЛ может пригодиться и физическому лицу. Это справка, сообщающая о доходах человека, которые облагаются налогом, например информация о его зарплате. Этот документ показывает, сколько денег человек получил за определенный период и каков размер обязательных налогов, которые он выплатил со своего дохода. Справка подтверждает материальный уровень человека и отображает, какую сумму тот получает ежемесячно.

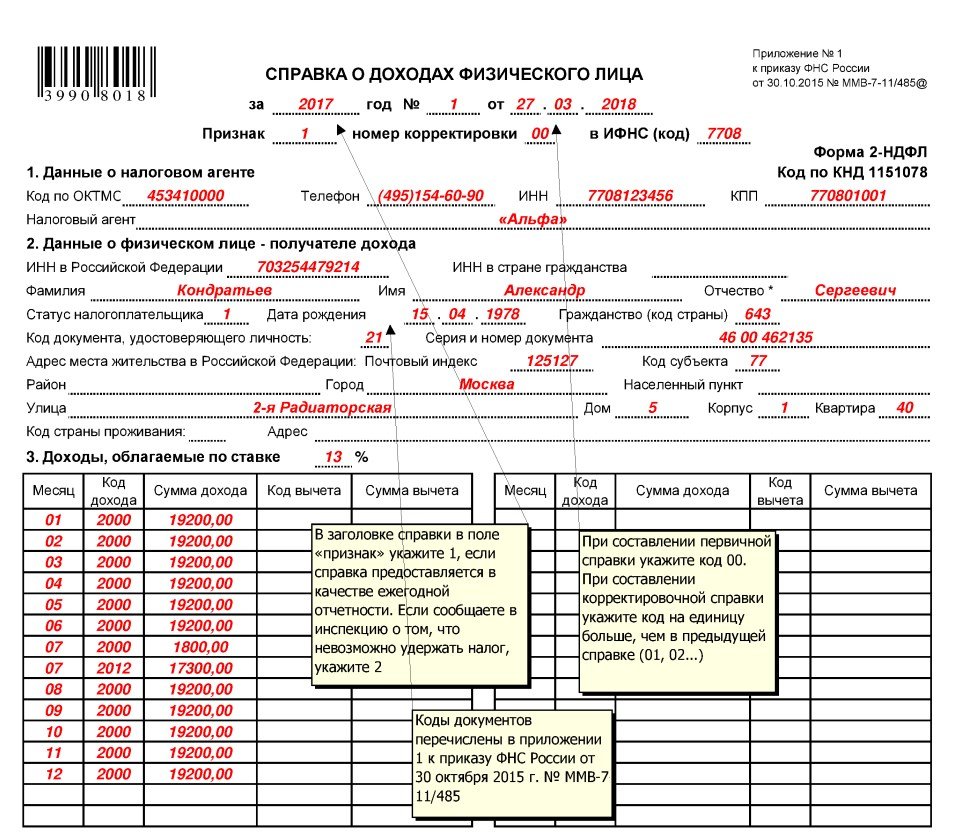

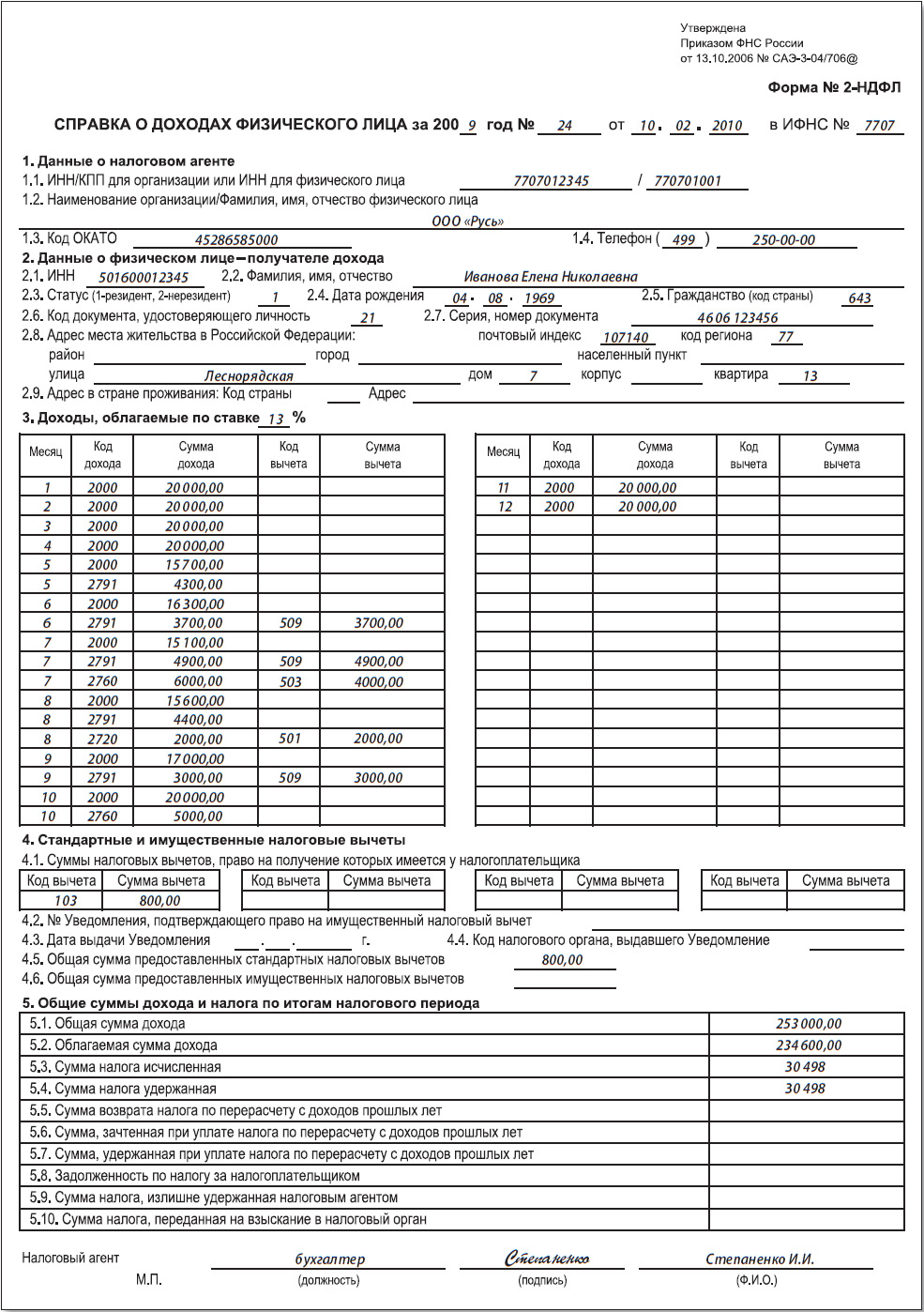

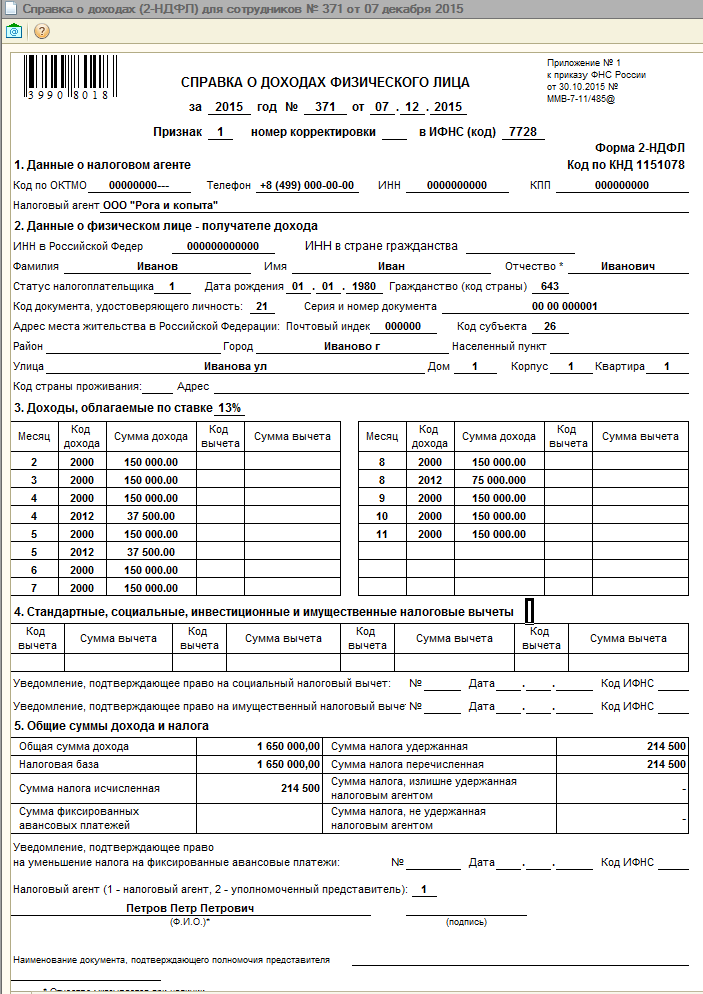

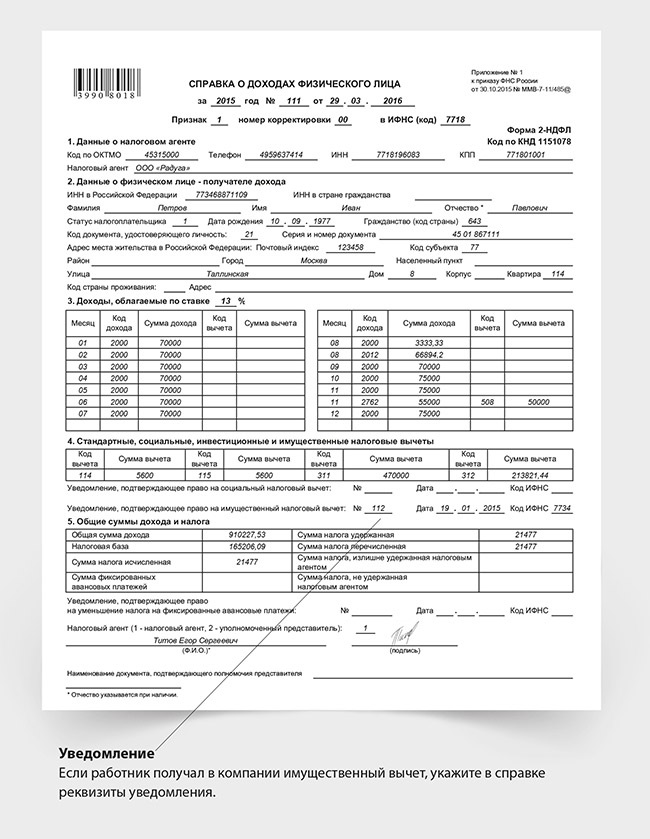

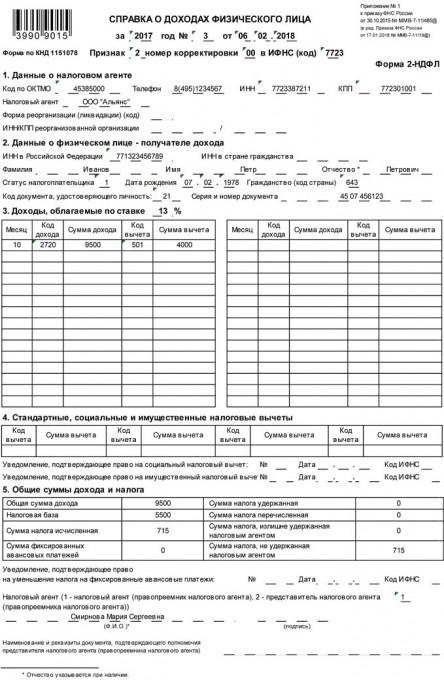

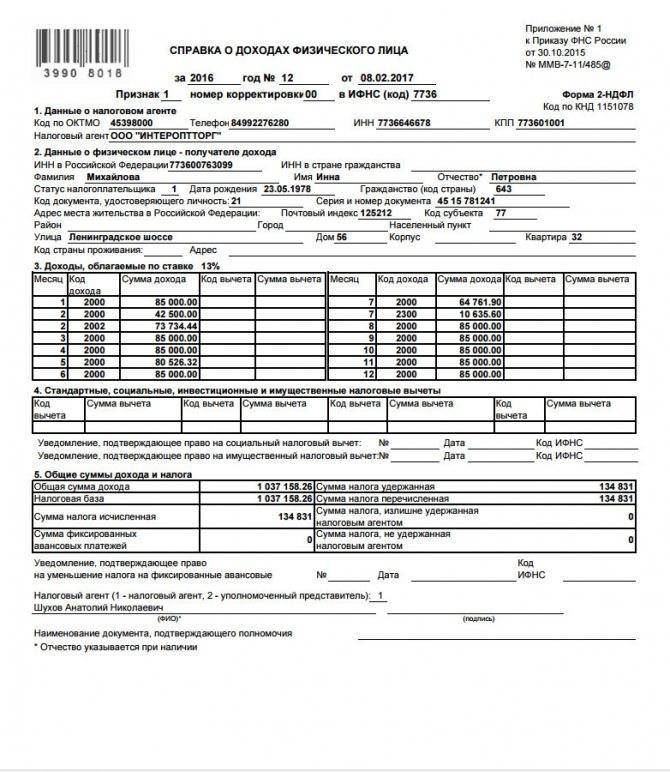

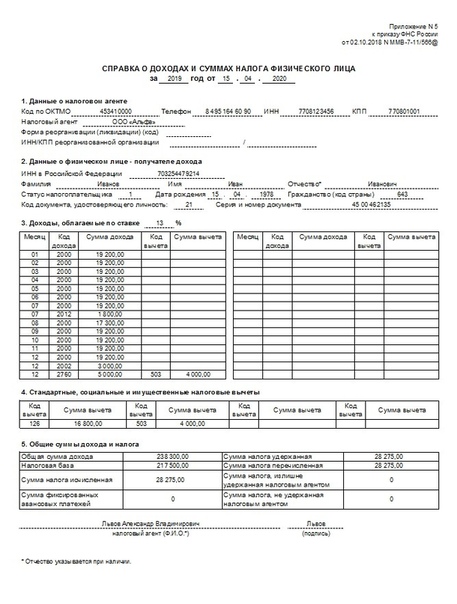

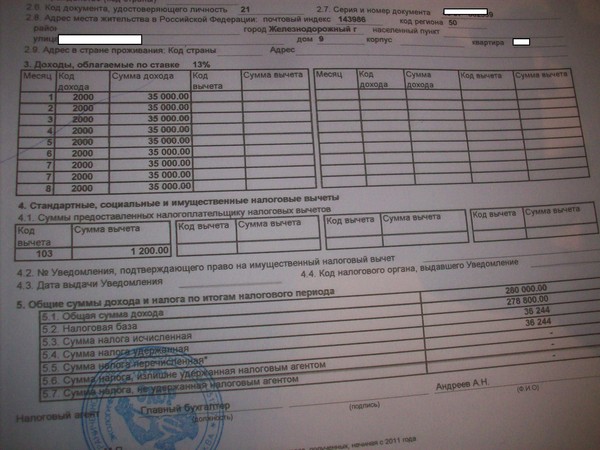

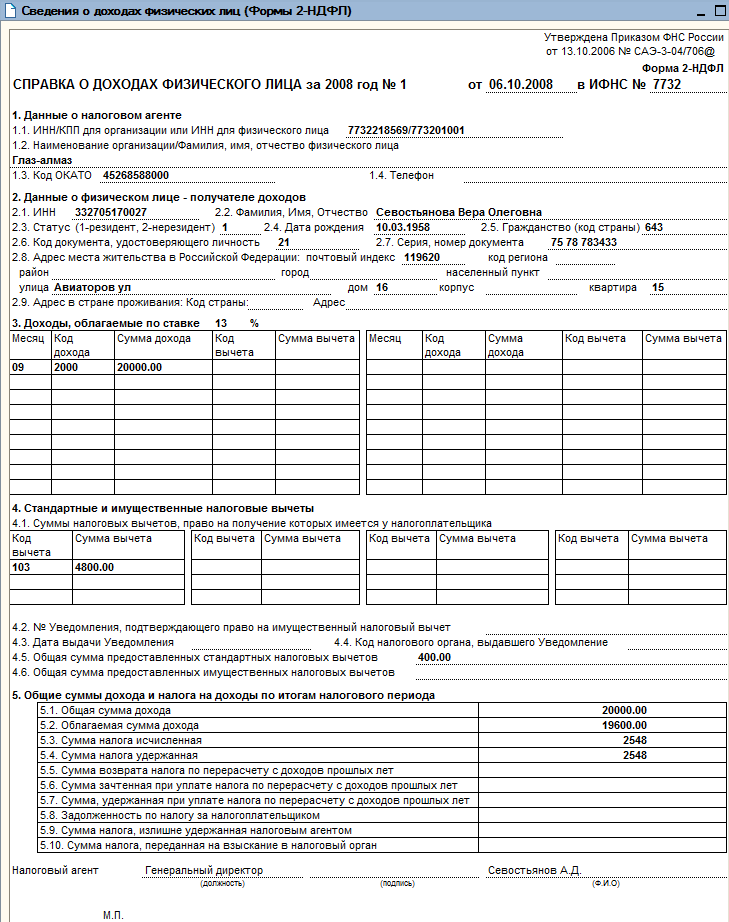

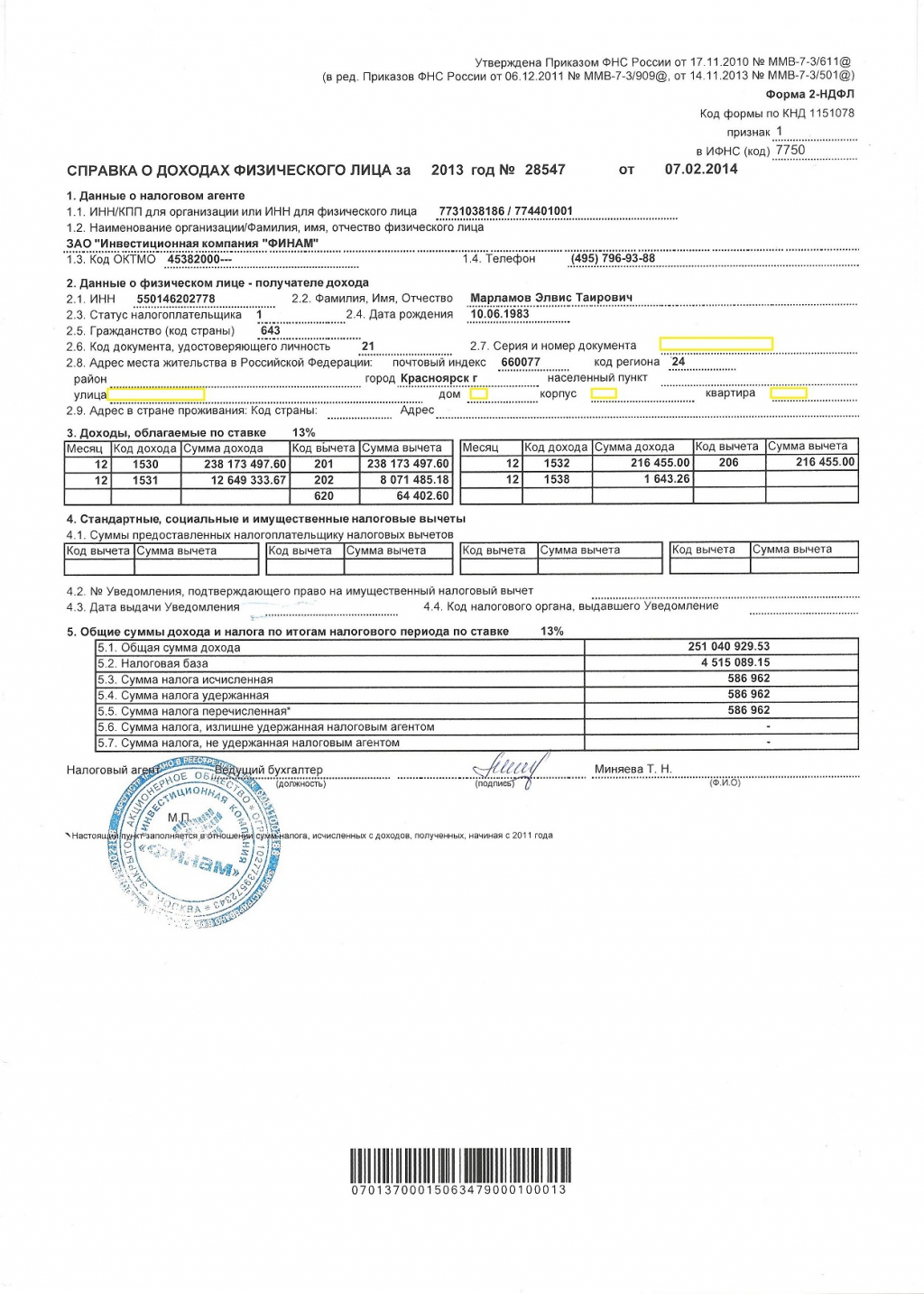

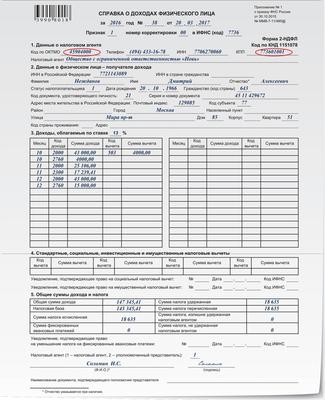

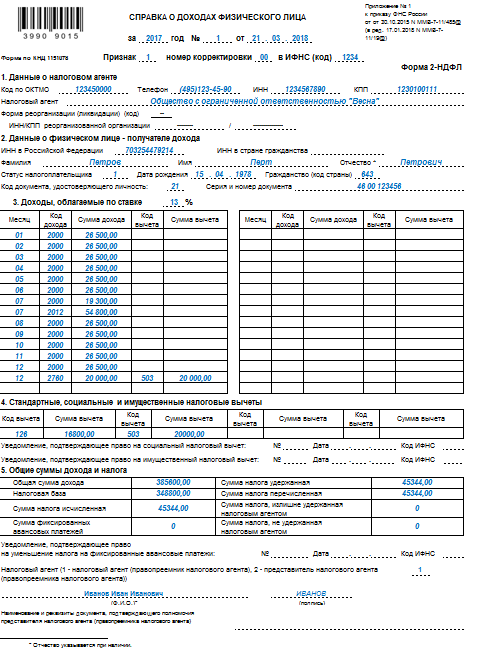

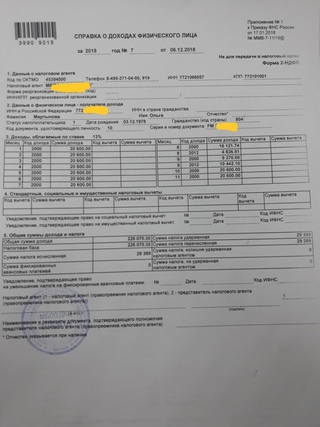

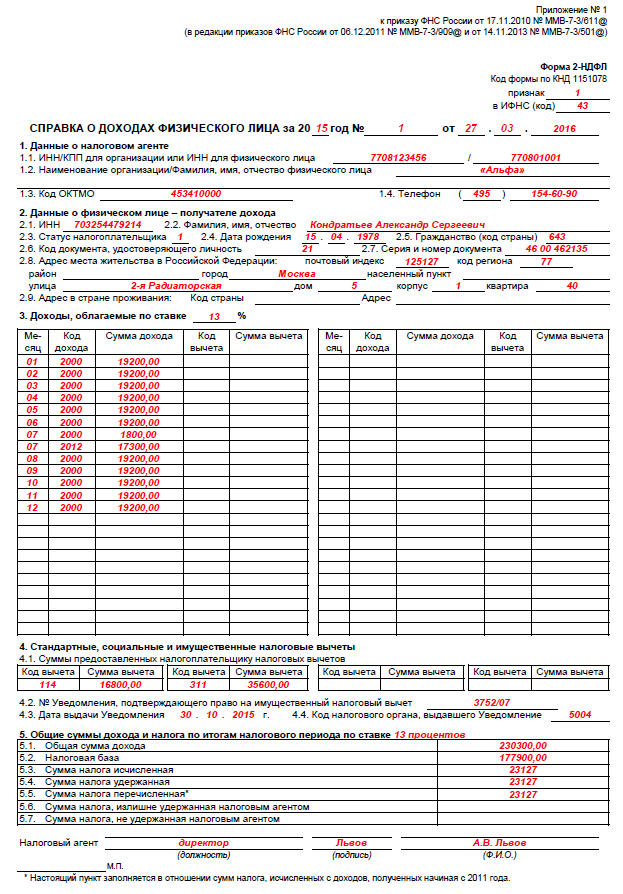

Что содержит справка

- Паспортные данные человека, который получает доход: Ф. И. О., дату рождения, гражданство, серию и номер паспорта, ИНН.

- Сведения о работодателе: наименование организации и ее реквизиты.

- Информация о доходе, который облагается налогом по ставке 13 %, приведенная помесячно. Указывается сам доход и налоговые выплаты.

- Сведения о стандартных, социальных и имущественных налоговых вычетах, их коды.

- Общая сумма дохода человека, а также уплаченных налогов и использованных вычетов.

- Подпись уполномоченного бухгалтера и печать организации.

- Дата выдачи.

Как получить справку по форме 2-НДФЛ

Как правило, документ нужен работодателю: тот обязан оформлять справки, чтобы отчитаться перед налоговой службой. Но 2-НДФЛ может понадобиться и сотруднику при взаимодействии с некоторыми уполномоченными органами или перед взятием крупного кредита. Физическое лицо имеет право получить справку двумя способами.

У работодателя

Первый и самый очевидный — обратиться непосредственно к начальству или в бухгалтерию организации, в которой Вы работаете. Статья 62 Трудового кодекса гласит, что срок оформления документа не должен превышать 3 рабочих дней. Чтобы получить справку, нужно написать заявление на имя главного бухгалтера или руководителя компании: там следует указать, за какой период нужна информация. Цель получения справки указывать не требуется. Если человек получает облагаемый налогом доход не у конкретного работодателя, он может обратиться за справкой 2-НДФЛ непосредственно в ФНС России.

Через Госуслуги

Не так давно у граждан России появилась возможность оформить справку 2-НДФЛ через интернет, в режиме онлайн. Это можно сделать на сайте Госуслуг: нужно иметь подтвержденную учетную запись. От человека требуется подать электронную заявку и указать свой ИНН. Госуслуги выдадут результат, который гражданин сможет просмотреть в своем личном кабинете и при необходимости распечатать.

Для чего нужна справка 2-НДФЛ

При взятии кредита

Чаще всего справка требуется при взятии кредита в банке. Обычно речь идет о больших суммах, для которых человек обязан подтвердить свою платежеспособность и предоставить ее доказательства. 2-НДФЛ считается надежным способом подтверждения, впрочем, не единственным. Иногда кредитору достаточно справки по форме банка: ее также выдает и подписывает работодатель, указывая сведения о доходах человека за нужный период. Бланк такой справки выдает кредитор.

Читайте также:При получении льгот и вычетов

Налоговый вычет — это возможность вернуть часть уплаченных налогов в связи с крупной покупкой, дорогостоящим лечением или некоторыми другими ситуациями. Чтобы его получить, нужно обратиться в налоговую с набором документов, подтверждающих, что человек находится в ситуации, в которой ему положен вычет. Люди, которые оказались в сложной ситуации, иногда могут рассчитывать на налоговое послабление, льготы или пособия от государства — но для этого им надо предоставить доказательства своего материального положения соответствующему органу. В таких случаях человек собирает пакет документов, один из которых — справка 2-НДФЛ.

Чтобы его получить, нужно обратиться в налоговую с набором документов, подтверждающих, что человек находится в ситуации, в которой ему положен вычет. Люди, которые оказались в сложной ситуации, иногда могут рассчитывать на налоговое послабление, льготы или пособия от государства — но для этого им надо предоставить доказательства своего материального положения соответствующему органу. В таких случаях человек собирает пакет документов, один из которых — справка 2-НДФЛ.

При трудоустройстве

Некоторые работодатели требуют у новых сотрудников справку 2-НДФЛ с прошлого места работы. Иногда документ выдают при увольнении, но если такого не произошло, человек имеет право запросить справку у главного бухгалтера компании, из которой он уволился.

В других случаях

Существуют и иные ситуации, в которых человеку может понадобиться справка:

- усыновление ребенка или оформление опеки;

- расчет размеров пенсии;

- получение статуса безработного;

- судебные разбирательства;

- оплата больничного или отпуска по уходу за ребенком;

- поездка за границу, для которой требуется подтверждение достатка.

Как правило, во всех этих случаях человек должен предоставить справку 2-НДФЛ соответствующему государственному органу. Это нужно, чтобы определить размер его официального заработка и подтвердить материальный статус.

Всегда ли банки требуют справку

Нет, банки не всегда просят предоставить справку по форме 2-НДФЛ. Обычно документ нужен, если человек берет кредит большого размера или на долгий срок. Это ипотека, автокредит, крупный потребительский кредит. Чем меньше размер и срок кредитования, тем меньше документов потребует банк. Дело в том, что выдача больших сумм — в той или иной степени риск для кредитора. Практически любой банк стремится минимизировать этот риск: для этого нужны проценты и подтверждение дохода, а также обязательная страховка заемщика. Если же Вы берете кредит небольшого размера или обращаетесь к услугам экспресс-кредитования, никаких сведений о доходах от Вас, вероятнее всего, не потребуют.

Что делать, если работа неофициальная

Справка 2-НДФЛ показывает только официальный доход, который облагается налогом в 13 %. К сожалению, есть работодатели, которые предпочитают нанимать работников и выплачивать им зарплату полуофициально или вовсе неофициально — без уплаты налогов. Такой работник менее защищен, чем тот, который имеет официальное трудоустройство: ему сложнее получить налоговый вычет или кредит, труднее отстоять свои права перед работодателем. А еще он не в состоянии получить справку 2-НДФЛ с актуальными сведениями, ввиду отсутствия официального дохода. Если такому человеку понадобится обратиться в банк за кредитом, у него есть два варианта.

К сожалению, есть работодатели, которые предпочитают нанимать работников и выплачивать им зарплату полуофициально или вовсе неофициально — без уплаты налогов. Такой работник менее защищен, чем тот, который имеет официальное трудоустройство: ему сложнее получить налоговый вычет или кредит, труднее отстоять свои права перед работодателем. А еще он не в состоянии получить справку 2-НДФЛ с актуальными сведениями, ввиду отсутствия официального дохода. Если такому человеку понадобится обратиться в банк за кредитом, у него есть два варианта.

- Получить у кредитора бланк справки по форме банка и попросить работодателя ее заполнить. Правда, работодатели порой неохотно выдают такие справки: по сути, этим они подтверждают, что платят неофициальную зарплату.

- Найти работу с официальным заработком, например, на HH.ru. Этот крупный сайт поиска работы сотрудничает с ЭОС по спецпрограмме.

Заключение

Справка 2-НДФЛ — удобный способ доказать свой официальный доход и подтвердить платежеспособность перед банком.

Какая справка 2-НДФЛ нужна для ипотеки в 2021 году

Какая справка 2-НДФЛ нужна для ипотеки — по форме, которую запросил банк. Информация предоставляется о доходах граждан и удержанном с них налоге.

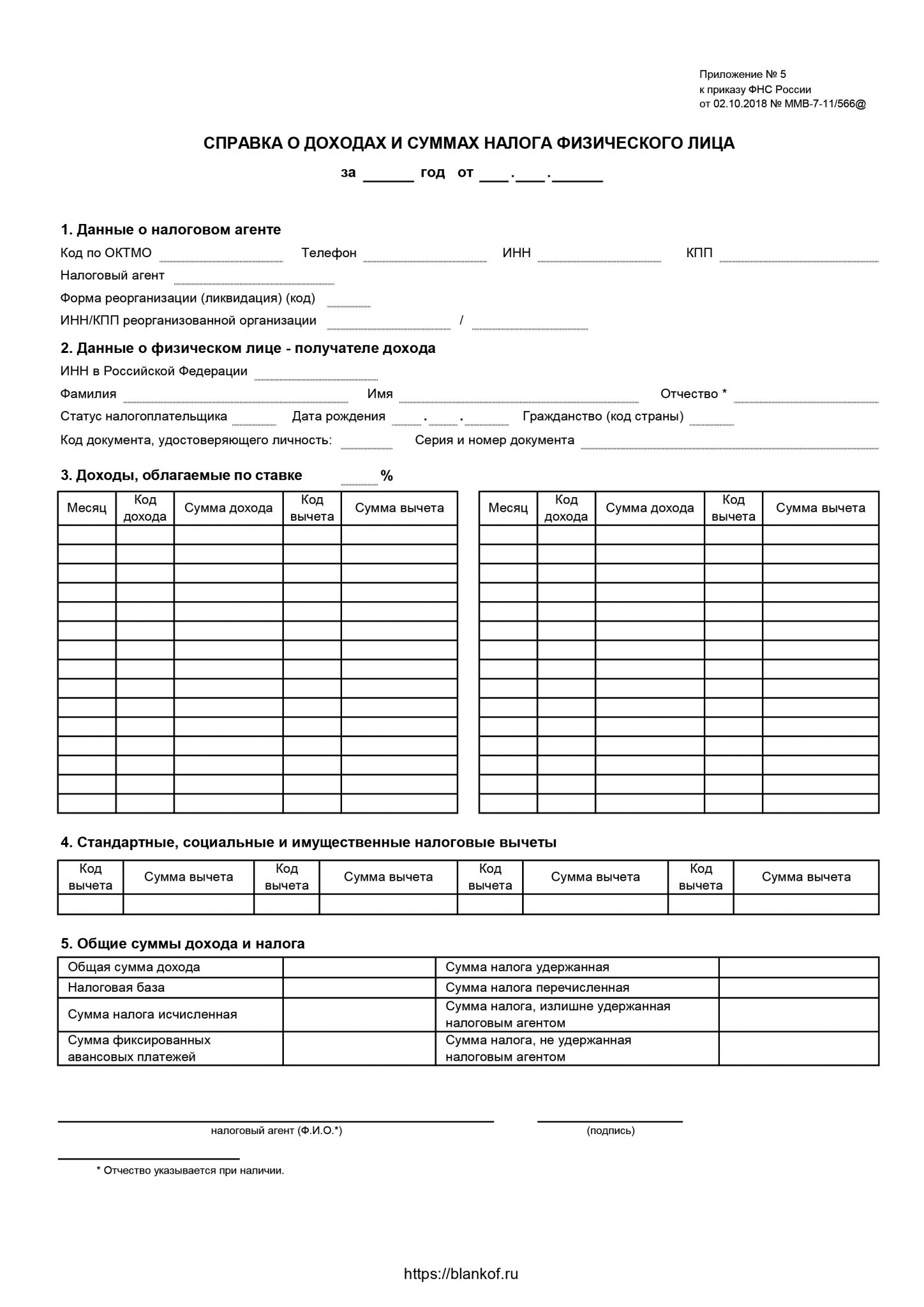

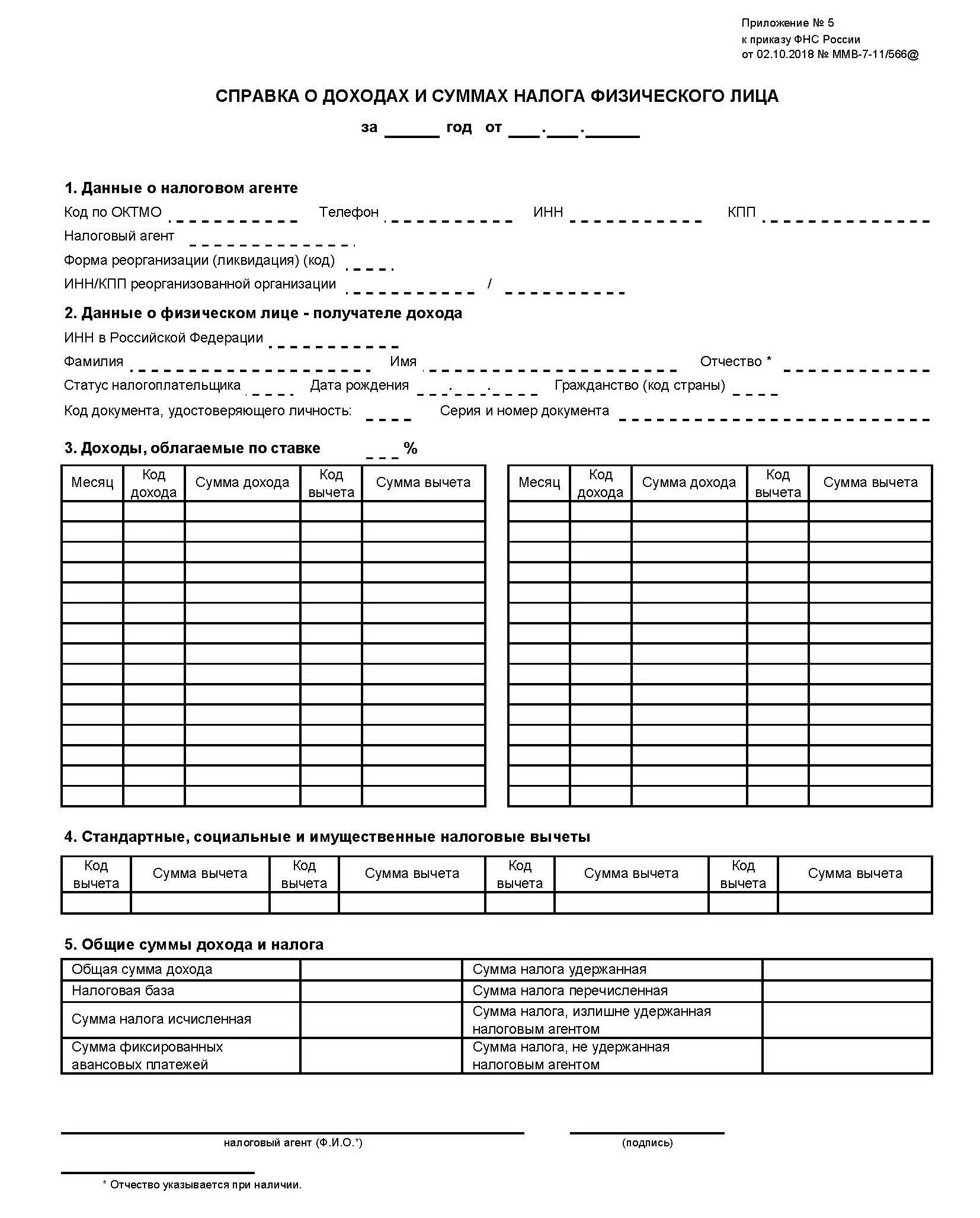

Справку 2-НДФЛ упразднили с 1 января 2021 года

С 01. 01.2021 действует новая справка о доходах, прежнюю упразднили. Начиная с 2021 года сведения о доходах и суммах налога физлица для ИФНС налоговые агенты предоставляют в виде приложения в составе годового расчета 6-НДФЛ. Работникам на руки выдают «Справку о доходах и суммах налога физического лица». Формат и порядок заполнения обоих новых бланков утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753. Новая справка входит в обязательные документы для ипотеки, 2-НДФЛ в них больше не фигурирует.

01.2021 действует новая справка о доходах, прежнюю упразднили. Начиная с 2021 года сведения о доходах и суммах налога физлица для ИФНС налоговые агенты предоставляют в виде приложения в составе годового расчета 6-НДФЛ. Работникам на руки выдают «Справку о доходах и суммах налога физического лица». Формат и порядок заполнения обоих новых бланков утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753. Новая справка входит в обязательные документы для ипотеки, 2-НДФЛ в них больше не фигурирует.

Подробнее о 2-НДФЛ: «Справка 2-НДФЛ в 2021 году: бланк, коды и порядок выдачи работникам»

Когда требуется подтверждение доходов для ипотечного кредита

Для оформления в банке ипотечного кредита на приобретение жилья заемщику требуется подтвердить доходы. Иногда банки требуют предоставить сведения от работодателя (или нескольких, если человек работает по совместительству) по форме, разработанной и утвержденной самой кредитной организацией, но чаще применяется официальный бланк, который разработала и утвердила ФНС.

Использование такого бланка имеет ряд преимуществ:

- банку легко проверить достоверность указанных в документе сведений;

- документ подтверждает официальное трудоустройство и тот факт, что с человека удерживают подоходный налог.

Основное предназначение — подтверждение источника постоянного дохода заемщика, необходимого для своевременного погашения ипотеки. Но в некоторых ситуациях сделать справку 2-НДФЛ для ипотеки необходимо не для банка, а для:

- оформления виз;

- трудоустройства;

- расчета суммы алиментов;

- усыновления или оформления опеки на детей;

- оформления пособий и пенсий;

- оформления льгот.

Способы получения данных о доходах физлиц

Существует несколько источников, где брать справку 2-НДФЛ для ипотеки:

- у работодателя или другого налогового агента;

- на портале Госуслуг;

- в личном кабинете налогоплательщика на сайте ФНС.

В первом варианте сведения выдадут на бумажном бланке, в двух остальных — в электронном формате. Сроки оформления отличаются в зависимости от того, кто его оформляет:

Сроки оформления отличаются в зависимости от того, кто его оформляет:

- работодатель в день увольнения или в течение 3 дней по заявлению;

- на сайте ФНС или через портал Госуслуг в течение нескольких минут в день обращения.

Электронная форма 2-НДФЛ для ипотеки имеет равную силу с бумажной, если она заверена усиленной электронной подписью специалиста.

Число обращений за сведениями о доходах к работодателю и в ФНС законом не ограничено. Получать документы разрешено хоть каждый месяц.

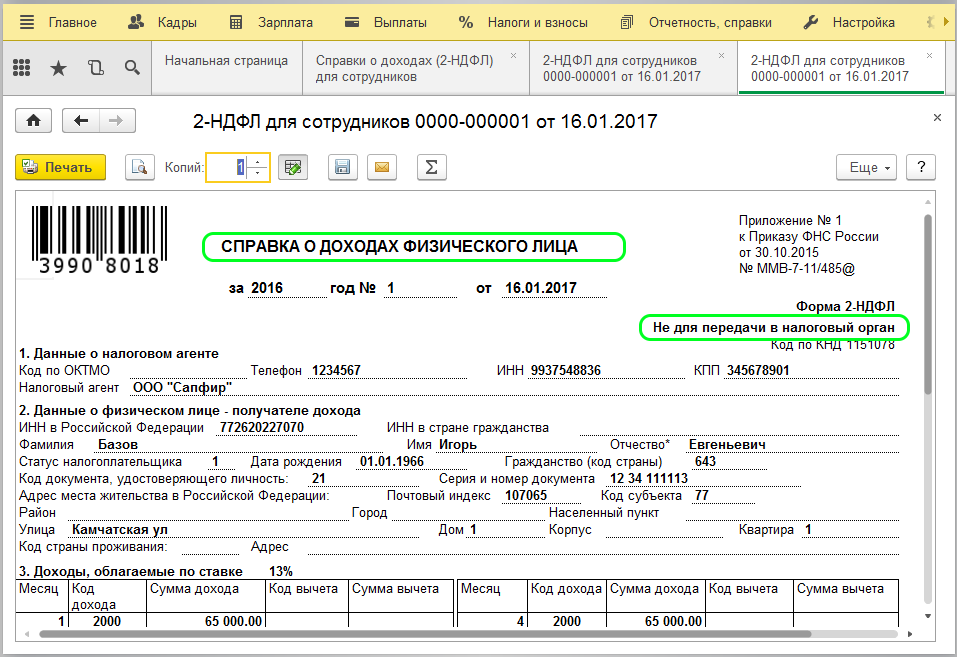

Как выглядит официальная справка о доходах

Стандартная форма, утвержденная приказом ФНС с 01.01.2021, выглядит так:

Документ заверяет личной подписью руководитель организации — налогового агента. Если используется печать, на справке необходим ее оттиск, хотя специального места для этого больше не предусмотрено.

Сколько действует документ, подтверждающий размер зарплаты

Банки самостоятельно устанавливают период справки 2-НДФЛ для ипотеки — некоторым достаточно информации за текущий год, некоторые хотят иметь данные за три года. Пожелание банка о периоде необходимо учитывать при обращении с заявлением к работодателю.

Пожелание банка о периоде необходимо учитывать при обращении с заявлением к работодателю.

Документ, предоставляемый в банк, требуется свежий. Справка, взятая в январе, не подойдет для предоставления кредитору в июне. Необходимо уточнить эту информацию у кредитного менеджера банка, в котором оформляется ипотечный кредит. Иногда не подойдут сведения, которые получены в прошлом месяце, а случается и так, что допустимо предоставить информацию, оформленную 3 месяца назад.

Получение кредита на недвижимость без документа о зарплате

Бывают случаи, когда потенциальный заемщик работает без официального трудоустройства и не имеет возможности оформить 2-НДФЛ для получения ипотеки за текущий период. В таком случае ему необходимо договариваться с банком, но обычно финансовые организации стараются не нарушать установленный порядок предоставления займов на покупку недвижимости и на уступки не идут. Для тех заемщиков, которым разрешили предоставить сведения о неофициальных доходах, процентная ставка по ипотеке устанавливается на порядок выше, как и размер первого взноса.

В банках предупреждают, что если 2-НДФЛ для банка по ипотеке получить нет возможности, не следует изготавливать документ самостоятельно или покупать его у третьих лиц. Такие действия подпадают под действие Уголовного кодекса РФ как подделка документов и мошенничество. Наказанием является лишение свободы на срок до 3 лет. Если банк выявит обман и напишет на заемщика заявление, поддельный документ станет уликой в уголовном деле.

Вам в помощь образцы, бланки для скачивания

Страница не найдена

А Армавир Амурск Ангарск

Б Бикин Благовещенск Белогорск Биробиджан

В Владивосток Ванино Вяземский Волгоград Волжский Вологда Воронеж

Д Де-Кастри

Е Екатеринбург

И Иркутск

К Казань Краснодар Красноярск Комсомольск-на-Амуре Калининград Киров

М Москва

Н Нефтекамск Новороссийск Находка Николаевск-на-Амуре Нижний Новгород Новосибирск Нижний Тагил

О Октябрьский Омск

П Петрозаводск Переяславка Пермь

Р Ростов-на-Дону Рязань

С Санкт-Петербург Стерлитамак Сегежа Сыктывкар Сочи Ставрополь Советская Гавань Солнечный Соловьевск Самара Саратов

Т Туймазы Тында Томск Тюмень

У Уфа Ухта Уссурийск

Х Хабаровск Хор

Ч Чегдомын Челябинск Чита

Ю Южно-Сахалинск

Райффайзенбанк стал строже проверять доходы заемщиков — Frank RG

Офис Райффайзенбанка на 1-й Тверской-Ямской улице. Владимир Гердо/ТАСС

Владимир Гердо/ТАССРайффайзенбанк ужесточил требования к документам, подтверждающим доход заемщика. С мая он перестал принимать справку о доходах по форме банка.

Детали. Райффайзенбанк не принимает справки о доходах с мая, сообщил Frank Media cотрудник колл-центра банка. «Заемщикам необходима справка 2-НДФЛ, где указана официальная часть заработной платы», — сказал он. При подаче заявки на потребительский кредит со справкой о доходах по форме банка высока вероятность отказа, уточнили в колл-центре.

Сейчас на сайте Райффайзенбанка в списке документов для оформления потребительского кредита указана справка 2-НДФЛ, хотя ранее банк для оценки доходов потенциального заемщика принимал справку о доходах по форме банка.

Что говорит банк. Пресс-служба Райффайзенбанка не подтвердила и не опровергла факт отказа от справок по форме банка, сказав лишь, что банк традиционно придерживается консервативного подхода в кредитной политике и взвешивает все риски. «Однако это не мешает клиентам получать необходимые деньги быстро и просто вообще без справки, подтверждающей доход. В таком случае банк использует модельный подход для оценки уровня дохода, а также официальные статистические данные», — сказано в ответе пресс-службы банка на запрос Frank Media.

«Однако это не мешает клиентам получать необходимые деньги быстро и просто вообще без справки, подтверждающей доход. В таком случае банк использует модельный подход для оценки уровня дохода, а также официальные статистические данные», — сказано в ответе пресс-службы банка на запрос Frank Media.

Что происходит в других банках. Frank Media опросил 20 крупнейших розничных банков, 11 из них заявили, что их требования к документам, подтверждающим доход, после начала эпидемии не изменились.

В большинстве банков клиентам необходима либо справка по форме банка, либо 2-НДФЛ. Справки по форме банка принимают Абсолют-Банк, МКБ, Русский Стандарт, МТС Банк, ВТБ, Открытие и Сбербанк.

Статистика по теме Об изменении требований к заемщикам рассказал Frank Media директор по розничному кредитованию МТС Банка Иван Барсов. Однако эти изменения коснулись только индивидуальных предпринимателей. «Для них требуется предоставление пакета документов с подробной информацией о бизнесе и подтверждение сохранения доходов за последние три месяца», — заявил Барсов. Ранее подтверждения текущих доходов (например, выпиской по счету) МТС Банк не требовал, было было достаточно получить отчёт за последний отчетный период, уточнила пресс-служба.

Ранее подтверждения текущих доходов (например, выпиской по счету) МТС Банк не требовал, было было достаточно получить отчёт за последний отчетный период, уточнила пресс-служба.

Почта-Банк и Русский Стандарт проверяют доходы заемщиков, запрашивая выписку из ПФР. Сбербанк принимает у клиентов, не получающих зарплату в госбанке, один из трех документов (2-НДФЛ, справку по форме банка или выписку из ПФР). Ситибанк требует либо справку 2-НДФЛ, либо выписку из ПФР. У Совкомбанка нет требований к обязательному предоставлению документов, однако банк может запросить их в случае необходимости.

Мнение эксперта. Требования к документам ужесточаются, так как в целом ситуация на рынке ухудшилась, сообщил Frank Media директор аналитической группы по финансовым организациям Fitch Ratings Антон Лопатин. Ранее банки могли оценивать доход заемщика, указанный в справке по форме банка, сопоставляя эту информацию с данными по рынку. Сейчас такое сравнение становится сложнее, поэтому банки предпочитают иметь официальное подтверждение дохода, чтобы понимать, насколько источник средств заемщика стабилен.

Кроме того, требования к документам связаны с риск-аппетитом банка. «Иностранные банки в России в целом более осторожны. Райффайзенбанк выбрал такую модель, где риски ниже», — объясняет Лопатин. Например, требование от заемщика справки 2-НДФЛ отсекает такую категорию клиентов, как самозанятые. Это также говорит о консервативном аппетите к риску у Райффайзенбанка, подчеркивает Лопатин.

Зачем вам об этом знать. Падение доходов граждан привело к тому, что банки начали ужесточать требования к заемщикам. Более строгая проверка доходов — один из примеров. Консервативный подход замедлит темпы роста кредитования, однако в кризис он себя оправдывает, так как позволяет снизить риски и избежать роста проблемных долгов в будущем.

Во времена финансовых кризисов банкирам важно оставаться в курсе текущих новостей. Подпишись на наш телеграм – канал Frank RG (https://t.me/frank_rg) чтобы оперативно получать данные о ситуации в банках и экономике. Не пропусти, когда начнется!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Необходимые документы для оформления кредита

Содержание статьи:

Окончательный пакет документации может зависеть от вида кредитования, а также от требований конкретного банка. Но существует общий для всех случаев список необходимых документов для получения кредита. В этот перечень входят:

- заявка в банк на предоставление займа;

- внутренний паспорт гражданина РФ;

- свидетельство соцстрахования;

- индивидуальный номер налогоплательщика;

- копия трудовой книжки или трудового договора.

Помимо базового пакета документов для получения кредита понадобятся бумаги, указывающие на состоятельность клиента. На основе этих данных устанавливаются размер займа и процентная ставка.

Перечень документов для подтверждения дохода

На оформление кредита могут претендовать юридические и физические лица, ИП и организации, а также пенсионеры. Сообразно формам занятости могут быть использованы различные подтверждения дохода:

Сообразно формам занятости могут быть использованы различные подтверждения дохода:

- справка по форме 2-НДФЛ — отражает доход и выплачиваемые с него налоги;

- декларация 3-НДФЛ — актуальна для ИП и физлиц, зарабатывающих частной практикой;

- справка по банковской форме — применима относительно клиентов, часть доходов которых скрыта от налогообложения;

- выписка с карт-счета — может быть использована клиентами банка, получающими зарплату на пластиковую карту;

- справка из ПФР или иного пенсионного фонда — по закону пенсия рассматривается в качестве критерия состоятельности.

Свидетельства о стабильном доходе — необходимые документы для получения кредита в большинстве случаев. Они являются основной гарантией того, что клиент платежеспособен, а долг будет погашен в срок. Отказ предоставлять сведения о доходах способен испортить отношения с банком, а многие займы взять просто не получится (например, потребительский кредит наличными).

Документы на получение кредитной карты

Воспользоваться заемными средствами можно посредством оформления кредитной карты. Иногда для ее получения достаточно заявки и паспорта. Такие лояльные условия предлагает, в частности, Сбербанк своим постоянным клиентам. Если нужна карта с большим кредитным лимитом, скорее всего, потребуются дополнительные бумаги, подтверждающие необходимый уровень дохода.

Большой кредит на большие цели с маленьким процентом

Документы для автокредита

Чтобы купить машину по программе автокредитования, понадобятся следующие бумаги:

- платежный договор с автосалоном;

- копия паспорта транспортного средства;

- страховой полис;

- свидетельство о первом взносе.

Особенности пакета документов по ипотеке

Ипотечное кредитование предполагает сбор различных справок, причем часть из них подается только после того, как заем будет одобрен. В список основных документов для получения кредита по ипотеке входят:

В список основных документов для получения кредита по ипотеке входят:

- гражданский паспорт и прочие удостоверения личности;

- справка о регистрации;

- копия трудовой книжки;

- справка 2-НДФЛ.

Состав документов для получения кредита по ипотеке может варьироваться. Например, если компания, где работает заемщик, затрудняется дать информацию по НДФЛ, допустимо предоставление справки банковского образца со сведениями о стаже, доходах и удержаниях за последние полгода.

Здесь были рассмотрены базовые пакеты. Окончательный перечень документов для получения кредита нужно уточнять в каждом конкретном случае в том банке, где будет оформляться заем.

Зачем нужна 2-НДФЛ

Справка 2-НДФЛ подтверждает доходы официально нанятого работника и удержанный с них налог НДФЛ. Работодатель составляет ее каждый год, в течение которого сотрудник получал доход. Он отправляет справку в налоговую инспекцию до 1 апреля. Например, форму 2-НДФЛ за 2020 год работодатель предоставляет до 1 апреля 2021 года. В статье мы расскажем, в каких случаях может понадобиться такая справка, и как ее получить.

В статье мы расскажем, в каких случаях может понадобиться такая справка, и как ее получить.

Как выглядит 2-НДФЛ

Форма состоит из заголовка и 5 разделов. В заголовке справки пишут год, за который формируют отчет в налоговую инспекцию. В теле документа указывают:

- название и реквизиты компании;

- ФИО работника;

- ежемесячный доход, на который начисляется налог в размере 13%;

- коды налоговых вычетов;

- доход за год, вычеты и налоги.

Руководитель компании подписывает справку и ставит на нее печать. Стандартный бланк справки выглядит так.

Зачем нужна форма 2-НДФЛ

Оформить кредит. Если человек решит взять кредит или ипотеку, в 9 из 10 случаев банк попросит у него такую справку. Она официально подтвердит платежеспособность клиента и станет основанием для выдачи займа.

Доказать доход в суде. Справка имеет юридическую силу. Ее прикрепят к материалам дела и изучат наряду с другими документами при рассмотрении дела.

Получить пособия. Если официальный доход человека низкий, и он может доказать это формой 2-НДФЛ, государство может выдать ему социальные пособия.

Получить визу. Иностранные консульства запрашивают справку о доходах у желающих выехать за рубеж. Например, если человек попадет в больницу в другой стране, консульство хочет быть уверенным, что он оплатит лечение из собственных средств и не станет обузой для государства.

Подтвердить вид на жительство в России или получить гражданство РФ. Миграционная служба просит обладателей ВНЖ ежегодно предоставлять справку по форме 2-НДФЛ, на основании которой продляет статус или аннулирует его, если иностранный гражданин не подтвердил доход.

Узнать больше: Стоит ли брать кредит в 2021 году

Где взять справку о доходах

У работодателя. Для этого работник составляет заявление, где указывает период, за который хочет получить справку, ставит дату составления и подписывает документ. На основании заявления и ст. 62 ТК РФ в течение трех дней ему выдадут справку. Ее выдадут обязательно: отказывать в оформлении 2-НДФЛ незаконно.

На основании заявления и ст. 62 ТК РФ в течение трех дней ему выдадут справку. Ее выдадут обязательно: отказывать в оформлении 2-НДФЛ незаконно.

В личном кабинете налогоплательщика. Нужно авторизоваться, пройти в раздел «Мои налоги» —> «Сведения о доходах». Появится история справок. В ней выбирают год и работодателя и нажимают по ссылке «Справка по форме 2-НДФЛ с подписью». Сайт сгенерирует и сохранит на ваш компьютер архив со справками формата XML, p7s и PDF. На всех файлах будет проставлена электронная подпись.

Особенности оформления формы 2-НДФЛ для банков

Для одобрения кредита или ипотеки банки просят заемщиков принести справку о доходах за ближайшие полгода или за фактически отработанное в компании время, начиная с 3 месяцев. В личном кабинете налогоплательщика можно самостоятельно скачать 2-НДФЛ за предыдущий год с датой, поставленной налоговым агентом в день подачи в ФНС. Срок ее действия официально не ограничен, но 9 из 10 банков попросят показать документ, оформленный в течение ближайших 30 дней. Поэтому справка из кабинета налогоплательщика для получения кредита не годится: нужно обратиться за ней к работодателю.

Поэтому справка из кабинета налогоплательщика для получения кредита не годится: нужно обратиться за ней к работодателю.

Узнать больше: Рейтинг зарплат россиян по регионам

Можно ли получить 2-НДФЛ, если не работать официально

Это зависит от того, трудоустраивался ли человек официально раньше. Если в данный момент у него нет работы или он трудится неофициально, но в предыдущих компаниях был оформлен по трудовому договору, то можно запросить справку по прежним местам работы или скачать ее в личном кабинете налогоплательщика. Банкам «старая» справка не подойдет, но соцфонд или иностранное консульство может устроить.

Если компания, в которой работник когда-то трудился, ликвидирована, можно запросить 2-НДФЛ в пенсионном фонде или в налоговой инспекции по почте.

Если человек никогда не работал официально, оформить справку о доходах не получится.

Может ли ИП получить справку о доходах

Индивидуальный предприниматель сам принимает себя на работу, нигде не трудоустраивается и сдает отчетность в другой форме. Поэтому взять справку 2-НДФЛ ему негде. ИП может получить ее, если по совместительству официально устроится работать в компанию или подтвердить доходы другим документом. Например, налоговой декларацией.

Поэтому взять справку 2-НДФЛ ему негде. ИП может получить ее, если по совместительству официально устроится работать в компанию или подтвердить доходы другим документом. Например, налоговой декларацией.

Узнать больше: Какие банки выдают кредиты малому бизнесу

Помощь в связи с коронавирусом для пенсионных планов и IRA вопросы и ответы

Раздел 2202 Закона о помощи, помощи и экономической безопасности в связи с коронавирусом (Закон CARES), вступивший в силу 27 марта 2020 года, предусматривает специальные варианты распределения и правила пролонгации для выхода на пенсию планирует и IRA и расширяет допустимые ссуды из определенных пенсионных планов.

Общая информация

Q1. Каковы особые правила для пенсионных планов и IRA в разделе 2202 Закона CARES?

A1.В целом, раздел 2202 Закона CARES предусматривает расширенные варианты распределения и благоприятный налоговый режим для связанных с коронавирусом распределений на сумму до 100000 долларов США из соответствующих пенсионных планов (определенных пенсионных планов работодателя, таких как планы разделов 401 (k) и 403 (b). , и IRA) для квалифицированных лиц, а также специальные правила пролонгации в отношении таких распределений. Это также увеличивает лимит на сумму, которую квалифицированное лицо может занять у соответствующего пенсионного плана (не включая IRA), и позволяет спонсору плана предоставлять квалифицированных лиц на срок до дополнительного года для погашения своих плановых ссуд.См. Ответы на часто задаваемые вопросы ниже для получения более подробной информации.

, и IRA) для квалифицированных лиц, а также специальные правила пролонгации в отношении таких распределений. Это также увеличивает лимит на сумму, которую квалифицированное лицо может занять у соответствующего пенсионного плана (не включая IRA), и позволяет спонсору плана предоставлять квалифицированных лиц на срок до дополнительного года для погашения своих плановых ссуд.См. Ответы на часто задаваемые вопросы ниже для получения более подробной информации.

Q2. Намерено ли IRS выпустить руководство по разделу 2202 Закона CARES?

A2. Казначейство и IRS разрабатывают руководство по разделу 2202 Закона CARES и планируют выпустить это руководство в ближайшем будущем. Уведомление IRS 2005-92 PDF, выпущенное 30 ноября 2005 года, содержало руководство по налоговому льготному режиму распределения и плановых ссуд в соответствии с разделами 101 и 103 Закона о чрезвычайных налоговых льготах Катрина 2005 года (KETRA), поскольку эти положения применяются к потерпевшим. урагана Катрина. Казначейство и IRS ожидают, что в руководстве по Закону о CARES будут применяться принципы Уведомления 2005-92 в той мере, в какой положения раздела 2202 Закона о CARES по существу аналогичны положениям KETRA, которые рассматриваются в этом уведомлении.

Казначейство и IRS ожидают, что в руководстве по Закону о CARES будут применяться принципы Уведомления 2005-92 в той мере, в какой положения раздела 2202 Закона о CARES по существу аналогичны положениям KETRA, которые рассматриваются в этом уведомлении.

Q3. Являюсь ли я квалифицированным специалистом для целей раздела 2202 Закона CARES?

A3. Вы квалифицированный специалист, если —

- У вас диагностирован вирус SARS-CoV-2 или коронавирусная болезнь 2019 (COVID-19) по результатам теста, одобренного Центрами по контролю и профилактике заболеваний;

- Вашему супругу или иждивенцу поставлен диагноз SARS-CoV-2 или COVID-19 по результатам теста, одобренного Центрами по контролю и профилактике заболеваний;

- Вы испытываете неблагоприятные финансовые последствия в результате карантина, увольнения или увольнения либо сокращения рабочего времени из-за SARS-CoV-2 или COVID-19;

- Вы испытываете неблагоприятные финансовые последствия в результате потери работы из-за отсутствия ухода за ребенком из-за SARS-CoV-2 или COVID-19; или

- Вы испытываете неблагоприятные финансовые последствия в результате закрытия или сокращения рабочего времени бизнеса, которым вы владеете или ведете, из-за SARS-CoV-2 или COVID-19.

В соответствии с разделом 2202 Закона о CARES, Казначейство и IRS могут выпустить руководство, которое расширяет список факторов, принимаемых во внимание, чтобы определить, является ли человек квалифицированным лицом в результате возникновения неблагоприятных финансовых последствий. Министерство финансов и IRS получили и рассматривают комментарии общественности с просьбой расширить список факторов.

4 квартал. Что такое распространение, связанное с коронавирусом?

A4.Распространение, связанное с коронавирусом, — это распределение, которое осуществляется из имеющего право пенсионного плана квалифицированному лицу с 1 января 2020 года по 30 декабря 2020 года до совокупного лимита в 100000 долларов США для всех планов и IRA.

Q5. Должен ли я платить дополнительный налог в размере 10% за распространение, связанное с коронавирусом, из моего пенсионного плана или IRA?

А5. Нет, дополнительный налог в размере 10% на раннее распространение не распространяется на распространение, связанное с коронавирусом.

Q6.Когда мне нужно платить налоги за распространение, связанное с коронавирусом?

А6. Распределения обычно включаются в доход по норме за трехлетний период, начиная с года, в котором вы получаете свое распределение. Например, если вы получите распределение, связанное с коронавирусом в размере 9000 долларов в 2020 году, вы должны указать доход в размере 3000 долларов США в своей федеральной налоговой декларации за каждый из 2020, 2021 и 2022 годов. Однако у вас есть возможность включить все распределение в свою доход за год распределения.

Q7. Могу ли я погасить раздачу, связанную с коронавирусом?

А7. В целом, да, вы можете полностью или частично выплатить сумму за распространение, связанное с коронавирусом, в соответствующий пенсионный план при условии, что вы завершите погашение в течение трех лет после даты получения распределения. Если вы выплачиваете возмещение за распространение, связанное с коронавирусом, распространение будет рассматриваться так, как если бы оно было погашено прямым переводом от доверительного управляющего к доверительному управляющему, так что вы не должны платить федеральный подоходный налог с распространения.

Если, например, вы получаете распространение, связанное с коронавирусом, в 2020 году, вы решаете включить сумму распределения в доход за трехлетний период (2020, 2021 и 2022 годы), и вы решаете выплатить полную сумму в пользу имеющий право на пенсионный план в 2022 году, вы можете подавать исправленные федеральные налоговые декларации за 2020 и 2021 годы, чтобы требовать возмещения налога, относящегося к сумме распределения, которое вы включили в доход за эти годы, и вам не нужно будет включать какие-либо сумма дохода в 2022 году.Дополнительные примеры см. В разделах 4.D, 4.E и 4.F Уведомления 2005-92.

Q8. Какая льгота по плану ссуды предоставляется в соответствии с разделом 2202 Закона CARES?

А8. Раздел 2202 Закона CARES разрешает дополнительный год для погашения ссуд из соответствующих пенсионных планов (не включая IRA) и смягчает лимиты по ссудам.

- Определенные выплаты по кредиту могут быть отложены на один год: Если ссуда остается непогашенной 27 марта 2020 г. или позднее, и любое погашение по кредиту должно быть произведено с 27 марта 2020 г. по 31 декабря 2020 г. может быть отложено по плану на срок до одного года.Любые платежи после периода приостановки будут скорректированы с учетом задержки и любых процентов, начисляемых во время задержки. См. Раздел 5.B Уведомления 2005-92.

- Лимит ссуды может быть увеличен: Закон CARES также разрешает работодателям увеличивать максимальную сумму ссуды, доступную для квалифицированных лиц. Для плановых ссуд, предоставленных квалифицированному физическому лицу с 27 марта 2020 г. по 22 сентября 2020 г., лимит может быть увеличен до меньшей из следующих величин: (1) 100000 долларов США (за вычетом непогашенных плановых ссуд физического лица) или (2) личная выгода по плану.См. Раздел 5.A Уведомления 2005-92.

9 кв. Являются ли работодатели необязательными для принятия правил распределения и ссуд раздела 2202 Закона CARES?

А9. Для работодателей необязательно принимать правила распределения и ссуд, указанные в разделе 2202 Закона CARES. Работодатель имеет право выбирать, вносить ли и в какой степени изменения в свой план, чтобы обеспечить распространение и / или ссуды, связанные с коронавирусом, которые удовлетворяют положениям раздела 2202 Закона CARES. Таким образом, например, работодатель может решить предоставлять связанные с коронавирусом распределения, но не менять условия своего плана по ссуде или графики погашения ссуд.Даже если работодатель не рассматривает распространение как связанное с коронавирусом, квалифицированное лицо может рассматривать распространение, которое отвечает требованиям для распространения, связанного с коронавирусом, как связанное с коронавирусом в федеральной налоговой декларации физического лица. См. Раздел 4.A Уведомления 2005-92.

Q10. Предоставляет ли раздел 2202 Закона CARES участникам дополнительные права на распространение или иным образом изменяет правила, применимые к распределению по плану?

А10. В соответствии с разделом 2202 Закона CARES распространение, связанное с коронавирусом, рассматривается как отвечающее ограничениям на распространение для плана по разделу 401 (k), плана по разделу 403 (b) или государственного плана по разделу 457 (b).Например, в соответствии с разделом 2202 Закона CARES план раздела 401 (k) может разрешить распространение, связанное с коронавирусом, даже если это произойдет до разрешенного иным образом распространяемого события (например, увольнения с работы, инвалидности или достижения возраста 59½). Тем не менее, Закон CARES не меняет ограничений на то, когда разрешается выплачивать пенсионные планы из пенсионных планов, спонсируемых работодателем. Например, пенсионному плану (например, пенсионному плану с покупкой за деньги) не разрешается производить распределение до иного разрешенного распространяемого события только потому, что распределение, если оно будет произведено, будет квалифицироваться как распространение, связанное с коронавирусом.Кроме того, пенсионному плану не разрешается производить распределение в форме распределения, которая не является квалифицированной совместной аннуитетом и аннуитетом по случаю потери кормильца без согласия супруга только потому, что распределение, если оно будет произведено, может рассматриваться как распространение, связанное с коронавирусом. См. Раздел 2.A Уведомления 2005-92.

Q11. Может ли администратор полагаться на свидетельство человека о том, что он имеет право на получение распространения, связанного с коронавирусом?

А11. Администратор соответствующего пенсионного плана может полагаться на свидетельство физического лица о том, что данное лицо удовлетворяет условиям, чтобы быть квалифицированным лицом, при определении того, является ли распространение распространением, связанным с коронавирусом, если только администратор не знает об обратном.Хотя администратор может полагаться на сертификацию физического лица при создании и сообщении о распределении, физическое лицо имеет право рассматривать распространение как распространение, связанное с коронавирусом, для целей федеральной налоговой декларации физического лица только в том случае, если данное физическое лицо действительно соответствует требованиям правомочности.

Q12. Требуется ли соответствующий пенсионный план для получения выплаты за распространение участника, связанное с коронавирусом?

А12. В целом ожидается, что соответствующие пенсионные планы будут принимать выплаты за распространение, связанное с коронавирусом, которые должны рассматриваться как пролонгационные взносы.Однако от соответствующих пенсионных планов обычно не требуется принимать пролонгационные взносы. Например, если план не принимает никаких пролонгационных взносов, от плана не требуется изменять свои условия или процедуры, чтобы принимать выплаты.

Q13. Как квалифицированные специалисты сообщают о распространении коронавируса?

А13. Если вы являетесь квалифицированным специалистом, вы можете обозначить любое подходящее распространение как распространение, связанное с коронавирусом, при условии, что общая сумма, которую вы определяете как распространение, связанное с коронавирусом, не превышает 100000 долларов США.Как отмечалось ранее, квалифицированное лицо может рассматривать распространение, которое соответствует требованиям для распространения, связанного с коронавирусом, как такое распространение, независимо от того, рассматривает ли соответствующий пенсионный план распространение как распространение, связанное с коронавирусом. Распределение, связанное с коронавирусом, должно указываться в вашей индивидуальной федеральной налоговой декларации за 2020 год. Вы должны включить налогооблагаемую часть распределения в доход по расчету за трехлетний период — 2020, 2021 и 2022 годы — если вы не решите включить всю сумму дохода в 2020 году.Независимо от того, обязаны вы подавать федеральную налоговую декларацию или нет, вы должны использовать форму 8915-E (которая, как ожидается, будет доступна до конца 2020 года), чтобы сообщить о любых выплатах за распространение, связанное с коронавирусом, и определить сумму любое распространение, связанное с коронавирусом, включаемое в доход за год. См. В целом раздел 4 Уведомления 2005-92.

Q14. Как планы и IRA сообщают о распространении, связанном с коронавирусом?

А14. Выплата связанного с коронавирусом распространения квалифицированному лицу должна быть сообщена соответствующим пенсионным планом в форме 1099-R, о выплатах из пенсий, аннуитетов, пенсионных планов или планов распределения прибыли, IRA, договоров страхования и т. Д.Эта отчетность требуется, даже если квалифицированное лицо оплачивает распространение, связанное с коронавирусом, в том же году. IRS планирует предоставить дополнительную информацию о том, как сообщать об этих рассылках, позже в этом году. См. В целом раздел 3 Уведомления 2005-92.

Q15. Считаются ли работники, которые участвовали в соответствующем пенсионном плане предприятия, а затем уволены из-за COVID-19 и были повторно приняты на работу к концу 2020 года, как получившие увольнение по инициативе работодателя для целей определения того, произошло ли частичное прекращение действия плана? (добавлено 30 июля 2020 г.)

А15.В общем, нет. В зависимости от фактов и обстоятельств каждого случая, участвующие сотрудники обычно не рассматриваются как получившие инициированное работодателем увольнение с работы для целей расчета коэффициента текучести кадров, используемого для определения того, произошло ли частичное увольнение в течение соответствующего периода, если они: повторно принят на работу к концу этого периода. Это означает, что участвующие сотрудники, уволенные из-за пандемии COVID-19 и повторно принятые на работу к концу 2020 года, обычно не будут рассматриваться как имеющие увольнение по инициативе работодателя для целей определения того, произошло ли частичное прекращение пенсионного плана во время плана 2020 года. год.

См. Постановление о доходах 2007-43 для получения дополнительной информации о частичном увольнении, включая правила перехода прав, как рассчитать коэффициент текучести для выходных пособий по инициативе работодателя, презумпцию, что скорость текучести не менее 20 процентов в течение применимого периода приводит к частичному расторжению. , и как определить применимый период.

Частичное прекращение действия соответствующего пенсионного плана в соответствии с разделом 209 Закона 2020 года о налоговых льготах и налоговых льготах для налогоплательщиков

Q1.Что предусматривает раздел 209 Закона о налогоплательщиках и налоговых льготах в случае стихийных бедствий 2020 года (Закон о льготах), раздел EE Закона о консолидированных ассигнованиях от 2021 года, в отношении частичного прекращения действия квалифицированного пенсионного плана? (добавлено 27 апреля 2021 г.)

A1. Раздел 209 Закона о льготах предусматривает, что план не рассматривается как имеющий частичное прекращение (в значении Раздела 411 (d) (3) Налогового кодекса) в течение любого планового года, который включает период, начинающийся 13 марта 2020 г. и заканчивая 31 марта 2021 года, если количество активных участников, охваченных планом на 31 марта 2021 года, составляет не менее 80% от количества активных участников, охваченных планом на 13 марта 2020 года.

Q2. Кто такой «активный участник, охваченный планом»? (добавлено 27 апреля 2021 г.)

A2. Для целей Раздела 209 Закона об оказании помощи при определении количества активных участников, охватываемых планом на 13 марта 2020 г. и 31 марта 2021 г.

Q3. Как раздел 209 Закона о льготах применяется к плановому году, если только часть планового года приходится на период, начинающийся 13 марта 2020 г. и заканчивающийся 31 марта 2021 г.? (добавлено 27 апреля 2021 г.)

A3.Если какая-либо часть планового года приходится на период, начинающийся 13 марта 2020 г. и заканчивающийся 31 марта 2021 г., то раздел 209 Закона о льготах применяется к любому решению о частичном прекращении действия для всего этого планового года.

Например, если план имеет годовой план календарного года, тест на частичное прекращение 80% в Разделе 209 Закона о льготах применяется как к плановому году с 1 января по 31 декабря 2020 года, так и к году с 1 января по 31 декабря 2021 года. , плановый год, потому что оба плановых года включают часть установленного законом периода с 13 марта 2020 года по 31 марта 2021 года.

4 квартал. Применяется ли тест 80% путем определения пула активных участников, охваченных планом на 31 марта 2021 года, и определения, были ли по крайней мере 80% этих лиц активными участниками, охваченными планом на 13 марта 2020 года? (добавлено 27 апреля 2021 г.)

A4. Нет. Раздел 209 Закона о льготах применяется путем подсчета количества активных участников, охваченных планом в каждую из этих двух дат. Количество активных участников, охваченных планом, которые подсчитываются на 31 марта 2021 г., включает всех лиц, которые являются активными участниками, охваченными планом на эту дату, независимо от того, были ли эти же люди активными участниками, охваченными планом на 13 марта. 2020.

Q5. Применяется ли раздел 209 Закона о чрезвычайной помощи исключительно к сокращению числа активных участников, охваченных планом, которые связаны с чрезвычайной ситуацией в стране, связанной с COVID-19? (добавлено 27 апреля 2021 г.)

А5. Нет. Хотя первый день установленного законом периода определения — 13 марта 2020 года — является датой объявления чрезвычайной ситуации в стране, связанной с COVID-19, условия положения не ограничиваются сокращениями, связанными с чрезвычайной ситуацией в стране, связанной с COVID-19.

Облагает ли Миссисипи налог с продаж?Да, штат Миссисипи облагает налогом продажу материального личного имущества и различных услуг.Общая налоговая ставка составляет 7%; однако существуют сниженные ставки для определенных продаж и есть исключения, предусмотренные законом. Ставка налога применяется либо к валовой выручке от продаж, либо к валовой прибыли бизнеса, в зависимости от типа продажи или предоставленных услуг. Продавец несет ответственность за взимание налога с продаж с конечного потребителя или покупателя. Вернуться к началу |

В чем разница между налогом с продаж и налогом за пользование?Налог на использование — это налог на товары, приобретенные для использования, хранения или другого потребления в штате Миссисипи.Налог на использование применяется, если налог с продаж не применяется и налог с продаж не был уплачен во время покупки. Если вы покупаете товар у поставщика за пределами штата для использования в Миссисипи, и продавец не взимает налог с продаж штата Миссисипи, вы должны уплатить налог за использование непосредственно в Департамент доходов. Компании, которые расположены за пределами штата Миссисипи и не обязаны собирать и перечислять налог с продаж штата Миссисипи, могут быть обязаны взимать налог за использование штата Миссисипи от имени своих клиентов (обычно известный как налог на использование продавца), если они осуществляют продажи в штате. которые превышают 250 000 долларов в течение любого двенадцатимесячного периода. Вернуться к началу |

Что подлежит обложению налогом с продаж?Если специально не освобождено или исключено, все продажи материальной личной собственности подлежат обложению налогом с продаж или налогом на использование. Вот несколько примеров продаж или услуг, облагаемых налогом с продаж (этот список не исчерпывающий):

Вернуться к началу |

Как мне получить налоговый номер или зарегистрироваться для сбора налога с продаж?Вы можете подать заявку онлайн через TAP. Если вы или другие владельцы, партнеры, должностные лица, члены или попечители имеют опыт подачи или уплаты налога с продаж с опозданием, вы должны оплатить непогашенные обязательства и / или внести залог до получения новой лицензии по налогу с продаж. Вернуться к началу |

В чем разница между недвижимым имуществом и материальным личным имуществом?Недвижимость — земля, включая все постройки и улучшения на ней.Материальная личная собственность — это собственность, которую можно увидеть, потрогать или каким-либо образом ощутить органы чувств. Материальная личная собственность включает электричество, воду, газ, пар, предварительно написанное программное обеспечение, а также цифровые и электронные товары. Материальная личная собственность не включает недвижимость, банковские счета, акции, облигации, ипотечные кредиты, страховые сертификаты или полисы. Наверх |

В чем разница между валовой выручкой от продаж и валовой прибылью?Ставка налога с продаж применяется либо к валовой выручке от продаж, либо к валовой прибыли бизнеса, в зависимости от типа продажи или предоставленных услуг.«Валовая выручка от продаж» — это полная продажная цена материального личного имущества, включая, помимо прочего, плату за установку и доставку. Валовой доход — это общая выручка или общий доход компании без вычетов В начало |

Что такое оптовые продажи? Оптовые продажи — это продажи.

материальной личной собственности лицензированным розничным торговцам, спекулянтам, дилерам,

или другим оптовикам для перепродажи. Он не включает продажи пользователям или

потребители, не предназначенные для перепродажи.Продавец должен сохранить налоговый номер или

отказное письмо для этих клиентов вместе с описанием

проданных товаров и суммы продажи товаров. Вернуться к началу |

Обязаны ли оптовые торговцы подавать декларацию?Лицо, которое занимается исключительно оптовой продажей, не обязано регистрироваться для получения разрешения на налог с продаж и подавать декларацию. Лицо, осуществляющее налогооблагаемые продажи пользователям, потребителям или незарегистрированным торговцам, должно собирать налог с продаж и подавать декларации. Предприятия, занимающиеся исключительно оптовыми продажами и желающие получить разрешение на освобождение от оптовых закупок, должны зарегистрироваться либо для получения разрешения по налогу с продаж Миссисипи (если он расположен в штате), либо по налогу на использование продавца (если он находится за пределами штата). Компании, зарегистрированные в Миссисипи, обязаны подавать декларации, даже если у них нет облагаемых налогом продаж. Вернуться к началу |

Если у меня сезонный бизнес, могу ли я подать заявление только за те месяцы, в которые я работаю?Нет, вы должны подавать декларацию за каждый налоговый период, даже если налог не взимается. Вернуться к началу |

Облагаются ли услуги налогом?Отдельные виды работ, выполняемые в связи с продажей и установкой движимого имущества, облагаются налогом. Другие разные услуги облагаются налогом (см. Miss. Code Ann. 27-65-23.) В начало |

Сколько времени нужно, чтобы получить налоговый номер?Продолжительность обработки вашего заявления зависит от полноты информации, содержащейся в заявлении, а также от наличия или отсутствия каких-либо налоговых обязательств со стороны заявителя.После получения всей информации и рассмотрения и утверждения вашего заявления вы должны получить разрешение по почте в течение 2 недель В начало |

Что такое налог подрядчика и когда он должен быть уплачен?Закон о налоге с продаж облагает подрядчика 3,5% налогом на все строительство, реконструкцию или ремонт нежилой, недвижимой собственности, если общая цена контракта или полученная компенсация превышают 10 000 долларов. Если объем контракта превышает 75 000 долларов или если подрядчик из другого штата, налог подрядчика должен быть уплачен до начала работы.Поручительство для гарантии уплаты налогов, поданных в DOR, освобождает подрядчика от необходимости предоплаты налога подрядчика. Налог Подрядчика может указываться ежемесячно в налоговых декларациях подрядчика с продаж в штате Миссисипи для контрактов, которые либо связаны, либо не требуют предоплаты. Пожалуйста, обратитесь к нашему Руководству для строительных подрядчиков для получения дополнительной информации о налоге на подрядчиков. Вернуться к началу |

Если я в настоящее время зарегистрирован как собственник или партнерство, что мне нужно делать, если я зарегистрировался?Вы должны закрыть счет налога с продаж для частных лиц или партнерств и зарегистрироваться для получения нового разрешения. Вернуться к началу |

Означает ли это, что я могу нести ответственность по долгам корпорации?Да, физические лица могут нести личную ответственность по налогам с продаж корпорации. Те физические лица, должностные лица и / или акционеры, осуществляющие контроль или надзор или отвечающие за подачу отчетности, осуществление платежей или выполнение налоговых обязательств корпорации, могут быть оценены на предмет непогашенной налоговой задолженности корпорации.Роспуск, прекращение деятельности или банкротство корпорации или бизнеса не освобождает ответственного должностного лица, служащего или доверительного управляющего от ответственности. В начало |

Что такое нексус?Nexus означает, что компания имеет присутствие в штате. Наличие связи требует, чтобы продавец собирал и перечислял определенные налоги, включая налог с продаж и использования. Nexus создается для уплаты налога с продаж и использования, когда компания либо владеет коммерческой недвижимостью, расположенной в Миссисипи, либо когда бизнес представлен в этом штате служащими или агентами компании, которые обслуживают клиентов в Миссисипи или запрашивают или принимают заказы на товары. Начиная с 1 июля 2018 г., предприятия, расположенные за пределами штата и имеющие объем продаж в штате Миссисипи, превышающий 250 000 долларов США в течение любого двенадцатимесячного периода, считаются имеющими существенное экономическое присутствие в штате и должны зарегистрироваться в Налоговом управлении штата Миссисипи. для сбора и перечисления налога. Вернуться к началу |

Что такое разрешение на прямую оплату?Налогоплательщики, выплачивающие прямые платежи, самостоятельно начисляют налог на использование своих коммерческих покупок и отчитываются о нем.Разрешения на прямую оплату обычно выдаются производителям, коммунальным предприятиям, компаниям, получающим финансирование в виде облигаций, телекоммуникационным компаниям и другим налогоплательщикам в тех случаях, когда Комиссар определяет, что разрешение на прямую оплату поможет облегчить сбор налогов по надлежащим ставкам. Вернуться к началу |

Как мне получить освобождение для оборудования, используемого на производственном предприятии?Оборудование, используемое непосредственно в производственном процессе, подлежит сокращению 1.Ставка налога с продаж 5%. Производители обычно должны получить разрешение на прямую оплату от Департамента доходов для использования при покупке оборудования и других предметов, освобожденных от налога с продаж. Затем производитель несет ответственность за перечисление правильной ставки налога непосредственно в Налоговое управление по налоговой декларации производителя. Наверх |

Что такое место развлечений?Развлекательные заведения включают все виды развлечений, включая спорт, отдых, шоу, выставки, конкурсы, показы и игры или другие подобные мероприятия.Входные билеты облагаются налогом с продаж Вернуться к началу |

Освобождаются ли какие-либо развлечения от налога с продаж?Да, ставка налога с продаж снижена до 3% на валовой доход от платы за вход в закрытый колизей или зрительный зал, находящийся в государственной собственности, а также животноводство, сельское хозяйство и другие объекты, принадлежащие и управляемые городами и округами. Закон предусматривает освобождение от налога ряда организаций или мероприятий. Ознакомьтесь с законами и нормативными актами, чтобы получить полный список и условия для этих исключений.Примеры исключений включают: Вернуться к началу |

Существуют ли в Миссисипи местные налоги с продаж?Миссисипи имеет два местных налоговых сбора на городском уровне, и нет на уровне округа.Город Tupelo взимает дополнительные 0,25% со всех розничных продаж, совершаемых налогоплательщиками в пределах корпоративные лимиты и услуги, предоставляемые в рамках корпоративных лимитов. Город Джексон взимает дополнительный 1%. по определенным розничным продажам от налогоплательщиков в пределах корпоративных лимитов и услуги, предоставляемые в рамках корпоративных лимитов. Пожалуйста, ознакомьтесь с Уведомлением 72-14-2 для тех продаж, которые исключены из 1% Инфраструктурный налог. Во многих городах и округах взимаются многочисленные налоги на туризм и экономическое развитие, которые обычно взимаются с гостиниц, мотелей, ресторанов и баров.Просмотрите список на веб-сайте Департамента доходов, чтобы определить, облагается ли ваш бизнес каким-либо из этих налогов. Вернуться к началу |

Каковы местные налоги на туризм и экономическое развитие?Многие округа и муниципалитеты ввели дополнительные налоги на продукты питания, напитки и проживание. Список всех налогов на туризм или экономическое развитие включен для вашего ознакомления на веб-сайте Департамента доходов В начало |

Что освобождается от налога с продаж?Некоторые из наиболее распространенных предметов, освобожденных от налога с продаж, включают: • Рецептурные препараты • Бензин • Инсектициды и фунгициды в сельскохозяйственных целях • Корма для скота и птицы, семена и удобрения • Продажи напрямую федеральному правительству, штату Миссисипи, округам и городам в пределах Миссисипи (это исключение не распространяется на другие штаты или зарубежные страны) • Продажи напрямую некоммерческим и государственным школам (не детские сады) в Миссисипи • Продажи некоторым некоммерческим агентствам, которые специально освобождены от налогов Законодательным собранием.Примеры включают Американский Красный Крест, Армию спасения и бойскаутов и девочек-скаутов Америки. • Соответствующие закупки продуктов питания, оплаченные продуктовыми талонами • Оптовые продажи (продажа для перепродажи, за исключением пива и алкоголя) Вернуться к началу |

Что я могу покупать без уплаты налогов с разрешением налога с продаж?Компания может приобретать товары для перепродажи без налога с продаж, предоставив своему поставщику информацию о разрешении налога с продаж. Вернуться к началу |

Освобождены ли церкви от налога с продаж?Нет, церкви должны платить налог с продаж. Однако церкви могут быть освобождены от налога на покупку коммунальных услуг, если они имеют право на освобождение от федерального подоходного налога в соответствии с 26 USCS Section 501 (c) (3), если коммунальные услуги используются в собственности, которая в основном используется для религиозных или образовательных целей. Чтобы получить освобождение от налога с продаж, церковь должна заполнить Аффидевит об освобождении от уплаты церковных коммунальных услуг.Заполненный аффидевит должен быть предоставлен поставщику коммунальных услуг. Кроме того, церкви освобождаются от налога на использование, хранение или потребление литературы, видеокассет и слайдов, используемых религиозными учреждениями для пропаганды своего вероучения или ведения своей обычной некоммерческой религиозной деятельности, а также на использование любых материальных личное имущество, приобретенное и впервые использованное религиозными учреждениями в другом государстве. Вернуться к началу |

Освобождена ли некоммерческая организация, зарегистрированная в IRS как корпорация 501 (c) (3) от налога с продаж и использования Миссисипи?Если организация специально не освобождена от действия закона штата Миссисипи, некоммерческие организации облагаются налогом с продаж и использования штата Миссисипи.Свяжитесь с налоговым бюро, чтобы определить, какие организации имеют право на освобождение В начало |

Как мне получить свидетельство об освобождении от уплаты налога с продаж для религиозной или благотворительной организации?Миссисипи не выдает свидетельства об освобождении от уплаты налога с продаж. Религиозные организации не освобождаются от налога с продаж или налога на использование, и не все благотворительные организации освобождены от этого налога. Департамент доходов действительно предоставляет организации, которая освобождена от уплаты налогов в соответствии с законодательством штата Миссисипи, письмо (по их запросу) для предоставления поставщикам, подтверждающее статус организации, освобожденной от уплаты налогов.Продавцы, осуществляющие продажи освобожденным от налогообложения организациям, должны запросить копию этого документа и сохранить ее в файле. В начало |

Предметы, изъятые из запасов при перепродаже и переданные в дар некоммерческой организации, облагаются налогом с продаж и использования ?Да. Налог должен быть уплачен дарителем со стоимости подаренного предмета. Наверх |

Обязаны ли компании за пределами штата взимать налог с продаж или использовать налог на товары, отправленные в Миссисипи ?Лица, ведущие коммерческую деятельность в этом штате, несут ответственность за уплату налога с продаж на все не освобожденные от налога продажи, осуществленные в Миссисипи предприятиями за пределами штата.Лица, у которых нет места ведения бизнеса в Миссисипи, но владеют коммерческой недвижимостью, расположенной в Миссисипи, или которые представлены в этом штате служащими или агентами бизнеса, которые обслуживают клиентов в Миссисипи или запрашивают или принимают заказы на товары, которые впоследствии доставляются в этот штат несет ответственность за взимание налога за использование штата Миссисипи. Начиная с 1 июля 2018 г., предприятия, расположенные за пределами штата и имеющие объем продаж в штате Миссисипи, превышающий 250 000 долларов США в течение любого двенадцатимесячного периода, считаются имеющими существенное экономическое присутствие в штате и должны зарегистрироваться в Налоговом управлении штата Миссисипи. для сбора и перечисления налога. Вернуться к началу |

Освобождаются ли продажи федеральным властям, правительствам штата, округа и города от налога с продаж?Продажа собственности, рабочей силы или услуг, выставленных на продажу напрямую, и оплата производится непосредственно правительством Соединенных Штатов, штатом Миссисипи и его департаментами, учреждениями, округами и муниципалитетами или департаментами или школьными округами его округов и муниципалитетов освобождены от налога с продаж. Продажи государственным служащим облагаются налогом независимо от того, что правительство может возместить работникам понесенные расходы. Освобождение от налога с продаж не распространяется на продажу материального личного имущества, рабочей силы или услуг, приобретенных подрядчиками во исполнение контрактов с Соединенными Штатами, штатом Миссисипи, округами и муниципалитетами. Вернуться к началу |

Облагается ли продажа материальной личной собственности частному колледжу или университету налогом с продаж и налогом за пользование Миссисипи?Продажа материальной личной собственности и услуг, используемых исключительно в образовательных целях частными колледжами и университетами в этом штате, освобождена от налога с продаж.Товар должен быть продан, выставлен счет напрямую, а оплата должна производиться непосредственно учреждением. Не освобождаются продажи клубам поддержки, ассоциациям выпускников или студенческим группам. Это исключение не распространяется на предметы, которые не используются в обычной работе школы, а также на предметы, которые перепродаются учащимся. Наверх |

Продаются предмету государственной школы штата Миссисипи налога с продаж и использования?Продажа материального личного имущества и услуг государственной школе штата Миссисипи не облагается налогом с продаж и налогом за пользование.Товар должен быть продан, выставлен счет напрямую, а оплата должна производиться непосредственно учреждением. Это исключение не распространяется на предметы, которые не используются в обычной деятельности школы, а также на предметы, которые перепродаются ученикам. Продажа материального личного имущества с единственной целью сбора средств для школы или организации, связанной со школой, не облагается налогом с продаж. Организация, связанная со школой или «дочерней организацией», может включать, помимо прочего, организации родителей и учителей или клубы поддержки.Это исключение не распространяется на продажи в детские сады или детские сады. Надлежащая документация должна быть сохранена для обоснования исключения. Продажа товаров облагается налогом, если продавец продает и получает оплату непосредственно от отдельных учащихся В начало |

Освобождаются ли частные некоммерческие школы от налога с продаж?Да, продажи некоммерческим начальным и средним школам, младшим и старшим колледжам освобождаются от налога с продаж, ЕСЛИ школа принадлежит и управляется корпорацией или ассоциацией, где никакая часть чистой прибыли не идет на пользу какой-либо частной акционер, группа или физическое лицо и организация освобождаются от подоходного налога штата.Это освобождение не распространяется на продажу собственности или услуг, которые не используются в повседневной деятельности школы или перепродаются студентам или населению В начало |

Освобождаются ли продажи больницам?Больницы, находящиеся в ведении федерального правительства или штата Миссисипи или любого из политических подразделений Миссисипи, включая округа и города, освобождены от налога с продаж штата Миссисипи. Некоммерческие больницы также освобождены от налога с продаж штата Миссисипи.Продажа материального личного имущества и услуг больницам, освобожденным от налогообложения для обычного и необходимого использования больницы, не облагается налогом. Любое отделение или подразделение больницы, освобожденной от уплаты налога, которое предоставляет услуги, которые являются обычными и необходимыми для работы больницы, включая, помимо прочего, медицинское обслуживание на дому, хоспис, амбулаторное лечение рака и хирургическое вмешательство, освобождаются от налога с продаж. Любой отдел или подразделение освобожденного от налога юридического лица, независимо от его местонахождения, которое не является обычным и необходимым для работы освобожденного от налога юридического лица, не освобождается от налога и облагается налогом на его покупки.Сюда входят, помимо прочего, оздоровительные центры, врачебные кабинеты и клиники. Вернуться к началу |

Облагаются ли продажи автомобилей дилерами из Миссисипи клиентам из других штатов налогом с продаж в Миссисипи? Продажа автомобилей, грузовиков, седельных тягачей, полуприцепов, прицепов, лодок, туристических прицепов, мотоциклов, вездеходов и винтокрылых самолетов, вывозимых из этого штата в течение 48 часов, зарегистрированных и впервые использованных в другом штате освобождены от налога с продаж.Должным образом оформленный Сертификат межгосударственной продажи (форма 72-315) должен поддерживаться для подтверждения продаж лодок, вездеходов или другого оборудования, не требующего регистрации для использования на шоссе. Продажа мобильных домов и самолетов не подпадают под действие положения об экспорте и облагаются налогом, если дилер не может предоставить фактические доказательства того, что в качестве условия продажи дилер был обязан доставить или отправить за пределы штата и что доставка или отгрузка действительно имели место. Вернуться к началу |

Когда житель Миссисипи покупает автомобиль за пределами штата и везет его в штат Миссисипи, взимается ли налог за использование с транспортного средства?Лица, которые покупают автомобили, которые будут зарегистрированы и использоваться в этом штате у дилеров, расположенных в других штатах (и эти дилеры не зарегистрированы в Налоговом управлении штата Миссисипи), несут ответственность за уплату налога за использование по той же ставке и на та же основа, что и налог с продаж.Налог на использование в штате Миссисипи подлежит уплате налоговому инспектору округа, если он ранее не был уплачен авторизованному дилеру за пределами штата во время покупки. Не допускается зачет налога с продаж, уплаченного дилеру в другом штате, в счет налога на использование Миссисипи при покупке автомобилей, домов на колесах, грузовиков, тягачей и полуприцепов, прицепов, лодок, туристических прицепов, мотоциклов и вездеходов. когда автомобиль впервые используется в Миссисипи. Считается, что первое использование транспортного средства произошло в том случае, если транспортное средство впервые помечено или зарегистрировано (не включает временные теги.) Вернуться к началу |

Должен ли я платить налог с продаж при покупке подержанного автомобиля у лица, которое не является продавцом подержанных автомобилей? Продажа автотранспортных средств возрастом менее десяти лет лицами, не занимающимися регулярной коммерческой деятельностью, облагается налогом с продаж. Налог взимается налоговым инспектором округа, когда новый владелец транспортного средства дает право собственности и маркирует транспортное средство. Причитающийся налог с продаж рассчитывается по заранее определенной стоимости для данного типа автомобиля.Цена покупки не используется для определения стоимости автомобиля Вернуться к началу |

Облагается ли налогом труд по установке?Монтажные работы облагаются налогом при продаже в связи с движимым имуществом В начало |

Облагается ли ремонтный труд налогом?Да, ремонт движимого имущества облагается налогом Наверх |

Облагаются ли налогом расходы на транспортировку, фрахт или доставку в связи с продажей товаров?Да, материальное личное имущество облагается налогом с продаж на валовую выручку от продажи, включая, помимо прочего, расходы на отгрузку, обработку и доставку. Вернуться к началу |

Облагаются ли сборы за зелень налогом с продаж?Да, плата за игру в гольф облагается налогом В начало |

Облагается ли стандартное программное обеспечение налогом?Да, установка программ, обслуживание программного обеспечения, обновления и обучение облагаются налогом, если покупка этих услуг включена в покупку программного обеспечения. (Готовое программное обеспечение — это предварительно написанное программное обеспечение, выпускаемое серийно.) Вернуться к началу |

Облагается ли программное обеспечение по индивидуальному заказу налогом?Да, валовой доход, полученный от продаж компьютерных программ или программного обеспечения и услуг, облагается налогом по обычной розничной ставке налога с продаж. Плата за лицензию на компьютерную программу и / или доход по контракту на техническое обслуживание подлежат налогообложению. Облагаемые налогом услуги включают в себя дизайн и создание веб-страницы В начало |

Облагаются ли налогом аренда / аренда материального личного имущества?Да, общая валовая выручка по договорам аренды облагается налогом. Вернуться к началу |

Облагается ли налогом плата за конференц-залы?Постатейная плата за конференц-зал, как правило, не облагается налогом с продаж. Однако, если плата объединена с другими объектами налогообложения, налог будет применяться к общей сумме счета. Наверх |

Применяется ли купон производителя к общей продажной цене до или после налога с продаж рассчитывается?Налог с продаж рассчитывается по полной продажной цене до вычета купона производителя.Производитель компенсирует дилеру в будущем стоимость купона. Компенсация, полученная розничным продавцом от производителя, является частью налогооблагаемой валовой выручки от продажи В начало |

Применяется ли купон розничного дилера до или после расчета налога с продаж?Купон розничного дилера считается корректировкой цены, которая происходит в то время продажи. Поскольку розничный продавец снижает продажную цену товара и третья сторона не возмещает стоимость купона, купон вычитается до расчета налога с продаж. Вернуться к началу |

Облагается ли материальное личное имущество, приобретаемое через Интернет или из почтового каталога, налогом с продаж или налогом за пользование Миссисипи?Да, материальное личное имущество, приобретенное через Интернет и доставленное на адрес в Миссисипи продавцом из Миссисипи, облагается налогом с продаж в Миссисипи. Материальная личная собственность, приобретенная через Интернет и доставленная на адрес в Миссисипи продавцом, не находящимся в Миссисипи, подлежит обложению налогом за использование в штате Миссисипи. Вернуться к началу |

Освобождаются ли запасные части от налога с продаж и использования в штате Миссисипи, когда они используются на освобожденном оборудовании?Запасные части для производственного оборудования облагаются такой же сниженной ставкой налога в размере 1,5%, как и само оборудование. Производители должны использовать свое разрешение на прямую оплату для покупки (освобождения от налога с продаж) деталей и ремонта оборудования. Затем производитель перечислит правильную ставку налога на запчасти или ремонт непосредственно в Департамент доходов в налоговой декларации за использование. Вернуться к началу |

Отвечает ли ресторан за уплату налога с продаж и налога за пользование обедом, выплачиваемым сотруднику?Если лицо, получившее разрешение, продает обеды или предоставляет скидки своим сотрудникам, продажа облагается налогом по установленной цене. Если получатель разрешения передает еду своим сотрудникам, продажа освобождается от налога с продаж В начало |

Облагаются ли чаевые вместе с едой налогом с продаж?Чаевые или чаевые, специально добавленные к стоимости еды, а также чаевые или чаевые, выплачиваемые непосредственно сотруднику, не облагаются налогом с продаж штата Миссисипи. Вернуться к началу |

Сколько налога с продаж я плачу при покупке автомобиля?Ставка налога с продаж составляет 5% и основана на чистой покупной цене вашего автомобиля (цена после скидок дилера и обменов). Ставка 5% применяется к легковым автомобилям, фургонам, автобусам и другим частным перевозчикам пассажиров и грузовиков. с полной массой автомобиля не более 10 000 фунтов. Перевозчики имущества и грузовики, вес которых превышает 10 000 фунтов, облагаются налогом в размере 3%. Если вы купили автомобиль за пределами штата и уплатили налоги с продаж автомобиля в этом штате, этот налог НЕ будет начислен на сумму налога, подлежащего уплате в штате Миссисипи.Если автомобиль был зарегистрирован на ваше имя и впервые использовался в другом штате, налог с продаж в Миссисипи не взимается. Вернуться к началу |

Облагается ли аренда автомобилей налогом с продаж?Аренда автомобиля облагается налогом по той же ставке налога, что и продажа. При аренде легковых автомобилей и легких грузовиков на период до 30 дней взимается дополнительный налог в размере 6% В начало |