Социальный налоговый вычет для жертвователей

Социальный налоговый вычет для жертвователей

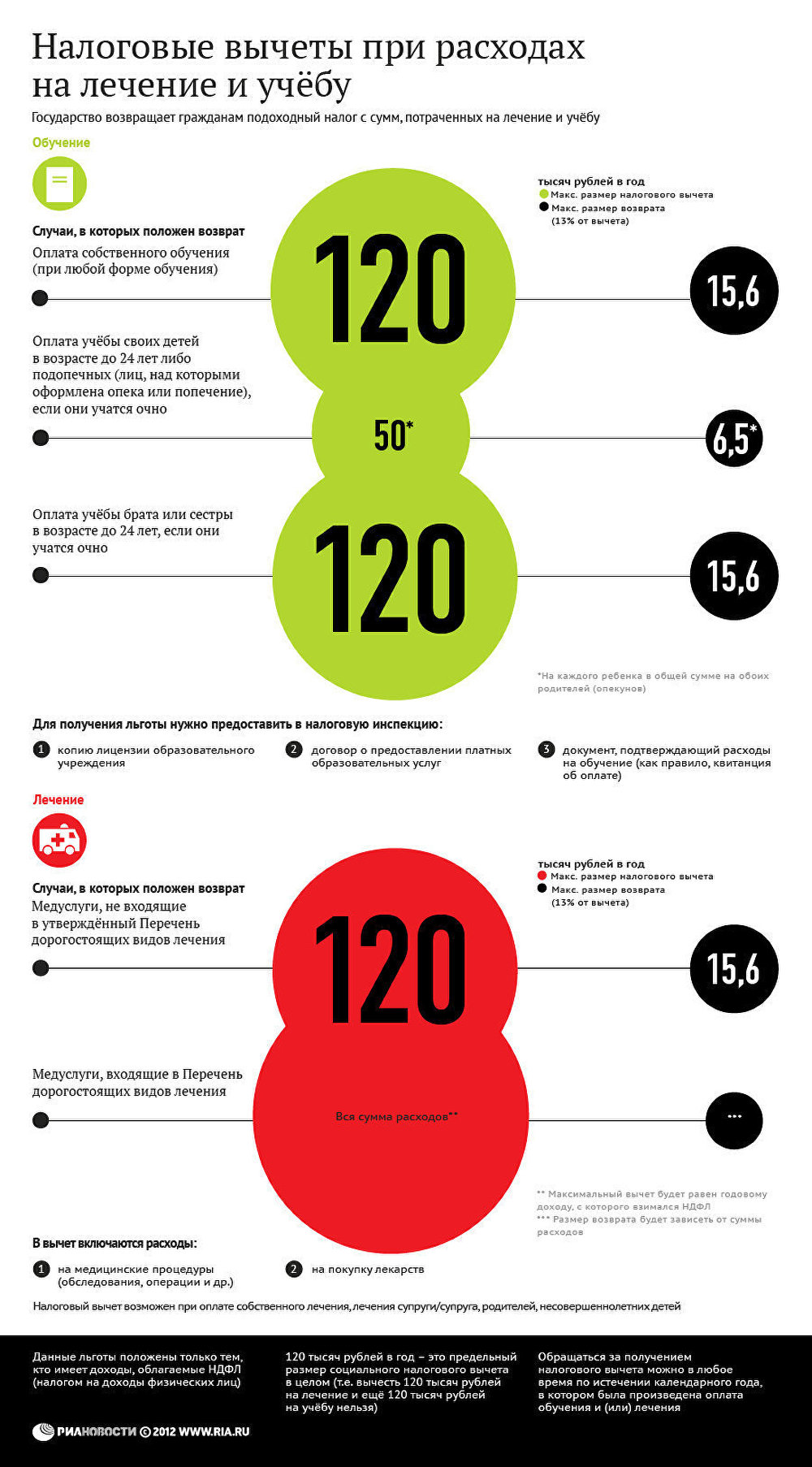

Право на получение социального налогового вычета регламентируется ст. 219 Налогового Кодекса Российской Федерации и предоставляется на определенные расходы, которые понес налогоплательщик за прошедший календарный год. Таким правом могут воспользоваться жертвователи — физические лица, направившие свои средства в качестве пожертвования некоммерческой организации на формирование или пополнение целевого капитала. Как и все остальные налоговые вычеты для физических лиц, этот вычет предоставляется только по доходам, облагаемым ставкой 13%.

Социальный налоговый вычет дает возможность налогоплательщикам вернуть часть уплаченного налога в объеме 13% от суммы фактических расходов, произведенных на благотворительные цели и пожертвования. Однако сумма, с которой производится возврат налога, ограничена 25% полученного за календарный год налогооблагаемого дохода.

Это значит, что в случае, если размер пожертвования (или суммы пожертвований) за календарный год оказался выше указанного ограничения, возврат налога будет осуществлен не на всю сумму расходов, а только на ее часть, соответствующую двадцати пяти процентам полученного годового дохода, с которого был уплачен тринадцати процентный налог.

Реализовать свое право на возврат налога (получение социального вычета) можно в течение трех лет с момента окончания календарного года, в котором были произведены расходы на благотворительность. Например, в случае если жертвователь в течение 2017, 2018, 2019 годов направлял свои средства на благотворительные цели и пожертвования, но правом на получение социального налогового вычета еще не воспользовался, он имеет возможность подать документы на возврат налога в 2020 году за все указанные периоды. Пакет документов за каждый налоговый период (календарный год) формируется отдельно.

Для получения социального налогового вычета на благотворительность, необходимо подготовить следующие документы:

- Заполненную налоговую декларацию 3-НДФЛ. Декларация заполняется по окончании года, в котором производилось перечисление денежных средств на благотворительность. Заполнить декларацию 3-НДФЛ можно с помощью компьютерной программы, бесплатно скачав ее с сайта ФНС России;

- Справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ;

- Копии документов, подтверждающих перечисление налогоплательщиком денежных средств на благотворительность, в частности:

- Платежные документы, подтверждающие перечисление средств пожертвования (в зависимости от выбранного Вами способа внесения средств):

- платежное поручение на перечисление пожертвования с отметкой банка об исполнении поручения;

- банковская выписка по счету с указанием операции — если Вы перечислили пожертвование банковским переводом со своего счета или без открытия счета в кассе банка;

- справка организации — работодателя о произведенных перечислениях по заявлению работника, заверенная подписью руководителя и печатью организации — если Вы перечисляли пожертвования из своей заработной платы через бухгалтерию Вашей организации — работодателя;

- электронный чек, если Вы перечислили пожертвование с помощью банковской карты на сайте Фонда.

- Договор пожертвования на пополнение целевого капитала Фонда. В случае если пожертвование было сделано без заключения договора с Фондом, Вы можете распечатать соответствующую форму Договора пожертвования, размещенную на сайте.

- Платежные документы, подтверждающие перечисление средств пожертвования (в зависимости от выбранного Вами способа внесения средств):

- Заявление на возврат налога в налоговую инспекцию по месту жительства, с указанием реквизитов Вашего счета для перечисления денежных средств (образец заявления).

Документы можно подать лично или отправив по почте в налоговую инспекцию по месту прописки (жительства) или воспользоваться сервисом ГОСУСЛУГИ.

Социальный налоговый вычет при дистанционном обучении

В эпидемию коронавируса многие учебные заведения перешли на дистанционный формат обучения. Дистанционное обучение не ограничивает право на получение налогового вычета. Такой способ обучения – это не форма, а образовательная технология, которая позволяет общаться преподавателю и обучающемуся.

Если Вы в 2020 году оплачивали обучение за себя, своих детей, братьев или сестер, то можно использовать социальный налоговый вычет и сэкономить на налогах. Так, в 2021 году можно подать декларацию 3-НДФЛ и вернуть часть уплаченного налога за 2020 год.

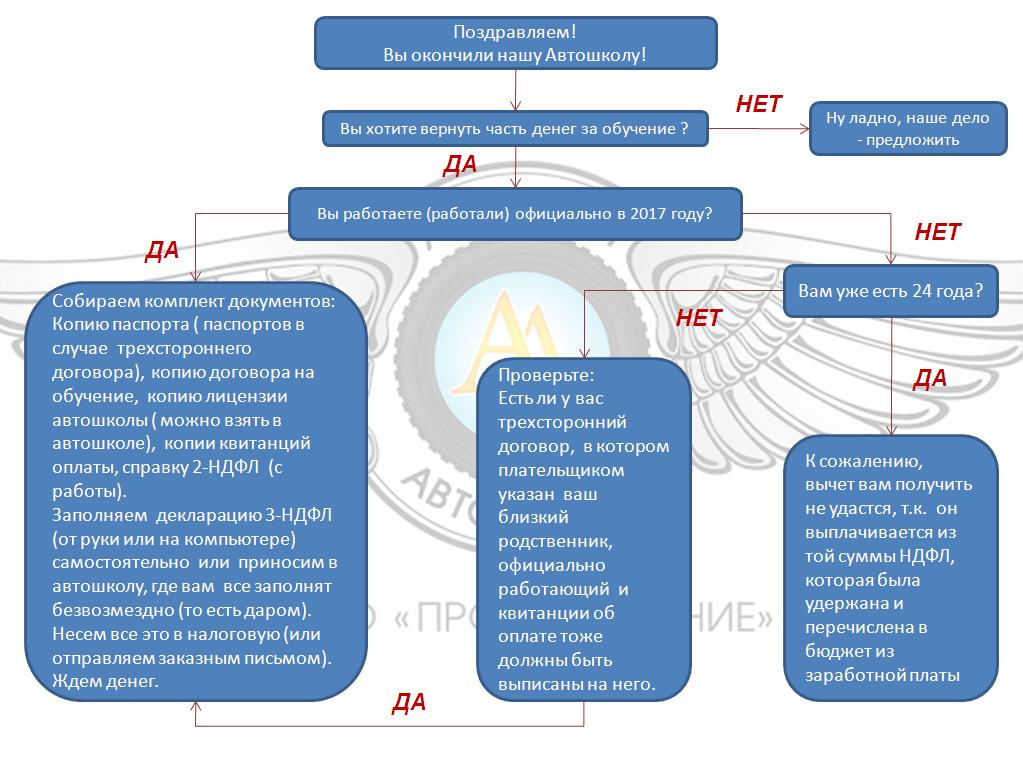

Воспользоваться социальным налоговым вычетом на собственное образование можно, если:

— официально работаете и платите НДФЛ.

Получить вычет на обучение можно при оплате любой «детской» учебы: в частном детском саду, платной школе, институте, курсах по вождению, спортивной секции, художественной и музыкальной школе.

Главное условие – образовательное учреждение должно иметь лицензию. У налогового вычета за свое обучение, в отличие от вычета за обучение детей, нет никаких ограничений на форму обучения.

Если оплачивали обучение за себя, для вычета нужны:

— копия договора на обучение;

— копия лицензии, если ее реквизиты не указаны в договоре;

— копии квитанций и чеков на оплату;

— справка о доходах по форме 2-НДФЛ;

— декларация 3-НДФЛ;

— заявление на возврат налога.

Документы должны быть оформлены на того, кто получает вычет.

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Для желающих приобрести новые компетенции в сфере налогообложения наш институт предлагает пройти углубленное обучение по программе профессиональной переподготовки «Налоги и налогообложение»

После успешной аттестации Вы получаете диплом о профессиональной переподготовке на право ведения нового вида деятельности в сфере налогов и налогообложения.

Подробнее о программе

Документы для социального налогового вычета

СОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ

НА ОБУЧЕНИЕ

ПЕРЕЧЕНЬ ДОКУМЕНТОВ

- Налоговая декларация по форме 3-НДФЛ

- Договор на обучение с приложениями и дополнительными соглашениями к нему (в случае заключения) – копия

- Документы, подтверждающие оплату обучения (например, квитанции к приходным кассовым ордерам, платежные поручения) — копия1

- Документ, подтверждающий степень родства и возраст обучаемого2 (например, свидетельство о рождении) – копия1

- Документ, подтверждающий опеку или попечительство3 — копия1

- Документ, подтверждающий очную форму обучения4 (например, справка учебного заведения) – копия1

- Заявление на возврат НДФЛ5 (см.

образец)

образец)

1 налоговый орган вправе запросить оригиналы

2 представляется в случае оплаты обучения детей, подопечных, брата (сестры)

3 представляется в случае оплаты обучения подопечных

4 представляется в случае оплаты обучения детей, подопечных, брата (сестры) если в договоре на обучение не прописана очная форма обучения

СОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ

НА ЛЕЧЕНИЕ И (ИЛИ) ПРИОБРЕТЕНИЕ МЕДИКАМЕНТОВ

ПЕРЕЧЕНЬ ДОКУМЕНТОВ

1 налоговый орган вправе запросить оригиналы

2 выдается медицинским учреждением; форма Справки утверждена приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256

3 выдается лечащим врачом; представляется в случае приобретения медикаментов

4 представляется в случае оплаты лечения и приобретения медикаментов для родителей и детей

5 представляется в случае оплаты лечения и приобретения медикаментов для супруга

6 представляется в случае, если в налоговой декларации исчислена сумма налога к возврату

Декларационная кампания / Министерство финансов Ростовской области

Декларационную кампанию продлили на три месяца.

https://www.nalog.ru/rn61/news/activities_fts/9716025/

Соответствующее постановление подписал председатель Правительства Российской Федерации Михаил Мишустин.

В соответствии с Налоговым кодексом отчитаться о доходах, полученных в 2019 году, необходимо было до 30 апреля. В связи со сложной эпидемиологической обстановкой, а также в рамках мер по обеспечению устойчивого развития экономики принято решение продлить на три месяца срок представления налогоплательщиками и налоговыми агентами налоговых деклараций, расчетов, бухгалтерской (финансовой) отчетности и других документов (за исключением документов, представляемых по требованию).

Таким образом, в 2020 году Декларационная кампания по НДФЛ продлится до 30 июля. Оплатить налог, исчисленный в декларации, необходимо до 15 июля

2020 года.

Представить декларацию 3-НДФЛ необходимо, если в прошлом году налогоплательщик, к примеру, продал недвижимость, которая была в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников, выиграл в лотерею, сдавал имущество в аренду или получал доход от зарубежных источников.

Отчитаться о доходах также должны индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица.

Если налоговый агент не удержал НДФЛ при выплате дохода и не сообщил в налоговый орган о невозможности удержать налог (в том числе о сумме неудержанного НДФЛ), то такой доход необходимо задекларировать самостоятельно. Если же налоговый агент выполнил эту обязанность, то налоговый орган направит налогоплательщику уведомление, на основании которого необходимо уплатить НДФЛ не позднее 1 декабря 2020 года. Предельный срок подачи декларации 30 июля не распространяется на получение налоговых вычетов. В этих случаях направить декларацию можно в любое время в течение года.

Заполнить декларацию 3-НДФЛ можно с помощью сервиса «Личный кабинет налогоплательщика для физических лиц» онлайн. После обновления сервиса сделать это стало проще и быстрее. Достаточно выбрать одну из шести жизненных ситуаций:

1. декларирование дополнительных доходов от сдачи недвижимости в аренду;

2. имущественный налоговый вычет (на покупку/строительство) недвижимости;

имущественный налоговый вычет (на покупку/строительство) недвижимости;

3. социальный налоговый вычет за обучение;

4. социальный налоговый вычет за лечение или покупку лекарств;

5. социальный налоговый вычет по расходам на благотворительность;

6. инвестиционный вычет.

Новые жизненные ситуации — это короткие сценарии заполнения декларации, а точнее предзаполненные шаблоны деклараций.

ФНС России обращает внимание, что традиционная акция «Дни открытых дверей», которая проводилась в преддверии окончания Декларационной кампании, в этом году отменена.

Вычитается ли налог на обучение в колледже? (Обновление 2021)

Похоже, что с каждым годом обучение в колледже становится все дороже. Стоимость обучения, сборов, проживания и питания для студента штата, посещающего четырехлетнее государственное учреждение, в 2017-2018 учебном году в среднем составляет 26 820 долларов США. Около десяти лет назад студент из штата заплатил в среднем 15 180 долларов (в долларах 2016 года) на те же расходы. Вы мало что можете сделать с ростом расходов на обучение в колледже, но есть несколько налоговых льгот, которые вы можете использовать, чтобы компенсировать расходы на обучение.

Вы мало что можете сделать с ростом расходов на обучение в колледже, но есть несколько налоговых льгот, которые вы можете использовать, чтобы компенсировать расходы на обучение.

Финансовый консультант может помочь вам управлять расходами на обучение в колледже, открыть сберегательные счета колледжа и определить, на какие вычеты и кредиты вы имеете право. Найдите финансового консультанта сегодня.

Удержание из платы за обучениеСрок вычета за обучение и сборы истек 31 декабря 2020 года. Утрата этого вычета также подчеркивает, насколько полезным может быть накопительный план колледжа 529 для экономии денег на его расходах.

Вы можете претендовать на вычеты по налогам на 2020 год на сумму до 4000 долларов. Вы имеете право на налоговые льготы, если вы покрыли расходы на квалифицированное образование для студента колледжа, такого как вы, один из ваших иждивенцев (при условии, что никто другой не может требовать его выплаты по своим налогам) или вашего супруга. Затраты на квалифицированное образование включают плату за обучение и другие сборы, которые студенты обязаны платить, чтобы посещать определенное учебное заведение. Но вы не можете вычесть расходы, которые вы оплатили стипендией или другим не облагаемым налогом вознаграждением.

Затраты на квалифицированное образование включают плату за обучение и другие сборы, которые студенты обязаны платить, чтобы посещать определенное учебное заведение. Но вы не можете вычесть расходы, которые вы оплатили стипендией или другим не облагаемым налогом вознаграждением.

Вы не имеете права на вычет платы за обучение и сборов, если вы и ваш супруг (а) подаете отдельные налоговые декларации или были иностранцем-нерезидентом в течение части налогового года. Вы не можете претендовать на налоговую льготу, если ваш доход превышает определенный порог. Если ваш модифицированный скорректированный валовой доход превышает 80 000 долларов США (или более 160 000 долларов для лиц, подающих совместную декларацию), вы не имеете права на вычет. Также обратите внимание, что это вычитание над чертой. Это означает, что вам не нужно перечислять вычеты, чтобы воспользоваться этим.

Налоговые льготы для студентов колледжей Есть две дополнительные налоговые льготы, которыми могут воспользоваться учащиеся колледжа (или их родители и опекуны): американская налоговая льгота и пожизненная скидка на обучение. Прежняя налоговая льгота позволяет родителям (и учащимся, не считающимся иждивенцами) сократить свои налоговые счета до 2500 долларов на срок до четырех лет. Поскольку это возвращаемый налоговый кредит, он может увеличить размер вашего возврата налога, даже если уменьшит ваши налоговые обязательства до отрицательного числа.

Прежняя налоговая льгота позволяет родителям (и учащимся, не считающимся иждивенцами) сократить свои налоговые счета до 2500 долларов на срок до четырех лет. Поскольку это возвращаемый налоговый кредит, он может увеличить размер вашего возврата налога, даже если уменьшит ваши налоговые обязательства до отрицательного числа.

Независимые студенты и родители могут претендовать на получение американской налоговой льготы, если они оплатили расходы на квалифицированное образование, используемое для курсов бакалавриата. Но сумма, которую вам разрешено требовать, зависит от вашего модифицированного скорректированного валового дохода (MAGI). Чтобы получить полную скидку в размере 2500 долларов США, ваш MAGI не может быть выше 90 000 долларов США (или более 180 000 долларов США, если вы подаете совместную налоговую декларацию.

Поскольку пожизненная скидка на обучение является невозмещаемой налоговой льготой (это означает, что вы не можете получить возмещение, если кредит снижает ваши налоговые обязательства до суммы ниже нуля), вам лучше подать заявку на получение американской налоговой льготы. Тем не менее, пожизненный зачет обучения полезен, потому что родители и учащиеся могут претендовать на зачет, если они платят за высшее образование, аспирантуру или техническое училище. Кроме того, нет правила, согласно которому на него можно претендовать только на определенное количество лет.

Тем не менее, пожизненный зачет обучения полезен, потому что родители и учащиеся могут претендовать на зачет, если они платят за высшее образование, аспирантуру или техническое училище. Кроме того, нет правила, согласно которому на него можно претендовать только на определенное количество лет.

Чтобы получить полную сумму пожизненного кредита на обучение в размере 2000 долларов, ваш MAGI не может превышать 56 000 долларов, если вы не замужем, или 112 000 долларов, если вы подаете совместную налоговую декларацию. Вы не имеете права на налоговую льготу, если ваш статус подачи — женат, подача отдельно, вы были иностранцем-нерезидентом в какой-то момент в течение года и / или кто-то другой заявляет вас (или студента, за которого вы заплатили) как иждивенца.

Удержание процентов по студенческой ссуде Одной из полезных налоговых льгот для выпускников колледжей и их родителей является вычет процентов по студенческой ссуде. Для ваших налогов на 2020 год этот вычет составляет сумму, которую вы уплатили в виде процентов по студенческим ссудам, до 2500 долларов США, что является максимальным вычетом.

Для ваших налогов на 2020 год этот вычет составляет сумму, которую вы уплатили в виде процентов по студенческим ссудам, до 2500 долларов США, что является максимальным вычетом.

Чтобы иметь право на вычет, вы должны соответствовать следующим критериям:

- В 2020 году вы выплатили проценты по квалифицированной студенческой ссуде.

- Вы используете любой статус регистрации, кроме регистрации в браке отдельно.

- Ваш модифицированный скорректированный валовой доход (AGI) составляет менее 80 000 долларов, если вы подаете заявление в качестве холостяка, главы семьи или соответствующей требованиям вдовы (вдовы). Если вы подаете совместную декларацию, ваш AGI составляет менее 165 000 долларов.

- Никто другой не называет вас (или вашего супруга, если вы подаете совместную декларацию) как иждивенца их налоговых деклараций.

Чтобы студенческая ссуда соответствовала критериям вычета, вы должны использовать ссуду для оплаты расходов на высшее образование для себя или для одного из ваших иждивенцев (за некоторыми исключениями).

Чтобы рассчитать ваш точный вычет, вы можете использовать Таблицу вычета процентов по студенческой ссуде, которую предоставляет IRS.

ИтогВычет за обучение в колледже больше не доступен с 31 декабря 2020 года. Тем не менее, вы все еще можете помочь себе с расходами на колледж с помощью других вычетов, таких как американский налоговый кредит на возможности и пожизненный кредит на обучение. Выпускники колледжей также могут вычитать проценты, которые они платят по студенческим ссудам.Для удержания процентов не требуется указывать налоги. (Служба налоговой декларации H&R Block фактически предоставляет необходимые формы для этого вычета с возможностью бесплатной подачи.) Помимо этих кредитов, очень полезно иметь план сбережений колледжа 529, который поможет снизить ваши личные расходы.

Практические советы по подаче налоговой декларации- Финансовый консультант может помочь вам оптимизировать налоговую стратегию для достижения ваших инвестиционных и пенсионных целей.

Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении финансовых целей, начните прямо сейчас, .

Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении финансовых целей, начните прямо сейчас, . - Начать сбор финансовых документов заранее. Установите крайний срок, когда у вас будут формы W-2, формы 1099, информация о доходе от инвестиций, возврат налогов за прошлый год, проценты по студенческому кредиту и остальные элементы, перечисленные в контрольном списке налоговой формы IRS.Разбив пугающую задачу подачи налоговой декларации на более мелкие части, у вас будет больше шансов избежать марафона в последнюю минуту, чтобы уложиться в срок.

- Как можно скорее узнайте, что вы можете, а что нельзя вычитать из налогов. Полезно знать все, что можно о том, как налоги влияют на вашу ситуацию, чтобы получить максимальную налоговую декларацию.

Фото: © iStock.com / Png-Studio, © iStock.com / PeopleImages, © iStock.com / oneinchpunch

Аманда Диксон Аманда Диксон — писатель и редактор по личным финансам, специализирующаяся в области налогов и банковского дела.Она изучала журналистику и социологию в Университете Джорджии. Ее работы были представлены в Business Insider, AOL, Bankrate, The Huffington Post, Fox Business News, Mashable и CBS News. Аманда родилась и выросла в метро Атланты, а в настоящее время живет в Бруклине.Часто задаваемые вопросы о 1098-T — Городской университет Нью-Йорка

В поле 1 («Платежи, полученные за квалифицированное обучение и связанные с ним расходы») вашего 1098-T отображается чистая сумма платежей, проведенных на ваш счет и примененных к приемлемым платежам в течение налогового года (январь — декабрь), которые требовались как условие вашего зачисления и посещаемости.Чтобы «соответствовать требованиям», выплаты должны относиться к академическому периоду, за который сборы должны быть уплачены в течение налогового года и обучение в течение которого начинается не позднее марта следующего налогового года.

Поле 2 пусто, поскольку вместо этого CUNY сообщает «Платежи получены». IRS предоставляет школам возможность указывать либо «Полученные платежи» во вставке 1, либо «Суммы, выставленные на счет» во вставке 2, но не то и другое вместе.

Поле 3 пусто, потому что CUNY не изменил свой метод отчетности по сравнению с предыдущим налоговым годом и продолжает сообщать «Полученные платежи», а не «Суммы, выставленные по счетам».”

В графе 4 («Корректировки, сделанные за предыдущий год») показаны любые возмещения в течение текущего года по оплате «квалифицированного обучения и связанных с ним расходов», указанных в отчете 1098-T за предыдущий налоговый год. Например, если вы оплатили регистрационный сбор весной 2021 года в декабре 2020 года, «соответствующая плата за обучение» за этот квартал будет указана в вашем 1098-T на 2020 год. Если вы впоследствии получили возврат регистрационных сборов весной 2021 года в январе 2021 года, сумма возвращенные средства будут указаны во вставке 4 за 2021 налоговый год. Возврат может быть результатом перехода с очного обучения на заочное, от нерезидента к резиденту или отмены / отказа от обучения.

Возврат может быть результатом перехода с очного обучения на заочное, от нерезидента к резиденту или отмены / отказа от обучения.

Поле 5 («Стипендии или гранты») отражает финансовую помощь и стипендии, предоставленные студенту в течение налогового года.

Поле 6 («Корректировка стипендий или грантов за предыдущий год») показывает сумму, если «стипендии или гранты», которые были указаны в 1098-T за предыдущий год, были впоследствии уменьшены в текущем налоговом году.

Поле 7 , если отмечено, означает, что «полученные платежи» в графе 1 включают платежи на условиях, которые начинаются в первые три месяца 2021 года (то есть зимой или весной).

Поле 8 , если отмечено, означает, что вы считались «зарегистрированными как минимум на полставки» в течение одного или нескольких кварталов в течение налогового года. В CUNY термин «по крайней мере неполный рабочий день» означает, что вы были зачислены в 6 или более отделений в течение любого квартала.

Поле 9 , если отмечено, означает, что вы были зачислены в программу последипломного образования в течение одного или нескольких кварталов в течение налогового года.Университет ставит отметку в этом поле, если вы учились в аспирантуре в течение какого-либо квартала вашего зачисления в течение налогового года.

Поле 10 («Возмещение / возврат страхового договора») не заполнено, поскольку CUNY не является страховщиком.

Сервис Повидер / Аккт. № Это поле содержит идентификационный номер студента CUNY.

Налоговая информация: Финансы для студентов — Северо-Западный университет

Налоговые льготы

Существует несколько налоговых льгот, которые помогают студентам и их семьям в финансировании высшего образования.Вы можете иметь право на участие в одной из двух федеральных программ налоговых льгот на обучение и сборы. В качестве альтернативы вы можете иметь право на налоговый вычет.

Дополнительную информацию об этих налоговых льготах можно найти на странице «Налоговые льготы для образования: информационный центр» веб-сайта IRS.

Налоговые документы

К 31 января каждого года студентам предоставляются две следующие налоговые декларации за предыдущий год:

Справка об обучении 1098-T

Справка об обучении 1098-T предоставляется каждому студенту, который оплатил соответствующее обучение и связанные с ним расходы в течение предыдущего года.Он включает финансовую информацию, такую как стоимость обучения, полученные стипендии и произведенные платежи, которая может потребоваться либо для получения образовательных кредитов, либо для удержания платы за обучение в ваших федеральных налоговых декларациях.

Примечание: Если вы не производили платежей в течение календарного года, вы не получите 1098-T (например, студенты, получившие стипендии и гранты, равные или превышающие стоимость обучения и сборов).

Есть вопросы по просмотру или перепечатке вашего 1098-T?

Северо-Западный университет заключил партнерское соглашение с Heartland ECSI, чтобы предоставить отчет 1098-T.Чтобы получить свой 1098-T в электронном виде, посетите ECSI и предоставьте свое электронное согласие до 1 января . Если вы решите отказаться от процесса электронного согласия, следуйте инструкциям, приведенным в руководстве по отказу.

Вопросы о суммах, указанных в 1098-T?

Посетите ECSI

Вопросы о праве на участие?

Посетите ECSI

Просмотрите листовку IRS «Почему форма 1098-T важна для вас», чтобы лучше ознакомиться с ее использованием.Свяжитесь с вашим налоговым составителем или финансовым консультантом с вопросами, касающимися вашего права на получение налоговых льгот на обучение или налоговых вычетов. Вы также можете просмотреть веб-сайт IRS или позвонить по их бесплатному номеру (1-800-829-1040) для получения дополнительной информации.

1098-E Заявление о процентах по студенческой ссуде

Заявление о процентах по студенческой ссуде 1098-E предоставляется каждому студенту, который заплатил проценты по студенческой ссуде, полученной Северо-Западным университетом в течение предыдущего года.

У вас может быть право на вычет из вашей федеральной налоговой декларации процентов по студенческому кредиту, уплаченных вами в течение года.Вам не нужно перечислять вычеты, чтобы требовать удержания процентов по студенческому кредиту. Однако существуют ограничения на размер вычета процентов, а также ограничения на соответствующие уровни дохода.

Есть вопросы по просмотру или перепечатке вашего 1098-E?

Посетите ECSI

Вопросы о сумме уплаченных процентов, указанных в 1098-E?

Посетите ECSI

Вопросы о праве на участие?

Пожалуйста, свяжитесь со своим налоговым составителем или финансовым консультантом с вопросами относительно вашего права на вычет процентов по студенческому кредиту в вашей федеральной налоговой декларации. Вы также можете просмотреть веб-сайт IRS или позвонить по бесплатному номеру (1-800-829-1040) для получения дополнительной информации.

Вы также можете просмотреть веб-сайт IRS или позвонить по бесплатному номеру (1-800-829-1040) для получения дополнительной информации.

т | Университет Св. Иоанна

Важное изменение IRS

Начиная с 2018 налогового года, IRS требует, чтобы все колледжи и университеты отчитывались в графе 1 — Полученные платежи за квалифицированное обучение и связанные с этим расходы. До 2018 года Университет Сент-Джонс сообщал только в графе 2 — Счета к оплате.

Университет не может определить, имеете ли вы право на получение налоговой скидки и как ее получить.Пожалуйста, проконсультируйтесь со своим налоговым консультантом или обратитесь к публикации 970 IRS на веб-сайте IRS по адресу irs.gov, чтобы определить сумму и тип налоговой скидки, если таковая имеется, на которую вы можете претендовать.

2020 ФОРМА 1098-T БЫЛА ПОЧТЕНА 31 ЯНВАРЯ 2021.

Перепечатайте свой 1098-T и дополнительную информацию прямо сейчас!

Университет предлагает, чтобы, если вы посещали какой-либо семестр в 2020 году, вы также распечатали форму 2019 года, чтобы предоставить налоговому инспектору форму 2020 года. Remember-IRS требует отчетности за календарный год (январь-декабрь), а не за учебный год. СЧЕТЫ за весенние семестры обычно выставляются в ноябре и декабре предыдущего года, поэтому, если вы посещали весенний семестр 2020 года, действия по выставлению счетов или оплате могут быть указаны в форме 2019.

Remember-IRS требует отчетности за календарный год (январь-декабрь), а не за учебный год. СЧЕТЫ за весенние семестры обычно выставляются в ноябре и декабре предыдущего года, поэтому, если вы посещали весенний семестр 2020 года, действия по выставлению счетов или оплате могут быть указаны в форме 2019.

Следуйте приведенным ниже инструкциям, чтобы просмотреть и распечатать формы 1098-T за текущий и / или предыдущий год с подробным описанием полей, заполненных в формах.

Все студенты должны сохранять свои записи об обучении и финансовой помощи для целей налогообложения.К ним относятся аннулированные чеки, выписки по кредитным картам, банковские выписки по транзакциям ACH, расписания занятий и сводки по счетам учащихся.

Убедитесь, что ваш почтовый адрес является вашим постоянным и правильным. Пожалуйста, войдите в UIS и нажмите «Личная информация», чтобы просмотреть и отредактировать свой адрес в Интернете.

Платежи, полученные по обычной почте во время рождественских каникул, когда университет закрыт, не будут зачислены на счет студента до января и, следовательно, будут отражены в следующем году 1098-T. Электронные платежи, произведенные через Центр учетных записей студентов, будут зачислены на счет в день оплаты.

Электронные платежи, произведенные через Центр учетных записей студентов, будут зачислены на счет в день оплаты.

Чтобы правильно подготовить и отправить 1098-T как студенту, так и IRS, требуется ваш правильный номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN).

- Чтобы добавить отсутствующий SSN, войдите в UIS

- Щелкните Личная информация

- Щелкните Обновить биографическую информацию

Чтобы исправить текущий SSN или ITIN в файле, загрузите и заполните форму W-9S и вернитесь к Офис финансового обслуживания студентов лично с подтверждением вашего SSN или ITIN.

Загрузить форму W-9S

Налоговые льготы для образования

Для обеспечения доступа к высшему образованию и его доступности по цене, IRS создало веб-сайт, на котором освещаются различные налоговые льготы, отчисления и планы сбережений, разработанные, чтобы помочь родителям и учащимся платить для колледжа. Пожалуйста, ознакомьтесь с этой выгодной налоговой информацией. Университет не может определить, может ли кто-то претендовать на эти кредиты или нет. Другую информацию о налоговых льготах на образование можно найти на веб-сайте IRS www.irs.gov, включая публикацию IRS 970.

Пожалуйста, ознакомьтесь с этой выгодной налоговой информацией. Университет не может определить, может ли кто-то претендовать на эти кредиты или нет. Другую информацию о налоговых льготах на образование можно найти на веб-сайте IRS www.irs.gov, включая публикацию IRS 970.

Если у вас есть вопросы относительно информации, представленной в форме 1098-T, пожалуйста, свяжитесь с Пегги Пью по телефону 718-990-2406 или отправьте свои вопросы по электронной почте [адрес электронной почты защищен].

Форма IRS 1098-T Налоговые льготы

Запрос SSN / ITIN

Все граждане США, иностранцы-резиденты и иностранцы-нерезиденты, которые намереваются или будут подавать налоговую декларацию в США с целью получения налогового кредита на образование, должны предоставить университету свой SSN / ITIN.Чтобы подтвердить ваше право на получение налоговых льгот на образование, Федеральный закон требует от Калифорнийского университета в Беркли сообщить ваш номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN) и другую соответствующую информацию в налоговую службу (IRS) в форме 1098-T. .

.

В разделе 6109 Налогового кодекса IRS требует, чтобы вы указали свой SSN / ITIN. Без действительного SSN или ITIN Калифорнийский университет Беркли может не сообщать о расходах на образование, оплаченных вами в этом налоговом году, и ваша возможность подать заявку на налоговый кредит может быть отложена.

Если IRS не требует от вас иметь ITIN и заполнять налоговую декларацию, вы не обязаны предоставлять информацию.

Иностранные студенты, которые не являются резидентами для целей налогообложения, не имеют права на получение налогового кредита на образование и могут проигнорировать ходатайство. Пожалуйста, обратитесь к странице «Нерезидент против резидента для целей налогообложения» для получения дополнительной информации.

Ваш SSN / ITIN должен быть зарегистрирован в университете до 31 декабря, чтобы его можно было указать в вашей форме за этот налоговый год.

Инструкции по проверке информации, которую университет записал для вас

- Очистите кэш перед входом в CalCentral

- Войдите в CalCentral

- Нажмите на изображение профиля вашего учащегося в правом верхнем углу страницы.

- Щелкните ссылку «Попробовать новый профиль»

- Просмотрите информацию SSN / ITIN на странице личных данных

- Обратите внимание, что в целях безопасности будут отображаться только последние четыре цифры.

Если информация SSN / ITIN недоступна

Если информация SSN / ITIN недоступна, вы можете обновить информацию через свой профиль CalCentral:

- Нажмите кнопку «Обновить мой SSN», чтобы добавить свой SSN / ITIN в свой профиль.

- Тщательно введите свой SSN / ITIN

- После сохранения информации вы не сможете вносить дополнительные изменения в CalCentral .

- Нажмите кнопку «Обновить», чтобы сохранить информацию.

Если SSN / ITIN в вашем профиле CalCentral неверен

Если SSN / ITIN в вашем профиле CalCentral неверен или если вы больше не являетесь активным студентом UC Berkeley, у вас может не быть возможности обновить информацию онлайн:

- Пожалуйста, заполните форму запроса на получение номера социального страхования или идентификационного номера налогоплательщика.

- По соображениям безопасности не отправляйте свой SSN / ITIN по электронной почте.

- Верните заполненную форму вместе с копией карты социального страхования одним из следующих способов:

- По почте:

- Академические записи — Офис регистратора

- Калифорнийский университет

- 124 Спроул Холл

- Беркли, Калифорния 94720-5404

- по факсу:

- Кабинет регистратора

- 510-643-9819

- По почте:

Информация о налоговых льготах для образования | Bursar Office

Форма IRS 1098-T

Следующая информация предназначена для общей помощи, связанной с формой 1098-T IRS, но не должна рассматриваться как налоговая консультация. Пожалуйста, обратитесь к публикации IRS 970 или обратитесь к налоговому консультанту, если вам потребуется дополнительная помощь.

Что такое 1098-Т?

1098-T — это заявление, которое колледжи и университеты обязаны выдавать определенным студентам. Он предоставляет общую сумму в долларах, уплаченную студентом за так называемое квалифицированное обучение и связанные с этим расходы в течение одного налогового года. Информация в форме 1098-T может помочь вам определить, имеете ли вы право на получение налоговых льгот на образование (American Opportunity Tax Credit и Lifetime Learning Credit) при заполнении U.С. налоговая декларация.

Он предоставляет общую сумму в долларах, уплаченную студентом за так называемое квалифицированное обучение и связанные с этим расходы в течение одного налогового года. Информация в форме 1098-T может помочь вам определить, имеете ли вы право на получение налоговых льгот на образование (American Opportunity Tax Credit и Lifetime Learning Credit) при заполнении U.С. налоговая декларация.

Форма 1098-Т не является показателем дохода. Форма 1098-T не указывает, получили ли вы налогооблагаемую стипендию или стипендию. Студент несет исключительную ответственность за отчет и уплату налогов с налогооблагаемой части любой полученной стипендии, стипендии или гранта. Например, вам может потребоваться указать налогооблагаемый доход, если общая сумма ваших грантов или стипендий, полученных в течение года, превышает сумму, которую вы заплатили за квалифицированные расходы на образование в этом году.См. Публикацию IRS 970 и проконсультируйтесь со своим составителем налоговых деклараций, если у вас есть дополнительные вопросы относительно того, как 1098-T соотносится с вашей конкретной налоговой подготовкой.

Что мне делать с формой 1098-T?

Цель этой формы — помочь в получении налоговых льгот по программе American Opportunity или Lifetime Learning для образования. Чтобы подать заявку на получение кредита, предоставляется форма 1098-T, которая поможет вам подготовить форму IRS 8863 или форму IRS 8917 соответственно.

Как и когда я получу выписку 1098-T?

Заявление 1098-T предоставляется каждый год не позднее 31 января.Студенты и их авторизованные пользователи будут уведомлены по электронной почте, когда будет составлен Заявление 1098-T. Студенты могут просматривать, распечатывать и сохранять свои 1098-T в электронном виде по адресу http://payment.brown.edu .- Выберите «Принять согласие» во всплывающем окне 1098-T, которое появляется после входа в систему.

- Если вы не видите всплывающее окно или хотите изменить параметр согласия, выберите «Согласия и соглашения», выберите «Изменить» и выберите «Принять согласие».

- Согласие остается в записи на оставшуюся часть вашего зачисления в Brown.

- Студенты могут определить, имеет ли их авторизованный пользователь доступ для просмотра выписки 1098-T. Выберите вкладку «Авторизованный пользователь», выберите «Изменить» и обновите разрешения, отображаемые во всплывающем окне.

Студенты, которые не выберут электронный вариант, получат бумажную форму 1098-T, отправленную по постоянному адресу, указанному в документации университета.

Почему я не получил 1098-T?

Не все студенты получат форму IRS 1098-T. Согласно руководящим принципам IRS, справка 1098-T не будет предоставляться иностранцам-нерезидентам, иностранным студентам или в случаях, когда от квалифицированного обучения и связанных с этим расходов полностью отказываются или полностью оплачиваются стипендиями.

Как мне указать свой номер социального страхования?

Согласно руководящим принципам штата, федерального правительства и IRS, университет Брауна попросит всех студентов предоставить свой номер социального страхования (SSN) для целей отчетности. Наличие точного SSN в налоговых формах подтверждает налоговый вычет, который студент или его семья могут требовать в отношении соответствующих расходов на образование в декларации как по федеральному подоходному налогу, так и по подоходному налогу штата. Неспособность предоставить Брауну SSN может привести к приостановке регистрации и / или штрафу со стороны IRS в соответствии с разделом 6723 Налогового кодекса.

Наличие точного SSN в налоговых формах подтверждает налоговый вычет, который студент или его семья могут требовать в отношении соответствующих расходов на образование в декларации как по федеральному подоходному налогу, так и по подоходному налогу штата. Неспособность предоставить Брауну SSN может привести к приостановке регистрации и / или штрафу со стороны IRS в соответствии с разделом 6723 Налогового кодекса.

Если вы ранее не указали свой номер социального страхования, войдите в Banner Self Service, выберите вкладку «Студент», выберите ссылку «Учетная запись студента», выберите идентификационный номер налогоплательщика / ссылку SSN, введите свой номер социального страхования в соответствующие поля, затем выберите Представлять на рассмотрение.

Описание данных, указанных в Заявлении о плате за обучение IRS 1098-T

Поле 1 — Платежи, полученные за квалифицированное обучение и связанные с ним расходы (QTRE) — общие платежи, полученные Брауновским университетом в соответствующем календарном году из любого источника для квалифицированного обучения и связанных расходов, за вычетом любых возмещений или возмещений, сделанных в течение календарного года, которые относятся к тем платежам, полученным в течение календарного года. Квалифицированное обучение и связанные с ним расходы включают необходимое обучение, плату и учебные материалы. Сборы и сборы за комнату, питание, страховку, медицинские расходы, транспорт и аналогичные расходы на проживание / личные / семейные расходы не считаются квалифицированным обучением и связанными с ним расходами.

Квалифицированное обучение и связанные с ним расходы включают необходимое обучение, плату и учебные материалы. Сборы и сборы за комнату, питание, страховку, медицинские расходы, транспорт и аналогичные расходы на проживание / личные / семейные расходы не считаются квалифицированным обучением и связанными с ним расходами.

Во вставке 1 указаны суммы, уплаченные за QTRE в течение календарного года (с января по декабрь), в отличие от учебного года. Обратите внимание, что выплаченные суммы не представляют собой суммы, выставленные Университетом в течение календарного года.Например, плата за обучение за весенний семестр обычно выставляется в ноябре / декабре, поэтому студент мог оплатить обучение за весенний семестр до 31 декабря, несмотря на то, что семестр не начинается до января. Оплаченная плата за обучение в этом случае будет указана в графе 1 формы, выпущенной за календарный год, когда была произведена оплата.

Коробка 2 — Пусто

Графа 3 — Изменение метода отчетности: Любые изменения в методе отчетности IRS будут указаны во вставке 3. ПРИМЕЧАНИЕ. В 2018 году в методику отчетности IRS были внесены изменения, и теперь отчетность будет начинаться на основе платежей, полученных за квалифицированное обучение, и связанных с этим расходов. До 2018 года метод отчетности IRS основывался на суммах, выставленных на оплату квалифицированного обучения и связанных с этим расходов.

ПРИМЕЧАНИЕ. В 2018 году в методику отчетности IRS были внесены изменения, и теперь отчетность будет начинаться на основе платежей, полученных за квалифицированное обучение, и связанных с этим расходов. До 2018 года метод отчетности IRS основывался на суммах, выставленных на оплату квалифицированного обучения и связанных с этим расходов.

Вставка 4 — Корректировки, внесенные за предыдущий год — Сумма в этом поле отражает любое сокращение, сделанное за предыдущий год для квалифицированного обучения и связанных с этим расходов, которые были представлены в отчете за предыдущий год 1098-T. См. Форму IRS 8863 или публикацию IRS 970 для получения дополнительной информации о том, как сообщить о снижении кредита на образование или удержании платы за обучение.

Поле 5 — Стипендии или гранты — В этом поле указана сумма всех стипендий или грантов Университета Брауна, которые были обработаны и переведены на счет студента в течение календарного года.

Поле 5 может быть больше поля 1, если сумма грантов и стипендий, зачисленных на счет студента, превышает сумму, уплаченную за квалифицированное обучение и связанные с этим расходы (QTRE) в течение налогового года. Сумма, указанная в поле 1, ограничена общей суммой QTRE, взимаемой за календарный год.В некоторых случаях плата за предыдущие весенне-зимние условия могла быть указана в предыдущем налоговом году. Чтобы определить, облагается ли это налогом, обратитесь к публикации IRS 970.

Вставка 6 — Корректировки стипендий или грантов за предыдущий год. Сумма, указанная во вставке 6, представляет собой сокращение стипендий или грантов, указанных за предыдущий календарный год. Сумма в графе 6 может повлиять на размер допустимого кредита на образование, который вы запросили за предыдущий год. См. Форму IS 8863, чтобы узнать, как сообщить эти суммы, или проконсультируйтесь с налоговым экспертом, чтобы определить, может ли вам потребоваться пересчет налоговой льготы за предыдущий год.

Графа 7 — Этот флажок будет отмечен, если сумма, указанная в графе 1, включает выплаты за академический период, начинающийся с января по март следующего календарного года. 2019. Например, плата за обучение, оплачиваемая в ноябре или декабре 2020 года за весенний семестр, начинающийся в январе 2021 года. См. Публикацию IRS 970, чтобы узнать, как сообщить эти суммы.

Поле 8 — Отметка в этом поле означает, что вы были зачислены в Университет Брауна как минимум половину рабочего дня в течение налогового отчетного года данного 1098-T.

Поле 9 — Этот флажок будет отмечен, если вы являетесь студентом, обучающимся по программе, ведущей к получению степени магистра или профессионального уровня.

Графа 10 — Это поле не применимо к Университету Брауна; поэтому он будет пустым.

1098-T Связанные ресурсыBrown University не предоставляет консультации по подоходному налогу с физических лиц. Мы рекомендуем вам обратиться к своему налоговому специалисту с любыми вопросами после ознакомления с этой информацией и этими ресурсами.

Налоговая служба (800) 829-1040 или TTY (800) 829-4059

Публикация 970: Налоговые льготы для высшего образования

Сравните таблицу образовательных кредитов

Налоговая тема 456: Вычет процентов по студенческой ссуде

Налоговая тема 605: Образовательные кредиты

Налогообложение иностранных студентов

Иностранным студентам, которые получают стипендию Университета Брауна и / или какие-либо внешние стипендии, следует ознакомиться с этой важной информацией о потенциальных налоговых последствиях.

Раздел 117 Налогового кодекса освобождает стипендии от налогообложения при условии, что размер стипендии не превышает суммы приемлемой платы за обучение.

В соответствии с федеральными постановлениями, Университет Брауна должен удерживать налог на сверхнормативную стипендию, равную любым стипендиям, стипендиям, грантам и финансовой помощи сверх установленной платы за обучение. Приемлемая плата за обучение включает плату за обучение, книги, расходные материалы и оборудование (не проживание и питание).Иностранные студенты облагаются налогом по ставке 14% на федеральном уровне и 3,75% на уровне штата с налогооблагаемой части стипендии / стипендии / гранта. Этот «налог на сверхнормативную стипендию» будет взиматься со счета студента в любой момент в течение семестра, если стипендия превышает соответствующую плату за обучение и плату за обучение. Студенты обязаны уплатить налоговые обязательства, как только они появятся на их счетах. Налогообложения можно избежать, если страна проживания студента имеет налоговое соглашение с U.S, который освобождает их стипендии от налогообложения (ссылка на Публикацию 901 налоговых соглашений США). Студенты, утверждающие, что стипендия частично или полностью освобождена от налогообложения в соответствии с налоговым соглашением, должны ввести свои конкретные данные, касающиеся их иммиграционного и налогового статуса, в компьютеризированную базу данных, Иностранную национальную информационную систему (FNIS). Если эта информация не будет введена и отправлена в FNIS, невозможно будет произвести точную оценку налогового статуса студента и возможного права на участие в налоговом соглашении, и будут начислены налоги.Университет Брауна должен сообщить о превышении налогов в налоговую службу (IRS) в форме 1042-S. Иностранным студентам, которые получают налогооблагаемый доход, находясь в Соединенных Штатах, возможно, потребуется подать 1040NR или 1040NR-EZ. Пожалуйста, посетите веб-сайт IRS для получения подробной информации.

Дополнительные ресурсы и информацию можно найти на веб-сайте Управления по налогам на услуги иностранных студентов и ученых.

налогов | В кампусе | Университет штата Вашингтон

Подготовка к уплате федеральных налогов

Налоговые формы

Для подачи налоговой декларации используйте формы, предназначенные для подателей налоговых деклараций-нерезидентов, если только вы не прожили в Соединенных Штатах достаточно долго, чтобы использовать форму резидента.

Обязательно получите правильный бланк. Если вы используете неправильную форму, вам, возможно, придется позже заполнить измененную форму или заплатить задним числом налоги.

Не уверены? Используйте Sprintax (код доступа предоставляется бесплатно через Службу для иностранных студентов и ученых). Он определит для вас правильный статус налогового резидента в течение 5 минут.

Бланки для налогоплательщиков-нерезидентов

Форма 1040NR

Анкеты для резидентов

Форма 1040

Где получить налоговые формы и инструкции

Отчеты о заработной плате, налогах и доходах

Работодатели и университеты должны сообщать в IRS о ваших доходах от заработной платы и стипендий, а также о налоговых деньгах, удерживаемых из вашей зарплаты.Ваш работодатель также будет отправлять вам выписку с этой информацией до 31 января каждого года.

Ниже приведены наиболее распространенные типы заявлений для иностранных студентов и преподавателей.

W-2 Отчет о заработной плате и налогах

В этом отчете указаны налоги, если таковые были, которые были удержаны из вашей зарплаты в предыдущем календарном году. Вы получите 4 экземпляра непосредственно от учреждения, которое наняло вас на работу или присудило вам стипендию. Формы W-2 из WSU приходят по почте в течение января.

Вы также можете найти свой W-2 на сайте myWSU в разделе «Кадры, заработная плата и льготы»

Приложите копию с пометкой «Federal» при подаче вашего 1040NR. Сохраните копию с пометкой «Сотрудник» для своих записей.

1042S Источник дохода иностранного лица в США, подлежащий удержанию

Вы можете получить этот отчет о доходах, если получаете определенный доход, не связанный с заработной платой (например, стипендия на проживание и питание) или заработную плату, освобожденную от подоходного налога в соответствии с налоговым соглашением. Он будет отправлен вам непосредственно из учреждения, в котором вы работали или предоставили вам стипендию.Формы 1042S поступают в феврале.

Заявление об обучении 1098T

Университет вышлет вам форму 1098T, если он возместил или возместил вам любые соответствующие расходы на обучение или связанные с этим расходы. Форма представляет собой запись о сумме, которую вы заплатили (или WSU от вашего имени) за обучение и обязательные сборы в предыдущем календарном году.

Если вы нерезидент, вы не можете использовать или требовать элементы формы 1098T при расчете и подаче налоговой декларации. Однако вам следует сохранить эту форму для своих записей.

Подготовка федеральной налоговой декларации

Хотя вы можете загрузить и заполнить формы самостоятельно или нанять налогового специалиста, мы рекомендуем вам использовать Sprintax (SPRINTAX). Это программное обеспечение для подготовки налоговой информации в Интернете предназначено исключительно для иностранных студентов и ученых.

Начало работы с

SprintaxЗапросите код доступа в Службе для иностранных студентов и ученых и следуйте инструкциям по созданию учетной записи.Затем войдите в систему и начните формат вопросов и ответов.

Когда вы завершите процесс, Sprintax создаст файл pdf. Вы должны загрузить, распечатать и отправить этот документ по почте в Налоговую службу Министерства финансов США. Эта информация представлена в формате pdf с инструкциями.

Расчетное время

- 10 минут на сбор документации

- 40 минут на работу с программным обеспечением, загрузку и распечатку форм и почту

Отправьте возврат по почте

Если вы нерезидент, вы не можете подавать налоговую декларацию в электронном виде.Отправьте налоговые формы в налоговую службу по адресу, указанному в инструкциях. Международные программы не отправят вам налоговую декларацию по почте.

Подготовка налоговых форм в качестве резидента

У вас есть несколько вариантов заполнения налоговой декларации:

- Профессиональная налоговая помощь

Наймите квалифицированного профессионального налогового составителя. Проверьте телефонный справочник под общим заголовком «Подготовка налоговой декларации», «Бухгалтер» и т. Д.Взимаются сборы. Сборы могут основываться на почасовой ставке или фиксированной плате. Вы можете запросить оценку гонорара до заключения соглашения, но мы советуем вам не пытаться занижать цену. - Программа для подготовки налогов

Купите коммерческую налоговую программу у продавца канцелярских товаров, в определенных универмагах или через Интернет. - Составьте налоговую декларацию

Претензии к вашей налоговой декларации

Требование стандартного вычета

Вы можете потребовать стандартный вычет только в том случае, если это разрешено вашим конкретным налоговым соглашением (например,g., Индия) или если вы считаете себя резидентом для целей налогообложения. Sprintax будет использовать все применимые налоговые соглашения при расчете вашей налоговой декларации.

Заявление на иждивенцев в качестве исключения

У вас должен быть идентификационный номер налогоплательщика для каждого члена семьи, находящегося на иждивении, о котором вы указываете в своей налоговой декларации. Вы можете использовать любое из следующего:

- Номер социального страхования

- Индивидуальный налоговый идентификационный номер (ITIN)

- Форма W-7 для каждого члена семьи, которую вы прилагаете к форме 1040NR

Получение пособия на иждивенцев

Несколько договоров разрешают налоговые льготы для иждивенцев.Если вы нерезидент и используете Sprintax для расчета налогов, все применимые налоговые соглашения, касающиеся членов семьи иждивенцев, будут применяться к вашей налоговой декларации.

Требование налогового кредита на ребенка

Вы можете потребовать этот кредит только при выполнении следующих условий:

- Вы имеете право в соответствии с налоговым соглашением требовать личного освобождения для ребенка, а

- Ваш ребенок-иждивенец соответствует всем следующим критериям:

- Родился в США

- Проживал с вами в США не менее 6 месяцев

- Был моложе 17 лет на 31 декабря предыдущего календарного года

- Имеет номер социального страхования или ITIN

Чтобы определить, как получить кредит, следуйте инструкциям для формы 1040NR или используйте Sprintax.

Получение кредита на заработанный доход

Если вы считаете себя нерезидентом для целей налогообложения, вы не имеете права на получение кредита на заработанный доход.

Получение налогового кредита на обучение

Если вы считаете себя нерезидентом для целей налогообложения, вы не имеете права претендовать на налоговый кредит на обучение.

Требование американской налоговой льготы

Если вы считаете себя нерезидентом для целей налогообложения, вы не имеете права претендовать на получение американской налоговой льготы.

Срок подачи

15 апреля

Вы можете начать подачу заявки 12 февраля

Налоговые платежи и возврат

Если из ваших зарплатных чеков удержана недостаточная сумма налога, при подаче налоговой декларации вы должны будете выплатить оставшуюся сумму, которую вы должны. С другой стороны, если удержана слишком большая сумма налога, вы получите возмещение.

Законы о подоходном налоге чрезвычайно сложны.

образец)

образец) Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении финансовых целей, начните прямо сейчас, .

Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении финансовых целей, начните прямо сейчас, .