Сколько можно снять денег с карты за раз

Содержание:

•

Зачем банки ограничивают выдачу наличных

•

Как узнать лимит по карте

•

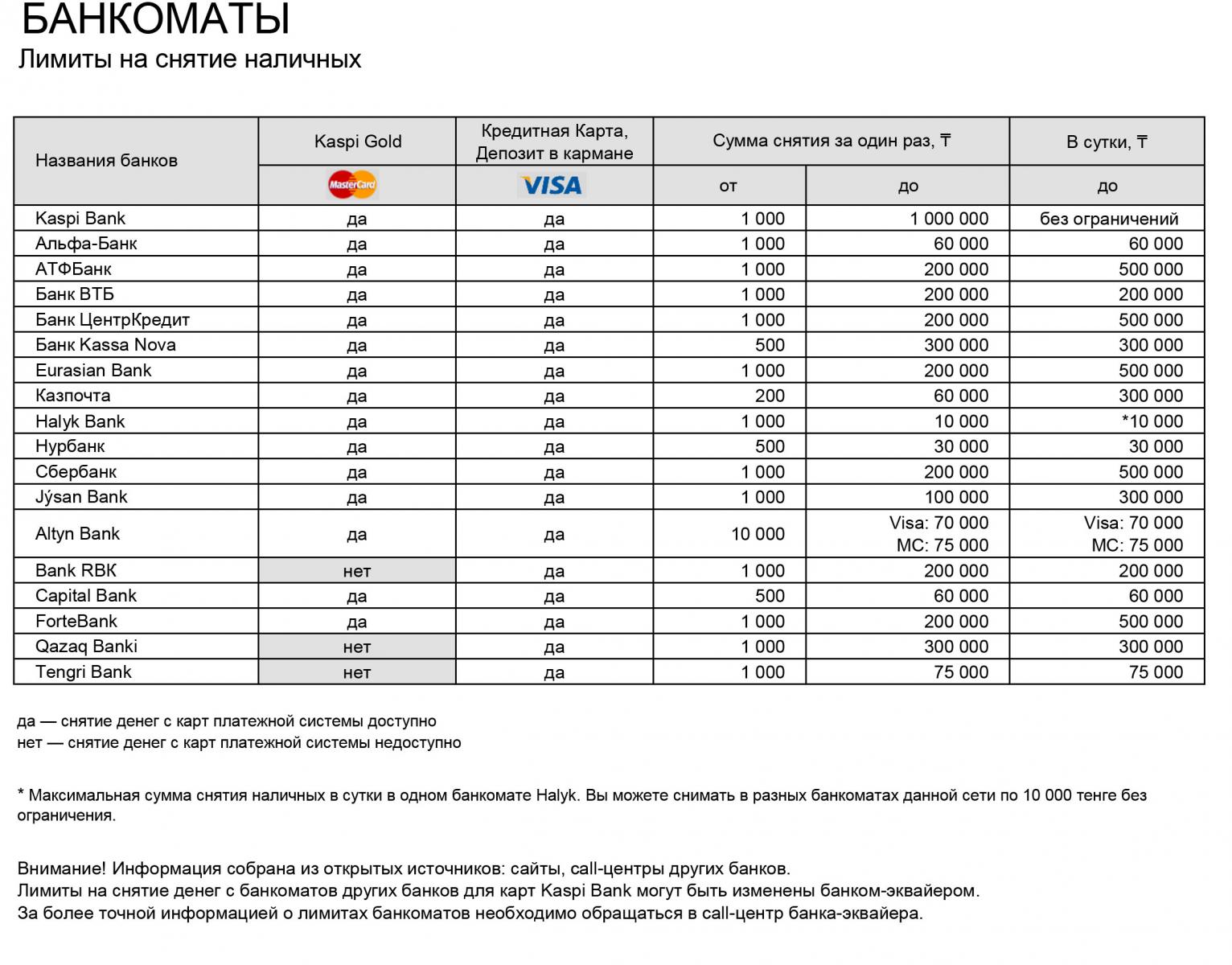

Суточные лимиты

•

Лимиты в месяц

•

Как отключить лимит на снятие наличных

•

Как снять крупную сумму сверх лимита

•

Как обналичить большую сумму через кассу

•

Вывод

Пользоваться дебетовыми картами очень удобно, но время от времени их обладатели все же снимают деньги в банкоматах. И не всегда можно получить нужную сумму за один раз или в течение определённого промежутка времени. Дело в том, что в каждой банковской структуре есть лимит снятия наличных с карты. Условие помогает защитить сбережения физических лиц.

Зачем банки ограничивают выдачу наличных

Лимиты на снятие наличных устанавливают с несколькими целями:

•

Чтобы клиенты активнее использовали дебетовые карты для безналичных расчётов. Это выгодно не только банкам, но и людям, которые обращаются за их услугами. Клиентам проще контролировать собственные расходы, можно получать кэшбэк на покупки, другие финансовые привилегии.

•

Чтобы помешать отмыванию и сокрытию денежных средств. Бесконтрольное обналичивание помогает нечестным предпринимателям утаивать часть прибыли, платить меньше налогов, чем полагается по закону. Банковские структуры, как участники финансовой системы, в этом не заинтересованы.

•

Чтобы защитить деньги клиентов от мошенников. Если человек потеряет карточку, злоумышленник не сможет обналичить с неё всё, что есть на балансе, благодаря суточному ограничению на снятие, а также на платёжные операции, переводы по номеру мобильного и т.

Как узнать лимит по карте

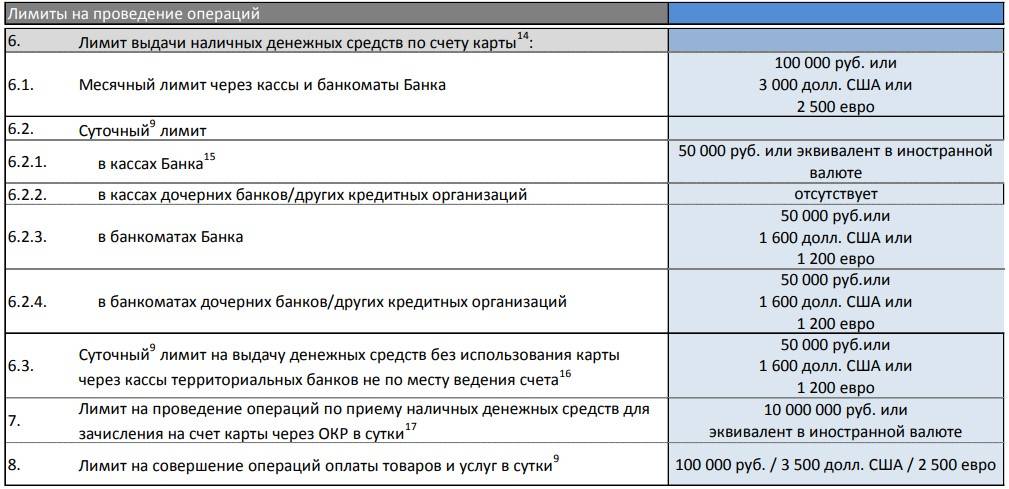

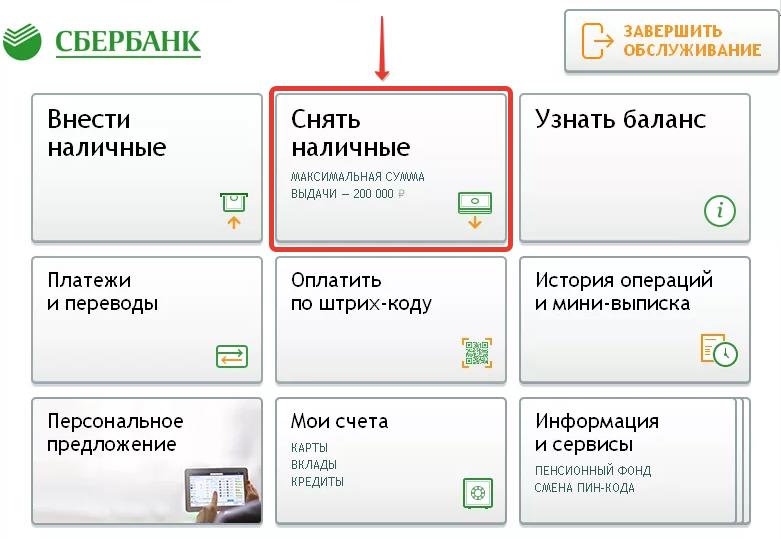

Информация о том, сколько денег можно получить в банкомате за один раз, в день, месяц, есть на сайтах банков в разделе «Тарифы». Там же указывают ограничения на размер переводов на другую карту, счёт, а также комиссию, которую платят за некоторые операции.

Клиенты Альфа-Банка могут увидеть лимит на снятие денежных средств в личном кабинете Альфа-Онлайн и в мобильном приложении. Нужно выбрать интересующую карточку, войти в настройки и найти опцию «Тарифы». На экране отразится баланс и ограничения на снятие в день обращения, в текущем месяце и за один раз.

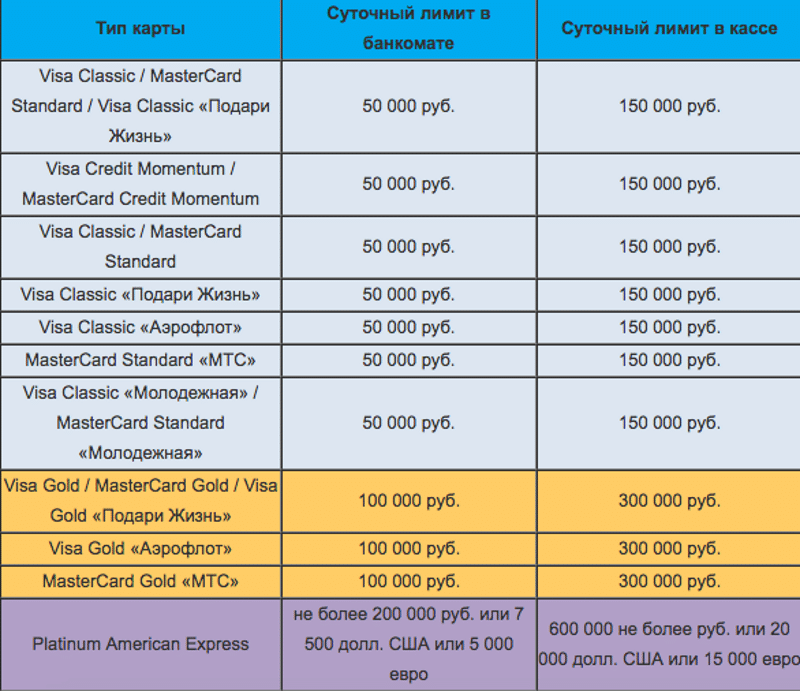

Суточные лимиты

Суточное ограничение, то есть сколько денег клиент может снимать в день, касается следующих ситуаций:

•

получение купюр с карточки в банкомате;

•

обращение с той же целью в банковское отделение;

•

снятие со счёта в кассе магазина.

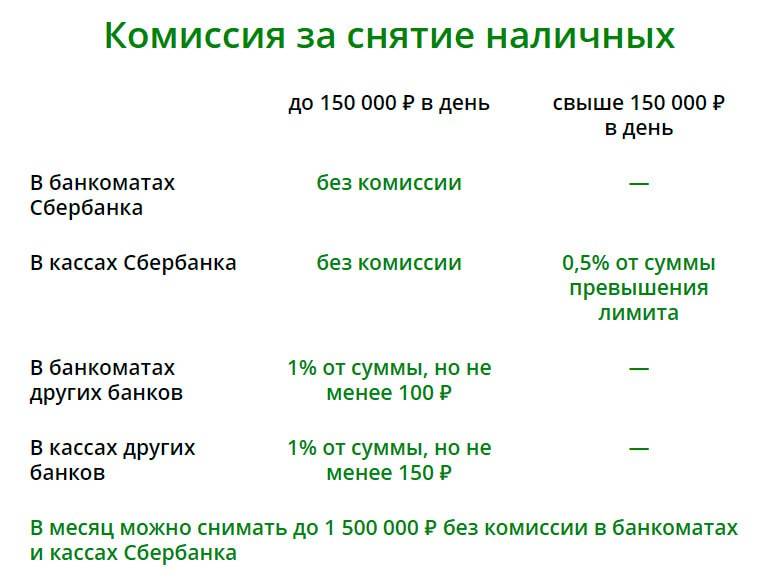

Клиенты, у которых есть бесплатная дебетовая Альфа-Карта, могут получать до 100 000 ₽ в наших банкоматах и принадлежащих партнёрам. Процент за это не предусмотрен. В сторонних банках получают до 50 000 ₽ без комиссии.

Лимиты в месяц

В месяц держатель Альфа-Карты может обналичить максимум 800 000 ₽. Это делают за несколько обращений в разные дни. Если действовать через терминалы сторонних банков, доступная сумма будет меньше. Могут также ограничить количество операций и выдаваемых единовременно купюр.

Как отключить лимит на снятие наличных

Отменить ограничение на обналичивание, которое установил банк, нельзя. Клиент соглашается с этим условием, когда подписывает договор о получении карточки. Кроме того, банковские структуры регулируют, сколько денег физлицу можно обналичить, по требованию ЦБ РФ. Отсутствие лимита не предусмотрено правилами, меняются лишь суммы в зависимости от уровня обслуживания.

Клиенты могут отключить ограничения, которые установили сами. В Альфа-Банке есть услуга «Мой контроль». Она обязательна при оформлении дебетовой Детской карты и предусматривает обналичивание не больше 800 $ в пересчёте на российские рубли для детей 7–14 лет. Родитель может уменьшить и эту сумму. А если потом захочет увеличить, то не больше минимума, разрешённого банковской тарифной сеткой.

«Мой контроль» доступен и обладателям других дебетовых Альфа-Карт. Клиент сам устанавливает:

•

сколько можно снять в банкомате в день, месяц;

•

сколько денег обналичить за одну операцию;

•

сколько тратить в месяц на покупки или на одно приобретение в магазине;

•

какие действия с карточкой запретить;

•

в течение какого времени и где территориально действуют эти ограничения.

С помощью услуги «Мой контроль» можно включить, например, полный запрет на обналичивание в банкомате. И любое ограничение из этого списка клиент может отменить через Альфа-Клик или Альфа-Мобайл. В этих же электронных сервисах услуга подключается.

Как снять крупную сумму сверх лимита

Изменить ограничение на снятие наличных нельзя, но большая сумма всё же доступна, если:

•

Открыть накопительный счёт или вклад с опцией снятия и привязать к нему карточку. Деньги можно перевести на них бесплатно. Потом наличные получают в отделении через кассу.

•

Перевести часть средств на счёт в банке-партнёре или на выпущенную им карту. В Альфа-Банке по номеру телефона перечисляют до 100 000 ₽. В партнёрском банкомате наличные тоже снимают бесплатно. Можно воспользоваться терминалом стороннего банка, но в этом случае без комиссии получают не больше 50 000 ₽.

•

Заказать карту с пакетом услуг Премиум. Клиент приобретает не только дополнительные услуги, но и больший лимит снятия в банкомате. Сколько именно можно обналичить, уточняют при заключении договора.

Как обналичить большую сумму через кассу

Наличные через кассу лучше заказывать заранее, подав онлайн-заявку или обратившись в офис. При спонтанном посещении клиента в отделении может не оказаться нужной суммы.

Клиент оформляет заявление о выдаче наличных, указывает, сколько именно хочет снять. Менеджер назначает дату визита в отделение. Чтобы получить деньги в кассе, заявителю необходимо предъявить паспорт и иметь при себе банковскую карту.

Вывод

Банки не стремятся к тому, чтобы клиенты обналичивали все имеющиеся на счёте деньги, но предоставляют достаточно возможностей для снятия купюр. Люди тоже всё чаще используют карты для безналичной оплаты, онлайн-переводов, а не только в банкоматах.

Но некоторый процент сбережений можно снимать и не платить комиссию. В рублях это довольно крупные суммы, а если воспользоваться переводом на накопительный счёт, их можно увеличить.

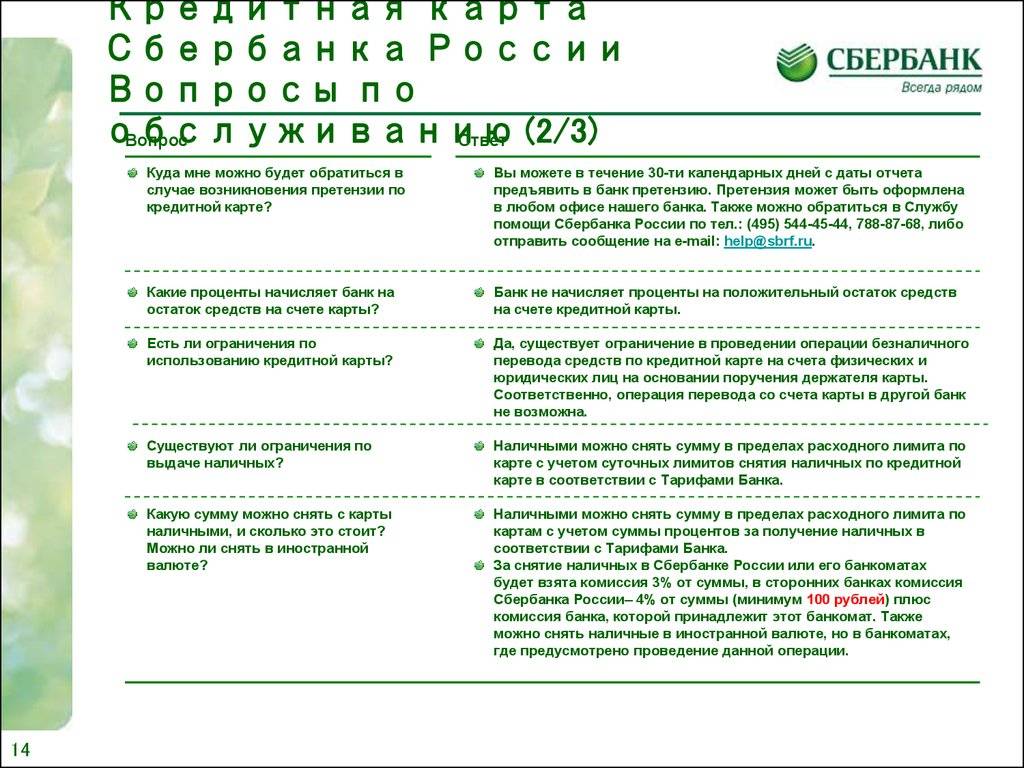

Восемь неудобных вопросов Сбербанку про кредитные карты

Кредитная карта сегодня — распространенный продукт. Но даже банкиры признают, что далеко не все владельцы кредитных карт знают, как пользоваться кредитками грамотно и извлекать максимум выгоды

На что ориентируются банки, создавая новые кредитные карты, рассказали два спикера: Александр Калинкин, исполнительный директор дивизиона «Кошелек клиента», лидер кластера «Кредитные карты» и Денис Охримович, директор по маркетингу розничного бизнеса Сбербанка.

— Есть стереотип, что кредитная карта — зло, и пользоваться ей нужно только в самом крайнем случае. Это так?

Александр Калинкин: Этот стереотип все еще жив. Просто с каждым годом становится все меньше тех, кто считает, что кредитные карты — это зло. Повышается общий уровень финансовой грамотности: постепенно люди начинают понимать основные принципы пользования кредитной картой, что такое беспроцентный период и как он работает.

Повышается общий уровень финансовой грамотности: постепенно люди начинают понимать основные принципы пользования кредитной картой, что такое беспроцентный период и как он работает.

Денис Охримович: Перелом в сознании россиян начал происходить еще несколько лет назад. Если раньше кредитная карта воспринималась скорее как кредитный инструмент для совершения крупных покупок, то сейчас мы видим, что с помощью кредитных карт можно делать ежедневные покупки. На сегодняшний в топ-3 категорий товаров, которые россияне оплачивают кредитками, входят покупки в супермаркетах, товары для дома и одежда. Люди предпочитают использовать кредитные карты для обычных, повседневных расходов благодаря тому, что карты становятся доступнее и понятнее. Многие банки стремятся упростить этот продукт и сделать его более доступным для широкой аудитории. Если у вас есть кредитная карта без оплаты за годовое обслуживание, с длинным беспроцентным периодом и комфортным кредитным лимитом, пользование такой картой для ежедневных покупок становится выгоднее, чем пользование дебетовой картой.

— Тогда в чем заключается выгода банка?

Д.О.: Банк, безусловно, зарабатывает на процентах — не все клиенты успевают гасить долг в течение грейс-периода. Тогда банк заработает на процентах. Кроме того, банк зарабатывает на торговом обороте. Кроме того, при оплате покупок картой торговая точка оплачивает комиссию за эквайринг. Эта комиссия распределяется между банком-эквайером и банком, выпустившим карту. Также банки зарабатывают на комиссии за снятие наличных и за переводы, а некоторые банки все еще берут плату за годовое обслуживание. Но в целом нужно понимать, что перед банками не стоит задача заработать на отдельно взятом продукте. Банку важнее обеспечить широкий выбор таких продуктов, которые максимально закрывали бы потребности клиента. На каких-то продуктах банк заработает больше, а на каких-то не заработает ничего.

— На что клиенту важно обращать внимание при выборе кредитной карты, чтобы не разочароваться впоследствии?

Д. О.: Я бы посоветовал клиентам обращать внимание на вещи, которые в конечном итоге отразятся на последующих расходах. Это в первую очередь плата за карту, вернее, ее отсутствие, и беспроцентный период. Когда вы видите рекламу, в которой некий банк обещает достаточно длинный беспроцентный период, вы думаете, что все обещанные рекламой дни вы не будете платить проценты за любую покупку, совершенную в этот период. Зачастую это не так, особенно у банков, которые особенно активно продвигают свои кредитные карты с длинным льготным периодом.

О.: Я бы посоветовал клиентам обращать внимание на вещи, которые в конечном итоге отразятся на последующих расходах. Это в первую очередь плата за карту, вернее, ее отсутствие, и беспроцентный период. Когда вы видите рекламу, в которой некий банк обещает достаточно длинный беспроцентный период, вы думаете, что все обещанные рекламой дни вы не будете платить проценты за любую покупку, совершенную в этот период. Зачастую это не так, особенно у банков, которые особенно активно продвигают свои кредитные карты с длинным льготным периодом.

Беспроцентный период у них работает так. Вы совершаете покупку, к примеру, 1 января. В отношении нее беспроцентный период действует до 10 апреля. На следующую покупку, которую вы сделаете, например 1 февраля, беспроцентный период действует также от даты первой покупки и будет уже не 100, а 70 дней. А на покупку, совершенную 5 апреля, ваш беспроцентный период будет 5 дней. В отличие от конкурентов, у кредитной СберКарты совершенно понятный и выгодный беспроцентный период. В аналогичной ситуации на все, что купит клиент в январе, у него будет 90 дней, чтобы вернуть деньги без уплаты процентов. На все покупки, сделанные в феврале, у клиента снова будет 90 дней на возврат задолженности.

В аналогичной ситуации на все, что купит клиент в январе, у него будет 90 дней, чтобы вернуть деньги без уплаты процентов. На все покупки, сделанные в феврале, у клиента снова будет 90 дней на возврат задолженности.

А.К.: Банки предлагают и третий вариант, когда тот же беспроцентный период в 120 дней выглядит по-другому, а клиенту предлагают вернуть потраченное за три месяца без процентов в течение одного месяца. Звучит это привлекательно, но попробуйте вернуть за месяц все, что потратили в течении трех!

Помимо длинного беспроцентного периода, банки насыщают кредитные карты и другими привлекательными для клиента фишками. Например, дают низкую ставку на ограниченный период времени или за выполнение определенных условий, например, за обороты по карте. Сегодня некоторые банки позволяют клиенту переносить дату платежа по карте, подстраивая ее, к примеру, к дате выдачи зарплаты. Иными словами, условия стали заметно привлекательнее, чем были с десяток лет назад, но разобраться в них стало гораздо сложнее.

— Какие ошибки владельцев кредитных карт чаще всего работают в пользу банка?

А.К.: Первая ошибка — попасть не в тот банк и выбрать не тот продукт, который нужен клиенту. Например, когда человек гонится за самым длинным беспроцентным периодом, а потом оказывается, что предложенный банком беспроцентный период, несмотря на красивые цифры, работает абсолютно неудобно конкретно для вас.

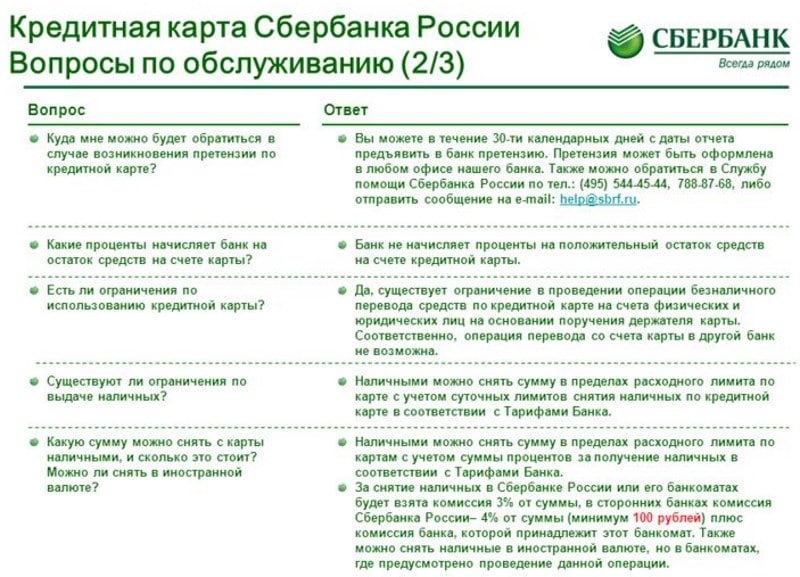

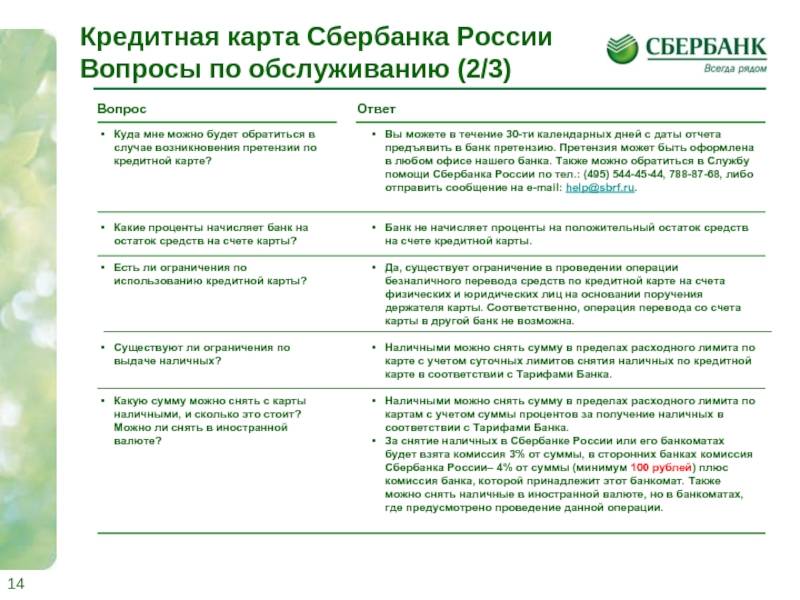

Вторая частая ситуация — снимать с кредитной карты наличные или делать переводы, на которые, как и на наличные, действует комиссия и повышенная процентная ставка. Не критично, когда такие снятия — разовые случаи, поскольку кредитная карта для многих — «палочка-выручалочка» именно на экстренный случай. Ошибкой можно считать, когда, получив кредитную карту с лимитом в 2–3 зарплаты, человек полностью обналичивает этот лимит. По сути, в этой ситуации клиент пользуется кредитной картой как потребкредитом. Такое часто встречалось на первоначальном этапе появления кредиток. Сейчас люди поступают так реже, но время от времени это происходит. Это ситуация, когда клиент сразу платит комиссию, а банк начинает с первого дня начислять повышенную процентную ставку. Взяв потребительский кредит на ту же сумму, можно было бы потратить заметно меньше. Так, у «Сбера» ставка на потребкредиты составляет сейчас около 9,9%.

Сейчас люди поступают так реже, но время от времени это происходит. Это ситуация, когда клиент сразу платит комиссию, а банк начинает с первого дня начислять повышенную процентную ставку. Взяв потребительский кредит на ту же сумму, можно было бы потратить заметно меньше. Так, у «Сбера» ставка на потребкредиты составляет сейчас около 9,9%.

Третья ошибка владельцев кредитных карт — выводить наличность на разного рода электронные кошельки с целью дальнейшего их использования для участия в тотализаторах и делать ставки на спорт. Как правило, эти операции тоже не попадают в беспроцентный период и на них тоже начинают начислять проценты. Хорошо, когда ставка единая как на снятие наличных, так и на любые покупки. Другое дело, когда ты пользуешься картой банка с заявленной ставкой на покупки в 23%, думаешь, что совершаешь покупку и делаешь ставку на спорт, а банк оценивает эту ставку как снятие наличных и начинает начислять процент, который существенно выше заявленного и может доходить до 50%.

— Может ли клиент перехитрить банк? Какие лайфхаки есть у продвинутых пользователей?

А.К.: Год от года число клиентов, которые понимают, как работает беспроцентный период, растет. Но в пользовании кредиткой есть и другие тонкости. Так, сегодня «золотое правило» пользователя кредитных карт — брать карту, за которую не нужно платить, если ею не пользуешься. Кроме того, важно знать: некоторые банки отказались от платы за обслуживание карты, но при условии, что клиент должен тратить определенную сумму ежемесячно. Это тоже не лучший вариант. В некоторых банках все еще есть ежемесячная комиссия за смс-информирование, которая сопоставима со стоимостью карты. Для тех, кто рассматривает карту как запасной кошелек в наше неспокойное время, эти варианты неприемлемы. В этом случае надо искать карту, которая не будет из тебя вытягивать деньги каждый месяц.

Второй момент — как это ни парадоксально, правильно подобранная кредитная карта позволяет делать накопления и формировать пассивный доход. Например, вы можете откладывать зарплату на накопительный счет или вклад, оплачивая ежедневные покупки по кредитке, что в конце года принесет вам неплохие проценты со вклада. Или покупать вещи на распродажах и по большим скидкам сразу же по кредитной карте, не дожидаясь прихода зарплаты. Или не копить несколько месяцев на большую покупку, сделать ее по кредитке и начать пользоваться, улучшив свое качество жизни уже сейчас. Длинный беспроцентный период позволяет делать это все, пользуясь деньгами банка бесплатно.

Например, вы можете откладывать зарплату на накопительный счет или вклад, оплачивая ежедневные покупки по кредитке, что в конце года принесет вам неплохие проценты со вклада. Или покупать вещи на распродажах и по большим скидкам сразу же по кредитной карте, не дожидаясь прихода зарплаты. Или не копить несколько месяцев на большую покупку, сделать ее по кредитке и начать пользоваться, улучшив свое качество жизни уже сейчас. Длинный беспроцентный период позволяет делать это все, пользуясь деньгами банка бесплатно.

— Выгодно ли банку, когда клиент переходит с более устаревшей кредитки на обновленные предложения? Реклама обещает, что они более выгодны. Получается, что банк улучшает карты себе в убыток?

А.К.: Ни один банк не будет делать продукт «в убыток». Мы четко рассчитываем экономику каждого предложения. В первую очередь, банку выгодно, когда клиент активно пользуется картой. Когда более «дорогой» продукт лежит у клиента в столе, банку это не приносит выгоды. Иными словами, банку выгоднее заработать чуть меньше на каждом клиенте, который заинтересуется усовершенствованным продуктом, чем не заработать ничего. Поэтому здесь идет речь о ситуации, когда выгода банка — в увеличении активных клиентов, пусть и за счет снижения собственной комиссии в каждом отдельном случае.

Иными словами, банку выгоднее заработать чуть меньше на каждом клиенте, который заинтересуется усовершенствованным продуктом, чем не заработать ничего. Поэтому здесь идет речь о ситуации, когда выгода банка — в увеличении активных клиентов, пусть и за счет снижения собственной комиссии в каждом отдельном случае.

— Сейчас многие стараются иметь в кошельке несколько кредитных карт. Есть ли в этом смысл? Можно ли одновременно иметь две карты «Сбера»?

А.К.: Некоторым кажется, что несколько кредитных карт — это такой лайфхак, который позволяет «обхитрить систему», снимать с одной кредитки и перекладывать на другую. Но, во-первых, у человека в любом случае формируется долг перед банком в самом начале, а во-вторых, так можно обхитрить самого себя: разные даты платежа, разный подход к подсчету беспроцентного периода у банков — все это нужно держать в голове, выше риск что-то забыть, уйти в просрочку или вылететь за пределы беспроцентного периода. В «Сбере» есть условие — одна кредитная карта на одного клиента. Мы считаем, что две и более кредитки усложняют клиентский путь: выше шанс получить негативный опыт, попав в серьезную просрочку.

В «Сбере» есть условие — одна кредитная карта на одного клиента. Мы считаем, что две и более кредитки усложняют клиентский путь: выше шанс получить негативный опыт, попав в серьезную просрочку.

— О каких еще возможностях кредитных карт пока не догадываются клиенты, но над ними уже работают банки?

Д.О.: Высокая конкуренция на этом рынке привела к тому, что пока мы не видим смысла конкурировать, меняя беспроцентный период или процентную ставку. Скорее, банки будут работать над тем, чтобы наполнить свои кредитки максимальным количеством бонусов. В частности, как крупный банк, работающий над созданием своей экосистемы, «Сбер» нацелен максимально интегрировать свою кредитную СберКарту во все сервисы экосистемы и обеспечивать таким образом дополнительные выгоды клиенту в рамках этой экосистемы. С нашей картой можно прийти в любой магазин и купить стиральную машину. А можно купить ту же машинку в «СберМегаМаркете», получить за это бонусы, пониженную ставку по кредитной карте на эту покупку или уложиться в беспроцентный период и, по сути, купить эту машинку в рассрочку, не переплачивая ни рубля.

UPDATE 8-Российскому Сбербанку в Европе грозит закрытие после того, как вкладчики потребуют денег

Авторы Том Симс, Александра Шварц-Гёрлих, Дарья Сито-Сучич 2 * Крупные европейские банки резко падают в начале торгов

* Deutsche Boerse прекращает торги Сбербанка и других компаний (обновления со Словенскими социальными выплатами, подробности о продаже дочерних компаний, глава российского центрального банка)

ФРАНКФУРТ/ВЕНА/САРАЕВО, 28 февраля (Рейтер) — Европейскому подразделению Сбербанка, крупнейшего кредитора России, грозит банкротство, предупредил в понедельник Европейский центральный банк (ЕЦБ) после массового изъятия его депозитов, вызванного негативной реакцией на вторжение России в Украину.

Западные союзники предприняли беспрецедентные шаги по изоляции экономики и финансовой системы России, в том числе наложили санкции на ее центральный банк и исключили некоторых ее кредиторов из системы обмена сообщениями SWIFT, используемой для транзакций на триллионы долларов.

Sberbank Europe и две другие дочерние компании были обречены на банкротство после «значительного оттока депозитов», связанного с «геополитической напряженностью», по данным ЕЦБ. Управление финансового рынка Австрии ввело мораторий на Sberbank Europe, базирующийся в стране.

Кроме того, немецкий оператор фондовой биржи Deutsche Boerse сообщил о немедленном прекращении торгов рядом ценных бумаг российских эмитентов. В список входит Сбербанк.

«Мы спровоцировали набег на такой банк», — сказал Ханс-Петер Бургхоф, профессор Университета Хоэнхайма.

Западные банки и их юристы изо всех сил пытаются оценить влияние волны санкций, которые вынудили центральный банк России более чем удвоить свою основную процентную ставку в понедельник и ввести некоторые меры контроля за капиталом, чтобы попытаться стабилизировать рубль.

Центральный банк России готов поддержать банковский сектор страны в связи с высоким спросом на наличные деньги, заявила его глава Эльвира Набиуллина.

Акции ведущих европейских банков упали, а европейский банковский сектор упал на 5,4%, что больше, чем падение индекса Euro Stoxx на 1,9%.

Потрясения на рынке возникли после того, как в понедельник на белорусской границе начались переговоры о прекращении огня между российскими и украинскими официальными лицами, а через четыре дня после вторжения в Украину Россия столкнулась с углубляющейся экономической изоляцией. Свои действия в Украине Россия называет «спецоперацией».

Европейские банки со значительными операциями в России пострадали больше всего в понедельник. Бумаги австрийского Raiffeisen Bank International упали на 13,8% после того, как компания заявила, что переживает последствия санкций.

«Наш российский дочерний банк имеет очень сильную позицию ликвидности и регистрирует приток средств», — заявил исполнительный директор RBI Йоханн Штробль в заявлении агентству Reuters.

Предупреждение ЕЦБ распространено на дочерние компании Сбербанка в Хорватии и Словении. Сбербанк принадлежит России.

Сбербанк принадлежит России.

Кредитор сообщил в своем заявлении, что в нескольких его дочерних компаниях наблюдался «значительный отток клиентских депозитов в течение очень короткого времени» и что он находился в тесном контакте с регулирующими органами.

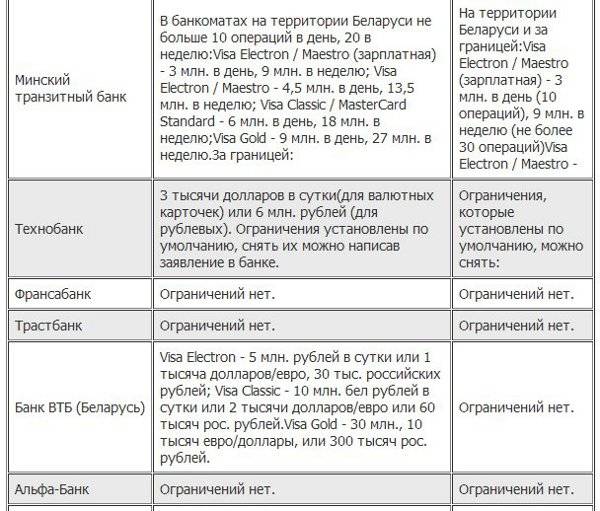

Отделения Сбербанка в Словении были закрыты до среды, а услуги временно ограничены карточными операциями с лимитом снятия 400 евро в день, сообщил в понедельник центральный банк Словении.

Проблема привела к сбоям в выплате государственных пособий через Сбербанк. По данным министерства труда страны, было отклонено около 1000 детских пособий.

Центральный банк Хорватии заявил, что вкладчикам Сбербанка, доля которого на банковском рынке страны составляет около 2%, будет разрешено снимать чуть менее 1000 евро в день.

В ноябре Sberbank Europe заявил, что достиг соглашения о продаже своих дочерних компаний в Хорватии, Словении, Венгрии, Сербии и Боснии и Герцеговине группе, включающей сербский банк AIK и словенский Gorenjska bank.

Сербские регулирующие органы дали свое согласие в понедельник, единственные, кто еще не сделал этого. Гореньска заявила, что в текущей ситуации продолжать приобретение словенской дочерней компании Сбербанка нецелесообразно.

Депозитарные расписки Сбербанка на Лондонской фондовой бирже снизились на 70%.

Отчеты Тома Симса, Александры Шварц-Гёрлих, Лоуренса Уайта, Кирстен Донован, Дарьи Сито-Сукич, Хью Джонса и Фрэнка Зибельта; под редакцией Кармель Кримминс и Фрэнка Джека Дэниэла

Советы_Сельскохозяйственный банк Китая

Покупки

1. Подпишитесь, чтобы подтвердить

При совершении покупки с помощью кредитной карты Kins рекомендуется перед подписанием внимательно проверить номер карты и сумму в квитанции. это.

В целях безопасности вашего аккаунта сотрудники магазина могут проверить ваше удостоверение личности.

2. Сохраняйте квитанцию

После оплаты кредитной картой Kins рекомендуется запросить и сохранить квитанцию до тех пор, пока транзакция не будет правильно зарегистрирована в вашем аккаунте.

3. Порядок возврата товара

Если вы нашли товар, приобретенный с помощью кредитной карты, неудовлетворительным и хотите вернуть его для возврата денег, вам необходимо уведомить продавца о проблеме, а затем также предъявить товар продавцу. как ваша кредитная карта и квитанция. Продавец не вернет вам наличные деньги, но ABC вернет платеж на счет вашей кредитной карты при условии, что продавец согласится повторно принять товар.

Следующие факторы могут привести к сбою вашей транзакции с кредитной картой:

(1) Цена покупки превышает доступный лимит, и в этом случае вы можете использовать карту только после погашения, или вы можете позвонить в нашу горячую линию обслуживания клиентов, чтобы узнать о состоянии карты и сделать запрос на временное увеличение кредитного лимита.

(3) Магнитная полоса на обратной стороне карты размагничена или повреждена, в этом случае обратитесь за заменой карты в наши торговые точки.

Снятие средств

1. Снятие средств включает в себя аванс наличными и снятие избыточной суммы погашения.

(1) Выдача наличных — это тип небольшого кредита наличными, предоставляемого ABC, с лимитом, зависящим от использования вашей кредитной карты, и не более 30% от вашего кредитного лимита. Выдача наличных как внутри страны, так и за границу не имеет льготного периода, и за них взимаются проценты и комиссия.

(3) Способы снятия

A. Банкомат. Вы можете снимать наличные в юанях в банкоматах ABC или других банкоматах с логотипом UnionPay в Китае и снимать наличные в местной валюте в банкоматах с логотипом VISA, MasterCard или UnionPay за границей.

B. Банковский счетчик. В Китае вы можете снять наличные в юанях с помощью кредитной карты и платежного пароля в торговых точках ABC. Находясь за границей, вы можете снимать наличные в местной валюте при наличии действительного удостоверения личности и кредитной карты в определенных кассах банков с логотипом VISA или MasterCard.

(4) Вы можете снимать наличные в банкоматах в Китае не более пяти раз и на общую сумму не более 5000 юаней с одной карты в день.

2. Вывод средств с паролем

Для снятия наличных необходимо ввести правильный платежный пароль. При снятии наличных в наших торговых точках вам также необходимо расписаться в квитанции для подтверждения.

В целях безопасности вашего аккаунта сотрудники наших торговых точек проверят ваше удостоверение личности.

3. Сохраняйте квитанцию

Вам рекомендуется сохранить и сохранить квитанцию о снятии средств.

Советы:

Если вашу карту забрал банкомат или снятая сумма не соответствует введенной вами сумме, отнесите действительное удостоверение личности и квитанцию, распечатанную банкоматом, в банк, которому принадлежит банкомат (как указано на банкомат) или позвоните в нашу службу поддержки клиентов по телефону горячей линии 800-819.-5599 или 021-61195599 для помощи.

Если ваша карта утеряна или украдена в Китае и вам нужно снять наличные, вы можете сначала сообщить об утере, а затем подать заявку на экстренное снятие наличных в наших торговых точках, предъявив действительное удостоверение личности. Вы можете подать заявку на экстренное снятие наличных только один раз и снять не более 2000 юаней. Комиссия за экстренное снятие наличных будет автоматически списана с вашего счета.

Советы по использованию кредитной карты за границей

Безопасность

Во время вашего пребывания за границей рекомендуется хранить кредитную карту и пароль отдельно. Кроме того, вам рекомендуется записать номер вашей карты в другом месте, чтобы упростить отчет об убытках в случае потери или кражи. При использовании вашей карты за границей, особенно в Юго-Восточной Азии, убедитесь, что карта находится в поле вашего зрения, и обращайте особое внимание на кассу, чтобы избежать несанкционированных транзакций на вашем счете.

Кроме того, вам рекомендуется записать номер вашей карты в другом месте, чтобы упростить отчет об убытках в случае потери или кражи. При использовании вашей карты за границей, особенно в Юго-Восточной Азии, убедитесь, что карта находится в поле вашего зрения, и обращайте особое внимание на кассу, чтобы избежать несанкционированных транзакций на вашем счете.

Потребление

Кассиры в некоторых странах или регионах могут попросить вас предъявить действительное удостоверение личности для ваших транзакций. Чтобы обеспечить бесперебойную оплату кредитной картой, возьмите с собой удостоверение личности (например, паспорт) для проверки.

ABC будет взимать комиссию за международные расчеты за ваши платежи за границей в соответствии с соответствующими правилами международной организации.

Сообщение об утере

В случае утери карты за границей вы можете сообщить об утере или краже одним из следующих способов:

Вы можете позвонить на горячую линию службы поддержки клиентов, чтобы сообщить об утере или краже, и плата за сообщение об утере или краже будет автоматически списаны с вашего счета. Поскольку этот метод сообщения об утере или краже генерирует меньшую комиссию, чем следующий метод, и оба метода имеют одинаковый эффект, мы рекомендуем вам выбрать этот метод.

Поскольку этот метод сообщения об утере или краже генерирует меньшую комиссию, чем следующий метод, и оба метода имеют одинаковый эффект, мы рекомендуем вам выбрать этот метод.

Вы также можете позвонить на горячую линию MasterCard или VISA за границей (см. Приложение II) в соответствии с логотипом на вашей карте, чтобы сообщить об утере или краже. Комиссия за сообщение о чрезвычайной потере или краже за границей будет автоматически вычтена из вашего счета.

Экстренная выдача наличных

Если ваша карта повреждена, утеряна или украдена (об утере или краже следует сообщить в первую очередь) во время вашего пребывания за границей и вам нужно снять наличные, вы можете позвонить на горячую линию экстренной помощи за границей, чтобы подать заявку на экстренное снятие наличных . Комиссия за выдачу наличных за границей и сборы за срочное снятие наличных за границей будут автоматически списаны с вашего счета.

Экстренная замена

Если ваша карта повреждена, утеряна или украдена (об утере или краже следует сообщить в первую очередь) во время вашего пребывания за границей и вы хотите подать заявку на замену в местном месте, вы можете позвонить на горячую линию экстренной помощи за границей, чтобы подать заявку на аварийная замена карты.