Сбербанк — кредиты наличными от 3%, взять кредит от Сбербанка на выгодных условиях в 2021 году

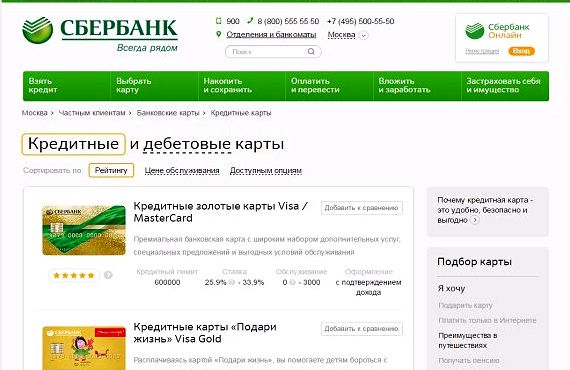

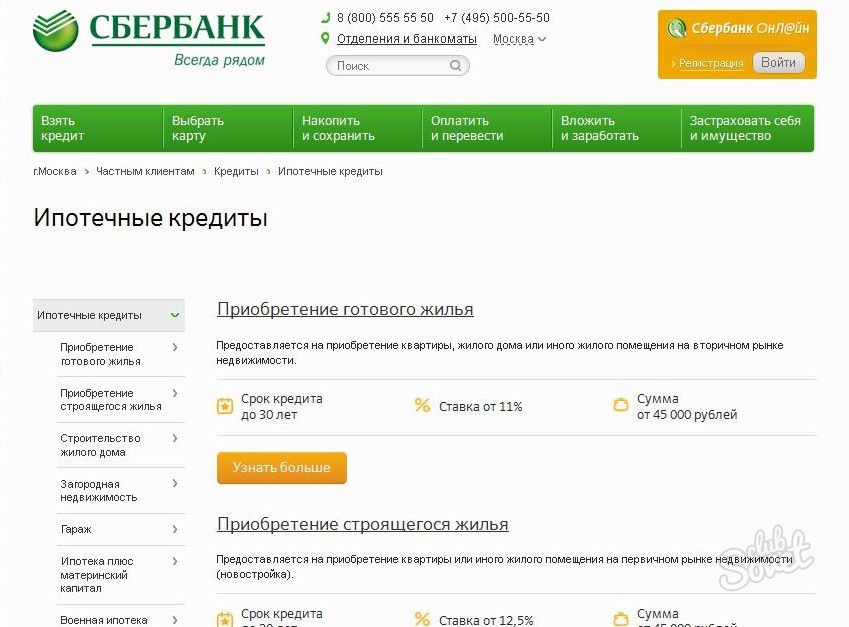

Во вкладке каждой программы Сбербанка России перечислены ее главные параметры:

- процентная ставка;

- минимальная и максимальная сумма доступных средств;

- срок погашения займа.

Чтобы получить более полную информацию, узнать требования банка к клиенту, перечень документов, которые потребуются для оформления договора, нажмите «Подробнее» во вкладке займа. Если вас устроили условия кредита в Сбербанке России, подайте заявку в офисе или онлайн.

Полезный совет. Чтобы не тратить время на визит в отделение банка, вы можете направить запрос через интернет. Процедура займет всего несколько минут. Кроме того, в этом случае вы не потратите силы и время впустую, если ответ будет отрицательным.

В заявке необходимо указать паспортные и контактные данные, размер ежемесячного дохода, нужную сумму заемных средств, а также способ, которым вы планируете взять деньги (наличными, переводом на дебетовую карту или счет).

Дождитесь решения Сбербанка России. Если оно будет положительным, потребуется прийти в офис банка с перечнем необходимых документов, чтобы оформить договор и получить заемные средства.

Часто задаваемые вопросы

Есть ли возрастные ограничения в оформлении кредита Сбербанка России?

Банк, как правило, предоставляет займы гражданам с 21 года до 65-70 лет.

Какие нужны документы для рассмотрения кредитной заявки?

Уточните перечень необходимых бумаг на странице с описанием займа на финансовом портале Выберу.ру.

Как подать онлайн-заявку в Сбербанке России?

Во вкладке заинтересовавшего вас займа нажмите «Подать заявку» и заполните онлайн-анкету на странице официального сайта банка.

Какой срок рассмотрения заявки на кредит?

Перейдите на страницу нужного вам займа, чтобы узнать срок принятия решения.

Какие процентные ставки у Сбербанка России на сегодня?

Минимальная ставка, которую предлагает в текущем году Сбербанк России, составляет 3%.

Отказ в кредите – какие причины?

Причины отказа могут быть различными. Банк имеет право не пояснять клиенту, почему было принято отрицательное решение.

оформить заявку и получить в Минске и Беларуси

ОАО «БПС-Сбербанк» предоставляет возможность оформить заявку на кредит без посещения подразделения Банка и предоставления документов из любой точки мира в формате 24/7/365.

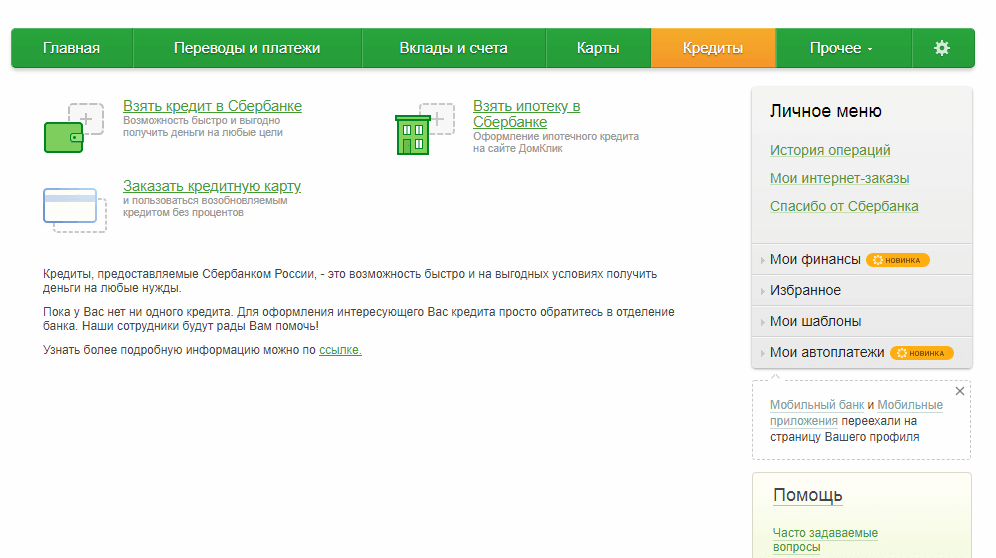

Для клиентов, являющихся пользователями услуг «Сбербанк Онлайн», доступно оформление заявки на кредит в сервисе «Сбербанк Онлайн» (WEB-версии или мобильном приложении).

Преимущества оформления заявки в сервисе «Сбербанк Онлайн»:

- возможность оформления заявки в любое время в любом месте;

- снижена процентная ставка по кредитному продукту;

- не требуется предоставления документов в подразделение Банка;

- заключение договора на предоставление овердрафтного кредита осуществляется в сервисе «Сбербанк Онлайн»;

- документы по заключенному кредиту доступны клиенту для просмотра в Личном кабинете сервиса «Сбербанк Онлайн»;

- возможность получения кредита как на новую, так и на Вашу действующую карту;

- при получении кредита на действующую карту нет необходимости посещать подразделение Банка;

- при получении кредита на новую именную карту или карту без нанесения имени достаточно обратиться в любое подразделение Банка один раз только для получения карточки;

Срок действия решения Банка о предоставлении кредита 30 дней (в случае не обращения в Банк за получением банковской платежной карточки в течение данного времени, подписания документов на получение кредита в сервисе «Сбербанк Онлайн» — заявка аннулируется).

Оператор Центра поддержки клиентов:

- может для Вас заполнить кредитную заявку и направить ее на подтверждение в «Сбербанк Онлайн». Вам достаточно только зайти в сервис «Сбербанк Онлайн» — «Личный кабинет» подтвердить с данные и направить заявку на рассмотрение в Банк;

- может для Вас заполнить кредитную заявку и направить ее на рассмотрение в Банк. После одобрение кредитной заявки Вам необходимо будет обратиться в подразделение Банка с документом, удостоверяющим личность, для подписания документов на кредит.

Кредитные продукты, оформляемые Онлайн:

Инструкция по оформлению заявки на кредит в сервисе «Сбербанк Онлайн»

Потребительский кредит

При оформлении потребительского кредита вы берете на себя дополнительные финансовые обязательства.

Важно быть уверенным в том, что эти обязательства будут исполнены при любых обстоятельствах.

Банк предлагает своим клиентам программу страхования от несчастных случаев и болезней1, которая позволит получить страховую выплату для погашения кредитной задолженности в случае установления Застрахованному 1-ой или 2-ой группы инвалидности или ухода из жизни.

- финансовая поддержка для вас и ваших близких;

- страховое покрытие действует 24 часа в сутки на территории всего мира;

- простые условия подключения: вы можете подписать заявление, в момент оформления анкеты на кредит;

- мгновенная защита — программа начинает действовать сразу после оформления кредита;

- Ваша защита всегда равна сумме полученного кредита. Оставшиеся после погашения задолженности по кредиту средства будут перечислены застрахованному лицу или его наследникам.

- Уход из жизни застрахованного лица (заемщика) в результате несчастного случая или заболевания.

- Утрата застрахованным лицом (заемщиком) трудоспособности и установление ему инвалидности I или II группы в результате несчастного случая или заболевания.

Страховая сумма равна первоначальной сумме кредита.

Стоимость страховой программы — 2 % в год от страховой суммы.

Плата за подключение к страховой программе рассчитывается индивидуально, исходя из сроков, страховой суммы.

Подробную информацию о программе страхования вы можете получить по телефону:

8 800 700-03-49 или в ближайшем отделении Банка.

1Страхование в рамках данной программы осуществляется в партнерстве с АО «СОГАЗ» (лицензия ФСФР С № 1208 77 от 16.08.2011). Участие в программе является добровольным и не служит обязательным условием выдачи потребительского кредита в Банк «ВБРР» (АО). Неучастие заемщика в указанной программе добровольного страхования не является основанием для отказа Банк «ВБРР» (АО) в кредитовании. По собственному желанию и усмотрению заемщик может застраховаться в любых страховых организациях с предоставлением в Банк соответствующих документов.

История о том, как одна тетенька победила Сбербанк – Деньги – Коммерсантъ

Журнал «Коммерсантъ Деньги» №11 от , стр. 7 История о том, как одна тетенька победила Сбербанк

Она взяла в Сбербанке кредит. Ее заставили отдать его в двойном размере. А затем потребовали денег еще и у ее начальника. А затем и у ее сослуживицы… Но она заставила вернуть все обратно. В двойном размере.

Ровно в назначенный час я вошла в отделение Сбербанка неподалеку от своего дома в сопровождении собственного начальника и коллеги из соседнего отдела. В моем портфеле рядом с паспортом лежали справки о наших доходах. Я уже прекрасно знала, что получение кредита на весьма скромную сумму — 3 тысячи долларов — будет сопровождаться соблюдением непонятных нормальному человеку формальностей и, разумеется, бюрократическими допросами.

…А началось все с телефонного звонка моей бывшей однокурсницы Ларки. Неповторимым фальцетом, напоминавшим одновременно алябьевского «Соловья» и сирену «скорой помощи», подруга радостно сообщила о своем внезапном, но удачном замужестве с последовавшей за ним эмиграцией в спальный район Европы — Бельгию.

Хотя, конечно, звонит она не поэтому, а потому, что ищет покупателей дачного домика. В этот момент, признаюсь, во мне всколыхнулись давно замороженные мечты о выходных за городом, послеполуденных снах в гамаке…

Хотя, конечно, звонит она не поэтому, а потому, что ищет покупателей дачного домика. В этот момент, признаюсь, во мне всколыхнулись давно замороженные мечты о выходных за городом, послеполуденных снах в гамаке… Стоила подмосковная идиллия совсем немного — 10 тысяч долларов. Цену определяли спешка и наши дружеские отношения. Воссоединиться с мечтой мешало лишь то, что мне до означенной суммы чуть-чуть не хватало. Муж в качестве кредитора выступить отказался — он стоял на пороге покупки нового автомобиля. Никто из знакомых одолжить мне деньги тоже не спешил, подруга торопила с решением, и тогда… я не придумала ничего лучше, как взять кредит в Сбербанке.

Для начала мне нужно было представить справку о зарплате. Мой месячный доход вполне устроил служащих отдела кредитования. Оставалось найти двух людей, зарплата которых была бы не меньше моей и у которых могло возникнуть желание за меня поручиться.

В итоге, первым поручителем стал мой начальник, вторым — коллега. А теперь мы все вместе предстали перед серьезной девушкой — служащей кредитного отдела.

В итоге, первым поручителем стал мой начальник, вторым — коллега. А теперь мы все вместе предстали перед серьезной девушкой — служащей кредитного отдела. Она приветливо кивнула и на целые полчаса погрузилась в чтение справок о наших доходах. Мы со Сбербанком составили вполне обычный кредитный договор. Мне предоставляли ссуду в размере трех тысяч долларов на шесть лет под 21% годовых. Другими словами, каждый год я должна была выплачивать чуть больше 600 долларов.

В договоре черным по белому было написано, что если я не верну кредит вовремя или забуду выплатить проценты, банк может потребовать все деньги обратно. Однако тут же почему-то отмечалось, что даже если я регулярно не вношу взносы, Сбербанк подаст на меня в суд «по истечении шести месяцев». В случае непредвиденных обстоятельств погасить кредит вместо меня должны будут поручители.

Всей этой внимательно прочитанной мною ахинее я, правда, в тот момент не придала особого значения, поскольку собиралась расплачиваться с банком вовремя.

…Все складывалось более чем хорошо. Я купила дом, муж — новенький Ford Escort. Я расхваливала жизнь в кредит и уже отложила деньги для первого взноса — 600 долларов.

Дней за пять до заветного срока первой выплаты вопреки обыкновению муж почему-то заехал за мной на работу. В таком состоянии я видела своего супруга впервые — волосы всклокочены, лицо покрыто красными пятнами… Вопрос «что случилось?» застрял у меня в горле. Когда я выслушала последние новости, мое лицо приобрело точно такой же розовато-красноватый оттенок. Сергей въехал в Fiat… Да на такой скорости, что наш Ford превратился в «гармошку», а Fiat напоминал подбитый немецкий танк, непригодный к дальнейшей эксплуатации… Нужно было срочно достать несколько тысяч долларов… Естественно, мне пришлось отдать и сумму, отложенную для погашения кредита.

..

.. Лелея мечту об перенесении срока первого взноса, я заехала в Сбербанк и… угадайте, что услышала?

— Ваши проблемы здесь никого не волнуют. Платите или все вопросы мы будем решать строго в судебном порядке.

Учитывая, что по условиям договора Сбербанк мог требовать с меня через суд досрочное погашение кредита, да еще штраф за просрочку выплат, я запаниковала. Вся наша жизнь превратилась в решение одной проблемы — где взять деньги. Мы даже подумывали о том, не продать ли купленный дом… Я успокаивала себя лишь тем, что по закону банк все равно подаст на меня в суд только через шесть месяцев. «А за это время я сумею найти необходимую сумму», — думала я.

Какого же было наше удивление, когда я обнаружила в почтовом ящике повестку в суд. Причем именно в тот момент, когда необходимая сумма наконец-то была … В Сбербанк я все-таки пришла, прихватив с собой помимо денег повестку.

Злостному неплательщику — то есть мне — в подробностях объяснили, что поскольку кредит не погашается, банку ничего не остается, как получить эти деньги через суд.

— А как же установленные договором шесть месяцев, которые еще не прошли? — удивилась я.

— Не кажется ли вам, что мы должны учитывать только те условия, которые написаны в моем договоре? — еще больше удивилась я. — Давайте будем исходить из него.

— Ни из чего мы исходить не будем. Платите деньги вовремя…

Я была обескуражена. Пыталась объяснить, что могу выплатить первый взнос немедленно. А в ближайшее время вообще выплачу весь кредит досрочно. Как ни странно, мои усилия не увенчались успехом. Денег у меня брать не хотели…

«Я могу выплатить кредит полностью хоть сейчас, неужели суд будет не на моей стороне?» — размышляла я и уповала на здравомыслие судей. Однако выслушав выступление представителя Сбербанка и комментарии судьи, я поняла, что надеялась напрасно.

Выступления представителя Сбербанка в обшарпанном зале районного суда состояли по большей части из анализа экономической ситуации в стране и банковской системы в частности.

Из его пламенных речей я наконец-то узнала, что банковский кризис наступил по вине именно таких нерадивых плательщиков, как я… Безусловно, я далека от проблем макроэкономики, но мне всегда казалось, что причины кризисов нужно искать в чем-то другом… Я была настолько обескуражена, что даже не нашлась, что возразить. К тому же судья — приятная женщина предпенсионного возраста с выражением смертельной тоски на лице — только поддакивала и качала головой…

Из его пламенных речей я наконец-то узнала, что банковский кризис наступил по вине именно таких нерадивых плательщиков, как я… Безусловно, я далека от проблем макроэкономики, но мне всегда казалось, что причины кризисов нужно искать в чем-то другом… Я была настолько обескуражена, что даже не нашлась, что возразить. К тому же судья — приятная женщина предпенсионного возраста с выражением смертельной тоски на лице — только поддакивала и качала головой… После весьма непродолжительных дебатов суд решил, что я должна была своевременно погасить все платежи. Но поскольку не сделала этого в положенные сроки, Сбербанк имеет полное право взыскать с меня полностью сумму кредита. Кроме того, я должна была заплатить «штрафные» проценты за четыре месяца — время, прошедшее с момента невыплаты мной первого взноса до судебных слушаний. Но уже из расчета не 21% годовых, а 220%. То есть я должна была выплатить сумму кредита — 3000 долларов и эти самые «штрафные» проценты — 2190.

«С какой стати я должна отдавать им столько денег?» — негодовала я. — А как же «золотое» правило служащих кредитного отдела, которое они не однажды повторили: «Все решается в индивидуальном порядке»?» На то что в Сбербанке отказывались принять причитавшиеся с меня деньги до суда (то есть без штрафов), судьи почему-то не обратили внимания.

Получалось, деньги как таковые Сбербанку в этом случае были не нужны, а вот с процентами… Я долго не могла смириться с мыслью о том, что взяв в кредит какие-то три тысячи долларов, я должна была расстаться с пятью.

Вернув Сбербанку деньги, я поклялась никогда больше не прибегать к помощи государства и… не расшатывать больше его финансовую систему. Тем более что расшатывать ее мне никто больше и не позволит — в главном банке страны мое имя, разумеется, занесли в «черные списки».

Однако через четыре месяца после суда в моем кабинете появился разъяренный начальник. Не дав мне опомниться, он обрушил на меня шквал реплик, явно не относящихся к литературной лексике. Ознакомившись с попавшей в мои руки бумажкой, я чуть не упала в обморок. Это была квитанция, по которой мой начальник (он же поручитель по кредитному договору) выплачивал деньги на сбербанковский счет. С какой радости он должен был отчислять деньги на счет банка, я совершенно не понимала. Однако в тот день из зарплаты начальника высчитали 600 долларов…

Пока я ломала голову над причиной разорительных действий банка, появился второй поручитель. Коллега была менее темпераментна. Она рассказала, что не далее чем вчера к ней домой явился судебный исполнитель и… потребовал начать выплачивать деньги. В противном случае он пригрозил арестом имущества…

Вопрос «почему?» повис в воздухе. Я даже не пыталась понять, почему у начальника вычитали из зарплаты деньги, а квартира коллеги была под угрозой ареста.

А не наоборот… Я решила не терять время на то, чтобы разобраться в логике абсурда.

А не наоборот… Я решила не терять время на то, чтобы разобраться в логике абсурда. Наученная горьким опытом, я обратилась за помощью к адвокату. Я понимала, что общение с операционистками ни к чему хорошему не приведет, а их начальство встретиться со мной отказывалось. «Если Сбербанк предпочитает разбираться со мной через суд, — решила я, — я предоставлю им такое удовольствие». Я и так, встречая в офисе коллег, мечтала только об одном — раствориться в воздухе. Правда, нужно отдать должное их стойкости — коллеги стиснув зубы молчали.

Выслушав мою историю и потратив на выяснение причин несколько дней, мой адвокат объяснил, в чем же все-таки дело. В мою финансовую судьбу, как это часто случается, вкралась досадная ошибочка.

Оказывается, сразу после вынесения разорительного для меня решения, судебные исполнители Чертановского суда (в котором слушалось мое дело) выслали решение по месту жительства моих поручителей. То есть в Семеновский и Лефортовский суды.

К счастью, служащие этих храмов Фемиды не спешили приводить решение в действие. Пока они раскачались, я уже расплатилась со Сбербанком. Однако творцы правосудия об этом не знали. По той причине, что работники Чертановского суда их не предупредили о том, что кредит давно выплачен… Поэтому с моих поручителей начали высчитывать деньги…

К счастью, служащие этих храмов Фемиды не спешили приводить решение в действие. Пока они раскачались, я уже расплатилась со Сбербанком. Однако творцы правосудия об этом не знали. По той причине, что работники Чертановского суда их не предупредили о том, что кредит давно выплачен… Поэтому с моих поручителей начали высчитывать деньги… У меня складывалось впечатление, что Сбербанк собирался получить деньги еще два раза. Того же мнения придерживался и мой адвокат.

— Знаете, столь явное вымогательство не оставляет сомнений в том, что впереди вас ждет еще один суд. Только теперь ответчиком будет Сбербанк, — обрадовал меня он. — Это самый верный способ быстро вернуть деньги и даже заработать на моральном ущербе.

Мы подали исковое заявление. Честно говоря, я думала, что все пройдет так же быстро, как в прошлый раз. Но дело не ограничилось одним судебным заседанием. На первые слушанья представители Сбербанка не явились, ссылаясь на то, что у них не готовы документы и они очень заняты.

Видимо, отсуживали деньги с таких же несчастных. Однако приговор, который вынесли на этот раз, можно было и подождать.

Видимо, отсуживали деньги с таких же несчастных. Однако приговор, который вынесли на этот раз, можно было и подождать. Мне казалось лишним тысячу раз объяснять, что я уже выплатила кредит и разорительные штрафы. А представители Сбербанка за четыре месяца не нашли времени отозвать исполнительные листы и «залезли» в карманы поручителей…

Представитель Сбербанка трусливо перекладывал вину на нерасторопность судебных исполнителей. Он упорно стоял на этой точке зрения, выдумывая новые аргументы. Виновата во всем оказывалась судебная система. Хотя денежки-то ушли на счет Сбербанка…

После бурных дебатов суд признал действия Сбербанка незаконными. В соответствии с нормами гражданского законодательства мне и поручителям выплатили по три тысячи долларов за причиненный моральный ущерб. Я, конечно, рассчитывала на некоторую компенсацию, но в таком размере… Не верилось, что Сбербанк действительно выплатит нам такие деньги. Однако мой адвокат и судебные исполнители проследили за выполнением судебного решения.

Получалось, что взяв в кредит 3000 долларов, я вернула Сбербанку только 2190. Это гораздо меньше суммы кредита, не говоря уже о процентах. Кроме того, коллегам вернули деньги, вычтенные из их зарплаты. Поручители были, мягко говоря, ошарашены.

Получалось, что взяв в кредит 3000 долларов, я вернула Сбербанку только 2190. Это гораздо меньше суммы кредита, не говоря уже о процентах. Кроме того, коллегам вернули деньги, вычтенные из их зарплаты. Поручители были, мягко говоря, ошарашены. Мой начальник теперь то и дело спрашивает, не хочу ли я снова взять кредит… А я, честно говоря, нервно вздрагиваю, заглядывая в почтовый ящик…

Мария КЛИМОВА

Комментарии

Как правильно погасить кредит досрочно – что необходимо знать

Содержание статьи:

Погашение кредита досрочно – возможно ли?

По закону банк не вправе препятствовать клиенту вернуть долг раньше установленного договором срока. При этом заемщик обязан письменно уведомить финансовое учреждение о желании заранее расплатиться по кредиту. Срок подачи заявления зависит от условий каждого банка, в среднем – за один месяц.

Досрочное погашение кредита возможно частично или полностью. Денежные средства сверх установленного ежемесячного платежа уменьшают сумму переплат, но при этом следует учитывать ряд нюансов. Проценты, начисляемые банком, пересчитываются только на остаток выплат по долгу. Поэтому важно предупреждать финансовое учреждение о желании погасить кредит досрочно, чтобы платежи были скорректированы.

Заем состоит из следующих частей: основной долг, проценты по ссуде, пени по просроченным взносам, страховые сборы. Сначала клиент выплачивает сумму за использование кредита и штрафы, если они были начислены. Последним гасится основной долг.

Выгодно ли досрочно выплатить заем?

Если клиент заранее закрывает кредит, банк теряет деньги по процентам. Такие действия не выгодны для финансовых учреждений. А заемщик, наоборот, может сократить срок долгового обязательства, уменьшить кредитную нагрузку и сэкономить на переплатах.

Прежде чем принимать решение о досрочном погашении долга, следует оценить свои финансовые возможности. Обратитесь к специалисту банка, чтобы правильно подобрать оптимальный вариант сотрудничества и избежать нежелательных последствий.

Обратитесь к специалисту банка, чтобы правильно подобрать оптимальный вариант сотрудничества и избежать нежелательных последствий.

Что необходимо знать о раннем погашении долга?

Досрочная выплата кредита заключается во внесении всех денежных средств в рамках одного договора. По действующему законодательству заемщик имеет право закрыть долг уже после первого месяца, если такое условие предусмотрено в соглашении. Привилегия касается только потребительских займов и не распространяется на кредиты для бизнеса.

После внесения платежа клиенту необходимо взять выписку из банка, где указано, что сумма задолженности была возмещена в полном объеме и претензий нет. При возникновении спорных ситуаций этот документ является гарантией погашения кредита. После возврата займа следует проверить, сняты ли обременения на заложенное недвижимое имущество.

Как правильно выплатить кредиты досрочно?

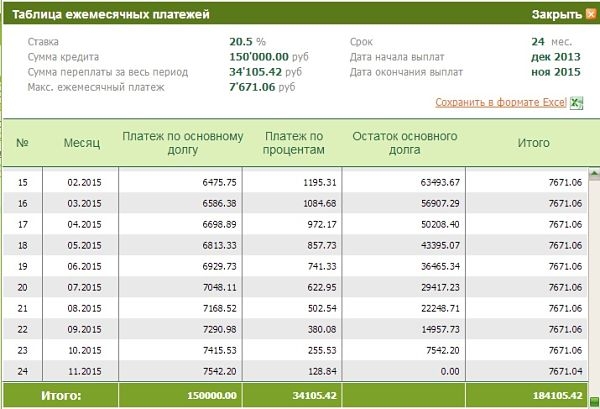

Чем раньше начать погашать долг по обязательству перед банком, тем больше будет экономия. Чтобы узнать, какая сумма денег идет на оплату процентов и основной ссуды, стоит ознакомиться с графиком платежей, который клиент получает на руки вместе с договором, или в мобильном приложении.

Чтобы узнать, какая сумма денег идет на оплату процентов и основной ссуды, стоит ознакомиться с графиком платежей, который клиент получает на руки вместе с договором, или в мобильном приложении.

При закрытии долга раньше установленного срока необходимо выполнить следующие действия:

- Направить в банк уведомление в свободной форме, где указана сумма и срок досрочного погашения. Сделать это можно при личном посещении офиса или удаленно, если кредитное учреждение предоставляет такую возможность.

- Выбрать тип погашения – с уменьшением размера платежа или срока кредитования. При внесении полной суммы долга предварительно уточните его размер у менеджера банка.

- Внести деньги на счет. Рекомендуется досрочно гасить кредит в те числа, которые банк установил для каждого клиента.

- Сотрудник финансового учреждения должен в течение 5 рабочих дней провести перерасчет ссуды. Результаты сообщаются клиенту в SMS-сообщении, по телефону или электронной почте.

Чтобы при закрытии кредита в банке не были начислены штрафы, необходимо тщательно изучить договор сотрудничества. Следует внимательно проверить условия по досрочным выплатам займа, которые устанавливаются каждым финансовым учреждением. Поэтому для того, чтобы правильно провести процедуру и не испортить свою кредитную историю, уточняйте детали сделки заранее. Например, в Локо-Банке при оформлении потребительского займа наличными не начисляются комиссии за досрочное погашение долга, что позволяет сократить переплату.

При полной выплате долга клиент запрашивает выписку в банке, подтверждающую, что заем погашен и отсутствуют претензии. Также требуется написать заявление о закрытии счета. Для завершения договора со страховой компанией потребуется справка о выплате долга перед банком и отказ от продления услуг.

Если вы решили досрочно полностью или частично погасить кредит — рассчитайте выгоду, воспользовавшись специальным калькулятором. При возникновении вопросов обращайтесь к специалистам обслуживающего банка. Взвешенный и обдуманный подход поможет сэкономить время и сократить переплаты.

Взвешенный и обдуманный подход поможет сэкономить время и сократить переплаты.

Кредит в Беларуси

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №113, ЦБУ № 106, 122.

В связи с закрытием филиала № 113 ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 113, ЦБУ № 106, 122 перед номером кредитного договора необходимо ввести цифры «113».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 113ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №802, ЦБУ № 107, 108, 111, 117.

В связи с закрытием филиала № 802 ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 802, ЦБУ № 107, 108, 111, 117 перед номером кредитного договора необходимо ввести цифры «127».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 127ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №121, ЦБУ № 112, 119, 124.

В связи с закрытием филиала № 121 ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 121, ЦБУ № 112, 119, 124 перед номером кредитного договора необходимо ввести цифры «121».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 121ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №100, ЦБУ № 109, 115, 120.

В связи с закрытием филиала № 100 – Брестское областное управление ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 100, ЦБУ № 109, 115, 120 перед номером кредитного договора необходимо ввести цифры «100».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 100ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №317, ЦБУ № 310, 311, 313, 318, 320.

В связи с закрытием филиала № 317 ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 317, ЦБУ № 310, 311, 313, 318, 320 перед номером кредитного договора необходимо ввести цифры «317».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 317ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №312, ЦБУ № 314, 319, 322, 324.

В связи с закрытием филиала № 312 ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 312, ЦБУ № 314, 319, 322, 324, перед номером кредитного договора необходимо ввести цифры «312».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 312ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №302, ЦБУ № 307, 308.

В связи с закрытием филиала № 302 ОАО «АСБ Беларусбанк» в г.Гомеле информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 302, ЦБУ № 307, 308 перед номером кредитного договора необходимо ввести цифры «302».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 302ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №300 — Гомельское областное управление, ЦБУ № 306, 309, 315, 316, 323, 326, 327.

В связи с закрытием филиала № 300 — Гомельское областное управление ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 300, ЦБУ № 306, 309, 315, 316, 323, 326, 327 перед номером кредитного договора необходимо ввести цифры «300».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 300ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №216, ЦБУ № 205, 206, 208, 209, 211, 213, 214, 217, 221, 224, 230.

В связи с закрытием филиала № 216 ОАО «АСБ Беларусбанк» в г.Полоцке информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 216, ЦБУ № 205, 206, 208, 209, 211, 213, 214, 217, 221, 224, 230, перед номером кредитного договора необходимо ввести цифры «216».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 216ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №215, ЦБУ № 203, 210, 219, 222.

В связи с закрытием филиала № 215 ОАО «АСБ Беларусбанк» в г.Орша информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 215, ЦБУ № 203, 210, 219, 222, перед номером кредитного договора необходимо ввести цифры «215».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 215ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №200, ЦБУ № 207, 212, 218, 225.

В связи с закрытием филиала № 200 – Витебское областное управление ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 200, ЦБУ № 207, 212, 218, 225, перед номером кредитного договора необходимо ввести цифры «200».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 200ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

Уважаемые клиенты!

При оплате плательщиком кредита в отделениях банка необходимо предоставлять сведения о номере кредитного договора и фамилии, собственного имени, отчества (если таковое имеется) кредитополучателя.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №402, ЦБУ № 408, 419, 422.

В связи с закрытием филиала № 402 в г.Волковыске ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 402, ЦБУ № 408, 419, 422, перед номером кредитного договора необходимо ввести цифры «402».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 402ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №413, ЦБУ № 403, 407, 411, 416, 417, 418, 423.

В связи с закрытием филиала № 413 в г.Лида ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 413, ЦБУ № 403, 407, 411, 416, 417, 418, 423, перед номером кредитного договора необходимо ввести цифры «413».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения №413ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №400, ЦБУ № 401, 410, 415, 421, 424.

В связи с закрытием филиала № 400 – Гродненское областное управление ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 400, ЦБУ № 401, 410, 415, 421, 424, перед номером кредитного договора необходимо ввести цифры «400».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения №400ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №703, ЦБУ № 707, 709, 722.

В связи с закрытием филиала № 703 в г.Бобруйске ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 703, ЦБУ № 707, 709, 722, перед номером кредитного договора необходимо ввести цифры «703».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 703ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 714, ЦБУ №№ 708, 710, 712, 713, 721, 724, 727.

В связи с закрытием филиала № 714 в г. Кричеве ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 714, ЦБУ №№ 708, 710, 712, 713, 721, 724, 727, необходимо перед номером своего кредитного договора ввести цифры «714».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 714ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 700, ЦБУ №№ 701, 706, 711, 715, 723, 725,726, 728.

В связи с закрытием филиала № 700 — Могилевское областное управление ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 700, ЦБУ №№ 701, 706, 711, 715, 723, 725,726, 728, необходимо перед номером своего кредитного договора ввести цифры «700».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 700ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 633, а также в ЦБУ №№ 607, 609, 613, 615, 620, 623.

В связи с закрытием филиала № 633 ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 633, а также в ЦБУ №№ 607, 609, 613, 615, 620, 623, необходимо перед номером своего кредитного договора ввести цифры «633».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 633ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 612, а также в ЦБУ №№ 602, 610, 616, 621.

В связи с закрытием филиала № 612 ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 612, необходимо перед номером своего кредитного договора ввести цифры «612».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 612ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 601, а также в ЦБУ №№ 619, 632.

В связи с закрытием филиала № 601 и проведением технических работ по модернизации программного обеспечения, ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов физических лиц, полученных в филиале № 601, необходимо перед номером своего кредитного договора ввести цифры «601».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 601ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 500 — Минского управления, а также в ЦБУ №№ 605, 606, 611, 624, 625, 626, 627

В связи с закрытием филиала № 500 — Минского управления, созданием на его базе Минского областного управления №500 и проведением технических работ по модернизации программного обеспечения, ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов физических лиц, полученных в филиале № 500, а также в ЦБУ №№ 605, 606, 611, 624, 625, 626, 627 необходимо перед номером своего кредитного договора ввести цифры «500».

Например: до изменения номера кредитного договора № 2425000000001, после изменения № 5002425000000001.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 514

В связи с закрытием филиала № 514 г.Минска, созданием на его базе ЦБУ № 514 г.Минска и проведением технических работ по модернизации программного обеспечения, ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов физических лиц, полученных в филиале № 514, необходимо перед номером своего кредитного договора ввести цифры «514».

Например: до изменения номера кредитного договора № 2425000000001, после изменения № 5142425000000001.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 614

В связи с закрытием филиала № 614 и проведением технических работ по модернизации программного обеспечения, ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов физических лиц, полученных в филиале № 614, необходимо перед номером своего кредитного договора ввести цифры «614».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 614ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

Как снять деньги с просроченной карты Сбербанка

Без пластиковых карт сложно представить современный сервис в магазинах. Люди получают зарплату на карты, платят им и хранят на них деньги. С помощью карты вы можете конвертировать валюту и переводить средства на счет другого лица. Если срок действия пластиковой карты истек, считается, что снять деньги с нее невозможно. Однако это не так.

Обычно срок действия пластиковых банковских карт Сбербанка России не превышает 3 лет.В целях защиты сбережений и безопасности банковских операций банки не разрешают расплачиваться пластиковыми картами с истекшим сроком действия, так же как не разрешают им снимать ни копейки. Банкомат просто не примет такую карту и не выдаст запрошенную сумму.

Владельцы кредитных карт стараются следить за истечением срока «пластика» и в месяц его завершения обращаются в финансовое учреждение для своевременной замены карты. Если у вас осталась просроченная карта Сбербанка, не стоит отчаиваться.Достаточно обратиться с паспортом в отделение банка, выдавшего вам кредитную карту, и запросить новую карту взамен старой сроком на 3 года или заполнить заявление на закрытие банковского счета, привязанного к пластиковой карте, с остатком денежных средств со счета.

Дело в том, что истекает только сама карта, а финансовые сбережения остаются в банке на лицевом счете физического лица. И они будут откладываться на этот счет по требованию самого человека или его наследника.

Пошаговая инструкция как снять деньги с карты Сбербанка и закрыть счет

- Обратитесь в отделение банка по месту выдачи карты.

- Заполните форму в специальной форме банка, чтобы получить деньги с карты и закрыть счет.

- При необходимости запросите выписку из банка, чтобы получить информацию о суммах, взимаемых за годовое или ежемесячное обслуживание, или информацию по SMS.

- Предъявите паспорт и отдайте пластиковую карту с истекшим сроком годности.

- Сотрудник Сбербанка отправит вас в кассу для получения остатка на счете.

Как снять деньги с карты, если банк ее перевыпускает

Сбербанк перевыпустит зарегистрированную банковскую карту, если клиент не обратился в банк с паспортом и заявлением о закрытии лицевого счета за 2 месяца до истечения срока его действия. Таким образом, в случае расширения банковских услуг вам не придется самостоятельно заказывать перевыпуск карты и снова возвращаться в отделение.Все произойдет автоматически.

- Для получения перевыпущенной карты с 1 по 28-31 число месяца истечения срока действия (на карте указаны только месяц и год истечения срока действия, например, «10/2019» или «8/2020») вы нужно идти в отделение Сбербанка с паспортом и старой картой.

- Если у вас новая карта, она будет привязана к действующему лицевому счету, вам сообщат новый пароль или вы привяжете старые (если хотите). Вы также можете активировать или отказаться от дополнительных услуг, таких как Мобильный банк или Копилка.И самое главное — убедитесь, что сотрудник банка, когда вы ножницами разрезаете старую карту.

- Если у клиента нет возможности оформить новую карту в отделении, в котором заключен договор со Сбербанком, ему предоставляется возможность запросить перевод переоформленной кредитной карты по месту жительства клиента в ближайшее отделение Сбербанка (в региональное отделение, куда он обратился за услугой).

- После получения новой карты клиент может снять с нее всю необходимую сумму денег в кассе отделения или в банкомате.

Важно! Денежные переводы и платежи могут по-прежнему поступать на просроченную карту Сбербанка (например, с места работы), а также проценты на остаток на счете, если вы не обращались в банк с просьбой закрыть счет. Поэтому перед тем, как выбросить карту, следует при личном обращении в отделение удостовериться: есть ли средства на счете, и только потом отказываться от обслуживания. Если на карте отрицательный счет (непогашенная ссуда или задолженность по счету-фактуре за автоматически удерживаемую оплату за банковские услуги), то длительное невозвращение долга может привести к взысканию банком недостающей суммы с должника через суд. .

расчетных токенов Сбербанка для расширения возможностей «магии DeFi» в корпоративном блокчейне — Ledger Insights

Крупнейший банк России, Сбер, имеет огромные планы в отношении блокчейна и своего расчетного токена, часто называемого Sbercoin. Токенизированные банковские деньги лежат в основе плана по созданию открытой экосистемы блокчейнов, в которой разработчики могут создавать новые продукты и бизнес-модели, все рассчитанные на цифровые бумажные деньги. Несмотря на большие амбиции, остается вопрос, одобрит ли центральный банк.

«Мы могли бы стать самыми первыми в мире (запустившими) открытую платформу, на которой вы можете развертывать и выполнять смарт-контракты, которые будут производить расчеты в (токенизированной) фиатной валюте. И за этой платформой стоит не финтех-стартап, а крупнейший банк в стране », — сказал Олег Абдрашитов, глава Blockchain Lab Сбербанка. Лаборатория — одна из нескольких, в том числе для искусственного интеллекта, робототехники и дополненной реальности, которые трансформируют контролируемый государством банк в технологическую компанию.

Абдрашитов выступил против лейбла Sbercoin и подчеркнул, что это не стейблкоин.«Монеты, которые вы видите на платформе, не добываются. Они не совсем чеканились, — сказал Абдрашитов. «Это просто еще одно представление о деньгах, которые наши клиенты хранят в банке».

В планыСбербанка входит использование токенизированных денег для расчетов по транзакциям на платформе цифровых активов Сбербанка, которая скоро будет запущена. Хотя это может быть привлекательным вариантом использования, есть два других важных варианта. Один из них — это написание приложений для смарт-контрактов на основе денег, таких как условные платежи и решения по торговому финансированию.Поскольку платформа Sber является курируемой и открытой для разработчиков, эти решения будут создаваться не только банком, но и его клиентами. Другой вариант использования — отслеживание денег, чтобы убедиться, что ссуды и инвестиции используются по назначению.

Цифровые активы

В прошлом году Россия приняла новый закон о цифровых активах, который открыл огромные возможности для банков, разрешив выпуск регулируемых цифровых финансовых активов (DFA). Операторы платформ цифровых активов должны быть российскими организациями, уполномоченными Центральным банком.Определение DFA является широким, что означает, что компании могут выпускать токены для акций, товаров, облигаций, коммерческих бумаг и т. Д., Включая их использование в смарт-контрактах. Хотя закон вступил в силу в начале года, Сбер в настоящее время завершает процесс утверждения своей платформы DFA.

Тем временем, используя ту же технологию, в прошлом году Сбербанк запустил программную платформу сертификатов возобновляемой энергии (REC), которую он рассматривает как служебный токен, а не как финансовый актив.Банк начинает активно строить рынок для торговли сертификатами между корпорациями, производителями и физическими лицами.

Смарт-контракты и решения, подобные DeFi

Помимо заключения сделок с цифровыми активами, второй вариант использования — это возможность использования токенизированных денег в смарт-контрактах. Это как раз тот проект, который поразил воображение Абдрашитова. «Платформа будет открыта для разработчиков, где они смогут развертывать смарт-контракты, новые продукты и творить чудеса, аналогичные тому, что у вас есть сейчас с децентрализованными финансами (DeFi)», — сказал Абдрашитов.

Клиенты или финтех-компании могут разрабатывать новые финансовые продукты на основе смарт-контрактов. Учитывая важность сырьевых товаров в России, некоторые приложения, вероятно, будут связаны с цепочкой поставок и торговым финансированием. Сюда могут входить условные платежи, и Абдрашитов описал потенциал продвинутых аккредитивов, которые включают десятки сигналов.

Для поддержки множества приложений Sber запускает хостинговое решение «Блокчейн как услуга» в своем SberCloud.

Денежные средства

Возможно, отслеживаемые деньги помогли бы предотвратить недавний крах финансовой фирмы Greensill, занимающейся поставками, что привело к убыткам для инвесторов Credit Suisse и SoftBank.Финансирование цепочки поставок обычно не требует больших затрат, поскольку оно подкрепляется счетами, которые оплачивают крупные компании. В случае Greensill финансирование использовалось для некоторых потенциальных, а не фактических продаж, хотя, как утверждается, оно было раскрыто инвесторам. Благодаря блокчейну, куда уходят деньги, легче отслеживать, и это третья область применения, которой занимается Сбербанк.

«Представьте себе миллион рублей, который может быть представлен уникальными токенами, и вы можете увидеть, как каждый отдельный рубль перемещается от одного поставщика к другому поставщику, к субподрядчику и так далее.Вы можете увидеть все дерево выплат. Это также важное приложение на платформе », — сказал Абдрашитов.

Например, если кредит предоставляется на медицинское оборудование, кредитор может гарантировать, что деньги идут туда. Для крупного инвестиционного проекта инвестор может видеть, как расходуются деньги, также как и на государственные субсидии.

Но мы заметили, что это снизит, но не предотвратит неправильное использование средств или откровенное мошенничество. Без блокчейна кто-то может потратить деньги на что-то другое и неверно сообщить об этом.С блокчейном этому человеку придется заманить других людей, чтобы они занесли ложную информацию в блокчейн.

Если посмотреть на картину в целом, то хотя Сбербанк продвигается вперед со своими планами по токенизированным деньгам, ему все еще нужно получить зеленый свет от Банка России.

Разрешит ли ЦБ Сберу токенизировать деньги?

В прошлом году, как и несколько других стран, Банк России опубликовал документ о цифровой валюте центрального банка (CBDC). Но в отличие от многих других, мы считаем, что отчет центрального банка, похоже, гораздо меньше обеспокоен тем, как CBDC может повлиять на коммерческие банки.Фактически заявлено, что в случае сокращения депозитов коммерческих банков центральный банк может заполнить этот пробел.

Но что более важно, это подразумевает, что CBDC должна быть единственной законной цифровой валютой. Планы Центрального банка вызвали серьезные споры в банковском сообществе России.

«Наши идеи лишь дополняют то, что предлагают Банк России и другие центральные банки», — сказал Абдрашитов. «Если вы хотите токенизировать только одну часть денег, требование к центральному банку, имеет смысл делать это только для денег в коммерческих банках.«Самым большим преимуществом он видит конкуренцию, особенно в тех приложениях, которые она позволяет.

Большие преимущества России

Если предположить на мгновение, что Сбер получит добро центрального банка, почему Россия должна двигаться быстрее, чем другие части мира? Во-первых, есть четкое регулирование цифровых финансовых активов. Но есть еще и техническая причина.

В большинстве стран для того, чтобы заставить компании использовать закрытые ключи и т.п., нужно прыгать через обруч.В России все компании получают закрытые ключи и сертификаты от государства. Они используют их для регистрации налоговых деклараций. Но что еще более важно, ключи используются для подписания юридически обязывающих контрактов. Таким образом, уже существует критически важная часть инфраструктуры, которую можно повторно использовать для смарт-контрактов.

О третьем преимуществе «Сбер» не заявляет, но в России один из самых обширных в мире резервов первоклассных специалистов в области разработки. Вопрос в том, хочет ли этот талант работать над DeFi или сочтет его достаточно привлекательным для работы над корпоративным блокчейном Hyperledger Fabric.Позже в этом году Sber планирует провести хакатон, чтобы помочь построить экосистему.

Есть одно большое отличие от DeFi. Хотя многие потоки криптовалюты соответствуют требованиям, сами процессы DeFi — нет. Как банк, все участники платформы Sber должны будут пройти проверку на соответствие требованиям «Знай своего клиента» (KYC), а смарт-контракты и приложения, развернутые на платформе, пройдут строгую проверку. И банки не просто соблюдают правила, они известны своей безупречной безопасностью.

Отвечая на вопрос о самых больших проблемах при создании платформы, Абдрашитов сказал, что «обеспечение высочайшего уровня безопасности и соответствия требованиям и в то же время удобство для пользователя — это непростая задача».

Что такое классическая виза Сбербанка. Как использовать классическую кредитную карту Сбербанка Visa Classic? Что позволяет сделать онлайн-банкинг

Maincard map Standard — это кредитная карта с оптимальным набором банковских услуг и привлекательной стоимостью обслуживания.Это удобная возможность делать покупки по всему миру, где принимают банковские карты.

Общие

- Кредитный лимит: до 300 000 руб.

- Процентная ставка от 27,9% * до 36%

- Льготный период до 50 дней

- Стоимость услуги 750 руб. В год

- Срок действия карты — 3 года

* Если у вас есть персональная кредитная карта на особых условиях с утвержденным лимитом.

Дополнительные опции

Карта защищена эл.Дополнительные карты недоступны. На случай утери карты за границей работает аварийно-кассовая служба. «Автопокрытие» для оплаты сотовых, ЖКХ и других услуг. Действует программа «Спасибо от Сбербанка».

Требования к клиенту

- гражданство России;

- возраст от 21 до 65 лет включительно;

- постоянная регистрация на территории РФ;

- общий стаж работы не менее 1 года за последние 5 лет и стаж работы на текущем месте работы не менее 6 месяцев.

Вы можете оформить карту на льготных условиях при наличии предложения, если:

- получать зарплату или пенсию на карту Сбербанка;

- использовать дебетовую карту Сбербанка;

- имеют вклады в Сбербанке;

- выдала потребительский кредит.

Преимущества и недостатки кредитной карты

- Без скрытых комиссий

- Специальная услуга «Мобильный банк», г.

- Возможность получить персональное предложение на выгодных условиях

- Карту можно оформить в отделении Сбербанка или оформить в интернете. Если предложение для вас готово, вы сразу увидите утвержденный кредитный лимит и льготные условия. Карта будет доставлена в выбранный вами отсек. Выпуск и регистрация кредитной карты по существующему предложению занимает 15 минут.

Минус: Перевод между вашими счетами: с дебетовой карты на кредитный счет в системе можно перейти в течение суток. Не очень удобное решение.

Отзывы

У меня есть кредитная карта Visa Classic Сбербанк, пользуюсь уже больше года, пока отзывы только положительные.Оформлял карту в ближайшем отделении банка, предоставил только паспорт, так как являюсь держателем зарплатной карты Сбербанка, другие документы не понадобились. Подарил карту в тот же день. Оплачивать покупки удобно, плюс есть льготный период, ежемесячно приходит СМС с суммой, которую нужно заплатить, это максимально удобно!

Мои родители владельцы Classic Card Владельцы не одного года, а дебетовые и кредитные, и, конечно же, они были выданы в Сбербанке, так как он самый надежный.В эксплуатации карты нет проблем и сложностей, а также каких-либо рисков, защита на высшем уровне. Имею молодежную карту с годовым обслуживанием 150 руб. В год. Первая услуга была бесплатной. Карту в основном использую для оплаты в интернет-магазинах.

Банковские карты давно стали удобным финансовым инструментом. Пластиковый футляр Нет необходимости носить с собой наличные, достаточно получить карту и оплатить любую покупку. Сегодня этот вариант расчета доступен в каждом магазине. В связи с этим возникает вопрос с выбором подходящего товара.Решающим критерием в этом случае становится стоимость, в которую финансовый инструмент будет стоить владельцу. В статье мы обсудим стоимость обслуживания платежной карты Сбербанка и условия, на которых она предоставляется.

В зависимости от депозитария к платежной системе можно разделить карты на два основных типа: Visa и Master Card. Сейчас в оборот активно вводится третья, отечественная платежная система Мир. Стоит отметить, что данный фактор не влияет на стоимость предоставления финансовых услуг.

В связи с этим проанализируем особенности оказания услуг по платежному пластику по следующим направлениям:

- кредитная карта;

- дебетовый пластик;

- зарплатный продукт.

Кроме того, кредиты делятся на типы в соответствии с уровнем приоритета, доступными лимитами и возможностями. Это карты: Standard, Classic, Gold, Platinum. Чем выше статус товара, тем дороже он обходится держателю. Популярный сегодня пластик — Visa Classic и MasterCard Standard.Расскажите о них подробнее.

Сколько стоит обслуживание карты Сбербанка Visa Classic

Подумайте, какие ставки Сбербанк выставляет на банковские платежные инструменты, предназначенные для физических лиц, и сколько денег будет взимать банк за их обслуживание. Самостоятельно просмотреть все тарифы и условия клиента может на официальном сайте финансовой организации http://www.sberbank.ru/ru/person/bank_cards/tarif.

Кредитный продукт

Годовое обслуживание пластиковой карты Сбербанк Visa Classic В случае, если она используется для кредитного продукта, не предоставляется.И первый, и последующие годы использования карты обойдутся держателю без комиссии.

Прочие расходы:

- реалкат пластик — 150 шт .;

- комиссия за снятие наличных через собственный банкомат — 3% от суммы, через сторонний терминал — 4%, в обоих случаях не менее 390 рублей;

- запрос баланса и снятие через внешний банкомат — 15 руб.

Обслуживание пластика входит в стоимость кредита, поэтому клиенту не нужно будет отдельно оплачивать этот расходный материал.

Дебетовая карта

За обслуживание дебетовых карт Visa Сбербанк снимает в год от 450 до 750 р. За основной пластик и от 300 до 450 р. За доп. То есть первый год обслуживания карт Сбербанка Mastercard Standard и Visa Classic обойдется держателю в 750 рублей, а каждый последующий — в 450. Аналогично рассчитывается и на дополнительный продукт.

Что еще придется платить:

- перевыпуск бесплатно, но если клиент потеряет пластик, пин-код или заменит личные данные, придется отдать 150 р.;

- выдача наличных в пределах лимита в родном банкомате осуществляется бесплатно, сверх нормы в 0,5% от запрашиваемой суммы;

- для снятия денег в стороннем терминале придется отдать 1% от суммы, но не менее 150 руб.

Карта используется для хранения личных средств Держатель, следовательно, за использование карты в рамках тарифа TP-204 взимается комиссия.

Зарплата

Другой вид банковского продукта, Опишем, по какой цене владельцу будет стоить обслуживание в Сбербанке зарплатной пластиковой карты.Такие платежные инструменты выдаются в рамках зарплатного проекта. Если пользователь хочет, чтобы его организация перечисляла доход на свою карту и писала соответствующую выписку, пластик не будет считаться зарплатой. За стоимостью финансовых услуг нужно следить за тарифами на обслуживание мостика плана долга.

Комиссия за обслуживание банковская карта Зарплатный проект выполняется по тарифу ТП-403. В этом случае первый год использования основного платежного инструмента будет стоить от 0 до 750 рублей, каждый следующий — 450 р.Часто расходы на сервисное обслуживание Visa Classic берет на себя компания-работодатель, а затем работник пользуется пластиком бесплатно.

Дополнительные расходы такие же, как и по дебетовой карте.

Сравнительная таблица тарифов на обслуживание платежных карт Сбербанка

Для большей наглядности предлагаем проанализировать сравнительную таблицу по тарифам банка сберегательных и кредитных продуктов.

| Кредит | Дебет | Заработная плата | |

|---|---|---|---|

| Стоимость финансовых услуг на 1 год. | Без комиссии | 750 р. | От 0 до 750 руб. |

| Услуги на следующий год. | Без комиссии | 450 р. | 450 р. |

| Процент снятия в родном банкомате. | 3% | Без комиссии (0,5% сверх лимита) | |

| Денежные средства третьему партнеру. | 4% | 1% от суммы (от 150 руб.) | 1% от суммы (от 150 руб.) |

| Переиздание. | 150 стр. | Бесплатно (при убытке 150 руб.) | Без комиссии |

Пластиковые карты, помимо карт, предназначенных для кредитных продуктов, предусматривают оплату использования банковских услуг, таких как безналичный расчет, онлайн-платежи, снятие наличных и многое другое, необходимое для комфортного владения платежным инструментом. MasterCard Standard и Visa Classic Наиболее распространены карты благодаря тому, что они имеют оптимальное сочетание стоимости услуг и их количества.

Кроме того, они участвуют в бонусной программе «Спасибо», по условиям которой баллы начисляются держателю, последний может и дальше тратить на скидки при покупках в магазинах-партнерах. Также доступно бесплатное использование мобильного приложения и интернет-банкинга. Все в совокупности делает финансовый инструмент этого типа лучшим выбором для повседневных расходов.

Сегодня кредитные карты пользуются большим спросом у огромного количества людей. Различные кредитные программы от банковских учреждений представлены многими.Одна из популярных стандартных кредитных карт — это Visa Sberbank Classic. Хотя Сбербанк предлагает широкий выбор кредитных карт, в этом обзоре рассмотрим условия использования популярной классической визы.

Сбербанк предоставляет оптимальные условия для использования кредитной карты Visa classic. Выдается на 3 года. Если оформить кредитную карту до конца 2017 года, первый год ее обслуживания будет бесплатным, следующие два — по стандартным тарифам Сбербанка 750 рублей в год.Счет Visa Classic будет исключительно рублевым. Кредитный лимит до 600 тыс. Руб. Процентная ставка по кредиту от 23,9% (минимум доступен только для клиентов специального предложения, описанного ниже) до 27,9%.

В Сбербанке Условия кредитной карты Классическая кредитная карта устанавливают льготный период в 50 дней, что является огромным плюсом. За использование кредитных денег в период отсрочки погашения проценты не начисляются, если вовремя вернуть ссуду, можно хорошо сэкономить.

Специальное предложение Сбербанка для клиентов

Получить спецпредложение по кредитной карте Visa Classic от Сбербанка можно:

- держатели зарплатных или пенсионных карт;

- пользователей дебетовых карт;

- владельцев вкладов;

- заемщиков потребительских кредитов.

Предложение Сбербанка по оформлению кредитной карты Visa Classic улучшает условия использования. Таким образом, процентная ставка по кредиту составит 23,9%, лимит кредита устанавливается для каждого клиента индивидуально, а стоимость годового обслуживания классической визы будет объявлена со скидкой по истечении бесплатного года.

Кредитной картой Visa Classic выгодно расплачиваться в ресторанах и кафе, Сбербанк возвращает 10% списанной суммы обратно на кредитную карту.

Как оформить кредитную карту Visa Classic

Условия оформления данного вида пластика гласят, что Кредитную карту Classic в Сбербанке может получить гражданин РФ от 21 года до 65 лет, предоставив только паспорт. При этом у вас должна быть постоянная регистрация.

По условиям использования Visa Classic подтверждать свой доход путем справки не требуется, необязательно подавать его в Сбербанк по собственному желанию для увеличения доступного кредитного лимита на карте Classic Visa.

Заказать кредитную карту можно через интернет на официальном сайте Сбербанка или напрямую отдельно. Кредитную карту Visa Classic ждать не приходится, она оформляется в Сбербанке на один день.

Как пользоваться банковской картой выгодно

Во избежание лишних затрат кредитную карту Visa Classic лучше оплачивать безналичным способом без процентов. Она может оплачивать товары в интернет-магазине, оплачивать коммунальные услуги, пополнять счет мобильного телефона, расплачиваться в ресторанах, супермаркетах и т. Д.При безналичном списании денег Никаких дополнительных комиссий не взимается, а некоторые случаи также возвращаются, если вы оплачиваете услугу или приобретаете кредитную карту Visa Classic в компаниях-партнерах Сбербанка.

Условия такие, что при обналичивании карты через терминал или банкомат самообслуживания Сбербанк взимает комиссию в размере 3% от суммы, а при помощи сторонних организаций — даже больше.

Visa — это международная платежная система, поэтому данная кредитная карта оснащена чипом, ее можно оплатить практически в любом уголке мира.Обналичить карту за границей в дочерних компаниях можно с такой же комиссией, как и в России.

Заключение

При активном использовании и добросовестном своевременном возврате денег Сбербанк, без ведома клиента, увеличивает лимит по кредитной карте Visa Classic. Необязательно использовать всю сумму, можно взять деньги в необходимой сумме. Вы можете использовать кредитные средства неограниченное количество раз. На тех же условиях, что и кредитная карта классической визы, в Сбербанке можно оформить кредитную карту, привязанную к международной платежной системе MasterCard.

Классическая карта Visa особенно популярна у клиентов Сбербанка. Он полностью удовлетворяет потребности большинства граждан, поскольку сочетает в себе демократичную стоимость обслуживания с набором всех необходимых функций — подходит как для онлайн-платежей, так и для расчетов в обычных супермаркетах.

Также карта Сбербанка Visa Classic поддерживает все основные бонусные программы. Это финансовое учреждение имеет статус международного — ее можно использовать за границей.

Стоимость и условия использования

Лояльные тарифы на обслуживание — главное преимущество данного вида пластика.Срок действия персональной классической визы — 3 года. Счет на нем можно открыть в евро, долларах или рублях.

Для обслуживания базовой карты Visa Classic Sberbank Challenges 750 рублей в первый год и 450 — во все последующие. Additional обойдется дешевле: в первый год за его обслуживание придется заплатить 450 рублей, в остальном — 350.

Стоимость обслуживания визы classic в валюте составит 25 долларов в первый год и 15 долларов в последующем.Дополнительные карты Это будет стоить покупателям, соответственно, 15 долларов в первый год и 10 долларов в будущем. Реализация бесплатная.

Visa Classic с технологией PayWave

Для клиентов, ценящих технический прогресс, предусмотрена выдача карт с бесконтактной оплатой PayWave. На лицевой стороне этого типа пластика будет нанесен соответствующий значок.

С помощью бесконтактной технологии покупатели могут производить оплату в торговых сетях и обналичивать деньги в банкомате, просто приложив пластик к считывающему устройству.Если, конечно, не оборудован платежным терминалом.

Использование данной технологии позволяет заметно облегчить и ускорить процесс использования карты, обеспечивая при этом должный уровень безопасности. Основные характеристики Visa Classic с технологией PayWave ничем не отличаются от обычной карты.

Меняется только стоимость обслуживания товара. Для первого — 900 рублей в первый год и 600 рублей — в последующий, а для дополнительного: 600 и 450 рублей соответственно.

После этого банк сделает карту и по телефону оповестит нового клиента о ее готовности. Для открытия счета останется только подписать счет, активировать платежный инструмент и начать им пользоваться.

Сбербанк, однако, предъявляет ряд требований к владельцам Visa Classic:

- Основную карту могут получить только лица старше 18 лет.

- Дополнительный выдается лицам, достигшим 10 лет, с письменного согласия родителей;

- Собственник должен иметь постоянную регистрацию в России.

Visa Classic выдается только гражданам РФ, возможность получения пластика в странах-нерезидентах рассматривается Банком индивидуально. Банк данных подтверждения заявки предоставляет максимум 2 рабочих дня после 2 рабочих дней. При этом Организация оставляет за собой право не комментировать принятые решения. В том числе и неудачи.

Если одобрение все же получено, карта будет изготовлена вовремя от 14 до 30 дней. Сразу после получения клиент сможет активировать его, не выходя из отделения банка.Он также предоставит чек с данными для доступа к системе интернет-банкинга.

Изготавливается по индивидуальному дизайну — такую услугу Сбербанк предоставляет на платной основе. В этом случае клиент может выбрать любую фотографию или изображение для нанесения на пластик.

Тем, кто не знает, какую картинку лучше разместить, Сбербанк предложит варианты из собственной галереи. Эту карту можно заказать исключительно в онлайн-режиме — это необходимо для того, чтобы пользователь мог прикрепить желаемое изображение к своему заявлению.

Пластиковый декор с индивидуальным дизайном.

За нанесение изображения придется доплатить 500 руб. Будут увеличены сроки пластика: выпуск займет на несколько дней больше обычного.

Особенности visa classic

Visa Classic участвует во всех стандартных программах платежных систем Visa и MasterCard. Также клиенты могут:

- привязать счет к электронным кошелькам;

- получать уведомления о проведении операций на телефон или электронную почту;

- для пополнения счета через терминалы и банкоматы наличными или по безналичному расчету путем перевода с другой карты.

Банком предусмотрена и возможность экстренного восстановления дебетовой карты при утерянном обмене.

Чтобы мгновенно заблокировать карту и назначить новый выпуск, достаточно позвонить в контакт-центр по номеру 8 800 555-55-50 и следовать указаниям электронного помощника и оператора.

Через Сбербанк онлайн возможна оплата услуг телевидения, телефонии, интернета и ЖКХ. Для каждого из них вы можете подключить услугу «Автопокрытие».

Денежные операции

Для пополнения карты визы классика может использоваться банкомат или терминал.

Сбербанк не взимает комиссию со своих клиентов при зарабатывании денег через банкоматы системы.

Валютные счета будут пополняться по текущему курсу банка.

Клиентам доступны два варианта безналичного пополнения — деньги могут быть отправлены переводом со своего банковского счета или со счета другого физического или юридического лица.

Возможны переводы с электронного кошелька. Однако в этом случае валюта перевода должна соответствовать валюте карты.

Все операции по снятию наличных в регионе нахождения отделения Сбербанка, выдавшего пластик, осуществляются без комиссии. В остальных регионах (или в банкоматах других финансовых организаций) комиссия может сохраняться. Точную информацию о размере комиссии можно получить только по месту обналичивания.

На операции по дебетовой карте установлены следующие лимиты:

- Наличные через банкомат: не более 1,5 млн. Руб. В месяц и не более 150 тыс. Руб. В день.

- Наличными через кассу: не более 50 тыс. Руб. В сутки.

- Прием наличных: не более 10 млн руб. В месяц.

Банк взимает Комиссию с клиентов в следующих ситуациях:

- При наличных деньгах с превышением лимита — в размере 0.5%.

- При наличных деньгах в банкоматах других банков — в размере 1%.

- При переводе денег на счет через другой банк — в размере 1,25%.

Как обеспечить сохранность своих денег?

Стандартная дебетовая карта Сбербанк Visa Classic достаточно безопасна и удобна в использовании. Однако банк всегда рекомендует не передавать свои данные посторонним лицам или по телефону.

Это защитит пользователя от любой возможности кражи средств. Также стоит помнить, что сотрудники Сбербанка никогда не попросят вас предоставить пароли для доступа к онлайн-банкингу.Любой, кто обратился к вам с такой просьбой, — мошенник, пытающийся похитить деньги.

В случае утери карты немедленно обратитесь в банк. Во время заграничных поездок не рекомендуется держать на карточном счете большую сумму средств. Накопления лучше накапливать на счете и при необходимости переводить на карту с помощью интернет-банкинга или мобильного банка.

Что позволяет делать онлайн-банкинг?

При получении карты стоит подключить Сервисы Сбербанка онлайн и Мобильный банк.Они позволяют выполнять любые финансовые операции по своим счетам с компьютера и телефона (с помощью сообщений и команд). Так, например, через Интернет-банкинг вы можете контролировать состояние счета, осуществлять платежи и переводы.

Также Сбербанк Онлайн позволяет удаленно взаимодействовать с представителями банка, формировать заявки на предоставление кредита или выпуск новой карты.

Если Вы уже являетесь клиентом Сбербанка, заявление на выпуск дебетовой карты Вы можете написать онлайн.Для этого достаточно зайти на сайт http://www.sberbank.ru, выбрать желаемый вид пластика и заполнить онлайн-заявку.

Комиссия за снятие наличных с кредитной карты Сбербанка. Какой процент берет Сбербанк за снятие наличных с карты другого банка

Какой процент берет банк при обмене рублей на доллары, евро?

В любом банке этот процент индивидуален и отличается от другого банка.Когда физические лица сдают в аренду или покупают доллары или евро, этот обмен не облагается налогом, и банк получает свои выгоды, основанные на разнице между номинальной стоимостью покупки и продажи, и это его дивиденды.

В общем, все вопросы и ответы про проценты за комиссию должны висеть в банке на видном месте, на информационном табло, где указаны все тарифы банка, по которым сейчас есть обмен на безналичный и наличный. сделки.

Курсы меняются в банке каждый день, а текущий курс обмена обычно указывается над кассой.

К сожалению, в России до сих пор есть банки, которые проявляют интерес при обмене валюты, осенью взяли горящую квитанцию, нам срочно нужно было обменять деньги, мы пришли в банк quot; Левобережный », скорее всего, наш местный Новосибирск, и так с нас взяли около трех процентов, точно не помню, но в квитанции был такой процент, я его уже выкинул. Теперь, конечно, я буду знать, что большинство банков меняются без процентов.

В российских банках банки не взимают проценты за обмен валюты, хотя банк имеет право устанавливать определенный процент за обмен.В Украине этот процент установлен на уровне 0,5%, но только при покупке валюты. В Беларуси тоже совсем недавно ставят процент за обмен в банке, но там процент не маленький, аж 30% от суммы.

Информацию о комиссии за проведение валютно-обменной операции можно найти в самом Банке на стенде в разделе quot; Банковские тарифы;. Это обязательный документ для размещения, являющийся публичной офертой. Именно по таким тарифам взимаются комиссии как в наличной, так и в безналичной форме.

В случае обменной операции с наличными деньгами проценты обычно не начисляются, так как курс покупки / продажи устанавливается на основе наличных денег в Банке и валюты, необходимой для валютных операций. Исходя из этого, банки могут устанавливать разные ставки на каждый день, отслеживая текущую ситуацию и не привязываясь к процентам.

При обмене валюты коммерческие банки не взимают комиссию. Они устанавливают маржу покупки и продажи на основе официального обменного курса соответствующей валюты (доллар, евро и т. Д.).) Центральным банком на тот день, который известен за день по результатам официальных торгов на межбанковской бирже.

В декабрьские дни пика роста обменного курса доллара и евро некоторые коммерческие курсы устанавливали наценку на 20-30 копеек выше для покупок по официальному курсу центрального банка.

В Беларуси уже установлен налог, который будет взимать тридцать процентов от суммы покупки. В российских банках такого нет, продают по установленному курсу и покупают.Но у каждого обменника может быть свой курс, поэтому, чтобы его не сильно обдирали, не стоит обменивать деньги в первом попавшемся обменнике. Лучше потратить немного времени и найти приемлемый, дело в том, что курс ЦБ — это не курс обмена в обменных пунктах, иногда бывает, что лучше купить у валютных дилеров с рук, дешевле. Но только с друзьями, с незнакомцами не стоит.

Думаю, это возможно только в государствах или организациях со слабой финансовой составляющей.

На сегодняшний день Сбербанк России не берет комиссию при обмене рублей на доллары или евро. А если говорить о частных обменниках, то там берется определенный объем услуг. Но в любом случае, прежде чем производить обмен валюты, советую проконсультироваться по этому вопросу с сотрудником выбранного вами банка.

Уже зависит, в каком банке происходил обмен

Конечно, все зависит от банка. Например, Сбербанк перестал взимать комиссию за обмен валюты.Коммерческие банки могут взять символическую комиссию в размере 30-50 рублей, причем то за то, что вы проводите операцию через кассу банка. Онлайн-банк или банкомат обычно не взимаются. Как правило, когда вы покупаете или продаете валюту, комиссия уже включена в цену продажи или покупки.

Вы не указали, о какой стране говорите.

Россия банк quot; Советскийquot; берет 30 рублей вне зависимости от суммы.

В Сбербанке РФ комиссию отменили 2 года назад.

В частных магазинах может взиматься плата за обслуживание.

В Украине официально платят 0,5% от суммы и обязательно платят около 3 грн за кассовое обслуживание.

Если вы собираетесь за границу, лучше заранее открыть счет в евро или долларах и перевозить деньги без пластиковой карты.

В странах Евросоюза при обмене долларов на евро легко терять 15-20 долларов с каждой сотни крови.