формула, расчет на примере ОАО «Аэрофлот»

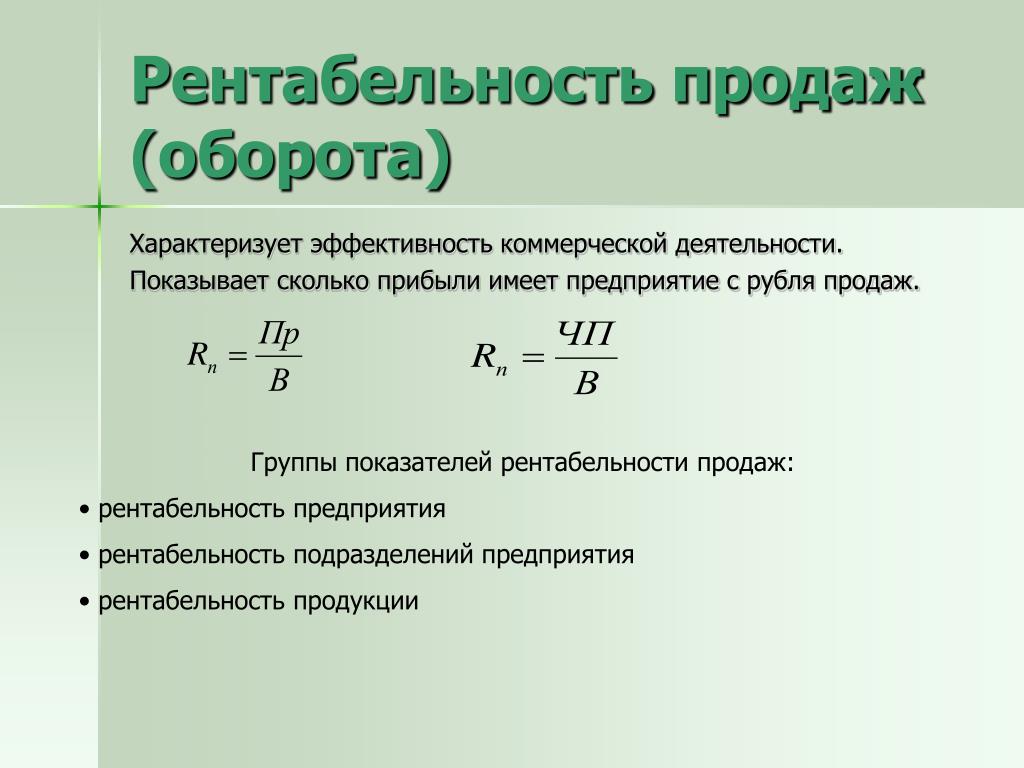

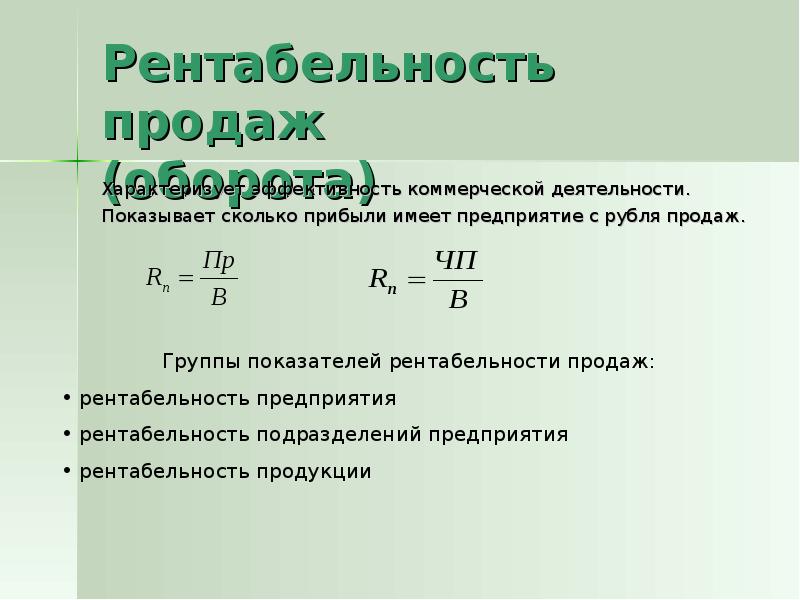

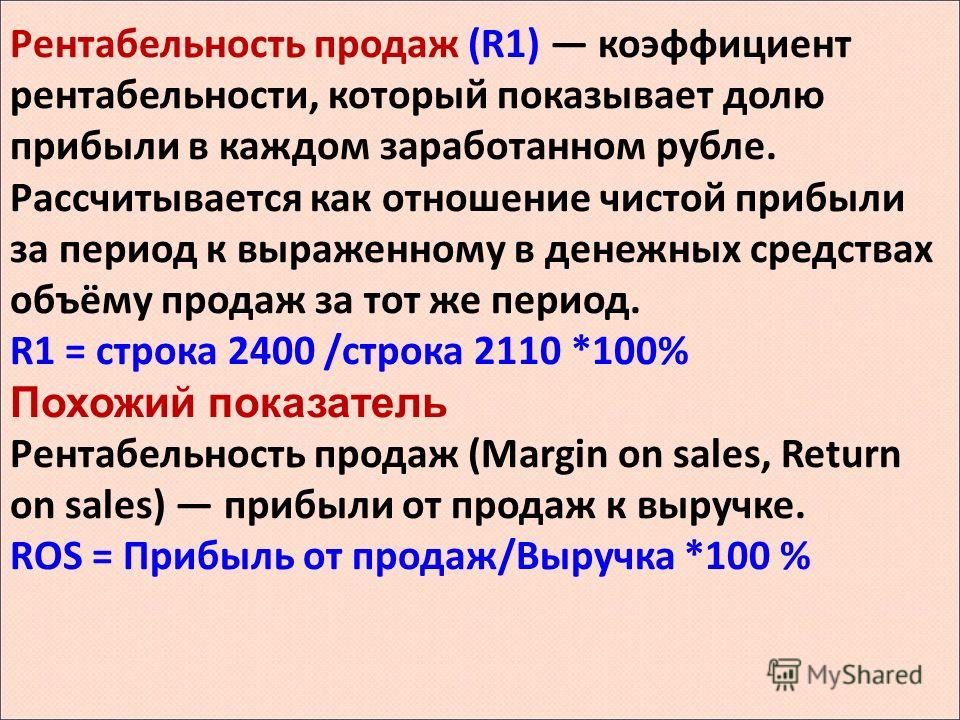

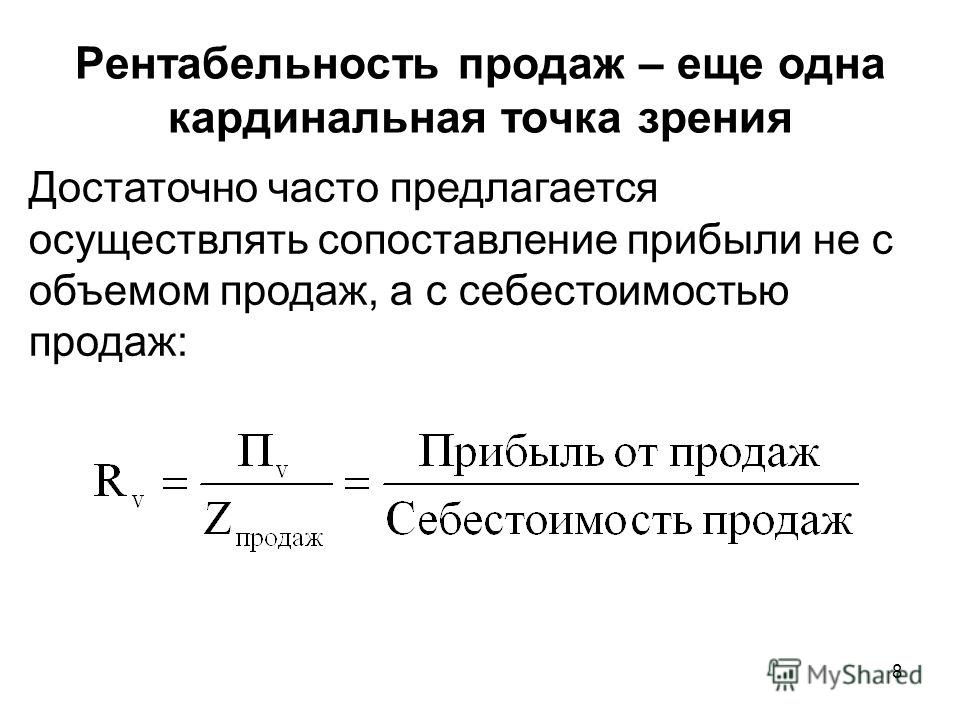

Рассмотрим коэффициент рентабельности продаж (ROS). Данный показатель отражает эффективность деятельности предприятия и показывает долю (в процентах) чистой прибыли в общей выручке предприятия. В западных источниках коэффициент рентабельности продаж называют – ROS (return on sales). Ниже рассмотрю формулу расчета данного коэффициента, приведу пример с его расчетом для отечественного предприятия, опишу норматив и его экономический смысл.

Инфографика: Рентабельность продаж (RoS)

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсРентабельность продаж. Экономический смысл показателяИзучение любого коэффициента целесообразно начинать с его экономического смысла. Для чего нужен данный коэффициент? Он отражает деловую активность предприятия и определяет то, насколько предприятие эффективно работает. Коэффициент рентабельности продаж показывает, сколько денежных средств от проданной продукции является прибылью предприятия.

Коэффициент рентабельности продаж описывает эффективность реализации основной продукции предприятия, а также позволяет определить долю себестоимости в продажах.

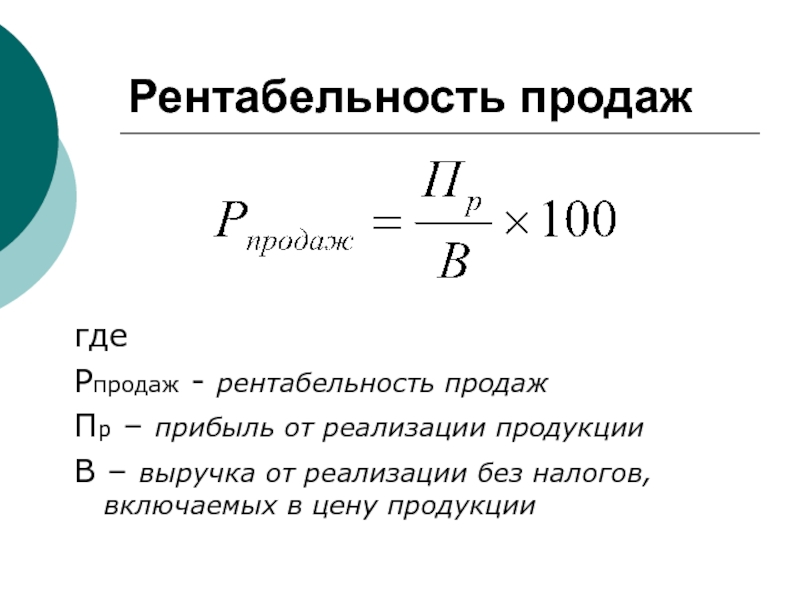

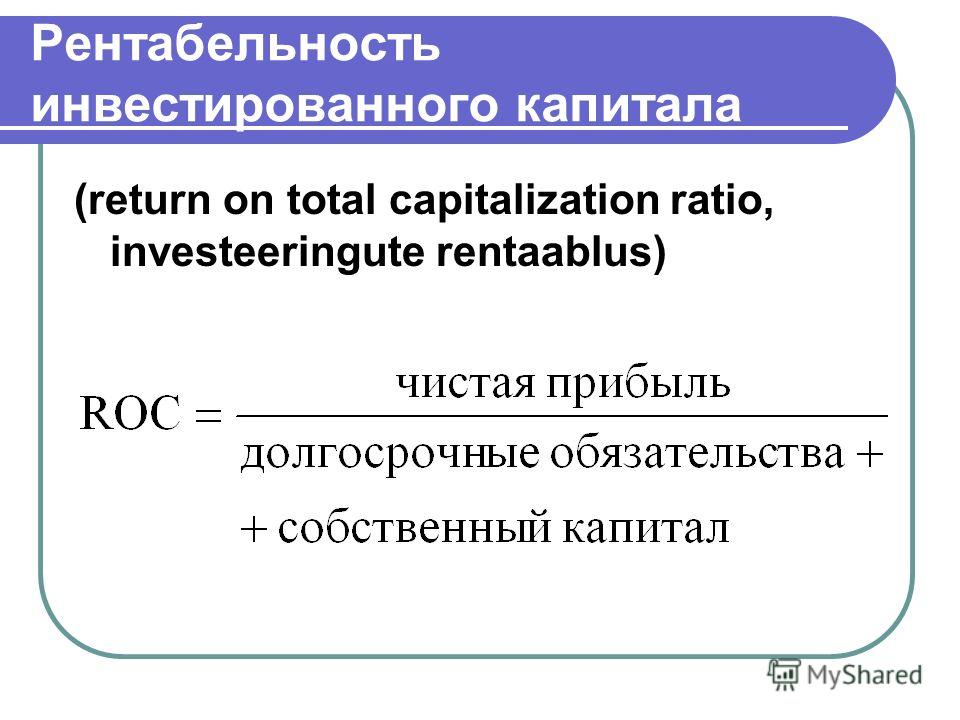

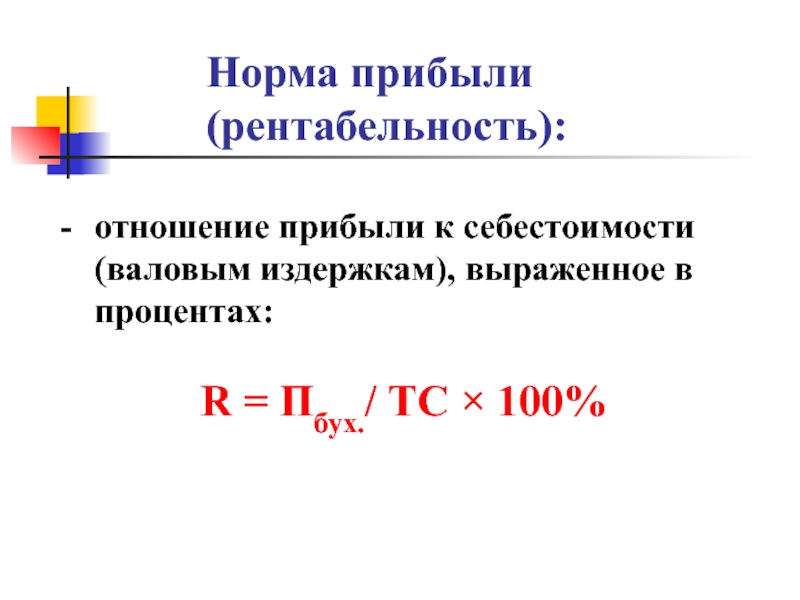

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсКоэффициент рентабельности продаж. Как рассчитывается рентабельность? Формула расчета по балансу и МСФОФормула рентабельности продаж по российской системе бухгалтерской отчетности выглядит следующим образом:

Коэффициент рентабельности продаж = Чистая прибыль/ Выручка= стр.2400/стр.2110

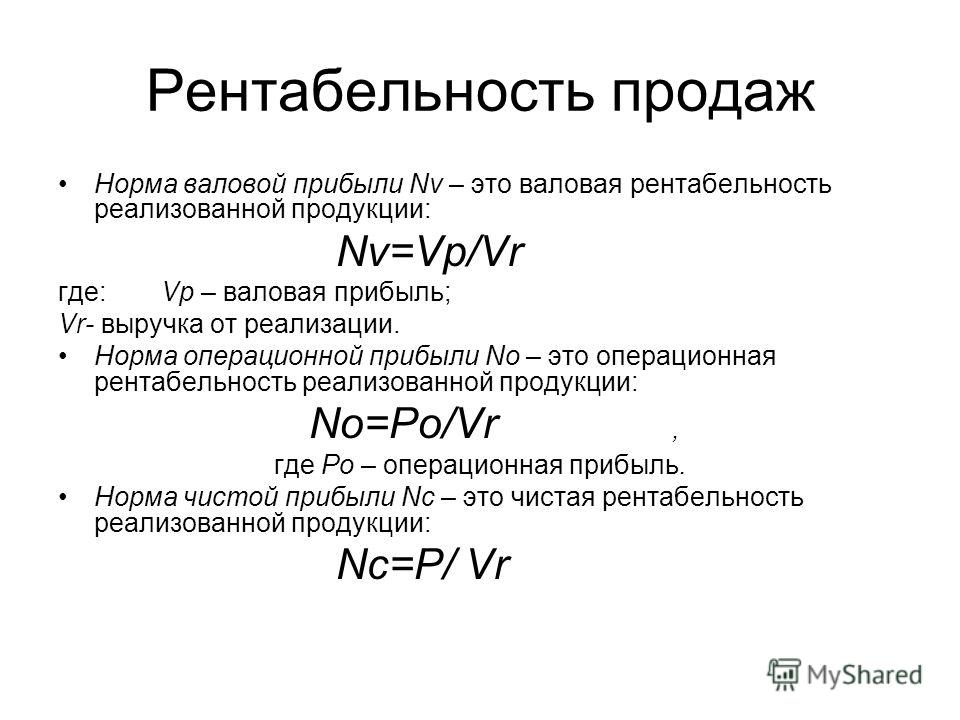

Следует уточнить, что при расчете коэффициента вместо чистой прибыли в числителе может использоваться: валовая прибыль, прибыль до налогов и процентов (EBIT), прибыль до налогов (EBI). Соответственно будут появляться следующие коэффициенты:

Коэффициент рентабельности продаж по валовой прибыли = Валовая прибыль/Выручка

Коэффициент операционной рентабельности = EBIT/Выручка

Коэффициент рентабельности продаж по прибыли до налогов = EBI/Выручка

Рекомендую, чтобы избежать путаницы, использовать формулу, где в числителе стоит чистая прибыль (NI, Net Income), т. к. показатель EBIT рассчитывается по отечественной отчетности некорректно. Получается следующая формула для российской отчетности:

к. показатель EBIT рассчитывается по отечественной отчетности некорректно. Получается следующая формула для российской отчетности:

В зарубежных источниках коэффициент рентабельности продаж – ROS вычисляется по следующей формуле:

Видео-урок: “Рентабельность продаж: формула расчета, пример и анализ”

Рентабельности продаж. Пример расчета по балансу для ОАО “Аэрофлот”Пример расчета коэффициента рентабельности продаж (ROS) для Аэрофлота

Давайте рассчитаем рентабельность продаж для российской компании ОАО «Аэрофлот». Для этого воспользуюсь сервисом InvestFunds, который позволяет получить финансовую отчетность предприятия по кварталам. Ниже представлен импорт данных с сервиса.

Отчет о прибылях и убытках ОАО “Аэрофлот”. Расчет коэффициента рентабельности продаж

Расчет коэффициента рентабельности продаж

Итак, рассчитаем рентабельность продаж за четыре периода.

Коэффициент рентабельности продаж 2013-4 =11096946/206277137= 0,05 (5%)

Коэффициент рентабельности продаж 2014-1 = 3029468/46103337 = 0,06 (6%)

Коэффициент рентабельности продаж 2014-2 =3390710/105675771 = 0,03 (3%)

Как видно, рентабельность продаж незначительно увеличилась до 6% в первом квартале 2014 года, а во втором она снизилась в два раза до 3%. Тем не менее, рентабельность больше нуля.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Посчитаем данный коэффициент по МСФО. Для этого возьмем с официального сайта компании данные по финансовой отчетности.Отчет по МСФО ОАО “Аэрофлот”. Расчет коэффициента рентабельности продаж

За девять месяцев 2014 года коэффициент рентабельности продаж ОАО «Аэрофлот» был равен: ROS=3563/236698 =0,01 (1%).

Давайте рассчитаем ROS за 9 месяцев 2013 года.

ROS=17237/222353 =0,07 (7%)

Как видно, за год коэффициент ухудшился на 6% с 7% в 2013 до 1% в 2014.

Значение нормативного значения для данного коэффициента Крп>0. Если рентабельность продаж оказалась меньше нуля, то стоит серьезно задуматься над эффективностью управления предприятием.

Какой уровень коэффициента рентабельности продаж является приемлемым для России?

По данным РИА-рейтинг (за 2013 год) средние значения коэффициента рентабельности продаж по отраслям были следующие:

– добыча полезных ископаемых – 26%

– сельское хозяйство – 11%

– строительство – 7%

– оптовая и розничная торговля – 8%

Если у вас низкое значение коэффициента, то вам следует повысить эффективность управления предприятием через увеличение клиентской базы, роста оборачиваемости товаров, снижение стоимости товаров/услуг от субподрядчиков.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Автор: Жданов Василий, к.э.н.

Рентабельность, что такое рентабельность и как ее рассчитать, рентабельность по EBITDA, формулы рентабельности

Рентабельность, ее виды и как она рассчитывается

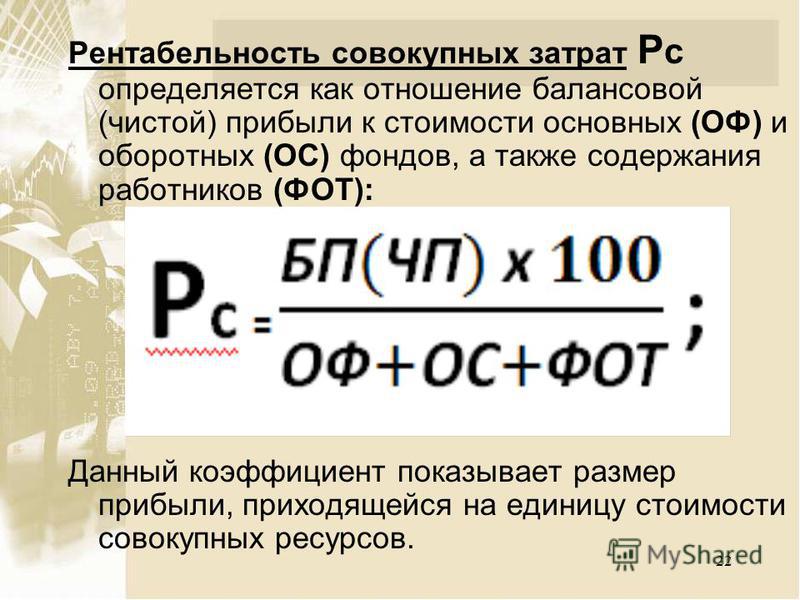

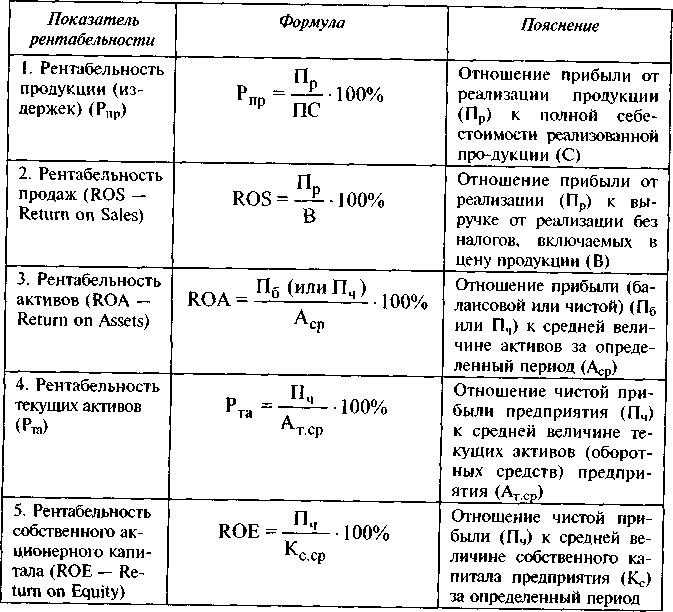

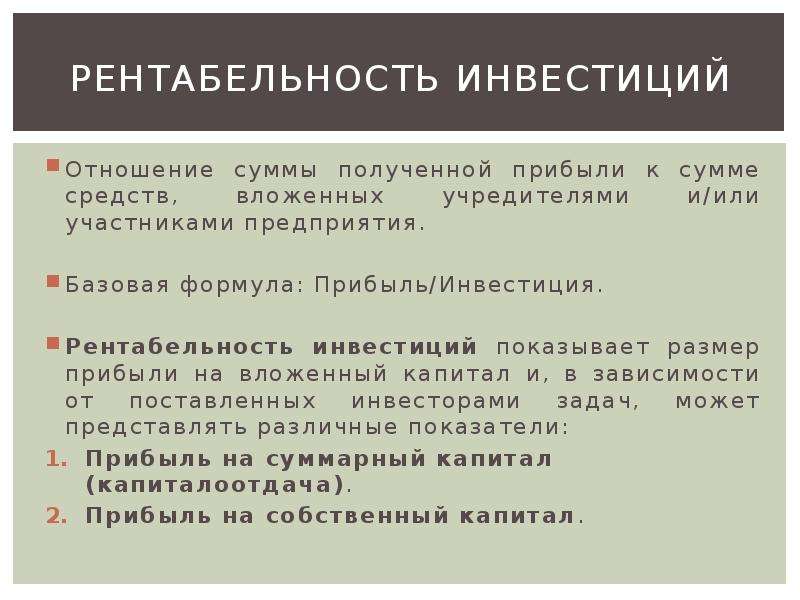

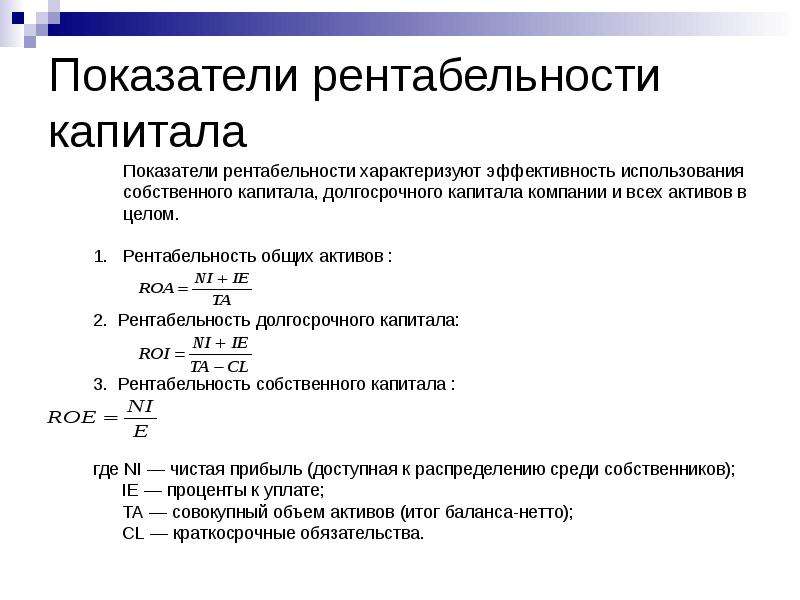

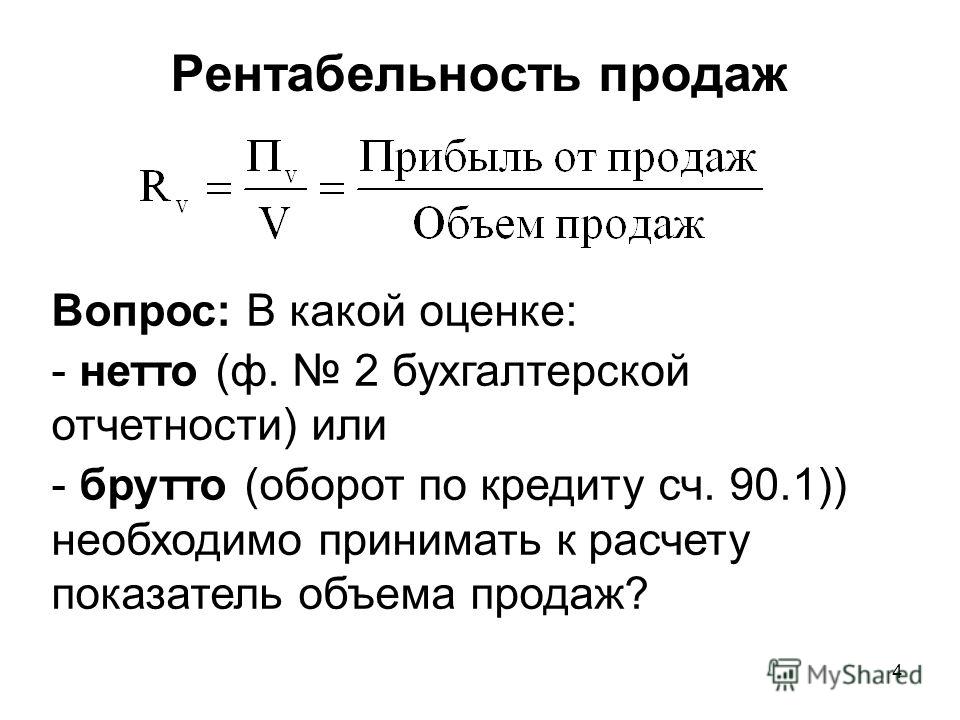

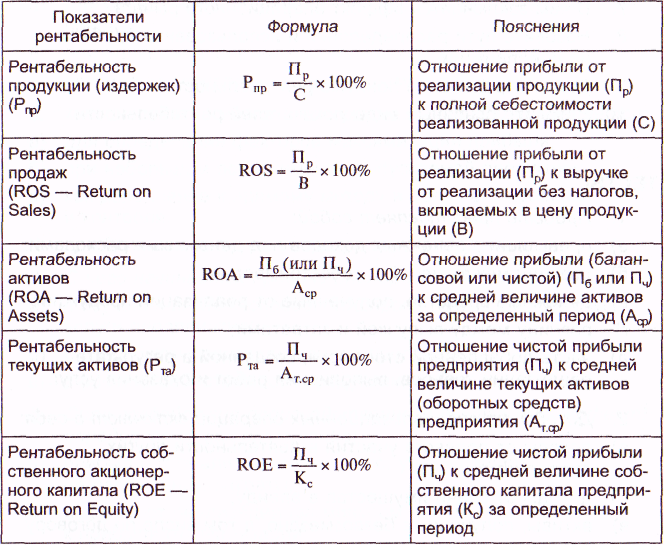

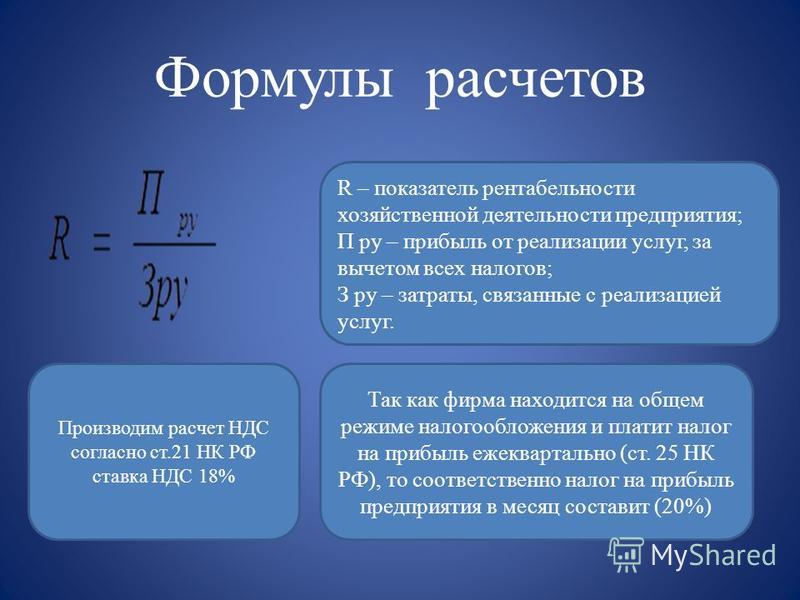

При анализе эффективности деятельности компании часто используют показатели рентабельности. Обычно рассчитывают следующие 4 основных вида коэффициентов рентабельности: рентабельность продаж, рентабельность всего капитала, рентабельность собственного капитала, рентабельность по EBITDA. Рентабельность продаж показывает, какую долю, чистая прибыль занимает в общем объеме продаж. Соответственно, формула для расчета рентабельности продаж имеет следующий вид:

Обычно рассчитывают следующие 4 основных вида коэффициентов рентабельности: рентабельность продаж, рентабельность всего капитала, рентабельность собственного капитала, рентабельность по EBITDA. Рентабельность продаж показывает, какую долю, чистая прибыль занимает в общем объеме продаж. Соответственно, формула для расчета рентабельности продаж имеет следующий вид:

Рентабельность продаж = чистая прибыль / объем продаж (выручка)

Понятно, что чем выше этот показатель, тем лучше. Однако будут значительные различия в его значениях при анализе компаний различных отраслей. Сравнение рентабельности продаж следует проводить для компаний-аналогов. Причины, например, увеличения этого показателя, могут быть следующими: либо увеличивается числитель нашего отношения (т.е. прибыль), либо уменьшается знаменатель (падает объем продаж), либо первое и второе одновременно. Прибыль может изменяться по разным причинам, не обязательно из-за увеличения цены товаров или услуг.

Рентабельность всего капитала дает нам представление о том, как эффективно компания распоряжается всем своим капиталом – собственным и заемным.

Рентабельность всего капитала = чистая прибыль / весь капитал.

На величину данного показателя сильное влияние оказывает величина заемных средств и стоимость обслуживания долга. Чем выше доля заемных средств под который компания привлекает средства и чем выше процент, тем ниже чистая прибыль и, соответственно, ниже рентабельность всего капитала. Этот показатель является очень важным при анализе эффективности бизнеса. По рентабельности всего капитала можно сравнивать не только компании разных отраслей, но и определять наиболее прибыльные отрасли, куда стоит инвестировать свои средства. Рентабельность собственного (акционерного) капитала демонстрирует успех компании в увеличении акционерного капитала или ее неспособность генерировать достаточный уровень прибыльности. Формула рентабельности акционерного капитала выглядит так:

Рентабельность акционерного капитала = чистая прибыль / акционерный капитал.

Акционерный капитал в балансе — это статья пассива «капитал и резервы». Рентабельность акционерного капитала зависит не столько от прибыльности бизнеса, сколько от соотношения заемного и собственного капиталов. Это соотношение называется эффект рычага. Суть эффекта рычага заключается в следующем: компания, используя заемные средства, увеличивает либо уменьшает рентабельность акционерного капитала.

Снижение или увеличение рентабельности акционерного капитала зависит от средней стоимости заемного капитала (средней процентной ставки) и размера финансового рычага. Финансовым рычагом называется соотношение заемного и собственного капитала организации. Формула расчета финансового рычага:

Финансовый рычаг = заемный капитал / собственный (акционерный) капитал.

Если сравнить рентабельность акционерного капитала какой-либо компании за несколько последних лет с другими инвестиционными инструментами, например, с доходностью государственных облигаций или со ставками по банковским вкладам за аналогичный период, то можно многое узнать об уровне прибыльности компании. Компания, которая на протяжении ряда лет получает доходность на собственный капитал ниже, чем дает банковский вклад если и просуществует долгое время, не принесет своим акционерам почти ничего. Лучше, если доходность (рентабельность) акционерного капитала в несколько раз выше ставок по облигациям.

Компания, которая на протяжении ряда лет получает доходность на собственный капитал ниже, чем дает банковский вклад если и просуществует долгое время, не принесет своим акционерам почти ничего. Лучше, если доходность (рентабельность) акционерного капитала в несколько раз выше ставок по облигациям.

Рентабельность по EBITDA EBITDA (Earnings before Interest, Taxes, Depreciation and Amortization, EBITDA) – показатель прибыли компании до выплаты процентов, налогов, амортизации. Рентабельность по EBITDA или EBITDA margin рассчитывается по формуле:

EBITDA margin = EBITDA / Выручка от продаж

Рентабельность по EBITDA показывает прибыльность компании по первичной прибыли, т.е. по EBITDA. В настоящее время этот показатель очень популярен у аналитиков. Объяснение этому простое — EBITDA показывает прибыль компании до различных выплат. Эти выплаты либо отсрочены по времени, например, налоги, поэтому эти деньги могут быть повторно «прокручены» компанией и за них не надо платить проценты, либо в случае с амортизацией деньги вообще не уходят из компании, что позволяет их использовать в дальнейшем. Что касается процентов к уплате, то здесь необходимо уточнить структуру долга.

Что касается процентов к уплате, то здесь необходимо уточнить структуру долга.

Обычно облигационные займы предполагают платежи один или два платежа в год (иногда чаще), а банковские — более частые, поэтому предпочтительнее платить проценты по облигациям, т.к.они более редкие, что позволяет некоторое время использовать деньги компанией на текущие нужды. Напоследок стоит отметить, что все показатели рентабельности являются достаточно изменчивыми, поэтому анализ лучше проводить не отдельного периода времени, а в динамике, за несколько лет, чтобы выявить тенденцию.

Рентабельность

Рентабельность – это важнейшая характеристика эффективности предприятия. Она показывает, насколько правильно и результативно хозяйствующий субъект использует различные ресурсы: денежные, материальные, нематериальные, трудовые и т.д. В общем смысле это отношение прибыли коммерческой организации к тем потокам, которые ее образовывают.

Зачем рассчитывают уровень рентабельности?

Важнейший показатель финансовой успешности любой фирмы — прибыль. Ее отсутствие является важным сигналом для собственников о том, что что-то идет не так, что необходимо предпринимать какие-либо действия. Но как оценить эффективность, в том случае, если финансовый результат больше нуля? Как понять, насколько он велик для данной сферы деятельности?

Ее отсутствие является важным сигналом для собственников о том, что что-то идет не так, что необходимо предпринимать какие-либо действия. Но как оценить эффективность, в том случае, если финансовый результат больше нуля? Как понять, насколько он велик для данной сферы деятельности?

Абсолютные значения размера прибыли не способны справиться с этой задачей по двум основным причинам:

- Во-первых, на них влияет инфляция, поэтому их рост может не отражать реальной картины;

- Во-вторых, они зависят от размера компании и выбранной ею политики производства и сбыта.

Гораздо лучше с проблемой оценки результативности справляются относительные величины, одна из которых – уровень рентабельности. Они исключают влияние инфляции и других посторонних факторов и позволяют дать объективную и беспристрастную оценку деятельности.

Такие коэффициенты дают возможность определить эффективность многих моментов:

- Выбранной ценовой политики;

- Процесса производства;

- Осуществленных инвестиций;

- Использования собственного капитала;

- Работы компании в целом и т.

д.

д.

Грамотное определение показателей прибыли и значений рентабельности – это основа для построения аналитических выкладок. Это та база, которая дает возможность руководству коммерческой организации делать выводы о ее текущем состоянии и строить планы на будущее.

Для разных аналитических целей могут определяться разные показатели рентабельности. Для каждого из них существует своя формула и свой порядок расчета. Рассмотрим их более подробно.

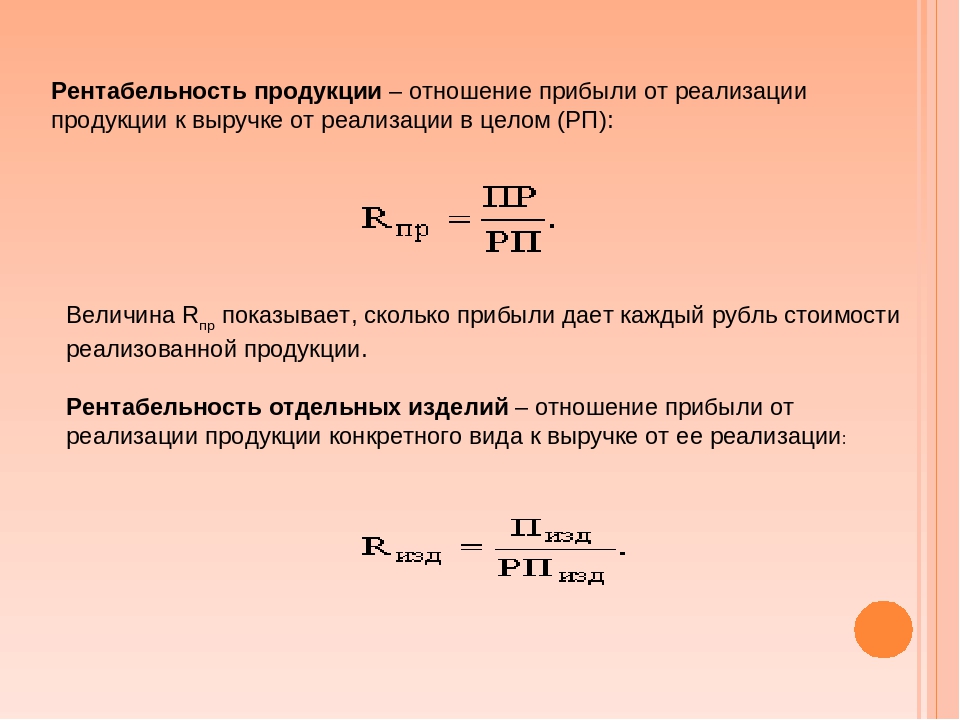

Что такое рентабельность продаж?

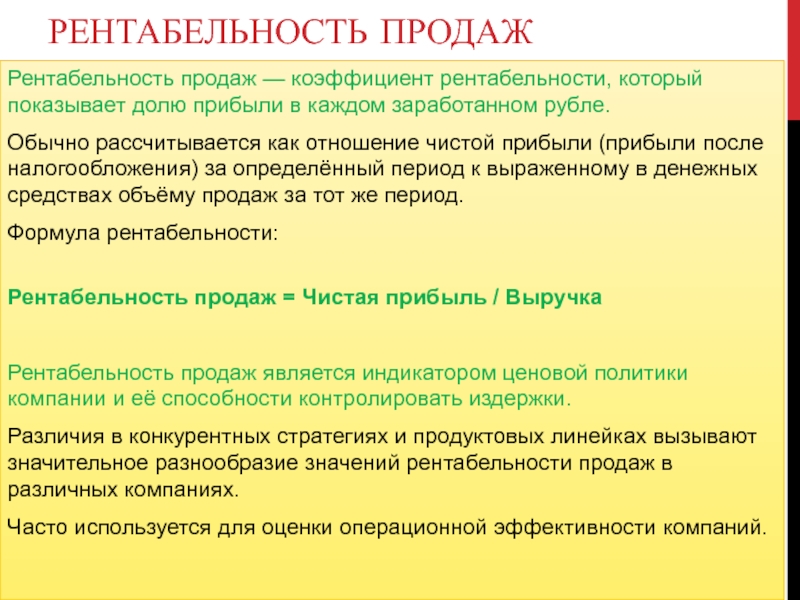

Для того чтобы определить эффективность ценовой политики организации и проверить, в какой мере она может контролировать издержки, связанные со сбытом продукции, рассчитывают рентабельность продаж. Этот коэффициент показывает размер чистой прибыли на каждый рубль заработанной выручки.

Для расчета показателя используется следующая формула:

Р = Чистая прибыль / Выручка

Размеры прибыли и выручки берутся в денежном выражении за один и тот же промежуток времени. Источником информации для вычислений может служить «Отчет о прибылях и убытках».

Источником информации для вычислений может служить «Отчет о прибылях и убытках».

Данный коэффициент может очень существенно различаться у разных компаний. На него влияет ценовая политика, общая стратегия сбыта, особенности продуктовой линейки и другие факторы.

Рентабельность продаж может быть рассчитана на основе разных видов прибыли:

- Чистой;

- До налогообложения;

- EBIT – прибыль до уплаты налогов и процентов по кредитам.

Рентабельность продаж очень важна для целей финансовой аналитики. Она демонстрирует, сколько денег остается в распоряжении предприятия после вычета из прибыли размера себестоимости, величины налогов и процентов по кредитам. Часто этот коэффициент используют для оценки операционной эффективности организации.

Рекомендуемые значения показателя могут существенно различаться в зависимости от отрасли. Он отражает результативность функционирования компании в отчетном периоде, но при этом не в состоянии описать эффект от долгосрочных вложений. Например, если фирма сделала крупные инвестиции в закупку производственных мощностей или в совершенствование производимых товаров, то рентабельность продаж может временно снизиться.

Например, если фирма сделала крупные инвестиции в закупку производственных мощностей или в совершенствование производимых товаров, то рентабельность продаж может временно снизиться.

Однако если расчет инвесторов был верен, то уже в скором времени она не только выйдет на прежний уровень, но и превысит его.

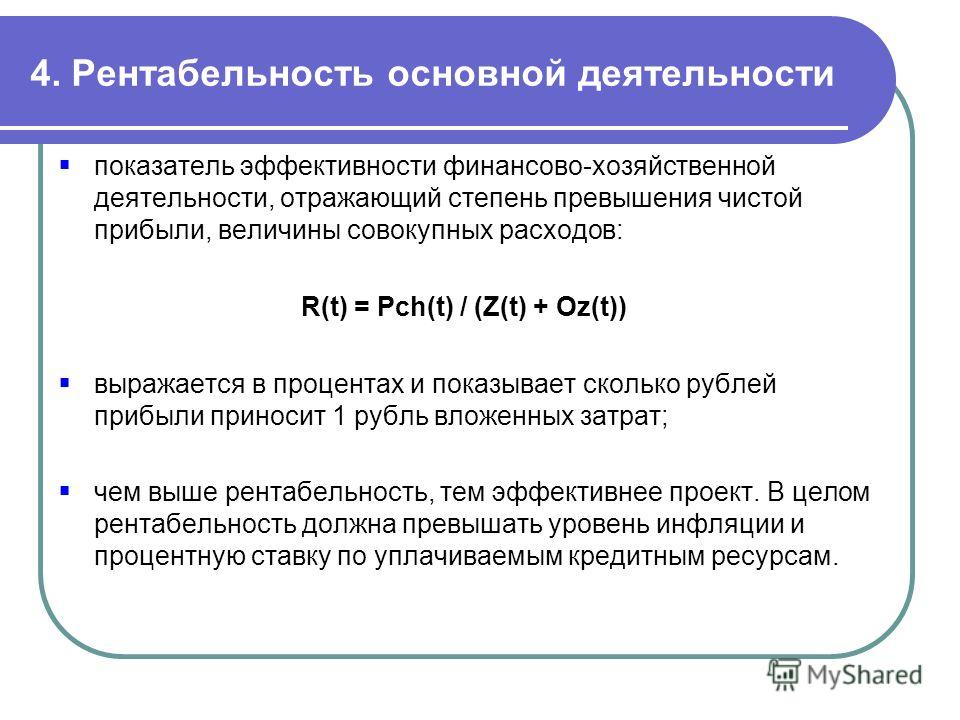

Что такое уровень рентабельности предприятия?

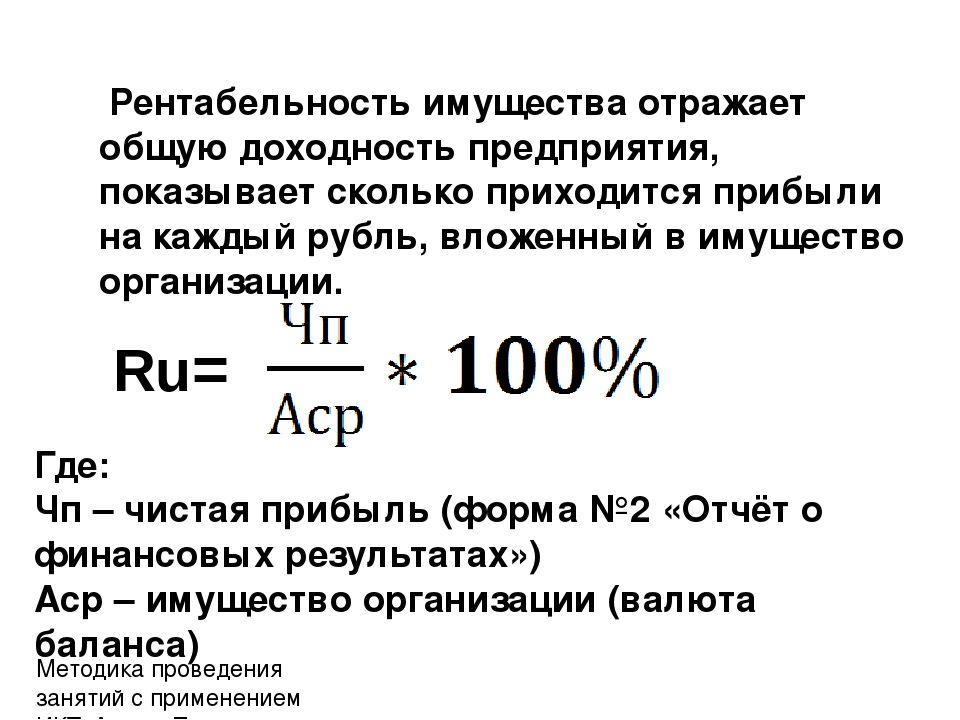

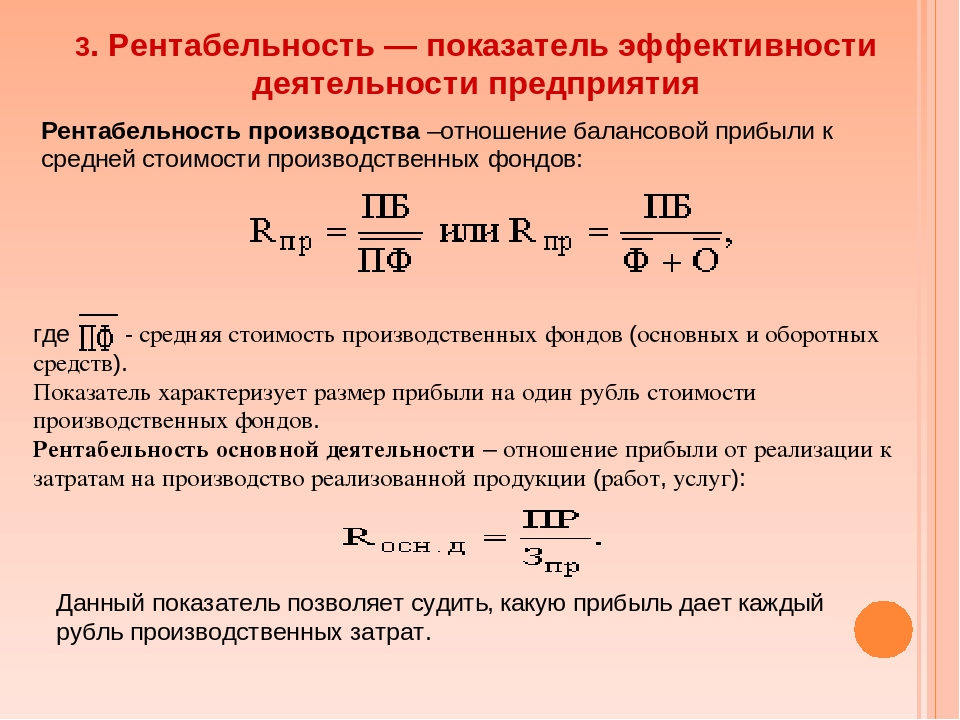

Для оценки бизнеса часто используется показатель рентабельности предприятия. Он означает соотношение прибыли и средней рыночной стоимости основных и оборотных активов организации. Этот коэффициент показывает, насколько эффективно работает фирма в целом. Для его определения используется формула:

Р = П / Ф, где:

П – балансовая прибыль;

Ф – средняя стоимость основных и оборотных активов компании.

Данный коэффициент особенно важен для собственников компании. Он отражает, насколько эффективно используется имеющееся в ее распоряжении имущество и оборотные активы, а также каковы перспективы фирмы на будущее.

Для более детального анализа могут быть использованы отдельные показатели:

- Уровень рентабельности основных средств – коэффициент, который демонстрирует, какая часть прибыли получается на единицу стоимости основного капитала. Его получают делением прибыли на стоимостную оценку основных активов;

- Значение рентабельности оборотных активов – показывает, какую прибыль можно получить с одного рубля оборотного капитала. Для расчета используется формула: Р = Чистая прибыль / стоимость оборотных активов.

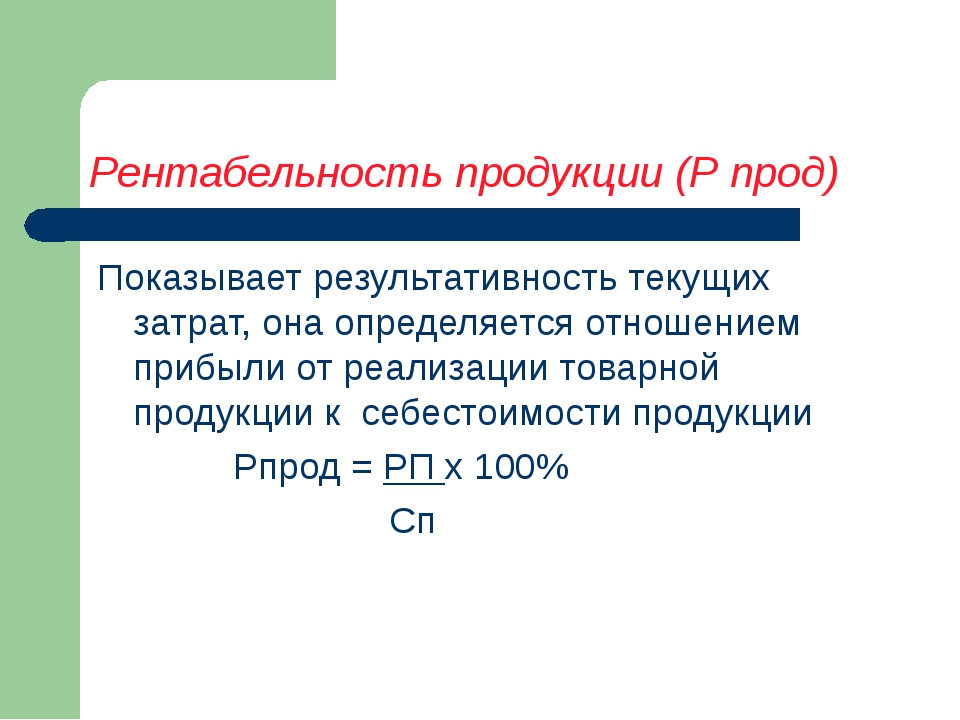

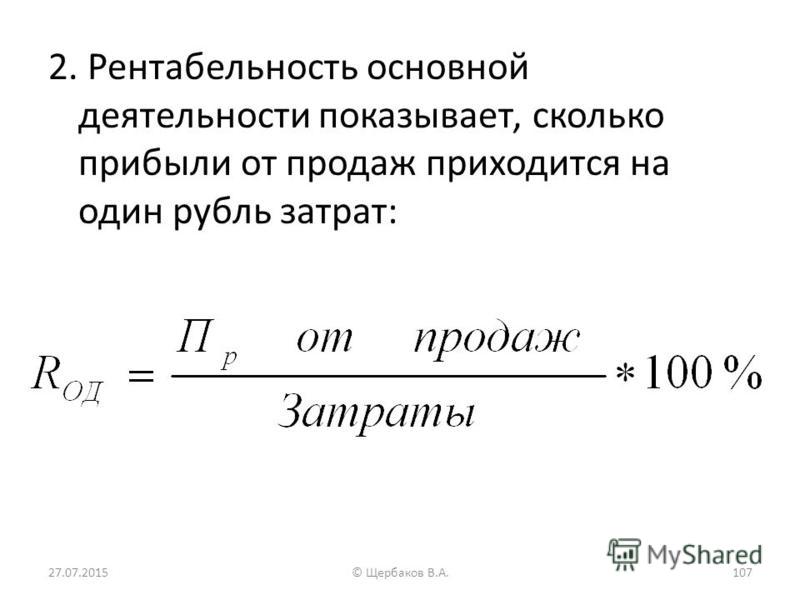

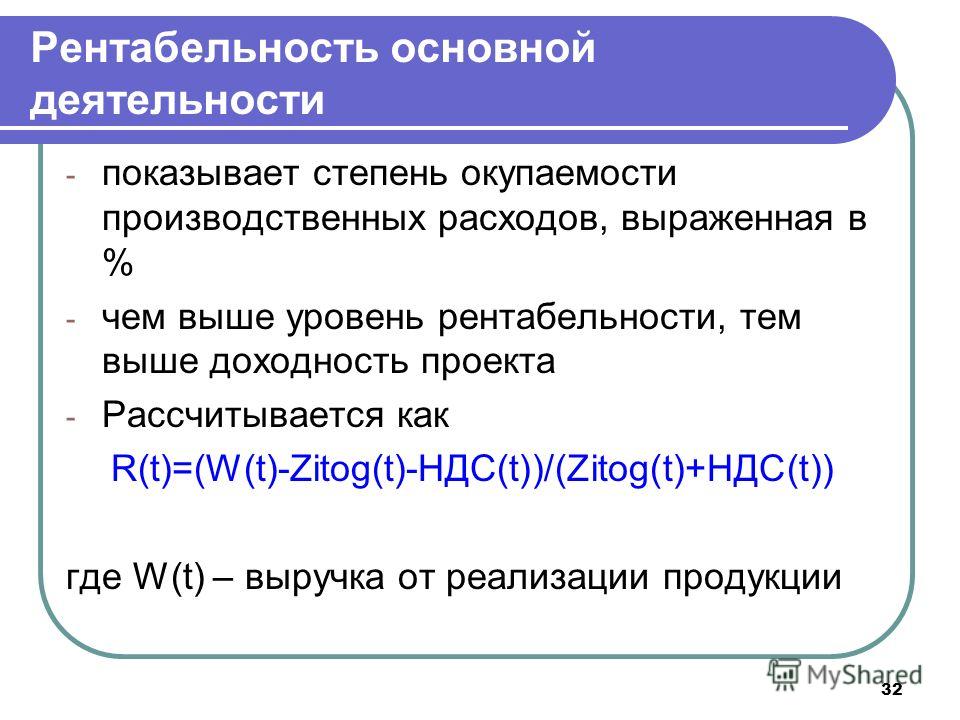

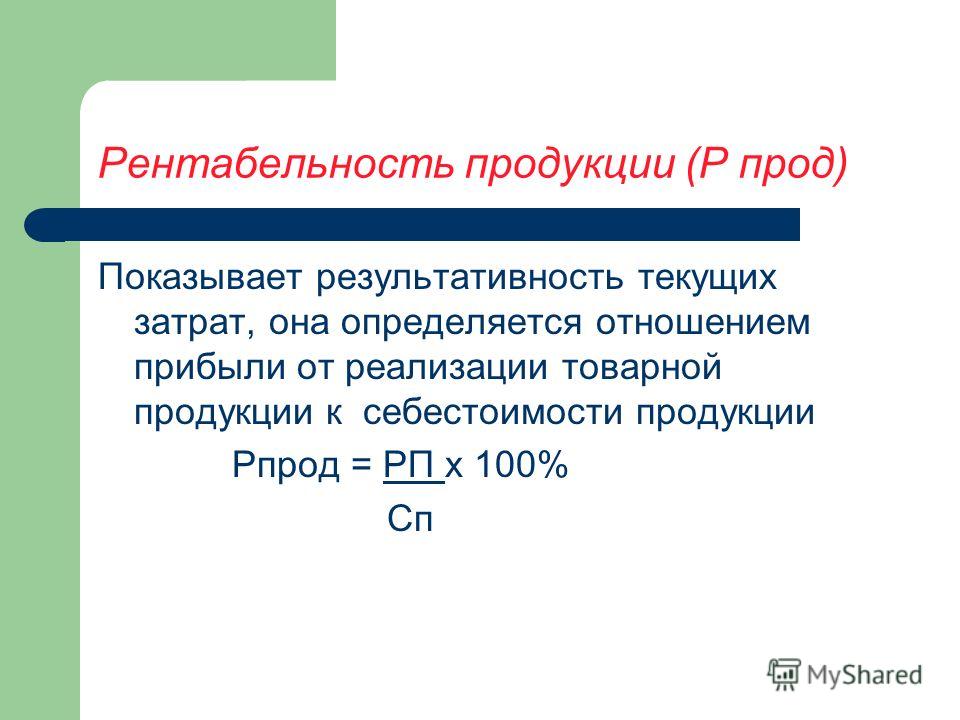

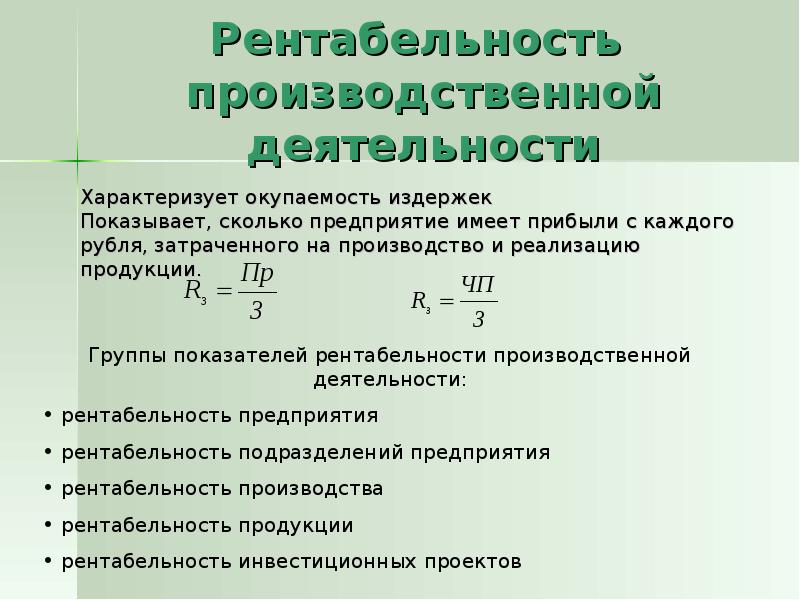

Что такое уровень рентабельности продукции?

Чтобы определить, какой результат дают текущие затраты, аналитики рассчитывают рентабельность продукции. Это отношение полученной прибыли к издержкам производства и сбыта товаров (или их себестоимости). Оно демонстрирует, в какой мере предприятие может покрывать свои издержки прибылью.

Для определения значения рентабельности используется формула:

Р = П / З, где

П – прибыль от реализации товаров и услуг;

З – величина затрат на производство и сбыт (себестоимости).

Как правило, в сумму затрат включаются следующие основные пункты:

- Размер коммерческих расходов;

- Величина управленческих затрат;

- Себестоимость реализованной продукции.

Расчет рентабельности может быть произведен как в целом по компании, так и по отдельным видам продукции.

Данный коэффициент имеет большое значение для аналитики, он позволяет оценить:

- Работу фирмы в целом;

- Правильность выбранной ценовой стратегии;

- Инвестиционную политику;

- Эффективность производства.

Если компания вкладывается в производственные фонды или развитие продукции, то показатель может на какой-то период упасть, однако впоследствии он не только достигнет былого уровня, но и превысит его (если инвесторы все грамотно спланировали).

Какие еще показатели рентабельности существуют?

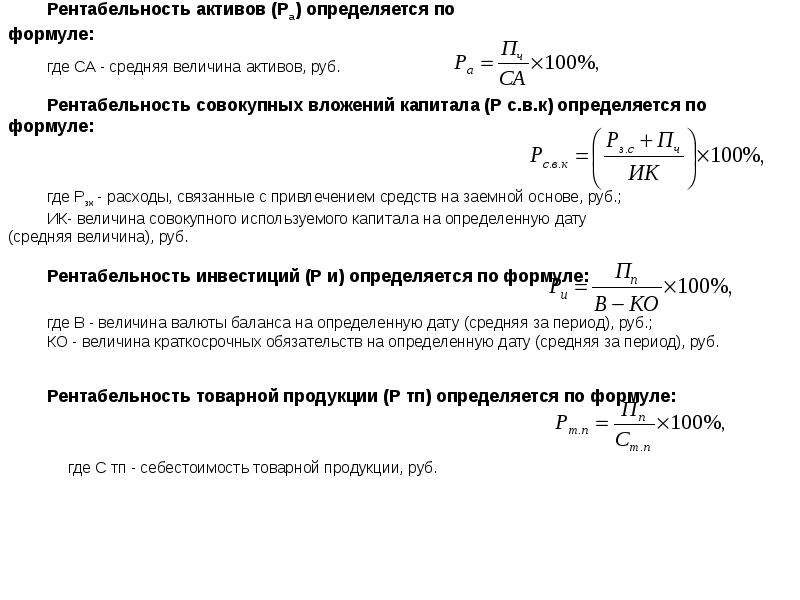

Помимо основных (рентабельность продаж, предприятия и продукции), в экономическом анализе используются дополнительные показатели рентабельности, которые позволяют оценить деятельность компании более детально в том или ином разрезе. К их числу можно отнести:

- Уровень рентабельности капитала – показывает размер прибыли в расчете на единицу стоимости уставного капитала. Этот коэффициент активно используется финансистами развитых стран;

- Значение рентабельности инвестиций – показывает, какую прибыль в пересчете на 1 рубль способны принести вложения в капитал компании. Полученное значение наглядно демонстрирует, были ли инвестиции успешными;

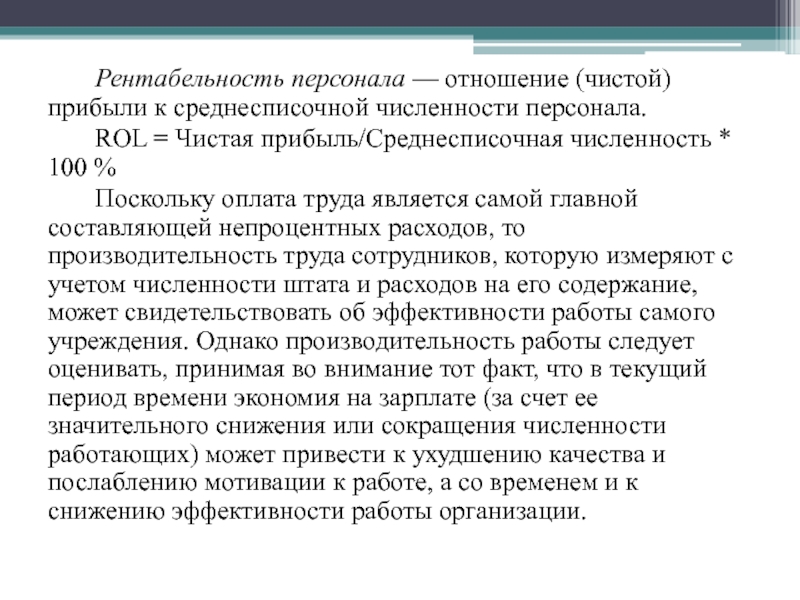

- Рентабельность персонала – это отношение между размером прибыли и среднесписочной численностью персонала. Анализ этого коэффициента показывает, какую численность сотрудников необходимо поддерживать организации для получения максимального дохода.

Что нужно учитывать при анализе рентабельности?

Чтобы экономист мог сделать корректные выводы, анализируя различные показатели рентабельности, он должен учитывать три важных особенности таких коэффициентов:

- Временной аспект работы компании.

Прибыльность – это коэффициент, актуальный только для настоящего момента, он не отражает будущие результаты или цели финансового планирования. Возможно, например, что рентабельность продаж снизится в результате осуществления инвестиций в развитие товарной линейки. Было бы неправильно расценивать такое положение дел как негативное, потому что если ориентиры были выбраны верно, то это «проседание» будет носить лишь временный характер;

Прибыльность – это коэффициент, актуальный только для настоящего момента, он не отражает будущие результаты или цели финансового планирования. Возможно, например, что рентабельность продаж снизится в результате осуществления инвестиций в развитие товарной линейки. Было бы неправильно расценивать такое положение дел как негативное, потому что если ориентиры были выбраны верно, то это «проседание» будет носить лишь временный характер; - Проблема риска. Очень часто руководство компании встает перед выбором, что лучше: высокий уровень рентабельности при серьезном риске проводимых операций или более низкая прибыльность при безрисковой деятельности. Эту проблему очень хорошо иллюстрирует коэффициент финансовой зависимости: если он большой, то предприятие балансирует «на лезвии ножа»;

- Проблема оценки. Формула показателя состоит из числителя и знаменателя, которые выражаются в денежных единицах с разной покупательной способностью. Размер прибыли – это результат отчетного периода, в то время как, например, стоимость собственного капитала формировалась в течение нескольких предыдущих лет.

К тому же, закрепленный в балансе показатель может не учитывать престиж марки, современные технологии в производстве и управлении и т.д.

К тому же, закрепленный в балансе показатель может не учитывать престиж марки, современные технологии в производстве и управлении и т.д.

Рентабельность – очень важный показатель, который может помочь провести объективную и беспристрастную оценку деятельности любого предприятия. В этом плане он дает гораздо большие аналитические возможности, чем, например, значения разных видов прибыли. Делая выводы исходя из величин тех или иных коэффициентов, можно принимать грамотные управленческие решения и вести фирму к развитию и благосостоянию.

Рентабельность — глоссарий КСК ГРУПП

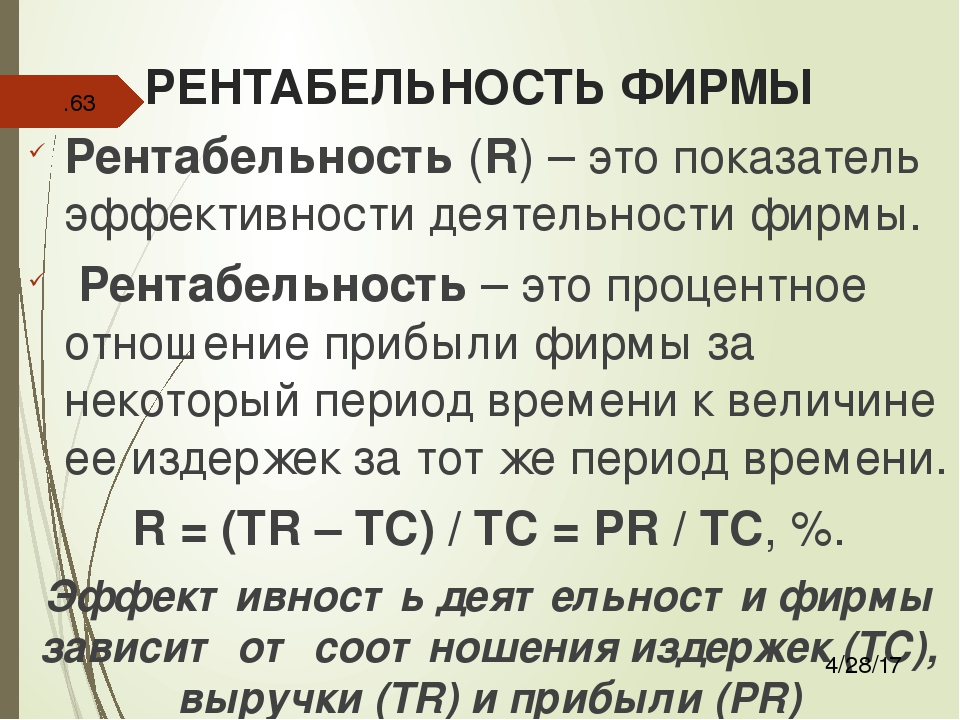

Рентабельность – это относительный показатель экономической эффективности компании. Рентабельность предприятия комплексно отражает степень эффективности использования материальных, трудовых, денежных и др. ресурсов. Коэффициент рентабельности рассчитывается как отношение прибыли к активам или потокам, её формирующим.

Рентабельность продаж

Рентабельность продаж представляет собой коэффициент рентабельности, который показывает долю прибыли в каждом заработанном рубле. Обычно рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период. Формула рентабельности:

Рентабельность продаж = Чистая прибыль / Выручка

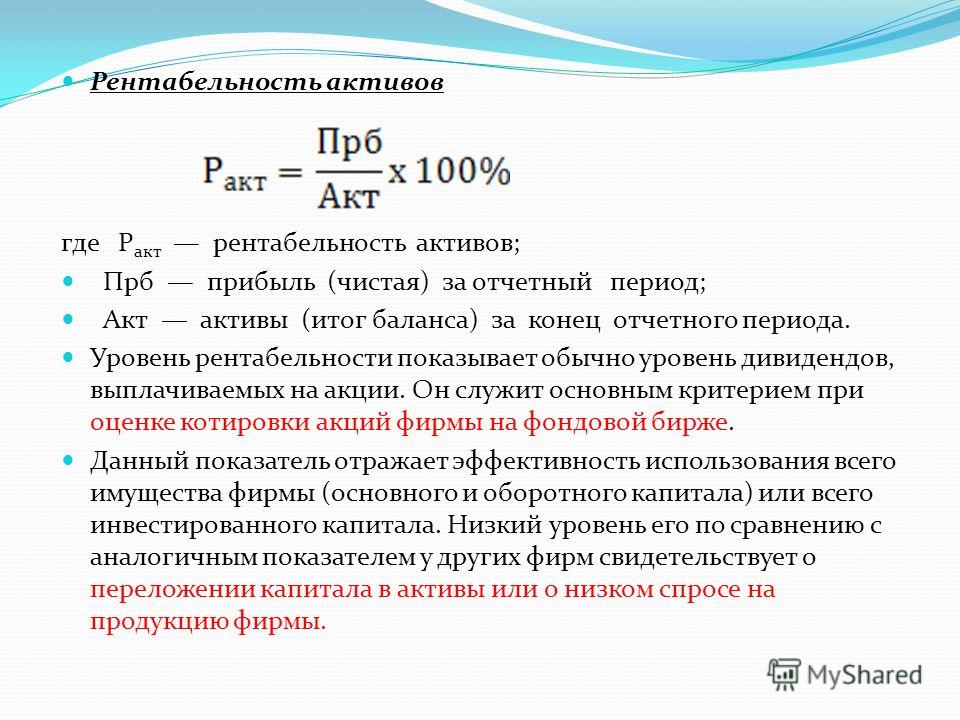

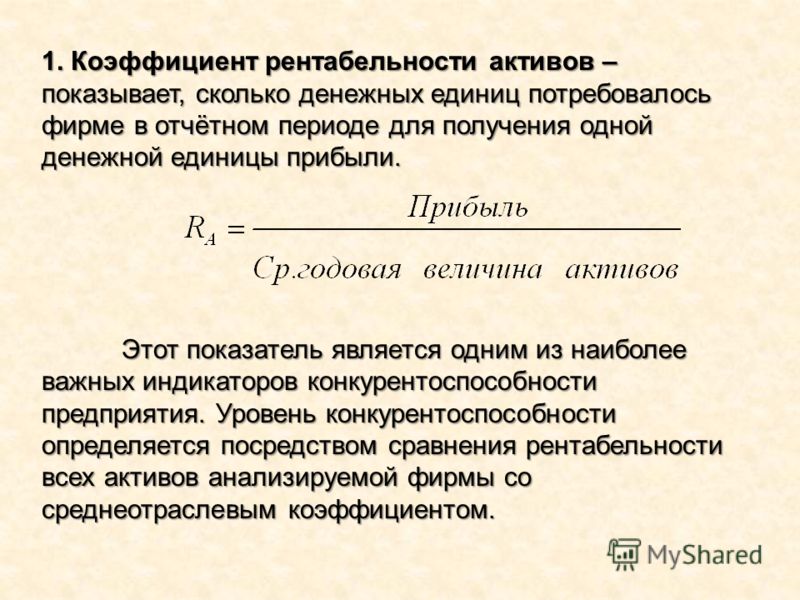

Рентабельность активов

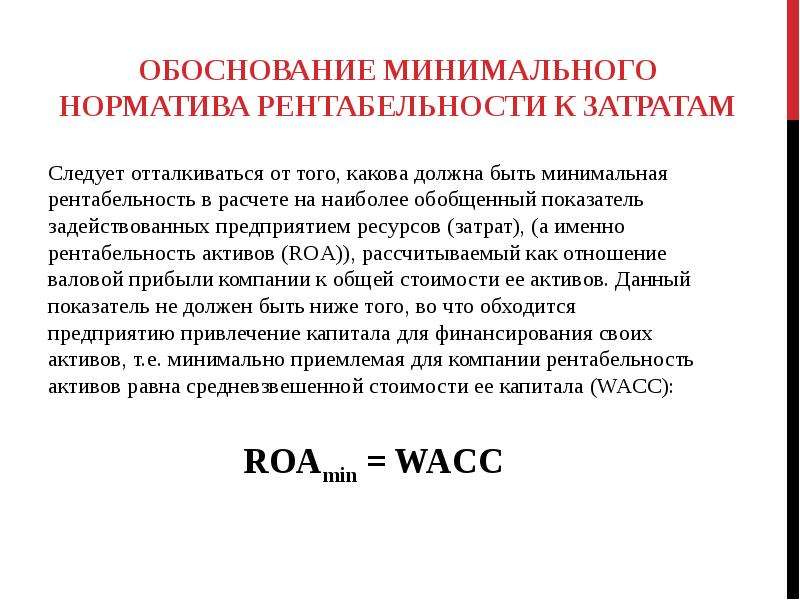

Рентабельность активов (англ. return on assets, ROA) — относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на общую величину активов организации за период. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. Показывает способность активов компании порождать прибыль.

Применяется для сравнения предприятий одной отрасли и вычисляется по формуле:

Ra = P / A

где:

Ra — рентабельность активов;

P — прибыль за период;

A — средняя величина активов за период.

Рентабельность собственного капитала (Return on equity)

Рентабельность собственного капитала (англ. return on equity, ROE) — относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на собственный капитал организации. Показывает отдачу на инвестиции акционеров в данное предприятие.

Рентабельность задействованного капитала (ROCE)

Рентабельность задействованного капитала (или прибыль на инвестированный капитал (return on capital employed, ROCE)) – показатель отдачи от вовлеченного в коммерческую деятельность собственного капитала организации и долгосрочно привлеченных средств (долгосрочных кредитов, займов).

Рентабельность задействованного капитала = EBIT / Задействованный капитал = EBIT / (Собственный капитал + Долгосрочные обязательства)

где EBIT — прибыль до уплаты процентов и налогов

Возврат к списку

Понятие рентабельность как показатель деятельности любого предприятия

При анализе эффективности работы предприятия зачастую используют показатель рентабельности. Рентабельностью называют относительный показатель экономической деятельности компании, фирмы, предприятия. Этим определением комплексно отражается степень использования трудовых, материальных и денежных ресурсов. Показатель коэффициента рентабельности рассчитывают как отношение дохода к активам либо потокам, которые ее формируют.

Рентабельностью называют относительный показатель экономической деятельности компании, фирмы, предприятия. Этим определением комплексно отражается степень использования трудовых, материальных и денежных ресурсов. Показатель коэффициента рентабельности рассчитывают как отношение дохода к активам либо потокам, которые ее формируют.

Общий смысл рентабельности таков: производство и дальнейшая реализация какого-либо продукта приносит фирме прибыль. Если речь идет о нерентабельном производстве, то имеется в виду, что оно не приносит прибыли. Также есть смысл в отрицательной рентабельности – это работа в убыток.

Какие бывают показатели рентабельности?

Уровень рентабельного производства продукции определяется при помощи показателей – коэффициентов. Условно их разделяют на два подвида: рентабельность активов и рентабельность продаж. Рассмотрим характеристики каждого подробнее.

Рентабельность продаж

К рентабельности продаж относят коэффициент рентабельности, показывающий некую долю прибыли к каждому заработанному рублю. Формула таких расчетов следующая: отношение чистой прибыли (сумма после выплаты всех налогов) за период к объему продаж, выраженному в деньгах, за такой же период.

Формула таких расчетов следующая: отношение чистой прибыли (сумма после выплаты всех налогов) за период к объему продаж, выраженному в деньгах, за такой же период.

Рентабельность продаж – индикатор ценовой политики предприятия, возможность контроля за издержками. Различные конкурентные стратегии и продуктовые линейки влекут разнообразие в значении рентабельности предприятий и компаний. Кроме вышеизложенного, есть и другие варианты расчета рентабельности продаж, где используются только показатели прибыли фирмы, к примеру:

- рентабельность продаж EBIT (это показатель величины прибыли от продаж до полной уплаты налогов на каждый рубль выручки),

- рентабельность продаж (чистая прибыль на каждый рубль выручки от продаж),

- получаемая прибыль от продаж на каждый рубль, который вложен в производство и последующую реализацию продукции.

Рентабельность активов

Коэффициентом рентабельности активов показывает, насколько способны активы компании приносить прибыль, то есть какую прибыль можно получить на каждый вложенный рубль в имущество организации. Таким образом, рентабельность активов – показатель общей прибыли и эффективности работы компании или предприятия.

Таким образом, рентабельность активов – показатель общей прибыли и эффективности работы компании или предприятия.

Как рассчитать рентабельность активов? Так как этот показатель характеризует степень эффективного использования имущества, принадлежащего предприятию, то определяться он должен в процентах и рассчитывается как соотношение прибыли либо убытка и всех активам предприятия. При расчете такого показателя необходимо учитывать:

- собственные активы,

- привлеченные активы,

- кредиты,

- дебиторская задолженность и др.

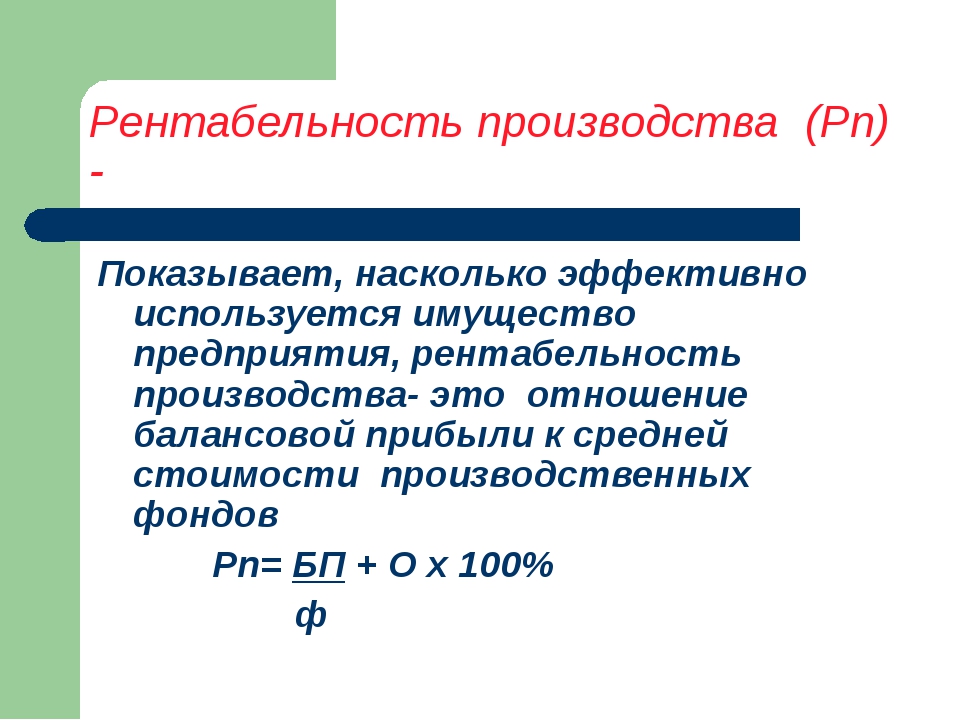

Как рассчитать рентабельность производства?

Рентабельностью производства называют важнейший показатель, который определяет эффективность работы фирмы, предприятия, организации. Уровень рентабельности определяет формула, которая поможет увеличить прогресс развития прибыли предприятия. В любой сфере производства рентабельность рассчитывают по формуле, которая отражает основную концепцию и показывает соотношение прибыли к сумме средств, затраченной на получение этой прибыли.

Формула расчета производства выглядит так:

РП=П:ЗП*100

что означает:

- РП – рентабельность производства,

- ЗП – затраты производства,

- П – прибыль, которая рассчитывается из объема производства.

Есть некоторое ограничение, которое показывает, что соотноситься могут только показатели, соответствующие друг другу. Значит это то, что при этом учитывают затраты, которые были расходованы на получение конкретной прибыли.

Аналогичным образом определяют и рентабельность проданной продукции, в таком случае в расчет берут показатели тех расходов, которые были списаны на реализацию и уменьшили прибыль и доход от реализации.

До момента расчета рентабельности производства формула суммирует все осуществленные затраты во время производства. Существует еще одно правило: рентабельность производства специалисты высчитывают от нетто до брутто (до налогообложения или после него).

С помощью указанной формулы может высчитываться рентабельность не только всего предприятия, но и отдельных цехов и участков выпускаемой продукции.

Собственный капитал – важный финансовый показатель отдачи для инвесторов.

Рентабельностью собственного капитала называют показатель чистой прибыли для сравнения с собственным капиталом предприятия либо организации. Это весьма важный финансовый показатель отдачи для инвесторов, собственников бизнеса. Показывает эффективность использования вложенного в дело капитала.

В отличие от показателя “рентабельность активов” данные этого показателя показывают эффект от использования не всего капитала предприятия, а только его части, какая принадлежит владельцам предприятия.

Формула, при помощи которой можно вычислить рентабельность собственного капитала выглядит так:

РСП=ЧП:СК*100

что означает:

- РСП – рентабельность собственного производства,

- ЧП – чистая прибыль,

- СК – собственный капитал.

Точный расчет предполагает использование цифры, рассчитанной как среднее арифметическое показателя собственного капитала за период, который показывает чистую прибыль. Особый подход расчета рентабельности собственного производства заложен в формуле Дюпона, которая разбивает величину на три составляющие.

Особый подход расчета рентабельности собственного производства заложен в формуле Дюпона, которая разбивает величину на три составляющие.

По данным статистики рентабельность собственного капитала составляет около 10-13% ( в Великобритании и США). Для инфляционной экономики такой показатель должен быть несколько выше. Очевидно, что чем выше показатель рентабельности собственного капитала, тем для предприятия лучше.

Подрядных услуг

Такой показатель используют для конкурсной оценки отдачи каждого из подрядчиков, может использоваться для оценивания экономии от предоставляемых услуг. Расчет рентабельности подрядных услуг выглядит как разница затрат при предоставлении (непредоставлении) услуг и затрат при реальном предоставлении услуг.

Подразумевается при этом, что та услуга, которая не была предоставлена, приведет к значительным затратам предприятия (например, выплата штрафов).

Показатели рентабельности | vanin-invest.com

Рентабельность собственного капитала ROE

Рентабельность собственного капитала (Return on shareholders’ equity), %:

ROE=(чистая прибыль / стоимость собственного капитала на начало периода)*100%

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рентабельность активов ROA

Рентабельность активов (Return On Assets), %:

ROA=(прибыль до налогообложения / величина активов на начало периода)*100%

Показывает способность активов компании порождать прибыль. То есть, сколько единиц прибыли получено предприятием с единицы стоимости активов. Применяется для сравнения предприятий одной отрасли.

Рентабельность текущих активов ROCA

Рентабельность текущих активов (Return On Current Assets), %:

ROCA=(чистая прибыль / величина оборотных активов на начало периода)*100%

Показывает, сколько прибыли получает предприятие с одного доллара, вложенного в текущие (оборотные) активы. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Рентабельность чистых активов RONA

Рентабельность чистых активов (Return On Net Assets), %:

RONA=(чистая прибыль / собственный и заемный капитал на начало периода)*100%

Показывает рациональность управления структурой капитала, способность организации к наращиванию капитала через отдачу каждого единицы вложенных средств, вложенного собственниками.

Рентабельность основных средств и прочих внеоборотных активов ROFA

Рентабельность основных средств и прочих внеоборотных активов (Return On Fixed Assets), %:

ROFA=(чистая прибыль / величина основных средств и прочих внеоборотных активов на начало периода)*100%

Показывает, насколько эффективна отдача производственных фондов. Чем выше значение данного коэффициента, тем более эффективно используются основные средства.

Рентабельность собственного и долгосрочного заемного капитала ROIC

Рентабельность собственного и долгосрочного заемного капитала (Return On Invested Capital), %:

ROIC=(чистая прибыль / собственный и долгосрочный заемный капитал на начало периода)*100%

Показывает, насколько эффективно предприятие ведет инвестиционную деятельность. То есть, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

То есть, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

Рассчитываем рентабельность активов правильно | Онлайн бухгалтерия Небо

Ни одно предприятие не сможет успешно функционировать без грамотной финансовой аналитики. А для того, чтобы проводить анализ правильно, нужно владеть многими формулами и понятиями. Одним из таких важнейших понятий является рентабельность активов.

Этот показатель даёт понять, насколько эффективно используются денежные средства и имущество. С помощью коэффициента рентабельности активов можно поставить прогноз, насколько прибыльным будет бизнес в будущем при существующей ситуации, и что нужно сделать, чтобы увеличить прибыль. Уметь правильно рассчитывать рентабельность активов, разбираться в терминах, связанных с этим показателем – очень полезный навык, который действительно может помочь правильно вести дела.

Начнём с понятия активов. Здесь всё просто. Это все денежные средства и материальное имущество компании. Активы бывают разные. В экономическом плане их основное отличие друг от друга – уровень ликвидности (способность актива быть проданным за максимальную цену в максимально короткий срок).

Рентабельность актива – это его способность приносить прибыль компании. При расчёте коэффициента рентабельности активов можно выявить, какие активы приносят больше всего пользы, а какие не приносят прибыли совсем. От не приносящего прибыль имущества лучше всего избавиться. Расчёт рентабельности вместе с расчётом ликвидности показывает, какие изменения нужно внести, для того чтобы повысить общую прибыль: как правильно распределить средства, на что обратить внимание и т.п.

С помощью данного показателя можно также определить, насколько эффективны были те или иные изменения, развивается ли бизнес или идёт к упадку. Чтобы сделать подобные выводы, нужно сравнить прошлые показатели и текущий.

Чтобы произвести все вычисления, нам понадобятся данные бухгалтерского баланса. Рентабельность активов представляет собой отношение чистой прибыли к стоимости активов за отчётный период. То есть формула расчётов очень простая:

Р = П / А

Где Р – коэффициент рентабельности;

П – чистая прибыль компании;

А – стоимость активов.

Если вам нужны максимально точные расчётные данные, можно вместо значения общей суммы активов использовать среднее арифметическое цены активов начала периода и конца. Это сделает получившиеся значения менее абстрактными. Однако в большинстве случаев для стандартной аналитики безупречная точность не требуется. Можно обойтись и общим значением.

Информация о чистой прибыли содержится в строке 2400. Общая стоимость активов – строка 1600.

Пример 1ООО «Геркулес» рассчитывает коэффициент рентабельности активов каждый год, чтобы следить за своим развитием. Чистая прибыль компании на 2016 год составляет 1200000 р. За прошедший год стоимость активов составила 60000000 р. Считаем:

Чистая прибыль компании на 2016 год составляет 1200000 р. За прошедший год стоимость активов составила 60000000 р. Считаем:

1200000 / 60000000 = 0,02

Коэффициент рентабельности рассчитывается обычно в процентах. Поэтому переводим получившееся число в проценты: 0, 02 = 2%

Как использовать показатель при анализеВ первую очередь нужно знать, о чём говорит показатель. Посмотрим на наш пример. 2% — это не великолепный, но достаточно неплохой, средний показатель. Рентабельность активов не должна быть ниже 0%. Если это значение меньше нуля, значит, предприятие работает в убыток, и нужно либо серьёзно перестраивать весь бизнес (что потребует больших вложений), либо ликвидировать компанию.

Но это далеко не самый важный пункт в анализе. Гораздо важнее сравнение показателей предыдущих периодов с нынешним. Оно показывает, увеличивается или снижается рентабельность, что в свою очередь ведёт к определённым выводам.

Если коэффициент стал выше по сравнению с прошлым отчётным периодом, это означает, что либо прибыль предприятия возросла, с чем может быть связано увеличение оборачиваемости активов (оборачиваемость – ресурсоотдача, показывает, сколько раз окупился тот или иной актив за период времени), либо расходы на производство продукции снизились.

Если наблюдается снижение, то это может свидетельствовать о снижении оборачиваемости активов и, соответственно, падении прибыли предприятия. Также это может говорить об увеличении расходов на производство продукции.

Естественно, рост рентабельности – признак того, что предприятие развивается, и всё идёт хорошо. А снижение – сигнал к тому, что нужно что-то предпринимать. Чем выше показатель рентабельности, тем лучше.

Для наглядности изобразим все перечисленные выводы на схеме:

Приведём пример анализа с помощью коэффициента рентабельности активов.

Пример 2ООО «Геркулес» считается успешным предприятием. В Примере 1 мы рассчитывали коэффициент рентабельности за 2016 год. Если мы посмотрим на отчёты 2015 года, то расчёт рентабельности получится следующий.

За 2015 год компания получила 800000 р. чистой прибыли. Стоимость активов же составила 60000000 р. Подставляем цифры в формулу:

8000000 / 60000000 = 0,013 = 1,3%

1,3% < 2%, следовательно, дела компании идут хорошо. «Геркулес» действительно можно назвать успешным предприятием.

«Геркулес» действительно можно назвать успешным предприятием.

Однако в 2017 году прибыль компании снизилась до 600000 р., а цена активов осталась такой же.

600000 / 60000000 = 0,01 = 1%

2% > 1%, следовательно, дела компании ухудшились, и нужно найти причину этому снижению.

Конечно, полноценный анализ проводится не так. Привлекается гораздо больше различных данных, производятся расчёты, значения сравниваются. Если было обнаружено снижение, нужно вычислить, оборачиваемость и рентабельность какого из активов снизилась, и можно ли избавиться от того, что не приносит прибыль, или заставить актив приносить доходы. Желательно, чтобы данный анализ проводили профессионалы. Обычно подобные расчёты входят в обязанности бухгалтерии. Однако сегодня рассчитать некоторые значения и произвести минимальную оценку ситуации можно с помощью электронных сервисов, онлайн-бухгалтеров и т.п. А знать, как рассчитывается коэффициент рентабельности активов, очень полезно и руководителю компании. Это даст возможность самостоятельно контролировать развитие бизнеса.

Это даст возможность самостоятельно контролировать развитие бизнеса.

Какие финансовые отчеты показывают прибыльность компании? | Малый бизнес

Джим Вудрафф Обновлено 5 ноября 2018 г.

В то время как все финансовые отчеты, подготовленные бухгалтерами, каким-то образом связаны с прибылью, отчет о доходах — или прибыльности — представляет собой тот отчет, который предоставляет наиболее подробную информацию о доходах и расходах и показывает прибыль или убытки. Хотя вся финансовая отчетность предприятия важна и преследует конкретную цель, наибольшее внимание уделяется отчету о прибылях и убытках.Однако отчет о прибыльности может иметь несколько форм, и важно понимать, как они подготовлены для проведения точного анализа и интерпретации.

Что такое отчет о доходах?

В отчете о прибылях и убытках показаны общие суммы доходов и расходов компании. Он сопоставляет все доходы от продажи товаров и услуг со всеми расходами, включая проценты, амортизацию и налоги, которые необходимы для работы компании в течение определенного периода времени. Эти отчеты можно составлять ежемесячно, ежеквартально или ежегодно.Отчет о прибылях и убытках имеет несколько уровней прибыльности:

Эти отчеты можно составлять ежемесячно, ежеквартально или ежегодно.Отчет о прибылях и убытках имеет несколько уровней прибыльности:

- Валовая прибыль

- Операционная прибыль или EBITDA (прибыль до уплаты процентов, налогов, износа и амортизации)

- Чистая прибыль

Что такое валовая прибыль?

Валовая прибыль — это доход, полученный от производства и продажи продукта или предоставления услуги. Он рассчитывается путем вычитания стоимости проданных товаров из суммы продаж до вычета общих и административных расходов.Маржа валовой прибыли рассчитывается путем деления валовой прибыли на объем продаж. Обычно он выражается в процентах.

Валовая прибыль — это показатель того, насколько хорошо компания покупает сырье и использует свою рабочую силу для производства и продажи продукта. Аналитики сравнивают валовую прибыль каждой компании с показателями других фирм в той же отрасли, чтобы определить ее конкурентоспособность. Руководство отслеживает изменения процента валовой прибыли для выявления тенденций, указывающих на улучшение или снижение показателей.

Руководство отслеживает изменения процента валовой прибыли для выявления тенденций, указывающих на улучшение или снижение показателей.

Например, предположим, что компания обычно сообщает о валовой прибыли в размере 40 процентов, но она увеличивается до 42 процентов. Что случилось? Это могло быть связано с тем, что компания смогла повысить отпускные цены, закупить сырье по более низким ценам или более продуктивно использовать свою рабочую силу. Все это хорошо. С другой стороны, снижение процента валовой прибыли может вызвать тревогу и потребовать от руководства поиска причины снижения и принятия корректирующих мер.

Что такое операционная прибыль?

У каждой компании есть определенная сумма фиксированных общих и административных расходов, которые вычитаются из валовой прибыли для определения операционной прибыли. Постоянные накладные расходы — это те расходы, которые необходимо оплачивать независимо от уровня продаж. Сюда входят такие фиксированные расходы, как аренда офисных помещений, страховые взносы, заработная плата административного персонала, а также сборы за лицензии и разрешения.

Операционная прибыль — еще одна контрольная точка, позволяющая оценить, насколько продуктивно компания использует свои активы и контролирует административные и постоянные накладные расходы.Операционная прибыль рассчитывается до вычета процентов, износа, амортизации и налогов, часто называемых сокращением EBITDA.

В первую очередь, операционная прибыль направлена на оценку эффективности бизнеса без учета его финансовой структуры или налоговых стратегий. Например, бизнес может иметь высокую валовую прибыль и хорошую операционную прибыль, но в конечном итоге получить низкую чистую прибыль, потому что фирма заняла много денег и должна была платить высокие процентные расходы.В этом случае компания могла бы хорошо использовать свои активы и контролировать расходы, но иметь слишком большой долг, чтобы показывать хорошую прибыль.

Что такое чистый доход?

Чистая прибыль — это чистая прибыль; это прибыль или убытки бизнеса после вычета всех расходов компании, включая стоимость проданных товаров и накладные расходы. Чистая прибыль отражает процентные расходы по структуре финансирования компании и налоги, которые она взимает в результате стратегий налогового планирования.

Чистая прибыль отражает процентные расходы по структуре финансирования компании и налоги, которые она взимает в результате стратегий налогового планирования.

Чистая прибыль — это показатель, на который ориентируется большинство аналитиков и акционеров при оценке результатов деятельности компании.Процент чистой прибыли сравнивается с показателями других компаний в той же отрасли, чтобы определить их конкурентоспособность.

Что такое коэффициент прибыли?

Коэффициенты прибыльности — ценные метрики, используемые для оценки производительности и жизнеспособности бизнеса. Коэффициенты обеспечивают более подробный анализ качества прибыли, выражая конкретные расходы в процентах от стоимости проданных товаров или продаж. Аналитики используют анализ коэффициентов для поиска тенденций и в качестве основы для сравнения с другими компаниями в той же отрасли.

Какие типы отчетов о доходах?

Бухгалтеры готовят несколько типов отчетов о прибылях и убытках, в зависимости от цели и целевой аудитории.

Проаудированная или неаудированная: Проаудированная финансовая отчетность составляется бухгалтером с использованием общепринятых принципов бухгалтерского учета и считается наиболее надежной. Проверенные отчеты требуют, чтобы фирма CPA выразила мнение о точности информации, использованной в отчетах. Есть три типа мнений: безоговорочные, квалифицированные и отрицательные.Банки и другие кредиторы предпочитают основывать свои решения на аудированной финансовой отчетности.

Налоговые декларации: Укажите наименьшую сумму дохода для уплаты наименьшей суммы налогов. В отчетах о прибылях и убытках для налоговых деклараций используются преимущества методов амортизации и ускоренной амортизации, которые предусматривают более высокие вычеты на амортизацию и приводят к более низкому заявленному доходу, что требует меньших налогов.

Подготовлено для акционеров: Отчеты о прибылях и убытках, подготовленные для общественности, аналитиков и акционеров, структурированы таким образом, чтобы представить наилучшее возможное представление о компании.

Руководство: В отчетности для руководства используются наиболее реалистичные методы учета. В некотором смысле финансовые отчеты, подготовленные для руководства, ближе к реальности, чем отчеты, подготовленные для налоговых деклараций или для акционеров. Руководство должно знать, что ему нужна надежная и точная информация для принятия разумных и обоснованных решений.

Что представляет собой баланс?

Баланс показывает активы и обязательства компании на определенный момент времени.

В то время как в отчете о прибылях и убытках фиксируется деятельность компании за определенный период времени, баланс показывает состояние и качество активов и пассивов фирмы в определенный момент. Он включает следующие активы:

- Денежные средства в банках

- Дебиторская задолженность

- Запасы

- Предоплаченные расходы

- Недвижимость

- Здания

- Оборудование

- Инвестиции

На балансе указаны следующие обязательства:

- Кредиторская задолженность

- Краткосрочные банковские ссуды

- Начисленные расходы

- Долгосрочная задолженность

- Акционерный капитал

- Накопленная нераспределенная прибыль

Как прибыль связана с другой финансовой отчетностью компании?

После того, как бухгалтер подсчитает доходы и расходы компании, прибыль или убыток отражается в разделе нераспределенной прибыли баланса. Любые выплаты или дивиденды с этого счета подробно описаны в отчете о собственном капитале.

Любые выплаты или дивиденды с этого счета подробно описаны в отчете о собственном капитале.

Прибыль или убыток несколько иначе влияет на Отчет о движении денежных средств. Отчеты о прибылях и убытках обычно составляются по методу начисления. Это означает, что доходы и расходы регистрируются по мере их возникновения, а не в момент фактического перехода денежных средств из рук в руки. Поскольку отчет о прибылях и убытках содержит определенные неденежные статьи, такие как износ и амортизация, отчетная прибыль или убыток должны быть скорректированы при составлении отчета о движении денежных средств.

Отчет о прибылях и убытках — самый важный отчет для многих аналитиков. Он показывает операционные результаты компании за год. Но, что более важно, он служит руководством, чтобы предвидеть, как компания может поступить в будущем. Компании должны постоянно получать прибыль в долгосрочной перспективе, чтобы оставаться конкурентоспособными и выжить. Прибыль важна для финансирования роста и обеспечения разумной прибыли для акционеров.

Сравнение отчетов о прибылях и убытках за несколько лет по горизонтали позволяет легко выявить положительные или отрицательные тенденции, которые могут потребовать внимания руководства, чтобы сохранить производительность на пути к достижению долгосрочного роста.

Определение коэффициентов рентабельности

Каковы коэффициенты рентабельности?

Коэффициенты прибыльности — это класс финансовых показателей, которые используются для оценки способности бизнеса генерировать прибыль относительно его выручки, операционных затрат, активов баланса или собственного капитала с течением времени, используя данные за определенный момент времени.

Ключевые выводы

- Коэффициенты рентабельности — это показатели, которые оценивают способность компании генерировать доход относительно ее выручки, операционных расходов, активов баланса или собственного капитала.

- Коэффициенты рентабельности показывают, насколько эффективно компания приносит прибыль и повышает ценность для акционеров.

- Результаты с более высоким коэффициентом часто более благоприятны, но коэффициенты предоставляют гораздо больше информации по сравнению с результатами аналогичных компаний, собственными историческими показателями компании или средними отраслевыми показателями.

Значение коэффициентов рентабельности

О чем говорят показатели рентабельности?

Для большинства коэффициентов прибыльности более высокое значение по сравнению с коэффициентом конкурента или по сравнению с коэффициентом предыдущего периода указывает на то, что компания преуспевает.Коэффициенты прибыльности наиболее полезны при сравнении с аналогичными компаниями, собственной историей компании или средними коэффициентами по отрасли компании.

Например, валовая прибыль — это один из наиболее часто используемых показателей рентабельности или маржи. Валовая прибыль — это разница между выручкой и производственными затратами, называемая себестоимостью проданных товаров (COGS). В некоторых отраслях, например, в розничной торговле, наблюдается сезонность операций. Розничные торговцы обычно получают значительно более высокие доходы и прибыль в праздничный сезон в конце года.

В некоторых отраслях, например, в розничной торговле, наблюдается сезонность операций. Розничные торговцы обычно получают значительно более высокие доходы и прибыль в праздничный сезон в конце года.

Таким образом, было бы бесполезно сравнивать валовую прибыль розничного продавца в четвертом квартале с его валовой прибылью в первом квартале, потому что они не являются напрямую сопоставимыми. Гораздо более информативным будет сравнение рентабельности розничного продавца в четвертом квартале с его прибылью за четвертый квартал предыдущего года.

Пример использования показателей рентабельности

Коэффициенты прибыльности являются одними из самых популярных показателей, используемых в финансовом анализе, и они обычно делятся на две категории: коэффициенты маржи и коэффициенты доходности.Коэффициенты маржи дают представление с нескольких разных точек зрения о способности компании превращать продажи в прибыль.

Коэффициенты доходности предлагают несколько различных способов проверить, насколько хорошо компания приносит прибыль своим акционерам. Некоторыми примерами коэффициентов рентабельности являются маржа прибыли, рентабельность активов (ROA) и рентабельность капитала (ROE).

Некоторыми примерами коэффициентов рентабельности являются маржа прибыли, рентабельность активов (ROA) и рентабельность капитала (ROE).

Маржа прибыли

Различные нормы прибыли используются для измерения рентабельности компании при различных уровнях затрат, включая валовую прибыль, операционную маржу, маржу до налогообложения и маржу чистой прибыли.Маржа сокращается по мере того, как принимаются во внимание слои дополнительных затрат, таких как стоимость проданных товаров (COGS), операционные расходы и налоги.

Валовая прибыль измеряет, сколько компания зарабатывает после учета COGS. Операционная маржа — это процент от продаж, оставшихся после покрытия себестоимости и операционных расходов. Маржа до налогообложения показывает прибыльность компании после дальнейшего учета внереализационных расходов. Маржа чистой прибыли — это способность компании получать прибыль после всех расходов и налогов.

Рентабельность активов

Прибыльность оценивается относительно затрат и расходов и анализируется по сравнению с активами, чтобы увидеть, насколько эффективно компания использует активы для увеличения продаж и прибыли. Использование термина «доходность» в коэффициенте ROA обычно относится к чистой прибыли или чистой прибыли — величине прибыли от продаж после всех затрат, расходов и налогов. ROA — это чистая прибыль, разделенная на общую сумму активов.

Использование термина «доходность» в коэффициенте ROA обычно относится к чистой прибыли или чистой прибыли — величине прибыли от продаж после всех затрат, расходов и налогов. ROA — это чистая прибыль, разделенная на общую сумму активов.

Чем больше активов накопила компания, тем больше продаж и потенциальной прибыли она может получить.Поскольку эффект масштаба помогает снизить затраты и повысить рентабельность, прибыль может расти быстрее, чем активы, что в конечном итоге увеличивает рентабельность активов.

Рентабельность капитала

Рентабельность собственного капитала является ключевым показателем для акционеров, поскольку он измеряет способность компании получать доход от вложений в акционерный капитал. Рентабельность собственного капитала — это чистая прибыль, разделенная на собственный капитал. Рентабельность собственного капитала может увеличиться без дополнительных вложений в акционерный капитал, так как коэффициент может вырасти из-за более высокой чистой прибыли из-за большей базы активов, финансируемой за счет долга.

Коэффициенты прибыльности — Расчет маржи, прибыли, рентабельности капитала (ROE)

Что такое коэффициенты прибыльности?

Коэффициенты рентабельности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) по отношению к выручке, активам балансаIB Руководство — Активы баланса Активы баланса перечислены как счета или позиции, которые заказываются по ликвидности. Ликвидность — это легкость, с которой фирма может конвертировать актив в наличные.Наиболее ликвидным активом являются денежные средства (первая позиция в балансе), за которыми следуют краткосрочные депозиты и дебиторская задолженность. Это руководство охватывает все активы баланса, примеры, операционные расходы и акционерный капитал Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из акционерного капитала плюс в течение определенного периода времени. Они показывают, насколько хорошо компания использует свои активы для получения прибыли и повышения ценности для акционеров.

Они показывают, насколько хорошо компания использует свои активы для получения прибыли и повышения ценности для акционеров.

Большинство компаний обычно добиваются более высокого коэффициента или стоимости, поскольку это обычно означает, что бизнес работает хорошо за счет генерирования доходов, прибыли и денежных потоков. Коэффициенты наиболее полезны, когда они анализируются в сравнении с аналогичными компаниями или с предыдущими периодами. Ниже рассматриваются наиболее часто используемые коэффициенты рентабельности.

Какие существуют различные типы коэффициентов рентабельности?

Существуют различные коэффициенты рентабельности, которые используются компаниями для получения полезной информации о финансовом благополучии и эффективности бизнеса.

Все эти коэффициенты можно разделить на две категории, а именно:

A. Коэффициенты маржи

Коэффициенты маржи представляют способность компании конвертировать продажи в прибыль при различных степенях измерения.

Примеры: валовая прибыль, маржа операционной прибыли Операционная маржа Операционная маржа равна операционной прибыли, разделенной на выручку. Это коэффициент рентабельности, измеряющий выручку после покрытия операционной деятельности, и маржа чистой прибыли. Маржа чистой прибыли. Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для расчета процента прибыли, от которой компания получает общий доход.Он измеряет сумму чистой прибыли, которую компания получает на доллар полученной выручки, маржу денежного потока, EBITEBIT Guide EBIT означает прибыль до уплаты процентов и налогов и является одним из последних промежуточных итогов в отчете о прибылях и убытках перед чистой прибылью. EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж. EBITDAEBITDAEBITDA или Прибыль до уплаты процентов, налогов, амортизации и амортизации — это прибыль компании до производятся любые из этих чистых вычетов. EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры, EBITDAR, NOPATNOPATNOPAT означает чистую операционную прибыль после налогообложения и представляет собой теоретический доход компании от операций, коэффициент операционных расходов и коэффициент накладных расходов.

EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры, EBITDAR, NOPATNOPATNOPAT означает чистую операционную прибыль после налогообложения и представляет собой теоретический доход компании от операций, коэффициент операционных расходов и коэффициент накладных расходов.

B. Коэффициенты доходности

Коэффициенты доходности отражают способность компании приносить прибыль своим акционерам.

Примеры включают рентабельность активов, рентабельность собственного капитала, рентабельность денежных средств, рентабельность долга, рентабельность нераспределенной прибыли, рентабельность выручки, рентабельность с поправкой на риск, рентабельность инвестированного капитала и рентабельность вложенного капитала.

Каковы наиболее часто используемые коэффициенты рентабельности и их значение?

Большинство компаний используют коэффициенты рентабельности при анализе производительности бизнеса, сравнивая доход с продажами, активами и капиталом.

Шесть наиболее часто используемых коэффициентов рентабельности:

# 1 Маржа валовой прибыли

Маржа валовой прибыли Маржа чистой прибыли Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для рассчитать процент прибыли, которую получает компания от общего дохода.Он измеряет размер чистой прибыли, которую получает компания на доллар полученного дохода. — сравнивает валовую прибыль с выручкой от продаж. Это показывает, сколько зарабатывает бизнес с учетом необходимых затрат на производство товаров и услуг. Высокий коэффициент валовой прибыли отражает более высокую эффективность основных операций, что означает, что он по-прежнему может покрывать операционные расходы, фиксированные затраты, дивиденды и амортизацию, а также обеспечивать чистую прибыль для бизнеса. С другой стороны, низкая норма прибыли указывает на высокую стоимость проданных товаров, что может быть связано с неблагоприятной политикой закупок, низкими продажными ценами, низкими продажами, жесткой рыночной конкуренцией или неправильной политикой стимулирования сбыта.

Узнайте больше об этих коэффициентах на курсах финансового анализа CFI.

# 2 Маржа EBITDA

EBITDAEBITDAEBITDA или прибыль до уплаты процентов, налогов, амортизации и амортизации — это прибыль компании до того, как будет произведен какой-либо из этих чистых вычетов. EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры означает прибыль до вычета процентов, налогов, износа и амортизации.Он представляет прибыльность компании без учета неоперационных статей, таких как проценты и налоги, а также неденежных статей, таких как износ и амортизация. Преимущества анализа маржи EBITDA компании Маржа EBITDA Маржа EBITDA = EBITDA / Выручка. Это коэффициент рентабельности, который измеряет прибыль, которую получает компания до вычета налогов, процентов, износа и амортизации. В этом руководстве есть примеры, а загружаемый шаблон позволяет легко сравнить его с другими компаниями, поскольку он исключает расходы, которые могут быть нестабильными или несколько произвольными. Обратной стороной маржи EBTIDA является то, что она может сильно отличаться от чистой прибыли и фактического генерирования денежных потоков, которые являются лучшими индикаторами эффективности компании. EBITDA широко используется во многих методах оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и прецедент.

Обратной стороной маржи EBTIDA является то, что она может сильно отличаться от чистой прибыли и фактического генерирования денежных потоков, которые являются лучшими индикаторами эффективности компании. EBITDA широко используется во многих методах оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и прецедент.

# 3 Маржа операционной прибыли

Маржа операционной прибыли Операционная маржа Операционная маржа равна операционной прибыли, разделенной на выручку.Это коэффициент рентабельности, измеряющий выручку после покрытия операционной деятельности, и — рассматривает прибыль как процент от продаж до вычета процентных расходов и налога на прибыль. Компании с высокой маржой операционной прибыли, как правило, лучше оснащены для оплаты фиксированных затрат и процентов по обязательствам, имеют больше шансов выжить в условиях экономического спада и более способны предлагать более низкие цены, чем их конкуренты, у которых более низкая маржа прибыли. Норма операционной прибыли часто используется для оценки силы менеджмента компании, поскольку хорошее управление может существенно повысить прибыльность компании за счет управления ее операционными расходами.

Норма операционной прибыли часто используется для оценки силы менеджмента компании, поскольку хорошее управление может существенно повысить прибыльность компании за счет управления ее операционными расходами.

# 4 Маржа чистой прибыли

Маржа чистой прибыли Маржа чистой прибыли Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для расчета процента прибыли, которую компания получает от своей общий доход. Он измеряет размер чистой прибыли, которую получает компания на доллар полученного дохода. это нижняя строка. Он учитывает чистую прибыль компании и делит ее на общий доход. Он дает окончательную картину прибыльности компании после учета всех расходов, включая проценты и налоги.Причина использования чистой прибыли в качестве показателя рентабельности заключается в том, что при этом учитывается все. Недостатком этого показателя является то, что он включает в себя много «шума», такого как единовременные расходы и прибыли, что затрудняет сравнение показателей компании с ее конкурентами.

# 5 Маржа денежного потока

Маржа денежного потока — выражает взаимосвязь между денежными потоками от операционной деятельности Операционный денежный поток Операционный денежный поток (OCF) — это сумма денежных средств, генерируемых обычной операционной деятельностью предприятия в определенный период времени. .и продажи, генерируемые бизнесом. Он измеряет способность компании конвертировать продажи в наличные. Чем выше процент денежного потока, тем больше денежных средств будет доступно от продаж для оплаты поставщиков, дивидендов, коммунальных услуг и долга по обслуживанию, а также для покупки основных средств. Однако отрицательный денежный поток означает, что даже если бизнес генерирует продажи или прибыль, он все равно может терять деньги. В случае компании с неадекватным денежным потоком она может выбрать заимствование средств или привлечение денег через инвесторов для продолжения работы.

Управление денежным потоком Цикл конвертации наличных денег Цикл конвертации наличных денег (CCC) — это показатель, который показывает количество времени, которое требуется компании, чтобы преобразовать свои инвестиции в запасы в наличные. Формула цикла конвертации денежных средств измеряет количество времени в днях, которое требуется компании, чтобы превратить вложенные ресурсы в денежные средства. Формула имеет решающее значение для успеха компании, потому что всегда наличие адекватного денежного потока минимизирует расходы (например, позволяет избежать штрафов за просрочку платежа и дополнительных процентных расходов) и позволяет компании воспользоваться любой дополнительной прибылью или возможностями роста, которые могут возникнуть (например,г. возможность приобрести с существенной скидкой инвентарь уходящего из бизнеса конкурента).

Формула цикла конвертации денежных средств измеряет количество времени в днях, которое требуется компании, чтобы превратить вложенные ресурсы в денежные средства. Формула имеет решающее значение для успеха компании, потому что всегда наличие адекватного денежного потока минимизирует расходы (например, позволяет избежать штрафов за просрочку платежа и дополнительных процентных расходов) и позволяет компании воспользоваться любой дополнительной прибылью или возможностями роста, которые могут возникнуть (например,г. возможность приобрести с существенной скидкой инвентарь уходящего из бизнеса конкурента).

# 6 Рентабельность активов

Рентабельность активов (ROA) Рентабельность активов и формула ROA Формула ROA. Рентабельность активов (ROA) — это тип показателя рентабельности инвестиций (ROI), который измеряет прибыльность бизнеса по отношению к его общим активам. Этот коэффициент показывает, насколько хорошо компания работает, сравнивая прибыль (чистую прибыль), которую она генерирует, с капиталом, который она инвестирует в активы. , как следует из названия, показывает процент чистой прибыли по отношению к общим активам компании. Коэффициент ROA показывает, какую прибыль после вычета налогов компания получает на каждый доллар активов, которыми она владеет. Он также измеряет интенсивность активов бизнеса. Чем ниже прибыль на доллар активов, тем более ресурсоемкой считается компания. Компании с высокой степенью ресурсоемкости требуют больших вложений для приобретения техники и оборудования для получения дохода. Примеры отраслей, которые обычно являются очень ресурсоемкими, включают телекоммуникационные услуги, производители автомобилей и железные дороги.Примерами менее ресурсоемких компаний являются рекламные агентства и компании-разработчики программного обеспечения.

, как следует из названия, показывает процент чистой прибыли по отношению к общим активам компании. Коэффициент ROA показывает, какую прибыль после вычета налогов компания получает на каждый доллар активов, которыми она владеет. Он также измеряет интенсивность активов бизнеса. Чем ниже прибыль на доллар активов, тем более ресурсоемкой считается компания. Компании с высокой степенью ресурсоемкости требуют больших вложений для приобретения техники и оборудования для получения дохода. Примеры отраслей, которые обычно являются очень ресурсоемкими, включают телекоммуникационные услуги, производители автомобилей и железные дороги.Примерами менее ресурсоемких компаний являются рекламные агентства и компании-разработчики программного обеспечения.

Узнайте больше об этих коэффициентах на курсах финансового анализа CFI.

# 7 Рентабельность капитала

Рентабельность собственного капитала (ROE) Рентабельность собственного капитала (ROE) Рентабельность капитала (ROE) — это показатель прибыльности компании, который рассчитывается путем деления годовой прибыли (чистой прибыли) компании на ее стоимость. от общего акционерного капитала (т.е. 12%). ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравниваются с собственным капиталом.- выражает процент чистой прибыли по отношению к акционерному капиталу или норму прибыли на деньги, вложенные инвесторами в бизнес. Коэффициент рентабельности собственного капитала — это показатель, за которым особенно следят фондовые аналитики и инвесторы. Благоприятно высокий коэффициент рентабельности собственного капитала часто упоминается в качестве причины для покупки акций компании. Компании с высокой рентабельностью капитала обычно более способны генерировать денежные средства внутри компании и, следовательно, меньше зависят от заемного финансирования.

от общего акционерного капитала (т.е. 12%). ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравниваются с собственным капиталом.- выражает процент чистой прибыли по отношению к акционерному капиталу или норму прибыли на деньги, вложенные инвесторами в бизнес. Коэффициент рентабельности собственного капитала — это показатель, за которым особенно следят фондовые аналитики и инвесторы. Благоприятно высокий коэффициент рентабельности собственного капитала часто упоминается в качестве причины для покупки акций компании. Компании с высокой рентабельностью капитала обычно более способны генерировать денежные средства внутри компании и, следовательно, меньше зависят от заемного финансирования.

# 8 Рентабельность инвестированного капитала

Рентабельность инвестированного капитала (ROIC) Рентабельность инвестированного капитала (ROIC) Рентабельность инвестированного капитала (ROIC) — это рентабельность или показатель эффективности прибыли, полученной теми, кто предоставляет капитал, а именно держателями облигаций фирмы и акционеры. ROIC компании часто сравнивают с WACC, чтобы определить, создает ли компания ценность или разрушает ее. является мерой доходности, генерируемой всеми поставщиками капитала, включая обоих держателей облигаций. Эмитенты облигаций Существуют разные типы эмитентов облигаций. Эти эмитенты облигаций создают облигации для заимствования средств у держателей облигаций с погашением при наступлении срока погашения. и акционеры Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из акционерного капитала плюс.Он аналогичен коэффициенту рентабельности собственного капитала, но является более всеобъемлющим по своему охвату, поскольку включает в себя доходы от капитала, предоставленного держателями облигаций.

ROIC компании часто сравнивают с WACC, чтобы определить, создает ли компания ценность или разрушает ее. является мерой доходности, генерируемой всеми поставщиками капитала, включая обоих держателей облигаций. Эмитенты облигаций Существуют разные типы эмитентов облигаций. Эти эмитенты облигаций создают облигации для заимствования средств у держателей облигаций с погашением при наступлении срока погашения. и акционеры Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из акционерного капитала плюс.Он аналогичен коэффициенту рентабельности собственного капитала, но является более всеобъемлющим по своему охвату, поскольку включает в себя доходы от капитала, предоставленного держателями облигаций.

Упрощенная формула ROIC может быть рассчитана как: EBIT x (1 — ставка налога) / (стоимость долга + стоимость + капитал). Показатель EBIT используется потому, что он представляет собой прибыль, полученную до вычета процентных расходов, и, следовательно, представляет собой прибыль, доступную всем инвесторам, а не только акционерам.

Видео Объяснение коэффициентов рентабельности и рентабельности собственного капитала

Ниже приводится короткое видео, в котором объясняется, как различные рычаги в финансовой отчетности компании влияют на коэффициенты прибыльности, такие как маржа чистой прибыли.

Финансовое моделирование (выход за рамки коэффициентов рентабельности)

Хотя коэффициенты рентабельности — отличное место для начала при выполнении финансового анализа, их главный недостаток заключается в том, что ни один из них не учитывает всю картину в целом. Более полный способ учесть все существенные факторы, влияющие на финансовое здоровье и прибыльность компании, — это построить модель DCF. Бесплатное руководство по DCF-модели. DCF-модель — это особый тип финансовой модели, используемый для оценки бизнеса.n], где PV = текущая стоимость, F = будущий платеж (денежный поток), r = ставка дисконтирования, n = количество периодов в будущем бизнеса.

На скриншоте ниже вы можете увидеть, сколько из перечисленных выше коэффициентов прибыльности (таких как EBIT, NOPAT и Cash Flow) являются факторами анализа DCF. Цель финансового аналитика — включить как можно больше информации и подробностей о компании в модель Excel Шаблоны Excel и финансовых моделейЗагрузить бесплатные шаблоны финансовых моделей — библиотека электронных таблиц CFI включает 3 шаблона финансовой модели отчета, модель DCF, график долга, график амортизации, капитальные затраты, проценты, бюджеты, расходы, прогнозирование, диаграммы, графики, расписания, оценка, сопоставимый анализ компании, другие шаблоны Excel.

Чтобы узнать больше, посетите онлайн-курсы CFI по финансовому моделированию!

Дополнительные ресурсы

Благодарим вас за то, что вы прочитали это руководство по анализу и расчету коэффициентов рентабельности. CFI является официальным глобальным поставщиком статуса аналитика финансового моделирования и оценки. Сертификация FMVA®. Присоединяйтесь к более чем 350 600 студентам, которые работают в таких компаниях, как Amazon, J.P. Morgan и Ferrari, и стремятся помочь вам продвинуться по карьерной лестнице.Помня об этой цели, эти дополнительные ресурсы CFI помогут вам стать финансовым аналитиком мирового уровня:

Сертификация FMVA®. Присоединяйтесь к более чем 350 600 студентам, которые работают в таких компаниях, как Amazon, J.P. Morgan и Ferrari, и стремятся помочь вам продвинуться по карьерной лестнице.Помня об этой цели, эти дополнительные ресурсы CFI помогут вам стать финансовым аналитиком мирового уровня:

- Бесплатные курсы по бухгалтерскому учету и финансам

- Бесплатный ускоренный курс по Excel

- Как оценить частную компанию Оценка частной компании3 Методы оценки частной компании — научитесь ценить бизнес, даже если он частный и с ограниченной информацией. В этом руководстве представлены примеры, включая сопоставимый анализ компании, анализ дисконтированных денежных потоков и первый чикагский метод.Узнайте, как профессионалы ценят бизнес

- Руководство по финансовому моделированию Бесплатное руководство по финансовому моделированию В этом руководстве по финансовому моделированию представлены советы и передовые методы работы с Excel в отношении предположений, драйверов, прогнозирования, связывания трех отчетов, анализа DCF и т.

Д.

Д.

Какие финансовые отчеты показывают прибыльность компании ?

Статьи по теме

Финансовая отчетность компании — это ее оценочная карта. Взятые вместе, они показывают финансовое состояние компании и дают представление о ее будущих перспективах.Отчет о прибылях и убытках, баланс и отчет о движении денежных средств являются первичными финансовыми отчетами компании, но в отчете о прибылях и убытках указывается, заработала или потеряла компания деньги в любой конкретный период. По этой причине он привлекает большое внимание владельцев бизнеса, инвесторов и кредиторов.

Отчет о прибылях и убытках

Отчет о прибылях и убытках, иногда называемый отчетом о прибылях и убытках, содержит подробную информацию о том, сколько компания заработала или потеряла. Сумма продаж или выручки в долларах за период — это число, из которого вычитаются все операционные расходы.Для многих компаний стоимость проданных товаров, которая обычно указывается под продажей, является крупнейшим операционным расходом. Себестоимость проданных товаров представляет собой стоимость сырья, используемого для производства товаров, и прямые затраты на рабочую силу. Другие статьи, перечисленные в отчете о прибылях и убытках, включают общие и административные расходы, арендную плату, платежи по операционной аренде, амортизацию и коммунальные услуги. В отчете о прибылях и убытках эти расходы и налоги вычитаются для получения чистой прибыли или убытка. Чистую прибыль иногда называют «нижней строкой», поскольку она обычно отображается в последней строке отчета о прибылях и убытках.

Себестоимость проданных товаров представляет собой стоимость сырья, используемого для производства товаров, и прямые затраты на рабочую силу. Другие статьи, перечисленные в отчете о прибылях и убытках, включают общие и административные расходы, арендную плату, платежи по операционной аренде, амортизацию и коммунальные услуги. В отчете о прибылях и убытках эти расходы и налоги вычитаются для получения чистой прибыли или убытка. Чистую прибыль иногда называют «нижней строкой», поскольку она обычно отображается в последней строке отчета о прибылях и убытках.

Маржа прибыли