404 Cтраница не найдена

Версия для слабовидящих Вход на сайт Версия для слабовидящих Вход на сайт

Чукотский северо-восточный

техникум посёлка Провидения

- О техникуме

- Сведения об образовательной организации

- Образовательная организация

- Аккредитация

- Руководство

- Преподаватели

- Сотрудники

- История

- Документы

- Устав

- Контакты

- Новости

- Лицензии

- Фотогалерея

- Объявления

- Газета «Роза Ветров»

- Дорожная безопасность

- Антикоррупционное просвещение

- Центр коллективного доступа

- Финансовая грамотность

- Наставничество

- Общественное питание

- Воспитательная работа

- Абитуриентам

- Приемная комиссия

- Документы и справки

- Правила и условия приема

- Питание

- Общежития

- Студенческая жизнь

- Студентам

- Учебные материалы

- Оплата обучения

- Документы и справки

- Студенческая жизнь

- Спортивная жизнь

- Расписание занятий

- Выпускникам

- Справочные системы

- МЦПК

- Контакты

- Обращения граждан

- Обращения граждан

- Личный прием граждан

- Письменное обращение

- Электронная приемная

- Проверить статус обращения

- Порядок рассмотрения обращений

- Порядок обжалования

- Обзор обращений граждан

- Ответы на обращения, затрагивающие интересы неопределенного круга лиц

- Правовое регулирование

- Онлайн запись

- ССТВ

- Главная

- ›

- О техникуме

- ›

- Финансовая грамотность

ИНФЛЯЦИЯ | это.

.. Что такое ИНФЛЯЦИЯ?

.. Что такое ИНФЛЯЦИЯ?ТолкованиеПеревод

- ИНФЛЯЦИЯ

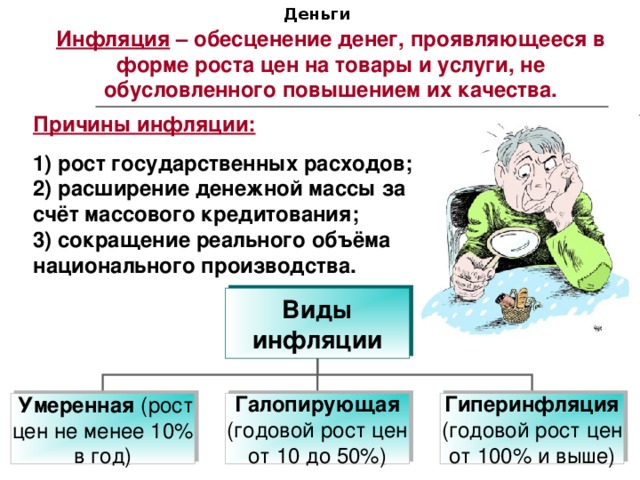

- (лат. inflatio — вздутие; англ. inflation) — переполнение сферы обращения бумажными деньгами; является формой обложения населения своеобразным невидимым налогом: люди «доплачивают» в результате роста цен, который всегда опережает рост зарплаты: обесценивание денег, вызванное превышением количества денег, находящихся в обращении, над их товарным покрытием, выражающееся в росте цен и падении уровня реальных доходов населения. Источниками И. являются дефицит государственного бюджета, требующего для своего покрытия выпуска все новых бумажных денег либо государственных ценных бумаг; товарный дефицит, ведущий к росту цен; отрыв роста заработной платы от роста производительности трупа; высокий уровень непроизводительных расходов государства (особенно военных) и др.

проявляется в повышении цен на товары, росте неудовлетворенного спроса и др. И. вызвана прежде всего переполнением каналов денежного обращения избыточной денежной массой при отсутствии адекватного увеличения товарной массы. Различают следующие формы и виды проявления И.: административная И.

— порожденная «административно» управляемыми ценами; галопирующая — И. в виде скачкообразного роста цен; гиперинфляция — И. с очень высоким темпом роста цен; И. издержек, проявляющаяся в росте цен на ресурсы, факторы производства, вследствие чего растут издержки производства и обращения, а с ним и цены на выпускаемую продукцию; импортируемая-.., вызываемая воздействием внешних факторов, например чрезмерным притоном в страну иностранной валюты и повышением импортных цен; индуцированная — И.

обусловленная какими-либо другими экономическими факторами; кредитная — И., вызванная чрезмерной кредитной экспансией; непредвиденная — И.

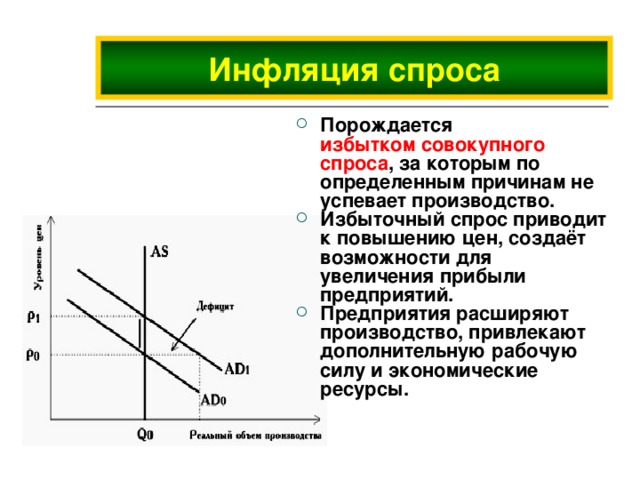

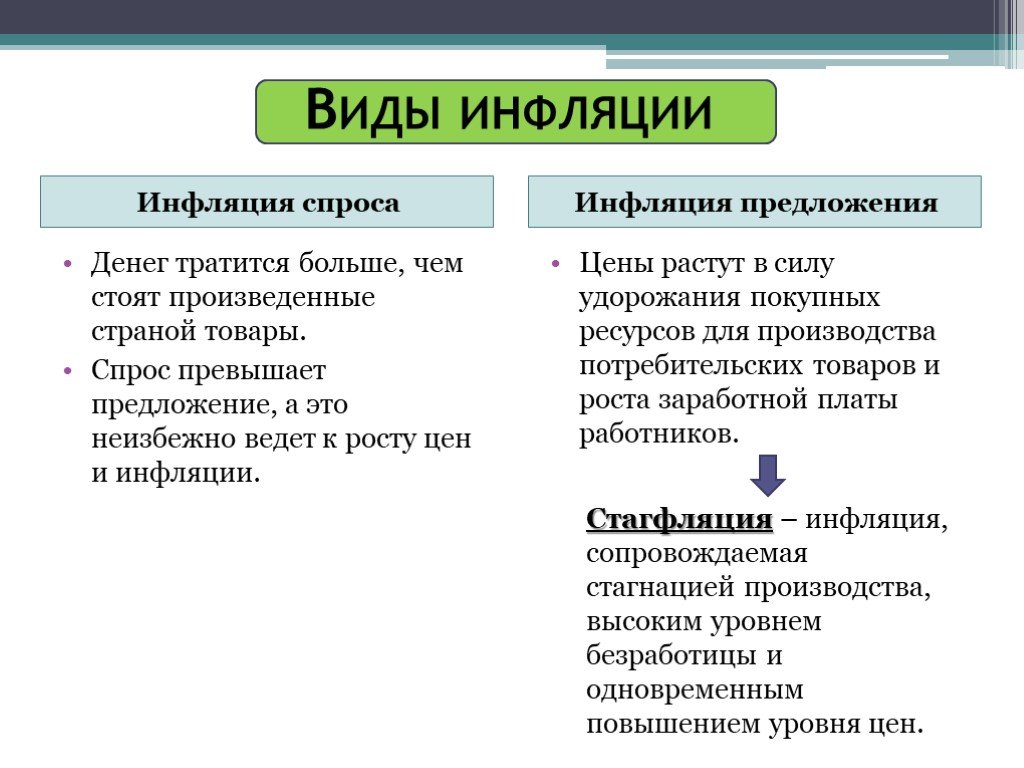

уровень которой оказался выше ожидаемого за определенный период; ожидаемая -предполагаемый уровень И. в будущем периоде вследствие действия факторов текущего периода; открытая — И. за счет роста цен потребительских товаров и производственных ресурсов; подавленная (скрытая) — инфляция, возникающая вследствие товарного дефицита, сопровождающегося стремлением государственных органов удержать цены на прежнем уровне. В этой ситуации происходит вымывание товаров на открытых рынках и перетек их на теневые, черные рынки, где цены растут; ползучая — И., проявляющаяся в длительном постепенном росте цен; И. спроса, проявляющаяся в превышении спроса над предложением, что ведет к росту цен. Для борьбы с И. проводят политику дефляции, т. е. ограничения массы денег в обращении. Она осуществляется через повышение процентных ставок, лимитирование кредитов, уменьшение дефицита государственного бюджета, замораживание заработной платы, ужесточение внешнего экономического регулирования и другими методами.

Экономика и право: словарь-справочник. — М.: Вуз и школа. Л. П. Кураков, В. Л. Кураков, А. Л. Кураков. 2004.

Нужна курсовая?

Синонимы:

гиперинфляция, обесценивание, падение значимости вследствие избытка, стагфляция, суперинфляция

Антонимы:

дефляция

- ИНФЛЯЦИОННЫЙ РИСК

- ИНФЛЯЦИЯ ВСТРОЕННАЯ

Полезное

Обесценение валюты Определение

Что такое обесценивание валюты?

Обесценивание валюты — это падение стоимости валюты с точки зрения ее обменного курса по отношению к другим валютам. Обесценение валюты может произойти из-за таких факторов, как экономические основы, разница в процентных ставках, политическая нестабильность или неприятие риска инвесторами.

Ключевые выводы

- Обесценение валюты — это падение стоимости валюты в системе с плавающим обменным курсом.

- Основные экономические факторы, разница в процентных ставках, политическая нестабильность или неприятие риска могут вызвать обесценивание валюты.

- Упорядоченное обесценивание валюты может повысить экспортную активность страны, поскольку ее товары и услуги становятся дешевле.

- Программы количественного смягчения Федеральной резервной системы, использованные для стимулирования экономики после финансового кризиса 2007–2008 годов, вызвали обесценивание доллара США.

- Обесценивание валюты в одной стране может распространиться на другие страны.

Обесценение валюты

Понимание обесценивания валюты

Страны со слабыми экономическими показателями, такими как хронический дефицит счета текущих операций и высокие темпы инфляции, обычно имеют обесценивающуюся валюту. Девальвация валюты, если она упорядочена и постепенна, повышает экспортную конкурентоспособность страны и может со временем уменьшить ее торговый дефицит. Но резкое и значительное обесценивание валюты может напугать иностранных инвесторов, которые опасаются дальнейшего падения валюты, что заставит их вывести портфельные инвестиции из страны.

Мягкая денежно-кредитная политика и высокая инфляция являются двумя основными причинами обесценивания валюты. Когда процентные ставки низкие, сотни миллиардов долларов гонятся за самой высокой доходностью. Ожидаемые дифференциалы процентных ставок могут спровоцировать приступ обесценения валюты. Центральные банки повысят процентные ставки для борьбы с инфляцией, поскольку слишком высокая инфляция может привести к обесцениванию валюты.

Кроме того, инфляция может привести к более высоким затратам на экспорт, что затем сделает национальный экспорт менее конкурентоспособным на мировых рынках. Это увеличит дефицит торгового баланса и обесценит валюту.

Количественное смягчение и падение доллара США

В ответ на глобальный финансовый кризис 2007–2008 годов Федеральная резервная система приступила к трем раундам количественного смягчения (QE), в результате которых доходность облигаций упала до рекордно низкого уровня. После объявления Федеральной резервной системой о первом раунде количественного смягчения 25 ноября 2008 г. доллар США (USD) начал обесцениваться. Индекс доллара США (USDX) упал более чем на 7% за три недели после начала QE1.

После объявления Федеральной резервной системой о первом раунде количественного смягчения 25 ноября 2008 г. доллар США (USD) начал обесцениваться. Индекс доллара США (USDX) упал более чем на 7% за три недели после начала QE1.

В 2010 году, когда ФРС приступила к QE2, результат был таким же. Во время обесценения доллара США с 2010 по 2011 год доллар достиг рекордно низкого уровня по отношению к японской иене (JPY), канадскому доллару (CAD) и австралийскому доллару (AUD).

Политическая риторика и обесценивание валюты

В то время как экономические основы по большей части определяют стоимость валюты, политическая риторика также может привести к падению валюты.

В период с 2015 по 2016 год США и Китай неоднократно спорили о стоимости валюты друг друга. В августе 2015 года Народный банк Китая (НБК) девальвировал валюту страны, юань, примерно на 2% по отношению к доллару США. Китайские официальные лица заявили, что этот шаг был необходим, чтобы предотвратить дальнейшее падение экспорта.

В 2019 году администрация Трампа назвала Китай валютным манипулятором, заявив, что китайские официальные лица намеренно обесценивают его валюту, что приводит к несправедливым преимуществам в торговле. между двумя крупнейшими экономиками мира.

Волатильность и обесценивание валюты

Внезапные приступы обесценивания валюты, особенно на развивающихся рынках, неизбежно усиливают опасения «заражения», в результате чего многие из этих валют страдают от аналогичных опасений инвесторов. Среди наиболее заметных — азиатский кризис 1997, который был вызван крахом тайского бата, вызвавшим резкую девальвацию большинства валют Юго-Восточной Азии.

В другом примере, валюты таких стран, как Индия и Индонезия, резко снизились летом 2013 года, поскольку возросло беспокойство по поводу того, что Федеральная резервная система готова свернуть свои массовые покупки облигаций. Валюты развитых стран также могут испытывать периоды крайней волатильности. . 23 июня 2016 года британский фунт (GBP) обесценился более чем на 10% по отношению к доллару США после того, как Великобритания проголосовала за выход из Европейского Союза, получивший название Brexit.

Пример обесценивания валюты

Турецкая валюта, лира, потеряла более 20% своей стоимости по отношению к доллару США в августе 2018 года. Обесценивание произошло под влиянием комбинации факторов. Во-первых, инвесторы опасались, что турецкие компании не смогут погасить кредиты, деноминированные в долларах и евро, поскольку лира продолжала падать в цене.

Во-вторых, президент Трамп одобрил удвоение тарифов на сталь и алюминий, введенных для Турции, в то время, когда уже были опасения по поводу проблем в экономике страны. Лира резко упала после того, как Трамп опубликовал эту новость в твиттере.

Наконец, президент Турции Реджеп Тайип Эрдоган не позволил центральному банку Турции повысить процентные ставки, в то же время у страны не было достаточного количества долларов США для защиты своей валюты на валютных рынках. Центральный банк Турции, наконец, поднял процентные ставки в сентябре 2018 года с 17,75% до 24%, чтобы стабилизировать свою валюту и обуздать инфляцию.

Совсем недавно, в 2020 году, лира значительно обесценилась из-за геополитических рисков в результате политики Турции на Ближнем Востоке и в других местах. В октябре 2020 года лира упала до исторического минимума. Он упал ниже 8,05 по отношению к доллару США. Лира потеряла 26% своей стоимости в 2020 году и более 50% с конца 2017 года.

Как инфляция влияет на обменный курс между двумя странами?

Уровень инфляции в стране может иметь большое влияние на стоимость валюты страны и обменные курсы иностранной валюты по отношению к валютам других стран. Однако инфляция является лишь одним из многих факторов, которые в совокупности влияют на обменный курс страны.

Инфляция, скорее всего, окажет значительное негативное влияние, а не значительное положительное влияние на стоимость валюты и курс иностранной валюты. Очень низкий уровень инфляции не гарантирует благоприятного обменного курса для страны, но чрезвычайно высокий уровень инфляции, скорее всего, негативно повлияет на обменные курсы страны по отношению к другим странам.

Ключевые выводы

- Инфляция относится к общему росту цен в экономике с течением времени.

- Инфляцию также можно рассматривать как снижение покупательной способности денег.

- Инфляция тесно связана с процентными ставками, которые могут влиять на обменные курсы.

- Другие факторы, такие как экономический рост, торговый баланс (который отражает уровень спроса на товары и услуги в стране), процентные ставки и уровень долга страны влияют на стоимость данной валюты.

- Самым мощным фактором, определяющим стоимость и обменный курс национальной валюты, является воспринимаемая привлекательность этой валюты.

Инфляция и процентные ставки

Инфляция тесно связана с процентными ставками, которые могут влиять на обменные курсы. Страны пытаются сбалансировать процентные ставки и инфляцию, но взаимосвязь между ними сложна и часто с трудом поддается управлению.

Низкие процентные ставки стимулируют потребительские расходы и экономический рост и в целом положительно влияют на стоимость валюты. Если потребительские расходы увеличиваются до уровня, когда спрос превышает предложение, может возникнуть инфляция, что не обязательно является плохим результатом. Но низкие процентные ставки обычно не привлекают иностранных инвестиций. Более высокие процентные ставки, как правило, привлекают иностранные инвестиции, что, вероятно, увеличивает спрос на валюту страны.

Если потребительские расходы увеличиваются до уровня, когда спрос превышает предложение, может возникнуть инфляция, что не обязательно является плохим результатом. Но низкие процентные ставки обычно не привлекают иностранных инвестиций. Более высокие процентные ставки, как правило, привлекают иностранные инвестиции, что, вероятно, увеличивает спрос на валюту страны.

Окончательным определением стоимости и обменного курса национальной валюты является предполагаемая желательность владения этой национальной валютой. На это восприятие влияет множество экономических факторов, таких как стабильность правительства и экономики страны. Первым соображением инвесторов в отношении валюты, прежде чем они могут получить прибыль, является безопасность хранения денежных средств в валюте.

Если страна воспринимается как политически или экономически нестабильная или если существует значительная вероятность внезапной девальвации или другого изменения стоимости валюты страны, инвесторы, как правило, избегают этой валюты и не хотят держать ее в течение значительных периодов времени. или в больших количествах.

или в больших количествах.

Другие факторы, влияющие на обменный курс

Помимо существенной предполагаемой безопасности национальной валюты, на обменный курс валюты могут влиять многочисленные другие факторы, помимо инфляции. Такие факторы, как темпы экономического роста страны, ее торговый баланс (отражающий уровень спроса на товары и услуги страны), процентные ставки и уровень долга страны, — все это факторы, влияющие на стоимость данной валюты. Инвесторы следят за ведущими экономическими показателями страны, чтобы определить обменные курсы. Какое из многих возможных влияний на обменные курсы преобладает, является переменным и подверженным изменениям.

В какой-то момент времени процентные ставки страны могут быть определяющим фактором в определении спроса на валюту. В другой момент времени основным фактором может быть инфляция или экономический рост.

Обменные курсы относительны, особенно в современном мире фиатных валют, где практически ни одна валюта не имеет внутренней стоимости, скажем, определяемой в золоте, на которое можно обменять валюту. Единственная ценность, которую имеет валюта любой страны, — это ее воспринимаемая ценность по отношению к валюте других стран или ее внутренней покупательной способности. Эта ситуация может повлиять на влияние исходных данных, таких как инфляция, на обменный курс страны.

Единственная ценность, которую имеет валюта любой страны, — это ее воспринимаемая ценность по отношению к валюте других стран или ее внутренней покупательной способности. Эта ситуация может повлиять на влияние исходных данных, таких как инфляция, на обменный курс страны.

Например, в стране может быть уровень инфляции, который экономисты обычно считают высоким, но если он все же ниже, чем в другой стране, относительная стоимость ее валюты может быть выше, чем у валюты другой страны.

Влияют ли процентные ставки на обменный курс страны по отношению к другим валютам?

Теоретически да. Различия в процентных ставках между странами, как правило, влияют на обменные курсы их валют по отношению друг к другу. Это связано с так называемым паритетом покупательной способности (ППС) и паритетом процентных ставок. Паритет утверждает, что цены на товары должны быть одинаковыми везде (закон единой цены), если учесть процентные ставки и обменные курсы валют. A деньги и занять в стране B деньги.