В каких случаях приостанавливается или прекращается выплата пенсии – Москва 24, 09.11.2021

09 ноября 2021, 18:52

Общество

В Пенсионном фонде России (ПФР) перечислили ситуации, при которых возможна приостановка и прекращение выплат пенсий. В частности, остаться без материальной поддержки рискуют россияне, которые вовремя не подтвердили инвалидность. Рассказываем, в каких еще случаях могут возникнуть проблемы с получением пенсии.

Приостановка выплаты пенсии

Фото: depositphotos/Denis_Vostrikov

В ПФР сообщили, что приостановка выплат пенсий возможна в нескольких случаях. Во-первых, такая ситуация может возникнуть, если человек не получал положенную сумму на протяжении шести месяцев. В этом случае приостановка продлится в течение полугода.

Также пенсия перестает выплачиваться, если гражданин вовремя не подтвердил свою инвалидность. Если человек нарушил это условие, то выплаты прекращаются на три следующих месяца. По истечении указанного срока выплата этой пенсии прекращается.

По истечении указанного срока выплата этой пенсии прекращается.

При этом до марта 2022 года действует упрощенный порядок установления и продления инвалидности. Поэтому продление выплат осуществляется без дополнительных заявлений от граждан и личных явок. К тому же Пенсионный фонд не вправе прекращать выплату пенсии по инвалидности на основании одних только сомнений. Такое разъяснение сделал Верховный суд России.

Кроме того, временно приостановить выплату могут в связи с окончанием срока действия вида на жительство. С такой проблемой чаще сталкиваются иностранные граждане или лица без гражданства. Срок приостановки – шесть месяцев после окончания действия документа.

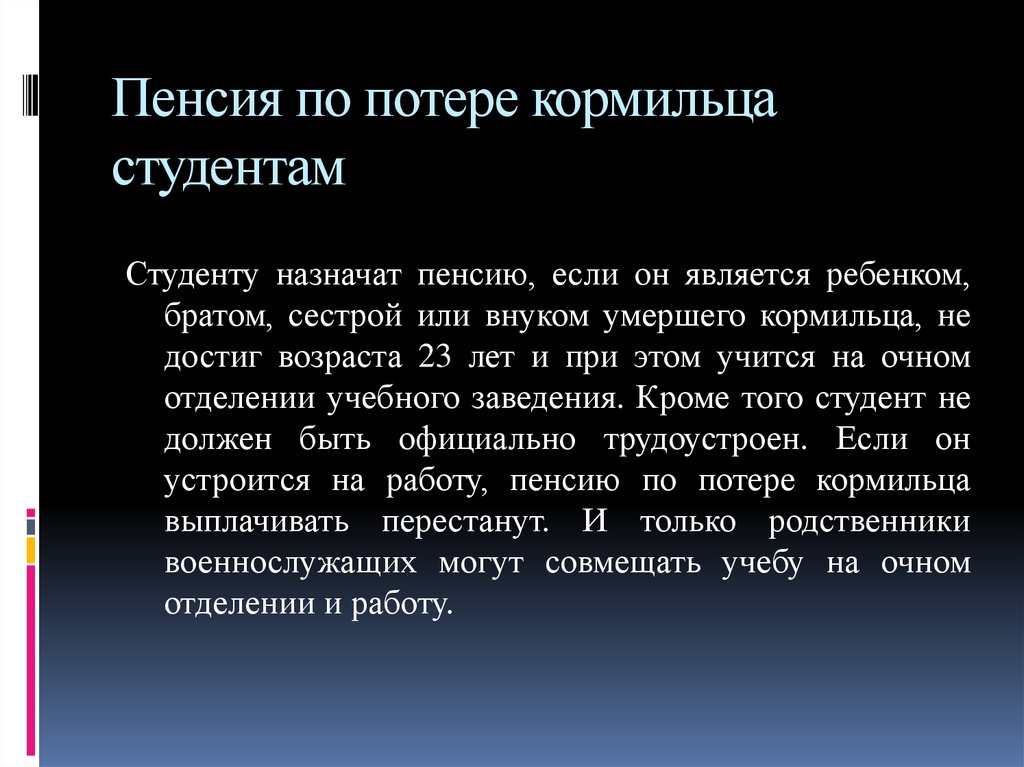

Еще один случай касается достижения 18-летнего возраста, когда выплаты были назначены в связи с потерей кормильца. Если получатель проходит обучение на очной форме, он имеет право на продление выплат до 23 лет. Приостановка выплат касается и студентов, не предоставивших справку с места обучения в иностранной организации, которая занимается образовательной деятельностью за пределами РФ.

В ряде случаев россияне, выехавшие за рубеж на постоянной основе, также могут потерять пенсию. Выплата приостановится при поступлении документов о выезде в страну, с которой у РФ заключен договор по пенсионному обеспечению. Если у иностранного государства нет такого международного договора и при этом пенсионер не предоставил заявление о выезде, то он тоже лишается выплат на полгода.

При этом пенсионеры в любом из описанных случаев могут возобновить получение денежных средств. Для этого нужно собрать необходимые документы и подать заявление в ПФР. После этого гражданину перечислят неполученные им деньги за все время, в течение которого выплата была приостановлена.

Прекращение выплаты пенсии

Фото: РИА Новости/Денис Абрамов

В некоторых случаях выплаты пенсии прекращаются. В такую ситуацию может попасть гражданин, который утратил права на назначенную поддержку:

- при обнаружении фиктивных документов на право получения пенсии;

- при истечении срока признания лица инвалидом;

- при приобретении трудоспособности или получении работы, если гражданин получал пенсию по потере кормильца.

Также прекращаются перечисления пенсий по истечении шести месяцев со дня приостановления выплаты. Отказаться от пенсии может и сам гражданин, если он напишет заявление в ПФР или на сайте госуслуг.

Федотов Анатолий

общество

Новости СМИ2

Общий порядок выплаты пенсии Социальный фонд Кыргызской Республики

Выплата пенсии производится за текущий месяц при предъявлении документа, удостоверяющего личность. Пенсионер вправе выбрать по своему усмотрению организацию, осуществляющую доставку пенсии, а также способ получения пенсии (доставкой пенсии на дом работником почтового отделения, в кассе почтового отделения или банка, либо путем зачисления суммы пенсии на карт- счет пенсионера в банке).

Порядок выплаты пенсии по доверенности

Кроме того, за пенсионера получать назначенную ему пенсию может выбранное им доверенное лицо. Выплата пенсии по доверенности, срок действия которой превышает один год, производится в течение всего срока действия доверенности при условии ежегодного подтверждения пенсионером факта регистрации его по месту получения пенсии.

Порядок выплаты пенсии через предприятия почтовой связи

Через предприятие «Кыргыз почтасы» пенсионеры могут получать пенсию с доставкой на дом или самостоятельно в почтовом отделении по месту жительства. В этом случае каждому пенсионеру устанавливается дата получения пенсии в соответствии с графиком доставки, при этом пенсия может быть выплачена позднее установленной даты в пределах периода выплаты пенсии. Выплата пенсии через почтовые отделения производится с 10 по 25 числа каждого месяца. Начало выплаты пенсии может меняться в случае выпадения на эту дату выходных и праздничных дней. Если пенсия не получена пенсионером в течение шести месяцев подряд, то ее выплата приостанавливается, и необходимо будет написать заявление в Социальный фонд по месту жительства (по месту нахождения пенсионного дела), чтобы возобновить выплату.

Преимущества получения пенсии через коммерческие банки

Через банк пенсионеры могут получать пенсию в кассе отделения банка или оформить банковскую карту и снимать денежные средства через банкомат. Получение пенсии через банковскую карту позволяет пенсионерам снимать денежные средства в любом размере и в удобное для них время. Деньги можно снимать также находясь в другом городе или селе, где имеется банкомат соответствующего банка. Таким образом, пенсионер может перемещаться в пределах Кыргызстана имея возможность снимать деньги по месту его нахождения в случае наличия банкомата или филиала соответствующего банка. С помощью банковской карты можно также оплачивать коммунальные услуги и услуги мобильного оператора (телефон) без оплаты комиссионного сбора.

Получение пенсии через банковскую карту позволяет пенсионерам снимать денежные средства в любом размере и в удобное для них время. Деньги можно снимать также находясь в другом городе или селе, где имеется банкомат соответствующего банка. Таким образом, пенсионер может перемещаться в пределах Кыргызстана имея возможность снимать деньги по месту его нахождения в случае наличия банкомата или филиала соответствующего банка. С помощью банковской карты можно также оплачивать коммунальные услуги и услуги мобильного оператора (телефон) без оплаты комиссионного сбора.

Порядок зачисления пенсии на банковские счета пенсионеров

Перечисление денежных средств на выплату пенсии в банки производится также с 10 числа каждого месяца, за исключением дней, когда эта дата выпадает на выходные и праздничные дни. Зачисление пенсии на счет пенсионера производится банком не позднее дня, следующим за днем поступления денежных средств и списков пенсионеров с указанием суммы к зачислению от территориальных органов Социального фонда КР. Снять свои деньги с банковского счета можно в любой день после их зачисления.

Снять свои деньги с банковского счета можно в любой день после их зачисления.

Порядок перехода на выплату пенсии через коммерческие банки

Если пенсионер пожелает сменить способ доставки, он должен письменно уведомить об этом территориальное управление Социального фонда КР по месту нахождения пенсионного дела. В случае, если пенсионер решит перейти на обслуживание в коммерческий банк, он должен предварительно выбрать банк через который ему удобнее или выгоднее получать пенсию, заключить соответствующий договор с банком, имея при себе паспорт и пенсионное удостоверение и только после этого с данными банковского счета подойти в территориальное управление Социального фонда КР по месту нахождения пенсионного дела и подать заявление о зачислении пенсии на вновь открытый банковский счет.

Департамент по делам ветеранов штата Орегон: Пенсия: Пособия и программы: Штат Орегон

Ветераны военного времени с ограниченным доходом или без дохода могут иметь право на получение пенсии по инвалидности, не связанной со службой, — ежемесячного необлагаемого налогом пособия, выплачиваемого федеральный ВА.

Настоятельно рекомендуется обратиться за бесплатной помощью к обученному ODVA и сертифицированному ветерану службы, который поможет вам определить льготы, на которые вы можете претендовать, и проведет вас через процесс подачи заявления.

Эта льгота обеспечивает дополнительный доход, чтобы помочь ветеранам и их семьям справиться с проблемы, связанные с бездомностью и другими финансовыми кризисами. Количество выплачивается в соответствии с федеральным законом и варьируется в зависимости от вашего собственного капитала и суммы вы и ваши иждивенцы получаете из других источников.

Для получения дополнительной информации: Федеральный VA: ветераны Пенсия

Если вы

финансово нуждающаяся супруга или ребенок умершего ветерана, который служил ему

или ее страны в военное время, вы можете иметь право на пенсию по случаю потери кормильца, пособие федерального VA.

Также известен как пенсия в связи со смертью, пенсия по случаю потери кормильца не облагаемое налогом денежное пособие, основанное на потребностях, для оставшихся в живых умерших ветераны, если ваш доход достаточно низок, чтобы соответствовать требованиям, установленным Конгресс. Вы также должны быть холостыми (дети должны быть неженатыми, чтобы иметь право на участие; супруги не должны вступать в повторный брак).

Для получения дополнительной информации: Федеральный VA: Пенсия по случаю потери кормильца

Ветераны и оставшиеся в живых, которые имеют право на федеральную пенсию VA из-за финансовых обстоятельств может иметь право на дополнительную компенсацию, если вам требуется помощь и присутствие другого лица. Эта необлагаемая налогом надбавка к ежемесячной пенсии обычно называется A&A.

Вы или ваш

умерший супруг должен соответствовать службе федерального VA, возрасту, инвалидности и доходу

требования для пенсии ветеранов или Survivors

Пенсия, чтобы иметь право на A&A.

Начиная с АиА положение увеличивает надбавку к доходу, вы можете иметь право на дополнительная пенсия, даже если ваш доход слишком высок для базовой пенсии. Тем не менее, вы все равно должны соответствовать применимым услугам и возрасту или инвалидности. требования.

Для получения дополнительной информации: Federal VA: Aid & Посещаемость и Домашние

Ветераны и оставшиеся в живых, которые имеют право на федеральную пенсию VA из-за финансовых обстоятельств может иметь право на дополнительную компенсацию, если вы прикованы к дому, то есть ограничены своим домом из-за постоянного инвалидность.

Вы или ваш умерший супруг должен соответствовать службе федерального VA, возрасту, инвалидности и доходу Требования к пенсии ветеранов или пенсии в связи с потерей кормильца, чтобы иметь право на это дополнительная необлагаемая налогом ежемесячная компенсация.

Так как прикован к дому

положение увеличивает надбавку к доходу, вы можете иметь право на

дополнительная пенсия, даже если ваш доход слишком высок для базовой пенсии. Тем не менее, вы все равно должны соответствовать применимым услугам и возрасту или инвалидности.

требования.

Тем не менее, вы все равно должны соответствовать применимым услугам и возрасту или инвалидности.

требования.

Те, кто имеют право на получение пенсии, могут также иметь право на дополнительную компенсацию в связи с необходимостью помощь и обслуживание (A&A) другого лица, основанное на различных критерии. Однако вы не можете одновременно получать пособия A&A и Housebound одновременно. в то же время.

Как подать заявление

Федеральный VA требует, чтобы вы представили доказательства в поддержку вашего запроса на увеличение ежемесячная пенсия, желательно заключение вашего лечащего врача, подтверждающее потребность в домашнем уходе.

Для получения дополнительной информации: Федеральный VA: Помощь Посещаемость и прикованность к дому

Что вы можете ожидать от пособия CPP Survivor

Ой!

JavaScript отключен.

Чтобы воспользоваться всеми функциями нашего веб-сайта, вы должны активировать JavaScript в настройках своего браузера.

Инсайты

Автор iA Private Wealth, 26 сентября 2019 г.Что произойдет с вашими пособиями Канадского пенсионного плана (CPP), если ваш супруг или партнер скончается раньше вас (или вы их), возможно, не входит в ваш список самых насущных вопросов в жизни. Однако, если вы не уверены в том, как ваши льготы CPP работают на вас как на пару, вы рискуете столкнуться с финансовыми проблемами. Опасность может заключаться в ошибочном предположении, что ваши пособия по программе CPP будут более щедрыми, чем они есть на самом деле. Вот более пристальный взгляд на то, что вы можете ожидать и как подготовиться.

Расчет пособия по потере кормильца CPP

Краткий ответ о том, как рассчитываются пособия по случаю потери кормильца CPP, заключается в том, что это сложно. Правительство сначала определяет, какой будет выплата CPP, если бы умершему было 65 лет на момент смерти. Затем выполняется дальнейший расчет на основе возраста пережившего супруга на момент смерти плательщика следующим образом:

В самом простом сценарии, когда только один из вас внес свой вклад в CPP, и этот человек умирает после получения своего CPP в возрасте 65 лет. , оставшийся в живых супруг может иметь право на получение до 60% пособий умершего. Сколько из этих 60% получает оставшийся в живых, зависит от ряда факторов, в том числе от его возраста и от того, получают ли они свои пособия до или после 65 лет.

, оставшийся в живых супруг может иметь право на получение до 60% пособий умершего. Сколько из этих 60% получает оставшийся в живых, зависит от ряда факторов, в том числе от его возраста и от того, получают ли они свои пособия до или после 65 лет.

Более вероятно, что оба супруга работали и, следовательно, оба вносили вклад в CPP. В этом случае вы можете быть удивлены тем, как мало будет иметь право оставшийся в живых супруг. В конечном счете, существует ограничение на то, что оставшийся в живых или его супруг или партнер получит в общей сумме пособий CPP.

Не забывайте о лимите

В 2019 году лимит на человека составляет около 1154 долларов в месяц. Оставшийся в живых супруг, уже заработавший лимит в 1154 доллара самостоятельно, не получит никаких пособий в связи с потерей кормильца. Точно так же кто-то, зарабатывающий 1000 долларов в отдельности, получит только до 154 долларов в качестве пособия по случаю потери кормильца, в результате чего человек достигнет максимума в 1154 доллара. Если вы оба привыкли получать полные государственные пенсионные пособия как пара, это может показаться большим сокращением заработной платы, особенно с учетом того, что ваши счета не уменьшаются на одинаковую сумму.

Если вы оба привыкли получать полные государственные пенсионные пособия как пара, это может показаться большим сокращением заработной платы, особенно с учетом того, что ваши счета не уменьшаются на одинаковую сумму.

Пособие по случаю потери кормильца

С другой стороны, оставшиеся в живых супруги или партнеры с низким доходом в возрасте от 60 до 64 лет могут подать заявление на получение пособия по случаю потери кормильца. Не облагаемое налогом ежемесячное пособие в размере до 1375,17 долларов США (за период с июля по сентябрь 2019 года) предоставляется при условии, что годовой доход лица, пережившего кормильца, не превышает 24 816 долларов США в 2019 году. как месяц после выжившего 59й день рождения. Если он или она продолжает соответствовать критериям приемлемости, пособие прекращается через месяц после того, как оставшемуся в живых исполнится 65 лет. В этот момент он или она может иметь право на пособие по старости (OAS) и надбавку к гарантированному доходу (GIS).

Хорошо планируйте, живите хорошо

С таким количеством переменных, которые нужно учитывать, и потенциально тысячами долларов на кону, понимание того, как работают ваши государственные пособия – индивидуально и как пара – имеет решающее значение для обеспечения комфортной пенсии. Столь же важно смотреть за пределы государственных источников дохода, чтобы финансировать свои последующие годы. Например, начав как можно раньше с эффективных с точки зрения налогообложения сбережений, таких как Зарегистрированный пенсионный сберегательный план (RRSP) или Безналоговый сберегательный счет (TFSA), вы можете обеспечить доход, необходимый для поддержания вашего образа жизни, с CPP или без него. .

Столь же важно смотреть за пределы государственных источников дохода, чтобы финансировать свои последующие годы. Например, начав как можно раньше с эффективных с точки зрения налогообложения сбережений, таких как Зарегистрированный пенсионный сберегательный план (RRSP) или Безналоговый сберегательный счет (TFSA), вы можете обеспечить доход, необходимый для поддержания вашего образа жизни, с CPP или без него. .

У вас есть вопросы или вы хотите получить преимущество в планировании пенсионного дохода? Свяжитесь с нами сегодня.

Эта статья представляет собой общее обсуждение определенных вопросов, предназначенных только для общей информации, и на нее нельзя полагаться как на налоговую или юридическую консультацию. Пожалуйста, получите независимую профессиональную консультацию в контексте ваших конкретных обстоятельств. iA Private Wealth — торговая марка и торговое наименование, под которым работает iA Private Wealth Inc. iA Private Wealth Inc. является членом Канадского фонда защиты инвесторов и Канадской организации по регулированию инвестиционной индустрии.

iA Private Wealth Inc. является членом Канадского фонда защиты инвесторов и Канадской организации по регулированию инвестиционной индустрии.

Похожие идеи

Подготовка к рождению новорожденного

читать

Автор: iA Private Wealth, 7 сентября 2021 г.

Рождение ребенка – волнующий период в жизни. Перед рождением ребенка полезно подумать о своих финансах, поскольку воспитание ребенка может быть как невероятно полезным, так и очень дорогим.

Хотя каждая семья отличается друг от друга и расходы варьируются, ожидайте, что бюджет будет составлять примерно от 10 000 до 15 000 долларов в год, пока вашему ребенку не исполнится 18 лет, а затем к этим расходам добавится возможность получения высшего образования. Помимо расходов, связанных с едой, одеждой, уходом за собой, игрушками, занятиями и т. д., расходы на уход за детьми/присмотром за детьми в значительной степени зависят от того, где вы живете, и от того, сколько часов присмотра потребуется вашему ребенку.

Вы можете подать заявку на оба сразу.

Название преимущества

Максимум недель

Ставка вознаграждения

Еженедельный максимум

Стандартный родительский

до 40 недель, но один родитель не может получать более 35 недель стандартных пособий

55%

до 59 долларов5

Расширенный родительский

до 69 недель, но один из родителей не может получать более 61 недель продленного пособия

33%

до 357 долларов

Источник: Правительство Канады.

Канадское пособие на ребенка (CCB)

В дополнение к пособиям EI ваша семья может претендовать на получение CCB. Выплаты основаны на скорректированном чистом доходе вашей семьи (AFNI) за предыдущий налоговый год. В течение льготного периода 2021 года (с июля 2021 года по июнь 2022 года), если AFNI вашей семьи составляет менее 32 028 долларов США, вы имеете право на получение максимального обычного CCB в размере 6 833 долларов США в год для детей в возрасте до шести лет и 5 765 долларов США в год для детей в возрасте от шести до 17 лет.

Вы можете подать заявку на оба сразу.

Название преимущества

Максимум недель

Ставка вознаграждения

Еженедельный максимум

Стандартный родительский

до 40 недель, но один родитель не может получать более 35 недель стандартных пособий

55%

до 59 долларов5

Расширенный родительский

до 69 недель, но один из родителей не может получать более 61 недель продленного пособия

33%

до 357 долларов

Источник: Правительство Канады.

Канадское пособие на ребенка (CCB)

В дополнение к пособиям EI ваша семья может претендовать на получение CCB. Выплаты основаны на скорректированном чистом доходе вашей семьи (AFNI) за предыдущий налоговый год. В течение льготного периода 2021 года (с июля 2021 года по июнь 2022 года), если AFNI вашей семьи составляет менее 32 028 долларов США, вы имеете право на получение максимального обычного CCB в размере 6 833 долларов США в год для детей в возрасте до шести лет и 5 765 долларов США в год для детей в возрасте от шести до 17 лет.

Каждая провинция и территория имеет ту или иную форму студенческого гранта или кредита, поэтому стоит изучить программы, доступные в вашем регионе. Поговорите со своим инвестиционным консультантом для получения более подробной информации о том, как работают взносы и снятие средств RESP.

Другие вещи, которые следует учитывать

Пересмотрите свое страховое покрытие, когда готовитесь иметь детей. Возможно, вы захотите обновить свои планы страхования жизни, инвалидности и критических заболеваний, чтобы отразить пополнение в вашей семье. Кроме того, если вы застрахованы по плану группового страхования, ваши дети могут иметь право на получение определенных медицинских и стоматологических услуг.

Обновляйте свое завещание по мере роста вашей семьи, чтобы вы могли включить своих детей в число бенефициаров наследства. Вы также можете использовать свое завещание, чтобы организовать физическую и финансовую заботу о своих детях в случае, если они все еще несовершеннолетние, когда вы (или оба родителя) умрете.

Каждая провинция и территория имеет ту или иную форму студенческого гранта или кредита, поэтому стоит изучить программы, доступные в вашем регионе. Поговорите со своим инвестиционным консультантом для получения более подробной информации о том, как работают взносы и снятие средств RESP.

Другие вещи, которые следует учитывать

Пересмотрите свое страховое покрытие, когда готовитесь иметь детей. Возможно, вы захотите обновить свои планы страхования жизни, инвалидности и критических заболеваний, чтобы отразить пополнение в вашей семье. Кроме того, если вы застрахованы по плану группового страхования, ваши дети могут иметь право на получение определенных медицинских и стоматологических услуг.

Обновляйте свое завещание по мере роста вашей семьи, чтобы вы могли включить своих детей в число бенефициаров наследства. Вы также можете использовать свое завещание, чтобы организовать физическую и финансовую заботу о своих детях в случае, если они все еще несовершеннолетние, когда вы (или оба родителя) умрете. iA Private Wealth может помочь вам финансово подготовиться к вашему новому прибытию. Начните с обращения к местному консультанту iA Private Wealth Investment уже сегодня.

iA Private Wealth может помочь вам финансово подготовиться к вашему новому прибытию. Начните с обращения к местному консультанту iA Private Wealth Investment уже сегодня.Максимизация пользы от благотворительных пожертвований

прочитать

Автор Джон Табет, 10 ноября 2020 г.

Это вторая статья в серии из двух частей о благотворительности. Прочтите Часть I здесь.

Для состоятельных и сверхбогатых семей сохранение прочного наследия посредством благотворительности очень часто является центральным приоритетом, охватывающим несколько поколений.

Многие из моих собственных клиентов — и их дети-миллениалы — демонстрируют очень сильное желание использовать свое богатство для поддержки широкого круга достойных целей, от расовой справедливости до борьбы с бедностью и экологической устойчивости.

Однако они часто удивляются, узнав, что создание фонда и денежные пожертвования, как правило, не лучший способ поддержать их заветные дела. Для большинства состоятельных людей и семей пожертвование акций в натуральной форме через фонд, рекомендованный донорами, является наиболее привлекательным вариантом благотворительной деятельности. Почему не фонд?

Создание и поддержание благотворительного фонда с административной точки зрения очень похоже на создание и поддержание бизнеса.

Юридическая и бухгалтерская работа, связанная с созданием фонда, обычно стоит около 10 000 долларов. И хотя фонды не платят налоги, они все равно обязаны подавать годовой отчет. Это означает ежегодные расходы на бухгалтерский учет, которые дополняют текущую административную работу по управлению активами, находящимися в фонде.

Если бы фонды были единственным вариантом осуществления благотворительного плана, они стоили бы затраченных усилий и затрат. Но есть лучший способ.

Фонды, рекомендованные донорами

Фонд, рекомендованный донорами, — это сторонний инструмент, предлагаемый большинством фондов местных сообществ и некоторыми фирмами по управлению активами, который эффективно передает на аутсорсинг функции, которые обычно выполняет фонд, при этом достигая всех тех же благотворительных целей.

Фонды, рекомендованные донорами, предлагают огромную гибкость и удобство, поскольку они позволяют вам сделать крупное пожертвование в данном году, получить налоговый кредит на пожертвование за этот год, но распределить средства в последующие годы на различные благотворительные организации.

Почему не фонд?

Создание и поддержание благотворительного фонда с административной точки зрения очень похоже на создание и поддержание бизнеса.

Юридическая и бухгалтерская работа, связанная с созданием фонда, обычно стоит около 10 000 долларов. И хотя фонды не платят налоги, они все равно обязаны подавать годовой отчет. Это означает ежегодные расходы на бухгалтерский учет, которые дополняют текущую административную работу по управлению активами, находящимися в фонде.

Если бы фонды были единственным вариантом осуществления благотворительного плана, они стоили бы затраченных усилий и затрат. Но есть лучший способ.

Фонды, рекомендованные донорами

Фонд, рекомендованный донорами, — это сторонний инструмент, предлагаемый большинством фондов местных сообществ и некоторыми фирмами по управлению активами, который эффективно передает на аутсорсинг функции, которые обычно выполняет фонд, при этом достигая всех тех же благотворительных целей.

Фонды, рекомендованные донорами, предлагают огромную гибкость и удобство, поскольку они позволяют вам сделать крупное пожертвование в данном году, получить налоговый кредит на пожертвование за этот год, но распределить средства в последующие годы на различные благотворительные организации. В случае с фондом, рекомендованным донором, вы просто делаете подарок и предоставляете инструкции о том, как его потратить, а организация, управляющая фондом, позаботится обо всем остальном.

Плата, связанная с этой услугой, как правило, низкая — обычно от 1,0% до 1,5% для фонда, рекомендованного донорами на сумму 250 000 долларов. В некоторых случаях плата зависит от количества запрашиваемых пожертвований. В обоих случаях плата не облагается налогом, но она не уменьшает сумму вашего налогового кредита на пожертвование.

Короче говоря, с фондом, рекомендованным донорами, вы сэкономите время и деньги и сможете сосредоточить свои благотворительные усилия на радости от пожертвований, а не на управлении и бухгалтерском учете.

Пожертвования в натуральной форме

Один из лучших способов максимизировать сумму, которую вы жертвуете, и налоговую выгоду от пожертвования — это делать пожертвования в натуральной форме в виде акций, а не наличными, полученными от реализованной прибыли. Для иллюстрации рассмотрим гипотетический пример.

В случае с фондом, рекомендованным донором, вы просто делаете подарок и предоставляете инструкции о том, как его потратить, а организация, управляющая фондом, позаботится обо всем остальном.

Плата, связанная с этой услугой, как правило, низкая — обычно от 1,0% до 1,5% для фонда, рекомендованного донорами на сумму 250 000 долларов. В некоторых случаях плата зависит от количества запрашиваемых пожертвований. В обоих случаях плата не облагается налогом, но она не уменьшает сумму вашего налогового кредита на пожертвование.

Короче говоря, с фондом, рекомендованным донорами, вы сэкономите время и деньги и сможете сосредоточить свои благотворительные усилия на радости от пожертвований, а не на управлении и бухгалтерском учете.

Пожертвования в натуральной форме

Один из лучших способов максимизировать сумму, которую вы жертвуете, и налоговую выгоду от пожертвования — это делать пожертвования в натуральной форме в виде акций, а не наличными, полученными от реализованной прибыли. Для иллюстрации рассмотрим гипотетический пример. Женевьева — 32-летний адвокат, проживающий в Монреале. Пять лет назад она использовала 500 000 долларов из подаренных ей семейных средств на покупку акций Facebook.

Акции теперь стоят 1 миллион долларов, но Женевьева только что получила наследство в размере 5 миллионов долларов в связи со смертью своей бабушки. Поэтому она решает использовать всю стоимость своих акций Facebook, чтобы сделать щедрое пожертвование через фонд, рекомендованный донорами, в детское отделение ее местной больницы и местную организацию, которая поддерживает женщин, ставших жертвами домашнего насилия.

Вот ее варианты:

Продать и пожертвовать вырученные деньги

Продажа акций принесет 1 миллион долларов наличными, а 50% от прироста капитала в размере 500 000 долларов — 250 000 долларов — будут облагаться налогом по ставке, эквивалентной самой высокой предельной ставке Женевьев, которая составляет около 50%.

Это приведет к налоговому счету в размере около 125 000 долларов, из которых останется 875 000 долларов, чтобы пожертвовать ее благотворительным организациям по выбору.

Женевьева — 32-летний адвокат, проживающий в Монреале. Пять лет назад она использовала 500 000 долларов из подаренных ей семейных средств на покупку акций Facebook.

Акции теперь стоят 1 миллион долларов, но Женевьева только что получила наследство в размере 5 миллионов долларов в связи со смертью своей бабушки. Поэтому она решает использовать всю стоимость своих акций Facebook, чтобы сделать щедрое пожертвование через фонд, рекомендованный донорами, в детское отделение ее местной больницы и местную организацию, которая поддерживает женщин, ставших жертвами домашнего насилия.

Вот ее варианты:

Продать и пожертвовать вырученные деньги

Продажа акций принесет 1 миллион долларов наличными, а 50% от прироста капитала в размере 500 000 долларов — 250 000 долларов — будут облагаться налогом по ставке, эквивалентной самой высокой предельной ставке Женевьев, которая составляет около 50%.

Это приведет к налоговому счету в размере около 125 000 долларов, из которых останется 875 000 долларов, чтобы пожертвовать ее благотворительным организациям по выбору. Затем ее налоговый кредит будет рассчитан на основе суммы пожертвования в размере 875 000 долларов.

Пожертвуйте акции в натуральной форме

Дарение акций означает, что Женевьева не будет облагаться налогом на прирост капитала, поскольку наш налоговый кодекс гласит, что, когда вы жертвуете акции на благотворительность в натуральной форме, вам не нужно требовать прироста капитала.

Это означает, что благотворительная организация получит пожертвование на сумму 1 миллион долларов, а не 875 000 долларов, а Женевьева получит налоговый кредит на пожертвование, рассчитанный на 1 миллион долларов, а не на 875 000 долларов.

Заключение

При правильном планировании вы можете максимизировать выгоду, получаемую выбранными вами благотворительными организациями, и увеличить налоговые льготы за вашу щедрость. Тесное сотрудничество с опытным и знающим консультантом по инвестициям гарантирует, что каждый компонент вашего филантропического видения будет спланирован и реализован максимально эффективно, согласовывая все аспекты вашего плана благосостояния между поколениями — управление инвестициями, благотворительность и планирование недвижимости — с ценностями, которые определяют, кто вы являются.

Затем ее налоговый кредит будет рассчитан на основе суммы пожертвования в размере 875 000 долларов.

Пожертвуйте акции в натуральной форме

Дарение акций означает, что Женевьева не будет облагаться налогом на прирост капитала, поскольку наш налоговый кодекс гласит, что, когда вы жертвуете акции на благотворительность в натуральной форме, вам не нужно требовать прироста капитала.

Это означает, что благотворительная организация получит пожертвование на сумму 1 миллион долларов, а не 875 000 долларов, а Женевьева получит налоговый кредит на пожертвование, рассчитанный на 1 миллион долларов, а не на 875 000 долларов.

Заключение

При правильном планировании вы можете максимизировать выгоду, получаемую выбранными вами благотворительными организациями, и увеличить налоговые льготы за вашу щедрость. Тесное сотрудничество с опытным и знающим консультантом по инвестициям гарантирует, что каждый компонент вашего филантропического видения будет спланирован и реализован максимально эффективно, согласовывая все аспекты вашего плана благосостояния между поколениями — управление инвестициями, благотворительность и планирование недвижимости — с ценностями, которые определяют, кто вы являются.

Уменьшите свой налоговый счет за счет благотворительных пожертвований

прочитайте

Джон Табет, 10 ноября 2020 г.

Это первая статья в серии из двух частей о благотворительности. Читайте часть II здесь.

За последние несколько лет в моем общении с клиентами прослеживается четкая и неоспоримая тенденция: сегодняшний инвестор отходит от традиционного разделения создания богатства и личных ценностей и все больше переходит к полной интеграции социально сознательных приоритетов в целостное планирование благосостояния. процесс.

С точки зрения инвестиций это часто принимает форму повышенного интереса к социально ответственным инвестиционным фондам, которые в последние годы превратились из рыночной ниши в основное предложение практически для всех фирм по управлению активами.

Но самый прямой способ выразить приверженность заветному делу, помимо дара вашего времени, — это денежные пожертвования. В этой серии статей я представлю обзор того, как вы можете включить благотворительные пожертвования в оптимально структурированный план благосостояния, и объясню, как максимизировать выгоду от ваших денежных пожертвований — как для выбранной вами благотворительной организации, так и для себя. Различные виды пожертвований

Денежные пожертвования можно осуществить тремя основными способами:

Предоставление

Простые, одноразовые действия поддержки, такие как покупка лотерейного билета на благотворительном турнире по гольфу или поддержка распродажи церковной выпечки.

быть благотворительным

Личное взаимодействие с конкретной организацией, которая соответствует вашим ценностям, и предоставление ежемесячных или ежегодных финансовых пожертвований для ее поддержки.

Филантропия

Вариант выбора для состоятельных и сверхбогатых людей и семей. Как правило, это включает в себя взгляд на более длительный период времени и влечет за собой систематический подход к пожертвованию очень больших сумм на одну или несколько целей.

В этой статье мы сосредоточимся на благотворительности; в следующем выпуске серии мы более подробно рассмотрим благотворительность.

быть благотворительным

Для большинства людей, находящихся на стадии накопления богатства на своем финансовом пути, благотворительность будет включать в себя ежегодные пожертвования в размере от сотен до тысяч долларов, распределенные по нескольким благотворительным организациям или сосредоточенные на одной цели.

Различные виды пожертвований

Денежные пожертвования можно осуществить тремя основными способами:

Предоставление

Простые, одноразовые действия поддержки, такие как покупка лотерейного билета на благотворительном турнире по гольфу или поддержка распродажи церковной выпечки.

быть благотворительным

Личное взаимодействие с конкретной организацией, которая соответствует вашим ценностям, и предоставление ежемесячных или ежегодных финансовых пожертвований для ее поддержки.

Филантропия

Вариант выбора для состоятельных и сверхбогатых людей и семей. Как правило, это включает в себя взгляд на более длительный период времени и влечет за собой систематический подход к пожертвованию очень больших сумм на одну или несколько целей.

В этой статье мы сосредоточимся на благотворительности; в следующем выпуске серии мы более подробно рассмотрим благотворительность.

быть благотворительным

Для большинства людей, находящихся на стадии накопления богатства на своем финансовом пути, благотворительность будет включать в себя ежегодные пожертвования в размере от сотен до тысяч долларов, распределенные по нескольким благотворительным организациям или сосредоточенные на одной цели. Когда вы жертвуете зарегистрированной благотворительной организации, вы получаете право на налоговые льготы, делая благотворительность беспроигрышной как для вас, так и для выбранной вами благотворительной организации. Давайте посмотрим на пример:

Андреа зарабатывает 100 000 долларов в год как разработчик приложений в Торонто.

Она пожертвовала 1000 долларов в 2019 году.в зарегистрированную благотворительную организацию, занимающуюся вопросами экологической устойчивости.

Текущие налоговые правила допускают федеральный кредит в размере 15% на первые 200 долларов пожертвования и 29% на оставшиеся 800 долларов, что в сумме составляет 262 доллара.

На провинциальном уровне Андреа может претендовать на 5,05% на первые 200 долларов и 11,16% на оставшиеся 800 долларов, что в сумме составляет 99,38 долларов.

Объединенный федеральный и провинциальный налоговый кредит на ее пожертвование в размере 1000 долларов уменьшает ее счет подоходного налога на 361,38 доллара.

Этот пример представляет собой довольно простой случай, но наши налоговые правила включают ряд других положений, которые могут увеличить сумму вашего кредита и добавить значительную гибкость в том, как вы запрашиваете свои кредиты.

Когда вы жертвуете зарегистрированной благотворительной организации, вы получаете право на налоговые льготы, делая благотворительность беспроигрышной как для вас, так и для выбранной вами благотворительной организации. Давайте посмотрим на пример:

Андреа зарабатывает 100 000 долларов в год как разработчик приложений в Торонто.

Она пожертвовала 1000 долларов в 2019 году.в зарегистрированную благотворительную организацию, занимающуюся вопросами экологической устойчивости.

Текущие налоговые правила допускают федеральный кредит в размере 15% на первые 200 долларов пожертвования и 29% на оставшиеся 800 долларов, что в сумме составляет 262 доллара.

На провинциальном уровне Андреа может претендовать на 5,05% на первые 200 долларов и 11,16% на оставшиеся 800 долларов, что в сумме составляет 99,38 долларов.

Объединенный федеральный и провинциальный налоговый кредит на ее пожертвование в размере 1000 долларов уменьшает ее счет подоходного налога на 361,38 доллара.

Этот пример представляет собой довольно простой случай, но наши налоговые правила включают ряд других положений, которые могут увеличить сумму вашего кредита и добавить значительную гибкость в том, как вы запрашиваете свои кредиты. К ним относятся:

Повышенная кредитная ставка в размере 33% на соответствующие суммы свыше 200 долларов США для налогоплательщиков, которые зарабатывают более 200 000 долларов США в год.

Возможность переноса пожертвований на любой из пяти лет, следующих за годом, когда было сделано пожертвование.

Возможность перечислить кредиты пожертвований вашему супругу или партнеру по гражданскому браку и объединить их в единой налоговой декларации.

Заключение

Благотворительные пожертвования — один из лучших способов значимой поддержки начинаний, которые задействуют и вдохновляют наше естественное стремление помочь тем, кому повезло меньше, чем мы, и объединиться с теми, кто посвятил себя тому, чтобы сделать наш мир лучше. Работа с вашим инвестиционным консультантом и бухгалтером может сделать это чрезвычайно приятное занятие финансово выгодным и для вас.

К ним относятся:

Повышенная кредитная ставка в размере 33% на соответствующие суммы свыше 200 долларов США для налогоплательщиков, которые зарабатывают более 200 000 долларов США в год.

Возможность переноса пожертвований на любой из пяти лет, следующих за годом, когда было сделано пожертвование.

Возможность перечислить кредиты пожертвований вашему супругу или партнеру по гражданскому браку и объединить их в единой налоговой декларации.

Заключение

Благотворительные пожертвования — один из лучших способов значимой поддержки начинаний, которые задействуют и вдохновляют наше естественное стремление помочь тем, кому повезло меньше, чем мы, и объединиться с теми, кто посвятил себя тому, чтобы сделать наш мир лучше. Работа с вашим инвестиционным консультантом и бухгалтером может сделать это чрезвычайно приятное занятие финансово выгодным и для вас.

Когда имеет смысл разделить пенсионный доход?

читать

Автор iA Private Wealth, 06 марта 2020 г. Познакомьтесь с ранними выходцами на пенсию Кларой и Чарли, обоим по 63 года. Чарли получает ежемесячную пенсию с установленными выплатами в размере 3 200 долларов США через своего работодателя и до сих пор иногда консультирует. В общей сложности он зарабатывает около 60 000 долларов в год. Между тем, рабочая пенсия Клары составляет около 2300 долларов в месяц или 27 600 долларов в год, что ставит ее в более низкую налоговую категорию, чем Чарли. Теперь, когда пара получает меньший доход, чем когда они оба работали полный рабочий день, они ищут способы снизить налоговое бремя, чтобы сохранить как можно больше своих денег.

Благодаря канадским правилам разделения пенсионных доходов Клара и Чарли имеют возможность снизить общий подоходный налог, разделив деньги, которые они получают от своих соответствующих пенсионных планов. В зависимости от их возраста и квалификационных требований Чарли может отдать до половины своего пенсионного дохода Кларе для целей налогообложения. Короче говоря, поскольку Чарли находится в более высокой налоговой категории, он может разделить свой доход с Кларой и перейти в более низкую налоговую категорию, не сталкивая ее с более высокой.

Познакомьтесь с ранними выходцами на пенсию Кларой и Чарли, обоим по 63 года. Чарли получает ежемесячную пенсию с установленными выплатами в размере 3 200 долларов США через своего работодателя и до сих пор иногда консультирует. В общей сложности он зарабатывает около 60 000 долларов в год. Между тем, рабочая пенсия Клары составляет около 2300 долларов в месяц или 27 600 долларов в год, что ставит ее в более низкую налоговую категорию, чем Чарли. Теперь, когда пара получает меньший доход, чем когда они оба работали полный рабочий день, они ищут способы снизить налоговое бремя, чтобы сохранить как можно больше своих денег.

Благодаря канадским правилам разделения пенсионных доходов Клара и Чарли имеют возможность снизить общий подоходный налог, разделив деньги, которые они получают от своих соответствующих пенсионных планов. В зависимости от их возраста и квалификационных требований Чарли может отдать до половины своего пенсионного дохода Кларе для целей налогообложения. Короче говоря, поскольку Чарли находится в более высокой налоговой категории, он может разделить свой доход с Кларой и перейти в более низкую налоговую категорию, не сталкивая ее с более высокой. Как только вы поймете правила возраста и приемлемого дохода, воспользоваться преимуществами разделения пенсии будет так же просто, как ежегодно заполнять налоговую форму. Деньги не должны переходить из рук в руки.

Что такое дробление пенсии?

Разделение пенсии позволяет вам распределить до 50% вашего приемлемого пенсионного дохода с вашим супругом или партнером по гражданскому браку для целей подоходного налога. Чтобы соответствовать требованиям, вы и ваш супруг или партнер должны быть резидентами Канады, жить вместе на конец налогового года и оставаться вместе в течение 9 лет.0 дней или более в начале следующего налогового года.

Что считается правомочным пенсионным доходом?

Для лиц моложе 65 лет наиболее распространенной формой приемлемого дохода является пенсионный план зарегистрированной компании, будь то с установленными выплатами или с установленными взносами. Лица в возрасте 55 лет и старше имеют право разделить пенсионный доход со своими супругами.

Лица, не имеющие зарегистрированного пенсионного плана, также могут воспользоваться этой налоговой стратегией, преобразовав свои зарегистрированные пенсионные сберегательные планы (RRSP) или отсроченные планы участия в прибыли в доход через пожизненную ренту или зарегистрированный пенсионный доходный фонд (RRIF).

Как только вы поймете правила возраста и приемлемого дохода, воспользоваться преимуществами разделения пенсии будет так же просто, как ежегодно заполнять налоговую форму. Деньги не должны переходить из рук в руки.

Что такое дробление пенсии?

Разделение пенсии позволяет вам распределить до 50% вашего приемлемого пенсионного дохода с вашим супругом или партнером по гражданскому браку для целей подоходного налога. Чтобы соответствовать требованиям, вы и ваш супруг или партнер должны быть резидентами Канады, жить вместе на конец налогового года и оставаться вместе в течение 9 лет.0 дней или более в начале следующего налогового года.

Что считается правомочным пенсионным доходом?

Для лиц моложе 65 лет наиболее распространенной формой приемлемого дохода является пенсионный план зарегистрированной компании, будь то с установленными выплатами или с установленными взносами. Лица в возрасте 55 лет и старше имеют право разделить пенсионный доход со своими супругами.

Лица, не имеющие зарегистрированного пенсионного плана, также могут воспользоваться этой налоговой стратегией, преобразовав свои зарегистрированные пенсионные сберегательные планы (RRSP) или отсроченные планы участия в прибыли в доход через пожизненную ренту или зарегистрированный пенсионный доходный фонд (RRIF). Однако важно отметить, что этот доход не подлежит разделу до достижения возраста 65 лет.

С точки зрения государственных пенсионных источников пенсионный план Канады (CPP)/пенсионный план Квебека (QPP) не считается приемлемым доходом, хотя пособия CPP/QPP могут быть разделены на основе отдельного набора правил «разделения». Выплаты Old Age Security (OAS) также не являются правомочным доходом.

Полный список приемлемых источников пенсионного дохода можно найти на веб-сайте правительства Канады.

Кому стоит воспользоваться дроблением пенсии?

В целом, если один из получателей пенсии находится в более высокой предельной налоговой категории, чем его супруг(а), то стоит подумать о разделении пенсии.

Воспользуйтесь нашей поддержкой планирования выхода на пенсию

Другие потенциальные стратегии управления налогами, связанные с разделением пенсионного дохода, включают пенсионный налоговый кредит для соответствующих лиц. Когда дело доходит до планирования выхода на пенсию, есть над чем подумать, но мы можем помочь.

Однако важно отметить, что этот доход не подлежит разделу до достижения возраста 65 лет.

С точки зрения государственных пенсионных источников пенсионный план Канады (CPP)/пенсионный план Квебека (QPP) не считается приемлемым доходом, хотя пособия CPP/QPP могут быть разделены на основе отдельного набора правил «разделения». Выплаты Old Age Security (OAS) также не являются правомочным доходом.

Полный список приемлемых источников пенсионного дохода можно найти на веб-сайте правительства Канады.

Кому стоит воспользоваться дроблением пенсии?

В целом, если один из получателей пенсии находится в более высокой предельной налоговой категории, чем его супруг(а), то стоит подумать о разделении пенсии.

Воспользуйтесь нашей поддержкой планирования выхода на пенсию

Другие потенциальные стратегии управления налогами, связанные с разделением пенсионного дохода, включают пенсионный налоговый кредит для соответствующих лиц. Когда дело доходит до планирования выхода на пенсию, есть над чем подумать, но мы можем помочь. Узнайте больше о том, как получить максимальную отдачу от пенсионного дохода, связавшись с одним из наших инвестиционных консультантов сегодня.

Узнайте больше о том, как получить максимальную отдачу от пенсионного дохода, связавшись с одним из наших инвестиционных консультантов сегодня.

Родители, получайте больше от выхода на пенсию, получая максимальную отдачу от вашего CPP

Сидящие дома родители знают, что это работа на полный рабочий день, и даже больше! Выделение времени на уход за маленькими детьми может включать увольнение с работы или сокращение рабочего времени. Естественно, это влияет на ваш заработок и размер вашего взноса в Канадский пенсионный план (CPP) или QPP в Квебеке. Но это не должно влиять на качество вашей пенсии.

К счастью, существует специальное положение CPP под названием «Пособие на воспитание ребенка», которое позволяет вам исключить годы низкого (или нулевого) дохода из расчета вашего пособия. Это учитывает периоды, когда вы были основным опекуном, воспитывающим своих детей в возрасте до семи лет, и может положить больше денег в свой карман, чтобы профинансировать свои последующие годы. Тем не менее, преимущество не является автоматическим — вы должны подать заявку на это. Бланк заявления на пенсию по старости CPP включает раздел о воспитании детей (раздел 11A). Если вы уже получаете пособие CPP, вам необходимо заполнить форму запроса на предоставление услуг по воспитанию детей (CPP). Это гарантирует, что вы получите максимально возможную выгоду, компенсируя периоды, когда вам платили меньше. Еще лучшая новость: это пособие имеет полную обратную силу и может также помочь вам соответствовать требованиям для получения пособия по инвалидности CPP, если оно вам понадобится, а также требованиям к взносам для передачи пособий вашему имуществу и оставшимся в живых в случае вашей смерти.

право

Вы не должны были работать или иметь низкий заработок, будучи основным опекуном ребенка в возрасте до семи лет, родившегося после 19 декабря.58 (любой из родителей может претендовать на это пособие).

Вы должны иметь право на получение семейного пособия или налоговой льготы на ребенка.

Как подать заявку

Вы должны предоставить одно из следующего для каждого ребенка: имя ребенка, дату рождения и номер SIN или оригинал или заверенную копию свидетельства о рождении ребенка.

Тем не менее, преимущество не является автоматическим — вы должны подать заявку на это. Бланк заявления на пенсию по старости CPP включает раздел о воспитании детей (раздел 11A). Если вы уже получаете пособие CPP, вам необходимо заполнить форму запроса на предоставление услуг по воспитанию детей (CPP). Это гарантирует, что вы получите максимально возможную выгоду, компенсируя периоды, когда вам платили меньше. Еще лучшая новость: это пособие имеет полную обратную силу и может также помочь вам соответствовать требованиям для получения пособия по инвалидности CPP, если оно вам понадобится, а также требованиям к взносам для передачи пособий вашему имуществу и оставшимся в живых в случае вашей смерти.

право

Вы не должны были работать или иметь низкий заработок, будучи основным опекуном ребенка в возрасте до семи лет, родившегося после 19 декабря.58 (любой из родителей может претендовать на это пособие).

Вы должны иметь право на получение семейного пособия или налоговой льготы на ребенка.

Как подать заявку

Вы должны предоставить одно из следующего для каждого ребенка: имя ребенка, дату рождения и номер SIN или оригинал или заверенную копию свидетельства о рождении ребенка. Когда подавать

Вы можете подать заявку одновременно с подачей заявки на любую льготу CPP или с помощью формы запроса положения о воспитании детей (CPP), как указано выше.

Другие положения, защищающие льготы, включают исключение инвалидности и отсев старше 65 лет. Знание факторов, влияющих на ваш ежемесячный платеж CPP, и того, что вы можете ожидать, является ключом к планированию пенсионного дохода.

Примечание для жителей Квебека

CPP действует по всей Канаде, за исключением Квебека, где QPP предоставляет аналогичные преимущества. CPP и QPP работают вместе, чтобы обеспечить защиту всех участников, независимо от того, где они живут. Вы можете найти форму заявки QPP здесь.

Ваши партнеры в планировании пенсионных доходов

Уход за маленькими детьми — это тяжелая работа, и это действительно работа на полный рабочий день. С таким количеством вещей, о которых нужно подумать, вы можете чувствовать себя ошеломленными, но мы здесь, чтобы помочь. Узнайте больше об управлении источниками пенсионного дохода и получении максимальной отдачи от программы CPP, связавшись с нами сегодня.

Когда подавать

Вы можете подать заявку одновременно с подачей заявки на любую льготу CPP или с помощью формы запроса положения о воспитании детей (CPP), как указано выше.

Другие положения, защищающие льготы, включают исключение инвалидности и отсев старше 65 лет. Знание факторов, влияющих на ваш ежемесячный платеж CPP, и того, что вы можете ожидать, является ключом к планированию пенсионного дохода.

Примечание для жителей Квебека

CPP действует по всей Канаде, за исключением Квебека, где QPP предоставляет аналогичные преимущества. CPP и QPP работают вместе, чтобы обеспечить защиту всех участников, независимо от того, где они живут. Вы можете найти форму заявки QPP здесь.

Ваши партнеры в планировании пенсионных доходов

Уход за маленькими детьми — это тяжелая работа, и это действительно работа на полный рабочий день. С таким количеством вещей, о которых нужно подумать, вы можете чувствовать себя ошеломленными, но мы здесь, чтобы помочь. Узнайте больше об управлении источниками пенсионного дохода и получении максимальной отдачи от программы CPP, связавшись с нами сегодня.