Банки — отрасль. Часть 1

В этом выпуске я буду рассказывать Вам о всех прелестях банковской сферы, которые стоит знать для того, чтобы принимать инвестиционные решения по сектору. Стоит ведь разобраться в индустрии, в которую инвестирует сам Уоррен Баффетт (нет, Сбербанка в его портфолио нет, но 5 из 10 крупнейших инвестиций сейчас – банки)

Начнём с самого базового: как банки зарабатывают деньги? Если мы посмотрим на финансовые отчёты банков, то увидим там две основные статьи дохода, которые формируют заработок банков: процентные доходы и комиссионные доходы. Давайте посмотрим на каждый из этих источников заработка более подробно.

Процентные доходы

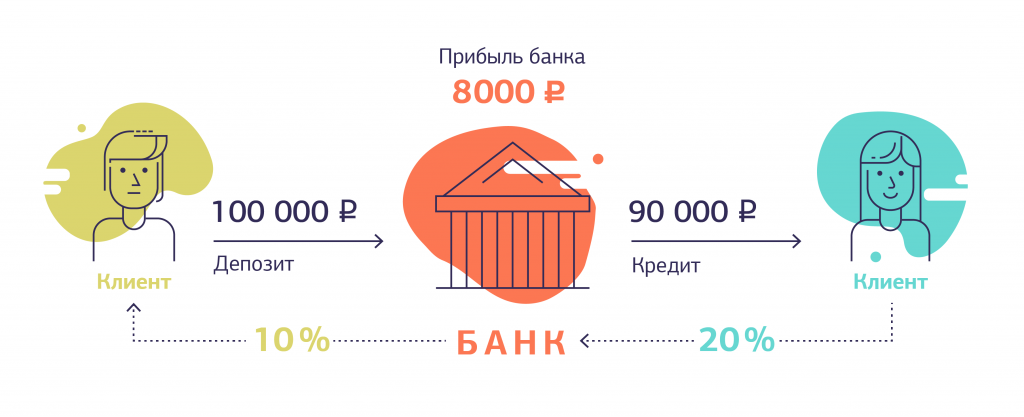

Процентные доходы – доходы, которые банки получают в качестве процентов. Всё достаточно просто: банки выдают кредиты физическим и юридическим лицам под процент. В принципе, это основной банковский продукт.

Процентные расходы и Чистые процентные доходы

То есть процентные доходы в основном формируются за счёт средств, привлеченных со стороны. Логично, что привлекать средства бесплатно нельзя, да и доходы без расходов тоже встречаются редко. Тут мы начинаем знакомиться с процентными расходами: средства, которые банки выплачивают по процентам.

То есть банки принимают деньги на депозиты и выдают их в качестве кредита. Логично, что процент, под который они выдают деньги, больше процента, под который им дают деньги.

Разница между этими процентами и помогает зарабатывать. Этот заработок называется «Чистые процентные доходы».

Чистые процентные доходы зависят от двух факторов: объёмов депозитов/кредитов, а также разницы между процентами по кредитам и депозитам. Давайте подробнее остановимся на втором факторе.

Чистая процентная маржа

Разница между процентами по кредитам и депозитам – один из важнейших показателей для банка. Есть специальный показатель, который отражает эту разницу: чистая процентная маржа или Net Interest Margin (NIM). Соответственно, чем больше эта цифра, тем больше банки зарабатывают при заданных структуре и объёме депозитов и кредитов.

От чего зависит чистая процентная маржа? Основные факторы:

- ключевая ставка в экономике

- структура активов и пассивов

Если структура активов и пассивов – фактор, контролируемый банками, то ключевая ставка не зависит от банков и меняется чаще. Разберёмся подробнее с каждым из пунктов.

Начнём с ключевой ставки в экономике. Её увеличение помогает банкам увеличивать чистую процентную маржу. Это происходит за счёт того, что некоторые инвестиционные инструменты, используемые банками, привязаны к ключевой ставке, потому при повышении ключевой ставки доходность по ним тоже увеличивается, что увеличивает процентную маржу.

На самом деле, этот фактор несильно влияет на российские банки последние несколько лет. Как мы видим, процентные ставки падают с 2015 года, а чистая процентная маржа Сбербанка и ВТБ то повышается, то понижается. Это вызвано тем, что большая часть процентных доходов банков заложена в кредиты, ставки по которым при движении ключевой ставки меняются сопоставимо со ставками по депозитам. Например, у Сбербанка доля доходов от кредитов в процентных доходах составляет 87%, в то время как у JP Morgan (один из крупнейших американских банков) только 64%.

Например, у Сбербанка доля доходов от кредитов в процентных доходах составляет 87%, в то время как у JP Morgan (один из крупнейших американских банков) только 64%.

Кстати, вы когда-нибудь задумывались над тем, почему при оценке банков никогда не используется показатель EV/EBITDA? Суть в том, что у банков вообще не существует такого понятия как EBITDA. Это вызвано тем, что кредиты для банка – продукт, а не источник финансирования, поэтому и на расходы по процентам надо смотреть под другим углом. Это значит, что I в EBITDA теряет смысл, значит и показатель EBITDA теряет смысл, поэтому использование EV/EBITDA для банка – невозможно.

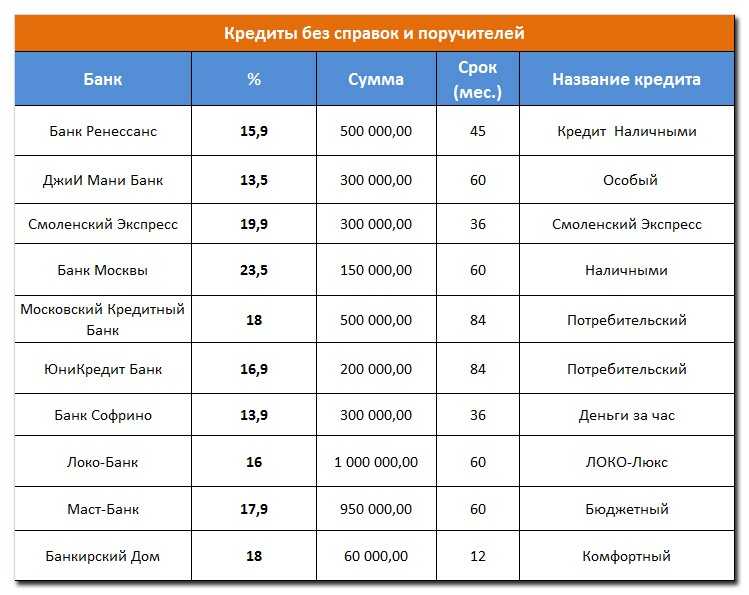

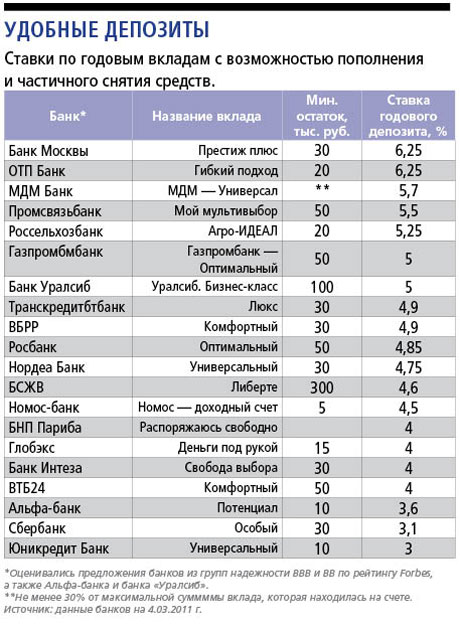

Второй фактор, влияющий на чистую процентную маржу – структура депозитов и кредитов. Процент по депозитам и кредитам зависит от ключевой ставки (рассмотрели выше), надёжности и бренда банка, а также особенностями клиентов банка. С брендом и надёжностью банка всё достаточно понятно: чем надёжнее банк, тем меньше ставку они могут предлагать по депозитам (стандартный risk/reward).

Давайте более подробно поговорим о том, кому банки дают кредиты и на что это влияет. Перед всеми банками постоянно встаёт вопрос: давать кредиты большему количеству людей и иметь шанс получить больший доход или дать кредит меньшему количеству людей, которые наверняка заплатят по кредиту, и уменьшить свой риск. Ответ на этот вопрос каждый раз определяет чистую процентную маржу банка.

То есть надо понимать, что каждый раз, когда банк даёт деньги в кредит, он может потерять эти деньги с разной вероятностью. И за каждым рублём, стоящим в графе «Процентный доход» стоит кредит, который потенциально может быть не выплачен.

Комиссионные доходы

Теперь посмотрим на другую статью доходов банков: комиссионные доходы. Комиссионный бизнес обеспечивает банк безрисковым доходом: банк просто берёт комиссию за обеспечение операций, которые делают его клиенты.

Интересно, что у российских банков, кроме Тинькоффа, непроцентные доходы существенно меньше процентных, в то время как у многих лидеров банковского сектора других стран отношение непроцентных доходов к процентным существенно выше.

Основной фактор, за счёт которого будет происходить рост в этой сфере – большее вовлечение физических и юридических лиц в банкинг. Посмотрим на структуру комиссионных доходов. Основные статьи в нём – эквайринг, комиссии по обслуживанию карт и расчётно-кассовое обслуживание. Все они в большой степени завязаны на переходе денег в безналичную форму, что увеличит контакт банка с деньгами. Это соотносится с мировым трендом по переходу денег в безналичную форму, так называемая cash war. Этот тренд поможет банкам увеличивать свои комиссионные доходы.

Безусловный лидер по комиссионным доходам – Тинькофф:

- Высокая доля относительно конкурентов.

- Темп роста заоблачный (89% темп прирост за 9М 2018).

Это позволяет банку быть намного устойчивее в кризисы и проходить их с меньшими убытками. Почему? Во время кризиса выплачивать кредиты становится тяжелее, потому эта часть дохода банка страдает больше всего, а комиссионные доходы попадают под меньший удар.

Кстати, это влияет на мультипликатор P/BV: у Тинькоффа он существенно выше, чем у Сбера и ВТБ (6,0х против 1,2х и 0,6х соответственно), так как на каждый рубль процентных доходов Тинькофф ещё зарабатывает гораздо больше комиссионных, которые не отражаются на балансе. Но если посмотреть

На этом всё на сегодня. Мы начали разбираться с банками и с тем, как они зарабатывают деньги. В следующий раз мы разберёмся с банковскими рисками.

Откуда у банка деньги? Давайте разбираться.

На данный момент банковские услуги можно считать достаточно популярными. В современном мире практически каждый человек пользуется ими. Вы можете взять кредит, положить депозит и совершить множество других операций, но на данный момент не все люди знают откуда у банка деньги на кредиты. После изучения этой статьи вы будете знать, где банк берет необходимые средства, а также то, как они в дальнейшем будут аккумулироваться. Эта информация будет полезна практически каждому.

Как банки зарабатывают деньги?

Если вы желаете разобраться с вопросом денег в банке, тогда следует помнить о том, что в большинстве случаев способности и возможности каждого банка будут оцениваться по депозитному портфелю. Соответственно, если депозитный портфель будет большим, тогда можно с уверенностью сказать о том, что банк способен выполнять разнообразные услуги. Развитие любого банка будет зависеть не от них, а от количества людей, которые будут готовы положить в банк свои средства. На данный момент сделать это достаточно сложно, так как существует просто огромное количество банков, которые предлагают разнообразные условия. На подобное привлечение практически любой банк может тратить просто огромные средства.

На данный момент сделать это достаточно сложно, так как существует просто огромное количество банков, которые предлагают разнообразные условия. На подобное привлечение практически любой банк может тратить просто огромные средства.

Как банки привлекают новых вкладчиков?

Теперь вы разобрались с вопросом откуда у банка деньги. Именно поэтому пришло время к изучению вопроса, о том, как банки привлекают клиентов. Во время детального изучения этого вопроса можно сделать вывод о том, что существует стандартный и нестандартный способ привлечения. Наиболее популярным и действующим считается стандартный способ. Практически в каждом банке он будет похожим, но иногда может иметь определенные отличия. Если банк будет использовать подобный способ продвижения, тогда можно будет заметить увеличение процентных ставок и условий для создания вкладов. Простыми словами банк будет стараться создать комфортные условия, которые смогут удовлетворить потребности каждого. В большинстве случаев использование подобного способа привлекает достаточно клиентов.

Иногда многие банки используют нестандартные способы, которые позволяют ускорить процесс. Если банк планируете идти таким путём, то это можно будет заметить по особым условиям, которые смогут предоставить только их сотрудники. В большинстве случаев подобный способ привлечения клиентов будет совмещаться с воздействием звонком или электронной почты. Сотрудники банка будут регулярно обзванивать и узнавать дополнительную информацию. В некоторых случаях подобными звонками можно повлиять на клиентов, но в большинстве случаев последнее слово будет оставаться именно за ним. После детального изучения также можно выявить и другие способы, к которым можно отнести предоставление разнообразных скидок и акций. В большинстве случаев во время использования подобного вида рекламы банк также будет использовать звонки и рекламные продукты. Благодаря подобным способам рекламы люди смогут получить дополнительную информацию и сделать выбор, таким образом банк обзаведётся новыми клиентами. Большинство банков не останавливаются на подобных способах привлечения.

Большинство банков не останавливаются на подобных способах привлечения.

Многие компании стараются придумать что-то новое и действительно интересное. Именно поэтому в последнее время многие специалисты начали создавать сервисы, которые позволяют взять кредит, осуществить переводы или просто воспользоваться возможностью положить средства. Единственным недостатком считается то, что многие люди привыкли к телефонному общению и иногда они перегибают с количеством звонком. Многие вкладчики теперь принципиально отказываются от использования банковских услуг. Теперь вы точно знаете не только откуда у банка деньги, но и как он привлекает своих клиентов, чтобы они вложили свои средства.

Какие банки являются самыми надежными?

В современном мире существует просто огромное количество разнообразных банков. Конечно, каждый банк может иметь свои способы развития и именно поэтому в связи с конкуренцией можно выделить плохие и хорошие банки. Когда вы планируете положить свои средства в банк следует изучить его надежность. Специалисты рекомендуют изучить специальные критерии, которые действительно помогут сделать выбор.

Специалисты рекомендуют изучить специальные критерии, которые действительно помогут сделать выбор.

К наиболее распространенным критериям можно отнести:

- Количество клиентов, которые пользуются банком;

- Проценты, которые он предоставляет своим вкладчикам;

- Возможность быстрого снятия своих средств. Это важный фактор, так как иногда можно столкнуться с проблемой получения денег;

- Простота процесса использования.

Это основные рекомендации, которые помогут сделать правильный выбор. Теперь вы точно знаете откуда у банка деньги. Если вы планируете положить средства в банк, тогда выбирайте только надежные компании, которые обладают значительным опытом. Это позволит получить не только надежное место для хранения денег, но и возможность воспользоваться акциями и скидками.

Азбука банковского дела — Банки и наша экономика

Азбука банковского дела

Предоставлено Банковским департаментом штата Коннектикут на основании информации Конференции органов надзора за банками штата (CSBS)

Урок первый: банки и наша экономика

Урок второй: банки, сберегательные кассы и кредитные союзы – в чем разница?

Урок третий: Банки и их регулирующие органы

Урок четвертый: Страхование вкладов

Урок пятый: Географическая структура банка

Урок шестой: Иностранные банки

Банки и наша экономика

« Банк » — это термин, который широко используется для обозначения многих различных типов финансовых учреждений. То, что вы считаете своим «банком», может быть банком и трастовой компанией, сберегательной кассой, сберегательно-кредитной ассоциацией или другим депозитарным учреждением.

То, что вы считаете своим «банком», может быть банком и трастовой компанией, сберегательной кассой, сберегательно-кредитной ассоциацией или другим депозитарным учреждением.

Что такое банк?

Банки являются частными учреждениями, которые, как правило, принимают депозиты и выдают кредиты. Депозиты — это деньги, которые люди оставляют в учреждении с пониманием того, что они могут получить их обратно в любое время или в оговоренное время в будущем. Кредит – это деньги, которые заемщику выдаются под проценты. Это действие по приему вкладов и выдаче кредитов называется 9.0019 финансовое посредничество . Однако на этом деятельность банка не заканчивается.

Большинство людей и предприятий оплачивают свои счета с помощью расчетных банковских счетов, что ставит банки в центр нашей платежной системы. Банки являются основным источником потребительских кредитов — кредиты на автомобили, дома, образование — а также основные кредиторы бизнеса, особенно малого бизнеса..jpg)

Банки часто называют двигателем нашей экономики, отчасти из-за этих функций, но также и из-за той важной роли, которую банки играют в качестве инструментов денежно-кредитной политики правительства.

Как банки создают деньги

Банки не могут ссужать все вклады, которые они собирают, иначе у них не было бы средств для выплаты вкладчикам. Поэтому они сохраняют первичные и вторичные резервы. Первичные резервы — это денежные средства, депозиты в других банках и резервы, требуемые Федеральной резервной системой. Вторичные резервы представляют собой приобретение банками ценных бумаг, которые могут быть проданы для удовлетворения краткосрочных потребностей в наличности. Этими ценными бумагами обычно являются государственные облигации. Федеральный закон устанавливает требования к проценту депозитов, которые банк должен хранить в резерве либо в местном Федеральном резервном банке, либо в своем собственном хранилище. Любые деньги, которые банк имеет в наличии после того, как он выполнил свои резервные требования, являются его избыточными резервами.

Любые деньги, которые банк имеет в наличии после того, как он выполнил свои резервные требования, являются его избыточными резервами.

Деньги создают избыточные резервы. Вот как это работает (используя теоретическое 20%-е резервное требование): Вы вносите 500 долларов в YourBank. YourBank удерживает из них 100 долларов для удовлетворения своих резервных требований, но ссужает 400 долларов мисс Смит. Она использует деньги, чтобы купить машину. Автосалон Sav-U-Mor вносит 400 долларов на свой счет в TheyBank. Их банк держит 80 долларов в резерве, но может ссудить остальные 320 долларов в качестве собственных избыточных резервов. Когда эти деньги выдаются взаймы, они становятся депозитом в третьем учреждении, и цикл продолжается. Таким образом, в этом примере ваши первоначальные 500 долларов становятся 1220 долларами на депозите в трех разных учреждениях. Это явление называется эффект множителя . Размер мультипликатора зависит от суммы денег, которую банки должны держать в резерве.

Федеральная резервная система может сокращать или увеличивать денежную массу, повышая или понижая резервные требования банков. Сами банки могут сокращать денежную массу, увеличивая собственные резервы для защиты от потерь по кредитам или для удовлетворения внезапных потребностей в наличных деньгах. Резкое увеличение банковских резервов по любой причине может создать «кредитный кризис» за счет сокращения суммы денег, которую банк должен ссужать.

Как банки зарабатывают деньги

Хотя политики уже давно признали важность банковского дела для экономического развития, банки являются частными коммерческими учреждениями. Банки обычно принадлежат акционерам; доля акционеров в банке формирует большую часть его собственного капитала, конечного буфера банка против убытков. В конце года банк выплачивает часть или всю свою прибыль своим акционерам в виде дивидендов. Банк может сохранить часть своей прибыли, чтобы увеличить свой капитал. Акционеры также могут реинвестировать свои дивиденды в банк.

Банки зарабатывают деньги тремя способами:

- Они зарабатывают деньги на том, что они называют спредом, или на разнице между процентной ставкой, которую они платят по депозитам, и процентной ставкой, которую они получают по кредитам, которые они выдают.

- Они получают проценты по ценным бумагам, которыми владеют.

- Они получают вознаграждение за обслуживание клиентов, такое как проверка счетов, финансовое консультирование, обслуживание кредитов и продажа других финансовых продуктов (например, страхование и взаимные фонды).

Банки зарабатывают в среднем чуть более 1% своих активов (кредитов и ценных бумаг) каждый год. Этот показатель обычно называют «рентабельностью активов» банка или ROA.

Краткая история

Первые американские банки появились в начале 18-го века, чтобы обеспечить валютой колонистов, которые нуждались в средстве обмена. Первоначально банки только выдавали ссуды и выпускали банкноты на депонированные деньги. Текущие счета появились в середине 19 века и стали первым из многих новых банковских продуктов и услуг, разработанных в рамках государственной банковской системы. Сегодня банки предлагают кредитные карты, банкоматы, счета NOW, индивидуальные пенсионные счета, кредиты под залог жилья и множество других финансовых услуг.

Текущие счета появились в середине 19 века и стали первым из многих новых банковских продуктов и услуг, разработанных в рамках государственной банковской системы. Сегодня банки предлагают кредитные карты, банкоматы, счета NOW, индивидуальные пенсионные счета, кредиты под залог жилья и множество других финансовых услуг.

В современной развивающейся среде финансовых услуг многие другие финансовые учреждения выполняют некоторые традиционные банковские функции. Банки конкурируют с кредитными союзами, финансовыми компаниями, инвестиционными банками, страховыми компаниями и многими другими поставщиками финансовых услуг. Хотя некоторые утверждают, что банки устаревают, банки по-прежнему служат жизненно важным экономическим целям. Они продолжают развиваться, чтобы удовлетворять меняющиеся потребности своих клиентов, как и в течение последних двухсот лет. Если бы банков не существовало, нам пришлось бы их изобрести.

Банки и государственная политика

Первые руководители нашего правительства боролись за форму нашей банковской системы. Они знали, что банки обладают значительной финансовой властью. Они спрашивали, должна ли эта власть быть сосредоточена в руках нескольких институтов или разделена между многими? Александр Гамильтон решительно выступал за единый центральный банк; эта идея беспокоила Томаса Джефферсона, который считал, что местный контроль — единственный способ удержать банки от превращения в финансовых монстров.

Они знали, что банки обладают значительной финансовой властью. Они спрашивали, должна ли эта власть быть сосредоточена в руках нескольких институтов или разделена между многими? Александр Гамильтон решительно выступал за единый центральный банк; эта идея беспокоила Томаса Джефферсона, который считал, что местный контроль — единственный способ удержать банки от превращения в финансовых монстров.

Мы пробовали оба способа, и наша текущая система кажется компромиссом. Это позволяет иметь множество банков, как крупных, так и мелких. Как федеральное правительство, так и правительства штатов издают уставы банков для «общественных нужд и удобства» и регулируют работу банков, чтобы гарантировать, что они удовлетворяют эти потребности. Федеральная резервная система контролирует денежную массу на национальном уровне; отдельные банки страны облегчают движение денег в своих сообществах.

Поскольку банки имеют государственные уставы и, как правило, принадлежат Федеральному фонду страхования банков, правительства штатов и федеральные правительства рассматривают банки как инструменты широкой финансовой политики, выходящие за рамки денежной массы. Правительства поощряют или требуют различных видов кредитования; например, они проводят политику недискриминации, требуя кредитования равных возможностей. Они способствуют экономическому развитию, требуя кредитования или инвестиций в местные сообщества банков и решая, где издавать новые банковские уставы. Использование банков для достижения целей экономической политики требует постоянного баланса между потребностями банков и потребностями общества. Чтобы оставаться в бизнесе, банки должны быть прибыльными, а обанкротившийся банк никому не нужен.

Правительства поощряют или требуют различных видов кредитования; например, они проводят политику недискриминации, требуя кредитования равных возможностей. Они способствуют экономическому развитию, требуя кредитования или инвестиций в местные сообщества банков и решая, где издавать новые банковские уставы. Использование банков для достижения целей экономической политики требует постоянного баланса между потребностями банков и потребностями общества. Чтобы оставаться в бизнесе, банки должны быть прибыльными, а обанкротившийся банк никому не нужен.

Урок второй: банки, сберегательные кассы и кредитные союзы – в чем разница?

Почему коммерческие банки берут кредиты у Федеральной резервной системы?

По

Грег ДеПерсио

Полная биография

Грег ДеПерсио имеет более 13 лет профессионального опыта в области продаж и поисковой оптимизации и более 3 лет в качестве внештатного писателя и редактора.

Узнайте о нашем редакционная политика

Обновлено 26 октября 2021 г.

Рассмотрено

Роберт С. Келли

Рассмотрено Роберт К. Келли

Полная биография

Роберт Келли является управляющим директором XTS Energy LLC и имеет более чем тридцатилетний опыт работы в качестве руководителя бизнеса. Он профессор экономики и привлек более 4,5 миллиардов долларов инвестиционного капитала.

Узнайте о нашем Совет финансового контроля

Факт проверен

Сюзанна Квилхауг

Факт проверен Сюзанна Квилхауг

Полная биография

Сюзанна — исследователь, писатель и специалист по проверке фактов. Она имеет степень бакалавра финансов в Государственном университете Бриджуотер и работала над печатным контентом для владельцев бизнеса, национальных брендов и крупных изданий.

Узнайте о нашем редакционная политика

Коммерческие банки берут кредиты у Федеральной резервной системы (ФРС) в первую очередь для удовлетворения резервных требований до конца рабочего дня, когда их наличность невелика. Заимствование у ФРС позволяет банкам вернуть себе порог минимального резерва. Банк занимает деньги у центрального банка правительства, используя так называемое дисконтное окно.

Брать кредит через окно скидок удобно тем, что оно всегда доступно. Процесс не включает в себя переговоры или обширную документацию. Обратной стороной, однако, является учетная ставка — процентная ставка, по которой Федеральная резервная система кредитует банки, — выше, чем при заимствовании у другого банка.

Основные выводы

- Банки могут брать кредиты у ФРС для выполнения резервных требований.

- Эти кредиты доступны через окно скидок и доступны всегда.

- Ставка, взимаемая с банков, представляет собой учетную ставку, которая обычно выше, чем ставка, которую банки взимают друг с друга.

- Банки могут брать кредиты друг у друга для выполнения резервных требований, которые взимаются по ставке по федеральным фондам.

Банки должны выполнять резервные требования

До 1930-х годов правительство не устанавливало для банков никаких правил в отношении суммы наличных денег, которую они должны были держать в наличии по отношению к своим депозитным обязательствам. После краха фондового рынка в 1929 году вкладчики, опасаясь краха банков, массово прибывали, чтобы забрать свои деньги. Это привело к тому, что многие банки стали неплатежеспособными, поскольку суммы, запрашиваемые при снятии средств, превышали наличные деньги, которые у них были в наличии.

В ответ правительство ввело резервные требования, которые вынуждали банки держать процентную долю своих общих депозитных обязательств в наличных деньгах. Предыдущее резервное требование составляло 10%, но с 26 марта 2020 г. резервное требование было снижено до 0%.

Использование Федеральной резервной системы

Иногда активная кредитная деятельность истощает резервы наличности коммерческого банка до такой степени, что она становится ниже обязательных резервных требований правительства. На данный момент у банка есть два варианта избежать нарушения закона. Он может взять кредит в другом банке или в Федеральной резервной системе.

На данный момент у банка есть два варианта избежать нарушения закона. Он может взять кредит в другом банке или в Федеральной резервной системе.

Заимствование в другом банке является более дешевым вариантом, но многие коммерческие банки, особенно когда они берут ссуду овернайт только для удовлетворения резервных требований, выбирают заимствование из дисконтного окна из-за его простоты.

Банки могут брать кредиты в других банках

Но банки могут выбрать платить более высокую процентную ставку и взять кредит в другом банке. Ставка, которую банки взимают друг с друга, известна как ставка по федеральным фондам. Хотя эта ставка обычно на 50 базисных пунктов ниже учетной ставки, по состоянию на апрель 2020 года они равны — 0,25%.

Ссуды в банках друг другу также предоставляются на условиях овернайт. Банки используют свои избыточные резервные остатки для кредитования других банков. Федеральный комитет по открытым рынкам (FOMC) собирается восемь раз в год, чтобы установить ставку по федеральным фондам.