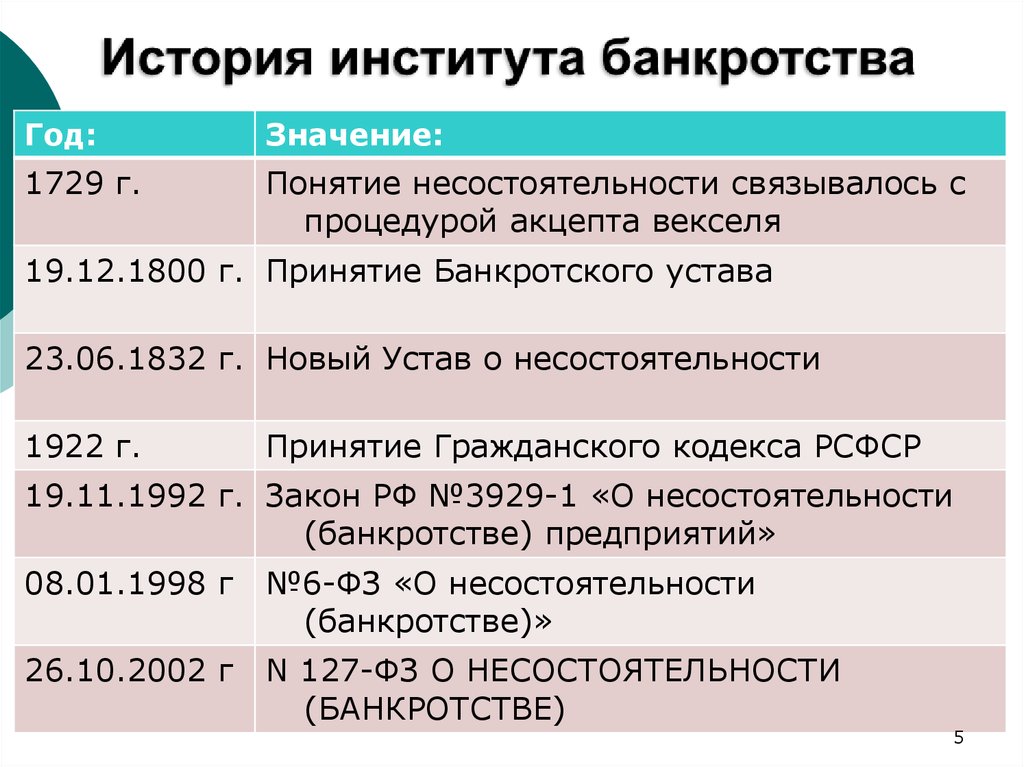

Федеральный закон от 26.10.2002 г. № 127-ФЗ • Президент России

РОССИЙСКАЯ ФЕДЕРАЦИЯ

ФЕДЕРАЛЬНЫЙ ЗАКОН

О несостоятельности (банкротстве)

Принят Государственной Думой 27 сентября 2002 года

Одобрен Советом Федерации 16 октября 2002 года

(В редакции федеральных законов от 22.08.2004 № 122-ФЗ, от 29.12.2004 № 192-ФЗ, от 31.12.2004 № 220-ФЗ, от 24.10.2005 № 133-ФЗ, от 18.07.2006 № 116-ФЗ, от 18.12.2006 № 231-ФЗ, от 05.02.2007 № 13-ФЗ, от 26.04.2007 № 63-ФЗ, от 19.07.2007 № 140-ФЗ, от 02.10.2007 № 225-ФЗ, от 01.12.2007 № 318-ФЗ, от 23.07.2008 № 160-ФЗ, от 03.12.2008 № 250-ФЗ, от 30.12.2008 № 296-ФЗ, от 30.12.2008 № 306-ФЗ, от 28.04.2009 № 73-ФЗ, от 19.07.2009 № 195-ФЗ, от 17.12.2009 № 323-ФЗ, от 27.12.2009 № 374-ФЗ, от 22.04.2010 № 65-ФЗ, от 27.07.2010 № 219-ФЗ, от 27.07.2010 № 227-ФЗ, от 28.12.2010 № 429-ФЗ, от 07.02.2011 № 8-ФЗ, от 03.

05.2011 № 91-ФЗ, от 01.07.2011 № 169-ФЗ, от 12.07.2011 № 210-ФЗ, от 18.07.2011 № 228-ФЗ, от 21.11.2011 № 327-ФЗ, от 28.11.2011 № 337-ФЗ, от 30.11.2011 № 346-ФЗ, от 30.11.2011 № 362-ФЗ, от 03.12.2011 № 383-ФЗ, от 03.12.2011 № 390-ФЗ, от 06.12.2011 № 409-ФЗ, от 07.12.2011 № 415-ФЗ, от 28.07.2012 № 144-ФЗ, от 29.12.2012 № 282-ФЗ, от 30.12.2012 № 294-ФЗ, от 07.06.2013 № 113-ФЗ, от 28.06.2013 № 134-ФЗ, от 02.07.2013 № 185-ФЗ, от 02.07.2013 № 189-ФЗ, от 23.07.2013 № 251-ФЗ, от 21.12.2013 № 379-ФЗ, от 28.12.2013 № 410-ФЗ, от 28.12.2013 № 414-ФЗ, от 28.12.2013 № 419-ФЗ, от 12.03.2014 № 30-ФЗ, от 12.03.2014 № 33-ФЗ, от 21.07.2014 № 216-ФЗ, от 01.12.2014 № 405-ФЗ, от 22.12.2014 № 432-ФЗ, от 29.12.2014 № 457-ФЗ, от 29.12.2014 № 458-ФЗ, от 29.12.2014 № 482-ФЗ, от 29.06.2015 № 154-ФЗ, от 29.06.2015 № 167-ФЗ, от 29.06.2015 № 176-ФЗ, от 29.06.2015 № 186-ФЗ, от 13.07.2015 № 224-ФЗ, от 13.07.2015 № 229-ФЗ, от 13.07.2015 № 236-ФЗ, от 29.12.2015 № 391-ФЗ, от 29.12.2015 № 407-ФЗ, от 29.12.2015 № 409-ФЗ, от 02.

05.2011 № 91-ФЗ, от 01.07.2011 № 169-ФЗ, от 12.07.2011 № 210-ФЗ, от 18.07.2011 № 228-ФЗ, от 21.11.2011 № 327-ФЗ, от 28.11.2011 № 337-ФЗ, от 30.11.2011 № 346-ФЗ, от 30.11.2011 № 362-ФЗ, от 03.12.2011 № 383-ФЗ, от 03.12.2011 № 390-ФЗ, от 06.12.2011 № 409-ФЗ, от 07.12.2011 № 415-ФЗ, от 28.07.2012 № 144-ФЗ, от 29.12.2012 № 282-ФЗ, от 30.12.2012 № 294-ФЗ, от 07.06.2013 № 113-ФЗ, от 28.06.2013 № 134-ФЗ, от 02.07.2013 № 185-ФЗ, от 02.07.2013 № 189-ФЗ, от 23.07.2013 № 251-ФЗ, от 21.12.2013 № 379-ФЗ, от 28.12.2013 № 410-ФЗ, от 28.12.2013 № 414-ФЗ, от 28.12.2013 № 419-ФЗ, от 12.03.2014 № 30-ФЗ, от 12.03.2014 № 33-ФЗ, от 21.07.2014 № 216-ФЗ, от 01.12.2014 № 405-ФЗ, от 22.12.2014 № 432-ФЗ, от 29.12.2014 № 457-ФЗ, от 29.12.2014 № 458-ФЗ, от 29.12.2014 № 482-ФЗ, от 29.06.2015 № 154-ФЗ, от 29.06.2015 № 167-ФЗ, от 29.06.2015 № 176-ФЗ, от 29.06.2015 № 186-ФЗ, от 13.07.2015 № 224-ФЗ, от 13.07.2015 № 229-ФЗ, от 13.07.2015 № 236-ФЗ, от 29.12.2015 № 391-ФЗ, от 29.12.2015 № 407-ФЗ, от 29.12.2015 № 409-ФЗ, от 02. 06.2016 № 172-ФЗ, от 23.06.2016 № 222-ФЗ, от 03.07.2016 № 292-ФЗ, от 03.07.2016 № 304-ФЗ, от 03.07.2016 № 360-ФЗ, от 03.07.2016 № 372-ФЗ, от 28.12.2016 № 488-ФЗ, от 01.05.2017 № 84-ФЗ, от 18.06.2017 № 127-ФЗ, от 26.07.2017 № 212-ФЗ, от 29.07.2017 № 218-ФЗ, от 29.07.2017 № 266-ФЗ, от 29.07.2017 № 281-ФЗ, от 25.11.2017 № 328-ФЗ, от 29.12.2017 № 470-ФЗ, от 07.03.2018 № 53-ФЗ, от 23.04.2018 № 87-ФЗ, от 23.04.2018 № 93-ФЗ, от 23.04.2018 № 106-ФЗ, от 01.07.2018 № 175-ФЗ, от 03.08.2018 № 322-ФЗ, от 12.11.2018 № 419-ФЗ, от 28.11.2018 № 451-ФЗ, от 28.11.2018 № 452-ФЗ, от 18.12.2018 № 473-ФЗ, от 25.12.2018 № 478-ФЗ, от 27.12.2018 № 514-ФЗ, от 29.05.2019 № 105-ФЗ, от 27.06.2019 № 151-ФЗ, от 03.07.2019 № 173-ФЗ, от 04.11.2019 № 359-ФЗ, от 12.11.2019 № 377-ФЗ, от 26.11.2019 № 378-ФЗ, от 02.12.2019 № 394-ФЗ, от 27.12.2019 № 469-ФЗ, от 27.12.2019 № 507-ФЗ, от 18.03.2020 № 66-ФЗ, от 01.04.2020 № 98-ФЗ, от 24.04.2020 № 149-ФЗ, от 25.05.2020 № 163-ФЗ, от 08.06.2020 № 166-ФЗ, от 08.06.2020 № 181-ФЗ, от 13.

06.2016 № 172-ФЗ, от 23.06.2016 № 222-ФЗ, от 03.07.2016 № 292-ФЗ, от 03.07.2016 № 304-ФЗ, от 03.07.2016 № 360-ФЗ, от 03.07.2016 № 372-ФЗ, от 28.12.2016 № 488-ФЗ, от 01.05.2017 № 84-ФЗ, от 18.06.2017 № 127-ФЗ, от 26.07.2017 № 212-ФЗ, от 29.07.2017 № 218-ФЗ, от 29.07.2017 № 266-ФЗ, от 29.07.2017 № 281-ФЗ, от 25.11.2017 № 328-ФЗ, от 29.12.2017 № 470-ФЗ, от 07.03.2018 № 53-ФЗ, от 23.04.2018 № 87-ФЗ, от 23.04.2018 № 93-ФЗ, от 23.04.2018 № 106-ФЗ, от 01.07.2018 № 175-ФЗ, от 03.08.2018 № 322-ФЗ, от 12.11.2018 № 419-ФЗ, от 28.11.2018 № 451-ФЗ, от 28.11.2018 № 452-ФЗ, от 18.12.2018 № 473-ФЗ, от 25.12.2018 № 478-ФЗ, от 27.12.2018 № 514-ФЗ, от 29.05.2019 № 105-ФЗ, от 27.06.2019 № 151-ФЗ, от 03.07.2019 № 173-ФЗ, от 04.11.2019 № 359-ФЗ, от 12.11.2019 № 377-ФЗ, от 26.11.2019 № 378-ФЗ, от 02.12.2019 № 394-ФЗ, от 27.12.2019 № 469-ФЗ, от 27.12.2019 № 507-ФЗ, от 18.03.2020 № 66-ФЗ, от 01.04.2020 № 98-ФЗ, от 24.04.2020 № 149-ФЗ, от 25.05.2020 № 163-ФЗ, от 08.06.2020 № 166-ФЗ, от 08.06.2020 № 181-ФЗ, от 13. 07.2020 № 202-ФЗ, от 31.07.2020 № 259-ФЗ, от 31.07.2020 № 268-ФЗ, от 31.07.2020 № 289-ФЗ, от 08.12.2020 № 429-ФЗ, от 22.12.2020 № 442-ФЗ, от 22.12.2020 № 447-ФЗ, от 30.12.2020 № 494-ФЗ, от 30.12.2020 № 542-ФЗ, от 24.02.2021 № 23-ФЗ, от 20.04.2021 № 92-ФЗ, от 11.06.2021 № 170-ФЗ, от 01.07.2021 № 273-ФЗ, от 02.07.2021 № 343-ФЗ, от 02.07.2021 № 353-ФЗ, от 30.12.2021 № 436-ФЗ, от 30.12.2021 № 446-ФЗ, от 30.12.2021 № 476-ФЗ, от 30.12.2021 № 484-ФЗ, от 28.06.2022 № 212-ФЗ, от 21.11.2022 № 452-ФЗ, от 28.12.2022 № 556-ФЗ, от 28.12.2022 № 569-ФЗ)

07.2020 № 202-ФЗ, от 31.07.2020 № 259-ФЗ, от 31.07.2020 № 268-ФЗ, от 31.07.2020 № 289-ФЗ, от 08.12.2020 № 429-ФЗ, от 22.12.2020 № 442-ФЗ, от 22.12.2020 № 447-ФЗ, от 30.12.2020 № 494-ФЗ, от 30.12.2020 № 542-ФЗ, от 24.02.2021 № 23-ФЗ, от 20.04.2021 № 92-ФЗ, от 11.06.2021 № 170-ФЗ, от 01.07.2021 № 273-ФЗ, от 02.07.2021 № 343-ФЗ, от 02.07.2021 № 353-ФЗ, от 30.12.2021 № 436-ФЗ, от 30.12.2021 № 446-ФЗ, от 30.12.2021 № 476-ФЗ, от 30.12.2021 № 484-ФЗ, от 28.06.2022 № 212-ФЗ, от 21.11.2022 № 452-ФЗ, от 28.12.2022 № 556-ФЗ, от 28.12.2022 № 569-ФЗ)(С учетом федеральных законов от 19.07.2007 № 139-ФЗ, от 23.11.2007 № 270-ФЗ, от 01.12.2007 № 317-ФЗ, от 17.07.2009 № 145-ФЗ, от 16.10.2012 № 174-ФЗ, от 13.07.2015 № 215-ФЗ; постановлений Конституционного Суда Российской Федерации от 01.02.2022 № 4-П, от 03.02.2022 № 5-П, от 21.07.2022 № 34-П, от 07.10.2022 № 377-ФЗ, от 27.12.2022 № 58-П)

Глава I. Общие положения

Статья 1. Отношения, регулируемые настоящим Федеральным законом

1. В соответствии с Гражданским кодексом Российской Федерации настоящий Федеральный закон устанавливает основания для признания должника несостоятельным (банкротом), регулирует порядок и условия осуществления мер по предупреждению несостоятельности (банкротства), порядок и условия проведения процедур, применяемых в деле о банкротстве, и иные отношения, возникающие при неспособности должника удовлетворить в полном объеме требования кредиторов. (В редакции Федерального закона от 30.12.2008 № 296-ФЗ)

В соответствии с Гражданским кодексом Российской Федерации настоящий Федеральный закон устанавливает основания для признания должника несостоятельным (банкротом), регулирует порядок и условия осуществления мер по предупреждению несостоятельности (банкротства), порядок и условия проведения процедур, применяемых в деле о банкротстве, и иные отношения, возникающие при неспособности должника удовлетворить в полном объеме требования кредиторов. (В редакции Федерального закона от 30.12.2008 № 296-ФЗ)

2. Действие настоящего Федерального закона распространяется на юридические лица, которые могут быть признаны несостоятельными (банкротами) в соответствии с Гражданским кодексом Российской Федерации. (В редакции Федерального закона от 01.12.2007 № 318-ФЗ)

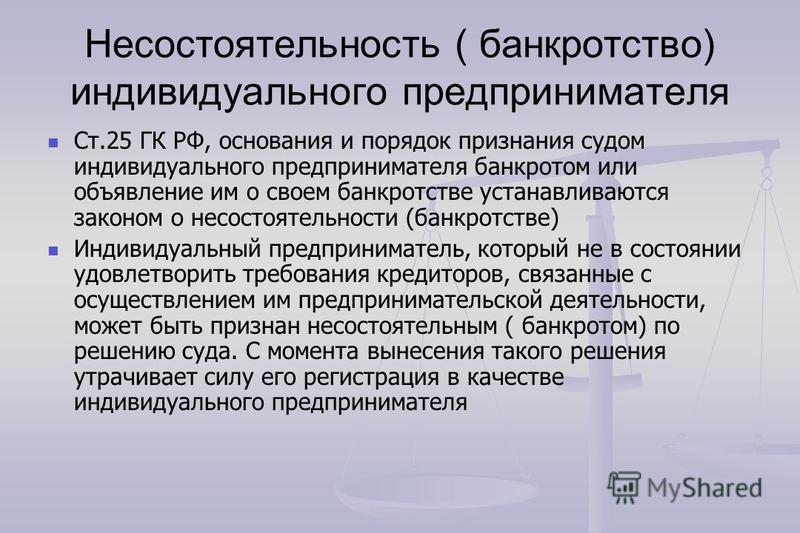

3. Отношения, связанные с несостоятельностью (банкротством) граждан, в том числе индивидуальных предпринимателей, регулируются настоящим Федеральным законом. Нормы, которые регулируют несостоятельность (банкротство) граждан, в том числе индивидуальных предпринимателей, и содержатся в иных федеральных законах, могут применяться только после внесения соответствующих изменений и дополнений в настоящий Федеральный закон.

31. Порядок выплаты компенсации работнику в случае утраты заработной платы, причитающейся работнику, но не выплаченной работодателем, являющимся юридическим лицом или индивидуальным предпринимателем, в отношении которых возбуждено производство по делу о несостоятельности (банкротстве), устанавливается федеральным законом. (Дополнение пунктом — Федеральный закон от 29.06.2015 № 186-ФЗ)

4. Если международным договором Российской Федерации установлены иные правила, чем те, которые предусмотрены настоящим Федеральным законом, применяются правила международного договора Российской Федерации.

41. Решения межгосударственных органов, принятые на основании положений международных договоров Российской Федерации в их истолковании, противоречащем Конституции Российской Федерации, не подлежат исполнению в Российской Федерации. Такое противоречие может быть установлено в порядке, определенном федеральным конституционным законом. (Дополнение пунктом — Федеральный закон от 08.12.2020 № 429-ФЗ)

5. К регулируемым настоящим Федеральным законом отношениям с участием иностранных лиц в качестве кредиторов применяются положения настоящего Федерального закона, если иное не предусмотрено международным договором Российской Федерации.

К регулируемым настоящим Федеральным законом отношениям с участием иностранных лиц в качестве кредиторов применяются положения настоящего Федерального закона, если иное не предусмотрено международным договором Российской Федерации.

6. Решения судов иностранных государств по делам о несостоятельности (банкротстве) признаются на территории Российской Федерации в соответствии с международными договорами Российской Федерации.

При отсутствии международных договоров Российской Федерации решения судов иностранных государств по делам о несостоятельности (банкротстве) признаются на территории Российской Федерации на началах взаимности, если иное не предусмотрено федеральным законом.

Статья 2. Основные понятия, используемые в настоящем Федеральном законе

Для целей настоящего Федерального закона используются следующие основные понятия:

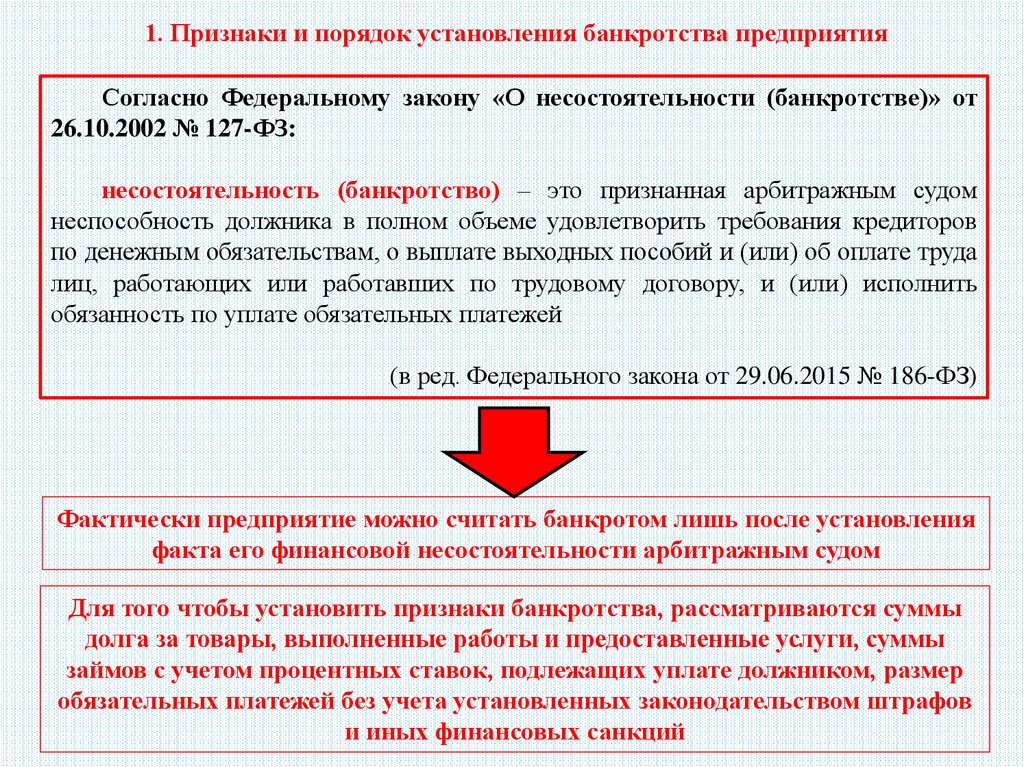

несостоятельность (банкротство) (далее также — банкротство) — признанная арбитражным судом или наступившая в результате завершения процедуры внесудебного банкротства гражданина неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей; (В редакции федеральных законов от 29. 06.2015 № 186-ФЗ, от 31.07.2020 № 289-ФЗ)

06.2015 № 186-ФЗ, от 31.07.2020 № 289-ФЗ)

должник — гражданин, в том числе индивидуальный предприниматель, или юридическое лицо, оказавшиеся неспособными удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей в течение срока, установленного настоящим Федеральным законом; (В редакции Федерального закона от 29.06.2015 № 186-ФЗ)

денежное обязательство — обязанность должника уплатить кредитору определенную денежную сумму по гражданско-правовой сделке и (или) иному предусмотренному Гражданским кодексом Российской Федерации, бюджетным законодательством Российской Федерации основанию;

обязательные платежи — налоги, сборы и иные обязательные взносы, уплачиваемые в бюджет соответствующего уровня бюджетной системы Российской Федерации и (или) государственные внебюджетные фонды в порядке и на условиях, которые определяются законодательством Российской Федерации, в том числе штрафы, пени и иные санкции за неисполнение или ненадлежащее исполнение обязанности по уплате налогов, сборов и иных обязательных взносов в бюджет соответствующего уровня бюджетной системы Российской Федерации и (или) государственные внебюджетные фонды, а также административные штрафы и установленные уголовным законодательством штрафы;

руководитель должника — единоличный исполнительный орган юридического лица или руководитель коллегиального исполнительного органа, а также иное лицо, осуществляющее в соответствии с федеральным законом деятельность от имени юридического лица без доверенности;

кредиторы — лица, имеющие по отношению к должнику права требования по денежным обязательствам и иным обязательствам, об уплате обязательных платежей, о выплате выходных пособий и об оплате труда лиц, работающих или работавших по трудовому договору; (В редакции Федерального закона от 29. 06.2015 № 154-ФЗ)

06.2015 № 154-ФЗ)

конкурсные кредиторы — кредиторы по денежным обязательствам (за исключением уполномоченных органов, граждан, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, имеет обязательства по выплате компенсации сверх возмещения вреда, предусмотренной Градостроительным кодексом Российской Федерации (компенсации сверх возмещения вреда, причиненного в результате разрушения, повреждения объекта капитального строительства, нарушения требований безопасности при строительстве объекта капитального строительства, требований к обеспечению безопасной эксплуатации здания, сооружения), вознаграждения авторам результатов интеллектуальной деятельности, а также учредителей (участников) должника по обязательствам, вытекающим из такого участия). Конкурсным кредитором, действующим в интересах участников синдиката кредиторов, признается кредитный управляющий, действующий в порядке, предусмотренном главой X1 настоящего Федерального закона; (В редакции федеральных законов от 28. 11.2011 № 337-ФЗ, от 23.06.2016 № 222-ФЗ, от 22.12.2020 № 447-ФЗ)

11.2011 № 337-ФЗ, от 23.06.2016 № 222-ФЗ, от 22.12.2020 № 447-ФЗ)

уполномоченные органы — федеральный орган исполнительной власти, уполномоченный Правительством Российской Федерации на представление в деле о банкротстве и в процедурах, применяемых в деле о банкротстве, требований об уплате обязательных платежей и требований Российской Федерации по денежным обязательствам, а также органы исполнительной власти субъектов Российской Федерации, органы местного самоуправления, уполномоченные представлять в деле о банкротстве и в процедурах, применяемых в деле о банкротстве, требования по денежным обязательствам соответственно субъектов Российской Федерации, муниципальных образований;

орган по контролю (надзору) — федеральный орган исполнительной власти, уполномоченный Правительством Российской Федерации на осуществление федерального государственного контроля (надзора) за деятельностью саморегулируемых организаций арбитражных управляющих; (В редакции федеральных законов от 27.07.2010 № 219-ФЗ, от 11. 06.2021 № 170-ФЗ)

06.2021 № 170-ФЗ)

регулирующий орган — федеральный орган исполнительной власти, уполномоченный Правительством Российской Федерации на осуществление функций по выработке государственной политики и нормативно-правовому регулированию в сфере несостоятельности (банкротства) и финансового оздоровления;

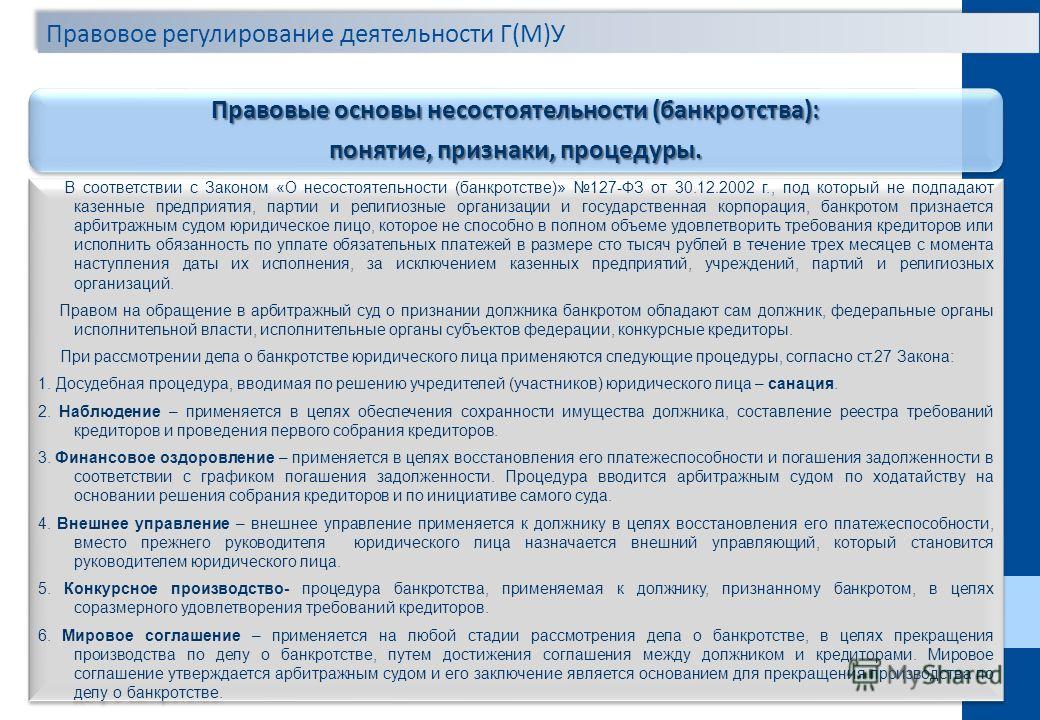

санация — меры, принимаемые собственником имущества должника — унитарного предприятия, учредителями (участниками) должника, кредиторами должника и иными лицами в целях предупреждения банкротства и восстановления платежеспособности должника, в том числе на любой стадии рассмотрения дела о банкротстве;

наблюдение — процедура, применяемая в деле о банкротстве к должнику в целях обеспечения сохранности его имущества, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов;

финансовое оздоровление — процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности;

внешнее управление — процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности;

конкурсное производство — процедура, применяемая в деле о банкротстве к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов;

реструктуризация долгов гражданина — реабилитационная процедура, применяемая в деле о банкротстве к гражданину в целях восстановления его платежеспособности и погашения задолженности перед кредиторами в соответствии с планом реструктуризации долгов; (Дополнение абзацем — Федеральный закон от 29. 06.2015 № 154-ФЗ)

06.2015 № 154-ФЗ)

реализация имущества гражданина — реабилитационная процедура, применяемая в деле о банкротстве к признанному банкротом гражданину в целях соразмерного удовлетворения требований кредиторов и освобождения гражданина от долгов; (Дополнение абзацем — Федеральный закон от 29.06.2015 № 154-ФЗ) (В редакции Федерального закона от 31.07.2020 № 289-ФЗ)

мировое соглашение — процедура, применяемая в деле о банкротстве на любой стадии его рассмотрения в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами;

представитель учредителей (участников) должника — председатель совета директоров (наблюдательного совета) или иного аналогичного коллегиального органа управления должника, либо лицо, избранное советом директоров (наблюдательным советом) или иным аналогичным коллегиальным органом управления должника, либо лицо, избранное учредителями (участниками) должника для представления их законных интересов при проведении процедур, применяемых в деле о банкротстве;

представитель собственника имущества должника — унитарного предприятия — лицо, уполномоченное собственником имущества должника — унитарного предприятия на представление его законных интересов при проведении процедур, применяемых в деле о банкротстве;

представитель комитета кредиторов — лицо, уполномоченное комитетом кредиторов участвовать в арбитражном процессе по делу о банкротстве должника от имени комитета кредиторов;

представитель собрания кредиторов — лицо, уполномоченное собранием кредиторов участвовать в арбитражном процессе по делу о банкротстве должника от имени собрания кредиторов;

арбитражный управляющий — гражданин Российской Федерации, являющийся членом саморегулируемой организации арбитражных управляющих;

временный управляющий — арбитражный управляющий, утвержденный арбитражным судом для проведения наблюдения в соответствии с настоящим Федеральным законом;

административный управляющий — арбитражный управляющий, утвержденный арбитражным судом для проведения финансового оздоровления в соответствии с настоящим Федеральным законом;

внешний управляющий — арбитражный управляющий, утвержденный арбитражным судом для проведения внешнего управления и осуществления иных установленных настоящим Федеральным законом полномочий;

конкурсный управляющий — арбитражный управляющий, утвержденный арбитражным судом для проведения конкурсного производства и осуществления иных установленных настоящим Федеральным законом полномочий, или государственная корпорация «Агентство по страхованию вкладов» (далее — Агентство), осуществляющая указанные полномочия в случаях, установленных настоящим Федеральным законом; (В редакции федеральных законов от 28. 12.2013 № 410-ФЗ; от 23.06.2016 № 222-ФЗ)

12.2013 № 410-ФЗ; от 23.06.2016 № 222-ФЗ)

финансовый управляющий — арбитражный управляющий, утвержденный арбитражным судом для участия в деле о банкротстве гражданина; (Дополнение абзацем — Федеральный закон от 29.06.2015 № 154-ФЗ)

мораторий — приостановление исполнения должником денежных обязательств и уплаты обязательных платежей;

представитель работников должника — лицо, уполномоченное работниками, бывшими работниками должника представлять их законные интересы при проведении процедур, применяемых в деле о банкротстве; (В редакции Федерального закона от 29.06.2015 № 186-ФЗ)

саморегулируемая организация арбитражных управляющих (далее также — саморегулируемая организация) — некоммерческая организация, которая основана на членстве, создана гражданами Российской Федерации, сведения о которой включены в единый государственный реестр саморегулируемых организаций арбитражных управляющих и целями деятельности которой являются регулирование и обеспечение деятельности арбитражных управляющих;

национальное объединение саморегулируемых организаций арбитражных управляющих (далее также — национальное объединение саморегулируемых организаций) — некоммерческая организация, которая основана на членстве, создана саморегулируемыми организациями, объединяет в своем составе более чем пятьдесят процентов всех саморегулируемых организаций, сведения о которых включены в единый государственный реестр саморегулируемых организаций арбитражных управляющих, и целью деятельности которой является формирование согласованной позиции арбитражных управляющих по вопросам регулирования осуществляемой ими деятельности;

абзац; (Дополнение абзацем — Федеральный закон от 28. 04.2009 № 73-ФЗ) (Утратил силу — Федеральный закон от 29.07.2017 № 266-ФЗ)

04.2009 № 73-ФЗ) (Утратил силу — Федеральный закон от 29.07.2017 № 266-ФЗ)

вред, причиненный имущественным правам кредиторов, — уменьшение стоимости или размера имущества должника и (или) увеличение размера имущественных требований к должнику, а также иные последствия совершенных должником сделок или юридически значимых действий либо бездействия, приводящие к полной или частичной утрате возможности кредиторов получить удовлетворение своих требований по обязательствам должника за счет его имущества; (Дополнение абзацем — Федеральный закон от 28.04.2009 № 73-ФЗ) (В редакции Федерального закона от 28.06.2013 № 134-ФЗ)

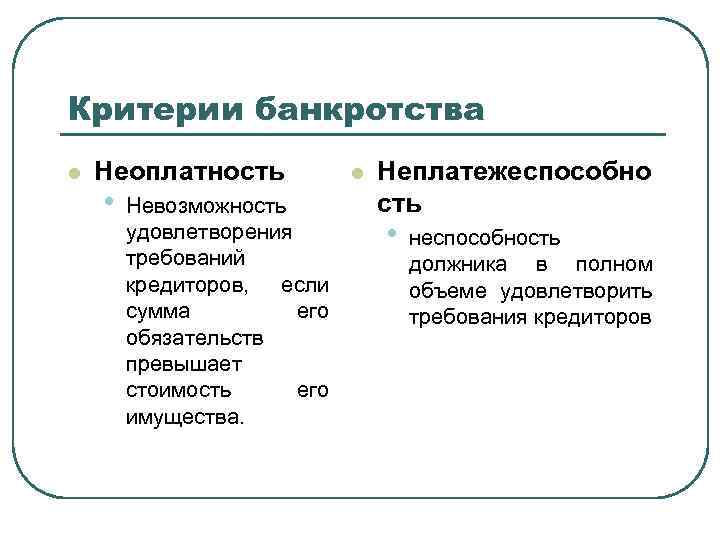

недостаточность имущества — превышение размера денежных обязательств и обязанностей по уплате обязательных платежей должника над стоимостью имущества (активов) должника; (Дополнение абзацем — Федеральный закон от 28.04.2009 № 73-ФЗ)

неплатежеспособность — прекращение исполнения должником части денежных обязательств или обязанностей по уплате обязательных платежей, вызванное недостаточностью денежных средств. При этом недостаточность денежных средств предполагается, если не доказано иное; (Дополнение абзацем — Федеральный закон от 28.04.2009 № 73-ФЗ)

При этом недостаточность денежных средств предполагается, если не доказано иное; (Дополнение абзацем — Федеральный закон от 28.04.2009 № 73-ФЗ)

федеральные стандарты — федеральные стандарты профессиональной деятельности арбитражных управляющих и федеральные стандарты деятельности саморегулируемых организаций арбитражных управляющих, разработанные национальным объединением саморегулируемых организаций арбитражных управляющих, утвержденные регулирующим органом в соответствии с настоящим Федеральным законом и являющиеся обязательными для исполнения арбитражными управляющими и саморегулируемыми организациями арбитражных управляющих. (Дополнение абзацем — Федеральный закон от 27.07.2010 № 219-ФЗ) (В редакции Федерального закона от 01.12.2014 № 405-ФЗ)

Для целей настоящего Федерального закона цифровая валюта признается имуществом. (Дополнение частью — Федеральный закон от 31.07.2020 № 259-ФЗ)

(Статья в редакции Федерального закона от 30.12.2008 № 296-ФЗ)

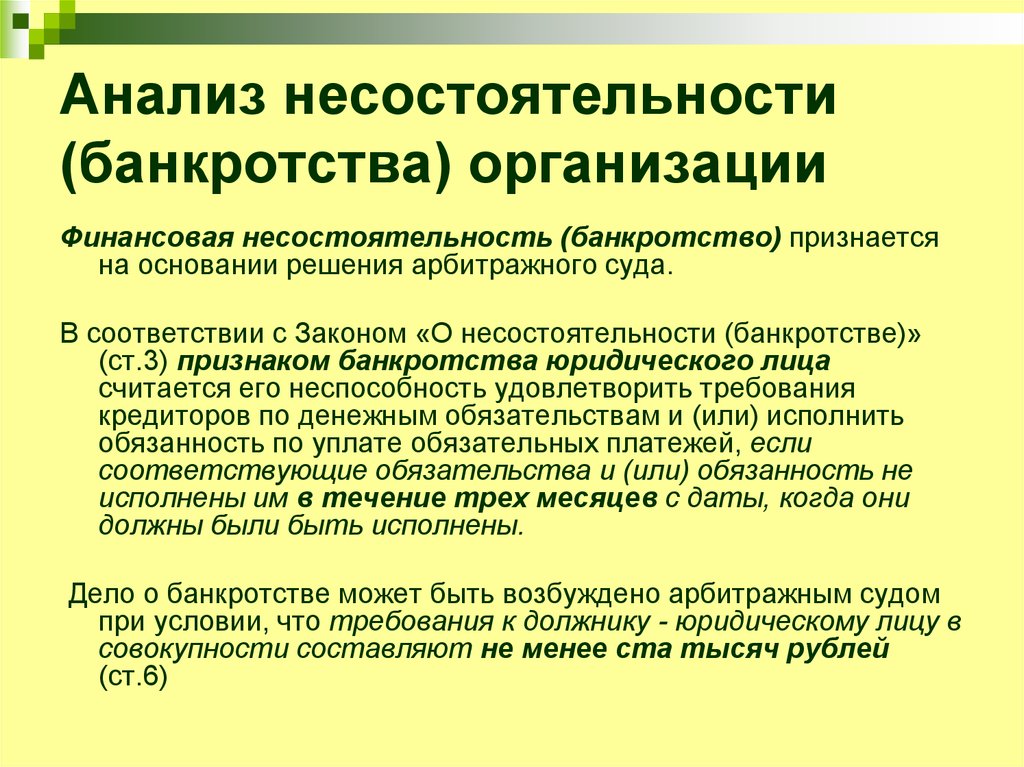

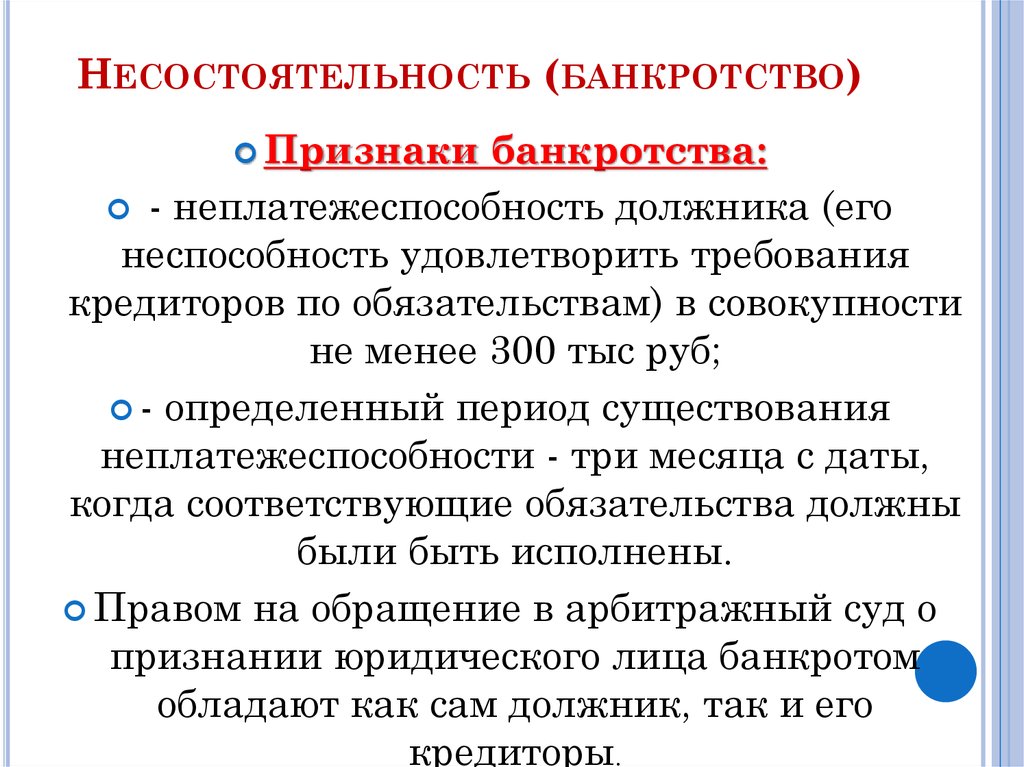

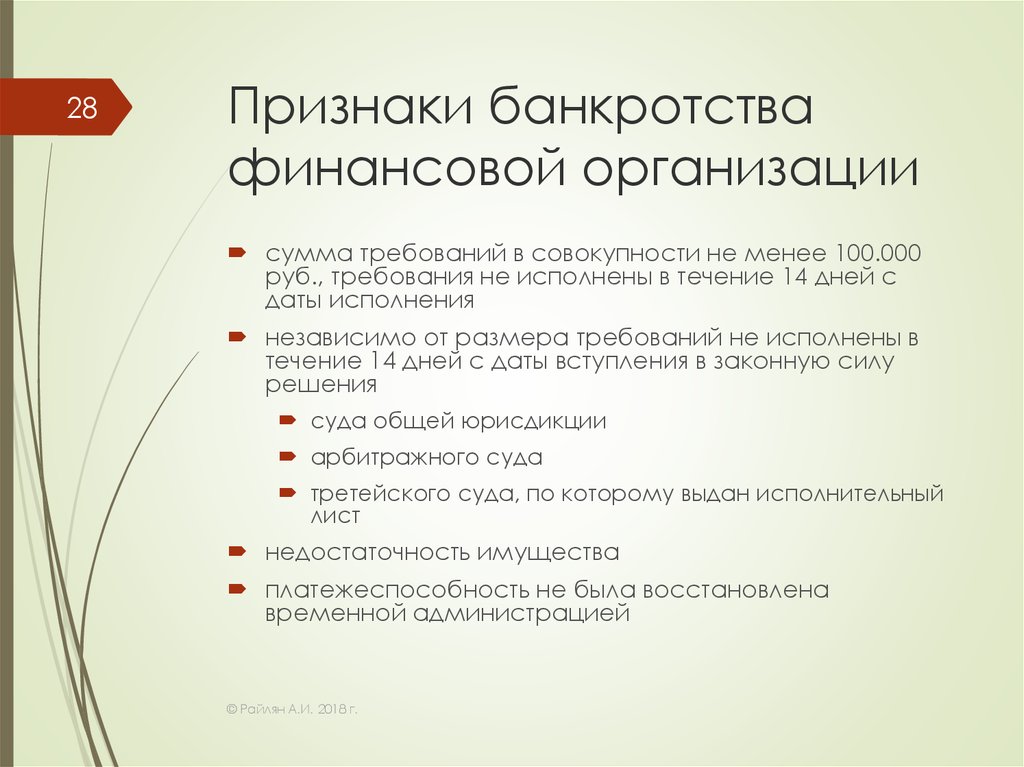

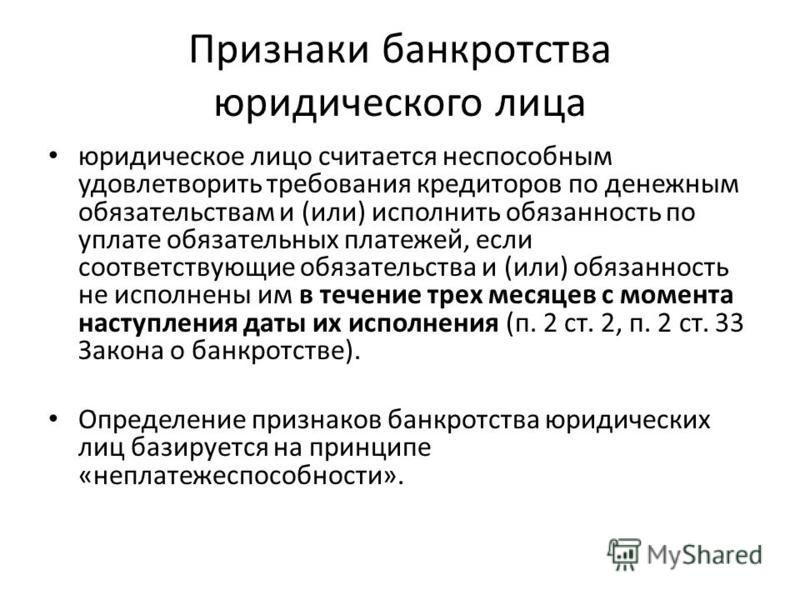

Статья 3. Признаки банкротства юридического лица

Признаки банкротства юридического лица

(Наименование в редакции Федерального закона от 29.06.2015 № 154-ФЗ)

1. (Пункт утратил силу — Федеральный закон от 29.06.2015 № 154-ФЗ)

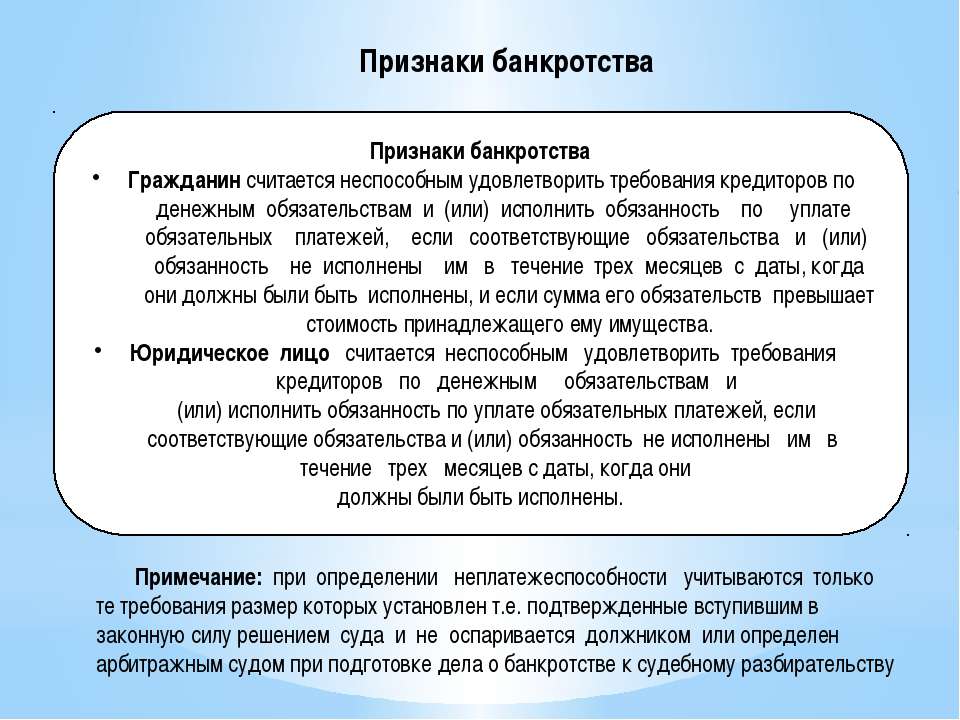

2. Юридическое лицо считается неспособны

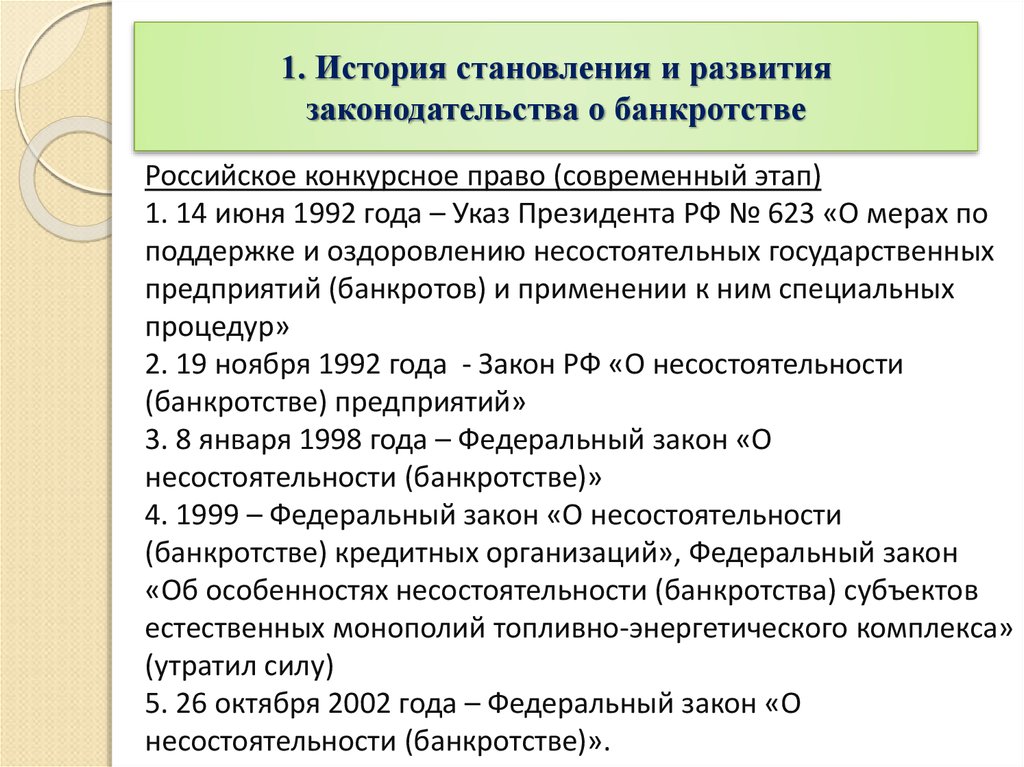

Закон о банкротстве предприятий – Газета Коммерсантъ № 48 (201) от 30.11.1992

4K 10 мин. …

Закон о банкротстве предприятий

Необходимым условием применения данного Закона должно стать проведение обязательных предварительных мероприятий, включающих в себя обеспечение коммерциализации государственных и муниципальных предприятий с одновременным акционированием с учетом обязательной реализации следующих сопутствующих мер: проведение взаиморасчета по поставкам между предприятиями, санацией государственных промышленных предприятий, изменение порядка начислений амортизаций (с учетом индексации) и создание системы финансово-кредитной поддержки в процессе коммерциализации и акционирования.

Настоящий Закон определяет условия и порядок объявления предприятия несостоятельным должником (банкротом) и осуществления конкурсного производства, включая установление очередности удовлетворения требований кредиторов.

Закон создает правовую основу для принудительной или добровольной ликвидации несостоятельного предприятия, если проведение реорганизационных процедур экономически нецелесообразно или они не дали положительного результата.

Понятия, используемые в целях настоящего Закона:

арбитражный управляющий — лицо, назначаемое арбитражным судом, которому передаются функции внешнего управления имуществом должника;

активы — имущество предприятия состоит из основных средств и других долгосрочных вложений (включая нематериальные активы), оборотных средств, финансовых активов;

пассивы — обязательства (пассивы, за исключением субвенций, дотаций, собственных средств и других источников) предприятия состоят их заемных и привлеченных средств, включая кредиторскую задолженность;

внешнее управление имуществом должника — реорганизационная процедура, направленная на продолжение деятельности предприятия и назначаемая арбитражным судом по заявлению должника, собственника или кредитора и состоящая в передаче функций по управлению предприятием-должником специальному лицу — арбитражному управляющему;

должник — предприятие, не выполняющее или сознающее, что в ближайшее время не сможет выполнять свои обязательства перед кредиторами;

конкурсная масса — имущество должника, на которое может быть обращено взыскание в процессе конкурсного производства;

конкурсное производство — составная часть процедуры принудительной или добровольной ликвидации несостоятельного предприятия, в процессе которой осуществляется распределение конкурсной массы между кредиторами;

конкурсный кредитор — физическое или юридическое лицо, имеющее имущественные претензии к должнику и не являющееся носителем залоговых прав;

конкурсный управляющий — лицо, ведущее конкурсное производство;

мировое соглашение — процедура по достижению договоренности между должником и кредиторами относительно отсрочки и рассрочки причитающихся им платежей или скидки с долгов;

недобросовестное удовлетворение требований кредиторов — удовлетворение требований части кредиторов в ущерб интересов остальных;

неудовлетворительная структура баланса — такое состояние имущества и обязательств должника, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств перед кредиторами в связи с недостаточной степенью ликвидности имущества должника.

При этом общая стоимость имущества может быть равна общей сумме обязательств должника или превышать ее;

При этом общая стоимость имущества может быть равна общей сумме обязательств должника или превышать ее; предприятие — юридическое лицо, занимающееся предпринимательской деятельностью, или не образующие юридического лица предприниматели, или гражданин-предприниматель;

принудительная ликвидация — процедура ликвидации несостоятельного предприятия, осуществляемая по решению арбитражного суда;

санация (оздоровление предприятия-должника) — реорганизационная процедура, состоящая в оказании собственником или третьим лицом финансовой помощи предприятию;

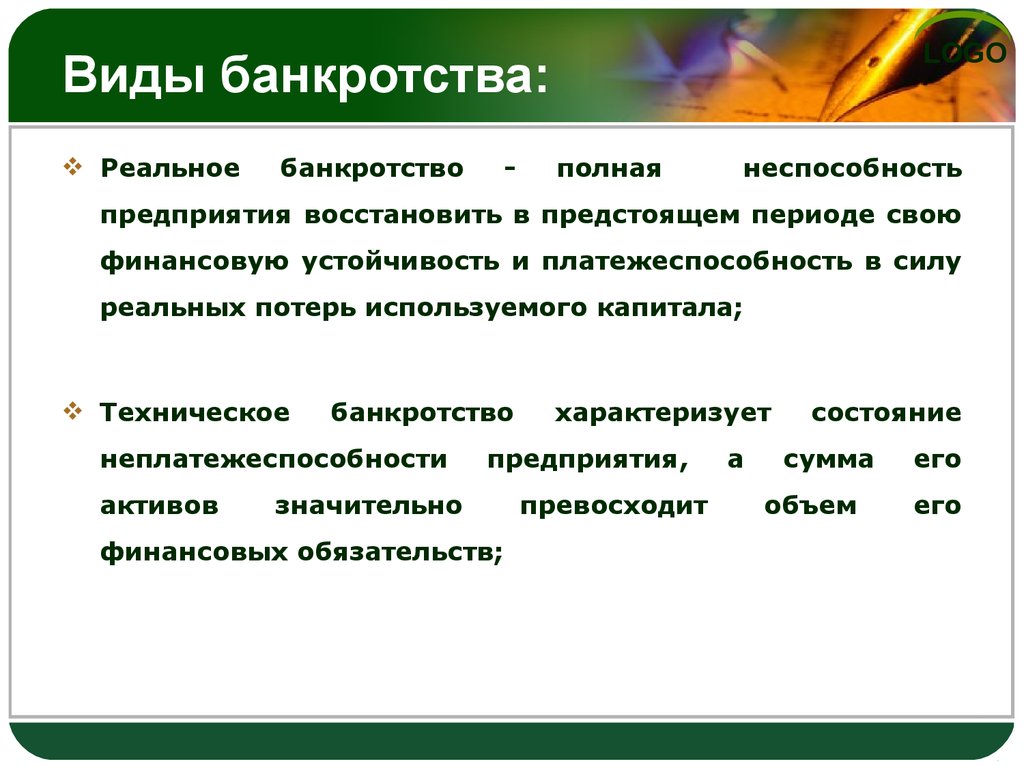

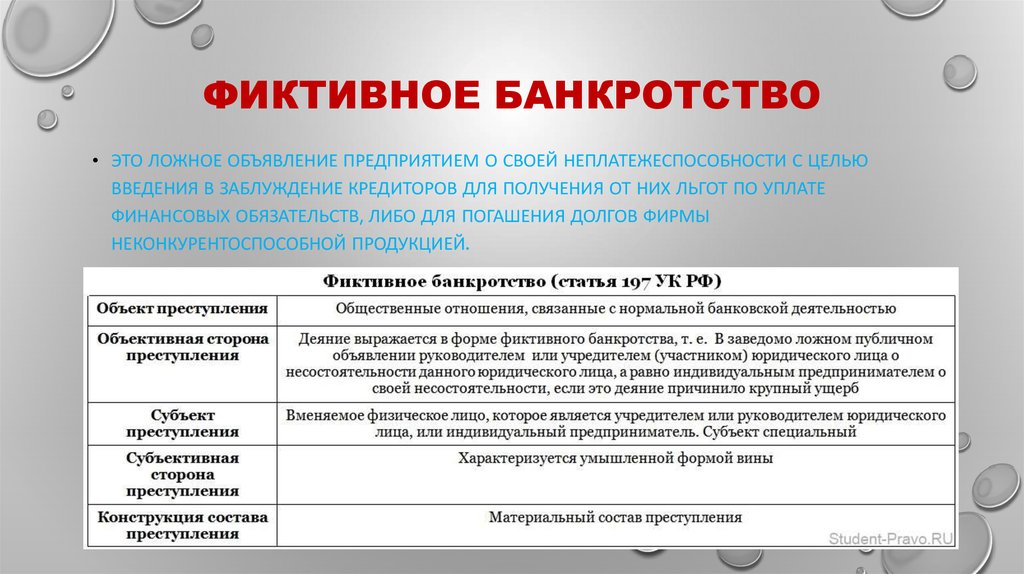

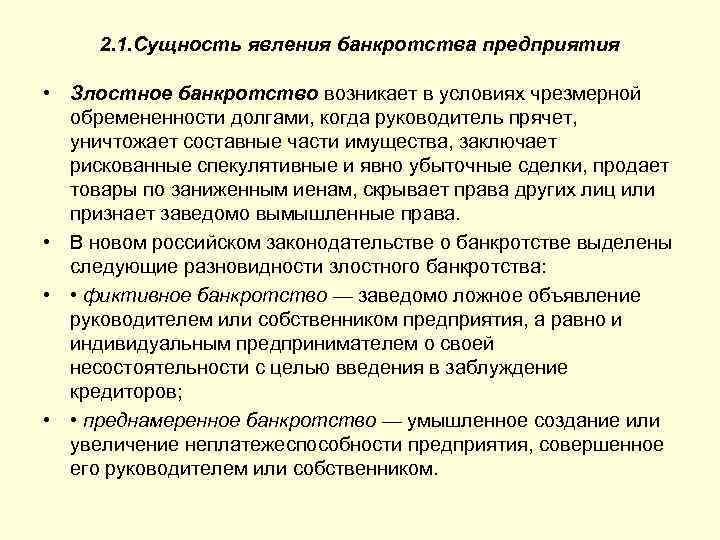

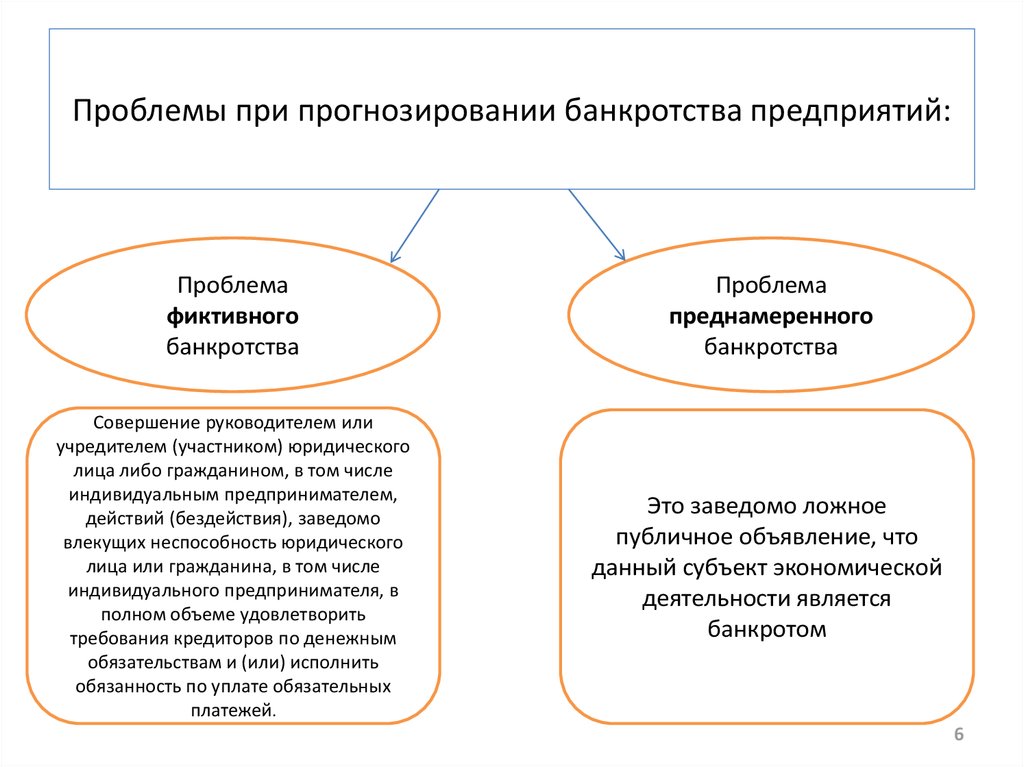

умышленное банкротство — преднамеренное создание или увеличение руководителем или собственником предприятия его неплатежеспособности, нанесение ими ущерба предприятию в личных интересах или в интересах третьих лиц, преднамеренно некомпетентное ведение дел;

фиктивное банкротство — заведомо ложное объявление предприятием о своей несостоятельности с целью введения в заблуждение кредиторов для получения от них скидок или рассрочки причитающихся им платежей.

Раздел I

ОБЩИЕ ПОЛОЖЕНИЯ

Статья 1. Понятие и признаки несостоятельности (банкротства)

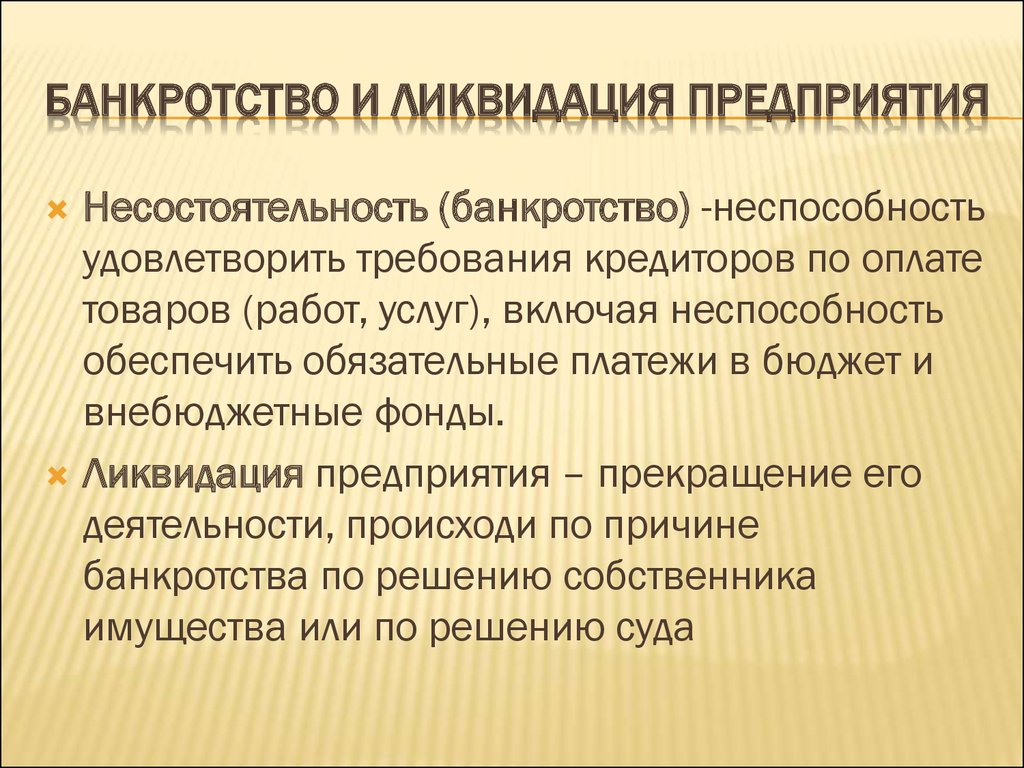

Под несостоятельностью (банкротством) предприятия понимается неспособность удовлетворить требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи в бюджет и внебюджетные фонды в связи с превышением обязательств должника над его имуществом или в связи с неудовлетворительной структурой баланса должника.

Внешним признаком несостоятельности (банкротства) является приостановление текущих платежей, когда предприятие не обеспечивает или заведомо неспособно обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков их исполнения.

Несостоятельность (банкротство) считается имеющим место после признания факта несостоятельности арбитражным судом или после официального объявления о ней должником в случае добровольной ликвидации.

Статья 2. Типы применяемых к должнику процедур

1. В соответствии с настоящим Законом в отношении должника применяются следующие процедуры:

реорганизационные;

ликвидационные;

мировое соглашение.

2. Реорганизационные процедуры включают внешнее управление имущества должника и санацию.

3. К ликвидационным процедурам относятся:

принудительная ликвидация предприятия по решению арбитражного суда;

добровольная ликвидация предприятия под контролем кредиторов.

Ликвидация предприятия осуществляется в процессе конкурсного производства.

Статья 3. Подведомственность дел о несостоятельности (банкротстве)

1. Дела о несостоятельности (банкротстве) рассматриваются Высшим арбитражным судом республики в составе Российской Федерации, краевым, областным, городским арбитражным судом, арбитражным судом автономной области, автономного округа по месту нахождения должника, определенному в его учредительных документах.

2. Рассмотрение дел о несостоятельности (банкротстве) производится арбитражным судом в порядке, установленном настоящим Законом, а по вопросам, не урегулированным настоящим Законом, — в соответствии с Арбитражным процессуальным кодексом Российской Федерации.

3. Дела о несостоятельности (банкротстве) рассматриваются арбитражным судом в соответствии с настоящим Законом, если размеры претензий к должнику в совокупности не ниже пятисот установленных Законом размеров минимальной заработной платы.

ВОЗБУЖДЕНИЕ И РАССМОТРЕНИЕ ДЕЛА О НЕСОСТОЯТЕЛЬНОСТИ (БАНКРОТСТВЕ) В АРБИТРАЖНОМ СУДЕ

Статья 4. Основание для возбуждения производства по делу

Основанием для возбуждения производства по делу о несостоятельности (банкротстве) предприятия является заявление должника или кредитора, а также прокурора.

Статья 5. Заявление должника в арбитражный суд

1.

Заявление должника о возбуждении производства по делу о несостоятельности (банкротстве) подается на основании решения собственника предприятия или органа, уполномоченного им, или руководящего органа предприятия, который вправе принять такое решение в соответствии с учредительными документами.

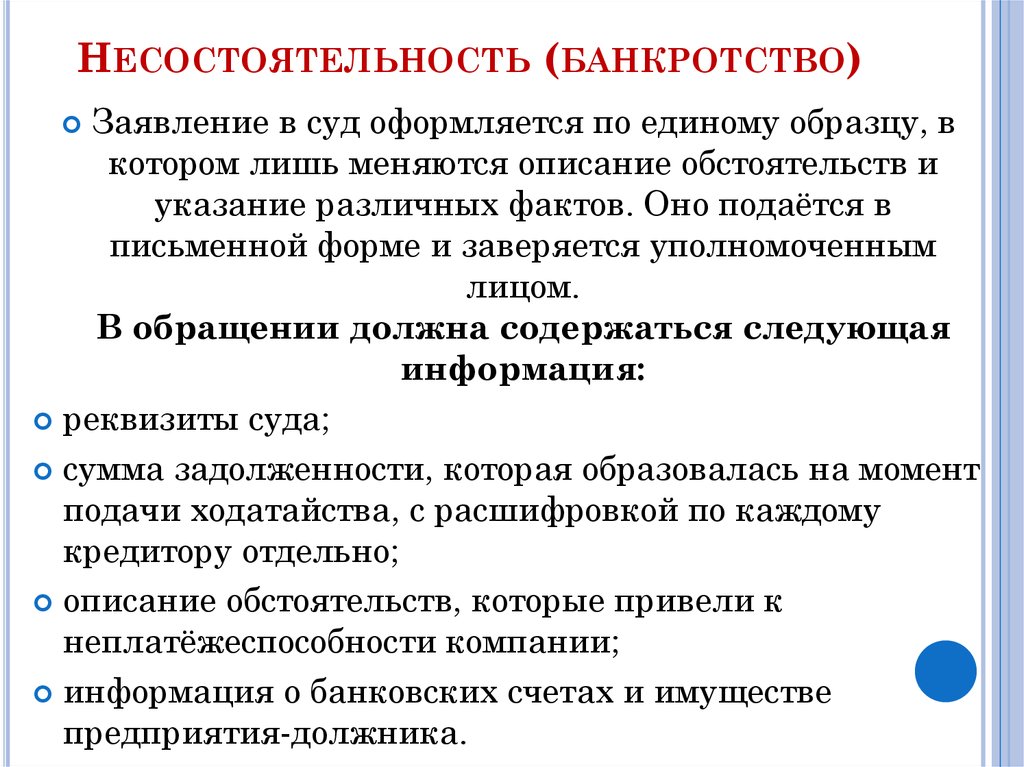

Заявление должника о возбуждении производства по делу о несостоятельности (банкротстве) подается на основании решения собственника предприятия или органа, уполномоченного им, или руководящего органа предприятия, который вправе принять такое решение в соответствии с учредительными документами. Заявление должника подается в письменной форме и подписывается руководителем предприятия-должника или лицом, его заменяющим. Заявление может содержать ходатайство о проведении процедуры внешнего управления имуществом должника или санации.

2. Заявление должника должно содержать кроме данных, предусмотренных Арбитражным процессуальным кодексом Российской Федерации, сумму требований, которые не могут быть удовлетворены, указания о форме собственности и субъекте собственности, причины, по которым должник считает невозможным выполнить свои обязательства, другие необходимые сведения, в том числе предусмотренные в настоящем Законе. Заявление может быть подано в предвидении несостоятельности (банкротства).

3. К заявлению должника прилагается список его кредиторов и должников с расшифровкой дебиторской и кредиторской задолженности, бухгалтерский баланс либо заменяющие его бухгалтерские документы предприятия.

4. Копия заявления с приложением направляется должником кредиторам.

6. Заявление, поданное должником, не может быть им отозвано.

Арбитражный суд рассматривает дело по существу.

Арбитражный суд рассматривает дело по существу. 7. Информация, полученная от должника арбитражным судом в процессе рассмотрения дела о несостоятельности (банкротстве), не подлежит разглашению в какой бы то ни было форме до принятия решения о признании предприятия несостоятельным (банкротом).

Статья 6. Извещение должнику и заявление кредитора в арбитражный суд

1. При невыполнении должником своих обязательств по истечении трех месяцев со дня наступления сроков исполнения указанных обязательств по оплате товаров (работ, услуг), кроме отказа от оплаты по основаниям, предусмотренным действующими правилами или договором, кредитор направляет должнику заказной почтой извещение с уведомлением о вручении. В извещении содержится требование в недельный срок со дня получения извещения выполнить свои обязательства, а также предупреждение о том, что при их невыполнении в течение этого срока кредитор обратится в арбитражный суд с заявлением о возбуждении дела о несостоятельности (банкротстве).

По получении уведомления о вручении извещения должнику, но не ранее установленного в нем срока, кредитор вправе обратиться в арбитражный суд с заявлением о возбуждении производства по делу о несостоятельности (банкротстве). Заявление может содержать ходатайство о проведении процедуры внешнего управления имуществом должника или санации.

По получении уведомления о вручении извещения должнику, но не ранее установленного в нем срока, кредитор вправе обратиться в арбитражный суд с заявлением о возбуждении производства по делу о несостоятельности (банкротстве). Заявление может содержать ходатайство о проведении процедуры внешнего управления имуществом должника или санации. 2. Заявление кредитора представляется в письменной форме с приложением к нему документально подтвержденных требований к должнику, которые не были удовлетворены в течение срока, указанного в статье 1 настоящего Закона, уведомления о вручении извещения должнику и подтверждения направления ему копии заявления с приложениями. Заявление подписывается руководителем предприятия либо уполномоченным на то лицом.

3. Кредитор обязан направить должнику копию заявления с приложениями.

4. Заявление кредитора может быть отозвано им до возбуждения арбитражным судом производства по делу.

Статья 7. Заявление прокурора

1.

Прокурор вправе обратиться в арбитражный суд с заявлением о возбуждении производства по делу о несостоятельности (банкротстве) в случае обнаружения им признаков умышленного или фиктивного банкротства и в других случаях, предусмотренных законодательными актами Российской Федерации.

Прокурор вправе обратиться в арбитражный суд с заявлением о возбуждении производства по делу о несостоятельности (банкротстве) в случае обнаружения им признаков умышленного или фиктивного банкротства и в других случаях, предусмотренных законодательными актами Российской Федерации. 2. Заявление прокурора может быть отозвано им до возбуждения арбитражным судом производства по делу.

Статья 8. Возбуждение производства по делу

На основании заявления должника, кредитора или прокурора судья арбитражного суда возбуждает производство по делу, о чем выносит определение, которое направляется должнику, кредиторам и прокурору, а также трудовому коллективу предприятия-должника в лице органа, подписавшего коллективный договор. В определении указываются время и место проведения заседания, органы, которые должны направить своих представителей для участия в заседании.

Статья 9. Решение и определение арбитражного суда

1.

По результатам рассмотрения дела арбитражный суд принимает решение:

По результатам рассмотрения дела арбитражный суд принимает решение: о признании должника несостоятельным (банкротом) и открытии конкурсного производства;

об отклонении заявления в тех случаях, когда в ходе судебного разбирательства выявлена фактическая состоятельность должника и требования кредитора могут быть удовлетворены.

2. При наличии ходатайств о проведении реорганизационных процедур, а также оснований для их проведения, предусмотренных пунктом 2 статьи 11 и пунктом 2 статьи 12 настоящего Закона, арбитражный суд выносит определение о приостановлении производства по делу и несостоятельности (банкротстве) предприятия и проведения:

внешнего управления имуществом должника;

санации.

3. На заседание арбитражного суда приглашается должник, представитель собственника, представитель органа, уполномоченного управлять государственным или муниципальным имуществом (в случае участия государства или местного Совета народных депутатов в имуществе должника), представители финансовых органов по месту регистрации должника, банка (банков), осуществляющего расчетное и кредитное обслуживание должника, известные арбитражному суду кредиторы, а также избранный на общем собрании (конференции) представитель трудового коллектива.

Статья 10. Особенности рассмотрения дел о банках

Коммерческий банк или иное кредитное учреждение, их кредиторы, а также прокурор вправе обратиться в арбитражный суд с заявлением о возбуждении производства по делу о несостоятельности (банкротстве) коммерческого банка или иного кредитного учреждения только после лишения его лицензии на совершение банковских операций Центральным банком Российской Федерации.

РАЗДЕЛ III

РЕОРГАНИЗАЦИОННЫЕ ПРОЦЕДУРЫ

Статья 11. Внешнее управление имуществом должника

1. Ходатайство о проведении внешнего управления имуществом должника может быть подано должником, кредитором, собственником предприятия с соблюдением требований к оформлению заявлений, установленных статьями 5 и 6 настоящего Закона, в арбитражный суд до принятия им соответствующего решения. К ходатайству прилагается обоснование необходимости и целесообразности проведения указанной процедуры, рекомендация по кандидатуре арбитражного управляющего и его письменное согласие на проведение внешнего управления имуществом должника.

К ходатайству, подаваемому должником, прилагается бухгалтерский баланс либо заменяющие его бухгалтерские документы на последнюю отчетную дату, а в том случае если наступила новая отчетная дата, к ходатайству представляется новый бухгалтерский баланс либо заменяющие его бухгалтерские документы.

неплатежеспособности | Векс | Закон США

Вообще говоря, несостоятельность относится к ситуациям, когда должник не может выплатить свои долги. Например, проблемная компания может стать неплатежеспособной, если она не сможет вовремя погасить причитающиеся кредиторам деньги, что часто приводит к заявлению о банкротстве. Тем не менее юридическое определение несостоятельности является сложным и ситуативным. «Понятие «неплатежеспособность», как отметил один техасский суд в деле Parkway/Lamar Partners, L. P. против Tom Thumb Stores, Inc., «не является определенно фиксированным и не всегда используется в одном и том же смысле, но его определение зависит от скорее от деловой или фактической ситуации, к которой применяется этот термин». Диагноз платежеспособности часто варьируется в зависимости от применяемого теста платежеспособности; платежеспособность по одному критерию не подразумевает платежеспособности по другому, и наоборот, потому что они измеряют разные вещи. Важно использовать соответствующее определение неплатежеспособности в зависимости от контекста, поскольку платежеспособные фирмы могут делать то, чего не могут неплатежеспособные фирмы, например выплачивать дивиденды. Таким образом, проверка платежеспособности является важной разделительной линией в корпоративном законодательстве и законодательстве о банкротстве.

P. против Tom Thumb Stores, Inc., «не является определенно фиксированным и не всегда используется в одном и том же смысле, но его определение зависит от скорее от деловой или фактической ситуации, к которой применяется этот термин». Диагноз платежеспособности часто варьируется в зависимости от применяемого теста платежеспособности; платежеспособность по одному критерию не подразумевает платежеспособности по другому, и наоборот, потому что они измеряют разные вещи. Важно использовать соответствующее определение неплатежеспособности в зависимости от контекста, поскольку платежеспособные фирмы могут делать то, чего не могут неплатежеспособные фирмы, например выплачивать дивиденды. Таким образом, проверка платежеспособности является важной разделительной линией в корпоративном законодательстве и законодательстве о банкротстве.

Общеизвестно, что определение неплатежеспособности трудно дать, и это часто приводит к судебным разбирательствам. Канцлерский суд Делавэра отметил в Prod. Рез. Группа, ООО против NCT Group, Inc., что «не всегда легко определить, соответствует ли компания даже критерию платежеспособности». На практике юристы могут тратить больше времени на судебные разбирательства о том, как определить неплатежеспособность, чем на то, чтобы выяснять, является ли данная фирма платежеспособной. В известном трактате о банкротстве отмечается, что судебные разбирательства по поводу значения понятия несостоятельности «порождают огромный и, на первый взгляд, не всегда последовательный поток судебных решений».

Группа, ООО против NCT Group, Inc., что «не всегда легко определить, соответствует ли компания даже критерию платежеспособности». На практике юристы могут тратить больше времени на судебные разбирательства о том, как определить неплатежеспособность, чем на то, чтобы выяснять, является ли данная фирма платежеспособной. В известном трактате о банкротстве отмечается, что судебные разбирательства по поводу значения понятия несостоятельности «порождают огромный и, на первый взгляд, не всегда последовательный поток судебных решений».

В Соединенных Штатах существует два основных определения несостоятельности: первое, балансовая несостоятельность, возникает, когда обязательства должника превышают его активы. Во-вторых, несостоятельность денежных потоков, возникает, когда должник не может выплатить свои долги по мере их погашения из-за отсутствия у должника финансовой ликвидности, но не из-за отсутствия у него активов.

Балансовая неплатежеспособность

Балансовый тест спрашивает, превышают ли активы фирмы ее обязательства. Кодекс о банкротстве определяет «неплатежеспособность» как «финансовое состояние, при котором сумма долгов такой организации больше, чем все имущество такой организации по справедливой оценке». Следовательно, в соответствии с Кодексом о банкротстве неплатежеспособность является «по сути проверкой баланса». Должник является неплатежеспособным, когда обязательства должника превышают активы должника, за исключением стоимости преференций, мошеннических сделок и льгот; в этой ситуации у должника отрицательные чистые активы. Как точно заявил Пятый окружной суд в деле Langham, Langston & Burnett v. Blanchard, «[к]е-либо является неплатежеспособным в соответствии с законом о [банкротстве], если его активы, если они будут преобразованы в наличные деньги при справедливой, не принудительной продаже, не погасят [его долги]. ]».

Кодекс о банкротстве определяет «неплатежеспособность» как «финансовое состояние, при котором сумма долгов такой организации больше, чем все имущество такой организации по справедливой оценке». Следовательно, в соответствии с Кодексом о банкротстве неплатежеспособность является «по сути проверкой баланса». Должник является неплатежеспособным, когда обязательства должника превышают активы должника, за исключением стоимости преференций, мошеннических сделок и льгот; в этой ситуации у должника отрицательные чистые активы. Как точно заявил Пятый окружной суд в деле Langham, Langston & Burnett v. Blanchard, «[к]е-либо является неплатежеспособным в соответствии с законом о [банкротстве], если его активы, если они будут преобразованы в наличные деньги при справедливой, не принудительной продаже, не погасят [его долги]. ]».

Определение «несостоятельного» зависит от того, является ли должник корпорацией, товариществом или муниципалитетом. Несмотря на это, стандартный критерий неплатежеспособности, с помощью которого оценивается «справедливая стоимость» предприятия, представляет собой сумму его активов и обязательств. Обычный метод расчета справедливой стоимости активов и обязательств состоит в том, чтобы определить, какую цену в денежной форме заплатил бы гипотетический желающий покупатель и какую гипотетический желающий продавец принял бы при продаже имущества в разумные сроки. Этот метод называется оценкой справедливой рыночной стоимости. Второй контур отмечен в In re Roblin Indus. Inc., «[f]ценность в контексте действующего предприятия [т. е. при условии, что фирма продолжит свою деятельность и будет получать денежный поток от своего бизнеса], определяется справедливой рыночной ценой активов должника, которая может быть получено при разумной продаже в течение разумного периода времени для погашения долгов должника». Когда фирма оценивается как действующая компания, рыночная стоимость обычно включает «нематериальные активы, такие как отношения с клиентами и поставщиками, а также имя, профиль и репутацию бизнеса».

Обычный метод расчета справедливой стоимости активов и обязательств состоит в том, чтобы определить, какую цену в денежной форме заплатил бы гипотетический желающий покупатель и какую гипотетический желающий продавец принял бы при продаже имущества в разумные сроки. Этот метод называется оценкой справедливой рыночной стоимости. Второй контур отмечен в In re Roblin Indus. Inc., «[f]ценность в контексте действующего предприятия [т. е. при условии, что фирма продолжит свою деятельность и будет получать денежный поток от своего бизнеса], определяется справедливой рыночной ценой активов должника, которая может быть получено при разумной продаже в течение разумного периода времени для погашения долгов должника». Когда фирма оценивается как действующая компания, рыночная стоимость обычно включает «нематериальные активы, такие как отношения с клиентами и поставщиками, а также имя, профиль и репутацию бизнеса».

Напротив, в случае ликвидации, как в деле Ламара Хэддокса, Пятый округ точно отметил, что справедливая стоимость ликвидируемого имущества определяется «оценкой того, что активы должника могли бы быть реализованы при разумной продаже в текущих рыночных условиях», а не по произвольной балансовой стоимости активов. Здесь «справедливая стоимость» эквивалентна справедливой рыночной стоимости на момент передачи. Оценка активов при ликвидации является еще одним спорным вопросом. Поскольку скорость продажи влияет на покупную цену активов, справедливая рыночная стоимость ликвидированных активов фирмы зависит, среди прочих факторов, от времени продажи. Как правило, суды воздерживаются от предположения, что активы ликвидируются на аукционах по срочной продаже, поскольку такие аукционы не максимизируют стоимость.

Здесь «справедливая стоимость» эквивалентна справедливой рыночной стоимости на момент передачи. Оценка активов при ликвидации является еще одним спорным вопросом. Поскольку скорость продажи влияет на покупную цену активов, справедливая рыночная стоимость ликвидированных активов фирмы зависит, среди прочих факторов, от времени продажи. Как правило, суды воздерживаются от предположения, что активы ликвидируются на аукционах по срочной продаже, поскольку такие аукционы не максимизируют стоимость.

Седьмой округ компании In re Taxman Clothing Co., Inc. представляет собой полезный пример такого мышления. Основной проблемой была правильная оценка запасов швейной компании. На аукционе запасы были проданы за 110 000 долларов, но были убедительные доказательства того, что запасы принесут чистую прибыль в 215 000 долларов, если будут проданы как действующее предприятие. Суд выбрал последнюю стоимость для целей платежеспособности, поскольку суд пришел к выводу, что надлежащая стоимость товарно-материальных запасов фирмы представляет собой прибыль, которую она могла бы получить от продажи в ходе обычной деятельности, а не стоимость, полученную в результате быстрой и жесткой ликвидации. В любом случае суды должны уравновешивать конкурирующие интересы при определении «разумного срока» для ликвидации активов. Существует, как отметил Третий округ, «желание максимизировать долларовую сумму от активов, которые будут проданы», с одной стороны, и «желание быстро продать активы, чтобы удовлетворить требования кредиторов раньше, чем позже». ,» с другой.

В любом случае суды должны уравновешивать конкурирующие интересы при определении «разумного срока» для ликвидации активов. Существует, как отметил Третий округ, «желание максимизировать долларовую сумму от активов, которые будут проданы», с одной стороны, и «желание быстро продать активы, чтобы удовлетворить требования кредиторов раньше, чем позже». ,» с другой.

Выбор между оценкой ликвидируемой фирмы или действующей компании сложен, потому что большинство фирм на момент проверки находятся «на полпути между процветающей действующей компанией и мертвым предприятием». Тем не менее, суды, как правило, выбирают стандарт непрерывности деятельности, когда фирма на дату оценки работает и выплачивает свои долги. В Ин ре ДАК Инд. Inc., суд по делам о банкротстве постановил, что DAK, фирма-должник, на дату оценки функционировала, поскольку DAK продолжала вести бизнес под защитой Главы 11 более двух лет.

Несостоятельность в отношении денежных потоков

Неплатежеспособность в отношении денежных потоков также известна как неплатежеспособность по праву справедливости или тест на «платежеспособность». Суд штата Огайо постановил в деле Cellar Lumber Co. v. Holley, что неплатежеспособность в отношении денежных потоков — это «неспособность выплатить долги по мере наступления сроков их погашения в ходе обычной деятельности». Это «более широкое понятие [чем платежеспособность баланса], происходящее от продавцов или трейдеров». В соответствии с Единообразным законом о мошеннических перевозках (§ 6) неплатежеспособность в отношении денежных потоков определяется с помощью вопроса о том, «намерен ли или полагает ли должник, что он возьмет на себя долги, превышающие его платежеспособность по мере их погашения». В то время как UCC включает в свое определение «неплатежеспособного» «неспособность выплатить долги по мере их наступления». По своей природе неплатежеспособность денежных потоков является прогностическим тестом. Фирма должна доказать, что она способна погасить как текущие, так и будущие долговые обязательства. Тест, учитывающий только историческую способность фирмы погасить свои долги, был бы совершенно неэффективен для сдерживания действий, разрушающих кредит.

Суд штата Огайо постановил в деле Cellar Lumber Co. v. Holley, что неплатежеспособность в отношении денежных потоков — это «неспособность выплатить долги по мере наступления сроков их погашения в ходе обычной деятельности». Это «более широкое понятие [чем платежеспособность баланса], происходящее от продавцов или трейдеров». В соответствии с Единообразным законом о мошеннических перевозках (§ 6) неплатежеспособность в отношении денежных потоков определяется с помощью вопроса о том, «намерен ли или полагает ли должник, что он возьмет на себя долги, превышающие его платежеспособность по мере их погашения». В то время как UCC включает в свое определение «неплатежеспособного» «неспособность выплатить долги по мере их наступления». По своей природе неплатежеспособность денежных потоков является прогностическим тестом. Фирма должна доказать, что она способна погасить как текущие, так и будущие долговые обязательства. Тест, учитывающий только историческую способность фирмы погасить свои долги, был бы совершенно неэффективен для сдерживания действий, разрушающих кредит. Более того, фирмы могут быть неплатежеспособными по балансу, но достаточно ликвидными, чтобы расплатиться с кредиторами. В деле Angelo, Gordon & Co. L.P. против Allied Riser Commc’ns Corp., например, корпорация-должник, будучи неплатежеспособной по балансу, ликвидировала все свои активы и имела достаточно денежных средств для погашения своих текущих обязательств с наступающим сроком погашения.

Более того, фирмы могут быть неплатежеспособными по балансу, но достаточно ликвидными, чтобы расплатиться с кредиторами. В деле Angelo, Gordon & Co. L.P. против Allied Riser Commc’ns Corp., например, корпорация-должник, будучи неплатежеспособной по балансу, ликвидировала все свои активы и имела достаточно денежных средств для погашения своих текущих обязательств с наступающим сроком погашения.

Кроме того, платежеспособность фирмы не эквивалентна ожидаемому потоку наличности фирмы или сумме возможных потоков наличности, измеряемой их вероятностями. Иначе. Фирма может иметь большой ожидаемый денежный поток, но очень малую вероятность погашения своих счетов. Вот пример. Предположим, фирма А имеет предполагаемую выплату долга в размере 1000 долларов, но не имеет текущей возможности погасить этот долг. Однако фирма А имеет 25-процентный шанс получить 10 000 долларов до даты погашения, но 75-процентный шанс получить 0 долларов. Соответственно, существует 75-процентная вероятность того, что фирма А не выплатит свой долг при наступлении срока погашения, потому что существует 75-процентная вероятность того, что у фирмы А будет 0 долларов к моменту погашения долга. Но вероятность того, что фирма А выплатит свой долг в 1000 долларов, составляет 25 %. Если это произойдет, и фирма А выплатит свой долг в размере 1000 долларов с ожидаемым платежом в размере 10000 долларов, ожидаемый денежный поток составит 2500 долларов, поскольку 25% от 10000 плюс 75% от 0 долларов равняются 2500 долларов. Этот пример показывает, что ожидаемый денежный поток фирмы может быть выше, чем ее долг, несмотря на очень высокую вероятность того, что она не сможет погасить свой долг в срок.

Но вероятность того, что фирма А выплатит свой долг в 1000 долларов, составляет 25 %. Если это произойдет, и фирма А выплатит свой долг в размере 1000 долларов с ожидаемым платежом в размере 10000 долларов, ожидаемый денежный поток составит 2500 долларов, поскольку 25% от 10000 плюс 75% от 0 долларов равняются 2500 долларов. Этот пример показывает, что ожидаемый денежный поток фирмы может быть выше, чем ее долг, несмотря на очень высокую вероятность того, что она не сможет погасить свой долг в срок.

Несостоятельность Согласно Единому торговому кодексу

Единый торговый кодекс также дает определение неплатежеспособности. § 1-201(23) UCC включает в себя не только критерий Кодекса о банкротстве, но и два «критерия справедливости» в отношении несостоятельности. «Лицо» — которое «включает в себя физическое лицо или организацию» в соответствии с § 1-201 (30) — может быть неплатежеспособным, когда: оно «либо перестало платить по своим долгам в ходе обычной деятельности, либо не может погасить свои долги по мере наступления сроков погашения или неплатежеспособности по смыслу федерального закона о банкротстве». В официальном комментарии UCC 23 к § 1-201 отмечается, что эти три определения неплатежеспособности «явно установлены как альтернативные критерии и должны рассматриваться с коммерческой точки зрения».

В официальном комментарии UCC 23 к § 1-201 отмечается, что эти три определения неплатежеспособности «явно установлены как альтернативные критерии и должны рассматриваться с коммерческой точки зрения».

Последствия неплатежеспособности

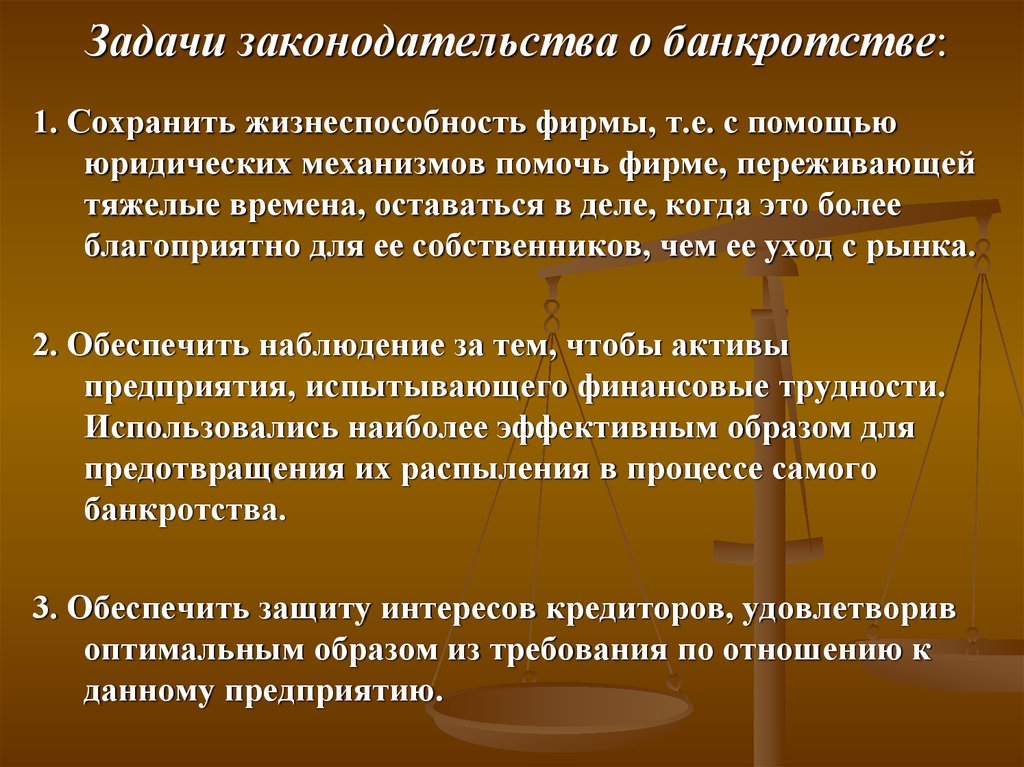

Последствия неплатежеспособности существенны для фирм, их кредиторов и акционеров. В качестве всеобъемлющей цели законодательство о несостоятельности направлено на защиту интересов кредиторов путем предотвращения многих безвозмездных переводов активов или деятельности фирмы-должника, которая может нанести ущерб кредиторам. Чрезмерно инклюзивный тест на неплатежеспособность нанесет ущерб стоимости фирмы, сократив предпринимательские инвестиции и ограничив другие формы привлечения капитала. Точно так же недостаточно инклюзивный тест нанесет ущерб кредиторам, у которых останется мало средств для погашения; заемщик может лишить фирму ее активов путем безвозмездных переводов, выкупа с чрезмерным использованием заемных средств, огромных зарплат и премий и тому подобного.

Таким образом, неплатежеспособность проявляется на практике в различных процессах. Начнем с того, что платежи, которые неплатежеспособная фирма делает кредиторам до подачи заявления о банкротстве, могут быть признаны недействительными в соответствии с Разделом 11, Раздел 547. В соответствии с законом штата и федеральным законодательством о мошеннических передачах платежеспособность аналогичным образом определяет, какие сделки могут быть признаны недействительными, когда они не имеют «справедливого возмещения» или « разумно эквивалентную стоимость». А в законе о банкротстве (раздел 1102(a)(1)) платежеспособность определяет, имеют ли акционеры право формировать комитет акционеров в ходе процедуры банкротства.

«Банкротство и несостоятельность»

Различие между терминами «банкротство» и «неплатежеспособность» является важным. Неплатежеспособность не равнозначна банкротству. Банкротство является юридическим заключением, которое налагает судебный надзор за финансовыми делами должника. В современном законодательстве неплатежеспособность зачастую является необходимым, но недостаточным условием банкротства. В качестве «фактического определения» в суде по делам о банкротстве истец несет «окончательное бремя убеждения» по установлению статуса несостоятельности должника. Первый судебный округ в деле Консове против Коэна постановил, что в обстоятельствах, когда неаудированные финансовые отчеты являются наилучшим из имеющихся доказательств неплатежеспособности должника, они являются допустимыми, и оценка точности таких финансовых отчетов должника лежит на органе, рассматривающем факты. . Аналогичным образом, Пятый судебный округ постановил в деле Erstmark Capital Corp., что «хотя балансовые отчеты сами по себе могут быть недостаточным доказательством в поддержку вывода о несостоятельности, они могут в некоторых обстоятельствах предоставить компетентные доказательства, на основании которых можно сделать вывод о несостоятельности должника». можно рисовать».

В современном законодательстве неплатежеспособность зачастую является необходимым, но недостаточным условием банкротства. В качестве «фактического определения» в суде по делам о банкротстве истец несет «окончательное бремя убеждения» по установлению статуса несостоятельности должника. Первый судебный округ в деле Консове против Коэна постановил, что в обстоятельствах, когда неаудированные финансовые отчеты являются наилучшим из имеющихся доказательств неплатежеспособности должника, они являются допустимыми, и оценка точности таких финансовых отчетов должника лежит на органе, рассматривающем факты. . Аналогичным образом, Пятый судебный округ постановил в деле Erstmark Capital Corp., что «хотя балансовые отчеты сами по себе могут быть недостаточным доказательством в поддержку вывода о несостоятельности, они могут в некоторых обстоятельствах предоставить компетентные доказательства, на основании которых можно сделать вывод о несостоятельности должника». можно рисовать».

Неплатежеспособные страны

Как компании и частные лица, страны могут страдать от финансовых затруднений и быть не в состоянии погасить свои долги. Когда страна является должником, неплатежеспособность возникает, когда страна не выполняет свои обязательства по суверенному долгу или не выплачивает проценты по своим казначейским обязательствам, независимо от платежеспособности страны. Такие страны, как Аргентина, Греция и Ливан, недавно объявили дефолт по выплате долга и столкнулись с кризисом неплатежеспособности.

Когда страна является должником, неплатежеспособность возникает, когда страна не выполняет свои обязательства по суверенному долгу или не выплачивает проценты по своим казначейским обязательствам, независимо от платежеспособности страны. Такие страны, как Аргентина, Греция и Ливан, недавно объявили дефолт по выплате долга и столкнулись с кризисом неплатежеспособности.

Однако, когда суверен становится неплатежеспособным, средства правовой защиты для должников и кредиторов существенно различаются. Из-за суверенного иммунитета не существует юридически и политически признанного процесса реструктуризации долга обанкротившихся суверенов. Заявление Александра Гамильтона в «Федералисте 81» остается верным и сегодня: «[t] договоры между нацией и отдельными лицами обязывают только совесть суверена и не претендуют на принудительную силу. Они не дают права действовать независимо от суверенной воли». Как суверены, правительства контролируют свои собственные дела и, следовательно, не могут быть обязаны возвращать свой долг. В свою очередь, у кредиторов нет четко определенных требований на активы суверена. Тем не менее неплатежеспособные правительства сильно заинтересованы в погашении своих долговых обязательств. Ибо страна, которая не в состоянии выплатить свои долги, точно так же будет с трудом брать деньги взаймы в будущем; его доступ к кредитным рынкам будет сильно ограничен осторожными инвесторами.

В свою очередь, у кредиторов нет четко определенных требований на активы суверена. Тем не менее неплатежеспособные правительства сильно заинтересованы в погашении своих долговых обязательств. Ибо страна, которая не в состоянии выплатить свои долги, точно так же будет с трудом брать деньги взаймы в будущем; его доступ к кредитным рынкам будет сильно ограничен осторожными инвесторами.

[Последнее обновление в июне 2020 г. группой Wex Definitions]

Определение, принцип его работы и сопутствующие факторы

Рассмотрено

Томас Брок

Рассмотрено Томас Брок

Полная биография

Томас Дж. Брок является CFA и CPA с более чем 20-летним опытом работы в различных областях, включая инвестиции, управление страховым портфелем, финансы и бухгалтерский учет, консультации по личным инвестициям и финансовому планированию, а также разработку учебных материалов. о страховании жизни и пенсионных отчислениях.

о страховании жизни и пенсионных отчислениях.

Узнайте о нашем Совет по финансовому обзору

Что такое неплатежеспособность?

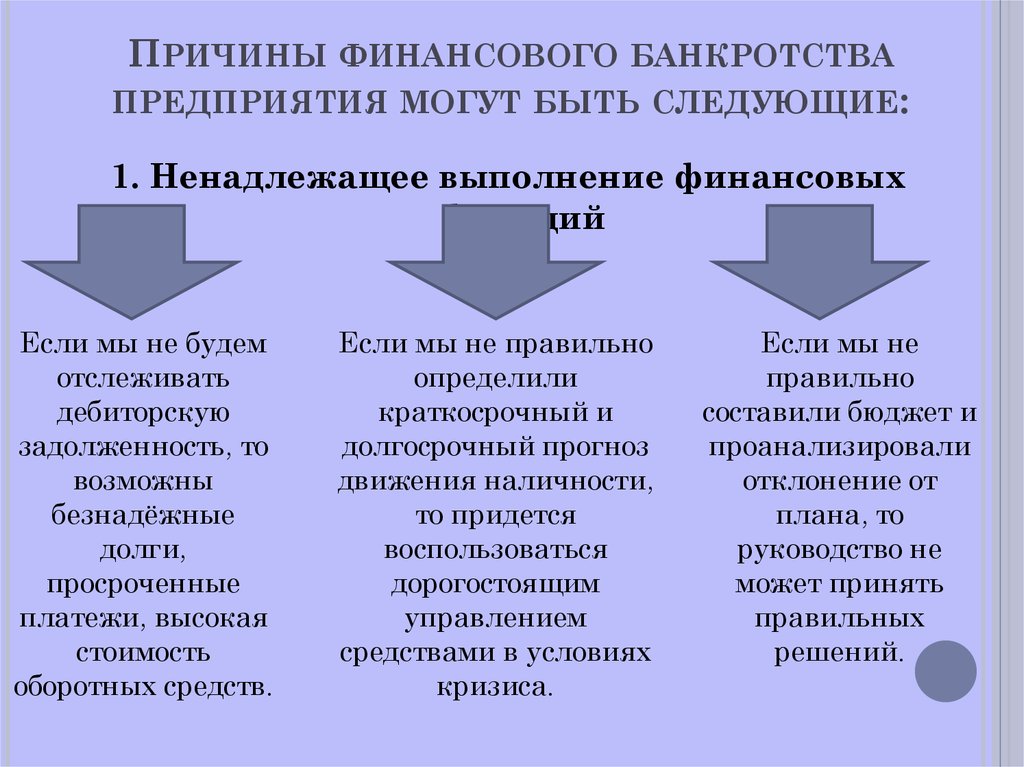

Неплатежеспособность — это термин, когда физическое или юридическое лицо больше не может выполнять свои финансовые обязательства перед кредиторами по мере наступления сроков погашения долгов. Прежде чем неплатежеспособная компания или физическое лицо будет вовлечено в производство по делу о несостоятельности, они, скорее всего, будут вовлечены в неофициальные договоренности с кредиторами, такие как установление альтернативных механизмов оплаты. Неплатежеспособность может возникнуть из-за плохого управления денежными средствами, сокращения притока денежных средств или увеличения расходов.

Key Takeaways

- Неплатежеспособность — это состояние финансового бедствия, при котором физическое или юридическое лицо не может выплатить свои долги.

- Неплатежеспособность компании может возникнуть в результате различных ситуаций, которые приводят к плохому денежному потоку.

- Столкнувшись с неплатежеспособностью, компания или физическое лицо могут напрямую связаться с кредиторами и реструктурировать долги, чтобы погасить их.

Неплатежеспособность

Понимание неплатежеспособности

Неплатежеспособность — это состояние финансового бедствия, при котором предприятие или физическое лицо не в состоянии оплачивать свои счета. Это может привести к производству по делу о несостоятельности, в ходе которого против неплатежеспособного физического или юридического лица будут предприняты судебные иски, а активы могут быть ликвидированы для погашения непогашенных долгов. Владельцы бизнеса могут напрямую связываться с кредиторами и реструктурировать долги в более управляемые платежи. Кредиторы, как правило, соглашаются с этим подходом, потому что они желают погашения, даже если погашение осуществляется с задержкой по графику.

Если владелец бизнеса планирует реструктуризацию долга компании, он составляет реалистичный план, показывающий, как он может сократить накладные расходы компании и продолжить выполнение деловых операций. Владелец создает предложение с подробным описанием того, как долг может быть реструктурирован с использованием снижения затрат или других планов поддержки. Предложение показывает кредиторам, как бизнес может производить достаточный денежный поток для прибыльных операций, выплачивая при этом свои долги.

Владелец создает предложение с подробным описанием того, как долг может быть реструктурирован с использованием снижения затрат или других планов поддержки. Предложение показывает кредиторам, как бизнес может производить достаточный денежный поток для прибыльных операций, выплачивая при этом свои долги.

Вопреки мнению большинства людей, неплатежеспособность – это не то же самое, что банкротство.

Факторы, способствующие неплатежеспособности

Существует множество факторов, которые могут способствовать неплатежеспособности человека или компании. Найм компанией неадекватного бухгалтерского учета или управления персоналом может способствовать неплатежеспособности. Например, менеджер по бухгалтерскому учету может неправильно составлять и/или соблюдать бюджет компании, что приводит к перерасходу средств. Расходы быстро увеличиваются, когда слишком много денег уходит, а в бизнес поступает недостаточно.

Рост затрат поставщиков также может способствовать неплатежеспособности. Когда бизнесу приходится платить повышенные цены за товары и услуги, компания перекладывает расходы на потребителя. Вместо того, чтобы платить повышенную стоимость, многие потребители переходят в другой бизнес, чтобы иметь возможность платить меньше за продукт или услугу. Потеря клиентов приводит к потере дохода для выплаты кредиторам компании.

Когда бизнесу приходится платить повышенные цены за товары и услуги, компания перекладывает расходы на потребителя. Вместо того, чтобы платить повышенную стоимость, многие потребители переходят в другой бизнес, чтобы иметь возможность платить меньше за продукт или услугу. Потеря клиентов приводит к потере дохода для выплаты кредиторам компании.

Судебные иски от клиентов или деловых партнеров могут привести компанию к неплатежеспособности. Бизнес может в конечном итоге выплатить большие суммы денег в качестве компенсации за ущерб и быть не в состоянии продолжать свою деятельность. Когда прекращается деятельность, прекращается и доход компании. Отсутствие дохода приводит к неоплаченным счетам и кредиторам, требующим причитающиеся им деньги.

Некоторые компании становятся неплатежеспособными, потому что их товары или услуги не развиваются, чтобы соответствовать меняющимся потребностям потребителей. Когда потребители начинают вести дела с другими компаниями, предлагающими более широкий выбор продуктов и услуг, компания теряет прибыль, если не приспосабливается к рынку. Расходы превышают доходы, а счета остаются неоплаченными.

Расходы превышают доходы, а счета остаются неоплаченными.

Несостоятельность и банкротство

Неплатежеспособность — это тип финансового бедствия, то есть финансовое состояние, при котором физическое или юридическое лицо больше не может оплачивать счета или выполнять другие обязательства. IRS заявляет, что человек является неплатежеспособным, когда общая сумма обязательств превышает общую сумму активов.

Банкротство, с другой стороны, представляет собой фактический судебный приказ, в котором показано, как неплатежеспособное лицо или бизнес будут расплачиваться со своими кредиторами или как они будут продавать свои активы, чтобы произвести платежи. Человек или корпорация могут быть неплатежеспособными, не будучи банкротом, даже если это только временная ситуация. Если эта ситуация продлится дольше, чем предполагалось, это может привести к банкротству.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы.