За сколько лет можно получить налоговый вычет при покупке квартиры: blogkadrovika — LiveJournal

?- Недвижимость

- Cancel

У налогоплательщиков часто возникает вопрос: за сколько лет можно вернуть налоговый вычет при покупке квартиры. Нередко бывает, что имущественный вычет сразу не оформляют, и вспоминают о нем только по прошествии нескольких лет. Как быть в такой ситуации? За какой период можно оформить возврат налога? На эти и другие вопросы ответим в статье.

Положен вычет

Физические лица, ставшие собственниками недвижимого имущества, имеют право на получение налогового вычета при покупке квартиры. За сколько лет можно получить деньги?

[stextbox]Далеко не любая покупка дает право на оформление имущественного налогового вычета. Получить вычет можно, если купить в собственность следующие объекты:

Получить вычет можно, если купить в собственность следующие объекты:

- жилой дом;

- квартиру;

- комнату;

- земельный участок под домом;

- земельный участок для жилищного строительства;

- доли во всех перечисленных объектах.

При этом покупатель недвижимости должен быть налоговым резидентом России и иметь доходы, облагаемые по ставке 13 процентов (кроме, доходов от участия в обществах).[/stextbox]

Только три года

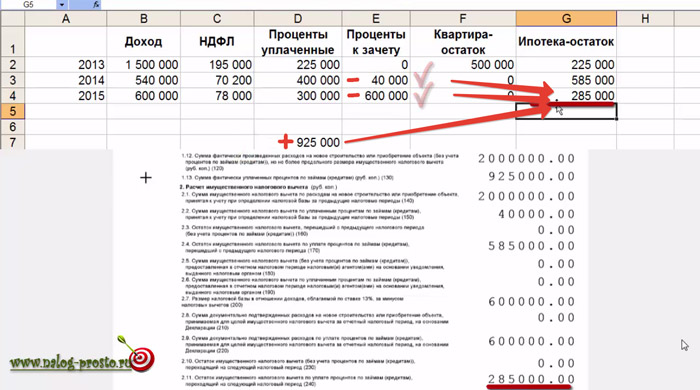

Итак, человеку положен налоговый вычет при покупке квартиры. За сколько лет можно вернуть НДФЛ? Никакого предельного срока для оформления имущественного вычета нет. Однако это не означает, что можно получить назад налог, переплаченный 10 лет назад. Вернуть НДФЛ можно только за три последних года.

Иными словами, с даты покупки жилья может пройти сколько угодно времени. Например, 5, 6, 7 лет и т.д. Большой срок не является причиной для отказа в вычете. При этом вернуть деньги можно исключительно за последние три года.

Для наглядности приведем пример. Человек планирует оформить в 2019 налоговый вычет при покупке квартиры. За сколько лет можно вернуть НДФЛ, если квартира куплена в 2014 году? Налоговики отдадут налог за 2018, 2017, 2016 годы, если заявить права на льготу в 2019. Такие выводы следуют из анализа пункта 7 статьи 78 и пунктов 3, 4 статьи 210 НК РФ. Правомерность данного подхода подтверждена чиновниками Минфина и ФНС (письмо Минфина от 23.11.2012 № 03-04-05/7-1340, ФНС от 23.06.2010 № ШС-20-3/885).

Добавим, что за каждый год, в котором переплачен налог, нужно подать отдельную декларацию, приложив к ней документы, подтверждающие право на вычет. Общий документ представить не получится.

Tags: вычет НДФЛ

Subscribe

Самозанятые смогут регистрировать товарные знаки

[su_note note_color=» #f1f1f1″ radius=»0″]Правительство РФ одобрило подготовленный Минэкономразвития законопроект, который разрешает гражданам…

До апреля столичные фирмы на удаленке

[su_note note_color=» #f1f1f1″ radius=»0″]Мэр Москвы продлил коронавирусные ограничения до 1 апреля 2022 года.

Не менее 30% работников должны…

Не менее 30% работников должны…После увольнения следует сообщить о вакансии

[su_note note_color=» #f1f1f1″ radius=»0″]С 1 января 2022 года фирмы со штатом более 25 человек должны ежемесячно публиковать данные о вакансиях…

Photo

Hint http://pics.livejournal.com/igrick/pic/000r1edq

Вычеты по налогу на аренду имущества

У вас есть недвижимость, которую вы сдаете в аренду? Помимо возможности регулярного дохода и роста капитала, инвестиции в недвижимость предлагают вычеты, которые могут снизить подоходный налог на вашу прибыль.

Но сначала подумайте, какой вы инвестор в недвижимость. Вы пассивный инвестор или профессионал в сфере недвижимости? Ваша принадлежность к той или иной группе определяет, как будут учитываться ваши доходы и убытки.

Основные выводы

- Владельцы сдаваемого в аренду имущества могут вычесть расходы на владение, обслуживание и эксплуатацию имущества.

- Большая часть сдаваемой в аренду жилой недвижимости амортизируется по ставке 3,636% в год в течение 27,5 лет, что IRS считает «сроком полезного использования» недвижимости.

- Амортизировать можно только стоимость зданий. Вы не можете обесценить землю, поскольку она никогда не «используется».

- Порядок налогообложения доходов и убытков зависит от уровня вашего участия в аренде имущества.

Налоговый учет доходов и убытков

Недвижимость обычно считается пассивной деятельностью. Тем не менее, уровень вашего участия определяет порядок налогообложения доходов и убытков, которые создает имущество.

Специалисты по недвижимости

Служба внутренних доходов (IRS) определяет профессионала в сфере недвижимости как человека, который тратит более половины своего рабочего времени на арендный бизнес. Это может включать развитие недвижимости, строительство, приобретение и управление. Вы также должны посвящать более 750 часов в год работе с арендуемой недвижимостью, чтобы получить квалификацию профессионала.

Деятельность специалистов по недвижимости не рассматривается как пассивная деятельность. Вместо этого получаемый вами доход характеризуется как активный доход (т. е. непассивный доход). Таким образом, вы можете использовать убытки для компенсации других доходов (например, заработной платы, процентов и дивидендов) и избежать налога на чистые инвестиции в размере 3,8%, если аренда приносит доход.

Материальное участие

Если вы принимали существенное участие в качестве специалиста по недвижимости, ваше участие в аренде недвижимости получит непассивный налоговый режим. Вы можете использовать любые убытки для компенсации других видов доходов, и вы не будете облагаться налогом на чистые инвестиции.

Согласно IRS, вы принимали существенное участие в деятельности, если вы отвечаете любому из следующих критериев:

- Вы участвовали в мероприятии более 500 часов в течение года.

- Вы выполняете всю (или почти всю) работу в задании.

- Вы работаете более 100 часов в течение года и работаете как минимум столько же, сколько и все остальные.

- Эта деятельность требует значительного участия (SPA), и вы участвовали в ней не менее 500 часов.

- Вы принимали существенное участие в деятельности в течение любых пяти из предыдущих 10 лет (независимо от того, были ли они последовательными или нет).

- Деятельность представляет собой оказание личных услуг, и вы принимали существенное участие в течение любых трех предшествующих налоговых лет.

- Исходя из всех фактов и обстоятельств, вы участвовали в деятельности на «регулярной, постоянной и существенной основе» в течение года.

Активное участие

Активное участие является более низким стандартом участия, чем материальное участие. IRS считает вас активно участвующим, если вы «принимаете важные и добросовестные управленческие решения». Управленческие решения, которые считаются активным участием, включают в себя такие вещи, как:

- Утверждение новых арендаторов

- Определение условий аренды

- Утверждение расходов

Если вы активно участвуете, принимая управленческие решения, и имеете не менее 10% доли в инвестициях, вы можете вычесть часть своих пассивных убытков.

Этот уровень участия допускает специальное правило пассивных потерь. Как правило, вы можете вычесть до 25 000 долларов пассивных убытков, если ваш модифицированный скорректированный валовой доход (MAGI) составляет 100 000 долларов или меньше. Вычет прекращается, если ваш MAGI составляет от 100 000 до 150 000 долларов США. Как только ваш MAGI превысит 150 000 долларов, вы не сможете терпеть пассивные убытки. Убытки более 25 000 долларов могут быть перенесены на следующий год.

Пассивная деятельность

С другой стороны, если ваша сдаваемая в аренду недвижимость является побочной инвестицией — и вы не участвуете в ней материально — это считается пассивной деятельностью. В этом случае любые потери от пассивной деятельности могут быть использованы только для компенсации доходов от пассивной деятельности. Другими словами, вы не можете использовать какие-либо убытки от аренды имущества для покрытия другого налогооблагаемого дохода. Вместо этого убытки переносятся до тех пор, пока вы не получите пассивный доход или не продадите инвестиции.

Источники дохода от аренды имущества

Если вы владеете сдаваемой в аренду недвижимостью, вы должны сообщать обо всех доходах от аренды, которые вы получаете, но имейте в виду, что это включает не только ежемесячные чеки за аренду.

Аренда

Деньги, которые вы получаете за аренду, обычно считаются подлежащими налогообложению в том году, когда вы их получили, а не в тот год, когда они должны были быть получены или заработаны. Это означает, что любые авансовые платежи также должны рассматриваться как доход.

Например, предположим, что вы сдаете в аренду дом за 1000 долларов в месяц и требуете от новых арендаторов платить арендную плату за первый и последний месяцы при подписании договора аренды. В этом случае вам придется декларировать 2000 долларов, которые вы получили, как доход, даже если 1000 долларов из этих 2000 долларов покрывают период, который может составлять несколько лет в будущем.

Расходы арендатора

Расходы, которые платят ваши арендаторы, считаются доходом от аренды, если расходы связаны с чем-то, что они не обязаны платить. Например, предположим, что ваш арендатор оплачивает счет за воду и вычитает его из своей обычной арендной платы. В этом случае вы должны включить эту сумму в свой доход от аренды. В зависимости от расходов, вы можете вычесть эту сумму как расходы на аренду.

Например, предположим, что ваш арендатор оплачивает счет за воду и вычитает его из своей обычной арендной платы. В этом случае вы должны включить эту сумму в свой доход от аренды. В зависимости от расходов, вы можете вычесть эту сумму как расходы на аренду.

Торговля услугами

Если ваш арендатор предлагает услуги в обмен на арендную плату, вы должны включить справедливую рыночную стоимость услуг в качестве дохода. Например, если ваш арендатор красит арендуемый дом в обмен на арендную плату за один месяц (стоимостью 1000 долларов США), вы должны включить 1000 долларов США в качестве дохода, даже если вы не получили наличные деньги. Тем не менее, вы сможете вычесть 1000 долларов в качестве расходов.

Гарантийный депозит

Гарантийные депозиты не облагаются налогом, когда вы их получаете, если намерение состоит в том, чтобы вернуть деньги арендатору в конце срока аренды. Но что, если ваш арендатор не соответствует условиям аренды? Например, предположим, что вы получаете залог в размере 500 долларов США, а ваш арендатор съезжает и оставляет дыры в стенах, ремонт которых стоит 500 долларов США. Вы должны включить 500 долларов в качестве дохода за этот год (но вы также можете вычесть расходы на ремонт).

Вы должны включить 500 долларов в качестве дохода за этот год (но вы также можете вычесть расходы на ремонт).

Обратите внимание, что залог, используемый в качестве окончательного платежа за аренду, считается авансовой арендной платой. Следовательно, вы включаете его в доход в том году, когда вы его получили.

Налоговые вычеты по аренде имущества

Как владелец сдаваемого в аренду имущества, вы можете вычесть различные расходы, связанные с покупкой, эксплуатацией и обслуживанием имущества. Вот краткое изложение наиболее распространенных выводов.

Вычет процентов по ипотеке

Расходы на получение ипотечного кредита, такие как комиссионные и сборы за оценку, не подлежат вычету при их оплате. Вместо этого эти расходы добавляются к вашей основе в собственности.

Тем не менее, вы можете вычесть проценты на сумму до 750 000 долларов США (1 миллион долларов США, если вы взяли ипотечный кредит до 16 декабря 2017 года) обеспеченного ипотечного долга по вашему первому или второму дому. Для инвестиционной недвижимости вы можете вычесть проценты по ипотеке как коммерческие расходы.

Для инвестиционной недвижимости вы можете вычесть проценты по ипотеке как коммерческие расходы.

Ваша ипотечная компания будет ежегодно присылать вам форму IRS 1098, показывающую, сколько процентов вы заплатили в течение года. Если часть вашего платежа включает деньги, которые поступают на счет условного депонирования для покрытия налогов и страховки, ваша ипотечная компания также должна сообщить вам об этом.

В то время как проценты по ипотеке на жилье указываются в Приложении А налоговой формы 1040 или 1040-SR, проценты по ипотеке за аренду жилья указываются в Приложении Е.

Закон о снижении налогов и занятости (TCJA), принятый в 2017 году, снизил максимальную сумму основного долга по ипотечному кредиту, на которую распространяется вычитаемый процент, до 750 000 долларов США (с 1 миллиона долларов США) для новых кредитов. TCJA также почти удвоил стандартные вычеты, что избавило многих налогоплательщиков от необходимости перечислять их постатейно.

Амортизация арендуемого имущества

Еще одним важным налоговым вычетом является резерв на амортизацию.

- Вы владеете недвижимостью.

- Вы используете недвижимость в своем бизнесе или приносящей доход деятельности.

- Имущество имеет определяемый срок полезного использования, т. е. что-то, что изнашивается, приходит в негодность, изнашивается, устаревает или теряет свою ценность по естественным причинам.

- Вы ожидаете, что недвижимость прослужит больше года.

- Недвижимость не была введена в эксплуатацию, а затем ликвидирована (или более не использовалась в коммерческих целях) в течение того же года.

Земля не подлежит амортизации, так как она никогда не используется. Точно так же вы, как правило, не можете амортизировать затраты на расчистку, посадку и благоустройство территории, поскольку эти действия считаются частью стоимости земли, а не зданий.

Арендная жилая недвижимость, введенная в эксплуатацию после 19 лет86 амортизируется с использованием модифицированной системы ускоренного возмещения затрат (MACRS). Этот метод распределяет затраты (и амортизационные отчисления) на 27,5 лет — то, что IRS считает «сроком полезного использования» сдаваемой в аренду недвижимости.

В то время как амортизация экономит ваши деньги сейчас, IRS может захотеть вернуть часть этих денег. Если вы амортизируете имущество, а затем продаете его по цене, превышающей ее амортизированную стоимость, вы должны будете заплатить налог на возврат амортизации на прибыль. Многие инвесторы в недвижимость используют биржу 1031 для отсрочки уплаты налогов, в том числе возврата амортизационных отчислений и налогов на прирост капитала.

Ремонт и усовершенствование

Владельцы сдаваемой в аренду недвижимости могут предположить, что все, что они делают со своей собственностью, является вычитаемым расходом. Не так , по данным IRS.

Ремонт позволяет поддерживать сдаваемое в аренду имущество в хорошем состоянии и является вычитаемым расходом в том году, когда вы его оплачиваете. Ремонт включает в себя покраску, ремонт сломанного унитаза и замену неисправного выключателя света. С другой стороны, улучшения повышают ценность вашей собственности и не подлежат вычету при оплате. Вместо этого вы возмещаете затраты на улучшение (и покупку) имущества, амортизируя расходы в течение срока полезного использования вашего имущества. Улучшения могут включать новую крышу, патио или гараж.

С налоговой точки зрения, вы должны делать ремонт по мере возникновения проблем, а не ждать, пока они умножатся и потребуют ремонта.

Налоги на имущество

Налоги на имущество являются постоянными расходами для владельцев сдаваемой в аренду недвижимости. Домовладельцы могут вычесть в общей сложности до 10 000 долларов США (5 000 долларов США, если супружеская пара подает заявление отдельно) в счет налога на имущество, а также государственного и местного подоходного налога или налога с продаж. Однако это ограничение не распространяется на бизнес-операции. В зависимости от вашего уровня участия в собственности, вы можете вычесть полную сумму в качестве коммерческих расходов.

Однако это ограничение не распространяется на бизнес-операции. В зависимости от вашего уровня участия в собственности, вы можете вычесть полную сумму в качестве коммерческих расходов.

Командировочные расходы

Деньги, которые вы тратите на поездки для сбора арендной платы или содержания арендуемого имущества, подлежат вычету. Однако, если целью поездки были улучшения, вы должны возместить эти расходы как часть улучшения.

Существует два способа вычета командировочных расходов: по фактическим расходам или по стандартной норме пробега. Самая последняя информация о требованиях IRS и текущей норме пробега содержится в публикации IRS 463.

Прочие общехозяйственные расходы

В дополнение к процентам по ипотеке, ремонту и амортизации, некоторые другие общие расходы, которые вы можете вычесть, включают:

- Реклама

- Наемные работники и независимые подрядчики

- Расходы на домашний офис

- Страховые взносы

- Уход за газонами

- Убытки от несчастных случаев (ураган, землетрясение, наводнение и т.

п.) или краж Профессиональные, бухгалтерские услуги (налоги)

п.) или краж Профессиональные, бухгалтерские услуги (налоги) - г. составители документов, управляющие недвижимостью, адвокаты)

- Коммунальные услуги

- Стоимость личного имущества (например, техники и мебели), используемого в аренде

Кондоминиумы и кооперативы

Если вы владеете сдаваемым в аренду кондоминиумом или кооперативом, в каждом из них действуют особые правила:

- Кондоминиумы: Если арендуется кондоминиум, вы, вероятно, платите взносы или отчисления на содержание мест общего пользования, таких как вестибюли, лифты и зоны отдыха. Когда вы сдаете свой кондоминиум в аренду, вы можете вычесть расходы, такие как амортизация, ремонт, проценты и налоги, которые относятся к этому общему имуществу. Однако, как и в случае с арендой на одну семью, вы не можете вычесть деньги, потраченные на капитальный ремонт, например, на оценку домика в клубе. Вместо этого вы должны амортизировать свою долю затрат.

- Кооперативы: Расходы на кооперативную квартиру, которую вы сдаете внаем, подлежат вычету. Это включает в себя плату за обслуживание, уплачиваемую кооперативной жилищной корпорации. Капитальные улучшения трактуются по-разному. Вы не можете ни вычесть затраты на улучшение, ни амортизировать их. Вместо этого вы должны добавить стоимость улучшения к вашей базовой стоимости акций корпорации, уменьшая ваш прирост капитала при продаже.

Ведение документации

В Графике E IRS есть места для разных категорий расходов. Это дает вам гибкость в элементах, которые вы можете вычесть. Но будьте готовы подтвердить свою претензию и отделить расходы на ремонт и техническое обслуживание от капитальных улучшений. Помните, что деньги, которые вы тратите на улучшения, могут уменьшить ваши налоговые обязательства при продаже.

Планируйте вести вспомогательную документацию (например, журналы встреч, дневники, календари и журналы), чтобы подтвердить свое активное участие и время, проведенное на вашей собственности каждый год.

Куда я могу сообщить о доходах от аренды?

Вы сообщаете о доходах, расходах и амортизации от аренды имущества в Приложении E формы 1040 или 1040-SR (Налоговая декларация США для пожилых людей). Вам придется использовать более одной копии Приложения E, если у вас есть более трех арендуемых объектов.

Какие вычеты я могу претендовать на арендованное имущество?

Как владелец сдаваемого в аренду имущества, вы можете требовать отчислений для компенсации дохода от аренды и снижения налогов. В целом, вы можете вычесть квалифицированные расходы на аренду (например, проценты по ипотеке, налоги на имущество, проценты и коммунальные услуги), эксплуатационные расходы и расходы на ремонт.

Вы также можете амортизировать стоимость покупки и улучшения имущества в течение его «срока полезного использования», обычно 27,5 лет. Вы также можете вычесть дополнительные 20% от вашего квалифицированного дохода от бизнеса (QBI). Однако, чтобы претендовать на вычет QBI, арендуемая недвижимость должна «подняться до уровня торговли или бизнеса в соответствии с разделом 162» Налогового кодекса, помимо других ограничений.

Что такое биржа 1031?

Когда вы в конечном итоге продадите сдаваемое в аренду имущество, вы можете оказаться на крючке налогов на прирост капитала и амортизации. Многие инвесторы в недвижимость откладывают эти налоги, используя биржу 1031, которая позволяет вам обменивать одну инвестиционную недвижимость на другую. Согласно IRS, обмениваемые объекты должны быть «однородными», что означает, что «они имеют одинаковую природу или характер, даже если они различаются по классу или качеству». Как правило, свойства считаются однотипными, независимо от того, улучшены они или нет.

Облагается ли доход от аренды налогом как обычный доход?

Возможно. Если вы сдаете недвижимость в аренду более чем на 14 дней в течение года, вы должны указать доход от аренды в своей налоговой декларации, а чистый доход облагается налогом как обычный доход. Вам не нужно отчитываться или платить налоги с дохода, если вы сдаете недвижимость в аренду на 14 или менее дней.

Итог

Владение арендованной недвижимостью, как правило, является наиболее прибыльным, если вы рассматриваете налоговые правила, прежде чем прыгать. Поскольку существует довольно много доступных вычетов, стоит знать, на какие из них вы имеете право, чтобы вы могли максимизировать свою прибыль. Кроме того, важно понимать, как налоги действуют на ваш доход от аренды и возможную продажу вашей собственности. Для получения дополнительных рекомендаций и помощи в отношении вычетов, налогов и планирования обязательно обратитесь к квалифицированному специалисту по налогам.

Поскольку существует довольно много доступных вычетов, стоит знать, на какие из них вы имеете право, чтобы вы могли максимизировать свою прибыль. Кроме того, важно понимать, как налоги действуют на ваш доход от аренды и возможную продажу вашей собственности. Для получения дополнительных рекомендаций и помощи в отношении вычетов, налогов и планирования обязательно обратитесь к квалифицированному специалисту по налогам.

9 Вычеты по налогу на аренду имущества для арендодателей

Быть арендодателем может значительно увеличить ваши сбережения, но это также и большая работа. Вдобавок к финансам и обязанностям собственного жилого помещения, вы должны найти арендаторов, оформить страховку и заплатить ипотечный кредит и налоги на имущество. Аренда дома также может осложнить вашу личную налоговую ситуацию. К счастью, правительство позволяет вычесть некоторые расходы, связанные с арендой недвижимости. IRS предусматривает , что вычитаемые расходы должны быть обычными и общепринятыми в арендном бизнесе, а также необходимы для управления и обслуживания собственности. Вы также можете работать с финансовым консультантом, который поможет управлять налоговыми и финансовыми последствиями вашей недвижимости.

Вы также можете работать с финансовым консультантом, который поможет управлять налоговыми и финансовыми последствиями вашей недвижимости.

Верхние налоговые вычеты на сдаваемое в аренду имущество

Как владелец сдаваемого в аренду имущества, вы можете вычесть несколько расходов из налогов, чтобы сэкономить деньги и улучшить свою деятельность в целом. Эти расходы относятся к ряду связанных с бизнесом действий, включая покупку, эксплуатацию и техническое обслуживание недвижимости, которые в совокупности делают ее прибыльной сдаваемой в аренду недвижимостью.

Девять наиболее распространенных вычетов по налогу на аренду имущества:

1. Проценты по ипотеке Большинство домовладельцев используют ипотечный кредит для покупки собственного жилья, то же самое касается сдаваемой в аренду недвижимости. Арендодатели с ипотекой обнаружат, что проценты по кредиту являются их крупнейшим вычитаемым расходом. Чтобы уточнить, вы не можете вычесть часть вашего платежа по ипотеке, которая идет на основную сумму кредита.

Вместо этого вычет применяется только к платежам в счет процентов. Эти компоненты будут перечислены отдельно в вашем ежемесячном отчете, и поэтому на них легко ориентироваться. Просто умножьте месячную сумму на 12, чтобы получить общую сумму процентов за год.

В дополнение к процентам по ипотеке, вы можете вычесть комиссионные сборы и баллы, использованные для покупки или рефинансирования сдаваемой в аренду недвижимости, проценты по необеспеченным кредитам, использованным для улучшения, и любые проценты по кредитной карте за покупки, связанные с сдаваемой в аренду недвижимостью. Пришло время налогов, вы должны уже потратить деньги на эти покупки, чтобы претендовать. Поскольку может быть сложно определить, что считается и как зарегистрировать эти посторонние процентные начисления, подумайте о том, чтобы проконсультироваться с бухгалтером или финансовым консультантом, чтобы помочь.

2. Налоги на недвижимость Практически все государственные и местные органы власти собирают налоги на недвижимость. В зависимости от местоположения вашей арендуемой недвижимости, они могут варьироваться от нескольких сотен долларов до сотен тысяч. Вы можете узнать точную налоговую ставку в вашем регионе, проверив сводку условного депонирования или обратившись к своему налоговому специалисту. Если в вашем штате есть требования по лицензированию аренды, вы также можете вычесть любые сборы за лицензию на аренду жилья или аренду на время отпуска.

В зависимости от местоположения вашей арендуемой недвижимости, они могут варьироваться от нескольких сотен долларов до сотен тысяч. Вы можете узнать точную налоговую ставку в вашем регионе, проверив сводку условного депонирования или обратившись к своему налоговому специалисту. Если в вашем штате есть требования по лицензированию аренды, вы также можете вычесть любые сборы за лицензию на аренду жилья или аренду на время отпуска.

Обратите внимание, что IRS ограничивает вычет подоходного налога штата и местного дохода, а также налога с продаж и налога на имущество общим вычетом в размере 10 000 долларов (5 000 долларов для состоящих в браке налогоплательщиков, подающих отдельные декларации). Это означает, что вы не можете вычесть государственные или местные налоги, уплаченные сверх лимита.

Если вы занимаетесь краткосрочной арендой жилья, ваш штат, город, округ или поселок могут взимать плату, известную как налог на проживание. Очень похоже на налог с продаж, вы также можете вычесть налоги на проживание. Говоря об этом, если вы платите налог с продаж на товары, связанные с бизнесом, налоги на заработную плату и социальное обеспечение для сотрудников или сборы за проверку, обязательно вычтите их.

Говоря об этом, если вы платите налог с продаж на товары, связанные с бизнесом, налоги на заработную плату и социальное обеспечение для сотрудников или сборы за проверку, обязательно вычтите их.

Кредиторы могут оговорить, что домовладельцы получают страховой полис до получения ипотечного кредита. К счастью, любая форма страхования считается обычными и необходимыми расходами на аренду имущества и, таким образом, подлежит вычету. Вычет применяется к базовому страхованию домовладельцев, а также к специальному страхованию рисков и ответственности.

Если у вас есть сотрудники, вы также можете вычесть расходы на их медицинское страхование и компенсационное страхование. Хотя страховые взносы, как правило, немного выше при аренде, это повышение может помочь компенсировать это. Арендодатели также могут вычесть убытки, в том числе вызванные ураганами, землетрясениями, наводнениями или кражами.

4. Амортизация недвижимости Со временем изнашивание и устаревание снижают стоимость сдаваемой в аренду недвижимости и ее содержимого. Этот процесс, известный как амортизация, не облагается налогом. Вы можете требовать амортизации, как только ваш дом или квартира будут доступны для аренды, даже если у вас еще нет арендаторов.

Этот процесс, известный как амортизация, не облагается налогом. Вы можете требовать амортизации, как только ваш дом или квартира будут доступны для аренды, даже если у вас еще нет арендаторов.

Вычет может быть получен за ожидаемый срок службы имущества, но он должен быть распределен на несколько лет (Обратите внимание, что IRS говорит, что сдаваемое в аренду имущество может амортизироваться в течение 27,5 лет). Однако имейте в виду, что стоимость структура может обесцениваться, но не стоимость земли.

Вы также можете претендовать на стоимость оборудования, которое помогает вам вести свой бизнес по аренде, например, вашего компьютера или автомобиля, а также на улучшения, которые вы вносите в имущество, чтобы повысить его ценность, адаптировать его использование или продлить срок его службы. Это может включать в себя установку новой крыши, добавление мебели или обновление бытовой техники. Чтобы квалифицироваться как вычитаемый расход, необходимо ожидать, что он продлится более года, будет ценным для вашего арендного бизнеса и со временем потеряет ценность. Публикация IRS 946, «Как амортизировать имущество», может помочь вам справиться с этим иногда запутанным процессом.

Публикация IRS 946, «Как амортизировать имущество», может помочь вам справиться с этим иногда запутанным процессом.

В то время как улучшения дома вычитаются через амортизацию, налоговый кодекс позволяет вам вычитать определенные затраты на ремонт и техническое обслуживание отдельно. Большая разница в том, что эти усилия поддерживают вашу недвижимость в пригодном для сдачи в аренду состоянии, но не добавляют существенной ценности. Согласно публикации IRS 527, примеры улучшений включают пристройки (спальни, ванные комнаты, террасы, гаражи, патио, веранды), ландшафтный дизайн, отопление и кондиционирование воздуха, сантехнику, изоляцию, модернизацию интерьера (кухню, встроенную технику, от стены до дома). ковровое покрытие стен и другие виды ремонта (кровельные работы, штормовые окна, системы безопасности, электропроводка)

Если вы нанимаете кого-то для выполнения работы, вы можете вычесть затраты на рабочую силу. То же самое касается менеджеров по недвижимости или на месте, если вы решите нанять их. Если вы выберете подход «сделай сам», вы можете вычесть любую арендную плату за инструменты и оборудование. Сборы ассоциации домовладельцев и кондоминиума также подлежат вычету по тому же принципу.

То же самое касается менеджеров по недвижимости или на месте, если вы решите нанять их. Если вы выберете подход «сделай сам», вы можете вычесть любую арендную плату за инструменты и оборудование. Сборы ассоциации домовладельцев и кондоминиума также подлежат вычету по тому же принципу.

Каждый арендодатель по-разному относится к коммунальным услугам. Если вы решите покрыть такие вещи, как газ, электричество, вода, отопление и кондиционер для вашего арендатора, они будут вычитаться из налогов. Если вы платите за интернет, кабельное или спутниковое телевидение, вы также можете вычесть их как расходы на коммунальные услуги. Даже если ваш арендатор согласится возместить вам расходы на коммунальные услуги позже, вы можете продолжать подавать заявление о вычете арендного имущества и требовать возмещения в качестве дохода.

7. Юридические и профессиональные сборы Арендодатели могут вычесть определенные профессиональные сборы в отношении арендуемой недвижимости. Если вы используете CPA или компьютерное программное обеспечение для подготовки налоговой декларации, обязательно вычтите стоимость. Нанять юриста для надзора за оформлением документов по аренде в любое время года? Вычтите эти непомерные почасовые платежи. Если вы использовали агента по недвижимости, чтобы найти своих арендаторов, вычтите комиссию. Рекламировать недвижимость в газете, по радио или в Интернете? Вычтите эти рекламные доллары.

Если вы используете CPA или компьютерное программное обеспечение для подготовки налоговой декларации, обязательно вычтите стоимость. Нанять юриста для надзора за оформлением документов по аренде в любое время года? Вычтите эти непомерные почасовые платежи. Если вы использовали агента по недвижимости, чтобы найти своих арендаторов, вычтите комиссию. Рекламировать недвижимость в газете, по радио или в Интернете? Вычтите эти рекламные доллары.

Вы даже можете списать услуги консультанта, если встретитесь, чтобы обсудить сдаваемое в аренду имущество. Если вам нужно кого-то выселить, этот вычет поможет покрыть судебные и судебные издержки. Все это считается операционными расходами и должно быть вычтено как таковое. Однако вы не можете вычесть судебные издержки, использованные для защиты права собственности или восстановления и улучшения собственности.

8. Командировочные и транспортные расходы Если вы являетесь арендодателем и путешествуете по нескольким объектам, или ваша аренда находится далеко от вашего места жительства, ваши транспортные расходы подлежат вычету. Это включает в себя оплату за демонстрацию сдаваемой в аренду собственности, получение дохода от сдачи в аренду и сохранение сдаваемой в аренду собственности в течение года. Однако эти правила не распространяются на разумные поездки, которые вы регулярно совершаете.

Это включает в себя оплату за демонстрацию сдаваемой в аренду собственности, получение дохода от сдачи в аренду и сохранение сдаваемой в аренду собственности в течение года. Однако эти правила не распространяются на разумные поездки, которые вы регулярно совершаете.

Вы можете вычесть проезд двумя способами: по фактическим расходам или по стандартной норме пробега. В 2023 году стандартная ставка пробега для коммерческого использования составляла 65,5 цента за милю.

9. Офисное помещениеНезависимо от того, ведете ли вы бизнес в коммерческой недвижимости или в свободной спальне, вы можете вычесть сопутствующие расходы. Квадратные метры или стоимость аренды, вероятно, будут самыми большими расходами. Однако вы также можете включить стоимость принтера, компьютерного программного обеспечения и всего, что вы используете.

Ведите документацию о покупках, которые вы совершаете, и записывайте время, которое вы тратите на управление арендуемой недвижимостью. Это один из наиболее часто помечаемых вычетов. В свою очередь, убедитесь, что вы честно говорите о разнице между деловым и личным использованием.

Это один из наиболее часто помечаемых вычетов. В свою очередь, убедитесь, что вы честно говорите о разнице между деловым и личным использованием.

Как правило, вы должны подавать налоговые вычеты на арендное имущество в том же году, когда вы оплачиваете расходы, используя форму Приложения E. Процесс будет намного более управляемым, если вы будете вести конкретные записи всех доходов и расходов, связанных с недвижимостью, по мере их возникновения. Кроме того, если вы когда-нибудь пройдете аудит, вам придется предоставить доказательства для каждого вычета, который вы требуете.

Хотя мы рассмотрели несколько приведенных выше налоговых вычетов по арендованному имуществу, процесс подачи документов усложняется, если вы используете арендованное имущество в качестве основного места жительства в любой момент налогового года. Каждый год в форме Графика E указывается количество дней, в течение которых вы можете лично использовать свой дом, и процент дней, в течение которых недвижимость может быть сдана в аренду по справедливой рыночной стоимости, прежде чем что-либо изменится.

В большинстве случаев вы не сможете вычитать расходы или убытки для личного использования в Приложении E. Вы можете подать их, используя форму Приложения A, если решите детализировать свои отчисления.

Практический результатВы можете вычесть ряд расходов, связанных с эксплуатацией арендуемой недвижимости как бизнеса. От затрат на содержание двора до ремонта имущества между арендаторами или даже процентов по ипотеке, которые вы платите в течение всего года, вы сможете сократить свой общий налоговый счет. Важно вести тщательный учет всей вашей операционной деятельности, чтобы вы могли правильно заявить о правильных расходах и нужных суммах в конце года.

Советы по поддержанию стабильной финансовой жизни- Найти финансового консультанта не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам до трех проверенных финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам.

Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас. - Способность составить конкретный бюджет — это навык, которым владеют немногие. Тем не менее, бюджет — лучший способ гарантировать, что вы никогда не попадете в трудные финансовые времена. Бюджеты могут быть полезны, если вы хотите накопить на отпуск или другое дорогостоящее предприятие. Калькулятор бюджета SmartAsset позволяет очень легко подготовить план к работе.

Фото: ©iStock.com/xeni4ka, ©iStock.com/cyano66, ©iStock.com/g-stockstudio

Лиз Смит

Лиз Смит — выпускница Нью-Йоркского университета. Еще со времен учебы в колледже она помогает людям принимать более взвешенные финансовые решения. Лиз пишет для SmartAsset уже более четырех лет. Ее области знаний включают выход на пенсию, кредитные карты и сбережения. Она также занимается всеми денежными вопросами для миллениалов. Статьи Лиз публиковались в Интернете, в том числе на AOL Finance, Business Insider и WNBC.

Не менее 30% работников должны…

Не менее 30% работников должны…

п.) или краж

п.) или краж