НК РФ Глава 23. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ \ КонсультантПлюс

- Главная

- Документы

- Глава 23. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

Подготовлены редакции документа с изменениями, не вступившими в силу

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 28.04.2023)

- Статья 207. Налогоплательщики

- Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

- Статья 209. Объект налогообложения

- Статья 210. Налоговая база

- Статья 211. Особенности определения налоговой базы при получении доходов в натуральной форме

- Статья 212. Особенности определения налоговой базы при получении доходов в виде материальной выгоды

- Статья 213. Особенности определения налоговой базы по договорам страхования

- Статья 213.1. Особенности определения налоговой базы по договорам негосударственного пенсионного обеспечения и договорам обязательного пенсионного страхования, заключаемым с негосударственными пенсионными фондами

- Статья 214.

Особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации

Особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации - Статья 214.1. Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами

- Статья 214.2. Особенности определения налоговой базы при получении доходов в виде процентов по вкладам (остаткам на счетах) в банках, находящихся на территории Российской Федерации

- Статья 214.2.1. Особенности определения налоговой базы при получении доходов в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива

- Статья 214.3. Особенности определения налоговой базы по операциям РЕПО, объектом которых являются ценные бумаги

- Статья 214.

4. Особенности определения налоговой базы по операциям займа ценными бумагами

4. Особенности определения налоговой базы по операциям займа ценными бумагами - Статья 214.5. Особенности определения налоговой базы по доходам, полученным участниками инвестиционного товарищества

- Статья 214.6. Особенности исчисления и уплаты налога в отношении доходов по государственным ценным бумагам, муниципальным ценным бумагам, а также по эмиссионным ценным бумагам, выпущенным российскими организациями, выплачиваемых иностранным организациям, действующим в интересах третьих лиц

- Статья 214.7. Особенности определения налоговой базы, исчисления и уплаты налога по доходам в виде выигрышей, полученных от участия в азартных играх и лотереях

- Статья 214.8. Истребование документов, связанных с исчислением и уплатой налога при выплате доходов по государственным ценным бумагам, муниципальным ценным бумагам, а также по эмиссионным ценным бумагам, выпущенным российскими организациями, выплачиваемых иностранным организациям, действующим в интересах третьих лиц

- Статья 214.

9. Особенности определения налоговой базы, учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете

9. Особенности определения налоговой базы, учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете - Статья 214.10. Особенности определения налоговой базы, исчисления и уплаты налога по доходам, полученным от продажи недвижимого имущества, а также по доходам в виде объекта недвижимого имущества, полученного в порядке дарения

- Статья 214.11. Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с цифровыми финансовыми активами и (или) цифровыми правами, включающими одновременно цифровые финансовые активы и утилитарные цифровые права

- Статья 215. Особенности определения доходов отдельных категорий иностранных граждан

- Статья 216. Налоговый период

- Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

- Статья 217.1. Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества

- Статья 218. Стандартные налоговые вычеты

- Статья 219.

Социальные налоговые вычеты

Социальные налоговые вычеты - Статья 219.1. Инвестиционные налоговые вычеты

- Статья 220. Имущественные налоговые вычеты

- Статья 220.1. Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами

- Статья 220.2. Налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе

- Статья 221. Профессиональные налоговые вычеты

- Статья 221.1. Упрощенный порядок получения налоговых вычетов

- Статья 222. Полномочия законодательных (представительных) органов субъектов Российской Федерации по установлению социальных и имущественных вычетов

- Статья 223. Дата фактического получения дохода

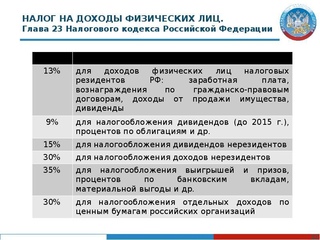

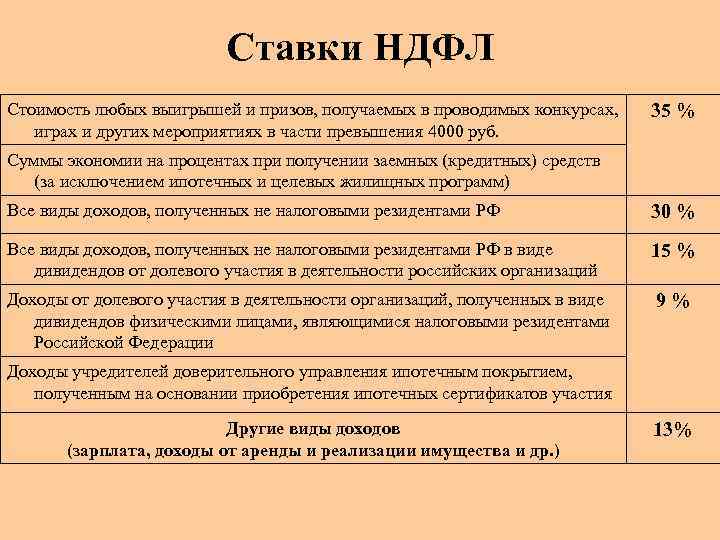

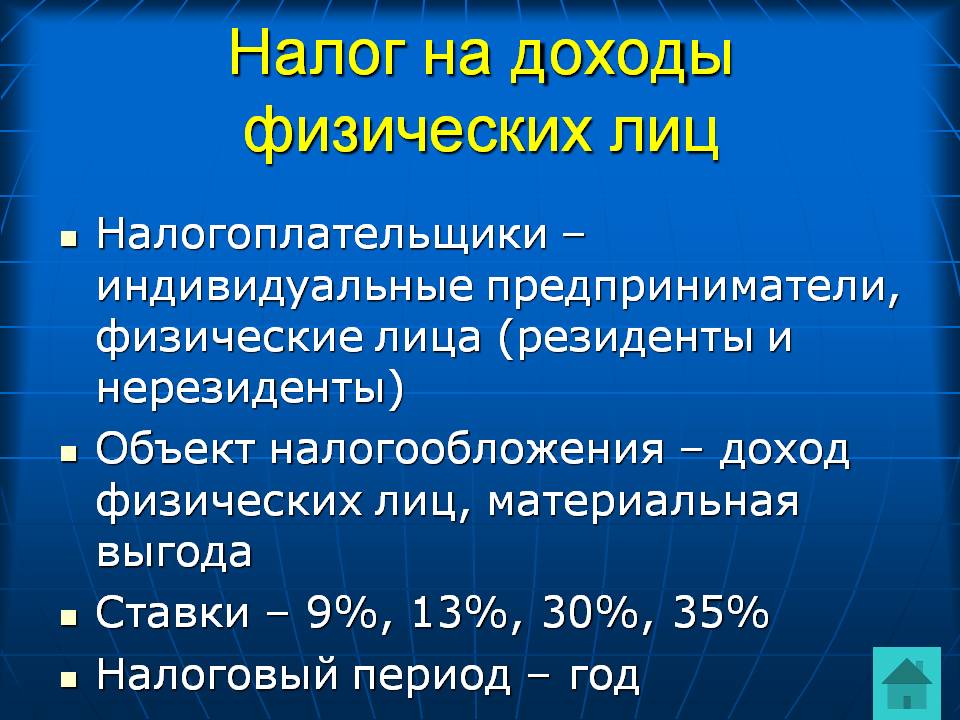

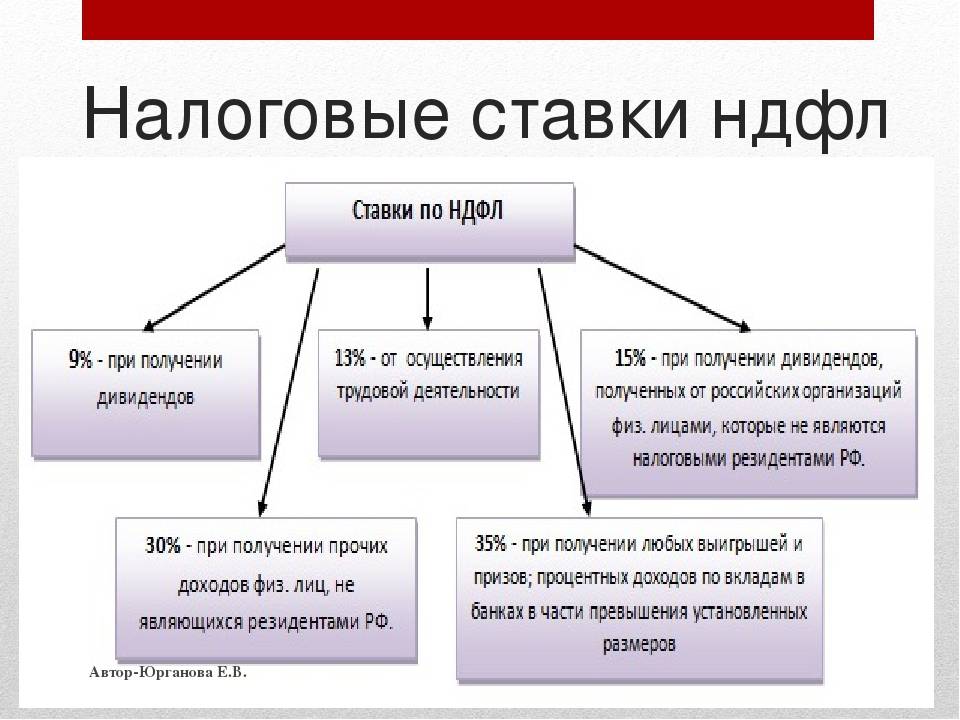

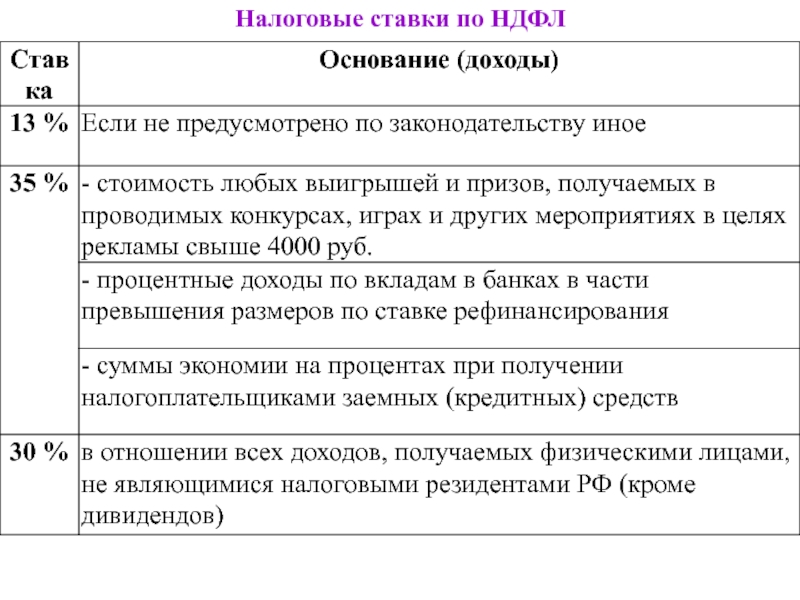

- Статья 224. Налоговые ставки

- Статья 225. Порядок исчисления налога

- Статья 226. Особенности исчисления налога налоговыми агентами. Порядок и сроки уплаты налога налоговыми агентами

- Статья 226.1. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов

- Статья 226.

2. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с цифровыми финансовыми активами и (или) цифровыми правами, включающими одновременно цифровые финансовые активы и утилитарные цифровые права

2. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с цифровыми финансовыми активами и (или) цифровыми правами, включающими одновременно цифровые финансовые активы и утилитарные цифровые права - Статья 227. Особенности исчисления сумм налога отдельными категориями физических лиц. Порядок и сроки уплаты налога, порядок и сроки уплаты авансовых платежей указанными лицами

- Статья 227.1. Особенности исчисления суммы налога и подачи налоговой декларации некоторыми категориями иностранных граждан, осуществляющих трудовую деятельность по найму в Российской Федерации. Порядок уплаты налога

- Статья 227.2. Особенности исчисления сумм налога с фиксированной прибыли контролируемых иностранных компаний

- Статья 228. Особенности исчисления налога в отношении отдельных видов доходов. Порядок уплаты налога

- Статья 229. Налоговая декларация

- Статья 230. Обеспечение соблюдения положений настоящей главы

- Статья 231. Порядок взыскания и возврата налога

- Статья 231.

- Статья 232. Устранение двойного налогообложения

- Статья 233. Утратила силу

НК РФ ч.2, Статья 206.1. Особенности исчисления и уплаты акциза на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области НК РФ ч.2, Статья 207. Налогоплательщики

налоги на доходы по вкладам и счетам — «Альфа-Банк»

22 марта 2022 принят закон, по которому больше не нужно платить НДФЛ по доходам, полученным от процентов по вкладам и счетам в 2021 и 2022 годах. Но с 1 января 2023 года эти деньги снова облагаются налогом.

Как посчитать сумму, из которой вычтут налог

Есть две ставки: одна — ключевая ставка ЦБ, она ежемесячно определяется максимальным значением из действовавших на каждое 1-е число. Вторая — годовая ставка банка, по которой вы получаете дополнительный доход по вкладу или счёту.

Налог вычтут только от разницы между двумя ставками — эта разница называется налоговой базой.

Например, 1 января вы вложили 1 000 000 ₽ на вклад с банковской ставкой 6,25% годовых. К концу года вы получите за него от банка 62 500 ₽.

Максимальное значение ключевой ставки ЦБ за отчетный период — 4,25%. 1 000 000 ₽ * 4,25% = 42 500 ₽

Налоговая база составит: 62 500 — 42 500 = 20 000 ₽.

Только эта сумма будет облагаться налогом.

В каких случаях не вычтут налог

Если налоговая база ниже порогового значения. Например, ваш доход по вкладу или счёту за отчётный период составил 17 350 ₽. Максимальное значение ключевой ставки ЦБ за отчетный период — 4,25%. 1 000 000 ₽ * 4,25% = 42 500 17 350 ₽ — меньше, чем 42 500. Такой доход не налогооблагается.

Если ставка по вкладам и остаткам на счетах в валюте Российской Федерации в течение года не превышала 1% годовых.

Если вы получили доход по счетам эскроу.

Если вклад или счёт в валюте

Доход, который вы получаете по счетам в иностранной валюте, будет пересчитан в рубли по текущему курсу ЦБ, когда вы получите деньги.

Когда посчитают — и когда платить

До 1 февраля каждого года банки должны сообщать в Федеральную налоговую службу (ФНС) о доходах, которые вы получили с процентов по вкладам или счетам.

ФНС посчитает налог и отправит налоговое уведомление. Вы получите его в личном кабинете ФНС или почтой.

Вы должны заплатить налог на доходы с вкладов или счетов до 1 декабря 2024 года.

Деньги, которые вы получили по вкладам до 2023 года, не облагаются налогом.

Сколько платить

Если доход за год будет меньше 5 000 000 ₽ — 13%.

Если больше 5 000 000 ₽ — 15%.

Ставки одинаковые для резидентов и нерезидентов РФ.

Где можно ознакомиться с особенностями налогообложения

Ссылки на статьи Налогового кодекса Российской Федерации:

Часть 2 статья 214.2

Часть 2 п 6 статья 228

Часть 2 статья 224

Часть 2 статья 217

Калькулятор федерального подоходного налога (2022-2023)

Федеральный подоходный налог: как вы облагаетесь налогом? Фото: ©iStock.com/Veni Федеральный налог на доходы физических лиц, администрируемый Налоговой службой (IRS), является крупнейшим источником доходов федерального правительства США. Почти все работающие американцы обязаны ежегодно подавать налоговую декларацию в IRS. В дополнение к этому, большинство людей платят налоги в течение года в виде налогов на заработную плату, которые удерживаются из их зарплаты.

Подоходный налог в США рассчитывается на основе налоговых ставок в диапазоне от 10% до 37%. Налогоплательщики могут снизить свое налоговое бремя и сумму налогов, которые они должны заплатить, требуя вычетов и кредитов.

Федеральный подоходный налог: работники W-2Работники W-2 — это работники, которые получают налоговые формы W-2 от своих работодателей. В этих формах указывается годовая заработная плата, выплаченная в течение определенного налогового года, и удержанные налоги с заработной платы.

Это означает, что работодатели удерживают деньги из заработной платы работников для уплаты налогов. Эти налоги включают налог на социальное обеспечение, подоходный налог, налог на Medicare и другие подоходные налоги штата, которые приносят пользу работникам W-2.

Как работодатели, так и работники делят налоги в соответствии с Федеральным законом о страховых взносах (FICA), которые идут на оплату программ социального обеспечения и медицинской помощи. Ставка FICA, причитающаяся за каждый платежный период, составляет 15,3% от заработной платы работника. Однако этот налоговый платеж делится пополам между работодателем и работником.

Ставка FICA, причитающаяся за каждый платежный период, составляет 15,3% от заработной платы работника. Однако этот налоговый платеж делится пополам между работодателем и работником.

Независимые подрядчики, в отличие от сотрудников W-2, не будут вычитаться из своей заработной платы федеральными налогами. Это означает, что, поскольку они не считаются наемными работниками, они несут ответственность за свои собственные федеральные налоги на заработную плату (также известные как налог на самозанятость).

Как 1099 рабочих, так и сотрудники W-2 должны платить налоги FICA на социальное обеспечение и Medicare. Но в то время как сотрудники W-2 делят общую налоговую ставку FICA в размере 15,3% со своими работодателями, 1099 работников несут ответственность за всю сумму.

IRS обязывает работодателей отправлять формы 1099 работникам, которым за налоговый год выплачивается более 600 долларов.

Финансовый консультант может помочь вам понять, как налоги вписываются в ваши общие финансовые цели. Бесплатный инструмент SmartAsset подберет вам до трех проверенных финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

Бесплатный инструмент SmartAsset подберет вам до трех проверенных финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

В США действует прогрессивная система подоходного налога. Это означает, что существуют более высокие налоговые ставки для более высоких уровней дохода. Они называются «предельными налоговыми ставками», что означает, что они не применяются к общему доходу, а только к доходу в определенном диапазоне. Эти диапазоны называются скобками.

Доход, попадающий в определенную группу, облагается налогом по ставке для В приведенной ниже таблице показаны налоговые категории для федерального подоходного налога, и она отражает ставки на 2022 налоговый год, которые представляют собой налоги, подлежащие уплате в начале 2023 года9. 0007

0007

2022–2023 Налоговые скобки

- Незамужние

- Замужем, подают совместно

- Женат, подают раздельно

- Глава семьи

| Замужем, подает документы совместно | |

| Налогооблагаемый доход | Ставка |

|---|---|

| $0 — $20 550 | 10% |

| $20 550 — $83 550 | 12% 9005 7 |

| 83 550 долл. США — 178 150 долл. США | 22% |

| 178 150 — 340 100 долларов | 24% |

| 340 100 — 431 900 долларов | 32 % |

| $431,900 — $647,850 | 35% |

| $647,850+ | 37% |

| Замужем, подача раздельно — 10 275 долл. США | 10% | |

| $10 275 — $41 775 | 12% | |

| $41 775 — $89 075 | 22% | |

$89 075 — 170 050 долл. США США | 24% | |

| 170 050 долл. США — 215 950 долл. США | 32% | |

| 215 950 долл. США — 323 925 долл. США | 35% | |

| $323 925+ | 37% | |

| Глава семьи 9005 7 | |

| Налогооблагаемый доход | Ставка |

|---|---|

| $0 — $14 650 | 10% |

| $14 650 — $55 900 | 12% |

| 55 900 — 89 050 долларов | 22% |

| 89 050 — 170 050 долларов | 24% |

| 170 050 долларов США — $215 950 | 32% |

| $215 950 — $539 900 | 35% |

| $539 900+ | 37% |

Вы заметите, что скобки различаются в зависимости от того, одиноки ли вы, женаты или глава семьи. Эти различные категории называются статусами подачи. Состоящие в браке лица могут подать заявление отдельно или совместно. Хотя часто имеет смысл подавать документы вместе, в определенных ситуациях лучше подавать документы по отдельности.

Хотя часто имеет смысл подавать документы вместе, в определенных ситуациях лучше подавать документы по отдельности.

Основываясь на ставках, приведенных в таблице выше, предельная ставка налога для одного заявителя с доходом в 50 000 долларов США будет составлять 22%. Однако этот налогоплательщик не будет платить по этой ставке со всех 50 000 долларов. Ставка на первые 10 275 долларов налогооблагаемого дохода будет составлять 10 %, затем 12 % на следующие 31 500 долларов, затем 22 % на последние 8 225 долларов, попадающие в третью группу. Это связано с тем, что предельные налоговые ставки применяются только к доходам, попадающим в эту конкретную группу. Исходя из этих ставок, этот гипотетический заработок в размере 50 000 долларов должен 6 617 долларов, что составляет эффективную налоговую ставку около 13,2%.

Оценщик удержания налога: расчет налогооблагаемого дохода с использованием освобождений и вычетов Ставки федерального налога применяются только к налогооблагаемому доходу. Это отличается от вашего общего дохода, также известного как валовой доход. Налогооблагаемый доход всегда ниже валового дохода, поскольку США разрешают налогоплательщикам вычитать определенный доход из своего валового дохода для определения налогооблагаемого дохода.

Это отличается от вашего общего дохода, также известного как валовой доход. Налогооблагаемый доход всегда ниже валового дохода, поскольку США разрешают налогоплательщикам вычитать определенный доход из своего валового дохода для определения налогооблагаемого дохода.

Чтобы рассчитать налогооблагаемый доход, вы начинаете с внесения определенных корректировок из валового дохода, чтобы получить скорректированный валовой доход (AGI). После того как вы подсчитали скорректированный валовой доход, вы можете вычесть любые вычеты, на которые вы имеете право (постатейные или стандартные), чтобы получить налогооблагаемый доход.

Обратите внимание, что на федеральном уровне больше нет личных исключений. До 2018 года налогоплательщики могли требовать личного освобождения, что снижало налогооблагаемый доход. Однако налоговый план, подписанный в конце 2017 года, отменил личное освобождение.

Вычеты несколько сложнее. Многие налогоплательщики заявляют о стандартном вычете, который варьируется в зависимости от статуса подачи, как показано в таблице ниже.

2022–2023 Федеральные стандартные отчисления

| Статус подачи | Стандартная сумма вычета |

|---|---|

| Холост | 12 950 долларов США |

| Женат, подает совместно 900 57 | 25 900 долл. США |

| Женат, подает документы отдельно | 12 950 долл. США |

| Глава семьи | 19 400 долл. США |

Однако некоторые налогоплательщики могут выбрать детализацию своих вычетов. Это означает вычитание определенных приемлемых расходов и расходов. Возможные вычеты включают выплаты процентов по студенческому кредиту, взносы в IRA, расходы на переезд и взносы на медицинское страхование для самозанятых лиц. К наиболее распространенным постатейным вычетам также относятся:

- Вычет уплаченных государственных и местных налогов: Также известный как вычет SALT, он позволяет налогоплательщикам вычитать до 10 000 долларов США любых государственных и местных налогов на недвижимость плюс либо их государственные и местные подоходные налоги, либо налоги с продаж.

- Вычет на уплаченные проценты по ипотеке: Проценты, уплаченные по ипотечным кредитам на два дома, при этом они ограничены вашим первым 1 миллионом долларов долга. Для домов, приобретенных после 15 декабря 2017 года, эта сумма снижена до первых 750 000 долларов ипотеки.

- Вычет на благотворительные взносы

- Вычет на медицинские расходы, превышающие 7,5% от AGI

Имейте в виду, что большинство налогоплательщиков не детализируют свои вычеты. Если стандартный вычет больше, чем сумма ваших постатейных вычетов (как это бывает у многих налогоплательщиков), вы получите стандартный вычет.

После вычитания вычетов из вашего скорректированного валового дохода вы получаете налогооблагаемый доход. Если ваш налогооблагаемый доход равен нулю, это означает, что вы не должны платить подоходный налог.

Как рассчитать федеральные налоговые льготы © iStock.com/Pgiam В отличие от корректировок и вычетов, которые применяются к вашему доходу, налоговые льготы применяются к вашим налоговым обязательствам, что означает сумму налога, которую вы должны уплатить.

Например, если вы подсчитали, что у вас есть налоговые обязательства в размере 1000 долларов США на основе вашего налогооблагаемого дохода и вашей налоговой категории, и вы имеете право на налоговый кредит в размере 200 долларов США, это уменьшит ваши обязательства до 800 долларов США. Другими словами, вы будете должны только 800 долларов федеральному правительству.

Однако налоговые льготы предоставляются только при определенных обстоятельствах. Некоторые кредиты подлежат возврату, что означает, что вы можете получить оплату за них, даже если вы не должны платить подоходный налог. Напротив, невозмещаемые налоговые льготы могут уменьшить вашу ответственность не ниже нуля. В приведенном ниже списке описаны наиболее распространенные льготы по федеральному подоходному налогу.

- Налоговый кредит на заработанный доход — это возвращаемый кредит для налогоплательщиков с доходом ниже определенного уровня. Кредит на 2021 год может составлять до 6728 долларов США для налогоплательщиков с тремя и более детьми (6,9 долларов США).

35 за 2022 налоговый год), или меньшие суммы для налогоплательщиков с двумя, одним ребенком или без детей.

35 за 2022 налоговый год), или меньшие суммы для налогоплательщиков с двумя, одним ребенком или без детей. - Кредит на уход за детьми и иждивенцами — это невозмещаемый кредит в размере до 4000 долларов США на одного ребенка (3000 долларов США в 2022 налоговом году) или 8000 долларов США на двух или более детей (6000 долларов США в 2022 налоговом году), связанный с расходами на уход за детьми, понесенными во время работы или поиска работа.

- Кредит на усыновление – это невозмещаемый кредит, равный определенным расходам, связанным с усыновлением ребенка.

- Американская налоговая скидка на возможности — это частично возмещаемый кредит в размере до 2500 долларов США в год на регистрационные взносы, обучение, учебные материалы и другие квалифицированные расходы в течение первых четырех лет послешкольного образования.

Существует множество других кредитов, в том числе кредиты на установку энергоэффективного оборудования, кредиты на уплаченные иностранные налоги и кредиты на выплаты по медицинскому страхованию в некоторых ситуациях.

Получит ли вы возмещение налога или нет, зависит от суммы налогов, уплаченных вами в течение года. Это потому, что они были удержаны из вашей зарплаты. Однако это также зависит от ваших налоговых обязательств и от того, получили ли вы возмещаемые налоговые льготы.

При подаче налоговой декларации, если сумма налогов, которые вы должны уплатить (ваши налоговые обязательства), меньше суммы, которая была удержана из вашей зарплаты в течение года, вы получите возмещение разницы. Это самая распространенная причина, по которой люди получают возврат налога.

Если вы не платили налоги в течение года и не должны платить налоги, но имеете право на один или несколько возвращаемых налоговых кредитов, вы также получите возмещение, равное возвращаемой сумме кредитов.

Уплата налогов Если вы не получаете возмещение налога и вместо этого должны деньги в день уплаты налогов, возможно, существует способ уменьшить остроту. Во-первых, вы все равно должны вовремя подавать налоги. В противном случае вам также придется заплатить пошлину за несвоевременную подачу.

Во-первых, вы все равно должны вовремя подавать налоги. В противном случае вам также придется заплатить пошлину за несвоевременную подачу.

Если вы считаете, что не можете полностью оплатить налоговый счет, вам следует заплатить как можно больше и связаться с IRS. Агентство может предложить вам несколько вариантов оплаты, чтобы помочь вам оплатить счет. Например, IRS может предложить краткосрочное продление или временную задержку сбора. У вас также может быть возможность оплатить оставшуюся часть счета несколькими частями. Скорее всего, вы по-прежнему будете платить проценты по просроченным остаткам, но в некоторых случаях IRS может даже отменить штрафы или сборы. Опять же, вам следует позвонить в агентство по указанному выше номеру, чтобы обсудить ваши варианты.

Когда вы оплачиваете свой налоговый счет, еще одна вещь, которую следует учитывать, — это использование службы подачи налоговых деклараций, которая позволяет вам платить налоги с помощью кредитной карты. Таким образом, вы можете, по крайней мере, получить ценные вознаграждения и баллы по кредитной карте при оплате счета. Налоговое управление разрешило трем платежным системам собирать налоговые платежи с помощью кредитной карты: PayUSAtax, Pay1040 и ACI Payments, Inc. Однако важно помнить, что все три платежных системы взимают комиссию в размере почти 2% от суммы вашего платежа за транзакции по кредитной карте. Дважды проверьте, что любые награды, которые вы зарабатываете, стоят этих дополнительных затрат.

Налоговое управление разрешило трем платежным системам собирать налоговые платежи с помощью кредитной карты: PayUSAtax, Pay1040 и ACI Payments, Inc. Однако важно помнить, что все три платежных системы взимают комиссию в размере почти 2% от суммы вашего платежа за транзакции по кредитной карте. Дважды проверьте, что любые награды, которые вы зарабатываете, стоят этих дополнительных затрат.

Самый дешевый способ оплатить налоговый счет — это по-прежнему чек или прямой платеж IRS, который позволяет вам оплатить счет непосредственно со сберегательного или расчетного счета. Все основные службы подачи налоговых деклараций предоставят вам инструкции для обоих этих способов оплаты.

Подоходный налог штата и местного уровня Во многих штатах, а также в некоторых городах и округах действуют собственные подоходные налоги. Они собираются в дополнение к федеральному подоходному налогу. В штатах, в которых действует подоходный налог штата, вы должны подавать отдельную налоговую декларацию штата, так как у них есть свои правила. Если вам интересно узнать о налоговой системе и правилах конкретного штата, посетите одну из наших страниц о налогах штата.

Если вам интересно узнать о налоговой системе и правилах конкретного штата, посетите одну из наших страниц о налогах штата.

Мнение американцев о федеральном подоходном налоге упало до минимума за два десятилетия

Отношение американцев к федеральному подоходному налогу упало до минимума за два десятилетия: шесть из десяти говорят, что платят слишком много, согласно новому опросу.

Опрос Gallup, опубликованный в пятницу, показал, что 60 процентов респондентов считают, что сумма федерального подоходного налога, которую они платят, слишком высока, это самый высокий показатель с 2001 года, и только 36 процентов сказали, что платят правильную сумму.

В те годы, когда Гэллап задавал вопрос, больше людей говорили, что они платят подоходный налог слишком много, чем положено, но разница между процентом тех, кто выбрал каждый из вариантов, была не такой большой.

Опросы также показали, что 46 процентов сказали, что подоходный налог, который им придется заплатить в этом году, является справедливым, самым низким с 1999 года. Чуть больше половины сказали, что это несправедливо, больше всего в истории опроса.

Чуть больше половины сказали, что это несправедливо, больше всего в истории опроса.

Гэллап заявил, что последний раз, когда американцы так критично относились к федеральным подоходным налогам, это произошло как раз перед тем, как президент Джордж Буш подписал свои законы о снижении налогов. С тех пор подоходные налоги для американцев из низшего и среднего класса существенно не выросли, но богатые американцы и компании видели, как их налоги выросли во время администраций Обамы и Байдена.

Респонденты в целом указали, что они считают федеральный подоходный налог худшим или наименее справедливым налогом, который они платят. Чуть более трети назвали федеральный подоходный налог худшим, что на 14 пунктов больше, чем 20%, которые в последний раз задавали этот вопрос в 2005 году, когда Гэллап задавал этот вопрос. с 35 процентов в 2005 году до 29 процентов, которые выбрали его как наименее справедливый сейчас.

Исследователи также обнаружили, что политическая составляющая присутствует, когда речь идет об отношении людей к справедливости уплачиваемых ими подоходных налогов.

Особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации

Особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации 4. Особенности определения налоговой базы по операциям займа ценными бумагами

4. Особенности определения налоговой базы по операциям займа ценными бумагами 9. Особенности определения налоговой базы, учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете

9. Особенности определения налоговой базы, учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете Социальные налоговые вычеты

Социальные налоговые вычеты 2. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с цифровыми финансовыми активами и (или) цифровыми правами, включающими одновременно цифровые финансовые активы и утилитарные цифровые права

2. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с цифровыми финансовыми активами и (или) цифровыми правами, включающими одновременно цифровые финансовые активы и утилитарные цифровые права

35 за 2022 налоговый год), или меньшие суммы для налогоплательщиков с двумя, одним ребенком или без детей.

35 за 2022 налоговый год), или меньшие суммы для налогоплательщиков с двумя, одним ребенком или без детей.