сколько денег можно вернуть за прием стоматолога

Виктория Зорина

считает деньги

Профиль автора

За медицинские и другие социальные расходы каждый год можно получать налоговый вычет — и не платить НДФЛ или возвращать уже удержанный налог.

Обычно НДФЛ 13% работодатель вычитает из зарплаты, и эту сумму в некоторых случаях можно получить обратно: например, после покупки квартиры или образовательных курсов. А еще можно получить вычет за платные медицинские услуги, в том числе за лечение зубов.

В статье расскажу, что такое вычет за стоматологические услуги, как его получить и сколько денег можно вернуть.

Что такое вычет за лечение зубов

О вычетах за лечение мы писали не раз: например, в этой статье. Поэтому кратко напомню основные моменты.

Вычет за лечение зубов — это социальный налоговый вычет. Его могут заявить те, кто заплатил за стоматологические услуги. Подробнее о том, на какие услуги распространяется вычет, я расскажу дальше.

ст. 219 НК РФ

Размер вычета зависит от стоимости лечения зубов: чем больше потратили, тем больше денег вернут из бюджета. Но максимальная стоимость лечения, которую можно заявить к вычету, — 120 000 Р за год. Это общий лимит почти для всех социальных вычетов, в том числе за лечение близких родственников и обучение. То есть максимально за обычное лечение зубов можно вернуть 15 600 Р : 120 000 Р × 13%.

15 600 Р

максимальная сумма, которую можно вернуть за обычное лечение зубов

Но если вы получили дорогостоящую медицинскую помощь, можно вернуть и больше — в этом случае размер налогового вычета не ограничен 120 000 Р. То есть сколько потратили, столько и можно включить в вычет.

Кто имеет право на получение вычета за лечение

Право на вычет за лечение зубов есть у любого гражданина России или иностранца — налогового резидента, который уплачивает в бюджет НДФЛ.

Сообщество 05. 08.21

08.21

Как иностранцу получить вычет за лечение?

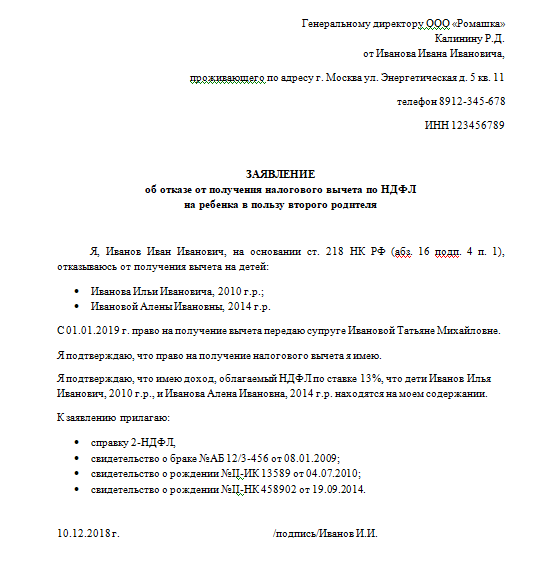

Можно ли получить за родственников. Вычет за стоматологию можно получить, если зубы лечили супруг или родители того, кто заявляет вычет. А еще его дети до 18 лет, в том числе усыновленные, и подопечные в возрасте до 18 лет.

Социальный вычет по расходам на лечение и приобретение медикаментов — ФНС

Договор на лечение может быть оформлен как на того, кто получает вычет, так и на того, кто лечился. Но сам платежный документ должен быть оформлен на заявителя вычета, иначе вернуть деньги не получится. Из этого правила есть два исключения:

- У человека, который лечил зубы, должна быть простая письменная доверенность на оплату услуг от имени того, кто заявляет вычет. Тогда все документы могут быть оформлены на пациента.

- Второе исключение — если супруги состоят в официальном браке. Тогда документы могут быть оформлены на любого из них: их доходы и расходы считаются общими.

К декларации нужно будет приложить копию свидетельства о браке.

К декларации нужно будет приложить копию свидетельства о браке.

Может ли пенсионер рассчитывать на вычет. Если человек продолжает трудиться на пенсии и работодатель платит НДФЛ, то пенсионер может получить вычет за лечение. Если человек не работает на пенсии, но, например, сдает квартиру и платит НДФЛ, то он также может рассчитывать на вычет.

Что делать? 11.09.18

Как пенсионеру получить налоговый вычет за лечение

Если же человек получает только пенсию, с которой налог не платится, то вычет по расходам на лечение зубов может заявить работающий супруг пенсионера, взрослый сын или дочь.

На какие услуги распространяется вычет за лечение зубов

В перечне медицинских услуг, за которые можно получить вычет, стоматология прямо не указана. Но в зависимости от сложности проблемы она может считаться и первичной медико-санитарной помощью, и специализированной.

Налоговый вычет можно получить за любые стоматологические услуги, в том числе прием врача, диагностику, обезболивание, стоимость пломб, коронок и других средств восстановления зубов. Вот за что конкретно можно получить вычет.

Вот за что конкретно можно получить вычет.

/discuss/tax-deduction/

На что вы потратили налоговый вычет?

Оказание помощи пациентам с острой болью — любые манипуляции, включая удаление зуба, анестезию, удаление корней и реконструкцию зубов.

Терапевтические стоматологические услуги. В список этих услуг входят:

- лечение кариеса и его осложнений;

- лечение других поражений эмали, например эрозии;

- лечение воспаления десен;

- лечение зуба после травмы;

- восстановление дефектов формы или цвета зубов;

- гигиеническая чистка, фторирование, реминерализация.

Пародонтологическая помощь — лечение гингивита, пародонтита и других заболеваний околозубных тканей: пародонта.

Косметическая стоматология — услуги, связанные с восстановлением формы и цвета зубов, а также их украшением: например, отбеливание зубов, виниры и люминиры.

За такие услуги тоже можно попробовать получить вычет, однако налоговая вправе усомниться в необходимости процедур, не связанных напрямую с лечением, и отказать в вычете.

Установка брекетов и элайнеров — это процедуры для исправления прикуса, а значит, за них положен вычет.

/clearaligners/

Сколько стоит установка элайнеров

Протезирование. Получить налоговый вычет можно за любые виды зубных протезов: съемных, несъемных или частично съемных. Неважно, установлены они вместо нескольких зубов или всех сразу. Такая услуга чаще всего требуется пенсионерам, и вычет обычно оформляют их работающие дети.

Реплантация, имплантация зубов также подпадает под условия налогового вычета с любыми имплантатами.

Расходы на покупку медикаментов. Налоговый вычет дадут, если лекарства выписал врач. Для вычета можно представить любые документы, которые подтверждают назначение и оплату лекарств.

Страховые взносы по договору ДМС. С них тоже можно получить вычет, в том числе и за стоматологию. Основное условие — в договоре со страховой прямо указано, что она оплачивает только медицинские услуги.

Сообщество 29.12.21

Можно ли заявить вычет за лечение, если уже получил деньги от страховой?

Как рассчитать вычет за обычные стоматологические услуги

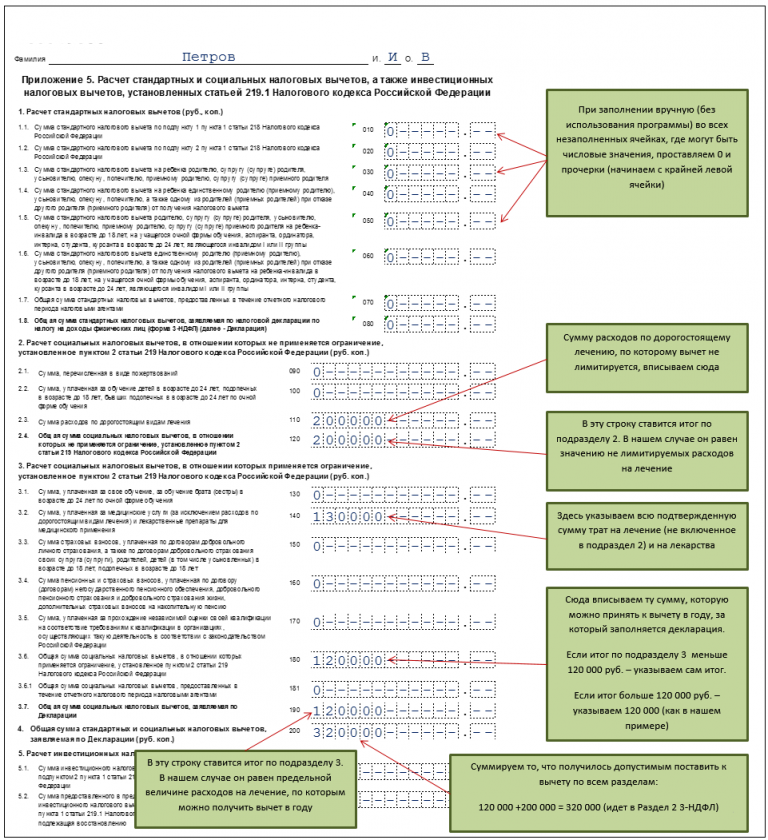

Максимальный лимит социальных вычетов — 120 000 Р, то есть вернуть и за лечение зубов, и за обучение, и за фитнес можно не более 15 600 Р в год. Если, например, вы потратили более 120 000 Р только на образовательные курсы, то вычет за ваше лечение может оформить супруг.

Если стоматология обошлось дороже лимита и есть возможность разбить платежи на две части, чтобы оплатить лечение в разные календарные годы, то лучше сделать так.

/stomatologist/

Как найти стоматолога мечты

Пример расчета. Антону установили два имплантата по 70 000 Р каждый. Если он оплатит счет сразу, то сможет получить возврат только со 120 000 Р — это 15 600 Р. Еще 2600 Р он не получит. А если оплатит два счета, например в декабре и январе, и первый имплантат установят в одном году, а второй — в следующем, Антон сможет заявить 70 000 Р вычета за каждый год и вернуть по 9100 Р за каждый год — итого 18 200 Р.

Антону установили два имплантата по 70 000 Р каждый. Если он оплатит счет сразу, то сможет получить возврат только со 120 000 Р — это 15 600 Р. Еще 2600 Р он не получит. А если оплатит два счета, например в декабре и январе, и первый имплантат установят в одном году, а второй — в следующем, Антон сможет заявить 70 000 Р вычета за каждый год и вернуть по 9100 Р за каждый год — итого 18 200 Р.

Если оба супруга имеют право на вычет и стоимость лечения больше 120 000 Р, хотя лечился кто-то один, то эти расходы можно разделить. Тогда вернут до 31 200 Р, то есть две суммы по 15 600 Р.

Или другой пример. Елена установила брекет-систему за 200 000 Р. Вместе с супругом они подали документы в налоговую и получили по 13 000 Р — итого 26 000 Р. Если бы она заявила вычет только на себя, то вернуть удалось бы всего 15 600 Р.

Как рассчитать вычет за дорогостоящие стоматологические услуги

Перечень дорогостоящих стоматологических услуг. За некоторые стоматологические услуги можно получить вычет в размере полной стоимости лечения. Для этого нужно, чтобы услуги входили в перечень дорогостоящих видов лечения.

Для этого нужно, чтобы услуги входили в перечень дорогостоящих видов лечения.

В этом документе есть такой пункт: «Медицинские услуги по ортопедическому лечению населения с врожденными и приобретенными дефектами зубов, зубных рядов, альвеолярных отростков, челюстей с опорой на зубные имплантаты при отсутствии условий для традиционного зубного протезирования (значительная атрофия или дефекты костной ткани челюстей)». Под это описание подходит, например, сложная имплантация нескольких зубов или серьезные дефекты челюсти после травмы.

С 2022 года введен новый перечень высокотехнологичных видов медпомощи — приложение 1 к программе, утв. постановлением правительства от 28.12.2021 № 2505PDF, 4,59 МБ

Главное, чтобы лечение в справке об оплате было обозначено кодом 2 — «дорогостоящее лечение». Об этом расскажу дальше.

Размер вычета за дорогостоящее лечение — полная стоимость медицинских услуг. Вернуть можно 13% от этой суммы.

Пример расчета. Ольга попала в аварию и получила челюстно-лицевую травму. На операцию и восстановление потратила 500 000 Р. Налоговая вернула ей НДФЛ с полной стоимости лечения — 65 000 Р.

Ольга попала в аварию и получила челюстно-лицевую травму. На операцию и восстановление потратила 500 000 Р. Налоговая вернула ей НДФЛ с полной стоимости лечения — 65 000 Р.

Если бы она заявила вычет за обычное стоматологическое лечение, то получила бы 15 600 Р из-за лимита.

/vernite-ndfl-za-medicinu/

Какие вычеты можно получить при оплате медицинских услуг

За какой период и сколько раз можно получить вычет за лечение

Социальные вычеты не суммируются. Например, если в текущем году вы вернули 13% только с 50 000 Р, потраченных на лечение зубов, то в следующем году лимит не вырастет, а останется прежним — 120 000 Р за обычное лечение и прочие социальные расходы. За дорогостоящие стоматологические услуги лимит останется равным полной стоимости лечения.

Можно ли переносить на следующие периоды. Вычет за стоматологию можно получать хоть каждый год, но переносить превышение расходов над лимитом на следующие годы нельзя. Когда сумма вычета исчерпана, за другое лечение в том же календарном году ничего получить не удастся.

Когда сумма вычета исчерпана, за другое лечение в том же календарном году ничего получить не удастся.

Способы получения вычета

Через налоговую. Вычет можно получить в следующем году после оплаты стоматологических услуг, но не позже чем через три года. Необходимо будет заполнить декларацию 3-НДФЛ, приложить справку из медучреждения и представить все это в налоговую — лично или на сайте ФНС.

Через работодателя. В этом случае вычет можно получить в том же году, когда вы лечили зубы. Но есть несколько условий:

- Вы налоговый резидент России и живете здесь более 183 дней в году. Это универсальное требование для любых вычетов.

- Вы работаете по трудовому договору, и работодатель уплачивает НДФЛ с ваших доходов.

- Налоговая подтвердила ваше право на вычет.

Письмо ФНС от 16.01.2017 № БС-4-11/500@

Чтобы подтвердить право на вычет, обратитесь с заявлением о выдаче уведомления и комплектом документов в налоговую инспекцию по месту жительства. Также можно подать заявление и документы через личный кабинет налогоплательщика на сайте ФНС.

Также можно подать заявление и документы через личный кабинет налогоплательщика на сайте ФНС.

Ну и что? 27.02.19

Как получить налоговый вычет через работодателя без декларации

С 2022 года уведомление о праве на вычет приходит напрямую работодателю. Возможно, он попросит написать заявление на возврат денег, — это нормально. После вычета работодатель будет перечислять зарплату и сверх нее НДФЛ до тех пор, пока не выплатит всю сумму к возврату.

Например, Денис с зарплатой 100 000 Р потратил на лечение зубов 50 000 Р и решил получить вычет через работодателя. Он собрал документы и отправил их в ИФНС через личный кабинет налогоплательщика вместе с заявлением. Инспекция пришлет уведомление о праве на вычет сразу работодателю, и заявленные к возврату 6500 Р Денис получит вместе с зарплатой в следующем месяце.

п. 2 ст. 219 НК РФ

Чтобы получить уведомление о праве на вычет, в разделе «Жизненные ситуации» выберите «Запросить справку и другие документы» На открывшейся странице выберите пункт «Получить справку о подтверждении права на получение социальных вычетов» Затем введите точные суммы, потраченные на лечение, и данные о работодателе, а потом нажмите кнопку «Проверить». На следующих страницах подтвердите правильность данных и отправьте заявление в налоговую

На следующих страницах подтвердите правильность данных и отправьте заявление в налоговуюКак заверить документы. Чтобы отправить документы в налоговую, понадобится электронная подпись — ее можно бесплатно создать на сайте ФНС. Возможно, придется подождать несколько часов, пока подпись будет формироваться.

Чтобы использовать электронную подпись, сайт попросит придумать пароль — его нужно будет вводить при отправке любого документа или подтверждении перевода на сайте ФНС. Если вы забыли пароль, просто запросите на сайте новую подпись.

Когда электронная подпись сформируется, внизу страницы появится зеленый блок с информацией о ее сертификатеНеобходимые документы

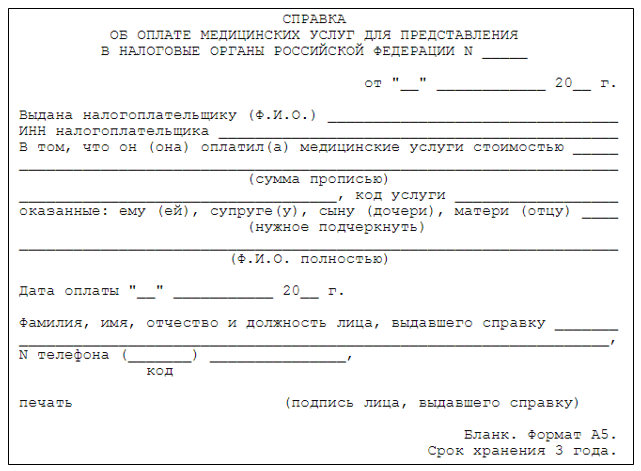

Чтобы получить вычет за лечение зубов, понадобится только справка об оплате медицинских услуг с кодом 1. Она оформляется в медицинском учреждении строго на получателя вычета или его супруга.

Ну и что? 06.04.22

Для вычета за лечение достаточно справки об оплате медуслуг. Договор, лицензия и чеки не нужны

Договор, лицензия и чеки не нужны

Для вычета за дорогостоящие услуги справка должна быть с кодом 2.

Так выглядит справка об оплате дорогостоящих медицинских услугДокументы для вычета за медикаменты. Понадобятся бланк от врача, который выписал лекарства, и подтверждение покупки — например, чек. Если вы оплачивали лекарства картой, чек можно скачать из приложения банка.

Ну и что? 13.02.20

Как получить вычет за лекарства без рецепта для налоговой

Документы для вычета за ДМС. Понадобится копия договора или страхового полиса и подтверждение его оплаты.

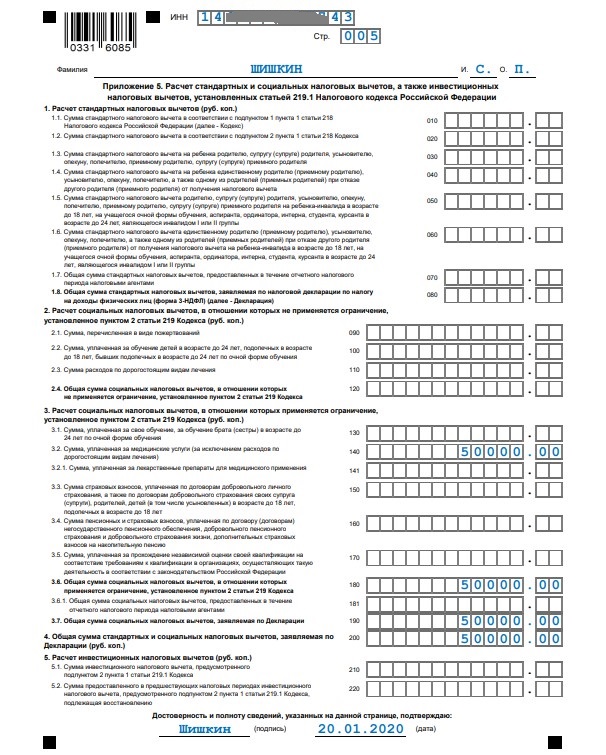

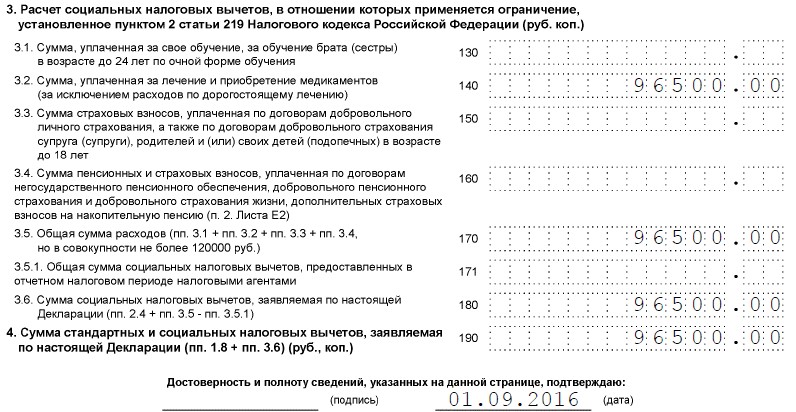

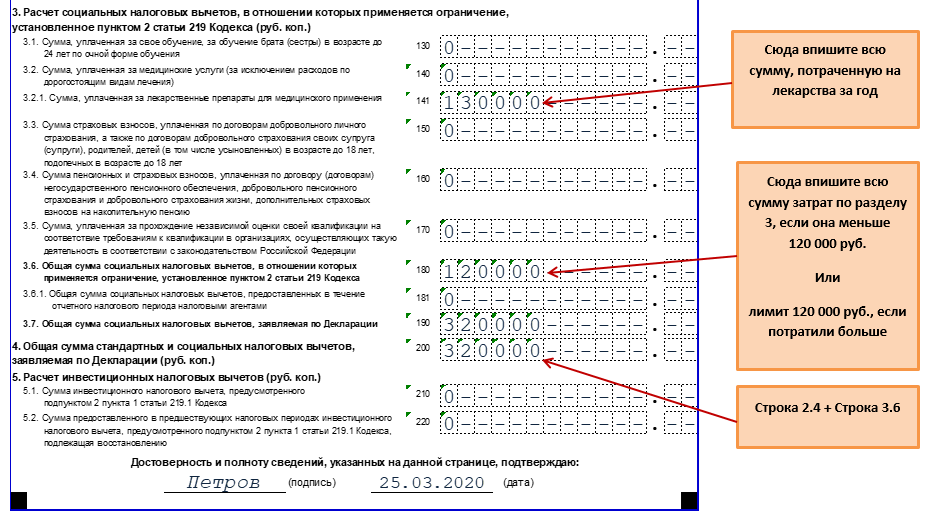

Заполнение 3-НДФЛ. Если вы получаете вычет через налоговую, нужно заполнить декларацию 3-НДФЛ. Это удобно сделать на сайте ФНС.

Если подаете только на вычет за лечение, можно воспользоваться упрощенной формой заполнения декларации. Доходы и удержанный НДФЛ подтянутся из отчетности налогового агента — останется только указать вычет и заполнить заявление на возврат налога.

Когда нужно заявить несколько вычетов, придется заполнить полноценную форму декларации 3-НДФЛ, то есть внести больше данных.

Шагов в форме на сайте ФНС будет уже не четыре, а пять, но в целом процесс не отличается.

Чтобы заявить несколько вычетов, в разделе «Жизненные ситуации» выберите «Подать декларацию 3-НДФЛ» Сначала, на первом шаге формы, выберите налоговую инспекцию, год подачи декларации, ее статус — подается ли она впервые, а также являетесь ли вы налоговым резидентом РФ. Затем нажмите «Далее» На втором шаге проверьте источники и суммы дохода, при необходимости добавьте данные На третьем шаге формы выберите пункт «Социальные налоговые вычеты» На четвертом — введите точные суммы, потраченные на лечение зубов На последнем, пятом шаге проверьте сумму возврата, добавьте подтверждающие документы, введите пароль от электронной подписи и нажмите «Подписать и отправить»

Затем нажмите «Далее» На втором шаге проверьте источники и суммы дохода, при необходимости добавьте данные На третьем шаге формы выберите пункт «Социальные налоговые вычеты» На четвертом — введите точные суммы, потраченные на лечение зубов На последнем, пятом шаге проверьте сумму возврата, добавьте подтверждающие документы, введите пароль от электронной подписи и нажмите «Подписать и отправить»Налоговая проверяет декларацию в течение трех месяцев. Уведомления о статусе рассмотрения декларации и ошибках приходят на почту. Также подробную информацию и сообщения из налоговой можно смотреть в сообщениях в личном кабинете налогоплательщика, нажав на конверт вверху страницы.

После окончания проверки можно подать заявление на возврат налога, если не подали его в составе декларации.

Заявление на возврат налога можно подать в составе декларации. Если не подавали, то это можно сделать после камеральной проверки. Для этого в меню «Жизненные ситуации» выберите «Распорядиться переплатой» Затем введите реквизиты для возврата: номер счета, БИК и название банка После подтвердите отправку заявления электронной подписьюМожно ли подать декларацию через госуслуги. Оформить вычет за стоматологическое лечение по декларации можно на портале госуслуг. Для этого откройте страницу услуги или введите в поиск на сайте «налоговая декларация».

Оформить вычет за стоматологическое лечение по декларации можно на портале госуслуг. Для этого откройте страницу услуги или введите в поиск на сайте «налоговая декларация».

Заполненную декларацию на госуслугах нужно будет подписать усиленной квалифицированной электронной подписью — УКЭП, которую можно приобрести в одном из аккредитованных центров.

У меня УКЭП нет, поэтому я не могу отправить декларацию на портале. Так как на сайте ФНС подпись можно получить не выходя из дома, я рекомендую заполнять 3-НДФЛ именно там.

/guide/e-signature/

Как получить электронную подпись

С портала госуслуг также можно перейти на сайт налоговой службы. А можно войти в личный кабинет налогоплательщика с логином и паролем от госуслуг. Для этого нужна подтвержденная запись на госуслугах.

Если у вас есть УКЭП, то после того, как вы подтвердите декларацию на госуслугах, сайт предложит отправить ее в ИФНССроки сдачи документов. Заявить вычет по декларации 3-НДФЛ можно в течение трех лет после года оплаты стоматологических услуг.

ст. 78 НК РФ

Например, если вы оплатили лечение в 2022 году, то можете оформить вычет до конца 2025 года.

Как получить вычет

Сроки получения выплаты. Если подаете документы на вычет через налоговую, переплату по НДФЛ вернут после проверки декларации. Еще месяц понадобится на рассмотрение заявления на вычет, если вы подали его не в составе 3-НДФЛ.

Если в декларации найдут ошибки, ее придется уточнить — и отсчет сроков начнется заново.

/zapolneno/

Как заполнить декларацию на вычет за лечение

Если подаете на вычет через работодателя, то нужно месяц ждать справку из налоговой. Бухгалтерия может начать возвращать налог уже со следующего месяца.

В каких случаях в возврате откажут

В налоговом вычете за лечение зубов откажут в любом из этих случаев:

- Вы не налоговый резидент РФ.

- В год лечения у вас не было доходов, которые облагаются НДФЛ.

- Вы не собрали все нужные документы.

- Вы заявили вычет не на себя или близкого родственника.

- Справка об оплате лечения выдана не на вас или вашего супруга.

Также с вычетом могут быть проблемы, если:

- Вы оформили ИП и специальный налоговый режим: упрощенку, патент или ЕСХН. Если вы — ИП на общей системе налогообложения, то платите в бюджет НДФЛ, а значит, можете Получить вычет.

- Вы оформили самозанятость и не работаете по трудовому договору.

При этом у вас нет доходов, которые облагаются НДФЛ.

При этом у вас нет доходов, которые облагаются НДФЛ. - Неофициальный работодатель не отчисляет за вас НДФЛ, а других доходов, которые облагаются налогом, у вас нет.

Что делать? 18.03.19

Как ИП на УСН получить вычет за квартиру и лечение?

Запомнить

- За платные стоматологические услуги положен налоговый вычет — 120 000 Р в год за обычное лечение. У вычета за дорогостоящее лечение нет лимита — вернуть налог можно со всей суммы, потраченной на зубы.

- Можно получить вычет за лечение родителей, супруга, детей до 18 лет, в том числе усыновленных или подопечных.

- Вычет можно получить через работодателя уже в текущем году и без подачи декларации. Или через налоговую — в течение трех лет после года оплаты лечения и с декларацией.

Как получить налоговый вычет за протезирование зубов — ROOTT

Виды расходов Кто имеет право на вычет? Подтверждающие документы Как оформить в клинике? Как получить вычет? Сроки получения Для пенсионеров

Люди думают о здоровье и лечат зубы в стоматологии. Одна световая пломба стоит немало, а если лечение продолжительное или сложное, то тратится много денег. Поэтому хочется найти способ сэкономить. В этом помогают скидки и акции, которые устраивают стоматологические клиники. Но не все пациенты знают о том, что вернуть часть расходов можно в качестве налогового вычета.

Одна световая пломба стоит немало, а если лечение продолжительное или сложное, то тратится много денег. Поэтому хочется найти способ сэкономить. В этом помогают скидки и акции, которые устраивают стоматологические клиники. Но не все пациенты знают о том, что вернуть часть расходов можно в качестве налогового вычета.

Если вы работаете и платите государству налог 13%, то часть потраченных в клинике денег возвращают. По такому же принципу, как расходы на покупку квартиры и обучение.

Подобная компенсация называется налоговым вычетом на лечение, входит в группу социальных и регулируется подпунктом 3 пункта 1 статьи 219 российского налогового кодекса.

Как получают налоговый вычет за протезирование зубов и другие стоматологические услуги?

Расходы на лечение: виды и размер

Получить деньги можно не за все лечение, а только за перечисленное в медицинском перечне, который принят государством. Документ делит услуги на два вида: стоматологические и дорогостоящие. От этого зависит размер денежного возврата.

От этого зависит размер денежного возврата.

Стоматологическими услугами будут, например, пломбирование, удаление, обычное протезирование зубов. Дорогостоящими – имплантация с протезированием.

1. Простое лечение состоит из расходов по факту. Размер не может превышать 120 000 р. в год. Умножьте 120 000 р. на 13%, получится 15 600 р. Это максимум, который возвращают.

Важно то, что в 120 000 р. входят другие социальные вычеты, кроме затрат на обучение детей и дорогостоящее лечение. Например, в текущем году вы не только вылечили зубы на 15 000 р., но и потратились на учебу за 25 000 р. Прибавьте 15 000 к 25 000, общая сумма составит 40 000 р., а значит вернется 5 200 р.: умножьте 40 000 на 13%.

2. Дорогостоящее лечение учитывает расходы в полном объеме без ограничений. Например, пациент потратил 300 000 р. и со всей суммы заявит вычет.

Если предстоят значительные траты, то спросите у врача к какому виду относится лечение. Обычное, которое превышает 120 000 р. перенесите на следующий год. Отчет предельной суммы начнется заново. При дорогостоящем откладывать прием не стоит.

Обычное, которое превышает 120 000 р. перенесите на следующий год. Отчет предельной суммы начнется заново. При дорогостоящем откладывать прием не стоит.

Кто имеет право на вычет

Для получения компенсации за протезирование зубов и иные услуги необходимо:

- иметь статус налогового резидента, то есть проживать в России не менее 183 календарных дней непрерывно за год;

- самостоятельно оплатить стоматологические услуги за себя или родственников: супруга, супруги, родителей, своих или усыновленных детей до 18 лет;

- лечиться в частных клиниках или платных кабинетах в государственной поликлинике, которые работают по российской лицензии;

- официально работать и уплачивать НДФЛ 13% или подоходный налог.

Подтверждающие документы

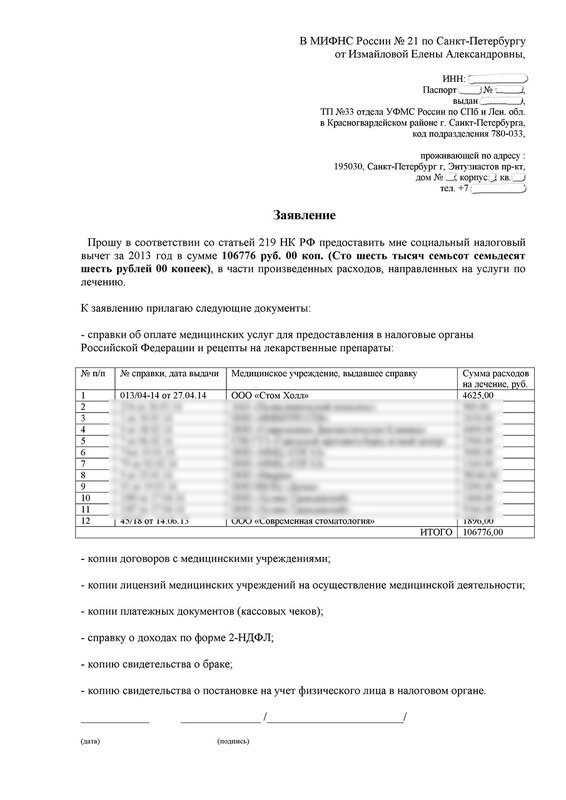

Для возврата налога за протезирование зубов и остального лечения нужно подготовить документы:

- Справка об оплате лечения. Запросите справку в клинике, где лечили зубы.

Выдается на специальном бланке. Проверьте реквизиты справки при получении, чтобы не возвращаться за исправлениями.

Выдается на специальном бланке. Проверьте реквизиты справки при получении, чтобы не возвращаться за исправлениями. - Договор на платные стоматологические услуги, если он заключался. В договоре прописывают заказчика и пациента. Они совпадают, когда пациент за себя вносит деньги. Указываются отдельно, если заказчик оплачивает услуги для членов семьи – пациентов.

- Лицензия стоматологии, если ее номер и дата не напечатаны в договоре или справке.

- Документы об оплате: кассовый чек, квитанция, банковская выписка о безналичном перечислении денег. Важно оформить платежки на вычет за протезирование и лечение зубов на того, кто планирует возмещать расходы. Это правило не действует для супругов.

- Свидетельства о заключении брака, рождении детей, опеки или попечительства.

- Паспорт и справка 2-НДФЛ. Справку берут на работе за тот год, в котором оплачены услуги. При заполнении декларации в личном кабинете эти документы не нужны, данные о физическом лице отражаются автоматически.

Документы для возврата НДФЛ при протезировании и лечении зубов на бумаге направляют в оригинале или копии. Справка об оплате услуг требуется в оригинале. Если справка для двоих супругов, то один из них прикладывает копию. Документы, которые отправляют в электронной форме, сканируют или фотографируют.

Как в клинике помогают собрать документы

Стоматологии помогают с оформлением бумаг для налогового органа.

Вот шаги, которые нужно пройти для получения документов:

- По телефону или лично обратитесь к администратору стоматологии, уточните, как получить налоговый вычет за протезирование зубов, закажите справку.

- Скажите фамилию, имя, отчество налогоплательщика, ИНН. Назовите кому оказаны услуги, поставлен зубной протез: себе, супругу, супруге, сыну, дочери, отцу или матери, укажите фамилию.

- Оригиналы чеков и квитанций представьте в клинику. Работники проверят даты и оплаченные суммы, напишут в справке.

Во многих клиниках электронно зафиксированы оказанные услуги, поэтому достаточно продиктовать дату и сумму чеков по телефону.

Во многих клиниках электронно зафиксированы оказанные услуги, поэтому достаточно продиктовать дату и сумму чеков по телефону. - В назначенное время заберите одну или несколько справок. Если отсутствует договор на руках, то к справке сотрудники прилагают копию договора на медицинские услуги и лицензии. Корешок от справки клиника оставит себе и будет хранить 3 года.

Стоматологии дружелюбно настроены на просьбы пациентов о подготовке справки на вычет. Клиники знают требования налоговых к возмещению за протезирование и лечение и в короткие сроки делают пакет документов.

Получение вычета

Для получения компенсации возможно обратиться в ИФНС или к работодателю. Ниже вы узнаете подробности каждого способа.

Способ № 1: через налоговую инспекцию

Что необходимо сделать для получения вычета за протезирование зубов и другие манипуляции:

Заполнить декларацию ручкой на бумаге или электронно на компьютере. Форма называется 3-НДФЛ, каждый год в нее вносятся изменения.

Заполнить декларацию ручкой на бумаге или электронно на компьютере. Форма называется 3-НДФЛ, каждый год в нее вносятся изменения.

Бумажный бланк бесплатно возьмите в ИФНС или распечатайте с сайта Федеральной налоговой службы.

Для электронного заполнения на компьютер скачайте программу «Декларация», занесите данные, распечатайте. Документ формируется автоматически после указания основных сведений. Программа проверяет корректность заполнения, что исключает ошибки.

В режиме онлайн заполните и отправьте декларацию через личный кабинет налогоплательщика. Доступ к сервису открывают в налоговом органе. Через него не только создают отчетность, но и отслеживают статус проверки декларации, информацию об имуществе и платежах.

Если не можете сами написать декларацию на возврат за протезирование зубов и другие услуги лечения, то бухгалтеры или юристы помогут в этом за определенную плату.

2. Заполнить заявление на возврат налога по специальной форме. Указать возвращаемую сумму и номер счета в банке для перечисления денег. Это заявление можно направить отдельно от декларации.

Указать возвращаемую сумму и номер счета в банке для перечисления денег. Это заявление можно направить отдельно от декларации.

3. Приложить документы. Выше рассмотрен состав комплекта.

4. Направить декларацию с приложением документов в инспекцию по почте, через МФЦ либо электронно через личный кабинет, портал госуслуг. Вы сами можете прийти в инспекцию или отправить другое лицо, для этого потребуется доверенность от нотариуса. Адрес налоговой определите по месту жительства.

Способ № 2: через работодателя

Вначале подтвердите право на возврат денег за протезирование зубов в налоговой, а затем сообщите об этом на работу.

Действовать следует в таком порядке:

- Собрать документы. Выше рассмотрен состав комплекта.

- Получить от налоговой уведомление, которое и будет подтверждением социального вычета.

- Принести уведомление на работу. Бухгалтерия попросит написать заявление о предоставлении вычета и перестанет удерживать налоги из заработной платы в том размере, который подтвердил налоговый орган.

Сроки: как вернуть деньги за протезирование зубов

Даты возврата денежной компенсации зависят от того, где получаете вычет: в налоговой или на работе.

1. Декларация подается после того, как закончится год, в котором оплачены услуги. Например, если вы заплатили за лечение кариеса 15.06.2021, то декларацию сдают в 2022 году.

Строгий срок не позже 30 апреля необходимо соблюдать, если вы не вправе, а обязаны подать декларацию и заплатить налог. Например, с дополнительного дохода от продажи квартиры или машины. При нарушении срока инспекция оштрафует и привлечет к ответственности.

Срок подачи увеличивается в пределах трех последующих лет, если в декларации заявить только расходы. Например, у вас три чека: 15.06.2021, 07.11.2020 и 28.02.2019. Три декларации за 2021, 2020 и 2019 год можно подать в любой день 2022 года.

Например, у вас три чека: 15.06.2021, 07.11.2020 и 28.02.2019. Три декларации за 2021, 2020 и 2019 год можно подать в любой день 2022 года.

Если часть расходов не заявить в текущем году, то воспользоваться остатком в другое время не получится. Например, общая сумма чека 2021 года составила 50 000 р., а доход на работе 30 000 р., превышение в 20 000 р. уже не вернуть.

Инспектора ИФНС проверяют декларацию на правильность заполнения и обоснованность расходов 3 месяца. В течение дополнительного 1 месяца после принятия положительного решения о компенсации налог возвращается.

2. При получении вычета на работе не нужно ждать конца года, в котором оплачены стоматологические услуги. Проверка заявления занимает 30 дней. Бухгалтерия на работе предоставляет вычет с месяца обращения работника с уведомлением от налоговой.

Пенсионеры: за протезирование можно получить налоговый вычет

С пенсий и социальных выплат не удерживается налог 13%. Следовательно, пенсионер, который получает только такие выплаты, не может заявить вычет.

Следовательно, пенсионер, который получает только такие выплаты, не может заявить вычет.

С продажи имущества, сдачи имущества внаем, пенсионер вправе возвратить ранее уплаченный налог. Это дополнительный доход, с которого, как с заработной платы, удерживается НДФЛ.

Получить компенсацию за протезирование зубов пенсионерам смогут родственники. Расходы можно оформлять на члена семьи, который уплачивал налог на доходы.

Как использовать HSA, HRA или FSA

1 Расходы на «медицинское обслуживание» в соответствии с определением Кодекса IRS, раздел 213(d), включают суммы, уплачиваемые за диагностику, лечение или профилактику заболеваний, а также за лечение, затрагивающее любой части или функции тела. Расходы должны быть направлены на устранение или предотвращение физического дефекта или болезни. Расходы исключительно на косметические цели, как правило, не являются расходами на медицинское обслуживание. Примеры включают подтяжку лица, пересадку волос и удаление волос (электролиз). Кроме того, расходы, которые просто полезны для общего состояния здоровья (например, отпуск), не являются расходами на медицинское обслуживание.

Кроме того, расходы, которые просто полезны для общего состояния здоровья (например, отпуск), не являются расходами на медицинское обслуживание.

HRA можно выбирать только вместе с определенными типами планов. Ваш HRA финансируется за счет вашего работодателя, который несет единоличную ответственность за перечисление средств, используемых для выплаты пособий по вашему плану, с использованием средств вашего HRA. Вы не обязаны вносить какие-либо взносы на счет HRA ни в соответствии с выбором удержания из заработной платы, ни иным образом в соответствии с планом кафетерия Раздела 125. Вы не можете зарегистрироваться в соответствии с этим вариантом, если вы считаетесь самозанятым (включая партнеров и более 2% акционеров в корпорации подраздела S). Health Plan («HDHP»), вы также застрахованы в рамках Health Flexible Spending Account (FSA) или HRA или любой другой медицинской страховки, не являющейся HDHP.

Если вы решили зарегистрироваться в плане HSA, вы выразили заинтересованность в открытии Сберегательного счета здоровья у поставщика услуг HSA. Выбранный вами поставщик услуг HSA свяжется с вами и предоставит вам регистрационную форму HSA, карточку для подписи, запрос информации о соблюдении требований Программы идентификации клиентов и другие сопутствующие материалы, необходимые для открытия учетной записи HSA у поставщика услуг HSA. Чтобы открыть HSA с поставщиком услуг HSA, вы должны:

Выбранный вами поставщик услуг HSA свяжется с вами и предоставит вам регистрационную форму HSA, карточку для подписи, запрос информации о соблюдении требований Программы идентификации клиентов и другие сопутствующие материалы, необходимые для открытия учетной записи HSA у поставщика услуг HSA. Чтобы открыть HSA с поставщиком услуг HSA, вы должны:

Своевременно заполнить, подписать и отправить все формы, требуемые поставщиком услуг HSA; и

Быть признанным отвечающим всем требованиям, предписанным поставщиком услуг HSA.

Если вы зарегистрированы в индивидуальном и семейном сберегательном плане здоровья Cigna, вам нужно будет связаться с поставщиком услуг HSA по вашему выбору, чтобы настроить сберегательный счет здоровья для сопряжения с вашим планом сбережений здоровья Cigna.

Если вам предложили HDHP под управлением Cigna через вашего работодателя, и ваш работодатель не выбрал предпочитаемого Cigna поставщика услуг HSA, вы можете открыть HSA с хранителем/доверенным лицом HSA, назначенным вашим работодателем или выбранным вами лично. . Вы должны согласиться заполнить необходимые формы и выполнить требования, установленные хранителем/доверенным лицом HSA в отношении учреждения и работы вашего HSA.

. Вы должны согласиться заполнить необходимые формы и выполнить требования, установленные хранителем/доверенным лицом HSA в отношении учреждения и работы вашего HSA.

Поставщик HSA и/или доверительный управляющий/хранитель будет нести единоличную ответственность за все связанные с ними услуги, операции и деятельность HSA. Ни ваш работодатель, ни Cigna не несут ответственности за какие-либо аспекты услуг, администрирования и работы HSA.

Прежде чем зарегистрироваться у поставщика HSA, вы должны подтвердить, что вы зарегистрировались или планируете зарегистрироваться в рамках HDHP и что на вас не распространяется какая-либо другая медицинская страховка, не являющаяся HDHP.

Налоговые последствия | Руководство по медицинскому страхованию для малого бизнеса

- Что значит быть самозанятым?

- Налога на налогообложность премий работодателя

- Налогообложение налогообложения медицинских возмещений работодателя

- Налогообложение стоимости плана медицинского обслуживания для работников

- Налогообложения компенсации для сотрудников

- Налогообложения работников премий.

(Информация на этом сайте предназначена только для информационных целей и не является юридической консультацией. В соответствии с правилами IRS мы должны сообщить вам, что, если этот сайт содержит рекомендации, касающиеся федеральных налогов, они не предназначались и не были написаны для , и не могут быть использованы с целью избежания штрафов, которые могут быть наложены в соответствии с федеральным налоговым законодательством.Согласно этим правилам, налогоплательщик может полагаться на профессиональную консультацию, чтобы избежать федеральных налоговых штрафов, только если эта консультация отражена в комплексном налоговом заключении, которое соответствует к жестким требованиям федерального законодательства.)

Вообще говоря, любые расходы, которые работодатель несет в связи с медицинским страхованием (на сотрудников или на иждивенцев), на 100 % вычитаются из налогооблагаемой базы как обычные деловые расходы как по подоходному налогу штата, так и по федеральному налогу. Помимо этого общего правила, налоги становятся немного сложнее. Можно настроить так, чтобы ваши сотрудники экономили налоги. С небольшой бумажной работой с вашей стороны сотрудник может внести свой вклад в стоимость медицинского страхования до вычета налогов. Это означает, что вы вычитаете стоимость страхового взноса из зарплаты работника до того, как будут рассчитаны и вычтены налоги штата и федеральные налоги. Это увеличивает заработную плату работника на руки и снижает сумму налогооблагаемого дохода работника.

Помимо этого общего правила, налоги становятся немного сложнее. Можно настроить так, чтобы ваши сотрудники экономили налоги. С небольшой бумажной работой с вашей стороны сотрудник может внести свой вклад в стоимость медицинского страхования до вычета налогов. Это означает, что вы вычитаете стоимость страхового взноса из зарплаты работника до того, как будут рассчитаны и вычтены налоги штата и федеральные налоги. Это увеличивает заработную плату работника на руки и снижает сумму налогооблагаемого дохода работника.

Работодатели также должны знать, что Закон о доступном медицинском обслуживании предлагает малым предприятиям налоговые льготы на здравоохранение, чтобы помочь компенсировать стоимость страхования.

Налоговые льготы на здравоохранение для малого бизнеса доступны с 2010 налогового года. Чтобы претендовать на налоговый кредит в размере до 35% от стоимости страховых взносов в настоящее время и до 50% в 2014 году, владельцы малого бизнеса должны платить не менее половины страховых взносов сотрудников и иметь 25 или менее штатных сотрудников, которые зарабатывают в среднем 50 000 долларов США. или менее в год.

или менее в год.

Помимо этого общего правила все становится немного сложнее. Ниже мы предлагаем подробную информацию о налоговых последствиях предложения группового плана для вашего бизнеса. Прежде чем мы начнем, важно понять несколько ключевых отличий. При обсуждении налогообложения медицинского страхования возникает несколько основных вопросов:

- Основные вопросы для работодателей включают:

- Вычитаются ли страховые взносы работодателя в страховые взносы в качестве коммерческих расходов.

- Вычитается ли возмещение работодателем расходов на страховое покрытие и уход в качестве коммерческих расходов.

- Для сотрудников основными вопросами являются:

- Облагаются ли страховые взносы работодателя налогом как доход.

- Облагаются ли медицинские компенсации работодателя налогом как доход.

- Независимо от того, выплачивается ли доля премии работника за счет дохода до налогообложения или после налогообложения.

Кроме того, на налогообложение медицинского страхования может повлиять то, как вы настроите план медицинского страхования. Например, с небольшой бумажной работой со стороны работодателя работник может внести свой вклад в стоимость медицинского страхования до вычета налогов, снизив сумму налогооблагаемого дохода работника и увеличив его заработную плату. Кроме того, поскольку налогооблагаемый доход уменьшается, соответствующие налоги, уплачиваемые работодателем, также уменьшаются. Мы объясним это более подробно ниже.

Очевидно, что налоговые вопросы могут быть сложными, поэтому вам следует проконсультироваться со своим бухгалтером или адвокатом о ваших конкретных обстоятельствах. Если вы запутались, просто помните, что большинство вопросов, связанных с налогами, сводятся к одному или нескольким из перечисленных основных вопросов. выше. Это основные вопросы, которые задают себе работодатели и работники. Мы ответим на них ниже.

Что значит быть самозанятым? Имейте в виду, что ответы на эти вопросы могут отличаться в зависимости от организационно-правовой формы компании. Некоторые работодатели считаются самозанятыми и подчиняются особым правилам. Вообще говоря, владельцы корпораций категории C и LLC, классифицируемых как корпорации для целей налогообложения, не считаются самозанятыми. Эти владельцы бизнеса считаются работниками бизнеса.

Некоторые работодатели считаются самозанятыми и подчиняются особым правилам. Вообще говоря, владельцы корпораций категории C и LLC, классифицируемых как корпорации для целей налогообложения, не считаются самозанятыми. Эти владельцы бизнеса считаются работниками бизнеса.

С другой стороны, следующие типы работодателей считаются самозанятыми в целях получения медицинских пособий:

- Владелец индивидуального предприятия,

- Партнер в товариществе,

- Член ООО, классифицируемого как товарищество для целей налогообложения, и

- Акционер, владеющий 2 или более процентами акций корпорации типа S.

Поскольку мы продолжаем обсуждать правила ниже, имейте в виду, что работодатели, не занимающиеся самозанятостью, считаются работниками, поэтому любые правила, применимые к работникам, также применяются к работодателю. Если работодатель является самозанятым, может применяться особое правило.

Вычет из налогов страховых взносов работодателя Работодателей часто беспокоит вопрос о том, вычитаются ли их взносы в страховые взносы в качестве коммерческих расходов. В общем:

В общем:

- Страховые взносы работодателей для сотрудников и их супругов противоположного пола, а также налоговых иждивенцев подлежат 100% вычету в качестве коммерческих расходов в соответствии с федеральным налоговым законодательством и законодательством штата. Это верно независимо от типа бизнеса: индивидуального предпринимателя, товарищества, ООО, корпорации и т. д. Эти правила также применяются к владельцам корпораций категории C и ООО, классифицируемых как корпорации для целей налогообложения. Эти владельцы бизнеса считаются работниками бизнеса для целей налогообложения страховых взносов.

- Если работодатель работает не по найму, взносы за него или ее супруга противоположного пола и налоговых иждивенцев на 100% вычитаются как расходы на ведение бизнеса в налоговой декларации владельца бизнеса.

- Работодатели должны знать, что Закон о защите пациентов и доступном медицинском обслуживании предлагает малым предприятиям налоговые льготы на здравоохранение, чтобы помочь компенсировать стоимость страхования.

Эти налоговые льготы были доступны с 2010 налогового года. Чтобы претендовать на получение налоговой льготы в размере до 35% в настоящее время и 50% в 2014 году посредством обмена медицинскими услугами, владельцы малого бизнеса должны платить не менее половины страховых взносов сотрудников на медицинское обслуживание и иметь 25 или менее штатных сотрудников, которые зарабатывают в среднем 50 000 долларов США. или менее в год.

Эти налоговые льготы были доступны с 2010 налогового года. Чтобы претендовать на получение налоговой льготы в размере до 35% в настоящее время и 50% в 2014 году посредством обмена медицинскими услугами, владельцы малого бизнеса должны платить не менее половины страховых взносов сотрудников на медицинское обслуживание и иметь 25 или менее штатных сотрудников, которые зарабатывают в среднем 50 000 долларов США. или менее в год.

Чтобы узнать, имеете ли вы право на получение налогового кредита, и узнать, как он рассчитывается, посетите «Налоговый кредит для малого бизнеса» в наборе инструментов.

Вычет из налогооблагаемой суммы медицинских возмещений работодателя Возмещения, предоставляемые работодателями за медицинские расходы и медицинское страхование работников, обрабатываются аналогично страховым взносам, предоставляемым работодателем, при условии соблюдения некоторых правил. У работодателя должен быть «план» в письменной форме, который предусматривает, что работодатель предоставит медицинское страхование, возместив своим работникам все или часть медицинских расходов или стоимость покрытия, приобретенного непосредственно работниками. Работодатели должны получить документацию о медицинских услугах до возмещения работнику.

Работодатели должны получить документацию о медицинских услугах до возмещения работнику.

При условии соблюдения требований работодатели могут вычитать в качестве коммерческих расходов любые возмещения, предусмотренные для их сотрудников и их супругов противоположного пола, а также налоговых иждивенцев в соответствии с федеральным налоговым законодательством и законодательством штата.

Самозанятые работодатели также могут вычесть свои собственные расходы и расходы на медицинское обслуживание своих иждивенцев, но как личные расходы, а не деловые расходы.

Налогообложение стоимости плана медицинского страхования для работникаЕще один вопрос, с которым сталкиваются работодатели, заключается в том, подлежит ли налогу стоимость плана медицинского страхования — по сути, сумма страховых взносов — для получателя. Имейте в виду, что получатель может быть сотрудником или индивидуальным предпринимателем. Общее правило таково:

- Сотрудники не облагаются налогом на стоимость своего медицинского страхования.

Стоимость медицинского страхования, предоставляемого работодателем для работника и его супруга противоположного пола или налоговых иждивенцев, не является налогооблагаемым доходом работника в соответствии с федеральным налоговым законодательством и законодательством штата. В ноябре 2014 года Министерство труда издало уведомление о том, что покрытие НЕ освобождает работника от уплаты налогов, независимо от того, предоставляется ли оно в рамках группового или индивидуального страхового полиса.

Стоимость медицинского страхования, предоставляемого работодателем для работника и его супруга противоположного пола или налоговых иждивенцев, не является налогооблагаемым доходом работника в соответствии с федеральным налоговым законодательством и законодательством штата. В ноябре 2014 года Министерство труда издало уведомление о том, что покрытие НЕ освобождает работника от уплаты налогов, независимо от того, предоставляется ли оно в рамках группового или индивидуального страхового полиса. - Работник, которому предоставляется страховка для однополого супруга, домашнего партнера или их иждивенцев облагается федеральным налогом на стоимость страхового покрытия, предоставляемого работодателем для иждивенцев, не являющихся налогоплательщиками, за вычетом суммы (если таковая имеется), уплаченной работником за страховое покрытие. Такие суммы также считаются заработной платой для целей федерального налога на заработную плату.

- Владельцы бизнеса, которые считаются самозанятыми, облагаются налогом на стоимость своего медицинского страхования.

Как мы объяснили выше, следующие типы работодателей считаются «самозанятыми»: владельцы индивидуальных предприятий, товариществ, ООО, классифицируемых как товарищества для целей налогообложения, и 2-процентные акционеры в корпорации S. Эти владельцы бизнеса будут облагаться налогом на стоимость своего медицинского страхования, но получат компенсационный вычет из своих налоговых деклараций.

Как мы объяснили выше, следующие типы работодателей считаются «самозанятыми»: владельцы индивидуальных предприятий, товариществ, ООО, классифицируемых как товарищества для целей налогообложения, и 2-процентные акционеры в корпорации S. Эти владельцы бизнеса будут облагаться налогом на стоимость своего медицинского страхования, но получат компенсационный вычет из своих налоговых деклараций.

Если работник уплачивает страховые взносы по личному медицинскому страхованию или несет расходы на медицинское обслуживание и получает возмещение от работодателя, возмещение обычно исключается из валового дохода работника и не облагается налогом как в соответствии с федеральным, так и федеральным законодательством. налоговое законодательство штата. Сюда входят премии для налоговых иждивенцев и супругов противоположного пола. Однако существуют некоторые обстоятельства, при которых возмещение является налогооблагаемым доходом, в том числе следующие:

- Если работодатель просто выплачивает работнику дополнительную сумму и не указывает в письменной форме, что эта сумма должна быть использована для выплаты страхового взноса на медицинское обслуживание, она будет облагаться налогом работника как доход.

- Если работодатель работает не по найму, любые возмещения расходов на медицинское обслуживание их самих или их иждивенцев являются облагаемым налогом доходом для самозанятого работодателя.

Для дальнейшего изучения этих вопросов обратитесь к специалисту по налогам.

Закон штата Калифорния, но не федеральный закон о налогах, также допускает исключение из валового дохода возмещения расходов работодателем однополым супругам, зарегистрированным домашним партнерам и их иждивенцам.

См. «Законы о медицинском страховании» в наборе инструментов.

Налогообложение страховых взносов работников Как правило, взносы работников на медицинское страхование вычитаются из заработной платы после уплаты налогов, если только работодатель не устанавливает особый порядок в соответствии со статьей 125 федерального налогового кодекса. Без плана Раздела 125 налоги облагаются заработной платой сотрудников до того, как они выплатят свою долю страхового взноса.

Планы Раздела 125 включают:

- Планы «только премиум» до уплаты налогов. Планы, которые позволяют работникам оплачивать страховые взносы за себя и своих иждивенцев с помощью долларов до уплаты налогов. Работники также могут использовать доллары до налогообложения для выплаты премий за иждивенцев, не являющихся налогоплательщиками, при условии, что стоимость страхового покрытия учитывается для целей расчета налогооблагаемого дохода работника.

- Гибкие планы расходов. Планы возмещения расходов, которые, по сути, позволяют сотрудникам оплачивать определенные приемлемые медицинские расходы из собственного кармана долларами до уплаты налогов.

- Кафетерий или гибкие планы льгот. Планы, предоставляющие работнику выбор облагаемой налогом заработной платы или необлагаемых льгот.

Эти планы различными способами позволяют вам и вашему сотруднику сэкономить на налогах. Если работники вносят свой вклад в премию с оплатой до вычета налогов, они уменьшат свой федеральный подоходный налог, подоходный налог штата, налог на социальное обеспечение и другие налоги на заработную плату.

К декларации нужно будет приложить копию свидетельства о браке.

К декларации нужно будет приложить копию свидетельства о браке. При этом у вас нет доходов, которые облагаются НДФЛ.

При этом у вас нет доходов, которые облагаются НДФЛ. Выдается на специальном бланке. Проверьте реквизиты справки при получении, чтобы не возвращаться за исправлениями.

Выдается на специальном бланке. Проверьте реквизиты справки при получении, чтобы не возвращаться за исправлениями.