Посмотреть кредитную историю, где посмотреть свою кредитную историю онлайн, код субъекта кредитной истории

Каждому клиенту банка следует помнить о том, что его кредитная история может быть передана в БКИ исключительно с его согласия. Более того, третьи лица могут получить доступ к вашей кредитной истории также только с вашего согласия. Причём, согласие это фиксируется документально. Как правило, при оформлении кредита в банке.

Изложенная в кредитной истории информация будет сохраняться с момента внесения последних изменений в течение 15 лет. Один раз в год в соответствии с действующим федеральным законом №218-ФЗ Российской Федерации гражданин имеет право получит бесплатный отчёт о своей кредитной истории. Более частые обращения также удовлетворяются в обязательном порядке, но уже на платной основе.

Посмотреть кредитную историю онлайн

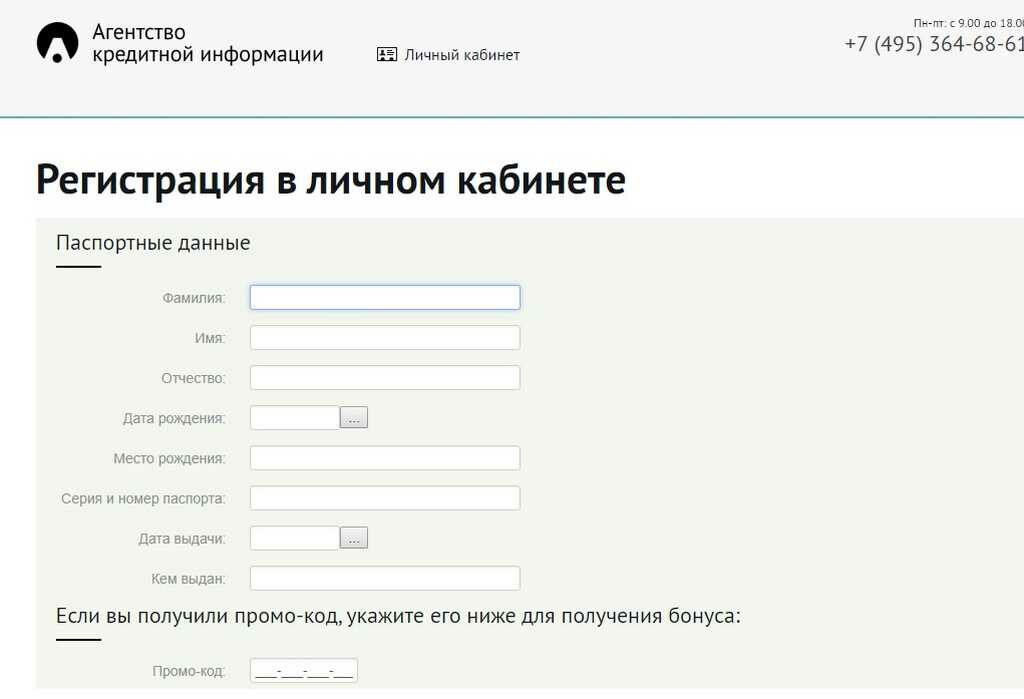

Для того, чтобы через Интернет проверить свою кредитную историю, вам нужно на официальном сайте Центрального Банка РФ заполнить соответствующую форму, в которой указывается ваш код субъекта и адрес электронной почты. Кроме того, вы можете пройти регистрацию непосредственно на сайте Бюро кредитных историй. Правда, здесь приёдтся подтверждать собственную личность, чтобы получить актуальную выписку из своей кредитной истории.

Где посмотреть свою кредитную историю

Посмотреть кредитную историю вам поможет специальный код субъекта кредитной истории, который получает каждый гражданин РФ, пользующийся услугами кредитования и подтвердивший своё согласие на сбор данных по кредитной истории. Без такого кода кредитную историю можно запросить только в БКИ или воспользоваться услугами банка по её предоставлению.

Обратите внимание, что Бюро кредитных историй выступает в роли юридического лица. Эта организация занимается формированием, обработкой и последующим хранением вашей кредитной истории. Она же предоставляет услуги по созданию и предоставлению соответствующих отчётов (в том числе, и банкам).

Где посмотреть код субъекта кредитной истории

Код субъекта кредитной истории является своеобразным паролем для субъекта, позволяющим получить доступ к данным своей кредитной истории. Хранится этот пароль в Центральном каталоге кредитных историй и представляет собой уникальную комбинацию букв и цифр. При помощи этого кода вы можете проверить, в каком конкретно БКИ хранится и обрабатывается ваша кредитная история. При этом сторонние лица без соответствующего кода данные получить к вашей истории не смогут. Узнать свой код субъекта вы сможете в Центральном банке. На официальном сайте ЦБ РФ вы сможете также сформировать дополнительный код доступа или удалить/изменить его при необходимости.

Совет от Сравни.ру: Если вы не знаете свой код субъекта кредитной истории, это не значит, что вы не имеете право получить доступ к своей КИ. Для получения выписки из КИ вам достаточно написать заявление в любом БКИ или банке на получение доступа и предъявить удостоверение личности.

Как узнать свою кредитную историю

Сегодня кредиты абсолютно обыденное явление. Если человеку срочно понадобилась определенная сумма денег на покупку какого-либо товара, машины, или квартиры, он легко может обратиться в банк для получения кредита. Однако сведения о взятом вами кредите не исчезают, они формируют вашу кредитную историю, на которую в дальнейшем полагаются банки при принятии решения о выдаче займа. О том, что такое кредитная история и зачем она нужна читайте в другой статье на нашем портале. В данной статье мы поговорим о том, как узнать свою кредитную историю.

Есть разные способы проверить свою кредитную историю. Сделать это можно в интернете или через мобильное приложение, в офисах кредитных бюро, в ЦОНе или «Казпочте». Для получения кредитной истории в «Государственном кредитном бюро» понадобится удостоверение личности и заполненное заявление. Свой отчет вы сможете получить в течение 24 часов.

- В «Первом кредитном бюро» можно получить персональный кредитный отчет несколькими способами.

Первый — вы можете обратиться в офис ПКБ, предъявить удостоверение личности и получить кредитный отчет через 15 минут.

Первый — вы можете обратиться в офис ПКБ, предъявить удостоверение личности и получить кредитный отчет через 15 минут. - На сайте «Первого кредитного бюро» вы получите кредитную историю с помощью электронной цифровой подписи.

- Можно отправить запрос по почте: понадобится нотариально заверенное заявление и копия удостоверения личности. Если вы запрашиваете кредитный отчет второй раз за год, то приложите копию квитанции об оплате услуги.

- С помощью мобильного приложения «Первого кредитного бюро» – 1CB.kz – можно получить кредитный отчет на мобильный телефон. Понадобится электронная цифровая подпись, загруженная в мобильный телефон, и платежная карта.

- Портал Egov.kz. Получите персональный кредитный отчет на портале электронного правительства в разделе «Таможня и налоги». Далее в перечне услуг выберите «Получение персонального кредитного отчета». Заполните заявку через интернет, подпишите с помощью электронной цифровой подписи (ЭЦП) и сможете увидеть результат в «Личном кабинете».

- В ЦОНе. Кредитный отчет можно получить в отделениях ЦОНа по всему Казахстану. Для этого вам понадобится удостоверение личности.

- «Казпочта». Вы можете получить персональный кредитный отчет в отделениях «Казпочты» по всему Казахстану, предъявив удостоверение личности. При первом за год обращении вам нужно будет оплатить только комиссию «Казпочты».

Читайте также: Как увеличить шансы на одобрение кредита. Способы увеличения шансов на одобрение кредита.

Узнать свою кредитную историю стало проще

В первом квартале 2019 года вступили в силу изменения в законодательстве, согласно которым гражданин может бесплатно получить свою кредитную историю 2 раза в год, а также узнать через портал госуслуг, в каких бюро она хранится. Новый сервис позволит гражданам быстро и удобно запросить кредитный отчет, оценить свои шансы на получение нового займа, при необходимости исправить ошибки.

Что такое кредитная история?

Кредитная история – это информация о кредитных обязательствах гражданина. Она показывает, в какие банки, микрофинансовые организации или кредитные кооперативы гражданин обращался за кредитами и займами, когда это было, и какие суммы он брал. Был ли он созаёмщиком или поручителем по чужим кредитам. Платил ли аккуратно или задерживал платежи. Здесь же может быть информация о неисполненном решении суда или о взыскании долга судебными приставами за неоплаченные услуги операторов сотовой связи, ЖКХ, сведения об алиментах.

Формируют информацию кредиторы, которые передают ее в специальные организации – бюро кредитных историй (БКИ). Их сейчас 13, и каждый кредитор вправе выбрать любое бюро, в которое он будет передавать информацию о своих заемщиках. Часто финансовые организации направляют данные сразу в несколько бюро. Кредитная история хранится в БКИ в течение 10 лет со дня последнего изменения информации.

Кто может обращаться за моей кредитной историей?

Это банки, микрофинансовые организации и кредитные потребительские кооперативы. Если вы обратитесь за кредитом, будьте готовы, что эти организации изучат вашу кредитную историю. И могут отказать, если с ней не все в порядке.

Также довольно часто запрашивают кредитную историю страховщики, чтобы оценить финансовое положение потенциального страхователя и уточнить цену страхового полиса. Могут запросить вашу кредитную историю и потенциальные работодатели. Такая проверка актуальна в большей мере для управленцев в банковской сфере, госсекторе или крупных коммерческих структурах. Сотрудник с плохой кредитной историей, а следовательно, низкой платежной дисциплиной, выглядит для работодателя не очень привлекательно.

В случае отрицательной кредитной истории банк может отказать вам в выдаче кредита, а работодатель – в приеме на работу.

Новый сервис

Чтобы получить информацию о своей кредитной истории, необходимо выполнить 2 шага: запросить информацию в центральном каталоге кредитных историй о том, в каких бюро хранится его кредитная история, и обратиться в БКИ за получением кредитного отчета.

Сведения о том, в каких бюро хранится ваша кредитная история, можно получить через Портал госуслуг. Для этого необходимо зайти во вкладку «Услуги», в раздел «Налоги и финансы» и выбрать подраздел «Сведения о бюро кредитных историй». Важное условие – у вас должна быть подтвержденная учетная запись. В ответ Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Далее получить кредитный отчет можно на официальном сайте бюро, подтвердив свою личность через Единый портал госуслуг. Отчет придет на электронную почту в течение 3-х дней.

Такой сервис был запущен по инициативе Банка России для того, чтобы граждане могли быстро и удобно получить свою кредитную историю, в режиме «одного окна». Сейчас многие граждане уже воспользовались данной услугой, что говорит о популярности и востребованности сервиса.

Еще одно важное новшество заключается в том, что теперь гражданин может бесплатно получить свою кредитную историю 2 раза в год, тогда как раньше он мог это сделать только 1 раз. Количество платных обращений в БКИ осталось, как и раньше, неограниченным.

Также удаленно запросить кредитный отчет можно через банк, с которым у гражданина заключен договор банковского обслуживания, но только в отношении тех бюро, с которыми этот банк сотрудничает. Банк бесплатно предоставляет такую услугу 2 раза в год.

Исправить ошибки

К сожалению, в кредитной истории могут быть ошибки. Заказав ее, вы сможете убедиться, что их там нет или оспорить свою кредитную историю. Для этого необходимо обратиться в бюро, где хранится кредитная история, с заявлением о внесении изменений или дополнений. Обязательно приложите подтверждающие документы. Бюро проводит проверку информации, запросив дополнительные сведения у кредиторов в течение 30 дней. Если у вас понятная ситуация и имеются доказательства, то бюро исправляет и обновляет вашу кредитную историю. В случае отказа в удовлетворении заявления, вы можете обратиться в суд. Стоит помнить, что исправлена может быть только недостоверная информация. Если вы действительно допустили просрочки по платежам, то информацию исправить нельзя.

Обязательно приложите подтверждающие документы. Бюро проводит проверку информации, запросив дополнительные сведения у кредиторов в течение 30 дней. Если у вас понятная ситуация и имеются доказательства, то бюро исправляет и обновляет вашу кредитную историю. В случае отказа в удовлетворении заявления, вы можете обратиться в суд. Стоит помнить, что исправлена может быть только недостоверная информация. Если вы действительно допустили просрочки по платежам, то информацию исправить нельзя.

Зачем проверять свою кредитную историю: пояснения эксперта

13:5913.05.2020

(обновлено: 14:01 13.05.2020)

39110

СИМФЕРОПОЛЬ, 13 мая — РИА Новости Крым. Проверка кредитной истории — такая же необходимая процедура, как профилактический осмотр у стоматолога. Причем проверять кредитную историю нужно даже тем, кто не обращался за кредитом или займом в банк или микрофинансовую организацию, утверждает эксперт проекта «За права заемщиков» ОНФ Александра Пожарская.

«В России существует практика, когда мошенники, используя персональные данные (фамилию, имя, отчество), даже не копии паспортов, оформляют на граждан кредиты и займы онлайн. Как правило, это делается в микрофинансовых организациях», — сказала она в эфире радио «Спутник в Крыму».

Узнать свою кредитную историю можно через портал государственных услуг РФ (сайт Госуслуги). В специальном разделе надо посмотреть, в каких бюро кредитных историй находится ваше дело. После этого обратиться в указанную организацию.

Сделать это можно очно или через интернет: «кредитную историю в интернете можно получить только через портал Госуслуг и с идентификацией, все остальные способы — предложения мошенников».

Запрашивать свою кредитную историю можно бесплатно дважды в течение года. Если понадобится проверять ее чаще, за это уже придется платить, подчеркивает эксперт.

Бывает так, что в кредитной истории оказываются займы, к которым человек не имеет отношения. Об этом обязательно нужно сообщить кредиторам и в полицию. Пожарская утверждает, что у правоохранителей отработана схема доказательств таких мошеннических схем.

Об этом обязательно нужно сообщить кредиторам и в полицию. Пожарская утверждает, что у правоохранителей отработана схема доказательств таких мошеннических схем.

Как защититься от «опасных» кредитов >>

Тем, кто путешествует или часто ездит по работе за пределы России, эксперт рекомендует перед поездкой проверять наличие или отсутствие долгов на сайте Федеральной службы судебных приставов: «база ФССП открытая, достаточно ввести Ф.И.О. и дату рождения и проверить, есть ли в отношение вас возбужденные исполнительные производства».

По словам Пожарской, в последнее время активизировались мошенники, которые предлагают за определенную сумму исправить кредитную историю, но обещаний своих не выполняют. Исправить свою историю можно на законных основаниях только двумя способами, говорит она.

Если кредитор по каким-то причинам не идет навстречу, это можно решить в гражданско-правовом порядке — в суде, заключила она.

Как исправить свою кредитную историю

Остап Бендер знал 400 сравнительно честных способов отъема денег у населения. Представляем вам еще один. За ваши деньги вам исправят кредитную историю. Объявления о такого рода услугах можно легко найти в Интернете.

Снимаю. Порчу

«Полная очистка», «Блокировка данных», «Удаление информации». Цена отпущения кредитных грехов начинается от 20 тысяч. Это как договоритесь. В зависимости от того, хотите вы «очистки» навсегда или на время.

Цена отпущения кредитных грехов начинается от 20 тысяч. Это как договоритесь. В зависимости от того, хотите вы «очистки» навсегда или на время.

Ян Шавлак, исполнительный директор Красноярского бюро кредитных историй, в своем мнении категоричен:

– Такие предложения не имеют под собой оснований. Исправить кредитную историю можно, только если была допущена техническая ошибка или ошибка банка при рассмотрении вопросов о погашении задолженности.

На что же рассчитывают мошенники?

Прежде всего – на неосведомленность россиян относительно механизма формирования кредитных историй. Несмотря на то, что профильный федеральный закон был принят еще в 2004 году, до сих пор далеко не все граждане имеют представление о том, как создается кредитная история, где она хранится и кто имеет к ней доступ. Отсюда – недоумения по поводу отказов банков в выдаче кредитов и обращения к мошенникам в попытке исправить ситуацию.

Небольшой ликбез

После появления федерального закона стали создаваться бюро кредитных историй и начал формироваться Центральный каталог кредитных историй при Центробанке. В БКИ хранится непосредственно вся история взаимоотношений человека с кредитными организациями, в Центральном каталоге – лишь титульная часть дела с указанием бюро, в котором оно находится. Значит, чтобы посмотреть свою кредитную историю, необходимо сначала сделать запрос в Центральный каталог, а потом уже в бюро. В нашем крае справку из каталога можно получить в Красноярском бюро кредитных историй.

– Запрос в бюро кредитных историй, где непосредственно хранятся данные, отправляется лично заверенной телеграммой, – рассказывает директор этого учреждения Ирина Бунева. – Сама история приходит письмом на бумажном носителе. Только такой документ, содержащий закрытую третью часть (информацию о том, насколько аккуратно человек вносил платежи) и заверенный синей печатью, может быть использован в дальнейшем как подтверждение содержания кредитной истории.

Ни денег, ни кредита

Что же в таком случае мошенник представит вам в качестве «доказательства» проведенной «работы»? Действуя по вашей нотариальной доверенности, он может заказать нужный документ. Но на этом, скорее всего, его миссия и закончится. Эксперты утверждают: проникнуть в систему хранения данных кредитных историй невозможно. Более того, персональные данные из досье по несколько сот раз продублированы во всех базах кредитных организаций. Убрать их отовсюду может только волшебник.

– Удалить или «почистить» кредитную историю клиента хакерскими методами в системе Сбербанка нельзя, что бы мошенники по этому поводу ни говорили. Это обусловлено высокой степенью защиты, – говорит Наталья Лихторович, заместитель председателя Восточно-Сибирского банка ОАО «Сбербанк России».

– Мы мониторим ситуацию, и на сегодняшний день ни одного случая исправления кредитной истории хакерами официально не зафиксировано, – свидетельствует Ян Шавлак.

Впрочем, зачем хакерам взламывать базы данных, если можно просто исправить отчетный документ? Заказчик получает на руки бумажки, подтверждающие «исчезновение» данных, платит деньги и со спокойной душой идет подавать в банк заявку на крупный кредит. Дальнейшее развитие сюжета предсказуемо: мошенник «уходит на дно», банк отказывает человеку в кредите, тот в недоумении отправляет запрос в БКИ, уже самостоятельно, из БКИ приходит документ, в котором вся информация, якобы удаленная хакером, на месте… Ни кредита, ни денег, а лишь «испорченная» очередным банковским отказом кредитная история – таков итог мероприятия. В полицию при таком раскладе ни один здравомыслящий человек обращаться не будет.

Без волшебства

Эксперты утверждают: исправления данных кредитной истории возможно только в одном случае. Если произошла ошибка, данные не соответствуют действительности и субъект кредитной истории может это подтвердить.

– В соответствии с Федеральным законом от 30.12.2004 № 218-ФЗ «О кредитных историях» предусмотрена возможность внесения изменений в данные БКИ, если информация является недостоверной, – рассказывает Наталья Лихторович. – В этом случае заемщик по кредитному договору подает в БКИ заявление о внесении изменений или дополнений в свою кредитную историю.

– В этом случае заемщик по кредитному договору подает в БКИ заявление о внесении изменений или дополнений в свою кредитную историю.

Если из бюро поступила информация, что оснований для исправления данных недостаточно, а заемщик с этим решением не согласен, он может обратиться в суд.

– Процесс легального исправления ошибок, допущенных при заполнении кредитной истории, небыстрый, – говорит Ирина Бунева. – Мошенники этим пользуются. Ведь дилемма – долгое, но с гарантированным результатом лечение или волшебное быстродействующее средство – зачастую решается людьми в пользу последнего.

История с хорошим концом

Основательно подсев на «кредитную иглу», россияне уже неплохо разбираются в ставках и процентах, знакомы с подводными камнями банковских условий и понимают, что кредит бывает выгодным и невыгодным. Заемщики со стажем давно уже усвоили – чем лучше твоя кредитная история, тем больше шансов получить кредит с хорошими условиями. А грехи неразумной «кредитной молодости», когда просрочки возникали из-за забывчивости или нерасторопности, можно загладить.

– Каким способом? Нужно, чтобы в вашей кредитной истории появились записи, характеризующие вас как аккуратного плательщика, – рекомендует Ирина Бунева. – Для формирования таких данных можно активно использовать кредитную карту с льготным периодом погашения. Можно брать и вовремя оплачивать небольшие потребительские кредиты – на бытовую технику, мебель и т. д.

Деньги, которые просит мошенник за свои услуги по исправлению истории, можно потратить именно на эти цели. Легальные способы требуют времени, но оно того стоит. Нужно понимать, что такая финансовая характеристика, как кредитная история, будет сопровождать вас на протяжении всей жизни.

По материалам газеты «Наш Красноярский край»

Зачем проверять свою кредитную историю — Российская газета

В последние два месяца граждане начали активно пользоваться возможностью бесплатно проверять состояние своей кредитной истории. Раньше они это делали в основном только после того, как получали отказ банка в выдаче кредита, пытаясь понять, в чем проблема, теперь кредитные отчеты многие запрашивают просто «из интереса». Тем не менее обращение к этим сведениям имеет вполне практический смысл.

Раньше они это делали в основном только после того, как получали отказ банка в выдаче кредита, пытаясь понять, в чем проблема, теперь кредитные отчеты многие запрашивают просто «из интереса». Тем не менее обращение к этим сведениям имеет вполне практический смысл.

Опрошенные «РГ — Неделя» крупнейшие бюро кредитных историй (БКИ) зафиксировали взрывной рост интереса физлиц к информации о себе с 31 января. С этого времени получить кредитный отчет можно прямо на сайтах БКИ с помощью учетной записи от портала госуслуг, дважды в год эта услуга предоставляется бесплатно. На самом портале госуслуг можно сделать запрос в каталог Банка России и узнать, в каких БКИ ведутся ваши кредитные истории. Обычно их несколько, даже если вы никогда не брали кредит, из них, например, можно узнать, какие банки периодически ими интересуются.

В Объединенное кредитное бюро (ОКБ) в феврале — марте за бесплатным отчетом обратилось примерно в 10 раз больше граждан, чем за весь 2018 год, в Национальное бюро кредитных историй (НБКИ) количество обращений в феврале выросло почти в три раза по сравнению с тем же периодом 2017 года, в БКИ «Эквифакс» — в четыре раза по сравнению с январем.

Возможностью дважды в год бесплатно и быстро проверить кредитную историю не следует пренебрегать. Не стоит и забывать о новом сервисе, когда банки навязывают эту услугу как платную опцию.

Проверять кредитную историю следует перед подачей заявления на кредит (особенно крупный), советует директор по маркетингу и коммуникациям ОКБ Екатерина Котова. Это позволит убедиться, что в ней нет неприятных сюрпризов, правильно оценить шансы на получение кредита, а также исправить или улучшить ее, если это необходимо. Спустя месяц-полтора после погашения кредита нужно проверить свою кредитную историю на предмет отсутствия в ней задолженности по закрытому счету.

Имеет смысл проверять историю после потери паспорта. Если в течение недели-двух в кредитной истории появятся отметки о запросах со стороны банков и МФО, то скорее всего злоумышленники пытались взять кредит или заем на ваше имя.

Даже если вы никогда не брали кредит и не собираетесь этого делать, все равно стоит запросить кредитный отчет. В нем, например, могут оказаться следы автоматически оформленного овердрафта на зарплатной карте, говорит гендиректор «Эквифакса» Олег Лагуткин. Кроме того, даже человек, который ни разу не обращался за кредитными средствами, не застрахован от мошеннических действий.

Количество запросов в бюро кредитных историй выросло в разы

В кредитных историях бывают ошибки, их надо исправлять, даже если брать кредит вы не собираетесь — кредитная история может быть интересна не только банку, но и потенциальному работодателю или страховой компании при оформлении полиса каско, предупреждает Лагуткин. Чем раньше вы заметите ошибку, тем лучше.

Чтобы оспорить ошибочную запись, надо связаться с БКИ или с кредитором, который такую запись внес. БКИ запросит кредитора, а тот, в свою очередь, обязан в течение 14 дней со дня получения запроса представить в бюро либо информацию, подтверждающую достоверность сведений, либо исправить кредитную историю в оспариваемой части, объясняет директор по маркетингу НБКИ Алексей Волков.

Корректировать имеет смысл только значимую информацию, к ней можно отнести наличие кредита, который клиент не получал, или, наоборот, отсутствие ранее полученного кредита, наличие запроса от того банка, в который ранее клиент не обращался, и т.п. Но зачастую, по словам Лагуткина, граждане оспаривают совершенно незначимую информацию. Так, если в паспорте место рождения указано как «город Москва», а банк передал в бюро «Москва», то в корректировке нет нужды.

Кредитная история: чем можно испортить и как исправить

Кредитная история — сложный документ, который может быть интересен не только банкам, оценивающим с его помощью надежность клиентов, но и потенциальному работодателю, а также страховой компании.

Поэтому так важно не только соблюдать платежную дисциплину, но и регулярно заказывать отчет по своей кредитной истории: никто не застрахован от мошенников и от банковских ошибок.

Что такое кредитная история?

В 2005 году в России приняли закон «О кредитных историях», на основании которого они формируются, хранятся и предоставляются. Кредитные истории юридических и физических лиц включают информацию о кредитах, суммах и сроках их погашения, сведения о текущей и просроченной задолженности, одним словом — о платежной дисциплине.

Вносить информацию в кредитные истории обязаны банки, микрофинансовые организации, кредитные потребительские кооперативы и коллекторы. Поставщики услуг ЖКХ и связи тоже имеют такое право, но они могут предоставлять информацию только о долгах, по которым вынесено судебное решение, не исполненное должником в течение 10 дней.

Граждане имеют неограниченный доступ к своей кредитной истории. Два раза в год она предоставляется бесплатно, последующие запросы платные. Ознакомиться со своим персональным кредитным рейтингом можно на сайте Национального бюро кредитных историй.

Зачем знать свою кредитную историю?

По мнению экспертов, проверять кредитную историю следует перед подачей заявления на кредит, особенно крупный. Это позволит убедиться, что в ней нет неприятных сюрпризов, правильно оценить шансы на получение кредита, а также исправить или улучшить ее, если это необходимо. После погашения кредита через месяц-полтора нужно проверить свою кредитную историю на предмет отсутствия в ней задолженности по закрытому счету.

Даже если вы никогда не брали кредит и не собираетесь этого делать, все равно раз в полгода стоит запросить кредитный отчет. Никто не застрахован от мошеннических действий, поэтому, по мнению экспертов, есть смысл проверить свою кредитную историю и в будущем делать это регулярно, поскольку взять кредит на ваше имя, к сожалению, может кто угодно: онлайн-рассрочки дают быстро — и поддельного паспорта не понадобится.

Никто не застрахован от мошеннических действий, поэтому, по мнению экспертов, есть смысл проверить свою кредитную историю и в будущем делать это регулярно, поскольку взять кредит на ваше имя, к сожалению, может кто угодно: онлайн-рассрочки дают быстро — и поддельного паспорта не понадобится.

В случае потери паспорта кредитную историю следует проверить обязательно: если в ней появятся отметки о запросах со стороны банков и МФО, то, скорее всего, злоумышленники пытались взять кредит или заем на ваше имя.

«После потери паспорта главное — очень оперативно заявить об утере или краже кредитору и полиции. Тогда информация о недействительности документа попадет в базу, и банки будут уже знать, что этот документ скомпрометирован. И все сделки, которые будут заключены мошенниками, уже не ваша проблема», — советуют эксперты.

Как исправить ошибку в кредитной истории

Записанные в кредитной истории факты и события могут быть недостоверными или ошибочными — от ошибок не застрахованы даже банки. Например, банк совершил некорректную операцию при погашении кредита, и сумма ежемесячного платежа списана не полностью. При корректировке данных по кредитному договору все операции откорректированы, пени аннулированы и сумма погашена. Но, возможно, банк не направил корректировочные данные в бюро кредитных историй или направил, но только в одно. И при формировании консолидированного отчета высока вероятность, что неправильная операция сформирует просроченный платеж данных, поступивших в бюро кредитных историй, и кредитный рейтинг у человека будет снижен. И он узнает об этом только при следующем обращении в банк — ему откажут в кредитовании.

Закон (218-ФЗ «О кредитных историях») дает право заемщику оспаривать записи в кредитной истории. Процедура простая. Если обнаружена неверная запись, следует направить заявление в бюро кредитных историй, которое перенаправит его источнику информации (банку, который такую запись внес) на дополнительную проверку. Если банк согласится с изложенными в заявлении доводами, запись будет исправлена. При отказе в корректировке без существенных оснований можно направить претензию регулятору.

Если банк согласится с изложенными в заявлении доводами, запись будет исправлена. При отказе в корректировке без существенных оснований можно направить претензию регулятору.

Как испортить кредитную историю?

Очевидно, что кредитную историю может испортить платежная безответственность заемщика, но не только она. Множественные запросы кредиторов в бюро кредитных историй способны негативно повлиять на кредитную историю, это выглядит подозрительно, словно человек хочет быстро набрать много кредитов. Вы можете этого не знать и не замечать, но ваш кредитный рейтинг, который является частью кредитной истории, будет снижаться. И это в дальнейшем повлияет на оценку вашей надежности как потенциального клиента. Каждый факт запроса кредитной истории автоматически отражается в закрытой части кредитной истории. Все организации должны иметь согласие субъекта на получение информации из его кредитной истории, подчеркивает пресс-служба Национального бюро кредитных историй.

Куда обращаться, если в вашей кредитной истории есть информация о запросах не связанных с вами кредиторов, зависит от цели. Можно направить обращение в бюро кредитных историй о внесении изменений, срок ответа — 30 дней. БКИ само разбирается с банком. А если вы хотите привлечь такого кредитора к ответственности, то обращайтесь в Банк России (КоАП РФ, статья 14.29. Незаконное получение или предоставление кредитного отчета).

Обратите внимание, что кредитную историю ухудшают не столько запросы банков, сколько частые заявки гражданина на получение кредитов, сделанные за короткий промежуток времени.

Банковские системы по оценке кредитного риска воспринимают такое поведение потенциального заемщика как острую потребность в заемных средствах, делая, таким образом, вывод о не очень здоровой частной экономике такого человека.

«Более того, если по таким заявкам банки отказывают в одобрении, а это фиксируется в кредитной истории, ситуация усугубляется, так как каждый последующий банк воспринимает отказ своих коллег как обоснованный и сделанный на основе объективной информации, доступной другим банкам, не обязательно из кредитной истории», — поясняют эксперты.

Если гражданин, не понимая, в каком банке он может получить кредит и на каких условиях, массово рассылает заявки во все организации, этим он ухудшает свой персональный кредитный рейтинг.

Как улучшить кредитную историю?

Специалисты отмечают, что говорить об «улучшении кредитной истории» не совсем корректно. Кредитная история — всего лишь набор событий и фактов из жизни заемщика, она не несет качественной оценки. В Интернете можно найти много предложений об исключении информации о просроченных долгах из кредитной истории. Это мошенники и аферисты, которые, получив от доверчивого гражданина деньги, сразу же пропадают.

Улучшить свою кредитную историю возможно только своевременными платежами по кредитам, своевременной реструктуризацией в случае финансовых трудностей или досрочным полным погашением кредита.

По словам экспертов, в банках существует определенный срок давности по кредитной истории, принимаемой во внимание при рассмотрении кредитной заявки. Как правило, он составляет от трех до пяти лет. Однако это не означает, что неплательщику будет достаточно получить кредитную карту спустя некоторое время и внести несколько платежей для восстановления положительной кредитной истории, как часто советуют в Интернете. Понадобится длительный период своевременных оплат.

Зная свой персональный кредитный рейтинг (ПКР), гражданин уже осознанно может оценивать шансы на тот или иной кредит в том или ином банке. Правило простое — чем выше ПКР, тем больше будет доступная сумма кредита и меньше ставка по нему.

My Free Credit Report — Experian

До 20 апреля 2022 года Experian, TransUnion и Equifax будут предлагать всем потребителям США бесплатные еженедельные кредитные отчеты через AnnualCreditReport.com, чтобы помочь вам защитить свое финансовое здоровье во время внезапных и беспрецедентных трудностей, вызванных COVID- 19.

Ваш кредитный отчет, иногда называемый вашим кредитным файлом или кредитной историей, представляет собой подробную запись всех ваших кредитных и долговых счетов. Он содержит информацию о том, сколько у вас долгов, как часто вы вовремя оплачиваете кредитные и долговые счета и как долго вы управляете своими кредитными счетами.Он также включает личную информацию, такую как ваше имя, номер социального страхования и адрес.

Кредитные отчеты ведутся тремя бюро кредитной отчетности: Experian, TransUnion и Equifax. Скорее всего, у вас есть отчет в каждом бюро, хотя не все кредиторы предоставляют данные в каждое бюро.

Вы можете просмотреть образец кредитного отчета Experian здесь.

Как я могу получить свой бесплатный кредитный отчет?

Вы можете бесплатно получить кредитный отчет из многих источников, включая Experian.Вы также имеете право на получение одной бесплатной копии вашего кредитного отчета из каждого из трех бюро каждые 12 месяцев. Получите доступ к ним на AnnualCreditReport.com.

Будьте в курсе событий с бесплатным кредитным отчетом

С кредитным отчетом от Experian вы можете отслеживать свой кредит с помощью ежедневных уведомлений о ключевых изменениях и бесплатно получать свой рейтинг FICO ® Score.

Получите свой кредитный отчет

Как часто обновляется мой кредитный отчет?

Кредиторы обычно направляют информацию в кредитные бюро ежемесячно.Однако нет установленного дня, когда кредиторы обновляют эти данные. Таким образом, кредитное бюро могло получать обновления от одного кредитора первого числа каждого месяца и от другого кредитора 15 числа каждого месяца. Таким образом, ваши кредитные отчеты могут меняться каждый день, в зависимости от того, когда ваши кредиторы отправляют пакет истории платежей и данных о ссуде в бюро.

Что делать, если я обнаружу проблему или ошибку в своем кредитном отчете?

Если вы не планируете подавать заявку на новый кредит, рекомендуется ежегодно проверять свой кредитный отчет в каждом бюро. Убедитесь, что ваша идентификационная информация верна и кредитные счета, указанные в вашем отчете, представлены правильно.

Убедитесь, что ваша идентификационная информация верна и кредитные счета, указанные в вашем отчете, представлены правильно.

Если вы все же планируете подать заявку на новую ссуду или кредитную карту, очень важно заранее проверить свои кредитные отчеты на случай, если есть что-то, что нужно уточнить. Отрицательная информация в ваших кредитных отчетах может снизить ваши кредитные рейтинги, и вы хотите, чтобы ваши кредитные рейтинги были как можно лучше, прежде чем подавать заявку на новый кредит.

В соответствии с Федеральным законом о кредитной отчетности и бюро кредитной отчетности, и поставщик информации (например, кредитор, предоставивший информацию о вас в бюро) несут ответственность за исправление любой неточной или неполной информации в ваших отчетах.Чтобы получить исправленную информацию, вы должны инициировать спор с агентством кредитной информации. Обычно для этого требуется письменная отправка вашего спора. Агентство кредитной информации должно расследовать ваш спор в течение 30 дней с момента подачи заявления.

Experian позволяет легко инициировать спор в Интернете через наш Центр разрешения споров. Вы также можете инициировать спор в Experian по телефону или по почте; см. «Как оспорить информацию о кредитном отчете» для более подробной информации.

Как защитить свою личность

Если вы обнаружите в своих кредитных отчетах счета, которые вы не открывали, или если вы беспокоитесь о краже личных данных, вы можете рассмотреть возможность подачи бесплатного предупреждения о мошенничестве в своем кредитном файле, который остается активным в течение одного года. через центр по борьбе с мошенничеством Experian.(Подайте его в одно кредитное бюро, и все готово, потому что бюро будут делиться такими предупреждениями друг с другом.) Предупреждение о мошенничестве уведомляет кредиторов, запрашивающих ваш кредитный отчет, чтобы предпринять дополнительные шаги для проверки вашей личности.

Вы также можете заморозить свои кредитные отчеты — еще одна бесплатная мера, которая не позволяет кредиторам вообще выдавать новый кредит на ваше имя. Или попробуйте Experian CreditLock, преимущество вашего членства в Experian, которое позволяет вам блокировать и разблокировать ваш отчет в режиме реального времени, без периода ожидания.

Или попробуйте Experian CreditLock, преимущество вашего членства в Experian, которое позволяет вам блокировать и разблокировать ваш отчет в режиме реального времени, без периода ожидания.

Как получить бесплатный кредитный отчет

Ваш кредитный отчет — один из самых важных факторов вашей финансовой жизни. Он содержит подробную историю ваших кредитных счетов, включая дату открытия счета, текущий баланс и историю платежей для учетной записи.

Поскольку очень многие компании используют ваш кредитный отчет для принятия решений о вас, важно, чтобы вы проверяли свой кредитный отчет не реже одного раза в год, чтобы быть уверенным, что информация в вашем кредитном отчете верна.Каждое из основных кредитных бюро — компании, составляющие ваш кредитный отчет — предлагает ваш кредитный отчет на продажу, но есть случаи, когда вы можете получить бесплатный кредитный отчет от каждого бюро.

AnnualCreditReport.com

Закон о справедливых и точных кредитных операциях 2003 года (FACTA) позволил вам получить бесплатный отчет о кредитных операциях. Через FACTA вы можете получать бесплатную копию своего кредитного отчета в каждом из трех основных кредитных бюро — Equifax, Experian и TransUnion — каждый год.Вы должны воспользоваться этой возможностью, заказав свой кредитный отчет и используя его для отслеживания своей кредитной истории.

Есть определенные способы получить бесплатный годовой кредитный отчет, разрешенный в соответствии с FACTA.

- Онлайн, посетив AnnualCreditReport.com

- По телефону, по телефону 877-322-8228

- По почте, распечатав форму запроса и отправив ее по адресу, указанному в форме

Не обращайтесь напрямую в кредитные бюро для получения бесплатного годового отчета о кредитных операциях.

Заказ отчета

Закон о справедливой кредитной отчетности (FCRA) дает вам право на получение бесплатного кредитного отчета при определенных обстоятельствах в дополнение к бесплатному годовому кредитному отчету. Эти обстоятельства включают следующее:

Эти обстоятельства включают следующее:

- Вам было отказано в заявке из-за информации в вашем кредитном отчете. Он включает заявки на получение кредита, страхования и трудоустройства. У вас есть 60 дней с даты, когда вы узнали об отказе, чтобы запросить бесплатную копию вашего кредитного отчета.Компания отправит вам уведомление, в котором будет указана контактная информация кредитного бюро, предоставившего отчет, использованный при принятии решения.

- Вы безработный и планируете начать поиск работы в течение 60 дней.

- Вы получаете пособие.

- Вы стали жертвой кражи личных данных и имеете неточную информацию в своем кредитном отчете.

Индивидуальные государственные законы

В некоторых штатах есть законы, которые позволяют вам получать бесплатный отчет о кредитных операциях в дополнение к бесплатному годовому отчету о кредитных операциях, на который вы имеете право согласно федеральному закону.

| Государство | Стоимость | Частота |

|---|---|---|

| Колорадо | Бесплатно, затем 8 долларов | Один раз в год бесплатно |

| Грузия | Бесплатно, затем 11,50 долл. США | Два бесплатно в год |

| Мэн | Бесплатно, затем 5 долларов | Один раз в 12 месяцев бесплатно |

| Мэриленд | Бесплатно, затем 5 долларов | Один раз в 12 месяцев бесплатно |

| Массачусетс | Бесплатно, затем 8 долларов | Один раз в год бесплатно |

| Нью-Джерси | Бесплатно, затем 8 долларов | Один раз в 12 месяцев бесплатно |

| Пуэрто-Рико | Бесплатно, затем 11 долларов.50 | Один раз в 12 месяцев бесплатно |

| Вермонт | Бесплатно, затем 7,50 доллара США | Один раз в 12 месяцев бесплатно |

Следующие штаты снизили цены на кредитные отчеты.

- Калифорния — 8 долларов

- Коннектикут — 5 долларов за первый отчет о кредитоспособности каждый год, затем 7,50 долларов

- Миннесота — 3 доллара за первый отчет о кредитных операциях каждый год, затем 11,50 долларов

- Монтана — 8,50 долларов

- Виргинских островов — 1 долларов.

Вам следует заказать бесплатный отчет о кредитных операциях FCRA или бесплатный отчет о кредитных операциях штата напрямую через бюро кредитных историй:

- Equifax

- Experian или позвоните по телефону 1-866-200-6020

- TransUnion

Не требуется подписка или кредитная карта

Несколько веб-сайтов теперь предлагают по крайней мере один бесплатный кредитный отчет.Эти сайты зарабатывают деньги на рекламе, поэтому они могут позволить себе бесплатно предлагать вам кредитный отчет. Зарегистрируйтесь на этих сайтах, чтобы получить копию своего бесплатного кредитного отчета:

Эти сайты не требуют, чтобы вы вводили номер кредитной карты или регистрировались в пробной подписке, чтобы получить бесплатный кредитный отчет.

Кредитное образование

Потратьте время на то, чтобы понять, как работает кредит и как ваши действия повлияют на ваш кредитный рейтинг, например просроченные платежи и открытие новой кредитной линии.

Fair Isaac Tools, создатель кредитного рейтинга FICO, имеет несколько инструментов, которые могут помочь вам понять кредитный рейтинг, в том числе бесплатный оценщик кредитного рейтинга и калькулятор сбережений по ссуде.

Кредитный мониторинг

Есть несколько компаний, в том числе CreditKarma, CreditSesame, которые предлагают бесплатный кредитный мониторинг. Внимательное наблюдение за своим кредитным рейтингом может быть полезно, если вы активно работаете над улучшением своего кредитного рейтинга или нервничаете по поводу кражи личных данных.

Иногда компании предлагают вам год или несколько лет бесплатного кредитного мониторинга, если ваша кредитная информация была скомпрометирована из-за нарушения их системы хранения данных.

Остерегайтесь некоторых предложений

Остерегайтесь сайтов, которые предлагают бесплатный кредитный отчет или отчет со скидкой, но просят вас ввести номер своей кредитной карты, чтобы подписаться на бесплатную пробную версию. Эти сайты обычно регистрируют вас в пробной подписке на службу мониторинга кредитоспособности и начинают взимать с вас ежемесячную плату, если вы не отмените подписку до окончания пробного периода.

Как получить 3 бесплатных кредитных отчета

Ваши кредитные отчеты содержат важную информацию о вашей кредитной истории.Рекомендуется регулярно просматривать их, чтобы убедиться, что содержащаяся в них информация является точной, и отслеживать любые признаки кражи личных данных.

Резиденты США всегда имеют право на получение одной бесплатной копии своего кредитного отчета от каждого из трех национальных кредитных агентств каждые 12 месяцев в соответствии с Федеральным законом о справедливых и точных кредитных операциях (FACT). Чтобы укрепить наши обязательства перед американцами, работающими над поддержанием своего кредитного здоровья во время и после кризиса здоровья COVID-19, TransUnion предлагает бесплатные еженедельные кредитные отчеты онлайн до апреля 2021 года.

Доступ к вашему кредитному отчетуЧтобы получить бесплатный кредитный отчет от каждого агентства кредитной информации, посетите AnnualCreditReport.com. Чтобы получить доступ к своим отчетам, вам нужно будет предоставить определенную информацию, включая ваше имя, номер социального страхования и адрес. Затем вам будет предложено выбрать, из какого агентства кредитной отчетности вы хотите получить отчет:

- TransUnion

- Experian

- Equifax

Вам также необходимо будет ответить на ряд вопросов, чтобы подтвердить свою личность.Информация, используемая для этих вопросов, берется непосредственно из ваших кредитных отчетов.

Как использовать 3 кредитных отчета Как только вы получите копию своих отчетов, вы сможете увидеть, что кредиторы и другие допущенные стороны видят о вашей кредитной деятельности и истории. В отчетах перечислены следующие типы информации:

В отчетах перечислены следующие типы информации:

- Ваше имя и адрес

- Ваши текущие открытые счета, включая остатки и историю платежей

- Ваши закрытые счета, если им не исполнилось 7 лет

- Записи запросов всех сторон, получивших кредитный отчет от этого конкретного агентства кредитной информации

- Государственные записи за последние 10 лет

Вы также можете следовать инструкциям в AnnualCreditReport.com, чтобы сообщить о неточностях. Вы не получите кредитный рейтинг вместе с бесплатными годовыми кредитными отчетами. Однако есть много мест, где вы можете запросить кредитный рейтинг, в том числе другие веб-сайты, некоторые банки, в которых у вас может быть учетная запись, и непосредственно в трех агентствах кредитной отчетности. Членство в TransUnion Credit Monitoring включает неограниченный доступ к вашему счету с ежедневными обновлениями.

Зачем проверять отчеты?Одна из важных причин регулярно проверять отчеты — это проверять точность информации в них.Если вы обнаружите что-то, что, по вашему мнению, неточно, может быть хорошей идеей напрямую связаться с вашим кредитором для получения более подробной информации, поскольку они сообщают о счете в агентства кредитной информации. Вы также можете начать спор с TransUnion, и мы рассмотрим его. Знание того, что указано в ваших кредитных отчетах, также может помочь вам принять правильные решения для поддержания вашего кредитного здоровья.

Продуктыдля кредитного мониторинга могут упростить вам отслеживание ваших отчетов и состояния кредита. Например, с помощью TransUnion Credit Monitoring вы можете:

- Обновляйте свой балл TransUnion и сообщайте ежедневно

- Получайте оповещения о критических изменениях в ваших отчетах TransUnion, Experian или Equifax

- Узнайте, как можно улучшить состояние своей кредитной истории с помощью практических интерактивных инструментов.

- Защитите свое кредитное здоровье и личность с помощью Credit Lock Plus и страховки от кражи удостоверения личности на 1 миллион долларов

Как получить бесплатный кредитный отчет от TransUnion, Equifax, Experian

- Если у вас когда-либо была кредитная карта или вы брали ссуду, у вас есть кредитный отчет.

- Никогда не платите, чтобы получить кредитный отчет. Если веб-сайт просит вас оплатить отчет о кредитных операциях в обмен на личную информацию, вероятно, это мошенничество.

- Вы можете получить свой кредитный отчет до трех раз в год — по одному разу в каждом из основных кредитных бюро, Equifax, Experian и TransUnion — только отправив запрос на AnnualCreditReport.com или позвонив напрямую.

- В дополнение к вашим прошлым и текущим адресам в вашем кредитном отчете перечислены все открытые вами кредитные линии вместе с платежными реквизитами для каждой, а также любые жесткие и мягкие запросы, сделанные кредиторами или другими предприятиями.

- Если в вашем кредитном отчете что-то не так, вы можете подать спор непосредственно через онлайн-отчет или позвонив в кредитное бюро.

- Посетите домашнюю страницу Business Insider, чтобы узнать больше.

Если у вас когда-либо была кредитная карта или вы брали ссуду, у вас есть кредитный отчет.

Во всех смыслах и целях ваш кредитный отчет является вашей финансовой отчетной карточкой. В нем перечислены ссуды и кредитные карты, которые у вас были или были в прошлом, сколько денег вы должны по каждой из них и оплатили ли вы эти счета вовремя или поздно.

Все эти и другие факторы составляют ваш кредитный рейтинг, трехзначное число от 300 до 850, которое указывает, насколько вы рискованны для заемщика (в соответствии с академической темой, это будет ваш средний балл).

Когда вы подаете заявку на новую ссуду или кредитную карту или запрашиваете увеличение кредитного лимита, кредитор изучит ваш кредитный отчет. Важно проверять свой отчет несколько раз в год, чтобы убедиться в точности информации.Если что-то не так, вы можете стать жертвой кражи личных данных.

Как получить бесплатный кредитный отчет

1. Выберите подходящий источник

Хотя такие веб-сайты, как Credit Karma или Credit Sesame, позволят вам проверить свой кредитный рейтинг в любое время, вы можете получить доступ к своему кредитному отчету только три раза год — один раз в каждом из трех крупных кредитных бюро: Equifax, Experian и TransUnion.

2. Перейдите на сайт AnnualCreditReport.com или позвоните по телефону 1-877-322-8228

. Вы можете запросить свой кредитный отчет только через AnnualCreditReport.com или позвонив по проверенному номеру телефона 1-877-322-8228. Если другой источник утверждает, что получил ваш кредитный отчет в обмен на личную информацию, это, вероятно, мошенничество.

Запрос вашего кредитного отчета не повлияет отрицательно на ваш кредит, но, опять же, вы ограничены тремя отчетами в 12 месяцев в соответствии с федеральным законом.

3. Заполните одну онлайн-форму для отправки

Если вы запрашиваете через веб-сайт, вам нужно будет заполнить одну форму для отправки, независимо от того, хотите ли вы один, два или все три из ваших кредитных отчетов.В форме будет запрошено ваше имя; ваш текущий адрес; ваш последний адрес, если вы жили по текущему адресу менее двух лет; и ваш номер социального страхования.

4. Решите, сколько отчетов вы хотите просмотреть.

Выберите, хотите ли вы получать отчет от Equifax, Experian, TransUnion или от всех трех. Бюро получают информацию об истории наших кредитных карт от кредиторов, но не все они имеют одинаковую информацию, что может привести к незначительным отклонениям в кредитной истории, зарегистрированной каждым из них.

Лучше всего проверять все три в течение года; вы даже можете настроить напоминания в календаре, чтобы запрашивать их каждые четыре месяца. Однако, если вы готовитесь купить дом или совершить еще одну крупную покупку, требующую проверки кредитоспособности, вы можете запросить сразу все три отчета для проверки на точность, поскольку вы не знаете, из какого бюро возьмет кредитор. .

5. Ответьте на контрольные вопросы

Прежде чем вы сможете просмотреть свой отчет, вам нужно будет ответить на три или четыре вопроса с несколькими вариантами ответов, чтобы подтвердить свою личность.Информация в этих вопросах взята из вашего кредитного отчета и разработана так, чтобы быть сложной (иногда правильный ответ — «ничего из вышеперечисленного»). У вас есть только пять минут, чтобы ответить на вопросы.

У вас есть только пять минут, чтобы ответить на вопросы.

Если вы запрашиваете отчет более чем в одном кредитном бюро, вам придется выполнить этот шаг для каждого из них.

6. Отправьте запрос и просмотрите отчет.

Сайт подготовит ваш кредитный отчет в течение нескольких секунд. Если вы запросите отчет по телефону, он будет отправлен по почте, и его доставка может занять до 15 дней.

Отчет разделен на пять разделов:

- Личная информация: Ваше имя, прошлый и текущий адреса, год рождения и номера телефонов.

- Счета: Здесь вы найдете всю историю каждой кредитной линии, которая у вас была или была в прошлом — текущий баланс, дата открытия, статус счета, максимальный баланс, минимальный платеж, кредитный лимит и т. д.

- Общедоступные записи: Если вы участвовали в юридических делах, подавали заявление о банкротстве или сталкивались с налоговым залогом, они будут перечислены здесь.

- Жесткие запросы: Если вы подавали заявку на новую кредитную карту или ссуду в течение последних двух лет, имя кредитора будет отображаться здесь с датой запроса и датой истечения срока его действия.

- Мягкие запросы: Если работодатель, домовладелец, страховая компания или кредитор кредитной карты когда-либо запрашивали ваш кредит, он появится здесь. Мягкие запросы не влияют на ваш кредитный рейтинг и поэтому не подлежат обсуждению.

7. Если что-то не так, подайте спор.

Если какие-либо детали, такие как дата, баланс или платеж, выглядят неверно — или если есть совершенно неузнаваемая учетная запись — вы можете подать спор прямо в Интернете. отчет или позвонив в справочную службу кредитного бюро.

Опять же, все три кредитных бюро будут предоставлять вам ваш отчет бесплатно один раз в год, но все три бюро предлагают платные услуги по отслеживанию личности, если вы того пожелаете. Услуги TransUnion, Experian и Equifax включают неограниченное количество отчетов о кредитных операциях, уведомления по электронной почте, когда кто-то подает заявку на получение кредита на ваше имя, и страхование от кражи личных данных.

8. Распечатайте или сохраните копию для своих записей

Поскольку ваш кредитный отчет доступен вам только несколько раз в год, вы можете либо распечатать копию, либо сохранить PDF-версию для своих записей.

Как получить бесплатный кредитный отчет

Каждый потребитель в США имеет право на бесплатный кредитный отчет.

Закон гласит, что вы можете запрашивать бесплатный отчет один раз в 12 месяцев у каждой из трех национальных кредитных компаний — Equifax, Experian и TransUnion.

Однако существует множество веб-сайтов, которые предлагают вам бесплатный отчет, и в конечном итоге они взимают с вас деньги.

Не обманывайте себя .

Есть только одно официальное место, где можно получить действительно бесплатный кредитный отчет, разрешенный и гарантированный законом: веб-сайт AnnualCreditReport.com.

AnnualCreditReport.com был создан компаниями кредитной отчетности в соответствии с законом под названием «Закон о справедливой кредитной отчетности».

Получите бесплатные кредитные отчеты прямо сейчас на сайте www.AnnualCreditReport.com или позвоните по телефону 1-877-322-8228.

После того, как вы получите бесплатный отчет от кредитной компании, вы должны подождать один год, прежде чем запрашивать у этой компании еще один бесплатный отчет.Поскольку существует три национальных кредитной отчетности, если вы распределяете запросы на получение отчета от другой компании каждые четыре месяца, вы, по сути, можете контролировать свой кредит в течение всего года.

Почему я должен проверять свой кредитный отчет?

Ваш кредитный отчет имеет огромное влияние на вашу жизнь. Это список ваших аккаунтов и кредитной истории. Это включает в себя сумму вашей задолженности по кредитным картам, ипотеке и другим кредитам, а также своевременность оплаты счетов.

Люди используют ваш кредитный отчет, чтобы принимать важные решения о вас. Когда вы подаете заявку на получение ссуды, кредитор проверит ваш отчет, чтобы решить, одобрять ли вы его и какую сумму взимать с вас. Если вы подаете заявление о приеме на работу, покупаете страховку или снимаете дом, кто-то может проверить вашу кредитную информацию, чтобы узнать, насколько вы подвержены кредитному риску.

Когда вы подаете заявку на получение ссуды, кредитор проверит ваш отчет, чтобы решить, одобрять ли вы его и какую сумму взимать с вас. Если вы подаете заявление о приеме на работу, покупаете страховку или снимаете дом, кто-то может проверить вашу кредитную информацию, чтобы узнать, насколько вы подвержены кредитному риску.

И если преступник украдет вашу личность, чтобы списать деньги от вашего имени, кредитный отчет — один из лучших способов обнаружить проблему и исправить ее.

Кредитные отчеты могут содержать большие ошибки, иногда из-за простой человеческой ошибки. Эти ошибки могут действительно навредить тебе. Вот почему так важно проверять свой отчет каждый год и убедиться, что он точен.

Хорошо, я получил бесплатный кредитный отчет. Что теперь?

Внимательно прочтите свой отчет, строка за строкой, чтобы убедиться, что вся информация о вас верна и актуальна.

Если вы обнаружите ошибку, немедленно обратитесь в кредитную компанию.Вам также следует связаться с источником, который предоставил компании неверную информацию.

Национальный центр защиты прав потребителей рекомендует направлять ваши запросы в компанию, предоставляющую кредитную отчетность, в письменном виде, а не просто звонить в компанию или полагаться на веб-сайт компании. Центр напоминает вам, что вам нужно вести архив всех сообщений, отправленных и полученных от компании. Компания предоставит вам форму разрешения спора, в которой может быть список вариантов разрешения спора в виде «флажка» и ограниченное пространство для описания вашей проблемы, поэтому NCLC рекомендует вам включить дополнительные письменные сведения и документы, чтобы выразить свою точку зрения.

Подробные пошаговые инструкции по исправлению ошибок в кредитном отчете см. В этом бесплатном руководстве Федеральной торговой комиссии здесь.

Помимо поиска ошибок в вашем кредитном отчете, вам необходимо проверить его на наличие счетов, которые вы не знаете. Есть ли счет, который вы не помните, чтобы открыть? Вы можете стать жертвой кражи личных данных. Это когда кто-то использует вашу личную информацию, чтобы открыть кредитный счет и выставить неоплаченные счета на ваше имя.У FTC есть бесплатный сайт, на котором рассказывается, как избежать кражи личных данных и очистить ваши записи.

Это когда кто-то использует вашу личную информацию, чтобы открыть кредитный счет и выставить неоплаченные счета на ваше имя.У FTC есть бесплатный сайт, на котором рассказывается, как избежать кражи личных данных и очистить ваши записи.

Когда я получу свой бесплатный кредитный отчет, получу ли я также бесплатный кредитный рейтинг?

К сожалению, нет. Закон гарантирует вам бесплатный отчет о кредитоспособности каждые 12 месяцев, но в нем не указывается ваш кредитный рейтинг. Если вы хотите получить свой кредитный рейтинг, вам обычно нужно заплатить комиссию или передать свою кредитную карту и платежную информацию для «пробного предложения», и вы можете получить балл, который не используют некоторые кредиторы.

Ваш кредитный рейтинг — это рейтинг, основанный на информации в вашем кредитном отчете. Оценка представляет собой трехзначное число, обычно в диапазоне от 300 до 900. Каждая из трех крупных кредитных компаний выставляет для вас свою собственную оценку.

Многие люди — кредиторы, банкиры, страховщики, арендодатели и другие — могут посмотреть на ваш кредитный рейтинг, чтобы решить, насколько вы надежны, когда дело касается управления деньгами и выплаты долгов. Высокий кредитный рейтинг предполагает, что вы меньше подвержены кредитному риску, и это может означать, что вы получите более высокие ставки.

Если вам отказано в кредитовании из-за низкого балла, по закону вы должны получить бесплатную копию этого балла. Но во многих случаях, если вы хотите получить свой кредитный рейтинг, с вас будет взиматься плата.

Мы хотим это изменить. Подпишите нашу петицию , чтобы сообщить нашим руководителям, что мы должны иметь возможность получать бесплатную копию наших кредитных рейтингов — тех же заслуживающих доверия оценок, которые видят кредиторы, — один раз в год в рамках наших годовых отчетов о кредитных операциях.

Расскажите нам о своем опыте

Мы хотим услышать от вас.

Получили ли вы бесплатный кредитный отчет от AnnualCreditReport.com? Это было просто? Есть ли способы его улучшить?

Если вы обнаружили ошибку в своем кредитном отчете и должны были принять меры для ее исправления, мы также хотели бы услышать об этом опыте.

Пожалуйста, поделитесь с нами своей историей.

Полезные ссылки

AnnualCreditReport.com

Федеральная торговая комиссия: ваш путеводитель по кредитным отчетам

Федеральная торговая комиссия: как бороться с кражей личных данных

Подпишите нашу петицию: предоставьте бесплатные кредитные рейтинги в моем годовом кредитном отчете

Кредитный отчет и основы оценки

Ваш кредитный отчет

Ваш кредитный отчет — это краткое изложение вашей кредитной истории.

Ваш кредитный отчет создается, когда вы занимаете деньги или впервые подаете заявку на получение кредита. Кредиторы отправляют информацию о ваших счетах в кредитные бюро, также известные как агентства кредитной отчетности.

Ваш кредитный рейтинг

Ваш кредитный рейтинг — это трехзначное число, которое берется из информации в вашем кредитном отчете. Он показывает, насколько хорошо вы управляете кредитом и насколько рискованно для кредитора ссужать вам деньги.

Ваш кредитный рейтинг рассчитывается по формуле, основанной на вашем кредитном отчете.

Обратите внимание, что вы:

- получите баллы, если ответственно воспользуетесь кредитом

- потеряете баллы, если у вас возникнут проблемы с управлением своим кредитом

Ваш кредитный рейтинг будет меняться со временем по мере обновления вашего кредитного отчета.

Как рассчитывается кредитный рейтинг

Невозможно точно знать, насколько изменится ваш кредитный рейтинг в зависимости от ваших действий. Кредитные бюро и кредиторы не сообщают фактических формул, которые они используют для расчета кредитного рейтинга.

Факторы, которые могут повлиять на ваш кредитный рейтинг, включают:

- как долго у вас есть кредит

- , как долго каждый кредит был в вашем отчете

- при наличии остатка на кредитной карте

- если регулярно пропускаете выплаты

- сумма непогашенной задолженности

- близок к вашему пределу кредита, равен ему или превышает его

- количество последних заявок на кредит

- тип кредита, который вы используете

- , если ваши долги отправлены в коллекторское агентство

- любая запись о несостоятельности или банкротстве

Кредиторы устанавливают свои собственные правила относительно минимального кредитного рейтинга, необходимого для предоставления вам денег в долг.

Если у вас хороший кредитный рейтинг, вы можете договориться о более низких процентных ставках. Однако, когда вы заказываете свой кредитный рейтинг, он может отличаться от рейтинга, выставленного для кредитора. Это связано с тем, что кредитор может придавать большее значение определенной информации при расчете вашего кредитного рейтинга.

Кто создает ваш кредитный отчет и кредитный рейтинг

В Канаде два основных кредитных бюро:

Это частные компании, которые собирают, хранят и передают информацию о том, как вы используете кредит.

Equifax и TransUnion собирают от кредиторов информацию только о вашем финансовом опыте в Канаде.

Некоторые финансовые учреждения могут пожелать признать кредитную историю за пределами Канады, если вы их спросите. Это может потребовать дополнительных действий. Например, вы можете запросить копию своего кредитного отчета в другой стране и встретиться с сотрудником местного отделения.

Кто может просматривать и использовать ваш кредитный отчетКредитные бюро следуют правилам, которые определяют, кто может просматривать ваш кредитный отчет и как они могут его использовать.

Те, кому разрешен просмотр вашего кредитного отчета, включают:

- банки, кредитные союзы и другие финансовые учреждения

- компаний кредитных карт

- автолизинговых компаний

- розничных торговцев

- сотовых операторов

- страховых компаний

- правительства

- работодателей

- арендодателей

Эти компании или частные лица используют ваш кредитный отчет, чтобы помочь им принимать решения в отношении вас.

Этими решениями могут быть:

- одолжить деньги

- взыскать долг

- Рассмотрим для сдачи в аренду жилья

- рассматривать Вас за работу

- предоставим вам страховку

- предлагаем вам акцию

- предлагает вам увеличение кредита

Кредитор или другая организация может попросить «проверить ваш кредит» или «получить отчет».Когда они это сделают, они просят получить доступ к вашему кредитному отчету в кредитном бюро. Это приводит к запросу в вашем кредитном отчете.

Кредиторы могут быть обеспокоены, если в вашем кредитном отчете содержится слишком много проверок кредитоспособности или запросов.

Может показаться, что вы:

- срочно ищу кредит

- пытается жить не по средствам

Согласие и проверки кредитоспособности

Как правило, вам необходимо дать разрешение или ваше согласие на использование вашего кредитного отчета юридическим или физическим лицам.

В следующих провинциях бизнес или частное лицо должно только сообщить вам, что они проверяют ваш кредитный отчет:

- Новая Шотландия

- Остров Принца Эдуарда

- Саскачеван

В других провинциях требуется письменное согласие на проверку вашего кредитного отчета. Когда вы подписываете заявку на получение кредита, вы позволяете кредитору получить доступ к вашему отчету о кредитных операциях. Ваше согласие обычно позволяет кредитору использовать ваш кредитный отчет, когда вы впервые подаете заявку на получение кредита.Они также могут получить доступ к вашему кредиту в любое время после открытия вашего счета.

Во многих случаях ваше согласие также позволяет кредитору делиться информацией о вас с кредитными бюро. Это только в том случае, если кредитор одобрит вашу заявку.

Законы некоторых провинций разрешают представителям правительства просматривать части вашего кредитного отчета без вашего согласия. Сюда входят судьи и полиция.

Обратитесь в местное или территориальное управление по делам потребителей за информацией о законах, касающихся кредитной отчетности.

Что включено в ваш кредитный отчет

Ваш кредитный отчет содержит личную, финансовую информацию и информацию о кредитной истории. Как правило, обновление информации в вашем кредитном отчете занимает от 30 до 90 дней.

Личная информация в вашем кредитном отчете

Ваш кредитный отчет может содержать:

- наименование

- дата рождения

- текущий и предыдущий адреса

- текущий и предыдущий телефонные номера

- номер социального страхования

- водительское удостоверение №

- номер паспорта

- нынешние и предыдущие работодатели

- текущая и предыдущая должности

Финансовая информация в вашем кредитном отчете

Ваш кредитный отчет может содержать:

- Недостаточные выплаты денежных средств или недействительные чеки

- Чековые и сберегательные счета закрыты «по уважительной причине» из-за причитающихся денежных средств или совершенного мошенничества

- кредит, который вы используете, включая кредитные карты, розничные или магазинные карты, кредитные линии и ссуды Банкротство

- или решение суда против вас, которое касается кредита

- долги отправлены в коллекторские агентства

- запросов от кредиторов и других лиц, которые запрашивали ваш кредитный отчет за последние три года

- зарегистрированных предметов, например залог автомобиля, который позволяет кредитору наложить арест, если вы не заплатите

- примечаний, включая заявления потребителей, предупреждения о мошенничестве и предупреждения о подтверждении личности

Ваш кредитный отчет содержит фактическую информацию о ваших кредитных картах и кредитах, например:

- при открытии счета

- сколько вы должны

- при своевременной оплате

- в случае пропуска платежей

- , если ваш долг передан в коллекторское агентство

- , если вы превысите кредитный лимит

- личная информация, доступная в публичных архивах, например о банкротстве

Ваш кредитный отчет может также включать чековые и сберегательные счета, закрытые «по уважительной причине». К ним относятся счета, закрытые из-за причитающихся денег или мошенничества, совершенного владельцем счета.

К ним относятся счета, закрытые из-за причитающихся денег или мошенничества, совершенного владельцем счета.

Прочие счета, включенные в кредитный отчет

Ваш мобильный телефон и интернет-провайдер могут сообщать о ваших счетах в ваше кредитное бюро. Они могут появиться в вашем кредитном отчете, даже если это не кредитные счета.

Информация о вашей ипотеке и история платежей по ипотеке также могут отображаться в вашем кредитном отчете. Кредитные бюро решают, используют ли они эту информацию, когда определяют ваш кредитный рейтинг

Кредитная линия собственного капитала ( HELOC ), добавленная к вашей ипотеке, может рассматриваться как часть вашей ипотеки в вашем кредитном отчете.Если ваш счет HELOC является отдельным от ипотечного счета, он указывается отдельно.

Почему важна ваша кредитная история

Это может повлиять на ваши финансы

Финансовые учреждения просматривают ваш кредитный отчет и кредитный рейтинг, чтобы решить, будут ли они одалживать вам деньги. Они также используют их, чтобы определить, сколько процентов они будут брать с вас за взятие денег.

Если у вас нет кредитной истории или плохая кредитная история, вам может быть труднее получить кредитную карту, ссуду или ипотеку.Это может даже повлиять на вашу способность снимать дом или квартиру или получать работу.

Если у вас хорошая кредитная история, вы можете получить более низкую процентную ставку по кредитам. Со временем это может сэкономить вам много денег.

Может показывать признаки кражи личных данных

Вы также можете использовать свой кредитный отчет для проверки признаков кражи личных данных. Это то, что вы должны делать не реже одного раза в год для обоих кредитных бюро. Убедитесь, что кто-то не пытался открыть кредитные карты или другие займы на ваше имя.

Ссылки по теме

Как читать кредитный отчет

К настоящему времени вы точно знаете, что мы думаем о кредитных рейтингах (подсказка: они фиктивные). Но одна вещь, на которую все же нужно обратить внимание, — это ваш кредитный отчет. Даже если у вас нет долгов и вас не волнует, что о вас думают крупные банки и кредиторы, вы не можете просто игнорировать свой кредитный отчет. Вам все равно нужно проверять его на наличие ошибок или признаков мошенничества не реже раз в год.

Но одна вещь, на которую все же нужно обратить внимание, — это ваш кредитный отчет. Даже если у вас нет долгов и вас не волнует, что о вас думают крупные банки и кредиторы, вы не можете просто игнорировать свой кредитный отчет. Вам все равно нужно проверять его на наличие ошибок или признаков мошенничества не реже раз в год.

Но просмотр этих вещей может быть довольно запутанным, особенно если вы не знаете, как читать свой кредитный отчет или какие красные флажки искать.Мы знаем, что это может быть сложно. Но не волнуйтесь! Мы сделали всю тяжелую работу, поэтому вам не придется это делать. Готово, готово, давайте рассмотрим все, что вам нужно знать о том, как читать свой кредитный отчет.

Что такое кредитный отчет?

Кредитный отчет — это своего рода табель для вашей кредитной истории. Потенциальные кредиторы могут использовать его для определения вашего «риска», который в основном заключается в том, насколько вероятно, что вы заплатите свои ежемесячные платежи вовремя. Кредитный отчет все о вас может рассказать им:

Дата открытия кредитных счетов или выдачи ссуд

Текущий остаток на каждом счете

Ваша история платежей

Кредитные лимиты и общая сумма кредита

Любые банкротства или налоговые залоги

Ваша идентификационная информация (имя, адрес, номер социального страхования)

Кредитное бюро или кредитная компания, такая как Equifax, Experian или TransUnion, предоставит вашу информацию любой компании, которая может рассматривать возможность предоставления ссуды или кредитного счета.Все эти бюро работают независимо, поэтому их отчеты о вас могут содержать немного разную информацию в зависимости от кредитной компании, которую они использовали.

Как получить кредитный отчет

Вам разрешается одна бесплатная копия вашего кредитного отчета каждый год от каждого из основных кредитных агентств, о которых мы только что говорили. Но отчеты не отправляются вам автоматически — их нужно запрашивать! А поскольку каждое агентство хранит разные данные в файлах, стоит свериться со всеми тремя.Если вы правильно разыграете свои карты, вы можете даже пошатнуть их, чтобы получать бесплатный отчет почти каждый квартал.

Но отчеты не отправляются вам автоматически — их нужно запрашивать! А поскольку каждое агентство хранит разные данные в файлах, стоит свериться со всеми тремя.Если вы правильно разыграете свои карты, вы можете даже пошатнуть их, чтобы получать бесплатный отчет почти каждый квартал.

Управляйте своими деньгами с БЕСПЛАТНОЙ пробной версией Ramsey +.

Теперь, когда вы знаете, как получить кредитный отчет, мы проведем вас через четыре основные области, которые необходимо проверить на наличие красных флажков. Они могут помочь вам обнаружить потенциальные ситуации кражи личных данных, так что слушайте!

Как читать кредитный отчет

Идентификационная информация

В этом разделе содержится любая личная информация, которая может быть использована для вашей идентификации, в том числе:

Имя

Адрес

Номер социального страхования

Дата рождения

Телефон

Красные флажки: Все в этом разделе должно относиться к вам, а не к кому-то еще, кто назвал ваше имя, мистер.Джонс. И пока вы занимаетесь этим, на всякий случай еще раз проверьте номер социального страхования.

Убедитесь, что все указанные адреса — это места, где вы действительно жили. Если вы никогда не были в Ваксахачи, штат Техас, но в отчете говорится, что вы прожили там семь лет, возможно, вам стоит проверить это. Позже мы расскажем, что делать, если вы до обнаружите ошибки в своем отчете.

Кредитная история

Основная часть отчета находится в этом разделе.Ваша кредитная история включает:

Открытые и оплаченные кредитные счета, такие как кредитные карты, ипотека и ссуды

Аккаунты, совместно используемые с кем-то еще

Общая сумма кредита

Остаток по кредиту

Просроченные платежи

Счета, отправленные в коллекции

Красные флажки: Прочтите и перечитайте этот раздел, чтобы убедиться, что все перечисленное верно. Понятно? Хорошо. А теперь проверьте еще раз. Серьезно. Ищите счета, которые были открыты, которые кажутся вам незнакомыми, и проверьте, что платежи отмечаются так поздно, когда на самом деле это не так.

Понятно? Хорошо. А теперь проверьте еще раз. Серьезно. Ищите счета, которые были открыты, которые кажутся вам незнакомыми, и проверьте, что платежи отмечаются так поздно, когда на самом деле это не так.

Если вы закрыли счет кредитной карты, убедитесь, что он отображается как закрытый в вашем кредитном отчете. Также убедитесь, что никакие кредитные линии не открывались на ваше имя без вашего согласия — это серьезный красный флаг, который может означать, что вы подвергаетесь риску кражи личных данных.

Государственные архивы

Вы хотите, чтобы эта часть была пустой.Финансовая деятельность, перечисленная здесь — например, банкротство, налоговые залоги и судебные решения — взята из публичных записей, и некоторые вещи могут оставаться в вашем кредитном отчете более 7–10 лет.

Красные флажки: В этой части отчета довольно редко можно найти ошибку, но ее все равно стоит просканировать. Ошибки в этом разделе должны быть устранены как можно скорее.

Запросы

Здесь вы увидите подробные списки всех компаний, которые запросили ваш кредитный отчет.Есть два типа кредитных запросов: мягкие и жесткие. Мягкие запросы поступают только от компаний, желающих отправить вам рекламные материалы, или от текущих кредиторов, проверяющих ваш счет. Когда вы действительно подаете заявление на получение кредитной карты, ссуды или ипотеки, вам будут предъявлены серьезные запросы.

Красные флажки: Серьезные запросы приводят к падению вашего кредитного рейтинга на несколько пунктов, поэтому убедитесь, что вы действительно дали свое разрешение на серьезное расследование вашей кредитной истории. Они должны исчезнуть из вашего отчета примерно через два года.

Что означает «открытый счет» в моем кредитном отчете?

Открытый счет — это любая кредитная линия, которую вы открыли и никогда официально не закрывали. Вы знаете, как та выплаченная кредитная карта универмага, по которой вы забыли позвонить и отменили. Даже если вы не использовали кредитную карту в течение нескольких лет, она все равно будет отображаться как открытый счет в вашем кредитном отчете, пока вы не обратитесь в компанию, чтобы закрыть счет. Так что перестаньте мерзнуть и просто закройте это навсегда.

Вы знаете, как та выплаченная кредитная карта универмага, по которой вы забыли позвонить и отменили. Даже если вы не использовали кредитную карту в течение нескольких лет, она все равно будет отображаться как открытый счет в вашем кредитном отчете, пока вы не обратитесь в компанию, чтобы закрыть счет. Так что перестаньте мерзнуть и просто закройте это навсегда.

Что означает «U» в кредитном отчете?

Университет кредитной отчетности? Неа. Буква «U» означает «несекретный» или означает, что учетная запись не обновлялась на момент получения отчета. Это один из многих кодов статуса, которые могут отображаться рядом с аккаунтом в вашем кредитном отчете. Подобные коды обычно указывают на проблему с учетной записью, например, на просрочку платежа или отправку в коллекции.

Вы также можете увидеть букву «U», если учетная запись новая и вы еще не производили по ней платежи.Это не окажет негативного влияния на ваш кредитный рейтинг, и вам не о чем беспокоиться.

Кто может видеть мой кредитный отчет?

Большинство людей не могут на законных основаниях использовать вашу личную информацию для доступа к вашему кредитному отчету. Однако есть несколько типов организаций, которым разрешено привлекать ваш кредит: банки, кредиторы, кредиторы, страховые компании, потенциальные арендодатели, агентства по сбору платежей, потенциальные работодатели и правительство.

Законы о том, кто может получить доступ к вашему кредитному рейтингу, различаются от штата к штату.Если вас что-то беспокоит, проведите небольшое исследование и выясните, каковы законы страны, в которой вы живете.

Где я могу узнать свой кредитный рейтинг?

Если вы получили бесплатный кредитный отчет, не удивляйтесь, если в нет вашего кредитного рейтинга. Чтобы убедиться в этом, вам нужно будет воспользоваться бесплатным веб-сервисом или оплатить его через MyFico.com или кредитное бюро.

Но имейте в виду, когда все сводится к одному, кредитный рейтинг — это на самом деле просто оценка «Я люблю долги». Правильно, «хороший результат» просто показывает, насколько хорошо вы играли в долговую игру. Он не отражает вашу фактическую чистую стоимость или сумму денег, которая есть у вас в банке. Другими словами, гордиться нечем. Единственный способ сохранить свой звездный кредитный рейтинг — это жить в долг и оставаться там. Спасибо, не надо!

Правильно, «хороший результат» просто показывает, насколько хорошо вы играли в долговую игру. Он не отражает вашу фактическую чистую стоимость или сумму денег, которая есть у вас в банке. Другими словами, гордиться нечем. Единственный способ сохранить свой звездный кредитный рейтинг — это жить в долг и оставаться там. Спасибо, не надо!