Налоговая декларация по НДФЛ (форма 3-НДФЛ) (КНД 1151020) / КонсультантПлюс

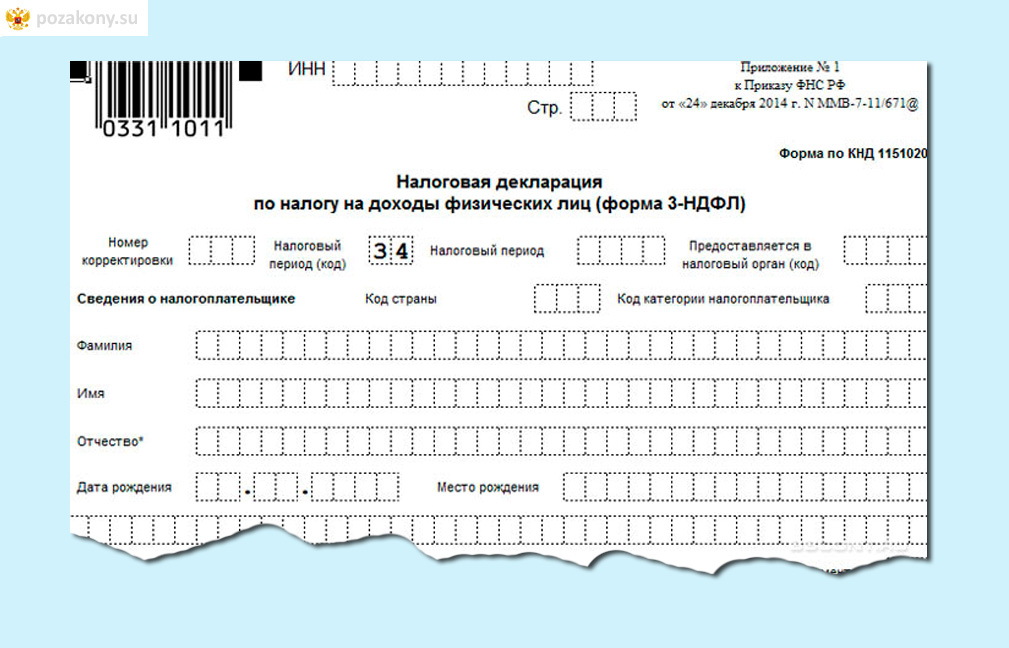

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) (КНД 1151020)

Применяется — с отчетности за 2020 год

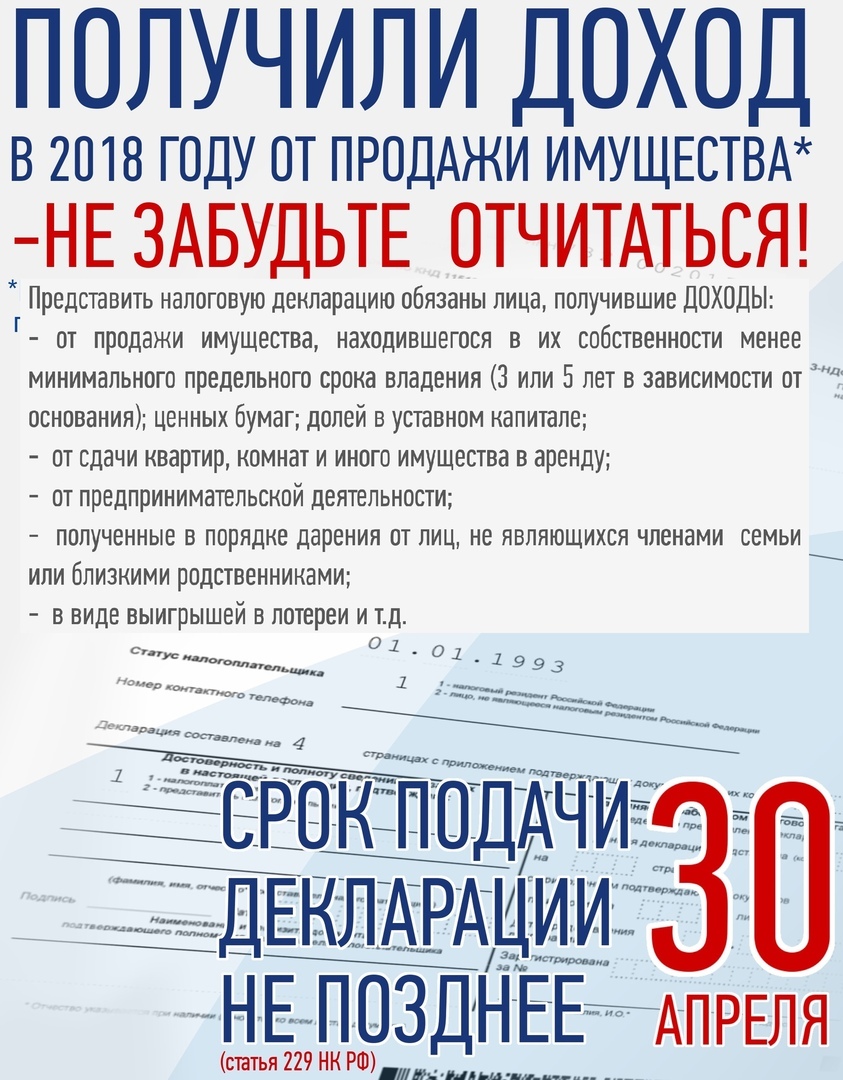

Утверждена — Приказом ФНС России от 28.08.2020 N ЕД-7-11/615@Срок сдачи — ежегодно не позднее 30 апреля года, следующего за истекшим налоговым периодом

Скачать форму налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ):

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)- в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

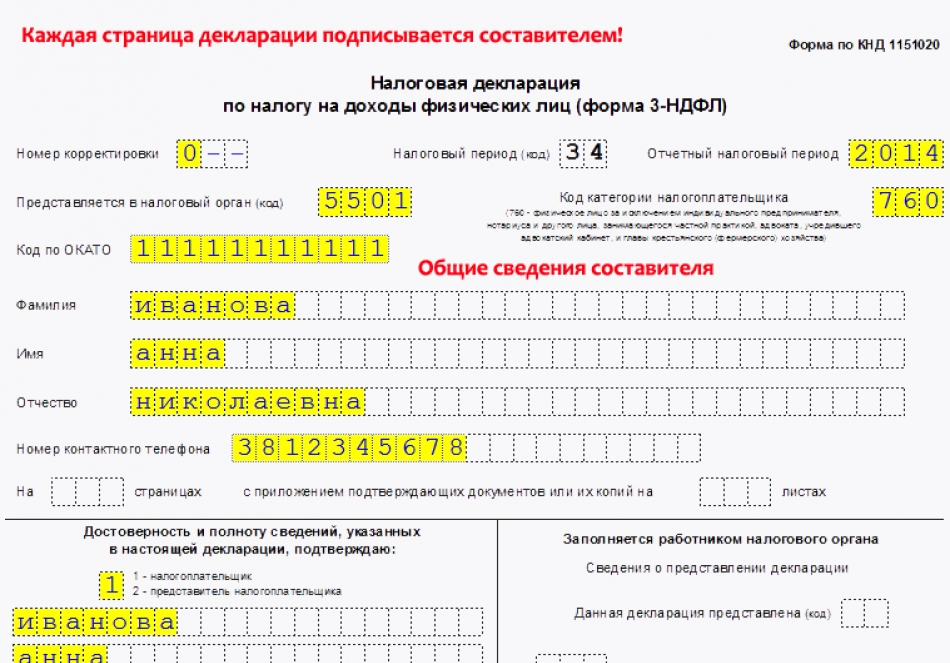

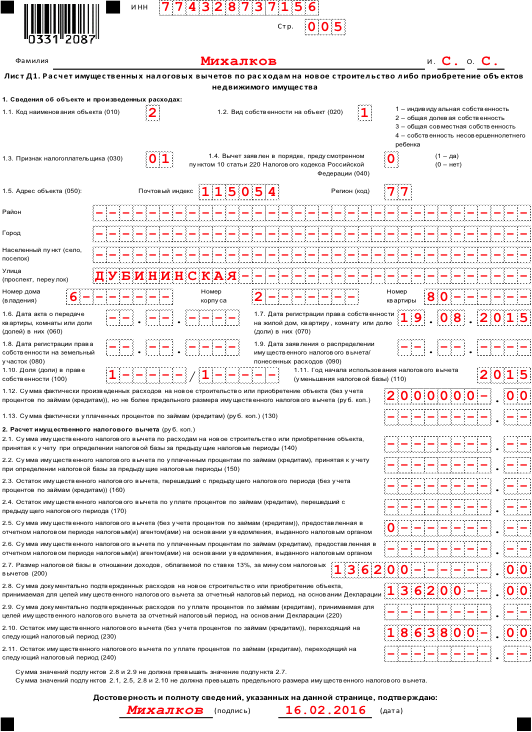

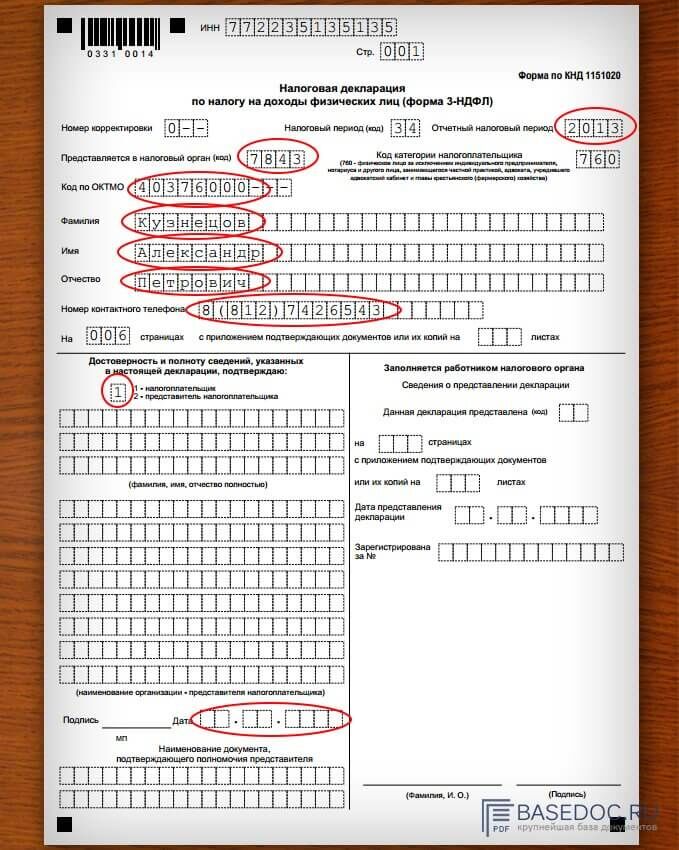

Образец заполнения налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) >>>

Материалы по заполнению налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ):

— Приказ ФНС России от 28.

— Готовое решение

: Как ИП заполнить и сдать декларацию по форме 3-НДФЛ за 2020 г. и последующие периоды

— Статья

: Новая 3-НДФЛ: что изменилось (комментарий к Приказу ФНС от 28.08.2020 N ЕД-7-11/615@) (Никитин А.Ю.) («Главная книга», 2021, N 4)

— Статья

: Особенности заполнения формы 3-НДФЛ (Абросимова Ю.В.) («Оплата труда: бухгалтерский учет и налогообложение», 2021, N 2)

— Статья

: Декларация 3-НДФЛ — 2020: особенности заполнения индивидуальными предпринимателями (Данченко С.П.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2021, N 2)

— Статья

: Уплата НДФЛ предпринимателем на УСНО (Гусаров Д.Ю.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2021, N 3)

Архивные формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ):

— налоговая декларация

по налогу на доходы физических лиц (форма 3-НДФЛ) за 2019 год

— налоговая декларация

по налогу на доходы физических лиц (форма 3-НДФЛ) за 2018 год

— налоговая декларация

по налогу на доходы физических лиц (форма 3-НДФЛ) за 2017 год

— налоговая декларация

по налогу на доходы физических лиц (форма 3-НДФЛ) за 2016 год

— налоговая декларация

по налогу на доходы физических лиц (форма 3-НДФЛ) за 2015 год

— налоговая декларация

по налогу на доходы физических лиц (форма 3-НДФЛ) за 2014 год

— налоговая декларация

по налогу на доходы физических лиц (форма 3-НДФЛ) за 2013 год

— налоговая декларация

по налогу на доходы физических лиц (форма 3-НДФЛ) за 2011, 2012 год

— налоговая декларация

по налогу на доходы физических лиц (форма 3-НДФЛ) за 2010 год

— налоговая декларация

по налогу на доходы физических лиц (форма 3-НДФЛ) за 2009 год

—————————————-

Открыть полный текст документа

как посчитать налог, подать декларацию 3-НДФЛ по брокерскому счету и когда оплатить

Чаще всего брокер сам списывает налог на доход с инвестиций, когда вы выводите со счета деньги либо по итогам календарного года. Но в некоторых случаях брокер не может этого сделать, поэтому вам придется рассчитать и уплатить налог самостоятельно, подав декларацию 3-НДФЛ.

Но в некоторых случаях брокер не может этого сделать, поэтому вам придется рассчитать и уплатить налог самостоятельно, подав декларацию 3-НДФЛ.

Вы получили дивиденды от иностранной компании — они поступают на брокерский счет за вычетом налога на доходы, который действует в стране, где зарегистрирована компания. Если этот налог меньше 13%, разницу нужно будет самостоятельно доплатить в ФНС России.

Доход с разницы курсов валют — если вы купили валюту на бирже и продали ее по более высокому курсу, с разницы нужно самостоятельно заплатить 13%.

Здесь есть важный нюанс: второй случай касается и ситуаций, когда вы продали иностранные акции, получили за них валюту на свой брокерский счет, а потом конвертировали ее в рубли и вывели со счета. При этом возникает две отдельные налоговые базы: первая — с продажи акций, этот налог брокер удержит автоматически; вторая — с конвертации валюты в рубли, такой налог вам придется рассчитать и заплатить самостоятельно. В Тинькофф-журнале есть подробная статья обо всех нюансах налогов с инвестиций.

На вашем брокерском счете недостаточно денег для уплаты налога — если в январе года, следующего за отчетным, у вас на счете будет недостаточно средств, чтобы брокер автоматически списал налог с дохода от инвестиций, мы свяжемся с вами и попросим внести необходимую сумму.

Но если вы решите не пополнять счет, то должны будете самостоятельно заплатить налог до 1 декабря этого года. В этом случае подавать налоговую декларацию не нужно: мы сами сообщим всю необходимую информацию в ФНС. Вам останется только заплатить налог в личном кабинете налогоплательщика или через удобный сервис от Тинькофф. Заплатить налоги в Тинькофф В остальных случаях вам нужно самостоятельно подать декларацию 3-НДФЛ в налоговую инспекцию до 30 апреля года, следующего за отчетным. Сам налог нужно уплатить до 15 июля. Что такое 3-НДФЛ и зачем ее подаватьДекларация 3-НДФЛ через личный кабинет налогоплательщика

Когда ваша декларация 3-НДФЛ готова, ее нужно отправить в

налоговую.

Мы предлагаем вашему вниманию видео-инструкцию и, ниже, пошаговую фото-инструкцию.

Через личный кабинет можно направить не только саму декларацию, но и комплект сопутствующих документов.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Шаг первый

Зайдите в ваш Личный кабинет налогоплательщика через сайт Федеральной налоговой службы. Для этого необходимо знать ИНН (это ваш логин) и пароль.

Кроме того, вход можно осуществить с помощью подтвержденного профиля на сайте госуслуг.

После входа необходимо выбрать вкладку “Жизненные ситуации”:

Шаг второй

Выберите вкладку “Подать декларацию 3-НДФЛ”:

Быстрая регистрация и помощь налогового эксперта!

Шаг третий

Выберите способ подачи декларации и год , за который вы подаете декларацию:

Шаг четвертый

Прикрепите файл декларации в формате xml, полученный ранее в нашем сервисе, а также документы, подтверждающие право на вычет:

На этом этапе обязательно прикрепите

документы, подтверждающие доходы и расходы,

заявленные в декларации. Обратите внимание! Суммарный объем всех

отправляемых файлов не должен превышать 20 МБ.

Обратите внимание! Суммарный объем всех

отправляемых файлов не должен превышать 20 МБ.

Если у вас нет электронной подписи, то нужно получить сертификат ключа проверки электронной подписи. Если сертификат уже получен, то переходим к следующему шагу.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Шаг пятый

После того, как вы подгрузили все подтверждающие документы, необходимо ввести пароль к сертификату электронной подписи.

Ваши документы отправлены в налоговый орган. О результате камеральной налоговой проверки вы сможете узнать также из “Личного кабинета”, и ходить в налоговую инспекцию нет необходимости.

Не забудьте заполнить заявление на возврат налога. Как только камеральная проверка документов будет завершена, деньги, согласно заявлению, будут перечислены на ваш расчетный счет.

Шаг шестой

Как только декларация будет проверена, вам придут сведения о результате камеральной проверки:

После завершения проверки и подтверждения суммы налога к

возврату, в разделе “МОИ НАЛОГИ” вы увидите сумму налога к

возврату.

Статус заявления на возврат можно отследить в сообщениях — налоговая пришлет вам уведомление:

Есть вопрос или нужно заполнить

3-НДФЛ — мы вам поможем!

Как записаться на приём для представления налоговой декларации 3-НДФЛ

Сервис «Онлайн-запись на прием в инспекцию» позволяет заранее спланировать визит в налоговую инспекцию и свести к минимуму время ожидания в очереди.

Данный сервис дает возможность записаться физическим, юридическим лицам и индивидуальным предпринимателям по следующим вопросам:

предоставление налоговой и бухгалтерской отчетности

проведение сверки расчетов с бюджетом

постановка/снятие с учета лиц

присвоение ИНН

прием и выдача документов

прием писем, заявлений

информирование

Чтобы записаться на прием в ИФНС России по г.

кликнуть по ссылке «Онлайн – запись на прием в инспекцию» на главной странице сайта;

ознакомиться с условиями предоставления услуги и подтвердить согласие;

выбрать тип налогоплательщика (юридическое лицо, индивидуальный предприниматель или физическое лицо). Обязательными для заполнения являются поля, отмеченные красной звездочкой;

выбрать → ИФНС России по г. Иваново → ТОРМ и наименование услуги из перечня → налоговая и бухгалтерская отчетность, НДФЛ;

с помощью календаря выбрать дату приема, а затем время приема;

проверить правильность информации, ввести символы, указанные на картинке, и подтвердить запись на обслуживание в инспекции.

Системой будет сформирован талон на обслуживание в инспекции с указанием окна (кабинета) для приема налогоплательщика.

Необходимо распечатать талон и сохранить PIN-код при обращении в Инспекцию.

В день приема в здании инспекции по адресу: ул. Красной Армии, 3/5, 1-й этаж, зал №3 нужно ввести PIN-код в терминале электронной очереди в зеленом поле → «По предварительной онлайн записи».

3 НДФЛ

Верните свои 13% при покупке жилья, оплате лечения или обучения за прошедшие 3 года.

Мы поможем Вам максимально быстро и просто заполнить декларацию 3-НДФЛ, а также предоставим подробную инструкцию по предоставлению ее в налоговый орган. Вам останется только подписать декларацию и сдать ее в налоговую инспекцию.

Налоговая декларация 3-НДФЛ – документ, с помощью которого физические лица отчитываются по налогу на доходы физических лиц. Декларацию необходимо подавать для получения некоторых налоговых вычетов. То есть те, кто претендует на некоторые вычеты, обязаны подать декларацию для того, чтобы получить вычет. Сумма вычета уменьшает налогооблагаемую базу, ту сумму, с которой у Вас удержали налог. Получить от государства Вы сможете не сумму вычета, а 13% от суммы вычета, то есть то, что было заплачено в виде налогов. Для получения налогового вычета вам нужно по окончании того года, за который вы хотите вернуть налоги, подать в налоговую инспекцию декларацию 3-НДФЛ, заявление на вычет и некоторые другие документы. Затем, после того как налоговая инспекция проверит ваши документы, вы получите налог на свой расчетный счет. То есть уплаченные вами налоги вернутся к вам!!!

Сумма вычета уменьшает налогооблагаемую базу, ту сумму, с которой у Вас удержали налог. Получить от государства Вы сможете не сумму вычета, а 13% от суммы вычета, то есть то, что было заплачено в виде налогов. Для получения налогового вычета вам нужно по окончании того года, за который вы хотите вернуть налоги, подать в налоговую инспекцию декларацию 3-НДФЛ, заявление на вычет и некоторые другие документы. Затем, после того как налоговая инспекция проверит ваши документы, вы получите налог на свой расчетный счет. То есть уплаченные вами налоги вернутся к вам!!!

Для удалённого получения декларации отсканируйте все документы по списку из 3-НДФЛ Перечень документов, после чего отправьте нам на а[email protected]

ВНИМАНИЕ! Обязательно укажите свой контактный телефон и e – mail, чтобы мы могли отправить вам готовый документ. Мы свяжемся с Вами по указанному Вами телефону или электронному адресу для уточнения данных. После подготовки декларации, Вам необходимо ее оплатить. Декларации будут подготовлены и высланы Вам в день получения оплаты.

После подготовки декларации, Вам необходимо ее оплатить. Декларации будут подготовлены и высланы Вам в день получения оплаты.

Если у Вас будут вопросы, то Вы всегда можете проконсультироваться с нашими специалистами. по тел. +7(3012)21-26-08

Офрмление 3-НДФЛ Тюмень — Центр налоговой помощи

Налоговая декларация 3-НДФЛ

это официальный документ, используемый физическими лицами для отчетности о доходах и расходах, перед уполномоченными органами, т.е. федеральной налоговой службой.

Декларацию 3-НДФЛ в заполненном виде обязаны подавать физические лица, получившие доход от продажи имущества, которое было в собственности менее 3-х лет (продажа квартиры, машины, гаража, земельного участка и т.д.). В том числе декларировать свои доходы по форме 3-НДФЛ обязаны следующие физ. лица:

- индивидуальные предприниматели, которые отчитываются по общей системе налогообложения

- нотариусы, имеющие частную практику

- адвокаты, которые являются учредителями адвокатских кабинетов

- граждане, получающие доходы из-за рубежа (налоговые резиденты)

- граждане, претендующие на налоговый вычет и т.

д.

д.

Немаловажным аспектом заполнения и подачи декларации 3-НДФЛ являются сроки.

Отчитываться о доходах по форме 3-НДФЛ необходимо до 30 апреля года, следующим за годом, в котором были получены доходы.

Срок уплаты налога не позднее 15 июля года, следующим за годом, в котором необходимо уплатить налог.

Граждане, претендующие на налоговый вычет вправе подать декларацию в любой момент по завершению календарного года, в течение следующих трех лет.

Получение налогового вычета после заполнения и сдачи декларации 3-НДФЛ

Налоговую декларацию по форме 3-НДФЛ можно подать с целью получения налогового вычета. Данная налоговая льгота, которая позволяет вернуть часть затраченных средств на оплату налогов, распространяется на следующие категории

- социальные расходы (обучение, лечение, благотворительность, пенсионное страхование)

- профессиональные расходы (ИП, частная практика, авторское

вознаграждение и т.

д.)

д.) - имущественные расходы (приобретение недвижимости)

- стандартный (личные и детские)

Куда податься?

Заполненная декларация 3-НДФЛ подается в налоговую службу по месту регистрации (прописки). В том случае, если физическое лицо проживает по месту временной регистрации, декларация все равно подается по месту основной регистрации. Здесь стоит отметить способы подачи 3-НДФЛ. На выбор граждане РФ могут подать декларацию нарочно, отправить письмом по почте или через Интернет.

Заполнение форм и бланков 3-НДФЛ

зачастую у неопытных граждан может вызвать трудности и сомнения. Наличие в

интернете готовых программ не гарантирует правильность составленного документа.

Результатом может стать, в пустую потраченные время и нервы. Именно поэтому

компания ООО «Центр налоговой помощи» настоятельно рекомендует обращаться к

профессионалам по вопросам заполнения и сдачи декларации 3-НДФЛ в Тюмени. Специалисты нашей компании, имеющие многолетний опыт и соответствующую

квалификацию, всегда рады помочь нашим клиентам. В перечень наших услуг для

физических лиц входит:

Специалисты нашей компании, имеющие многолетний опыт и соответствующую

квалификацию, всегда рады помочь нашим клиентам. В перечень наших услуг для

физических лиц входит:

- составление декларации по форме 3-НДФЛ

- возврат налога (на лечение, обучение, приобретение жилья и т.д.)

- налоговый вычет по ценным бумагам и т.д.

Администрация г.Благовещенска — Заполнить и направить декларацию по форме 3-НДФЛ можно с помощью электронного сервиса Личный кабинет налогоплательщика для физических лиц

Если вы получили доход от продажи или сдачи в аренду движимого и недвижимого имущества, а также доход в виде выигрышей, не забудьте отчитаться в налоговый орган, предоставив декларацию по форме 3-НДФЛ.Отчитаться о доходах необходимо, если в 2017 году налогоплательщик продал квартиру, которая была в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников, выиграл в лотерею, сдавал имущество в аренду или получал доход от зарубежных источников. Отчитаться о своих доходах также должны индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица.

Отчитаться о своих доходах также должны индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица.

Направить декларацию по форме 3-НДФЛ можно несколькими способами: лично или через своего представителя непосредственно в налоговый орган, почтовым отправлением с описью вложения, а также в электронной форме через личный кабинет налогоплательщика на сайте ФНС России

www.nalog.ru.

Подключиться к Личному кабинету можно с помощью логина и пароля, указанных в регистрационной карте. Получить регистрационную карту Вы можете лично в любой инспекции ФНС России, независимо от места постановки на учет.

Для заверки электронных документов применяется неквалифицированная электронная подпись. Она позволяет определить автора документа и проверить, были ли внесены в файл какие-либо изменения после его отправки. Основное различие между квалифицированной и неквалифицированной подписью состоит в том, что квалифицированную подпись обязан дополнительно подтвердить аккредитованный удостоверяющий центр. Получить усиленную неквалифицированную электронную подпись можно на сайте ФНС России

Получить усиленную неквалифицированную электронную подпись можно на сайте ФНС России

www.nalog.ru. Для этого:

- войдите в Личный кабинет и перейдите в раздел «Профиль»

- после загрузки страницы нажмите на «Получение сертификата ключа проверки электронной подписи». Сервис предоставляет возможность установить один из двух вариантов хранения УНЭП:

- «ключ электронной подписи хранится на Вашей рабочей станции». В этом случае для работы необходим браузер и специальное программное обеспечение, совместимое с Вашей операционной системой. Работа на мобильных устройствах не поддерживается.

- «ключ электронной подписи хранится в защищенной системе ФНС России». Если Вы выбрали этот вариант хранения электронной подписи, то для работы Вам необходим только браузер. Установка специального программного обеспечения не требуется. Так же поддерживается работа на мобильных устройствах.

Для заполнения и направления в налоговый орган декларации, сформированной в режиме онлайн, а также скан-копий сопроводительных документов к декларации, необходимо в разделе «Налог на доходы ФЛ и страховые взносы»/«Декларация по форме 3-НДФЛ» перейти по ссылке «Заполнить/отправить декларацию онлайн» и следовать дальнейшим инструкциям, размещенным на странице.

Налоговая инспекция напоминает: нарушение сроков подачи декларации и уплаты НДФЛ влечет к привлечению ответственности в виде штрафа; начислению пеней; взысканию задолженности по налогу (недоимки), пеней и штрафа через суд.

видов налогов: три основных типа налогов | Основы налогообложения

Что вы узнаете

- Откройте для себя три основных типа налогов: налоги на то, что вы зарабатываете, , налоги на то, что вы покупаете, и налоги на то, что вы владеете .

- Узнайте о 12 конкретных налогах, по четыре в каждой основной категории — заработка: индивидуальных подоходных налогов, корпоративных подоходных налогов, налогов на заработную плату и налогов на прирост капитала; покупка: налоги с продаж, налоги с валовой выручки, налоги на добавленную стоимость и акцизы; и владеют: налогов на имущество, налоги на материальную личную собственность, налоги на наследство и наследство, а также налоги на имущество.

- Получите базовое представление о том, как эти налоги сочетаются друг с другом, как они влияют на государственные доходы и экономику и где вы можете встретить их в своей повседневной жизни.

Введение

Большинство налогов можно разделить на три группы: налоги на то, что вы зарабатываете, , налоги на то, что вы покупаете, и налоги на то, что вы владеете, .

Важно помнить, что каждый доллар, который вы платите в виде налогов, начинается с доллара, полученного в качестве дохода.Одно из основных различий между типами налогов, описанных ниже, — это точка взимания — другими словами, , когда вы платите налог .

Например, если вы зарабатываете 1000 долларов в штате с фиксированной ставкой подоходного налога 10%, 100 долларов подоходного налога должны быть удержаны из вашей зарплаты , когда вы заработаете этот доход .

Если через неделю вы возьмете 100 долларов из оставшейся выручки для покупки новых умных часов в юрисдикции с 5% налогом с продаж, вы заплатите дополнительно 5 долларов в виде налогов при покупке этого предмета .

В целом, 105 долларов из вашей первоначальной 1000 долларов дохода были собраны в виде налогов, но не одновременно.

Имея это в виду, ниже приводится краткий обзор основных типов налогов, которые вам следует знать, чтобы быть образованным налогоплательщиком.

Налоги на то, что вы зарабатываете

Индивидуальные подоходные налогиИндивидуальный подоходный налог (или личный подоходный налог) взимается с заработной платы, окладов, инвестиций или других форм дохода, получаемых физическим лицом или домохозяйством.

Многие индивидуальные подоходные налоги являются «прогрессивными», то есть налоговые ставки повышаются по мере увеличения доходов налогоплательщика, в результате чего более высокие доходы платят большую долю подоходного налога, чем лица с более низкими доходами.

В США, например, взимаются ставки подоходного налога от 10 до 37 процентов, которые вступают в силу при определенных порогах дохода, указанных ниже. Диапазоны дохода, для которых применяются эти ставки, называются налоговыми скобками. Все доходы, попадающие в каждую группу, облагаются налогом по соответствующей ставке.

| Оценить | Для физических лиц-физических лиц, налогооблагаемый доход свыше | Для состоящих в браке лиц, подающих совместную декларацию, налогооблагаемый доход свыше | Для глав домохозяйств, налогооблагаемый доход свыше |

|---|---|---|---|

| 10% | $ 0 | $ 0 | $ 0 |

| 12% | $ 9 875 | $ 19 750 | $ 14 100 |

| 22% | 40 125 | 80 250 долл. США | 53 700 долл. США |

| 24% | $ 85 525 | $ 171 050 | 85 500 долл. США |

| 32% | $ 163 300 | $ 326 600 | $ 163 300 |

| 35% | $ 207 350 | 414 700 долл. США | $ 207 350 |

| 37% | 518 400 долл. США | $ 622 050 | 518 400 долл. США |

Источник: Налоговая служба | |||

Корпоративный подоходный налог (КПН) взимается федеральным правительством и правительством штата с прибыли бизнеса, которая представляет собой выручку (то, что компания получает от продаж) за вычетом затрат (затрат на ведение бизнеса).

Компании в США в целом делятся на две категории: корпорации C, которые платят корпоративный подоходный налог, и транзитные компании, такие как партнерства, корпорации S, LLC и индивидуальные предприниматели, которые «передают» свой доход «через» подоходному налогу своего владельца. возвращает и уплачивает индивидуальный подоходный налог.

В то время как корпорации C обязаны платить корпоративный подоходный налог, бремя налога ложится не только на бизнес, но и на его потребителей и сотрудников из-за более высоких цен и более низкой заработной платы.

Из-за их негативных экономических последствий со временем все больше стран перешли на налогообложение корпораций по ставкам ниже 30 процентов, включая США, которые снизили свою федеральную ставку подоходного налога с корпораций до 21 процента в рамках Закона о сокращении налогов и занятости. 2017 г.

Налоги на заработную плату — это налоги, уплачиваемые с заработной платы сотрудников для финансирования программ социального страхования. Большинство налогоплательщиков будут знакомы с налогами на заработную плату, посмотрев на свои квитанции о заработной плате в конце каждого платежного периода, где четко указана сумма налога на заработную плату, удерживаемого их работодателем из их дохода.

В США крупнейшими налогами на заработную плату являются налог в размере 12,4 процента для финансирования социального обеспечения и налог в размере 2,9 процента для финансирования программы Medicare, совокупная ставка которого составляет 15,3 процента. Половина налогов на фонд заработной платы (7,65 процента) перечисляется непосредственно работодателями, а другая половина удерживается из зарплаты сотрудников.

Хотя примерно половину налогов на фонд заработной платы платят работодатели, экономическое бремя налогов на заработную плату в основном ложится на рабочих в виде более низкой заработной платы.

Налог на прирост капиталаОсновные активы обычно включают все, что принадлежит и используется в личных целях, для удовольствия или инвестиций, включая акции, облигации, дома, автомобили, драгоценности и предметы искусства.Всякий раз, когда один из этих активов увеличивается в цене — например, когда цена ваших акций повышается, результатом является то, что называется «приростом капитала».

В юрисдикциях с налогом на прирост капитала, когда человек «реализует» прирост капитала, т. Е. Продает актив, стоимость которого увеличилась, он платит налог с полученной прибыли.

При применении к прибыли, полученной от акций, налог на прирост капитала приводит к тому, что один и тот же доллар облагается налогом дважды, что также известно как двойное налогообложение. Это потому, что корпоративные доходы уже облагаются корпоративным подоходным налогом.

Налоги на то, что вы покупаете

Налоги с продажНалог с продаж — это форма потребительского налога, взимаемого с розничной продажи товаров и услуг. Если вы живете в США, вы, вероятно, знакомы с налогом с продаж, потому что видели его напечатанным в нижней части квитанций в магазине.

США — одна из немногих промышленно развитых стран, которые по-прежнему полагаются на традиционные налоги с розничных продаж, которые являются значительным источником государственных и местных доходов.Все штаты США, кроме Аляски, Делавэра, Монтаны, Нью-Гэмпшира и Орегона, собирают налоги с продаж в масштабе штата, как и населенные пункты в 38 штатах.

Ставки налога с продаж могут существенно повлиять на то, где потребители решают делать покупки, но налог с продаж , базовый — который облагается и не облагается налогом с продаж — также имеет значение. Налоговые эксперты рекомендуют, чтобы налог с продаж применялся к всем товарам и услугам, которые покупают потребители, но не к тем, которые компании покупают при производстве своих товаров.

Налоги на валовые поступленияНалог на валовую выручку (GRT) применяется к валовой выручке компании независимо от прибыльности и без вычетов на коммерческие расходы. Это ключевое отличие от других налогов, которые платят предприятия, таких как налоги, основанные на прибыли или чистой прибыли, например налог на прибыль предприятий, или налог на конечное потребление, например, хорошо продуманный налог с продаж.

Поскольку GRT взимаются на каждом этапе производственной цепочки, они приводят к «налоговой пирамиде», когда налоговое бремя многократно увеличивается по всей производственной цепочке и в конечном итоге перекладывается на потребителей.

GRT особенно вредны для стартапов, которые несут убытки в первые годы, и предприятий с длинными производственными цепочками. Несмотря на то, что на протяжении десятилетий их отвергали как неэффективную и необоснованную налоговую политику, политики недавно снова начали рассматривать БРТ в поисках новых источников доходов.

Налог на добавленную стоимостьНалог на добавленную стоимость (НДС) — это потребительский налог, начисляемый на добавленную стоимость на каждом этапе производства товара или услуги.

Каждое предприятие в производственной цепочке должно уплачивать НДС на стоимость произведенного товара / услуги на этом этапе, при этом НДС, ранее уплаченный за этот товар / услугу, вычитается на каждом этапе.

Конечный потребитель, однако, платит НДС, не имея возможности вычесть ранее уплаченный НДС, что делает его налогом на конечное потребление. Эта система гарантирует, что только конечных потребителей могут облагаться налогом на добавленную стоимость, что позволяет избежать налоговой пирамиды.

Более 140 стран мира и все страны ОЭСР, кроме США, взимают НДС, что делает его значительным источником доходов и наиболее распространенной формой налогообложения потребления во всем мире.

АкцизыАкцизы — это налоги, взимаемые с определенных товаров или видов деятельности, обычно в дополнение к широкому налогу на потребление, и составляющие относительно небольшую и непостоянную долю от общих налоговых сборов.Общие примеры акцизов включают налоги на сигареты, алкоголь, газированные напитки, бензин и ставки.

Акцизы могут использоваться в качестве налогов на «грехи», чтобы компенсировать внешние эффекты. Внешний эффект — это вредный побочный эффект или последствие, не отражающееся на стоимости чего-либо. Например, правительства могут ввести специальный налог на сигареты в надежде сократить потребление и связанные с этим расходы на здравоохранение или дополнительный налог на углерод для сдерживания загрязнения.

Акцизы также могут использоваться в качестве сборов с пользователей.Хороший тому пример — налог на газ. Количество топлива, которое покупает водитель, обычно отражает его вклад в заторы на дорогах и износ дорог. Налогообложение этой покупки приводит к удорожанию пользования дорогами общего пользования.

Налоги на вещи, которыми вы владеете

Налог на недвижимостьНалоги на недвижимость в основном взимаются с недвижимого имущества, такого как земля и здания, и являются важным источником доходов для государственных и местных органов власти в США.С.

Налоги на недвижимость в США составляют более 30 процентов от общих налогов штата и местных налогов и более 70 процентов от общих местных налогов. Местные органы власти полагаются на поступления от налога на имущество для финансирования государственных услуг, таких как школы, дороги, полиция и пожарные депо, а также службы скорой медицинской помощи.

Хотя большинство людей знакомы с налогами на жилую недвижимость на землю и строения, известными как «налоги на недвижимое имущество», многие штаты также облагают налогом «материальную личную собственность» (TPP), такую как транспортные средства и оборудование, принадлежащие частным лицам и предприятиям.

В целом, налоги на недвижимость относительно стабильны, нейтральны и прозрачны, тогда как налоги на материальную личную собственность более проблематичны.

Налоги на движимое имуществоМатериальное личное имущество — это имущество, которое можно перемещать или трогать, например, торговое оборудование, машины, инвентарь, мебель и автомобили.

Налоги на ТЭС составляют небольшую долю от общих государственных и местных налоговых сборов, но являются сложными, вызывая высокие затраты на соблюдение требований; не нейтральны, предпочитая одни отрасли другим; и искажают инвестиционные решения.

НалогиTPP ложатся бременем на многие активы, которые компании используют для роста и повышения производительности, такие как машины и оборудование. Удешевляя владение этими активами, налоги на ТЭЦ препятствуют новым инвестициям и оказывают негативное влияние на экономический рост в целом. По состоянию на 2019 год 43 государства облагали налогом движимое имущество.

Налоги на наследство и наследствоКак налог на наследство, так и налог на наследство взимаются со стоимости имущества физического лица на момент его смерти.В то время как налоги на наследство уплачиваются самим имуществом, до того, как активы будут распределены между наследниками, налоги на наследство уплачиваются теми, кто наследует собственность. Оба налога обычно сочетаются с «налогом на дарение», поэтому их нельзя избежать, передав собственность до смерти.

Налоги на наследство и наследство — плохая экономическая политика, потому что они падают почти исключительно на «основной капитал» страны или государства — накопленное богатство, которое делает его богаче и продуктивнее в целом, — таким образом, препятствуя инвестициям.

Оба налога также сложны, их трудно администрировать в юрисдикциях, и они могут побудить состоятельных людей либо участвовать в экономически неэффективном планировании наследственного имущества, либо вообще уезжать из штата или страны.

По этим причинам большинство штатов США отказались от налогов на наследство и наследство.

Налоги на имуществоНалоги на богатство обычно взимаются ежегодно с чистых активов человека (общая сумма активов за вычетом любых задолженностей), превышающая определенный порог.

Например, человек с состоянием 2,5 миллиона долларов и долгом в 500 000 долларов будет иметь чистое состояние в 2 миллиона долларов. Если налог на богатство применяется ко всему богатству, превышающему 1 миллион долларов, то при 5-процентном налоге на имущество физическое лицо будет должно 50 000 долларов в виде налогов.

По состоянию на 2019 год только шесть стран Европы — Норвегия, Испания, Швейцария, Бельгия, Нидерланды и Италия — имели налог на богатство, а две из них — Нидерланды и Италия — не получали от него никаких доходов (см. Диаграмму ниже). Страны отменили свои налоги на богатство, потому что они сложны в администрировании, приносят относительно небольшой доход и могут иметь пагубные последствия для экономики, в том числе препятствовать предпринимательству и инновациям.

Законодательный орган принимает 3 налоговых законопроекта, включающих подоходный налог с физических лиц, корпоративные налоговые вычеты.

BATON ROUGE, La. (LSU Manship School News Wire News Wire) — Законодательный орган принял три налоговых законопроекта, включающих вычеты по подоходному налогу с физических лиц и корпоративным налоговым вычетам в последний день сессия в четверг, включая сессию, которая понижает планку подоходного налога с физических лиц.

Налоговая реформа позволит индивидуальным налогоплательщикам и корпорациям снизить ставки подоходного налога, отказавшись от права вычитать федеральные налоговые платежи в декларациях штата.

Законодатели, поддержавшие законопроекты, считают, что так называемый «налоговый своп» упростит налоговый кодекс без значительного изменения балансов налогоплательщиков. Лидеры республиканцев ожидают, что штат получит примерно такую же сумму в виде налоговых поступлений в случае реализации новых законов, в то время как другие аналитики предполагают некоторую краткосрочную потерю доходов.

Законопроекты, которые были главным приоритетом для республиканских лидеров, были окончательно приняты Сенатом всего за несколько часов до истечения срока действия законодательной сессии.Теперь они перейдут к столу губернатора Джона Бел Эдвардса.

Если он их одобрит, они будут представлены избирателям штата в октябре.

Эти три законопроекта присоединились к четырем другим законопроектам, которые законодатели приняли ранее в широком масштабе, который, по мнению республиканских лидеров, сделал штат более привлекательным для бизнеса и инвестиций.

Эти законопроекты не остались без возражений: сенатор Карен Картер Петерсон из Нью-Орлеана выступила против одного из законопроектов, SB159, сенатора.Bret Allain, R-Franklin, который снизил максимально допустимую ставку подоходного налога с 6% до 4,75%.

«Проблема, с которой я столкнулся с этим законопроектом, заключается в том, что он входит в Конституцию», — сказал Петерсон. «Это соответствует статутному праву, но не конституционному праву. Каждый раз, когда мы когда-либо снова хотим коснуться ставки подоходного налога, мы должны вернуться, передать ее в Законодательное собрание и снова передать людям. Я считаю, что это плохое политическое решение для государства ».

Аллен возглавил большую часть налоговой перестройки и защищал окончательный вариант SB159 в ответ на несогласие Петерсона.

«Чтобы было ясно, мы устанавливаем потолок, и мы оставили себе некоторый запас», — сказал Аллен. «Общественность будет уверена, что ставки не превысят определенной суммы. Я считаю это разумным. Об этом просили ».

После замечаний Петерсона и Аллена законопроект был принят Сенатом 34-3.

Один из законопроектов, HB278, член палаты представителей Стюарт Дж. Бишоп, R-Lafayette, понижал ставку подоходного налога штата для физических лиц для каждой налоговой категории. Самая нижняя сетка переместилась с 2 на 1.85 процентов на первые 12 500 долларов чистой прибыли, средний диапазон от 4 до 3,5 процентов на следующие 37 500 долларов чистой прибыли и верхний диапазон от 6 до 4,25 процентов при доходе, превышающем 50 000 долларов. Законопроект был принят Сенатом 36 голосами против одного.

Для компаний, HB292, представителем Нейла Райзера, R-Колумбия, изменил ставки корпоративного подоходного налога и количество скобок, в которых эти ставки применяются, а также удалил вычеты из федерального корпоративного подоходного налога.

Согласно законопроекту, корпорации теперь будут подавать в одну из трех скобок вместо пяти.Налоговые ставки нового уровня теперь составляют 3,5 процента для первых 50 000 долларов корпоративной прибыли, 5,5 процента для доходов свыше 50 000 и до 150 000 долларов и 7,5 процента для доходов свыше 150 000 долларов, в то время как старые ставки налога с пятью скобками были установлены на уровне 4, 5. , 6, 7 и 8 процентов. Законопроект был принят после голосования 36-0.

Законодатели заявили, что отмена федеральных налоговых вычетов даст штату большую стабильность в сборах налогов, которые больше не будут колебаться при изменении ставок федеральных налогов.

Граждане Луизианы будут иметь возможность добавить эти законопроекты в Конституцию 9 октября, исключая вето со стороны Эдвардса. Он сказал, что готов рассмотреть их, если они не приведут к потере государством значительных доходов.

Нажмите здесь, чтобы сообщить об опечатке.

Copyright 2021 LSU Manship School News Wire. Все права защищены.

Публикация 17 (2020), Ваш федеральный подоходный налог

Пособие по безработице. Если вы получили пособие по безработице, но не получили форму 1099-G «Определенные государственные выплаты» по почте, вам может потребоваться доступ к своей информации через веб-сайт вашего штата, чтобы получить электронную форму 1099-G.

Введение

Вы должны указать в своей декларации все статьи дохода, которые вы получаете в виде денег, имущества и услуг, если в налоговом законодательстве не указано, что вы их не указываете. Однако некоторые статьи исключаются из дохода лишь частично. В этой главе обсуждаются многие виды доходов и объясняется, подлежат ли они налогообложению или нет.

Эта глава начинается с обсуждения следующих статей дохода.

Бартер.

Аннулированные долги.

Торговые вечеринки, на которых вы являетесь хозяином или хозяйкой.

Выручка по страхованию жизни.

Партнерский доход.

S. Доход корпорации.

Возмещение (включая возмещение государственного подоходного налога).

Арендная плата из личного имущества.

Выплаты.

Роялти.

Пособие по безработице.

Социальные и другие социальные пособия.

Бартер

Бартер — это обмен имуществом или услугами. Вы должны включить в свой доход на момент получения справедливую рыночную стоимость собственности или услуг, которые вы получаете при обмене. Если вы обмениваетесь услугами с другим лицом, и вы оба заранее договорились о стоимости услуг, эта стоимость будет принята как справедливая рыночная стоимость, если только стоимость не может быть доказана иначе.

Как правило, вы указываете этот доход в Приложении C (Форма 1040), Прибыль или убыток от бизнеса. Однако, если бартер включает обмен чем-то другим, кроме услуг, как, например, в Пример 3 ниже, вам, возможно, придется использовать другую форму или расписание.

Пример 1.

Вы — индивидуальный адвокат, который оказывает юридические услуги клиенту, небольшой корпорации. Корпорация предоставляет вам акции в качестве оплаты ваших услуг.Вы должны включить справедливую рыночную стоимость акций в свой доход в Приложении C (Форма 1040) в год их получения.

Пример 2.

Вы работаете не по найму и являетесь членом бартерного клуба. Клуб использует «кредитные единицы» как средство обмена. Он добавляет кредитные единицы к вашей учетной записи для товаров или услуг, которые вы предоставляете участникам, которые вы можете использовать для покупки товаров или услуг, предлагаемых другими членами бартерного клуба. Клуб вычитает кредитные единицы из вашей учетной записи, когда вы получаете товары или услуги от других членов.Вы должны включить в свой доход стоимость кредитных единиц, которые добавляются к вашей учетной записи, даже если вы фактически не можете получать товары или услуги от других участников до следующего налогового года.

Пример 3.

Вы владелец небольшого многоквартирного дома. В обмен на бесплатное пользование квартирой в течение 6 месяцев художник дарит вам произведение искусства, которое она создала. Вы должны указать в качестве дохода от аренды в Приложении E (Форма 1040), Дополнительный доход и убыток, справедливую рыночную стоимость произведения искусства, а художник должен указать в качестве дохода в Приложении C (Форма 1040) справедливую арендную стоимость квартиры.

Форма 1099-Б бартерного обмена.

Если вы обменивали собственность или услуги посредством бартерного обмена, форма 1099-B, Выручка от брокерских и бартерных обменных операций или аналогичное заявление от бартерного обмена должны быть отправлены вам до 16 февраля 2021 года. В нем должна быть указана стоимость наличными, имуществом, услугами, кредитами или векселями, которые вы получили от обменов в течение 2020 года. IRS также получит копию формы 1099-B.

Аннулированные долги

В большинстве случаев, если ваш долг аннулирован или прощен, кроме как в качестве подарка или завещания, вы должны включить аннулированную сумму в свой доход.У вас нет дохода от погашенного долга, если он предназначен для вас в качестве подарка. Долг включает любую задолженность, по которой вы несете ответственность или которая связана с имуществом, которым вы владеете.

Если долг некоммерческий, укажите аннулированную сумму в Приложении 1 (Форма 1040), строка 8. Если это долг предприятия, укажите сумму в Приложении C (Форма 1040) (или в Приложении F (Форма 1040), Прибыль или убыток от сельского хозяйства, если долг — это долг фермы, а вы — фермер).

Форма 1099-С.

Если агентство федерального правительства, финансовое учреждение или кредитный союз аннулирует или прощает ваш долг в размере 600 долларов или более, вы получите форму 1099-C «Аннулирование долга».Сумма погашенной задолженности указана в графе 2.

Проценты включены в погашенную задолженность.

Если какие-либо проценты прощены и включены в сумму аннулированного долга в поле 2, сумма процентов также будет указана в поле 3. Должны ли вы включать процентную часть аннулированного долга в свой доход, зависит от того, проценты будут вычитаться, когда вы их заплатите. См. Вычитаемая задолженность в разделе Исключения , далее.

Если проценты не подлежат вычету (например, проценты по индивидуальной ссуде), включите в свой доход сумму из поля 2 формы 1099-C. Если проценты подлежат вычету (например, по бизнес-займу), включите в свой доход чистую сумму аннулированного долга (сумма, указанная в поле 2, за вычетом суммы процентов, указанной в поле 3).

Ипотечный кредит со скидкой.

Если ваше финансовое учреждение предлагает скидку на досрочную выплату ипотечного кредита, сумма скидки является аннулированной задолженностью.Вы должны включить аннулированную сумму в свой доход.

Освобождение от ипотеки при продаже или ином отчуждении.

Если вы лично несете ответственность по ипотеке (долгу с регрессом) и освобождаетесь от ипотеки при отчуждении собственности, вы можете получить прибыль или убыток в размере до справедливой рыночной стоимости собственности. Кроме того, если погашение ипотечного кредита превышает справедливую рыночную стоимость собственности, это доход от погашения задолженности, если он не подлежит исключению в соответствии с Исключенный долг позже.Сообщите о любых доходах от погашения задолженности по некоммерческой задолженности, которые не подлежат исключению в качестве прочих доходов в Приложении 1 (Форма 1040), строка 8.

Если вы не несете личной ответственности по ипотеке (долгу без права регресса) и освобождаетесь от ипотеки при отчуждении собственности (например, путем обращения взыскания), такое возмещение включается в сумму, которую вы реализуете. Вы можете получить налогооблагаемую прибыль, если сумма, которую вы реализуете, превышает скорректированную базу в собственности. Отражайте любую прибыль от некоммерческой собственности как прирост капитала.

См. Pub. 4681 для получения дополнительной информации.

Задолженность перед акционерами.

Если вы являетесь акционером корпорации, и корпорация аннулирует или прощает ваш долг, аннулированный долг представляет собой конструктивное распределение, которое обычно является для вас дивидендным доходом. Для получения дополнительной информации см. Pub. 542, Корпорации.

Если вы являетесь акционером корпорации и аннулируете задолженность корпорации перед вами, вы, как правило, не получаете дохода.Это связано с тем, что аннулированный долг рассматривается как вклад в капитал корпорации, равный сумме основной суммы долга, которую вы аннулировали.

Погашение погашенной задолженности.

Если вы включили аннулированную сумму в свой доход, а затем выплатили долг, вы можете подать иск о возмещении за год, когда сумма была включена в доход. Вы можете подать претензию по форме 1040-X, если срок давности для подачи претензии еще не истек. Срок исковой давности обычно не заканчивается раньше, чем через 3 года после установленной даты вашего первоначального возврата.

Исключения

Есть несколько исключений из включения погашенной задолженности в доход. Это объясняется далее.

Студенческие ссуды.

Некоторые студенческие ссуды содержат положение о том, что вся или часть задолженности, понесенной за обучение в соответствующем учебном заведении, будет аннулирована, если вы в течение определенного периода времени работаете по определенным профессиям у любого из широкого круга работодателей.

У вас нет дохода, если ваш студенческий кредит аннулируется после того, как вы согласились с этим положением и затем выполнили необходимые услуги.Для получения кредита кредит должен быть предоставлен:

Федеральное правительство, правительство штата или местного самоуправления, либо их орган, агентство или их подразделение;

освобожденная от налогов общественная благотворительная корпорация, которая взяла на себя контроль над больницей штата, округа или муниципалитета и чьи сотрудники считаются государственными служащими в соответствии с законодательством штата; или

Учебное заведение:

По соглашению с организацией, описанной в (1) или (2), которая предоставила средства организации для предоставления ссуды, или

В рамках программы учебного заведения, разработанной для поощрения студентов к работе с неудовлетворенными потребностями или в областях с неудовлетворенными потребностями, и в рамках которых услуги, предоставляемые студентами (или бывшими студентами), предоставляются для или под руководством правительства. подразделение или организация, освобожденная от налогов, описанная в разделе 501 (c) (3).

Ссуда для рефинансирования квалифицированной студенческой ссуды также будет соответствовать требованиям, если она была предоставлена учебным заведением или квалифицированной освобожденной от налогов организацией в рамках ее программы, разработанной, как описано в пункте 3b выше.

Помощь в погашении кредита на образование.

Выплаты по ссуде на образование, произведенные в соответствии с Программой погашения ссуды Национальной службы здравоохранения (Программа погашения ссуд NHSC), программой выплаты ссуды штата на образование, имеющей право на получение средств в соответствии с Законом о государственном здравоохранении, или любой другой программой выплаты ссуды или прощения ссуды штата предназначенные для обеспечения большей доступности медицинских услуг в районах с недостаточным уровнем обслуживания или дефицитом профессиональных медицинских работников, не облагаются налогом.

Вычитаемая задолженность.

У вас нет дохода от списания долга, если выплата долга подлежит вычету. Это исключение применяется только в том случае, если вы используете кассовый метод учета. Для получения дополнительной информации см. Главу 5 Pub. 334, Налоговое руководство для малого бизнеса.

Цена снижена после покупки.

В большинстве случаев, если продавец уменьшает сумму вашей задолженности за приобретенную недвижимость, вы не получаете дохода от этого уменьшения.Уменьшение долга рассматривается как корректировка покупной цены и уменьшает вашу базу в собственности.

Исключенная задолженность.

Не включайте погашенный долг в свой валовой доход в следующих ситуациях.

Долг аннулирован в деле о банкротстве в соответствии с разделом 11 Кодекса США. См. Паб. 908, Руководство по налогам на банкротство.

Задолженность аннулируется, если вы неплатежеспособны. Однако вы не можете исключить любую сумму аннулированного долга, превышающую сумму, на которую вы неплатежеспособны.См. Паб. 908.

Задолженность является квалифицированной задолженностью фермерского хозяйства и аннулируется квалифицированным лицом. См. Главу 3 Pub. 225, Налоговый справочник фермера.

Задолженность квалифицирована как задолженность по операциям с недвижимым имуществом. См. Главу 5 Pub. 334.

Аннулирование является подарком.

Задолженность квалифицируется как основная задолженность по месту жительства.

Хозяин или хозяйка

Если вы устраиваете вечеринку или мероприятие, на котором совершаются продажи, любой подарок или вознаграждение, полученное вами за проведение мероприятия, является платой за помощь прямым продавцам в продажах.Вы должны указать этот объект как доход по его справедливой рыночной стоимости.

К вашим личным праздничным расходам применяется ограничение на питание в размере 50%. В налоговые годы с 2018 по 2025 год не разрешается вычет любых расходов, связанных с деятельностью, которая обычно считается развлечением, развлечением или отдыхом. Налогоплательщики могут продолжать удерживать 50% стоимости деловых обедов, если налогоплательщик (или сотрудник налогоплательщика) присутствует и еда или напитки не считаются расточительными или экстравагантными.Питание может быть предоставлено текущему или потенциальному бизнес-клиенту, клиенту, консультанту или аналогичному деловому контакту. Еда и напитки, которые предоставляются во время развлекательных мероприятий, не будут считаться развлечениями, если они будут приобретены отдельно от мероприятия.

Дополнительную информацию о 50% -ном ограничении расходов на питание см. В Pub. 463, Путевые расходы, подарки и расходы на автомобиль.

Поступления по страхованию жизни

Поступления по страхованию жизни, выплаченные вам в связи со смертью застрахованного лица, не облагаются налогом, если только полис не был передан вам за определенную плату.Это верно, даже если выручка была выплачена по полису страхования от несчастных случаев, по страхованию здоровья или по договору пожертвования. Однако процентный доход, полученный в результате страхования жизни, может облагаться налогом.

Выручка не получена в рассрочку.

Если пособие в случае смерти выплачивается вам единовременно или не через определенные промежутки времени, включайте в свой доход только те пособия, которые превышают сумму, подлежащую выплате вам на момент смерти застрахованного лица.Если размер пособия, выплачиваемого в случае смерти, не указан, вы включаете в свой доход те выплаты, которые превышают приведенную стоимость выплат на момент смерти.

Поступления, полученные в рассрочку.

Если вы получаете выплаты по страхованию жизни частями, вы можете исключить часть каждого взноса из своего дохода.

Чтобы определить исключаемую часть, разделите сумму, имеющуюся у страховой компании (как правило, общую единовременную сумму, подлежащую выплате в случае смерти застрахованного лица), на количество подлежащих выплате взносов.Включите в свой доход что-либо сверх этой исключенной части в качестве процентов.

Выживший супруг.

Если ваш супруг умер до 23 октября 1986 г. и страховые выплаты, выплаченные вам в связи со смертью супруга (-и), получены частями, вы можете исключить до 1000 долларов в год из процентов, включенных в рассрочку. Если вы снова выйдете замуж, вы можете продолжить исключение.

Сдача полиса за наличные.

Если вы отказываетесь от полиса страхования жизни за наличные, вы должны включить в доход любые доходы, превышающие стоимость полиса страхования жизни.В большинстве случаев ваши затраты (или инвестиции в контракт) представляют собой сумму страховых взносов, которые вы уплатили по полису страхования жизни, за вычетом любых возвращенных премий, скидок, дивидендов или невыплаченных кредитов, которые не были включены в ваш доход.

Вы должны получить форму 1099-R, показывающую общую выручку и налогооблагаемую часть. Укажите эти суммы в строках 5a и 5b формы 1040 или 1040-SR.

Дополнительная информация.

Для получения дополнительной информации см. Поступления по страхованию жизни в Pub.525.

Поступления по контракту на пожертвования

Договор о пожертвовании — это политика, согласно которой вам выплачивается определенная сумма денег в определенный день, если вы не умрете до этой даты, и в этом случае деньги выплачиваются указанному вами получателю. Поступления от пожертвований, выплачиваемые вам единовременно при наступлении срока погашения, подлежат налогообложению только в том случае, если поступления превышают стоимость полиса. Чтобы определить свои затраты, вычтите любую сумму, полученную вами ранее по контракту и исключенную из вашего дохода, из общей суммы премий (или другого вознаграждения), уплаченных по контракту.Включите в свой доход ту часть единовременной выплаты, которая превышает ваши расходы.

Пособия в случае ускоренной смерти

Определенные суммы, выплачиваемые в качестве ускоренного пособия в случае смерти в соответствии с договором страхования жизни или альтернативным урегулированием до смерти застрахованного лица, исключаются из дохода, если застрахованный неизменно или хронически болен.

Поселок Виатикал.

Это продажа или переуступка какой-либо части компенсации в случае смерти по договору страхования жизни поставщику услуг по выплате страховых возмещений.Поставщик денежных расчетов — это лицо, которое регулярно занимается покупкой или переуступкой договоров страхования жизни застрахованных лиц, которые неизлечимо или хронически больны и которое соответствует требованиям раздела 101 (g) (2) (B). ) Налогового кодекса.

Исключение по неизлечимой болезни.

Пособие в связи с ускоренной смертью полностью исключается, если застрахованный является неизлечимо больным человеком. Это лицо, которое было сертифицировано врачом как имеющее заболевание или физическое состояние, которое, как можно разумно ожидать, приведет к смерти в течение 24 месяцев с даты свидетельства.

Исключение по хроническим заболеваниям.

Если застрахованный — хронически больной человек, который не неизлечимо болен, пособие по ускоренной смерти, выплачиваемое на основе затрат, понесенных на квалифицированные услуги длительного ухода, полностью исключается. Ускоренное пособие в случае смерти, выплачиваемое на суточной или другой периодической основе, не допускается до определенного предела. На 2020 год этот лимит составляет 380 долларов. Он применяется к общей сумме пособий по ускоренной смерти и любых периодических выплат, полученных по договорам страхования долгосрочного ухода.Для получения информации о пределе и определениях хронически больных лиц, квалифицированных услуг по долгосрочному уходу и договоров страхования долгосрочного ухода см. Договоры страхования долгосрочного ухода в разделе Пособия по болезни и травмам в Pub. 525.

Исключение.

Исключение не распространяется на любую сумму, выплаченную лицу (кроме застрахованного), которое имеет страховой интерес в жизни застрахованного, потому что застрахованный:

Является директором, должностным лицом или служащим данного лица; или

Имеет финансовую заинтересованность в бизнесе человека.

Форма 8853.

Чтобы подать заявление об исключении ускоренного пособия в случае смерти, выплачиваемого на суточной или другой периодической основе, вы должны вместе с декларацией заполнить форму 8853 «Archer MSA» и «Договоры страхования долгосрочного ухода». Вам не нужно заполнять форму 8853, чтобы исключить ускоренное пособие в случае смерти, выплачиваемое на основе фактически понесенных расходов.

Офицер общественной безопасности убит или ранен при исполнении служебных обязанностей

Супруг (а), бывший супруг (а) и ребенок офицера общественной безопасности, убитого при исполнении служебных обязанностей, могут исключить из общего дохода пособие по случаю потери кормильца, полученное в рамках государственного плана по разделу 401 (a), относящегося к службе офицера.См. Раздел 101 (h).

Офицер общественной безопасности, который навсегда и полностью стал инвалидом или погиб при исполнении служебных обязанностей, а также оставшийся в живых супруг или ребенок могут исключить из дохода пособие в связи со смертью или инвалидностью, полученное от Федерального бюро помощи юстиции, или пособие в связи со смертью, выплачиваемое программой штата. См. Раздел 104 (a) (6).

Для этой цели термин «сотрудник общественной безопасности» включает сотрудников правоохранительных органов, пожарных, капелланов, спасателей и членов бригады скорой помощи.Для получения дополнительной информации см. Pub. 559, выжившие, исполнители и администраторы.

Партнерский доход

Товарищество, как правило, не подлежит налогообложению. Доходы, прибыли, убытки, отчисления и кредиты партнерства передаются партнерам на основе распределительной доли каждого партнера в этих статьях.

Приложение К-1 (Форма 1065).

Хотя товарищество, как правило, не платит налоги, оно должно подавать информационную декларацию по форме 1065, U.S. Возврат дохода от партнерства и отправка Графика K-1 (Форма 1065) каждому партнеру. Кроме того, партнерство отправит каждому партнеру копию Инструкций партнера по Приложению K-1 (форма 1065), чтобы помочь каждому партнеру сообщить о своей доле дохода партнерства, вычетах, кредитах и элементах налоговых льгот.

. Сохраните расписание K-1 (форма 1065) для своих записей. Не прикрепляйте его к своей форме 1040 или 1040-SR, если это не требуется. .

Для получения дополнительной информации о партнерстве см. Pub.541, Партнерство.

Квалифицированное совместное предприятие.

Если каждый из вас и ваш супруг (а) материально участвуете в качестве единственных участников совместного предприятия, находящегося в совместном владении и управлении, и вы подаете совместную декларацию за налоговый год, вы можете сделать совместные выборы, которые будут рассматриваться как квалифицированное совместное предприятие, а не партнерство. . Чтобы сделать это решение, вы должны разделить все статьи доходов, прибылей, убытков, удержаний и кредитов, относящиеся к бизнесу, между вами и вашим супругом в соответствии с вашими интересами в предприятии.Для получения дополнительной информации о том, как сделать выбор и какие графики подавать, см. Инструкции к вашей индивидуальной налоговой декларации.

S Доходы корпорации

В большинстве случаев S-корпорация не платит налог на свой доход. Вместо этого прибыль, убытки, отчисления и кредиты корпорации передаются акционерам на основе пропорциональной доли каждого акционера.

Приложение К-1 (Форма 1120-S).

Корпорация S должна подать декларацию по форме 1120-S, U.S. Налоговую декларацию о доходах для S-корпорации и отправьте Таблицу K-1 (Форма 1120-S) каждому акционеру. Кроме того, корпорация S отправит каждому акционеру копию Инструкций акционера по Приложению K-1 (форма 1120-S), чтобы помочь каждому акционеру отчитаться о своей доле в доходах, убытках, кредитах и вычетах корпорации S.

. Сохраните расписание K-1 (форма 1120-S) для своих записей. Не прикрепляйте его к своей форме 1040 или 1040-SR, если это не требуется..

Для получения дополнительной информации о S-корпорациях и их акционерах см. Инструкции к форме 1120-S.

Возврат

Возмещение — это возврат суммы, которую вы вычли или взяли в кредит в предыдущем году. Чаще всего взыскиваются возмещения, возмещения расходов и скидки по вычетам, перечисленным в Приложении A (Форма 1040). У вас также может быть взыскание непостоянных вычетов (например, платежей по ранее вычтенным безнадежным долгам) и взыскание предметов, по которым вы ранее запрашивали налоговый кредит.

Правило налоговой льготы.

Вы должны включить возмещение в свой доход в год, когда вы его получили, в размере, на который вычет или кредит, который вы взяли на возмещенную сумму, уменьшили ваш налог в предыдущем году. Для этой цели любое увеличение суммы, перенесенной на текущий год, в результате вычета или кредита, считается уменьшением вашего налога в предыдущем году. Для получения дополнительной информации см. Pub. 525.

Возврат федерального подоходного налога.

Возврат федеральных подоходных налогов не включается в ваш доход, потому что они никогда не могут быть вычтены из дохода.

Возврат государственной пошлины.

Если вы получили возврат (или кредит или компенсацию) подоходного налога штата или местного самоуправления в 2020 году, вы, как правило, должны включить его в доход, если вы вычли налог в более раннем году. Плательщик должен отправить вам форму 1099-G «Определенные государственные платежи» до 1 февраля 2021 г. Налоговое управление также получит копию формы 1099-G.Если вы подаете форму 1040 или 1040-SR, используйте Таблицу возмещения подоходного налога штата и местного самоуправления в Инструкциях 2020 года по Приложению 1 (Форма 1040), чтобы определить сумму (если таковая имеется) для включения в ваш доход. См. Паб. 525, когда вам нужно использовать другой рабочий лист.

Если вы можете выбрать вычет за налоговый год, либо:

Государственный и местный подоходный налог, или

Государственные и местные общие налоги с продаж, затем

Возврат процентов по ипотеке.

Если вы получили возмещение или кредит в 2020 году в отношении процентов по ипотеке, уплаченных в более раннем году, сумма должна быть указана в поле 4 вашей формы 1098 «Заявление о процентах по ипотеке». Не вычитайте сумму возмещения из процентов, которые вы заплатили в 2020 году. Возможно, вам придется включить ее в свой доход в соответствии с правилами, описанными в следующих обсуждениях.

Проценты на восстановление.

Проценты на любую из взыскиваемых вами сумм следует указывать как процентный доход в полученном году.Например, укажите проценты, полученные вами по возмещению подоходного налога штата или местного округа, в форме 1040 или 1040-SR, строка 2b.

Взыскание и расходы в том же году.

Если возмещение или иное возмещение и расходы происходят в одном и том же году, возмещение уменьшает вычет или кредит и не отражается как доход.

Восстановление 2 и более лет.

Если вы получаете возмещение или иное возмещение в отношении сумм, которые вы заплатили за 2 или более отдельных года, вы должны пропорционально распределить возмещенную сумму между годами, в которых вы ее выплачивали.Это распределение необходимо для определения суммы возмещения за любые предыдущие годы и для определения суммы, если таковая имеется, вашего допустимого вычета по этой статье в текущем году. Для получения информации о том, как рассчитать распределение, см. Recoveries in Pub. 525.

Постатейные вычеты

Если вы взыскиваете любую сумму, которую вы вычли в предыдущем году по Приложению A (Форма 1040), вы, как правило, должны включить полную сумму возмещения в свой доход в том году, в котором вы ее получили.

Куда обращаться.

Введите сумму возмещения подоходного налога штата или местного самоуправления в Приложении 1 (Форма 1040), строка 1, и общую сумму всех других возмещений в качестве прочего дохода в Приложении 1 (Форма 1040), строка 8.

Стандартный лимит удержания.

Обычно вам разрешается требовать стандартного вычета, если вы не перечисляете свои вычеты. Только ваши детализированные вычеты, которые превышают ваш стандартный вычет, подпадают под действие правила восстановления (если вы не обязаны детализировать свои вычеты).Если ваши общие вычеты из доходности за предыдущий год не превышали ваш доход за этот год, включите в свой доход в этом году меньшую из следующих величин:

Пример.

За 2019 год вы подали совместную декларацию. Ваш налогооблагаемый доход составлял 60 000 долларов, и вы не имели права на налоговые льготы. Ваш стандартный вычет составлял 24 400 долларов, и у вас были детализированные вычеты в размере 26 200 долларов. В 2020 году вы получили следующие возмещения сумм, удержанных по вашей налоговой декларации за 2019 год.

| Медицинские расходы | $ 200 | |

| Возврат государственного и местного подоходного налога | 400 | |

| Возврат процентов по ипотеке | 325 | |

| Всего возмещений | $ 925 | |

Ваше общее возмещение меньше суммы, на которую ваши детализированные вычеты превысили стандартный вычет (26 200 долларов — 24 400 долларов США = 1800 долларов США), поэтому вы должны включить свои общие возмещения в свой доход за 2020 год. Таблица 1 (Форма 1040), строка 1, и остаток ваших возмещений, 525 долларов США, в Приложении 1 (Форма 1040), строка 8.

Стандартный вычет за предыдущие годы.

Чтобы определить, должны ли суммы, возмещенные в текущем году, включаться в ваш доход, вы должны знать стандартный вычет для вашего регистрационного статуса за год, когда вычет был подан. Посмотрите инструкции к своей налоговой декларации за предыдущие годы, чтобы найти стандартный вычет для статуса подачи за предыдущий год.

Пример.

Вы подали совместную декларацию по форме 1040 за 2019 год с налогооблагаемым доходом в размере 45 000 долларов США.Ваши детализированные вычеты составили 24 550 долларов. Стандартный вычет, который вы могли бы потребовать, составлял 24 400 долларов. В 2020 году вы вернули 2100 долларов из своих детализированных вычетов за 2019 год. Ни одно из возмещений не превышало фактических вычетов за 2019 год. Включите 150 долларов возмещения в свой доход за 2020 год. Это меньшее из ваших возмещений (2100 долларов США) или сумма, на которую ваши детализированные вычеты были больше стандартного вычета (24 550 долларов США — 24 400 долларов США = 150 долларов США).

Взыскание ограничено вычетом.

Вы не включаете в свой доход какую-либо сумму восстановления, превышающую сумму, которую вы удержали в предыдущем году. Сумма, которую вы включаете в свой доход, ограничена меньшим из следующих значений:

Пример.

В течение 2019 года вы заплатили 1700 долларов США на медицинские расходы. Из этой суммы вы вычли 200 долларов из своего Приложения А на 2019 год (Форма 1040). В 2020 году ваша медицинская страховка возместила вам расходы в 2019 году в размере 500 долларов. Единственная сумма возмещения в размере 500 долларов, которая должна быть включена в ваш доход за 2020 год, составляет 200 долларов — фактически вычтенная сумма.

Прочие взыскания.

См. Извлечение в Pub. 525 если:

У вас есть взыскания по статьям, кроме постатейных вычетов, или

Вы получили возмещение по позиции, по которой вы запросили налоговый кредит (кроме инвестиционного кредита или иностранного налогового кредита) в предыдущем году.

Арендная плата из личного имущества

Если вы сдаете в аренду личное имущество, такое как оборудование или транспортные средства, то, как вы сообщаете о своих доходах и расходах, в большинстве случаев определяется:

Независимо от того, является ли сдача в аренду бизнесом, и

Независимо от того, ведется ли арендная деятельность с целью получения прибыли.

Отчетность о доходах и расходах.

Если вы занимаетесь сдачей внаем личного имущества, укажите свои доходы и расходы в Приложении C (Форма 1040).В инструкциях по форме есть информация о том, как их заполнять.

Отчетность о некоммерческих доходах.

Если вы не занимаетесь сдачей внаем личного имущества, укажите свой доход от аренды в Приложении 1 (Форма 1040), строка 8. Укажите тип и сумму дохода в пунктирной линии рядом со строкой 8.

Отчетность о некоммерческих расходах.

Если вы арендуете личную собственность с целью получения прибыли, включите свои расходы на аренду в общую сумму, указанную в Приложении 1 (Форма 1040), строка 22, и ознакомьтесь с инструкциями там.

Если вы не сдаете в аренду личное имущество для получения прибыли, ваши вычеты ограничены, и вы не можете сообщить об убытках для компенсации прочего дохода. См. Деятельность не для получения прибыли в разделе Прочие доходы , далее.

Выплаты

Если вам пришлось выплатить сумму, которую вы включили в свой доход в предыдущем году, вы можете вычесть полученную сумму из своего дохода за год, в котором вы ее выплатили. Или, если сумма, которую вы выплатили, превышает 3000 долларов, вы можете получить кредит в счет вашего налога за год, в котором вы ее выплатили.Как правило, вы можете требовать удержания или кредита только в том случае, если погашение квалифицируется как расходы или убытки, понесенные в вашей торговле или бизнесе или в коммерческой операции.

Вид удержания.

Тип вычета, который вам разрешен в год погашения, зависит от типа дохода, который вы включили в предыдущий год. Обычно вы вычитаете погашение в той же форме или по тому же графику, по которому вы ранее указали его как доход. Например, если вы указали его как доход от самозанятости, вычтите его как коммерческие расходы в Приложении C (Форма 1040) или Приложении F (Форма 1040).Если вы сообщили об этом как о приросте капитала, вычтите его как убыток, как описано в Инструкциях по Приложению D (Форма 1040). Если вы указали его как заработную плату, пособие по безработице или другой доход, не связанный с коммерческой деятельностью, вы можете вычесть его как другой детализированный вычет, если выплаченная сумма превышает 3000 долларов.

. Начиная с 2018 года, вы больше не можете требовать каких-либо других детализированных вычетов, поэтому, если выплаченная сумма составила 3000 долларов США или меньше, вы не сможете вычесть ее из своего дохода в том году, в котором вы ее выплатили..

Выплаченные пособия по социальному обеспечению.

Если вы выплатили пособие по социальному обеспечению или эквивалентное пенсионное пособие железнодорожникам, см. Выплата пособий . в главе 7.

Погашение в размере 3000 долларов или меньше.

Если сумма, которую вы выплатили, составляла 3000 долларов или меньше, вычтите ее из своего дохода в том году, в котором вы ее выплатили.

Выплата свыше 3000 долларов США.

Если сумма, которую вы выплатили, составила более 3000 долларов, вы можете вычесть погашение как другой детализированный вычет в Приложении A (Форма 1040), строка 16, если вы включили доход в соответствии с заявлением о праве.Это означает, что в то время, когда вы включали доход, казалось, что у вас есть неограниченное право на него. Однако вы можете выбрать кредит на год погашения. Рассчитайте свой налог при использовании обоих методов и сравните результаты. Используйте метод (вычет или кредит), который приводит к уменьшению налога.

. При определении того, была ли выплаченная вами сумма больше или меньше 3000 долларов, учитывайте общую сумму, возвращаемую по возврату. Каждый случай погашения отдельно не рассматривается..

Метод 1.

Рассчитайте свой налог на 2020 год, требуя вычета из возвращенной суммы. Если вы вычтете его как другой детализированный вычет, укажите его в Приложении A (Форма 1040), строка 16.

Метод 2.

Рассчитайте свой налог на 2020 год, потребовав зачет возвращенной суммы. Следуй этим шагам.

Рассчитайте свой налог на 2020 год без вычета возвращенной суммы.

Измените размер налога с предыдущего года без включения в доход суммы, которую вы выплатили в 2020 году.

Вычтите налог в (2) из налога, указанного в вашей декларации за предыдущий год. Это заслуга.

Вычтите ответ в (3) из суммы налога на 2020 год без вычета (шаг 1).

Если метод 1 приводит к уменьшению налога, вычтите возвращенную сумму. Если метод 2 приводит к уменьшению налога, запросите кредит, указанный в (3) выше в Приложении 3 (Форма 1040), строка 12d, добавив сумму кредита к любым другим кредитам в этой строке, и просмотрите инструкции там.

Пример этого вычисления можно найти в Pub. 525.

Выплаченная заработная плата, облагаемая налогами на социальное обеспечение и Medicare.

Если вы должны были выплатить сумму, которую вы включили в свою заработную плату или компенсацию в предыдущем году, когда были уплачены налоги на социальное обеспечение, Medicare или RRTA уровня 1, попросите своего работодателя вернуть вам излишек суммы. Если работодатель отказывается возмещать налоги, попросите выписку с указанием суммы сверхнормативного сбора в обоснование вашего требования.Подайте заявку на возмещение, используя Форму 843, Заявление о возмещении и Запрос на снижение выбросов.

Выплаченная заработная плата облагается дополнительным налогом на медицинское обслуживание.

Работодатели не могут внести корректировку или подать иск о возмещении дополнительного удержания налога по программе Medicare при возмещении заработной платы, полученной сотрудником в предыдущем году, поскольку сотрудник определяет обязательство по дополнительному налогу по программе Medicare в декларации о доходах сотрудника за предыдущий год. Если вам пришлось выплатить сумму, которую вы включили в свою заработную плату или компенсацию в предыдущем году, и на которую был уплачен дополнительный налог на Medicare, вы можете получить возможность вернуть дополнительный налог на Medicare, уплаченный с этой суммы.Чтобы возместить дополнительный налог в рамках программы Medicare с выплаченной заработной платы или компенсации, вы должны подать форму 1040-X «Налоговая декларация США с поправками» за предыдущий год, в котором изначально была получена заработная плата или компенсация. См. Инструкции к форме 1040-X.

Роялти

Роялти от авторских прав, патентов, нефти, газа и полезных ископаемых облагаются налогом как обычный доход.

В большинстве случаев вы указываете роялти в Части I Приложения E (Форма 1040). Однако, если вы владеете долей участия в добыче нефти, газа или полезных ископаемых или ведете бизнес в качестве самозанятого писателя, изобретателя, художника и т. Д., укажите свои доходы и расходы в Приложении C (Форма 1040).

Авторские права и патенты.

Роялти от авторских прав на литературные, музыкальные или художественные произведения и аналогичную собственность или от патентов на изобретения — это суммы, выплачиваемые вам за право использовать вашу работу в течение определенного периода времени. Роялти обычно основаны на количестве проданных единиц, таком как количество книг, билетов на представление или проданных машин.

Нефть, газ и полезные ископаемые.

Доход от роялти от добычи нефти, газа и полезных ископаемых — это сумма, которую вы получаете при добыче природных ресурсов из вашей собственности. Роялти основаны на единицах измерения, таких как баррели, тонны и т. Д., И выплачиваются вам лицом или компанией, которые сдают недвижимость у вас в аренду.

Истощение.

Если вы являетесь владельцем экономического интереса в месторождениях полезных ископаемых или нефтяных и газовых скважинах, вы можете вернуть свои инвестиции за счет пособия на истощение.Для получения информации по этому вопросу см. Главу 9 Pub. 535.

Уголь и железная руда.

При определенных обстоятельствах вы можете рассматривать суммы, полученные от выбытия угля и железной руды, как платежи от продажи основных средств, а не как доход от роялти. Для получения информации о прибылях и убытках от продажи угля и железной руды см. Главу 2 Pub. 544.

Продажа имущественного интереса.

Если вы продаете свою долю в правах на нефть, газ или полезные ископаемые, полученная вами сумма считается платой за продажу собственности, используемой в торговле или бизнесе в соответствии с разделом 1231, а не доходом от роялти.При определенных обстоятельствах продажа подлежит учету прироста капитала или убытков, как описано в Инструкциях к Приложению D (Форма 1040). Для получения дополнительной информации о продаже собственности по разделу 1231 см. Главу 3 Pub. 544.

Если вы сохраняете роялти, преобладающий роялти или долю чистой прибыли в минеральном имуществе в течение всего срока его службы, вы заключили договор аренды или субаренду, а также любые денежные средства, полученные вами за уступку других долей в этом имуществе. является обычным доходом с учетом скидки на истощение.

Продана часть будущей продукции.

Если вы владеете недрами, но продаете часть будущей продукции, в большинстве случаев вы относитесь к деньгам, полученным от покупателя во время продажи, как к ссуде от покупателя. Не включайте это в свой доход и не учитывайте истощение на его основе.

Когда начинается производство, вы включаете всю выручку в свой доход, вычитаете все производственные расходы и вычитаете истощение из этой суммы, чтобы получить свой налогооблагаемый доход от собственности.

Пособие по безработице

Налоговый режим получаемого вами пособия по безработице зависит от типа программы, выплачивающей пособие.

Компенсация по безработице.

Вы должны включить в доход все получаемое вами пособие по безработице. Вы должны получить форму 1099-G, в которой в графе 1 будет указана общая сумма выплаченного вам пособия по безработице. В большинстве случаев вы указываете пособие по безработице в Таблице 1 (Форма 1040), строка 7.

. Если вы получили пособие по безработице, но не получили форму 1099-G «Определенные государственные выплаты» по почте, вам может потребоваться доступ к своей информации через веб-сайт вашего штата, чтобы получить электронную форму 1099-G. .

Виды пособий по безработице.

Компенсация по безработице обычно включает любую сумму, полученную в соответствии с законодательством США или штата о пособиях по безработице. Он включает следующие преимущества.

Пособия, выплачиваемые штатом или округом Колумбия из Федерального целевого фонда по безработице.

Государственное страхование по безработице.

Пособие по безработице на железной дороге.

Выплаты по инвалидности из государственной программы, выплачиваемые вместо компенсации по безработице. (Суммы, полученные в качестве компенсации работникам за травмы или болезнь, не являются компенсацией по безработице.Для получения дополнительной информации см. Главу 5.)

Пособие на перестройку торговли в соответствии с Законом о торговле 1974 года.

Помощь по безработице в соответствии с Законом о помощи в случае стихийных бедствий и чрезвычайной помощи.

Пособие по безработице в соответствии с Законом о дерегулировании авиакомпаний 1978 года.

Государственная программа.

Если вы делаете взносы в государственную программу компенсации по безработице и ваши взносы не вычитаются, суммы, которые вы получаете по программе, не включаются в компенсацию по безработице, пока вы не вернете свои взносы.Если вы вычли все свои взносы в программу, вся сумма, которую вы получаете по программе, включается в ваш доход.

Выплата пособия по безработице.