Вклады физических лиц в банке Александровский

Текст соглашения

Настоящим я даю свое согласие ПАО Банк «АЛЕКСАНДРОВСКИЙ», место нахождения: Россия, 191119, Санкт-Петербург, Загородный пр., д. 46, лит.Б, корп.2:

• на обработку своих персональных данных в соответствии с требованиями Федерального закона «О персональных

данных»

№152-ФЗ от 27.07.2006 (под обработкой персональных данных в соответствии со ст. 3 ФЗ «О персональных данных»

понимаются действия (операции) совершаемые с использованием средств автоматизации или без использования таких

средств с персональными данными физических лиц, включая сбор, запись, систематизацию, накопление, хранение,

уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление,

доступ),

обезличивание, блокирование, удаление, уничтожение персональных данных) с целью рассмотрения заявки на услуги

ПАО

Банк «АЛЕКСАНДРОВСКИЙ» (кредитование, открытие счета, выпуск платежной карты или других услуг), а также

получения

информации о продуктах и услугах банка.

• на получение ПАО Банк «АЛЕКСАНДРОВСКИЙ» необходимой информации, в том числе содержащейся в основной части кредитной истории, в одном или нескольких Бюро кредитных историй в соответствии с Федеральным законом «О кредитных историях» № 218-Ф3 от 30.12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60 календарных дней

Я проинформирован (а) Банком о том, что для отзыва настоящего Согласия я должен (должна) явиться в Банк с

документом, удостоверяющим личность, и подать уполномоченному сотруднику Банка заявление об отзыве настоящего

Согласия. В случае отзыва мною настоящего Согласия Банк вправе обрабатывать мои персональные данные в целях

исполнения возложенных на Банк законодательством Российской Федерации функций и обязанностей в соответствии с

федеральными законами и иными нормативно-правовыми актами.

Я подтверждаю, что указанная в заявке информация является достоверной, а размещенные персональные данные принадлежат мне. Я понимаю, что в случае предоставления заведомо ложных и (или) недостоверных сведений с целью получения кредита я буду нести ответственность в соответствии с законодательством Российской Федерации.

Банковский надзор за деятельностью ПАО Банк «АЛЕКСАНДРОВСКИЙ», рег.№53, осуществляет Служба текущего банковского надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и 8 (499) 300 30 00.

Надзор за соблюдением требований законодательства Российской Федерации в сфере защиты прав потребителей

финансовых

услуг осуществляет Служба по защите прав потребителей и обеспечению доступности финансовых услуг Банка России.

Обращение

о нарушении действиями (бездействием) кредитной организации законодательства Российской Федерации, а также

охраняемых

законом прав и интересов физических или юридических лиц может быть направлено для рассмотрения в Банк России

через

интернет-приемную www. cbr.ru/Reception

cbr.ru/Reception

Минимальная гарантированная процентная ставка по вкладу

Уважаемые клиенты!

АО «КУЗНЕЦКБИЗНЕСБАНК» в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации» № 177-ФЗ от 23.12.2003 года (далее – «Закон»), информирует Вас о расчете минимальной гарантированной процентной ставки по вкладу (счету) (далее – минимальная гарантированная ставка)

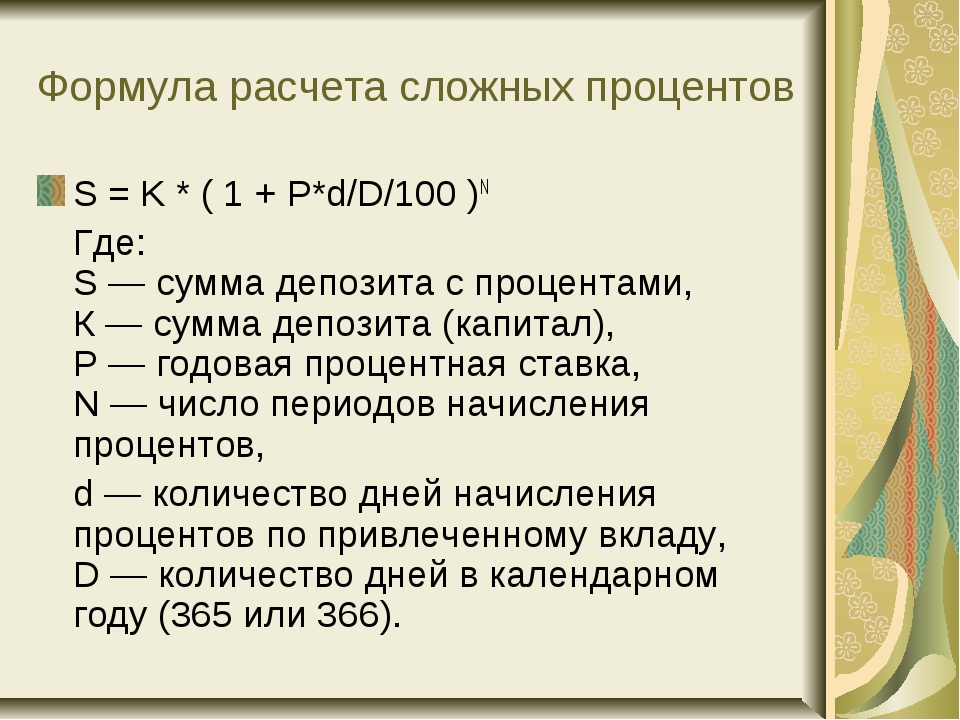

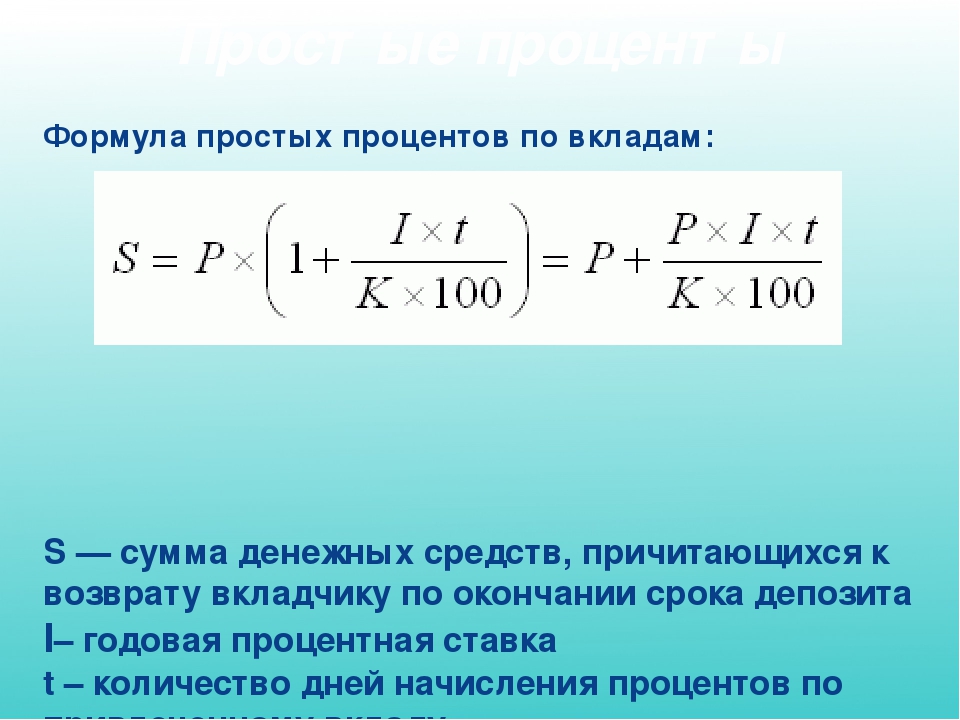

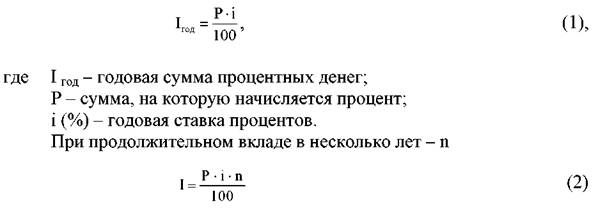

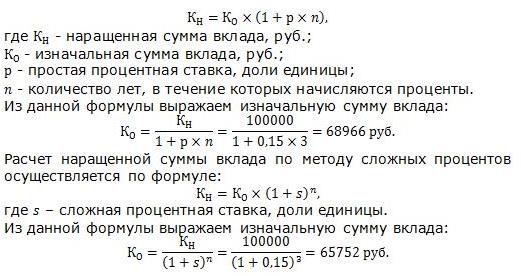

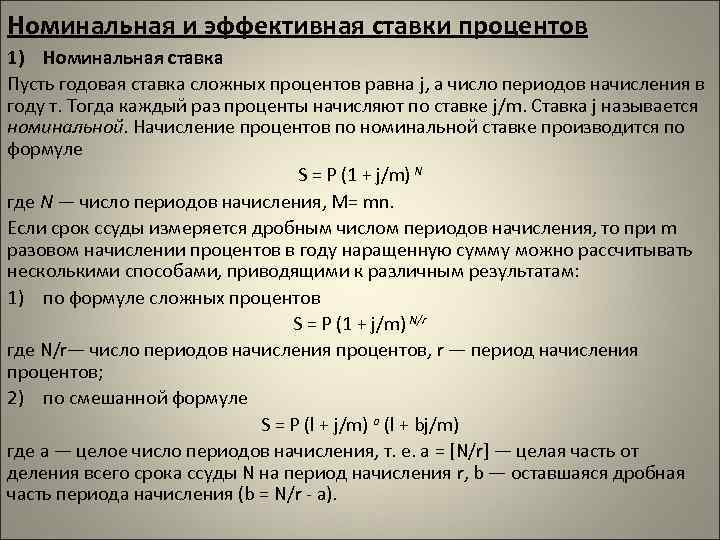

Минимальную гарантированную ставку рекомендуется рассчитывать в процентах годовых по формуле (далее – формула расчета ставки):

где:

Минимальная гарантированная ставка – гарантированная ставка, выраженная в процентах годовых. Дробное значение минимальной гарантированной ставки округляется до трех десятичных знаков после запятой по математическим правилам округления;

P — сумма процентов, которые кредитная организация обязана начислить и уплатить вкладчику на минимальную сумму вклада (денежных средств),

соответствующую значению показателя «D» формулы расчета ставки, в порядке и в размере, установленном соответствующим договором, при условии хранения вклада до истечения его срока, и без учета условий, предусматривающих возможность увеличения процентного дохода по договору, в том числе в случаях заключения (расторжения) вкладчиком иного договора и/или получения им дополнительной услуги, не связанных с размещением денежных средств во вклад (зачислением денежных средств на счет).

D – минимальная сумма вклада (денежных средств). Указывается минимальная сумма вклада (денежных средств), достаточная в соответствии с условиями соответствующего договора банковского вклада для его открытия.

В случае отсутствия в договоре банковского вклада вышеуказанного условия, показатель «D» принимается в значении, равном 1 рублю. По договорам банковского вклада, предусматривающим внесение вкладов в иностранной валюте, показатель «D» принимается равным минимальной сумме вклада в соответствующей валюте вклада;

d — количество календарных дней, на которое в соответствии с договором привлечен вклад (срок вклада).

По договорам банковского вклада до востребования, а также договорам банковского счета минимальную гарантированную ставку рекомендуется рассчитывать исходя из предположения, что соответствующий договор будет прекращен через действительное число календарных дней в году (365 или 366 дней соответственно). В случае если в договоре банковского вклада до востребования или в договоре банковского счета содержится условие о том, что в зависимости от срока нахождения денежных средств во вкладе до востребования (на счете) процентный доход по договору изменяется, при расчете минимальной гарантированной ставки показатель «d» принимается равным сроку, при котором процентный доход будет минимальным.

В случае если в договоре банковского вклада до востребования или в договоре банковского счета содержится условие о том, что в зависимости от срока нахождения денежных средств во вкладе до востребования (на счете) процентный доход по договору изменяется, при расчете минимальной гарантированной ставки показатель «d» принимается равным сроку, при котором процентный доход будет минимальным.

654080, Кемеровская обл., г.Новокузнецк, ул. Кирова 89б, тел. приемной (3843)76-32-40, факс (3843)76-60-90, e-mail: [email protected], kbb.ru 30101810600000000740 в РКЦ Новокузнецк БИК 043209740 ИНН/КПП 4216004076 / 421701001, ОГРН 1024200001814, ОКПО 09800185

Что ждет вкладчиков и заемщиков после снижения ключевой ставки

Резкое снижение ключевой ставки ЦБ в пятницу, 19 июня, – сразу на 1 процентный пункт (п. п.) до 4,5% впервые за пять лет – приведет к новому витку падения доходности вкладов и стоимости кредитов для населения, не сомневаются опрошенные «Ведомостями» банкиры и аналитики.

Изменение ставки ЦБ в целом должно повлечь за собой аналогичное снижение процентов по кредитам и депозитам, указывает руководитель группы рейтингов финансовых институтов АКРА Армен Даллакян. «Из-за радикального снижения ключевой ставки банкам также придется опускать ставки по вкладам и кредитам, чтобы сохранить процентную маржу на приемлемом уровне», – соглашается руководитель рейтинговой службы Национального рейтингового агентства (НРА) Сергей Гришунин.

Условия банковских продуктов будут меняться, несмотря на то что снижение ключевой ставки было ожидаемым и многие банки успели скорректировать условия привлечения и размещения средств заранее. Представители некоторых банков признались, что планируют сделать то же самое в ближайшие дни. Но в целом по рынку ставки будут опускаться плавно, в несколько этапов, поскольку форсирование процесса может привести к росту рисков розничного кредитования и оттоку средств населения с вкладов, предупреждают аналитики.

Представители банков подтверждают: снижение ключевой ставки является одним из факторов для принятия решений по изменению ставок по основным банковским продуктам, однако на их финальное решение будут также влиять рыночная ситуация и действия конкурентов и лидеров рынка.

Депозиты будут первыми

Первыми на падение ключевой ставки традиционно реагируют ставки вкладов, указывает директор отдела рейтингов кредитных институтов «Эксперта РА» Иван Уклеин: «Банки стремятся побыстрее удешевить стоимость фондирования». В пятницу регулятор дал понять, что готов и дальше снижать ключевую ставку при снижении инфляционных рисков, если это потребуется для стимулирования экономики.

В последние месяцы на фоне пандемии реальные доходы граждан не растут или растут очень медленно, а накопления постепенно тратятся, но опасение оттока средств с вкладов едва ли остановит банки, считает Гришунин. Так что они снижали и продолжат снижать проценты по депозитам и счетам.

Некоторые банки уже готовы действовать, выяснили «Ведомости». В ближайшее время «Абсолют банк» намерен опустить ставки по вкладам в рублях на 0,5 п. п., говорит управляющий директор банка Антон Павлов: «В перспективе одного-двух месяцев они будут падать в пределах 1 п. п. ».

».

Банки «Открытие» и «Зенит» в настоящее время также пересматривают ставки вкладов, сообщили их представители.

По словам первого заместителя председателя правления Совкомбанка Сергея Хотимского, в банке анализируют влияние решения ЦБ на вклады и будут принимать решение с учетом конкурентной среды.

Следить за конъюнктурой рынка вкладов, чтобы вовремя предпринять соответствующие шаги, также планируют Райффайзенбанк, «Хоум кредит», Росбанк, «Русский стандарт», сообщили их представители.

«Мы ожидали снижения ключевой ставки и с 19 июня уменьшили доходность по одному из наших вкладов. Дальнейшие действия будут зависеть от собственных потребностей банка в фондировании», – признается исполнительный директор «Ренессанс кредита» Яна Безруких.

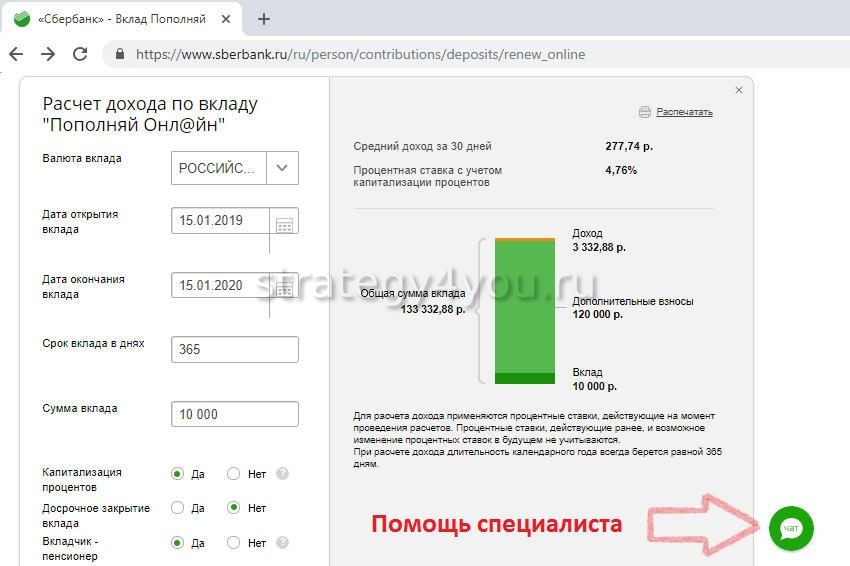

Сбербанк возможные изменения тарифов не комментирует, ответила пресс-служба.

Вкладчикам остается надеяться на точечные краткосрочные сезонные вклады и акции от банков. Сейчас они действуют в Россельхозбанке, Совкомбанке, Московском индустриальном банке, банке «Санкт-Петербург», «Уралсибе», «Русском стандарте», банке Дом. РФ, СДМ-банке, банке «Россия» и др.

РФ, СДМ-банке, банке «Россия» и др.

По мнению аналитиков НРА, в перспективе средняя ставка по вкладам топ-10 банков по объему привлеченных средств населения будет двигаться к 3% годовых. В первой декаде июня она упала на 0,025 п. п. до исторического минимума 5,014%, по данным ЦБ.

«Такое существенное снижение доходности вкладов будет обусловлено, в частности, тем, что у некоторых крупных игроков уже есть вклады со ставками ниже 4%. Кроме того, в условиях крайне низкой процентной маржи банки будут стремиться увеличить ее, снижая стоимость фондирования по тем каналам, где это возможно», – объясняет Гришунин.

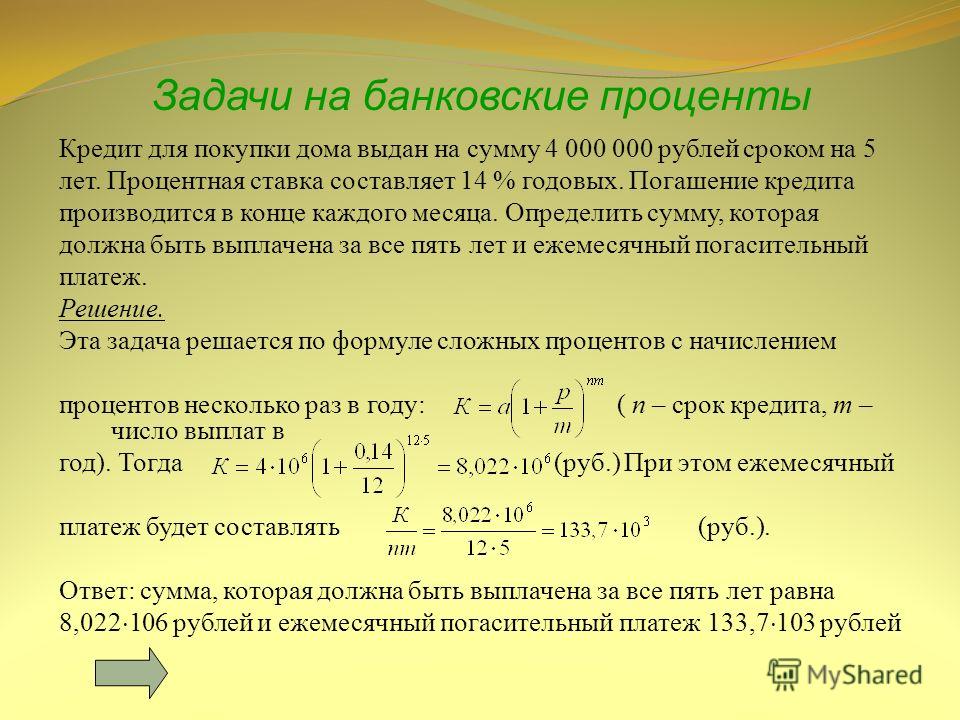

Ставка на собственную ипотеку

«Ставки по кредитам банки будут снижать во вторую очередь с лагом по времени зависимости от макроэкономических условий и отдавать при этом предпочтение более надежной ипотеке. А вот в рискованных сегментах – в необеспеченном кредитовании – вряд ли стоит ждать существенного снижения ставок», – прогнозирует Уклеин.

В конкурентной борьбе за заемщика, а также после майского сигнала ЦБ о возможном существенном понижении ключевой ставки уже в первой половине июня первым делом банки начали снижать ставки по льготной ипотеке с господдержкой. По условиям программы банк не вправе выдавать ипотеку по ставке свыше 6,5% при наличии договора комплексного страхования заемщика, но волен уменьшать ставку. Вслед за льготной ипотекой в ожидании снижения ключевой ставки в банках дешевела и собственная ипотека.

Постепенное снижение ипотечных ставок продолжится. В ближайшее время снизить ставки ипотеки планирует ВТБ, заявила его пресс-служба. Директор департамента розничных продуктов «СМП банка» Алена Тузова рассказала, что банк рассматривает такой вариант. Хотимский из Совкомбанка не исключил пересмотра ставок по ипотеке на готовое жилье, отметив, что менять ставки на первичку банк не планирует. Со снижением ключевой ставки уменьшается субсидия по госпрограмме (она рассчитывается по формуле ключевая ставка + 3% годовых. – Прим. «Ведомостей»), объясняет он.

– Прим. «Ведомостей»), объясняет он.

По мнению директора департамента автокредитования «Русфинанс банка» Алексея Бородавина, решение о снижении ключевой ставки ЦБ, безусловно, станет «дополнительным стимулом для дальнейшего понижения ставок автокредитов».

Подешевеют и потребительские кредиты, кредиты наличными, могут снизиться и ставки кредитных карт, обещают опрошенные «Ведомостями» банкиры.

Например, изменения по различным кредитным продуктам готовят банк «Открытие» и банк «Зенит», рассказали их пресс-службы. Понижение ставок по всей линейке розничных кредитов, если позволит рыночная ситуация, рассматривают в Уральском банке реконструкции и развития (УБРиР), Росбанке, «Хоум кредите» «Русском стандарте», Россельхозбанке, «СМП банке». А вот «Почта банк» изменений не планирует, сообщил член правления банка Григорий Бабаджанян. Лидер рынка Сбербанк традиционно не комментирует изменения до их вступления в силу.

Помимо ключевой ставки на проценты по банковским продуктам также влияет размер премии за риск, напоминает Даллакян из АКРА. В случае повышения рисков кредитования вырастет и премия за риск, что может несколько нивелировать эффект от сниженной ключевой ставки, опасается он.

В случае повышения рисков кредитования вырастет и премия за риск, что может несколько нивелировать эффект от сниженной ключевой ставки, опасается он.

Словом, в ближайшее время заемщиков ждут более привлекательные условия кредитования, которые, возможно, позволят рефинансировать имеющиеся долги на лучших, чем сейчас, условиях. А вот вкладчикам придется искать более доходные способы сбережений.

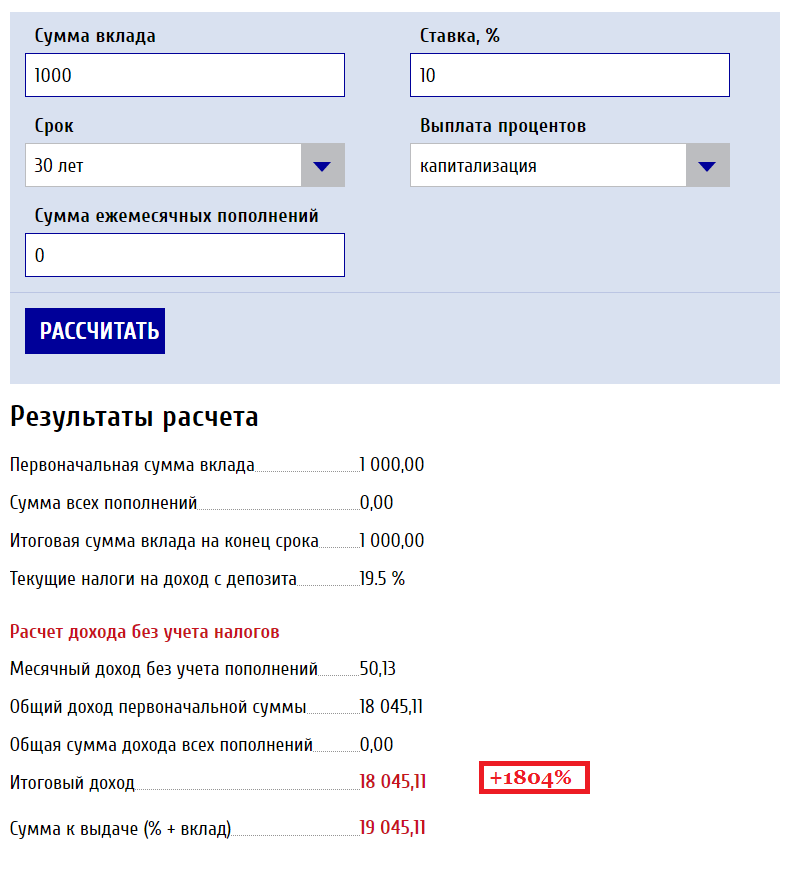

Как рассчитать проценты на сберегательном счете

Когда вы зарабатываете проценты на сберегательном счете, банк буквально платит вам деньги за хранение ваших наличных денег.

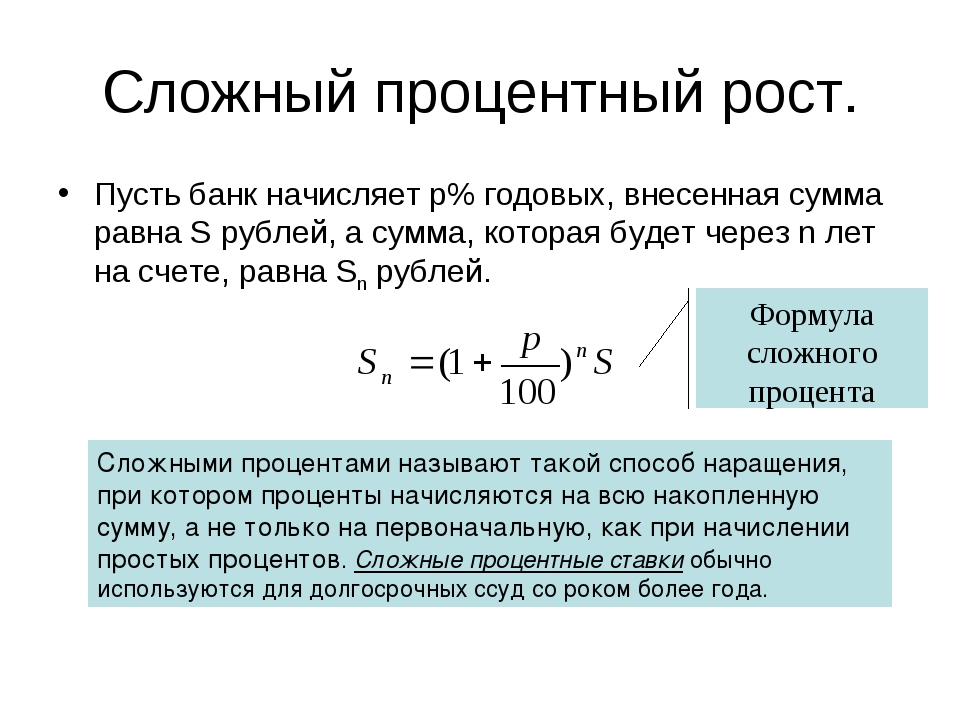

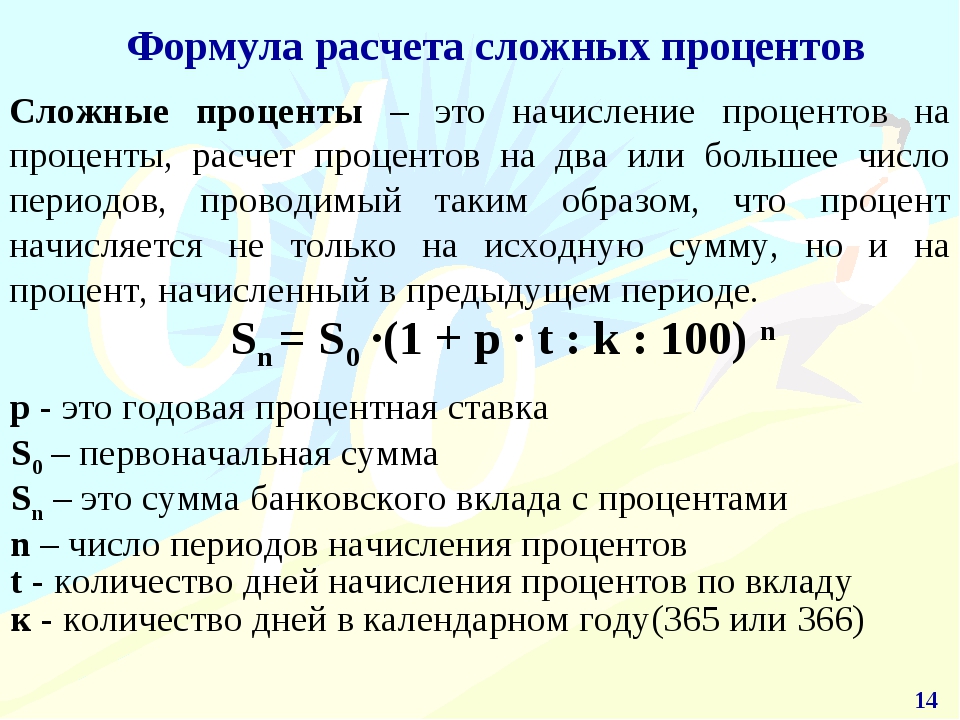

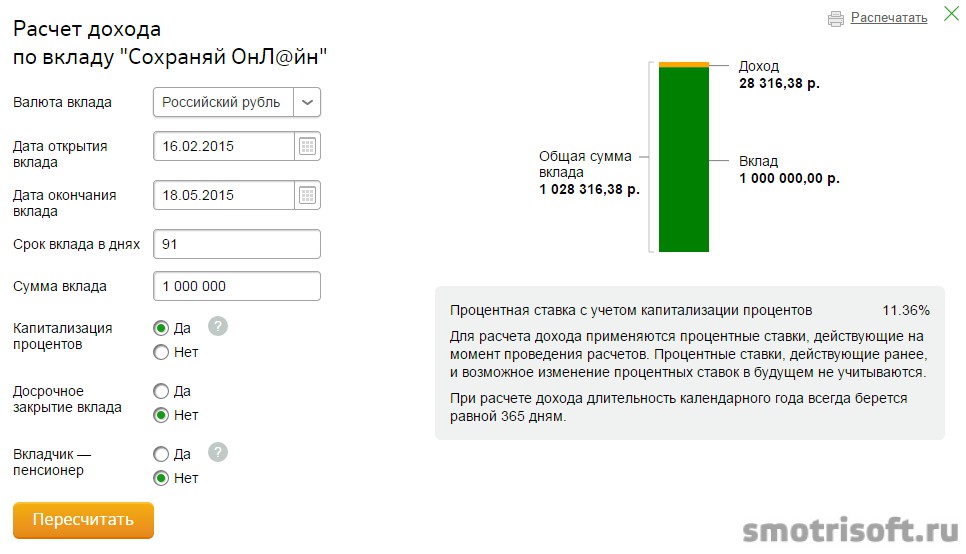

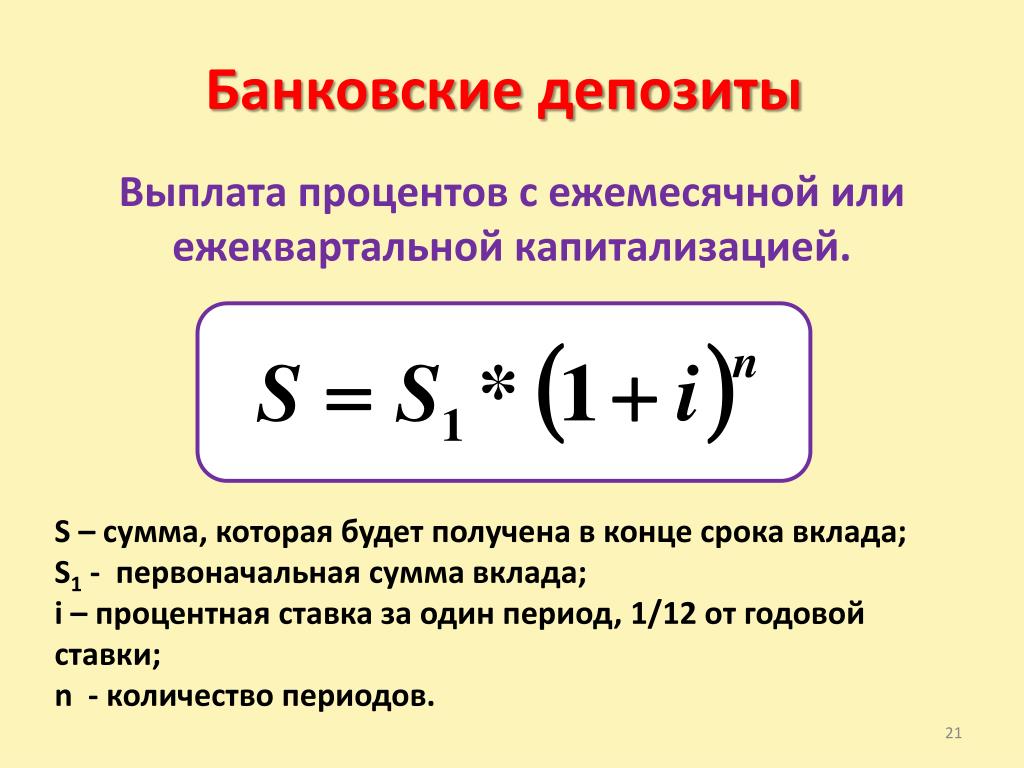

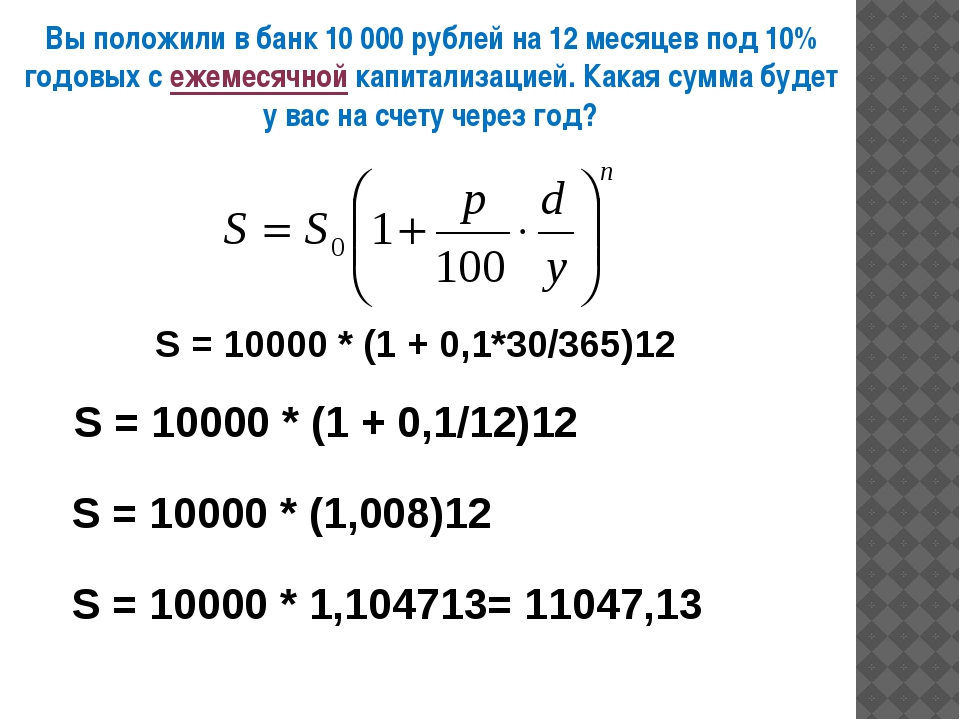

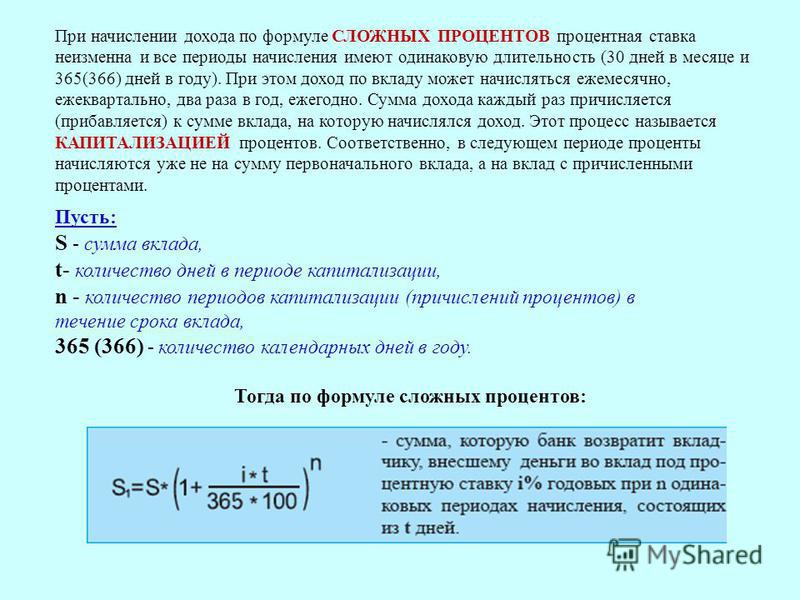

На сберегательных счетах начисляются сложные проценты, что означает, что проценты, заработанные вами за один период, зачисляются на ваш счет, а затем в следующем периоде вы получаете проценты по этим процентам. Чтобы точно рассчитать, сколько процентов зарабатывают по вашим депозитам с течением времени, необходимо учитывать сложные проценты — мы поговорим об этом позже, — но вы можете начать с получения достаточно точной оценки, используя простую формулу процентов.

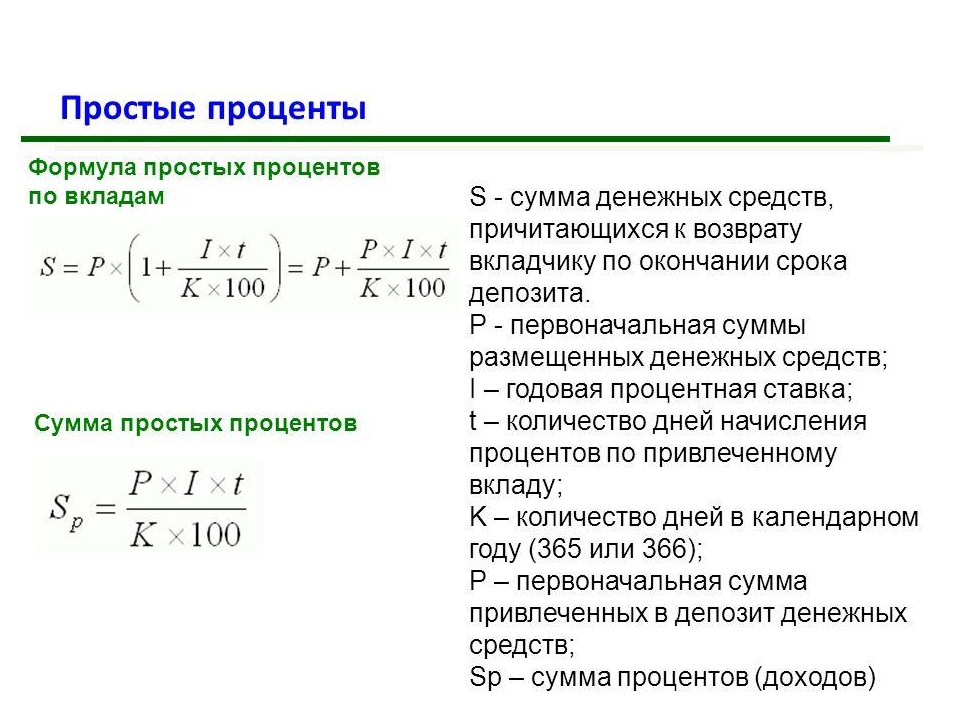

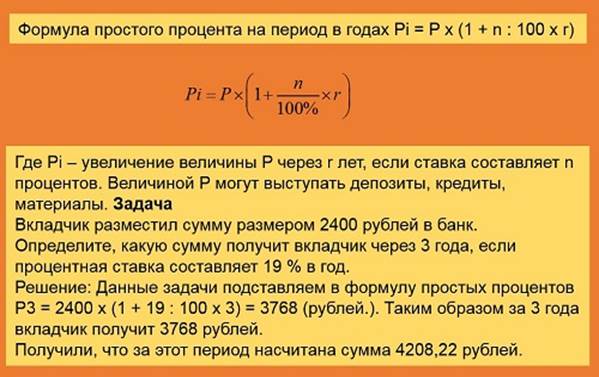

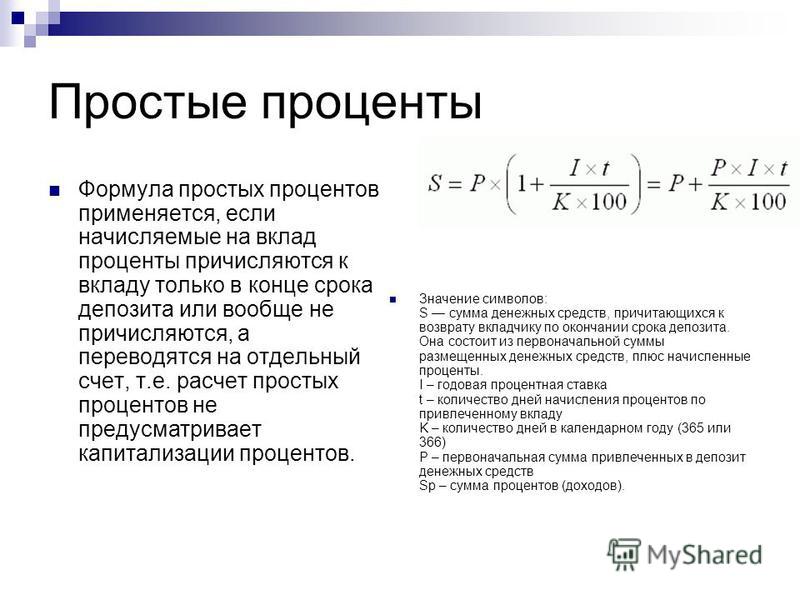

Как рассчитать простые проценты на сберегательном счете

Вы можете рассчитать простые проценты на сберегательном счете, умножив остаток на счете на процентную ставку на период времени, в течение которого деньги находятся на счете.

Вот простая формула процентов: Проценты = P x R x N.

P = Основная сумма (начальный баланс).

R = Процентная ставка (обычно годовая, выраженная в десятичной дроби).

N = Количество периодов времени (обычно один год).

Допустим, у вас есть сберегательный счет на 10 000 долларов, на который вы получаете 1% годовых. Процентная ставка, выраженная в виде десятичной дроби, равна 0,01, поэтому формула будет выглядеть следующим образом:

Процент = 10 000 долларов США x 0,01 x 1, что равно 100 долларам США.

Вот еще один пример: если депозит в размере 10 000 долларов находится на счете, который приносит только 0,10% годовых, процентная ставка будет выражена как 0,001. В этом случае расчет будет следующим:

В этом случае расчет будет следующим:

Проценты = 10 000 долларов x 0,001 x 1.

С практической точки зрения эта формула лучше всего подходит для приблизительного расчета того, сколько процентов могут заработать ваши деньги на сберегательном счете.

Чтобы точно определить, сколько процентов вы можете заработать на сберегательном счете, вам нужно рассмотреть эффект от начисления сложных процентов.

Простые проценты по сравнению со сложными процентами

Если вы получаете проценты на сберегательном счете, эти проценты также будут приносить проценты с течением времени. Этот процесс называется сложным процентом, и ваш общий доход будет немного выше, чем рассчитывается по простой формуле процентов.

Предположим, ваш счет заработал 10 долларов в виде процентов.Если вы оставите эту дополнительную сумму на своем счете, она также начнет приносить проценты в течение каждого периода начисления сложных процентов (многие сберегательные онлайн-счета накапливаются ежедневно). Сложные проценты помогают ускорить рост вашего банковского баланса с течением времени, даже если процентная ставка низкая. Ставка начисленных процентов, полученных в течение года, выражается как годовая процентная доходность, или APY.

Сложные проценты помогают ускорить рост вашего банковского баланса с течением времени, даже если процентная ставка низкая. Ставка начисленных процентов, полученных в течение года, выражается как годовая процентная доходность, или APY.

Сколько сложных процентов вы можете заработать на 10 000 долларов?

Допустим, у вас есть 10 000 долларов на высокодоходном сберегательном счете, который приносит 0.50% APY, и вы держите деньги на счете в течение пяти лет. Используя формулу простых процентов (проценты = 10 000 долларов x 0,005 x 5), вы можете увидеть, что ваши простые проценты составят 250 долларов.

Но если начислять проценты ежедневно, вы заработаете около 254 долларов. Разница может быть невелика при низких процентных ставках, но это дополнительные деньги без каких-либо дополнительных усилий с вашей стороны. Чем выше ставка, тем больше вырастет ваш интерес. Кроме того, чем больше периодов начисления сложных процентов, тем больше растет процент. nt, где:

nt, где:

P = Основная сумма (начальный баланс).

r = процентная ставка (в десятичном формате).

n = Количество начислений процентов за определенный период времени.

Сложные проценты — это хороший способ заставить ваши деньги работать на вас, но вы действительно можете увеличить свои сбережения, если сделаете дополнительный шаг в виде регулярных сберегательных вкладов. Дополнительные депозиты помогут вам увеличить остаток на счете больше, чем за счет одних лишь процентов. В приведенном выше примере предположим, что вы вносите дополнительные 100 долларов в месяц после начальных 10 000 долларов.Через пять лет при ставке 0,50% годовых ваш баланс вырастет примерно до 16 330 долларов США.

Стоит отметить, что процентные ставки на сберегательных счетах переменные и могут измениться в любое время. Если вы хотите положить деньги на счет с фиксированной ставкой, подумайте о высокоэффективном депозитном сертификате.

Как заработать больше процентов на сберегательном счете

Чтобы заработать больше процентов, вам нужно будет положить деньги на счет с высокой процентной ставкой. Многие онлайн-банки, как правило, имеют сберегательные счета с процентной ставкой выше среднего.Ознакомьтесь с этим списком лучших высокодоходных сберегательных онлайн-счетов, чтобы сравнить их.

Многие онлайн-банки, как правило, имеют сберегательные счета с процентной ставкой выше среднего.Ознакомьтесь с этим списком лучших высокодоходных сберегательных онлайн-счетов, чтобы сравнить их.

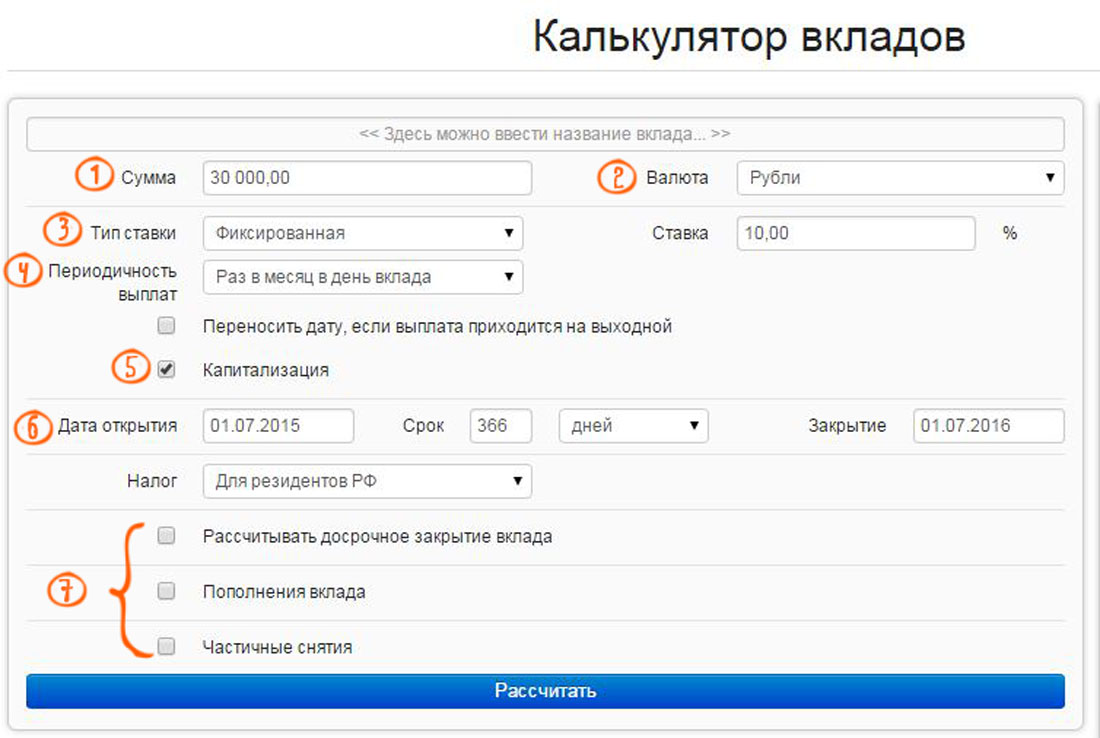

Как рассчитывается процент по сберегательному счету

При изучении вариантов банка важно понимать, как рассчитываются проценты по сберегательному счету. Банки могут указывать ставки, уплачиваемые на их сберегательных счетах, как APY (годовая процентная доходность), которая используется для определения процентов, полученных с использованием простого расчета процентной ставки, или со сложной процентной ставкой, которая требует более сложного расчета, учитывающего частоту выплата процентов (ежедневно, ежемесячно, ежеквартально или ежегодно).Мы объясняем, как рассчитываются проценты по сберегательным счетам в любом из сценариев и как банки устанавливают процентную ставку, предлагаемую на своих сберегательных счетах. Есть множество онлайн-калькуляторов ежемесячной экономии, которые сделают за вас вычисления.

Что такое проценты по сберегательному счету?

Проще говоря, проценты — это стоимость заимствования денег. Как правило, вы платите проценты, чтобы занимать деньги, и вы можете получать проценты, когда одалживаете деньги.Когда вы кладете деньги на сберегательный счет, банк технически занимает деньги и выплачивает вам проценты взамен.

Как рассчитываются проценты по сберегательному счету

Когда ты хотите открыть сберегательный счет в вашем банке, наверное, самый важный Фактор — это деньги, которые вы будете зарабатывать на этом депозите. Это будет относиться непосредственно к процентной ставке на сберегательном счете, но расчет процентная ставка по сбережениям зависит от того, использует ли ваш банк простые или сложные формулы процентов.

Простой Проценты

Простой

проценты, как следует из названия, вычислить проще всего. В

информация из банка, которая вам понадобится, — это просто курс, известный как APY

(годовая процентная доходность), которая затем умножается на сумму депозита.

(известная как основная сумма) и количество лет, в течение которых депозит хранится

сберегательный счет. Так, например, если вы вносите 5000 долларов на сберегательный счет

с годовой процентной ставкой 1% через год вы заработаете 50 долларов (5000 долларов x 0.01 х 1).

Если оставить депозит еще на год, будут начислены еще 50 долларов процентов.

так что за 2 года общий процент заработанных процентов составит 100 долларов (5000 долларов x 0,01 x

2). За 3 года общий процент составляет 150 долларов, за 4 года — 200 долларов и так далее. Главный момент

помните, что независимо от того, сколько у вас есть на сберегательном счете, проценты

будет начислен только на ваш первоначальный депозит.

В

информация из банка, которая вам понадобится, — это просто курс, известный как APY

(годовая процентная доходность), которая затем умножается на сумму депозита.

(известная как основная сумма) и количество лет, в течение которых депозит хранится

сберегательный счет. Так, например, если вы вносите 5000 долларов на сберегательный счет

с годовой процентной ставкой 1% через год вы заработаете 50 долларов (5000 долларов x 0.01 х 1).

Если оставить депозит еще на год, будут начислены еще 50 долларов процентов.

так что за 2 года общий процент заработанных процентов составит 100 долларов (5000 долларов x 0,01 x

2). За 3 года общий процент составляет 150 долларов, за 4 года — 200 долларов и так далее. Главный момент

помните, что независимо от того, сколько у вас есть на сберегательном счете, проценты

будет начислен только на ваш первоначальный депозит.

Соединение Проценты

Однако некоторые

банки будут указывать не APY, а сложную процентную ставку.В этом случае,

необходимо учитывать частоту выплаты процентов, так как

заработанные проценты будут увеличиваться или добавляться к депозиту. Сложный

проценты рассчитываются с использованием вашего основного баланса плюс любые

проценты, которые вы уже заработали за определенный период времени. Если банк платит

сложные проценты на ежемесячной или ежеквартальной основе, эти процентные доходы

выплата основной суммы будет происходить ежемесячно или ежеквартально. Чем чаще ваш

банковские соединения, тем больше будет расти ваш баланс.Сложные проценты могут накапливать

богатство с течением времени, даже когда процентные ставки самые низкие.

Сложный

проценты рассчитываются с использованием вашего основного баланса плюс любые

проценты, которые вы уже заработали за определенный период времени. Если банк платит

сложные проценты на ежемесячной или ежеквартальной основе, эти процентные доходы

выплата основной суммы будет происходить ежемесячно или ежеквартально. Чем чаще ваш

банковские соединения, тем больше будет расти ваш баланс.Сложные проценты могут накапливать

богатство с течением времени, даже когда процентные ставки самые низкие.

В этом больше

сложный случай, мы присвоим переменным буквы, чтобы мы могли видеть

расчет сложной процентной ставки в виде формулы, показывающей, как сберегательный счет

в этом сценарии начисляются проценты. nt] — P

nt] — P

Если вы у вас плохой ретроспективный кадр по алгебре, не волнуйтесь! Мы разберем это для вас.(12 × 2)] — 5000 долларов. Это потому что проценты начисляются на начальные 5000 долларов плюс 50,23 доллара на проценты вы заработали в тот первый год.

Как банки устанавливают процентные ставки

Теперь, когда вы понимаете, как рассчитываются проценты по сберегательным счетам, стоит также понять, как банки устанавливают эти процентные ставки по сберегательным счетам. Это связано со ставкой, которую центральный банк США взимает с кредитов, предоставленных банкам-членам, или со ставкой дисконтирования Федеральной резервной системы.Если центральный банк США повысит свою процентную ставку, коммерческие банки последуют за ним; независимо от того, заимствуют ли они напрямую в центральном банке США или в других банках, все процентные ставки будут иметь тенденцию к повышению, поскольку стоимость заимствования будет увеличиваться, и поэтому эта стоимость будет перенесена. Это часть сдерживающей денежно-кредитной политики, призванной препятствовать кредитованию, поощрять сбережения и останавливать инфляцию. Таким образом, если центральный банк США предлагает более высокую учетную ставку Федеральной резервной системы банкам, занимающим у них деньги, ставки по кредитам, предлагаемым банками потребителям, также могут быть выше, а ставки по сберегательным счетам также могут быть повышены, чтобы банк по-прежнему быть в выгодном положении.

Это часть сдерживающей денежно-кредитной политики, призванной препятствовать кредитованию, поощрять сбережения и останавливать инфляцию. Таким образом, если центральный банк США предлагает более высокую учетную ставку Федеральной резервной системы банкам, занимающим у них деньги, ставки по кредитам, предлагаемым банками потребителям, также могут быть выше, а ставки по сберегательным счетам также могут быть повышены, чтобы банк по-прежнему быть в выгодном положении.

И наоборот, если правительство стремится стимулировать экономический рост и увеличить кредитование с помощью экспансионистской денежно-кредитной политики, центральный банк США снизит учетную ставку Федеральной резервной системы. В свою очередь, процентные ставки, предлагаемые банками по обоим кредитам, снизятся. А поскольку банки будут стремиться получать больший доход от процентов, выплачиваемых клиентами по ссудам, чем от процентов, выплачиваемых клиентам по сберегательным счетам, процентные ставки по сберегательным счетам необходимо будет снизить. Хотя не все банки следуют определенной формуле, чтобы оставаться конкурентоспособными с другими банками, им необходимо следовать тем же тенденциям, возглавляемым центральным банком США. Таким образом, ставка центрального банка США поможет определить процентную ставку, установленную для сберегательного счета, а описанные выше методы в отношении простых и сложных процентов объясняют, как рассчитываются проценты по сберегательному счету. Вы можете сравнить процентные ставки по сберегательным счетам, предлагаемые рядом банков, нажав здесь.

Хотя не все банки следуют определенной формуле, чтобы оставаться конкурентоспособными с другими банками, им необходимо следовать тем же тенденциям, возглавляемым центральным банком США. Таким образом, ставка центрального банка США поможет определить процентную ставку, установленную для сберегательного счета, а описанные выше методы в отношении простых и сложных процентов объясняют, как рассчитываются проценты по сберегательному счету. Вы можете сравнить процентные ставки по сберегательным счетам, предлагаемые рядом банков, нажав здесь.

Основные выводы

- Сложные проценты — это проценты, начисленные на основную сумму долга и заработанные проценты за предыдущие периоды; простые проценты рассчитываются только на основе основной суммы

- Период начисления имеет значение — чем чаще вы зарабатываете проценты, тем быстрее могут расти ваши деньги.

- Чем дольше вы храните деньги на счете, тем больше у них возможностей для роста

Также помните, процентная ставка по сберегательным счетам колеблется, и это влияет на то, сколько вы зарабатываете. Рассмотрим онлайн-банки, у которых нет таких же накладных расходов, как у обычных банков. Часто они могут предложить своим клиентам более качественные услуги и более высокую прибыль. Хотя это может показаться небольшой суммой, каждая небольшая часть помогает и со временем накапливается. В зависимости от процентной ставки и того, как она рассчитывается, вы можете получить неплохую сумму, если проявите терпение.

Рассмотрим онлайн-банки, у которых нет таких же накладных расходов, как у обычных банков. Часто они могут предложить своим клиентам более качественные услуги и более высокую прибыль. Хотя это может показаться небольшой суммой, каждая небольшая часть помогает и со временем накапливается. В зависимости от процентной ставки и того, как она рассчитывается, вы можете получить неплохую сумму, если проявите терпение.

Как рассчитать проценты, полученные на сберегательном счете

Простые проценты Простые проценты — это деньги, заработанные на первоначальную сумму вашего депозита. 4 Он не учитывает проценты, которые вы зарабатываете с течением времени, и всегда будет рассчитываться на основе вашего основного депозита или первоначальной суммы денег, внесенной на ваш счет, если вы не добавляете и не вычитаете из основной баланс. Если бы вы открыли сберегательный счет на 10 000 долларов и имели ежемесячную процентную ставку 1%, к концу месяца на вашем счете было бы 10 100 долларов. В следующем месяце у вас будет 10 200 долларов, потому что простой процент приносит вам деньги только на основной баланс в размере 10 000 долларов.

В следующем месяце у вас будет 10 200 долларов, потому что простой процент приносит вам деньги только на основной баланс в размере 10 000 долларов.

Сложные проценты рассчитываются на основе вашего основного баланса плюс любые проценты, которые вы уже заработали за определенный период времени. Если ваш счет пополняется ежедневно, ваш банк обычно рассчитывает ваши проценты, заработанные каждый день, а если ваш счет пополняется ежемесячно или ежегодно, ваш банк обычно будет рассчитывать ваши проценты один раз в месяц или год. 5 При использовании этого метода интерес обычно со временем растет быстрее.Если вы открыли сберегательный счет с тем же депозитом и ставкой, что и в приведенном выше примере, вы также заработаете 100 долларов в виде процентов в течение первого месяца. Но в следующем месяце банк выплатит вам 1% от вашего нового баланса — 10 100 долларов. В результате ваш общий баланс составит 10 201 доллар США.

В зависимости от вашего банка, на вашем счете могут начисляться и взиматься проценты еженедельно, ежемесячно или ежегодно. Чем чаще ваш банк пополняется, тем больше будет расти ваш баланс.

Чем чаще ваш банк пополняется, тем больше будет расти ваш баланс.

Как правило, на традиционных сберегательных счетах используются сложные проценты 6 , поэтому, чтобы рассчитать, сколько годовых процентов вы заработаете на 1000 долларов, используйте следующее уравнение: A = P (1 + r / n) nt

Если у вас есть счет на 1000 долларов США, который ежемесячно пополняется под 1% процентной ставки, сначала вы должны определить все свои переменные:

A = общая сумма, которую вы пытаетесь найти

P = ваша основная сумма в размере 1000 долларов США

r = ваша процентная ставка в десятичном формате 0.01 (разделить 1 на 100)

n = ваш банк пополняется ежемесячно, то есть 12 раз в год

t = вы хотите найти свои проценты за 1 год

Затем подставьте его в уравнение: A = 1000 (1+ 0,01 / 12) (12 X 1)

И, наконец, введите уравнение в калькулятор — или воспользуйтесь карандашом и бумагой, если хотите, — чтобы получить общую сумму в 1010,05 доллара.

Может быть неприятно видеть, что ваша процентная ставка составляет всего 10,05 доллара, но представьте, что может случиться за годы экономии.Если вы ищете более быстрые способы сбережений, вам могут больше подойти другие средства сбережения, такие как счета денежного рынка (MMA) и депозитные сертификаты (CD).

Увеличение сбережений с течением времениНаучиться рассчитывать проценты по сбережениям — это процесс, и иногда проще использовать калькулятор сложных сбережений, который сделает за вас вычисления. Если вы лучше понимаете, как работают проценты, управлять своими деньгами станет проще.

FD Calculator — Расчет процентных ставок по фиксированным депозитам онлайн 2020

Калькулятор срочного депозита онлайн

Срочный депозит (FD) — это тип срочного инвестирования, предлагаемый несколькими банками и NBFC.Эти депозиты обычно предлагают более высокую процентную ставку при соблюдении определенных условий. Сумма, которую вы вносите в FD, заблокирована на заранее определенный период, который может варьироваться от 7 дней до 10 лет.

Процентная ставка для ФД фиксируется на момент открытия депозита и не зависит от каких-либо колебаний на рынке. Некоторые финансовые учреждения даже позволяют преждевременно расторгнуть свои ФД при уплате определенного штрафа. Калькулятор FD можно использовать в Интернете для определения процентов и суммы, которая будет начислена в момент погашения.Это простой в использовании инструмент, доступный на веб-сайте Groww.

Чем может вам помочь калькулятор FD?Расчет суммы погашения ФД может быть сложным и трудоемким процессом. Онлайн-калькулятор ФД позволяет рассчитать это, не беспокоясь.

- Расчет срока погашения ФД является сложным и включает множество переменных. Калькулятор депозита FD делает всю тяжелую работу и дает вам точные цифры одним нажатием кнопки.

- Это поможет вам сэкономить много времени на этих сложных вычислениях.

- Калькулятор возврата депозита с фиксированной суммой позволяет сравнивать сумму погашения и процентные ставки FD, предлагаемых различными финансовыми учреждениями.

Вы можете принять осознанное решение, когда в вашем распоряжении будут все цифры.

Вы можете принять осознанное решение, когда в вашем распоряжении будут все цифры.

Существует два типа FD, которые вы можете использовать — FD с простым процентом и FD со сложным процентом. У Groww есть калькуляторы для обоих этих типов FD.

В калькуляторе срочного депозита для простых процентов FD используется следующая формула —

M = P + (P x r x t / 100), где —

- P — основная сумма депозита

- р — процентная ставка годовых

- т — срок владения в годах

Например, если вы вносите сумму в рупиях.100000 на 5 лет под 10%, уравнение гласит —

M = РТС. 1,00,000 + (1,00,000 х 10 х 5/100)

У нас теперь есть и срочные вклады!

ОТКРЫТЬ FD ОНЛАЙН= РТС. 1,50,000

Для сложных процентов FD калькулятор доходности FD использует следующую формулу —

M = P + P {(1 + i / 100) t — 1}, где —

- P — основная сумма

- i — процентная ставка за период

- т это владение

Например, если вы возьмете те же переменные, FD сложных процентов будет начисляться,

M = РТС. 1,00,000 {(1 + 10/100) 5-1}

1,00,000 {(1 + 10/100) 5-1}

Или, рупий. 1,61,051

Как пользоваться калькулятором Groww’s FD?Следуйте инструкциям, приведенным ниже, для удобного использования калькулятора депозита FD.

- Убедитесь, что у вас есть все необходимые данные.

- Введите переменные, как указано в формуле, в их назначенные слоты.

- Сумма погашения FD будет отображаться мгновенно.

Узнайте точную сумму, которую вы получите в момент погашения FD, с помощью калькулятора суммы FD.

Есть еще несколько преимуществ использования этих калькуляторов —

- Получите точную сумму, на которую вы имеете право в конце срока погашения, и соответствующим образом спланируйте свое будущее.

- Оба эти калькулятора бесплатны для неограниченного использования зарегистрированными пользователями.

- Легко сравнивайте суммы погашения различных финансовых учреждений.

Помимо калькулятора фиксированного депозита, вы можете легко планировать свои финансы с помощью следующих калькуляторов.Все наши предложения бесплатны, и вы можете использовать их сколь угодно часто.

Онлайн-калькулятор FD — Часто задаваемые вопросы (FAQ)Вот ответы на несколько распространенных вопросов.

- Бесплатен ли калькулятор процентов FD?

Совершенно верно. Вам не нужно ничего платить, чтобы пользоваться калькуляторами. Все наши калькуляторы бесплатны.

- Сколько времени нужно, чтобы использовать калькулятор FD?

Это займет всего несколько секунд.

- Что будет, если калькулятор выйдет из строя?

Groww гарантирует, что ни одно из наших предложений не будет работать неправильно. Однако, если вы все еще сталкиваетесь с какой-либо проблемой, вы можете связаться с нашими представителями клиентов, щелкнув раздел «Связаться с нами».

- Как калькулятор FD помогает в будущем финансовом планировании?

Как только вы узнаете, сколько средств на вашем фиксированном депозите принесет вам по истечении срока полномочий, вы можете либо реинвестировать, либо снять эту сумму.

Как рассчитывается процент по личному сберегательному счету? | Малый бизнес

By William Adkins Обновлено 11 марта 2019 г.

Вы можете открывать различные типы личных сберегательных счетов в банках, брокерах и инвестиционных компаниях. Сберегательные счета предлагают низкую доходность по сравнению с большинством других инвестиций, но представляют собой низкий риск и хороший способ заработать проценты до тех пор, пока вы не будете готовы перевести средства в более прибыльные инвестиции, такие как акции и облигации.

Расчет сложных процентов

Проценты по всем личным сберегательным счетам рассчитываются как сложные проценты.Вы начинаете с годовой «простой процентной ставки», которая представляет собой процент от основного баланса, который ваши деньги зарабатывают каждый год. Предположим, вы положили 1000 долларов на сберегательный счет под 4 процента. Вы получите 40 долларов в конце года. В случае сложных процентов провайдер счета рассчитывает проценты и добавляет их к балансу несколько раз в год (обычно ежедневно или еженедельно).

Предположим, вы положили 1000 долларов на сберегательный счет под 4 процента. Вы получите 40 долларов в конце года. В случае сложных процентов провайдер счета рассчитывает проценты и добавляет их к балансу несколько раз в год (обычно ежедневно или еженедельно).

Если проценты начисляются ежедневно, разделите простую процентную ставку на 365 и умножьте результат на остаток на счете, чтобы найти проценты, полученные за один день.Добавьте ежедневные проценты к балансу. Преимущество начисления сложных процентов состоит в том, что как только проценты добавляются к счету, они начинают приносить больше процентов. Следовательно, сложная процентная ставка приносит больше денег, чем простая процентная ставка.

Обычные сберегательные счета

На обычных сберегательных счетах обычно выплачиваются более низкие процентные ставки, чем по счетам денежного рынка. Тем не менее, они популярны, потому что банки требуют низкого минимального остатка на счете. На большинстве обычных сберегательных счетов проценты начисляются ежедневно.

На большинстве обычных сберегательных счетов проценты начисляются ежедневно.

Счета денежного рынка

Процентные ставки по счетам денежного рынка являются переменными, то есть ставка часто меняется. Расчет процентов с использованием переменной процентной ставки аналогичен начислению процентов по фиксированным ставкам. Разница в том, что вы можете рассчитать проценты только за период, в течение которого проценты остаются в силе.

Например, предположим, что курс вашего счета денежного рынка изменяется еженедельно, но заработанные проценты рассчитываются ежедневно. Каждую неделю вы должны пересчитывать дневную процентную ставку из годовой ставки, действующей для этой недели, чтобы рассчитать процент, полученный за каждый день этой недели.

Безопасность и страхование

По счетам фондов денежного рынка обычно выплачиваются самые высокие процентные ставки по сравнению с депозитными счетами денежного рынка и обычными сберегательными счетами, предлагаемыми банками. Однако личные сберегательные счета в банках застрахованы FDIC на сумму до 250 000 долларов. Личные сберегательные счета в фондах денежного рынка не застрахованы. Тем не менее, они несут в себе очень небольшой риск. Средства предоставляются для поддержания стоимости ваших инвестиций, если это вообще возможно. Очень редко фонд оказывается неспособным выполнить это обязательство.

Однако личные сберегательные счета в банках застрахованы FDIC на сумму до 250 000 долларов. Личные сберегательные счета в фондах денежного рынка не застрахованы. Тем не менее, они несут в себе очень небольшой риск. Средства предоставляются для поддержания стоимости ваших инвестиций, если это вообще возможно. Очень редко фонд оказывается неспособным выполнить это обязательство.

Калькулятор сбережений с регулярными депозитами / снятием средств

Как рассчитать прирост сбережений

Наш простой калькулятор сбережений поможет вам спрогнозировать рост и будущую ценность ваших денег с течением времени. В нем используется формула сложных процентов, дающая возможность

ежедневно, еженедельно, ежемесячно, ежеквартально, раз в полгода и

ежегодное начисление процентов. Если вы хотите узнать сложный интервал для вашего сберегательного счета или инвестиции, вы сможете узнать, поговорив со своим

финансовое учреждение.Стандартный интервал для начисления сложных сбережений в большинстве банков — это ежемесячное или ежегодное начисление сложных процентов. Наш калькулятор экономии также позволяет

введите отрицательные процентные ставки .

Наш калькулятор экономии также позволяет

введите отрицательные процентные ставки .

В дополнение к этому калькулятору сбережений у нас есть еще один полезный калькулятор сложных процентов, должен вы хотите его использовать. Если вы хотите сэкономить для достижения цели и хотите знать, сколько времени это может занять, дайте калькулятор цели сбережений попробуйте.

Какая эффективная годовая ставка?

Эффективная годовая ставка — это ставка, которая фактически выплачивается после всех начислений.Когда происходит начисление процентов, эффективная годовая ставка становится выше. чем общая процентная ставка . Чем чаще начисляются проценты в течение года, тем выше будет эффективная годовая ставка. Вы можете узнать больше о эффективные годовые процентные ставки в нашей статье здесь.

Как лучше всего сэкономить?

Если у вас есть конкретная цель сбережения — от новой машины, идеального отпуска, дома вашей мечты или выхода на пенсию,

может быть непросто решить, куда вложить деньги , чтобы максимизировать сбережения .

Благодаря такому множеству вариантов для ваших сбережений — от простого сберегательного счета до инвестирования в фондовый рынок, безналоговые ISA (Великобритания) и IRA (США) и даже одноранговое кредитование — сравнение преимуществ и недостатков каждого из них, а также связанных с этим рисков становится очень важным.

В такой ситуации всегда рекомендуется оценивать себя как личность — вы не склонны к риску или предпочитаете стратегию с более высоким риском и высоким вознаграждением? Следует рассмотреть идею диверсификации — разделения ваших денег между различными вариантами, чтобы распределить ваш риск.

Однако лучший совет — поговорить с квалифицированным независимым финансовым консультантом. Они оценят ваши варианты в зависимости от того, кто вы и что вы

хочу добиться. Поступая таким образом, вы будете более уверены в том, что ваши сбережения хорошо вложены и что у вас есть варианты сбережений, специально адаптированные к вашим условиям.

требования и стратегия риска / вознаграждения.

Как долго нужно откладывать?

Если вам интересно, сколько времени может потребоваться, чтобы сэкономить для достижения конкретной цели, ознакомьтесь с нашими калькулятор и статья: сколько времени у меня уйдет на сохранение ?.

Финансовая независимость, досрочно выйти на пенсию (FIRE)

FIRE (финансовая независимость, ранний выход на пенсию) — это движение за образ жизни, которое стремится принять стратегии бережливости, экстремальных сбережений и инвестиций для достижения финансовой независимости и досрочного выхода на пенсию. Изначально обсуждалось в книге Вики Робин и Джо Домингеса «Ваши деньги или ваша жизнь» 1992 года. концепция становится все более популярной среди миллениалов. Вы можете узнать больше о концепции FIRE здесь.

Если вас интересует идея досрочно выйти на пенсию, наш калькулятор сбережений поможет вам составить прогнозы о том, как достичь поставленных целей.

Калькулятор сбережений

Быстрый расчет сложных процентов 💵

О единовременных и / или регулярных депозитах на сберегательный счет с высокой доходностью

Как использовать этот инструмент

Основы

Воспользуйтесь этим калькулятором, чтобы быстро подсчитать, сколько денег вы накопите за установленный инвестиционный период. Сначала введите свою начальную сумму, которую вы отложили, затем введите процентную ставку и продолжительность инвестирования.

Сначала введите свою начальную сумму, которую вы отложили, затем введите процентную ставку и продолжительность инвестирования.

Затем введите, сколько денег вы собираетесь периодически вносить или снимать. Если это расчет для единовременного депозита без повторяющихся транзакций, введите «Никогда» в раскрывающемся списке «добавить деньги».

После того, как вы введете эту информацию, калькулятор сообщит вам, сколько денег вы накопите до уплаты подоходного налога, сколько подоходного налога вы должны и сколько стоит оставшаяся сумма денег в реальном выражении после учета инфляции.

Расчеты обновляются автоматически при изменении любого ввода. Если у вас есть конкретная цель экономии, которую вы хотите достичь к определенной дате, воспользуйтесь нашими калькуляторами цели экономии.

Если вы хотите распечатать график роста ваших сбережений с течением времени, нажмите кнопку «Создать таблицу роста», чтобы создать распечатанный график вашей истории платежей, накопленных процентов и баланса.

Механика вычислений

Как начисляются проценты

Наш калькулятор начисляет проценты каждый раз, когда добавляются деньги.Если на счете есть единовременный начальный депозит и нет периодического депозита, по умолчанию проценты начисляются ежемесячно. Большинство банковских сберегательных счетов используют среднесуточный баланс для сложных процентов ежедневно, а затем ежемесячно добавляют сумму к балансу счета, что математически очень похоже на ежемесячное начисление сложных процентов.

Если вы хотите изменить частоту начисления сложных процентов для одноразового депозита, установите для переменной «Депозит каждый цикл» значение 0 долларов и выберите «частоту транзакций» с любой частотой, с которой вы хотите начислять сложные проценты.

Когда делаются взносы

В приведенном выше калькуляторе при регулярных взносах на счет деньги добавляются или вычитаются в начале каждого месяца, недели или другого выбранного периода. Если вы хотите, чтобы деньги заканчивались в конце каждого месяца, вы должны вычесть сумму обычного взноса из первоначальных сбережений, чтобы рассчитать проценты в конце месяца.

Как учитываются подоходные налоги

Этот калькулятор рассчитывает налоги на основе ставки, введенной при уплате налога в конце инвестиционного периода.При таком подходе налоговые платежи будут работать со сбережениями, хранящимися на пенсионном счете с отложенным налогом.

Обычные проценты по обычному банковскому сберегательному счету обычно выплачиваются ежегодно, при этом банки отправляют держателям счетов 1099-INT, если они зарабатывают выше некоторого базового уровня около 10 долларов. Если ваша учетная запись не облагается налогом, введите ноль в качестве предельной ставки налога в приведенном выше калькуляторе.

Как определяется инфляция

После вычета налогов из процентных доходов и расчета окончательных сбережений инфляция учитывается путем умножения окончательной суммы на (100% — уровень инфляции) лет

Как рассчитать сложный процент

Самый простой способ сделать это — использовать калькулятор выше. Сложным способом было бы вычислить доходность вручную.

Сложным способом было бы вычислить доходность вручную.

Единый депозит

Приведенный выше калькулятор сделает это автоматически, но если вы хотите рассчитать сложные проценты вручную, формула будет

.FV = PV * (1 + r / n) nt

Определения формул:

- FV = будущая стоимость

- PV = текущая стоимость (начальный депозит)

- r = годовая процентная ставка в виде десятичной дроби, а не процента (также называемая годовой процентной ставкой)

- n = количество начислений процентов в год

- t = время в годах

Чтобы найти проценты, полученные со счета, все, что вам нужно сделать, это вычесть начальную сумму депозита из конечного результата.

Серия вкладов А

Конец месяца

Для повторяющихся ежемесячных вкладов, когда вклады вносятся в конце каждого месяца, вы должны использовать следующий расчет.

FV = PMT * (((1 + r / n) nt — 1) / (r / n))

Все определения в этой формуле такие же, как определения в первой формуле, за исключением того, что PMT — это ежемесячный депозит.

Если вы хотите выяснить, сколько процентов было заработано, вы просто вычтите сумму платежа, умноженную на количество выполненных платежных циклов, из конечной суммы.

Если вы вкладываете 200 долларов в месяц в течение 2 лет, вы должны вычесть 2400 долларов на депозитах из общей суммы, чтобы получить заработанные проценты.

Начало месяца

Если депозиты происходят в начале каждого месяца, вы должны использовать ту же точную формулу, но затем добавить к ней еще один ежемесячный расчет.

FV = PMT * (((1 + r / n) nt — 1) / (r / n)) * (1 + r / n)

Серия вкладов, с первоначальным взносом

Если вы сделали серию вкладов и был начальный единовременный депозит, вы бы рассматривали серию и первоначальный депозит как два отдельных объекта, а затем складывали бы каждую сумму вместе, чтобы получить окончательную сумму сбережений.

Налоги и инфляция

Это будет первый шаг при расчете вашей доходности, затем вам нужно будет вычесть подоходный налог из доходности, а затем учесть инфляцию.

Умножьте полученные проценты на ставку подоходного налога (в десятичной дроби), и получится общая сумма уплаченных налогов. Вычтите эту сумму из стоимости будущих сбережений, чтобы получить сбережения после уплаты налогов.

Чтобы учесть инфляцию, воспользуйтесь следующей формулой

PV = FV * (1 — i) n

Текущая стоимость будущей денежной суммы равна будущей стоимости, умноженной на (1 — годовой уровень инфляции в виде десятичной дроби), возведенной в степень n th , где n — количество лет в будущем.

Как узнать текущую процентную ставку

Трекер-сайты перечисляют предлагаемые сегодня ставки экономии

Ряд популярных веб-сайтов, таких как Credit Karma, Nerd Wallet и BankRate, отслеживают текущие ставки, предлагаемые для различных средств сбережения, таких как высокодоходные сберегательные счета, компакт-диски. и даже продукты по страхованию жизни. Как правило, в полисах страхования жизни предусмотрены комиссии за досрочное снятие средств и множество скрытых комиссий, благодаря которым их доходность ниже, чем в других вариантах.

Некоторые сайты трекеров кажутся нейтральными, но им платят комиссию за листинг избранных игроков на рынке, поэтому может быть полезно просмотреть полный набор списков с каждого сайта сравнения, чтобы убедиться, что вы видите самый высокий рейтинг, а не те, кто был готов платить больше за разоблачение.Также стоит потратить время на сравнение ваших вариантов на нескольких сайтах на случай, если один из них смог получить эксклюзивное рекламное предложение.

Казначейские облигации: ориентир

граждан США могут инвестировать в казначейские облигации через TreasuryDirect. Они также публикуют результаты последних аукционов по векселям, векселям и облигациям различной продолжительности.

Большинство корпоративных облигаций обычно торгуются с более высокой доходностью, чем государственные облигации, поскольку у правительства есть гарантия номинальной возможности погашать свои долги, выраженные в их собственной валюте, с использованием валюты, которую они печатают.

Заработанные номинальные проценты могут не поспевать за инфляцией, особенно после вычета подоходного налога из прибыли, что является одной из причин, по которым людей, не склонных к неблагоприятному риску и не нуждающихся в деньгах в краткосрочной перспективе, поощряют инвестировать в акции.

«Долгосрочные облигации — ужасное вложение при текущих ставках … Казначейские облигации никогда не были привлекательными, кроме начала 1980-х годов, когда они на короткое время предложили 14% -ную доходность». — Уоррен Баффет, 2018

Продолжительность кредитного риска

Как правило, чем дольше человек желает заблокировать свой капитал, тем выше ставка, которую ему будут платить по вкладам.Например, в большинстве случаев ставка 5-летнего CD обычно выше, чем ставка 1-летнего CD, которая будет выше, чем ставка, доступная для обычного сберегательного или текущего счета.

Федеральная резервная система контролирует краткосрочные процентные ставки, чтобы помочь выполнить свой двойной мандат: стабильные цены и низкий уровень безработицы. Эти ставки, в свою очередь, помогают стимулировать предпочтения кредиторов в экономике. Уровень и форма кривой со временем меняются.

Эти ставки, в свою очередь, помогают стимулировать предпочтения кредиторов в экономике. Уровень и форма кривой со временем меняются.

Когда экономика растет плавно, риск дюрации кредитных продуктов отражается в восходящей кривой доходности казначейских ценных бумаг.Когда инвесторы теряют уверенность в будущем экономическом ландшафте, кривая доходности может сгладиться или даже перевернуться. Обычно, когда кривая доходности обращается к 2-летним облигациям с доходностью более 10-летних, в последующие 12–18 месяцев происходит спад.

Если процентные ставки резко подскакивают, в то время как инвестор вкладывает средства в долгосрочный долговой инструмент, то рыночные убытки по таким инвестициям могут быть значительными. Если у человека осталось 28 лет, по 30-летнему залогу в размере 10 000 долларов выплачивается 3.Процентные ставки с 5% и процентные ставки подскакивают до 6%, тогда вмененная потеря процентного дохода по этой облигации составляет 2,5% (изменение процентной ставки), умноженное на размер облигации (10 000 долларов США), умноженное на оставшиеся годы (28).

Лицо, владеющее облигацией до погашения, по-прежнему получит свою основную сумму в размере 10 000 долларов и оставшиеся 9 800 долларов в виде процентов в течение оставшегося срока. Но если они будут вынуждены продать его сегодня, они будут конкурировать с другими свежими / новыми облигациями, которые предлагают процентную ставку 6%.30-летняя облигация с доходностью 6% принесет выплату 16 800 долларов за те же 28 лет, а также еще 1 200 долларов в последующие 2 года.

Изменение процентных ставок оказывает большое влияние на вмененную стоимость существующих облигаций, при этом цены и доходность имеют обратную корреляцию. Чтобы человек приобрел существующую облигацию с низкой доходностью купона вместо новой более высокодоходной облигации, ему требуется скидка. Для обеспечения одинаковой доходности к погашению используется следующая формула.

Доходность погашения = (C + (F — P) / n) / (F + P) * 0.5

- YTM: приблизительная доходность к погашению

- C: купон / годовая процентная ставка

- F: номинальная стоимость облигации

- P: цена облигации

- n: года до погашения

Если доходность новой облигации составляет 6%, то цена старой 3,5% -ной облигации должна упасть с 10 000 долларов США до 6 629,32 доллара США, чтобы обеспечить такую же доходность к погашению.

Снижение кредитного риска

Инвесторы, вкладывающие средства в фонды открытых облигаций, могут получить снижение стоимости своих инвестиций, если другие соинвесторы в том же фонде ликвидируют свои вклады во время рыночной турбулентности.Когда инвестор фонда открытых облигаций покидает свою позицию по проблемным ценам, он фиксирует убытки для других инвесторов, поскольку фонд должен продать некоторые пакеты облигаций по проблемным ценам, чтобы профинансировать вывод.

Закрытые фонды не имеют такого же риска соинвестора, как открытые фонды, поскольку цена фонда может измениться при выходе, но основные активы не изменяются, а это означает, что можно переждать продолжительность и не съесть убыток, вызванный другие инвесторы продаются в панике.

Для снижения кредитных рисков некоторые инвесторы вкладывают часть своих средств в цепочку облигаций, где у них есть регулярно запланированный набор облигаций со сроком погашения каждый год или каждые несколько лет.

Что делать, если рыночные условия изменятся?

Пример изменения

Если вы ожидаете резкого изменения рыночных условий, вы можете разбить свой расчет на 2 этапа. Например, «король облигаций» Джеффри Гундлах заявил в декабре 2017 года, что ожидает, что доходность 10-летних казначейских облигаций США к 2020 году достигнет 6%.

Значительно более высокие ставки по облигациям, вероятно, вынудят банки выплачивать инвесторам более высокие процентные ставки для привлечения капитала на высокодоходные сберегательные счета или инвестиции в CD.

Два варианта: оценить среднее значение или выполнить несколько вычислений

Вы можете либо оценить среднюю процентную ставку, которую вы получите в течение срока инвестирования, либо разбить свой расчет на 2 этапа.

Расчет с разбивкой

запустить расчет с текущими настройками за 2 года,

использовать результат первого расчета в качестве первоначальной экономии во втором расчете и выполнить второй расчет с более высокой процентной ставкой в последующие годы

Вот пример подхода к разбивке с использованием следующих критериев:

- первоначальная экономия = 10 000 долл. США

- ежемесячный депозит = 500 $

- общий срок инвестирования = 7 лет

- начальная процентная ставка на первые 2 года = 1.7%

- процентная ставка на последующие годы = 4,5%

- ставка налога на прибыль = 25%

- уровень инфляции = 2%

Результаты расчетов за первые 2 года следующие:

- Общая сумма депозита: $ 22 000

- Полученные проценты: $ 560,42

- Подоходный налог: 140,11 долларов США

- Экономия после налогов: $ 22 420,32

- Покупательная способность: 21 532,47 долл. США

Расчет на следующие 5 лет начинается с 22 420 долларов.32 в качестве первоначального депозита затем корректируется срок до оставшихся 5 лет под ставку 4,5%.

- Процентные доходы (за 5-летний период): 9 344,02 доллара США

- Налог на прибыль (в течение 5-летнего периода): 2336,00 долларов США

- Окончательная экономия после налогообложения: 59 428,33 долл. США

Среднее значение

Второй вариант — это совместное усреднение ставок для создания смешанной средней ставки.

- (1,7% * 2 года + 4,5% * 5 лет) / 7 лет =

- 3,4 + 22,5 / 7 =

- 25.9/7 = 2,8556%

Какой подход лучше?

У каждой из этих стратегий есть свои сильные и слабые стороны.

Сильная сторона второго варианта заключается в оценке покупательной способности установленного окончательного числа с учетом совокупного воздействия инфляции на протяжении всего инвестиционного периода.

Сильная сторона первого варианта в том, что он выполняется намного быстрее.

Неопределенные рынки

При любом подходе вы получите лишь приблизительное представление о производительности, поскольку рыночные условия довольно непредсказуемы.Однако в большинстве случаев этого достаточно, потому что никто не может постоянно предсказывать рынки.

- В 2007 году почти никто не предсказал кризис 2008 года. Председатель ФРС Бернэйк заявил, что субстандартные кредиты сдерживаются.

- В 2008 году почти никто не думал, что «чрезвычайная» денежно-кредитная политика продлится десятилетие.

- В 2015 году почти никто (кроме Скотта Адамса — автора Дилберта) не предсказал избрание Дональда Трампа, что положило начало значительным изменениям в федеральном подоходном налоге.

Иррациональное стадное поведение

Даже некоторые из величайших инвесторов всех времен хвалят, как иррациональность рыночного поведения обеспечивает им большую прибыль.

Баффет в 1978:

«Фондовый рынок маниакально-депрессивный, что идеально. Когда рынок движется вверх, организации бросаются туда в больших количествах, потому что опасаются того, что скажут их клиенты, если они пропустят важный шаг. Страх перед потеря счетов — движущая сила институтов.pic.twitter.com/CLxmOkKmeo

— La nuit sera calme (@NuitSeraCalme) 10 мая 2018 г.

Концентрированные ставки

Джеймс Клир писал: «Ваши шансы на успех увеличиваются, когда вы вынуждены направлять всю свою энергию и внимание на меньшее количество задач». Уоррен Баффет выступает за то, чтобы делать меньше инвестиций с более высокой степенью уверенности, а не слишком раздумывать.

Когда Уоррен читает лекции в бизнес-школах, он говорит: «Я мог бы улучшить ваше финансовое благополучие, дав вам билет, в котором всего 20 слотов, чтобы у вас было 20 ударов, представляющих все инвестиции, которые вы должны сделать за всю жизнь.И как только вы пробьете карту, вы вообще не сможете делать больше инвестиций ».

Он говорит: «Согласно этим правилам, вы действительно тщательно обдумываете то, что вы делаете, и вам придется загружать то, о чем вы действительно думали. Так что у тебя получится намного лучше ».

Инвестиции в накопление знаний

Отличный способ иметь устойчивое конкурентное преимущество на рынке — это приобретать необычные знания, которые не меняются.

«Когда вы узнаете что-то, что не меняется, вы можете сойти с беговой дорожки и начать накапливать свои знания.Хотя это умножение может сначала замедлить вас, оно дает экспоненциальную прибыль. И что может быть лучше вложения, чем обучение, с глубокой беглостью, вневременными принципами, такими как мышление второго порядка, то, что применимо к широкому спектру ситуаций и, вероятно, останется неизменным? »

Этому совету вторил основатель Amazon.com Джефф Безос:

«Мне очень часто задают вопрос:« Что изменится в следующие 10 лет? » И это очень интересный вопрос, очень распространенный.Мне почти никогда не задают вопрос: «Что не изменится в следующие 10 лет?» И я заявляю вам, что этот второй вопрос на самом деле является более важным из двух, потому что вы можете построить бизнес-стратегию вокруг вещей, которые стабильны во времени. … [В] нашем розничном бизнесе мы знаем, что покупатели хотят низких цен, и я знаю, что это будет правдой через 10 лет. Им нужна быстрая доставка; им нужен широкий выбор. Невозможно представить себе будущее через 10 лет, когда клиент подходит и говорит: «Джефф, я люблю Amazon; Я просто хочу, чтобы цены были немного выше »[или]« Я люблю Amazon; Я просто хочу, чтобы вы доставили немного помедленнее.’ Невозможно. И поэтому усилия, которые мы вкладываем в эти вещи, раскручивая их, мы знаем, что энергия, которую мы вкладываем в это сегодня, по-прежнему будет приносить дивиденды нашим клиентам через 10 лет. Когда у вас есть что-то, что, как вы знаете, правда, даже в долгосрочной перспективе, вы можете позволить себе вложить в это много энергии ».

Сколько денег нужно откладывать каждый месяц?

Хорошее практическое правило — стараться ежемесячно откладывать 20% чистой прибыли (после уплаты налогов). В рамках правила 50/30/20 говорится, что вы должны тратить максимум 50% своего чека на предметы первой необходимости, до 30% на произвольные расходы и экономить не менее 20% своей зарплаты.

В некоторых случаях вышеуказанное может быть невозможно, однако чем быстрее вы сохраните, тем больше гибкости и свободы вы дадите себе в жизни.

То, как вы инвестируете и во что вы вкладываете, так же важно, как и то, сколько вы откладываете. Регулярная торговля открытием и закрытием позиций может повлечь за собой высокие налоговые издержки. Многие счета 401 (k) и IRA идут с высокими комиссиями за управление, которые намного превышают стоимость услуг по управлению инвестициями. Низкозатратные индексные фонды могут дать человеку доходность, близкую к рыночной, без особых затрат на комиссию за управление.

Представьте, что вы вложили 100 000 долларов. Если бы счет зарабатывал 6% в год в течение следующих 25 лет и не имел никаких затрат или комиссий, вы бы получили около 430 000 долларов.Если, с другой стороны, вы платите 2% в год затрат, через 25 лет у вас будет всего около 260 000 долларов.

Верно: 2%, которые вы платите каждый год, уничтожат почти 40% окончательной стоимости вашего счета. 2% уже не кажутся такими уж маленькими, не так ли?

Руководства по пониманию рынков капитала

- Бертон Г.Malkiel’s A Random Walk Down Wall Street — отличная книга, предлагающая мудрые советы о том, как можно добиться успеха на нестабильных рынках.

- Bogleheads — форум сообщества, пропагандирующий недорогие пассивные инвестиционные стратегии, впервые разработанные основателем Vanguard Джоном С. Боглом. Небольшие ежегодные сборы могут иметь огромное влияние на совокупную прибыль:

- The Reformed Broker — блог финансового консультанта Джошуа М. Брауна.

- The Big Picture — блог Барри Ритольца, посвященный экономике и эффективным инвестиционным стратегиям.

- Market Ticker — блог Карла Деннингера о политике и рынках капитала.

- Говард Линдзон — личный блог импульсивного трейдера и венчурного инвестора.

- TastyTrade — сеть финансовых новостей, созданная опционным трейдером Томом Сосноффом.

Вы можете принять осознанное решение, когда в вашем распоряжении будут все цифры.

Вы можете принять осознанное решение, когда в вашем распоряжении будут все цифры.