Нужно ли выплачивать кредит, если банк «лопнул» — Российская газета

Многие заемщики думают, что если банк закрылся, кредит платить не надо. И оказываются не правы.

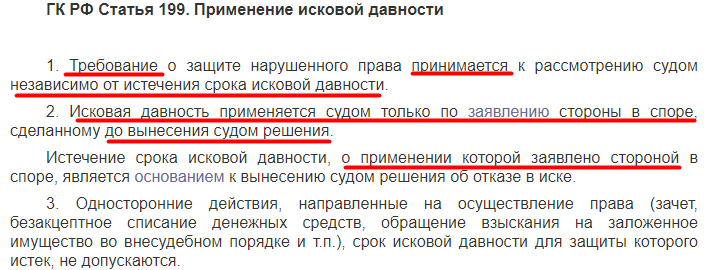

По нормам гражданского законодательства человек, взявший кредит, обязан вернуть его. Даже если у банка отозвали лицензию. Неплатежи неизбежно приведут к судебному взысканию долга с обращением взыскания на имущество заемщика или реализацией предмета залога, к примеру, квартиры или дома, под которые выдавался кредит, комментирует «Российской газете» Надежда Макарова, заместитель руководителя юридического департамента Национальной юридической службы. При наличии у должника поручителя долг будут взыскивать и с него: ответственность в этом случае является солидарной.

Но кому платить взносы по кредиту, если банк прекратил свою работу?

При банкротстве или ликвидации в банке начинает работать конкурсный управляющий или ликвидатор, который использует все имеющиеся активы кредитной организации для погашения ее обязательств перед кредиторами, поясняет Надежда Макарова.

Если на момент банкротства или ликвидации банк имеет непогашенные заемщиками кредиты, то они передаются другой организации, например другому банку или Агентству по страхованию вкладов (АСВ).

Теоретически, заемщик должен быть уведомлен о смене кредитора. Письмо об этом будет отправлено по тому адресу, который указан в его кредитном договоре. Уведомление о переходе права имеет для заемщика силу независимо от того, направил его первоначальный или новый кредитор. Согласия человека на переход права требования по кредиту не требуется.

Заемщик вправе не исполнять обязательство по кредиту, перешедшему к новому кредитору до предоставления ему доказательств перехода права, Исключение составляют случаи, когда уведомление о переходе права получено от первоначального кредитора.

При этом нужно учитывать, что закон не устанавливает объем и характер необходимой информации, подтверждающей переход прав требования. В принципе, достаточным доказательством может быть уведомление должника первоначальным кредитором о состоявшемся переходе прав либо иное письменное подтверждение факта перехода прав, исходящее от первоначального кредитора, договор между новым и первоначальным кредитором.

Если у человека, взявшего кредит, все же возникли сомнения в полномочиях нового кредитора, то ежемесячные взносы стоит выплачивать по прежним условиям и реквизитам, указанным в кредитном договоре. К тому же обязательно нужно сохранить все документы — они являются подтверждением того, что по кредиту платили вовремя.

Стоит учесть, что на практике система уведомлений не всегда работает четко. Этому есть множество причин: сбой в работе почты, большое количество заемщиков, смена места жительства…

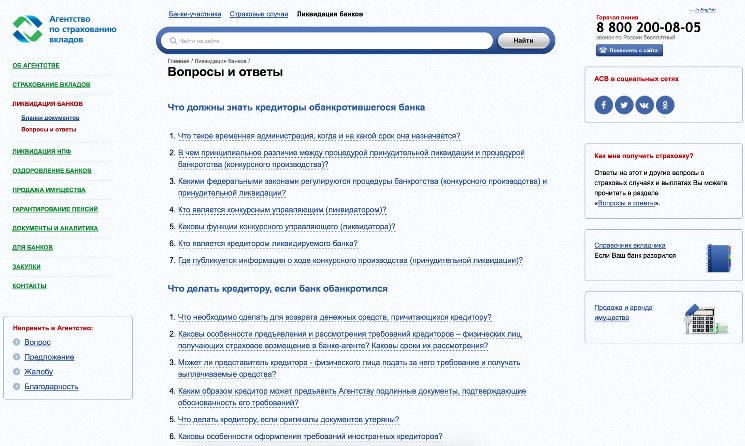

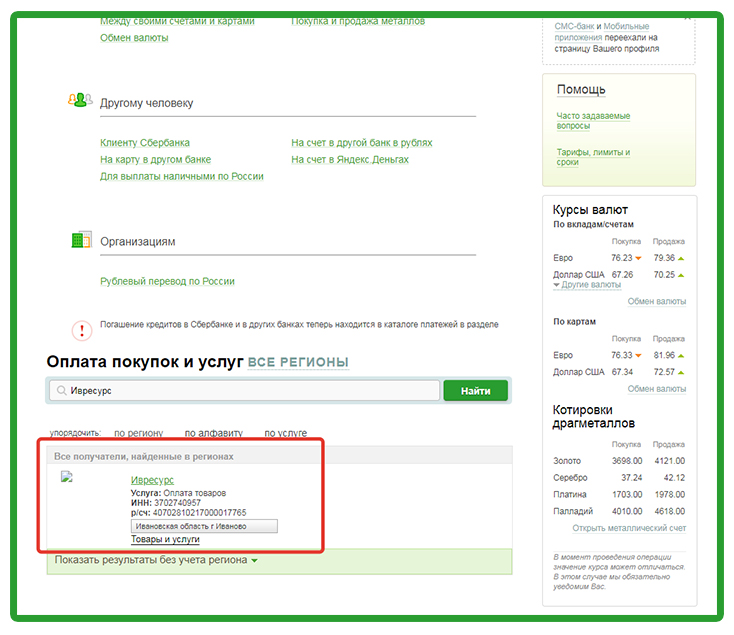

Чтобы избежать неприятной ситуации и не затянуть с выплатой очередного взноса по кредиту, заемщику лучше самому поинтересоваться тем, куда он должен вносить платежи после отзыва у банка лицензии, говорит Надежда Макарова. Первым делом нужно обратиться к представителям временной администрации. Их контакты размещают либо в отделениях банка, либо на сайте банка. Можно также проконсультироваться в Агентстве по страхованию вкладов по телефону горячей линии: 8-800-200-08-05. Информация о ликвидируемых банках есть на сайте АСВ по адресу: http://www.

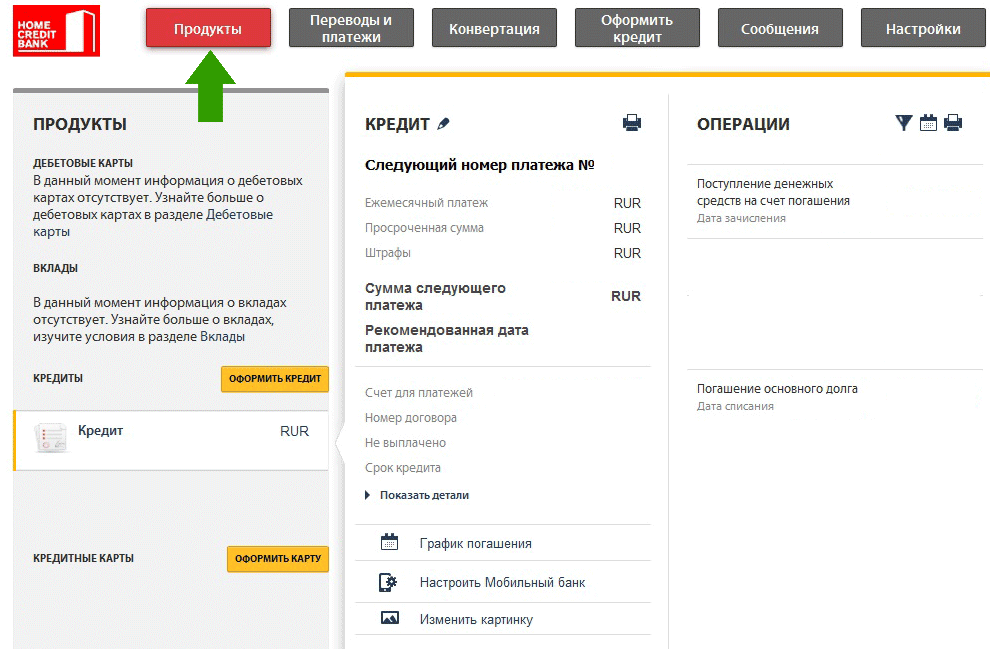

Заемщику важно уточнить, когда был учтен последний платеж, какую сумму осталось погасить, новые реквизиты для уплаты кредита. Всю эту информацию нужно получить в письменной форме.

Условия кредитного договора не меняются, поэтому должнику не стоит переживать, что процентная ставка вырастет или будет перенесен срок возврата кредита. Новый кредитор может предложить заемщику досрочно погасить кредит или заключить новый договор. Но в этом случае последнее слово за заемщиком. Он может досрочно погасить кредит как полностью, так и частично, может заключить новый договор, а может спокойно продолжать платить как раньше.

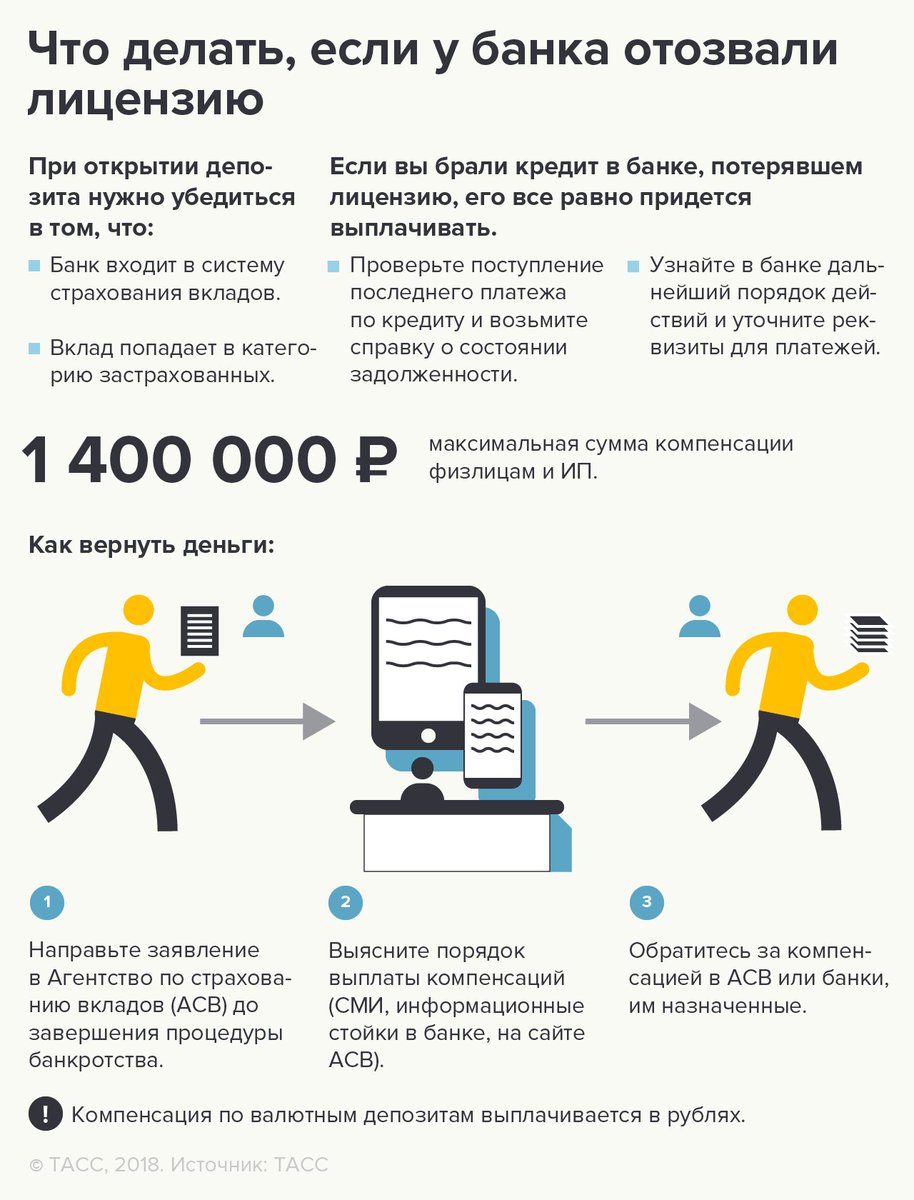

Что делать, если у вашего банка-кредитора отозвали лицензию или в нем введено внешнее управление

Самое распространенное и опасное заблуждение – если банк обанкротился, то заемщик больше ничего ему не должен. Но долг не исчезает с отзывом лицензии. Платить по кредиту все равно придется. Важно следить за новостями и контролировать ситуацию.

Когда банк лишается лицензии, во взаимоотношениях кредитора (в данном случае банк) и заемщика (физическое или юридическое лицо) с юридической точки зрения происходит следующее. Прежняя сделка, которую заключили банк и заемщик, расторгается. Заключается новая сделка по уступке права требования долга новому лицу, «перемена лиц в обязательстве» (глава 24 Гражданского кодекса Российской Федерации). Таким образом, права требования возврата по кредиту переходят к третьей стороне.

Если в ЦБ было решено, что банк подлежит санации, в нем вводится внешнее управление, то новым лицом в сделке «кредитор-заемщик» становится санатор. Если же банк лишен лицензии и удален из реестра действующих кредитных организаций, то весь комплекс прав требования по задолженности перед банком – будь то кредитная задолженность или хозяйственные сделки – переходит к Агентству по страхованию вкладов.

Если же банк лишен лицензии и удален из реестра действующих кредитных организаций, то весь комплекс прав требования по задолженности перед банком – будь то кредитная задолженность или хозяйственные сделки – переходит к Агентству по страхованию вкладов.

Таким образом, когда банк «умирает», его заемщики становятся должны государству. А с государством шутки плохи.

Обслуживаемые кредиты могут быть проданы, как продаются, скажем, ипотечные закладные, говорит генеральный директор Центра развития коллекторства Дмитрий Жданухин.

«Если долги проблемные, то АСВ займется их взысканием, и может быть, даже интенсивнее и быстрее, чем сам банк», — говорит эксперт. Это касается физических лиц, для взимания долгов с «юриков» АСВ через конкурс нанимает сторонние коллекторские службы.

Как для физлиц, так и для компаний-должников действует единое правило: самостоятельно следить за новостями, поступающими в момент процедуры банкротства или передачи активов на санацию банка, выдавшего кредит.

«Я сам оказался в такой ситуации, — рассказывает директор Института актуальной экономики, кандидат юридических наук Никита Исаев. — Я как представитель юрлица взял овердрафт в Мастер-Банке буквально за день до того, как его лишили лицензии. Я начал задавать вопросы внешнему управляющему, и мне ответили: «Подождите, с вами свяжутся». Связались со мной через полтора года — в виде искового заявления в арбитражный суд о взыскании суммы основного долга, процентов по договору и еще неустойки, которая в полтора раза превысила сумму основного долга. Заявителем было АСВ».

По словам Исаева, неустойку удалось обнулить в суде. Очевидно, что дело дошло до суда потому, что заемщик вовремя не получил информацию о новой процедуре выплат по кредиту.

«Главное — следить за новостями и быть на связи. Осуществлять платежи по правильным реквизитам, чтобы не давать оснований для досрочного разрыва договора из-за того, что деньги были отправлены не туда», — подтверждает Дмитрий Жданухин.

Информация об уступке права требования третьей стороне, а также реквизиты для платежей по задолженности в обязательном порядке публикуются в открытых источниках: на сайте АСВ, банка-санатора или же арбитражного суда.

В пятницу на сайте АСВ появилась информация о порядке выплаты задолженности перед лишенным лицензии Пробизнесбанком.

Несмотря на то что процедура передачи права на требование задолженности достаточно проста, юридические казусы все же возможны.

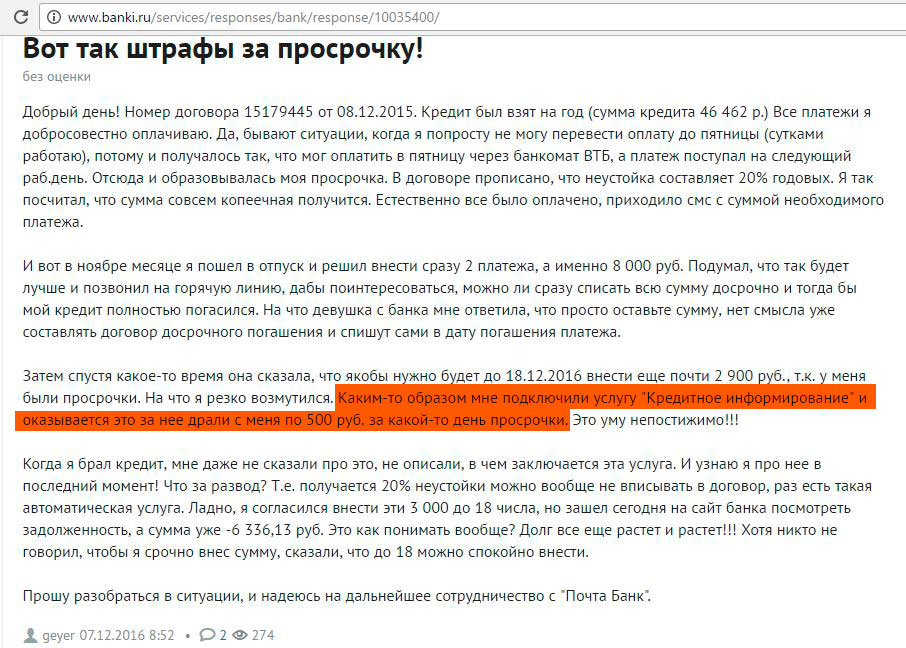

После того как был лишен лицензии банк «Российский кредит», на одном из банковских форумов появилась жалоба.

Банк свои обязательства по сделке выполнил — выдал безналичный заем, который заемщик перечислил на аккредитив, но не успел им воспользоваться. А после отзыва лицензии это и вовсе стало невозможно.

Таким образом, заемщик оказался в самом невыгодном для себя положении: в связи с отзывом лицензии банк не может вернуть заемные деньги с аккредитива иначе, чем через общую процедуру. По которой неудачливому заемщику полагается подать требование о включении в реестр кредиторов третьей очереди.

Спасти от таких ситуаций может только грамотное юридическое сопровождение всей сделки — от начала до конца. На данном же этапе автору жалобы предстоит судебное разбирательство.

что делать, если банк стал банкротом в 2021 году

Что такое ликвидация банка

Ликвидацию банка регулируют два закона. Во-первых, это действующий у нас в стране касательно всех банкротов Кодекс Украины по процедурам банкротства. Во-вторых, это «узкопрофильный» Закон «О банках и банковской деятельности», кроме того, существуют еще постановления регулятора. Сама ликвидация, как правило, может продолжаться несколько лет и происходит следующим образом. Если временная администрация, введенная в банк, не смогла наладить нормальную работу учреждения или найти инвестора, и у банка нет шансов на выживание, то Национальный банк Украины приступает к ликвидации, предварительно отозвав у такого банка лицензию.

Чтобы понять ситуацию с заемщиками и вкладчиками ликвидируемого банка, рассмотрим сам механизм, по которому происходят выплаты после ликвидации. Ликвидационная комиссия реализует активы банка (например, продает кредитный портфель или помещения, которыми владел банк, банкоматы, конфискованное залоговое и просто имущество учреждения и т.д.), а полученная сумма, которая называется ликвидационной массой, расходуется на долги банка в определенной очередности. На первом месте в приоритете зарплата ликвидаторам и различные расходы по ликвидации учреждения, а также налоги и обязательства перед госбюджетом. Затем по закону наступает очередь погашения задолженности по зарплате перед сотрудниками банка. И только после этого наступает очередь вкладчиков банка. Меньше всего повезло физлицам-предпринимателям, платежи которых были заблокированы, – они в очереди последние. Кроме того, если средства на какой-либо группе закончатся – то так и будет. Остальные кредиторы останутся без денег.

Ликвидационная комиссия реализует активы банка (например, продает кредитный портфель или помещения, которыми владел банк, банкоматы, конфискованное залоговое и просто имущество учреждения и т.д.), а полученная сумма, которая называется ликвидационной массой, расходуется на долги банка в определенной очередности. На первом месте в приоритете зарплата ликвидаторам и различные расходы по ликвидации учреждения, а также налоги и обязательства перед госбюджетом. Затем по закону наступает очередь погашения задолженности по зарплате перед сотрудниками банка. И только после этого наступает очередь вкладчиков банка. Меньше всего повезло физлицам-предпринимателям, платежи которых были заблокированы, – они в очереди последние. Кроме того, если средства на какой-либо группе закончатся – то так и будет. Остальные кредиторы останутся без денег.

Так и получается, что только в случае, если заемщики банка будут исправно погашать кредит, или в случае, если ликвидатору удастся продать кредиты, выданные банком, его кредиторы получат свои средства. Таким образом,

Таким образом,

заемщики и вкладчики банка тесно связаны между собой, как те, кто должен банку, и те, кому должен банк. И без выполнения обязательств первых, банк, точнее то, что от него осталось, не сможет выполнить обязательства вторым.

Правда, тем, у кого в банке лежит сумма не больше 200 тысяч гривен, банковские выплаты не нужны – им поможет Фонд гарантирования вкладов физлиц. Кому и как выплачивает ФГВФЛ читайте на Prostopravo.com.ua.

Ликвидация банка: путеводитель для вкладчика

Что делать вкладчику депозита в банке, который ликвидируют? Шаг за шагом узнавал Простобанк Консалтинг.

Если у вас в проблемном банке срочный или текущий депозит, если он не в драгоценном металле, а вы – не предприниматель, если НБУ объявил о намерении ликвидировать банк – то у вас появился шанс получить свои средства по компенсации Фонда гарантирования вкладов физлиц (ФГВФЛ).

Шаг первый: определяем право на компенсацию

Право на компенсацию по кровному вкладу суммой до 200 000 гривен включительно имеет каждый вкладчик – физическое лицо, если на момент вклада банк был не временным, а действительным членом ФГВФЛ. На сайте учреждения можно найти актуальный список банков – настоящих и временных членов Фонда. Правда, если ваш банк уже ликвидируют, то эта информация вам не поможет – ведь поинтересоваться, постоянный ли участник Фонда этот банк вы должны были в тот день, когда несли туда свой вклад. Если вы этого не сделали, то придется узнавать информацию «задним числом».

На сайте учреждения можно найти актуальный список банков – настоящих и временных членов Фонда. Правда, если ваш банк уже ликвидируют, то эта информация вам не поможет – ведь поинтересоваться, постоянный ли участник Фонда этот банк вы должны были в тот день, когда несли туда свой вклад. Если вы этого не сделали, то придется узнавать информацию «задним числом».

Шаг второй: ждем официальной даты отсчета

Отправной точкой для всех расчетов, связанных с ликвидацией банка (например, время, когда вкладчик может получить компенсацию по своему депозиту), начинается не со дня, когда НБУ принимает решение о ликвидации, а со дня, когда уже назначенный ликвидатор банка подает в газету «Голос Украины» или «Урядовий кур’єр» объявление про начало ликвидационной процедуры. На примере это выглядит так: 21 августа НБУ отозвал лицензию у банка «Евпропейский». Одновременно регулятор назначил ликвидатора учреждения – независимого эксперта (по договору с НБУ) Игоря Савельевича Евсиенко. Официальная заметка в «Голосе Украины» появилась лишь 26 августа. И именно эта дата и будет отправным пунктом расчетов при вычислении всех дат касательно ликвидируемого банка.

И именно эта дата и будет отправным пунктом расчетов при вычислении всех дат касательно ликвидируемого банка.

В течение одного месяца с даты публикации все кредиторы имеют право заявить ликвидатору про свои требования банку. Другими словами, до 26 сентября все вкладчики могут письменно подать требование ликвидатору банка насчет возвращения вклада. Правда, нужно это только тем, у кого сумма превышает гарантированные по закону 200 000 гривен. Остальные могут не волноваться – дело в том, что сам ликвидатор в течение 20-ти рабочих дней со дня своего назначения готовит для ФГВФЛ полный перечень вкладчиков, которые имеют право на компенсацию средств по вкладам. Именно по этим документам и будет проходить выдача средств вкладчикам.

Шаг третий: для тех, у кого депозит в инвалюте

Депозиты в иностранной валюте Фонд также компенсирует – по курсу НБУ на день назначения ликвидатора. Например, для банка «Европейский» — в день назначения ликвидатора, то есть 21 августа 2009 года, за 100 долларов регулятор установил курс в 788 гривен 44 копейки. Соответственно, именно такой курс будет для выплаты компенсации по вашему депозиту, когда бы вы не пришли его забирать.

Соответственно, именно такой курс будет для выплаты компенсации по вашему депозиту, когда бы вы не пришли его забирать.

Шаг четвертый: получить свой вклад

Как только прошло 20 дней от «отправной даты» начала ликвидации, нужно внимательно следить за сообщениями ФГВФЛ в прессе и на его сайте – чтобы узнать, каким образом учреждение будет производить выплаты. Фонд гарантирования вкладов выплачивает средства вкладчикам ликвидированных банков не лично, а через другие банки, которые он выбирает для работы его агентами. Получить свои средства можно в течение трех месяцев (иногда – полугода). Например, с 26 августа по 25 октября ФГВФЛ выплачивает вклады по «Одесса-Банку» через четыре банка-агента: ПриватБанк, Крещатик, Брокбизнесбанк, Укрсоцбанк. Для удобства вкладчики разделены между банками по первым буквам фамилии. А информацию об этом можно узнать по контактным телефонам Фонда, на сайте ФГВФЛ, на сайте самого ликвидируемого банка или в прессе. Для того чтобы получить вклад, нужно прийти с паспортом и идентификационным кодом в банк-агент по выплате вкладов – как правило сам банк выбирает адрес офиса в определенном регионе, в котором выплачивают средства по ФГВФЛ.

Шаг пятый: опоздавшим

Вкладчики, которые не смогли забрать свой вклад в течение трех месяцев, когда производилась выплата, не лишаются своих денег – у них есть еще три года чтобы получить свои кровные. Для этого им нужно обратиться в ФГВФЛ с заявлением про выплату гарантированной суммы с упоминанием фактического места проживания, копией идентификационного кода и копией паспорта. После получения такого письменного заявления Фонд с вами свяжется и расскажет о решении насчет вашего вклада: будет ли он осуществлять выплату индивидуальным переводом или просто направит по адресу в заявлении сообщение с информацией о дате перечисления средств и названии банка-агента, в котором можно получить средства.

Шаг шестой: для тех, у кого вклад больше 200 000 гривен

Вкладчики, у которых в банке депозит на сумму больше, чем 200 000 гривен, идут за своей компенсацией по другой схеме. В течение месяца с даты публикации информации о начале ликвидационной процедуры банка им нужно обратиться к ликвидатору и предъявить свои требования на средства. Если вкладчик не успел за месяц написать заявление – то попасть в список сможет лишь по решению суда и лишь в случае весомой причины, так как задолженность банка, которую не взыскали в течение месяца, по закону считается погашенной. Еще один не очень приятный момент – это то, что получить свои средства можно будет только, если у ликвидатора останутся какие-либо деньги после уплаты первоочередным кредиторам. По закону очередь вкладчиков наступает только после выплаты зарплаты ликвидаторам, различных расходов по ликвидации учреждения, налогов и обязательств перед госбюджетом, задолженности по зарплате перед сотрудниками банка.

Если вкладчик не успел за месяц написать заявление – то попасть в список сможет лишь по решению суда и лишь в случае весомой причины, так как задолженность банка, которую не взыскали в течение месяца, по закону считается погашенной. Еще один не очень приятный момент – это то, что получить свои средства можно будет только, если у ликвидатора останутся какие-либо деньги после уплаты первоочередным кредиторам. По закону очередь вкладчиков наступает только после выплаты зарплаты ликвидаторам, различных расходов по ликвидации учреждения, налогов и обязательств перед госбюджетом, задолженности по зарплате перед сотрудниками банка.

Что произойдет с кредитом, если в банк ввели временную администрацию или начали процесс ликвидации?

Кто может стать новым кредитором? В каких случаях долг могут аннулировать, и в каких – может измениться ход погашения долга?

Согласно Законам Украины временная администрация вводится Фондом гарантирования вкладов сразу после того, как Национальный банк Украины признает определенную кредитную организацию неплатежеспособной. Временная администрация вводится в банк, как правило, сроком на три месяца.

Временная администрация вводится в банк, как правило, сроком на три месяца.

При этом в течение первого месяца временная администрация проводит полную ревизию всех возможных активов организации, в т.ч. анализирует должников банка по кредитам. В то же время представители временной администрации составляют списки банков-агентов, за счет средств которых и будут осуществляться выплата депозитов гражданам Украины, а также возможных новых кредиторов, которые бы могли осуществлять контроль по текущим кредитным задолженностям клиентов банка.

Представители временной администрации договариваются и ищут потенциальных инвесторов, а также банки-контрагенты, которые смогли бы взять на себя обязательства обанкротившегося банка.

Другими словами, заемщикам необходимо лично прийти в банк, где находится временная администрация (с паспортом и кредитным договором) и узнать:

- название банка, который будет вместо обанкротившейся кредитной организации принимать кредитные платежи;

- новые реквизиты и способы оплаты по кредиту.

И когда эти данные будут получены, заемщикам останется лишь, как и прежде платить кредит по графику.

Погашаем кредит в неплатежеспособном банке

Если банк, в котором у вас кредит, стал неплатежеспособным и отправлен на ликвидацию, это не освобождает вас от оплаты своих обязательств, но может слегка ее усложнить. О тонкостях погашения кредита в проблемном банке, а также о том, чем рискуют заемщики, переставшие платить, читайте дальше.

Где погашать

После того как дирекция Фонда гарантирования вкладов физлиц принимает решение об объявлении банка неплатежеспособным и о вводе в него временной администрации, учреждение будут выводить с рынка. Закон дает два месяца на поиск нового акционера либо на слияние учреждения с другим банком. Если этого не происходит – банк ликвидируют.

Учитывая своеобразную двухмесячную паузу, сначала вы, скорее всего, сможете погашать заем в удобном для вас отделении банка-кредитора – так, как вы это делали всегда. Затем привычное вам отделение банка могут закрыть (в небольшом городке это обычно происходит раньше, чем в большом городе). В таком случае в ФГВФЛ советуют обращаться в любое другое отделение банка в городе заемщика, либо в головной офис учреждения. По словам представителей ликвидатора, пока банк имеет статус неплатежеспособного, у него обязательно будут оставаться открытые отделения.

В таком случае в ФГВФЛ советуют обращаться в любое другое отделение банка в городе заемщика, либо в головной офис учреждения. По словам представителей ликвидатора, пока банк имеет статус неплатежеспособного, у него обязательно будут оставаться открытые отделения.

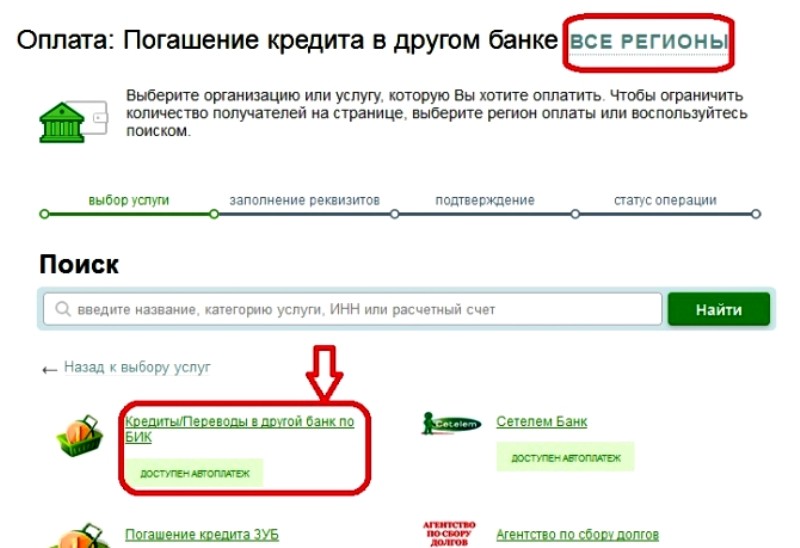

Другой способ погашения кредита на этом этапе – перечисление платежа по нему через любой другой банк. В этом случае вам нужно будет уплатить дополнительную комиссию.

Куда погашатьСначала погашение долга по кредиту происходит на привычные вам реквизиты банка – независимо от того, где именно вы осуществляете платеж.

Важно: перед каждым очередным погашением кредита просмотрите новости на сайтах банка и ФГВФЛ. Дело в том, что срок в два месяца – условный. Регулятор может найти решение для банка и раньше – и тогда реквизиты для платежей поменяются.

Об изменении реквизитов всегда сообщают на сайте банка или на сайте ликвидатора. Как показывает практика, информация может быть на одном из этих сайтов, или на двух сразу.

Через два месяца, а иногда и позже (поскольку ФГВФЛ может продлить срок для поиска спасительного решения по банку), финучреждение переходит в статус ликвидируемого. Решение по ликвидации банка публикуют не только на сайтах банка и ФГВФЛ, но и в газетах «Урядовый курьер» и «Голос Украины».

После этого вы уже не сможете погашать заем в отделениях банка-кредитора – их закроют. Кроме того, как правило, изменятся реквизиты для оплаты долга, потому что НБУ исключает финучреждение из системы электронных платежей и закрывает его корреспондентский счет и МФО. Ликвидатор открывает специальный накопитальный счет в Национальном банке, на котором собираются средства должников банка, чтобы потом учреждение могло вернуть депозиты, расчитаться с другими своими кредиторами и оплатить собственную ликвидацию. Как правило, такая практика касается банков с большим кредитным портфелем. У учреждений с небольшим объемом активов могут сохранить прежние реквизиты.

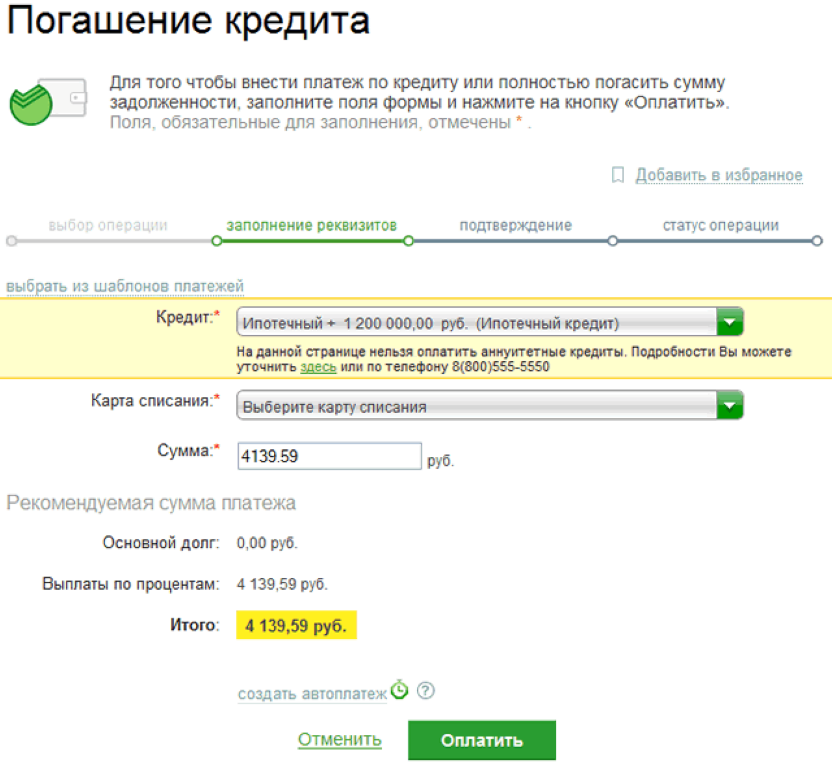

Как погашатьГлавное правило успешного погашения кредита в неплатежеспособном банке – внимательное и подробное указание реквизитов банка-получателя и назначения платежа.

В назначении платежа укажите номер счета, на который по условиям договора осуществляется погашение кредита и реквизиты договора с банком – название, дату и номер. Кроме этого, детализируйте вид задолженности, которую вы погашаете: основная сумма долга, проценты по кредиту, комиссии, неустойка или другое.

Например, «оплата комиссии за выдачу справок по кредитному договору №********** от **.**.20**г., Иванов Иван Иванович, ИНН – 1234567890 на счет – 61105110000001.

Приятный бонус: как правило, валютные кредиты ФГВФЛ разрешает погашать в гривне по курсу НБУ на день погашения. В этом случае на сайте ликвидатора или старом сайте банка будет висеть объявление с таким разрешением.

Такое же разрешение могут получить и заемщики, чей долг перешел к другому банку.

Заемщики могут не бояться, что пропустят момент замены реквизитов банка и потеряют перечисленные деньги, которые не дойдут до банка. Вероятность этого очень низка: если МФО заблокирован, то система платежей не проведет платеж. Единственное исключение из правила — если заемщик заплатит по кредиту в день блокировки МФО. Если МФО банка, в адрес которого осуществляется оплата, заблокировано в день приема платежа тогда средства клиента остаются в банке плательщика на специальном транзитном счете. Это происходит по причине того, что АБС банка еще не знает, что МФО закрыто (справочники МФО обновляются раз в день), и это выясняется уже на этапе отправки платежа. Данные средства клиент может получить при обращении в отделение банка, в котором осуществлялся платеж. При себе клиент в обязательном порядке должен иметь кассовый документ, подтверждающий отправку платежа и паспорт.

Единственное исключение из правила — если заемщик заплатит по кредиту в день блокировки МФО. Если МФО банка, в адрес которого осуществляется оплата, заблокировано в день приема платежа тогда средства клиента остаются в банке плательщика на специальном транзитном счете. Это происходит по причине того, что АБС банка еще не знает, что МФО закрыто (справочники МФО обновляются раз в день), и это выясняется уже на этапе отправки платежа. Данные средства клиент может получить при обращении в отделение банка, в котором осуществлялся платеж. При себе клиент в обязательном порядке должен иметь кассовый документ, подтверждающий отправку платежа и паспорт.

Если заемщики не будут платить по кредиту в проблемном банке – то финучреждение не сможет до конца расчитаться с собственными кредиторами, в частности, некоторые вкладчики не смогут получить назад свои деньги. Но главное – такие действия испортят вам кредитную историю, поскольку долги заемщиков банков, в том числе проблемных, взымаются через суд. Таким же образом конфисковывают залог по займу. На практике бывает так, что некоторое время причинами просрочки по кредиту не интересуются, но рано или поздно долгом начнут заниматься.

Таким же образом конфисковывают залог по займу. На практике бывает так, что некоторое время причинами просрочки по кредиту не интересуются, но рано или поздно долгом начнут заниматься.

Ликвидация банка: что нужно знать заемщикам

Списки заемщиков, точно так же, как и списки вкладчиков, подготавливает ликвидатор. Он же и «занимается» долгами, по крайней мере, сначала. Здесь хочется ответить на самый главный вопрос для заемщиков обанкротившегося банка. Нет, ликвидация банка отнюдь не означает ликвидацию кредитов. Рассмотрим все возможные варианты развития событий детальнее. Первый вариант, самый вероятный, и обязательный по логике – это работа ликвидационной комиссии по сбору всех возможных для сбора средств. Поэтому, теоретически, ликвидатор может потребовать досрочного погашения займа. Или погашения его, например, в течение полугода. Кроме того, он по закону имеет право в случае проблем с погашением кредита обращаться в суд.

Второй вариант развития событий – правда, маловероятный в условиях кризиса ликвидности – это продажа кредитного портфеля банка другому учреждению. Тогда заемщик просто будет вынужден погашать долг по кредиту в том же режиме, что раньше, но уже новому кредитору. Теоретически, условия по кредиту для него меняться не должны, правда, все зависит от договора, который заемщик подписывал с первым банком. Если там предусмотрено право изменений, то новый банк может этим воспользоваться. Правда, Гражданский Кодекс никто не отменял, поэтому маловероятно, чтобы речь шла, например, о повышении процентной ставки.

Тогда заемщик просто будет вынужден погашать долг по кредиту в том же режиме, что раньше, но уже новому кредитору. Теоретически, условия по кредиту для него меняться не должны, правда, все зависит от договора, который заемщик подписывал с первым банком. Если там предусмотрено право изменений, то новый банк может этим воспользоваться. Правда, Гражданский Кодекс никто не отменял, поэтому маловероятно, чтобы речь шла, например, о повышении процентной ставки.

Всякие надежды на то, что кредит платежеспособного заемщика спишут как безнадежную задолженность, наивны.

Во-первых, штрафные санкции в случае неплатежей по кредиту никто не отменял. Во-вторых, до вывода «безнадежно» вам как заемщику придется пройти еще не один раз через исполнительную службу и через суд, а если решение будет в пользу банка, то вполне возможно, ответить придется всем ликвидным имуществом. А банковские сотрудники, как правило, не устают годами добиваться от горе-заемщиков выплаты долга. Но если и удастся удачно «пройти» все вышеперечисленное, то в итоге, ваша «задолженность» навсегда останется с вами – в бюро кредитных историй.

Но если и удастся удачно «пройти» все вышеперечисленное, то в итоге, ваша «задолженность» навсегда останется с вами – в бюро кредитных историй.

В любом случае – советуем вам не переставать платить по кредиту, даже если вы услышали новость о том, что началась процедура ликвидации вашего учреждения. А для вкладчиков важно не пропустить сроки обращения за компенсацией в банк-агент или сроки подачи заявлений, чтобы в будущем затратить меньше сил на получение своих сбережений.

Куда платить кредит, если у банка отозвали лицензию?

Что делать вкладчикам при отзыве лицензии обсуждается практически везде. Вкладчики кредитных организаций не беспокоятся о своем будущем. Более насущным становится вопрос о заемщиках, которым нужно выплачивать задолженность по графику, а у их банка была отозвана лицензия.

Вопреки расхожему мнению долг никуда не списывается, потому что отзыв лицензии не отменяет наличия обязательств клиента по погашению займа по условиям кредитного договора.

Если заемщик не будет оплачивать свой кредит после отзыва лицензии, АСВ, управляющий или новый кредитор (в зависимости от ситуации) может подать иск о взыскании просроченной задолженности и со 100% вероятностью выиграет суд.

Ситуация после отзыва может сложиться по-разному. В некоторых случаях клиенты будут платить по прежним реквизитам, как и раньше. В других ситуациях платить придется по новым реквизитам АСВ, а есть прецеденты с уступкой прав требования третьим лицам и на тех же условиях.

Показательна история с отзывом лицензии у Пробизнесбанка, когда все обязательства по договорам с физлицами были переданы полностью в другой банк — Бинбанк. В этой истории у клиентов поменялся только банк и реквизиты для внесения платежей по кредитным обязательствам. Это наиболее комфортный вариант. В этом случае не будет никаких ограничений по взаимозачету, например, если у клиента будет вклад и кредит в одном банке.

Заемщик должен понимать, что ничего кардинального при отзыве лицензии не случилось. Все условия договора сохраняются, а значит, ему нужно исполнять взятые на себя обязательства по оплате задолженности по графику. Единственное, что изменится — реквизиты платежа.

Все условия договора сохраняются, а значит, ему нужно исполнять взятые на себя обязательства по оплате задолженности по графику. Единственное, что изменится — реквизиты платежа.

Что происходит при отзыве лицензии?

Когда ЦБ РФ отзывает лицензию у банка, он сообщает об этом через собственные каналы связи (на официальном сайте, в печатном издании). Аналогичная новость появляется на сайте АСВ (Агентство по страхованию вкладов).

Читайте также: Самый выгодный вклад банка Восточный — Оптимальный вариант для всех

Клиентов призывают своевременно погашать взятые на себя кредитные обязательства без задержек. В противном случае будут начислены штрафные санкции и пени в соответствии с договором займа.

Если клиент не будут оплачивать долг на протяжении длительного времени, АСВ или другой новый кредитор может обратиться в суд за принудительным взысканием.

В это же время в банке появляется временная администрация. Она оценивает финансовое состояние кредитной организации, проводит инвентаризацию и имеет полномочия подписывать различные бумаги (исполнительный орган).

Как правило, временная администрация сразу открывает внутренний специальный счет для принятия средств от заемщиков, которые хотят погасить свою задолженность.

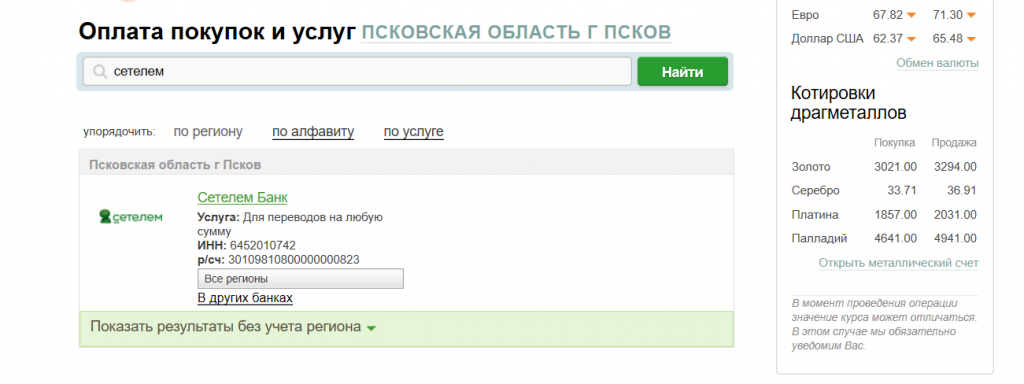

О наличии такого счета и смене платежных реквизитов оповещаются все клиенты банка на сайте АСВ и самого банка. В этом же сообщении прилагается пример для совершения платежа по кредиту, который выглядит примерно так:

Погашение ссудной задолженности по кредитам, выданным Банком Х,

следует осуществлять по следующим банковским реквизитам:

Получатель: Банк Х

ИНН/КПП: 0000000000/000000000 БИК 000000000

Корр. счет: 00000000000000000000 в __ главном управлении Центрального банка Российской Федерации

Для оплаты кредита физического лица в рублях

Счет получателя: 00000000000000000000

Для оплаты кредита индивидуального предпринимателя и юридического лица в рублях

Счет получателя: 00000000000000000000

Для оплаты кредита физического лица в долларах США

Счет получателя: 00000000000000000000

Действия заемщика при отзыве лицензии у банка

У банка отозвали лицензию, о чем вы узнали в интернете или из новостей. Ваши действия:

Ваши действия:

- Первом делом зайти на сайт банка, в котором у вас кредит. Здесь будут опубликованы новые реквизиты для погашения кредитов.

- Дальше можно зайти на АСВ, чтобы ознакомиться со всей информацией по отзыву лицензии, сравнить представленные реквизиты, убедиться в их подлинности.

- Продолжать оплачивать свой кредит по новым реквизитам в те же даты и на те же суммы. Никаких изменений по основным условиям договора или графику платежей не будет.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Квалифицированный инвестор. Специалист по финансам и кредитам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Материалы по теме

Что делать с кредитом, если банк обанкротился? — PaySpace Magazine

Чем грозит заемщикам банкротство и ликвидация банка?

По данным НБУ, за 2019 год в Украине обанкротились два банка. Остальные — закрыли 509 своих отделений. Чем это грозит заемщикам в 2020 году?

Остальные — закрыли 509 своих отделений. Чем это грозит заемщикам в 2020 году?

И как кредит онлайн в микрофинансовой организации может помочь вовремя погасить займ в банке-банкроте? Ответы ниже.

Как происходит ликвидация банка?

Рассмотрим подробнее, как происходит ликвидация банка. Это поможет понять, как реагировать на новость о банкротстве кредитора.

Введение временной администрации в банке

Введение временной администрации в финансовой организации применяется Нацбанком Украины по причинам, указанным в ст. 75 Закона Украины “О банках и банковской деятельности”:

- невыполнение обязанностей перед вкладчиками и кредиторами;

- уменьшение ежедневных регулятивных средств и капитала достаточности на 5% и больше за отчетный месяц;

- систематическое нарушение законодательства Украины;

- систематические ошибки в отчетности или обнародование заведомо ложной информации, с целью скрыть реальные финансовые показатели;

- отсутствие системы внутреннего контроля организации;

- наличие более 40% рисковых активов (без учета санационного).

Процедура ввода временной администрации призвана помочь банку стать платежеспособным и “навести порядок” в финансовой отчетности. На практике, она длится около 1 года. И если за это время организация не сможет восстановить активы и выполнить обязательства, то ее деятельность прекращается.

Ликвидация банка

Процедура ликвидации банка проводится:

- по решению собственника;

- если Нацбанк Украины отзывает его банковскую лицензию по причинам, закрепленным в ст.77 Закона Украины “О банках и банковской деятельности”:

- для получения банковской лицензии были поданы ложные документы;

- после получения лицензии не было проведено ни одной банковской операции;

- систематическое нарушение законодательства Украины.

Также, с инициативой отзыва лицензии банка может выступить Фонд гарантирования вкладов физических лиц.

После внесения НБУ информации о ликвидации банка в Единый государственный реестр юридических лиц и физических лиц-предпринимателей, финансовая организация останавливает деятельность. Однако, это не значит, что заемщики могут забыть о своих обязательствах.

Однако, это не значит, что заемщики могут забыть о своих обязательствах.

Что делать заемщику во время ликвидации банка?

Если заемщику стало известно, что банк находится в процессе ликвидации, ему стоит лично посетить ближайшее отделение с паспортом и идентификационным кодом.

Временное руководство заинтересовано как можно быстрее восстановить платежеспособность финансовой организации. Поэтому, банк может потребовать у заемщика досрочного погашения займа, предложив более выгодные условия (например, списание части процентов). А для заемщика с задолженностью по кредиту — могут списать большие суммы штрафов и пени, если тот вернет долг единым платежом.

В такой ситуации, если денег для платежа нет, важно знать, где можно их получить быстро. Один из вариантов, доступных каждому совершеннолетнему гражданину Украины — оформление онлайн кредита:

- до 20 000 грн на любые цели;

- за 15 минут деньги на карту действующего банка;

- без посещения офиса;

- только паспорт и идентификационный код;

- даже с плохой кредитной историей.

Узнать, куда платить кредит можно и дистанционно. На сайте Фонда гарантирования вкладов физических лиц или по номеру его горячей линии 0-800-308-108 клиент может получить контакты банка-банкрота, либо нового кредитора и узнать реквизиты.

Но стоит ли искать, кому платить кредит, если первоначальный кредитор был ликвидирован?

Можно ли не платить кредит, если банк стал банкротом?

Заемщик обязан погасить кредит, даже если кредитор стал банкротом. Отказ от оплаты повлечет санкции — от начисления штрафов до визитов исполнительной службы для описи имущества в счет возврата займа.

После ликвидации банка каждого клиента уведомляют в письменном виде. Также в письме содержится платежная информация нового кредитора или реквизиты накопительного счета НБУ для платежей по кредитам:

- через кассу любого банка;

- с помощью банковских переводов через онлайн-банкинг;

- через платежные терминалы.

Новые реквизиты размещаются на сайте ликвидируемого банка.

После выплаты кредита заемщик получает официальную справку об отсутствии задолженности.

Как взять кредит в надежном банке?

Чтобы взять кредит в надежном банке, важно сравнивать не только процентные ставки финансовых организаций, но и проверять их рейтинги.

- список платежеспособных действующих банков размещен на сайте НБУ;

- список банков, пребывающих на стадии ликвидации указан на сайте ФГВФЛ.

ЧИТАЙТЕ ТАКЖЕ: Каждому селу — по банку: все за и против создания почтового банка в Украине

Как закрыть кредит если банк банкрот

Ященко Ян

Эксперт

September 4, 2019

В последние годы в Украине часто возникает ситуация, когда люди берут кредиты в банке, который со временем закрывается или признаётся банкротом. Что делать заёмщикам в подобных ситуациях? Куда платить кредит? Данная статья поможет ответить на эти вопросы.

Как погашать кредит в неплатёжеспособном банке

В соответствии с действующим законодательством Украины, после признания Национальным банком Украины определённой кредитной организации неплатёжеспособной, Фонд гарантирования вкладов физлиц вводит временную администрацию для банка.

Обычно полномочия для данного управляющего органа выдаются на срок до 3 месяцев. В течение первых 30 дней представители временной администрации обязаны в полной мере провести ревизию любых активов банковского учреждения, в том числе анализ задолженностей перед банком по кредитованию. Также временная администрация занимается составлением списков компаний-агентов, благодаря активам которых впоследствии будут осуществляться выплаты денежных средств по депозитам клиентам. Кроме того, формируется новый список предполагаемых кредиторов, которые имеют желание и возможности контролировать текущие кредитные задолженности украинцев, которые оформили кредит в конкретном банке. Временная администрация занимается договором и поиском возможных инвесторов и банков-контрагентов, которые смогут выполнить обязательства обанкротившейся банковской организации.

Что же в данной ситуации делать клиентам банка, которые взяли кредит и ещё не успели его погасить? Заёмщики должны лично посетить отделение финансовой организации, где работает временная администрация (при себе нужно иметь паспорт и кредитный договор), чтобы узнать:

- наименование и адрес банка, занимающегося приёмом кредитных платежей вместо обанкротившегося кредитного учреждения;

- список новых реквизитов и способов оплаты кредитных задолженностей.

После получения данной информации заёмщику нужно вносить ежемесячный платёж (или по графику, согласно ранее составленному кредитному договору). Если банковская организация, в которой человек брал заём, стала неплатежёспособной и отправлена на ликвидацию, заёмщики не освобождаются от уплаты взятых обязательств, но в некоторых случаях процедура может быть усложнена некоторыми трудностями. Дальше предлагаем рассмотреть все тонкости погашения кредитных задолженностей в проблемных банках Украины, а также риски, к которым может привести прекращение внесение платы по кредиту.

Где нужно погашать кредитные задолженности

Когда Фонд гарантирования вкладов физических лиц объявляет банковскую организацию неплатёжеспособной и вводит в неё временную администрацию, начнётся процедура вывода учреждения с финансового рынка. В согласии с действующим законодательством Украины, в течение двух месяцев руководство банка может найти новых акционеров или начать процедуру слияния с другой финансовой организацией. Если дирекция не прибегает к этим вариантам, по прошествии двух месяцев банк будет официально ликвидирован.

Учитывая этот двухмесячный перерыв, сначала заёмщики могут погашать свои займы привычным для себя способом, посещая ближайшее отделение кредитора или отправляя платежи по тем же реквизитам. Но стоит учесть, что постепенно отделения будут закрываться (обычно начинают с небольших филиалов в небольших украинских городках), поэтому должникам приходится обращаться в главный офис конкретной банковской структуры.

Другим актуальным способом того, как погашать кредит на этапе двухмесячного перерыва перед ликвидацией банка – перечисление платежей через любые другие банки, но в данном случае придётся уплачивать дополнительные комиссии. Для этого нужно указывать в кассе ранее используемые реквизиты. В таких ситуациях эксперты рекомендуют перед очередными банковскими переводами по кредиту просматривать новости на сайте банка и портале Фонда гарантирования вкладов физических лиц. Это обусловлено тем, что двухмесячный период является условным. Украинский регулятор часто находит выгодные для банков решения значительно раньше, из-за чего реквизиты для оплаты кредитных задолженностей меняются, о чём в обязательном порядке сообщают на сайтах банковских учреждений или на портале ликвидатора.

По прошествии двух месяцев (иногда Фонд гарантирования вкладов продлевает данный срок, если «на горизонте» есть спасительное решение для конкретного банка) финансовое учреждение получает официальный статус ликвидируемого. Решение об этом также публикуется на сайте банка и портале ФГВФЛ, но и в регулярных издательствах – «Урядовом курьере» и «Голосе Украины». С этого момента заёмщикам уже не удастся погасить займы в отделении кредитора, поскольку все они будут закрыты. Помимо этого, ранее используемые платёжные реквизиты будут считаться недействительными, поскольку Национальный банк Украины удаляет все сведения о финучреждении из государственных реестров (в т. м. корреспондентские счета и МФО).

Для обеспечения возможности заёмщикам платить по кредиту, ликвидатор откроет специальные накопительные счета в Нацбанке, на которых будут собираться средства должников ликвидированной финансовой организации. Благодаря этим платежам впоследствии будут возвращены депозиты вкладчиков, осуществлён расчёт с другими кредиторами и оплата процедуры ликвидации. Обычно такой вариант относится к банкам с большими кредитными портфелями.<

Особенности погашения задолженностей по кредиту

Успешно погасить кредит в неплатёжеспособных банках можно только в том случае, если внимательно и подробно указывать реквизиты получателя и назначение платежей. Так, в назначении следует указывать счёт, куда по кредитному договору нужно было перечислять средства, а также наименование, дату оформления и номер самого договора. Также рекомендуется детализировать вид задолженностей, которые погашает заёмщик: основное тело кредита, начисленные проценты, комиссия, неустойка и др. Пример назначения платежа: «Оплата услуги за выдачу справки по договору кредитования №1234567890 от 23.08.2019 г., Фёдоров Фёдор Фёдорович, ИНН – 0987654321 на счет – 55566677788899».

Отметим, что Фонд гарантирования вкладов физических лиц разрешает погашать задолженности по валютным кредитам в гривне (курс конвертации для оплаты берётся по данным НБУ на момент внесения средств). Опять же сообщение об этом будет опубликовано на сайте ликвидируемого банка и портале регистратора. Эту возможность получают и заёмщики, задолженность которых перешла к другому финансовой организации по договору реструктуризации.

Многие должники беспокоятся о том, что платёжные реквизиты для перечисления средств будут изменены в день перевода по задолженности, из-за чего они могут потерять деньги, но такая ситуация практически исключена, поскольку при блокировке МФО платёж будет отклонён. Если же МФО банковского учреждения будет заблокирован непосредственно в момент оплаты, то деньги всё равно не смогут потеряться – они просто переправляются на специальный транзитный счёт. Причина такой проблемы – антиблокировочная система конкретной финансовой организации «не знает» тот факт, что МФО был закрыт. В такой ситуации заёмщик может получить свои средства, обратившись в отделение, где он осуществлял денежный перевод. При этом он обязательно должен предоставить паспорт, чек или другие документы, подтверждающие денежный перевод.

Что будет, если не погашать задолженность по кредиту

Если заёмщик примет решение не осуществлять оплату кредитной задолженности в ликвидированном банке, то финансовое учреждение не будет иметь возможности полностью рассчитаться с вкладчиками и кредиторами. Но главной проблемой будет испорченная кредитная история клиента. Это происходит из-за того, что задолженности заёмщиков перед банками, даже проблемными, взимаются посредством судебных решений. Так же осуществляется конфискация залогового имущества по займу. Как показывает практика, в некоторых случаях просрочке по кредиту не придают значения, но спустя время банковские учреждения всё равно начнут разбирательство по этому делу.

В процессе ликвидации неплатёжеспособного банка ликвидатор формирует списки с действующими заёмщиками и вкладчиками, поэтому «позабыть» о необходимости погашения задолженностей не удастся. Ликвидация финучреждений вовсе не означает ликвидацию долгов по кредиту.

Всякая надежда на то, что кредиты платёжеспособных заёмщиков будут списаны как безнадёжные задолженности, являются наивными. Во-первых, к клиентам могут применять штрафные санкции при отсутствии платежей по кредитам. Во-вторых, заёмщик может быть признан «безнадёжным» только после длительного судебного разбирательства и проблем с исполнительной службой. К тому же если будет принято решение в пользу банковской организации, то клиент может потерять всё ликвидное имущество.

В любом случае, даже если удастся сохранить своё имущество и не платить по долги, кредитная история навсегда останется «запятнанной». Поэтому рекомендуем не прекращать погашать задолженность по кредиту, даже если баш банк скоро будет ликвидирован. Если же вы являетесь вкладчиком ликвидируемой финансовой организации, то постарайтесь не пропустить срок обращения в банк для получения компенсации – так вы сможете быстро и легко получить свои сбережения в будущем.

Часто задаваемые вопросы | Кредит Европа Банк

Уважаемый Клиент!

В соответствии с п.1 ст.6 Федерального закона №106-ФЗ Заемщик может обратиться в Банк с требованием о предоставлении льготного периода по кредиту в любой момент в течение времени действия договора, но не позднее 30 сентября 2020 года.

В связи с этим с 01 октября Банк прекратил принимать требования о предоставлении льготного периода.

Если Вы столкнулись со сложностями по оплате ежемесячных платежей в погашение кредитных обязательств, то Банк предлагает Вам воспользоваться реструктуризацией задолженности. Вы можете обратиться в Банк по телефонам, указанным ниже, и Вам будет предложено оптимальное решение, подходящее именно Вам.

Контактная информация:

Если у Вас НЕТ просрочки по кредитным обязательствам: 8 800 700 7757

Если у Вас ЕСТЬ просрочка по кредитным обязательствам: 8 800 700 7765

Более подробная информация — в разделе нашего сайта «Реструктуризация».

Если Вы физическое лицо и у Вас ипотечный кредит, пожалуйста, направляйте обращения на электронный адрес [email protected], указав Ваши фамилию, имя, отчество полностью, номер и дату Кредитного договора (Договора займа), а также контактный телефон для связи, мы свяжемся с Вами, обсудим ситуацию и предложим варианты решения.

Если Вы обращались в Банк за льготным периодом, обратите внимание, это важно!

Банк не подтверждает предоставление льготного периода в случаях:

- если в течение предусмотренных законом 90 дней с момента начала льготного периода заемщик не предоставил документы в Банк;

- предоставленные заемщиком документы не соответствуют требованиям предоставления льготного периода;

Последствия, в случае если Банк не подтвердит предоставление льготного периода:

Банк отменяет льготные платежи, неоплаченные суммы по графику погашения кредита выставляются на просрочку и на них начисляются пени, штрафы и проценты за пользование кредитом.

Клиент может обратиться в Банк за предоставлением льготного периода один раз по каждому из договоров.

Список документов, которые могут быть приняты Банком в подтверждение снижения дохода:

1. Справка о доходах физического лица и удержанных суммах налога по форме, утвержденной федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за текущий год и за 2019 год.

2. Выписка из регистра получателей государственных услуг в сфере занятости населения — физических лиц о регистрации гражданина в качестве безработного в соответствии с пунктом 1 статьи 3 Закона РФ от 19 апреля 1991 года № 1032-I «О занятости населения в Российской Федерации».

3. Листок нетрудоспособности, выданный в соответствии с законодательством РФ об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством, на срок не менее одного месяца.

4. Иные документы, свидетельствующие о снижении дохода, в размере установленном для целей предоставления льготного периода.

Разница между «закрытым» и «полностью оплаченным»

Уважаемый OGG,

«Закрытый» и «оплаченный полностью» означают, по сути, одно и то же, но эти термины обычно применяются к разным типам кредитных счетов.

Счета кредитных карт Показать закрытые

Возобновляемые счета, как и кредитные карты, называются «закрытыми», когда учетная запись больше не может использоваться для списания средств. Как правило, вы уведомляете кредитора о закрытии счета, когда он имеет нулевой баланс и вам больше не нужна кредитная карта.

Однако возобновляемый счет может быть оплачен полностью и при этом оставаться открытым. Счета кредитных карт будут отображаться как «закрытые» без остатка, а не «оплачены полностью», чтобы не было путаницы в отношении того, открыт ли счет для новых платежей.

Ссуды в рассрочку Показать выплаченные

«Выплачено» или «выплачено полностью» — это термин, применяемый к счетам с выплатой в рассрочку, таким как ссуды на покупку автомобиля, после того, как произведен последний платеж и вы завершили погашение ссуды в соответствии с договоренностью. Поскольку вы не можете использовать учетную запись ни для чего другого, после полной выплаты ссуды она по существу закрывается.

В обоих случаях термины указывают на «окончательный статус», то есть учетная запись больше не активна и не может быть использована снова.

Иногда термины в счетах меняются местами, но основное значение остается тем же. Независимо от того, закрыт ли счет или оплачен полностью, наиболее важным фактором является своевременность оплаты.

Как долго остаются просроченные платежи на закрытых счетах

Просроченные платежи остаются в кредитном отчете в течение семи лет. Если счет является просроченным и затем доведен до текущего до полной оплаты или закрытия, просроченные платежи по счету будут удалены через семь лет с первоначальной даты просрочки, но сам счет может оставаться в течение 10 лет с даты, когда он был произведен. закрыто или оплачено полностью.

С другой стороны, если счет является просроченным на момент его закрытия, весь счет будет удален через семь лет после первоначальной даты просрочки.

Как долго положительные счета остаются в кредитном отчете после закрытия

Положительные счета, в истории которых нет просроченных платежей или другой отрицательной информации, могут оставаться в течение 10 лет с момента закрытия. Хранение положительной информации дольше, чем отрицательной, поможет вам создать долгую и стабильную кредитную историю.

Спасибо за вопрос.

Дженнифер Уайт, специалист по обучению потребителей

Wells Fargo закрыла вашу личную кредитную линию. Что ты теперь делаешь?

Коллекция Смита / Гадо | Архивные фотографии | Getty Images

Wells Fargo закрывает все существующие личные кредитные линии, сообщает CNBC в четверг. Некоторые клиенты, вероятно, думают: что теперь?

К счастью, по мнению финансовых экспертов, для клиентов, которым нужны наличные, есть альтернативы.

Они могут обратиться к другим кредиторам, которые предлагают личные кредитные линии или ссуды в рассрочку. Домовладельцы могут рассмотреть возможность открытия кредитной линии для собственного капитала, пенсионеры могут воспользоваться ссудой по плану 401 (k), а те, у кого есть определенные виды страхования жизни, могут, например, взять ссуду под полис.

По мнению экспертов, каждый из них имеет свои преимущества и недостатки.

«У каждого потребителя будут разные потребности», — сказала Рэйчел Гиттлман, менеджер по финансовым услугам и работе с членами Ассоциации потребителей Америки.«Удостоверьтесь, что это то, что вы можете себе позволить ежемесячно сверх ваших типичных расходов».

Еще из Personal Finance:

Миллениалам еще не поздно накопить богатство.

Число рабочих, не имеющих работы более года, подскакивает на 248 000

Фондовый рынок падает. Стоит ли продавать?

Персональная кредитная линия — это тип необеспеченной ссуды, то есть она не обеспечена залогом. Он предлагает гибкость заемщикам, которые могут занять деньги в любое время после открытия линии.

По словам Грега МакБрайда, главного финансового аналитика Bankrate, суммы обычно невелики и часто используются для незапланированных расходов или в других сценариях быстрого получения наличных, таких как быстрый капитал для коммерческих предприятий.

Но банки также продают их и другими способами, например, ссуды на улучшение жилищных условий, сказал он.

«Для одного — это консолидация долга, для другого — улучшение дома, для кого-то водный мотоцикл», — сказал Макбрайд.

Wells Fargo закрывает все личные кредитные линии в ближайшие недели и больше не предлагает этот продукт, сообщает CNBC в четверг.Возобновляемые кредитные линии обычно позволяют пользователям занимать от 3000 до 100000 долларов.

«Мы понимаем, что изменения могут быть неудобными, особенно когда это может повлиять на кредитоспособность клиентов», — говорится в заявлении Wells Fargo. «Мы предоставляем 60-дневный период уведомления с серией напоминаний перед закрытием и стремимся помочь каждому клиенту найти кредитное решение, соответствующее его потребностям».

Клиенты Wells Fargo могут открывать личные кредитные линии в других банках, сказал Макбрайд. По его словам, многие онлайн-кредиторы предлагают их и, как правило, имеют быстрое время выполнения заказа — в течение 48 часов.

«[Персональные кредитные линии] предлагались в течение долгого времени, но это никогда не было чем-то действительно серьезным для крупных банков», — сказал МакБрайд. «И это то, что открыло возможности для финтех-компаний или небольших региональных кредиторов за последние 10 лет или около того».

Личные ссуды, еще один вид необеспеченного долга, также возможны, сказал он. По словам Макбрайда, они немного менее гибки, чем кредитная линия, поскольку клиенты занимают все деньги авансом и выплачивают их регулярными ежемесячными платежами в течение определенного срока.

(Согласно заявлению компании, Wells Fargo по-прежнему предлагает личные ссуды и кредитные карты.)

Ни один продукт не будет идеальным. Но вы принимаете более обоснованное решение.

Рэйчел Гиттлман

Менеджер по финансовым услугам и работе с членами Федерации потребителей Америки

Сертифицированный специалист по финансовому планированию Пол Осландер, директор по финансовому планированию в ProVise Management Group в Клируотере, Флорида, обслуживает клиентов, пострадавших от закрытия счетов в Wells Fargo.

Ауслендер предложил им начать новые банковские отношения (он рекомендует общественный банк) и, если они домовладельцы, подать заявку на получение кредитной линии. По его словам, процесс может занять около шести недель.

«Рост цен на жилье означает, что многие домовладельцы сидят на большем капитале, чем они когда-либо видели», — сказал МакБрайд.

Те, кто владеет страхованием жизни с денежной стоимостью, как и полисом на всю жизнь, могут получить заем под полис, если он имеет накопленную денежную стоимость.

«Это самые дешевые доступные деньги», — сказал Ослендер.

Однако этот вариант несет в себе некоторые оговорки и риски. Во-первых, страховое возмещение в случае смерти уменьшается на сумму ссуды и проценты, если она не выплачивается в течение жизни владельца.

Пенсионеры также могут получить ссуду из своего плана 401 (k), сказал Ауслендер.

Конечно, это уменьшит размер их возможного «гнездового яйца», вытащив деньги из инвестиций, которые, вероятно, вырастут благодаря силе сложных процентов.

Но заемщики плана 401 (k) по сути окупили бы себя с процентами. Погашение должно произойти в течение пяти лет, но условия могут отличаться в зависимости от работодателя.

По данным Американского совета спонсоров планов, около 83% планов позволяют инвесторам брать займы под свои счета. Почти для всех планов 401 (k) требуется минимальная сумма кредита. По данным Совета, примерно 75% устанавливают минимум 1000 долларов.

Кредитные рейтинги и комиссии

SpiffyJ | E + | Getty Images

Клиенты Wells Fargo, чьи кредитные линии закрываются, должны следить за своими кредитными отчетами и кредитными рейтингами, сказал Гиттлман из Федерации потребителей Америки.По ее словам, если доступный кредит резко сократится за короткий период времени, это может негативно повлиять на кредитный рейтинг.

Клиенты, которые видят радикальные изменения, могут подать жалобу в Бюро финансовой защиты потребителей, сказала она.

Закрытие любого финансового продукта может повлиять на кредитные рейтинги клиентов, по словам официального представителя Wells Fargo, выступающего в прошлом. Компания сообщит, что счет закрывается банком. По словам чиновника, клиенты должны продолжать производить запланированные платежи вовремя, чтобы обеспечить положительную отчетность кредитного бюро.

Потребители, которые хотят заменить кредитную линию Wells Fargo ссудой другого типа, должны совершить осознанную покупку, проверив стоимость продукта, сказал Гиттлман. Чтение жалоб клиентов в базе данных CFPB может помочь потребителям понять недостатки продукта.

«Дело не только в годовом доходе», — сказала она. «Существуют ежемесячные или ежегодные сборы, которые будут частью того, что вы платите.

« Как потребитель, вы должны убедиться, что вы в состоянии заплатить это », — добавила она.« Никакой продукт не будет Отлично.

«Но вы принимаете более обоснованное решение».

Что такое закрытый кредит и открытая кредитная линия

Закрытая кредитная линия против открытой кредитной линии: обзор

В зависимости от потребности физическое или юридическое лицо может взять кредит в форме открытого или закрытого срока. Разница между этими двумя типами кредита в основном заключается в сроках погашения и погашения долга.

Закрытый кредит

Закрытый кредит включает долговые инструменты, которые приобретаются с определенной целью и на определенный период времени.В конце установленного периода физическое или юридическое лицо должно полностью выплатить ссуду, включая любые процентные платежи или плату за обслуживание.

К распространенным типам закрытых кредитных инструментов относятся ипотечные кредиты и автокредиты. Обе эти ссуды взяты на определенный период, в течение которого потребитель должен производить регулярные платежи. В случае ссуд, подобных этому, при финансировании актива учреждение-эмитент обычно сохраняет некоторые права собственности на него в качестве гарантии возврата.Например, если клиент не может погасить автокредит, банк может конфисковать автомобиль в качестве компенсации за невыполнение обязательств.

Разница между закрытым кредитом и открытым кредитом заключается в основном в условиях долга и погашения долга.

Открытый кредит

Открытый кредит не ограничен конкретным использованием или продолжительностью. Счета кредитных карт, кредитные линии собственного капитала (HELOC) и дебетовые карты — все это распространенные примеры открытого кредита (хотя некоторые, такие как HELOC, имеют ограниченные периоды окупаемости).Банк-эмитент позволяет потребителю использовать заемные средства в обмен на обещание своевременно выплатить долг.

В отличие от закрытого кредита, нет установленной даты, когда потребитель должен выплатить все заемные суммы. Вместо этого эти долговые инструменты устанавливают максимальную сумму, которая может быть заимствована, и требуют ежемесячных платежей в зависимости от размера непогашенного остатка. Эти выплаты, конечно, включают в себя проценты.

Максимальная сумма кредита, известная как возобновляемый кредитный лимит, часто может быть пересмотрена.Владельцы счетов могут запросить повышение, или кредитор может автоматически повысить его в качестве вознаграждения лояльному, ответственному клиенту. Кредитор может также уменьшить лимит, если кредитный рейтинг клиента резко упал или если начинается модель просрочки платежа. Некоторые компании, выпускающие карты, такие как American Express и Visa Signature, позволяют большинству держателей карт превышать свой лимит в случае чрезвычайной ситуации или если овердрафт относительно небольшой.

Кредитная линия

Кредитная линия — это разновидность неограниченного кредита.По соглашению о кредитной линии потребитель берет ссуду, позволяющую оплачивать расходы с помощью специальных чеков или, все чаще, пластиковой карты. Банк-эмитент соглашается произвести оплату по любым чекам, выписанным на счет, или списать с них плату в размере до определенной суммы.

Компании, которые могут использовать активы компании или другое обеспечение для обеспечения кредита, часто используют этот вид кредита. Такие обеспеченные кредитные линии часто имеют более низкие процентные ставки, чем необеспеченные кредиты, такие как кредитные карты, которые не имеют такого обеспечения.

Ключевые выводы

- Кредиты закрытого типа включают долговые инструменты, приобретенные с определенной целью и на определенный период времени.

- Открытый кредит не ограничен конкретным использованием или продолжительностью.

- Кредитная линия — это вид открытого кредита.

Полезная информация о законе Вашингтона.

Я не могу выплатить ссуду до зарплаты. Что случится?

Кредитор до зарплаты получил ваш чек. Он может обналичить его в день оплаты.Если у вас недостаточно средств на вашем счете, ваш чек будет возвращен. Ваш банк и кредитор до получки взимают с вас комиссию.

Некоторые кредиторы до зарплаты могут попытаться обналичить чек несколько раз. Каждый раз, когда чек возвращается, банк взимает комиссию за овердрафт.

Некоторые виды государственных пособий (, пример : SSI) обычно не могут быть получены коллектором. Кредиты до зарплаты разные . Выписывая чек на свой счет или разрешая кредитору до зарплаты снимать деньги непосредственно со счета, вы даете ему разрешение снимать деньги с вашего счета — независимо от того, какие типы средств находятся на счете.

В какой-то момент кредитор может отправить ваш долг в сборы. В конце концов, вы можете быть должны сумму, которую вы заимствовали, а также комиссию, плату за овердрафт, плату за возвращенный чек, возможные сборы и возможные судебные издержки, если кредитор до зарплаты или коллекторское агентство подадут на вас в суд.

Большинство займов до зарплаты через Интернет и займов от племенных кредиторов являются недействительными (не имеющими исковой силы) в Вашингтоне .

Немедленно свяжитесь с Департаментом финансовых институтов штата Вашингтон, если у вас возникли проблемы с онлайн-кредитором.(См. Dfi.wa.gov/consumers/payday-loan-complaint.) DFI, вероятно, не сможет вам помочь, если кредитор является племенным кредитором.

Может ли мне помочь мой банк?

Может быть. Попробуйте поговорить с кем-нибудь в своем банке, лично в отделении или по линии обслуживания клиентов. Объясните ситуацию. Спросите, может ли банк отменить какие-либо комиссии или сборы на вашем счете, возникшие в результате отклоненного чека. Если у вас автоматически списываются деньги ссуды до зарплаты с вашего банковского счета, попросите банк остановить автоматическое списание.

Вы можете остановить платеж по чеку, закрыть свой банковский счет и повторно открыть новый банковский счет. Свяжитесь с юристом , чтобы обсудить этот вариант , прежде чем пробовать этот .

Могу ли я попросить у кредитора до зарплаты план выплат?

Да. При наступлении срока погашения или до наступления срока погашения кредита (даже если это ваш первый кредит), если вы сообщите своему кредитору до зарплаты, что не можете выплатить кредит в срок, кредитор должен сообщить вам, что у вас может быть рассрочка платежей (план платежей). .

Любой такой план должен быть в письменной форме. Вы и кредитор должны подписать его.

Если ваш кредит составляет 400 долларов или меньше, план должен быть не менее 90 дней (3 месяца). Если ваша ссуда превышает 400 долларов, ваша рассрочка должна быть не менее 180 дней (6 месяцев).

Есть ли какие-либо комиссии в рассрочку?

Если вы пропустите платеж по своему плану платежей, кредитор может взимать с вас единовременную комиссию по умолчанию в размере 25 долларов и начать взыскание по невыплаченной ссуде.

Могу ли я аннулировать ссуду?

Да, , но вы должны отменить («отозвать») его не позднее закрытия рабочего дня на следующий рабочий день после того, как вы взяли ссуду. Вы отменяете ссуду, возвращая кредитору сумму, которую он вам предоставил. Затем кредитор должен вернуть или уничтожить ваш почтовый чек или отменить любое электронное снятие средств с вашего банковского счета.

Вы должны аннулировать ссуду в том же месте, где вы получили ссуду.

Пример: Вы взяли ссуду до зарплаты во вторник. Позже вы решите, что не хотите ссуду. Вы должны вернуться к тому же кредитору до зарплаты до того, как он закроется в среду. Если кредитор открыт 24 часа, вы должны вернуться к кредитору до полуночи следующего дня.

В ваших кредитных документах должна содержаться информация о вашем праве аннулировать кредит. Если нет, обратитесь в DFI.

Придется ли мне платить, чтобы отменить ссуду до зарплаты?

Кредитор должен , а не взимать с вас плату за аннулирование ссуды.Если вы пытаетесь аннулировать ссуду к установленному сроку, но кредитор взимает с вас комиссию или отказывается аннулировать ссуду, немедленно сообщите об этом в DFI.

У меня просроченная ссуда до зарплаты. Должен ли я справиться с этим, заплатив комиссию и взяв еще одну ссуду до зарплаты?

№ Любой кредитор до зарплаты, который требует от вас уплаты дополнительной комиссии за «пролонгацию» вашего ссуды до зарплаты и погашение всей ссуды позже, нарушает закон штата. Свяжитесь с DFI.

Согласно законодательству штата Вашингтон, вы должны сначала выплатить имеющуюся ссуду, прежде чем брать другую ссуду у этого кредитора. Чтобы избежать долговой ловушки, не берите еще одну ссуду до зарплаты, чтобы выплатить первую. Эти ссуды так легко получить, что можно подумать, что их возврат также будет легким. Вы можете войти в цикл погашения одной ссуды и немедленного получения новой для покрытия других счетов. Этот цикл трудно разорвать.

В конечном итоге вы можете взять несколько ссуд в год, потому что в конечном итоге вы берете по одной в каждый день выплаты жалованья, чтобы вернуть последний или оплатить другие счета. В конечном итоге вам придется заплатить гораздо больше сборов и затрат, чем вы когда-либо собирались взять взаймы . Попробуйте другие альтернативы, которые мы обсуждаем здесь.

Могу ли я закрыть свой текущий счет, чтобы попытаться помешать кредитору до зарплаты брать с него деньги?

Да, но кредитор до зарплаты, вероятно, быстро примет меры по взысканию. Когда вы берете ссуду до зарплаты, вы либо выписываете кредитору личный чек, либо даете ему разрешение снимать деньги прямо с вашего текущего счета. Если вы закроете текущий счет, чтобы кредитор не взял то, что вы должны, кредитор в любом случае может продолжать попытки обналичить чек или снять деньги со счета.Это может привести к тому, что вам причитается комиссия за овердрафт.

Кредитор до зарплаты может отправить вашу ссуду в сборы. Тогда будет больше сборов и затрат. Если вы не выплатите долг, пока он находится в взыскании, коллекторское агентство может попытаться подать на вас в суд, чтобы получить то, что вы должны.

Чтобы избежать инкассо, попробуйте поговорить с менеджером магазина, в котором вы получили ссуду до зарплаты. Посмотрите, разрешат ли они вам выплатить задолженность в рассрочку. Объясните менеджеру:

Если они согласны позволить вам выплатить задолженность в рассрочку, произведет платежи вовремя , чтобы избежать действий по взысканию.

У вас могут возникнуть проблемы с закрытием счета в одном банке, а затем попыткой открыть счет в новом. Некоторые банки не открывают новый счет, если вы должны другому банку. Если это произойдет, обратитесь в DFI или другой регулирующий орган, в юрисдикции которого находится банк, отказавший вам в обслуживании.

Кредитор до зарплаты подал на меня в суд. Он получил приговор против меня. (Он выиграл.) Мой единственный доход — от социального обеспечения или пенсии. Может ли кредитор взыскать?

Это зависит от обстоятельств.Если единственные деньги на вашем банковском счете поступают от прямого депонирования социального страхования или от администрации ветеранов (VA), обычно кредитор по судебному решению не может пополнить счет. Денег из этих источников составляет , исключено из инкассо.

Даже если кредитор не предъявил вам иск, если ваш доход освобожден от уплаты налогов, вы должны быть начеку, чтобы не дать кредитору до зарплаты наложить арест. Если у кредитора есть ваши чеки или разрешение на доступ к вашей учетной записи, ему не нужно подавать на вас в суд, чтобы получить платеж.

Вы можете попытаться закрыть кредитору до зарплаты доступ к средствам на вашем счете. Возможно, вам придется закрыть счет и перевести деньги на счет в другом банке. Некоторые банки не откроют для вас новый счет, если вы задолжали другому банку.

Если у вас есть ваши пособия по социальному обеспечению или выплаты VA напрямую зачисляются на банковский счет, к которому у кредитора до зарплаты есть ваше разрешение (через ваш чек или разрешение), вы можете перенаправить туда, куда делаются ваши автоматические депозиты.Дополнительную информацию об изменении автоматического депонирования пособий по социальному обеспечению см. На сайте www.socialsecurity.gov. Избегайте любого кредитора, который хочет, чтобы ваши чеки социального обеспечения переводились непосредственно на банковский счет , контролируемый кредитором.

Не , а не смешивайте (смешивайте) необлагаемые налогом средства с вашим социальным обеспечением и деньгами VA. Пример : Вы вносите чек на день рождения от члена семьи на тот же счет, что и ваши освобожденные от налогообложения фонды социального страхования.

Вы не можете утверждать, что все средства на счете освобождены от погашения.

Если кредитор подает на вас в суд, вы должны ответить на иск и любое уведомление об изъятии средств, уведомив все стороны в письменной форме о том, что они не могут пополнить ваш банковский счет, поскольку на нем хранятся только освобожденные от налога средства.

Подробнее о защите освобожденных от налогообложения активов:

Может ли кредитор угрожать мне уголовным преследованием?

№ . Для кредитора до зарплаты незаконно угрожать отправить вас в тюрьму или привлечь к уголовной ответственности за неуплаченный долг.Если это произойдет, вам следует немедленно подать жалобу в DFI. Вы также можете подать жалобу в DFI, если кредиторы до зарплаты преследуют вас, звоня вам домой или на работу чаще, чем несколько раз в день, появляясь на вашем рабочем месте, разговаривая с вашими детьми о долге и т. Д.

Обычно, собирая или пытаясь получить ссуду до зарплаты, кредитор не имеет права беспокоить или запугивать вас. Кредитор не может:

Я военный заемщик. Какие у меня права?

Федеральный закон ограничивает 36% годовых, когда кредиторы могут взимать с семей военных в день выплаты жалованья, в ожидании возврата налогов и ссуды на право собственности на автомобили.Кредиторы не могут принимать чеки или разрешение на снятие денег с текущего счета семьи военнослужащих в качестве обеспечения ссуды.

Я взял ссуду до зарплаты онлайн. Кредитор взимает более высокую ставку, чем позволяет закон штата. Что я могу сделать?

Каждый кредитор, предлагающий ссуду до зарплаты жителям Вашингтона, должен иметь на это лицензию DFI. Все кредиторы до зарплаты, предлагающие ссуды гражданам Вашингтона, должны соблюдать этот закон. Если кредитор до зарплаты не имеет лицензии, ссуда до зарплаты не имеет исковой силы.Кредитор не может взимать с него сбор. Если кредитор до зарплаты взимает более высокую ставку, чем позволяет закон штата Вашингтон, ссуда до зарплаты не имеет исковой силы. Немедленно свяжитесь с DFI, чтобы сообщить о таких нарушениях.

Могу ли я подать жалобу на кредитора до зарплаты?

Есть . DFI расследует жалобы потребителей на их опыт работы с кредиторами до зарплаты.

Пример: Кредитор до выплаты жалованья продолжает возвращать ваш чек в ваш банк или требует от вас выплатить ссуду.Вы должны сообщить об этом в DFI.

Вы можете заполнить форму жалобы на сайте dfi.wa.gov/cs/complaint.htm или позвонить по телефону 1-800-RING-DFI (746-4334) (TYY: 711 или 1-800-833-6388) или ( 360) 902-8700. Вы также можете связаться с DFI по почте или доставить вручную по адресу 150 Israel Road SW, Tumwater WA 98501.

Я попал в ловушку долга по ссуде до зарплаты или думаю, что кредитор нарушил закон. Где я могу получить помощь?

Посетите Northwest Justice Project, чтобы узнать, как получить юридическую помощь.

Как я могу запретить кредитору до зарплаты снимать деньги с моего счета в банке или кредитном союзе электронным способом?

У вас есть право запретить кредитору до зарплаты снимать автоматические электронные платежи с вашего счета, даже если вы ранее разрешили это. Возможно, вы подписали авторизацию платежа, которую иногда называют «авторизацией ACH». Это дает кредитору до выплаты жалованья возможность дебетовать ваш счет при наступлении срока платежа.Если вы решите остановить автоматические дебетовые платежи со своей учетной записи, вы можете сделать следующее.

Как остановить автоматический электронный дебет

Позвоните и напишите в компанию

Сообщите компании, что вы лишаете компанию разрешения на снятие автоматических платежей с вашего счета в банке или кредитном союзе.Это называется «отзыв авторизации». Вы можете использовать этот образец письма.

Позвоните и напишите в свой банк или кредитный союз

Сообщите своему банку, что у вас «отозвано разрешение» на получение компанией автоматических платежей с вашего счета. Вы можете использовать этот образец письма. Некоторые банки и кредитные союзы могут предложить вам онлайн-форму.

Остановить платеж

Даже если вы не отозвали свою авторизацию в компании, вы можете запретить автоматическое списание средств со своего счета, дав своему банку «приказ об остановке платежа».Это дает указание вашему банку запретить компании принимать платежи с вашего счета. Вы можете использовать этот образец письма, чтобы отправить «приказ об остановке платежа». Вот шаги:

- Чтобы остановить следующий запланированный платеж, подайте в банк распоряжение об остановке платежа как минимум за три рабочих дня до запланированного платежа. Вы можете сделать заказ лично, по телефону или письменно.

- Чтобы остановить будущие платежи, вам, возможно, придется отправить в банк письменное распоряжение о прекращении платежа. Если ваш банк запрашивает письменное поручение, не забудьте предоставить его в течение 14 дней после устного уведомления.

- Имейте в виду, что банки обычно взимают комиссию за прекращение платежных поручений.

Следите за своими счетами

Немедленно сообщите своему банку или кредитному союзу, если вы увидите платеж, который вы не разрешили (авторизовали), или платеж, который был произведен после того, как вы отозвали авторизацию. Федеральный закон дает вам право оспаривать и возвращать свои деньги за любые несанкционированные переводы с вашего счета, если вы своевременно сообщите об этом своему банку.Вы можете использовать наш образец письма.

Отмена или отмена автоматического платежа не отменяет ваш договор с кредитором до зарплаты. Если вы аннулируете или отменяете автоматический платеж по ссуде, ваша задолженность по ссуде все равно остается.

Если у вас возникла проблема с тем, чтобы помешать кредитору снять деньги с вашего счета, вы можете обратиться к регулирующему органу штата или генеральному прокурору штата.Вы также можете подать жалобу в CFPB онлайн или по телефону (855) 411-2372.