Налоговый вычет за лечение: актуальные вопросы

Российские налогоплательщики имеют право получить налоговый вычет, если потратили деньги на имущество, инвестиции, благотворительность, образование, фитнес. А еще кешбэк от государства распространяется и на заботу о собственном здоровье или здоровье членов семьи. Как получить налоговый вычет за лечение, какие документы понадобятся, можно ли оформить такой вычет за ребенка? Ответы на самые распространенные вопросы в нашей статье.

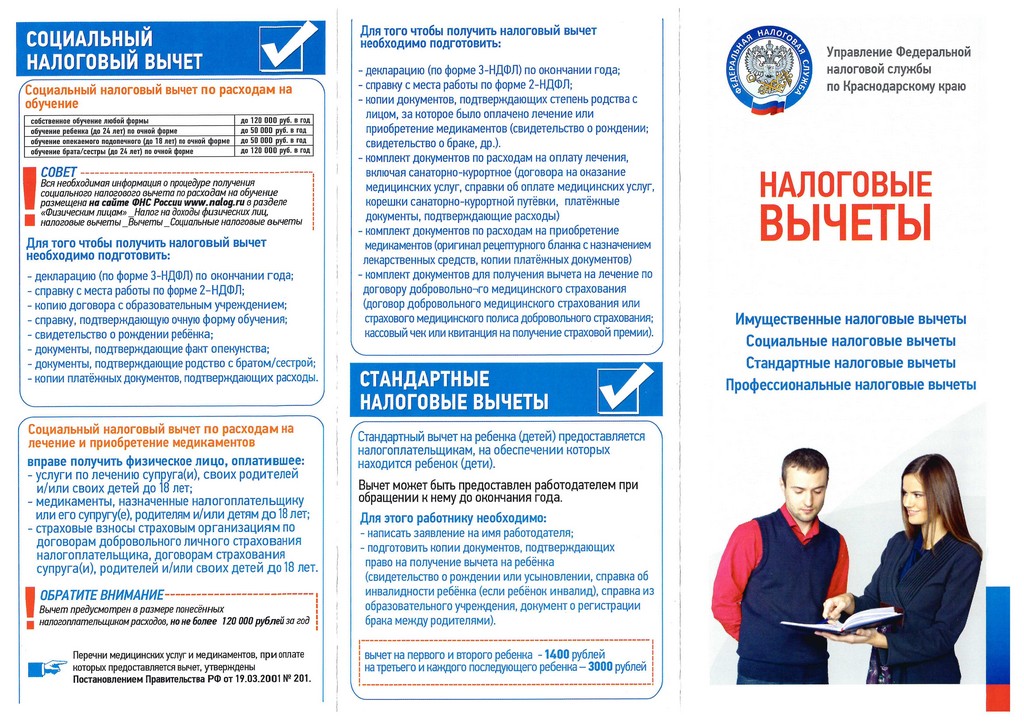

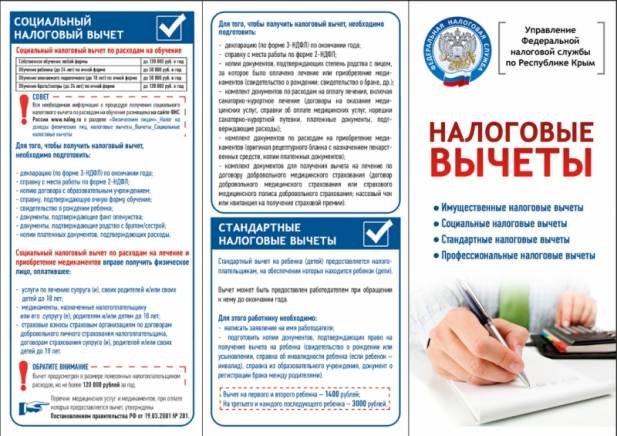

Вопрос №1. За какие медицинские услуги можно получить налоговый вычет?

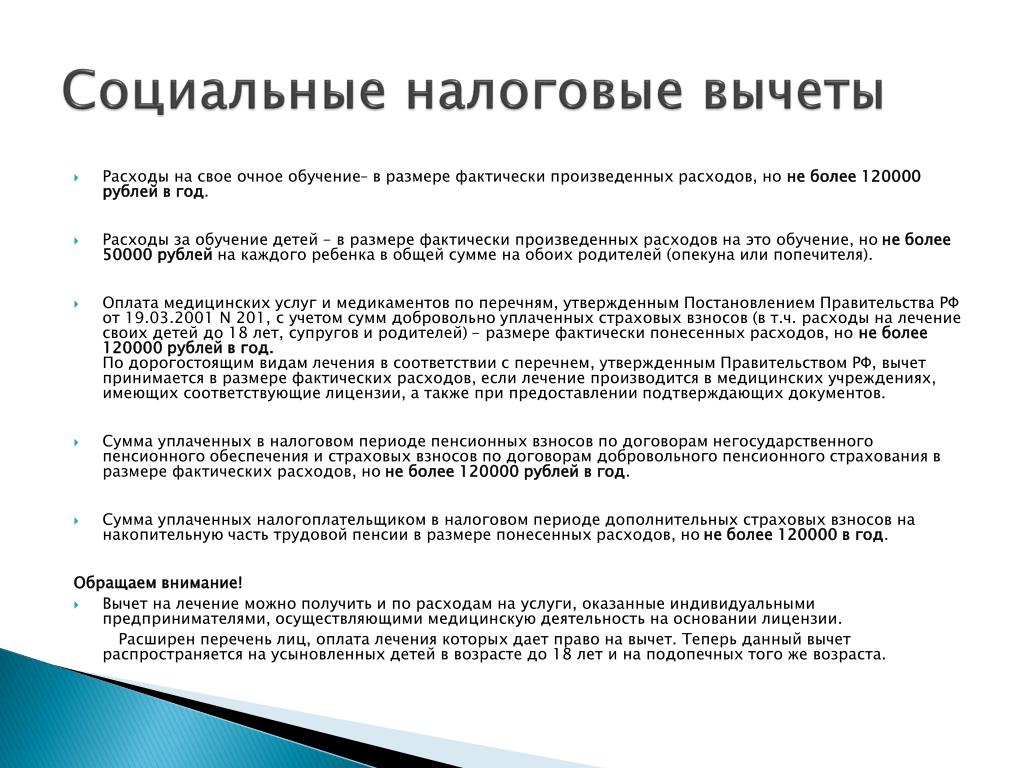

- Оплата медицинских услуг. К ним относятся обследования, сдача медицинских анализов, приемы врачей, лечение и протезирование зубов, санаторно-курортное лечение, платные роды, лечение бесплодия методом ЭКО, злокачественных новообразований и др.

Перечень услуг указан в Постановлении Правительства РФ от 08.04.2020 №458

- Оплата лекарств для себя и членов семьи.

- Заключение договора ДМС и оплата страховых взносов по нему.

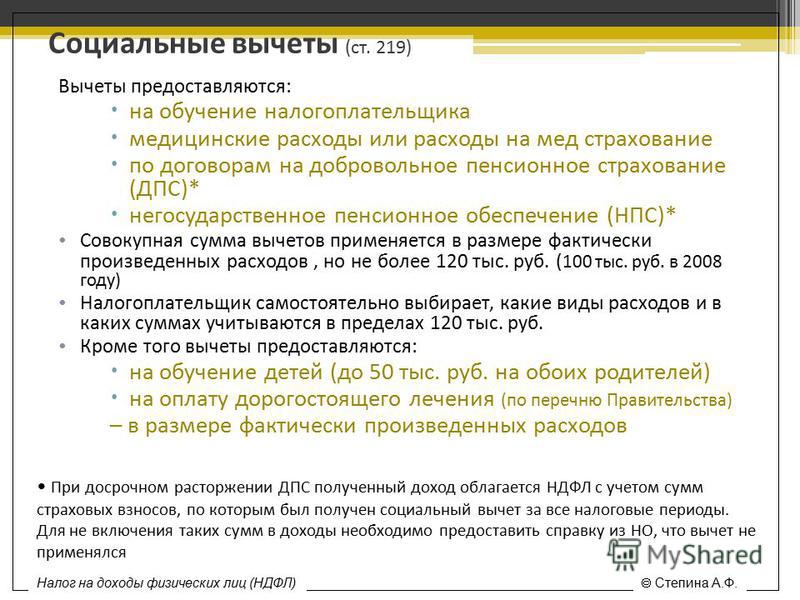

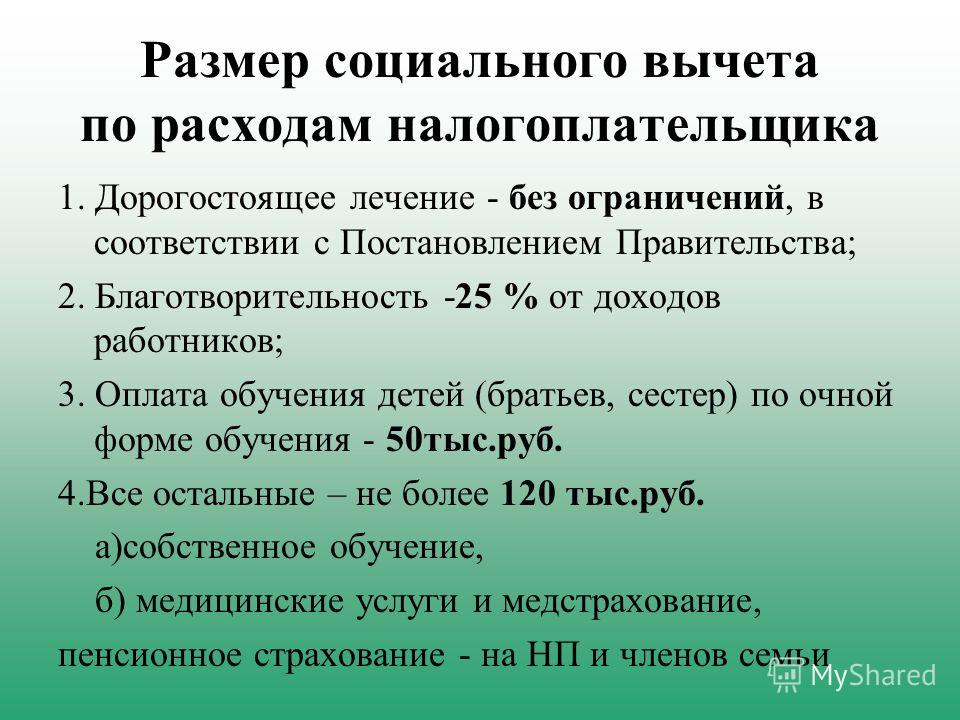

Вопрос №2. Сколько можно вернуть?

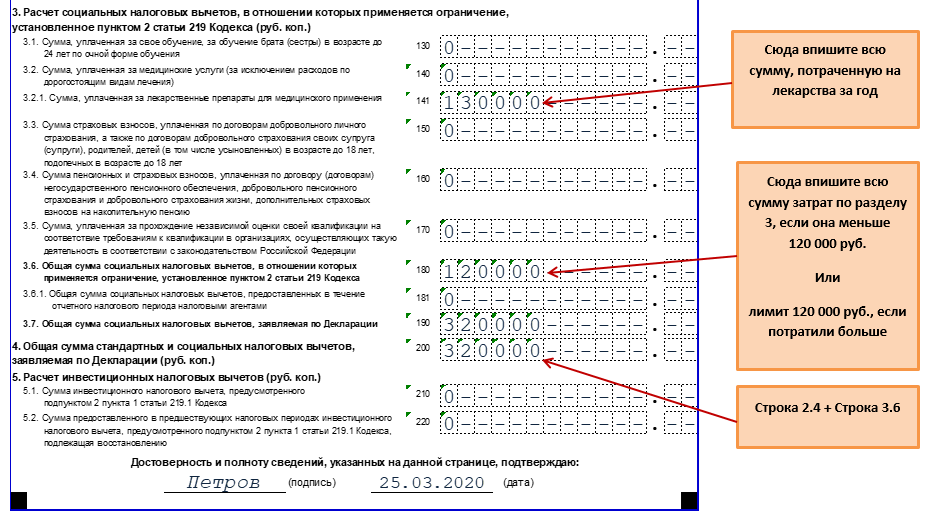

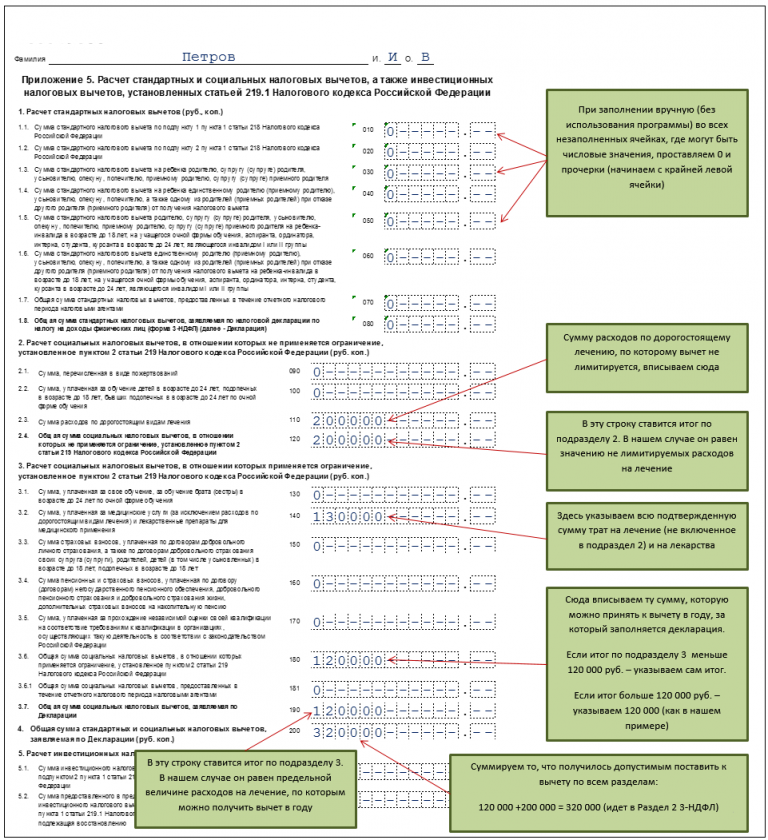

Выделяют дорогостоящие и недорогостоящие виды лечения.

13% от ₽ 120000, то есть ₽15600, – максимальная сумма вычета при расходах на недорогостоящее лечение (код услуги в справке из медучреждения «01»).

Если лечение дорогостоящее (код услуги «02»), то ограничение в ₽15600 не распространяется. Вы можете вернуть все 13% от его полной стоимости.

Однако в обоих случаях сумма вычета не может превышать размер НДФЛ, удержанный со всего дохода гражданина за год.

Пример налогового вычета на лечение:

Николай прошел курс лечения в платной клинике стоимостью 60 000₽. Оно было недорогостоящим (код в справке «01»). В 2021 году мужчина зарабатывал ₽50 000 в месяц и оплатил ₽78 000 НДФЛ за год. Размер вычета на лечение составит: ₽ 60 000 X 13% = ₽7 800

Вопрос №3. Кто может получить социальный налоговый вычет за лечение?

Социальный налоговый вычет за лечение можно получить, если выполнено несколько условий:

- вы заплатили НДФЛ в размере 13% с дохода,

- являетесь резидентом РФ, то есть проживаете в стране не менее 183 дней в год,

- оплатили лечение за счет собственных средств,

- учреждение, в котором вы проходили лечение, или страхования компания имеют лицензию,

- медицинские услуги, за которые вы хотите получить налоговый вычет, заявлены в утвержденном перечне.

Вопрос №4. Лечение проходил ребенок. Могу ли я получить налоговый вычет за него?

Важно: договор на оказание медицинских услуг может быть оформлен или на того, кто лечился, или на того, кто получает вычет. Но платежный документ должен быть оформлен только на того, кто получает вычет.

Вопрос №5. Может ли пенсионер получить вычет за медицинские услуги? Имеет ли право сын или дочь родителя-пенсионера получить за него налоговый вычет?

Если пенсионер не работает и не получает дополнительный доход от другой деятельности (например, не сдает квартиру), то он не платит НДФЛ в размере 13%. Следовательно, вычет он получить не сможет. Пенсию не облагают налогом на доходы физических лиц. Если пенсионер работает или имеет доход, с которого платит НДФЛ в размере 13%, он может претендовать на получение вычета.

Дети родителя-пенсионера (если тот не работает и не имеет дополнительного дохода, с которых платит НДФЛ в размере 13%) могут получить за него налоговый вычет по расходам на лечение. Также оформить льготу вправе и работающий супруг пенсионера.

Также оформить льготу вправе и работающий супруг пенсионера.

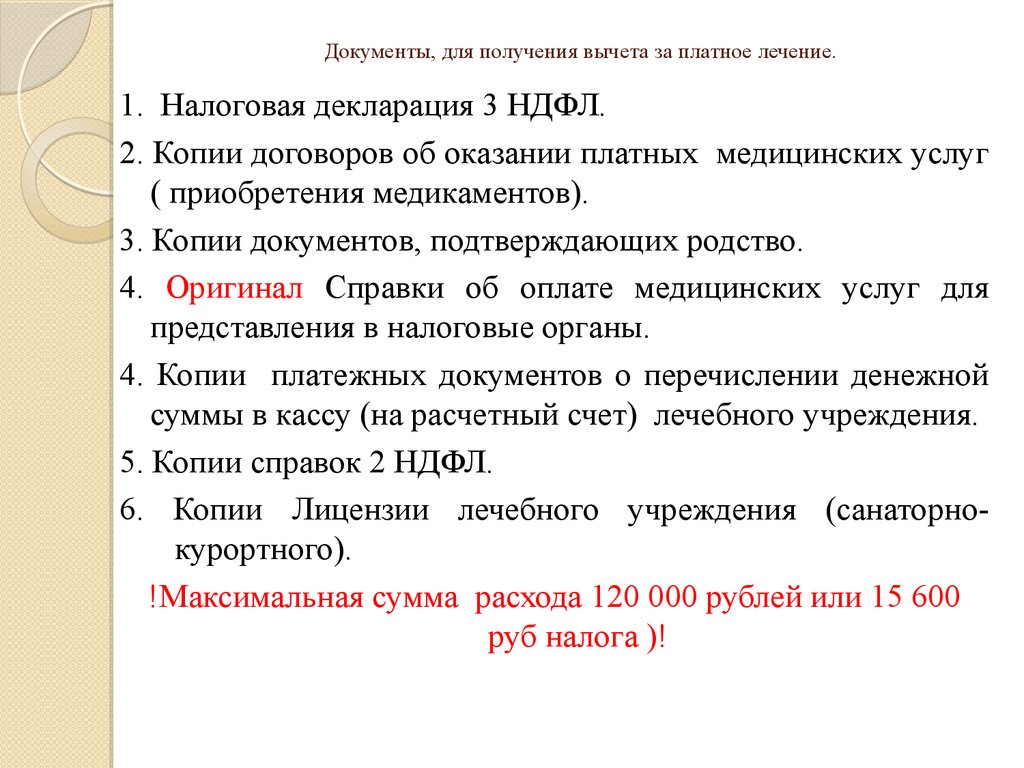

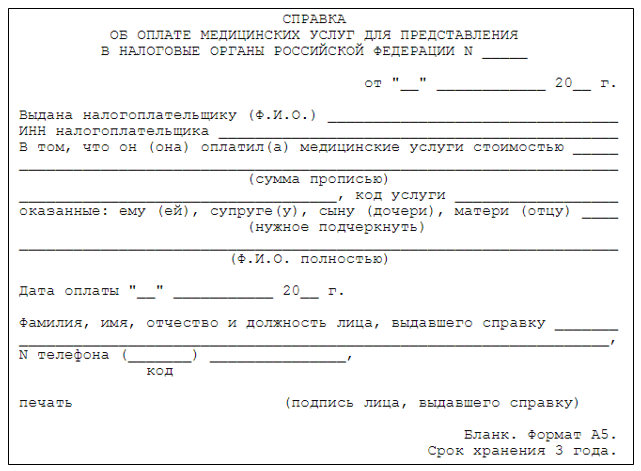

Вопрос №6. Какие документы нужны для получения вычета за лечение?

- На медицинские услуги – копия договора на их оказание, оригинал справки об их оплате, копия лицензии медорганизации. Если в договоре указаны реквизиты лицензии, то она не требуется.

- На лекарства – оригинал рецептурного бланка со штампом, копия документов, которые подтверждают оплату препаратов.

- На медстрахование – копия договора ДМС, платежных документов, которые подтверждают оплату страховых взносов.

Обратите внимание! Чеки об оплате медицинских услуг для получения налогового вычета за лечение не нужны. Функцию этих документов выполняет справка, которую выдает медицинское учреждение. Если вы оплачиваете лечение членам семьи, предоставьте копию документов, подтверждающих ваше родство.

Вопрос №7. Где найти справку для получения налогового вычета за лечение?

При подаче документов в ФНС для получения налогового вычета за лечение понадобится справка. Она выдается медицинским учреждением, которое оказывало услуги. Данная справка выдается только в том случае, если за услуги уже расплатились.

Она выдается медицинским учреждением, которое оказывало услуги. Данная справка выдается только в том случае, если за услуги уже расплатились.

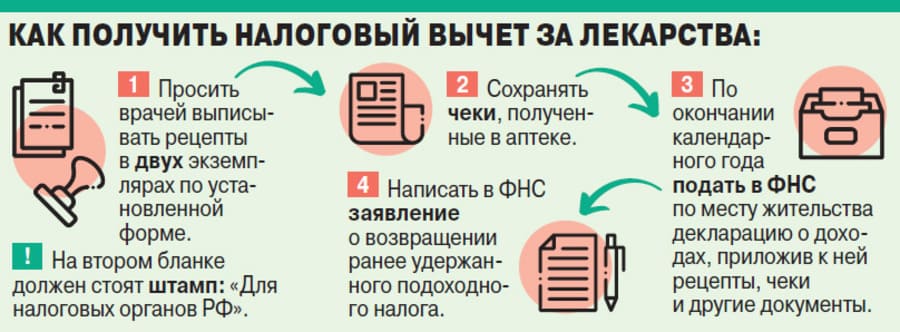

Вопрос №8. Можно ли получить вычет за лекарства, купленные в аптеке?

Да, если их вам назначил врач. Назначение подтверждается бланком рецепта.Один бланк – для аптеки, второй – для вычета. На бланке для вычета ставят штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Бланк для вычета заверяют подписью врача, его личной печатью и печатью медицинской организации.

Обратите внимание! Даже если препарат продается без рецепта и врач написал его название на фирменном бланке клиники, эти расходы не получится принять к вычету. Нужен правильно заполненный рецепт по установленной форме.

Вопрос №9. Как получить налоговый вычет по расходам за ДМС? Можно ли это сделать, если оформлял ДМС на себя и ребенка?

Стоимость полиса ДМС – это расходы, по которым можно получить налоговый вычет. Условия для получения вычета общие (см. вопрос №2). Вернуть можно максимум 13% от ₽ 120000, то есть ₽15600.

вопрос №2). Вернуть можно максимум 13% от ₽ 120000, то есть ₽15600.

Получить налоговый вычет по расходам на ДМС за члена семьи можно. К стандартным документам (договор со страховой компанией или страховой полис, лицензия страховой компании или ее реквизиты в договоре, документы на оплату взносов) приложите свидетельство о рождении или браке, если полис на членов семьи.

Важно: договор должен быть составлен на того человека, который платит за полис и заявляет вычет.

Вопрос №10. Сколько раз можно получить налоговый вычет? Можно ли перенести часть налогового вычета на следующий год?

Налоговый вычет можно получать неограниченное количество раз в течение жизни, но не чаще одного раза в год. При этом вы можете вернуть часть денег, потраченных на лечение за три предыдущих года, если ранее не обращались за этим вычетом.

Если сумма налогового вычета превышает размер НДФЛ, удержанный со всего дохода гражданина за год, то вернуть 13% от стоимости медицинских услуг не получится. При этом остаток налогового вычета за лечение перенести на следующий год невозможно.

При этом остаток налогового вычета за лечение перенести на следующий год невозможно.

Вопрос №11. Суммируется ли вычет на лечение с другими налоговыми вычетами?

Если лечение недорогостоящее, то полученный налоговый вычет за медуслуги суммируется с другими социальными вычетами (кроме вычета по расходам на благотворительность и образование детей). Если лечение дорогостоящее, то вычет не суммируется с остальными социальными налоговыми вычетами.

При этом одновременно оформить можно любые категории налоговых вычетов. Но помните, что сумма возврата не может превышать размер НДФЛ, удержанный со всего вашего дохода за год.

Вопрос №12. Как получить налоговый вычет на медицинские услуги?

Есть два варианта:

- Через работодателя: взять в налоговой уведомление о подтверждении права на вычет, передать документ работодателю, написать заявление на предоставление вычета на лечение.

- Через налоговую: лично в ФНС (по месту жительства) или онлайн в «Личном кабинете налогоплательщика» на сайте налоговой.

Подготовьте сканы необходимых документов и загрузите их в ЛК для формирования 3-НДФЛ за нужный период. Справку 2-НДФЛ готовит и передает в налоговую работодатель. Если вы не нашли этот документ в личном кабинете налогоплательщика, запросите его в бухгалтерии организации, отсканируйте и добавьте к документам на налоговый вычет.

Подготовьте сканы необходимых документов и загрузите их в ЛК для формирования 3-НДФЛ за нужный период. Справку 2-НДФЛ готовит и передает в налоговую работодатель. Если вы не нашли этот документ в личном кабинете налогоплательщика, запросите его в бухгалтерии организации, отсканируйте и добавьте к документам на налоговый вычет.

Налоговый вычет как получить — Медицинская клиника «ДонМед» в Ростове-на-Дону

КАК ВЕРНУТЬ ЧАСТЬ ДЕНЕГ ПОТРАЧЕННЫХ НА ЛЕЧЕНИЕ?

Налоговый вычет за МРТ, КТ, УЗИ диагностику и лечение в ДонМед.

Вы вправе получить налоговый вычет по расходам на ваше лечение.

А также по расходам на лечение ближайших родственников — родителей, детей, супругов, если платежные документы оформлен на Вас. Многие из наших пациентов спрашивают как можно это сделать? Разбираемся!

— Что такое налоговый вычет на лечение?

Если вы официально трудоустроены, или имеете доход, с которого платите НДФЛ вы вправе вернуть часть денег, а именно 13% от потраченной суммы на лечение, но общая сумма не должна превышать 120 000р.

— За какие медицинские услуги можно получить вычет?

Налоговый кодекс позволяет произвести вычет на многие медицинские услуги, например: прием у врача, диагностику, в том числе МРТ, СКТ, УЗИ, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре. Практически за любые медицинские услуги с которыми сталкивается заболевший человек, можно получить налоговый вычет.

— Спустя какое время можно получить налоговый вычет?

Подать заявление на получение вычета можно в течение трех лет после получения услуги. Например в 2019 году можно получить вычет за лечение в 2018, 2017, 2016 годах, дата и месяц не имеют значения.

— Как получить налоговый вычет?

Для получения вычета необходимо собрать документы подтверждающие то, что вы лечились и оплачивали лечение: договоры, чеки и справки из клиники. Если лечился близкий родственник, потребуются документы подтверждающие родственную связь. Затем потребуется заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После одобрения декларации, пишите заявление на возврат денег. После чего, по закону через месяц налоговая должна перечислить деньги на ваш счет.

В медицинском центре ДонМед Вам предоставят все необходимые документы для получения налогового вычета, достаточно сообщить об этом регистратору. Вас попросят указать свой ИНН, и в течение часа или иной удобный для Вас срок оформят справку об оплате медицинских услуг для представления в налоговые органы Российской Федерации.

— Как в «ДонМед» получить пакет документов для налогового вычета?

1) Сообщите администратору диагностического центра «ДонМед» о желании получить социальный налоговый вычет за диагностические или лечебные процедуры.

2) Предоставьте необходимую информацию:

— ФИО и ИНН получателя налогового вычета. Получателем можете быть Вы, или Ваш близкий родственник, супруг.

Получатель должен быть трудоустроенным и достигшим возраста 18 лет. Если получателем является близкий родственник, предоставьте свидетельство о рождении или свидетельство о заключении брака.

3) В течение часа или иной удобный для Вас срок администрация «ДонМед» подготовит для Вас пакет документов необходимых для подачи в налоговую службу:

— Договор на оказание платных медицинских услуг,

— Лицензию на предоставление медицинских услуг,

— Платежные документы, чеки, справку об оплате медицинских услуг.

Далее Вам останется запросить справку по форме 2-НДФЛ по месту работы, заполнить декларацию и сдать весь пакет документов в налоговую службу по месту жительства, или онлайн.

Если у Вас остались вопросы, мы с удовольствием на них ответим.

Любой интересующий вопрос задавайте онлайн на сайте, или звоните нам!

ЗАПИСЬ НА ПРИЁМ

1. Выбор специальности

Выберите специалиста, к которому желаете записаться на приём:Выберите клинику, в которой желаете записаться на приём:

2. Выбор врача

Выберите врача, к которому желаете записаться на приём:3. Выбор даты посещения

Выберите дату, на которую хотите записаться на приём:

4.

Выбор времени посещения Выберите удобные для вас промежутки времени приёма:

Выбор времени посещения Выберите удобные для вас промежутки времени приёма:Расписание

5. Подтверждение заявки

Не указано имя, по которому к Вам можно обратиться оператор!

не указан номер телефона, по которому с Вами свяжется оператор для подтверждения записи!

Не пройдена проверка каптчи.

ВАША ЗАЯВКА НАХОДИТСЯ В ОБРАБОТКЕ! СОТРУДНИК КЛИНИКИ «ДОНМЕД» СВЯЖЕТСЯ С ВАМИ ДЛЯ УТОЧНЕНИЯ ВОЗМОЖНОСТИ ПРИЕМА В УКАЗАННОЕ ВАМИ ВРЕМЯ!

ЗАКРЫТЬ ОКНО

Здравоохранение 101: Как работает возмещение расходов на здравоохранение?

В большинстве отраслей оплатить услугу или товар несложно. Вы видите цену, производите оплату и получаете товар или услугу. Вся транзакция занимает считанные секунды. Возмещение расходов на здравоохранение гораздо сложнее. Самая большая разница между здравоохранением и другими отраслями заключается в том, что поставщикам услуг платят после оказания услуг. Возмещение медицинских расходов часто представляет собой месячный процесс, требующий нескольких шагов, каждый из которых может пойти не так в любой момент, что еще больше задержит оплату поставщику и потенциально обременит пациентов счетами, которые они не понимают и, следовательно, не платят. В конце концов, полное возмещение расходов на здравоохранение даже не является гарантией.

В конце концов, полное возмещение расходов на здравоохранение даже не является гарантией.

Некоторые поставщики медицинских услуг, в основном независимые врачи, вообще избегают сложного лабиринта возмещения расходов на здравоохранение, просто отказываясь от страховки. Вместо этого они выставляют счета пациентам напрямую и избегают административного бремени подачи претензий и обжалования отказов. Тем не менее, многие провайдеры не могут себе этого позволить. Участие в нескольких страховых панелях означает, что поставщики имеют доступ к более широкому кругу потенциальных пациентов, многие из которых пользуются недорогим медицинским страхованием в соответствии с Законом о доступном медицинском обслуживании. Больше потенциальных пациентов = больше потенциального возмещения расходов на здравоохранение.

При выставлении счетов по страховке учитывайте следующие пять шагов, которые поставщики услуг должны предпринять для получения и сохранения возмещения расходов на медицинское обслуживание:

Хотите знать, есть ли у вас нужный персонал на нужных должностях? Хотите знать, как вы можете мотивировать свой персонал и сосредоточиться на опыте пациента? Ознакомьтесь с нашей бесплатной электронной книгой «Подбор персонала в новой экономике».

Медицинские работники входят в электронную медицинскую карту (ЭМК) и документируют важные сведения, касающиеся истории болезни пациента и возникшей проблемы. Они также документируют информацию об обследовании и своем мыслительном процессе с точки зрения установления диагноза и плана лечения. Вся эта информация поступает непосредственно в медицинскую карту пациента, где надежно хранится и становится основанием для медицинской необходимости предоставляемых услуг.

Шаг 2. Присвойте медицинские коды. Поставщики медицинских услуг или сертифицированные медицинские кодировщики присваивают медицинские коды в электронной медицинской карте (EHR), или EHR может предлагать коды посредством автоматизации. Эти коды переводят описательную документацию в краткие термины, которые плательщики используют, чтобы понять, какие услуги оказывают врачи или другие медицинские работники и почему. Сюда входят коды Международной классификации болезней (МКБ)-10, которые фиксируют диагнозы, а также коды современной процедурной терминологии (CPT), которые обозначают процедуры и услуги. Поставщик введет эти коды в программное обеспечение, а затем подаст претензию в электронном или бумажном виде. Впоследствии плательщики рассмотрят эти требования, прежде чем возмещать расходы на медицинское обслуживание.

Сюда входят коды Международной классификации болезней (МКБ)-10, которые фиксируют диагнозы, а также коды современной процедурной терминологии (CPT), которые обозначают процедуры и услуги. Поставщик введет эти коды в программное обеспечение, а затем подаст претензию в электронном или бумажном виде. Впоследствии плательщики рассмотрят эти требования, прежде чем возмещать расходы на медицинское обслуживание.

Сумма, которую получают врачи, зависит от конкретного контракта с плательщиком и/или тарифного плана. Однако, независимо от плательщика, возмещение расходов на здравоохранение работает в основном одинаково. Каждая услуга или процедура имеет соответствующую ставку оплаты, основанную на работе, необходимой для выполнения работы. Ставка также учитывает расходы на практику и злоупотребление служебным положением. В этом примере модели оплаты за услугу чем больше услуг оказывают врачи, тем больше им платят. Врачи могут договариваться о ставках возмещения расходов на медицинское обслуживание по коммерческим контрактам; однако они привязаны к географически скорректированным платежам от Medicare.

Больницы оплачиваются на основе групп, связанных с диагнозом (DRG), которые представляют собой фиксированные суммы за каждое пребывание в больнице. Когда больница лечит пациента и тратит меньше, чем оплата DRG, она получает прибыль. Когда больница тратит на лечение пациента больше, чем оплата DRG, она теряет деньги.

Возмещение расходов на здравоохранение все больше смещается в сторону стоимостных моделей, в которых врачам и больницам платят в зависимости от качества, а не объема предоставляемых услуг. Плательщики оценивают качество на основе результатов лечения пациентов, а также способности поставщика сдерживать затраты. Поставщики получают больше возмещения расходов на здравоохранение, когда они могут предоставить высококачественную и недорогую помощь по сравнению с аналогичными учреждениями и их собственными контрольными данными.

Шаг 3. Подать заявление в электронном виде. Поставщики могут подавать претензии непосредственно плательщикам или они могут подавать заявки в электронном виде и использовать информационный центр, который выступает в качестве посредника, просматривая претензии для выявления потенциальных ошибок. Во многих случаях, когда возникают ошибки, расчетная палата отклоняет требование, позволяя поставщикам внести исправления и представить плательщику «чистое требование». Эти клиринговые центры также переводят требования в стандартный формат, чтобы они были совместимы с программным обеспечением плательщика, чтобы обеспечить возмещение медицинских расходов.

Во многих случаях, когда возникают ошибки, расчетная палата отклоняет требование, позволяя поставщикам внести исправления и представить плательщику «чистое требование». Эти клиринговые центры также переводят требования в стандартный формат, чтобы они были совместимы с программным обеспечением плательщика, чтобы обеспечить возмещение медицинских расходов.

После того, как претензия успешно проходит через расчетную палату, плательщик рассматривает претензию и либо полностью выносит решение относительно допустимой суммы, либо отклоняет претензию целиком или ее часть. Плательщики сообщают об отказе в возмещении медицинских расходов поставщикам, используя коды извещений о денежных переводах, которые включают краткие пояснения. Поставщики услуг должны просмотреть эти коды, чтобы определить, могут ли они исправить и повторно подать заявку или выставить счет пациенту, и если да, то каким образом. Например, иногда плательщики отказываются от услуг, которые не должны оплачиваться вместе за одно посещение. В других случаях они отказываются от услуг из-за отсутствия медицинской необходимости или потому, что эти услуги предоставляются в течение определенного периода времени после соответствующей процедуры. Отказы также могут быть связаны с отсутствием покрытия или целым рядом других причин.

В других случаях они отказываются от услуг из-за отсутствия медицинской необходимости или потому, что эти услуги предоставляются в течение определенного периода времени после соответствующей процедуры. Отказы также могут быть связаны с отсутствием покрытия или целым рядом других причин.

Возмещение медицинских расходов также часто является совместной обязанностью плательщиков и пациентов. Многие пациенты, в конечном счете, должны выплачивать доплату, сострахование и/или вычитаемую сумму непосредственно поставщику медицинских услуг. Эта сумма варьируется в зависимости от страхового плана пациента. Например, при страховке 80/20 поставщик принимает 80% допустимой суммы, а оставшиеся 20% оплачивает пациент.

Шаг 5. Подготовьтесь к проверкам после оплаты. Несмотря на то, что поставщики услуг могут принимать меры для выявления и предотвращения ошибок во внешнем интерфейсе, им по-прежнему приходится иметь дело с проверками после оплаты, во время которых плательщики запрашивают документацию, чтобы убедиться, что они правильно оплатили требования. Если документация не подтверждает выставленные счета за услуги, поставщикам может потребоваться возместить полученное возмещение медицинских расходов.

Если документация не подтверждает выставленные счета за услуги, поставщикам может потребоваться возместить полученное возмещение медицинских расходов.

Каждый из этих шагов требует времени и ресурсов, двух из самых ограниченных ресурсов в сегодняшних настройках провайдера. Поскольку отрасль продолжает переходить к платежам на основе стоимости, информационные технологии здравоохранения будут играть решающую роль в рационализации процессов и повышении эффективности, связанных с возмещением расходов на здравоохранение.DUMMYTEXT

Подача иска о возмещении

Подача иска о возмещении расходов на медицинское страхование может быть утомительной, если вы делаете это впервые. Как получить бланк заявления о возмещении ущерба? Как это подать? Какие документы требуются? В течение скольких дней нужно отправить форму? Многие вопросы могут поставить вас в тупик, когда дело доходит до подачи заявления о возмещении расходов после выписки из больницы.

Однако вам не о чем беспокоиться. Просто прочитайте эту статью, и вы получите решения о том, как подать иск о возмещении.

Просто прочитайте эту статью, и вы получите решения о том, как подать иск о возмещении.

Заявление о возмещении расходов

Когда вы приобретаете медицинскую страховку в Индии, страховая компания позволяет вам пользоваться преимуществами безналичного требования и требования возмещения. Безналичное требование подается при лечении в сетевых больницах, тогда как заявление о возмещении подается, когда вы не получаете лечение в сетевой больнице, то есть в больнице, которая не входит в группу страховой компании. Вы оплачиваете все больничные счета и другие расходы, связанные с лечением, из собственного кармана. Чтобы получить возмещение этих расходов, вам необходимо подать иск о возмещении.

Как подать заявку на возмещение?

Подача заявления о возмещении расходов на медицинское страхование не представляет сложности. Процесс очень прост. Выполните следующие действия:

- В случае планового лечения сообщите об этом страховщику в установленные сроки (точное время указано в тексте полиса).

- В случае неотложной помощи следует уведомить страховую компанию после госпитализации (см. формулировку полиса, чтобы узнать период времени).

- Лечитесь и оплачивайте больничные счета самостоятельно.

- Соберите документы из больницы, такие как отчеты о результатах расследования, окончательный отчет о выписке, счета за аптеки, больничные счета, квитанции, документы о внутренних делах, действительное удостоверение личности, заключение лечащего врача, оригинальные записи о консультациях.

- Попросите страховщика выслать вам форму заявления о возмещении по электронной почте или загрузите ее с официального сайта страховой компании. Вы также можете связаться с InsuranceDekho для того же.

- Все документы должны иметь подпись, себестоимость, ФИО пациента, номер документа и порядковый номер.

- Получите форму, подписанную страхователем и лечащим консультантом.

- Документы и бланк заявления должны быть скреплены печатью больницы.

- Прикрепите ксерокопию медицинской карты и медицинских документов к форме претензии.

- Отправьте все документы курьером по адресу, указанному страховой компанией.

Примечание : Перед отправкой документов внимательно просмотрите все документы. А также убедитесь, что вы сделали копии всех документов и форм претензий для дальнейшего использования. Если какие-либо документы отсутствуют, претензия может быть отклонена или страховщик может попросить вас предоставить эти документы как можно скорее.

В случае, если ваш работодатель предоставляет вам медицинскую страховку, ознакомьтесь с информацией о налоговых льготах для работника при возмещении расходов.

Критерии приемлемости для требования о возмещении расходов сотрудников

Условия включают:

- Работник должен потратить деньги только на лечение.

- Сумма лечения должна быть потрачена на сотрудника или членов его семьи, включая супруга, детей, родителей или братьев и сестер, а также других иждивенцев.

- Работодатель должен возместить указанную сумму, которая не превышает рупий. 15 000 в финансовый год.

Обратите внимание, что освобождение от налога предоставляется только на фактические расходы на медицинские счета, которые потратил сотрудник. Счета могут быть счетами, полученными в любой из аптек или за лечение в государственных или частных больницах и клиниках.

Документы, необходимые для подачи заявки на возмещение

Для подачи заявки на возмещение вам необходимы следующие документы:

- Копия медицинской карты

- Сводка выписки из больницы (оригинал)

- Должным образом заполненная форма претензии

- Отчеты о расследованиях (такие как сканирование, рентген, отчет о крови и т. д.)

- Поступления из больниц или аптек

- Если произошел несчастный случай, то FIR или судебно-медицинская справка (MLC)

- Документы консультации врача и догоспитального обследования

- Копия документов ЗСК

- Контактная информация, реквизиты НЕФТЬ

- Счета-фактуры аптеки, подкрепленные соответствующими рецептами.

Основные сведения о возмещении расходов на медицинские услуги, которые следует учитывать сотруднику

Каждый сотрудник, желающий получить возмещение расходов на медицинские услуги, должен обратить внимание на несколько моментов, в том числе:

2. Не существует какого-либо максимального предела возмещения расходов, связанных с медицинскими расходами, понесенными в больницах, находящихся в ведении работодателя. То же самое относится к медицинским расходам, понесенным в больницах, утвержденных в соответствии со схемами здравоохранения центральным правительством или государственными органами.

3. Существует большая разница между компенсацией медицинских расходов и медицинским пособием в составе заработной платы. В то время как пособие является фиксированной суммой, возмещение медицинских расходов является функцией, согласно которой медицинские расходы работника возмещаются работодателем.

4. Страховой взнос по полису Mediclaim не считается медицинскими расходами.

Подготовьте сканы необходимых документов и загрузите их в ЛК для формирования 3-НДФЛ за нужный период. Справку 2-НДФЛ готовит и передает в налоговую работодатель. Если вы не нашли этот документ в личном кабинете налогоплательщика, запросите его в бухгалтерии организации, отсканируйте и добавьте к документам на налоговый вычет.

Подготовьте сканы необходимых документов и загрузите их в ЛК для формирования 3-НДФЛ за нужный период. Справку 2-НДФЛ готовит и передает в налоговую работодатель. Если вы не нашли этот документ в личном кабинете налогоплательщика, запросите его в бухгалтерии организации, отсканируйте и добавьте к документам на налоговый вычет.