Небанковская кредитная организация (НКО) — Moneyman

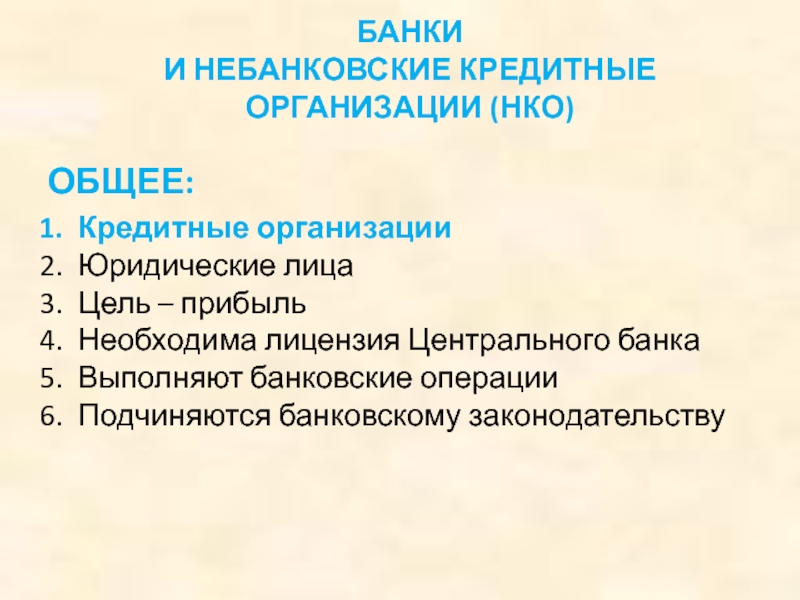

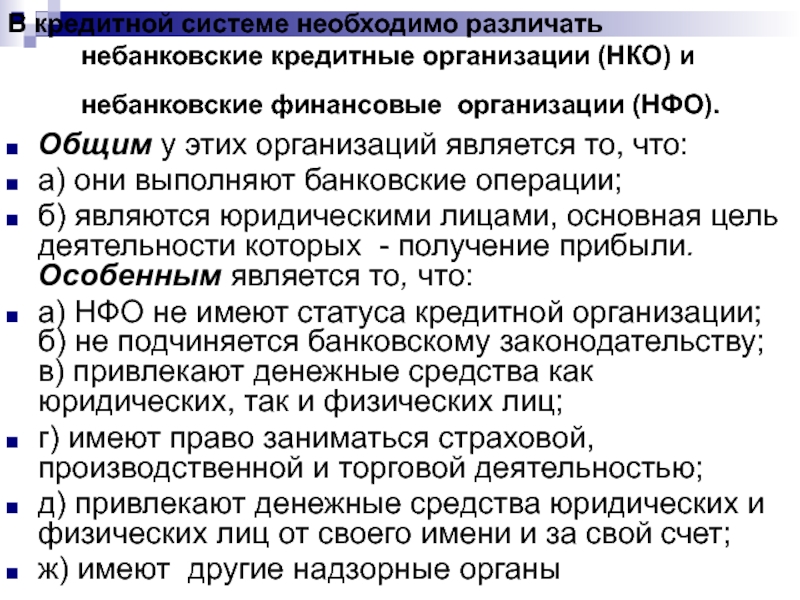

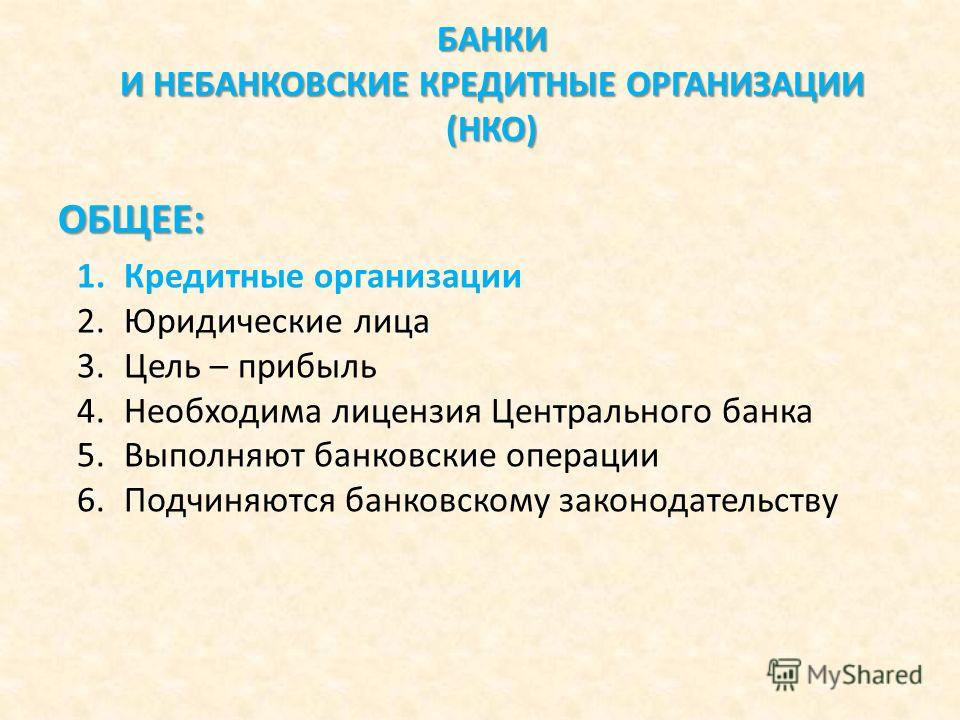

19 марта 2021Небанковская кредитная организация (НКО) — кредитная организация, которая наделяется ограниченными правами в сфере оказания финансовых услуг гражданам и компаниям. Деятельность НКО строго регламентируется ЦБРФ. При этом требования, выдвигаемые к небанковским кредитным организациям, ниже, чем к банкам, что объясняется меньшими рисками по транзакциям.

Порядок открытия некоммерческих кредитных организаций прописывается на законодательном уровне — в инструкции ЦБРФ № 135-И.

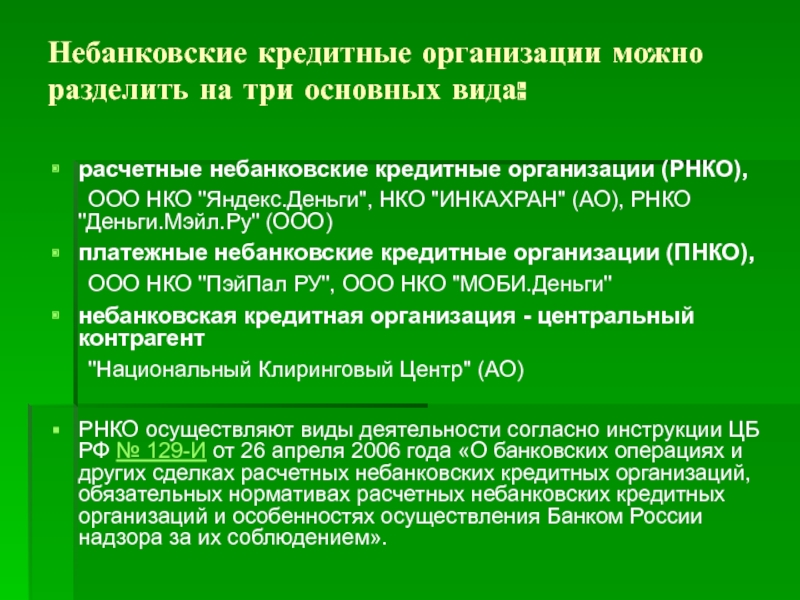

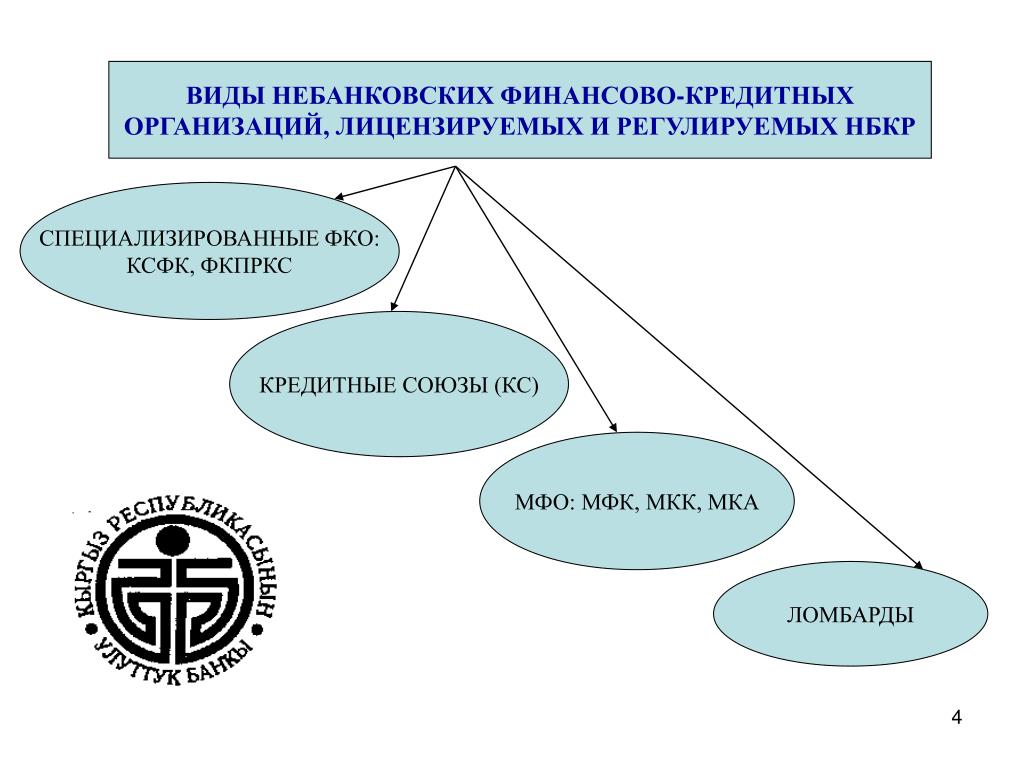

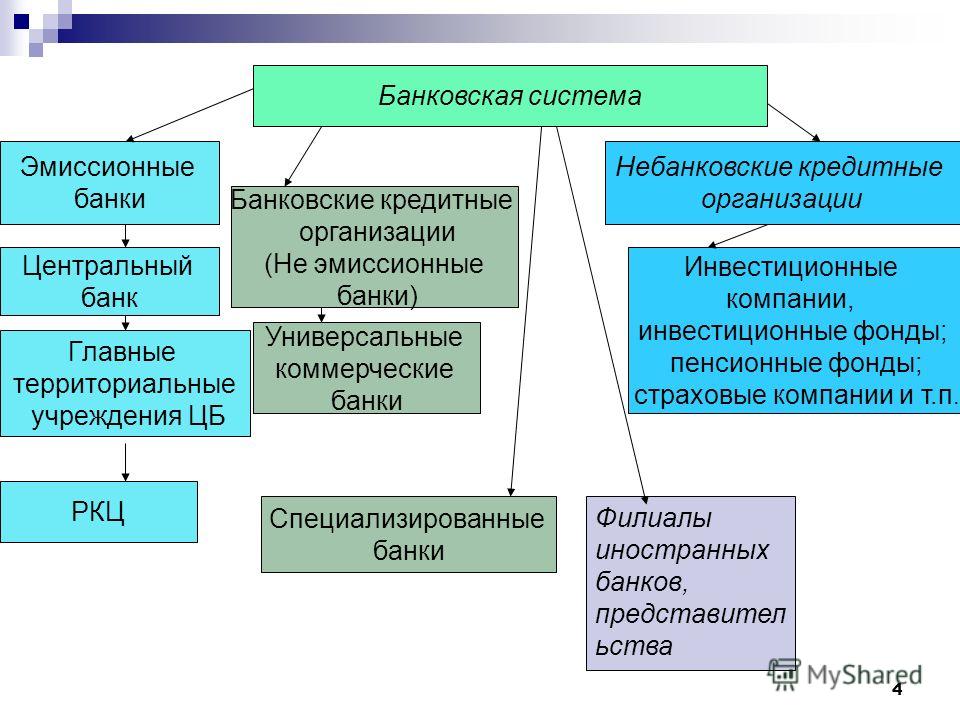

Небанковские кредитные организации бывают трёх типов — в зависимости от специфики выполняемых операций.

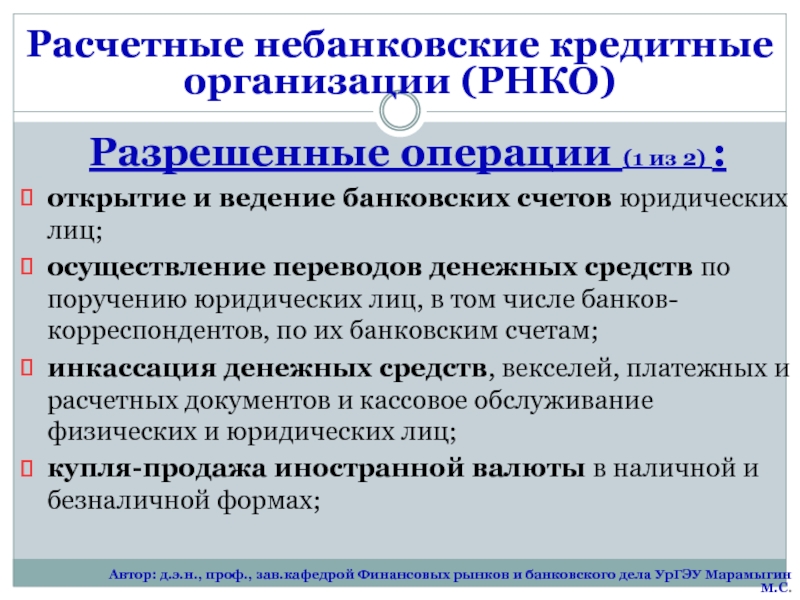

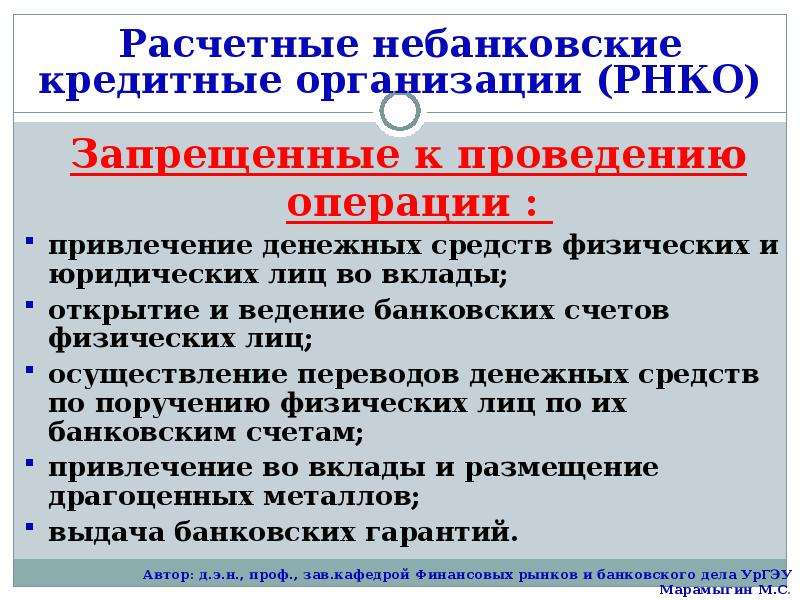

Расчетные небанковские кредитные организации

НКО из этой группы занимаются вопросами ведения счетов компаний, осуществления взаиморасчетов с контрагентами по поручению ЮЛ, инкассацией, а также осуществления операций на рынке ЦБ.

Расчетным небанковским кредитным организациям не разрешается привлекать средства граждан и компаний, открывать и обслуживать счета физлиц, осуществлять взаиморасчеты с контрагентами по поручению таких субъектов, привлекать и размещать драгметаллы.

Расчетные небанковские кредитные организации не вправе привлекать средства во вклады и заниматься кредитованием населения. Такие небанковские кредитные организации осуществляют операции только в сфере взаиморасчетов и переводов.

Расчетные небанковские кредитные организации условно делятся на несколько групп:

- клиринговые организации;

- организации, работающие на рынке ЦБ;

- расчетные палаты, обслуживающие юрлиц;

- организации, работающие на межбанковском рынке;

- организации, которые специализируются на безналичных переводах физлиц.

Платежные небанковские кредитные организации

Такие небанковские кредитные организации наделяются правом осуществлять безналичные переводы. Для подобных НКО круг выполняемых операций значительно сужается (если сравнивать с расчетными небанковскими кредитными организациями). В компетенции платежных НКО — обеспечивать низкий уровень риска при осуществлении операций в рамках организации моментальных, мобильных и онлайн-платежей.

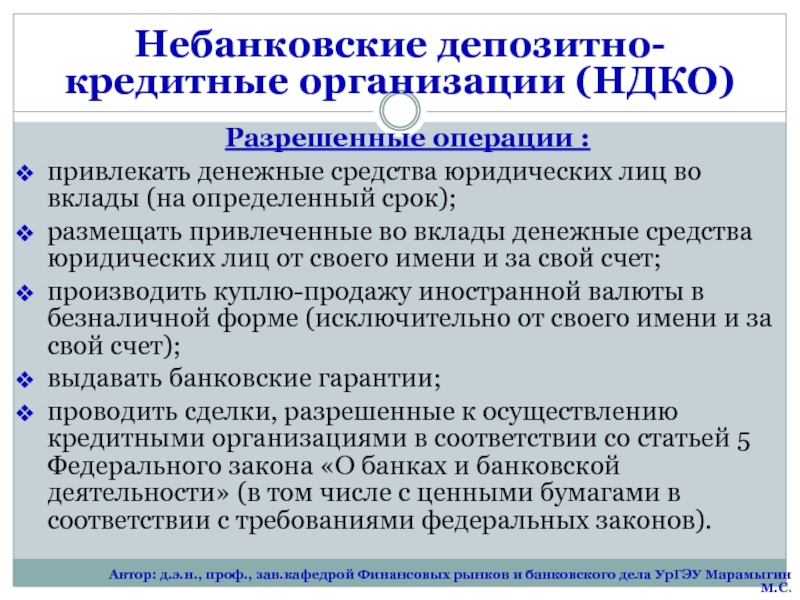

Небанковские депозитно-кредитные организации

Такие НКО наделяются правом осуществлять следующие виды операций:

- привлекать и инвестировать от имени НКО средства ЮЛ;

- осуществлять деятельность на валютном рынке;

- осуществлять операции на рынке ЦБ.

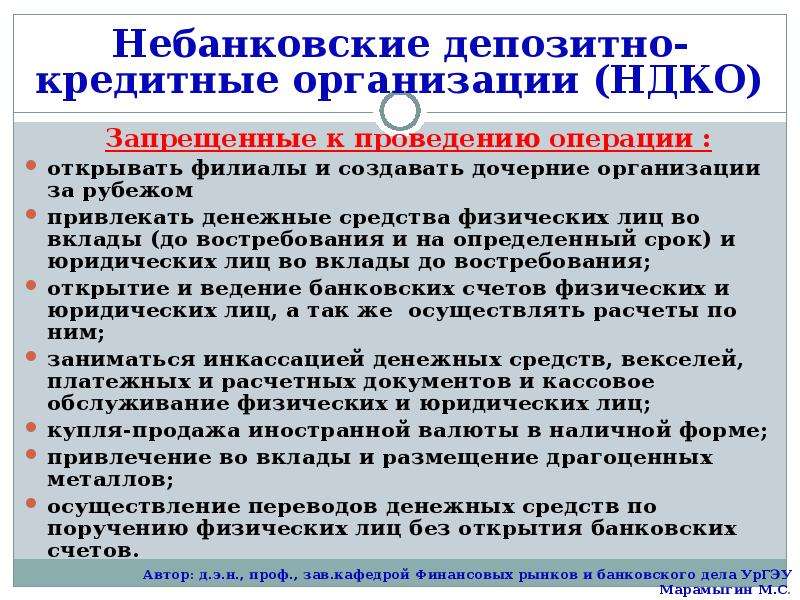

НКО этого типа запрещается:

- привлекать свободные средства граждан;

- открывать и обслуживать счета физлиц, а также осуществлять расчёты по ним;

- привлекать и размещать драгметаллы.

Некоммерческие кредитные организации этого типа не занимаются РКО, но они наделяются правом осуществлять отдельные виды кредитных операций.

Небанковских депозитно-кредитных организаций не так много на российском рынке, что объясняется спецификой деятельности НКО данного типа.

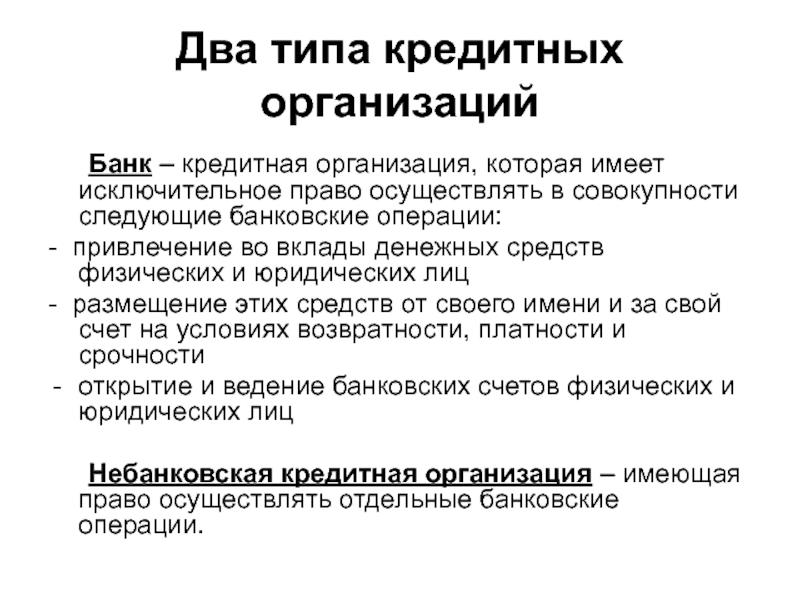

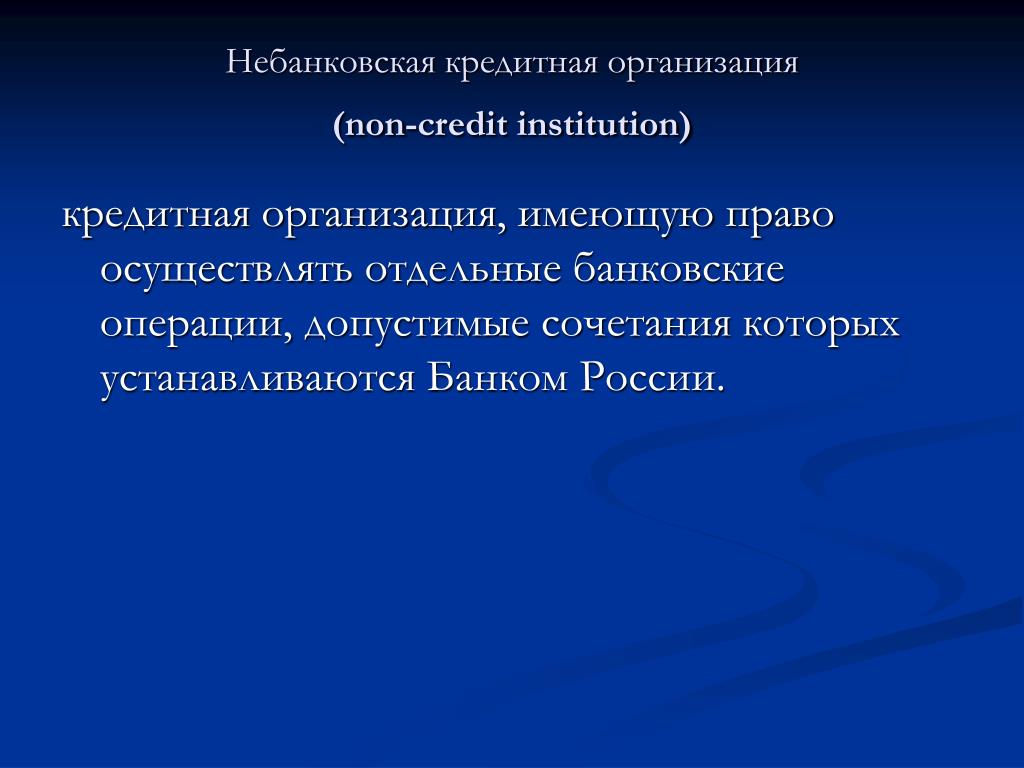

Небанковская кредитная организация — глоссарий

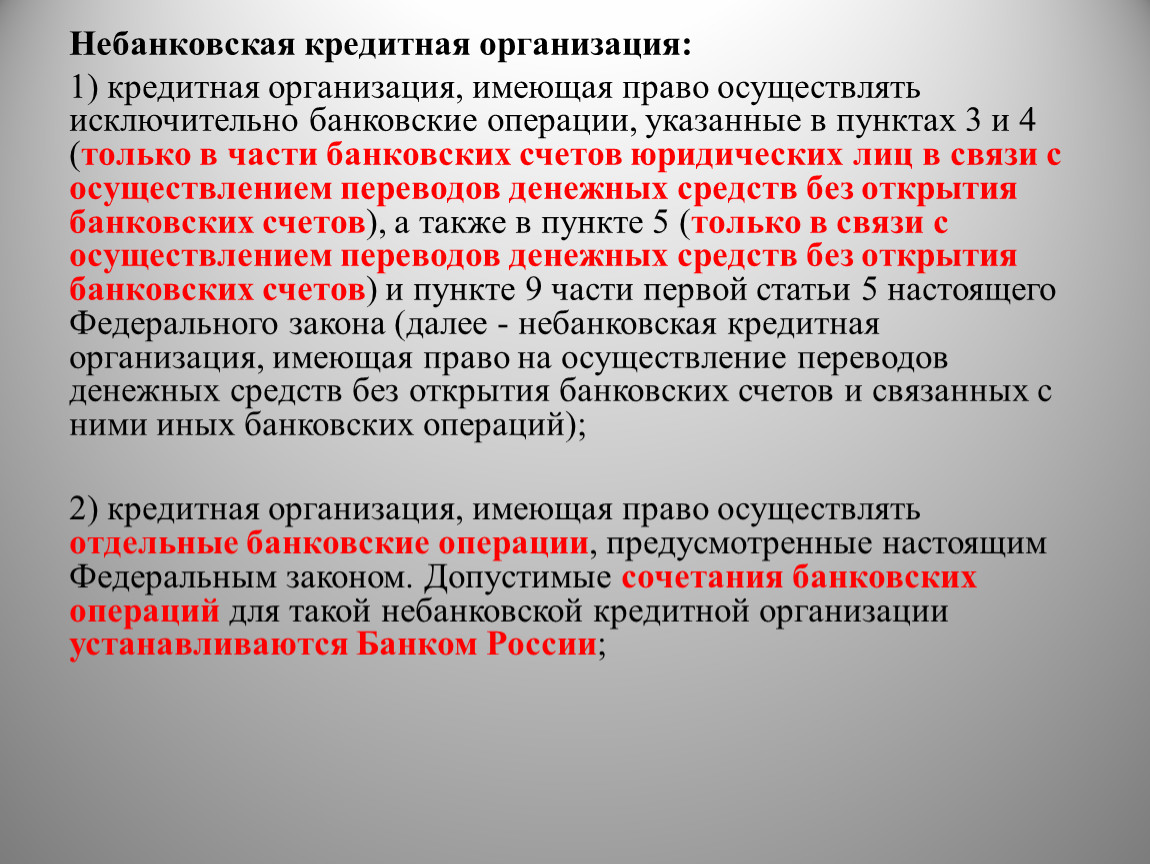

Небанковская кредитная организация (НКО) – термин, обозначающий кредитную организацию, не являющуюся банком, но осуществляющую при этом некоторые банковские операции. Проще говоря, небанковская кредитная организация – это своего рода «недобанк». Требования, которые предъявляют законодательные и ведомственные нормативные акты к НКО, являются менее жёсткими, чем те, которые предъявляются к собственно банкам, что связано с меньшим уровнем риска. Состав банковских операций, доступных для НКО, устанавливается Банком России.

Проще говоря, небанковская кредитная организация – это своего рода «недобанк». Требования, которые предъявляют законодательные и ведомственные нормативные акты к НКО, являются менее жёсткими, чем те, которые предъявляются к собственно банкам, что связано с меньшим уровнем риска. Состав банковских операций, доступных для НКО, устанавливается Банком России.

Все НКО делятся на три основных группы: расчетные (РНКО), платежные (ПНКО) и депозитно-кредитные (НДКО).

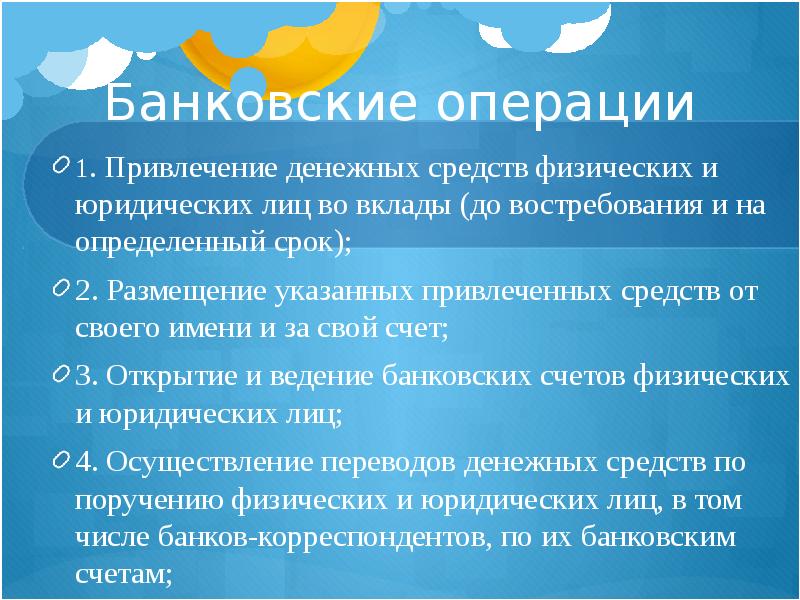

В соответствии с положениями инструкции Банка России от 26.04.2006 №129-И РНКО осуществляют следующие виды деятельности:

- открытие и ведение счетов юрлиц;

- осуществление расчётов по поручению юрлиц по их счетам;

- инкассация денежных средств, векселей, платёжных и расчетных документов;

- кассовое обслуживание юрлиц;

- купля-продажа иностранной валюты в безналичной форме;

- осуществление переводов денежных средств физлиц без открытия банковских счетов;

- ведение деятельности на рынке ценных бумаг.

РНКО делятся на:

- клиринговые;

- расчётные центры на рынке ценных бумаг;

- расчётные палаты на валютном рынке;

- расчётные организации на межбанковском рынке;

- расчётные организации, специализирующиеся на переводе денежных средств физлиц без открытия банковских счетов;

- ПНКО могут осуществлять денежные переводы без открытия банковских счетов (мгновенные, электронные, мобильные платежи).

В свою очередь НДКО могут осуществлять:

- привлечение денежных средств юрлиц на срочные депозиты;

- размещение привлеченных денежных средств юрлиц от своего имени и за свой счёт;

- куплю-продажу иностранной валюты в безналичной форме от своего имени и за свой счет;

- предоставлению банковских гарантий;

- деятельность на рынке ценных бумаг.

Порядок создания НКО регламентируется положениями инструкции Банка России от 02.04.2010 года №135-И. Обязательные нормативы для ПНКО установлены инструкцией Банка России от 15. 09.2011 года №137-И.

09.2011 года №137-И.

Небанковские кредитные организации

Понятие небанковской кредитной организации

Определение 1

Под небанковской кредитной организацией понимается особого рода кредитная организация, которая имеет право на осуществление некоторых видов операций коммерческих банков, перечень которых предусмотрен в Федеральном законе «О банках и банковской деятельности».

Такой перечень операций для НКО устанавливается непосредственно ЦБ РФ.

Итак, небанковская кредитная организация — это особого рода кредитная организация, которая имеет право на осуществление отдельных банковских операций.

НКО в процессе деятельности может получить следующие разновидности лицензий:

- для расчетных НКО предусматривается разрешение на осуществление ряда банковских операций в рублях или в иностранной валюте

- для НКО, которые занимаются инкассацией предусмотрено разрешение на проведение инкассации денег, а также векселей и иных платежных и расчетных документов.

Небанковские кредитные организации, относимые к категории расчетных, могут проводить следующие виды операций:

- Открытие и дальнейшее ведение банковского счета юридического лица

- Проведение расчетов по поручению юридического лица или же по поручению банка-корреспондента по его банковским счетам

В зависимости от того, какое функциональное назначение у НКО, она может осуществлять обслуживание всех юридических лиц, включая иные кредитные организации, а также обслуживание лиц на межбанковском или валютном рынке, на рынке ценных бумаг.

НКО вправе проводить расчёты с использованием денежных средств, векселей иных платежных и расчетных документов

Кроме того, НКО может осуществлять обслуживание юридических лиц в разрезе операций по осуществлению покупки и продажи иностранной валюты в безналичном формате. Такие сделки должны быть предусмотрены уставом юридического лица и зарегистрированы в том порядке, который установлен действующей Инструкцией Банка России номер 75-И.

Замечание 1

Важно знать, что НКО не имеют права на привлечение денежных средств от юридических или физических лиц во вклады с целью от своего имени и за свой счёт.

Готовые работы на аналогичную тему

Виды небанковских кредитных организаций, их функционал

На сегодняшний день в российском законодательстве закреплены три разновидности небанковской кредитной организации.

расчетная небанковская кредитная организация — такая НКО имеет право проводить операции по

- открытию и ведению банковского счёта юридического лица

- проведение расчетов по его банковскому счёту

Свободные средства расчетные расчетные НКО могут

- разместить исключительно государственные ценные бумаги которые отнесены ЦбРФ к инвестициям, имеющим нулевой риск

- хранить свободные средства на корреспондентском счете в цб рф или в иной кредитной организации, которая осуществляет деятельность по ведению расчётов

НКО, занимающиеся инкассацией, имеют право на основании выданной им Банком России лицензии проводить банковские операции по инкассации денежных средств, векселей, а также иных о расчетных или платежных документов

Выделяют также депозитно-кредитные НКО.

Такие НКО могут проводить операции в рублях, а при условии наличия соответствующей лицензии и в иностранной валюте. Они могут

Такие НКО могут проводить операции в рублях, а при условии наличия соответствующей лицензии и в иностранной валюте. Они могут- привлекать средства от юридических лиц во вклады на конкретный период времени

- привлекать во вклады средства за свой счёт

- проводить сделки, связанные с процессом покупки или продажи иностранной валюты в безналичном формате и от своего имени, и за свой счёт

- выдавать банковские гарантии

Замечание 2

На сегодняшний день значение НКО в общей банковской системе России весьма велико. Они могли бы успешнее решать отдельные вопросы по сравнению с коммерческими банками, в частности, вопросы расчетов. Центральный банк, к сожалению пока не может решить поставленный перед ним вопрос о создании глобальной общероссийской системы расчётов, которая позволяла бы осуществлять расчёты внутри страны в режиме реального времени. Изначально предполагалось, что подобного рода проблемы будут решены через спутниковую связь, однако, вопрос так и не получил должного решения.

Небанковская кредитная организация — Answr

Юридическое лицо, осуществляющее ограниченный список финансовых операций.

Перечень определяется Центральным банком РФ и зависит от вида НКО, их всего три: депозитно-кредитные, платежные и расчетные.

Депозитно-кредитная небанковская организация- привлекает вклады юридических лиц;

- использует средства вкладчиков для получения прибыли;

- покупает и продает валюту;

- выдает гарантии банкам.

Пример депозитно-кредитной НКО — АО «Агентство кредитных гарантий». Она помогала малому и среднему бизнесу получать кредиты на развитие. Организация предоставляла гарантии банкам и разделяла их риски.

Платежная небанковская кредитная организацияПлатежная НКО занимается:

- открытием и ведением счетов организаций;

- инкассацией денег и ценных бумаг;

- переводом средств между физическими и юридическими лицами.

Примерами платежных НКО являются: Яндекс.Деньги, Деньги@Mail.Ru, российское подразделение PayPal.

Расчетная небанковская кредитная организацияФункции расчетных НКО:

- открытие и ведение счетов организаций;

- инкассация;

- переводы без открытия счета;

- сделки с ценными бумагами.

Им нельзя собирать вклады, вести счета физических лиц и выдавать банковские гарантии. Среди всех зарегистрированных в России небанковских организаций 77% относятся к расчетным.

Виды небанковских кредитных организацийКлиринговые учрежденияКлиринг — это разновидность бартера, способ безналичного расчета между банками, предприятиями, государствами без использования денег. Подобного рода операции сложно отражать в финансовых документах, поэтому многие прибегают к услугам клиринговых учреждений.

Инкассаторские фирмыСобирают и перевозят денежные средства между организациями и их подразделениями. Основные клиенты: банки и крупные магазины. У больших компаний есть собственные службы инкассации. Организациям со средним оборотом выгодней пользоваться услугами НКО.

Основные клиенты: банки и крупные магазины. У больших компаний есть собственные службы инкассации. Организациям со средним оборотом выгодней пользоваться услугами НКО.

При помощи этих компаний люди отправляют деньги в любой город или страну. Для этого им не нужно открывать банковский счет, пользоваться картами или терминалами. Филиалы НКО есть во многих банках и в почтовых отделениях. За свои услуги компании берут небольшой процент. Примерами подобных организация являются Western Union и Золотая Корона.

Электронные деньгиОни оказывают практически все виды банковских услуг, кроме вкладов. Все операции проводятся онлайн: через сайт или приложение компании. Электронными деньгами оплачивают услуги и товары. Они взаимодействуют с обычными банками. Деньги можно вывести на карту или пополнить с нее свой электронный кошелек. Некоторые организации дают возможность обменивать валюту.

ЗаключениеНебанковские кредитные организации очень важны для финансового рынка. Они составляют конкуренцию банкам, делают услуги более доступными и стимулируют развитие банковской сферы. Например, из-за популярности электронных денег, банкам пришлось создавать собственные платформы для оплаты счетов и переводов в интернете.

Они составляют конкуренцию банкам, делают услуги более доступными и стимулируют развитие банковской сферы. Например, из-за популярности электронных денег, банкам пришлось создавать собственные платформы для оплаты счетов и переводов в интернете.

НКО Премиум — главная страница

Уважаемый посетитель!

Мы рады приветствовать Вас на сайте НКО «Премиум» (ООО)

Датой рождения Небанковской кредитной организации «Премиум» (Общество с ограниченной ответственностью) считается дата ее государственной регистрации 21 февраля 2013 года. Лицензия на осуществление банковских операций за номером 3514-К была выдана Центральным банком Российской Федерации 24 апреля 2013 года.

Создание Небанковской кредитной организации «Премиум» (Общество с ограниченной ответственностью) знаменует собой очередной этап развития компаний, объединенных под общим товарным знаком (знаком обслуживания).

Товарный знак (знак обслуживания) «TelePay» особенно известен жителям Урала, Крайнего Севера, Сибири и Дальнего Востока. Право пользования данными товарным знаком «TelePay» НКО «Премиум» (ООО) (далее по тексту – НКО) основано на заключенном с Правообладателем Соглашении об использовании на неисключительном праве данных товарных знаков от 21.05.2018г. НКО является Оператором по переводу денежных средств в том числе электронных денежных средств в рамках продукта ЭСП (электронный кошелек) «TelePay Онлайн».

Право пользования данными товарным знаком «TelePay» НКО «Премиум» (ООО) (далее по тексту – НКО) основано на заключенном с Правообладателем Соглашении об использовании на неисключительном праве данных товарных знаков от 21.05.2018г. НКО является Оператором по переводу денежных средств в том числе электронных денежных средств в рамках продукта ЭСП (электронный кошелек) «TelePay Онлайн».

Основным партнером НКО является оператор по приему платежей АО «Уральский Процессинговый Центр», который, в свою очередь, также привлечен НКО в качестве банковского платежного агента и имеет право пользования товарного знака «TelePay» как в рамках осуществления приема платежей с физических лиц в рамках Федерального закона от 03.06.2009г. № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» с использованием автоматических устройств для расчетов и касс, а так же в качестве БПА в рамках взаимодействия с НКО «Премиум» (ООО).

Лица, под контролем либо значительным влиянием которых находится кредитная организация (Список и схема )

Новости

На сайте в разделе «Раскрытие информации» опубликована финансовая отчетность НКО за 2020 г. , подготовленная в соответствии с МСФО…

, подготовленная в соответствии с МСФО…

На сайте в разделе «Раскрытие информации» опубликована бухгалтерская (финансовая) отчетность НКО за 2020 г. …

На сайте в разделе «Раскрытие информации» опубликована финансовая отчетность НКО за 2019 г., подготовленная в соответствии с МСФО…

Небанковские кредитные организации — что это

Нижний Новгород. 13 августа. НТА-Приволжье — Небанковские кредитные организации — что этоФинансовая сфера стабильно развивается. В ней работают как банковские предприятия, так и не банковские кредитные организации, уполномоченные на предоставление лицам физического и юридического статусов определенных услуг. Что это за организации? Каковы их виды, какими полномочиями они наделены?

Может ли НКО выдать Webmoney кредит?

При необходимости оформить Webmoney кредит вполне можно обратиться в небанковскую организацию. По сути, она является лицом с юридическим статусом, прошедшим регистрацию по установленной законодательством схеме, имеющим лицензию, выданную Центробанком. Именно эта лицензия и определяет возможность оказания некоторых услуг, связанных с финансами. Выдача кредита в электронной валюте имеется в списке этих услуг.

Именно эта лицензия и определяет возможность оказания некоторых услуг, связанных с финансами. Выдача кредита в электронной валюте имеется в списке этих услуг.

По закону, к НКО предъявляется гораздо меньше требований, в сравнении с банками, что объясняется невысокими рисками, связанными с финансовой деятельностью. Ограничения по деятельности связаны с разнообразием финансовых операций. В отличие от банка, НКО имеет право либо проводить рассчетно-кассовые операции, либо выдавать кредиты, либо принимать вклады. Комбинация перечисленных видов деятельности недопустима.

Разновидности организаций

НКО представлены следующими видами:

- Депозитно-кредитные. Их задача – привлечение вкладов частных лиц, выдача займов. Ограничения могут касаться сумм займов и вкладов, а также их видов. В эту категорию попадают кредитные союзы, ломбарды, лизинговые организации, кредитные кооперативы, страховые агентства;

- Платежные кредитные.

Предприятия специализируются на выполнении мгновенных денежных переводов, взаимодействии с электронными кошельками, в том числе WebMoney. Важный момент – перевод выполняется без предварительного открытия счета. Задача организации – обеспечить максимальную безопасность перевода, для чего они напрямую сотрудничают с электронными платежными системами, являются их официальными партнерами.

Предприятия специализируются на выполнении мгновенных денежных переводов, взаимодействии с электронными кошельками, в том числе WebMoney. Важный момент – перевод выполняется без предварительного открытия счета. Задача организации – обеспечить максимальную безопасность перевода, для чего они напрямую сотрудничают с электронными платежными системами, являются их официальными партнерами. - Расчетные кредитные. Крупные компании, полномочия которых несколько расширены. В эту группу попадает, к примеру, Western Union. Расчетно-кассовое обслуживание предлагается не только частным клиентам, но и крупным организациям. Они имеют право на реализацию и покупку валюты по безналичному способу, проводить операции на биржах. Расчетные палаты, центры, работающие с платежными системами и частными клиентами – примеры таких НКО.

Несмотря на ограниченный набор выполняемых задач, некоторые финансовые эксперты считают НКО даже более привлекательными для населения, нежели крупные банки. Такая “ограниченность” делает их более стабильными и надежными, устойчивыми даже к серьезным потрясениям мирового рынка.

Такая “ограниченность” делает их более стабильными и надежными, устойчивыми даже к серьезным потрясениям мирового рынка.

Все новости раздела «Новости ПФО»

Небанковская кредитная организация: примеры, виды

Одной из наиболее развитых отраслей экономики России является финансовая деятельность. Причем сегмент включает в себя не только банковские организации или коммерческие банки, но и небанковские кредитные организации, в полномочия которых входит осуществление финансовой деятельности и предоставление некоторых финансовых услуг как частным лицам, так и корпоративным клиентам. Правда, полномочия таких компаний значительно ограничены на законодательном уровне. Впрочем, рассмотрим по порядку, что такое небанковские кредитные организации, их виды и примеры, а также отличия от коммерческих банков.

Что такое небанковские кредитные организации

Небанковская кредитная организация – это юридические лица, прошедшие процедуру регистрации и получившие разрешение на законодательном уровне, а также имеющие право выполнять финансовые операции на основании выданной Центральным банком лицензии. Если говорить простыми словами, то это определенные компании, которые имеют право на предоставление финансовых услуг клиентам.

Если говорить простыми словами, то это определенные компании, которые имеют право на предоставление финансовых услуг клиентам.

Важно! НКО осуществляет свою деятельность в соответствии с законом «О банках и банковской деятельности», но отличие банка от небанковской кредитной организации заключается именно в том, что он может открывать расчетные счета клиентам и хранить на них денежные средства, НКО такими полномочиями не обладают.

Контролирующий орган НКО – это Центральный Банк России, именно он принимает решение о выдаче разрешающих документов, а также осуществляет контроль над деятельностью финансовых предприятий. Для НКО доступно несколько форм собственности, в том числе ЗАО, ОАО, или ООО. Есть ряд требований для открытия такой компании, в первую очередь это уставной капитал, сумма которого эквивалента 100000 евро.

Классификация

Рассмотрим все существующие виды НКО:

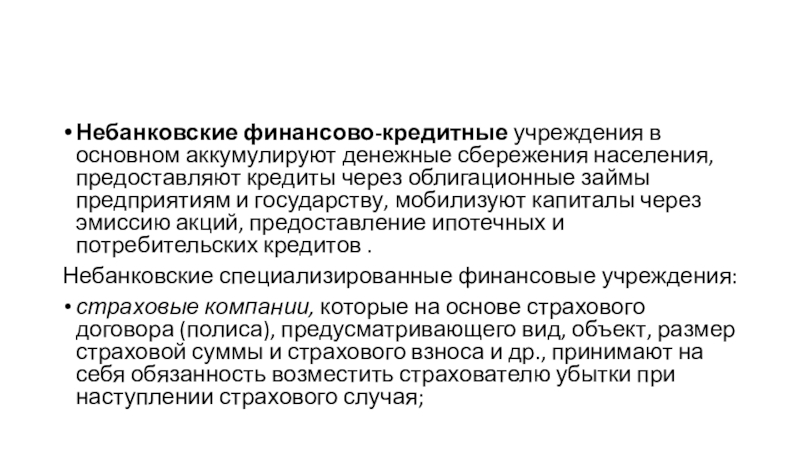

- Небанковские депозитно-кредитные организации, их полномочия заключаются в привлечение вкладов от частных и корпоративных клиентов, а также в выдаче займов.

- Платежные небанковские кредитные организации, полномочия таких организаций заключается в обеспечение мгновенных переводов и платежей. ПНКО работают в двух направлениях: осуществляют мгновенные переводы и обслуживание электронных кошельков, примером таких организаций является PayPal и Яндекс Деньги.

- Большую долю рынка занимает расчетные небанковские кредитные организации, что это такое, рассмотрим чуть позже, к ним относится Межрегиональный клиринговый центр, Вестерн Юнион и другие. Они в отличие от других обладают более широкими полномочиями.

НДКО

Данные организации имеет право привлекать вклады физических лиц, а также выдавать займы. К таким компаниям относятся:

- ломбарды;

- кредитные кооперативы;

- кассы взаимопомощи;

- лизинговые центры;

- страховые компании.

Кредитные кооперативы – это компании, учредителями которых является группа людей объединившихся на условиях паевых взносов. В полномочия таких компаний входит привлечение депозитов физических лиц, а также выдача займов. Особенности их в том, что здесь можно получить кредит, правда, процентная ставка больше чем в банке, зато требования к заемщикам более лояльные, а также вложить деньги под проценты, процент, аналогично, больше, чем в банке.

Особенности их в том, что здесь можно получить кредит, правда, процентная ставка больше чем в банке, зато требования к заемщикам более лояльные, а также вложить деньги под проценты, процент, аналогично, больше, чем в банке.

Обратите внимание, для того чтобы воспользоваться услугой кредитных кооперативов нужно обязательно стать его членом, то есть вести паевой взнос.

Касса взаимопомощи – это также группа людей, которые объединились с целью вложить выгодно деньги, а также получить финансовую помощь. Все финансовые операции совершаются исключительно внутри группы, то есть, она, по сути, делится на две части: заемщики и инвесторы.

Деятельность ломбарда основана на залоговых займах, здесь среднее значение по процентным ставкам, а получить займ имеет возможность абсолютно каждый клиент, предоставивший в качестве обеспечения высоколиквидные имущество.

Лизинговая компания специализируется на предоставлении долгосрочных займов, на основании договора долгосрочной аренды. Полномочия компании входят открытие обслуживание расчетных счетов и права на предоставление банковских гарантий.

Полномочия компании входят открытие обслуживание расчетных счетов и права на предоставление банковских гарантий.

Страховые компании имеют полномочия выдавать кредиты юридическим лицам и управлять капиталом, образовавшемся за счет страховых взносов и вложений в кредитовании юридических лиц. Говоря простыми словами, по закону страховые компании имеют право финансировать юридических лиц за счет поступлений страховых премий.

Платежные НКО

Наименование данных компаний говорит само за себя, то есть те организации, которые осуществляют деятельность, связанную с денежными переводами. Такие предприятия функционируют на основании выданной им лицензии. Какую функцию выполняет ПНКО, он занимается денежными переводами без открытия расчетных и лицевых счетов между юридическими и физическими лицами, в частности, через электронные кошельки. Ярким примером является сервис Яндекс Деньги.

Обратите внимание, что платежные небанковские кредитные организации неуполномочены принимать вклады от клиентов, а также заниматься кредитованием.

Расчетные небанковские кредитные организации

Наиболее распространенными среди НКО являются расчетные небанковские кредитные организации. Если быть точнее, то именно они имеют наиболее широкий круг полномочий. Разберем более подробно, что такое РНКО. К РНКО относится два типа организации – это паевые инвестиционные фонды и национальные платежные системы. Суть паевых инвестиционных фондов заключается в том, что они уполномочены принимать деньги для последующего инвестирования в перспективные проекты на основании доверительного управления. Национальной платежной системы – это организации, которые осуществляют обеспечение системы расчетов и переводов, а также обслуживание юридических лиц по банковским счетам.

В целом, РНКО не имеют права выдавать денежные займы, а также привлекать вклады. Кроме всего прочего, их полномочий не входит размещение денежных средств в высоко рискованные ценные бумаги, драгоценные металлы и прочие активы. Если говорить простыми словами, то в основном РНКО занимаются инкассацией, векселями, кассовым обслуживанием, продажей иностранной валюты, но все операции осуществляются без открытия счетов. Примерами таких предприятий являются Клиринговый дом, Кредит Альянс, Рапида, Золотая корона.

Если говорить простыми словами, то в основном РНКО занимаются инкассацией, векселями, кассовым обслуживанием, продажей иностранной валюты, но все операции осуществляются без открытия счетов. Примерами таких предприятий являются Клиринговый дом, Кредит Альянс, Рапида, Золотая корона.

Особенности деятельности НКО в нашей стране

Примеры небанковских кредитных организаций могут быть разнообразными, если охарактеризовать их все, то это организации, деятельность которых так или иначе связана с финансами. В том числе к небанковским кредитным организациям относятся электронные кошельки, системы денежных переводов, любые организации, предоставляющие денежные займы, кроме банков и микрофинансовых организаций. Кстати, нельзя не отметить, что большинство подобных организаций были основаны на базе коммерческих банков, лишенных лицензии по причине неспособности обеспечить установленный уровень капитализации. На законодательном уровне за небанковскими кредитными организациями установлен тщательный контроль, ведь число компании стремительно растет, поэтому условия открытия становятся более жесткими.

Кстати, нельзя не сказать что для того, чтобы открыть небанковскую кредитную организацию и получить лицензия Центрального банка России нужно пройти несколько этапов:

- Подготовить и передать в Центральный банк России все необходимые документы, в частности, устав, документ, подтверждающий формирование и содержание уставного капитала, бизнес-план, протокол утверждения вида и структуры состава организации и другие учредительные документы.

- На следующем этапе Центральный банк России рассматривает предоставленные документы и выносит решение.

- На следующем этапе уполномоченный орган передает свое решение в регистрационный орган.

- После этого соответствующая запись вносится в реестр, после чего учредитель получает извещение.

- На завершающем этапе необходима оплата 100% сумма уставного капитала, заявленного учредителями.

Таким образом, открыть НКО на практике не так просто, в первую очередь, основным препятствием является сумма уставного капитала, как говорилось выше, она должна быть не менее 100000 евро. Деятельность таких организаций строго ограничена законодательством, и список полномочий будет напрямую зависеть от типа НКО. Кстати, стоит обратить внимание на тот момент, что расчетных небанковских кредитных организаций довольно много и их численность растет, это связано с более лояльными условиями лицензирования плюс отсутствие рисков.

Деятельность таких организаций строго ограничена законодательством, и список полномочий будет напрямую зависеть от типа НКО. Кстати, стоит обратить внимание на тот момент, что расчетных небанковских кредитных организаций довольно много и их численность растет, это связано с более лояльными условиями лицензирования плюс отсутствие рисков.

Если подвести итог, то к небанковским кредитным организациям относятся все предприятия, осуществляющие в той или иной степени финансовую деятельность, предоставляющие услуги кредитования, вкладов расчетно-кассового обслуживания и денежных переводов. Что касается регулирования, то надзорным органом является Центральный Банк России, но основным ограничением деятельности таких организаций является запрет на высоко рискованные операции.

Небанковские финансовые компании (НБФК) Определение

Что такое небанковские финансовые компании?

Небанковские финансовые компании (НБФК), также известные как небанковские финансовые учреждения (НБФО), — это финансовые учреждения, которые предлагают различные банковские услуги, но не имеют банковской лицензии. Как правило, этим учреждениям не разрешается принимать традиционные депозиты до востребования — легкодоступные средства, например, на текущих или сберегательных счетах — от населения. Это ограничение удерживает их вне сферы обычного надзора со стороны финансовых регуляторов федерального уровня и штата.

Как правило, этим учреждениям не разрешается принимать традиционные депозиты до востребования — легкодоступные средства, например, на текущих или сберегательных счетах — от населения. Это ограничение удерживает их вне сферы обычного надзора со стороны финансовых регуляторов федерального уровня и штата.

Небанковские финансовые компании подпадают под действие Закона Додда-Франка о реформе Уолл-стрит и защите прав потребителей, который описывает их как компании, «преимущественно занимающиеся финансовой деятельностью», когда более 85% их консолидированной годовой валовой выручки или консолидированных активов приходится на финансовую деятельность. природа. Примеры NBFC включают инвестиционные банки, ипотечные кредиторы, фонды денежного рынка, страховые компании, хедж-фонды, фонды прямых инвестиций и P2P-кредиторов.

Ключевые выводы

- Небанковские финансовые компании (NBFC), также известные как небанковские финансовые учреждения (NBFI), — это организации, которые предоставляют определенные банковские и финансовые услуги, но не имеют банковской лицензии.

- NBFC не подлежат банковскому регулированию и надзору со стороны федеральных властей и властей штата, которых придерживаются традиционные банки.

- Инвестиционные банки, ипотечные кредиторы, фонды денежного рынка, страховые компании, хедж-фонды, фонды прямых инвестиций и P2P-кредиторы — все это примеры NBFC.

- Со времени Великой рецессии количество и тип НБФК увеличилось, играя ключевую роль в удовлетворении спроса на кредиты, не удовлетворяемого традиционными банками.

Небанковская финансовая компания (NBFC)

Понимание NBFC

Додд-Франк определяет три типа небанковских финансовых компаний: иностранные небанковские финансовые компании, U.S. небанковские финансовые компании и небанковские финансовые компании США, находящиеся под надзором Совета управляющих Федеральной резервной системы. NBFC могут предлагать такие услуги, как ссуды и кредиты, обмен валюты, пенсионное планирование, денежные рынки, андеррайтинг и слияние.

Иностранные небанковские финансовые компании

Иностранные небанковские финансовые компании созданы или организованы за пределами США и в основном занимаются финансовой деятельностью, такой как перечисленная выше.Иностранные небанковские организации могут иметь или не иметь филиалов в США.

Небанковские финансовые компании США

Небанковские финансовые компании США, как и их зарубежные небанковские партнеры, в основном занимаются небанковской финансовой деятельностью, но были зарегистрированы или организованы в Соединенных Штатах. Небанковским организациям США запрещено выступать в качестве учреждений системы фермерского кредитования, национальных бирж ценных бумаг или любого из нескольких других типов финансовых учреждений.

Небанковские финансовые компании США, контролируемые Советом управляющих

Основное различие между этими небанковскими финансовыми компаниями и другими заключается в том, что они подпадают под надзор Совета управляющих Федеральной резервной системы. Это основано на определении Правлением, что финансовое положение или «характер, масштаб, размер, масштаб, концентрация, взаимосвязанность или сочетание видов деятельности» в этих учреждениях могут угрожать финансовой стабильности Соединенных Штатов.

Это основано на определении Правлением, что финансовое положение или «характер, масштаб, размер, масштаб, концентрация, взаимосвязанность или сочетание видов деятельности» в этих учреждениях могут угрожать финансовой стабильности Соединенных Штатов.

Теневые банки и кризисы

NBFC существовали задолго до Закона Додда-Франка. В 2007 году они получили прозвище «теневые банки» экономистом Полом Маккалли, в то время управляющим директором Pacific Investment Management Company LLC (PIMCO), чтобы описать расширяющуюся матрицу организаций, вносящих свой вклад в текущее кредитование легких денег. окружающей среды, что, в свою очередь, привело к краху субстандартных ипотечных кредитов и последующему финансовому кризису 2008 года.

Хотя этот термин звучит несколько зловеще, многие известные брокерские и инвестиционные фирмы занимались теневой банковской деятельностью.Инвестиционные банкиры Lehman Brothers и Bear Stearns были двумя наиболее известными NBFC, оказавшимися в центре кризиса.

В результате последовавшего финансового кризиса традиционные банки оказались под более пристальным контролем со стороны регулирующих органов, что привело к длительному сокращению их кредитной деятельности. Поскольку власти ужесточили меры в отношении банков, банки, в свою очередь, ужесточили прием заявителей на получение ссуд и кредитов. Более жесткие требования привели к тому, что большему количеству людей потребовались другие источники финансирования — и, следовательно, рост небанковских организаций, которые могли работать вне ограничений банковского регулирования.

Короче говоря, за десятилетие после финансового кризиса 2007-08 гг. НБФК разрастались в большом количестве и разного типа, играя ключевую роль в удовлетворении спроса на кредиты, неудовлетворенного традиционными банками.

Противоречие NBFC

Сторонники NBFC утверждают, что эти учреждения играют важную роль в удовлетворении растущего спроса на кредиты, займы и другие финансовые услуги. В число клиентов входят как юридические лица, так и частные лица, особенно те, у кого могут возникнуть проблемы с соответствием более строгим стандартам, установленным традиционными банками.

В число клиентов входят как юридические лица, так и частные лица, особенно те, у кого могут возникнуть проблемы с соответствием более строгим стандартам, установленным традиционными банками.

Сторонники говорят, что NBFC не только предоставляют альтернативные источники, но и предлагают более эффективные. NBFC исключают посредников — роль, которую часто играют банки, — чтобы позволить клиентам иметь дело с ними напрямую, снижая затраты, комиссии и ставки в процессе, называемом дезинтермедиацией. Предоставление финансирования и кредита важно для поддержания ликвидности денежной массы и поддержания экономики в рабочем состоянии.

ПлюсыАльтернативный источник финансирования, кредит

Прямой контакт с клиентами, без посредников

Высокая доходность для инвесторов

Ликвидность финансовой системы

Не регулируется, не подлежит надзору

Непрозрачные операции

Системный риск для финансовой системы, экономики

Даже в этом случае критики обеспокоены отсутствием подотчетности NBFC регулирующим органам и их способностью действовать вне обычных банковских правил и положений. В некоторых случаях они могут столкнуться с надзором со стороны других органов — Комиссии по ценным бумагам и биржам (SEC), если они являются публичными компаниями, или Регулирующего органа финансовой индустрии (FINRA), если они являются брокерскими конторами. Однако в других случаях они могут работать в условиях отсутствия прозрачности.

В некоторых случаях они могут столкнуться с надзором со стороны других органов — Комиссии по ценным бумагам и биржам (SEC), если они являются публичными компаниями, или Регулирующего органа финансовой индустрии (FINRA), если они являются брокерскими конторами. Однако в других случаях они могут работать в условиях отсутствия прозрачности.

Все это может усилить нагрузку на финансовую систему. NBFC были в эпицентре финансового кризиса 2008 года, который привел к Великой рецессии. Критики утверждают, что с тех пор их число только увеличилось.

Реальный пример NBFC

Организации, начиная от ипотечного провайдера Quicken Loans до фирмы, предоставляющей финансовые услуги Fidelity Investments, квалифицируются как NBFC. Однако самым быстрорастущим сегментом сектора небанковского кредитования было одноранговое (P2P) кредитование.

Росту P2P-кредитования способствует сила социальных сетей, которые объединяют единомышленников со всего мира. Сайты P2P-кредитования, такие как LendingClub Corp. (LC), StreetShares и Prosper предназначены для связи потенциальных заемщиков с инвесторами, готовыми вложить свои деньги в ссуды, которые могут принести высокую доходность.

(LC), StreetShares и Prosper предназначены для связи потенциальных заемщиков с инвесторами, готовыми вложить свои деньги в ссуды, которые могут принести высокую доходность.

P2P-заемщики, как правило, — это люди, которые иначе не могли бы претендовать на получение традиционной банковской ссуды или которые предпочитают вести дела с небанковскими организациями. Инвесторы имеют возможность создать диверсифицированный кредитный портфель, вкладывая небольшие суммы в ряд заемщиков.

Хотя P2P-кредитование составляет лишь небольшую часть от общего объема кредитов, выданных в США, отчет Brand Essence Research предполагает, что:

Global Peer-to-Peer Lending (P2P) Market оценивается в 34 доллара США.16 миллиардов в 2018 году и, как ожидается, достигнет 589,05 миллиардов долларов США к 2025 году со среднегодовым темпом роста 50,2% за прогнозируемый период. Универсальные достижения в технологиях, которые управляют процессами, связанными с денежным кредитованием, в значительной степени стимулируют глобальный одноранговый рынок (P2P).

Определение небанковских банков

Что такое небанковские банки?

Небанковские банки — это финансовые учреждения, которые не считаются полноценными банками, потому что они не предлагают одновременно кредитные и депозитные услуги.Небанковские банки могут заниматься операциями с кредитными картами или другими услугами по кредитованию, при условии, что они также не принимают депозиты.

Многие небанковские банки или небанковские финансовые компании предлагают ипотечные услуги, такие как первоначальные жилищные ссуды и варианты рефинансирования. Некоторые небанковские банки, ориентированные на ипотеку, предоставляют упрощенные ссуды, а некоторые могут рассмотреть вопрос о кредитовании клиентов с приемлемой или хорошей кредитной историей. Небанковские банки могут предлагать ссуды, но не предоставляют депозитные услуги, такие как чековые или сберегательные счета.

Как работают небанковские банки

Многие небанковские банки, которые разрешают вклады, застрахованы Федеральной корпорацией по страхованию вкладов FDIC, и к этим учреждениям будут применяться ограничения обязательных резервов. Небанковское банковское дело значительно расширилось в последние годы, поскольку нефинансовые учреждения, такие как розничные компании и автопроизводители, начали заниматься кредитованием. Поскольку многие компании пытаются расширить правила в отношении банковских прав, правительство США с конца 1980-х годов резко ограничило регистрацию новых небанковских банков.

Небанковское банковское дело значительно расширилось в последние годы, поскольку нефинансовые учреждения, такие как розничные компании и автопроизводители, начали заниматься кредитованием. Поскольку многие компании пытаются расширить правила в отношении банковских прав, правительство США с конца 1980-х годов резко ограничило регистрацию новых небанковских банков.

Ключевые выводы

- Когда дело доходит до получения ипотеки, небанковские кредиторы, такие как Quicken Loans, например, могут предоставить более легкий путь к получению ипотеки, чем традиционный обычный банк, особенно для клиентов с менее чем выдающейся кредитной историей.

- Поставщики ссуд до зарплаты считаются небанковскими банками, но многие считают их хищными кредиторами.

- Одноранговые кредиторы и частные инвестиционные компании считаются небанковскими банковскими учреждениями.

Поставщики ссуд до зарплаты как небанковские банки

Кредиторы до зарплаты также считаются небанковскими банками. Ссуда до зарплаты — это краткосрочная ссуда с высоким риском, которая часто берется из следующей зарплаты заемщика. Многие кредиторы до зарплаты взимают чрезмерно высокие процентные ставки по этим займам, что очень затрудняет выплату заемщиками основной суммы и процентов в чрезвычайной ситуации. Кредиторы до зарплаты часто переносят ссуды на последующие выплаты по зарплате, если заемщик не может вовремя выплатить свои долги, увеличивая проценты и усугубляя риск.Эти ссуды часто называют хищническими ссудами, поскольку они используют в своих интересах и без того уязвимых лиц и имеют репутацию скрытых резервов, взимающих дополнительные комиссии.

Ссуда до зарплаты — это краткосрочная ссуда с высоким риском, которая часто берется из следующей зарплаты заемщика. Многие кредиторы до зарплаты взимают чрезмерно высокие процентные ставки по этим займам, что очень затрудняет выплату заемщиками основной суммы и процентов в чрезвычайной ситуации. Кредиторы до зарплаты часто переносят ссуды на последующие выплаты по зарплате, если заемщик не может вовремя выплатить свои долги, увеличивая проценты и усугубляя риск.Эти ссуды часто называют хищническими ссудами, поскольку они используют в своих интересах и без того уязвимых лиц и имеют репутацию скрытых резервов, взимающих дополнительные комиссии.

Закон о банковских холдинговых компаниях 1956 года запрещает небанковским компаниям владеть банками в качестве дочерних компаний, но они могут владеть другими небанковскими банками.

В то время как некоторые ссуды до зарплаты могут быть доступны онлайн, большинство поставщиков ссуд до зарплаты, как правило, являются небольшими продавцами кредитов с физическими местоположениями, которые позволяют подавать заявки на получение кредита и одобрение на месте. Для заполнения заявки на получение ссуды до зарплаты заемщик обычно предоставляет последние квитанции о выплате зарплаты. Исходя из этого, кредиторы обычно основывают свою основную сумму ссуды на процентном соотношении прогнозируемого краткосрочного дохода заемщика, используя заработную плату заемщика в качестве обеспечения.

Для заполнения заявки на получение ссуды до зарплаты заемщик обычно предоставляет последние квитанции о выплате зарплаты. Исходя из этого, кредиторы обычно основывают свою основную сумму ссуды на процентном соотношении прогнозируемого краткосрочного дохода заемщика, используя заработную плату заемщика в качестве обеспечения.

Пример небанковского банка

Одним из примеров небанковского банка является линия женской одежды Ann Taylor, предлагающая клиентам кредитную карту для покупок. С кредитной картой Ann Taylor клиенты могут заработать пять бонусных баллов за каждый доллар, потраченный в магазинах или в Интернете.Кроме того, держатели карт получат бонусные карты на 20 долларов за каждые 2000 заработанных баллов, а также подарок на день рождения на 15 долларов. С помощью онлайн-доступа держатели карт могут обновлять свои профили, оплачивать счета и просматривать выписки на настольных или мобильных устройствах. Другие розничные компании, такие как J.Crew и Nordstrom’s, предлагают аналогичные вознаграждения держателям карт.

Что такое небанковская финансовая организация?

Разве нефинансовое учреждение по-прежнему не является финансовым учреждением?

Хорошо, может быть, это не лучшее имя.В конце концов, велосипед не скейтборд. Точно так же, как нельзя называть лошадь не коровой, а самолет — не птицей. Вы видите, куда я иду. Но иногда — даже несмотря на личную интуицию, здравый смысл и логическое обоснование — все же случаются нелепые вещи. (Вспомните президентские твиты, рост славы юного юнца из Walmart или Storm Area 51 — список можно продолжать.) Тем не менее, мы обычно знаем, что никогда не стоит называть что-то, основываясь на том, чем оно не является.

Это подводит нас к небанковским финансовым организациям.Кто они такие? В чем их цель? И как они попадают в традиционный банковский ландшафт?

Что делает организацию небанковским финансовым учреждением?

Все, что не является финансовым учреждением, технически является нефинансовым учреждением. Но когда мы говорим о нефинансовых организациях в контексте канадской банковской системы, какие организации мы на самом деле имеем в виду?

Но когда мы говорим о нефинансовых организациях в контексте канадской банковской системы, какие организации мы на самом деле имеем в виду?

Мы имеем в виду группу поставщиков финансовых услуг, у которых нет полной банковской лицензии.Они по-прежнему предоставляют финансовые услуги и часто предоставляют решения по кредитованию, поэтому слово «нефинансовый» — не лучший способ описать эти организации. Это не только плохое имя, но и неточное.

Главное отличие состоит в том, что нефинансовые учреждения не являются уполномоченными депозитными учреждениями. Это важная часть. Это означает, что они не могут принимать депозиты от населения Канады. А поскольку они не могут принимать эти вклады, они не могут предлагать типичные банковские продукты, такие как чековые или сберегательные счета, а также не могут предлагать краткосрочные вклады или гарантированные инвестиционные сертификаты (GIC).

Что такое срочный депозит?

Из-за этого различия небанковские финансовые организации должны получать свои средства из других источников. В результате многие из них работают с инвесторами, чтобы генерировать необходимые средства для предоставления займов или других кредитных продуктов. Этот подход является базовой моделью, используемой для большинства альтернативных кредиторов в Канаде.

В результате многие из них работают с инвесторами, чтобы генерировать необходимые средства для предоставления займов или других кредитных продуктов. Этот подход является базовой моделью, используемой для большинства альтернативных кредиторов в Канаде.

Что такое альтернативное кредитование?

Какие примеры небанковских финансовых организаций?

Это подводит нас к другому названию чего-либо, в зависимости от того, чем оно не является.Небанковский.

Иногда называемые небанковскими кредиторами, эти финансовые организации часто ориентированы на другие отрасли. Во многих случаях именно их успех в других отраслях дает им источник финансирования для их кредитных продуктов.

Возьмем General Motors. Это североамериканский автопроизводитель. Основным направлением ее деятельности является производство автомобилей и легковых и грузовых автомобилей для мирового рынка. Но у General Motors также есть подразделение финансовых услуг, известное как General Motors Financial Company. Это небанковское учреждение предоставляет программы розничного кредитования и лизинга своим клиентам автомобилей через автодилеров, а также предлагает решения для коммерческого кредитования, чтобы помочь дилерам финансировать и развивать свой бизнес.

Это небанковское учреждение предоставляет программы розничного кредитования и лизинга своим клиентам автомобилей через автодилеров, а также предлагает решения для коммерческого кредитования, чтобы помочь дилерам финансировать и развивать свой бизнес.

В этом тоже нет ничего необычного. Многие успешные розничные компании и производственные компании запустили программы кредитных карт и кредитные операции, чтобы предложить своим клиентам варианты финансирования и оплаты, что, в свою очередь, помогает им продавать больше товаров.

Вывод: нефинансовые организации не принимают депозиты

Есть много творческих способов получения средств нефинансовыми организациями.Многие из них используют эти средства, чтобы предлагать альтернативные кредитные продукты или финансовые решения. Но некоторые нефинансовые организации вообще не предлагают кредитных или платежных программ. Страховые компании — прекрасный пример нефинансовых организаций, которые не предлагают займы или кредитные продукты. Вместо этого они получают свой источник финансирования из премий, которые они собирают со своих клиентов.

Вместо этого они получают свой источник финансирования из премий, которые они собирают со своих клиентов.

Итак, если и финансовые инструкции, и нефинансовые учреждения предлагают финансовые услуги, то в чем разница? Что ж, все сводится к тому, где учреждение получает финансирование.Проще всего помнить, что нефинансовые организации не принимают вклады.

И, да. Мы просто определили нефинансовые организации, определив, чем они не занимаются.

Источники:

https://www.bankofcanada.ca/2019/03/non-bank-financial-intermediation-in-canada-an-update/

https://en.wikipedia.org/wiki/Non-bank_financial_institution

https://www.precisionfunding.com.au/understanding-non-bank-lenders-how-they-can-push-your-portfolio-f Further/

https: // www.worldbank.org/en/publication/gfdr/gfdr-2016/background/nonbank-financial-institution

https://www.investopedia.com/terms/n/nonbank-banks.asp

https://www.gmfinancial.ca/en-ca/about.html

Индустрия альтернативного кредитования 2021: рынок небанковских кредитов

Небанковские организации и альтернативные кредитные организации проникают в банковский сектор, создавая серьезную угрозу для существующих банков. Возможность альтернативных кредиторов использовать технологии и предоставлять действенные и действенные услуги кредитования недостаточно обслуживаемым компаниям и частным лицам позволяет им проникать на рынок и добиваться успеха.

Возможность альтернативных кредиторов использовать технологии и предоставлять действенные и действенные услуги кредитования недостаточно обслуживаемым компаниям и частным лицам позволяет им проникать на рынок и добиваться успеха.

Ниже мы разберем, что такое альтернативное кредитование, перечислим ведущих альтернативных кредиторов в отрасли и подробно рассмотрим, как альтернативные финансовые учреждения угрожают господству существующих банков.

Что такое альтернативное кредитование?

Малые предприятия обычно испытывают затруднения при попытке получить финансирование, поэтому часто они обращаются к альтернативному кредитованию, когда средства предоставляются вне рамок традиционного банковского дела. Небанковские организации — финансовые учреждения, не имеющие полной банковской лицензии, — также предлагают различные варианты кредитования малым предприятиям.

Небанковские организации могут оказывать типичные банковские услуги, такие как операции с кредитными картами и различные услуги кредитования, такие как ипотечное кредитование.Эти кредиторы предоставляют пользователям более легкий доступ к получению ссуд — особенно для потребителей, которые могут не иметь наилучшего кредита или соответствовать определенным требованиям.

Тенденции в отрасли небанковского и альтернативного кредитования

Присутствие альтернативных кредиторов и небанковских организаций с развитыми цифровыми технологиями продолжает расти в

банковское дело

— оказание давления на традиционные финансовые институты с целью оцифровывать свои собственные варианты кредитования.

Согласно исследованию Oracle Digital Demand in Retail Banking с участием 5200 потребителей из 13 стран, более 40% опрошенных клиентов считают, что небанковские организации могут лучше помочь им в управлении личными деньгами и инвестициями, а также 30% респондентов, которые не пробовали использовать небанковские платформы. сказал, что они готовы попробовать.

Альтернативные кредиторы также привлекают внимание, особенно со стороны малого и среднего бизнеса. Согласно данным, предоставленным SME Finance Forum, в 2018 году между финансовыми потребностями малого и среднего бизнеса и доступным им институциональным финансированием существовал дефицит финансирования в размере 5 триллионов долларов, что заставляло МСП искать альтернативные варианты финансирования.

Согласно данным, предоставленным SME Finance Forum, в 2018 году между финансовыми потребностями малого и среднего бизнеса и доступным им институциональным финансированием существовал дефицит финансирования в размере 5 триллионов долларов, что заставляло МСП искать альтернативные варианты финансирования.

Альтернативные кредиторы используют такие технологии, как искусственный интеллект и машинное обучение, для сбора данных и привлечения клиентов, а в отчете Business Insider Intelligence о кредитовании малого и среднего бизнеса объясняется, что, если традиционные операторы не изучат технологические достижения, альтернативные кредиторы могут начать занимать большую долю рынка.

Типы небанковских ссуд

Небанковские организации предлагают клиентам и предприятиям различные варианты ссуд, включая ипотечные ссуды, ссуды малому бизнесу и одноранговые ссуды.

Небанковская ипотечная ссуда

Из-за регулирования ипотечного кредитования традиционным операторам может быть сложно оцифровать процесс кредитования, а неспособность традиционных банков адаптироваться к цифровому ландшафту привела к увеличению числа альтернативных кредиторов, предоставляющих ипотечные ссуды для потребители.

Отчет Business Insider Intelligence по онлайн-ипотечному кредитованию показал, что на пять крупнейших банков США — Wells Fargo, Bank of America и JPMorgan Chase, US Bancorp и Citigroup — приходилось только 21% от общего количества выданных ипотечных кредитов, что является огромным снижением по сравнению с их совокупная доля рынка составила 50% в 2011 году.

Альтернативные кредиторы представляют угрозу для традиционных операторов, поскольку они могут предоставлять потребителям традиционные финансовые продукты, такие как ипотечные ссуды, по более низкой цене с более мягкими критериями отбора. Это в сочетании с их технологическими предложениями позволяет альтернативным кредиторам предоставлять ипотечные ссуды более привлекательным способом.

Альтернативный кредит для малого бизнеса

Заявки на получение кредита от микробизнеса и малого бизнеса обычно отклоняются традиционными финансовыми учреждениями. Из-за более слабых правил для альтернативных кредиторов они могут извлечь выгоду из высокого спроса со стороны малого бизнеса.

Согласно опросу Федеральный резерв Bank of Richmond, в 2016 году только 58% запросов на получение кредитов от малых предприятий были одобрены действующими банками по сравнению с 71%, одобренными альтернативными кредиторами в том же году.

В отличие от традиционного кредитования, альтернативные кредиторы имеют возможность использовать широкий набор данных и машинное обучение, что позволяет им проникать на рынок кредитования малого бизнеса дальше, чем традиционные банки.

Одноранговая ссуда (P2P)

Одноранговая ссуда — одна из самых популярных форм альтернативного кредитования — объединяет заемщика, инвестора и банк-партнер через онлайн-платформу. Используя такие показатели, как кредитный рейтинг и активность в социальных сетях, платформы P2P могут связывать заемщиков с кредиторами по подходящим процентным ставкам. PayPal — популярный сервис P2P-кредитования. PayPal

Платформы P2P-кредитования

PayPal

Платформы P2P-кредитованияупрощают взаимодействие без фактического владения ссудами, что позволяет им поддерживать низкие затраты. Это качество особенно привлекательно для клиентов, желающих рефинансировать существующую задолженность по максимально низкой ставке.

Ведущие небанковские и альтернативные кредиторы

- SoFi: Этот стартап изначально был ориентирован на рефинансирование студенческих ссуд, но расширился, включив рефинансирование ипотечных ссуд, ипотечные и личные ссуды.В 2019 году SoFi закрыла раунд финансирования на 500 миллионов долларов, проводимый Катарским инвестиционным управлением, что представляет угрозу для действующих банков.

Заполнение заявки на ипотечную ссуду от Quicken Loans занимает менее 10 минут.

Quicken Loans

Quicken Loans - Quicken Loans: Этот авторитетный небанковский банк известен своим Rocket Mortgage, онлайн-заявкой на ипотеку, заполнение которой занимает менее 10 минут. В четвертом квартале 2017 года Quicken Loans стала крупнейшим поставщиком ипотечных жилищных кредитов в США по объему — даже обогнав Wells Fargo.

- Kabbage: Это была одна из первых платформ онлайн-кредитования, которая использует сторонние данные, чтобы не допустить предоставления малым и средним бизнесом неверной информации.Стартап предлагает бизнес-операции, и в июле 2019 года он получил возобновляемую кредитную линию на 200 миллионов долларов после того, как за три месяца до этого уже получил соглашение о секьюритизации на 700 миллионов долларов.

- OnDeck: Это глобальная финансовая платформа с технологией, помогающая малому и среднему бизнесу получать быстрые краткосрочные бизнес-ссуды до 250 000 долларов США и кредитные линии до 100 000 долларов США.

В октябре 2020 года компания Enova приобрела OnDeck, чтобы расширить доступ к своим финансовым продуктам и услугам как для владельцев бизнеса, так и для потребителей.

В октябре 2020 года компания Enova приобрела OnDeck, чтобы расширить доступ к своим финансовым продуктам и услугам как для владельцев бизнеса, так и для потребителей.

Рынок альтернативного кредитования

Несмотря на то, что традиционные банки по-прежнему занимают самую большую долю рынка бизнес-кредитования, рост продолжал замедляться, что свидетельствует о повышенном спросе на альтернативные кредитные платформы. Благодаря технологиям, использующим искусственный интеллект и машинное обучение, альтернативные кредиторы могут эффективно привлекать клиентов.

Согласно отчету Business Insider Intelligence о кредитовании малых и средних предприятий, малые и средние предприятия составляют почти все предприятия частного сектора в США и нанимают 60% всех работников в стране.Однако у МСБ обычно возникают проблемы при подаче заявки на ссуду в традиционных банках, и они вместо этого обращаются к альтернативным кредитным платформам.

Из-за огромного размера рынка малого и среднего бизнеса альтернативные кредитные компании могут угрожать существующим банкам, и если традиционные банковские учреждения не обновят свои методы кредитования, технологии альтернативного кредитования потенциально могут пересмотреть устаревшие процессы и получить больший процент от общей доли рынка.

Другие темы финансовой индустрии:Небанковские финансовые учреждения: что вам нужно знать!

Небанковские финансовые учреждения помогают физическим и юридическим лицам с помощью финансовых услуг развиваться иначе, чем традиционные банковские операции.

Финансовая система Мексики состоит из большого количества учреждений, не входящих в состав банков. Как видно из названия, небанковское финансовое учреждение (NBFI) или небанковская финансовая компания (NBFC) — это та, которая предоставляет финансовые услуги или продукты, но не принадлежит формально или неофициально к банку. А потом, , что они могут вам предложить?

Финансовая система

Финансовое учреждение — это организация, которая осуществляет операции финансового посредничества, то есть получает деньги от своих клиентов для проведения денежных операций и предоставляет различные типы продуктов или услуг, такие как кредиты, займы, капитальные вложения, страхование, управление фондами. , управление активами, среди прочего.

Сумма субъектов, которые осуществляют эту деятельность, составляют финансовую систему, разделенную на банковскую и небанковскую, в то время как первые состоят из Banco de México, коммерческого банковского дела и сбережений, вторые интегрируются в основном SOFOMES, SOFIPOS , SOCAPS, кредитные союзы, ассоциации коллективного финансирования и другие.

Небанковские финансовые организации (IFNB)

Учреждения, которые не зависят от банковской системы , имеют разные цели, и в зависимости от них их классифицируется.Одним из основных преимуществ, которые они предлагают, является то, что они предоставляют свою финансовую деятельность населению, которое не может легко получить доступ к банковскому кредиту, и компаниям, не имеющим кредитной истории прошлых лет, что дает предпринимателям и МСП возможность доступа к финансированию и может быть проконсультировали в бюро финансовых организаций.

Несмотря на то, что НБФО являются наибольшим числом участников финансового сектора и сильно выросли за последние годы, считается, что только 4 банка концентрируют 70% активов в Мексике, потому что подавляющее большинство пользователей не делают этого. знать, что это за типы организаций и как они работают, что, безусловно, очень помогает, так что компании могут извлекать выгоду в любой момент во время своего развития, потому что они предлагают более быстрое одобрение кредита, создание кредитной истории или в качестве дополнения к некоторым финансовым продуктам что банки не покрывают.

5 примеров небанковских финансовых организаций

SOFOM : Многоцелевые финансовые компании — это организации, которые предоставляют кредиты или финансирование более простым и прямым способом по сравнению с банковским учреждением. Есть регулируемые и нерегулируемые.

SOFIPO : Популярные финансовые общества — это микрофинансовые организации, которые действуют с разрешения CNBV и предоставляют финансовые услуги, ориентированные на клиента или партнеров.

Кредитные союзы : Они предоставляют финансовые услуги исключительно своим членам, которые связаны с рядом требований, продиктованных каждой организацией и их участием в акциях.

Краудфандинговые платформы : Это цифровые платформы, на которых представлены проекты и получена поддержка инвесторов, спонсоров и доноров.

SOCAPS : Кооперативные ссудо-сберегательные общества — это форма социальной организации, состоящей из людей, которые имеют общие интересы и стремятся удовлетворить свои финансовые потребности.Подтвердите личность ваших клиентов

Конечно, многие из этих компаний стремятся подтвердить личность своих клиентов, прежде чем они смогут установить с ними финансовые отношения.Если вы один из них и ищете, как это сделать, не стесняйтесь обращаться к нам и заказывать демо!

Небанковские финансовые учреждения являются кредиторами, не являющимися банками

Небанковское финансовое учреждение — это кредиторы, не являющиеся банками, не имеющие банковской лицензии и не находящиеся под надзором национального органа банковского регулирования.

Небанковское финансовое учреждение (NBFI) или небанковская финансовая компания (NBFC) — это финансовое учреждение, которое не имеет полной банковской лицензии или не контролируется Федеральной резервной системой или другим международным органом банковского регулирования.NBFI способствует оказанию связанных с банками финансовых услуг, таких как инвестиции, объединение рисков, договорные сбережения и рыночные брокерские операции. Примеры включают страховые фирмы, ломбарды, кассиры, выпускающие чеки, пункты обналичивания чеков, кредитование до зарплаты, обмен валюты и организации микрозаймов. Алан Гринспен определил роль НБФО в укреплении экономики, поскольку они предоставляют «многочисленные альтернативы для преобразования сбережений экономики в капитальные вложения, которые действуют в качестве резервных средств на случай неудачи основной формы посредничества.”

Операции небанковских финансовых организаций часто по-прежнему регулируются банковским законодательством страны.

Роль в финансовой системе

НБФО дополняют банки, предоставляя инфраструктуру для распределения избыточных ресурсов физическим лицам и компаниям с дефицитом. Кроме того, НБФО также вводят конкуренцию в предоставлении финансовых услуг. В то время как банки могут предлагать набор финансовых услуг в виде комплексной сделки, небанковское финансовое учреждение разделяет и адаптирует эти услуги для удовлетворения потребностей конкретных клиентов.Кроме того, отдельные НБФО могут специализироваться в одном конкретном секторе и иметь информационное преимущество. Посредством процесса разделения, выбора и специализации НБФО усиливают конкуренцию в отрасли финансовых услуг.

Небанковское финансовое учреждение предлагает большинство видов банковских услуг, таких как ссуды и кредиты, частное финансирование образования, пенсионное планирование, торговля на денежных рынках, андеррайтинг акций и акций, TFC (сертификат срочного финансирования) и другие обязательства.Эти учреждения также обеспечивают управление капиталом, обычно в партнерстве с бухгалтерской фирмой, такое как управление портфелями акций и акций, услуги дисконтирования, например. дисконтирование инструментов и консультации по слияниям и поглощениям. Количество небанковских финансовых компаний значительно увеличилось за последние несколько лет, поскольку компании венчурного капитала, розничные и промышленные компании начали заниматься кредитованием. Небанковские организации также часто поддерживают инвестиции в недвижимость и готовят для компаний технико-экономические исследования, исследования рынка или отрасли.Однако им, как правило, не разрешается принимать депозиты от населения, и им приходится искать другие средства финансирования своей деятельности, такие как выпуск долговых инструментов.

Небанковское финансовое учреждение не предоставляет ни чековой книжки, ни сберегательного счета, ни текущего счета. Требуется только фиксированный депозит или срочные вклады.

Рост

Некоторые исследования показывают высокую корреляцию между финансовым развитием и экономическим ростом. Как правило, рыночная финансовая система имеет более развитые НБФО, чем банковская система, что способствует экономическому росту.связи между банкирами и брокерами.

Стабильность

Многогранная финансовая система, включающая небанковские финансовые учреждения, может защитить экономику от финансовых потрясений и обеспечить быстрое восстановление, когда эти потрясения случаются. НБФО предоставляют «множество альтернатив для преобразования сбережений экономики в капитальные вложения, [которые] служат в качестве резервных средств на случай неудачи основной формы посредничества».

Однако в отсутствие эффективных финансовых правил небанковские финансовые учреждения могут усугубить хрупкость финансовой системы.

Поскольку не все НБФО жестко регулируются, теневая банковская система, созданная этими учреждениями, может вызвать потенциальную нестабильность. В частности, CIV, хедж-фонды и структурированные инвестиционные механизмы до финансового кризиса 2007–2008 годов были организациями, которые сосредоточили надзор НБФУ на пенсионных фондах и страховых компаниях, но в значительной степени игнорировались регулирующими органами.

Поскольку это небанковское финансовое учреждение работает без банковской лицензии, в некоторых странах их деятельность в значительной степени не контролируется как государственными регулирующими органами, так и агентствами кредитной отчетности.Таким образом, большая рыночная доля НФКУ в общих финансовых активах может легко дестабилизировать всю финансовую систему. Ярким примером может служить азиатский финансовый кризис 1997 года, когда отсутствие регулирования со стороны NBFI привело к кредитному пузырю и перегреву активов. Когда цены на активы рухнули, а количество неплатежей по кредитам резко возросло, возникший в результате кредитный кризис привел к азиатскому финансовому кризису 1997 года, который оставил большую часть Юго-Восточной Азии и Японии с обесцененными валютами и ростом частного долга.

Из-за обострения конкуренции авторитетные кредиторы часто не хотят включать НБФО в существующие механизмы обмена кредитной информацией.Кроме того, НБФО часто не хватает технологических возможностей, необходимых для участия в сетях обмена информацией. В целом небанковские финансовые учреждения также предоставляют меньше информации агентствам кредитной отчетности, чем банки.

Для постоянного роста и поддержки NBFC важно иметь регулирование вокруг них, сохраняя при этом их инновационность. Введение нормативной песочницы в другую экосистему поможет им достичь желаемых результатов. Многие страны приняли нормативную песочницу, и скоро ее примут и другие.

Типы небанковских финансовых организаций

Учреждения, объединяющие риски

Страховые компании берут на себя экономические риски, связанные с болезнью, смертью, повреждениями и другими рисками потерь. Взамен на сбор страховой премии страховые компании дают условное обещание экономической защиты в случае убытков. Существует два основных типа страховых компаний: общее страхование и страхование жизни. Общее страхование, как правило, является краткосрочным, а страхование жизни — долгосрочным контрактом, который прекращается в случае смерти застрахованного.Оба вида страхования, страхование жизни и в целом, доступны для всех слоев общества.

Хотя страховые компании небанковских финансовых учреждений не имеют банковских лицензий, в большинстве стран страхование имеет отдельную форму регулирования, специфичную для страхового бизнеса, и вполне может подпадать под действие того же финансового регулятора, который также охватывает банки. Также было несколько случаев, когда страховые компании и банки объединились, в результате чего были созданы страховые компании, у которых есть банковские лицензии.

Договорные сберегательные учреждения

Договорные сберегательные учреждения (также называемые институциональными инвесторами) позволяют физическим лицам инвестировать в механизмы коллективного инвестирования (CIV) в качестве доверительного управляющего, а не основной роли. Средства коллективного инвестирования объединяют ресурсы частных лиц и фирм в различные финансовые инструменты, включая акции, долговые обязательства и производные инструменты. Обратите внимание, что физическое лицо владеет капиталом в самой CIV, а не в том, во что конкретно CIV инвестирует.Двумя наиболее популярными примерами договорных сберегательных организаций являются пенсионные фонды и паевые инвестиционные фонды.

Двумя основными типами паевых инвестиционных фондов являются фонды открытого и закрытого типа. Открытые фонды генерируют новые инвестиции, позволяя общественности покупать новые акции в любое время, а акционеры могут ликвидировать свою долю, продав акции обратно в открытый фонд по стоимости чистых активов. Фонды закрытого типа выпускают фиксированное количество акций при IPO. В этом случае акционеры извлекают выгоду из стоимости своих активов, продавая свои акции на фондовой бирже.

Паевые инвестиционные фонды обычно различаются по характеру вложений. Например, некоторые фонды специализируются на инвестициях с высоким риском и высокой доходностью, в то время как другие сосредотачиваются на ценных бумагах, не облагаемых налогом. Существуют также паевые инвестиционные фонды, специализирующиеся на спекулятивной торговле (например, хедж-фонды), в конкретном секторе или на трансграничных инвестициях.

Небанковские финансовые учреждения Пенсионные фонды — это паевые инвестиционные фонды, которые ограничивают доступ инвестора к своим инвестициям до определенной даты. Взамен пенсионным фондам предоставляются большие налоговые льготы, чтобы побудить работающее население откладывать часть своего текущего дохода на более поздний срок после того, как они уйдут с работы (пенсионный доход).

Маркет-мейкеры

Маркет-мейкеры — это брокерско-дилерские организации, которые устанавливают цену покупки и продажи и облегчают операции с финансовыми активами. К таким активам относятся акции, государственный и корпоративный долг, производные финансовые инструменты и иностранная валюта. После получения заказа маркет-мейкер немедленно продает из своих запасов или покупок, чтобы компенсировать потерю запасов. Разница между котировками покупки и продажи или спред между ценой предложения и покупкой — это то, как маркет-мейкер получает прибыль.Основной вклад маркет-мейкеров — повышение ликвидности финансовых активов на рынке.

Специализированные отраслевые финансисты

Они предоставляют ограниченный спектр финансовых услуг целевому сектору. Например, финансисты, финансирующие недвижимость, направляют капитал потенциальным домовладельцам, лизинговые компании предоставляют финансирование на приобретение оборудования, а компании, занимающиеся кредитованием до зарплаты, предоставляют краткосрочные ссуды физическим лицам, которые не имеют достаточного банковского обслуживания или имеют ограниченные ресурсы.например, Банк развития Уганды

Небанковские финансовые учреждения, поставщики финансовых услуг

Поставщики финансовых услуг включают брокеров (как по ценным бумагам, так и по ипотеке), консультантов по управлению и финансовых консультантов, и они работают на платной основе. -сервисная основа. Их услуги включают повышение информационной эффективности для инвесторов и, в случае брокеров, предложение транзакционных услуг, с помощью которых инвестор может ликвидировать существующие активы.

Небанковская финансовая компания (NBFC) — Overvew,

Что такое небанковская финансовая компания (NBFC)?

Небанковские финансовые компании, также известные как небанковские финансовые учреждения, — это компании, предлагающие финансовые услуги и продукты, но официально не признанные банком с полной банковской лицензией.

Как правило, разница между признанным банком и небанковской финансовой компанией заключается в том, что небанковские компании не могут принимать традиционные депозиты до востребования.Депозиты до востребования — это средства, хранящиеся на банковском счете, которые могут быть сняты в любое время, обычно в форме текущего счета Контрольный счет Текущий счет — это тип депозитного счета, который физические лица открывают в финансовых учреждениях с целью снятия и внесения денег. Текущий счет, также известный как транзакционный счет или счет до востребования, очень ликвиден. Проще говоря, он предоставляет пользователям быстрый способ доступа к своим деньгам.

Разъяснение небанковской финансовой компании

Небанковские финансовые компании не подпадают под действие банковских правил или обычного надзора со стороны федеральных властей, которые обычно за ними следуют признанные банки.Типы компаний, которые считаются NBFC, следующие:

- Учреждения по объединению рисков

- Компании по страхованию жизни и здоровья Страховщики жизни и здоровья Страховщики жизни и здоровья (L&H) — это компании, которые обеспечивают покрытие риска потери жизни и понесенных медицинских расходов. от болезней или травм. Заказчик — покупатель страхового полиса — оплачивает страховой взнос за покрытие.

- Компании по страхованию имущества и от несчастных случаев

- Компании по перестрахованию Компании по перестрахованию Компании по перестрахованию, также известные как перестраховщики, представляют собой компании, которые предоставляют страхование страховым компаниям.Другими словами, перестраховочные компании — это компании, которые получают страховые обязательства от страховых компаний.

- Специализированные страховые компании

- Сберегательные учреждения

- Пенсионные фонды

- Паевые инвестиционные фонды

- Фонды денежного рынка

- Фонды прямых инвестиций

- Хедж-фонды Хедж-фонд Хедж-фонд, альтернативный инвестиционный инструмент, является партнерством где инвесторы (аккредитованные инвесторы или институциональные инвесторы) пул

- Фонды венчурного капитала

- Маркет-мейкеры

- Брокерско-дилерские учреждения

- Специализированные кредиторы

- Кредиторы недвижимости

- Лизинговые компании

- Кредиторы до зарплаты

- Поставщики общих финансовых услуг

- Инвестиционные банковские компании

- Кредитные рейтинговые агентства

- Управленческие консалтинговые компании

- Финансовые консультанты

- Торговец ценными бумагами s и брокеры

NBFC в Соединенных Штатах, как правило, подпадают под действие положений Закона Додда-Франка о реформе Уолл-стрит и защите прав потребителей, Закона Додда-Франка или Закона о реформе Уолл-стрит и защите потребителей. 2010 г. был принят в качестве закона при администрации Обамы в ответ на финансовый кризис 2008 года.Он стремился внести существенные изменения в финансовое регулирование и создать новые правительственные агентства, которым было поручено выполнять различные положения закона. Закон был принят в 2010 году в рамках широкой финансовой реформы в Соединенных Штатах в ответ на глобальный финансовый кризис 2008 года.

Целью Закона Додда-Франка было реформирование определенных секторов финансовой системы, которые лежали в основе финансового кризиса. В число компаний входили банки, ипотечные кредиторы и рейтинговые агентства.

Последствия глобального финансового кризиса 2008 года

NBFC до принятия закона Додда-Франка назывались «теневыми банками», чтобы описать их как быстрорастущее множество организаций, которые способствовали созданию среды кредитования легких денег. Обвал субстандартного ипотечного кредитования и последовавший за ним финансовый кризис явились прямым результатом того, что «теневые банки» стали слишком заметными и не имели достаточного регулирования.

Многие очень крупные и известные инвестиционные компании и брокерские компании были вовлечены в деятельность, которая привела к финансовому кризису.После финансового кризиса традиционные банки оказались под пристальным вниманием регуляторов. Это привело к значительному сокращению кредитной деятельности в связи с ужесточением правил кредитования и другой кредитной деятельности. Однако спрос на заемные средства остался прежним, и НБФК смогли заполнить пробел в финансировании.

После глобального финансового кризиса 2008 года NBFC смогли очень быстро расти в различных отраслях.

Различия между странами