Сколько раз можно рефинансировать ипотеку на квартиру по закону

Рефинансирование жилищного кредита может стать настоящим спасением для тех заемщиков, которые оказались в сложной финансовой ситуации и не могут выполнять долговые обязательства по ипотеке. Специальная программа позволяет значительно снизить нагрузку на бюджет за счёт снижения ставки по кредиту, который будет выплачиваться на новых условиях. В данной статье рассказывается о повторной процедуре рефинансирования и о целесообразности данной программы.

Содержание

Скрыть- Сколько раз можно рефинансировать?

- Что дает повторное рефинансирование?

- В каких случаях стоит прибегать к рефинансированию?

- Когда не стоит обращаться за перекредитованием?

Сколько раз можно рефинансировать?

Стоит отметить, что повторное рефинансирование официально не запрещено — однако многие банки относятся с повышенным вниманием к подобным клиентам, тщательно анализируя личную кредитную историю. Закон не ограничивает количество операций рефинансирования по различным направлениям — всё зависит непосредственно от требований финансовой организации, выдавшей кредит.

Закон не ограничивает количество операций рефинансирования по различным направлениям — всё зависит непосредственно от требований финансовой организации, выдавшей кредит.

Многие банки стараются развивать программу рефинансирования и создавать привлекательные условия для клиентов. Но для того, чтобы несколько раз рефинансировать жилищный кредит, заемщик обязательно должен соответствовать следующим критериям:

- Клиент должен иметь безупречную кредитную историю — это одно из важнейших условий для многих банков;

- Все платежи должны совершаться без единой просрочки;

- Ежемесячный доход заемщика должен быть достаточным для погашения новых платежей по ипотеке.

Клиенту необходимо повторно пройти процедуру проверки стандартных документов, а также вновь подписать договор страхования.Только после выполнения всех условий может быть повторно одобрена программа рефинансирования. При этом стоит помнить, что в первый год выплаты долга по ипотечному кредиту воспользоваться данным предложением нельзя.

Стоит отметить, что повторная процедура рефинансирования не позволяет получить налоговый вычет во второй раз. Таким образом, получить дополнительные субсидии от государства не получится.

Что дает повторное рефинансирование?

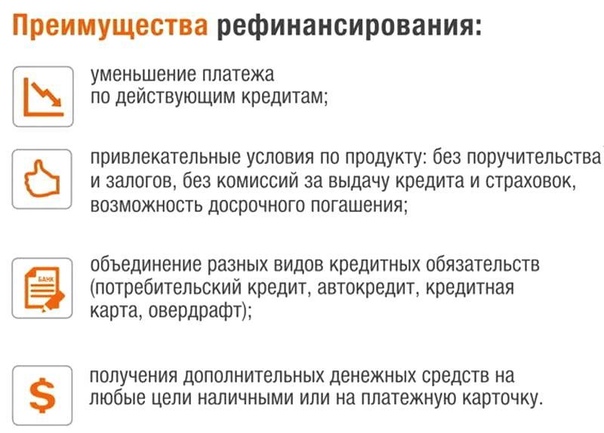

Основным преимуществом повторного рефинансирования является создание более выгодных кредитных условий для клиентов, позволяющих без особых проблем рассчитаться с финансовой организацией. Повторная процедура предполагает снижение процентной ставки и уменьшение ежемесячного платежа, а также сроков кредитования. Всё это позволяет уменьшить переплаты и облегчить нагрузку на бюджет.

В каких случаях стоит прибегать к рефинансированию?

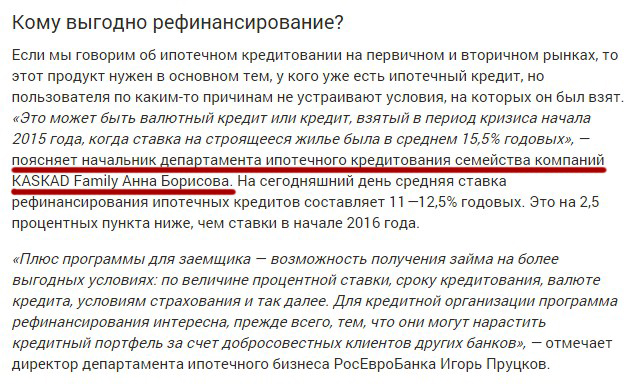

Многие эксперты считают, что рассматривать программу рефинансирования стоит лишь в следующих случаях:

- Клиента не устраивают условия договора, а также техническое обслуживание банка;

- Процентная ставка по кредиту слишком высока по сравнению с предложениями других финансовых организаций;

- Достаточно большой размер ежемесячного платежа.

Перед оформлением процедуры необходимо тщательно изучить условия финансовых организаций и выбрать наиболее оптимальный вариант.

Когда не стоит обращаться за перекредитованием?

Прежде чем решиться на рефинансирование ипотеки, необходимо тщательно изучить условия разных банков. Всё дело в том, что в некоторых случаях перекредитование может стать причиной значительной переплаты — базовая ставка по новому займу может быть значительно выше. Также не следует рефинансировать кредит, если платежеспособность клиента находится на невысоком уровне — риск отказа в оформления в данном случае достаточно высок.

сколько раз и что для этого нужно в 2021 году

Все слышали о рефинансировании, но что оно представляет собой на самом деле? Как сделать его повторно? Какие документы потребуются и куда стоит обращаться? Отвечаем детально на все вопросы

Что такое рефинансирование ипотеки?

По сути, это перекредитование. Банк выдает ссуду, которая полностью покрывает прошлый кредит, и который вы выплачиваете на более выгодных условиях. Например, по меньшей процентной ставке. Выгодно ли это? Еще бы.

Банк выдает ссуду, которая полностью покрывает прошлый кредит, и который вы выплачиваете на более выгодных условиях. Например, по меньшей процентной ставке. Выгодно ли это? Еще бы.

Важно помнить, что рефинансирование можно делать как в «родном» банке, выдавшем первый кредит, так и в любом другом. Почти в каждом офисе можно найти брошюрки с программами рефинансирования на выгодных условиях.

Важно! Банк – не благотворительная организация. На рефинансирование «своих» кредитов он идет неохотно — это невыгодно.

Как рефинансировать ипотеку?

Для начала нужно отправить запрос о возможности понижения ставки. Есть небольшой шанс, что банк ответит согласием, и тогда проблем со сбором документов будет меньше. А что делать, если отказали? Менять банк.

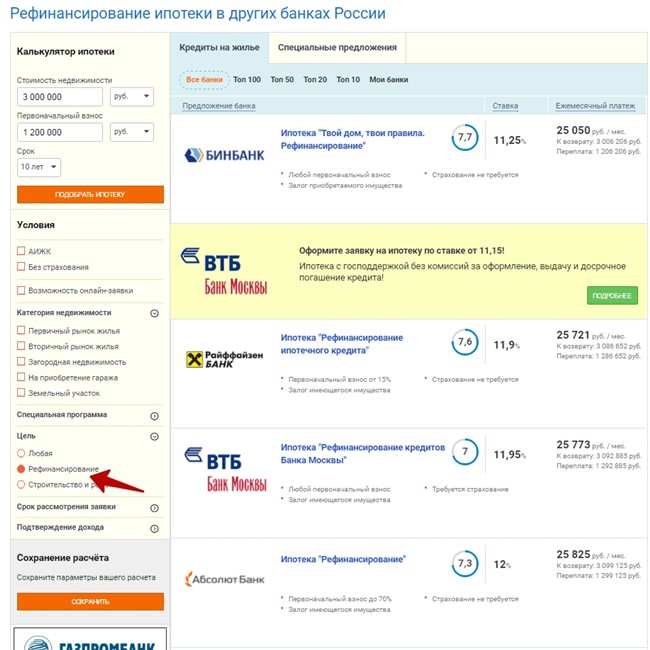

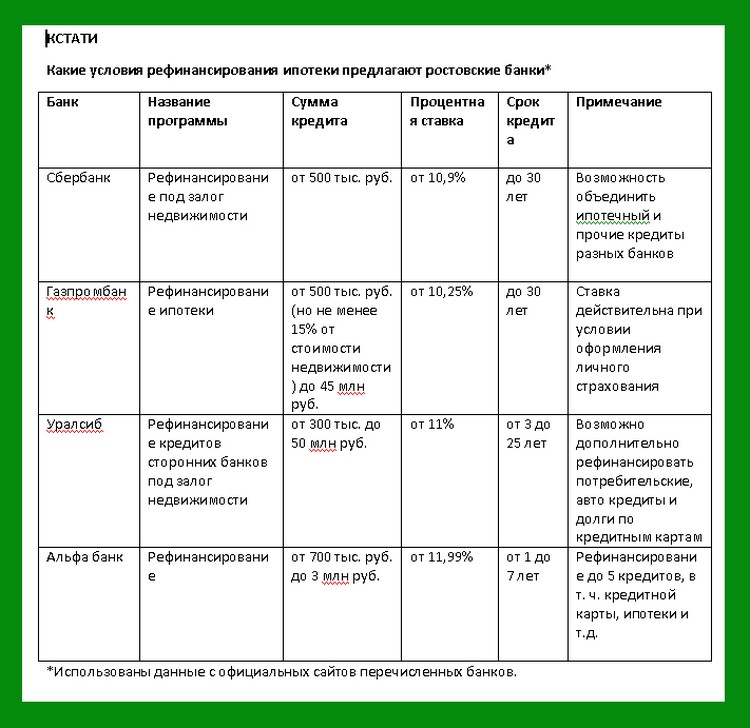

Изучите предложения от крупных «конкурентов». Почти все банки предлагают рефинансировать чужие кредиты на разных условиях. Не торопитесь отправлять заявку в первый попавшийся банк. Лучше вооружитесь калькулятором и интернетом.

Лучше вооружитесь калькулятором и интернетом.

Для сравнения условий используйте сайты-агрегаторы вроде banki.ru или sravni.ru. Там же можно сравнить рейтинги финансовых организаций, почитать обзоры и отзывы.

После того, как определились с тремя-четырьмя «лидерами», стоит заглянуть на сайт компании для уточнения деталей, а потом сходить в офис и задать сотрудникам пару каверзных вопросов:

- Какие последствия могут наступить за просрочку платежей?

-

Что еще считается нарушением договора?

-

В каких случаях может вырасти ставка по кредиту?

-

Бывают ли случаи, когда банк «просит» выплатить кредит в сжатые сроки?

-

Как можно вносить платежи?

-

Что с досрочным погашением кредита? Возможно ли оно, что потребуется сделать для этого?

-

Есть ли в договоре иные требования (например, ежегодно приносить справку о доходах)?

Все эти вопросы в стандартных рекламных брошюрках не освещаются.

Комплексный ремонт квартир под ключ

Всё включено

В стоимость ремонта входит всё: работы, материалы, документы.Без вашего участия

После согласования проекта мы беспокоим хозяев только при сдаче ремонта.Цена известна заранее

Стоимость ремонта фиксируется в договоре.Фиксированный срок ремонта

Ремонт квартиры под ключ за 3,5 месяца. Срок закреплен в договоре.

Потом можно отправлять заявку на рефинансирование. Заполнять бланк можно как в том же офисе, так и на сайте организации.

Важно! Банк вправе отказать в рефинансировании ипотеки без объяснения причин.

После предварительного одобрения у вас будет два-три месяца на сбор пакета документов.

Какие документы нужны для рефинансирования ипотеки?

Как правило, пакет документов примерно одинаков для любого банка. Исключения встречаются, но редко. Итак, потребуется принести в офис:

-

Паспорт (копия).

-

СНИЛС (копия).

-

Документы на квартиру (выписка из ЕГРН, договор купли-продажи).

-

Технические документы на квартиру (получить можно в Бюро технической документации).

-

Документы по первому кредиту.

Справки, подтверждающие доход .

-

Выписка из домой книги.

-

Выписка из финансово-лицевого счета квартиры (не должно быть долгов по коммунальным платежам).

-

Справка о реквизитах из «старого» банка.

-

Анкета для оформления страховки

-

Отчет об оценке квартиры.

Оценку квартиры проводит оценщик. Банк предоставляет список – вы делаете выбор.

После окончательного одобрения нужно обратиться в «первый» банк с заявлением о досрочном погашении кредита. «Новый» кредитодатель переводит деньги на указанный счет, а вы начинаете оплачивать стоимость жилья с процентами по сниженной ставке.

Как часто можно делать рефинансирование ипотеки?

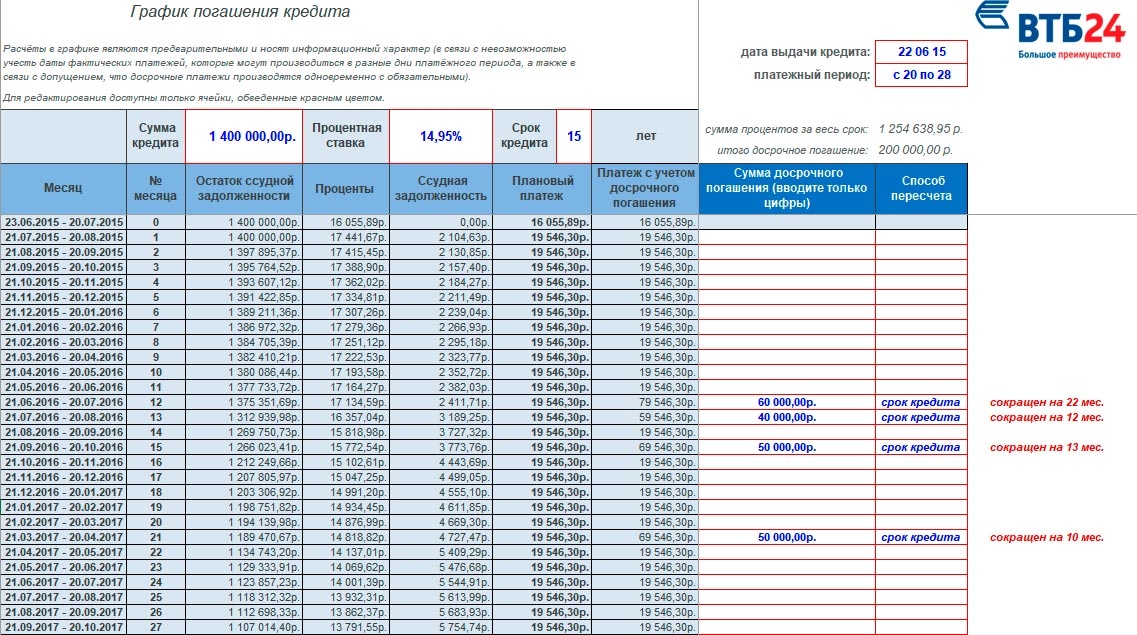

Почему вообще делают рефинансирование ипотеки? Все дело в ставке. С одной стороны, банку выгодно «заманить» нового клиента, выдав ему кредит под меньший процент. С другой, выгода займодателя очевидна – если пять лет назад он брал ипотеку под 12-15% годовых, то сейчас можно найти варианты под 8-9%. Это выгоднее и хорошо экономит бюджет.

С другой, выгода займодателя очевидна – если пять лет назад он брал ипотеку под 12-15% годовых, то сейчас можно найти варианты под 8-9%. Это выгоднее и хорошо экономит бюджет.

Как часто можно делать рефинансирование ипотеки? Формально – сколько угодно. Законодательных ограничений не существует. Впрочем, все равно существует ряд требований к заемщику, которые формально ограничивают возможности рефинансирования:

-

Прошло более 180 календарных дней с даты заключения договора.

-

До погашения ипотеки осталось не менее 90 дней.

-

Кредитный договор ни разу не был реструктурирован (поэтому совет: если выбираете – реструктуризация или рефинансирование, рассчитайте все дважды, обратного пути уже не будет).

-

На момент рефинансирования нет просрочек в платежах.

-

Весь последний год платежи вносились своевременно и без задержек.

Обратим внимание еще раз – банк может посчитать вас ненадежным заемщиком. На кредитной истории отказы в рефинансировании не скажутся, но увидеть их можно – на портале (или в приложении) «Госуслуги».

На что потратить сэкономленные деньги?

После рефинансирования ипотеки ваш бюджет почувствует разницу – ежемесячные выплаты резко уменьшатся. При этом слишком расслабляться в первое время не стоит.

Эксперты рекомендуют откладывать «освободившиеся» деньги в качестве подушки безопасности. Расчет тут прост – вы уже привыкли жить на более скромные средства, а «излишек» будет лежать на счету, приносить небольшие проценты и принесет уверенность в завтрашнем дне

Логика тут проста – вы всегда можете заболеть или лишиться работы. В таком случае придется или реструктурировать ипотеку (а сделать это достаточно сложно) или уходить на «ипотечные каникулы», а этим правом можно воспользоваться лишь раз за весь период выплат.

В этом случае пригодится «подушка» — в идеале, ее должно хватать на две-три ипотечные выплаты. За это время вы сможете найти новый источник дохода.

Второй разумный ход – вложить сэкономленные средства в качественный комплексный ремонт. Замените искрящую проводку, пованивающую канализацию, выровняйте стены и пол, оклейте детскую безвредными для здоровья материалами. Если обратитесь в надежную компанию – получите не только качественный ремонт по одобренному проекту, но и гарантию – если в течение двух лет что-то сломается или отклеится, компания все исправит за свой счет. Хорошо выполненный капитальный ремонт будет радовать долгие годы, а правильно выполненная черновая его часть гарантирует – когда решитесь на второй, потратите на него намного меньше – косметический в разы дешевле капитального.

Итак, сколько же раз можно рефинансировать ипотеку? В законе не указаны ограничения. Рефинансировать можно столько раз, сколько на это согласятся банки. Главное – не остаться в минусе, так как во многих договорах есть пункт о штрафах и пенни за досрочное погашение ипотеки. Перед подачей документов подумайте несколько раз и посчитайте, сколько вы сэкономите, сменив банк.

Главное – не остаться в минусе, так как во многих договорах есть пункт о штрафах и пенни за досрочное погашение ипотеки. Перед подачей документов подумайте несколько раз и посчитайте, сколько вы сэкономите, сменив банк.

Рефинансирование ипотеки по ставке 8,3%

Рефинансирование под залог квартиры, на которую зарегистрировано право собственности:

— предоставление кредитных средств для полного погашения задолженности по ипотечному кредиту по договору, заключенному с иным Кредитором1;

— в размере превышения задолженности по ипотечному кредиту – на потребительские цели, в т.ч. для погашения задолженности по кредиту(-ам), предоставленным на потребительские цели (включая под залог автомобиля), по договорам, заключенным с иными Кредиторами (не более 30% от суммы задолженности по рефинансируемому ипотечному кредиту).

Рефинансирование под залог имущественных прав требования (по договору долевого участия/уступки)2:

— предоставление кредитных средств для полного погашения задолженности по ипотечному кредиту по договору, заключенному с иным кредитором, на приобретение квартир в аккредитованных Банком объектах недвижимости3.

Рефинансирование по программе «Семейная ипотека» по ставке от 4,7% годовых:

Семьи, в которых с 01.01.2018 по 31.12.2022 родился второй и (или) последующий ребенок, а также гражданине Российской Федерации, имеющие ребенка, которому установлена категория «ребенок-инвалид», рожденному не позднее 31.12.2022 могут рефинансировать ипотечный кредит по ставке от 4,7%4 годовых. Подробная информация по ссылке.

1 Иной Кредитор – иная кредитная организация, первоначально предоставившая кредит, или иная кредитная организация/ юридическое лицо, которая(-ое) приобрела(-о) права кредитора и является в настоящее время текущим кредитором по рефинансируемому кредиту.

2 Залог прав (требования) по зарегистрированному в установленном законодательством РФ порядке договору участия в долевом строительстве, заключенном в соответствии с ФЗ от 30.12.2004 №214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации».

3 При условии, что кредитная заявка подана до даты окончания строительства объекта, указанной в Разрешении на строительство, размещенном на интернет-сайте застройщика.

4 Ставка — от 4,2% годовых — при кредитовании граждан РФ, проживающих на территории Дальневосточного федерального округа и приобретающих жилое помещение на указанной территории в соответствии с условиями Программы.

оформить рефинансирование ипотечного кредита других банков

Документы для рефинансирования ипотекиСокращенный пакет документов:

Копия паспорта (все страницы)

Заявление-анкета

Согласие на обработку персональных данных

При получении кредита по одному документу (паспорту) – процентная ставка выше базовой величины на 1%.

Полный пакет документов:

Копия паспорта (все страницы)

Заявление-анкета

Согласие на обработку персональных данных

Документы, подтверждающие доход:

Для наемных сотрудников:

справка с портала Госуслуг, которая формируется всего в один клик и отправляется на электронный адрес банка. В этом случае нет необходимости предоставлять 2-НДФЛ и копию трудовой книжки. Если вы не зарегистрированы на портале Госуслуги – наш менеджер поможет быстро пройти регистрацию. Если в справке указан не полный доход заемщика – для оформления ипотеки дополнительно потребуется предоставить подтверждение дохода по форме банка, или

справка за 12 месяцев: 2-НДФЛ или по форме банка

Для собственников бизнеса и индивидуальных предпринимателей:

- налоговые декларации, в зависимости от системы налогообложения установленные законодательством, и управленческая отчетность

Документы, подтверждающие трудоустройство:

копия трудовой книжки, заверенная работодателем (все заполненные страницы), для военнослужащих — справка по установленной форме

Документы по кредиту:

Документы по действующему кредиту

Справка из банка — залогодержателя об отсутствии просроченной задолженности по действующему кредиту, который будет погашаться за счет средств Банка, а при наличии иных кредитов — и по иным кредитам – предоставляется при отсутствии информации в Бюро кредитных историй;

Справка из банка-залогодержателя об остатке ссудной задолженности по действующему ипотечному кредиту;

При рефинансировании действующего кредита, предоставленного на цели приобретения/строительства иного объекта под залог имеющейся(ихся) квартиры/апартаментов, подтверждением целевого использования кредитных средств по действующему кредиту будут являться полученные Банком сведения из ЕГРН либо свидетельство о праве собственности на недвижимое имущество, приобретенное за счет кредитных средств по действующему кредиту и указанному в первичном КД;

При рефинансировании ранее рефинансированного кредита необходимо предоставление всех кредитных договоров, включая первоначальный

Рефинансирование ипотечных кредитов — Ак Барс Банк

Объект недвижимости в виде отдельно стоящего жилого дома (коттеджа для постоянного проживания)/таунхауса (дома блокированной застройки) должен соответствовать следующим требованиям:

— Расположен в городах нахождения территориальных подразделений ПАО «АК БАРС» БАНК (либо ближайших населенных пунктах, расположенных на расстоянии не более 100 км от них, для Южного Регионального центра — не более 300 км)

— Находиться в населенном пункте, на территории которого располагаются иные дома (индивидуальные, многоквартирные), пригодные для проживания

— Иметь подъездную дорогу, обеспечивающую круглогодичный подъезд к земельному участку, на котором располагается отдельно стоящий жилой дом (коттедж для постоянного проживания)

— Передаваться в залог только одновременно с земельным участком, на котором он расположен

— Каждый блок жилого дома блокированной застройки должен быть расположен на отдельном земельном участке, сформированном непосредственно для его использования.

— Иметь цементный, железобетонный, каменный или кирпичный фундамент

— Быть капитальным (пригодным для круглогодичного проживания) и иметь в удовлетворительном состоянии основные конструктивные элементы (фундамент, стены, перекрытия/крыша), окна, двери и инженерное оборудование, необходимое для нормального функционирования здания

— Процент износа не более 50 % (и не более 40 % в случае, если, стены Объекта недвижимости выполнены с использованием деревянных материалов

— Иметь постоянное электроснабжение от внешнего источника

— Иметь систему канализации (в том числе автономную), а также санузел внутри здания1

— Быть обеспеченным системой газового или электрического отопления (Объекты недвижимости только с печным отоплением в обеспечение по ипотечному кредиту не принимаются, если таковое является основным источником отопления)1

— Иметь систему холодного водоснабжения (в том числе автономную)1

Как рефинансировать ипотеку?

Ипотека — финансовое бремя, которое можно существенно облегчить. Для этого и нужно рефинансирование. Это продукт банков, который помогает закрыть текущую ипотеку и взять новую на более выгодных условиях. В статье расскажем, как рефинансировать ипотеку. Кому это делать выгодно, а кому нет.

Для этого и нужно рефинансирование. Это продукт банков, который помогает закрыть текущую ипотеку и взять новую на более выгодных условиях. В статье расскажем, как рефинансировать ипотеку. Кому это делать выгодно, а кому нет.

Сколько я сэкономлю?

Самый первый вопрос, который задает себе человек с ипотекой: а сколько я сэкономлю благодаря рефинансированию? Ответ не может быть однозначным. Сам продукт рефинансирование предполагает более выгодное оформление ипотечного кредита. Можно сократить не только срок выплат, но и сам ежемесячный платеж, и, как итог, уменьшить сумму переплаты по кредиту.

Некоторым клиентам удается сэкономить несколько миллионов, некоторым — пару сотен. А в некоторых ситуациях рефинансирование кредита является не актуальным. Например, если вы платите аннуитетные платежи по ипотеке и уже выплатили процент банку, то смысла рефинансировать кредит нет в большинстве случаев, так как за новую ипотеку также нужно будет платить банку за использование денежных средств. Но реальную экономию нужно рассчитывать с учетом особенностей вашей ипотеки, ее срока, размера ежемесячных платежей, самой недвижимости. Поэтому самый первый этап рефинансирования начинается с оценки необходимости проведения данной операции. А нужно ли мне рефинансирование?

Но реальную экономию нужно рассчитывать с учетом особенностей вашей ипотеки, ее срока, размера ежемесячных платежей, самой недвижимости. Поэтому самый первый этап рефинансирования начинается с оценки необходимости проведения данной операции. А нужно ли мне рефинансирование?

Как происходит рефинансирование ипотеки?

Выбрать подходящий банк.

А чтобы понять, есть ли необходимость рефинансировать ипотеку, стоит оценить предложения, которые есть на рынке. Как вы уже поняли, это популярный сегодня продукт, который есть почти у каждого крупного и среднего банка.

Не стоит вестись на рекламные призывы, реклама призвана зацепить клиента, и не всегда отражает реальное положение дел. Особенно сегодня, когда ипотека стала еще более привлекательной. Поэтому для оценки предложений важно обратиться сразу в несколько банков. Для выбора финансового учреждения можно использовать рейтинг банков и выбрать несколько из первой десятки, и еще парочку из первой 30-тки.

На сайте каждого банка можно оформить заявку на получение рефинансирования. Пару кликов, и вот вы уже получили предварительное одобрение. Но не стоит расслабляться. Банк просто подтвердил, что готов обсуждать с вами возможность провести рефинансирование.

Пройти проверку надежности

Сотрудник банка запросит все ваши данные для первичной проверки вашей надежности как заемщика. Обычно это стандартный пакет документов:

- Паспортные данные

- СНИЛС

- Справка о доходах с работы

- Трудовая книжка

- Договор ипотеки с текущим банком

- График платежей

- Справка об отсутствии задолженностей и просрочек по предыдущему кредиту, информацию об остатке ссудной задолженности по кредиту

Банк также может заинтересовать, проводилась ли реструктуризация кредита и не было ли проведено каких-либо реконструкций с недвижимостью, которая находится в залоге. Также банк обязательно проверит не попадаете ли вы под сокращение на работе и подлинность информации, которую вы предоставили. Дополнительно он может запросить информацию о созаемщике. Поэтому, если есть созаемщик, сразу нужно подготовить два пакета документов.

Также банк обязательно проверит не попадаете ли вы под сокращение на работе и подлинность информации, которую вы предоставили. Дополнительно он может запросить информацию о созаемщике. Поэтому, если есть созаемщик, сразу нужно подготовить два пакета документов.

Предоставить информацию по недвижимости

Если банк готов провести рефинансирование, то на следующем этапе необходимо предоставить информацию о недвижимости, а также провести ее оценку. Естественно, банк хочет убедиться в том, что стоимость недвижимости не завышена, а объект не развалится через месяц или два. Ведь, по факту, банк приобретает вашу недвижимость.

Важно. Всю необходимую информацию по залоговому объекту, то есть, о вашей квартире/доме, необходимо предоставить в течение 90 дней после одобрения заявки на рефинансирование.

Оценку недвижимости могут провести аккредитованные компании/ИП банка или любой другой оценщик на рынке. Главное, чтобы у выбранного оценщика было профильное образование, членство в РСО и полис обязательного страхования ответственности оценщика. Обычно процедура оценки недвижимости не занимает более 5 дней. Можно процесс ускорить, например, через Центр Недвижимости от Сбербанка процедуру оценки можно провести за 3 дня. Почему так важно все делать быстро и не тормозить на каждом этапе, расскажем в конце статьи.

Обычно процедура оценки недвижимости не занимает более 5 дней. Можно процесс ускорить, например, через Центр Недвижимости от Сбербанка процедуру оценки можно провести за 3 дня. Почему так важно все делать быстро и не тормозить на каждом этапе, расскажем в конце статьи.

Также банку необходимо предоставить следующие документы:

- Свидетельство о собственности

- Договор купли-продажи

- Кадастровой паспорт недвижимости

- Страховой полис недвижимости и квитанция об оплате страховки

Оформить кредит на рефинансирование

Теперь можно рефинансировать ипотеку. Новый банк готовит кредитный договор, а после подписания перечисляет средства для выкупа квартиры у текущего банка, который, кстати, нужно заранее уведомить об этом. Полученные средства для погашения текущей ипотеки необходимо перевести на специальный расчетный счет, с которого будет произведено списание задолженности.

ВАЖНО. После погашения текущего кредита необходимо получить справку, которая подтверждает, что вы ничего не должны банку. Ее же нужно будет предоставить в банк, который проводит рефинансирование. Также желательно у себя сохранить копию справки, если вдруг у старого банка появятся претензии.

Ее же нужно будет предоставить в банк, который проводит рефинансирование. Также желательно у себя сохранить копию справки, если вдруг у старого банка появятся претензии.

Снять обременение в Росреестре

После погашения кредита в текущем банке вы получаете закладную, которая выступает как подтверждение того, что никаких финансовых обязательств перед банком вы не несете. Закладную вы предоставляете в Росреестр, где снимают обременение с недвижимости. После этого вы можете брать новую ипотеку.

Оформить ипотеку

Банк оформляет новый договор ипотеки. После подписания договора придется снова посетить Росреестр (кстати, все эти операции можно сделать в МФЦ), здесь вы зарегистрируете сделку с новым банком и заново наложите обременение на недвижимость. Самостоятельно сделать все процедуры не получится, со стороны банка обязательно должен присутствовать представитель.

После того, как все документы будут зарегистрированы в Росреестре, ставка по ипотеке станет меньше.

Кстати, не забывайте, что страховку для нового банка также придется переоформить. Для этого нужно направить заявление в страховую компанию, которая либо переоформит текущий полис, либо поможет с оформлением нового.

В каком банке можно рефинансировать ипотеку?

Как вы уже поняли, в большинстве случаев провести рефинансирование в текущем банке, где у вас уже оформлена ипотека, не получится. Банк крайне редко соглашается на такую сделку, ему это не выгодно. Рефинансирование существующего клиента — это хорошая скидка, которую банк не всем готов дать. Скорее, основная задача рефинансирования для банка — привлечь новых клиентов, пусть и на условиях более лояльных. Поэтому, при выборе банка для рефинансирования, важно хорошо промониторить рынок, оценить уровень надежности самого банка, а также выгоду предложения для вас.

Может ли банк отказать рефинансировать ипотеку?

Да, если были задолженности по платежам, вы задерживали оплату страховки, а также если у вас высокая финансовая нагрузка или не подтвержден доход. Плюс банку может не понравится, если уже проводилась реструктуризация ипотеки. Хотя это не является законным основанием для отказа, но банк может поставить под сомнение вашу платежеспособность.

Плюс банку может не понравится, если уже проводилась реструктуризация ипотеки. Хотя это не является законным основанием для отказа, но банк может поставить под сомнение вашу платежеспособность.

Сколько времени займет и сколько будет стоить рефинансирование ипотеки?

Если все идет по плану, не возникает никаких проблем с документами и соблюдаются сроки, то оформление рефинансирования займет 2-3 месяца. Что касается стоимости оформления, то платить придется за оценку недвижимости, за снятие и наложение обременения на недвижимость, а также за перевод средств со счета нового банка на счет старого банка для погашения кредитной задолженности. Плюс не забываем про стоимость оформления страховки. Последний пункт является самой большой статьей затрат. Средняя стоимость оформления всех документов обычно не превышает 15-20 000 р.

Ну, а если нет времени или желания вникать во все тонкости, или вы столкнулись с отказом банка провести рефинансирование, на этот случай есть страховой и ипотечный брокер INFULL. Проконсультируем, проанализируем и поможем оформить рефинансирование ипотеки.

Проконсультируем, проанализируем и поможем оформить рефинансирование ипотеки.

Рефинансирование ипотеки других банков — ставки рефинансирования ипотечного кредита

|

Цель кредитования |

Рефинансирование ипотеки |

|

Дополнительные возможности ! Без надбавки к процентной ставке |

1. Рефинансируйте кредиты на потребительские цели, автокредит, лимит по кредитной карте 2. Получите дополнительные денежные средства |

— Доля средств, направленных на погашение ипотеки, должна составлять не менее 50% от общей суммы выдаваемого ипотечного кредита.

— Допускается рефинансирование не более 5 кредитов одновременно (в том числе, не более 2 ипотечных).

|

Залог |

Отношение размера кредита к стоимости залога |

Процентная ставка |

|

Квартира/Апартаменты |

50,01% — 80% |

9,89% |

|

≤ 50% |

9,39% |

|

|

Коммерческая недвижимость |

≤ 80% |

12,49% |

|

Дом с земельным участком (только для вторичного рынка) |

≤ 60% |

12,99% |

Надбавки и дисконты при выдаче кредита:

+2 п. п. — с даты предоставления кредита до даты предоставления в Банк документов, подтверждающих государственную регистрацию ипотеки в пользу Банка и документов, подтверждающих погашение кредитов.

п. — с даты предоставления кредита до даты предоставления в Банк документов, подтверждающих государственную регистрацию ипотеки в пользу Банка и документов, подтверждающих погашение кредитов.

+ 1 п.п. — для ИП/собственников бизнеса (кроме типа залога «Коммерческая недвижимость»).

+ 2,75 п.п. – при отказе от личного страхования

+ 2,75 п.п. – при отказе от титульного страхования (если применимо)

— 0.5 п.п. — для зарплатных клиентов ПАО «Совкомбанк»

По программе доступно рассмотрение по 2 документам (подробнее — в Разделе «Документы»).

Теперь ставкой управляете Вы! Воспользуйтесь одной из программ по снижению процентной ставки:

- Г.О.С. Программа – сниженная процентная ставка по кредиту на первые 3 года — 5,9% . Подробная информация на странице программы

- Программа «Снижение процентной ставки по кредиту» — сниженная процентная ставка по кредиту на весь срок кредитования. С объёмом снижения процентной ставки и стоимостью услуги можно ознакомиться в Тарифах по ипотеке

Сколько времени нужно, чтобы рефинансировать ипотеку?

Процентные ставки по ипотеке остаются близкими к рекордно низким, поэтому сейчас, возможно, подходящий момент для рефинансирования и значительной экономии на процентах. Недавний высокий спрос на ипотечные кредиты и сбои в связи с пандемией заставляют заемщиков задаться вопросом: сколько времени займет процесс рефинансирования ипотеки?

Недавний высокий спрос на ипотечные кредиты и сбои в связи с пандемией заставляют заемщиков задаться вопросом: сколько времени займет процесс рефинансирования ипотеки?

Сколько времени занимает рефинансирование ипотеки

Время, необходимое для рефинансирования ипотеки, всегда зависит от нескольких движущихся частей, таких как проверки кредитоспособности, оценки и способность вашего кредитора обрабатывать ссуды.Обычно этот процесс занимает всего 15 дней, но, возможно, и 45 дней или больше, в среднем 30 дней на завершение.

«Будьте готовы к возможному увеличению времени обработки», — говорит Барух Сильверманн, генеральный директор / основатель The Smart Investor в Лос-Анджелесе. «В начале пандемии время резко увеличилось из-за изменений требований к кредитам, а также неопределенности относительно новой ситуации. К счастью, время, необходимое для завершения рефинансирования, сократилось, но это может занять у вас немного больше времени, чем раньше.

Шаги по рефинансированию ипотеки

Процесс рефинансирования практически не изменился, но после коронавируса было внесено несколько изменений, говорят эксперты.

Майкл Оурслер, главный операционный директор NewDay USA, кредитора из Фултона, штат Мэриленд, обслуживающего ветеранов, объясняет, что традиционные шаги, необходимые для рефинансирования вашей ипотеки, все еще применимы:

1. Найдите кредиторов

Сравните ставки, условия и внимательно, затем свяжитесь с кредитором и запросите рефинансирование.Представитель кредитора может собрать вашу информацию по телефону или в электронном виде и проинструктировать вас, как подать официальную заявку.

2. Заполните форму заявки

Обратите внимание, что многие обычные банки остаются закрытыми или имеют ограниченные часы работы, поэтому заявки, вероятно, придется заполнять онлайн, независимо от того, выберете ли вы банк с физическим отделением или онлайн-кредитором.

3. Обработка и андеррайтинг в ожидании

Кредитор и его группа андеррайтинга проанализируют и проверит предоставленную вами информацию и оценит вашу кредитоспособность. Если они определят, что вы хороший кандидат, ваш заем будет одобрен.

Если они определят, что вы хороший кандидат, ваш заем будет одобрен.

4. Завершение оформления новой ссуды

Оформите закрывающие документы, как правило, в офисе титульной компании или у поверенного, или удаленно из вашего автомобиля или другого места с соблюдением мер защиты от COVID-19.

Одним из шагов, который был исключен или изменен, является требование кредитора о том, чтобы ваш дом провел профессиональную оценку.

«Из-за пандемии многие кредиторы отказываются от проверок собственности, что экономит время и деньги потребителей», — говорит Джаред Максвелл, руководитель отдела прямых продаж Embrace Home Loans в Мидлтауне, Род-Айленд.

В других случаях оценщики проводят домашние экскурсии удаленно, посредством видеоконференцсвязи с домовладельцами.

Благодаря технологиям весь процесс стал более рациональным. Путем внедрения цифровых подписей, использования электронных нотариусов и даже устранения необходимости загружать документы (некоторые кредиторы позволяют подключать ваши счета к своей системе, позволяя им получать необходимую информацию), заемщики должны иметь возможность закрыть рефинансирование быстрее, чем можно ожидать, — говорит Джон Суини, глава отдела управления активами и активами компании Figure Technologies.

Требования к заявлению на рефинансирование

Чем больше вы подготовлены, тем быстрее, вероятно, пойдет процесс. Это означает анализ и сбор важных документов для удовлетворения стандартных требований к заявке на рефинансирование. К ним относятся:

- Доказательство дохода , такое как недавние квитанции о заработной плате, налоговые декларации за последние два года и налоговые формы (1099, W-2 и другие)

- Кредитная информация , включая ваш кредитный рейтинг (ваш банк или кредитная карта может предоставить его бесплатно) и три кредитных отчета (доступны бесплатно на сайте Annualcreditreport).com)

- Подтверждение активов , включая две последовательные недавние выписки со сберегательных, текущих, инвестиционных и / или пенсионных счетов, а также обновленный баланс ваших объединенных активов или сводку денежных потоков

- Отчет о долгах , включая документы, отражающие сумму вашей задолженности по текущей ипотеке, кредитным картам, студенческим займам, автокредитам и / или жилищным займам

- Свидетельство о страховании , включая страхование домовладельцев и страхование титула

Учтите, что вам, возможно, придется запросить копии этих документов, таких как налоговые декларации или квитанции о выплатах, что может занять у IRS, вашего бухгалтера, банка или работодателя дополнительное время, чтобы получить и затем отправить вам. Не забудьте учесть эту переменную в своей временной шкале, если у вас еще нет этих документов.

Не забудьте учесть эту переменную в своей временной шкале, если у вас еще нет этих документов.

Требования к оценке рефинансирования

Если ваш кредитор не откажется от требований к оценке жилья, вам, вероятно, потребуется новая оценка дома. Оценка может стоить от 300 до 800 долларов или больше, в зависимости от того, где вы живете, и от объема собственности. Если ваш дом подвергался оценке в течение последних 120 дней, ваш кредитор может не потребовать новой оценки. Это сэкономит вам время и деньги.

Кроме того, вы можете зафиксировать свою ставку рефинансирования. Блокировка ставок гарантирует определенную процентную ставку на определенный период. Вы должны убедиться, что закрыли свой кредит до истечения срока блокировки, чтобы получить ставку, которая была после. Некоторые кредиторы предлагают блокировку ставок на периоды более 30–60 дней — возможно, до 90 дней или дольше — без дополнительной оплаты.

Какие вопросы есть в заявлении на рефинансирование ипотеки?

Подача заявки на рефинансирование ипотеки аналогична подаче заявления на получение новой ссуды. Кредитор проверит ваш доход и информацию о занятости, а также проверит ваш кредитный рейтинг и (обычно) запросит оценку жилья. Процентная ставка, на которую вы имеете право, будет во многом зависеть от вашего кредитного профиля (оценка FICO и отношение долга к доходу).

Кредитор проверит ваш доход и информацию о занятости, а также проверит ваш кредитный рейтинг и (обычно) запросит оценку жилья. Процентная ставка, на которую вы имеете право, будет во многом зависеть от вашего кредитного профиля (оценка FICO и отношение долга к доходу).

В настоящее время могут отличаться вопросы, которые вам задают при подаче заявления.

«Вам могут задать более сложные вопросы о вашем доходе, статусе занятости, текущих активах, существующей задолженности, налоговых декларациях, соотношении долга к доходу и многом другом», — говорит Сильверманн.

Ральф ДиБугнара, президент цифрового ресурса для покупателей, продавцов и риэлторов Home Qualified со штаб-квартирой в Нью-Йорке, согласен.

«Вопросы по заявке на рефинансирование ипотечного кредита, которые более распространены и распространены сегодня, связаны с статусом работы и историей платежей», — объясняет ДиБугнара. «К сожалению, те, кто недавно был безработным из-за пандемии, не имеют права на рефинансирование. И те, кто уволены, могут быть утверждены, но не смогут закрыть, пока они не вернутся к активной работе.”

И те, кто уволены, могут быть утверждены, но не смогут закрыть, пока они не вернутся к активной работе.”

Вас, скорее всего, спросят, не пропустили ли вы платежи по ипотеке, и вы заключили договор с текущим кредитором. Если ответ «да», вы все равно сможете рефинансировать, «но только после предоставления конкретной истории причин пропущенных платежей, а также письма от их текущего ипотечного обслуживающего персонала, в котором говорится, что воздержание закончилось или закончится», — добавляет ДиБугнара. .

Перед тем, как начать процесс рефинансирования, убедитесь, что ваш кредитный рейтинг и уровень долга находятся в оптимальном диапазоне, чтобы претендовать на лучшую ставку.Точная настройка вашего кредитного профиля может добавить пару месяцев или больше к вашему сроку, но это того стоит, если вы хотите максимизировать свои сбережения.

Показанное изображение от Hero Images of Getty Images.

Подробнее:

Сколько времени нужно, чтобы рефинансировать дом

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам.Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежный».

Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам.Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежный».

В обычных обстоятельствах, если вы спросите своего кредитора: «Сколько времени нужно, чтобы рефинансировать дом?» ответ, вероятно, будет от 30 до 45 дней. Но вам не обязательно не повезло, если вам нужно быстро рефинансировать, чтобы зафиксировать низкую ставку или привлечь капитал из вашего дома.

Вот что можно ожидать в отношении того, сколько времени потребуется для рефинансирования ипотеки:

Сколько времени нужно на рефинансирование

Среднее время рефинансирования дома составляет от 30 до 45 дней, в зависимости от ваших обстоятельств.Однако фактические сроки рефинансирования могут составлять от 15 до 60 дней или более.

Вы можете столкнуться с задержками в зависимости от экономического климата, что может занять больше времени. К другим факторам, определяющим срок рефинансирования дома, относятся сложность вашего финансового положения и необходимая документация.

Наш оптимизированный процесс подачи заявок позволяет вам заполнить заявку и отправить документы в цифровом виде, не покидая платформу. Начните прямо сейчас — вы получите предварительную оценку кредитных ставок и предварительную оценку комиссий примерно за три минуты, не влияя на ваш кредитный рейтинг.

Рейтинг Find My Refi

Узнайте: как скоро вы сможете рефинансировать: типичные периоды ожидания по жилищному кредиту

Как рефинансировать ипотеку

Не позволяйте количеству этапов рефинансирования ипотеки вас запугать — большую часть работы берет на себя кредитор.Но вот шаги, необходимые для рефинансирования ипотеки.

1. Знайте, сколько у вас средств.

Ваш собственный капитал — это стоимость вашего дома за вычетом остатка по ссуде. Вот быстрый способ узнать, сколько собственного капитала у вас дома:

Вот быстрый способ узнать, сколько собственного капитала у вас дома:

- Используйте остаток по ипотеке: Сначала определите общий остаток по ипотеке.

- Узнайте стоимость вашего дома: Затем используйте недавнюю оценку или сравните похожие дома в вашем районе, чтобы получить ценность.

- Рассчитайте собственный капитал: Теперь вычтите остаток по ссуде из предполагаемой стоимости дома, и вы получите общий капитал.

Подробнее: Когда рефинансировать ипотеку: сейчас лучшее время?

2. Узнать цену

Даже небольшая разница в процентных ставках может привести к сбережению в тысячи долларов, поскольку ипотечные ссуды выдаются на такие большие суммы. Итак, сначала рекомендуется сравнить ставки нескольких кредиторов.

Credible позволяет вам запрашивать предварительные ставки у всех наших партнеров-ипотечных кредиторов, указанных в таблице ниже, всего за несколько минут.

3. Исследование кредиторов и их продуктов

Расценки рассказывают только отчасти. Вам также следует изучить типы ссуд, предлагаемых кредиторами, их условия и размер комиссии. Credible обеспечивает прозрачность комиссий кредиторов, чего не делают другие сайты сравнения.

Общие комиссии, связанные с рефинансированием вашего дома, включают:

- Комиссия за экспертизу

- Комиссия за кредитный отчет

- Комиссия за выдачу кредита

- Сбор за поиск и страхование титула

- Комиссия за андеррайтинг

- Дисконтные баллы

| Комиссия | Ориентировочная стоимость |

|---|---|

| Комиссия за выдачу кредита | 0.От 5% до 1,5% от суммы кредита |

| Комиссия за экспертизу | От 300 до 500 долларов |

| Сбор за страхование титула | 1,000 $ |

| Комиссия за кредитный отчет | От 30 до 50 долларов США |

| Предоплата процентов | Зависит от вашей процентной ставки и времени закрытия кредита |

| Плата за запись | Варьируется |

| Ипотечные баллы | Зависит от того, сколько баллов вы платите за (1% от суммы ипотечного кредита равен 1 баллу) |

См . : 4 лучших ипотечных компании по рефинансированию

: 4 лучших ипотечных компании по рефинансированию

4.Соберите всю документацию

Ваш кредитор должен подтвердить ваш доход, активы, обязательства, кредит и стоимость дома. Итак, будьте готовы предоставить следующие документы:

- Последняя выписка по ипотеке

- Две последние квитанции о заработной плате

- Отчетность W-2 и / или 1099 за последние два года

- Письма о государственных пособиях

- Налоговые декларации за последние два года

- Выписки по банковскому и инвестиционному счету

- Свидетельство о страховании домовладельцев

- Решение о разводе при выплате или получении алиментов и / или алиментов

Совет: Credible упрощает процесс подачи заявки для вас.Мы автоматизируем сбор документации, такой как платежные ведомости, банковские выписки и налоговые документы. Кроме того, если вам когда-либо понадобится дополнительная поддержка, доступны лицензированные кредитные специалисты.

5. Подайте заявку на рефинансирование

В зависимости от возможностей вашего кредитора и ваших предпочтений вы можете подать заявку онлайн или в бумажном виде. В любом случае приложение запрашивает подробную информацию о заемщиках и их доходах, расходах, активах, обязательствах и текущих ипотечных обязательствах.

Узнайте: Как часто вы можете рефинансировать свою ипотеку?

6. Получить ссуду смету

Ваш кредитор предоставит ссуду в течение трех рабочих дней после подачи заявки. Помимо прочей информации, смета ссуды раскрывает процентную ставку, сумму платежа и ожидаемые затраты на закрытие по вашей ссуде.

7. Проведите оценку вашего дома

Не все ссуды рефинансирования требуют оценки, но во многих случаях кредитор заказывает ее.Ожидайте, что кредитор получит отчет об оценке в течение недели после того, как оценщик осмотрит ваш дом.

Подробнее: когда нужно проводить оценку дома для рефинансирования, а когда пропустить

8. Полный андеррайтинг

После того, как вы подадите заявку на ссуду и все документы, которые запрашивает ваш кредитор, кредитор проверит ваш доход, задолженность, активы и кредит, чтобы определить, соответствуете ли вы требованиям для получения ссуды. Если вы соответствуете требованиям, они также решат, какую сумму вы имеете право на получение кредита.

Сколько времени занимает андеррайтинг? Андеррайтинг может занять от пары дней до нескольких недель, но в среднем это неделя или две. Ваш кредитор выдаст ваше одобрение после завершения андеррайтинга.

См .: Ручное андеррайтинг: может ли оно помочь вам при покупке дома?

9. Зафиксируйте свою ставку

Вам нужно зафиксировать процентную ставку до закрытия ссуды. Блокировка ставки гарантирует эту ставку на период, например 30, 45 или 60 дней, и предоставляет подробную информацию, такую как условия кредита, любые баллы, которые вы заплатите, чтобы получить предложенную ставку, и дату истечения срока действия блокировки.

Подробнее: Блокировка ставки по ипотеке: как и когда зафиксировать процентную ставку по ипотеке

10. Подпишите документы и закройте свой кредит

Ваш кредитор отправит вам заключительное уведомление по крайней мере за три дня до запланированной даты закрытия. В раскрытии подробно описаны комиссии, связанные с вашей ссудой, включая расходы на закрытие. Затем вы подпишете раскрытие и другие кредитные документы в день закрытия.

Продолжайте читать: Рефинансирование без стоимости закрытия: сэкономит ли это вам деньги?

Как ускорить процесс рефинансирования

Все ситуации индивидуальны, но вы можете многое сделать, чтобы избежать задержек и даже ускорить процесс:

- Используйте онлайн-платформу. Credible позволяет быстро сравнить несколько вариантов рефинансирования и упростить подачу заявки и документов, что поможет вам сэкономить время.

- Возьмите ссуду и держитесь ее. Если вы начнете с нуля с новым кредитором после того, как вы уже подали заявку, это может увеличить время закрытия сделки на несколько недель.

- Поддерживайте тесный контакт со своим ипотечным представителем. Оставайтесь на связи со своим представителем и сразу же отвечайте на запросы информации и документации.Сохраняйте копии всей вашей переписки.

- Будьте готовы объяснить дефекты кредита. Напишите письмо с подробным описанием обстоятельств просроченных платежей, сборов и списаний, а также шаги, которые вы предприняли для их решения. Также полезно указать, как ваше текущее финансовое положение делает маловероятным повторение этих проблем.

- Избегайте подачи заявки на новый кредит. Кредитные запросы могут немного снизить ваш кредитный рейтинг, а новая задолженность увеличит отношение долга к доходу.Любая ситуация может снизить ваши шансы на получение кредита рефинансирования.

- Напишите письмо с объяснением любых пробелов в работе. Необъяснимые перерывы в работе могут заставить кредитора усомниться в том, есть ли у вас стабильный доход, необходимый для своевременной выплаты платежей.

- Убедитесь, что ваш дом соответствует нормам. Убедитесь, что ваш дом соответствует требованиям зонирования, таким как правильные отступы навесов и заборов, а также размещение водосточной трубы. Ваш дом также должен соответствовать местным нормам в отношении оборудования безопасности, такого как датчики дыма и углекислого газа и лестничные перила.

- Усовершенствования документа. Предоставьте оценщику документацию о значительных улучшениях, которые вы сделали в своем доме, особенно если они отличают его от аналогичных домов в вашем районе.

- Фактические ставки от нескольких кредиторов — За 3 минуты вы получите фактические ставки, прошедшие предварительную квалификацию, без ущерба для вашего кредитного рейтинга.

- Интеллектуальная технология — Мы оптимизируем вопросы, на которые вам нужно ответить, и автоматизируем процесс загрузки документов.

- Сквозной опыт — Завершите весь процесс создания от сравнения ставок до закрытия, все на Credible.

Find My Refi Rate

Проверка ставок не повлияет на ваш кредит

Об авторе

Дарья Улиг

Дарья Улиг — спонсор Credible, занимающийся ипотекой и недвижимостью. Ее работы публиковались в таких изданиях, как The Motley Fool, USA Today, MSN Money, CNBC и Yahoo! Финансы.

Читать далееДом »Все» Ипотека » Сколько времени нужно, чтобы рефинансировать дом

Сколько времени занимает рефинансирование?

Рефинансирование ипотеки иногда может быть сложным процессом, который может заставить заинтересованных домовладельцев задуматься: «Сколько времени занимает рефинансирование?»

Рефинансирование ипотеки обычно занимает от 30 до 45 дней, но точное время закрытия зависит от множества различных движущихся частей, некоторые из которых находятся вне вашего контроля.Однако вы можете ускорить процесс и избежать ненужных задержек, если хорошо разбираетесь в процессе рефинансирования ипотеки.

Сколько времени занимает рефинансирование?

Как уже упоминалось, на закрытие типичного рефинансирования может уйти от 30 до 45 дней. Согласно последнему отчету Ellie Mae Origination Insight Report, на завершение процедуры рефинансирования для всех типов ссуд по состоянию на август 2020 года в среднем уходило около 50 дней. Обеспеченные государством ссуды рефинансирования от Федеральной жилищной администрации (FHA) и США.S. Департамент по делам ветеранов (VA) занимает немного больше времени, чем обычные рефинансирования.

Из отчета ясно одно: более низкие процентные ставки приводят к увеличению среднего времени закрытия. Фактически, процесс рефинансирования занимает на 15 дней больше, чем в марте 2020 года, когда ипотечные ставки впервые достигли исторических минимумов.

10 шагов для ускорения процесса рефинансирования ипотеки

Шаг 1. Точно знайте, почему вы хотите рефинансировать

Один из наиболее важных шагов по рефинансированию дома: четко сформулируйте свои финансовые цели перед подачей заявления.Если вы передумаете в процессе рефинансирования жилья, это может привести к задержкам. Например, вам может не понадобиться аттестация, если вы просто снижаете ставку и платеж, чтобы сэкономить время, которое обычно требуется на ожидание процесса аттестации.

Однако, если вы внезапно решите, что хотите задействовать собственный капитал, в большинстве случаев кредитору потребуется заказать оценку. Ссуда должна быть одобрена повторно для получения дополнительных денежных средств, а это означает, что ваша ставка может измениться, а дата закрытия может быть перенесена.

Шаг 2: заранее изучите варианты кредита, которые соответствуют вашим целям и финансовым возможностям

Одна ошибка, которая может добавить дни, если не недели, к среднему сроку обработки ипотечного кредита: выбор неправильной ипотечной программы. Это может стоить вам времени и денег, если кредитору придется отклонить вашу заявку или повторно подать ее в программу, которая лучше соответствует вашему финансовому профилю.

В таблице ниже представлен краткий обзор того, какие программы рефинансирования лучше всего подходят для ваших кредитных рейтингов, собственного капитала и финансовых целей.

| Если вы… | Тогда рассмотрим… |

| Хорошая кредитоспособность и низкая ставка | Условное рефинансирование по ставке и сроку |

| У вас плохая кредитная история и вам нужна более низкая ставка | Ставка рефинансирования FHA |

| Вы имеете право на военный заемщик и хотите получить более низкую ставку | ВА ставка и срок рефинансирования |

| Получите текущую ссуду FHA | FHA обтекаемый |

| Получите текущую ссуду VA | Заем рефинансирования со снижением процентной ставки (IRRRL) |

| Хотите использовать капитал и иметь хорошую кредитоспособность | Рефинансирование при помощи обычных средств |

| Хотите задействовать капитал и иметь плохую кредитоспособность | Рефинансирование выплаты наличных средств FHA |

| Хотите задействовать капитал и являетесь правомочным военным заемщиком | VA Рефинансирование обналичивания |

Шаг 3. Сделайте домашнее задание на сумму

вашего дома.Кредиторы основывают суммы рефинансируемой ссуды на том, сколько у вас собственного капитала, поэтому обратите внимание на цены, по которым продаются дома, подобные вашему, в близлежащих районах.Включите свой адрес в онлайн-оценщик стоимости дома, чтобы получить приблизительную оценку. Или позвоните своему агенту по недвижимости и попросите сравнительный анализ рынка для более точной цифры.

Будьте реалистичны с оценкой стоимости: если оценочная стоимость окажется значительно ниже, чем вы предполагаете, кредитору, возможно, придется пересчитать вашу процентную ставку и затраты и сообщить об изменениях, которые вы должны проверить. Процесс рефинансирования может занять больше времени, пока андеррайтер рассматривает изменения.

Подготовка вашего дома к рефинансированию стоит усилий, чтобы представить его в лучшем свете, когда приедет оценщик.Уберите лишнее в комнатах и украсьте ландшафт, чтобы он хорошо просматривался внутри и снаружи.

Шаг 4. Выберите ссуду для рефинансирования, не требующую оценки

Избегание лишнего времени, которое требуется лицензированному оценщику для подготовки отчета об оценке жилья, может сократить сроки обработки ипотечного кредита на несколько дней и сократить ваши заключительные расходы. Если вы просто хотите снизить процентную ставку или получить ссуду FHA или VA, вы можете иметь право на вариант рефинансирования без оценки.

Отказ от обычной оценки .Обычные ссуды не поддерживаются федеральным правительством и соответствуют рекомендациям Fannie Mae и Freddie Mac. Fannie Mae может предложить отказ от оценки, если ваш капитал составляет не менее 10%. Freddie Mac требует не менее 20% капитала для рассмотрения отказа.

Модернизация FHA . Домовладельцы с действующей ипотекой FHA могут иметь право на более быстрый и простой процесс рефинансирования упрощенного рефинансирования FHA без оценки. Дополнительный бонус: проверка дохода не требуется.

VA Заем рефинансирования со снижением процентной ставки (IRRRL) . Военные заемщики, которые вовремя выплатили свою текущую ссуду VA, могут включить затраты на закрытие в IRRRL. Никаких документов об оценке или доходах не требуется.

Бонусный совет для заемщиков рефинансирования с выплатой наличных: если вы используете собственный капитал до 70% от стоимости вашего дома, вы можете иметь право на отказ от оценки Fannie Mae. Все операции по рефинансированию с выплатой наличных средств Freddie Mac и финансируемые государством требуют оценки.

Шаг 5. Спросите кредиторов об их сроках рефинансирования

Когда ставки низкие, кредиторы завалены запросами на рефинансирование.Помимо покупок как минимум у трех-пяти разных кредиторов, неплохо было бы:

- Спросите о среднее время обработки ипотеки . Кредитные специалисты должны сообщить вам заранее, если их котировки ставок рассчитаны на 30 или 60 дней. Имейте в виду, что чем дольше вы фиксируете свою ставку, тем выше могут быть ставка и расходы.

- Магазин вокруг более . Не соглашайтесь только на несколько ценовых предложений: некоторые кредиторы могут намеренно временно повышать ставки, чтобы не брать на себя больше дел, чем они могут справиться.

- Воспользуйтесь онлайн-инструментом сравнения, чтобы ускорить расстановку котировок . Ипотечные компании, участвующие в онлайн-сайтах сравнения, активно конкурируют за ваш бизнес на основе введенных вами данных. Альтернатива: обращение в несколько ипотечных компаний в один и тот же день, сбор ссуд и отслеживание информации самостоятельно.

Шаг 6: заранее решите, как вы хотите оплачивать сборы и дополнительные расходы

Кредитные специалисты должны раскрывать новую информацию, если вы запрашиваете какие-либо изменения суммы кредита или процентной ставки в процессе рефинансирования.Если вы решите, что хотите профинансировать расходы на закрытие за счет более высокой суммы кредита или выберете вариант без затрат на закрытие перед закрытием, вам придется подождать несколько дополнительных дней, чтобы новая смета кредита, отражающая изменения.

Шаг 7: Соберите финансовые документы и заполните точную заявку

Насколько быстро вы сможете рефинансировать ипотечный кредит, зависит от того, насколько точным является ваше заявление на получение кредита. Неправильная или отсутствующая информация может привести к задержкам в процессе рефинансирования. Есть также несколько дополнительных вещей, которые вам понадобятся с рефинансированием, которые не требовались при покупке дома:

- Квитанции о заработной плате за текущий месяц

- W-2 за последние два года

- Имена и телефоны работодателей за последние два года *

- Выписки из банковских счетов за последние два месяца

- Текущая ипотечная выписка

- Текущая политика домовладельцев с контактной информацией

- Текущий налог на имущество

* Кредиторы будут проверять вашу занятость несколько раз.Если вы меняете работу, обязательно сообщите об этом своему кредитному специалисту.

Бонусный совет для технически подкованных заемщиков рефинансирования: некоторые онлайн-кредиторы могут предлагать электронную проверку доходов и активов. С вашего разрешения они будут получать информацию о вашем доходе напрямую от вашего работодателя и об остатках активов из вашего банка.

Шаг 8: Просмотрите смету кредита и зафиксируйте ставку

После того, как вы составили от трех до пяти оценок кредита, пора выбрать кредитора и зафиксировать ставку.Оценки чувствительны к дате; ставки меняются ежедневно, поэтому запрашивайте обновленные цифры, если вы не зафиксируете в тот же день, когда получили свои первоначальные расценки.

После того, как вы зафиксируете свою ставку по ипотеке, следите за датой истечения срока действия блокировки. Вам нужно будет подготовить все свои документы задолго до этой даты, чтобы вам не пришлось тратить деньги на расширение с ограничением скорости.

Шаг 9: Быстро отвечайте на любые запросы кредитной документации

Следите за звонками от своего кредитного специалиста, ипотечного кредитора или даже андеррайтера кредитора.Им может потребоваться ваша помощь в управлении графиком процесса получения ипотечной ссуды. Ожидайте звонков по поводу проведения аттестации дома, дополнительных документов или помощи в подтверждении вашей занятости перед закрытием.

Как только ваш кредит будет погашен до закрытия, вы получите окончательное уведомление за три рабочих дня до даты подписания. Проверьте его, чтобы убедиться, что все правильно, и согласовайте время закрытия со своим кредитором.

Шаг 10: Будьте гибкими, выбирая время закрытия

Вы можете подписать у нотариуса, в электронном виде с помощью eClosing или лично с поверенным или сотрудником условного депонирования.Одно важное различие между процессом рефинансирования и покупкой: ваша ссуда рефинансирования не будет закрыта до тех пор, пока не закончится специальный трехдневный период «права на расторжение».

Например, если вы подписываете документы о рефинансировании в понедельник, федеральный закон дает вам три рабочих дня на то, чтобы обдумать, стоит ли завершать рефинансирование. Если вы не отмените подписку до полуночи третьего дня (четверга), ваш кредит будет закрыт в пятницу.

Сколько времени нужно, чтобы рефинансировать дом (+ 5 способов ускорить процесс)

Мы все ищем способы сократить расходы — особенно фиксированные расходы, которые месяц за месяцем привязывают нас к счету по контракту.Один из распространенных способов сэкономить бюджет — уменьшить расходы на проживание, включая оплату жилья. Рефинансирование ссуды может помочь сократить выплаты по ипотеке и обновить условия ссуды, сэкономив вам деньги. Если вы подумываете о рефинансировании, вы можете спросить: «Сколько времени нужно, чтобы рефинансировать дом?»

Рефинансирование вашего дома может быть утомительным, но в долгосрочной перспективе может помочь вашему бюджету. К счастью, мы здесь, чтобы помочь, поделившись типичным процессом рефинансирования и подробно описав, как сделать его максимально эффективным.

Сколько времени нужно на рефинансирование?

Обычно рефинансирование дома занимает 45 дней, но это может варьироваться в зависимости от вашего финансового положения и процесса проверки кредитора. Подготовка финансовых отчетов на раннем этапе и выбор подходящего кредитора для вашего дела — вот несколько факторов, которые могут помочь в графике обновленной ипотечной ссуды. Чтобы ускорить процесс подачи заявки на рефинансирование, перейдите к нашему разделу ниже или продолжайте читать, чтобы рефинансировать свой дом за семь шагов.

Шаги по рефинансированию вашего дома

Рефинансирование ипотеки имеет свои плюсы и минусы. Вы можете уменьшить ежемесячные выплаты по ипотеке, получить более короткий срок кредита или установить более высокую процентную ставку. Но вы также можете в конечном итоге потратить больше на сборы за подачу заявления или столкнуться с штрафами за предоплату. Прежде чем поговорить с кредитором, изучите процесс рефинансирования, требования и дополнительные расходы, которые могут помешать вашему идеальному результату.

Шаг 1. Определите свои финансовые цели

Начните с того, что спросите себя, что вы хотите получить от кредитного соглашения о рефинансировании.Вы хотите сократить срок кредита? Вы хотите обеспечить процентную ставку ниже, чем ваша текущая ставка? Или вы хотите и то, и другое? Определите свой идеальный конечный результат, проверьте свой инвестиционный выбор и найдите кредитора, который поддерживает ваши цели.

Шаг 2. Сравните кредиторов (и обзоры)

Спросите или поищите в Интернете, чтобы найти подходящего кредитора для вас и ваших целей. Выберите нескольких профессионалов, с которыми вам будет интересно работать, и спросите их расценки, условия и требования. Чтобы сузить круг возможных вариантов кредитора, поищите отзывы в Интернете или попросите рефералов в своей сети, чтобы убедиться, что вы сделали правильный выбор.

Шаг 3. Дважды проверьте дополнительные сборы или расходы

Рефинансирование ссуды может привести к увеличению счета, о котором вы можете не знать, пока не начнете процесс ссуды. Поверенный, заявка, проверка, оценка и поиски титула — это несколько задач по рефинансированию, за которые вам могут быть предъявлены обвинения. Чтобы запланировать эти расходы, сэкономьте немного больше с каждой зарплаты или оцените свой текущий сберегательный счет с помощью нашего приложения. Если у вас достаточно накоплений, начните узнавать об этой ссуде. Если вы этого не сделаете, вкладывайте дополнительные деньги в сбережения каждый месяц, пока у вас не будет достаточно денег для покрытия дополнительных расходов.

Шаг 4: Подайте заявку на получение лучшей ссуды

После того, как вы нашли подходящую ссуду для ваших финансовых целей, следующим шагом будет заполнение вашей заявки. Чтобы подать заявку, вам, возможно, придется предоставить подтверждение дохода, активов, долгов и другие формы, которые заполняют вашу финансовую портфолио. Эти документы могут быть полезны в процессе подачи заявки:

- Подтверждение дохода : отчеты о доходах W2, отчеты о доходах 1099 DIV, федеральные налоговые декларации за последние два года, банковские выписки за последние несколько месяцев, недавние квитанции о зарплате.

- Кредитная информация : ваш кредитный рейтинг и ваши кредитные отчеты за последние три года будут извлечены для вас после вашего одобрения.

- Подтверждение активов : отчеты с ваших текущих, сберегательных, пенсионных и других инвестиционных счетов.

- Доказательство или страховка : подтверждение вашего домовладельца и страхование титула.

- Выписки по долгам : выписки по любым открытым долговым счетам — студенческие ссуды, кредитные карты, текущие жилищные ссуды, автокредиты и т. Д.

Шаг 5. Начните процесс ссуды и оцените свой дом

Пришло время начать процесс получения кредита и оценить стоимость вашего дома. Как только вы получите одобрение на получение ссуды, пора осмотреть, оценить ваш дом и провести поиск по названию. Чтобы точно уложиться в сроки, заранее подготовьте все документы. Перейдите к разделу ниже, чтобы узнать о других способах ускорить этот процесс.

Шаг 6. Подождите, пока страховщики не свяжутся с

.Теперь андеррайтеры берут это отсюда.Страховщики дважды проверяют вашу финансовую информацию, чтобы убедиться, что все верно, прежде чем одобрить ваш кредит. Ваша кредитоспособность и отношение долга к доходу, как правило, являются ключевыми факторами, на которые будут обращать внимание андеррайтеры. Сведения о вашей собственности, в том числе о том, когда вы купили дом, и его стоимость, являются еще несколькими определяющими факторами. Этот процесс может быть самым длительным ограничением по времени, занимая от нескольких дней до нескольких недель.

Шаг 7. Закройте ссуду, чтобы зафиксировать процентную ставку

После утверждения кредита и согласования условий пора зафиксировать ставку.Этот этап также, как известно, растягивает вашу временную шкалу. Вашему адвокату может потребоваться от одного дня до двух месяцев, чтобы выплатить текущий кредит и выкупить вашу собственность. Имейте в виду, что обычно именно здесь вы оплачиваете основную часть своих сборов, независимо от того, одобрены вы или отказали. Эти сборы могут включать в себя расходы на закрытие и сборы за подачу заявления.

Способы ускорить процесс подачи заявки

Если рефинансирование ссуды приносит пользу вашему бюджету, возможно, вы захотите получить новую ссуду.К счастью, есть несколько уловок, чтобы ускорить этот процесс:

- Заблаговременно завершите свою работу с документами : Так же, как вы собираете документы перед тем, как отправиться за новой лицензией, сделайте то же самое для своего кредитора. Ознакомьтесь с требованиями вашего штата по ссуде для рефинансирования и создайте контрольный список, чтобы перепроверить свои документы.

- Перепроверьте свой кредит : Поскольку большинство кредиторов требует, чтобы кредитный рейтинг был 620 или выше, возможно, сейчас самое подходящее время, чтобы проверить свой счет.Используйте наше приложение, чтобы увидеть свой кредитный рейтинг, свою кредитную историю и полезные советы по повышению вашего рейтинга.

- Избегайте увеличения долга : Ваш кредитный рейтинг зависит от вашего долга. Максимальное использование кредитной карты может негативно повлиять на ваш кредитный рейтинг и в конечном итоге обойтись дороже. Сосредоточьтесь на выплате долгов и трате имеющихся у вас денег только на то, чтобы высвободить больше возможностей для использования кредита.

- Держитесь подальше от подачи заявки на новый кредит : Кроме того, запрос о новых возможностях долга может снизить ваш кредитный рейтинг до восьми баллов.В следующий раз, когда вам предложат новую кредитную карту или сделку по автокредиту, уделите несколько дней анализу потенциальных изменений кредита, которые могут повлиять на вашу рефинансируемую ипотеку.

- Сделайте все возможное, чтобы приспособить своего оценщика и кредитора : В ходе этого процесса вы можете столкнуться с парой проблем — например, с необходимостью оформления других документов или дополнительных подписей. В то время как жизнь может быть загружена, сделайте все возможное, чтобы вашим оценщикам и кредиторам было легко жить. Это может ускорить ваш процесс и в кратчайшие сроки заработать более выгодную жилищную ссуду!

Рефинансирование дома требует времени, но в долгосрочной перспективе оно того стоит.Получение более низкой процентной ставки и более короткого срока может уменьшить ваши выплаты по процентам. Воспользуйтесь нашим приложением и нашим кредитным калькулятором, чтобы узнать, как рефинансирование может повлиять на ваш бюджет.

Связанные Зарегистрируйтесь на Mint сегодня От бюджетов и счетов до бесплатного кредитного рейтинга и многого другого —

откроет для себя простой способ оставаться на вершине.

Подробнее о безопасности

Сколько времени нужно, чтобы рефинансировать дом?

Готовитесь рефинансировать свой дом в надежде на лучшую процентную ставку? Понимание каждого этапа процесса рефинансирования — от фиксации ставки до закрытия — может помочь ускорить процесс и избежать сбоев в будущем.

Ответ на вопрос: «Сколько времени нужно, чтобы рефинансировать дом?» будет отличаться для каждого человека, но большинство людей следуют одним и тем же общим шагам. Давайте обсудим каждый из этих шагов и дадим несколько советов, как избежать типичных ошибок, которые могут затянуть временную шкалу.

Сколько времени нужно, чтобы рефинансировать дом?

Когда вы решаете рефинансировать свой дом, вы, по сути, меняете текущий заем на новый. В идеале новый заем будет иметь более выгодные условия, чем ваш первоначальный.Продолжительность срока и ежемесячные платежи могут измениться, чтобы продлить или уменьшить срок вашего кредита.

Это может быть благом для многих домовладельцев, поскольку со временем снижает сумму, которую вы тратите на свой дом. Это также может сократить срок ипотеки, если вы хотите погасить ее быстрее, или увеличить ее, если вы хотите производить меньшие ежемесячные платежи.

Но сколько времени нужно, чтобы рефинансировать дом? Рефинансирование обычно занимает от 30 до 45 дней. Однако он может быть немного короче или длиннее, в зависимости от вашей ситуации и кредитора, с которым вы работаете.

Факторы, которые могут повлиять на сроки, включают наличие соответствующей документации, продолжительность процесса андеррайтинга и даже время года.

Если ваша недвижимость невелика и у вас относительно просты финансы, вы можете завершить процесс рефинансирования всего за несколько недель. Однако более крупные объекты или заявители с более сложным финансовым положением могут столкнуться с более длительным процессом.

Этапы процесса рефинансирования

Если вы помните, как получали первоначальную ипотеку, процесс рефинансирования аналогичен этому.Но если ваша память нечеткая или вы получили ипотеку несколько десятилетий назад, давайте рассмотрим каждый шаг в отдельности и поговорим о том, сколько времени они займут.

1. Магазин около

Во-первых, посмотрите на свои варианты кредитования, чтобы увидеть, какие ссуды и ставки могут быть вам доступны. Имейте в виду следующие факторы:

- Тип рефинансирования. Самыми популярными являются обналичивание и рефинансирование по ставке и сроку.

- Срок. Это продолжительность вашей новой ссуды.

- Вид кредита. Ваша ссуда может быть ипотечной с фиксированной или регулируемой ставкой.

- Оценить. Какие самые низкие процентные ставки доступны прямо сейчас?

- Затраты на закрытие. Сюда входят сборы кредитора, сборы, связанные с имуществом, сборы третьих сторон.

Даже если вы думаете, что сразу нашли лучшего кредитора, не спешите с этим шагом — убедитесь, что вы понимаете все доступные вам варианты.

Как только вы найдете кредитора, который вам нравится, запросите официальную смету кредита.Эта оценка поможет вам понять все затраты, риски и особенности новой ссуды.

2. Зафиксируйте свою ставку

После того, как вы выбрали своего кредитора, пора зафиксировать хорошую ставку. Когда вы «фиксируете» ставку, это означает, что кредитор обещает соблюдать ставки с этого дня, даже если ставки начнут повышаться вскоре после этого. Блокировка ставок по ипотеке защищает вас от ежедневных или сезонных колебаний рынка жилья.

Даже после фиксации ставки рефинансирования у вас все еще есть возможность сделать несколько вещей:

- Выбрать новую ссуду

- Решить выплатить баллы или взять кредиты или передумать

- Внести изменения в свою заявку, как добавление созаемщика в документы

Процесс блокировки не занимает много времени.Это займет всего один день с тех пор, как вы выберете дневную ставку.

3. Предоставьте документацию

Когда ваша ставка зафиксирована, пора приступить к работе, чтобы воплотить этот заем в жизнь. Вам нужно будет сначала поработать и передать вашу документацию кредитору для его части тяжелой работы.

Обычно кредитор запрашивает у вас:

- Два года 1099s или W2s

- Два года налоговых деклараций

- Два года налоговых деклараций вашего бизнеса (если вы являетесь владельцем 25% или более)

- Выписки с банковского счета за два месяца

- Подтверждение выплаты алиментов / алиментов на ребенка

Иногда вас просят связать ваши банковские счета и документы в цифровом виде.В других случаях они могут запросить эти документы лично или по электронной почте.

Чем быстрее вы скомпилируете и отправите все свои документы, тем быстрее будет этот процесс. Было бы неплохо начать собирать их как можно скорее.

4. Процесс андеррайтинга

После того, как кредитор получит все необходимые документы, он проверит все и проверит все ваши активы, доходы, долги и данные об имуществе.

У некоторых кредиторов этот процесс занимает менее трех дней.Для других кредиторов или заявителей со сложными имущественными или финансовыми подробностями процесс андеррайтинга может занять гораздо больше времени — до трех недель. Если вас беспокоят сроки этого этапа, не бойтесь спросить своего кредитора об их предполагаемых сроках.

5. Окончательное утверждение и закрытие

Перед закрытием кредитор в последний раз проверяет все и проверяет, соответствуют ли даже самые мелкие детали. Как только они дадут окончательное одобрение, процесс андеррайтинга будет официально завершен, и вы будете готовы к закрытию.Это займет всего несколько дней.

После оформления ссуды вам нужно будет явиться на заключительную встречу, чтобы просмотреть и подписать все необходимые документы, пока они финансируют ссуду. После этого можете переходить к новой, более низкой процентной ставке!

Как ускорить процесс

Хотите быстрее погасить новый кредит? Хотя большая часть процесса рефинансирования находится вне ваших рук, есть несколько вещей, которые вы можете сделать, чтобы ускорить этот процесс.

Убедитесь, что вы соответствуете требованиям, прежде чем подавать заявку

В некоторых случаях вы можете не иметь права на рефинансирование, что означает, что вы в конечном итоге потратите свое время на его подачу.Факторы, которые могут вас дисквалифицировать:

- Слишком низкий кредитный рейтинг

- Отношение долга к доходу выше, чем то, что примет кредитор (обязательно узнайте об этом перед подачей заявки, если вы не уверены )

- Отсутствие достаточного капитала в вашем доме (вы не сможете рефинансировать, если владели своим домом всего несколько месяцев)

Подготовьте документы

Кто бы ни был у вас кредитором, они собираются запросить конкретный комплект документов.По мере того, как вы ходите по магазинам, начните составлять такие вещи, как налоговые декларации и квитанции о выплатах, чтобы избежать каких-либо замедлений.

Начните рефинансирование

Процесс рефинансирования может показаться таким, как будто он займет вечность, но будьте уверены, что он завершится раньше, чем вы думаете.

Если вы платите ссуду со слишком высокими процентными ставками или хотите пересмотреть условия ипотеки, начните рефинансирование сегодня. Свяжитесь с нашей командой в Associates Home Loan, чтобы узнать больше.

Сколько времени нужно на рефинансирование дома?

Вот сколько времени займет рефинансирование дома в 2021 году

В среднем на рефинансирование дома от начала до конца уходит от 35 до 45 дней.

Это согласно данным Ellie Mae за 2018 и 2019 годы, огромной компании, которая помогает кредиторам выдавать ипотечные кредиты.

Месяц или более может показаться мучительно долгим для рефинансирования. Но не паникуйте — по большей части это всего лишь период ожидания, когда ваши документы на рефай не уйдут из поля зрения, из головы.

Тем не менее, есть шаги, которые вы можете предпринять, чтобы сделать процесс максимально гладким.

Настройте себя на успех, изучив необходимые шаги, заранее подготовив документы и начав процесс рефинансирования с низкой ипотечной ставкой.

Сравните ставки рефинансирования от крупных кредиторов. Начни здесь (20 июля 2021 г.)Содержание (Перейти к разделу…)

Время, необходимое для рефинансирования, — это в основном игра ожидания

Может показаться, что 35-45 дней — это долгий срок ожидания рефинансирования ипотеки.К счастью, вам не придется тратить это время каждый день на беспокойство о ставках, сравнение кредиторов или погоню за W-2 и корешками.

На самом деле, вы, вероятно, потратите от нескольких дней до недели вашего собственного времени на подготовку всего, что вам нужно для рефинансирования.

Неподписанные документы — одна из основных причин задержек рефинансирования.

Большая часть процесса рефинансирования происходит «за кулисами», поэтому все, что вам действительно нужно сделать, это следить за любыми обновлениями или изменениями, которые могут потребоваться вашему кредитору.

Однако, если ваш кредитор действительно запрашивает изменения или обновления, убедитесь, что вы немедленно ответили на эти запросы. Если вам нужно подписать какие-либо документы, сделайте это сразу. Неподписанные документы — одна из основных причин задержек рефинансирования.

Получите одобрение раньше. Подайте заявку на рефинансирование сегодня (20 июля 2021 г.)Шаги по рефинансированию вашего дома

Чтобы помочь вам понять, как работает процесс рефинансирования, и сэкономить время, вот некоторые из наиболее важных частей процесса рефинансирования.

- Определите свои финансовые цели

- Убедитесь, что рефинансирование — правильный шаг

- Сравните кредиторов и выберите подходящую программу рефинансирования

- Подготовьте документы перед подачей заявки

- Подготовьтесь к аттестации — если вам нужна

1.

Определите свои финансовые целиПервым шагом в рефинансировании является определение ваших финансовых целей. Вы должны спросить себя, чего именно вы хотите достичь и как рефинансирование поможет вам в этом.