Как планировать семейный бюджет, чтобы хватало на все: пошаговая инструкция для новичков

30.06.2022

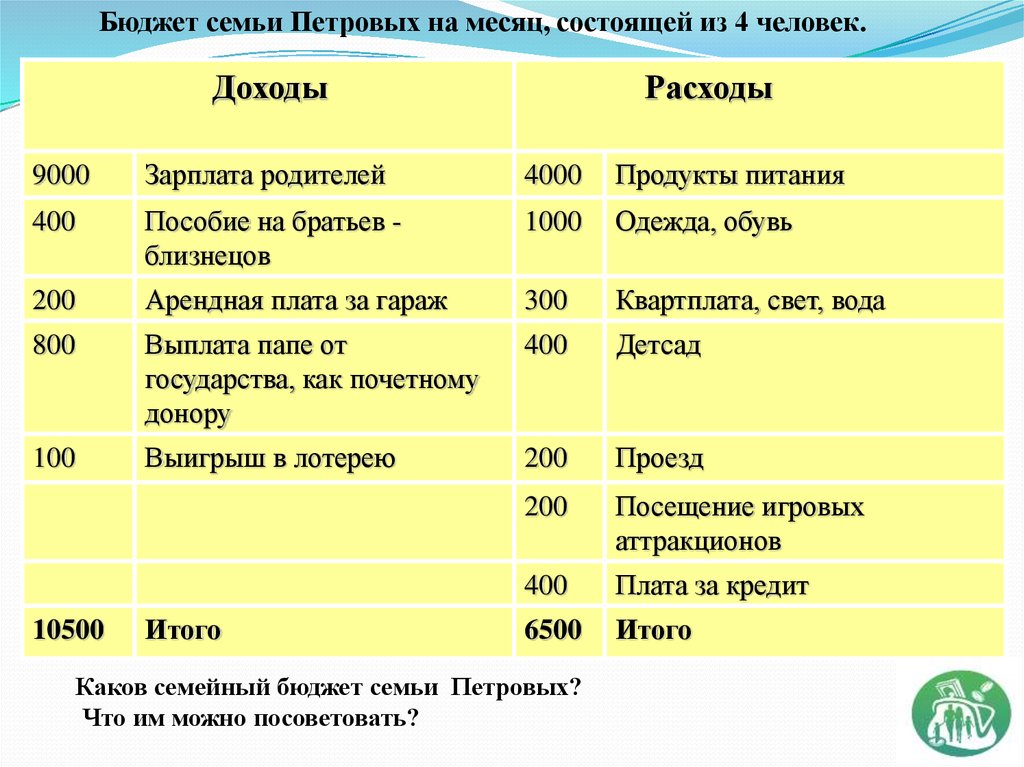

Сколько не зарабатывай, а денег всегда не хватает. Знакомая ситуация? Решение этой проблемы − учет доходов и расходов. Планирование семейного бюджета помогает распределить средства, сформировать подушку безопасности и отложить деньги на крупные цели. Рассказываем, как правильно вести учет финансов и какие инструменты для этого существуют.

Виды семейного бюджета

В каждой семье свои способы управления деньгами. Иногда всем распоряжается один человек, в других случаях решения принимают сообща. Принято выделять несколько типов семейного бюджета:

- совместный. Финансы всех членов семьи объединяют для оплаты расходов. В этом варианте не важно, кто сколько заработал — все средства общие;

- раздельный. Каждый из членов семьи самостоятельно распоряжается своими деньгами, не отчитываясь перед остальными.

- смешанный. Каждый из членов семьи вкладывает в общий бюджет свою долю. Это может быть одинаковая сумма для каждого, либо определенный процент от дохода. Из общих денег оплачивают совместные расходы, например, квартплату и продукты. Оставшимися каждый распоряжается как хочет.

Нельзя сказать, что какой-то из вариантов работает лучше. В каждой семье — свои правила. Главное, чтобы всех участников устраивал способ ведения бюджета. Также варианты могут меняться в зависимости от обстоятельств. Например, появление детей или потеря работы почти всегда приводят к пересмотру способа управления финансами.

Зачем вести учет доходов и расходов

Необходимость ведения семейного бюджета не всегда очевидна. Обычно люди отказываются от планирования по двум причинам. Либо денег хватает на все, и учет доходов и расходов кажется пустой тратой времени.

На самом деле финансовое планирование не зависит от величины доходов. Его используют при бюджетах любого размера. Учет всех трат и поступлений позволяет грамотно организовать семейный бюджет. Вот преимущества, которые дает планирование:

- достижение крупных финансовых целей. Если доходы не так велики, чтобы позволить себе серьезные покупки в любой момент, деньги приходится копить. На отпуск, ремонт или автомобиль. Чтобы делать это эффективно, необходимо рассчитывать бюджет;

- формирование подушки безопасности для непредвиденных случаев. Болезнь, потеря работы и другие неожиданности всегда ведут к дополнительным расходам. Планирование финансов позволяет подготовиться к таким случаям благодаря созданию «резервного фонда». Сюда же относится покупка страховок, выплаты по которым не допустят дыр в бюджете. Например, можно оформить полис от несчастных случаев, застраховать детей от спортивных травм или защитить недвижимость;

- оптимизация расходов.

Незапланированные мелкие покупки составляют значительную часть семейных трат. Многие люди в ужасе смотрят на цифры после первого месяца анализа бюджета, потому что не знали, сколько денег уходит на всякую ерунду. Ведение учета помогает найти слабые места и перераспределить финансовые потоки более грамотно.

Незапланированные мелкие покупки составляют значительную часть семейных трат. Многие люди в ужасе смотрят на цифры после первого месяца анализа бюджета, потому что не знали, сколько денег уходит на всякую ерунду. Ведение учета помогает найти слабые места и перераспределить финансовые потоки более грамотно.

Планирование бюджета позволяет снизить повседневный стресс. Когда не знаешь, хватит ли финансов от зарплаты до зарплаты, находишься в постоянной тревоге. Непредвиденные расходы заставляют занимать деньги или тратить их с кредитных карт. Дальше приходится думать, как вернуть долг. Этот круговорот создает постоянный стресс, который устраняет грамотное планирование. Семейный бюджет учитывает все траты, поэтому можно не беспокоиться, что деньги кончатся неожиданно.

Способы ведения бюджета

Самое сложное в планировании семейного бюджета — делать это систематически. Учет доходов и расходов не требует много времени, но бывает сложно заставить себя делать записи регулярно. Важно выбрать способ, который легко вписать в свою повседневную рутину. Вот несколько популярных вариантов:

Важно выбрать способ, который легко вписать в свою повседневную рутину. Вот несколько популярных вариантов:

- записи от руки. Блокнот или тетрадь — классические варианты для людей, привыкших к такому способу планирования. Записи на бумаге занимают больше времени, зато позволяют провести глубокий анализ трат в процессе заполнения блокнота;

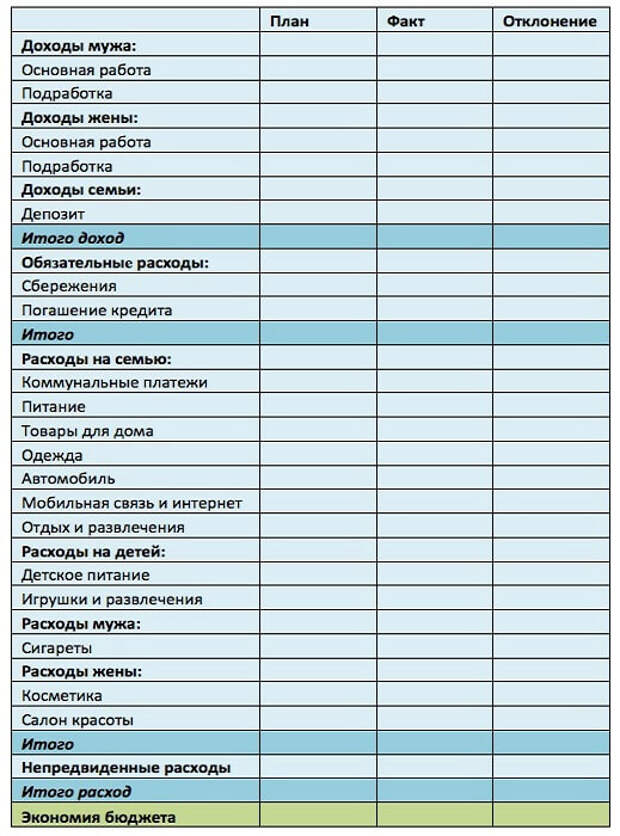

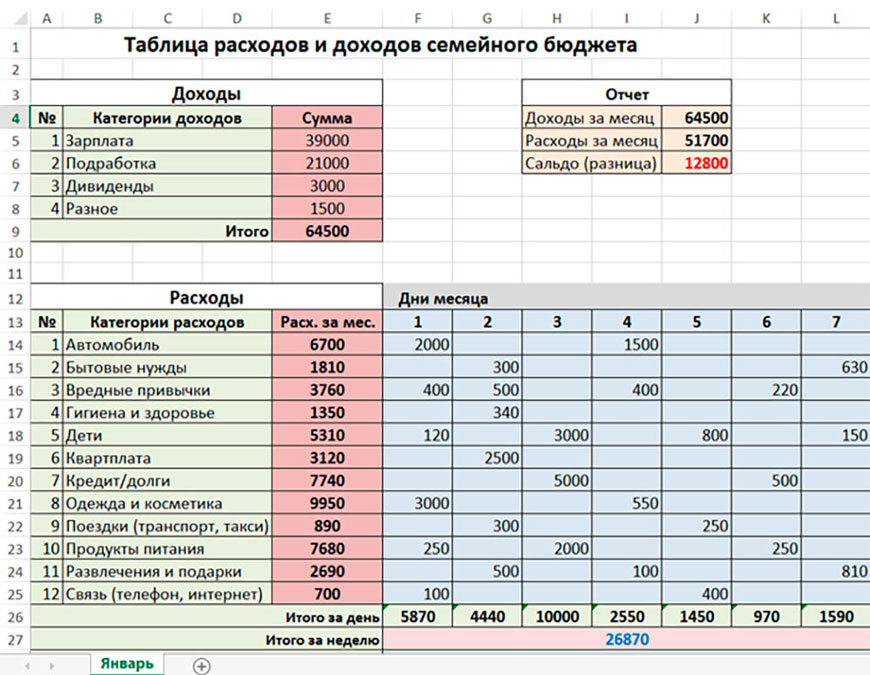

- электронные таблицы Excel или Google. Вариант, удобный своей гибкостью. Настроить таблицу можно как угодно, а формулы ускоряют подсчет. Сервисы предлагают шаблоны, которые удобно использовать как образец для собственной таблицы;

- специальные программы и приложения. Их очень много, поэтому придется потратить время на скачивание и тестирование разных вариантов. Зато в дальнейшем приложения сильно упрощают ведение бюджета. Программы могут самостоятельно учитывать расходы на основании банковских выписок, анализировать чеки, напоминать о превышении лимитов. Удобно также настроить синхронизацию с приложениями остальных членов семьи, чтобы все записи велись в одном месте.

Можно выбрать любой способ или попробовать их все по очереди. Главное — фиксировать траты каждый день. Нужно выбрать время, например, перед сном, и внести все данные за день. Тогда ведение бюджета займет всего пару минут в день.

Как начать вести бюджет: пошаговый план

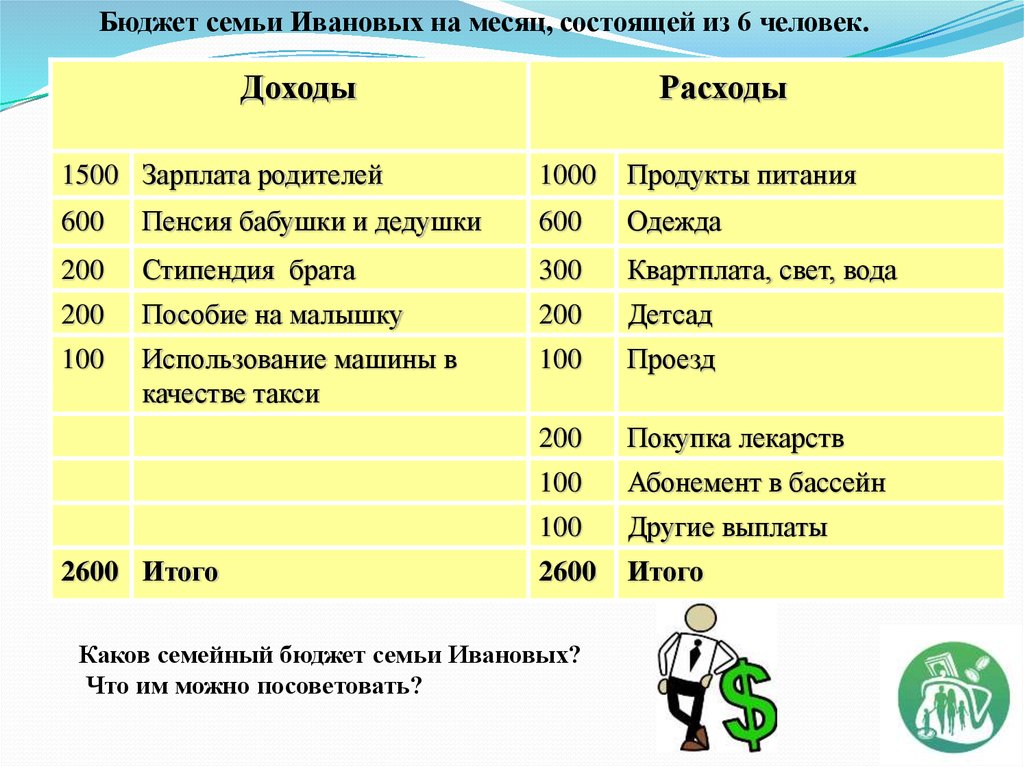

Если семья раньше не анализировала свои доходы и расходы, начать может быть сложно. Вот пошаговый план, которого нужно придерживаться при составлении бюджета:

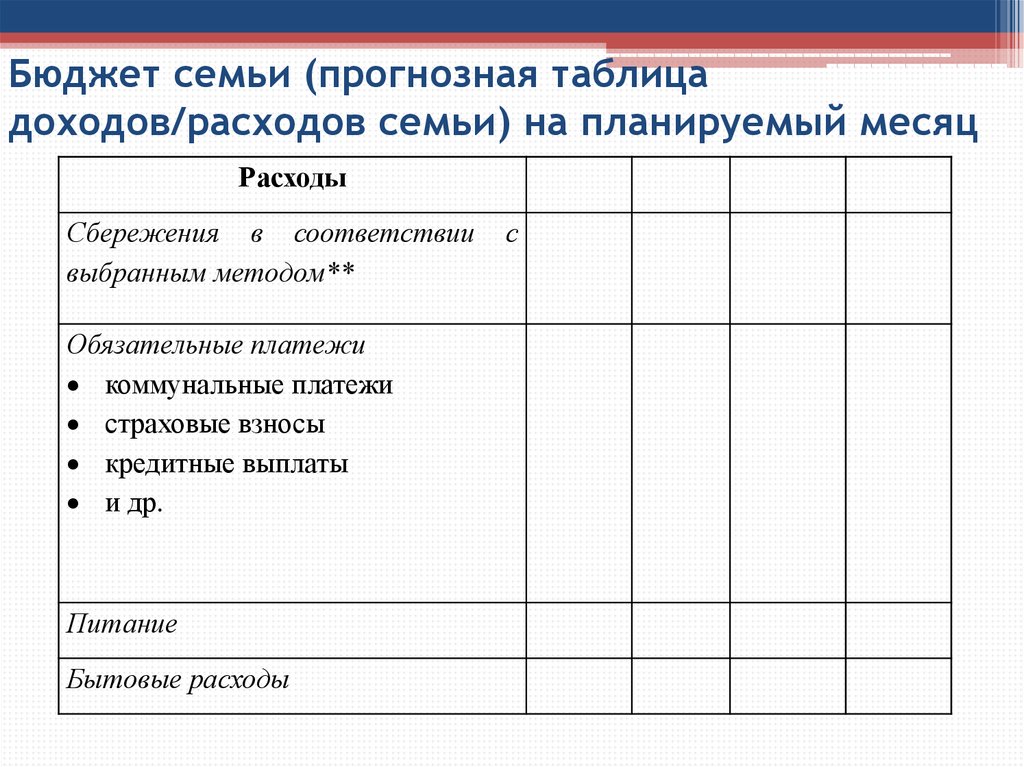

1. Первый месяц достаточно просто записывать все поступления и траты. Главная задача сейчас — узнать, сходится ли баланс, сколько остается свободных средств. Возможно, денег не хватает — тогда нужно записать, сколько было взято в долг или в кредит.

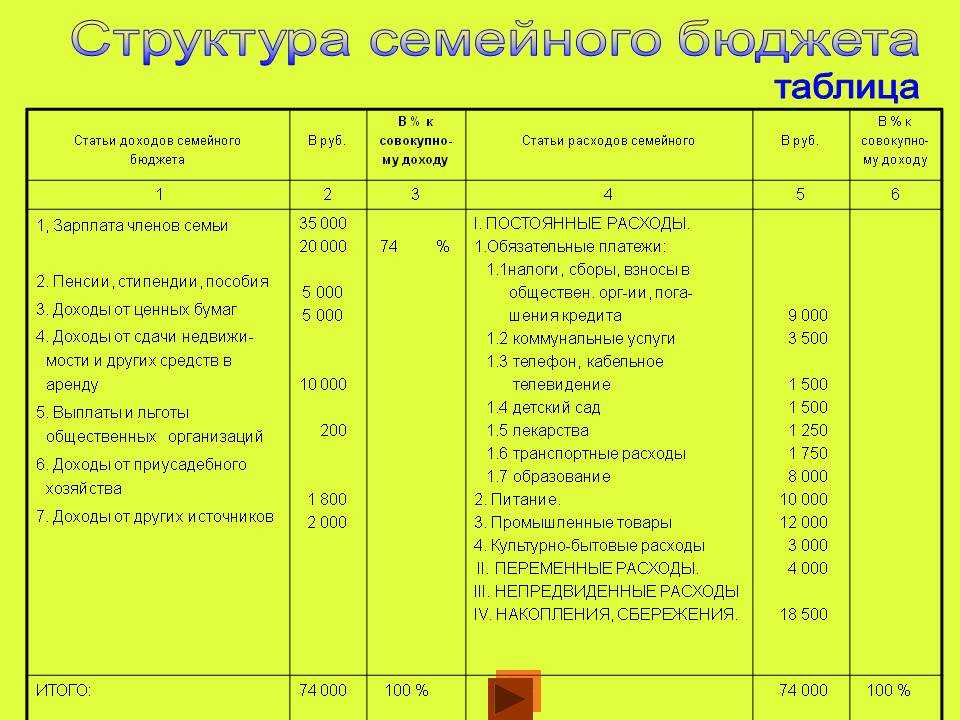

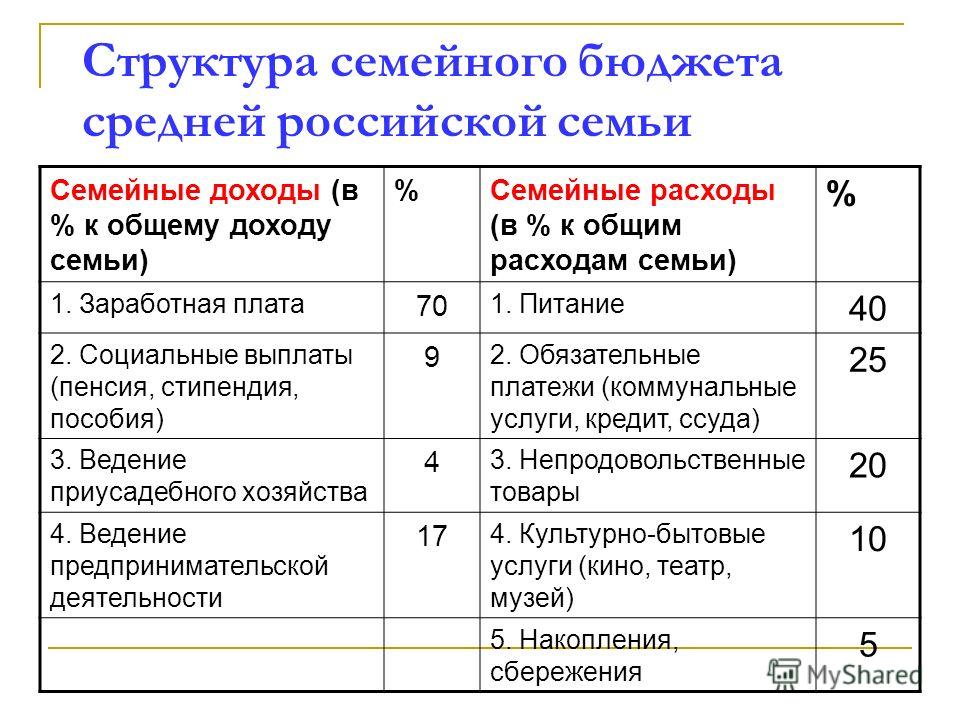

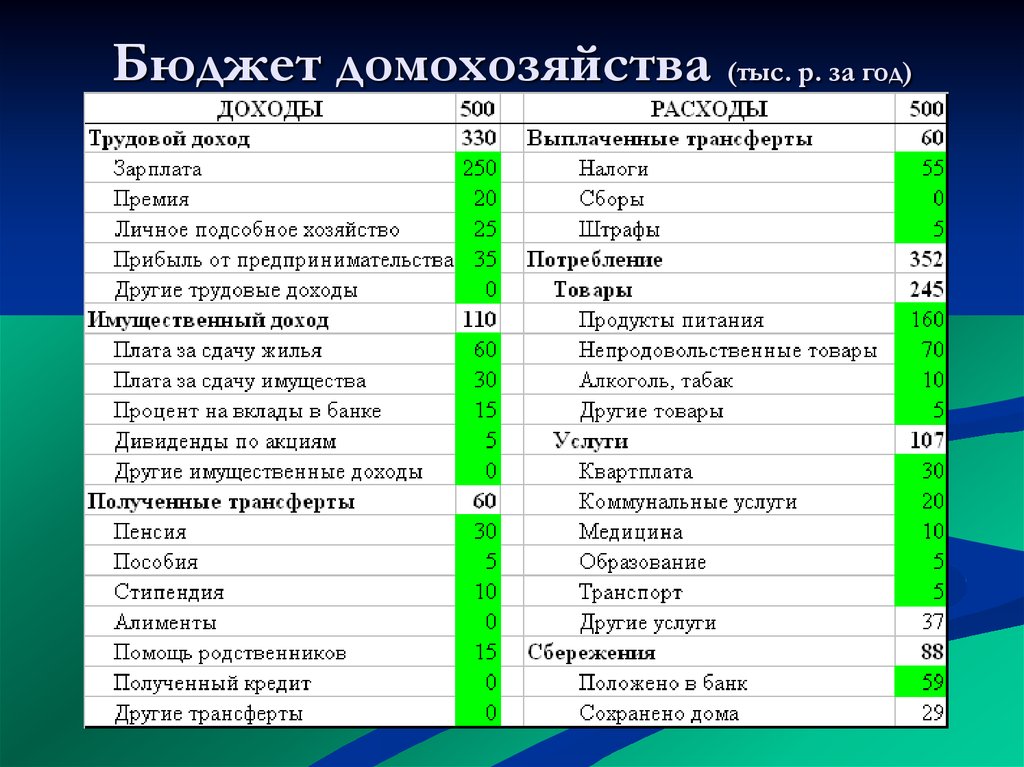

2. В конце месяца нужно выделить основные категории, на которые уходят деньги. Стандартно это продукты, услуги связи, коммунальные платежи, транспортные расходы. Нужно суммировать траты по каждой категории.

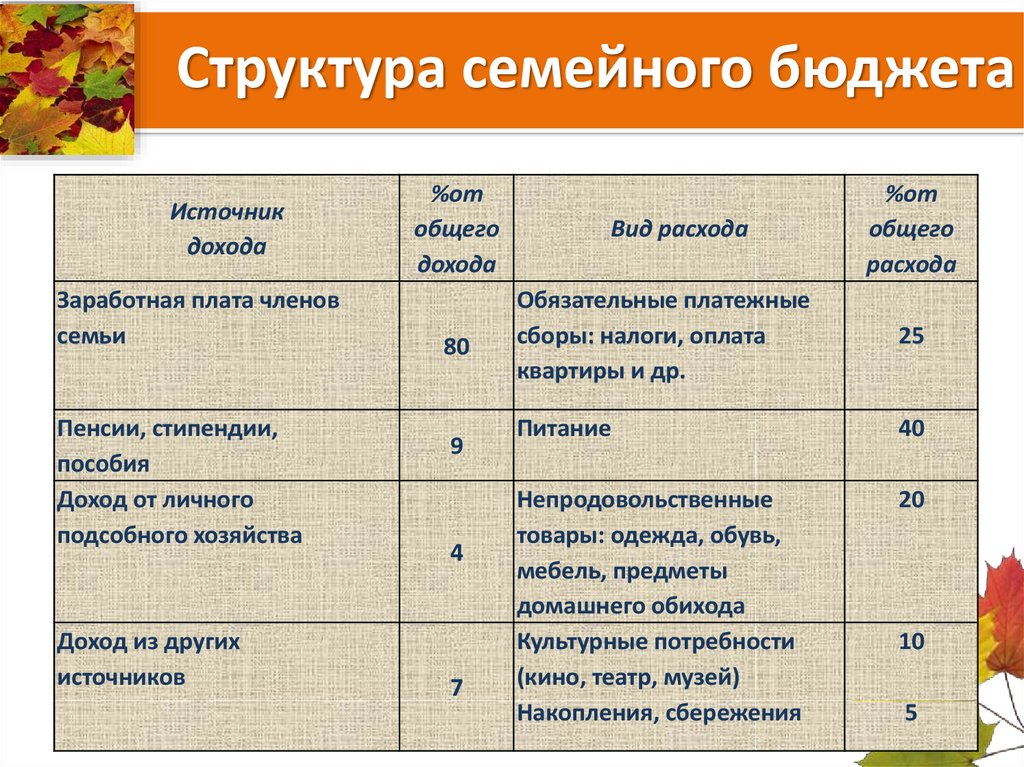

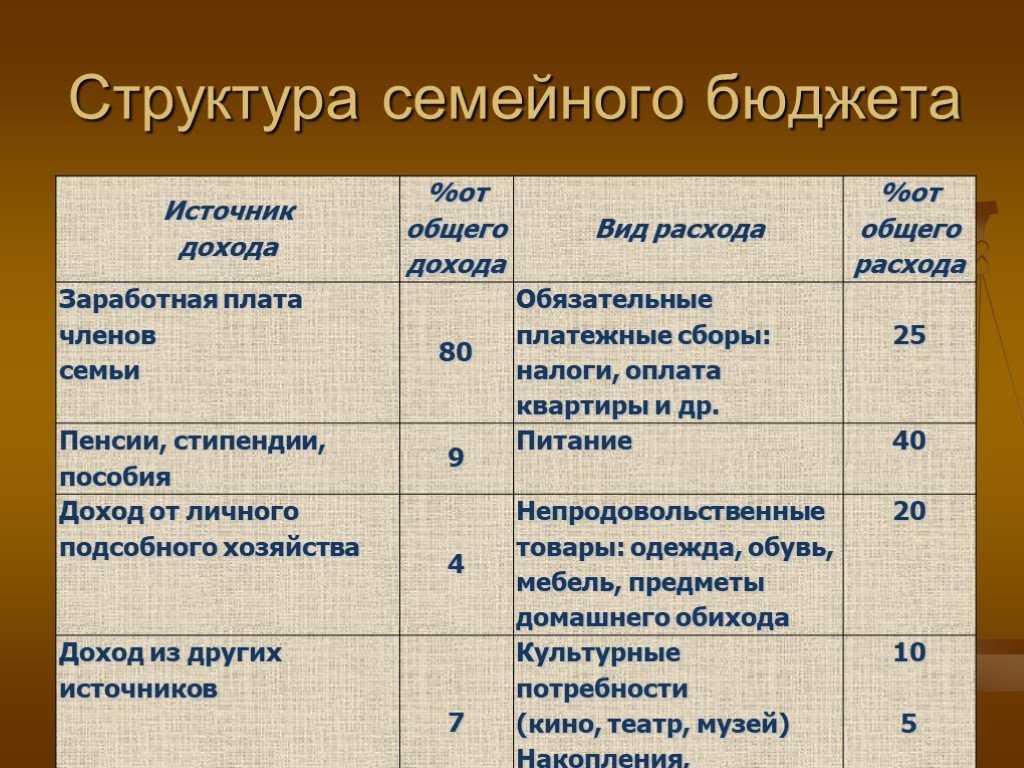

3. Следующий этап — анализ расходов. Нужно подсчитать, сколько процентов бюджета приходится на каждую категорию. Идеально, когда обязательные платежи составляют не более половины дохода. Тогда оставшиеся деньги можно разделить пропорционально на необязательные покупки и накопления.

4. После анализа приходит время планирования. Обычно люди выясняют, что тратят слишком много на импульсивные покупки, из-за чего не хватает средств на накопления и инвестиции. Нужно перераспределить расходы, вычеркнув лишние и добавив желаемые.

5. Когда план готов, ставят цели на следующий месяц. Они должны быть понятны и легко достижимы. Например, не покупать кофе по пути на работу и откладывать эту сумму на отпуск.

6. Весь следующий месяц продолжают записывать траты и поступления, но уже с учетом новых целей. После его завершения нужно выполнить анализ и понять, что удалось, а что нет. Затем составить дальнейший план. На этом этапе записывают долгосрочные цели для накопления средств на крупные покупки.

На этом этапе записывают долгосрочные цели для накопления средств на крупные покупки.

Обычно привыкнуть к планированию бюджета удается за три-четыре месяца. За это время результат учета доходов и расходов становится наглядно виден. Когда финансы распределены грамотно, семья может позволить себе больше. Это стимулирует продолжать вести бюджет, чтобы достичь всех финансовых целей.

Финансовый аналитик дал советы, как грамотно планировать семейный бюджет — Газета.Ru

Финансовый аналитик дал советы, как грамотно планировать семейный бюджет — Газета.Ru | Новости

close

100%

Лишь 38% взрослого населения России, согласно опросу ВЦИОМ, ведет бюджет. Остальные же живут по средствам и зачастую болезненно переживают любые изменения в экономике. Финансовый аналитик Алексей Протасевич рассказал «Газете. Ru», как грамотно организовать семейный бюджет так, чтобы копить деньги и не ссориться с родственниками.

Ru», как грамотно организовать семейный бюджет так, чтобы копить деньги и не ссориться с родственниками.

Большинство запросов на формирование семейного бюджета направлено на то, чтобы контролировать только расходы. На самом же деле бюджет должен состоять из четырех позиций, которые нужно контролировать одновременно — расходы, доходы, накопления и долги, говорит эксперт.

«Доходы и накопления люди не записывают по разным причинам — это может быть как отсутствие дисциплины, так и психологический барьер — многие боятся узнать, сколько на самом деле у них получается зарабатывать. Существуют и типичные ошибки при ведении бюджета, — например, отсутствие статьи непредвиденных расходов. Не все хотят думать о том, что в жизни может произойти что-то плохое. Еще одна ошибка — отсутствие подсчета долговой нагрузки. Все кредиты и долги нужно считать вместе, чтобы осознавать размер общей задолженности», — объяснил аналитик.

Если говорить о семейном бюджете, многие проблемы упираются в то, что тема денег в семье табуирована.

«Выход один — сесть и проговорить все, что наболело, а затем обсудить сам семейный бюджет — его вид, источники доходов, их размер, накопления, расходы», — советует Протасевич.

Видов семейного бюджета несколько. Семью может полностью обеспечивать один из супругов, чаще — мужчина (по данным исследования Superjob). Также пара может договариваться о том, что все траты они делят пополам, или же общие траты — пополам, а личные — каждый ведет самостоятельно.

«Мужчина или женщина вне зависимости от своего заработка могут полностью отвечать за распределение бюджета. Каждая семья может подобрать для себя удобную схему, главное — составить ее, услышав все пожелания друг друга, регулярно соблюдать условия. Еще один важный момент — дисциплина. В формировании бюджета должен быть системный подход.

Говоря об инструментах ведения бюджета, считать все доходы, накопления и расходы проще всего в Excel. Можно также воспользоваться специальным софтом для учета расходов. Например, Sovetnik.io позволяет сделать полный расклад бюджета. Подсчитать, сколько денег в месяц уходит на определенную категорию трат, позволяют приложения, вроде CoinKeeper, OneMoney. «Дзен Мани», например, распознает СМС от банков и связывается с электронными системами кошельков (ЮMoney и Qiwi), рекомендует Протасевич.

«Один из неочевидных способов контролировать общие расходы всех членов семьи — «семейные аккаунты» популярных сервисных платформ. Например, в личном кабинете Яндекс ID можно поделиться своей платежной картой с близкими людьми. При этом владелец семейного аккаунта вправе установить лимиты по карте на день, неделю или месяц для каждого члена семьи, отслеживать их траты и проверять историю операций. Важно лишь помнить о том, что цель ведения бюджета — не максимально ограничить себя и близких, чтобы сэкономить на всем, а найти грамотный баланс между достойной жизнью сегодня и через много лет с созданием своего капитала», — заключил эксперт.

Ранее «Газета.Ru» писала о том, как сэкономить в условиях санкций.

Подписывайтесь на «Газету.Ru» в Новостях, Дзен и Telegram.

Чтобы сообщить об ошибке, выделите текст и нажмите Ctrl+Enter

Новости

Дзен

Telegram

Мария Дегтерева

Там чудеса, там леший бродит

О бюрократии и чиновничестве в России

Иван Глушков

В дебрях Севера

О гастрономическом путешествии на Таймыр

Дмитрий Самойлов

Праздник за праздником

О Дне народного единства и Дне Октябрьской революции

Марина Ярдаева

Битва за оценки. Как быть проигравшим?

Об аутсайдерах гонки за средний балл аттестата

Андрей Колесников

Что подумают «наверху»?

О четырех десятилетиях без Леонида Ильича

Найдена ошибка?

Закрыть

Спасибо за ваше сообщение, мы скоро все поправим.

Продолжить чтение

Семейный бюджет | Советы, ответы на часто задаваемые вопросы и калькулятор

Ведение домашнего хозяйства — непростая задача, а еще сложнее, если вы находитесь в затруднительном финансовом положении. Вот почему вам следует подумать о создании семейного бюджета. Потратив несколько часов времени сейчас на планирование того, как вы тратите и экономите свои деньги, вы можете получить большую награду — например, больше денег и меньше стресса — в будущем.

Готовы решить проблемы с семейным бюджетом? Следуйте этим семи простым шагам, чтобы составить ежемесячный семейный бюджет.

Поставьте цель. Спросите себя, что вы хотите получить от семейного бюджета.

Это для создания душевного спокойствия? Оплачивайте счета вовремя и в конце месяца остаются деньги? Улучшить свой кредитный рейтинг и выбраться из долгов? Или копите на крупную покупку? Как только вы определитесь со своей целью, запишите ее, чтобы вы могли напомнить себе, почему стоит приложить усилия, чтобы придерживаться своего бюджета.

Это для создания душевного спокойствия? Оплачивайте счета вовремя и в конце месяца остаются деньги? Улучшить свой кредитный рейтинг и выбраться из долгов? Или копите на крупную покупку? Как только вы определитесь со своей целью, запишите ее, чтобы вы могли напомнить себе, почему стоит приложить усилия, чтобы придерживаться своего бюджета.Выберите цифровой инструмент для составления бюджета. Даже если вы не особенно разбираетесь в технологиях, вам стоит либо загрузить онлайн-программу для составления бюджета на свой компьютер, либо использовать приложение для составления бюджета на телефоне. Инструменты цифрового бюджетирования интуитивно понятны, просты в использовании, помогают уменьшить количество ошибок, а также часто доступны бесплатно или за разумную плату.

Соберите свою финансовую информацию. Чтобы составить семейный бюджет, вам нужно точно знать, каковы ваши ежемесячные доходы и расходы. Это включает в себя платежные квитанции, банковские выписки, счета и квитанции.

В дополнение к просмотру бумажных записей, не забывайте искать информацию о своей учетной записи в Интернете, включая электронные счета и автоматическую оплату счетов.

В дополнение к просмотру бумажных записей, не забывайте искать информацию о своей учетной записи в Интернете, включая электронные счета и автоматическую оплату счетов.Разделите на категории. Следующим шагом будет выяснить, куда уходят ваши деньги и почему. Сначала разделите свои расходы на следующие категории:

Коммунальные услуги — квартплата, электричество, телефон и т. д.

Дискреционные расходы — рестораны, развлечения, покупка подарков

Обеспеченный долг — ипотека, автокредит

Необеспеченный долг — кредитные карты, студенческие ссуды, медицинские счета

Рассчитать информацию. Если вы чувствуете себя старомодным, вы можете поместить всю информацию, которую вы уже собрали, в письменную книгу или ввести ее в Excel. Но вы можете попробовать инструменты цифрового бюджетирования, которые не только рассчитают ваш бюджет, но и предложат, как улучшить ваши привычки расходов.

Просто загрузите свою информацию в программное обеспечение или приложение по вашему выбору и позвольте ему творить чудеса. Затем посмотрите, как он создает семейный бюджет, персонализированный специально для вас.

Просто загрузите свою информацию в программное обеспечение или приложение по вашему выбору и позвольте ему творить чудеса. Затем посмотрите, как он создает семейный бюджет, персонализированный специально для вас.Ищите способы сократить расходы. Взгляните на свои дискреционные расходы и придумайте способы тратить меньше. Например, вместо того, чтобы обедать вне дома, подумайте о том, чтобы приготовить еду дома и взять ее с собой на работу. При совершении покупок старайтесь использовать купоны или дождитесь поступления товаров в продажу вместо того, чтобы платить полную цену. Вы также можете искать способы погасить свои долги быстрее.

Ежемесячно пересматривайте свой бюджет. Хотите верьте, хотите нет, но создание семейного бюджета — это не разовая сделка. Вам необходимо обновлять информацию о своих доходах и расходах не реже одного раза в месяц, чтобы следить за своим прогрессом и искать способы продолжать экономить.

Но если вы уже выполнили предыдущие шесть шагов, самое сложное позади. Думайте об этом ежемесячном ведении бюджета как о времени, когда нужно подумать о том, чего вы достигли, шаг за шагом.

Но если вы уже выполнили предыдущие шесть шагов, самое сложное позади. Думайте об этом ежемесячном ведении бюджета как о времени, когда нужно подумать о том, чего вы достигли, шаг за шагом.

Сколько денег вы должны потратить на расходы на проживание — Руководство по составлению бюджета

При планировании финансовых целей важно записывать все, например, погашение долга в счет ежемесячного дохода и фиксированных расходов. Это позволит вам лучше понять, где вы находитесь в своих финансах, а также поможет спланировать, как вы собираетесь достичь того, чего хотите.

Вот пример того, как должны выглядеть проценты вашего бюджета.

- Жилье: 35% 35% 35%

Сюда входят платежи по ипотеке, налоги на имущество, страховые взносы, арендная плата, страхование домовладельцев, а также гидро- или электроэнергия.

- Коммунальные услуги: 5% 5% 5%

Примерами коммунальных расходов являются счета за мобильный телефон, газ и интернет. В настоящее время люди также включают свои потоковые услуги в коммунальные услуги вместо того, что люди обычно платили за услуги кабельного телевидения. Netflix, Hulu и другие потоковые сервисы также могут быть включены в счет за коммунальные услуги.

В настоящее время люди также включают свои потоковые услуги в коммунальные услуги вместо того, что люди обычно платили за услуги кабельного телевидения. Netflix, Hulu и другие потоковые сервисы также могут быть включены в счет за коммунальные услуги.

- Еда: 10-20% 20% 20%

Продукты питания, средства личной гигиены и детские товары — это расходы, которые вы должны включить сюда. Если вы любите много есть вне дома, вы можете включить эти расходы сюда. Но если вы едите вне дома больше для развлечения, вы можете включить его в личные расходы.

- Транспорт: 15-20% 20% 20%

В эту категорию входят деньги, которые вы тратите на общественный транспорт, такси, топливо, страхование транспортных средств, техническое обслуживание и парковку. Это может измениться в зависимости от того, работаете ли вы дома или нет, но некоторые из них все же должны быть выделены для понимания вашего бюджета в целом.

- Одежда: 3-5% 5% 5%

Обувь и одежда для всех членов семьи.

- Медицина: 3% 3% 3%

Сюда входят страховые взносы, услуги специалистов и лекарства, отпускаемые без рецепта.

- Личное и дискреционное: 5-10% 10% 10%

Деньги, потраченные на развлечения, отдых, образование, табак и алкоголь, питание вне дома, игры, стрижку, хобби и запланированные благотворительные пожертвования. Если вы тратите больше в этой категории, убедитесь, что ваш бюджет сбалансирован, потратив меньше в другом месте.

- Экономия: 5-10% 10% 10%

Планируйте откладывать деньги на расходы, которые не происходят каждый месяц, а также на будущее. Тогда у вас будет дополнительный доступ, когда вам это нужно. Это также может быть классифицировано как резервный фонд или чрезвычайные сбережения для вещей, которые появятся в будущем.

- Платежи по долгам: 5-15% 15% 15%

Многие люди считают, что их бюджет довольно ограничен, когда их ежемесячные платежи по долгам превышают 20% их чистого дохода.

Незапланированные мелкие покупки составляют значительную часть семейных трат. Многие люди в ужасе смотрят на цифры после первого месяца анализа бюджета, потому что не знали, сколько денег уходит на всякую ерунду. Ведение учета помогает найти слабые места и перераспределить финансовые потоки более грамотно.

Незапланированные мелкие покупки составляют значительную часть семейных трат. Многие люди в ужасе смотрят на цифры после первого месяца анализа бюджета, потому что не знали, сколько денег уходит на всякую ерунду. Ведение учета помогает найти слабые места и перераспределить финансовые потоки более грамотно.

Это для создания душевного спокойствия? Оплачивайте счета вовремя и в конце месяца остаются деньги? Улучшить свой кредитный рейтинг и выбраться из долгов? Или копите на крупную покупку? Как только вы определитесь со своей целью, запишите ее, чтобы вы могли напомнить себе, почему стоит приложить усилия, чтобы придерживаться своего бюджета.

Это для создания душевного спокойствия? Оплачивайте счета вовремя и в конце месяца остаются деньги? Улучшить свой кредитный рейтинг и выбраться из долгов? Или копите на крупную покупку? Как только вы определитесь со своей целью, запишите ее, чтобы вы могли напомнить себе, почему стоит приложить усилия, чтобы придерживаться своего бюджета. В дополнение к просмотру бумажных записей, не забывайте искать информацию о своей учетной записи в Интернете, включая электронные счета и автоматическую оплату счетов.

В дополнение к просмотру бумажных записей, не забывайте искать информацию о своей учетной записи в Интернете, включая электронные счета и автоматическую оплату счетов. Просто загрузите свою информацию в программное обеспечение или приложение по вашему выбору и позвольте ему творить чудеса. Затем посмотрите, как он создает семейный бюджет, персонализированный специально для вас.

Просто загрузите свою информацию в программное обеспечение или приложение по вашему выбору и позвольте ему творить чудеса. Затем посмотрите, как он создает семейный бюджет, персонализированный специально для вас. Но если вы уже выполнили предыдущие шесть шагов, самое сложное позади. Думайте об этом ежемесячном ведении бюджета как о времени, когда нужно подумать о том, чего вы достигли, шаг за шагом.

Но если вы уже выполнили предыдущие шесть шагов, самое сложное позади. Думайте об этом ежемесячном ведении бюджета как о времени, когда нужно подумать о том, чего вы достигли, шаг за шагом.