Основы хеджирования для начинающих

Слабость нефтяных котировок, «трампономика», риски Brexit… Иногда подобное может повергнуть инвесторов в уныние.

В современном мире многие экономические агенты, включая участников рынка, обеспокоены колебаниями цен на различные активы. Помочь минимизировать финансовые риски может хеджирование позиций.

Что это такое?

Первое, что приходит на ум это страховка. Путем хеджирования инвесторы и представители реального сектора страхуются от возможных убытков, минимизируют потери в результате неблагоприятных событий. Термин произошел от английского hedge — огораживать изгородью, ограничивать. При этом речь идет об открытии соответствующих противоположных (хеджирующих) позиций по схожим финансовым инструментам, зачастую при помощи деривативов. Хеджировать можно риски изменения цены актива, валютного курса, процентных ставок.

Ниже мы рассмотрим базовые варианты хеджирования для инвесторов на примере рынка акций.

Как это работает?

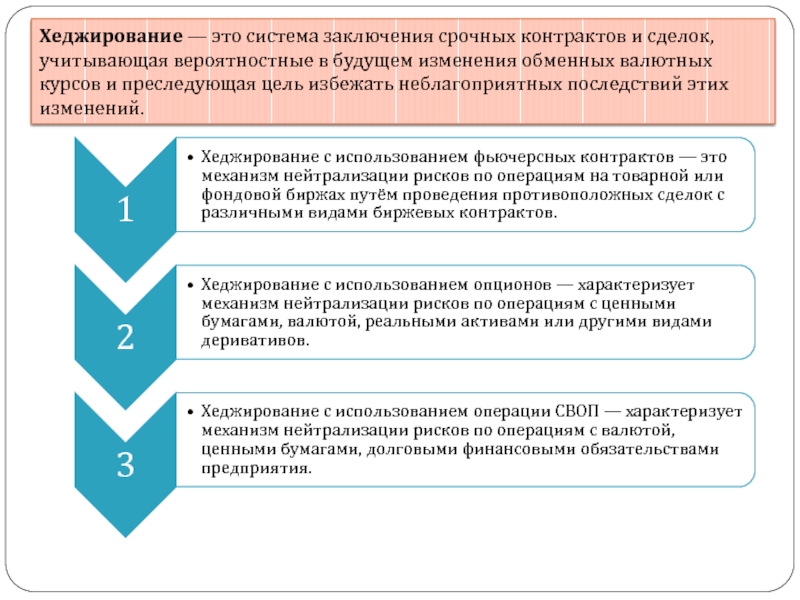

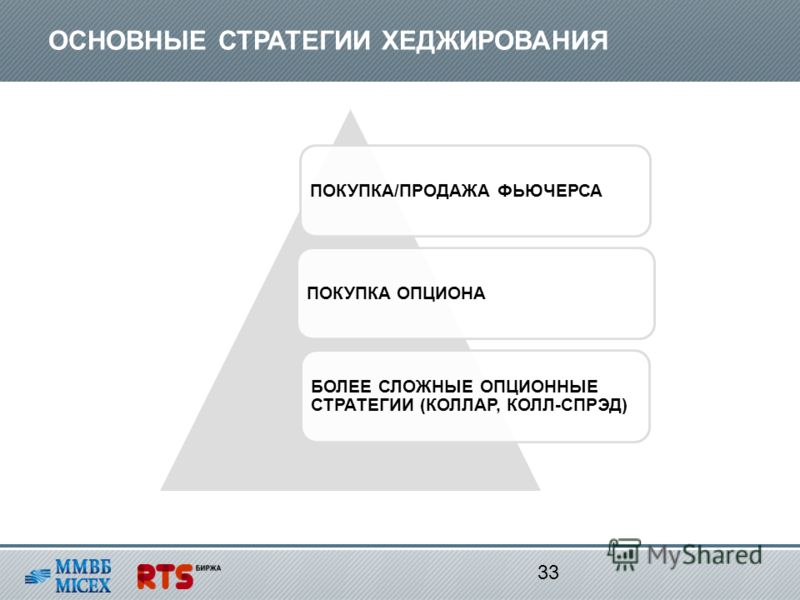

Основной принцип таков — неблагоприятное изменение цены хеджируемого актива компенсируется прибылью, получаемой по другому инструменту. Классикой является использование деривативов. Среди производных инструментов хеджирования ключевыми являются фьючерс, форвард, опцион, своп.

Предположим, инвестор вложился акции нефтегазовых компаний, но опасается, что цена черного золота может снизиться, утянув за собой бумаги. Для минимизации рисков возможно открытие коротких позиций по нефтяным фьючерсам. В случае падения котировок черного золота владелец портфеля может потерять на акциях, но компенсировать потери за счет прибыли по фьючерсам.

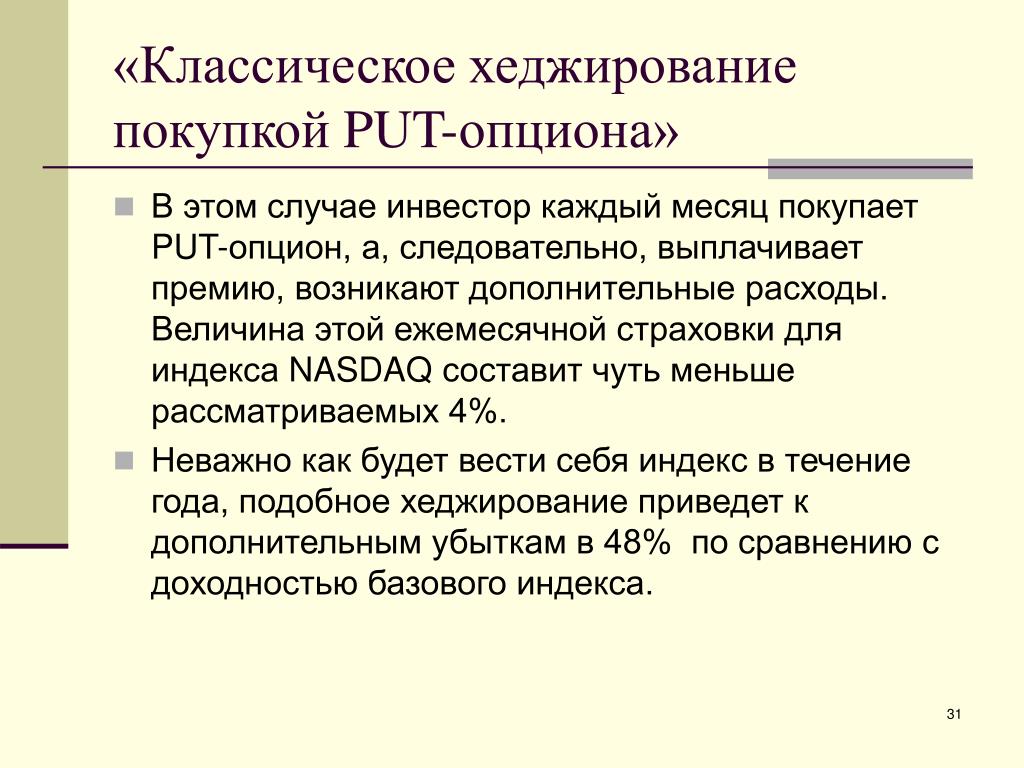

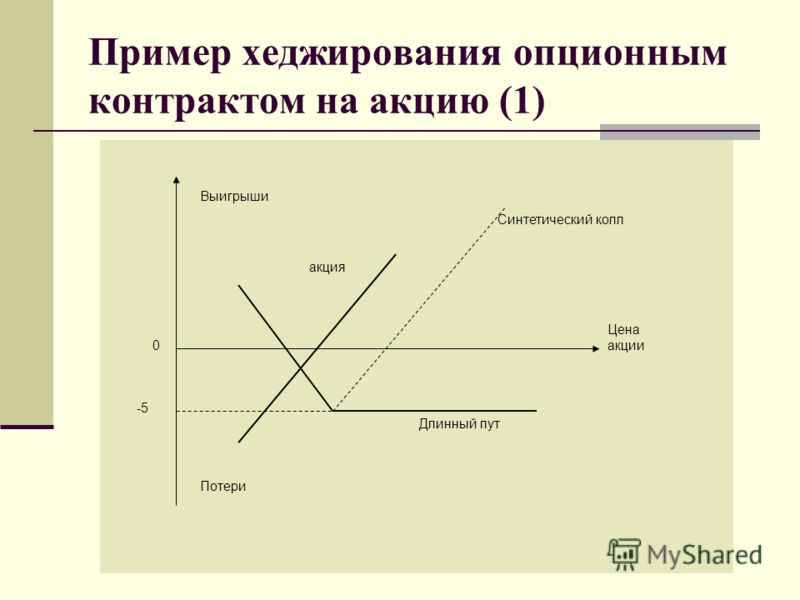

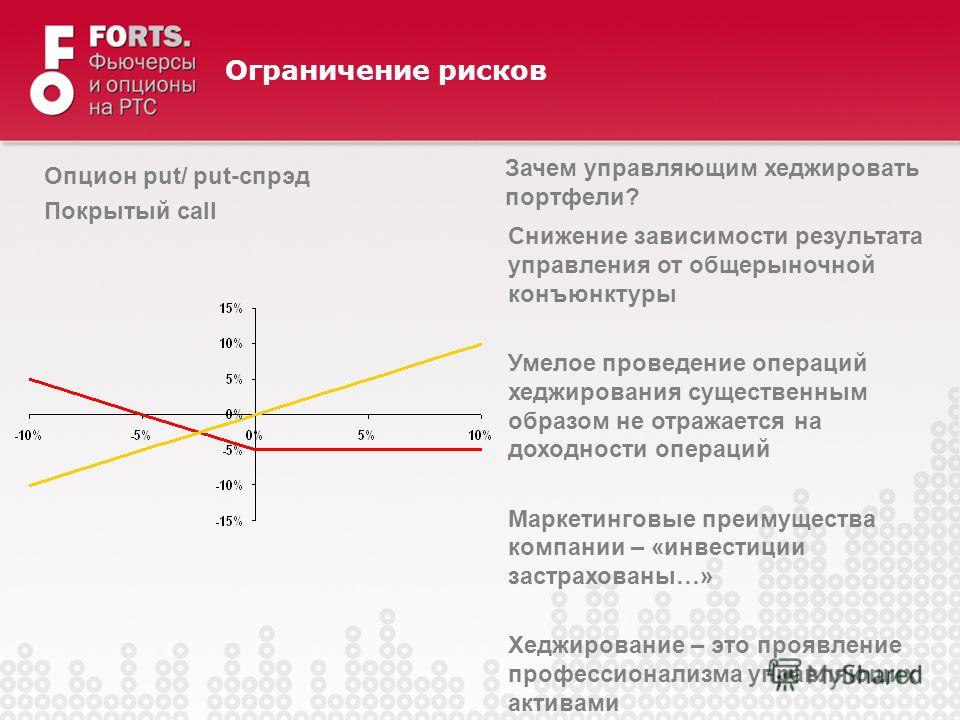

Более сложным приемом может стать хеджирование посредством опционов. В аналогичной ситуации может быть куплен опцион put, который дает право на продажу актива по заранее оговоренной цене. Если нефть упадет, то покупатель опциона сможет его реализовать с выгодой для себя.

Возможно хеджирование и от роста актива посредством покупки соответствующего фьючерса или опциона call.

Допустим и такой вариант. Портфель состоит из сильных акций, которые предположительно будут опережать рынок. В этом случае для хеджирования именно рыночной компоненты риска возможна продажа соответствующего биржевого индекса. Так, для операций на рынке США с этой целью можно использовать фьючерсы на S&P 500.

Также речь может идти неклассических методах, например, об открытии противоположных позиций по спот-активам с высокой положительной корреляцией, а также однонаправленных — по отрицательно коррелируемым спот-активам. Таким образом, акции могут балансироваться облигациями или акциями другого эмитента. Для примера, лонг по Ford и шорт по General Motors. Отметим, что это может быть не хедж, а скорее парный арбитраж. Стратегия парного арбитража позволяет играть на расхождении в стоимости активов, сужении или расширении существующих спредов. Также речь может идти о диверсификации.

Отрицательные моменты

Хеджирование может быть затратным. Следует оценить, стоит ли игра свеч. Надо понимать, что целью хеджирования является минимизация рисков, конкретно — убытков. Вы можете понапрасну заплатить за премию опциона или пожертвовать частью прибыли из-за потерь по хеджирующей позиции. Это цена, заплаченная за снижение неопределенности.

По сравнению со страхованием, хеджирование — это более сложная техника с менее гарантированным исходом. Цены используемых инструментов могут нести в себе дополнительные риски, что приведет к неравноценным движениям, учитывая стандартизированность многих деривативов. Фьючерсные контракты периодически необходимо заменять в связи с истечением срока действия. И это только основные факторы. Форварды могут быть более гибкими и разнообразны по сравнению с фьючерсами, но несут риск контрагента.

Насколько необходимо хеджирование?

Это решать вам. Кому-то подобные техники могут показаться слишком сложными. Кто-то не готов жертвовать предполагаемой прибылью. Многие настроены на долгосрочное инвестирование. Логично, что процесс длиною в жизнь зачастую не требует хеджирования. Тем не менее, понимание основ хеджирования может быть все равно полезным.

Кто-то не готов жертвовать предполагаемой прибылью. Многие настроены на долгосрочное инвестирование. Логично, что процесс длиною в жизнь зачастую не требует хеджирования. Тем не менее, понимание основ хеджирования может быть все равно полезным.

Бизнес многих эмитентов зависит от цен на сырьевые активы. Вышеупомянутые нефтегазовые компании зависят от цен на черное золото, также оно влияет и на авиакомпании. Другой пример — Starbucks связан с рынком кофе. Подобные компании часто хеджируют свой бизнес посредством деривативов. Как результат, знание основ хеджирования может быть полезным для анализа различных эмитентов, что благоприятно скажется на инвестиционном процессе.

Открыть счет

Оксана Холоденко, эксперт БКС Экспресс

Методы, техники и стратегии хеджирования валютных рисков форекс

В переводе с английского языка «hedge» значит «гарантия», поэтому хеджированием в широком смысле можно назвать определенный комплекс мероприятий, которые направлены на минимизацию возможного финансового риска в процессе заключения любой сделки. Правильным будет утверждение, что речь идет об обычной договоренности между участниками рынка в процессе купли-продажи про неизменность цены на протяжении определенного срока.

Правильным будет утверждение, что речь идет об обычной договоренности между участниками рынка в процессе купли-продажи про неизменность цены на протяжении определенного срока.

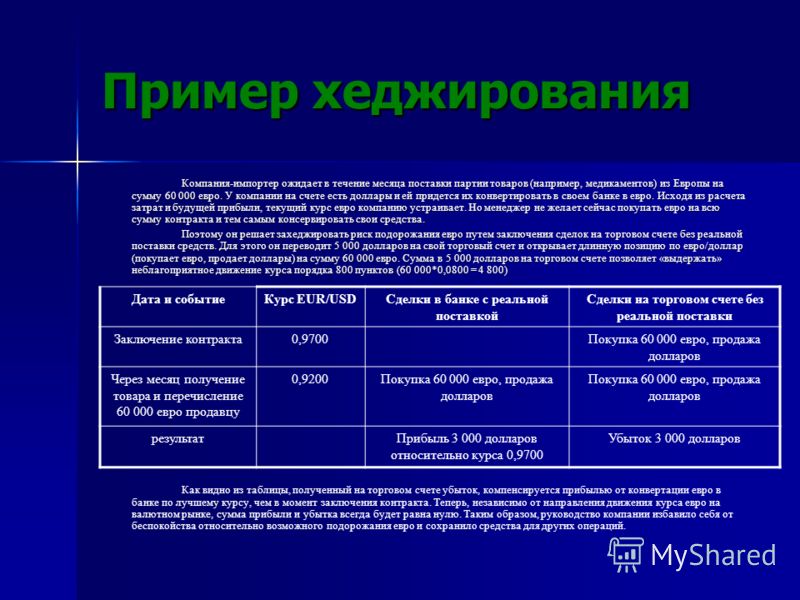

Хеджирование валютных рисков – это метод защиты финансов от колебаний курсов, предполагающий заключение сделок покупки и продажи иностранной валюты. Он предполагает исключение отрицательного колебания стоимости, что становится возможным благодаря заключению срочных сделок с фиксированием актуального в конкретный момент курса. Возможность защититься от нежелательных колебаний есть плюсом и минусом метода, так как страховка гарантирует сохранность актива, но и не дает прибыли.

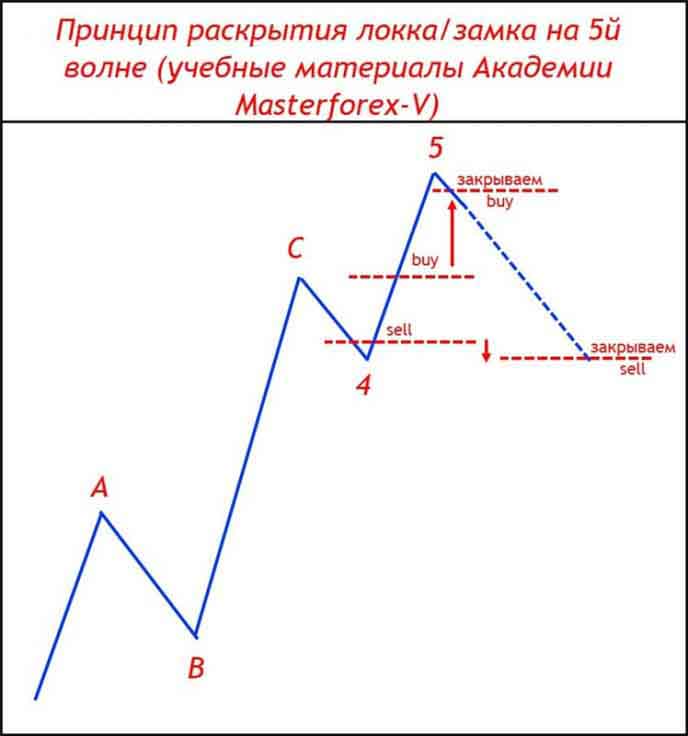

На рынке Форекс техника хеджирования выглядит достаточно просто: открытие встречной позиции к уже заключенной сделке, которая используется в случае, если тренд разворачивается и текущая сделка становится убыточной. Значит, встречная ей приносит доход.

Пример, стратегия форекс Crazy Lock ⇒

Таким образом трейдер заключает две сделки по одному финансовому инструменту идентичного объема, но в противоположных направлениях. Одна приносит доход, вторая – убыток. Как только стало ясно, какая позиция прибыльная и четко определился тренд, убыточную можно закрывать.

Одна приносит доход, вторая – убыток. Как только стало ясно, какая позиция прибыльная и четко определился тренд, убыточную можно закрывать.

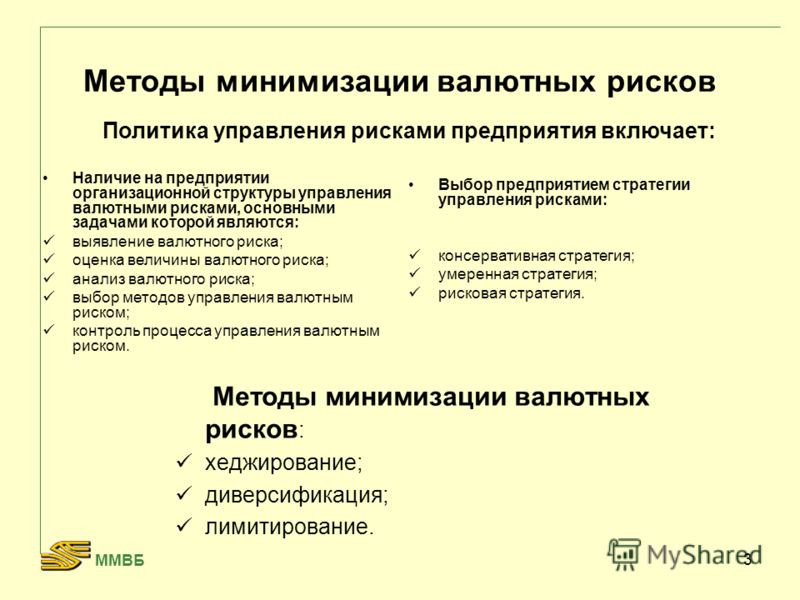

Основные принципы хеджирования валютных рисков, которое рассматривает данная статья:

- Невозможность полностью устранить риски, но шанс сделать их уровень приемлемым и неопасным

- Выбирая методы и инструменты, необходимо учитывать уровень возможных потерь и соотношение выгод от проведенных операций и затрат на их реализацию

- Тщательная разработка программы, предполагающей совершенствование механизмов хеджирования для конкретного счета, предприятия, инвестора

- Учет условий и контекста – в одном случае выбранный способ будет идеальным вариантом, в другом – неэффективным

Основные инструменты для проведения операций

Беря во внимание то, что хеджирование валютных рисков – это операция для страховки средств, предполагающая фиксацию цены, неудивительно, что основными инструментами в данном случае являются опционы и фьючерсы, являющиеся контрактами на совершение сделки в будущем времени по определенной заранее стоимости.

Ведь основной задачей является исключение риска покупателя приобретать по неизвестной цене, а риска продавца – реализовывать по неизвестной стоимости. Благодаря указанным инструментам удается заблаговременно определить стоимость, хеджируя короткие и длинные позиции инвесторов.

Основные виды хеджирования:

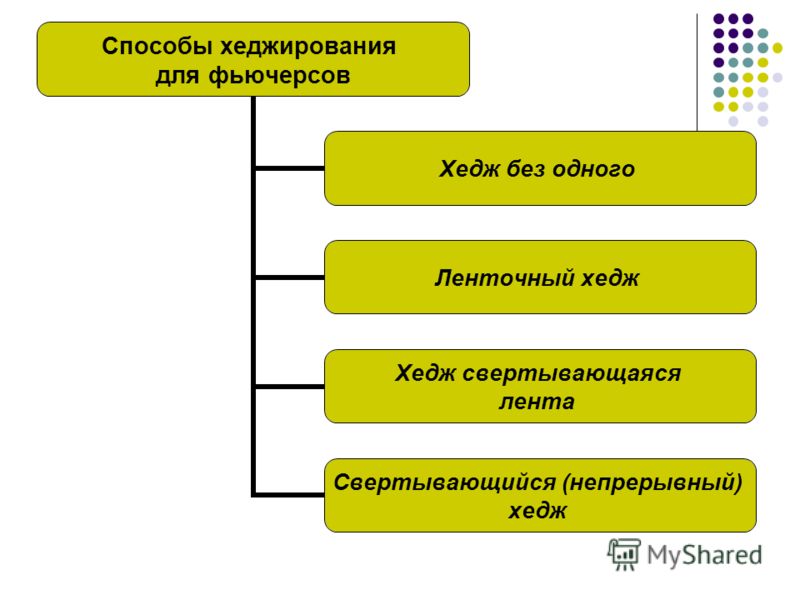

1) Фьючерсами – контрактами, которые дают взаимное обязательство продажи/купли актива в будущем в назначенную дату по точно оговоренной стоимости. Это самый естественный и простой способ. Фьючерсы есть на акции и индексы, валюту и облигации, товары. Поэтому все это можно хеджировать, осуществляя разработку предложений совершенствования механизма хеджирования как валютных рисков, так и остальных.

Полное хеджирование на фьючерсном рынке обеспечивает стопроцентную страховку, максимально исключая вероятность убытков. Если хеджируются частично, лишь часть реальной сделки удается застраховать. Основные преимущества контрактов по фьючерсам: минимальная маржа за счет отсутствия капиталовложений, возможность использовать разные активы, стандартизация.

Существует два вида использования метода – хеджирование покупкой (страховка от роста цены в будущем) и продажей (продажа реального товара для страховки от падения стоимости).

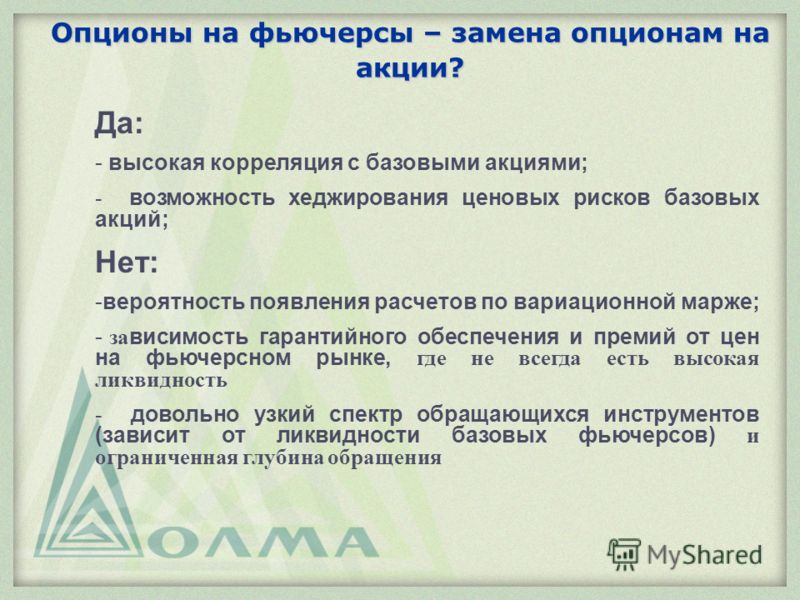

2) Опционами, которые на рынке предложены на фьючерсные контракты и представляют собой право продать либо купить определенный объем базового актива (того или иного фьючерса) до конкретной будущей даты. Опционы представляют собой контракты на фьючерсы, в связи с чем группы их совпадают.

Методы и виды хеджирования

Пытаясь минимизировать валютный риск, используют такие стратегии его хеджирования:

- Классическая стратегия – появилась еще в Чикаго на товарных биржах, когда из-за возможности неосуществления отложенных по той или иной причине сделок вместе с контрактом сделки заключали опцион на поставку товара по стоимости первичного контракта.

- Прямое хеджирование – самый простой способ, предполагает заключение срочного контракта на продажу имеющегося в наличии актива с целью фиксации продажной стоимости на период его действия.

- Предвосхищающее – позволяет защитить активы до планирования сделки. Осуществляя планирование операции и наблюдая подходящую цену в данный момент, можно купить срочный контракт на нужный актив, благодаря чему его текущая цена будет зафиксирована в будущем.

- Перекрестное – нередко применяется для защиты портфеля ценных бумаг. Метод предполагает заключение срочного контракта не на актив, который уже есть, а на другой, который в определенной мере схож по поведению цены. Так, для хеджирования портфеля, который включает разные бумаги, боясь, что он понизится в цене, можно продать опционный или фьючерсный контракт на индекс РТС, считающийся барометром российского рынка. Инвестор предвидит, что если портфель снизится на рынке, то это понижательная тенденция, поэтому благодаря короткой позиции по срочному контракту удается чуть смягчить просадку.

- Хеджирование направлением – имея в портфеле длинные позиции и боясь за снижение курса, инвестор может разбавить портфель короткими позициями по слабым бумагам.

Тогда в случае общего понижения короткие сделки принесут прибыль, компенсируя убыток по длинным.

Тогда в случае общего понижения короткие сделки принесут прибыль, компенсируя убыток по длинным. - Межотраслевое – когда в портфеле есть активы одной сферы, можно включить в него длинные позиции по активам другой отрасли, которая будет расти при снижении первых. Так, если в портфеле есть бумаги внутреннего спроса, в случае роста американского доллара можно застраховать их включением длинных позиций по бумагам экспортеров, которые обычно растут при повышении курса валюты.

Сегодня существует огромное количество разнообразных методов и способов хеджирования и, как демонстрирует статистика, такой способ страховки актива дает хорошие результаты. Верно определив направление сделок и их объем, заключив соответствующие сделки, можно существенно понизить риски.

Видео по теме:

Основы хеджирования для начинающих

В современном мире многие экономические агенты, включая участников рынка, обеспокоены колебаниями цен на различные активы. Помочь минимизировать финансовые риски может хеджирование позиций.

Помочь минимизировать финансовые риски может хеджирование позиций.

Что это такое?

Первое, что приходит на ум это страховка. Путем хеджирования инвесторы и представители реального сектора страхуются от возможных убытков, минимизируют потери в результате неблагоприятных событий. Термин произошел от английского hedge – огораживать изгородью, ограничивать. При этом речь идет об открытии соответствующих противоположных (хеджирующих) позиций по схожим финансовым инструментам, зачастую при помощи деривативов. Хеджировать можно риски изменения цены актива, валютного курса, процентных ставок.

Ниже мы рассмотрим базовые варианты хеджирования для инвесторов на примере рынка акций.

Как это работает?

Основной принцип таков – неблагоприятное изменение цены хеджируемого актива компенсируется прибылью, получаемой по другому инструменту. Классикой является использование деривативов. Среди производных инструментов хеджирования ключевыми являются фьючерс, форвард, опцион, своп.

Предположим, инвестор вложился акции нефтегазовых компаний, но опасается, что цена черного золота может снизиться, утянув за собой бумаги. Для минимизации рисков возможно открытие коротких позиций по нефтяным фьючерсам. В случае падения котировок черного золота владелец портфеля может потерять на акциях, но компенсировать потери за счет прибыли по фьючерсам.

Более сложным приемом может стать хеджирование посредством опционов. В аналогичной ситуации может быть куплен опцион put, который дает право на продажу актива по заранее оговоренной цене. Если нефть упадет, то покупатель опциона сможет его реализовать с выгодой для себя.

Возможно хеджирование и от роста актива посредством покупки соответствующего фьючерса или опциона call. Например, шорт по акциям Полюс Золото можно сбалансировать длинной позицией во фьючерсах на «желтый металл». Допустим и такой вариант. Портфель состоит из сильных акций, которые предположительно будут опережать рынок. В этом случае для хеджирования именно рыночной компоненты риска возможна продажа соответствующего биржевого индекса. Так, для операций на рынке США с этой целью можно использовать фьючерсы на S&P 500.

Так, для операций на рынке США с этой целью можно использовать фьючерсы на S&P 500.

Также речь может идти неклассических методах, например, об открытии противоположных позиций по спот-активам с высокой положительной корреляцией, а также однонаправленных – по отрицательно коррелируемым спот-активам. Таким образом, акции могут балансироваться облигациями или акциями другого эмитента. Для примера, лонг по Ford и шорт по General Motors. Отметим, что это может быть не хедж, а скорее парный арбитраж. Стратегия парного арбитража позволяет играть на расхождении в стоимости активов, сужении или расширении существующих спредов. Также речь может идти о диверсификации.

Отрицательные моменты

Хеджирование может быть затратным. Следует оценить, стоит ли игра свеч. Надо понимать, что целью хеджирования является минимизация рисков, конкретно — убытков. Вы можете понапрасну заплатить за премию опциона или пожертвовать частью прибыли из-за потерь по хеджирующей позиции. Это цена, заплаченная за снижение неопределенности.

Это цена, заплаченная за снижение неопределенности.

По сравнению со страхованием, хеджирование – это более сложная техника с менее гарантированным исходом. Цены используемых инструментов могут нести в себе дополнительные риски, что приведет к неравноценным движениям, учитывая стандартизированность многих деривативов. Фьючерсные контракты периодически необходимо заменять в связи с истечением срока действия. И это только основные факторы. Форварды могут быть более гибкими и разнообразны по сравнению с фьючерсами, но несут риск контрагента.

Насколько необходимо хеджирование?

Это решать вам. Кому-то подобные техники могут показаться слишком сложными. Кто-то не готов жертвовать предполагаемой прибылью. Многие настроены на долгосрочное инвестирование. Логично, что процесс длиною в жизнь зачастую не требует хеджирования. Тем не менее, понимание основ хеджирования может быть все равно полезным.

Бизнес многих эмитентов зависит от цен на сырьевые активы. Вышеупомянутые нефтегазовые компании зависят от цен на черное золото, также оно влияет и на авиакомпании. Другой пример – Starbucks связан с рынком кофе. Подобные компании часто хеджируют свой бизнес посредством деривативов. Как результат, знание основ хеджирования может быть полезным для анализа различных эмитентов, что благоприятно скажется на инвестиционном процессе.

Другой пример – Starbucks связан с рынком кофе. Подобные компании часто хеджируют свой бизнес посредством деривативов. Как результат, знание основ хеджирования может быть полезным для анализа различных эмитентов, что благоприятно скажется на инвестиционном процессе.

Подробнее условия управления активами и иную необходимую информацию можно узнать в офисе компании.

БКС Премьер:

ул. Ленина, 6 т.(3812) 92-51-50

www.bcs.ru

*ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. На правах рекламы.

Как устроено хеджирование

Виктор Джин

частный инвестор

Хеджирование — это методика, которая помогает сгладить падение цены актива. Своего рода страховка от рыночного обвала.

Предположим, вы владеете акциями какой-то компании и планируете держать их дальше, но боитесь, что акции внезапно рухнут. В этом случае можно «купить страховку» — то есть сделать ставку на падение этих акций. Если падение не произойдет, вы потеряете небольшую часть капитала, которую поставили в обратную сторону. Зато, если падение действительно случится, эта ставка в обратном направлении может неплохо компенсировать ваши потери от владения акциями. Так вкратце можно описать принцип хеджирования: когда мы покупаем обычную страховку, мы тоже надеемся, что страховой случай не произойдет, хоть это и будет значить, что деньги на страховку были потрачены «зря».

Если падение не произойдет, вы потеряете небольшую часть капитала, которую поставили в обратную сторону. Зато, если падение действительно случится, эта ставка в обратном направлении может неплохо компенсировать ваши потери от владения акциями. Так вкратце можно описать принцип хеджирования: когда мы покупаем обычную страховку, мы тоже надеемся, что страховой случай не произойдет, хоть это и будет значить, что деньги на страховку были потрачены «зря».

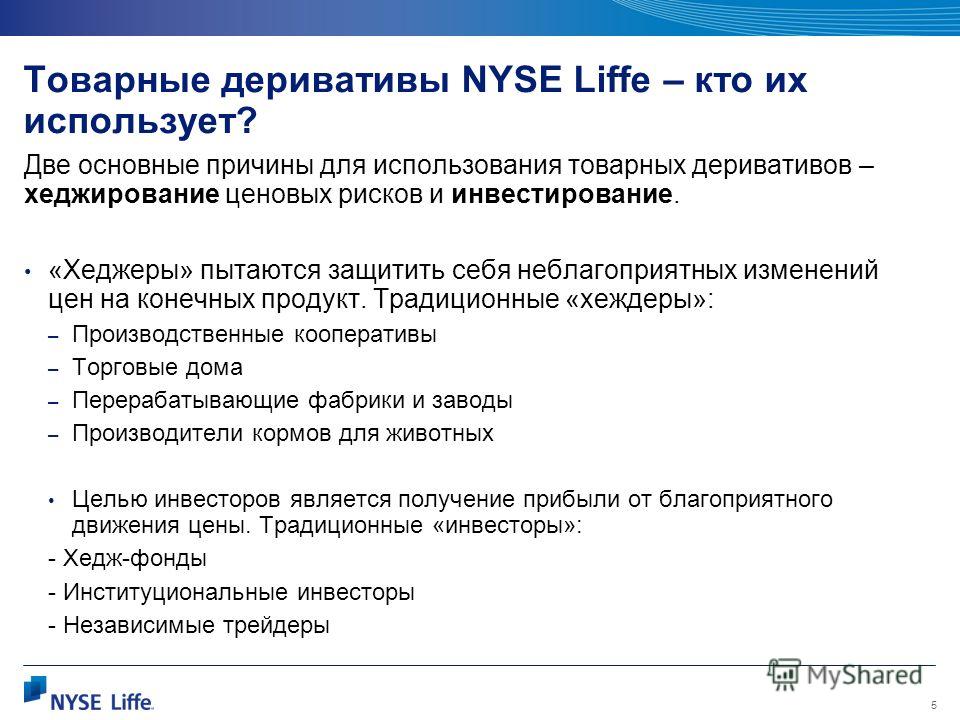

Хеджированием пользуются и частные инвесторы, и крупные фонды. Некоторые из фондов так и называются — «хедж-фонды». Они предлагают профессиональное управление капиталом, где для максимальной прибыли при заданном риске применяются хитрые торговые стратегии и хеджирование с помощью производных инструментов — деривативов. Такие организации управляют деньгами крупных игроков: для частных инвесторов порог входа в американские хедж-фонды составляет 5 млн долларов.

Более скромным инвесторам приходится оптимизировать риски самостоятельно. Основная проблема в том, что типичные инструменты хеджирования сложные. Чаще всего для хеджирования используют фьючерсы, опционы, свопы — чтобы пользоваться ими, нужны знания.

Основная проблема в том, что типичные инструменты хеджирования сложные. Чаще всего для хеджирования используют фьючерсы, опционы, свопы — чтобы пользоваться ими, нужны знания.

Другой популярный способ застраховать актив от падения — открытие коротких позиций: когда инвестор берет ценные бумаги взаймы у брокера, продает их по текущей стоимости с целью выкупить их через какое-то время дешевле и вернуть брокеру долг. Но рынок может двинуться в обратную сторону — в неумелых руках использование шортов может обернуться крупными убытками.

В результате на рынке появились более понятные для инвестора инструменты хеджирования — обратные ETF. По сути, это такие же биржевые фонды, как и обычные ETF, только движутся они в противоположную сторону.

Например, рассмотрим рынок американских акций — индекс S&P 500. Его с минимальной погрешностью повторяют фонды VOO и SPY. В то же время компания ProShares предлагает фонд SH — он ведет себя зеркально: при росте S&P 500 он падает, а при обвале растет.

Рассмотрим подробнее, какие плюсы и минусы у обратных ETF и что они собой представляют. Сразу отмечу, что пока что на Московской бирже нет ни одного обратного ETF, поэтому они доступны только квалифицированным инвесторам и тем, кто торгует через иностранного брокера. Но, так или иначе, эта статья поможет лучше понять принципы хеджирования и усовершенствовать свой подход к оптимизации портфеля. Ведь даже с имеющимися в распоряжении рядового инвестора инструментами можно управлять рисками. К примеру, естественным хеджем от падения акций часто выступает золото, а также бумаги компаний-золотодобытчиков вроде «Полюса».

УЧЕБНИК

Как упростить жизнь с помощью «Экселя»

Курс о том, как посчитать и спланировать что угодно с помощью таблиц. Даже если вы никогда с ними не работали.

Начать учитьсяСтоит ли вообще заниматься хеджированием

В целом для «ленивого» инвестора, который работает по принципу «купил и держи» на длинной дистанции, хеджирование не обязательно: по статистике рынки чаще растут, чем падают, а за каждой рецессией в экономике следует ее восстановление и новый цикл роста. После кризиса 2008 года бизнес-цикл продлился 11 лет, пока мы не столкнулись с обвалом в 2020 году. За этот период, несмотря на все локальные просадки, индекс S&P 500 показал более 300% роста. Поэтому терпеливый инвестор мог спокойно переждать коррекции и остаться в плюсе даже без управления портфелем.

После кризиса 2008 года бизнес-цикл продлился 11 лет, пока мы не столкнулись с обвалом в 2020 году. За этот период, несмотря на все локальные просадки, индекс S&P 500 показал более 300% роста. Поэтому терпеливый инвестор мог спокойно переждать коррекции и остаться в плюсе даже без управления портфелем.

С другой стороны, рост безработицы и активное стимулирование экономик со стороны центробанков еще в 2018—2019 годах говорили о приближении рецессии. Оставалось неизвестно, какое событие послужит спусковым крючком к обвалу рынков, но то, что это произойдет, было ясно. Таким образом, к обвалу можно было подготовиться — как минимум за счет секторальной ребалансировки акций в портфеле — сделав упор на защитные отрасли.

Так называемые медвежьи рынки, то есть обвал котировок более чем на 20%, мы наблюдали в 2008 и 2020 годах — просадки составили 56,8 и 33,9% соответственно. Если вести отсчет с 1950 года, медвежий рынок наступает в среднем каждые 7,78 года. Кроме того, каждые 1,84 года происходят коррекции — когда рынок падает на 10—20%. Например, в период с 2008 по 2020 год инвесторы прошли через 6 подобных падений. Еще они стали свидетелями 7 просадок величиной от 5 до 10%.

Например, в период с 2008 по 2020 год инвесторы прошли через 6 подобных падений. Еще они стали свидетелями 7 просадок величиной от 5 до 10%.

Кроме того что рынки штормит регулярно, сила этих волнений увеличивается. Исследование Blackstone показывает, что с каждым десятилетием волатильность S&P 500 возрастает. Если посчитать количество дней, когда индекс за торговую сессию делал движение на 3% и больше, то в период с 2000 по 2009 год их было 95 — это больше, чем за предыдущие 50 лет. С 2010 по 2020 подобных дней было 50 — это меньше, чем в нулевые, но все равно подтверждает тенденцию роста волатильности.

Как итог: инвесторы достаточно часто сталкиваются с просадками и волатильностью, поэтому можно и застраховать себя с помощью хеджирования.

Рост S&P 500 за 11 лет после кризиса 2008 года до следующего медвежьего рынка — более 300%. Источник: TradingViewРост S&P 500 за 11 лет после кризиса 2008 года до следующего медвежьего рынка — более 300%. Источник: TradingViewКрасный фон — медвежьи рынки, синий фон — коррекции и просадки величиной 5—10%. Цифры в скобках — их длительность в днях. Источник: Yardeni Research

Цифры в скобках — их длительность в днях. Источник: Yardeni ResearchВ чем разница диверсификации и хеджирования

Диверсификация снимает большинство специфических рисков, связанных с эмитентом, сектором, конкретной страной и классом активов и в целом сглаживает волатильность портфеля. Но лучше всего она работает только в нормальных рыночных условиях, а в кризисных сценариях теряет эффективность.

Дело в том, что на падающих рынках корреляция между активами сильно возрастает: во время паники инвесторы массово скидывают ценные бумаги широкого спектра, вне зависимости от секторов, капитализации эмитентов и географии.

Более того, облигации, которые считаются классическим диверсификатором портфеля акций, во время обвала могут падать так же, как и рисковые активы. Так было и в марте 2020 года во время коронавирусного обвала. Это показано на графиках ниже.

На спокойном рынке, например в период 2014—2017 годов, высокорисковые активы — S&P 500, глобальные акции, бумаги развивающихся рынков, REIT — положительно коррелируют только между собой. Низкорисковые активы, такие как муниципальные, корпоративные облигации и долгосрочные трежерис, также связаны только между собой. А между двумя этими группами активов корреляции практически нет. Но во время обвала в марте 2020 года все корреляции усилились — не только внутри каждой из указанных групп, но и между всеми классами активов. В результате облигации падали вместе с акциями.

Низкорисковые активы, такие как муниципальные, корпоративные облигации и долгосрочные трежерис, также связаны только между собой. А между двумя этими группами активов корреляции практически нет. Но во время обвала в марте 2020 года все корреляции усилились — не только внутри каждой из указанных групп, но и между всеми классами активов. В результате облигации падали вместе с акциями.

То есть в критические моменты, когда защитная функция диверсификации нужна сильнее всего, она дает сбои. В этом смысле механизм хеджирования безотказный и лучше защищает от кризисных сценариев.

Хедж по своей сути — инвестиция, предназначенная для движения в противоположном направлении от базового актива. Корреляция хеджа к активу остается отрицательной при любом сценарии, а значит, механизм гарантированно компенсирует просадки.

Хеджирование — это гибкая стратегия. Ее можно применять широко, чтобы минимизировать потери по всем инструментам в портфеле, будь то акции, облигации, золото и коммодити. А можно использовать узко, для защиты конкретной позиции.

А можно использовать узко, для защиты конкретной позиции.

Это может делаться тактически — например, когда инвестор в ожидании коррекции создает краткосрочную защиту. А можно использовать хеджирование как часть инвестиционной стратегии. Все зависит от потребностей инвестора, его целей и толерантности к риску. Но чаще всего хеджирование носит тактический характер, ведь сам механизм хеджирования также несет в себе риски и дополнительные затраты. Например, в случае с обратными ETF это повышенная комиссия фонда. Поэтому важно четко понимать, как, когда и для чего использовать этот инструмент.

Классы высокорисковых, низкорисковых активов и золото имеют неявные связи — в пределах значений от −0,5 до 0,5. На диаграмме эти связи не указаны. Источник: MarkerКлассы высокорисковых, низкорисковых активов и золото имеют неявные связи — в пределах значений от −0,5 до 0,5. На диаграмме эти связи не указаны. Источник: MarkerДо 9 марта 2020 года долгосрочные трежерис и S&P 500 показывали обратную корреляцию, но во время обвала рынков они тоже пошли вниз. Источник: MarkerДо 9 марта 2020 года долгосрочные трежерис и S&P 500 показывали обратную корреляцию, но во время обвала рынков они тоже пошли вниз. Источник: Marker

Источник: MarkerДо 9 марта 2020 года долгосрочные трежерис и S&P 500 показывали обратную корреляцию, но во время обвала рынков они тоже пошли вниз. Источник: MarkerОсновные виды хеджирования

Перечислю наиболее популярные инструменты для хеджирования.

Открытие коротких позиций. Инвестор в этом случае берет в долг акции, продает их, а затем покупает по более низкой цене. Разница между продажей и обратной покупкой акций составляет прибыль, полученную на падающем рынке.

Минусы способа: для маржинальной торговли необходим счет с обеспечением — ведь вы берете акции в долг. Еще брокер берет комиссию за аренду акций и может принудительно закрыть позицию инвестора по невыгодной ему цене.

Покупка опционов PUT. Это контракт между двумя инвесторами, по которому покупатель контракта получает возможность — но не обязательство — продать актив по заранее оговоренной цене, в независимости от его будущих котировок. Иными словами, если инвестор ожидает падения цены по какому-то активу, он покупает на него опцион PUT, фиксируя текущую цену актива. В будущем, если котировки действительно станут падать, инвестор сможет продать свой актив по изначальной цене — будто падения не было. А если котировки не упадут, то правом на продажу можно будет не пользоваться — инвестор потеряет только уплаченную за опцион премию.

В будущем, если котировки действительно станут падать, инвестор сможет продать свой актив по изначальной цене — будто падения не было. А если котировки не упадут, то правом на продажу можно будет не пользоваться — инвестор потеряет только уплаченную за опцион премию.

Продажа фьючерсных контрактов. Это похожий контракт между двумя инвесторами о купле-продаже актива в определенную дату в будущем по заранее оговоренной цене. Если инвестор считает, что цена актива упадет, — он продает фьючерс. В будущем покупатель фьючерса будет обязан выкупить актив не по нынешней цене, а по той, на которую договорились в момент заключения контракта на фьючерс.

Свопы. Еще один тип срочной сделки, когда стороны обмениваются платежами в рамках определенного периода. Часто используется банками и фондами для валютного хеджирования. В частности, этот механизм применяет FinEx при управлении своими ETF: FXRB, FXMM, FXRW.

Покупка обратных ETF. Эти ETF созданы для зеркального отображения бенчмарков. Иными словами, при падении индекса они растут. При этом существуют обратные ETF, предлагающие как пропорциональный рост — 1х, так и с кратностью 2х и 3х. Первые при падении базового индекса на 1% прирастают на ту же величину, а другие два выдают 2 и 3% доходности соответственно. Эта доходность достигается за счет использования кредитного рычага, то есть «плечей».

Иными словами, при падении индекса они растут. При этом существуют обратные ETF, предлагающие как пропорциональный рост — 1х, так и с кратностью 2х и 3х. Первые при падении базового индекса на 1% прирастают на ту же величину, а другие два выдают 2 и 3% доходности соответственно. Эта доходность достигается за счет использования кредитного рычага, то есть «плечей».

Если у инвестора высокая терпимость к риску и он заинтересован в использовании меньшего капитала при хеджировании, он может обратиться к подобным ETF — с двойным и тройным эффектом. В статье про всепогодную стратегию я немного затрагивал использование маржинальных ETF. Отдельно хочу отметить, что это скорее трейдерский инструмент, хотя его допустимо использовать в долгосрочной стратегии, и тому имеется математическое обоснование. Но мы не рекомендуем инвесторам использовать какие-либо маржинальные инструменты, в том числе и обратные ETF с мультипликаторами 2х и 3х. Поэтому речь дальше в статье идет исключительно про обратные ETF 1х.

Несмотря на то что открытие коротких позиций и деривативы — это основные методы хеджирования, они довольно сложны для инвестора и требуют дополнительных условий — например, использование маржинальных счетов с обеспечением, то есть дополнительные денежные резервы. А наиболее значительный недостаток шортов и фьючерсов — это то, что инвестор может потерять больше, чем вложил. Фактически размер убытков в этом случае не ограничен.

В то же время для покупки обратного ETF не нужно открывать специальный счет. Хотя риски использования этого инструмента также есть. Рассмотрим их подробнее.

Принцип работы обратных ETF

Основное отличие обычных ETF от обратных заключается в том, что последние предназначены для достижения заявленной цели в рамках одного дня. Это сделано для того, чтобы, независимо от того, когда вы покупаете фонд, он обеспечивал заявленный мультипликатор на этот день — 1х, 2х или 3х. А на горизонте многих дней совокупная доходность фонда искажается, и он перестает быть зеркальным к эталону.

Проблема заключается в том, что обратные ETF несут потери на волатильном рынке: если цена актива сначала упадет, а затем вернется к исходной, то результат по обратному ETF будет отрицательным, а не ноль, как в случае с обычными инструментами и короткими позициями. Но когда на рынке наблюдается тренд и бенчмарк падает несколько дней кряду, результат обратного ETF превосходит короткую позицию. Таким образом, на отрезках более дня обратный ETF выступает нелинейным инструментом: его зеркальный результат не пропорционален движению бенчмарка.

Рассмотрим гипотетический пример: мы инвестировали в обратный ETF с базовым активом стоимостью 100 $ (7381 Р). Затем котировки актива упали в первый день на 20% — до 80 $ (5904 Р), на второй на 25% — до 60 $ (4428 Р). Соответственно, стоимость обратного ETF сначала увеличится на 20%, затем на 25%. Она составит 100 $ (7381 Р) × 1,2 × 1,25 = 150 $ (11 071 Р). Полученная прибыль — 50 $ (3690 Р).

В то же время, если бы мы открыли эквивалентную короткую позицию, то ее прирост равнялся бы величине падения бенчмарка в абсолюте: 100 $ (7381 Р) − 60 $ (4428 Р) = 40 $ (2952 Р). Таким образом, когда на рынке наблюдается тренд, доходность обратного ETF превышает доходность по шорту.

Таким образом, когда на рынке наблюдается тренд, доходность обратного ETF превышает доходность по шорту.

Теперь предположим, что на третий день стоимость актива вернулась к 100 $ (7381 Р). Тогда прибыль по короткой позиции будет равна нулю. Но для обратного ETF картина иная: рост актива в этот день составил 66,7% — с 60 $ (4428 Р) до 100 $ (7381 Р). Поэтому обратный ETF потеряет 66,7% от 150 $ (11 071 Р), то есть 100 $ (7381 Р). Как итог: позиция инвестора составит 50 $ (3690 Р) — он получит убыток 50% от изначально вложенных 100 $ (7381 Р).

Как видно из примера, даже если инвестор правильно спрогнозировал коррекцию по активу, сделав ставку на его падение, сильная волатильность может повлечь убытки. Теоретически, если стоимость актива за день упадет со 100 $ (7381 Р) до 1 $ (73 Р), а на следующий день поднимется до 2 $ (146 Р), стоимость позиции обратного ETF станет равна нулю. Но это гипотетический пример, так как на практике S&P 500 никогда не двигался более чем на 12% за торговую сессию.

Что такое ETF с хеджированием?

Потери на волатильности — это основная причина, почему обратные фонды обеспечивают заявленный мультипликатор только в рамках одного дня и ежедневно ребалансируют свои позиции. Это, помимо прочего, приводит к более высокой комиссии за управление по сравнению с обычными ETF — порядка 1%. Хотя для российских инвесторов комиссия может показаться нормальной: обычные фонды, котирующиеся на Московской бирже, нередко взимают сопоставимую плату за свои услуги. Но это значит лишь то, что обратные ETF на Московской бирже брали бы еще больше.

Таким образом, при многодневном падении рынка обратные ETF вырастут больше, чем упадет индекс-бенчмарк. В других же случаях, когда мы будем удерживать обратный ETF длительное время, например год, мы пройдем через большое количество сменяемых друг друга волн и потери от волатильности сильно скажутся на итоговом результате — доходность обратных ETF будет заведомо ниже, чем при открытии коротких позиций, если не брать в расчет сопутствующие расходы на комиссии. Например, если сравнить ETF SPY с его обратным вариантом SH, то бенчмарк за последний год вырос на 15,73%. Соответственно, при короткой позиции мы бы получили убыток −15,73%, но с SH у нас будет −24,97%.

Например, если сравнить ETF SPY с его обратным вариантом SH, то бенчмарк за последний год вырос на 15,73%. Соответственно, при короткой позиции мы бы получили убыток −15,73%, но с SH у нас будет −24,97%.

Подведем промежуточный итог: чем дольше инвестор владеет обратным фондом, тем сильнее его совокупная доходность будет расходиться с эталоном. Это происходит из-за действия сложных процентов на волатильном рынке, когда чередуются убытки и прибыли. А на коротких трендовых отрезках сложение ежедневных результатов, наоборот, повышает доходность фондов.

В таблице ниже показана гипотетическая доходность обратного ETF на восходящем, нисходящем и волатильном рынках. Как видите, два дня с доходностью −5% на восходящем рынке приводят к доходности обратного ETF −9,75%. Два дня прибыли 5% на нисходящем рынке дают итоговую доходность 10,25%. На нестабильном рынке, когда потеря 5% чередуется с последующим ростом в 5%, это приводит не к нулевой доходности, а к убытку −0,25%. Эти данные приведены для наглядности и не берут в расчет издержки, связанные с покупкой и управлением ETF.

Указанное отклонение обратных ETF от образца приводит к тому, что инвесторам, использующим обратные фонды в течение долгих периодов, например более месяца, стоит периодически ребалансировать свою хеджевую позицию. При этом желательно держать руку на пульсе и следить за состоянием рынка ежедневно.

Поведение обратного ETF 1х в разных ситуациях на рынке

Поведение обратного ETF 1х при восходящем тренде

| Восходящий тренд | Бенчмарк | Обратный ETF 1х | Вложение 100 $ в обратный ETF |

|---|---|---|---|

| Первый день | +5% | −5% | 95 $ |

| Второй день | +5% | −5% | 90,25 $ |

| Совокупный итог | +10% | −9,75% | 90,25 $ |

Обратный ETF 1х

−5%

Вложение 100 $ в обратный ETF

95 $

Обратный ETF 1х

−5%

Вложение 100 $ в обратный ETF

90,25 $

Совокупный итог

Обратный ETF 1х

−9,75%

Вложение 100 $ в обратный ETF

90,25 $

Поведение обратного ETF 1х при медвежьем тренде

| Медвежий тренд | Бенчмарк | Обратный ETF 1х | Вложение 100 $ в обратный ETF |

|---|---|---|---|

| Первый день | −5% | +5% | 105 $ |

| Второй день | −5% | +5% | 110,25 $ |

| Совокупный итог | −10% | +10,25% | 110,25 $ |

Обратный ETF 1х

+5%

Вложение 100 $ в обратный ETF

105 $

Обратный ETF 1х

+5%

Вложение 100 $ в обратный ETF

110,25 $

Совокупный итог

Обратный ETF 1х

+10,25%

Вложение 100 $ в обратный ETF

110,25 $

Поведение обратного ETF 1х при волатильности на рынке

| Волатильность на рынке | Бенчмарк | Обратный ETF 1х | Вложение 100 $ в обратный ETF |

|---|---|---|---|

| Первый день | +5% | −5% | 95 $ |

| Второй день | −5% | +5% | 99,75 $ |

| Совокупный итог | 0% | −0,25% | 99,75 $ |

Обратный ETF 1х

−5%

Вложение 100 $ в обратный ETF

95 $

Обратный ETF 1х

+5%

Вложение 100 $ в обратный ETF

99,75 $

Совокупный итог

Обратный ETF 1х

−0,25%

Вложение 100 $ в обратный ETF

99,75 $

Источник: ProShares

Ребалансировка портфеля

Ребалансировка подразумевает периодическую корректировку доли обратного ETF в портфеле, чтобы восстановить его исходную пропорцию. Ребалансировка может производиться регулярно или при определенном отклонении от нормы — когда разница между первоначальным размером хеджа и его актуальной долей достигает заданного процента. Например, когда отклонение хеджа от исходной доли достигает 10%.

Ребалансировка может производиться регулярно или при определенном отклонении от нормы — когда разница между первоначальным размером хеджа и его актуальной долей достигает заданного процента. Например, когда отклонение хеджа от исходной доли достигает 10%.

При этом, чем больше мультипликатор фонда, тем чаще требуется ребалансировка: фонд 3x будет отклоняться от образца гораздо быстрее, чем фонд 1х. Более частая ребалансировка также может требоваться, если обратный ETF ориентируется на волатильный индекс: как мы показали в предыдущем разделе, чем волатильнее базовый инструмент, тем сильнее отклонения обратного ETF.

Если хедж создается на длительный срок, то предпочтительнее использовать календарный метод, когда ребалансировка происходит через определенные интервалы: еженедельно, ежемесячно или ежеквартально.

Конечно, ребалансировка влечет дополнительные издержки — брокерские комиссии и налоговые последствия, но эффект от нее может увеличить итоговые показатели портфеля.

Еще раз: действие сложного процента и характер рынка могут снизить доходность обратного ETF, а ребалансировка позволяет в некоторой степени нивелировать данный фактор.

Сравним использование в качестве хеджа фонда SH — с ребалансировкой портфеля и без нее. В приведенном ниже примере ребалансировка проводилась при отклонении доли хеджа в 10%. Как итог: ребалансированная хеджевая позиция по SH лучшим образом отражала график S&P 500 на протяжении всего периода. Она показала результат 3,43% — против −3,69% у S&P 500 — и превзошла позицию без ребалансировки — −1,25%.

Примеры хеджирования

В современном портфеле кроме классических для диверсификации акций и облигаций часто используются альтернативные инструменты: золото, коммодити и недвижимость. Поэтому рассмотрим примеры использования хеджирования для разных классов активов. При этом, как и в предыдущем примере, будем использовать стратегию ребалансировки при отклонении доли хеджа более чем на 10% от заданной.

Рассмотрим поведение рынка в период кризиса 2008 года. Индекс S&P 500 по итогам года упал на 37%, а волатильность выросла до 41%. Если бы инвестор применил хеджирование с помощью обратного фонда SH, то он бы мог сократить убытки и сгладить волатильность портфеля.

Что делать? 04.03.20Как россиянину инвестировать в индекс S&P 500?

При доле хеджа 10% в портфеле доходность инвестора могла быть выше на 7%, а волатильность ниже на 10%. А при доле хеджа в 20% доходность выросла бы на 13%, а волатильность снизилась бы на 17%. В 2008 году понадобилось бы 20 ребалансировок из-за отклонения от изначально заданной доли в 10%.

Пример хеджирования с помощью ETF SH во время рыночного обвала в 2008 году

| Портфель | Убыток | Волатильность |

|---|---|---|

| S&P 500 без хеджа | 37,00% | 40,96% |

| S&P 500 с хеджем 10% | −30,02% | 30,91% |

| S&P 500 с хеджем 20% | −24,21% | 23,73% |

S&P 500 без хеджа

Волатильность

40,96%

S&P 500 с хеджем 10%

Волатильность

30,91%

S&P 500 с хеджем 20%

Волатильность

23,73%

Как я уже говорил, рядовые инвесторы могут найти варианты хеджирования и среди инструментов, доступных на Московской бирже, хоть они и будут менее эффективными, чем обратные ETF, — из-за не столь явной обратной корреляции. Например, частым вариантом служит золото. На Московской бирже аналогом золота выступают фонды: VTBG, FXGD, TGLD. Сравним эффективность хеджирования с помощью обратного ETF и золота во время мартовского обвала 2020 года. Долю хеджа сделаем 20%. Ребалансировки не будет.

Например, частым вариантом служит золото. На Московской бирже аналогом золота выступают фонды: VTBG, FXGD, TGLD. Сравним эффективность хеджирования с помощью обратного ETF и золота во время мартовского обвала 2020 года. Долю хеджа сделаем 20%. Ребалансировки не будет.

Стоит ли инвестировать в золото?

Хеджирование золотом оказалось бы менее эффективным, чем за счет обратного ETF, но все равно позволило бы нивелировать максимальную просадку по итогам месяца на 3,7%, а волатильность — на 6,85%. Кроме того, портфель с золотом лучше показал себя на отскоке.

Пример хеджирования с помощью обратного ETF и золота во время обвала в 2020 году

| Портфель | Убыток | Волатильность |

|---|---|---|

| S&P 500 | −19,39% | 46,45% |

| S&P 500 с 20% SH | −12,49% | 25,78% |

| S&P 500 с 20% GLD | −15,69% | 39,6% |

Волатильность

46,45%

Волатильность

25,78%

Волатильность

39,6%

Запомнить

- Хеджирование — это механизм защиты от падения актива.

- Волатильность рынков и корреляция разных инструментов с каждым десятилетием только возрастают — таким образом, диверсифицироваться становится все сложнее.

- Стратегический инвестор достаточно часто сталкивается с коррекциями и медвежьими рынками, чтобы задуматься о страховке на случай падения.

- Диверсификация отлично защищает капитал и сглаживает волатильность портфеля в нормальных рыночных условиях, но на падающем рынке становится менее эффективной.

- Популярные инструменты хеджирования довольно сложные для рядового инвестора и предполагают наличие знаний о срочном рынке. Обратные ETF выступают аналогом производных инструментов.

- Обратные ETF имеют дневное целеполагание. Их удержание на больших горизонтах приводит к более сильному отклонению от заявленного мультипликатора: 1х, 2х или 3х. Периодическая ребалансировка хеджевой позиции позволяет нивелировать этот эффект, но увеличивает издержки на брокерские комиссии и налоговые последствия.

- Рядовой инвестор может использовать хеджирование за счет доступных ему инструментов на Московской бирже, например золота.

Эффективность такого способа будет ниже, чем хеджирование с помощью обратного фонда.

Эффективность такого способа будет ниже, чем хеджирование с помощью обратного фонда.

Методы хеджирования сделок на финансовых рынках

ВВЕДЕНИЕ

Актуальность темы определяется необходимостью снижения высоких финансовых рисков для участников финансового рынка, возникающих вследствие сильной изменчивости цен активов. Решением этой проблемы может стать хеджирование.

Финансовые рынки — сложная, нестабильная высокотехнологичная среда, изменения которой и вероятность данных изменений возникают подчас в самый неожиданный момент. Риск выражает вероятность наступления какого-либо неблагоприятного события или его последствий, приводящих к прямым потерям или косвенному ущербу. Внутренние факторы представляют собой совокупность управленческих характеристик риск-менеджмента. Руководство несет полную ответственность за принятые на себя банком объемы риска, их объективную оценку и величину вероятных потерь. Как известно, финансовые операции отличаются различной степенью риска. Опционы — это повсеместно распространенная форма договора. Опцион дает право что-либо купить или продать по фиксированной цене в будущем. Приобретение опциона с целью снижения ценового риска есть страхование убытков, связанных с повышением цены актива. Опционный контракт следует отличать от форвардного контракта, который содержит в себе обязательство купить или продать в будущем что-либо по фиксированной цене.

Опционы — это повсеместно распространенная форма договора. Опцион дает право что-либо купить или продать по фиксированной цене в будущем. Приобретение опциона с целью снижения ценового риска есть страхование убытков, связанных с повышением цены актива. Опционный контракт следует отличать от форвардного контракта, который содержит в себе обязательство купить или продать в будущем что-либо по фиксированной цене.

Опционы — чрезвычайно гибкие производные ценные бумаги, которые дают огромные дополнительные возможности для инвесторов, преследующих самые разные цели. Спекулянтам опционы позволяют получить максимально возможный финансовый рычаг, а консервативные инвесторы могут осуществлять хеджирование своего портфеля и контролировать риск вложений.

Целью работы является изучение применения опционов для хеджирования портфельных рисков.

В соответствии с целью в работе поставлены следующие задачи:

- рассмотреть теоретические аспекты применения опционов для хеджирования портфельных рисков, в том числе сущность и понятие опциона, хеджирования;

- исследовать опционные стратегии хеджирования, в том числе методы хеджирования.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ХЕДЖИРОВАНИЯ

1.1. Понятие, сущность и инструменты хеджирования

Хеджирование — это любое открытие позиций, направленное на страховку других, уже имеющихся открытых позиций. Хеджирование может быть как самостоятельной комбинацией, так и частью другой стратегии.

Хеджер — это лицо или компания, которые устраняют риск путем открытия на время позиции на одном рынке и противоположной позиции на другом, но экономически связанном рынке.

Одним из способов минимизации вероятности потерь является хеджирование.

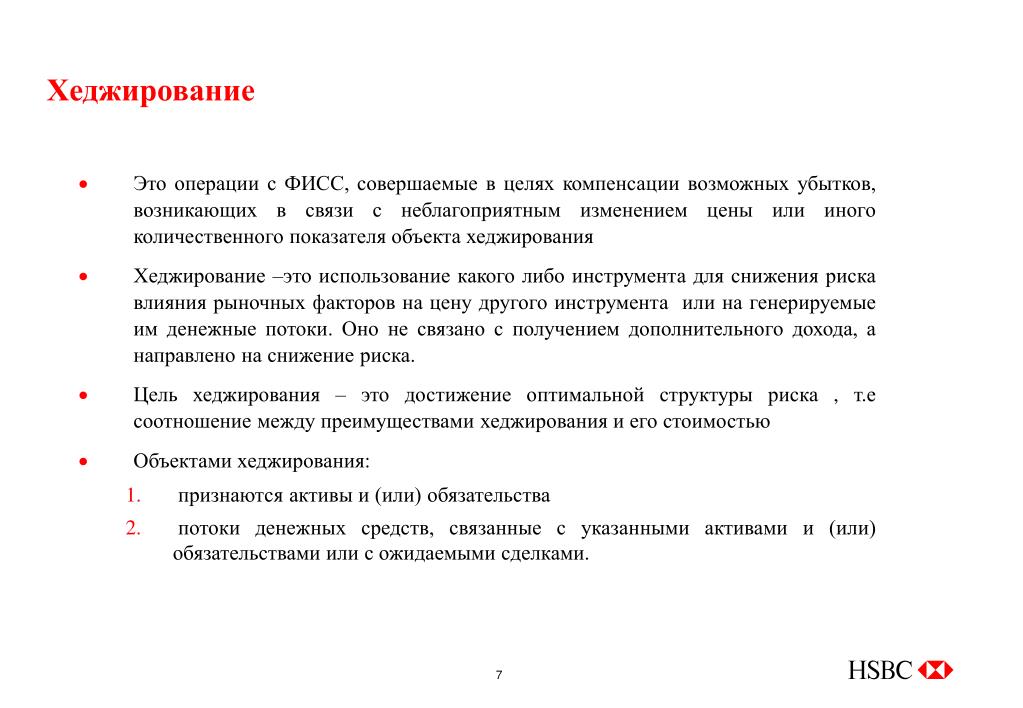

В общем понимании хеджирование — это совокупность операций со срочными инструментами (форвардами, фьючерсами и опционами и т.д.), целью которых является снижение влияния рыночных рисков на конечный результат деятельности компаний.

В качестве хеджируемого актива могут выступать товар или финансовый актив, имеющийся в наличии или планируемый к приобретению. В случае со страхованием банка от валютного риска данным активом явится валюта.

В случае со страхованием банка от валютного риска данным активом явится валюта.

Не следует забывать, что хеджирование не только ограждает от потерь, но и снижает возможность банка воспользоваться благоприятным развитием конъюнктуры. Тем не менее для большинства компаний грамотно выстроенная схема хеджирования способна приносить дополнительные преимущества при незначительных затратах, а в некоторых случаях и прибыль на длительном промежутке времени.

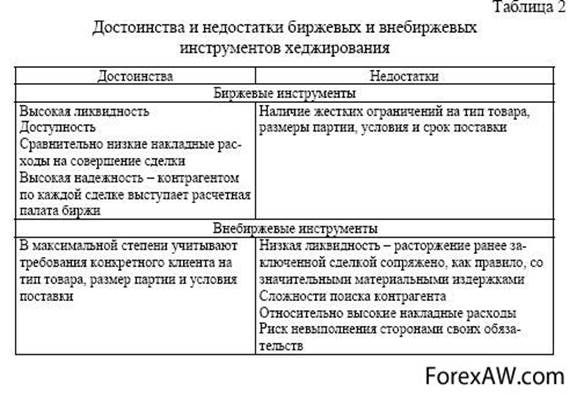

Под биржевыми инструментами страхования рисков понимают фьючерсы и опционы, торговля которыми производится на специализированных торговых площадках. Основа их существования — будущая неопределенность. Высокая ликвидность рынка, надежность, доступность и сравнительно небольшие расходы на совершение сделок делают данные инструменты особенно привлекательными.

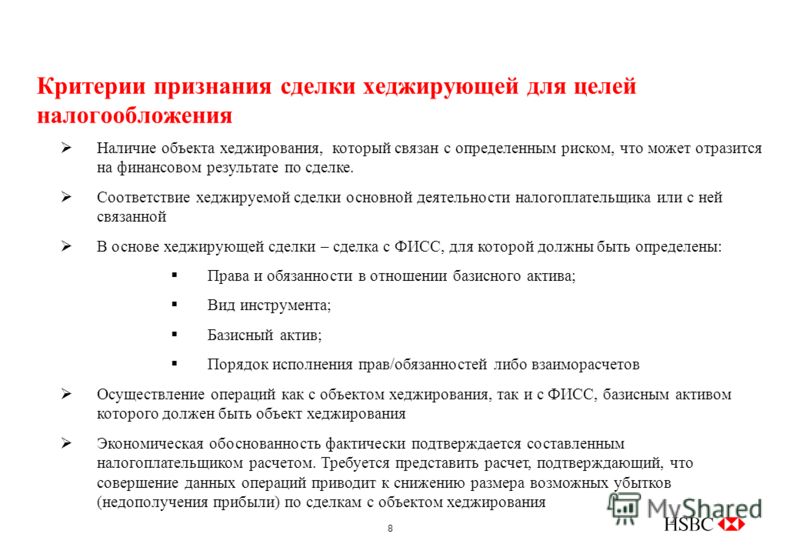

Под операциями хеджирования понимаются операции с финансовыми инструментами срочных сделок, совершаемые в целях компенсации возможных убытков, возникающих в результате неблагоприятного изменения цены или иного показателя объекта хеджирования. Объектом хеджирования могут быть активы и (или) обязательства, потоки денежных средств, связанные с вышеуказанными активами и (или) обязательствами либо с ожидаемыми сделками.

Объектом хеджирования могут быть активы и (или) обязательства, потоки денежных средств, связанные с вышеуказанными активами и (или) обязательствами либо с ожидаемыми сделками.

Хеджирование означает «огораживание». Иными словами, это процесс «огораживания» от финансовых рисков.

«Сельское» происхождение этого термина объясняется тем, что в современной истории первыми крупномасштабными пользователями хеджирования стали американские фермеры, они использовали его для страхования в начале посевного сезона от перепадов цен на зерновые после сбора урожая.

Страхование — ближайший смысловой эквивалент слова «хеджирование». Оно служит покупателю средством защиты от неблагоприятных обстоятельств. Чтобы определить цену на данный вид страховки, страховая компания анализирует статистику прошлого поведения и прогнозы на будущее в этой области. Чем менее вероятным является возникновение данной проблемы, тем меньше цена страхового полиса. Она изменяется также в зависимости от соотношения спроса и предложения на данный продукт и от репутации продающего. То есть цену определяют как факторы, связанные с сутью продукта, так и рыночные факторы.

То есть цену определяют как факторы, связанные с сутью продукта, так и рыночные факторы.

Опционы и другие деривативы предоставляют уникальные возможности по ограничению влияния колебаний рыночных цен на деятельность производителей и потребителей. Как и в других жизненных ситуациях, стоимость хеджирования адекватна ценности услуги. Также, как никто не продаст дешево страховку жизни человеку в возрасте 120 лет, так и не продадут дешево хедж, когда ситуация на рынке критическая. Но также как люди в возрасте 20 лет не покупают полис страхования жизни в виду относительной дороговизны и не очевидной потребности, так и пользователи не любят платить за хедж в спокойной рыночной ситуации, рассматривая его как дополнительные потери.

Хеджи недешевы, но обеспечивают стабильность бизнеса, только наученные горьким опытом предприятия используют их.

Хеджирующий отличается от спекулянта тем, что не готов принимать на себя риск. Приоритетом хеджера является снижение рисков. При этом хеджирование не является обязательным: некоторые корпорации не только не хеджируют риски, но даже спекулируют на рынках. Другие рассматривают любой рыночный риск как опасность и механически хеджируют его. Есть и такие, кто никогда не хеджируется и относится к непредвиденным прибылям и убыткам как к «проявлению божественной воле».

При этом хеджирование не является обязательным: некоторые корпорации не только не хеджируют риски, но даже спекулируют на рынках. Другие рассматривают любой рыночный риск как опасность и механически хеджируют его. Есть и такие, кто никогда не хеджируется и относится к непредвиденным прибылям и убыткам как к «проявлению божественной воле».

При принятии решения о хеджировании определяются его цели. Например, защита запланированных в бюджете показателей (цены нефти, процентных выплат по долгам, валютных курсивов и т.д.), страхование «катастрофических сценариев» или, в случае инвесторов, отделение первичных рисков от сопутствующих.

После выбора цели переходят к рассмотрению основных инструментов хеджирования. Как правило, это использование форвардов или опционов, либо их комбинации.

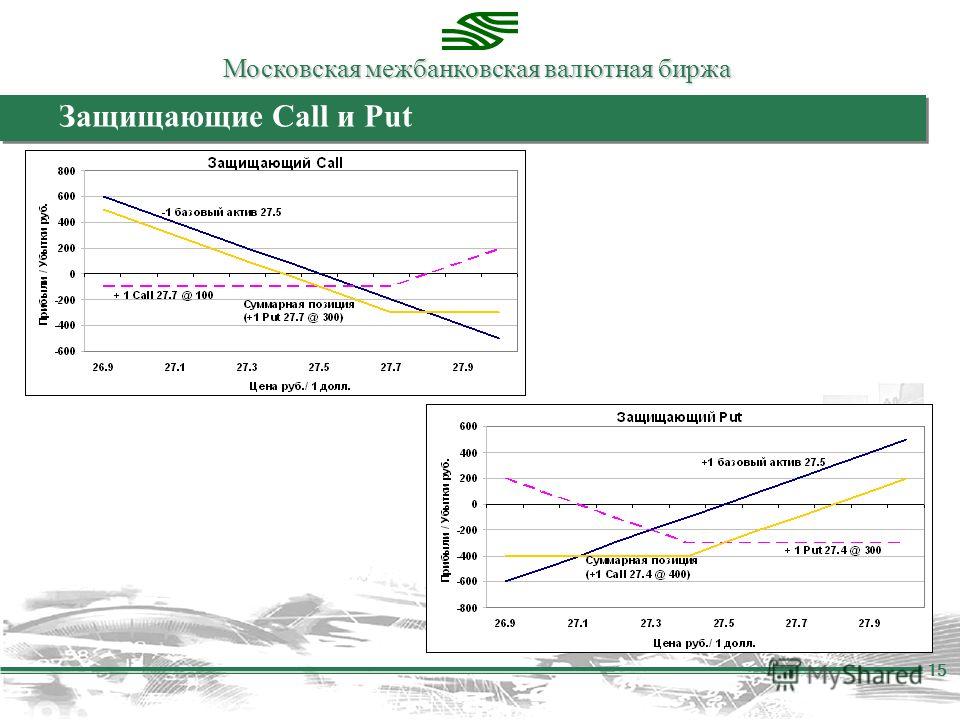

Существуют длинный и короткий хеджи. Длинный хедж защищает от повышения цен, а короткий — от их падения. Длинный хедж — покупка опциона в качестве страховки, защищающая открытые позиции от убытков в случае повышения цен. Стратегия применяется инвесторами, совершившими короткую продажу акций, для страховки от роста рыночной стоимости акций.

Стратегия применяется инвесторами, совершившими короткую продажу акций, для страховки от роста рыночной стоимости акций.

Пример длинного хеджа: Предположим короткую позицию, продав 100 акций. Мы подвергаемся риску убытков, если цены акций вырастут, поэтому мы купили опцион «колл». В случае повышения цен на акции опцион «колл» также будет дорожать, защищая нас от потерь.

Короткий хедж — покупка опциона в качестве страховки, защищающая открытые позиции от убытков в случае понижения цен. Стратегия применяется инвесторами для страховки длинных позиций против падения рыночной стоимости акций.

Пример короткого хеджа: Предположим, что у нас есть 100 акций. Узнав о связанных с ними неприятных новостях, мы анализируем возможность снижения их рыночной стоимости. Чтобы защитить себя от этого, мы можем либо купить опцион «пут», либо продать опцион «колл». Обе эти позиции хеджируют 100 наших акций. Опцион «пут» создает страховку неограниченного размера, а «колл» хеджирует лишь то количество пунктов цены, которое равно премии, полученной за продажу опциона.

Длинные хеджи защищают инвесторов, покрывая их короткие позиции в случае роста цен; первоначальная и хеджированная позиции компенсируют одна другую, таким образом, неожиданные изменения цен происходят согласованно по обоим позициям. Короткие хеджи противоположны длинным; они защищают инвесторов от падения цен.

Хеджи могут быть модифицированы так, что они будут служить увеличению возможных выигрышей или минимизации рисков убытков. Обратный хедж — расширение длинного или короткого хеджа, при котором открывается большее количество опционов, чем требуется для того, чтобы покрыть позиции по акциям. Это повышает потенциальную прибыль по опционным позициям в случае неблагоприятного движения рыночной стоимости базовых акций.

Обратный хедж создает большую защиту, чем хедж, просто покрывающий позицию. Например, если у нас открыта короткая позиция по 100 акциям, то нам нужен только один опцион «колл», чтобы хеджировать эту позицию. Но при обратном хедже мы можем купить более одного опциона «колл», что предоставит нам и защиту позиции, и новую возможность получения доходов. Эта возможность связана с тем, что рост премии будет обгонять неблагоприятные изменения стоимости акций (2 пункта доходов на каждый пункт изменения акций в случае двух опционов «колл», если опционов три, то соотношение будет 3 к 1 и т. д.).

Эта возможность связана с тем, что рост премии будет обгонять неблагоприятные изменения стоимости акций (2 пункта доходов на каждый пункт изменения акций в случае двух опционов «колл», если опционов три, то соотношение будет 3 к 1 и т. д.).

Основными инструментами хеджирования являются фьючерс, форвард, опцион и своп, каждый из них используется в зависимости от целей хеджирования.

Фьючерс (фьючерсный контракт) — это договор о фиксации условий покупки или продажи стандартного количества определенного актива в оговоренный срок в будущем, по цене, установленной сегодня.

Форвард (форвардный контракт) — договор (производный финансовый инструмент), по которому одна сторона (продавец) обязуется в определенный договором срок передать товар (базовый актив) другой стороне (покупателю) или исполнить альтернативное денежное обязательство, а покупатель обязуется принять и оплатить этот базовый актив, и (или) по условиям которого у сторон возникают встречные денежные обязательства в размере, зависящем от значения показателя базового актива на момент исполнения обязательств, в порядке и в течение срока или в срок, установленный договором.

Опционы — это контракты которые дают право, но не обязательство произвести куплю или продажу определенного актива по определенной цене в определенные сроки. Подробнее о применении опционов для хеджирования рисков рассмотрено во второй главе.

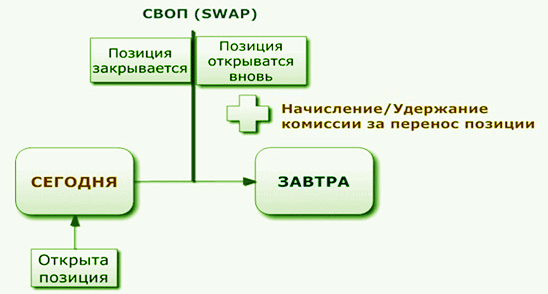

Операция СВОП (Swap, Rolover, Overnight) на Forex — представляет собой одновременно заключение двух противоположных сделок с разными датами валютирования, одна из которых закрывает уже открытую позицию, а другая сразу же открывает ее. Курс свопа и стоимость свопа определяются в момент заключения сделки. Целью операции обычно является продление открытой позиции.

Выбор класса инструмента, которым будет осуществляться хеджирование, является первичным по отношению к выбору конкретного инструмента, определённой серии или выпуска. Он определяется требованиями по сложности, гибкости и дороговизне, предъявляемыми менеджером к инструменту хеджирования.

1.2. Основные методы хеджирования сделок на финансовых рынках

1.

Хеджирование фьючерсными контрактами

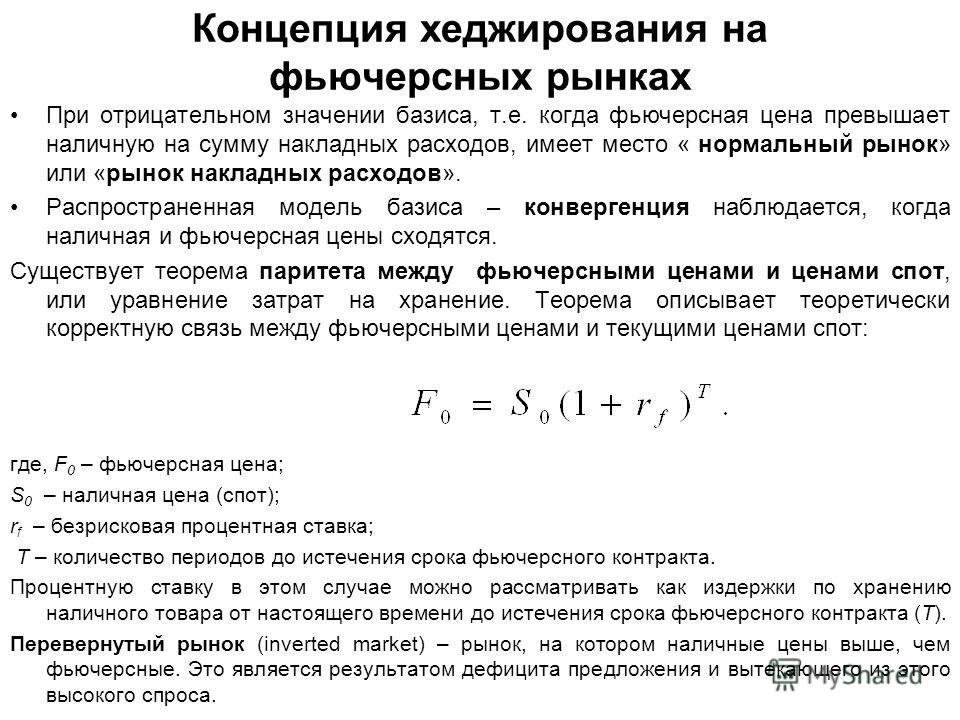

Хеджирование фьючерсными контрактамиФорварды и фьючерсы представляют собой простейший вид срочных сделок, используемых для хеджирования. Хеджирование фьючерсами позволяет зафиксировать «сегодня» цену актива, курс валюты или процентную ставку, по которой контракт будет исполнен «через период».

Фьючерсный рынок является биржевым, а значит, более ликвидным и свободным от кредитного риска. Контрагентом каждого торговца на бирже выступает Клиринговая палата биржи, с которой можно заключать как «короткие», так и «длинные» сделки благодаря системе маржинальной торговли.

В соответствии с требованиями биржи при открытии позиции вносится первоначальная маржа (initial margin) в виде денег или ценных бумаг. В дальнейшем позиция по фьючерсам переоценивается каждый рабочий день, и разница между текущей ценой фьючерса и номиналом позиции прибавляется (со знаком плюс или минус) к сумме внесённой маржи. В случае, если расчётная сумма маржи оказывается меньше первоначальной, владельцу счёта посылается уведомление (называемое margin call) о том, что если до конца текущего рабочего дня разница не будет погашена, Клиринговая палата произведёт принудительное закрытие позиции. Позиция также может быть ликвидирована самим владельцем в любой момент посредством «противоположной» сделки (off-set deal). При этом поставки базового инструмента (underlying asset) не происходит, а вместо этого выплачивается дифференциальный доход.

Позиция также может быть ликвидирована самим владельцем в любой момент посредством «противоположной» сделки (off-set deal). При этом поставки базового инструмента (underlying asset) не происходит, а вместо этого выплачивается дифференциальный доход.

Дифференциальный доход определяется как доход, который был бы получен при поставке по цене, зафиксированной срочным контрактом, и одновременным закрытием позиции противоположной сделкой по текущим ценам spot.

По некоторым фьючерсным контрактам (в основном на ценные бумаги) предусмотрена поставка базисного актива в случае, если позиция не была закрыта до последнего операционного дня включительно. Впрочем, клиент может отказаться от такой возможности даже по получении уведомления о поставке, что в конечном итоге придаёт фьючерсам статус расчётных финансовых инструментов.

Таким образом, стороны заключают договор не в целях приобретения товара, а прежде всего для перераспределения рисков, связанных с изменением цен на товары. Фьючерсный контракт позволяет перенести риск с производителей, дистрибьюторов товаров и других лиц (хеджеров) на тех, кто желает его принять (спекулянтов).

Фьючерсный контракт позволяет перенести риск с производителей, дистрибьюторов товаров и других лиц (хеджеров) на тех, кто желает его принять (спекулянтов).

Различают хеджирование покупкой и продажей фьючерса.

Хеджирование покупкой (хедж покупателя, длинный хедж) связано с приобретением фьючерса, что обеспечивает покупателю страхование от возможного повышения цен в будущем.

При хеджировании продажей (хедж продавца, короткий хедж) предполагается осуществить продажу на рынке реального товара, и в целях страхования от возможного снижения цен в будущем осуществляется продажа срочных инструментов.

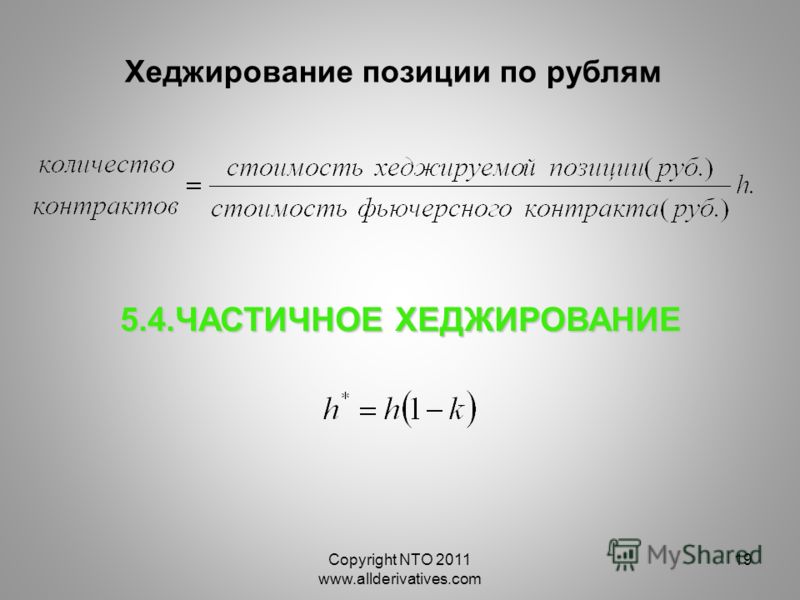

Полное хеджирование предполагает страхование рисков на фьючерсном рынке на полную сумму сделки. Данный вид хеджирования фьючерсами полностью исключает возможные потери, связанные с ценовыми рисками. Частичное хеджирование страхует только часть реальной сделки.

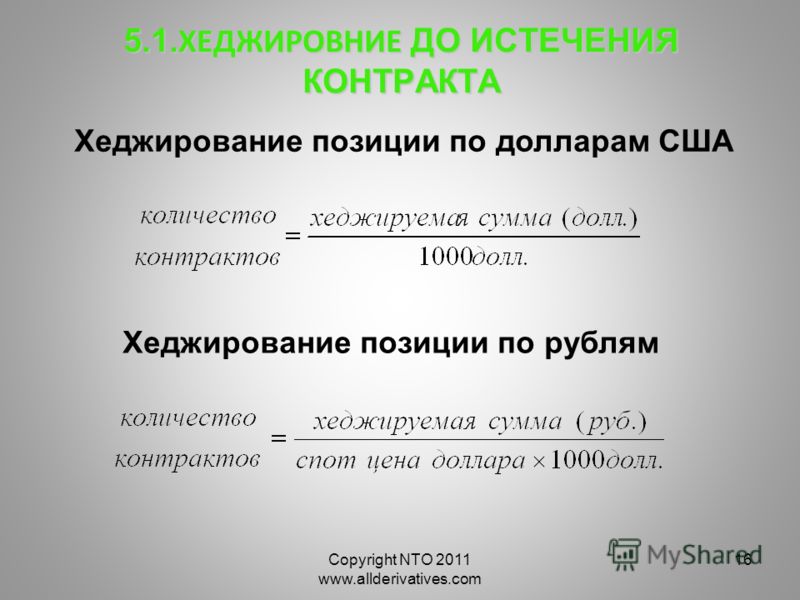

С помощью фьючерсов можно осуществлять два вида хеджирования: хеджирование существующей позиции по базисному активу и хеджирование будущей стоимости актива, в случае, если операции по нему только планируются производится. Можно перечислить такие виды фьючерсов, как фьючерсы на покупку валюты, ценных бумаг, фьючерсы на фондовые индексы и процентные ставки. Покупатель фьючерса берёт на себя обязательство купить по контрактной цене (курсу) либо, в случае фьючерсов на процентные ставки (interest rate futures), занять по указанной ставке. Продавец, соответственно, условно обязан продать или дать в долг.

Можно перечислить такие виды фьючерсов, как фьючерсы на покупку валюты, ценных бумаг, фьючерсы на фондовые индексы и процентные ставки. Покупатель фьючерса берёт на себя обязательство купить по контрактной цене (курсу) либо, в случае фьючерсов на процентные ставки (interest rate futures), занять по указанной ставке. Продавец, соответственно, условно обязан продать или дать в долг.

Основными достоинствами использования фьючерсных контрактов в целях хеджирования являются:

- Отсутствие капиталовложений. Размер отвлекаемых средств (то есть маржи) минимален.

- Высокая корреляция ценовой чувствительности с базисным активом — и зачастую не только базисным. Ведь по фьючерсам на ценные бумаги предлагается поставка сразу нескольких инструментов, родственных базисному. К тому же широко распространена практика «перекрёстного» хеджирования — то есть хеджирования одного актива срочным контрактом на другой актив. Например, десятилетние облигации Бундесбанка успешно страхуются фьючерсами на евродоллар или своп-нотами.

- Стандартизированность. Благодаря стандартизированности, а также, как правило, всего четырём возможным месяцам поставки (март, июнь, сентябрь, декабрь), на крупных биржах достигается практически неограниченная ликвидность.

Недостатками можно признать:

- Базисный риск, возникающий при хеджировании текущего портфеля. К примеру, позицию по 6-месячному казначейскому векселю разумно хеджировать фьючерсом на 6-месячный казначейский вексель. Однако три месяца спустя возникнет ситуация, когда по сути трёхмесячный вексель всё ещё хеджируется фьючерсом на поставку шестимесячной бумаги. Такой хедж уже не является оптимальным: разрыв в ценовой чувствительности со временем увеличивается.

- Стандартизированность. Как ни странно, у этого свойства фьючерсов есть и обратная сторона. Ведь стандартизированность исключает гибкость, и хеджирование фьючерсами никогда не бывает идеальным, то есть полностью удовлетворяющим срочности и объёму базового актива. Однако этот недостаток уходит если производить хеджирование форвардными контрактами.

2. Хеджирование форвардными контрактами

Хеджирование форвардными контрактами имеет свои особенности. Виды форвардов и фьючерсов совпадают, как совпадают и их основные характеристики.

Однако, поскольку заключение форвардных контрактов носит индивидуальный характер, то все существенные условия (базовый актив, объём сделки, срок, цена) определяются по соглашению сторон. Иными словами, экономический субъект может заключить со своим контрагентом форвард на любой, актив, любую сумму и любой срок.

Соответственно, при хеджировании форвардными контрактами обычно не допускается перемена лиц без согласия контрагента, поэтому невозможно совершить сделку, схожую с биржевым офсетом, где не требуется согласия другой стороны. Форвардный контракт не предусматривает проведения расчетов посредством перечисления вариационной маржи и не требует привлечения клиринговой организации.

3. Хеджирование свопом

Внебиржевые инструменты хеджирования — это, в первую очередь, форвардные контракты и товарные свопы. Сделки этих типов заключаются напрямую между контрагентами или при посредничестве дилера (например, дилера по свопам).

Сделки этих типов заключаются напрямую между контрагентами или при посредничестве дилера (например, дилера по свопам).

Начиная с середины 70-х годов XX в. на финансовых рынках США получили распространение сделки своп (SWAP).

Контракт своп определяется как соглашение между сторонами, направленное на обмен денежными платежами, основанными на различных процентных ставках, биржевых котировках или ценах, исчисленных на основании денежной суммы, зафиксированной в договоре.

В общем виде хеджирование свопом можно рассматривать как портфель форвардных или фьючерсных контрактов, заключенных между двумя сторонами.

Своп используется для совершения арбитражных операций, но это не основное направление. Гораздо чаще он используется для страхования от различного рода рисков. Это может быть и изменение процентной ставки (процентный своп, валютный своп), и неблагоприятная динамика обменного курса (валютный своп), и колебание цен на товар (товарный своп), и рисковые стратегии на рынке ценных бумаг (фондовый своп). Свопы позволяют различным категориям участников финансового рынка обмениваться рисками, погашая наиболее неблагоприятные для себя эффекты. В частности, банки используют свопы для оптимизации процентных потоков по активам и пассивам, для большей гибкости кредитных и облигационных портфелей. Как правило, свопы в достаточной мере ликвидны и разнообразны лишь для сроков действия в пределах одного календарного года.

Свопы позволяют различным категориям участников финансового рынка обмениваться рисками, погашая наиболее неблагоприятные для себя эффекты. В частности, банки используют свопы для оптимизации процентных потоков по активам и пассивам, для большей гибкости кредитных и облигационных портфелей. Как правило, свопы в достаточной мере ликвидны и разнообразны лишь для сроков действия в пределах одного календарного года.

В настоящее время свопы организуются обычно финансовыми посредниками, которые часто заключают соглашение с одной компанией и после этого ищут другую компанию для заключения оффсетного свопа. Свопы заключают на внебиржевом рынке, поэтому гарантию их исполнения для участвующих компаний обеспечивают финансовые посредники.

Посредник обычно привлекается в случае, когда сложно найти контрагента с аналогичными интересами. Такая сделка позволяет производителю алюминия захеджировать свопом себя от последствий понижения цены, а потребителю — предотвратить неблагоприятные последствия, связанные с увеличением цены. Обычно хеджирование свопом подразумевает заключение двух самостоятельных контрактов.

Обычно хеджирование свопом подразумевает заключение двух самостоятельных контрактов.

По первому контракту банк обязуется перечислять продавцу в течение всего срока договора фиксированные суммы за определенное количество алюминия, продавец же должен перечислять банку суммы, основанные на плавающей ставке (используя, например, товарный индекс). В результате производитель продает в течение всего срока действия договора алюминий по фиксированной цене и предотвращает негативные последствия, связанные с уменьшением цены, а банк защищает свои интересы от изменения цен путем заключения второго контракта с потребителем. В случае повышения цены на алюминий разница между увеличившейся и фиксированной ценами перечисляется банку за предоставление гарантий сбыта товара по фиксированной цене.

В силу второго контракта покупатель обязуется выплачивать банку фиксированные платежи за установленные партии алюминия, банк же обязан перечислять потребителю платежи, основанные на меняющейся ставке. Такое правовое оформление отношений между сторонами позволяет банку «закрыть» свою позицию по выплате платежей, основанных на меняющейся ставке. Покупатель, в свою очередь, защищает себя от последствий повышения цен на алюминий. В случае понижения цены выгода, которую мог бы получить потребитель, перечисляется банку за предоставление услуг.

Такое правовое оформление отношений между сторонами позволяет банку «закрыть» свою позицию по выплате платежей, основанных на меняющейся ставке. Покупатель, в свою очередь, защищает себя от последствий повышения цен на алюминий. В случае понижения цены выгода, которую мог бы получить потребитель, перечисляется банку за предоставление услуг.

Нередко контракты своп содержат положение о том, что действительной поставки товара не происходит, стороны перечисляют друг другу разницу между фиксированной ценой и ценой, основанной на меняющейся ставке.

Однако если у производителя или потребителя возникает необходимость продать или приобрести алюминий, то они совершают сделки на наличном рынке товара.

Неблагоприятные последствия, которые могут возникнуть в связи с колебаниями цен на наличном рынке, сглаживаются платежами по контракту своп. Так, производитель, продающий алюминий по более низкой цене на наличном рынке товара, чем та, которая зафиксирована в договоре своп, получает от банка разницу между фиксированной ценой и ценой, основанной на меняющейся ставке. В случае повышения цены производитель платит разницу банку. И наоборот, если покупатель приобретает алюминий по более высокой цене на рынке наличного товара, то он получает по контракту своп разницу от банка. Если цена на наличном рынке уменьшается, то потребитель выплачивает разницу банку.

В случае повышения цены производитель платит разницу банку. И наоборот, если покупатель приобретает алюминий по более высокой цене на рынке наличного товара, то он получает по контракту своп разницу от банка. Если цена на наличном рынке уменьшается, то потребитель выплачивает разницу банку.

Из приведенного примера следует, что хеджирование свопом направлено на страховании от рисков обеих сторон. Однако существует возможность заключения договоров своп спекулянтами. Их привлечение на рынок может способствовать увеличению объема рынка и значительному повышению ликвидности.

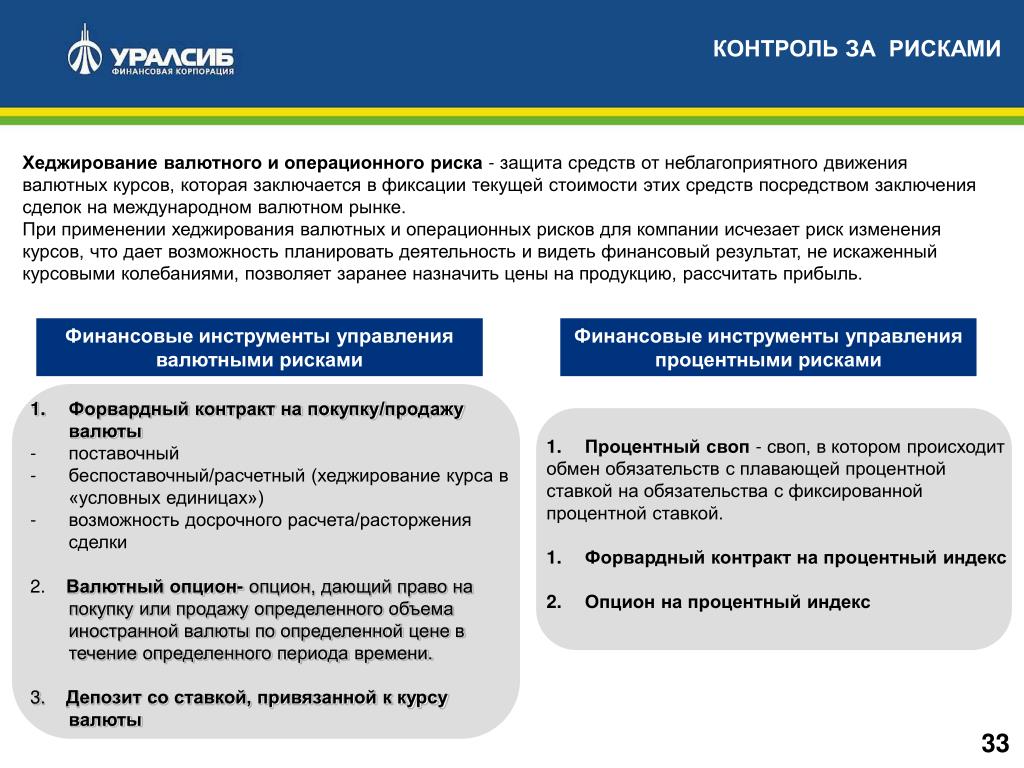

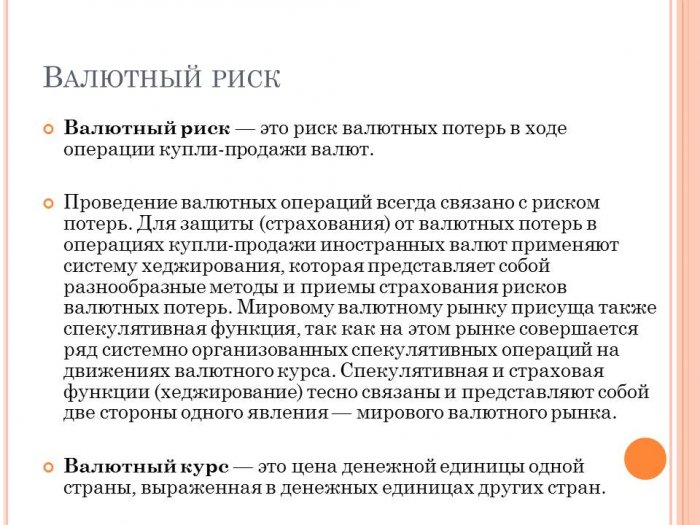

4. Хеджирование валютных рисков

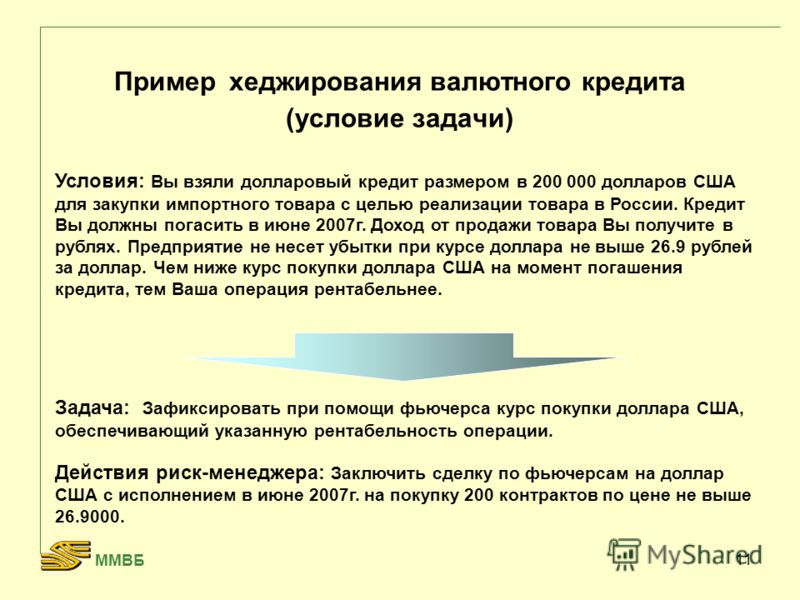

Валютное хеджирование (хеджирование валютных рисков) это заключение срочных сделок на покупку или продажу иностранной валюты во избежание колебания цен.

Хеджирование валютных рисков состоит в покупке (продаже) валютных контрактов на срок одновременно с продажей (покупкой) валюты, имеющейся в наличии, с тем же сроком поставки и проведение оборотной операции с наступлением срока фактической поставки валюты. Под валютным хеджированием обычно понимается — защита средств от неблагоприятного движения валютных курсов, которая заключается в фиксации текущей стоимости этих средств посредством заключения сделок на валютном рынке (межбанковском рынке forex или на валютной бирже).

Под валютным хеджированием обычно понимается — защита средств от неблагоприятного движения валютных курсов, которая заключается в фиксации текущей стоимости этих средств посредством заключения сделок на валютном рынке (межбанковском рынке forex или на валютной бирже).

5. Хеджирование ценных бумаг (акций)

Как и в случаях хеджирования валютных рисков или хеджирования облигаций, при хеджировании ценных бумаг (акций) основной принцип остается — потеря цены на одном из рынков компенсируется прибылью, получаемой на другом рынке.

Необходимо принимать во внимание, что разница между фьючерсной и спотовой (текущей ценой акции) ценами все же существует. Эта разница называется базис. Текущая фьючерсная цена акции может быть больше или меньше текущей спотовой цены акции, поэтому общий результат хеджирования зависит от разницы 2-х базисов и может быть рассчитан по формуле:

Результат = S0 + (Базис0 — Базису1), где:

S0— цена спот (цена акции) на начало операции хеджирования;

Базис0— разница между фьючерсной и спотовой ценами на начало операции;

Базис1— разница между фьючерсной и спотовой ценами на дату завершения операции.

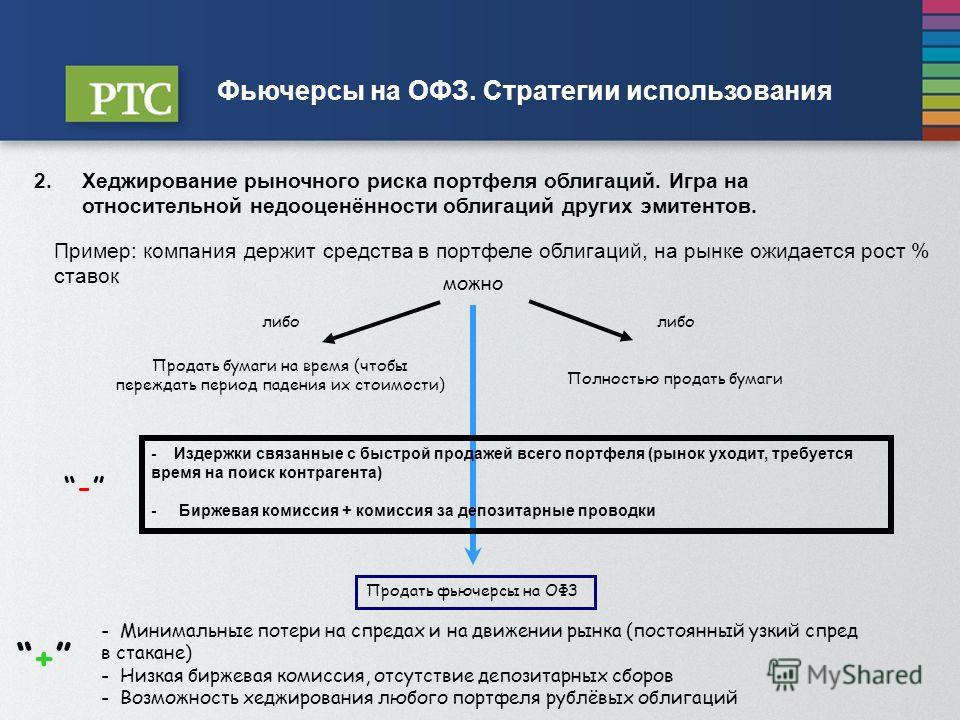

6. Хеджирование портфелей облигаций

Допустим инвестор держит свои средства в облигациях и хочет убытков от возможного падения их цены в будущем. В этом случае он может продать фьючерсы на облигации. Данная операция имеет ряд преимуществ перед непосредственной продажей облигаций по текущей цене:

- Минимальные потери на спредах и на движении рынка (постоянный узкий спред в стакане)

- Низкая биржевая комиссия, отсутствие депозитарных сборов

- Возможность хеджирования любого портфеля рублёвых облигаций

- Минимальные потери на спредах и на движении рынка (постоянный узкий спред в стакане)

- Низкая биржевая комиссия, отсутствие депозитарных сборов

Существует ряд методов хеджирования портфелей облигаций.

- При хеджировании фьючерсом базового актива можно компенсировать 100% потерь от роста процентных ставок (и соответствующего падения цены облигации) по этому выпуску.

- При хеджировании фьючерсом облигаций другого выпуска можно застраховаться от параллельного сдвига кривой доходности вверх.

- При хеджировании фьючерсом портфеля облигаций портфель можно застраховать от неблагоприятного влияния общерыночных факторов.

ГЛАВА 2. ОПЦИОННЫЕ СТРАТЕГИИ ХЕДЖИРОВАНИЯ

2.1. Понятие и виды опционов

Опцион (от лат. optio — выбор, желание, усмотрение) — право выбора, получаемое за определенную плату. Наиболее часто термин применяется в следующих его значениях:

а) предоставляемое одной из договаривающихся сторон условиями договора право выбора способа, формы, объема выполнения принятого ею обязательства или даже отказа от выполнения обязательства при возникновении обстоятельств, обусловленных договором;

б) соглашение, предоставляющее одной из сторон, заключающих биржевую сделку купли-продажи, право выбора между альтернативными (вариантными) условиями договора, в частности право покупать или продавать ценные бумаги в заранее установленном объеме по твердой цене в течение того или иного срока;

в) право купить новые ценные бумаги эмитента на заранее договоренных условиях;

г) право на дополнительную квоту при эмиссии ценных бумаг;

д) предварительное соглашение о заключении будущего договора в обусловленные сроки.

В мире инвестирования опционом называется контракт, заключенный между двумя лицами в соответствии с которым одно лицо предоставляет другому лицу право купить определенный актив по определенной цене в рамках определенного периода времени или предоставляет право продать определенный актив по определенной цене в рамках определенного периода времени. Лицо, которое получило опцион и таким образом приняло решение, называется покупателем опциона, который должен платить за это право. Лицо, которое продало опцион, и отвечающее на решение покупателя, называется продавцом опциона.

Существует большое разнообразие контрактов, имеющих черты опционов. Много разновидностей можно найти даже среди широко распространенных финансовых инструментов. Однако традиционно только по отношению к определенным инструментам используют термин «опционы». Другие же инструменты, хотя и имеют похожую природу, именуются по-иному.

У представляемого опционом права есть некоторые ограничения общего характера. Такое право не может быть представлено на неопределенный срок, оно существует лишь в течение нескольких месяцев. Когда оговоренный срок действия опциона истекает, он обесценивается. Поэтому, как правило, стоимость опциона постепенно снижается по мере приближения к окончанию срока. Кроме того, каждый опцион связан с определенным количеством акций, а именно — со 100 акциями. При торговле акциями обычно реализуется устоявшаяся традиция — они торгуются не поштучно, а блоками (которые называют лотами). Такой лот обычно содержит некоторое число акций, кратное 100. Это стандартная торговая единица в биржевой торговле. Конечно, каждый имеет право купить на рынке и любое другое количество акций, однако за покупку менее 100 акций придется заплатить более высокие комиссионные.

Такое право не может быть представлено на неопределенный срок, оно существует лишь в течение нескольких месяцев. Когда оговоренный срок действия опциона истекает, он обесценивается. Поэтому, как правило, стоимость опциона постепенно снижается по мере приближения к окончанию срока. Кроме того, каждый опцион связан с определенным количеством акций, а именно — со 100 акциями. При торговле акциями обычно реализуется устоявшаяся традиция — они торгуются не поштучно, а блоками (которые называют лотами). Такой лот обычно содержит некоторое число акций, кратное 100. Это стандартная торговая единица в биржевой торговле. Конечно, каждый имеет право купить на рынке и любое другое количество акций, однако за покупку менее 100 акций придется заплатить более высокие комиссионные.

Существует два вида опционов.