какая нужна и ее период действия

Покупка квартиры в ипотеку является одним из наиболее подходящих вариантов приобретения собственного жилья гражданами, у которых отсутствует достаточное количество средств. Ипотека является долгосрочной банковской услугой, в связи с чем кредитно-финансовое учреждение должно быть уверенным в надежности заемщика. Его платежеспособность должна быть подтверждена специальной справкой – 2-НДФЛ. Без этого документа оформить ипотеку будет сложнее. Поэтому всем, кто собирается оформлять кредит на покупку квартиры, нужно позаботиться о том, чтобы этот документ был получен и предоставлен кредитору для принятия положительного решения в выделении ипотечного займа.

Содержание

Скрыть- Подробнее о справке

- Для чего она нужна?

- Что делать, если невозможно получить справку?

- Возможна ли ипотека без 2-НДФЛ?

- За какой период необходима справка 2-НДФЛ?

- Сроки изготовления документа

- Сроки действия справки

Подробнее о справке

Данный документ формирует бухгалтер предприятия, на котором трудится будущий получатель кредита, подписывается лицом, выдавшим займ, и удостоверяется фирменной печатью.

В справке 2-НДФЛ содержатся данные о доходах работника, налоговых вычетах из получаемых им доходов.

Для чего она нужна?

Основное предназначение данного документа – подтверждение источника постоянного дохода, необходимого для погашения кредита. Также он свидетельствует о том, что ее предъявитель устроен на работу официально, при этом деньги будут вноситься регулярно в соответствии с графиком платежей.

Аббревиатура НДФЛ расшифровывается как «налог на доходы физических лиц».

Эту правку могут потребовать не только при оформлении ипотечного займа, но и в других случаях:

- при оформлении визовых документов;

- во время приема на другое место работы;

- для расчета суммы алиментных выплат;

- при усыновлении детей;

- при оформлении пенсий, пособий, вычетов и в других случаях.

Потребовать этот документ могут также в других инстанциях и в случаях, когда необходимо подтвердить источник доходов и их размер.

Возможна ли ипотека без 2-НДФЛ?

Бывают случаи, когда претендент на ипотеку работает без официального трудоустройства. В таком случает получить данную форму невозможно. Серьезные финансовые учреждения стараются не отходить от установленного порядка предоставления займов на покупку недвижимости, так как суммы кредитования довольно высокие, сроки продолжительные, при этом банк должен быть уверен в том, что взятые в долг деньги будут без проблем возвращены.

Но многие финучреждения позволяют своим заемщикам воспользоваться возможностью получения займа с оформлением справки о получаемых доходах по форме, разработанной банком. В этом случае нужно знать, что процентная ставка по ипотеке будет на порядок завышена, так же как и размер первого взноса.

После рассмотрения этого документа менеджер по кредитованию сможет оценить платежеспособность заявителя, уровень доходов, регулярность их получения. Данные о размере зарплаты необходимы для расчета суммы ипотечного займа. Если получаемые клиентом ежемесячные доходы по предоставленным документам будут не настолько высокими для предоставления займа на крупную сумму, его выдачу с минимальным взносом банк может не одобрить.

Что делать, если невозможно получить справку?

Если получить форму 2-НДФЛ нет возможности, не стоит идти на хитрость, и доставать липовую справку в надежде, что банк не проверит размер доходов заявителя. Кредиторы подходят к проверке предоставленных документов серьезно, и зачастую осуществляют эту процедуру в два этапа. Сначала этим вопросом занимается кредитный инспектор. Он проверяет подлинность документа, подписей, печатей, адресных данных предприятия, указанных в справке и др. Далее проверку осуществляет служба безопасности. Сотрудник банка может позвонить в бухгалтерию предприятия получателя займа, чтобы проверить, соответствует ли размер зарплаты, указанной в справке, с озвученной бухгалтером фактически получаемой работником суммой. Поэтому не стоит рисковать, тем более, что в некоторых банках есть возможность все же получить займ на более мягких условиях. При этом не обязательно иметь приличный стаж работы, постоянную регистрацию при получении ипотечного займа.

Если предоставить банку справку 2-НДФЛ нет возможности, можно подать другие документы, подтверждающие платежеспособность клиента:

- выписку из лицевого счета;

- документы, подтверждающие получение регулярного активного или пассивного дохода.

Сегодня уже не редкость ипотека без справок. Но следует учесть, что проценты по такому кредитованию также будут довольно высокими. А получить займ на приобретение жилплощади можно, если сумма первоначального взноса будет составлять в пределах 35-50% и более.

Также можно получить ипотечную ссуду, воспользовавшись материнским капиталом – без предоставления этой формы.

За какой период необходима справка 2-НДФЛ?

Каждый банк имеет свои требования по периоду, за который нужно подтвердить доходы. Одним нужно знать размер зарплаты за полгода, другим кредиторам – за 1год. Поэтому уточнять эту информацию желательно непосредственно в банке, который предоставляет кредит.

Сроки изготовления документа

Количество запросов на получение данной формы сотрудником компании не ограничивается.

По его требованию справку должны выдать на протяжении трех рабочих дней.

Сроки действия справки

Форма 2-НДФЛ должна быть свежей. Банк должен убедиться в платежеспособности клиента на момент обращения за ипотечным кредитом. Поэтому справка, взятая в сентябре, не подойдет для предоставления кредитору при оформлении займа, к примеру, в декабре. Необходимо уточнить эту информацию у кредитного менеджера банка или задать этот вопрос через горячую линию финансового учреждения, в котором будет оформляться ипотека.

Какой срок действия справки 2 ндфл для кредита?

Справка 2 НДФЛ показывает начисленный и выплаченный доход человека, уровень подоходного налога, а также ряд другой информации, которая попадает в налоговую службу РФ. На законодательном уровне актуальность этого документа не утверждена.

Изначально государство указывает на тот факт, что в бумаге оглашаются уже совершенные действия, а значит, скорректировать их никак нельзя. Тем не менее финансовые, государственные и прочие коммерческие структуры просят предъявлять им свежие документы.

Актуальные предложения по кредитам:

Посему, стоит разобраться сколько действует справка 2-НДФЛ в зависимости от вида займа и прочих моментов. Ведь иногда случается так, что процесс оформления кредита затягивается, к примеру, в случае ипотечного кредитования, и ряд собранных вами документов может уже потерять свою актуальность.

Далее в этой статье:

Особенности документа

Это самая популярная форма, подтверждающая доходы человека. Отчетность предоставляется компанией-нанимателем раз в год на каждого члена фирмы, работающего в штате. Помимо этого, справку может получить любой человек неограниченное число раз по первому требованию.

В Трудовом Кодексе есть даже лимит ожидания информации от работодателя – не более 3 рабочих дней. На бумаге обязательно будут подписи главного бухгалтера и директора компании.

В связи с тем, что форма выдачи данных установлена на законодательном уровне, учреждения России должны придерживаться её вне зависимости вида организации. Должны быть обязательно прописаны:

- наименование и реквизиты компании работодателя,

- данные о физическом лице, на имя которого выдается справка,

- суммы доходов и вычетов,

- подписи и печати.

Период действия

Поднимая вопрос о том, какой срок действия документа, следует обратить внимание на особые требования к обсуждаемой форме со стороны различных компаний:

- Налоговая служба. В Налоговом Кодексе РФ этот вопрос четко оговорен. Работодатель должен раз в год подавать такие сведения в государственные органы.

- Для банковских организаций. На практике банкиры предъявляют к 2-НДФЛ малый срок действия. Есть случаи, когда менеджер отделения просит предоставить её на определенную дату, а также указать период, за который проходит формирование доходов. Иногда могу принять документ, который разработан по их образцу.

В среднем сроки таковы

– для получения ипотеки период освещения заработной платы – полгода, а срок действия – месяц;

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

– при подаче заявки на крупный кредит – 10 дней;

– при оформлении средне- или краткосрочного займа период действия – 2 недели;

– на бланке банка она будет действительна в течение 2 –х недель.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

- Для получения визы для поездки за границу. Тут все зависит от государства, куда намеревается въехать россиянин. В некоторых консульствах согласны работать с фирменными бланками компании-работодателя. Иные же берут на рассмотрение исключительно государственный образец.

Справка для банка

В подавляющем большинстве случаев запроса справки о доходах, этот документ нужен для банковского учреждения, которое принимает решение о том, выдать ли вам кредит или нет, а если выдать, то в каком размере? Именно от вашего официального дохода зависит, на какой максимальный лимит вы сможете рассчитывать.

Как происходит расчет? Берут ваш доход, и вычитают из него все обязательные расходы. Если ваш ежемесячный платеж будет составлять менее 40% от остатка, тогда есть шанс на одобрение, и дальше уже будут смотреть на трудовой стаж, кредитную историю и т.д.

Когда вас просят принести справку в банк, заказывайте её непосредственно перед посещением отделения. Ваш документ действителен всего 30 дней, и если получить его слишком заблаговременно, то вам могут отказать в заявке.

А что на счет справки по форме банка?

Иногда бывают ситуации, когда в компании, где вы трудитесь, нет возможности выдать справку по форме 2-НДФЛ, но при этом ваше трудоустройство официальное, и доход белый. В этом случае банк идет таким заемщикам навстречу, и разрешает принести им документ, подтверждающий платежеспособность, по той форме, которую разработал именно этот кредитор.

Возможно, эти статьи также будут вам интересны:

Еще недавно это была прерогатива только небольших коммерческих банков, которые были заинтересованы в расширении своей клиентской сети, и могли искать компромиссы, а вот крупные банки не принимали подобные документы. Все изменилось в последние годы, когда даже такие гиганты как Сбербанк и ВТБ разработали свои шаблоны, и начали их принимать для подтверждения дохода потенциального клиента.

Здесь действует то же правило, что и с остальными бумагами: они действуют 1 месяц. Делается это по той причине, что за текущий месяц вы могли уже уволиться с прежнего места работы, и данные могли устареть. Поэтому у вас будет ровно 30 дней с момента получения бумаги с цифрами и печатью, чтобы использовать её в финансовом учреждении.

Справка 2-НДФЛ: за какой период и сколько делается, как выглядит и срок действия, как банки проверяют справку о доходах

Документ 2-НДФЛ (налог на доходы физических лиц) – это бланк налоговой отчетности. В нем указываются сведения о доходах физического лица. Справки формируются по каждому физическому лицу, получившему доход и вознаграждения, и заполняет их налоговый агент. Таковым является непосредственный работодатель, у которого сотрудник трудится по трудовому или гражданско-правовому договору. Справки 2-НДФЛ делаются за период года и подаются в налоговую инспекцию в соответствии со сроками, указанными в законодательстве.

Что это такое

Форма представляет собой сведения о работнике, его доходах. Заполняется по каждой ставке НДФЛ отдельно. В них работодатель вносит сведения о себе и работнике.

В бланке отражаются и сведения о сотруднике:

- паспортные данные,

- резидент или нет,

- сведения о доходах и налогах, удержанных с доходов,

- удержанный и перечисленный налог с дохода.

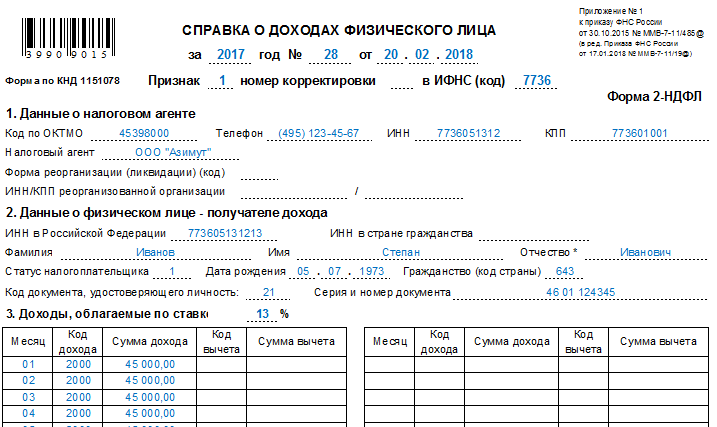

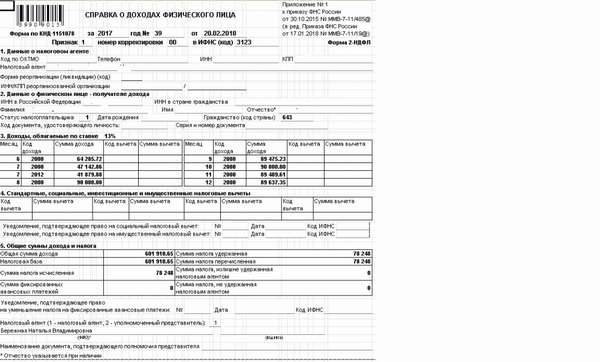

Как выглядит

2-НДФЛ утверждена приказом ФНС РФ (Федеральной налоговой службой Российской Федерации) от 30.10.2015 № ММВ-7-11/485. Начиная с отчетности за 2017 год, применяется новая редакция документа.

В бланке есть заголовок и 5 разделов:

- в заголовке указывается отчетный год, номер, дата составления, признак, номер корректировки, код налоговой,

- в разделе 1 указывается данные о налоговом агенте – работодателе: код ОКТМО, соответствующий месту нахождения агента, контактный телефон, ИНН (индивидуальный налоговый номер) и КПП (код причины постановки на учет) агента либо правопреемника, сокращенное название фирмы или полное Ф. И. О. предпринимателя, информация по правопреемнику,

- в разделе 2 отражаются данные о физическом лице, получившем доход: ИНН, фамилия, имя, отчество полностью, статус, дата рождения, код гражданства, код документа,

- в разделе 3 отражаются доходы помесячно и в целом, коды доходов и вычетов, суммы вычетов,

- в разделе 4 отражаются вычеты: стандартные, социальные и имущественные,

- в разделе 5 группируются общие суммы доходов, налогооблагаемая база, исчисленная сумма налога и фиксированных платежей, сумма налога удержанная, перечисленная, излишне удержанная, неудержанная.

Справка подписывается налоговым агентом или представителем налогового агента.

Обязанности нанимателя

Организация – налоговый агент обязана: исчислять, удерживать, перечислять налог с выплат физическим лицам. А так же предоставить в срок отчетность по доходам, удержанным и перечисленным налогам.

За какой период нужна справка

Есть несколько вариантов — все зависит от того, куда и зачем она делается.

За какой период делается справка 2-НДФЛ:

- Документ предоставляется в ФНС за прошедший год полностью. Это определено налоговым законодательством.

- Если сотрудник увольняется, то ему выдается на руки справка – для предоставления следующему работодателю. Справка заполняется за весь текущий отработанный сотрудником период.

- Справка может быть предоставлена работнику по его заявлению для предоставления по месту требования. Например, в банк для оформления кредитной заявки, в органы соцзащиты, для получения визы. В этих случаях сотрудник в заявлении определяет период сам.

Куда и когда составляется

Форма 2-НДФЛ составляется в налоговый орган или выдается сотруднику на руки. При подаче в налоговый орган 2-НДФЛ будет представлять собой бланк отчетности, поэтому сдается в сроки, установленные налоговым законодательством.

Документ может понадобиться любому человеку для подтверждения доходов. По заявлению в бухгалтерию предприятия он должен быть подготовлен не позднее 3 рабочих дней со дня подачи заявления.

Куда требуется 2-НДФЛ:

- на новую работу для получения вычетов на детей и для оплаты листков нетрудоспособности,

- в банк для получения потребительского кредита, ипотеки,

- в органы соцзащиты для получения пособий и льгот,

- в визовый центр,

- в ФНС для получения налогового вычета посредством подачи декларации 3-НДФЛ, в которую должны быть занесены сведения о доходах и налоге из 2-НДФЛ.

Сервис «,Личный кабинет налогоплательщика», позволяет не собирать справки для сдачи декларации, они там уже занесены. Таким образом, заполнить и сдать 3-НДФЛ стало гораздо проще.

При увольнении гражданина вместе с другими документами ему предоставляется 2-НДФЛ за текущий год. Она будет нужна для подтверждения доходов и предоставления вычетов на новом месте работы. А также за два предыдущих года – для начисления пособий по временной нетрудоспособности.

За какие налоговые периоды выдавать

Документ оформляется:

- За квартал. За определенный период времени документ, как правило, требуют в социальные органы, в банки, в визовые центры. Просто в заявлении на справку указывается период – квартал.

- За прошлые годы. Также по заявлению сотрудника, в том числе и бывшего, формируются бланки за прошедшие года полностью. Например, они нужны для расчетов листков нетрудоспособности по беременности и родам, подачи декларации 3-НДФЛ за прошедшие годы.

2-НДФЛ с реестром относятся к налоговой отчетности. Срок хранения не более 5 лет. После чего документы могут быть уничтожены. Сроки закреплены в Налоговом кодексе, законах «,Об архивном деле в Российской Федерации», и «,О бухгалтерском учете»,.

Правила оформления документа

Справка утверждена приказом ФНС России от 30.10.2015 № ММВ-7-11/485 «,Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронной форме»,, действует с 2016 года, но, начиная с отчетности за 2017 год, то есть с 2018 года в нее внесены изменения. Согласно приказу, она заполняется налоговым агентом на основании сведений, содержащихся в регистрах налогового учета. Порядок заполнения регулируется этими же приказами.

В бланке 2018 года добавлены новые коды доходов и вычетов, новые строки, скорректирован штрих-код, удалены данные по месту жительства физического лица.

Корректировка данных

Никто не застрахован от ошибки, поэтому, чтобы исправить ее, подаются корректировочные данные.

Корректировка подается в случае:

- опечатки,

- счетной ошибки,

- технической.

Если в сданном отчете была обнаружена ошибка, то подается новый бланк с уточняющими сведениями. Порядковый номер документа не подлежит изменению. Корректируются ошибочные сведения. А также графа «,номер корректировки», изменяется: вместо «,00», ставится «,01»,, если 2-НДФЛ подлежит изменению первый раз.

Основные правила

Законодательство регулирует выдачу справок сотрудникам и сдачу их как отчет в налоговый орган.

Сроки, установленные законодательством:

- налог удержан, признак указан «,1», — предоставляется не позднее 1 апреля года, следующего за отчетным,

- налог не удержан, признак «,2», — предоставляется до 01 марта года, следующего за отчетным.

Согласно статье 62 Трудового кодекса РФ работодатель не позднее трех дней со дня подачи заявления работником выдает ему бланк со сведениями о доходах. Но ответственности за невыдачу не предусмотрено. При возникших затруднениях следует обращаться в суд.

Условия от банков

Если гражданин обращается за кредитом, с него требуется предоставить туда сведения о доходах. Руководствуясь суммами, указанными работодателем, банки принимают решение об одобрении заявки и о сумме кредитного лимита.

Служба безопасности и специалисты банка проверяют справку:

- внешний вид — чистота, грамотность,

- правильность заполнения — арифметическая, соответствие рекомендациям ФНС, правильное заполнение всех полей,

- соответствии данных печати и голове справки — сопоставление идентификационного номера и название организации,

- расчеты — арифметическая составляющая,

- коды доходов и вычетов — они должны соответствовать действующему законодательству.

В случаях несоответствий в документе, выявленных банком, они могут отказать в кредите и занести в «,черный список», предполагаемого заемщика. Поэтому нужно знать, как банки проверяют справку 2-НДФЛ.

Далее идет более детальная проверка заемщика. Банки имеют доступ к базе данных ФНС и пенсионного фонда.

Сбербанк и некоторые другие банки не запрашивает справку, если у работодателей есть зарплатный проект в этих организациях, а соответственно, у работника — зарплатная карта.

Справка от ИП

Индивидуальный предприниматель, если он нанимает сотрудников, является таким же налоговым агентом, как и юридические лица. Он начисляет и выплачивает заработную плату, исчисляет с нее налоги, сдает отчетность за сотрудников. Значит, работник может обратиться к индивидуальному предпринимателю за справкой о доходах.

Сроки выдачи справки ничем не отличается от сроков выдачи юридическим лицом. Письмо Минфина РФ и Трудовой кодекс действуют для всех работодателей. По заявлению — в течение трех дней.

Если не выдать

Выдача документа 2-НДФЛ работнику – это прямая обязанность работодателя. При игнорировании заявлений сотрудника, работодатель нарушает законодательство. Обычно с выдачей справок проблем не бывает. Но за нарушение сроков выдачи ответственность не предусмотрена. Если случалось, что работодатель игнорирует запросы, остается обращение в трудовую инспекцию, прокуратуру и суд.

Задержка по выплате зарплаты

Задержка по выплате заработной платы – это очень серьезное нарушение. Трудовой кодекс РФ обязывает работодателя выплачивать оплату труда не реже двух раз в месяц. Точные сроки прописываются во внутренних документах.

При задержке заработной платы сотрудник имеет право обратиться в трудовую инспекцию с заявлением. Трудовой инспекцией проводится проверка предприятия и выдается предписание. С первого дня просрочки работодатель выплачивает работникам компенсацию в размере 1/150 ставки рефинансирования за каждый день. Работодателю могут выписать постановление о штрафе.

Где взять справку

Документы можно скачать и распечатать в сервисе «,Личный кабинет налогоплательщика», или же письмом запросить лично в налоговой службе.

При запросе 2-НДФЛ 10-летней давности работодатель вправе отказать сотруднику в выдаче, так как налоговые документы такой формы хранятся не более 5 лет.

Когда подавать на уволенного в ФНС

Для инспекции формировать и сдавать отчет на уволенного сотрудника отдельно не нужно.

Сведения на него подаются в сроки:

- если налог удержан, не позднее 1 апреля года, следующего за отчетным,

- если налог не удержан у уволенного сотрудника, не позднее 01 марта года, следующего за отчетным.

Нестандартные ситуации

Нестандартными могут быть какие-то неожиданные ситуации.

Например:

- Переходный период – начисленная заработная плата за декабрь, выплаченная в январе. Инспекция уже дала рекомендации отражать декабрьскую зарплату именно в декабре отчетного года.

- Если в январе выплачена доначисленная заработная плата за предыдущие периоды, она будет отражаться в справке в январе.

- По гражданско-правовым договорам период выплаты совпадает с периодом начисления дохода.

- В справке есть графа «,излишне удержанный налог», — заполняется в случае, если налог не был скорректирован в отчетном периоде, а перенесен в следующий.

При выявлении ошибки в уже сданном отчете, подается уточнение с исправленными показателями. При этом номер справки не изменяется, но в графе «,номер корректировки», проставляется номер, указывающий, в который раз она корректируется.

Если ликвидировано предприятие

При ликвидации предприятия обычно существует правопреемник, все обязанности по хранению документов переходят к нему. Поэтому справку можно получить у него.

Срок действия документа

Срок действия 2-НДФЛ для налогового органа не ограничен. При подаче декларации 3-НДФЛ, прилагаемые к ней документы сроков действия не имеют. Если декларация 3-НДФЛ подается через личный кабинет, справка не нужна. Так как она уже находится в личном кабинете.

Банки обычно дают 30-дневный срок для 2-НДФЛ. Или вот такая ситуация: пришли оформлять кредит 5 октября, а в документ не включены начисления сентября — банк попросит справку переделать.

Органы соцзащиты тоже ограничивают сроки действия 30 днями. Аналогично визовый центр – 30 дней.

Видео

Из видео вы узнаете, чем грозит подделывание формы 2-НДФЛ для банка.

Загрузка…

Загрузка…За какой период нужна 2-ндфл для ипотеки?

На практике никаких трудностей при получении справки не возникает, и работник получает ее в день обращения.

https://www.youtube.com/watch?v=x53REcKxEq0

Важна не только достоверность информации, но и ее полнота. Перед тем как отдать 2-НДФЛ в руки банковского менеджера следует просмотреть на месте ли подпись сотрудника из бухгалтерского отдела, наличие даты и печати в левом углу, а также нет ли исправлений и дописок (что недопустимо).

Данные заполняются только синей ручкой. Если не будет соблюден порядок, то придется снова обращаться к работодателю за правильным вариантом, так как банкиры просто не примут такой образец.

4 банка, которые с радостью выдают ипотечные кредиты

А это трата личного времени. Законодательство РФ предусматривает неограниченное число раз по выдаче документа по требованию.

Возможно, эти статьи также будут вам интересны:

Но исходя из ТК России время на ожидание бумаги не должно превышать срок в 3 дня, при этом считаются только рабочие сутки.

Какой период 2-НДФЛ требуют банки

Налоговый Кодекс не взял на себя право решать за какой срок нужна 2-НДФЛ для ипотеки в банк или подачи в прочие инстанции. Именно поэтому соискатели должны сами определиться с этим моментом.

В любом случае менеджер называет точный период, а уже клиент обращается к бухгалтеру и требует у налогового агента (работодателя) нужную бумагу. Обычно требуется информация за последние полгода.

Многие принимают только те справки, который были выданы не позднее 1 месяца назад, некоторые готовы принять со сроком давности до 2-3 месяцев. В одном и том же учреждении периоды действия 2-НДФЛ для ипотеки и потребительского кредита могут быть разными.

Отказ в этом случае неприемлем от собственника, так как в этом случае идет прямое нарушение законодательных норм. В случае подачи документов на ипотечный заем, срок может быть увеличен до года.

Срок действия документа

Такие моменты зависят от требований финансового учреждения. Большая часть организаций просит, что руководитель предприятия завизировал форму не позднее, чем за месяц до подачи заявки на кредит.

Часть готовы принимать пакет бумаг и с более ранней датой. В любом случае при оформлении ссуды необходимо уточнить требования конкретного кредитора, так как период действия утвержденного бланка в разных банках может отличаться.

Большие капиталовложения от ипотеки выдвигают определенные условия. Допустим, для ипотечного займа – это период действия в 10 суток, но максимум не превышал никогда в 30 дней.

Срок действия 2-НДФЛ в Сбербанке

Данное финансовое учреждение предпочитает сотрудничать с теми, кто работает официально и может документально подтвердить свой заработок.

К справке выдвигаются следующие требования:

Поэтому если вы собираете пакет бумаг на ипотеку, то запрашивать справку следует в самую последнюю очередь. Сбербанк в некоторых случаях требует 2-НДФЛ, выданную не позднее 3-5 дней.

Почему не стоит подделывать бумаги

В сети много объявлений о сомнительной продаже уже заполненных документов о доходах для получения жилищного займа. Следует знать, что это противозаконно.

“Липовый” документ достаточно легко распознать. Этим занимается служба безопасность банка. Она делает запрос работодателю, звонит в бухгалтерию, сверяет сведения из справки с реальными цифрами.

Самое легкое последствие – отказ в выдаче ипотеки. Кроме того, нечестный заемщик рискует попасть в черные списки, испортить свою кредитную историю окончательно. После этого дорога в банки будет закрыта.

Самое тяжелое последствие – уголовное наказание. Вряд ли стоит рисковать не только репутацией заемщика, но и свободой.

Как банк проверяет документ

Предоставляя любые бумаги и сведения кредитору, будьте уверены, что они обязательно будут тщательно проверены. Финансовые учреждения выдают займы только тем, кто сможет их выплатить.

В целях проверки банк может:

- Перезвонить работодателю.

- Запросить сведения в Пенсионном Фонде.

- Уточнить данные из разных источников.

- Оценить внешний вид справки.

Если службе безопасности, в которой, как правило, работают опытные юристы и сотрудники МВД, что-то покажется подозрительным, то в выдаче займа будет отказано.

Можно ли взять ипотеку без 2-НДФЛ

Если вы хотите взять крупную сумму или жилищный займ, то любой банк вправе потребовать от вас документ о доходах. Некоторые финансовые организации согласны принять даже тот, который написан в свободной форме, но обязательно заверенный подписями бухгалтера и руководителя и печатями.

Такое добродушие банков, как допустимость справки не по форме, небольшого стажа, лояльность к мелким просрочкам, компенсируется более жесткими требованиями, к примеру, к размеру первого взноса – от 30-50%.

Если у заявителя есть в распоряжении такая сумма средств, то значит его можно отнести к надежным и платежеспособным. Такое можно встретить в таких финансовых организациях, как ВТБ 24, МДМ Банк, Газпромбанк, Зенит, Уралсиб, Райффайзен Банк.

Ипотека без справки о доходах также предполагает более высокие ставки. Подробнее о таких программах говорим здесь.

Необходимо строго следить за достоверностью информации, а также предоставлять зарплатный бланк за требуемый период времени. При любых неточностях последует отказ от получения денег, а также негативная запись в личном деле Бюро кредитных историй. И в будущем будет трудно взять даже экспресс-кредит.

Рубрика вопрос-ответ:

2017-09-29 12:45

Лера

Рассматриваю взять ипотеку в ближайшее время — обещают что может ставка подняться. И тут созрел вопрос -какую лучше справку выбрать; брать на работе 2-ндфл или по форме банковской о доходах? Просто слышала мнение что со 2 вариантом они шансов на одобрение больше. Кто-нибудь сталкивался с этим?Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Валерия, не имеет значения, каким образом вы подтверждаете свою платежеспособность, на шансы это не влияет. Может только изменяться процентная ставка2018-12-11 09:02

Мария

Здравствуйте! Решила подать заявку на ипотеку. Работаю на одном месте более 5 лет. Заказала справки, забыла указать ,что нужно за два последних года. Дали только за 2018. Можно ли так подать или нужно повторно обратиться?Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Мария, уточните по телефону горячей линии банка, где вы собрались брать ипотеку, примут ли такую справку. Если нет, то просто закажите новую с указанием того периода, который нужен именно этой конкретной компании2017-10-09 11:33

Виктория

Добрый день. Интересует вопрос по справке 2ндфл для ипотеки. Подскажите, если на текущий момент я трудоустроена только 2ой месяц, могу ли я подать 2 справки с предыдущей организации за текущий год и + 2 месяца с организации в которой работаю?Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Виктория, нет. Вам нужно предоставлять документацию именно с текущего места работы, данные от организаций, где вы уволились, приниматься во внимание не будут2019-04-24 23:53

Мурад

Здравствуйте, вот, хочу взять ипотеку, не знаю как. Мы с женой официально не работаем, но у нас есть свой магазин, но он в аренде, и как нам подтвердить свой доход?Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Мурад, банки рассматривают только официальные доходы, т.е. те, которые можно подтвердить документально. Вы можете попробовать оформить ипотеку по 2-ум документам без подтверждения дохода, но тогда вам нужно внести первоначальный взнос не менее 30-40% https://kreditorpro.ru/gde-dadut-ipoteku-po-dvum-dokumentam-bez-podtverzhdenija-dokhoda/ Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь. Налоговый калькулятор

| Налоговые калькуляторы Великобритании

Налоговый калькулятор Великобритании

— Введите данные о своем доходе ниже и нажмите рассчитать!

Налоговый калькулятор 2020-2021

нажмите, чтобы вернуться наверх

Этот британский налоговый калькулятор упростит вычисление суммы получаемого домой заработной платы, которую вы должны получить после того, как будут учтены все вычеты по подоходному налогу.

Точная разбивка вашей заработной платы обеспечивается путем включения расчетов следующих общих надбавок и удержаний из заработной платы:

- Личное освобождение от уплаты налогов, размер пособия рассчитывается автоматически в зависимости от даты вашего рождения и пола.

- Пенсии, включая три различных типа пенсионных схем.

- Взносы по национальному страхованию рассчитываются с выбором из одиннадцати букв NIC, охватывающих типы PAYE (класс 1), CIS и самозанятые (класс 2 и класс 4).

- Подоходный налог рассчитывается и разделяется на диапазоны для нормы сбережений, базовой ставки, более высокой ставки и дополнительной / максимальной ставки (где применимо).

- Покрываются жертвы из заработной платы, как на пенсии, так и на ваучеры по уходу за детьми.

После составления разбивки по заработной плате вам предоставляется таблица всех удержаний, сегментированных на выбираемые периоды оплаты. Краткая историческая налоговая диаграмма, показывающая, как изменился предоставленный валовой доход за последние десять налоговых лет.

Вы можете увидеть, как правительство тратит деньги, которые оно получает в качестве подоходного налога и национального страхования, в двух диаграммах, которые показывают процент, потраченный в каждом департаменте, и другой диаграмме, которая разбивает расходы департаментов на фунты, потраченные из ваших взносов.

Все налоговые расчеты можно сохранить и отправить по электронной почте, так что вы всегда можете вернуть и принести копию, когда вам нужно.

Наряду с числовым сравнением калькулятор также разбивает ваш налоговый статус со следующими расширенными функциями:

- Принимаются все налоговые коды Великобритании, они будут расшифрованы и автоматически проверены с объяснением налогового кода, а также чеком, чтобы убедиться, что вычитается правильная сумма налога.Налоговые коды, действующие на момент написания, включают: L, P, T, V, Y и BR, D0, D1, NT, 0T и K.

- Экономия налогов, полученная за счет пенсионных взносов, будет подробно и выделена.

- Будет объяснена экономия налогов, полученная при покупке ваучеров по уходу за детьми через вашу заработную плату.

- Любой возврат налога, если это применимо, будет автоматически рассчитан и отображен.

- Любой дополнительный налог, подлежащий уплате с ежегодного платежного бонуса, выделен для вас, чтобы вы могли показать фактическую стоимость бонуса с учетом вашей обычной оплаты.

- Ваш государственный пенсионный возраст рассчитывается автоматически, и указывается точная дата подачи заявления на пенсию. Дата автоматически используется для определения того, следует ли вносить взносы в систему государственного страхования или нет.

У нас есть дополнительные налоговые калькуляторы на нашем веб-сайте, чтобы помочь в альтернативных обстоятельствах, например, вам может потребоваться проверить свою расчетную ведомость, которая облагается совокупным налогом. Сделайте это с помощью нашего калькулятора расчетных ведомостей. Если вы хотите сменить работу, взвешиваете вопрос о повышении заработной платы и хотите уточнить размер своей зарплаты, воспользуйтесь нашим калькулятором заработной платы.

Как использовать

нажмите, чтобы вернуться наверх

Это приложение может быть настолько точным, насколько точна информация, которую оно предоставляет. Мы приложили много усилий для создания точного налогового калькулятора, но полагаемся на правильный выбор вариантов и предоставленные правильные цифры.

Убедитесь, что вы поняли следующие варианты:

В браке — вариант, состоящий в браке, в настоящее время используется для определения необходимости предоставления пособия супружеской паре.Он доступен только в том случае, если вы или ваш супруг (а) родились до 6 апреля 1935 года.

СЛЕПОЙ — Лицо, зарегистрированное слепым, имеет дополнительный элемент не облагаемого налогом надбавки к основному необлагаемому налогу лицу.

NIC EXEMPT (без NIC) — если вы не хотите, чтобы взносы в национальное страхование рассчитывались, отметка этого поля удаляет все вычисления NIC — вы также можете установить для NIC Letter X (Exempt).

СТУДЕНЧЕСКИЙ ССУД — Если у вас есть выплаты по студенческой ссуде, вычитаемые из вашей заработной платы, отметьте это поле, чтобы они рассчитывались автоматически.

ДАТА РОЖДЕНИЯ — Дата вашего рождения теперь является обязательным требованием для правильного определения размера вашего не облагаемого налогом личного пособия. По умолчанию установлено 1 января 1970 года.

SEX — вместе с датой вашего рождения, ваш пол используется для расчета пособий, а также вашего государственного пенсионного возраста. Это позволяет легко решить, следует ли производить выплаты по национальному страхованию.

ПОСОБИЕ / ВЫЧИСЛЕНИЯ — Если у вас есть дополнительные налоговые льготы или налоговые вычеты, вы можете изменить способ расчета налога, указав его в этом поле.Для налоговой скидки введите положительное число, например 1000 (для скидки 1000 фунтов стерлингов). Для налогового вычета введите отрицательное число, например -1000 (для вычета в размере 1000 фунтов стерлингов). Например, выгода компании в натуральном выражении в размере 3000 фунтов стерлингов в год должна учитываться как налоговый вычет в размере -3000 фунтов стерлингов.

НАЛОГОВЫЙ КОД — Налоговые коды рассчитываются автоматически и проверяются на достоверность. Убедитесь, что вы включили букву и цифру без пробелов. Например, для 2019 налоговый код по умолчанию — 1250L.

САМОЗАНЯТЫЕ или СНГ — Наш калькулятор может точно рассчитать налоги для людей, которые работают по найму или работают в СНГ (Схема строительной отрасли). Выбор этой опции изменит класс вклада NI с Class 1 на Class 4 и Class 2.

ПЕНСИОННЫЕ ВЗНОСЫ — Если вы регулярно делаете взносы в пенсионный план, пожалуйста, укажите сумму и частоту, с которой производятся выплаты. Вы можете ввести процент или сумму. Для процента добавьте символ% в конце суммы.Итак, если вклад составляет 5 процентов, введите «5%». Если взнос 50 фунтов стерлингов, введите «50». Калькулятор автоматически настроит и рассчитает применимые пенсионные налоговые льготы. Обратите внимание, что если ваша пенсия является пенсией с выплатой пособия из источника, налог, удерживаемый с вашей заработной платы, может быть выше, чем показано здесь. В этом случае добавьте отображаемое пенсионное пособие (налоговая экономия в столбце источника) к сумме налогового вычета.

НАЛОГОВЫЙ ГОД — Выберите правильный налоговый год, для которого следует произвести расчет.Помните, что налоговые годы — это не календарные годы, а с 6 по 5 апреля.

ВАЛОВОЙ ДОХОД — Введите валовой доход, который вы получаете от своей работы. Если у вас есть жертва из заработной платы, введите сумму после принесения жертвы, кроме случаев, когда жертва предназначена для ваучеров по уходу за детьми или пенсии, и они указаны в калькуляторе. Если вы работаете самостоятельно или из стран СНГ, введите показатель прибыли.

ПЕРИОД ОПЛАТЫ — Выберите период выплаты, применимый к введенной вами сумме валового дохода.Все налоговые расчеты, производимые с помощью этого калькулятора, основаны на годовых налоговых ставках и скидках, поэтому любые предоставленные цифры приводятся в годовом исчислении.

Следующие параметры являются частью расширенного набора и предназначены для физических лиц с более особыми налоговыми условиями:

NIC LETTER — Для налоговых лет с 2009 года вы можете указать другую букву NIC вместо буквы «A» по умолчанию. Каждое предоставленное письмо меняет способ расчета ваших взносов в NI. В настоящее время поддерживаются буквы A, B, C, D, E, F, G, J, L, S и X.

ТИП ПЕНСИИ — В настоящее время поддерживаются три различных типа пенсионных схем, обеспечивающие большую гибкость при получении точного расчета:

- Схема работодателей — это вариант по умолчанию и наиболее распространенный. Все платежи вычитаются из вашего валового дохода до расчета налога, однако выплаты NI по-прежнему основываются на полном валовом доходе. Нет необходимости требовать никаких налоговых льгот, поскольку они предоставляются у источника. Экономия налога отобразится на калькуляторе.

- Частная пенсия — выберите этот вариант, если вы отказались от плана компании и инвестируете в частную пенсию. Вы по-прежнему облагаете налогом всю сумму вашего дохода, поскольку ваши взносы производятся после уплаты налогов. Однако ваш частный пенсионный план немедленно потребует снижения базовой ставки для пополнения взноса. О любых более высоких / дополнительных льготах необходимо запросить, обратившись в HMRC или в налоговую декларацию самооценки.

- Жертвоприношение зарплаты — если ваш работодатель делает пенсионные взносы за вас, уменьшая вашу зарплату на определенную сумму, выберите этот вариант.Это очень эффективно с налоговой точки зрения, поскольку сокращаются не только ваши налоговые обязательства и обязательства по национальному страхованию, но также сокращается национальное страхование работодателя. Налоговые льготы не предоставляются, поскольку вся экономия осуществляется у источника.

АВТОЗАПИСЬ / ПОДТВЕРЖДЕНИЕ ДОХОДА — Вы можете ограничить свои пенсионные взносы только соответствующим диапазоном заработков (между нижним и верхним пределом заработка). Эта опция применяется только в том случае, если вы ввели процент пенсионных взносов.

СХЕМА СТУДЕНЧЕСКОГО КРЕДИТА — Существуют две схемы студенческих ссуд, которые определяют размер платежа, вычитаемого из вашего валового дохода.Если ваша студенческая ссуда была взята до 1 сентября 2012 года, порог выплаты ниже, чем если бы ссуда была взята после.

ВАУЧЕРЫ НА УХОД ЗА ДЕТЯМИ — Вариант ваучеров на уход за детьми применим только к схемам, которые были введены после 6 апреля 2011 года. Введите сумму, которую вы пожертвовали из своей зарплаты ежемесячно для покупки ваучеров.

ОБЩАЯ СТОИМОСТЬ АВТОМОБИЛЯ / ТОПЛИВА / ВЕЛОСИПЕДА КОМПАНИИ — Если у вас есть служебный автомобиль, топливо или другие льготы в натуральном виде, введите в это поле общую сумму комбинированного БИК.

ГОДОВОЙ БОНУС — Если вы получили бонусную выплату в выбранном налоговом году, вы можете ввести ее, добавив ее к предоставленному валовому доходу или указав ее в этом поле. При вводе бонуса в это поле будут рассчитаны только дополнительные налоги и национальная страховка, которые привлекает бонус.

О налоговом калькуляторе

нажмите, чтобы вернуться наверх

Этот налоговый калькулятор может предоставить точные налоговые расчеты для трех различных типов структуры занятости: по найму, самозанятости или строительной отрасли.

Есть несколько ключевых различий в расчетах между самозанятыми и работающими. У работающих людей будет налоговый кодекс, и вычеты будут производиться до того, как они получат свою обычную зарплату. Заработная плата будет рассчитываться с использованием правил Pay as You Earn, то есть налоги рассчитываются кумулятивно и зависят от суммы дохода, налогообложения и надбавок до каждого периода выплаты в течение налогового года. Поскольку этот налоговый калькулятор основан на ежегодных расчетах, он рассчитывает отчисления на конец года, и они будут коррелировать с вашими записями о заработной плате, пока выплата, от периода к периоду является регулярной — или если сумма, введенная в калькулятор — итоговая сумма на конец налогового года.

Работники должны платить те же налоги на прибыль, что и работающие не по найму. Используются те же проценты и диапазоны. Если два типа занятости различаются, это:

- Классы государственного страхования разные. Класс 1 для сотрудников и класс 4 для самозанятых. Самостоятельно занятые люди также должны платить фиксированный еженедельный взнос класса 2 в размере нескольких фунтов, если прибыль превышает минимальный порог.

- Формулировка прибыли здесь важна, поскольку люди, которые работают не по найму, могут вычесть допустимые расходы из своего оборота перед расчетом дальнейших вычетов.

Люди в странах СНГ получают регулярные платежи от подрядчика, у которого они работают, однако эти платежи производятся за вычетом налога по базовой ставке, фактически все выплаты имеют фиксированную ставку 20 процентов, списанных у источника — без учета личных налоговых льгот. Обычно кто-то, работающий в СНГ, получает доход ниже порога для более высокой ставки налога, поэтому им нужно внести некоторые корректировки в конце налогового года. Во-первых, необходимо подвести итоги их доходов, сделать скидки на расходы, предусмотреть любые необлагаемые налогом личные пособия.Затем можно рассчитать подоходный налог и платежи по государственному страхованию. В этих обстоятельствах велика вероятность возврата налога, и это можно сделать, подав налоговую декларацию.

Этот налоговый калькулятор может автоматически рассчитать сумму возмещения, причитающуюся по вышеуказанному сценарию.

.Уплата налогов — Canada.ca

Чат с Чарли непрочитанные сообщения

Полноэкранный чат Небольшой чат Открыть чат Свернуть чатДля получения льгот и кредитов, на которые вы имеете право, вам необходимо:

- Подайте декларацию о подоходном налоге и пособиях

- обновляйте вашу личную информацию в Налоговом управлении Канады (CRA)

Срок

Срок подачи индивидуальных налоговых деклараций продлен до 1 июня 2020 года .Налогоплательщики должны будут до 30 сентября 2020 года выплатить причитающиеся суммы подоходного налога за 2019 год.

Самостоятельная работа

Для тех, кто работает не по найму или у которых есть супруг (а) или гражданский партнер, работающий не по найму, крайний срок подачи налоговой декларации — 15 июня 2020 г. .

Если вы подаете налоговую декларацию за 2019 год после 30 сентября 2020 г. , убедитесь, что вы выплатили всю задолженность до 30 сентября 2020 г. , чтобы избежать штрафов за позднюю подачу.После этой даты CRA будет взимать проценты с любой вашей задолженности до тех пор, пока ваш баланс не будет выплачен.

Для умершего

При подаче налоговой декларации умершего человека срок подачи декларации будет зависеть от даты смерти и наличия у этого человека бизнеса в 2019 году.

Срок подачи декларации пережившего супруга или гражданского партнера, который проживал с умершим, совпадает с сроком подачи окончательной декларации умершего.Однако любой остаток, причитающийся пережившему супругу или гражданскому партнеру, должен быть выплачен не позднее 30 сентября 2020 г.

Соберите налоговую информацию

Получите все необходимое для расчета своего дохода и поддержки любых кредитов, отчислений и расходов, которые вы потребуете.

Если вы работали или имели инвестиционный доход в 2019 году, ваш работодатель или финансовое учреждение отправят вам выписки, обычно называемые «бланками». Вот несколько общих примеров:

- T3 Отчет о распределении и назначении доходов доверительного фонда

- T4 Отчет о выплаченном вознаграждении

- T5 Отчет об инвестиционных доходах

Примечание:

Если вы не получили налоговую квитанцию за текущий год или вы ее потеряли, вы можете попросить копию у издателя налоговой декларации.Вы также можете получить копии своих бланков, войдя в службу «Моя учетная запись» Канадского налогового агентства.

Способы подачи налоговой декларации

Чтобы подать декларацию, выберите один безопасный вариант ниже.

Использовать электронное ПО:

Список сертифицированных программных продуктов для настольных, сетевых и мобильных устройств можно найти на сайте canada.ca/netfile-software. Некоторые из этих продуктов предоставляются бесплатно.

На бумаге

Если вы подали налоговую декларацию на бумаге в прошлом году, CRA автоматически отправит вам пакет подоходного налога за 2019 г. до 17 февраля 2020 г.

Вы можете просмотреть, загрузить и заказать формы на сайте canada.ca/taxes-general-package или позвонить по номеру CRA по телефону 1-855-330-3305, чтобы заказать копию.

По телефону с File my Return

Те, кто имеет право, получат письмо-приглашение по почте в середине февраля 2020 года.

Программа подоходного налога с местных волонтеров

Если у вас скромный доход и простая налоговая ситуация, волонтеры в бесплатных налоговых клиниках могут заплатить вам налоги лично бесплатно! Бесплатные налоговые клиники обычно предлагаются с марта по апрель по всей Канаде, а некоторые даже открыты круглый год.Чтобы узнать больше или найти ближайшую к вам налоговую клинику, посетите Canada.ca/taxes-help.

Заполните налоговую декларацию

Шаг 1. Предоставьте и обновите свою личную информацию

Обновление вашей личной информации с помощью CRA может сэкономить ваше время при уплате налогов. Сообщите CRA, если что-либо из следующего изменилось:

- ваше семейное положение

- количество детей на вашем попечении

- ваша банковская информация

- ваш домашний адрес

Важно как можно скорее сообщить CRA об этих изменениях, чтобы убедиться, что вы получаете правильные льготы и кредиты, на которые вы имеете право.

Шаг 2. Сообщите о доходах

Доход — это деньги, которые вы зарабатываете за счет работы, самозанятости и имеющихся у вас инвестиций, или получаемых вами пособий. По возвращении вы должны сообщить о доходах из всех источников как в Канаде, так и за ее пределами. Это верно, даже если вам платили наличными, включая деньги, которые вы зарабатываете в качестве подработки, или полученные вами чаевые.

Шаг 3. Заявите о вычетах, налоговых льготах и расходах

Уменьшите сумму уплачиваемого налога, потребовав удержаний, расходов и налоговых льгот.Вам нужно будет использовать квитанции и записи, которые вы вели в течение года, для обоснования своих требований.

Отправьте налоговую декларацию

Есть несколько способов отправить налоговую декларацию на номер CRA . Это зависит от того, как вы решите завершить возврат.

- Программно (в электронном виде)

Если вы выбрали программное обеспечение, сертифицированное NETFILE, оно будет напрямую связываться с серверами приложений NETFILE и передавать всю необходимую информацию напрямую от вашего имени - В бумажном виде:

Отправьте заполненный налоговый пакет по почте в свой налоговый центр. - По телефону:

Следуйте инструкциям в пригласительном письме для File my Return, которое вы получили от CRA .

Примечание. Не забывайте сохранять все чеки.

Независимо от того, как вы подаете налоговую декларацию, вы должны хранить все свои налоговые документы не менее шести лет. Если вы заявили о расходах, вычетах или налоговых льготах, убедитесь, что вы сохранили все свои квитанции и любые связанные с ними документы на случай, если CRA попросит их показать.

Что делать после отправки налоговой декларации

Если вы подаете онлайн-заявку и зарегистрированы для получения электронной почты, вы можете получить уведомление о начислении налога (NOA) вскоре после подачи налоговой декларации с помощью службы Express NOA.

Когда ожидать возврата

Если вы подадите налоговую декларацию онлайн и выберете прямой перевод, вы сможете получить возмещение всего в течение восьми рабочих дней. Если вы отправляете нам бумажную налоговую декларацию, обычно требуется восемь недель, прежде чем CRA отправит вам уведомление об оценке и любом возмещении.

Оплатить задолженность

Существует много способов внести платеж на счет CRA . Чтобы избежать пени или штрафов, убедитесь, что вы заплатили всю свою задолженность до 30 сентября 2020 г. . После этой даты CRA будет взимать проценты с любой суммы вашей задолженности до тех пор, пока ваш баланс не будет выплачен. Проценты применяются после 30 сентября, даже если вы работаете не по найму.

Если вы не можете полностью погасить задолженность

Вы можете оформить платеж с помощью CRA . CRA может предоставить освобождение от пени или процентов при определенных обстоятельствах.

Изменить возврат?

Если вы забыли указать информацию или допустили ошибку в своей налоговой декларации, подождите, пока вы не получите уведомление об оценке от CRA . Затем вы можете изменить свой доход.

Сообщите о проблеме или ошибке на этой страницеСпасибо за помощь!

Вы не получите ответа.По вопросам обращайтесь к нам.

- Дата изменения: