Статья 61. Банковская гарантия \ КонсультантПлюс

Статья 61. Банковская гарантия

1. В случаях, предусмотренных Кодексом Союза и настоящим Федеральным законом, исполнение обязанностей может обеспечиваться банковской гарантией.

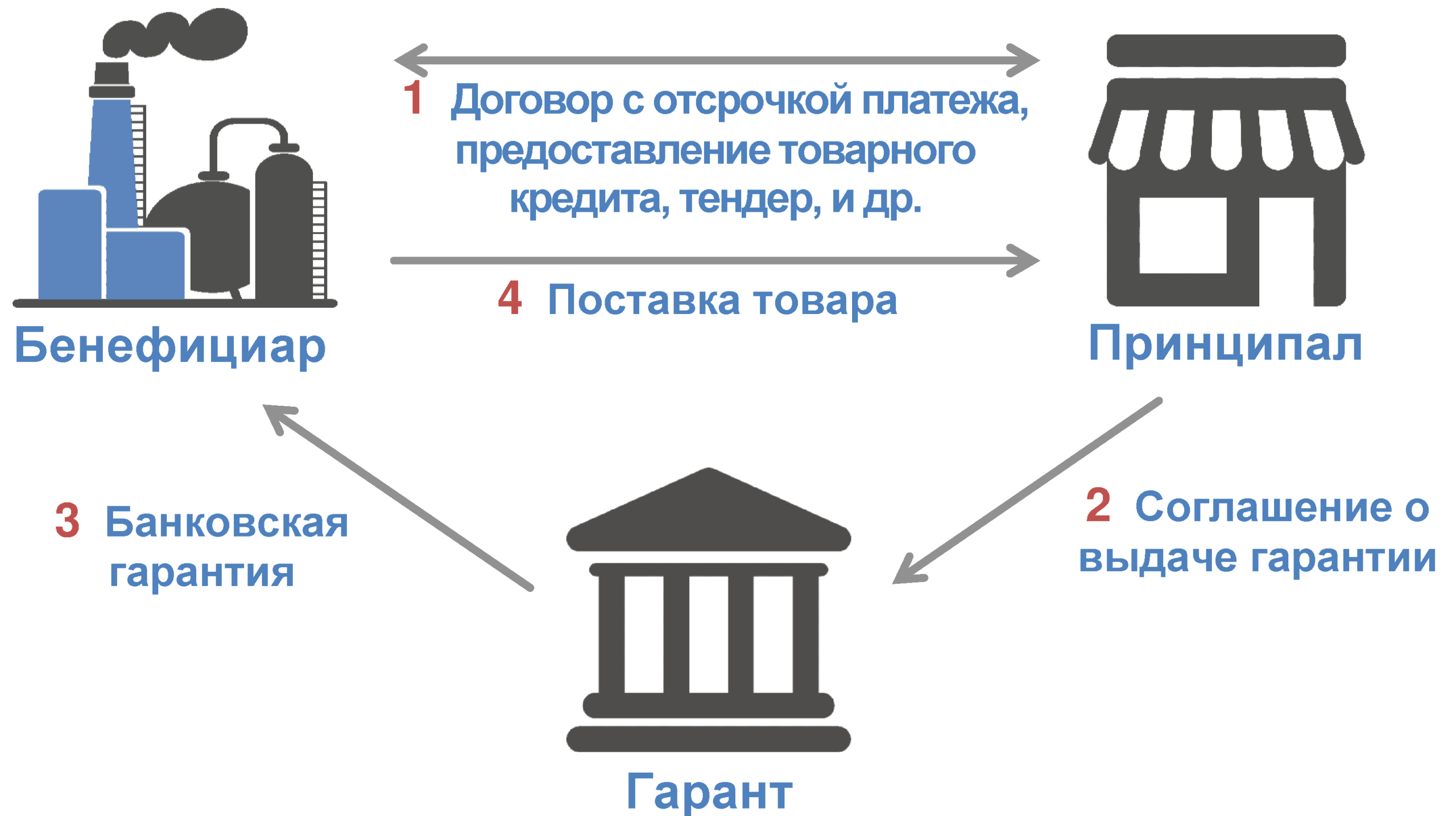

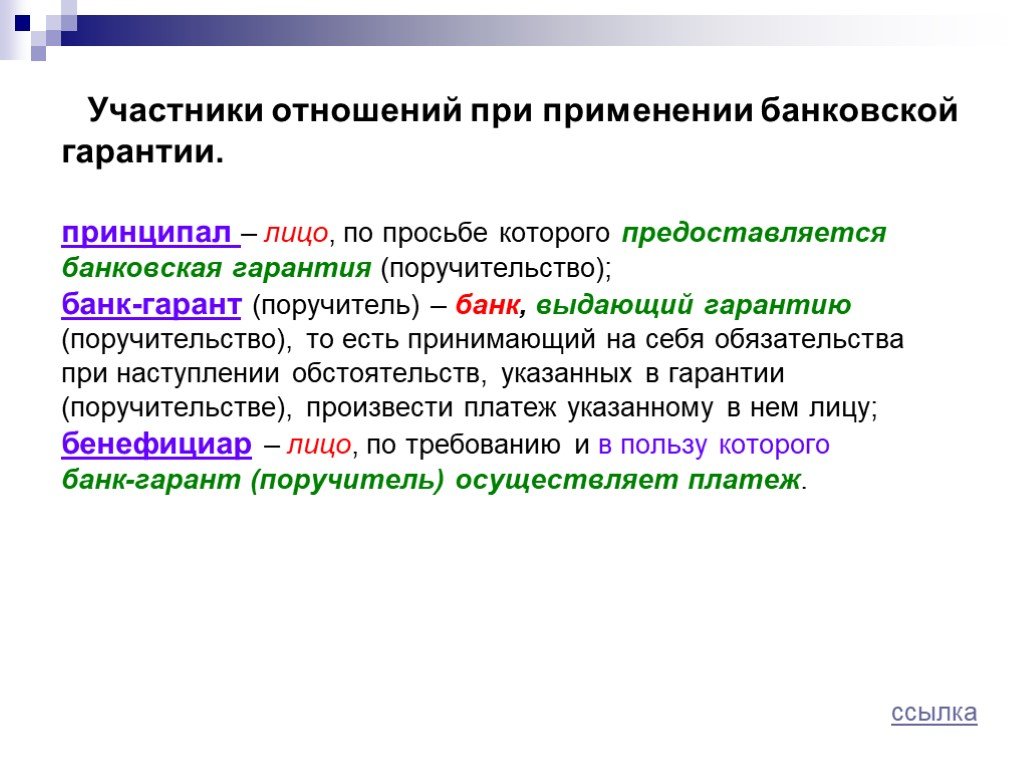

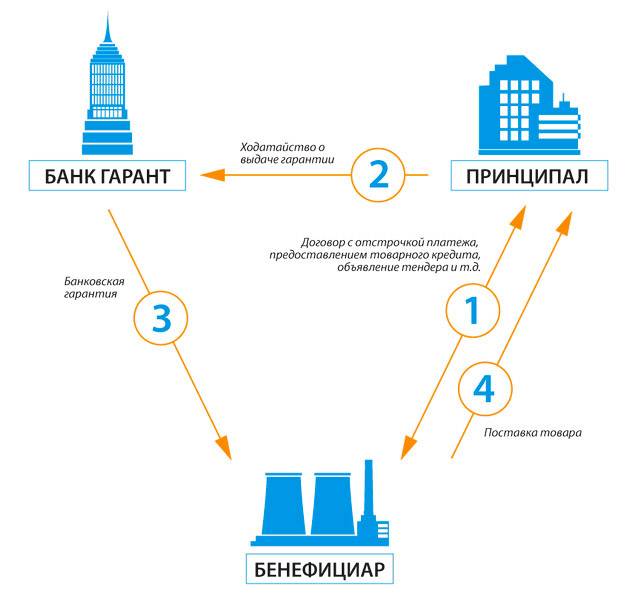

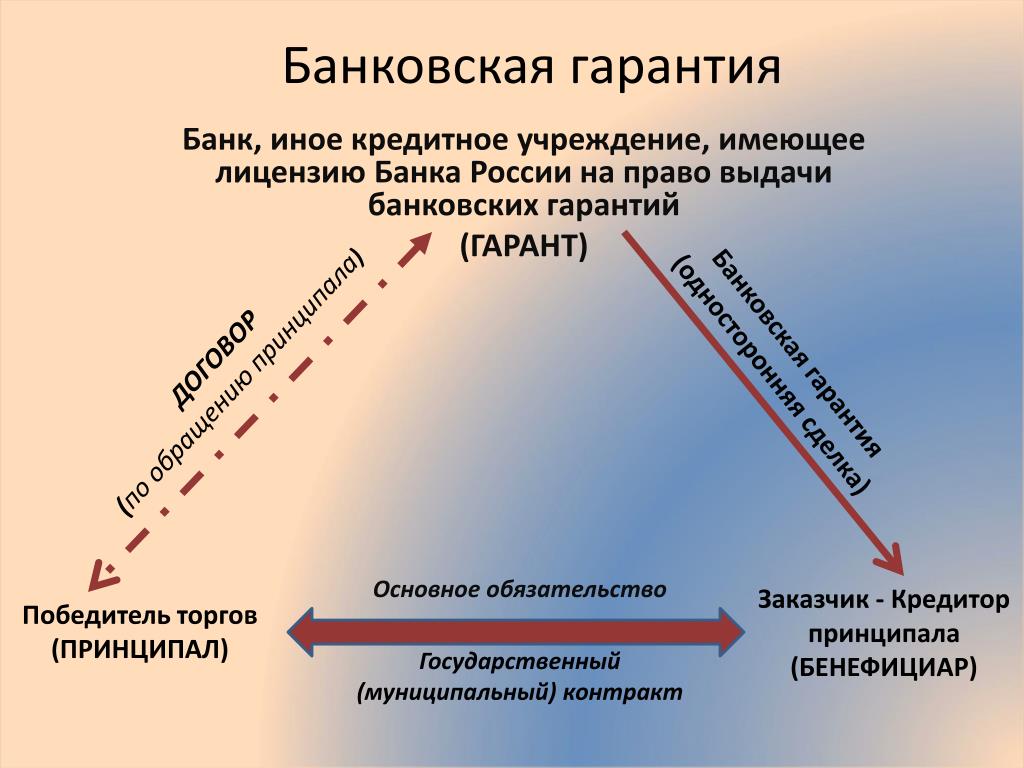

2. В силу банковской гарантии банк, ВЭБ.РФ, Евразийский банк развития (далее — гаранты) обязываются перед таможенными органами (бенефициар) исполнить в полном объеме обязанность плательщика (принципал), а в случаях, предусмотренных Кодексом Союза и настоящим Федеральным законом, — обязанность иного лица (принципал) по уплате таможенных пошлин, налогов, таможенных сборов, специальных, антидемпинговых, компенсационных пошлин, если плательщик (иное лицо) не уплатит в установленный срок подлежащие уплате суммы таможенных пошлин, налогов, таможенных сборов, специальных, антидемпинговых, компенсационных пошлин, пеней, процентов в соответствии с условиями даваемого гарантом обязательства уплатить денежную сумму по требованию таможенного органа об уплате этой суммы.

(в ред. Федерального закона от 28.11.2018 N 452-ФЗ)

(см. текст в предыдущей редакции)

3. К правоотношениям, возникающим при принятии банковской гарантии в качестве способа обеспечения исполнения обязанностей, применяются положения гражданского законодательства Российской Федерации, законодательства об электронной подписи и настоящего Федерального закона.

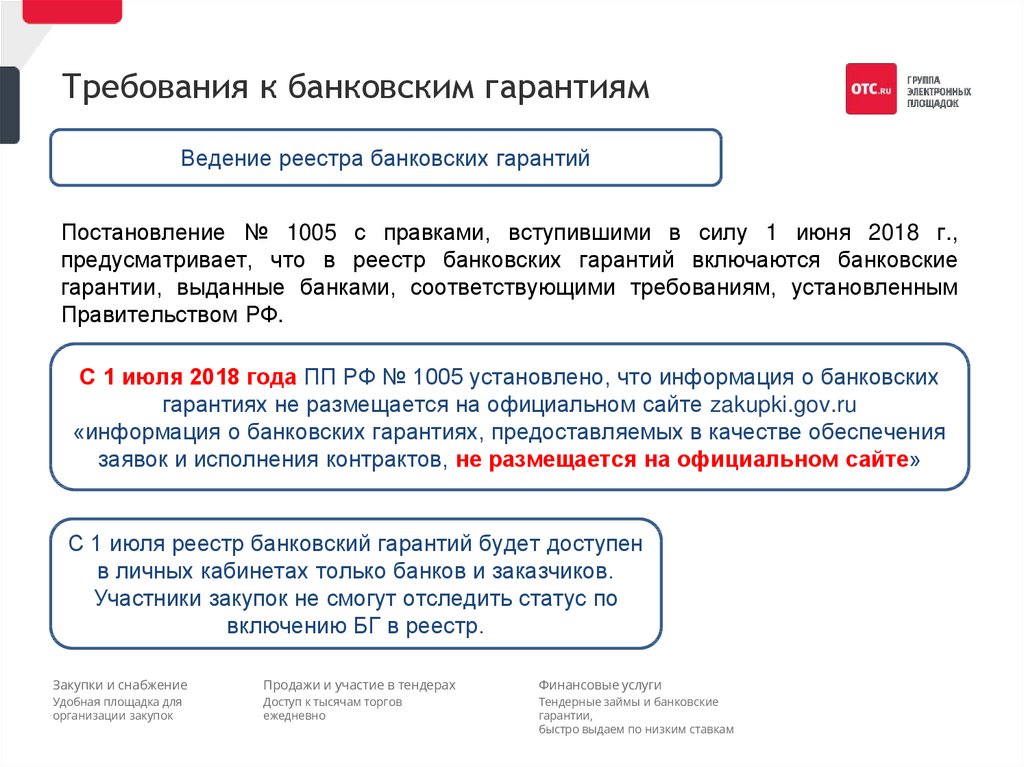

4. Таможенные органы для обеспечения исполнения обязанностей принимают банковские гарантии, выданные банками, включенными в реестр банков, обладающих правом выдачи банковских гарантий (далее в настоящей главе — реестр), а также банковские гарантии, выданные ВЭБ.РФ или Евразийским банком развития. Реестр ведется федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела.

(в ред. Федерального закона от 28.11.2018 N 452-ФЗ)

(см. текст в предыдущей редакции)

5. Банковская гарантия, выданная ВЭБ.РФ или Евразийским банком развития, принимается таможенным органом при соблюдении условий, установленных настоящей статьей, если не превышены максимальная сумма одной банковской гарантии и максимальная сумма всех одновременно действующих банковских гарантий ВЭБ. РФ или Евразийского банка развития, установленные Правительством Российской Федерации, а также отсутствуют основания, предусмотренные пунктами 3 — 7 части 18 и частью 19 настоящей статьи.

РФ или Евразийского банка развития, установленные Правительством Российской Федерации, а также отсутствуют основания, предусмотренные пунктами 3 — 7 части 18 и частью 19 настоящей статьи.

(в ред. Федерального закона от 28.11.2018 N 452-ФЗ)

(см. текст в предыдущей редакции)

6. Банковская гарантия представляется в таможенный орган в виде документа на бумажном носителе или электронного документа, подписанного усиленной квалифицированной электронной подписью лица, обладающего правом от имени гаранта подписывать банковские гарантии.

7. В банковской гарантии должны быть указаны сведения:

1) об условии, согласно которому исполнением обязательств гаранта по банковской гарантии является фактическое поступление денежных средств на счет Федерального казначейства;

2) об уменьшении размера обязательств гаранта по банковской гарантии на сумму платежа, осуществленного гарантом по банковской гарантии. В сумму платежа, на которую уменьшается сумма гарантии, не включаются суммы неустоек, уплаченные гарантом в связи с просрочкой исполнения обязательств по банковской гарантии;

3) об обязанности гаранта уплатить таможенному органу неустойку в размере 0,1 процента суммы, подлежащей уплате, за каждый календарный день просрочки исполнения обязательств по банковской гарантии;

4) о применении таможенным органом мер по взысканию с гаранта сумм, обязанность по уплате которых обеспечена банковской гарантией, в порядке и сроки, которые предусмотрены статьями 75 и 80 настоящего Федерального закона, в случае неисполнения им в установленный срок требования об уплате денежной суммы по банковской гарантии, направленного до окончания срока действия банковской гарантии;

5) о том, что банковская гарантия не может быть отозвана или изменена гарантом.

8. В случае представления банковской гарантии в качестве генерального обеспечения бенефициаром по такой банковской гарантии должны являться таможенные органы.

9. Банковская гарантия на день ее представления в таможенный орган должна быть вступившей в силу, если иное не предусмотрено частью 10 настоящей статьи.

10. Допускаются представление в таможенный орган и принятие им банковской гарантии до вступления ее в силу в целях соблюдения условия непрерывности обеспечения исполнения обязанностей, предусмотренных пунктом 4 статьи 63, пунктом 9 статьи 399 и пунктом 9 статьи 436 Кодекса Союза, при условии, что разница между днем представления банковской гарантии в таможенный орган и днем вступления ее в силу не превышает девяноста календарных дней, а срок действия ранее принятого обеспечения исполнения обязанностей истекает не ранее чем за один день до вступления банковской гарантии в силу.

11. Банковская гарантия в зависимости от обеспечиваемых обязанностей представляется:

1) в таможенный орган, определенный пунктом 4 статьи 62, пунктом 7 статьи 146, пунктом 4 статьи 271, пунктом 3 статьи 399, пунктом 3 статьи 436 Кодекса Союза или частью 2 статьи 292 настоящего Федерального закона;

2) в федеральный орган исполнительной власти, осуществляющий функции по контролю и надзору в области таможенного дела, — для банковской гарантии, предоставляемой в качестве генерального обеспечения.

12. Банковская гарантия, выданная в виде электронного документа, подписанного усиленной квалифицированной электронной подписью, представляется в таможенный орган гарантом в соответствии с порядком, предусмотренным частью 32 настоящей статьи.

13. Банковская гарантия, выдаваемая в виде документа на бумажном носителе, представляется в таможенный орган принципалом с сопроводительным письмом. Принципалом вместе с оригиналом банковской гарантии представляются оригиналы или засвидетельствованные в нотариальном порядке копии документов, подтверждающих соответствующие полномочия лиц, подписавших банковскую гарантию, и заверенная в установленном порядке карточка с образцами подписей указанных лиц и оттиском печати (при наличии печати) гаранта, выдавшего банковскую гарантию, или засвидетельствованная в нотариальном порядке копия такой карточки. В случае, если указанные документы и карточка ранее представлялись в этот таможенный орган, их представление не требуется.

14. Таможенный орган принимает предоставленную банковскую гарантию или отказывает в ее приеме в срок, не превышающий:

1) пяти рабочих дней со дня ее поступления, — для банковской гарантии, оформленной в виде документа на бумажном носителе;

2) одного рабочего дня, следующего за днем ее поступления, — для банковской гарантии, оформленной в виде электронного документа, подписанного усиленной квалифицированной электронной подписью.

15. Банковская гарантия принимается таможенным органом при соблюдении условий, установленных настоящей статьей, если выдавший ее банк на день поступления указанной банковской гарантии в таможенный орган включен в реестр и не превышены максимальная сумма одной банковской гарантии и максимальная сумма всех одновременно действующих банковских гарантий, указанных в реестре для данного банка, а также отсутствуют основания, предусмотренные частями 18 и 19 настоящей статьи.

16. В случае приема банковской гарантии таможенный орган в срок, не превышающий двух рабочих дней со дня ее приема, направляет принципалу таможенную расписку на сумму, указанную в банковской гарантии.

17. Если банковская гарантия представлена в виде электронного документа, подписанного усиленной квалифицированной электронной подписью, таможенный орган направляет информацию о ее приеме гаранту, выдавшему банковскую гарантию.

18. Таможенный орган отказывает в приеме банковской гарантии, оформленной в виде электронного документа, подписанного усиленной квалифицированной электронной подписью, при наличии хотя бы одного из следующих оснований:

1) отзыв Центральным банком Российской Федерации у банка, который выдал банковскую гарантию, лицензии на осуществление банковских операций, назначение в банк временной администрации по управлению кредитной организацией или введение моратория на удовлетворение требований кредиторов банка;

2) отсутствие банка, который выдал банковскую гарантию, в реестре на день поступления указанной банковской гарантии в таможенный орган;

3) отсутствие в банковской гарантии сведений, предусмотренных частью 7 настоящей статьи;

4) наличие в банковской гарантии ошибочных (неверных, недостоверных) сведений о гаранте, принципале и (или) бенефициаре, об обеспечиваемом обязательстве, если такие ошибочные (неверные, недостоверные) сведения могут повлечь отказ гаранта в выплате по банковской гарантии;

5) несоблюдение ограничения по максимальной сумме одной банковской гарантии и (или) максимальной сумме всех одновременно действующих банковских гарантий, указанных в реестре для банка, который выдал банковскую гарантию, или несоблюдение ограничения по максимальной сумме одной банковской гарантии и (или) максимальной сумме всех одновременно действующих банковских гарантий ВЭБ. РФ или Евразийского банка развития, установленных Правительством Российской Федерации;

РФ или Евразийского банка развития, установленных Правительством Российской Федерации;

(в ред. Федерального закона от 28.11.2018 N 452-ФЗ)

(см. текст в предыдущей редакции)

6) наличие в банковской гарантии указания на представление таможенным органом гаранту документов, которые не предусмотрены настоящей статьей;

7) срок действия банковской гарантии истекает ранее чем через три месяца после дня установленного срока исполнения обязанности по уплате таможенных пошлин, налогов, таможенных сборов, специальных, антидемпинговых, компенсационных пошлин, обеспеченной банковской гарантией, либо срока наступления события, с которым связано исполнение обязанности по уплате таможенных пошлин, налогов, таможенных сборов, специальных, антидемпинговых, компенсационных пошлин.

19. Таможенный орган отказывает в приеме банковской гарантии, оформленной в виде документа на бумажном носителе, и возвращает ее принципалу при наличии одного из оснований, предусмотренных частью 18 настоящей статьи, и (или) одного из следующих оснований:

1) непоступление от гаранта в федеральный орган исполнительной власти, осуществляющий функции по контролю и надзору в области таможенного дела, информации в электронном виде о выдаче банковской гарантии в соответствии с порядком, предусмотренным частью 32 настоящей статьи;

2) подписание банковской гарантии лицами, не обладающими соответствующими полномочиями, и (или) лицами, чьи полномочия на подписание банковской гарантии не подтверждены;

3) несоответствие оттиска печати гаранта на банковской гарантии оттиску печати гаранта на карточке с образцами подписей лиц, подписавших банковскую гарантию, и оттиском печати гаранта (при наличии печати), выдавшего банковскую гарантию, если гарант имеет печать;

4) несоответствие подписей лиц, подписавших банковскую гарантию, на банковской гарантии образцам подписей лиц, указанных на карточке с образцами подписей лиц, подписавших банковскую гарантию, и оттиском печати гаранта (при наличии печати), выдавшего банковскую гарантию;

5) несоблюдение иных условий, установленных настоящей статьей.

20. Положения пункта 7 части 18 настоящей статьи не применяются в отношении банковских гарантий, обеспечивающих исполнение обязанностей юридического лица, осуществляющего деятельность в сфере таможенного дела, и (или) обязанностей уполномоченного экономического оператора, а также банковских гарантий, применяемых в качестве генерального обеспечения, либо в случаях, если обязанность по уплате таможенных пошлин, налогов, таможенных сборов, специальных, антидемпинговых, компенсационных пошлин не возникла.

21. В случае отказа в приеме банковской гарантии таможенный орган в срок, установленный частью 14 настоящей статьи, информирует в виде документа на бумажном носителе или электронного документа, подписанного усиленной квалифицированной электронной подписью, принципала и гаранта, выдавшего банковскую гарантию, об отказе с указанием причин, послуживших основанием для отказа. Одновременно с отказом принципалу возвращается банковская гарантия, оформленная в виде документа на бумажном носителе.

22. Если банковская гарантия принята таможенным органом до возникновения обязанности по уплате таможенных пошлин, налогов, таможенных сборов, обязанности по уплате специальных, антидемпинговых, компенсационных пошлин, то банковская гарантия не может быть использована в целях обеспечения исполнения таких обязанностей, если срок действия банковской гарантии истекает ранее чем через три месяца со дня истечения установленного срока исполнения указанных обязанностей либо срока наступления события, с которым связано исполнение обязанности по уплате таможенных пошлин, налогов, таможенных сборов, специальных, антидемпинговых, компенсационных пошлин.

23. Таможенный орган, принявший банковскую гарантию, направляет гаранту отказ от своих прав по банковской гарантии, если действие такой гарантии не прекратилось, в случаях, установленных пунктом 13 статьи 399 и пунктом 23 статьи 436 Кодекса Союза, а также в случаях, если обязанность по уплате таможенных пошлин, налогов, таможенных сборов, специальных, антидемпинговых, компенсационных пошлин, исполнение которой обеспечено такой банковской гарантией, исполнена в полном объеме, прекращена либо не возникла либо взамен банковской гарантии предоставлено и принято таможенным органом другое обеспечение исполнения обязанностей.

24. Отказ таможенного органа от своих прав по банковской гарантии оформляется в виде электронного документа, подписанного усиленной квалифицированной электронной подписью. Если банковская гарантия оформлена в виде документа на бумажном носителе, ее возврат не осуществляется.

25. В случае отзыва Центральным банком Российской Федерации лицензии на осуществление банковских операций у выдавшего банковскую гарантию банка, назначения в банк временной администрации по управлению кредитной организацией и (или) введения моратория на удовлетворение требований кредиторов банка принципал обязан не позднее одного месяца со дня отзыва лицензии представить таможенному органу новое обеспечение исполнения обязанностей.

26. В случае вступления в силу федерального закона, определяющего порядок и сроки ликвидации ВЭБ.РФ, принципал обязан не позднее одного месяца со дня вступления в силу указанного федерального закона представить таможенному органу новое обеспечение исполнения обязанностей.

(в ред. Федерального закона от 28.11.2018 N 452-ФЗ)

(см. текст в предыдущей редакции)

27. В случае вступления в силу международного договора Российской Федерации, определяющего порядок и сроки ликвидации Евразийского банка развития, принципал обязан не позднее одного месяца со дня вступления в силу указанного международного договора представить таможенному органу новое обеспечение исполнения обязанностей.

28. По истечении указанного в частях 25 — 27 настоящей статьи срока действие банковской гарантии прекращается.

29. Максимальная сумма одной банковской гарантии и максимальная сумма всех одновременно действующих банковских гарантий, выданных одним банком, включенным в реестр, для принятия указанных гарантий таможенными органами устанавливаются федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела, в зависимости от величины собственных средств (капитала), значений обязательных нормативов, предусмотренных Федеральным законом от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», и иных критериев.

30. Максимальная сумма одной банковской гарантии и максимальная сумма всех одновременно действующих банковских гарантий, выданных ВЭБ.РФ или Евразийским банком развития, для принятия указанных гарантий таможенными органами устанавливаются Правительством Российской Федерации.

(в ред. Федерального закона от 28.11.2018 N 452-ФЗ)

(см. текст в предыдущей редакции)

31. Не позднее одного рабочего дня, следующего за днем выдачи банковской гарантии в виде документа на бумажном носителе, гарант направляет в федеральный орган исполнительной власти, осуществляющий функции по контролю и надзору в области таможенного дела, в электронном виде сведения о выдаче банковской гарантии. Указанные сведения направляются и подписываются усиленной квалифицированной электронной подписью лица, обладающего правом от имени банка подписывать соответствующие сведения.

32. Передача банками в таможенные органы, а также таможенными органами в банки электронных документов, подписанных усиленной квалифицированной электронной подписью, и информации в электронном виде, предусмотренных настоящей статьей, осуществляется в порядке, установленном Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела. Передача ВЭБ.РФ или Евразийским банком развития в таможенные органы, а также таможенными органами во ВЭБ.РФ или в Евразийский банк развития электронных документов, подписанных усиленной квалифицированной электронной подписью, и информации в электронном виде, предусмотренных настоящей статьей, осуществляется в порядке, установленном соглашением федерального органа исполнительной власти, осуществляющего функции по контролю и надзору в области таможенного дела, с ВЭБ.РФ или Евразийским банком развития.

Передача ВЭБ.РФ или Евразийским банком развития в таможенные органы, а также таможенными органами во ВЭБ.РФ или в Евразийский банк развития электронных документов, подписанных усиленной квалифицированной электронной подписью, и информации в электронном виде, предусмотренных настоящей статьей, осуществляется в порядке, установленном соглашением федерального органа исполнительной власти, осуществляющего функции по контролю и надзору в области таможенного дела, с ВЭБ.РФ или Евразийским банком развития.

(в ред. Федерального закона от 28.11.2018 N 452-ФЗ)

(см. текст в предыдущей редакции)

33. Состав и структура информации в электронном виде, направляемой банками в таможенные органы, а также таможенными органами в банки, предусмотренной настоящей статьей, устанавливаются Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела. Состав и структура информации в электронном виде, направляемой ВЭБ. РФ, Евразийским банком развития в таможенные органы, а также таможенными органами во ВЭБ.РФ, в Евразийский банк развития, предусмотренной настоящей статьей, устанавливаются соглашением федерального органа исполнительной власти, осуществляющего функции по контролю и надзору в области таможенного дела, с ВЭБ.РФ или Евразийским банком развития.

РФ, Евразийским банком развития в таможенные органы, а также таможенными органами во ВЭБ.РФ, в Евразийский банк развития, предусмотренной настоящей статьей, устанавливаются соглашением федерального органа исполнительной власти, осуществляющего функции по контролю и надзору в области таможенного дела, с ВЭБ.РФ или Евразийским банком развития.

(в ред. Федерального закона от 28.11.2018 N 452-ФЗ)

(см. текст в предыдущей редакции)

34. Банковская гарантия может использоваться для обеспечения исполнения обязанностей, указанных в пункте 16 статьи 399 Кодекса Союза, если это предусмотрено условием такой банковской гарантии.

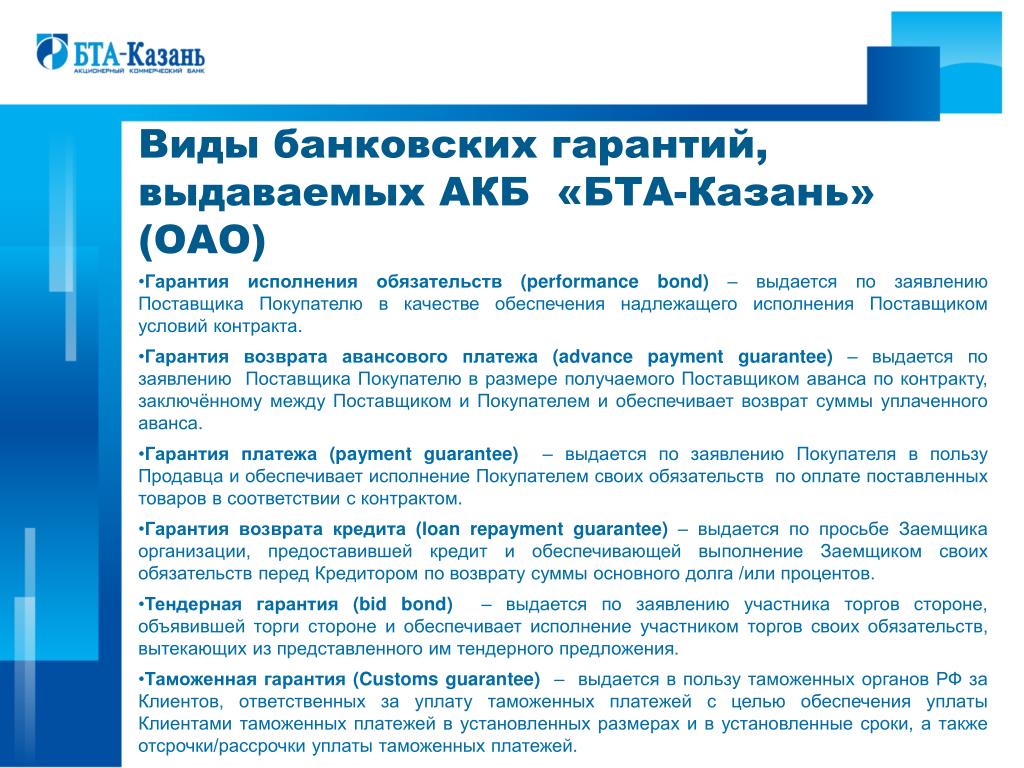

Виды банковских гарантий и поручительств

Банк выдает следующие виды гарантий и поручительств:

тендерная гарантия — обеспечение платежных требований стороны-организатора тендера по отношению к стороне, которая делает предложение (оферент) в случае, если последний:

- отказывается от предложения

- отменяет заказ после торгов

- отказывается подписать договор или предоставить дополнительные гарантии его выполнения;

платежная гарантия — выставляется в качестве обеспечения платежных обязательств покупателя (принципала) перед продавцом (бенефициаром). Такие гарантии применяются, главным образом, при осуществлении расчетов по факту получения товаров (услуг) принципалом или в случае применения товарного кредита. Как правило, они являются безусловными, то есть такими, что предусматривают платеж по первому требованию бенефициара;

Такие гарантии применяются, главным образом, при осуществлении расчетов по факту получения товаров (услуг) принципалом или в случае применения товарного кредита. Как правило, они являются безусловными, то есть такими, что предусматривают платеж по первому требованию бенефициара;

гарантия исполнения обязательств

гарантия возврата платежа — обязательство Банка возвратить сумму аванса (или его неиспользованной части) в случае невыполнения продавцом своих обязательств по поставке товаров, обусловленных контрактом;

гарантия возврата кредита — применение гарантии в качестве обеспечения кредитных операций;

подтвержденная банковская гарантия – это гарантия, подтвержденная в полной сумме либо частично другим банком, который несет перед бенефициаром солидарную ответственность;

таможенная гарантия — используется для обеспечения оплаты таможенных тарифов.

- банковские гарантии в обеспечение уплаты таможенных платежей импортером при таможенном оформлении подакцизных товаров в случае нарушения импортером своего обязательства по представлению в таможенный орган отчета об использовании марок акцизного сбора;

- банковские гарантии в обеспечение отсрочки или рассрочки уплаты таможенных платежей;

- банковские гарантии в обеспечение уплаты таможенных пошлин и налогов в отношении товаров, перемещаемых в соответствии с таможенным режимом транзита или в соответствии с правилами доставки под таможенным контролем перевозчика;

гарантия под исполнение обязательств после заключения контракта на поставку (выполнения работ/услуг) – данная гарантия может выдаваться в качестве дополнительного обеспечения на срок гарантийного обслуживания поставленного оборудования выполненных монтажных работ и т. п. Данная гарантия используется для государственных контрактов.

п. Данная гарантия используется для государственных контрактов.

Также Банк может предоставлять иные гарантии, которые не противоречат действующему законодательству РФ.

Банк не выдает банковские гарантии под заявительный порядок возмещения НДС в соответствии со ст.176.1 НК РФ.

Банк выдает поручительства только под следующие виды обязательств:

- поручительство за клиента Банка под полученный кредит в другой кредитной организации;

- поручительство за клиента Банка под предоставленную банковскую гарантию другой кредитной организацией.

Иных поручительств Банк не выдает.

Заявление на предоставление гарантии/поручительства

Анкета принципала

Перечень документов, необходимых для получения гарантии/поручительства Заявителем в Банке

Подразделение по работе с банковскими гарантиями/поручительствами — отдел активно-пассивных операций

Сотрудники, уполномоченные подтверждать факт выдачи банковской гарантии:

- Тепляков Михаил Алексеевич +7(495)502-94-80/84 доб.

440

440 - Ширшов Владимир Евгеньевич +7(495)502-94-80/84 доб.442

Что такое банковская гарантия

Получить финансирование

Банковская гарантия Значение .

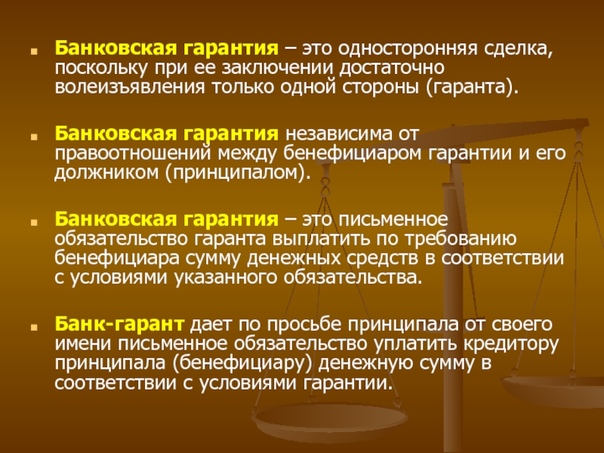

Банковская гарантия, также называемая гарантийным письмом, представляет собой обязательное обязательство банка-эмитента по выплате бенефициару в случае невыполнения заявителем своих финансовых и договорных обязательств.

Мы можем сделатьвведение

Мы можем познакомить вас с небольшими финансовыми компаниями, которые специализируются на предоставлении корпоративного финансирования.

Узнайте больше

Бесплатная загрузка документовучреждение

У нас есть целый ряд полезных документов и информации, которые помогут вам получить финансирование для вашей компании по производству проекторов.

Узнайте больше

Мы можем ответить на вашивопросов

Мы ответим на ваши вопросы, касающиеся банковских гарантий. Нажмите здесь, чтобы получить ответы, необходимые для принятия обоснованного решения.

Нажмите здесь, чтобы получить ответы, необходимые для принятия обоснованного решения.

Подробнее

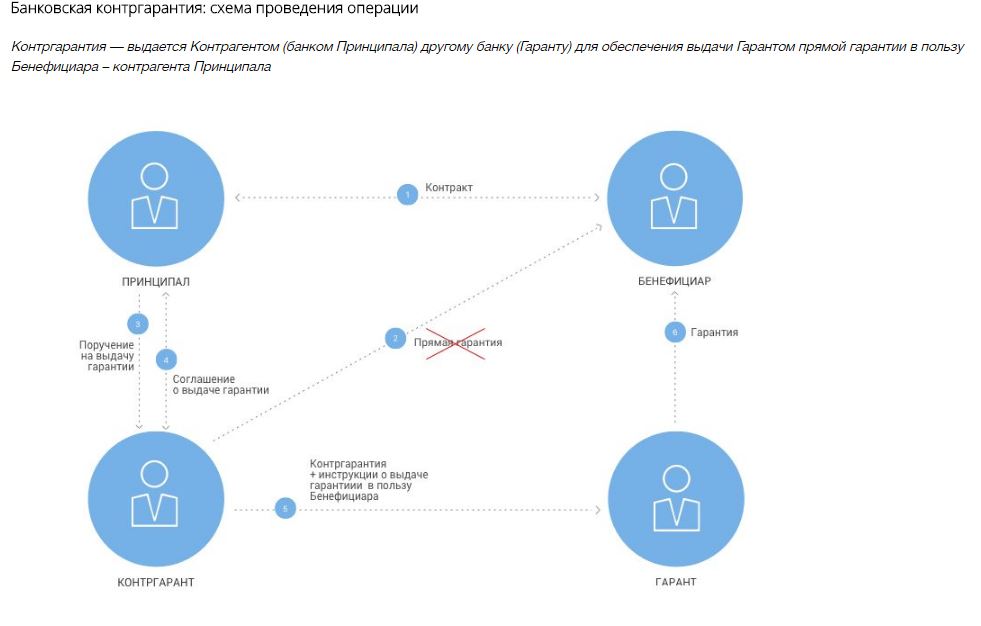

Банковские гарантии могут быть выданы двумя способами : Прямая гарантия .Банк-эмитент по указанию своего клиента (поставщика) выдает гарантию непосредственно другому банку (банку-получателю). Это может быть за счет бенефициара или, в некоторых случаях, непосредственно для самого бенефициара.

Косвенная гарантия .Банк-поставщик просит свой банк-корреспондент выдать гарантию от их имени. Банк-корреспондент становится банком-эмитентом и выдает гарантию, даже если он не имеет счета поставщика.

Если гарантия используется для монетизации, она считается банковской гарантией до востребования. Этот тип гарантии имеет специальные формулировки и регулируется Едиными правилами ICC для банковских гарантий до востребования (URDG 758).

ICC относится к Международной торговой палате (ICC). Цель ICC — установить правила для глобального бизнеса, включая международную торговлю.

Цель ICC — установить правила для глобального бизнеса, включая международную торговлю.

Банковские гарантии выдаются для различных целей, таких как гарантии оплаты таможни и гарантии доставки. Таким образом, каждая отдельная гарантия будет иметь точный формат, соответствующий их конкретной цели.

Только потому, что вы находитесь в определенной стране, вы не должны использовать банк, расположенный в той же стране. Обычно бывает так, что если ваш собственный банк не желает выдавать вам банковскую гарантию, то зарубежный банк может помочь.

Если это так, то использование посредника для облегчения знакомства с банком может помочь, поскольку у вас не было бы истории с этим банком.

В зависимости от вашего статуса и требований, мы можем представить вас соответствующему посреднику, независимо от страны, в которой вы находитесь.

Дополнительную информацию о банковской гарантии и значении различных типов гарантий можно найти здесь.

Если у вас есть какие-либо дополнительные вопросы по этому или любому другому вопросу, связанному с банковскими гарантиями, вы можете выполнить поиск по нашим часто задаваемым вопросам, где вы, надеюсь, найдете ответ, который ищете. Кроме того, вы можете задать нам вопрос и мы ответим на него за вас.

Кроме того, вы можете задать нам вопрос и мы ответим на него за вас.

Подписаться на рассылку новостей

Будьте в курсе всех новостей о банковских гарантиях.

Политика конфиденциальности | Политика в отношении файлов cookie | Условия | Карта сайта

Факты о банковской гарантии | Copyright © 2021 | Все права защищены.

Мы используем файлы cookie, чтобы обеспечить вам максимальное удобство на нашем веб-сайте. Если вы продолжите использовать этот сайт, мы будем считать, что вы им довольны. ОКПолитика конфиденциальности

Банковская гарантия | Значение, процесс, формат и многое другое

Отсутствие или нехватка своевременных денежных средств — обычное явление в бизнесе, причины которого могут быть самыми разнообразными — от отсрочки платежей до медленного их роста. Более того, организации часто не могут браться за новые проекты из-за финансового кризиса и попадают в порочный круг, что приводит к их краху.

К счастью, ситуацию можно значительно смягчить, используя различные финансовые инструменты.

Банковская гарантия является одним из таких механизмов, который компании могут использовать для временного покрытия отсутствия кредита.

Что такое банковская гарантия?

Банковская гарантия – это финансовый инструмент, при котором банк выступает гарантом обязательств, взятых на себя заемщиком/заявителем. Другими словами, банк соглашается выплатить сумму в случае, если заемщик не сможет выполнить условия соглашения.

Кто может выдать банковскую гарантию? / Где я могу получить банковскую гарантию?

Все ведущие банки, небанковские финансовые компании (НБФК), а также кредитные учреждения уполномочены выдавать банковскую гарантию.

Зачем нужна банковская гарантия?

Банковская гарантия выполняет две важные функции:

1. Предоставляет немедленный кредит

Банковская гарантия играет жизненно важную роль в ситуациях, когда предприниматель не в состоянии обеспечить достаточно средств для осуществления проекта и, следовательно, ищет кредит на основе его /ее предыдущие финансовые показатели. С помощью банковской гарантии предприниматель может начать проект без необходимости вкладывать средства заранее и платить позже, когда средства поступят.

С помощью банковской гарантии предприниматель может начать проект без необходимости вкладывать средства заранее и платить позже, когда средства поступят.

2. Преодолеть разрыв в доверии

Как правило, продавцу трудно доверять незнакомцу, который просит купить товар, но платит сумму позднее. Этот дефицит доверия часто является причиной провала многих торговых сделок. Имея банковскую гарантию от надежного кредитного учреждения, продавец теперь может уверенно расторгнуть сделку. Даже если заемщик не вносит своевременные платежи, гарантию платежа теперь берет на себя банк.

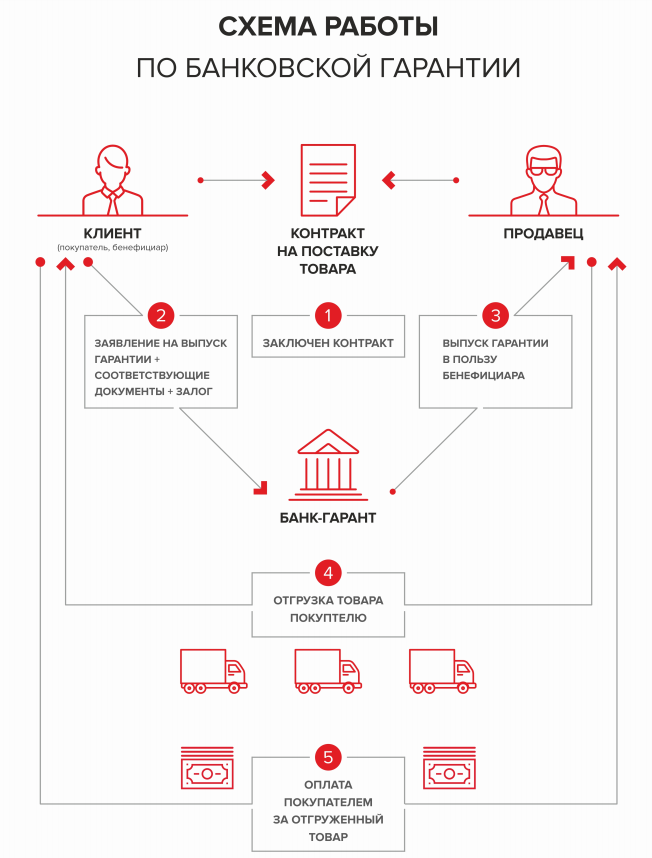

Процедура банковской гарантии

Процесс получения банковской гарантии прост, так как все ведущие банки и кредитные финансовые учреждения предоставляют эту возможность. Более того, у вас больше шансов получить банковскую гарантию от банка, в котором у вас уже есть счет или проводятся регулярные операции любого рода.

Хотя как компании, так и частные лица могут обращаться за банковскими гарантиями и получать их, предприятия часто выбирают их, поскольку они всегда имеют дело с ситуациями, когда такие финансовые инструменты могут пригодиться.

Чтобы подать заявку на получение банковской гарантии, вы можете физически обратиться в банк, поговорить с его представителем о ваших требованиях или сделать это онлайн, если такая возможность существует. Затем они попросят вас заполнить форму, в которой вам нужно будет указать такие детали, как характер гарантии, например, продолжительность времени, а также условия, при которых она может быть использована и т. д. Продолжительность времени может составлять от трех месяцев до 10 лет, тогда как условия зависят от характера договора. Мы поговорим о различных типах банковских гарантий вместе с их соответствующими условиями далее в этой статье.

Ваш банк может попросить вас предоставить залог в обмен на банковскую гарантию. Во многих случаях банки также выдают гарантии на основе ваших срочных депозитов, взаимных фондов, акций и т. д.

Как работает банковская гарантия?

После того, как банк выдает банковскую гарантию, она пересылается продавцу, после чего он/она завершает сделку без предоплаты. Гарантия также определяет период времени, в течение которого покупатель должен заплатить продавцу. После этого банковская гарантия становится недействительной.

Гарантия также определяет период времени, в течение которого покупатель должен заплатить продавцу. После этого банковская гарантия становится недействительной.

В случае неуплаты покупателем в установленный срок продавец ссылается на банковскую гарантию, и банк обязан произвести оплату продавцу.

Поясним это лучше на примере.

Предположим, что «компания X» производит одежду и получает огромный заказ. Однако у них нет достаточных ресурсов для закупки достаточного количества сырья для выполнения этого заказа из-за ожидающих платежей по предыдущим заказам.

Теперь есть «компания Y», которая продает сырье, необходимое «компании X». Но они не решаются вести дела без предоплаты и не могут просто полагаться на слова «компании X». Итак, «компания Х» решает обратиться за банковской гарантией в банк на общую сумму сделки. Банк, изучив финансовые показатели и обеспечение «компании X», утверждает гарантию и предоставляет ее «компании Y»9.0003

Эта банковская гарантия, выданная «компании Y», означает, что, если покупатель, т. е. «компания X», не сможет произвести платеж в установленные сроки, как указано в документе, банк, выдавший гарантию, заплатит продавцу. .

е. «компания X», не сможет произвести платеж в установленные сроки, как указано в документе, банк, выдавший гарантию, заплатит продавцу. .

Как только «компания Y» получит гарантию, она приступит к завершению сделки и поставке сырья «компании X», которая затем начнет производство товаров по заказу. Позже, в оговоренные сроки, «компания X» производит требуемый платеж непосредственно «компании Y». После этого банковская гарантия становится недействительной.

Документы, необходимые для банковской гарантии

Если у вас есть текущий счет в банке, вам необходимо предоставить следующие документы для подачи заявления на получение банковской гарантии:-

- Форма заявления

- Банковское гарантийное письмо

- A Гербовая бумага (согласно Закону о государственных гербовых марках)

- Решение, принятое советом участников в случае публичной/частной компании с ограниченной ответственностью

Сборы за банковскую гарантию

Банки обычно взимают от 0,50% до 0,75% ежеквартально от общей суммы. Однако эти сборы варьируются в зависимости от риска, который берет на себя кредитор. Таким образом, сборы по банковской гарантии, выданной без обеспечения, будут выше, чем по гарантии, выданной в обмен на обеспечение. Дополнительные сборы включают 18% налога на товары и услуги, взимаемого со всех банковских услуг, а также другие сборы, такие как сборы за обработку, сборы за документацию, сборы за обработку и т. д.

Однако эти сборы варьируются в зависимости от риска, который берет на себя кредитор. Таким образом, сборы по банковской гарантии, выданной без обеспечения, будут выше, чем по гарантии, выданной в обмен на обеспечение. Дополнительные сборы включают 18% налога на товары и услуги, взимаемого со всех банковских услуг, а также другие сборы, такие как сборы за обработку, сборы за документацию, сборы за обработку и т. д.

Форматы банковской гарантии

Форма письма-запроса на выдачу банковской гарантии

Форма письма об аннулировании банковской гарантии

- Форма банковской гарантии добросовестного исполнения договора

Виды банковской гарантии

Существует несколько видов банковских гарантий. Вы можете подать заявку на тот, который лучше всего соответствует вашим требованиям. Ниже описаны некоторые из наиболее популярных видов банковских гарантий.

Гарантия отсрочки платежа

Гарантия отсрочки платежа является наиболее распространенным типом банковской гарантии. Здесь, если покупатель не производит оплату в течение срока, согласованного обеими сторонами, банк берет на себя обязательство заплатить продавцу за товары/услуги. По гарантии отсрочки платежа банк производит платеж продавцу в рассрочку в случае неуплаты покупателем.

Здесь, если покупатель не производит оплату в течение срока, согласованного обеими сторонами, банк берет на себя обязательство заплатить продавцу за товары/услуги. По гарантии отсрочки платежа банк производит платеж продавцу в рассрочку в случае неуплаты покупателем.

Финансовая гарантия

Финансовая гарантия используется в ситуациях, когда компания обещает завершить проект в определенные сроки и получает для этого средства. Финансовая гарантия от банка гласит, что деньги будут возвращены клиенту, если компания не сможет завершить проект в оговоренные сроки.

Гарантия авансового платежа

По гарантии авансового платежа покупатель производит авансовый платеж продавцу. Однако эта сумма возвращается банком в случае, если продавец не доставляет товар в соответствии с условиями договора.

Гарантия иностранного банка

Гарантия иностранного банка используется в международных торговых сделках. В то время как в большинстве банковских гарантий участвует только один банк, в гарантии иностранного банка могут участвовать два банка — по одному от каждой страны.

Гарантия работоспособности

Гарантия исполнения означает, что банк предоставит компенсацию покупателю или получателю услуг, если товары/услуги будут низкого качества и не будут соответствовать стандартам, которые были взаимно согласованы обеими сторонами.

Гарантия тендера

Гарантия тендера используется в процессе торгов по проекту. Когда какой-либо проект выставляется на торги, несколько подрядчиков соревнуются за его победу. Компания или учреждение, присуждающее проект, запрашивает у всех участников тендера гарантийные обязательства. Эта гарантия означает, что если предложение будет принято, подрядчик возьмется за проект и выполнит его в соответствии с требуемыми стандартами.

Если подрядчик получает проект, но не может взяться за него, компания вызывает гарантию, и банк производит платеж. Сумма залогового обеспечения заявки обычно составляет 5-10% от сметной стоимости проекта.

Преимущества и недостатки банковской гарантии

Преимущества

Банковская гарантия в основном выдается под обеспечение или ценные бумаги.

Следовательно, они имеют предельные сборы по сравнению с другими кредитными инструментами.

Следовательно, они имеют предельные сборы по сравнению с другими кредитными инструментами.Процесс получения банковской гарантии прост и может быть выполнен быстро. Это оказывается полезным для тех предприятий, которым требуется срочный кредит.

Для продавца банковская гарантия существенно снижает риск, связанный с торговлей, и устраняет разрыв в доверии между обеими сторонами.

Выдача банковской гарантии на ваше имя является доказательством ваших хороших финансовых показателей и может способствовать установлению доверия и привлечению новых предприятий.

Недостатки

Банковская гарантия в основном выдается под залог или ценные бумаги. Это может создать проблемы для тех, кто не владеет существенными активами.

Вновь созданные компании или стартапы, у которых нет адекватной финансовой истории, которую могут оценить банки, могут столкнуться с трудностями при получении банковских гарантий.

Банки обычно не утверждают гарантии для компаний, которые несут убытки. Таким организациям приходится выбирать другие кредитные инструменты с более высокой комиссией.

Разница между банковской гарантией и другими условиями

Аккредитив

Аккредитив является финансовым инструментом, наиболее часто используемым в международной торговле. Здесь банк покупателя обязуется заплатить банку продавца за проведенную сделку. Принимая во внимание, что в банковской гарантии банк соглашается заплатить бенефициару в случае, если заявитель не заплатит в установленный срок.

Банки несут меньший риск при предоставлении аккредитивов, чем при выдаче банковской гарантии.

Читайте также: Виды аккредитива

Гарантия исполнения

Самая большая разница между банковской гарантией и гарантией исполнения заключается в том, что банковская гарантия представляет собой гарантию, которую банк дает для выплаты бенефициару. Принимая во внимание, что гарантия исполнения — это гарантия, данная учреждением, чтобы компенсировать бенефициару его убытки из-за некачественных продуктов или услуг, предоставленных заявителем.

Принимая во внимание, что гарантия исполнения — это гарантия, данная учреждением, чтобы компенсировать бенефициару его убытки из-за некачественных продуктов или услуг, предоставленных заявителем.

Корпоративная гарантия

Корпоративная гарантия — это соглашение, в котором говорится, что корпоративная компания-эмитент обязана погасить все свои долги перед компанией-получателем в случае объявления первой о банкротстве. По банковской гарантии банк обязан произвести платежи от имени заявителя.

Резервный аккредитив

SBLC — это тип аккредитива, по которому банк покупателя будет платить продавцу в случае, если покупатель не в состоянии заплатить. Банковская гарантия покрывает только финансовые риски, такие как несвоевременная доставка товара и т. д. С другой стороны, SBLC гораздо более целостный в том смысле, что он покрывает множество финансовых и нефинансовых рисков. Еще одно различие между ними заключается в том, что в случае банковской гарантии участвует только один банк, тогда как в SBLC участвует несколько банков.

Правила и положения о банковской гарантии

Правительство Индии выпустило циркуляр для своих различных департаментов, в котором оно установило следующие правила для банков, предоставляющих банковские гарантии.

Должностные лица, подписывающие гарантии, также должны предоставить другие данные, такие как их имя, должность, а также их коды занятости под их подписью. Это поможет быстрее проверить банковские гарантии.

После того, как бенефициар получит банковскую гарантию, ему рекомендуется проверить ее подлинность, связавшись с банком(ами) утверждающего лица.

Начальный период банковской гарантии составляет шесть месяцев, которые начинаются после первоначального периода поставки. Банки могут предоставить автоматическое продление на шесть месяцев, если они пожелают, добавив пункт в соглашение.

В случае несоблюдения заявителем условий договора и несвоевременной поставки товаров/услуг банковская гарантия автоматически продлевается на основании запроса на продление срока поставки.

Банковские гарантии, используемые в качестве залога в Главном управлении по снабжению и управлению контрактами, а также дополнительные письма должны быть на несудебных гербовых бумагах.

Помимо этого, некоторые общие рекомендации для банков при выдаче банковских гарантий следующие:-

Как правило, банковская гарантия не должна предоставляться на срок более 10 лет. Однако банки могут сделать исключение из этого правила после тщательного рассмотрения эффективности активов и финансового управления заявителя.

Хотя банковские гарантии могут быть двух типов – финансовая гарантия и гарантия исполнения, банкам рекомендуется в большинстве случаев утверждать финансовые гарантии, а гарантии исполнения выборочно.

Поскольку банки имеют дело с ликвидностью, им рекомендуется утверждать гарантии с быстрым сроком погашения, в то время как НБФК могут утверждать гарантии с более длительным сроком погашения.

Часто задаваемые вопросы о банковской гарантии

Что такое банковская гарантия?

Банковская гарантия представляет собой договор, по которому банк обязуется произвести платеж от имени заемщика в случае, если заемщик не заключит сделку, согласованную обеими сторонами.

Когда требуется банковская гарантия?

Банковские гарантии требуются в случае нехватки средств или отсутствия доверия между двумя сторонами.

Можно ли вернуть банковскую гарантию?

Как только заявитель оплачивает свои взносы продавцу в установленный срок, банковская гарантия становится недействительной.

Кто является бенефициаром банковской гарантии?

В большинстве случаев продавец является бенефициаром банковской гарантии.

В чем разница между датой истечения срока действия и датой требования в банковской гарантии?

Датой требования является дата, на которую бенефициар заявляет о преимуществах банковской гарантии, а датой истечения срока действия является дата, до которой должно быть сделано требование.

Каков срок действия банковской гарантии?

Период требования – это период времени, в течение которого бенефициар может требовать выгоды от банковской гарантии.

Какое место в балансе занимает банковская гарантия?

Банковская гарантия считается условным обязательством.

Каков лимит банковской гарантии?

Если компании регулярно требуются банковские гарантии, банк часто выдает им гарантии с фиксированной верхней суммой, известной как лимит банковской гарантии.

Когда требуется банковская гарантия?

Банковская гарантия используется бенефициаром, когда заемщик не может заключить сделку в соответствии с условиями, согласованными обеими сторонами.

Можно ли изменить банковскую гарантию?

Да, банковская гарантия может быть изменена. Как сумму, так и продолжительность можно увеличить или уменьшить, отправив официальное заявление в банк.

Можно ли отозвать банковскую гарантию?

Банковская гарантия автоматически аннулируется по истечении срока ее действия или при выплате заявителем платежа бенефициару.

440

440 Банковская гарантия является одним из таких механизмов, который компании могут использовать для временного покрытия отсутствия кредита.

Банковская гарантия является одним из таких механизмов, который компании могут использовать для временного покрытия отсутствия кредита. Следовательно, они имеют предельные сборы по сравнению с другими кредитными инструментами.

Следовательно, они имеют предельные сборы по сравнению с другими кредитными инструментами.