виды, основания, сумма, процент удержания

Расскажем, как правильно производить удержания.

Какие бывают основания для удержаний с зарплаты

Чтобы удержать с работника часть зарплаты, должно быть законное основание. Например:

-

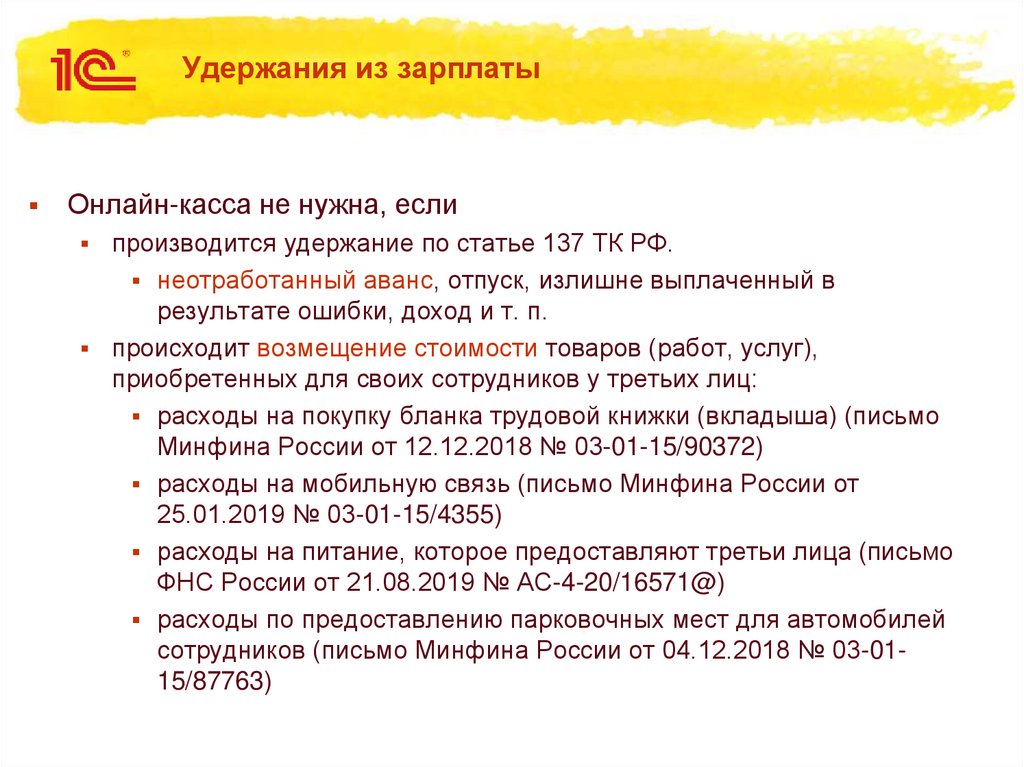

Ст. 137 Трудового кодекса: возмещение неизрасходованного в командировке аванса, счетная ошибка, неотработанные отпускные.

-

Ст. 226 Налогового кодекса РФ — перечисление НДФЛ налоговым агентом.

-

Ст. 109 Семейного кодекса РФ — удержание алиментов с работника.

-

Ст. 98 Федерального закона «Об исполнительном производстве» № 229-ФЗ — обращение взыскания на доходы должника судебным приставом-исполнителем.

Все основания, кроме удержания НДФЛ, должны быть подтверждены документально.

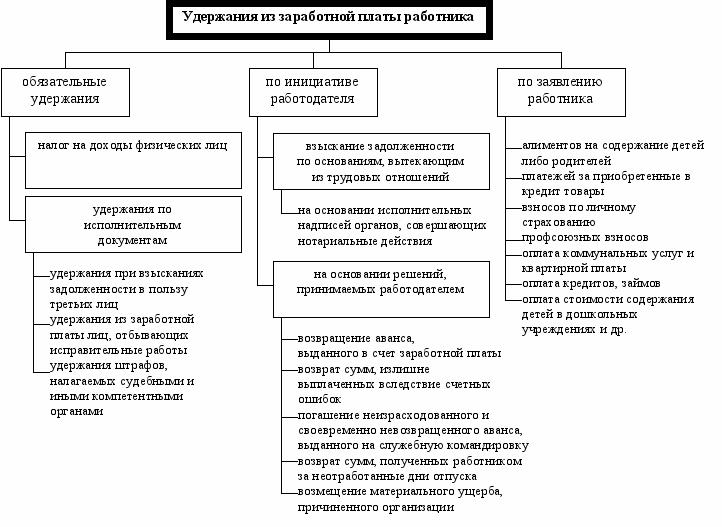

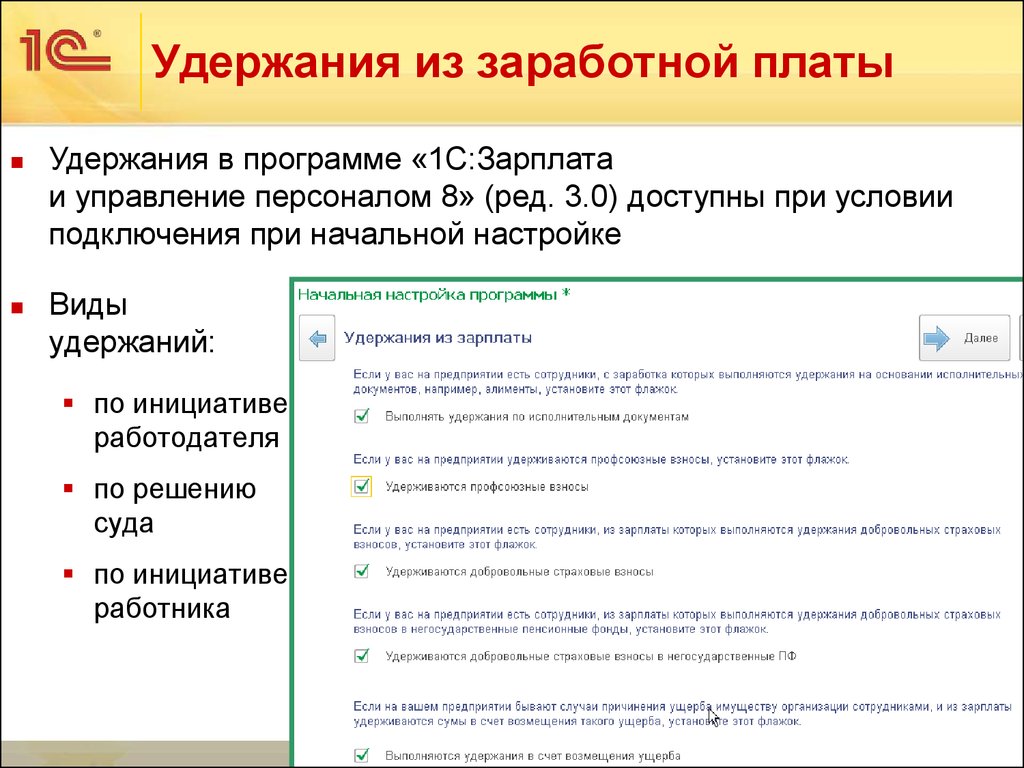

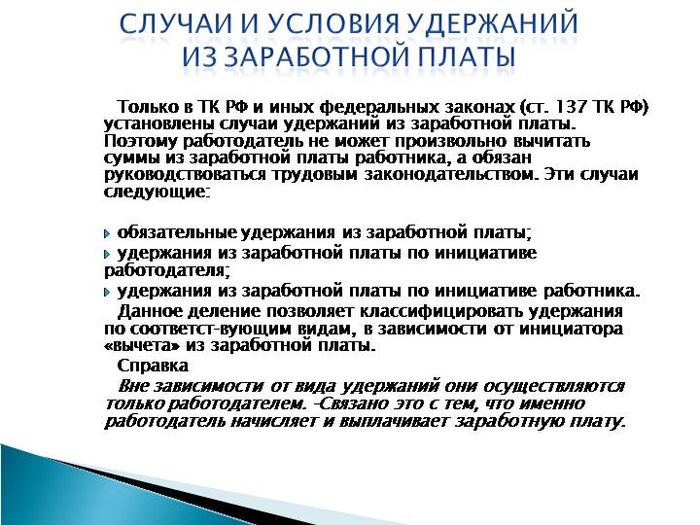

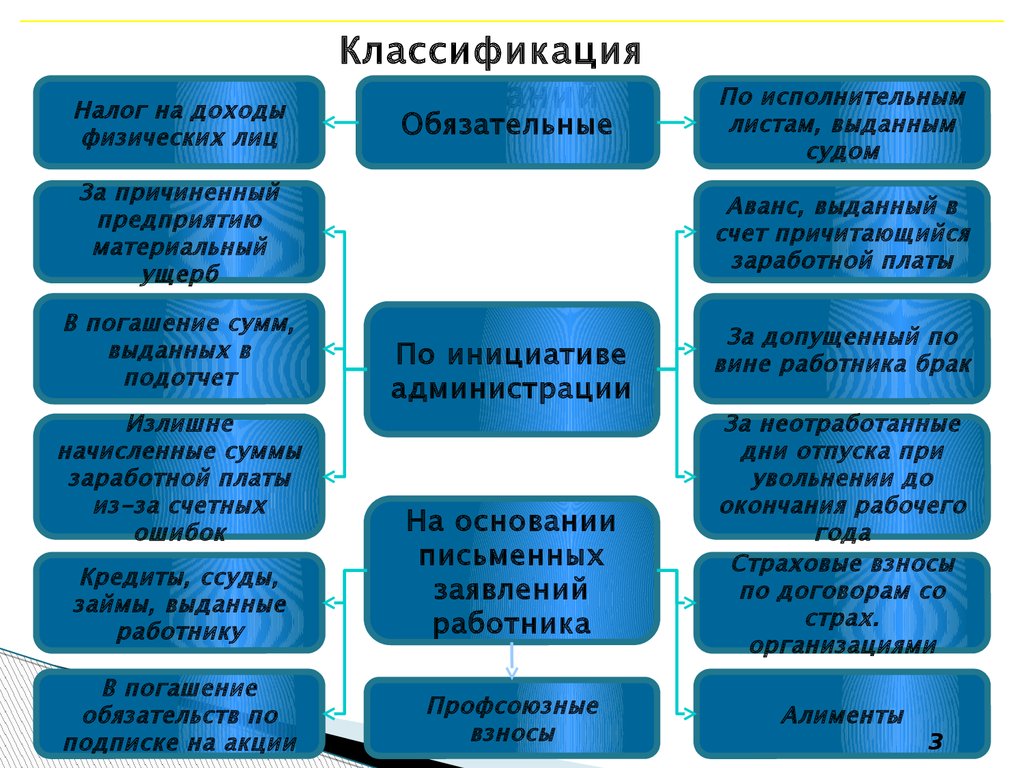

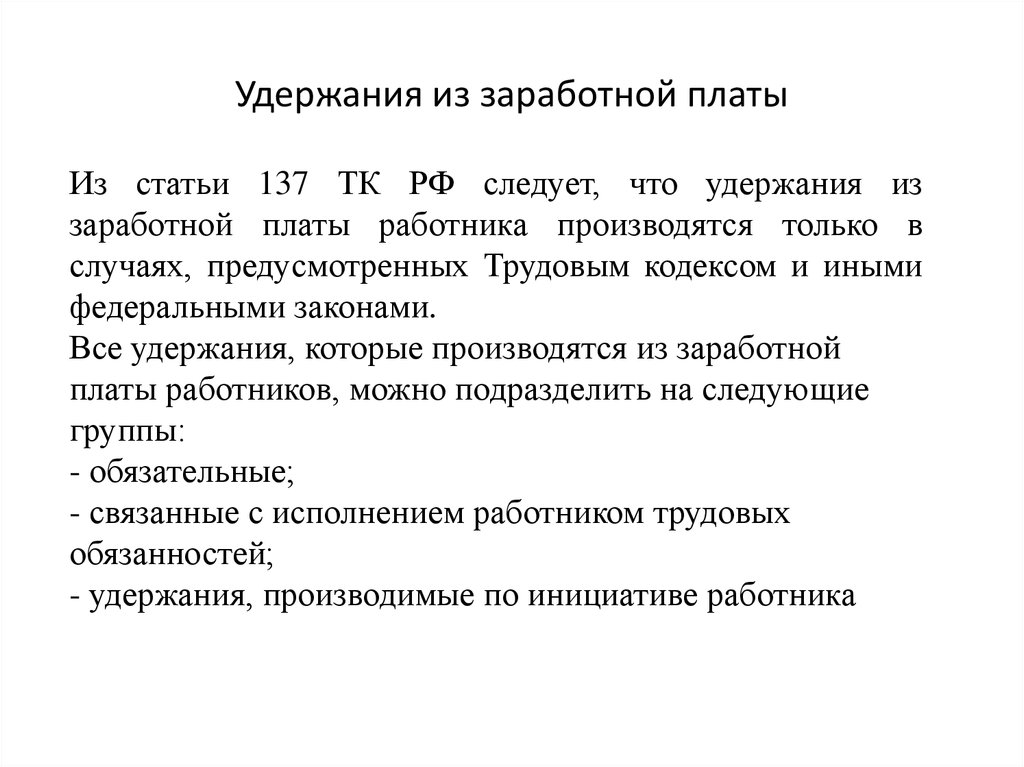

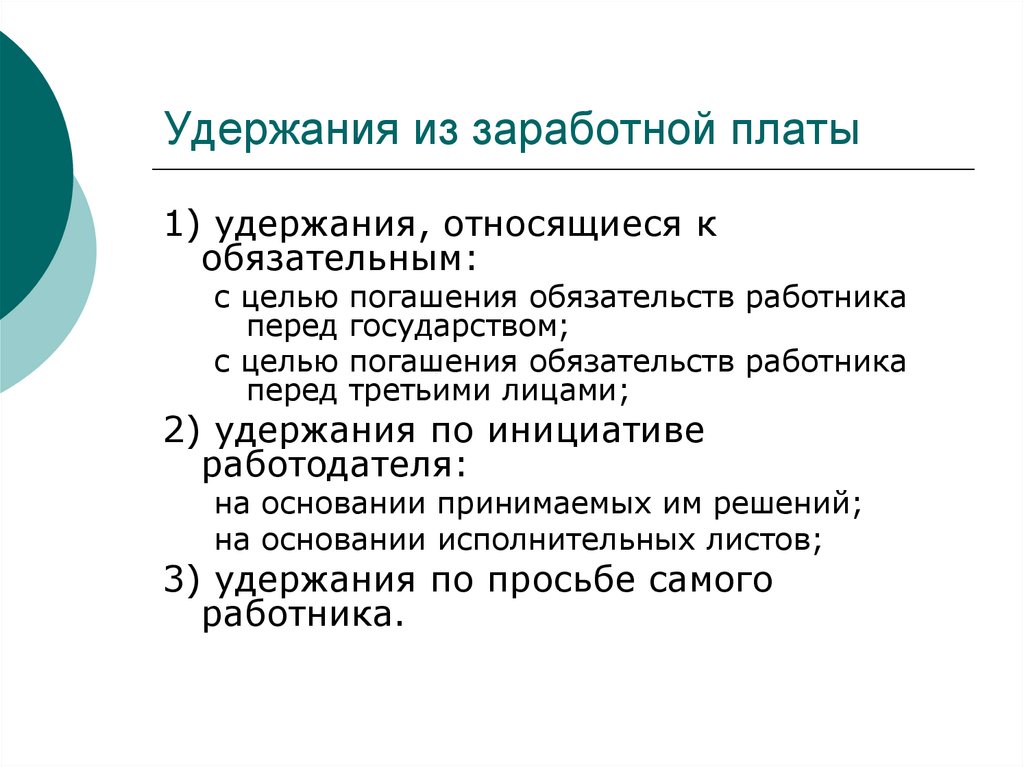

Виды удержаний

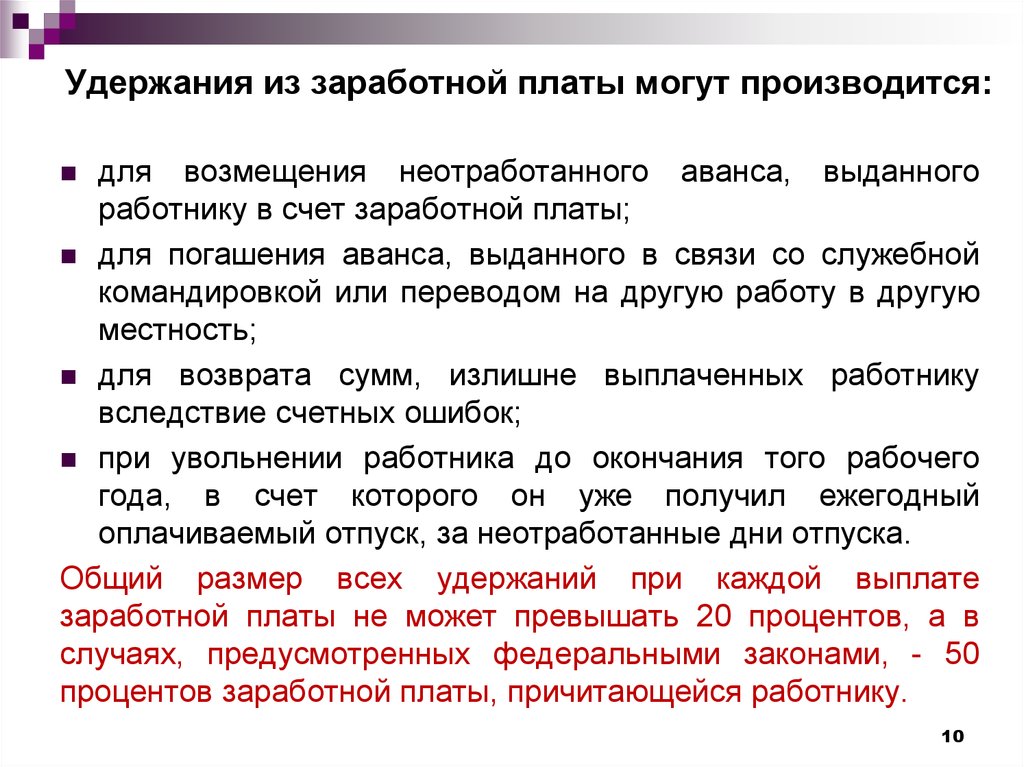

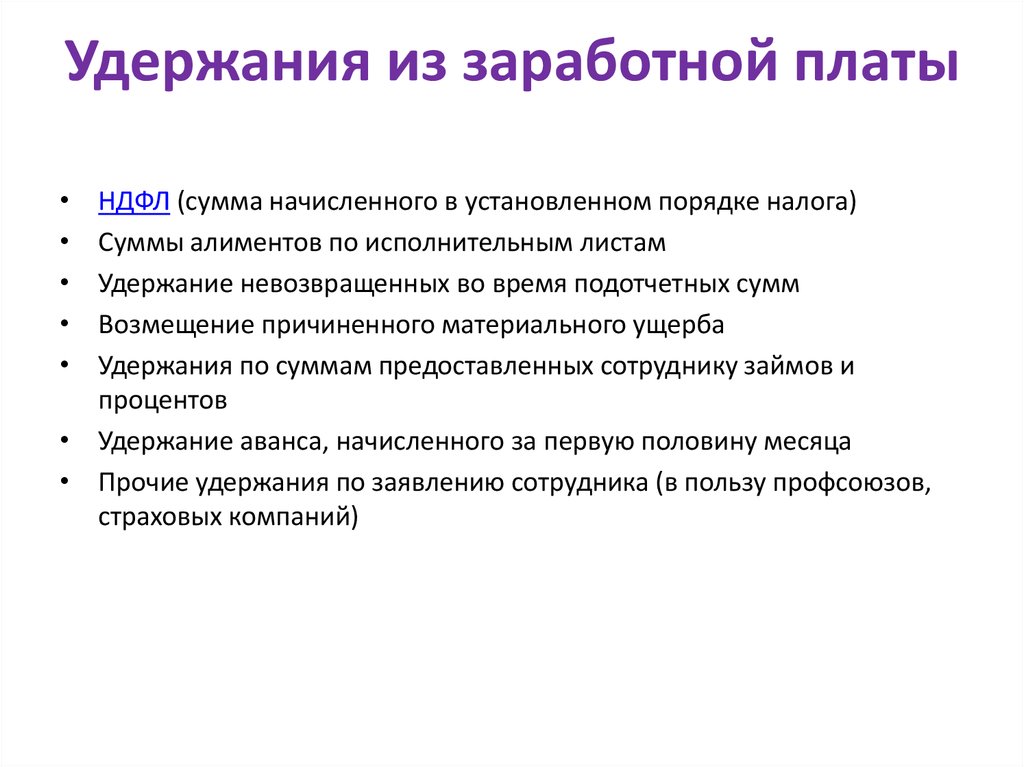

Все удержания можно сгруппировать на обязательные в силу закона, необязательные по инициативе работодателя или добровольные по желанию работника.

Первая группа удержаний — обязательные — удержание 13% налога на доходы физических лиц, суммы, указанные в решении суда, исполнительном документе или постановлении судебного пристава-исполнителя.

Для их произведения согласие работника или разрешение работодателя не требуется.

Вторая группа удержаний — по инициативе работодателя — может быть 6 случаях.

1. Работник получил аванс, но не отработал положенное время, уволился. Некоторые работодатели платят фиксированный аванс — 50% от оклада. Они учитывают реальное количество отработанных смен только при расчёте по итогам месяца. Если работник отработал мало смен, получил аванс и сразу уволился — он получил слишком много.

Работодатель может удержать деньги при окончательном расчёте или переквалифицировать в компенсацию за неиспользованный отпуск.

2. Работник получил авансовые командировочные, но все их не потратил и по возвращении из командировки не вернул. Например, Иванову дали 10 000 ₽ авансом на расходы по оплате номера гостиницы. Но Иванов закончил дела раньше, вернулся домой, от 10 000 ₽ у него остались непотраченные 1 500 ₽.

Но Иванов закончил дела раньше, вернулся домой, от 10 000 ₽ у него остались непотраченные 1 500 ₽.

Работодатель может удержать 1 500 ₽ со следующей зарплаты.

3. Произошла счетная ошибка. Это очень спорное основание, так как в законе нет определения понятия «счетной ошибки». Есть мнение Роструда, что счетная ошибка — это арифметическая.

Считается ли техническая ошибка счетной тоже неясно — в законе ничего не сказано, суды говорят разное (см. определение Свердловского областного суда от 21.04.2016 по делу № 33-7642/2016, определение Самарского областного суда от 18.01.2012 № 33-302/2012).

В любом случае в законе есть такое основание, а значит работодатель вправе воспользоваться им, чтобы удержать, например, излишне выплаченную зарплату.

4. Работник не выполнил норму труда по своей вине, и комиссия по трудовым спорам либо суд подтвердили это. Например, работник должен изготавливать 50 изделий в неделю, за это ему начисляют 5 000 ₽. По непонятным причинам он изготовил только 40 изделий.

По непонятным причинам он изготовил только 40 изделий.

Работодатель организовал комиссию по трудовым спорам, на собрании зафиксировали факт недоработки, и у руководителя появилось право удержать с работника зарплату в счет неизготовленных изделий.

5. Работник «отгулял» 28 дней отпуска, но отработал неполный год. Например, Иванов устроился на работу в марте, проработал полгода и ушел в полный отпуск. После отпуска Иванов проработал еще 2 месяца и уволился. Отпускные за 4 месяца он получил излишне, поэтому работодатель может удержать эти деньги при расчете..

6. Работник нанес материальный ущерб работодателю. Например, работник пролил кофе на клавиатуру и она перестала работать. Он нанес ущерб работодателю, поэтому последний может произвести удержание с зарплаты.

Третья группа удержаний — это по желанию работника. Например, работник попросил бухгалтера направлять часть зарплаты в банк, чтобы платить по кредиту. Минтруд считает, что так делать нельзя: закон разрешает удержания только в определённых случаях, а этого в списке нет.

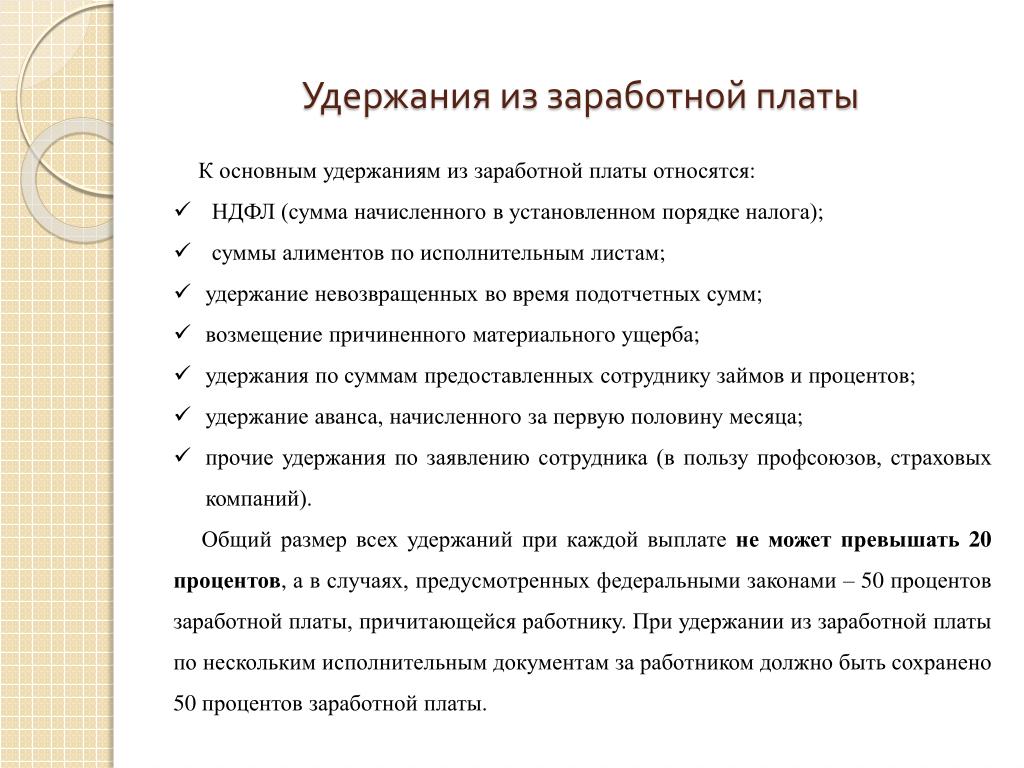

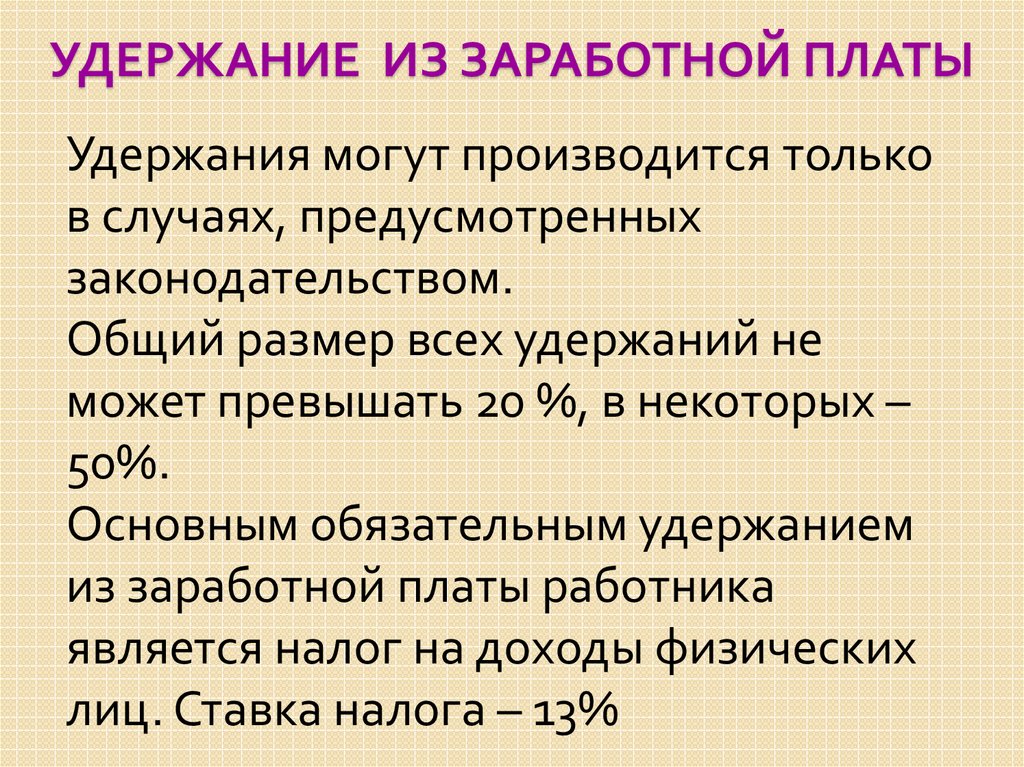

Сколько можно удержать из зарплаты?

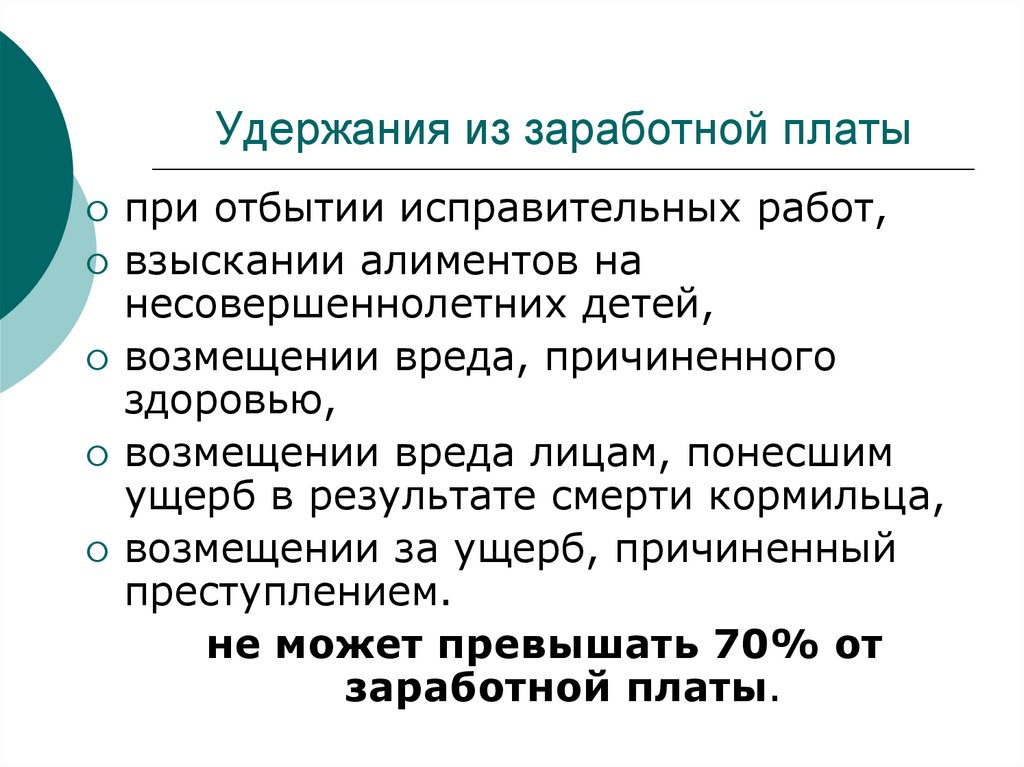

Зарплату можно удерживать только частично. В ст. 138 Трудового кодекса РФ написано, сколько можно удерживать с каждой выплаты:

до 20% — во всех случаях,

до 50% — по нескольким исполнительным документам,

до 70% — если удерживаются алименты, возмещение вреда, причиненное здоровью, выплаты по потере кормильца.

👥

Курс молодого работодателя

Начните работать с сотрудниками за 11 уроков

Начать обучение

Когда удержание из зарплаты невозможно

Бухгалтер удерживает из зарплаты налог или долг по постановлению судебного пристава без оформления других документов. Ему нужно помнить только об ограничениях из ст. 138 ТК РФ.

Во всех остальных случаях нужно соблюсти 2 условия:

-

Не истек месячный срок, установленный для возвращения задолженности (ч.3 ст. 137 ТК РФ).

-

Работник дал письменное согласие на удержания.

Если хоть одно из этих условий не будет соблюдено, работодателю для возврата излишне выплаченных денег придется обратиться в суд.

На удержание за неотработанные дни отпуска согласие от увольняющегося работника получать не нужно. Но если денег с расчета на покрытие излишне выплаченных отпускных не хватит, работодатель не сможет взыскать оставшуюся часть через суд. Поскольку в законе такого основания нет.

Как удержать деньги с работника

Для обязательных удержаний распоряжения руководителя или заявления работника не нужны, достаточно исполнительного документа или его копии с постановлением судебного пристава.

Для удержаний по инициативе работодателя список документов зависит от ситуации. Например, при удержании излишне выданного аванса должно быть получено письменное согласие от работника и приказ руководителя на удержание. Если произошла недостача, кроме этих документов должен быть составлен акт недостачи, подписанный комиссией, и объяснительная от материально ответственного работника.

Как составить согласие об удержании денежных средств

Установленной формы согласия работника на удержание с зарплаты нет, но оно должно быть составлено в письменном виде.

В согласии нужно указать должность и ФИО работника, причину и размер возникшего долга перед работодателем, согласие на удержание с зарплаты до тех пор, пока не погасится долг.

Когда работники могут оспорить удержание из зарплаты

Еще раз обратим внимание на то, что удерживать деньги с зарплаты работника нужно строго в соответствии с трудовым законодательством.

Это касается не только оформления согласия работника и приказа работодателя об удержании, — нужно правильно оформить документы-основания этих удержаний.

Если работодатель неправильно оформит документы-основания, высока вероятность, что работник оспорит все «вычеты».

Например, нужно доказать, что именно этот работник виноват в поломке именно этой вещи, или, что была недостача, и она произошла именно из-за этого работника. По каждому случаю работодателю следует провести ряд мероприятий и оформить нужные документы. Иначе удержания незаконны.

По каждому случаю работодателю следует провести ряд мероприятий и оформить нужные документы. Иначе удержания незаконны.

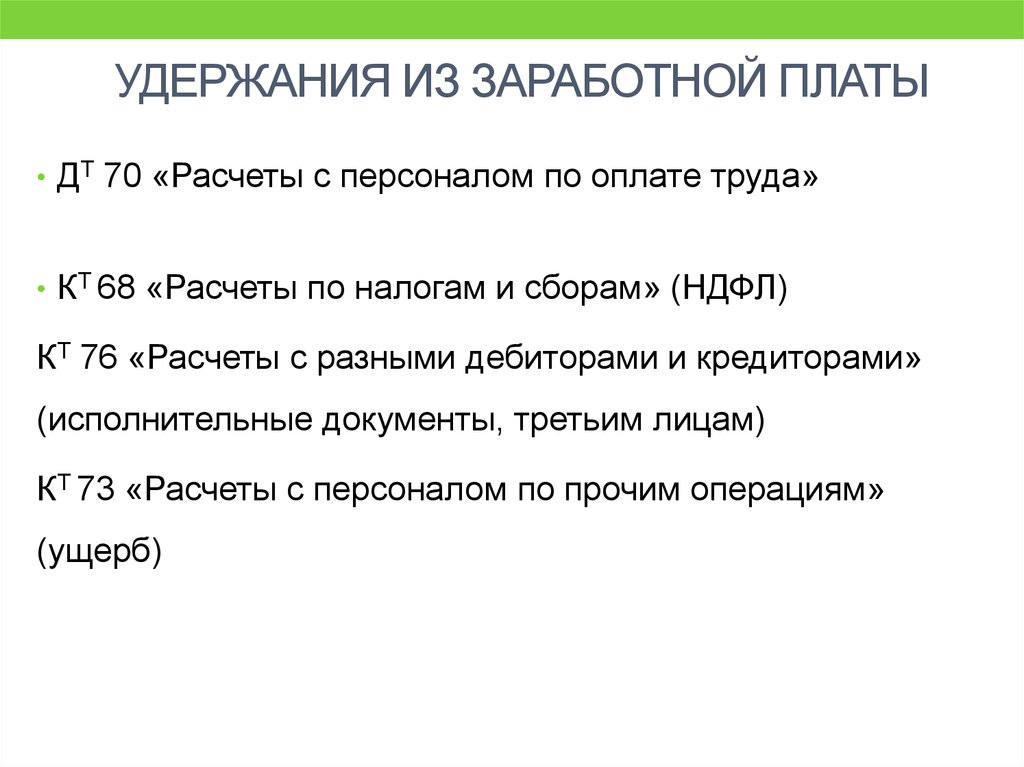

Как делать удержания из зарплаты

-

НДФЛ и списания по исполнительным документам бухгалтер удерживает автоматически, распоряжение работодателя и заявление работника не нужно.

-

Если работодатель посчитал, что работник должен вернуть деньги организации, нужно подготовить документы-основания удержаний, получить согласие с работника, издать приказ об удержаниях не более 20% от суммы зарплаты.

-

Если работник не согласен с удержаниями, работодателю следует обратиться в суд.

Статья актуальна на

виды, основания, сумма, процент удержания

Расскажем, как правильно производить удержания.

Какие бывают основания для удержаний с зарплаты

Чтобы удержать с работника часть зарплаты, должно быть законное основание. Например:

-

Ст. 137 Трудового кодекса: возмещение неизрасходованного в командировке аванса, счетная ошибка, неотработанные отпускные.

-

Ст. 226 Налогового кодекса РФ — перечисление НДФЛ налоговым агентом.

-

Ст. 109 Семейного кодекса РФ — удержание алиментов с работника.

-

Ст. 98 Федерального закона «Об исполнительном производстве» № 229-ФЗ — обращение взыскания на доходы должника судебным приставом-исполнителем.

Все основания, кроме удержания НДФЛ, должны быть подтверждены документально.

Виды удержаний

Все удержания можно сгруппировать на обязательные в силу закона, необязательные по инициативе работодателя или добровольные по желанию работника.

Первая группа удержаний — обязательные — удержание 13% налога на доходы физических лиц, суммы, указанные в решении суда, исполнительном документе или постановлении судебного пристава-исполнителя.

Для их произведения согласие работника или разрешение работодателя не требуется.

Вторая группа удержаний — по инициативе работодателя — может быть 6 случаях.

1. Работник получил аванс, но не отработал положенное время, уволился. Некоторые работодатели платят фиксированный аванс — 50% от оклада. Они учитывают реальное количество отработанных смен только при расчёте по итогам месяца. Если работник отработал мало смен, получил аванс и сразу уволился — он получил слишком много.

Работодатель может удержать деньги при окончательном расчёте или переквалифицировать в компенсацию за неиспользованный отпуск.

2. Работник получил авансовые командировочные, но все их не потратил и по возвращении из командировки не вернул. Например, Иванову дали 10 000 ₽ авансом на расходы по оплате номера гостиницы. Но Иванов закончил дела раньше, вернулся домой, от 10 000 ₽ у него остались непотраченные 1 500 ₽.

Но Иванов закончил дела раньше, вернулся домой, от 10 000 ₽ у него остались непотраченные 1 500 ₽.

Работодатель может удержать 1 500 ₽ со следующей зарплаты.

3. Произошла счетная ошибка. Это очень спорное основание, так как в законе нет определения понятия «счетной ошибки». Есть мнение Роструда, что счетная ошибка — это арифметическая.

Считается ли техническая ошибка счетной тоже неясно — в законе ничего не сказано, суды говорят разное (см. определение Свердловского областного суда от 21.04.2016 по делу № 33-7642/2016, определение Самарского областного суда от 18.01.2012 № 33-302/2012).

В любом случае в законе есть такое основание, а значит работодатель вправе воспользоваться им, чтобы удержать, например, излишне выплаченную зарплату.

4. Работник не выполнил норму труда по своей вине, и комиссия по трудовым спорам либо суд подтвердили это. Например, работник должен изготавливать 50 изделий в неделю, за это ему начисляют 5 000 ₽. По непонятным причинам он изготовил только 40 изделий.

По непонятным причинам он изготовил только 40 изделий.

Работодатель организовал комиссию по трудовым спорам, на собрании зафиксировали факт недоработки, и у руководителя появилось право удержать с работника зарплату в счет неизготовленных изделий.

5. Работник «отгулял» 28 дней отпуска, но отработал неполный год. Например, Иванов устроился на работу в марте, проработал полгода и ушел в полный отпуск. После отпуска Иванов проработал еще 2 месяца и уволился. Отпускные за 4 месяца он получил излишне, поэтому работодатель может удержать эти деньги при расчете..

6. Работник нанес материальный ущерб работодателю. Например, работник пролил кофе на клавиатуру и она перестала работать. Он нанес ущерб работодателю, поэтому последний может произвести удержание с зарплаты.

Третья группа удержаний — это по желанию работника. Например, работник попросил бухгалтера направлять часть зарплаты в банк, чтобы платить по кредиту. Минтруд считает, что так делать нельзя: закон разрешает удержания только в определённых случаях, а этого в списке нет.

Сколько можно удержать из зарплаты?

Зарплату можно удерживать только частично. В ст. 138 Трудового кодекса РФ написано, сколько можно удерживать с каждой выплаты:

до 20% — во всех случаях,

до 50% — по нескольким исполнительным документам,

до 70% — если удерживаются алименты, возмещение вреда, причиненное здоровью, выплаты по потере кормильца.

👥

Курс молодого работодателя

Начните работать с сотрудниками за 11 уроков

Начать обучение

Когда удержание из зарплаты невозможно

Бухгалтер удерживает из зарплаты налог или долг по постановлению судебного пристава без оформления других документов. Ему нужно помнить только об ограничениях из ст. 138 ТК РФ.

Во всех остальных случаях нужно соблюсти 2 условия:

-

Не истек месячный срок, установленный для возвращения задолженности (ч.3 ст. 137 ТК РФ).

-

Работник дал письменное согласие на удержания.

Если хоть одно из этих условий не будет соблюдено, работодателю для возврата излишне выплаченных денег придется обратиться в суд.

На удержание за неотработанные дни отпуска согласие от увольняющегося работника получать не нужно. Но если денег с расчета на покрытие излишне выплаченных отпускных не хватит, работодатель не сможет взыскать оставшуюся часть через суд. Поскольку в законе такого основания нет.

Как удержать деньги с работника

Для обязательных удержаний распоряжения руководителя или заявления работника не нужны, достаточно исполнительного документа или его копии с постановлением судебного пристава.

Для удержаний по инициативе работодателя список документов зависит от ситуации. Например, при удержании излишне выданного аванса должно быть получено письменное согласие от работника и приказ руководителя на удержание. Если произошла недостача, кроме этих документов должен быть составлен акт недостачи, подписанный комиссией, и объяснительная от материально ответственного работника.

Как составить согласие об удержании денежных средств

Установленной формы согласия работника на удержание с зарплаты нет, но оно должно быть составлено в письменном виде.

В согласии нужно указать должность и ФИО работника, причину и размер возникшего долга перед работодателем, согласие на удержание с зарплаты до тех пор, пока не погасится долг.

Когда работники могут оспорить удержание из зарплаты

Еще раз обратим внимание на то, что удерживать деньги с зарплаты работника нужно строго в соответствии с трудовым законодательством.

Это касается не только оформления согласия работника и приказа работодателя об удержании, — нужно правильно оформить документы-основания этих удержаний.

Если работодатель неправильно оформит документы-основания, высока вероятность, что работник оспорит все «вычеты».

Например, нужно доказать, что именно этот работник виноват в поломке именно этой вещи, или, что была недостача, и она произошла именно из-за этого работника. По каждому случаю работодателю следует провести ряд мероприятий и оформить нужные документы. Иначе удержания незаконны.

По каждому случаю работодателю следует провести ряд мероприятий и оформить нужные документы. Иначе удержания незаконны.

Как делать удержания из зарплаты

-

НДФЛ и списания по исполнительным документам бухгалтер удерживает автоматически, распоряжение работодателя и заявление работника не нужно.

-

Если работодатель посчитал, что работник должен вернуть деньги организации, нужно подготовить документы-основания удержаний, получить согласие с работника, издать приказ об удержаниях не более 20% от суммы зарплаты.

-

Если работник не согласен с удержаниями, работодателю следует обратиться в суд.

Статья актуальна на

ФЭК | ССФ | Удержание из заработной платы

Система вычетов из заработной платы корпорации или профсоюзной организации может использоваться для сбора взносов в собственный SSF и любой дочерний SSF.

Связанная организация, собирающая взносы в SSF через систему удержания из заработной платы, будет агентом по сбору платежей.

Ходатайства об удержании из заработной платы могут быть направлены только членам ограниченного класса SSF, и все необходимые уведомления должны быть включены.

Узнайте больше об основных правилах сбора средств SSF

Требуется письменное разрешение

В плане удержания из заработной платы сотрудник разрешает периодические удержания взносов SSF из своей зарплаты. Письменное разрешение на вычеты должно быть получено до того, как будут сделаны вычеты, как описано далее в разделе «Без обратной проверки».

SSF рекомендуется хранить копию письменного разрешения в течение трех лет с даты отчета, раскрывающего последний вычет работника. Другие доказательства авторизации, такие как записи о переводе средств от работодателей или агентов по сбору платежей в форме электронных таблиц, записи о телеграфных переводах или другие письменные электронные записи, удовлетворят требованиям ведения учета для разрешения на вычет из заработной платы. Работник может отозвать доверенность в любое время.

Работник может отозвать доверенность в любое время.

Электронные подписи

Электронные подписи могут использоваться сотрудниками для разрешения вычета взносов из их заработной платы, а связанная организация или SSF могут подтвердить запрос сотрудников по электронной почте при соблюдении следующих условий:

- Сотрудник должен иметь возможность использовать электронную подпись или письменную подпись для отзыва или изменения суммы разрешения в любое время; и

- Запись электронной подписи, включая подтверждение того, что подпись была сделана конкретным сотрудником, должна храниться в доступной для Комиссии форме в случае проверки или расследования.

Нет обратного чека

При сборе взносов SSF связанная организация не может использовать план обратного чека, то есть систему сбора, при которой взносы автоматически вычитаются из зарплаты человека без его или ее предварительного согласия. Такая система приводит к принудительному взносу, даже если физическое лицо может впоследствии потребовать возмещения удержанной суммы.

Комбинированные взносы и платежи по ходатайству

В соответствии с планом вычетов из заработной платы или чеков физическое лицо может одновременно санкционировать вычеты членских взносов или сборов и взносов SSF.

Узнайте больше о сборе взносов с помощью ведомостей взносов

SSF организации труда

SSF организации труда, представляющей сотрудников корпорации, может использовать корпоративную систему удержания из заработной платы, если корпорация использует такую систему для сбора взносов SSF для SSF корпорации. По письменному запросу профсоюзной организации корпорация и ее дочерние компании должны предоставить профсоюзной организации тот же метод, который используется корпорацией для привлечения и сбора взносов для своего собственного SSF или для SSF торговой ассоциации.

Узнайте больше о том, как сделать корпоративные методы сбора платежей доступными для профсоюзных организаций

SSF торговых ассоциаций

Торговая ассоциация может использовать вычет из заработной платы для сбора взносов с исполнительного и административного персонала ассоциации. SSF торговой ассоциации может использовать систему вычетов из заработной платы корпорации-члена, если корпорация дала свое предварительное согласие на запросы этой торговой ассоциации.

SSF торговой ассоциации может использовать систему вычетов из заработной платы корпорации-члена, если корпорация дала свое предварительное согласие на запросы этой торговой ассоциации.

SSF: пример удержания из заработной платы

Как оплачиваются удержания из заработной платы

Заинтересованы в относительно безболезненном способе сэкономить деньги и снизить свой налоговый счет? Не смотрите дальше своей следующей зарплаты. Есть несколько стратегий, которые должны учитывать все работающие люди, которые могут снизить их налоги и помочь им накопить деньги на пенсию. В этой статье мы расскажем вам об основах вычетов из заработной платы и покажем вам три стратегии, которые помогут вам максимально эффективно использовать следующую зарплату.

Ключевые выводы

- Вычеты из заработной платы происходят, когда ваш работодатель удерживает из вашей зарплаты по вынужденным или добровольным причинам, включая налоги и программы льгот.

- Внесите максимум 19 500 долларов США за 2021 налоговый год в 401(k) (увеличение до 20 500 долларов США в 2022 году) за счет отчислений из заработной платы и откладывайте на пенсию.

- Многие работодатели предлагают гибкие сберегательные счета для покрытия медицинских расходов, расходов на уход за иждивенцами и расходов на проезд до работы.

Что такое вычет из заработной платы?

Вычет из заработной платы относится к деньгам, которые ваш работодатель удерживает из вашей зарплаты по ряду различных причин. Это включает в себя обязательные отчисления, которые производятся для целей налогообложения, или добровольные отчисления для различных программ льгот, таких как пенсионные планы или взносы на здравоохранение. Большинство вычетов, связанных с пособиями, включают в себя доллары до вычета налогов, а это означает, что вы в конечном итоге платите меньше подоходного налога с той части вашей зарплаты, которая остается.

Увеличьте свои взносы по программе 401(k)

Форма 401(k) — отличный способ для работающих людей ежегодно откладывать большие суммы денег до вычета налогов. Например, лимит годового взноса в 2021 году составляет 19 500 долларов США (увеличение до 20 500 долларов США в 2022 году). На лиц старше 50 лет распространяется правило наверстывания, которое позволяет им ежегодно вносить дополнительные 6500 долларов в 2021 и 2022 годах.

На лиц старше 50 лет распространяется правило наверстывания, которое позволяет им ежегодно вносить дополнительные 6500 долларов в 2021 и 2022 годах.

Сумма, которую человек может сэкономить с течением времени в 401 (k), зависит от его ситуации. Допустим, 30-летний человек зарабатывает 36 000 долларов в год и каждый год откладывает 10%. Если этот человек заработает 8% прибыли на эти деньги, у него будет 680 000 долларов на его пенсионном счете в возрасте 65 лет.

Если ваш работодатель предлагает такой план, а вы не используете его по максимуму, попробуйте начать. Даже если это очень небольшая сумма денег, это может быть отличным способом обойти дядю Сэма. Если бы вы заплатили все 19 500 долларов взносов, вы могли бы легко сэкономить несколько тысяч долларов за счет этих отчислений.

Гибкие расходы означают увеличение сбережений

Счет с гибкими расходами (FSA) — это тип сберегательного счета, который предоставляет владельцу счета определенные налоговые преимущества. Созданный работодателем, он позволяет работникам вносить часть своего обычного заработка на оплату квалифицированных расходов, таких как расходы на медицинское обслуживание или уход за иждивенцами. Эти типы счетов могут быть чрезвычайно полезными, поскольку они позволяют сотрудникам откладывать деньги до вычета налогов на несколько видов расходов.

Созданный работодателем, он позволяет работникам вносить часть своего обычного заработка на оплату квалифицированных расходов, таких как расходы на медицинское обслуживание или уход за иждивенцами. Эти типы счетов могут быть чрезвычайно полезными, поскольку они позволяют сотрудникам откладывать деньги до вычета налогов на несколько видов расходов.

1. Медицинский FSA

Физические лица имеют возможность откладывать средства на расходы, связанные со здравоохранением, включая рецептурные лекарства и доплаты. Это может быть большим преимуществом для тех, у кого есть дети, или для людей, которым требуется регулярное пополнение рецептов, особенно когда речь идет об экономии налогов и снижении расходов на здравоохранение.

По данным Налоговой службы (IRS), сотрудники могут внести до 2750 долларов до вычета налогов в медицинский FSA за 2021 налоговый год (увеличение до 2850 долларов в 2022 году). Работодатели решают, будут ли они также вносить взносы в FSA на здоровье своих сотрудников. Некоторые могут использовать соответствие в долларах, только установленный взнос или кроссовер, который сочетает в себе минимальный взнос и соответствие в долларах.

Некоторые могут использовать соответствие в долларах, только установленный взнос или кроссовер, который сочетает в себе минимальный взнос и соответствие в долларах.

Обязательно сохраняйте квитанции об оплате расходов, которые вы хотите получить от вашего медицинского FSA.

Но имейте в виду, что есть и обратная сторона списания денег на медицинские расходы через FSA. Эти деньги предназначены только для расходов на здравоохранение, поэтому вы не можете использовать их в качестве пенсионного плана. И, как правило, деньги, которые вы сэкономили, должны быть использованы в том же году, когда они сэкономлены. Возможно, вам придется аннулировать все деньги, оставшиеся на счете в конце года.

Однако есть спасительная благодать. В 2021 году вы сможете перенести до 550 долларов США (увеличение до 570 долларов США в 2022 году) из любой неиспользованной суммы на следующий год или использовать остаток в течение 2,5 месяцев после окончания планового года (при условии, что план вашего работодателя позволяет это).

Однако для плановых годов 2021 и 2022 действуют особые правила как в отношении суммы переходящего остатка, так и в отношении льготного периода. У работодателей есть возможность разрешить перенос всех неиспользованных средств с 2021 на 2022 год. Или работодатели могут продлить льготный период до 12 месяцев, а не до 2,5 месяцев. Эффект любого решения одинаков: все неиспользованные средства могут быть перенесены и использованы в течение всего года.

Рекомендуется уточнить в своем отделе льгот, применимы ли эти специальные правила к вашей учетной записи FSA.

2. Детский сад FSA

Нередко отдельные лица или супружеская пара отдают одного или нескольких своих детей в детский сад. Физические лица могут оплатить эти расходы или их часть через счет детского сада FSA до вычета налогов. Аналогичное покрытие может быть и у нянь и кемпингов.

Дети-иждивенцы или взрослые, нуждающиеся в уходе, соответствуют требованиям, если им не требуется медицинская помощь. Предупреждение заключается в том, что участник плана и его супруг, если применимо, должны быть трудоустроены. Другими словами, работающий муж с женой-домохозяйкой не может отправить детей в дневной лагерь и получить выгоду от оплаты этих расходов деньгами до вычета налогов.

Предупреждение заключается в том, что участник плана и его супруг, если применимо, должны быть трудоустроены. Другими словами, работающий муж с женой-домохозяйкой не может отправить детей в дневной лагерь и получить выгоду от оплаты этих расходов деньгами до вычета налогов.

В течение большинства плановых лет, включая 2022 год, отдельные лица или супружеские пары, подающие совместную заявку, могут откладывать до 5000 долларов в год на FSA по уходу за детьми, в то время как супружеские пары, подающие отдельные заявки, могут откладывать до 2500 долларов. Однако только на 2021 плановый год предел взноса в FSA по уходу за иждивенцами был увеличен Законом об Американском плане спасения до 10 500 долларов для одиноких заявителей и пар, подающих совместную заявку, и 5 250 долларов для супружеских пар, подающих по отдельности.

Общая экономия налогов аналогична экономии, которую получают те, кто использует медицинские планы FSA. Если ваш работодатель делает взносы от вашего имени, общая сумма не может превышать годовой лимит.

Припаркуйте свои деньги

В условиях постоянно меняющихся цен на газ, как вы уделяете внимание расходам на поездки на работу? Попробуйте пригородный сберегательный счет. Если вы едете на автобусе, поезде, фургоне, пароме или едете и паркуетесь, этот тип сберегательного счета может помочь.

Оцените, сколько вы тратите каждый месяц на парковку, и откладывайте эти деньги до вычета налогов на сберегательный счет пригородной парковки. Вы можете установить максимальный месячный лимит в размере 270 долларов США (увеличение до 280 долларов США в 2022 году). Согласно Калькулятору сбережений пригородных поездов Wageworks.com, человек, который тратит 200 долларов в месяц на парковку и находится в налоговой категории 24%, потенциально может сэкономить 48 долларов в месяц или более 576 долларов в год.

Если вы не водите машину и не паркуетесь, вы можете оценить ежемесячную стоимость билета для вашего вида транспорта. Затем вы можете каждый месяц откладывать эти деньги на пригородный счет и оплачивать эти расходы, используя доллары до вычета налогов. Потенциальная экономия средств может быть аналогична плану парковки, упомянутому выше.

Потенциальная экономия средств может быть аналогична плану парковки, упомянутому выше.

Пригородная учетная запись — это еще один тип учетной записи, который можно использовать или потерять, поэтому вам лучше делать консервативную оценку своих расходов, а не щедрую.

Что такое обязательные удержания из заработной платы?

Стандартными вычетами из заработной платы являются федеральный подоходный налог, подоходный налог штата, социальное обеспечение и Medicaid. Некоторые города и округа включают другие подоходные налоги.

Какие добровольные отчисления из заработной платы уменьшают налоги?

Добровольные отчисления из заработной платы, которые могут принести пользу работнику и уменьшить сумму причитающихся налогов, включают планы 401(k), медицинский сберегательный счет (HSA), медицинскую страховку, счет с гибкими расходами (FSA), компенсационные выплаты и расходы на уход за детьми.

Каков лимит взносов для учетной записи 401(k)?

Годовой лимит взносов для счета 401(k) в 2021 году составляет 19 500 долларов США.