Как снимать деньги в Тайланде с карты Сбербанка и какая комиссия

Вариантов как снять деньги в Таиланде с иностранной карты всего два. Обналичить в банкомате (комиссия 220 бат). Или пойти в банк и без комиссии получить их со своей карты с помощью операциониста. В плане безопасности второй более предпочтителен, но есть много нюансов.

Внимание! Карты банков РФ больше не работают в Таиланде. Только картой Union Pay можно расплачиваться и снимать наличные. Но есть выход! Откройте карту в тайском банке

Как решить проблему с блокировкой российских карт за границей? Вы можете сделать себе карту в Тайланде за 1 день. Туристам выдают карту мастеркард в Bangkok bank и открывают счет в батах. Цена вопроса 6000 бат (200$). Подробнее здесь

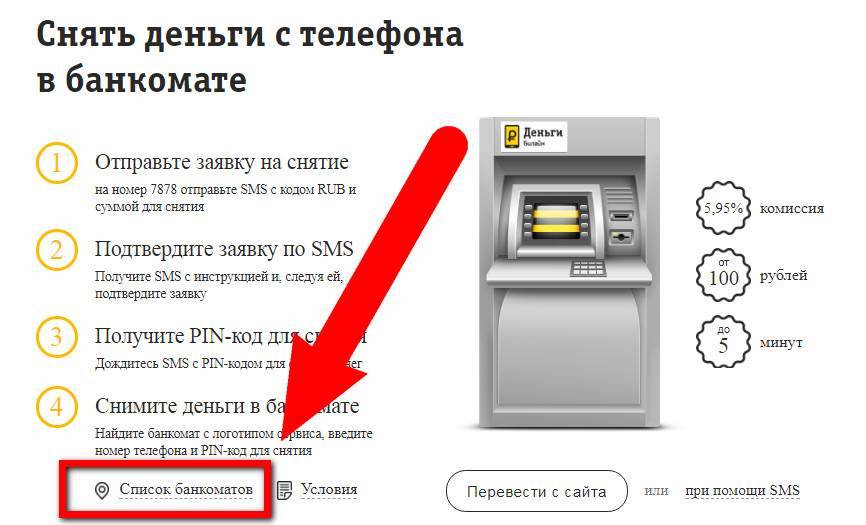

Получив карту тайского банка, вы сможете переводить себе деньги с любого российского банка через сервис — Vipchanger.com/?pid=20942 — Перевод происходит автоматически за пару минут. Причем, деньги на счет приходят даже если ваш банк отключен от свифт. Я так перевожу себе со Сбера и Тинькофф. Подробнее

Я так перевожу себе со Сбера и Тинькофф. Подробнее

Снимать с тайской карты внутри страны можно без комиссии в банкоматах Бангкок банка. В других банках какая-то минимальная комиссия есть, около 20 бат вроде. Но снимать много и не придется. В Тае сейчас можно всё оплачивать по QR коду из приложения банка (NFC в телефоне для этого не нужен). Говорите на кассе Scan (скэн).

Если у вас есть карта Юнион Пэй или любая другая иностранная карта, выпущенная не в России, то читайте дальше, как снять наличные баты, в том числе без комиссии.

Где выгоднее снимать деньги в Тайланде? В банкомате или в банке?

Все банкоматы в Таиланде берут комиссию 220 бат с иностранных карт независимо от суммы. К примеру, если нужно снять в банкомате 1000 бат, на чеке будет написано, что вы сняли 1220, но выдается только 1000. Это еще не учитываются комиссии вашего банка.

Комиссия 220 бат — сумма небольшая, но если часто снимать по чуть-чуть и суммировать все скрытые комиссии и потери за конвертацию рубль -> доллар -> бат, то получается прилично. Чтобы минимизировать потери, снимайте через отделения следующих банков — желтый KRUNGSRI, синие Uob и Bangkok bank.

Чтобы минимизировать потери, снимайте через отделения следующих банков — желтый KRUNGSRI, синие Uob и Bangkok bank.

Не все банки выдают наличные без комиссии через кассу. Например, фиолетовый Siam bank берет комиссию 220 бат, как банкомат. Возможно, какие-то другие тоже.

Как снять деньги с карты через банк без комиссии

1

В каких банках снимать — Krungsri, UOB, Bangkok Bank. В Тайланде в каждом курортном поселении в торговых центрах типа Централ Фестиваль есть хотя бы один из этих банков — Паттайя, Пхукет, Краби, Самуи, Бангкок.

2

Для снятия денег с карты необходим паспорт (загранник). Иногда просят написать название отеля или кондо, в котором мы остановились и мобильный телефон. Достоверность информации не проверяют, я пишу правду.

3

В банках нужно взять номерок в терминале при входе. Говорите, что хотите снять деньги — cash advance. Или просто сказать take cash from credit card. На английском в банках обычно говорят хорошо. Для более быстрого понимания в этот момент показывайте карту и паспорт. В этом случае сотрудница с первого раза понимает, что нам надо. У охранника ничего спрашивать не следует, он английский не знает. Часто могут отправить в окошко «обмен валюты», это нормально.

Для более быстрого понимания в этот момент показывайте карту и паспорт. В этом случае сотрудница с первого раза понимает, что нам надо. У охранника ничего спрашивать не следует, он английский не знает. Часто могут отправить в окошко «обмен валюты», это нормально.

4

Далее нужно сказать, какую сумму хотим снять. Если операционистка не понимает, она даёт калькулятор и я вбиваю нужную сумму. Или просит написать на листочке. Можно показать на экране телефона.

5

Снятие наличных и ввод пин кода. Паспорт и карта оказываются в умелых руках сотрудницы банка, которая путем хитрых манипуляций (иногда даже без ввода пин-кода) снимает деньги и выдаёт их наличными (в Сиаме раньше отправляли с чеком в кассу). Но сейчас чаще всего подзывают, чтобы ввести pin.

6

Паспорт и карта будут отксерокопированы. Перед получением денег на копии нужно поставить свой автограф. Иногда требуется написать название отеля и свой телефон (можно российский). Весь процесс занимает не более 3-5 минут, если нет очередей (кстати, можно чем-нибудь заклеить CVV код на обратной стороне, чтобы хоть как-то защитить свою карту).

Весь процесс занимает не более 3-5 минут, если нет очередей (кстати, можно чем-нибудь заклеить CVV код на обратной стороне, чтобы хоть как-то защитить свою карту).

Актуальная информация на сезон 2023

- Где снимать: Krungsri, UOB, Bangkok Bank.

- Если спрашивают, кредитная карта или дебетовая, говорите кредитка.

- Обязательно проверяют подпись на обратной стороне

- Имя и фамилия на карте должны точно совпадать с тем, что написано в заграннике. Если с паспортом различается хоть на 1 букву, могут придраться и не снимут. Тогда придется идти пробовать в другой банк

В банке могут отказать. Возможные причины

— не совпадает имя и фамилия с паспортом (даже если различается 1 буква)

— нет подписи на задней стороне карты

— личные причины операциониста (в Тае так бывает)

Что делать, если отказали? Просто пойти в другой банк.

В Паттайе и на Пхукете часто отказывают туристам, которые хотят снять деньги через банк. Чтобы уменьшить риски отказа, приходите в банк в будний день в рабочее время, в идеале с 10 до 15 ч, когда меньше людей. И снимайте побольше (хотя бы 20-30 тыс THB). Если вы просите снять 5 тыс бат, вам наверняка откажут и отправят в банкомат.

И снимайте побольше (хотя бы 20-30 тыс THB). Если вы просите снять 5 тыс бат, вам наверняка откажут и отправят в банкомат.

Снимали недавно в Паттайе в Централ Фестивале в Бангкок Банке на 4 этаже. Дал паспорт с картой и сказал: «Hello! I need to get cash from credit card 40.000 baht». Мне не отказали и наличные баты успешно получил без комиссии.

Комиссия за снятие денег в Тайланде

Итак, если мы обналичиваем свои заработанные непосильным трудом денюжки через банк, то комиссию 220 бат уже не платим. Но это еще не означает, что мы деньги сняли без комиссии. Банк с вас возьмёт какую-то копеечку за такую операцию.

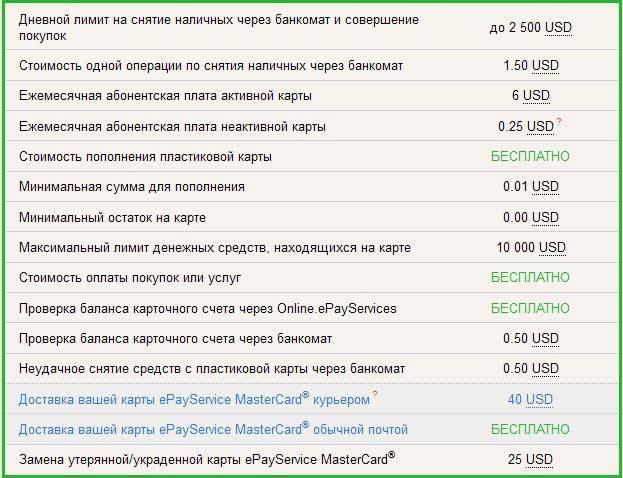

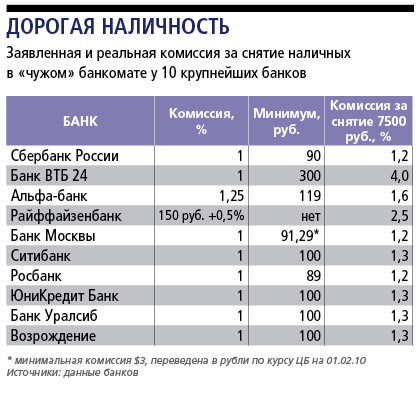

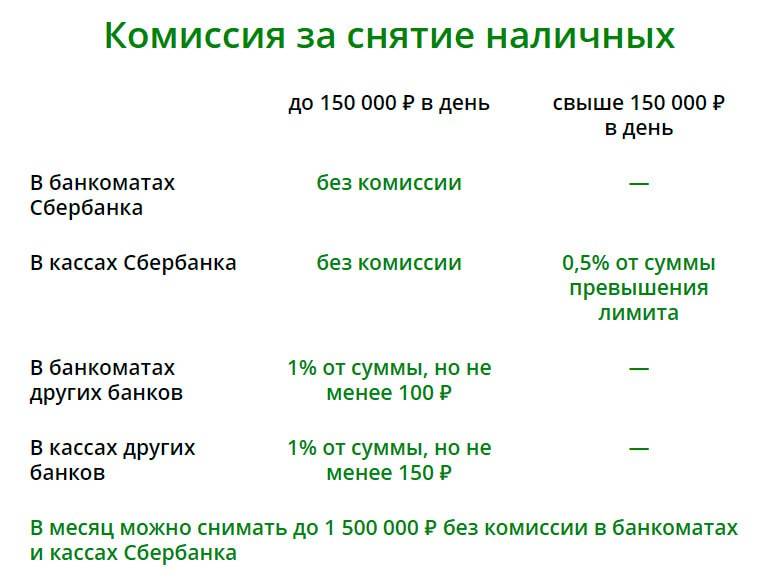

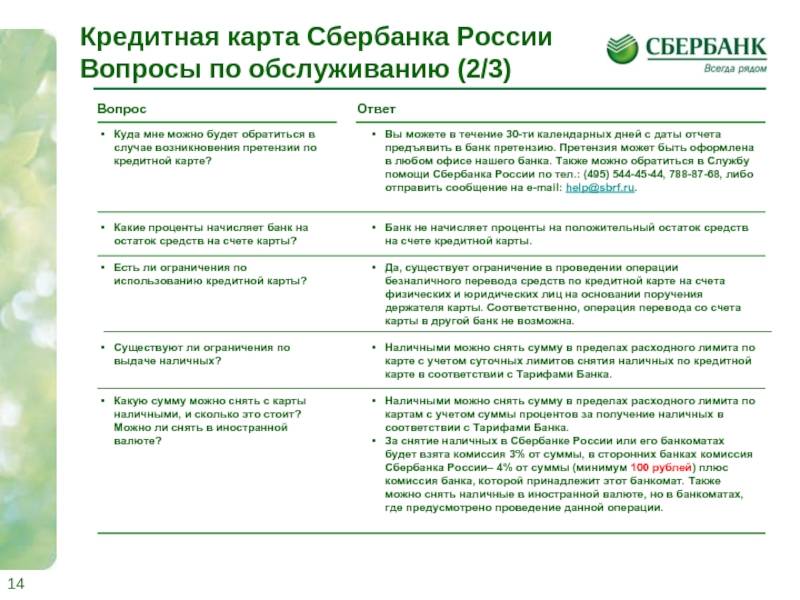

- Открытая комиссия за пользование картой в другой стране в иностранном банке у Сбербанка сейчас примерно 1% от суммы. Узнать о ней можно в онлайн банке, если нажать подробнее. К примеру, за снятие 20 тыс бат комиссия около 450 руб

- Есть еще скрытая комиссия за всякие конвертации-переконвертации рубля в доллары, потом доллары в баты. Точную сумму никогда не получалось установить, так как эта комиссия нигде не отражается, ни в смс, ни в Сбербанк-онлайн.

- Наш вам совет — не заморачивайтесь этими комиссиями. Просто примите и забудьте. Снимайте деньги в банке и наслаждайтесь отдыхом.

Как не терять на разнице курсов — больше не актуально, карты РФ не работают за границей с марта 2022. Но оставлю информацию в спойлере, когда карты РФ снова будут работать за границей.

Разница курсов рубля и бата

Обязательно учитывайте, что 1 бат не равен 1 рублю. Давно уже прошли те времена. То есть сумма в рублях больше, чем сумма в батах. По состоянию на в рублях получается больше, чем в 2 раза.

Почему может не сработать и не получается снять деньги

Тайланд по мнению иностранных банков является страной повышенного риска для использования карты. Поэтому перед поездкой в Тай необходимо в приложении банка отметить зарубежную поездку или обратиться через чат.

Оператору нужно будет озвучить сроки пребывания в стране, номер карты, контрольную информацию (секретное слово, которое указывали при регистрации карточки), ФИО, адрес своей прописки. Иногда еще спрашивают номер паспорта и мобильный телефон. Выгоднее звонить с местной сим-карты. Купить симку можно в любом 7-Eleven — подробнее

Если перед поездкой вы звонили и включали этот режим, а в Таиланде попробовали снять деньги и не получилось, то:

1

Пробуйте снять сумму поменьше

Как я уже говорил, тайские баты не равны рублю, а еще не забывайте про комисию. Если на карте 20 тыс руб, то снимайте не более 7 тыс бат.

2

Попробуйте в другом банке

Так бывает, что в каком-то банке не проходит, а в соседнем точно такую же сумму снимаешь без проблем.

3

Позвоните еще раз в банк

И опять попросите включить Тайланд. Для Сбербанка это нормально, что карточку заблокировали, как только вы попытались ей воспользоваться в Азии. Как правило, сразу после звонка можно снимать деньги и всё будет работать.

Как правило, сразу после звонка можно снимать деньги и всё будет работать.

Как позвонить из Тайланда в Сбербанк России — теперь это вряд ли вам потребуется

Обналичить через обменник

Сейчас в Тайланде появляются обменники для русских, где выдают наличные баты, а вы переводите рубли через Сбербанк или Тиньков. На Пхукете такой обменник есть на Равай. В Паттайе не знаю, но думаю тоже есть. Будьте осторожны с менялами из чатов в телеге, которые предлагают баты по выгодному курсу.

В обычных обменниках в Паттайе и на Пхукете меняют наличные рубли на тайские баты. Курс обычно не самый выгодный.

Итог

Как оказалось, снять деньги в Тайланде с карты Сбербанка довольно легко. Хотя, конечно, комиссия не самая приятная. Для обналичивания денег в местной валюте подойдет обычная карта Mastercard или Visa, выпущенная не в России. Карта МИР не работает за границей, но Тай планирует ее ввести в будущем.

Я читал в тревел-блогах, что люди таким же образом снимают деньги и в других тайских банках, типа KASIKORN BANK.

А как вы снимаете деньги в Таиланде?

✅ Подписывайтесь на наш блог: Группа ВК Телеграм Insta

Банкоматы в Турции. Как использовать карты сбербанка?

Собираясь провести отпуск в Турции, мы хотим узнать ответы на самые важные вопросы, связанные с финансовым обеспечением поездки.

Надо ли заранее поменять рубли на необходимое количество валюты?

В обменных пунктах города Аланья можно поменять рубли, доллары или евро на турецкие лиры.

В каком турецком банкомате лучше всего снимать деньги? Какие банковские карты брать с собой в поездку? Принимается ли карта Мир в Турции? Есть русский язык в банкоматах или нет? Можно ли пополнять счёт?

На эти вопросы Вы найдёте подробный ответ в нашей статье.

В городе Аланья и во всех районах города большинство банкоматов поддерживают русский язык.

Например, меню на русском языке Вы найдёте в следующих банкоматах: Ziraat Bankası (Зираат Банк), Deniz Bank (Дениз Банк), İş Bankası (Иш Банк), Ing Bank (Инг Банк), Garanti Bank (Гаранти Банк), Yapı Kredi Bankası (Япы Кредит Банк) и других.

Однако с апреля 2022 года россияне не могут снимать деньги с международных кредитных карт — Master Card и Visa, выданных Российскими банками, в банкоматах на территории Турции.

В 2022 году комиссия за снятие наличных с кредитных карт, выданных не российскими банками, составляет: в банкоматах Garanti Bank, İş Bankası, Yapı Kredi Bankası составляет 5- 6% в зависимости от вида карты.

Deniz Bank, Ing Bank, Finansbank за снятие наличных берут комиссию от 8 %.

Важно! Снять наличные на территории Турции с карты Мир, выданной Сбербанком РФ, с 19 сентября 2022 года стало невозможно.

Банкоматы Зираат Банка, работающего с российскими пластиковыми картами Мир с апреля 2022 года, в сентябре этого же года сначала ограничили выдачу наличных, а с 19 сентября перестали их выдавать.

Некоторые торговые организации города Аланья продолжают принимать платежи по российской карте Мир и после 19 сентября 2022 года.

Некоторые рестораны также ещё принимают карту Мир любого типа, в том числе социальную: их терминалы поддерживают бесконтактную оплату.

Вопрос: Что делать, если магазин или ресторан не принимает карту Мир?

Ответ: Воспользоваться наличными средствами.

В офисах банков и в пунктах обмены валюты можно обменять российские рубли на доллары, евро, лиры и наоборот: доллары, евро, лиры обменять на российские рубли — по курсу валют на день покупки-продажи.

Во всех пунктах обмена валюты Вам выдадут кассовый чек.

При обмене валюты в офисах банков необходимо предъявлять загранпаспорт.

Пополнить свой российский счёт (положить деньги на кредитную карту) через турецкие банкоматы нельзя, как и получить выписку об остатке на Вашем российском счёте.

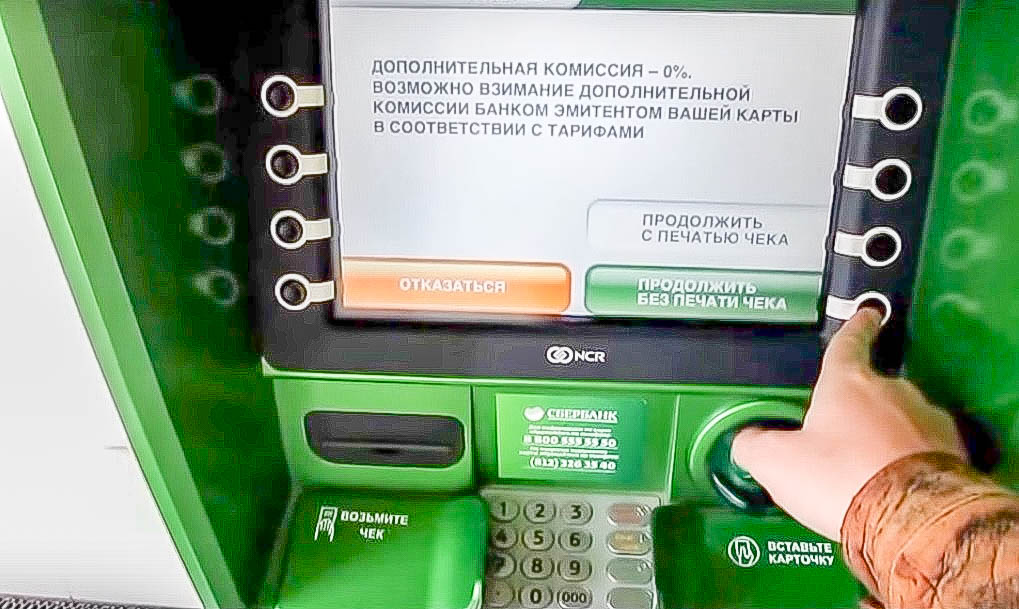

Если Вы хотите удостовериться в возможности снятия денег с любой банковской карты, важно запомнить эту информацию:

Отменить операцию в банкомате Вы можете нажатием кнопки «Iptal» (отмена).

Полезная информация

Очередь к банкомату — рецепт неплатежеспособности

Коротко:

- Растущая экономическая неопределенность из-за санкций, введенных Западом в отношении России, вызвала бегство капитала из некоторых крупнейших российских банков. Сбербанк, один из старейших в стране, за последний месяц упал на 99,68%.

- Причиной массового изъятия банковских вкладов является концепция, известная как банковское дело с частичным резервированием, метод, с помощью которого банки могут инвестировать сбережения своих клиентов.

- Предотвратить набеги на банки во времена экономической нестабильности, особенно во время войны, чрезвычайно сложно. Однако исследователи из Университета Дьюка наметили некоторые возможности.

Помните лихорадку с туалетной бумагой в начале пандемии? Массовая потребительская истерия, вызывающая чрезмерную реакцию, оставляющая большинство ни с чем? – ту же самую концепцию можно наблюдать в финансах, в событии, известном как бегство из банка.

Поскольку вторжение России в Украину все еще продолжается, очевидно, что происходит набег на российские банки. Как видно на графике ниже, стоимость российского рубля резко упала после объявления войны. Санкции, введенные Западом, вызвали тревогу у населения России, заставив многих броситься к банкомату, чтобы снять свои сбережения. Сбербанк, одна из крупнейших финансовых компаний России, за очень короткое время испытал значительный отток депозитов. В результате стоимость Сбербанка упала в 9 раз.9,68% за последний месяц. Итак… что такое набеги на банки и почему они происходят?

Рисунок 1: Снижение курса российского рубля

Источник: Refinitiv Datastream

Рисунок 2. Динамика акций Сбербанка

Источник: Refinitiv Datastream

Повседневная экономика…

У каждого есть банковский счет, и все мы знаем, что когда мы подходим к банкомату, мы можем получить доступ к деньгам на нашем счете. Однако, если каждый клиент определенного банка попытается снять свои сбережения одновременно, у банка не будет достаточно наличных денег, чтобы сделать это. Причина? – банки не имеют достаточных денежных резервов на такое событие. Вместо этого с помощью депонированных денег банки оплачивают свои накладные расходы, заработную плату, расходы, а также ссужают эти деньги другим клиентам. Другой способ взглянуть на это так: банки берут короткие кредиты, но дают длинные.

Однако, если каждый клиент определенного банка попытается снять свои сбережения одновременно, у банка не будет достаточно наличных денег, чтобы сделать это. Причина? – банки не имеют достаточных денежных резервов на такое событие. Вместо этого с помощью депонированных денег банки оплачивают свои накладные расходы, заработную плату, расходы, а также ссужают эти деньги другим клиентам. Другой способ взглянуть на это так: банки берут короткие кредиты, но дают длинные.

Учитывая это, мы понимаем, что массовое изъятие средств из банков является не индикатором истинной платежеспособности банка, а скорее последствиями растущей паники и неопределенности. Существуют ограничения, определяющие, сколько наличных денег банки могут хранить в своих хранилищах каждый день. Они основаны как на потребности, так и на безопасности. Регулирующие органы регулируют, сколько наличных денег банк может хранить в своих помещениях, в соответствии с концепцией, обычно называемой банковским обслуживанием с частичным резервированием.

Банковское частичное резервирование

Исторически сложилось так, что такие организации, как Федеральная резервная система США, контролируют требования к банкам в своих округах. Обычно используемая норма резервирования составляет около 10 процентов депозитов. Это означает, что из остатка, депонированного клиентом, банк должен удержать 10 процентов этой суммы, вместо этого резервируя для снятия средств. Это соотношение различается в зависимости от типа счетов, например, депозитные сертификаты имеют гораздо более низкие коэффициенты, чем обычные текущие счета.

Банкам выплачивается процентная ставка по этим резервам, чтобы стимулировать их поддерживать этот запасной вариант. Тем не менее, дробное банковское дело имеет свои плюсы и минусы. С одной стороны, это дает банкам свободу делать свои собственные инвестиции и получать доход от свободных денежных средств. Однако, с другой стороны, это также открывает возможность самовоспроизводящейся паники из-за набега на банки. Чтобы предотвратить бегство, банки часто прибегают к распродаже своих активов со значительными убытками. Эта информация становится достоянием общественности, в результате чего банки теряют деньги только для того, чтобы остаться на плаву.

Чтобы предотвратить бегство, банки часто прибегают к распродаже своих активов со значительными убытками. Эта информация становится достоянием общественности, в результате чего банки теряют деньги только для того, чтобы остаться на плаву.

Исторические банковские изъятия включают в себя олицетворение финансового кризиса IndyMac, который оседлал жилищный бум, увеличившись в цене с 22 миллиардов долларов в 2003 году до почти 90 миллиардов долларов всего три года спустя. Как только субстандартные кредиторы начали подавать заявления о банкротстве, а клиенты начали понимать последствия нерегулируемого кредитования в предыдущие годы, начался бегство из банков. Northern Rock в Соединенном Королевстве и ICICI в Индии — два других примера, которые испытали это явление.

Методы профилактики

Исследование, проведенное Университетом Дьюка, тщательно изучило развитие банковских набегов и выявило эффективность методов предотвращения банковских набегов. Авторы считают, что государственные гарантии являются основным защитным механизмом, хотя они эффективны лишь частично. Федеральная корпорация по страхованию депозитов (FDIC) в США страхует депозиты на сумму до 250 000 долларов на человека. Такая гарантия может удержать клиентов от снятия денег, так как они могут рассчитывать на то, что эти деньги гарантированы. Возвращаясь к исследованию, авторы также считают, что продолжительность и отношения с банком являются наиболее важным показателем предотвращения бегства из банка.

Авторы считают, что государственные гарантии являются основным защитным механизмом, хотя они эффективны лишь частично. Федеральная корпорация по страхованию депозитов (FDIC) в США страхует депозиты на сумму до 250 000 долларов на человека. Такая гарантия может удержать клиентов от снятия денег, так как они могут рассчитывать на то, что эти деньги гарантированы. Возвращаясь к исследованию, авторы также считают, что продолжительность и отношения с банком являются наиболее важным показателем предотвращения бегства из банка.

Ссылка 1 Ссылка 2

Ссылка 3 Ссылка 4

Многоканальный сервис Сбербанка расширяется за счет банкоматов

19 июня 2019 г.

Автор Патрикбруснахан

Сбербанк, крупнейший российский банк, в котором находится крупнейшая сеть банкоматов, начал расширять предложение банкоматов, чтобы предоставить своим клиентам многоканальный опыт. Что с таким большим предприятием, это слишком большая задача? Патрик Бруснахан пишет

Омниканальный опыт является важным предметом обсуждения в отрасли.

Андрей Жарский, управляющий директор подразделения «Банк рядом с тобой» в Сбербанке, считает, что можно иметь отличное мобильное приложение и потрясающий омниканальный опыт, но если клиент потом пойдет к старому, неисправному банкомату, все усилия уйдут впустую. из окна.

Выступая на конференции RBR Self-Service Banking Europe 2019 , он рассказал о том, что за последние два года Сбербанк полностью обновил сеть банкоматов Сбербанка.

Обновление и новое изобретениеЭто непростая задача. Сбербанк имеет 7 крупнейшую сеть банкоматов в мире с более чем 77 000 на местах. По данным банка, у него в среднем 76 миллионов клиентов в месяц, при этом в сети происходит 13 000 операций в минуту.

Преобразование сети — непростая задача, так каковы приоритеты? Жарский назвал стратегические столпы:

- Базовая услуга: Основное внимание уделяется базовой услуге снятия наличных.

Россия — «энергичная страна с очень цифровой компанией», но наличные деньги как основная услуга по-прежнему останутся на первом месте. Сбербанк хочет сделать его «самым совершенным базовым сервисом».

Россия — «энергичная страна с очень цифровой компанией», но наличные деньги как основная услуга по-прежнему останутся на первом месте. Сбербанк хочет сделать его «самым совершенным базовым сервисом». - Расположение: использование искусственного интеллекта (ИИ), чтобы решить, где больше всего нужен банкомат. Жарский сказал: «Если у нас есть машина, которая плохо загружается, мы вынимаем ее и решаем, куда ее поставить дальше». Банк также узнает, какие транзакции наиболее популярны, поэтому будет установлено правильное оборудование. Технология

- : Это кажется очевидным, но Сбербанк хочет использовать банкоматы для привлечения потенциальных клиентов. Когда определенный клиент использует банкоматы банка, кассиры получают push-уведомление на iPad, в котором сообщается, что они могут предложить клиенту. По словам Жарского, это уже увеличило продажи на 6% в полевых условиях.

С новым оборудованием приходят новые функции, и Сбербанк с удовольствием ими пользуется. Во-первых, это тренд, покоривший многие страны: бесконтактные платежи.

Во-первых, это тренд, покоривший многие страны: бесконтактные платежи.

«Россия — абсолютно бесконтактная страна», — заявил Жарский. «

«Итак, 99,5% наших POS-терминалов бесконтактные в России. Если вы приедете в Россию, то можете забыть карту и кошелек, пользоваться телефоном и ничего страшного. У нас 80% наших банкоматов в настоящее время работают с NFC, обе карты, телефоны, часы, любые устройства, которые работают с Visa или Mastercard, которые я видел, не только для наших карт, но и для карт любого банка.

«Доля транзакций, происходящих в настоящее время через NFC, растет на 5% каждый месяц. В настоящее время около 15% всех транзакций банкоматов происходит с помощью NFC. До конца года, я уверен, это будет не менее 40-45% в сумме».

Также будет установлена биометрия в виде распознавания лиц. Сбербанк внедряет технологию, которая уже разработана.

Он продолжил: «Мы начали в начале этого года с модернизации сети с помощью камер. В настоящее время у нас более 7000 банкоматов, уже оборудованных камерами.

«В ближайшие четыре месяца мы начинаем проводить транзакции без карты и телефона, только ваше лицо. Мы разработали эту технологию, и она будет запущена в сентябре».

Впечатляет, что все это делается своими силами, так как Сбербанк решил, что поставщики не могут предоставить то, что ему нужно.

Жарский заключает: «Мы понимали, что на рынке не будет провайдеров услуг, которые могли бы предоставить первоклассный сервис, который мы хотим. Именно поэтому мы начали создавать собственную систему технического мониторинга. Мы не используем никакую систему мониторинга, предоставляемую поставщиками. Старые поставщики систем мониторинга не могут справиться с нашим качеством. Мы создали собственную систему, которая сейчас работает.

«У нас есть собственный финансовый мониторинг, наша собственная служба, у нас есть собственная сервисная компания, которая работает в соответствии с нашими стандартами обслуживания, а также работает на рынке, предоставляя такие же стандарты обслуживания для нас и для наших коллег.

Россия — «энергичная страна с очень цифровой компанией», но наличные деньги как основная услуга по-прежнему останутся на первом месте. Сбербанк хочет сделать его «самым совершенным базовым сервисом».

Россия — «энергичная страна с очень цифровой компанией», но наличные деньги как основная услуга по-прежнему останутся на первом месте. Сбербанк хочет сделать его «самым совершенным базовым сервисом».