Статья 2. Общие положения о договоре синдицированного кредита (займа)

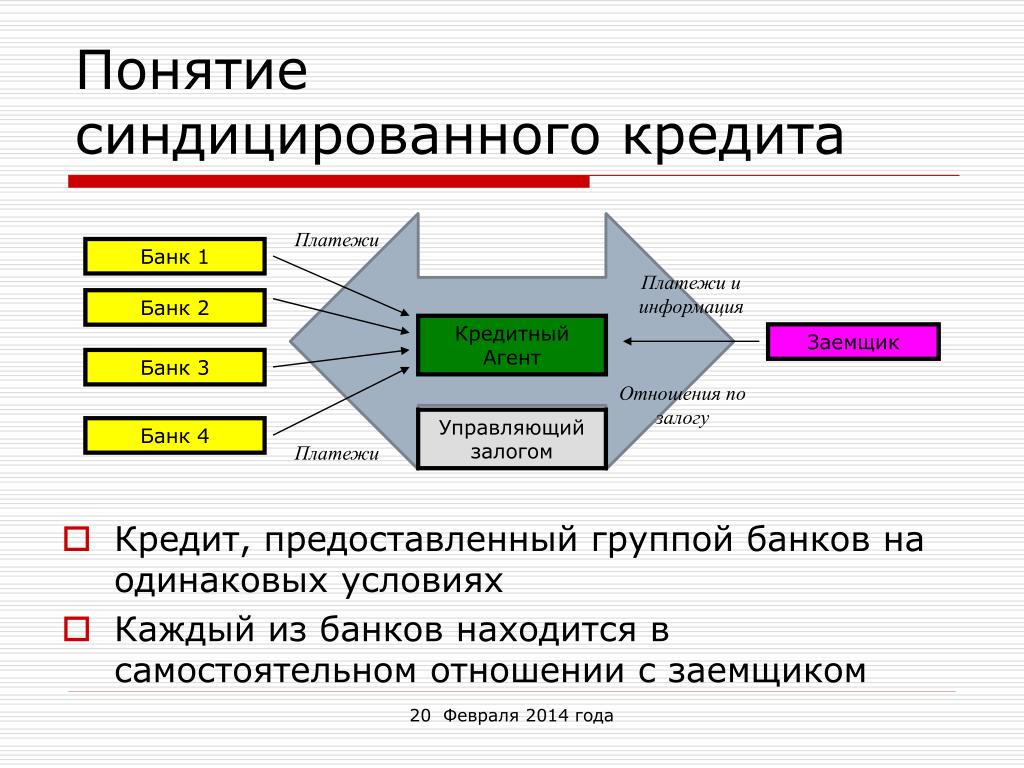

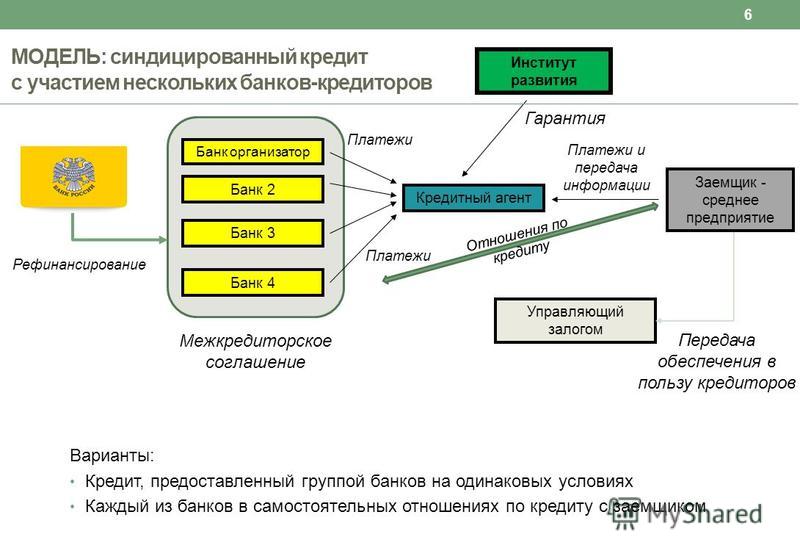

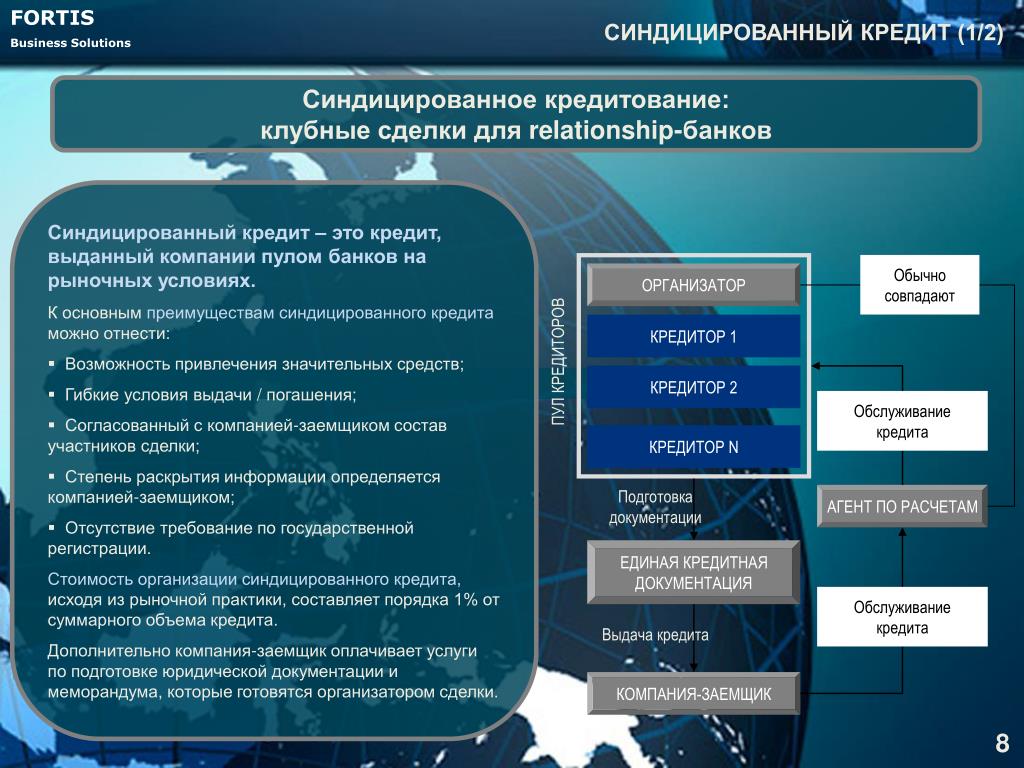

1. По договору синдицированного кредита (займа) несколько кредиторов (далее — синдикат кредиторов) обязуются согласованно друг с другом предоставить или предоставлять заемщику денежные средства в размере и сроки, предусмотренные договором для каждого кредитора, а заемщик обязуется возвратить кредиторам полученные от них денежные средства, уплатить проценты за пользование денежными средствами, а также иные платежи, если обязанность их уплаты предусмотрена договором.

(в ред. Федерального закона от 22.12.2020 N 447-ФЗ)(см. текст в предыдущей редакции

)

2. Заемщиком по договору синдицированного кредита (займа) может быть юридическое лицо или индивидуальный предприниматель.

3. Кредиторами по договору синдицированного кредита (займа) (участниками синдиката кредиторов) могут быть:

1) кредитные организации, государственная корпорация развития «ВЭБ.

(см. текст в предыдущей редакции

)

2) иностранные банки, международные финансовые организации, а также иностранные юридические лица, которые в соответствии со своим личным законом вправе заключать кредитные договоры;

3) негосударственные пенсионные фонды, управляющие компании инвестиционного фонда, паевого инвестиционного фонда и негосударственного пенсионного фонда, специализированные депозитарии инвестиционного фонда, паевого инвестиционного фонда и негосударственного пенсионного фонда;

4) иные российские юридические лица в случаях, предусмотренных федеральным законом

.

Договор синдицированного кредита (займа) должен предусматривать условие о порядке принятия кредиторами решений и исполнения ими обязанностей в отношении заемщика и иных лиц в связи с предоставлением заемщику синдицированного кредита (займа), его обслуживанием и возвратом (межкредиторское соглашение), при этом такое условие не создает обязанностей для заемщика.

Договор синдицированного кредита (займа) должен предусматривать условие о порядке принятия кредиторами решений и исполнения ими обязанностей в отношении заемщика и иных лиц в связи с предоставлением заемщику синдицированного кредита (займа), его обслуживанием и возвратом (межкредиторское соглашение), при этом такое условие не создает обязанностей для заемщика.5. Договор синдицированного кредита (займа) может быть заключен после того, как заемщик заключил с несколькими будущими участниками синдиката кредиторов договоры кредита (займа). В таком случае договор синдицированного кредита (займа) изменяет ранее возникшие обязательства указанных лиц, если состав участников ранее возникших обязательств и состав участников договора синдицированного кредита (займа) полностью совпадают, при этом договор синдицированного кредита (займа) может предусматривать прекращение или изменение договора управления залогом, соглашения о порядке удовлетворения требований кредиторов к заемщику или иного соглашения, связанного с обязательствами заемщика.

(см. текст в предыдущей редакции

)

КонсультантПлюс: примечание.

Ч. 5.1 ст. 2 может применяться после 21.06.2021 к правам и обязанностям, возникшим из договоров, заключенных до указанной даты, если стороны об этом договорятся (ФЗ от 22.12.2020 N 447-ФЗ). 5.1. Договор синдицированного кредита (займа) считается заключенным также в случае, если между заемщиком и кредитором ранее был заключен кредитный договор или между заемщиком и займодавцем был заключен договор займа и стороны такого кредитного договора или договора займа соответственно впоследствии заключили с третьим лицом (третьими лицами) соглашение, в силу которого третье лицо (третьи лица) принимает на себя обязанность согласованно с первоначальным кредитором (займодавцем) предоставить или предоставлять заемщику денежные средства в установленных указанным соглашением размере и сроки и (или) вступает в первоначальное обязательство на стороне кредитора (статья 321 Гражданского кодекса Российской Федерации). Договор синдицированного кредита (займа) считается заключенным также в случае, если между заемщиком и кредитором ранее был заключен кредитный договор или между заемщиком и займодавцем был заключен договор займа, требования из которых были уступлены кредитором частично новому кредитору или новым кредиторам, если при этом между кредитором и новым кредитором или новыми кредиторами заключено соглашение о порядке принятия всеми кредиторами решений и исполнения ими обязанностей в отношении заемщика и иных лиц в связи с предоставлением заемщику кредита (займа), его обслуживанием и возвратом (межкредиторское соглашение), и заемщик в любое время дал согласие на применение к отношениям с его участием правил настоящего Федерального закона об обязательстве из договора синдицированного кредита (займа). Если иное не предусмотрено соглашением, условия кредитного договора или договора займа об обеспечении возникших из него обязательств, соглашения об обеспечении возникших из кредитного договора или договора займа обязательств сохраняют свою силу и распространяются на обязательства по договору синдицированного кредита (займа), заключенному в порядке, предусмотренном настоящей частью.

Договор синдицированного кредита (займа) считается заключенным также в случае, если между заемщиком и кредитором ранее был заключен кредитный договор или между заемщиком и займодавцем был заключен договор займа, требования из которых были уступлены кредитором частично новому кредитору или новым кредиторам, если при этом между кредитором и новым кредитором или новыми кредиторами заключено соглашение о порядке принятия всеми кредиторами решений и исполнения ими обязанностей в отношении заемщика и иных лиц в связи с предоставлением заемщику кредита (займа), его обслуживанием и возвратом (межкредиторское соглашение), и заемщик в любое время дал согласие на применение к отношениям с его участием правил настоящего Федерального закона об обязательстве из договора синдицированного кредита (займа). Если иное не предусмотрено соглашением, условия кредитного договора или договора займа об обеспечении возникших из него обязательств, соглашения об обеспечении возникших из кредитного договора или договора займа обязательств сохраняют свою силу и распространяются на обязательства по договору синдицированного кредита (займа), заключенному в порядке, предусмотренном настоящей частью.

Открыть полный текст документа

Синдицированное кредитование — «Альфа-Банк»

Альфа-Банк обладает богатым опытом успешной организации синдицированных кредитов для клиентов, занимая одну из лидирующих позиций в России.

С 2014 года Альфа-Банк занимает первое место среди российских банков по объему организованных и размещенных синдицированных кредитов (Рейтинг Bloomberg).

Наличие у Альфа-Банка большого числа банков-партнеров на российском и зарубежном рынках позволяет успешно проводить синдикации с привлечением как российского, так и иностранного капитала. В настоящее время нами реализованы проекты на общую сумму более $5 млрд.

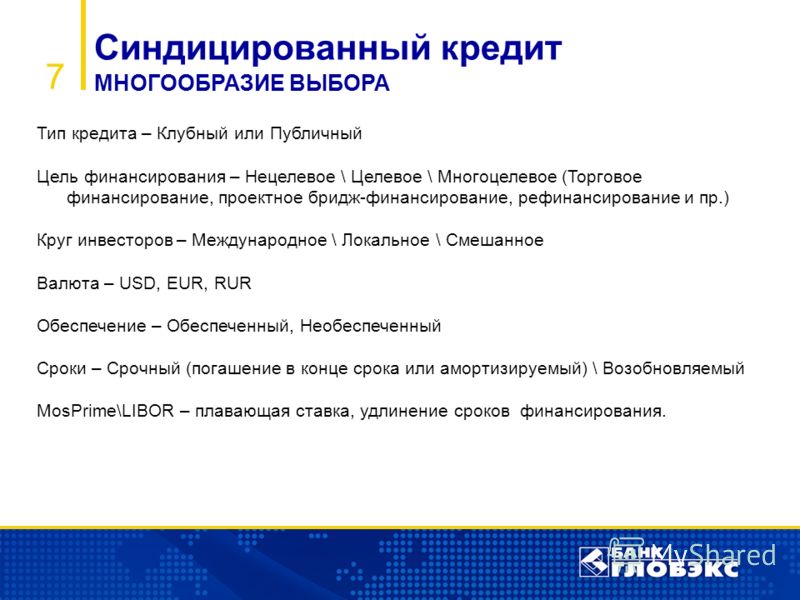

Синдицированный кредит — эффективный инструмент формирования публичной истории компании, оптимизации структуры кредитного портфеля, а также для сокращения операционных расходов и издержек на его обслуживание.

Широкие возможности Альфа-Банка и его положение на рынке синдикаций позволят клиенту не только оперативно получить финансирование, но и привлечь большую сумму кредита под более эффективные процентные ставки по сравнению с традиционными формами банковского кредитования. Единая кредитная документация для всех участников синдиката упростит и ускорит процесс согласования документов.

Реализованные проекты

2017-2018

2018

Актюбинская медная компания

Синдицированный кредит

$ 250 млн

Организатор

ЗАО Альфа-Банк (Минск)

Синдицированный кредит

$ 6 млн

€ 29 млн

Организатор, Букраннер, Банк-Агент

ОАО Банк Москва-Минск (Минск)

Синдицированный кредит

$ 1 млн

€ 20 млн

Организатор, Букраннер, Банк-Агент

2017

Синдицированный кредит

₽ 8,7 млрд

Организатор

2015-2016

2016

Русская медная компания

Синдицированный кредит

$ 300 млн

Организатор

Банк Развития

Республики Беларусь

Синдицированный кредит

€ 50 млн

Организатор, Банк-Агент

АСБ Беларусбанк

Синдицированный кредит

€ 250 млн

Организатор, Букраннер и Банк-Агент

Белагропромбанк

Синдицированный кредит

€ 75 млн

$ 4 млн

₽ 7 млрд

Организатор, Букраннер, Банк-Агент

Сибирская угольная

энергетическая компания

Синдицированный кредит

Организатор, Букраннер

2015

АСБ Беларусбанк

Синдицированный кредит

€ 225 млн

$ 22 млн

Организатор, Букраннер и Банк-Агент

Альфа-Банк (Беларусь)

Синдицированный кредит

€ 10 млн

$ 15 млн

Организатор, Букраннер и Банк-Агент

Банк Развития

Республики Беларусь

Синдицированный кредит

€ 120 млн

$ 15 млн

Организатор, Банк-Агент

АСБ Беларусбанк

Синдицированный кредит

€ 203 млн

Организатор, Букраннер и Банк-Агент

Альфа-Банк (Беларусь)

Синдицированный кредит

€ 4 млн

$ 30 млн

Организатор, Букраннер и Банк-Агент

2007-2014

2014

Синдицированный кредит

€ 80 млн

Организатор, Букраннер и Банк-Агент

Альфа-Банк (Беларусь)

Синдицированный кредит

$ 19 млн

Организатор, Букраннер и Банк-Агент

АСБ Беларусбанк

Синдицированный кредит

€ 100 млн

Организатор, Букраннер и Банк-Агент

Альфа-Банк (Беларусь)

Синдицированный кредит

$ 32,5 млн

Организатор, Букраннер и Банк-Агент

Уральский банк реконструкции и развития

Синдицированная кредитная линия

$ 30 млн

Организатор, Букраннер и Банк-Агент

Белинвестбанк

Синдицированный кредит

$ 85 млн

Организатор

Абсолют Банк

Синдицированный кредит

$ 90 млн

Организатор, Букраннер и Банк-Агент

2013

Банк Развития

Республики Беларусь

Синдицированный кредит

$ 130 млн

Организатор

АСБ Беларусбанк

Синдицированный кредит

€ 110 млн

Организатор

Русская медная компания

Синдицированный предэкспортный кредит

$ 250 млн

Организатор

Альфа-Банк (Украина)

Синдицированный кредит

$ 72,5 млн

Организатор, Букраннер и Банк-Агент

Альфа-Банк (Беларусь)

Синдицированный кредит

$ 35 млн

Организатор, Букраннер и Банк-Агент

Белагропромбанк

Синдицированный кредит

$ 63,5 млн

Организатор, Букраннер

РЕСО-Лизинг

Синдицированный кредит

₽ 6,4 млрд

Организатор, Букраннер, Банк-Агент

Альфа-Банк (Беларусь)

Синдицированный кредит

€ 20 млн

Организатор, Букраннер и Банк-Агент

Челябинский Трубопрокатный Завод и Первоуральский Новотрубный Завод

Синдицированный кредит

$ 1,6 млрд

₽ 28 млрд

Организатор, Букраннер и Банк-Агент

2012

БИНБАНК

Синдицированный кредит

$ 80 млн

Организатор, Букраннер

КИТ Финанс

Инвестиционный банк

Синдицированный кредит

€ 5 млн

$ 45 млн

Организатор

АСБ Беларусбанк

Синдицированный кредит

€ 130 млн

Организатор

2011

Европейский медицинский центр

Синдицированный кредит

$ 70 млн

Организатор

2008

ГК Ташир

Синдицированный кредит

$ 150 млн

Организатор

2007

Ренессанс Капитал

Синдицированный кредит

$ 25 млн

₽ 1,1 млрд

Организатор

Контактная информация

Дэвид Мэтлок

Начальник Отдела долгового капитала

тел. : +7 495 783-50-29

: +7 495 783-50-29

[email protected]

Синдицирование: новое слово в кредитовании?

Ситуации, когда несколько кредиторов предоставляют деньги одному заемщику, были возможны и раньше (ведь действующее законодательство и инструкции ЦБ этого не запрещают), хотя напрямую ничем не регулировались. В помощь таким кредиторам и заемщикам Ассоциация региональных банков России даже разработала стандартную форму договора синдицированного кредита. «Вместе с тем единство в понимании того, к какому договорному типу относится такой договор, отсутствовало. Большинство придерживалось мнения о смешанном характере договора, однако существовала дискуссия относительно того, элементы каких договоров он в себе сочетает: кредитного и агентского или же кредитного и договора о совместной деятельности. Не было и определенности по вопросу о том, может ли он включать в себя элементы договора займа», – сообщила адвокат, советник КА «Муранов, Черняков и партнеры» Ольга Бенедская. Поэтому предоставлять синдицированный кредит было рискованно. Чтобы изменить ситуацию, законодатель собирался внести положения о синдицированном кредите в ГК. Потом была идея закрепить соответствующие нормы в законе о банковской деятельности. «Хотя положения о синдицированном кредите выходят за рамки предмета регулирования закона о банковской деятельности, но именно в таком виде Правительство внесло принятый закон в Госдуму. Уже там он подвергся серьезным и важным изменениям и в итоге был принят в качестве отдельного акта», – рассказала Бенедская.

Чтобы изменить ситуацию, законодатель собирался внести положения о синдицированном кредите в ГК. Потом была идея закрепить соответствующие нормы в законе о банковской деятельности. «Хотя положения о синдицированном кредите выходят за рамки предмета регулирования закона о банковской деятельности, но именно в таком виде Правительство внесло принятый закон в Госдуму. Уже там он подвергся серьезным и важным изменениям и в итоге был принят в качестве отдельного акта», – рассказала Бенедская.

Диаграмма с размером синдицированных кредитов, выданных правительством, банками и корпорациями, с 2015 по 2017 год, и прогноз на 2018 год

Основные положения закона

Взять денег в долг у синдиката может любое юрлицо или ИП, а вот давать их вправе не все компании, а, например, кредитные организации, иностранные банки, негосударственные пенсионные фонды. «В этом смысле новый закон может поставить российские юридические лица в худшее положение по сравнению с зарубежными, поскольку личным законом соответствующих иностранных юрлиц не всегда устанавливаются какие-либо ограничения в отношении права заключать кредитные договоры», – отметил партнер «Линии Права» Олег Бычков. После заключения договора к синдикату могут присоединиться новые кредиторы.

После заключения договора к синдикату могут присоединиться новые кредиторы.

По договору синдицированного займа можно одолжить только деньги. Такой договор обязательно должен быть заключен в письменной форме – иначе он будет признан ничтожным. Он действителен с момента заключения или с момента передачи денег. Контрагенты по договорам, заключенным до 1 февраля, вправе установить, что после этой даты большинство положений нового закона применяется к уже возникшим правам и обязанностям. «Я советую участникам таких договоров тщательно оценивать необходимость заключения дополнительного соглашения с учетом структуры конкретного кредита», – заявил старший юрист Goltsblat BLP Игорь Животов.

Стороны договора синдицированного кредита должны выбрать из участников синдиката кредитного управляющего. Именно ему заемщик будет возвращать деньги, которые он затем распределит между кредиторами. «Это позволит избежать путаницы, так как будет определено конкретное лицо, несущее ответственность за учет и распределение финансов», – считает партнер BMS Law Firm Денис Фролов. Порядок определения кредитного управляющего и содержание его полномочий имеет некоторые общие черты с избранием исполнительных органов в хозяйственных обществах. Так, если кредитный управляющий не назван в договоре синдицированного кредита, то он определяется решением кредиторов синдиката, принятым большинством голосов. Кредиторы обязаны платить вознаграждение кредитному управляющему и вправе сменить его единогласным решением. «Достижение нового закона – признание того, что решение большинства участников синдиката обязательно для всех участников. Связанность мнением большинства может повысить уровень доверия и сделать такие сделки более распространёнными. До принятия нового закона участники синдикатов по российскому праву не могли быть уверены в юридической силе решений большинства, и это подрывало доверие к российским синдикатам по сравнению с синдикатами по английскому праву», – рассказал советник Linklaters Николай Курмашев. При этом кредитный управляющий может отказаться от осуществления своих полномочий.

Порядок определения кредитного управляющего и содержание его полномочий имеет некоторые общие черты с избранием исполнительных органов в хозяйственных обществах. Так, если кредитный управляющий не назван в договоре синдицированного кредита, то он определяется решением кредиторов синдиката, принятым большинством голосов. Кредиторы обязаны платить вознаграждение кредитному управляющему и вправе сменить его единогласным решением. «Достижение нового закона – признание того, что решение большинства участников синдиката обязательно для всех участников. Связанность мнением большинства может повысить уровень доверия и сделать такие сделки более распространёнными. До принятия нового закона участники синдикатов по российскому праву не могли быть уверены в юридической силе решений большинства, и это подрывало доверие к российским синдикатам по сравнению с синдикатами по английскому праву», – рассказал советник Linklaters Николай Курмашев. При этом кредитный управляющий может отказаться от осуществления своих полномочий.

Несмотря на совместный характер деятельности кредиторов синдиката, каждый из них несет самостоятельные права и обязанности по отношению к заемщику. Кроме того, кредитор может передать свое право участвовать в принятии решений участников синдиката. «Это специфичная норма, поскольку права участия в гражданско-правовом сообществе редко следуют автоматически за правами на имущество. Но в данном случае такой подход оправдан, поскольку от эффективности принимаемых решений может зависеть дальнейшая судьба заемных денег», – считает старший юрист АБ Самарской области «Яблоков и партнеры» Полина Чечнева. «Нормы, регулирующие порядок уступки прав и перевода обязанностей по договору синдицированного кредита, закладывают базу для последующего создания вторичного рынка прав требования по кредитам. Это крайне важно», – отметил советник АБ «Егоров, Пугинский, Афанасьев и партнеры» Роман Маловицкий.

Договором синдицированного кредита может быть предусмотрено, что заемщик вместе с возвратом займа и процентов за него должен уплатить иные платежи, например, вознаграждение за составление договора на определенных условиях. Считается, что заемщик вернул деньги в момент, когда передал или перечислил их кредитному управляющему. «Представляется, что отстранение заемщика от вопросов передачи денег непосредственно кредиторам обусловлено рядом причин, в том числе необходимостью соблюдения принципа пропорциональности распределения денег между кредиторами синдиката», – считает Чечнева.

Считается, что заемщик вернул деньги в момент, когда передал или перечислил их кредитному управляющему. «Представляется, что отстранение заемщика от вопросов передачи денег непосредственно кредиторам обусловлено рядом причин, в том числе необходимостью соблюдения принципа пропорциональности распределения денег между кредиторами синдиката», – считает Чечнева.

В целом эксперты отмечают, что закон о синдицированном кредите содержит много диспозитивных норм, а значит, его можно составить индивидуально под конкретную сделку. «Я рада, что законодатель учел специфику сделок синдицированного кредитования и достиг баланса между публичным интересом и свободой договора», – сообщила руководитель Банковской практики «Иванян и партнеры» Дарья Семенихина.

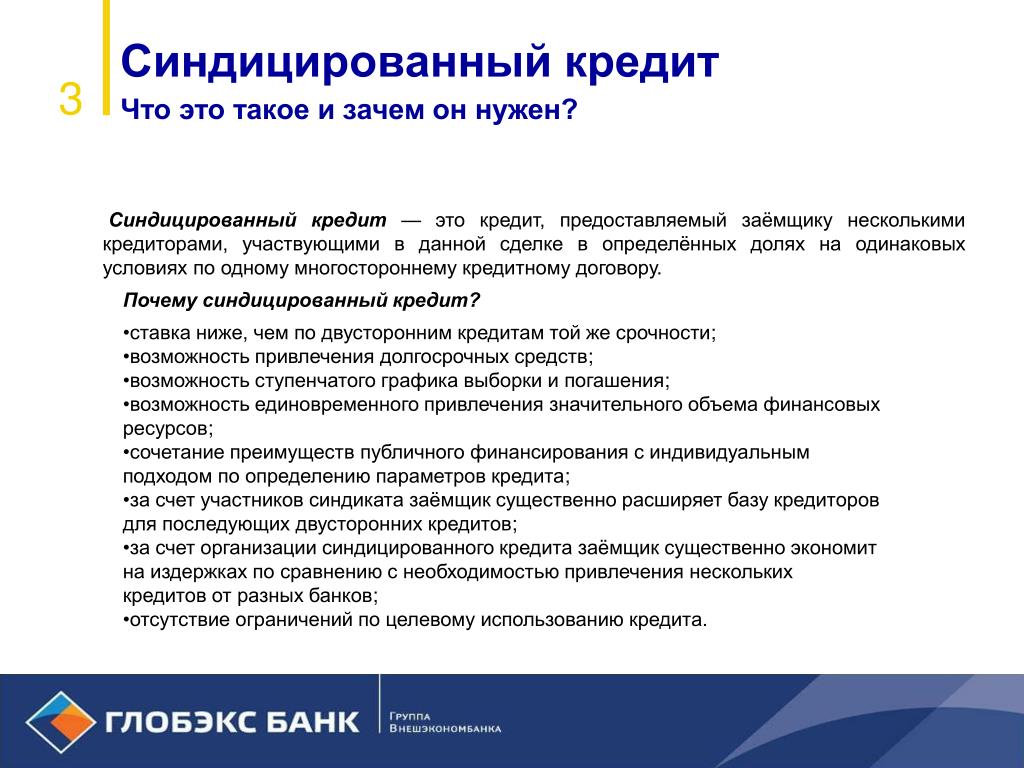

Плюсы синдицированного кредитования

Эксперты считают, что синдицированные кредиты актуальны только для реализации крупных, масштабных проектов, измеримых миллиардами долларов. Они нужны в случае, если один банк не имеет возможности выдать столь большую сумму или считает это слишком рискованным. «В условиях несоответствия структуры реального и банковского секторов экономики, когда активы крупнейших отечественных предприятий заметно превосходят активы большинства банков, одним из самых привлекательных способов кредитования становится предоставление синдицированных кредитов», – считает партнер, руководитель практики «Управления собственностью» LDD Марина Евсеева. «Синдицированные кредиты будут привлекательны для крупных заемщиков, в частности, государственных корпораций для реализации ими инфраструктурных проектов, особенно с учетом ухудшения возможности получить финансирование на международных рынках в условиях санкций», – соглашается партнер ЮК Vinder Law Office Дмитрий Ошивалов.

«В условиях несоответствия структуры реального и банковского секторов экономики, когда активы крупнейших отечественных предприятий заметно превосходят активы большинства банков, одним из самых привлекательных способов кредитования становится предоставление синдицированных кредитов», – считает партнер, руководитель практики «Управления собственностью» LDD Марина Евсеева. «Синдицированные кредиты будут привлекательны для крупных заемщиков, в частности, государственных корпораций для реализации ими инфраструктурных проектов, особенно с учетом ухудшения возможности получить финансирование на международных рынках в условиях санкций», – соглашается партнер ЮК Vinder Law Office Дмитрий Ошивалов.

Плюсы синдицирования в том, что оно снижает кредитный и страховой риски на одного заемщика. «По отношению к заемщику синдикат выступает как единый банк, а общая сумма выплат по такому кредиту делится между банками пропорционально сумме, предоставленной каждым из банков, входящим в синдикат. Для заемщика синдицированный кредит тоже выгоден, поскольку дает ему возможность сразу получить необходимые средства», – отметила юрист АК «Павлова и партнеры» Надежда Попова. «Договор синдицированного кредита еще удобен тем, что позволяет заемщику снизить издержки на поиск различных кредиторов и согласование с каждым из них условий. Для кредиторов он позволяет распределить между собой риски и оптимизировать управление задолженностью», – уверена Бенедская.

«Договор синдицированного кредита еще удобен тем, что позволяет заемщику снизить издержки на поиск различных кредиторов и согласование с каждым из них условий. Для кредиторов он позволяет распределить между собой риски и оптимизировать управление задолженностью», – уверена Бенедская.

Все эксперты приветствуют синдицированное кредитование и считают его полезным для экономики России. «Синдицированный кредит отвечает большинству принципов современных моделей финансирования и потому имеет значительный потенциал развития», – заявил юрист КА «Юков и Партнеры» Денис Бобырь. «В период нестабильности финансовых рынков синдицированный кредит является, по сути, простым доступным инструментом привлечения средств, который должен активно использоваться в настоящее время. Создание эффективной системы организации синдицированных кредитов в России будет способствовать многократному увеличению возможностей банковской системы в целом. Развитие рынка синдицированных кредитов приведет, в свою очередь, к развитию вторичного неразвитого рынка в части продажи банками своих долей в синдицированных кредитах по договорам цессии или уступки. Это повысит ликвидность долговых обязательств и даст банкам возможность принимать участие в новых сделках», – считает Евсеева.

Это повысит ликвидность долговых обязательств и даст банкам возможность принимать участие в новых сделках», – считает Евсеева.

Критика закона

Экспертов насторожило, что законодатель установил разное регулирование для регистрации разных видов залога. «Например, при залоге акций в качестве лица, в пользу которого установлен залог, указывается только управляющий залогом, а при залоге доли в ООО должны быть указаны все залогодержатели. Представляется, что первый вариант целесообразнее, поскольку значительно упрощает процедуру передачи прав по договору синдицированного кредита», – считает Маловицкий. «Плохо, что синдикат кредиторов фактически обладает огромным влиянием на судьбу проекта и бизнеса. Очень плохо, что в законе не предусмотрены пределы полномочий синдиката, в том числе в лице кредитного управляющего. Хотелось бы также видеть положения об ответственности не только управляющего, но и участников синдиката за убытки, причинённые заемщику, – сейчас в законе их нет», – отметил руководитель аналитического отдела бюро ПП «Фрейтак и Сыновья» Максим Петров. «К сожалению, в закон о синдицированном кредите не попали положения, регулирующие субучастие в кредите, что может по-прежнему препятствовать развитию синдицированного кредитования в России. Небольшие финансовые институты, которые не обладают необходимой экспертизой в области синдицированного кредитования, не будут иметь прямого доступа в синдикат. Соответственно, участники синдицированного кредита ограничены прямой продажей доли в синдикате крупным кредитным организациям, которые продолжительное время являются участниками рынка синдицированного кредитования», – заметила Семенихина.

«К сожалению, в закон о синдицированном кредите не попали положения, регулирующие субучастие в кредите, что может по-прежнему препятствовать развитию синдицированного кредитования в России. Небольшие финансовые институты, которые не обладают необходимой экспертизой в области синдицированного кредитования, не будут иметь прямого доступа в синдикат. Соответственно, участники синдицированного кредита ограничены прямой продажей доли в синдикате крупным кредитным организациям, которые продолжительное время являются участниками рынка синдицированного кредитования», – заметила Семенихина.

Эксперты отметили, что некоторые вопросы остались не до конца урегулированными. Например, не ясны последствия присоединения к договору синдицированного кредита новых кредиторов (должен ли в этом случае увеличиваться размер кредита или только перераспределяются доли в кредите) и последствия расторжения договора синдицированного кредита. Кроме того, непонятно, вправе ли кредитный управляющий представлять интересы кредиторов в суде и в ходе банкротства заемщика.

При этом некоторые требования закона эксперты назвали чрезмерными. «Отдельную сложность представляет необходимость отражать в ЕГРЮЛ и ЕГРН как управляющего залогом, так и каждого из залогодержателей. На мой взгляд, это создаст дополнительную административную нагрузку. Было бы достаточным отражать в ЕГРЮЛ и ЕГРН только сведения об управляющем залогом, поскольку размер обязательств по синдицированному кредиту не зависит от состава кредиторов», – считает Семенихина. «Регистрация изменений в ЕГРЮЛ и ЕГРН в части сведений о залогодержателях существенно ограничивает на вторичном рынке оборот синдицированного кредита как базового актива для производных финансовых инструментов», – заявил Бобырь.

В целом эксперты подметили, что синдицированное кредитование по своей природе подменяет банковское финансирование. «При этом к кредитным организациям предъявляются жесткие требования со стороны Центрального банка, а к обычным юридическим лицам нет», – заключила Семенихина.

Синдицированное кредитование для банков СНГ

ТрансКапиталБанк предлагает Вашему Банку услуги по организации синдицированного кредита.

Профессиональная команда ТКБ закрепила за собой репутацию надежного Организатора, Букраннера и Агента:

- Услуги ТрансКапиталБанка включают полный комплекс мероприятий по организации синдицированного кредита

- ТрансКапиталБанк обладает обширной инвесторской базой и богатым опытом в организации сделок по привлечению займов

- ТрансКапиталБанк развивает вторичный рынок синдицированного кредитования

Синдицированное кредитование — это:

- Привлечение фондирования на комфортных условиях

- Оптимизация и диверсификация ресурсной базы с точки зрения стоимости, сроков погашения и источников финансирования

- Расширение базы инвесторов и снижение зависимости от конкретного кредитора

- Установление долгосрочного характера отношений с крупнейшими российскими банками

- Гибкие условия выдачи и погашения кредита

В 2015-2021 гг. ТрансКапиталБанк организовал 22 клубные синдикации для банков Республики Беларусь, Монголии и Узбекистана на сумму свыше 2,2 млрд евро с привлечением 30-ти инвесторов.

Реализованные сделки:

Контакты

Елена Ширинская

Заместитель Председателя Правления

тел.: + 7 (495) 225 80 55

тел.: +7 (495) 797-3200 доб.1948

факс: +7 (495) 797 32 01

моб.:+7 (985) 765-31-68

E-mail: [email protected]

Стелла Даниелова

Вице-Президент — Директор Департамента

Департамент финансовых институтов и финансирования экспорта

тел.: + 7 (495) 225 80 55

тел.: +7 (495) 797 32 00, доб.1569

факс: +7 (495) 797 32 01

моб.: + 7 (915) 454 45 54

E-mail: [email protected]

МКБ привлекает синдицированный кредит объемом до 350 млн долл. США

20. 04.2020

04.2020

16 апреля 2020 г. МКБ подписал соглашение о привлечении синдицированного кредита, в рамках которого банк получит средства объемом до 350 млн долл. США от крупнейших кредиторов из стран Европы, США и Ближнего Востока сроком на 1 год. Полученные средства банк намерен направить на финансирование торговых операций своих клиентов.

МКБ остается единственным финансовым институтом в СНГ, присутствующим на рынке синдицированного кредитования с ежегодными привлечениями: текущая сделка по привлечению международного синдицированного займа стала третьей за последние два года. Подписанное соглашение также закрепило первенство банка среди российских финансовых институтов с точки зрения объема и количества международных заимствований на публичных рынках капитала с 2014 года.

Отдельным достижением МКБ в этом году стало дальнейшее расширение пула кредиторов, в том числе географически. Банк продолжил укреплять сотрудничество с финансовыми институтами Ближнего Востока. Участие в сделке THE SAUDI NATIONAL COMMERCIAL BANK является подтверждением успеха в развитии взаимовыгодного сотрудничества с данным регионом и наличия перспектив дальнейшего наращивания бизнеса.

Участие в сделке THE SAUDI NATIONAL COMMERCIAL BANK является подтверждением успеха в развитии взаимовыгодного сотрудничества с данным регионом и наличия перспектив дальнейшего наращивания бизнеса.

CITIBANK N.A., LONDON BRANCH, ING BANK и THE SAUDI NATIONAL COMMERCIAL BANK выступили в качестве Уполномоченных ведущих организаторов и Букраннеров. К ним присоединились RAIFFEISEN BANK INTERNATIONAL AG, PJSC ROSBANK и CREDIT SUISSE (SWITZERLAND) LTD. в качестве ведущих организаторов. ING BANK (через Лондонское под разделение) выступил агентом по сделке.

«В непростые времена для глобальной экономики в целом, и финансового сектора, в частности, успешное привлечение синдиката является свидетельством стабильной деловой репутации, а также высокого уровня доверия к МКБ среди международных партнеров», – отметил Председатель Правления банка Владимир Чубарь.

Мы используем файлы cookies, чтобы вам было удобно работать с сайтом. Подробнее

ПодробнееСиндицированный кредит в 3,11 млрд евро для проекта «Арктик СПГ-2»

ВЭБ.РФ совместно с консорциумом коммерческих банков, включающим Сбербанк, Газпромбанк, Bank GPB International S.A. и банк «Открытие», подписали с ООО «Арктик СПГ 2» соглашение о предоставлении синдицированного долгового финансирования для реализации проекта «Арктик СПГ 2».

Синдикат банков предоставит 3,11 млрд евро сроком на 15 лет для финансирования строительства комплекса по производству сжиженного природного газа и стабильного газового конденсата «Арктик СПГ 2», сообщает пресс-служба ВЭБ.РФ.

«Это важнейшая инициатива в регионе. Данный проект стратегически важен для развития Северного морского пути и освоения Арктики. ВЭБ.РФ участвует в его реализации совместно с российскими коммерческими банками. Ранее ВЭБ.РФ уже открыл финансирование для строительства 15 танкеров-газовозов усиленного ледового класса, которые будут использоваться для транспортировки СПГ проекта «Арктик СПГ 2», — отметил заместитель председателя ВЭБ. РФ – член правления Даниил Алгульян.

РФ – член правления Даниил Алгульян.

«Объем финансирования со стороны Сбера составляет 2 млрд евро, кредитная линия открыта на 15 лет. Реализация «Арктик СПГ 2» ещё больше укрепит позиции России на мировом газовом рынке», — прокомментировал заместитель председателя правления Сбербанка Анатолий Попов.

«Являясь кредитором проекта «Ямал СПГ», мы рады стать неотъемлемой частью второго СПГ мегапроекта, реализуемого ПАО «НОВАТЭК», важного для социально-экономического развития всей страны. Уверен, что консолидация усилий опытных финансовых партнеров международного уровня обеспечит предоставление финансирования в требуемых объемах, что позволит выдержать высокий темп стройки», – отметил заместитель председателя правления Алексей Белоус.

«Низкая себестоимость продукции, эффективная финансовая модель и сильные международные инвесторы делают его уникальным и по-настоящему конкурентоспособным. «Арктик СПГ-2» – важный проект для российской экономики, и как федеральный банк мы заинтересованы в его успешной реализации», — сказал заместитель президента-председателя правления банка «Открытие» Виктор Николаев.

ООО «Арктик СПГ 2» реализует проект по строительству трех технологических линий по производству сжиженного природного газа мощностью 6,6 млн т в год каждая и общей мощностью 19,8 млн т СПГ и до 1,6 млн т стабильного газового конденсата в год.

Участниками Проекта являются «НОВАТЭК» (60%), Total (10%), CNPC (10%), CNOOC (10%) и Japan Arctic LNG, консорциум Mitsui & Co и JOGMEC (10%).

Банк ЗЕНИТ организовал синдицированный кредит для Шинного бизнеса KAMA TYRES

Банк ЗЕНИТ выступил организатором и кредитным агентом в сделке по выдаче синдицированного кредита ООО «Нижнекамский завод грузовых шин» Шинного бизнеса Группы «Татнефть» KAMA TYRES.

Средства будут направлены на модернизацию экспортно ориентированного производства грузовых цельнометаллокордных шин и создание производства крупногабаритных шин на территории Российской Федерации.Финансирование осуществляется в рамках Постановления Правительства от 23.02. 2019 № 191 «О господдержке промышленных предприятий, реализующих корпоративные программы повышения конкурентоспособности»*. Первый транш на сумму 39,26 млн евро предоставлен предприятию 30 декабря 2020 года.

2019 № 191 «О господдержке промышленных предприятий, реализующих корпоративные программы повышения конкурентоспособности»*. Первый транш на сумму 39,26 млн евро предоставлен предприятию 30 декабря 2020 года.

Общая сумма синдицированного кредита составляет около 10 млрд в рублевом эквиваленте. Срок — 10 лет. Другими участниками синдиката выступили ПАО «Московский кредитный банк» и Акционерное общество «Всероссийский банк развития регионов».

«Мы продолжаем развивать сотрудничество с Нижнекамским заводом грузовых шин. В начале прошлого года Банк ЗЕНИТ начал финансирование инвестиционного проекта по расширению и модернизации производства грузовых цельнометаллокордных шин. Сейчас вместе с другими банками мы открыли кредитование в рамках первой на рынке сделки — мультивалютного синдицированного кредита с механизмом субсидии. Она позволит нижнекамским шинникам увеличить свои мощности и укрепить позиции на внешних рынках», — отметил Председатель Правления Банка ЗЕНИТ Александр Тищенко.

* «О государственной поддержке организаций, реализующих корпоративные программы повышения конкурентоспособности, и внесении изменения в Правила предоставления из федерального бюджета субсидии в виде имущественного взноса Российской Федерации в государственную корпорацию „Банк развития и внешнеэкономической деятельности (Внешэкономбанк)“ на возмещение части затрат, связанных с поддержкой производства высокотехнологичной продукции».

The Fed — портфели синдицированных займов финансовых организаций

Синдицированные кредитные портфели финансовых организаций

В этих таблицах представлен обзор распределения риска по портфелям синдицированных кредитов банков и других финансовых учреждений. Синдицированный заем — это заем, предоставленный группой финансовых учреждений (кредитный синдикат) одному заемщику. Синдикаты часто включают как банки, так и небанковские финансовые учреждения, такие как структуры кредитных обязательств с обеспечением (ССН), страховые компании, пенсионные фонды или паевые инвестиционные фонды.После предоставления акции синдицированных займов могут быть проданы на вторичном рынке, что изменит состав синдиката займов. Синдицированные ссуды включаются в финансовые счета отдельных кредиторов, но не идентифицируются конкретно как синдицированные ссуды. Информация, представленная в этих таблицах, дает обзор подверженности банков и других финансовых учреждений кредитному риску по синдицированным займам. В таблицах суммированы общие риски по синдицированным кредитам, а затем данные разбиты по использованным кредитным линиям, неиспользованным кредитным линиям и срочным кредитам.

Документация

Все данные взяты из квартальных отчетов Программы совместного национального кредита (SNC). Указанные суммы представляют собой сумму всех пакетов акций синдицированного кредита в каждой категории. Общая непогашенная сумма представляет собой сумму срочных займов, привлеченных кредитных линий и прочих займов. Невыбранный кредит — это неиспользованная часть кредитной линии. Депозитарные учреждения включают банковские холдинговые компании, финансовые холдинговые компании, национальные банки, банки, не являющиеся членами, банки государств-членов, федеральные сберегательные банки, государственные сберегательные банки, кредитные союзы и ссудно-сберегательные ассоциации.Риск дефолта — это вероятность дефолта в течение двух лет, предоставляемая отчитывающимся финансовым учреждением. В отличие от оценок на определенный момент времени, которые связаны с текущей стоимостью инструмента, рейтинги на протяжении цикла более стабильны. Квартальные данные доступны по 18 расширенным репортерам, начиная с четвертого квартала 2009 года. Ежеквартальные данные доступны для всех журналистов, начиная с первого квартала 2017 года.

Back to TopПоследнее обновление: 21 июня 2021 г.

Определение синдицированного кредита

Что такое синдицированный заем?

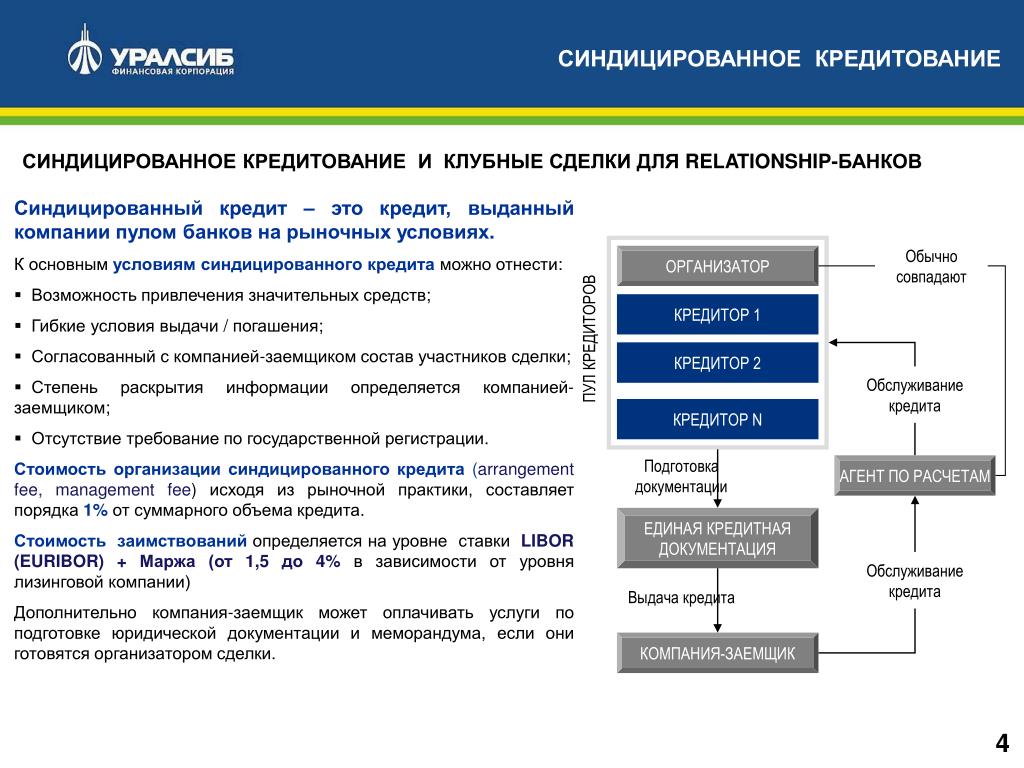

Синдицированный заем, также известный как синдицированный банковский кредит, представляет собой финансирование, предлагаемое группой кредиторов, называемых синдикатом, которые работают вместе, чтобы предоставить средства одному заемщику.Заемщиком может быть корпорация, крупный проект или суверенное правительство. Ссуда может включать фиксированную сумму средств, кредитную линию или их комбинацию.

Синдицированные займы возникают, когда для проекта требуется слишком большой заем для одного кредитора или когда проекту требуется специализированный кредитор с опытом работы с определенным классом активов. Синдицирование ссуды позволяет кредиторам распределять риски и участвовать в финансовых возможностях, которые могут быть слишком большими для их индивидуальной капитальной базы.Процентные ставки по этому типу ссуд могут быть фиксированными или плавающими на основе базовой ставки, такой как Лондонская межбанковская ставка предложения (LIBOR). LIBOR — это средняя процентная ставка, которую крупные мировые банки занимают друг у друга.

Ключевые выводы

- Синдицированный заем или синдицированная банковская линия — это финансирование, предлагаемое группой кредиторов, называемых синдикатом, которые работают вместе, чтобы предоставить средства заемщику.

- Заемщиком может быть корпорация, крупный проект или государственное правительство.

- Поскольку синдицированные кредиты связаны с такими большими суммами, они распределяются между несколькими финансовыми учреждениями, чтобы снизить риск в случае дефолта заемщика.

Общие сведения о синдицированном займе

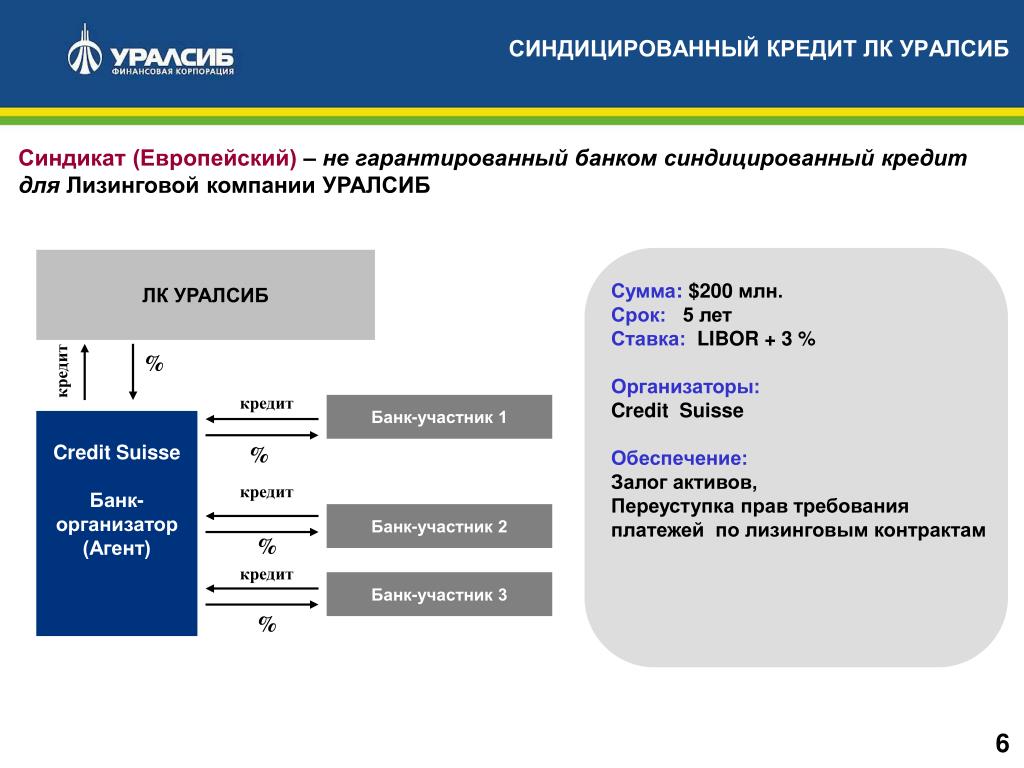

В случае синдицированных кредитов обычно присутствует ведущий банк или андеррайтер, известный как организатор, агент или ведущий кредитор. Ведущий банк может предоставить пропорционально большую долю ссуды или может выполнять такие обязанности, как распределение денежных потоков между другими участниками синдиката и административные задачи.

Основная цель синдицированного кредитования — распределить риск дефолта заемщика между несколькими кредиторами или банками или институциональными инвесторами, такими как пенсионные фонды и хедж-фонды. Поскольку синдицированные ссуды, как правило, намного больше, чем стандартные банковские ссуды, риск дефолта даже одного заемщика может нанести ущерб одному кредитору. Синдицированные займы также используются в сообществе выкупов с привлечением заемных средств для финансирования крупных корпоративных поглощений, в основном за счет заемного финансирования.

Синдицированные займы могут быть предоставлены на основе максимальных усилий, что означает, что, если не удается найти достаточное количество инвесторов, сумма, которую получает заемщик, будет ниже, чем первоначально предполагалось.Эти ссуды также могут быть разделены на двойные транши для банков, которые финансируют стандартные возобновляемые кредитные линии, и институциональных инвесторов, которые финансируют срочные ссуды с фиксированной процентной ставкой.

Поскольку синдицированные кредиты включают такие большие суммы, они распределяются между несколькими финансовыми учреждениями, что снижает риск в случае дефолта заемщика.

Пример синдицированного кредита

Синдицированные займы обычно слишком велики для одного кредитора. Например, китайская корпорация Tencent Holdings Ltd.Крупнейшая интернет-компания в Азии и владелец популярных сервисов обмена сообщениями WeChat и QQ 24 марта 2017 года подписали сделку по синдицированному кредиту на 4,65 миллиарда долларов. Кредитная сделка включала обязательства от дюжины банков, при этом Citigroup Inc. выступала в качестве координатора, уполномоченного ведущего организатора и букраннера, который является ведущим андеррайтером в новом долговом предложении, которое ведет «бухгалтерские книги».

Ранее Tencent увеличила размер другого синдицированного кредита до 4,4 млрд долларов 6 июня 2016 года.Этот заем, использованный для финансирования приобретения компаний, был подписан пятью крупными организациями: Citigroup Inc., Австралийско-новозеландской банковской группой, Банком Китая, HSBC Holdings PLC и Mizuho Financial Group Inc. Пять организаций вместе создали синдицированный заем, который включает пятилетнюю кредитную линию, разделенную между ссудой и револьвером. Револьвер — это возобновляемая кредитная линия, означающая, что заемщик может выплатить остаток и снова занять.

Синдицированный заем — участники, преимущества, как это работает

Что такое синдицированный заем?

Синдицированный заем предлагается группой кредиторов, которые работают вместе, чтобы предоставить кредит крупному заемщику.Заемщиком может быть корпорация. Корпорация. Корпорация — это юридическое лицо, созданное физическими лицами, акционерами или акционерами с целью получения прибыли. Корпорациям разрешается заключать контракты, предъявлять иски и предъявлять иски, владеть активами, перечислять федеральные налоги и налоги штата, а также занимать деньги в финансовых учреждениях, индивидуальном проекте или правительстве. Каждый кредитор в синдикате вносит часть суммы кредита, и все они разделяют кредитный риск. Один из кредиторов действует как управляющий (банк-организатор), который управляет ссудой от имени других кредиторов синдиката.Синдикат может представлять собой комбинацию различных типов ссуд, каждый с разными условиями погашения, которые согласовываются в ходе переговоров. Тактика переговоров. Переговоры — это диалог между двумя или более людьми с целью достижения консенсуса по вопросу или вопросам, в которых существует конфликт. Хорошая переговорная тактика важна для участников переговоров, чтобы их сторона могла выиграть или создать беспроигрышную ситуацию для обеих сторон. между кредиторами и заемщиком.

Синдицирование займа происходит, когда одному заемщику требуется крупный заем (1 миллион долларов или более), который один кредитор может быть не в состоянии предоставить, или когда заем выходит за рамки подверженности кредитору риску.Ведущие банки в США По данным Федеральной корпорации по страхованию вкладов США, по состоянию на февраль 2014 года в США насчитывалось 6799 коммерческих банков, застрахованных FDIC. Затем они формируют синдикат, который позволяет им распределять риски и участвовать в финансовых возможностях. Ответственность каждого кредитора ограничена их долей в общей сумме кредита. Соглашение для всех участников синдиката содержится в одном кредитном соглашении.

Чтобы изучить методы анализа финансовых показателей компании, ознакомьтесь с курсом CFI по основам финансового анализа.

Участники синдицированного займа

Те, кто участвует в синдицированном займе, могут варьироваться от одной сделки к другой, но типичными участниками являются следующие:

1. Организационный банк

Организационный банк также известен в качестве ведущего менеджера и уполномочен заемщиком организовать финансирование на основе конкретных согласованных условий ссуды. Банк должен привлекать других кредитующих сторон, которые желают участвовать в кредитном синдикате и разделять связанные с этим кредитные риски.Финансовые условия, согласованные между банком-организатором и заемщиком, содержатся в листе условийШаблон листа условийЗагрузите наш пример шаблона листа условий. В таблице условий изложены основные условия инвестиционной возможности и необязательного соглашения.

В листе условий подробно описывается сумма кредита, график погашения График погашения В графике долга излагается весь долг, имеющийся у бизнеса, в соответствии с графиком, основанным на его сроке погашения и процентной ставке. В финансовом моделировании — потоки процентных расходов, процентная ставка, срок ссуды и любые другие комиссии, связанные с ссудой.Банку-организатору принадлежит значительная часть ссуды, и он будет нести ответственность за распределение денежных потоков между другими участвующими кредиторами.

2. Агент

Агент синдицированного кредита служит связующим звеном между заемщиком и кредиторами и несет договорные обязательства как перед заемщиком, так и перед кредиторами. Роль агента кредиторов заключается в предоставлении им информации, которая позволяет им осуществлять свои права по соглашению о синдицированном кредите.Однако агент не несет фидуциарных обязанностей и не обязан консультировать заемщика или кредиторов. Обязанности агента в основном административные.

3. Доверительный управляющий

Доверительный управляющий отвечает за обеспечение безопасности активов заемщика от имени кредиторов. Структуры синдицированных займов избегают предоставления обеспечения отдельным кредиторам по отдельности, поскольку такая практика будет дорогостоящей для синдиката. В случае неисполнения обязательств доверительный управляющий несет ответственность за обеспечение исполнения обязательств в соответствии с инструкциями кредиторов.Таким образом, доверительный управляющий несет фидуциарную обязанность только кредиторам синдиката.

Преимущества синдицированного кредита

Ниже приведены основные преимущества синдицированного кредита:

1. Требуется меньше времени и усилий

Заемщик не обязан встречаться со всеми кредиторами синдиката для ведения переговоров условия кредита. Скорее, заемщику нужно только встретиться с банком-организатором, чтобы обсудить и согласовать условия ссуды.Затем организатор выполняет большую работу по созданию синдиката, привлечению других кредиторов и обсуждению с ними условий кредита, чтобы определить, сколько кредита внесет каждый кредитор.

2. Диверсификация условий займа

Поскольку синдицированный заем предоставляется несколькими кредиторами, заем может быть структурирован с использованием различных типов ссуд и ценных бумаг. Различные типы ссуд предлагают разные типы процентов, такие как фиксированные или плавающие процентные ставки Плавающая процентная ставка Плавающая процентная ставка относится к переменной процентной ставке, которая изменяется в течение срока долгового обязательства.Это противоположность фиксированной ставке., Что делает ее более гибкой для заемщика. Кроме того, заимствование в разных валютах защищает заемщика от валютных рисков, возникающих в результате воздействия внешних факторов, таких как инфляция, а также государственные законы и политика.

3. Крупная сумма

Синдицирование ссуды позволяет заемщикам брать займы на крупные суммы для финансирования капиталоемких проектов. Крупная корпорация или правительство могут занять крупную ссуду для финансирования лизинга крупного оборудования, слияний и финансовых операций в телекоммуникационной, нефтехимической, горнодобывающей, энергетической, транспортной и т. Д.Один кредитор не сможет собрать средства для финансирования таких проектов, и поэтому привлечение нескольких кредиторов для предоставления финансирования упрощает реализацию таких проектов.

4. Положительная репутация

Участие нескольких кредиторов в финансировании проекта заемщика является укреплением хорошего имиджа заемщика на рынке. Заемщики, которые успешно выплачивали синдицированные займы в прошлом, пользуются положительной репутацией среди кредиторов, что облегчает им доступ к кредитным линиям финансовых учреждений в будущем.

Ссылки по теме

Спасибо за то, что прочитали объяснение синдицированного кредита CFI. CFI предлагает специалиста по финансовому моделированию и оценке (FMVA) ™. Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификат CFI «Финансовый аналитик по моделированию и оценке» (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере. Запишитесь сегодня! программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- Соглашение о долге Соглашения о долге Ковенанты о долге — это ограничения, которые кредиторы (кредиторы, держатели долга, инвесторы) накладывают на кредитные соглашения, чтобы ограничить действия заемщика (должника).

- Младший транш Младший транш Младший транш представляет собой необеспеченный долг, приоритет погашения которого ниже, чем у других долгов в случае дефолта. Также называется субординированным долгом.

- Письмо-обязательство. Письмо-обязательство. Письмо-обязательство — это официальное обязательное соглашение между кредитором и заемщиком. В нем изложены условия ссуды и характер предполагаемой ссуды. Он служит соглашением, которое инициирует официальный процесс получения кредита.

- Старший и субординированный долг Старший и субординированный долг Чтобы понять приоритетный и субординированный долг, мы должны сначала проанализировать капитал. Пакет капитала определяет приоритетность различных источников финансирования. Старший и субординированный долг относятся к их положению в стеке капитала компании. В случае ликвидации первоочередной долг выплачивается в первую очередь.

Insights — Что такое синдицированный заем

Автор: Майкл Доэрти, управляющий директор по корпоративному банковскому делу и синдицированным займам

Что такое синдицированный заем?

Синдицированный заем — это заем, предоставленный заемщику группой банков или синдикатом, а не одним банком.Синдицированный заем обычно требуется, когда компании требуется финансирование для крупного проекта или приобретения и требуется сумма капитала, которая больше, чем любой отдельный банк может или желает предоставить. Не существует минимальной суммы кредита для синдицированного кредита, однако синдицированные кредиты наиболее распространены на среднем рынке и в крупных корпоративных банковских областях, где финансовые потребности компаний могут составлять 100 миллионов долларов и более. Синдицированные кредиты предлагаются во всех отраслях и могут быть адаптированы к конкретным потребностям заемщика.

Синдицированный заем имеет те же характеристики, что и единый банковский заем, в отношении цены, срока, обеспечения и условий. Это может быть срочная ссуда или кредитная линия, либо их комбинация. Различия проистекают из мультибанковского характера ссуды. В синдицированном кредите один банк выступает в качестве административного агента, а другие банки — в качестве кредиторов синдиката. Административный агент является организатором финансирования. Агент ведет переговоры об условиях кредита с заемщиком.Как только будет достигнута договоренность об условиях, банк-агент будет привлекать другие банки к участию в финансировании. Когда агент получает обязательства от необходимых банков для удовлетворения финансовых требований компании, он закрывает синдицирование.

Прежде чем синдицированный заем может быть закрыт и профинансирован, члены синдиката проверят кредитное соглашение, чтобы убедиться, что его условия соответствуют тому, что предложил агент. Затем каждый член синдиката подписывает кредитное соглашение и финансирует свою пропорциональную долю ссуды.

После закрытия ссуды и ее финансирования банк-агент управляет процессом администрирования ссуды. Когда компания хочет использовать свою кредитную линию, она связывается с агентом, который затем информирует кредиторов синдиката о запросе на розыгрыш и о том, какую часть суммы они должны финансировать в качестве своей доли пропорциональной ставки. Агент также является получателем всех выплат по основной сумме долга и процентов от заемщика от имени синдиката и перечисляет каждому кредитору пропорциональную долю любого платежа.

Каковы преимущества синдицированного кредита?

Наиболее значительным преимуществом синдицированного кредита является предоставление компании большего кредита, чем они могли бы ожидать от одного банка.

Помимо размера ссуды, заемщик также получает выгоду от диверсификации кредиторов и множественных банковских отношений. Это может иметь решающее значение в период экономического спада, когда у некоторых банков может ухудшиться ссудный портфель, и они могут быть ограничены в выдаче новых ссуд.

Если ожидается, что в будущем потребности заемщика в финансировании увеличатся, часто имеет смысл включить в синдикат больше банков, чем необходимо для его текущих целей финансирования.Это предоставляет заемщику дополнительные возможности кредитования для удовлетворения будущих финансовых потребностей заемщика без необходимости привлекать новых кредиторов в более поздний срок.

Поскольку условия ссуды должны быть приемлемы для нескольких банков, заемщик может быть уверен, что он получает конкурентоспособные рыночные условия.

На что следует обратить внимание заемщику при обращении за синдицированной ссудой?

Прежде всего необходимо выбрать административного агента, который будет вести переговоры о ссуде и организовать синдикат.Часто заемщик запрашивает предложения от нескольких банков стать административным агентом. При выборе административного агента ключевым моментом является выбор кредитора с опытом работы в агентстве и организации синдицированных кредитов, а также с опытом кредитования в отрасли заемщика. Помимо выбора квалифицированного административного агента, подумайте о сильных сторонах и возможностях синдикатных кредиторов по предоставлению некредитных продуктов и услуг, необходимых для ведения вашего бизнеса.

Кроме того, заемщику следует выбрать агента с обширными отношениями и доверием с другими банками для привлечения потенциальных кредиторов синдиката.Агент должен защищать интересы как заемщика, так и синдикатных кредиторов и должным образом уравновешивать потребности и интересы обеих сторон, чтобы предоставить заемщику наиболее конкурентоспособные условия.

Процесс переговоров, синдицирования и закрытия синдицированного кредита требует тесного взаимодействия и сотрудничества между агентом и заемщиком. Выбор агента, которому вы доверяете и с которым можете комфортно работать, имеет важное значение для успеха синдицированного кредита.

Узнайте больше о синдицированных кредитах и услугах через FNBO.

Об авторе

Майкл Доэрти — управляющий директор по корпоративному банковскому делу и кредитованию. Майкл и его команда работают через семь штатов FNBO, чтобы обеспечить нашим клиентам среднего и корпоративного банковского обслуживания доступ к финансированию, необходимому для продолжения роста их бизнеса.

Получение синдицированного кредита: что вам нужно знать

9 февраля 2021 г. | 3 мин чтения

Синдицированный кредит может иметь важное значение для роста и устойчивости вашей компании.Вот как сориентироваться в процессе получения одного

9 февраля 2021 г. | 3 мин чтения

Когда дело доходит до финансирования бизнеса, большинство компаний хорошо знакомы с традиционными банковскими кредитами. Технически они известны как «двусторонние займы» и предполагают, что один кредитор предоставляет капитал одной компании.

Но знаете ли вы, что синдицированные займы, в которых участвует группа кредиторов, работающих вместе, могут помочь вашей компании добиться еще большего и лучшего? Это особенно верно, когда вам нужно больше денег, чем может предоставить один кредитор, или когда ваши потребности в капитале превышают терпимость кредитора к риску.

Преимущества синдицированного кредита

Синдицированный заем дает много преимуществ. Помимо предоставления большего капитала, чем может предоставить единственный кредитор, синдицированный заем может помочь оптимизировать ваше финансирование и позволить вам более эффективно получить доступ к большему пулу капитала. Это также может быть предвестником более крупных сделок на рынке капитала (например, облигаций или IPO).

Он также может предоставить вам доступ ко всему спектру банковских продуктов и услуг, предлагаемых группой кредиторов, с которыми вы работаете.Кроме того, это может помочь вашей компании в развитии банковских отношений, которые будут иметь жизненно важное значение для будущего роста вашей компании.

Ключевые участники процесса синдицированного займа

- Ведущий аранжировщик: Ваша компания будет тесно сотрудничать с «ведущим аранжировщиком», которого иногда называют «оставшимся ведущим» на протяжении всего процесса. Этот кредитор будет работать над структурой сделки и запускать процесс синдицирования.

- Совместные ведущие организаторы: В зависимости от размера ссуды процесс может также включать кредиторов, известных как совместные ведущие организаторы или «JLA».«Они, как правило, предусматривают более высокие капитальные обязательства и являются другими ключевыми отношениями для заемщика. Этот уровень кредиторов также будет сосредоточен на продвижении и обеспечении вспомогательного банковского бизнеса.

- Участники: Дополнительные кредиторы также могут вложить капитал в сделку.

Ключевые вехи на пути

Эти ключевые этапы и результаты могут помочь вам узнать, что впереди и чего ожидать:

Для типичной корпоративной сделки ведущий организатор обычно структурирует ссуду и определяет стратегию синдицирования. Запускает три параллельных рабочих потока

Ведущий организатор проводит андеррайтинг и комплексную проверку на предмет потенциальных финансовых, репутационных и юридических рисков.

Ведущий организатор согласовывает условия сделки, в которой излагается структура сделки, включая комиссионные и расходы.

Заемщик и ведущий организатор готовят маркетинговые материалы, которые помогут инвесторам принять решение о выдаче кредита.Ключевые документы могут включать, среди прочего, один или несколько из перечня условий , финансовой модели, представления кредитора, также известного как «LP», и меморандума о конфиденциальной информации или «CIM». CIM часто предоставляет подробную информацию о компании и ее отрасли, текущих и прогнозируемых финансовых условиях, общих условиях финансирования и сроках синдицирования.

Проходит собрание банка. Во время собрания банка заемщик часто делится финансовым прогнозом компании с другими потенциальными кредиторами.За встречей следуют два важных следующих шага:

Участники предоставляют свои обязательства примерно через две недели после собрания банка. После этого идет короткий процесс проверки, чтобы убедиться в правильности документации. Как только все документы будут подписаны и заполнены, ссуда будет готова к закрытию, что в целом займет от шести до восьми недель (хотя сроки могут варьироваться в зависимости от обстоятельств).

Лучшие практики для синдицированных займов

- Выберите правильный соло-аранжировщик. Поскольку ваш ведущий организатор будет обсуждать условия и структуру кредита, а также продавать сделку, организатору потребуется солидный послужной список, опыт и надежность.

- Будьте прозрачными. Будьте открыты и прозрачны с ведущим аранжировщиком на протяжении всего процесса, чтобы аранжировщик мог обеспечить вам хорошее исполнение.

- Рассмотрим лучший способ исполнения. Транзакция может быть структурирована как транзакция с гарантией или транзакция с максимальными усилиями. Определите, что подходит для вашего бизнеса с точки зрения сроков и затрат.Ведущий аранжировщик может помочь с оценкой вариантов.

- Будьте готовы к тому, что для этого потребуется много работы. Обеспечение поддержки со стороны руководства и встречи с несколькими группами заинтересованных сторон могут потребовать времени и усилий. То же самое можно сказать о создании маркетинговых материалов и финансовых документов, необходимых для усердия.

- Будьте искренними. Достоверность вашей управленческой команды и истории компании убедит кредиторов в кредитоспособности вашего бизнеса.

Когда дело доходит до синдицированных займов, знания — сила

В конечном итоге синдицированный заем может повысить ликвидность вашей компании и повысить ее финансовую устойчивость.Если вы обучитесь, прежде чем приступить к работе, вам будет намного проще ориентироваться в этом процессе.

Информация, содержащаяся в данном документе, предназначена только для образовательных целей и не предоставляет исчерпывающий список всех соображений или рекомендаций по финансовым операциям. Эта информация не представляет собой каких-либо обязательств, финансовых обязательств, советов, мнений, указаний или рекомендаций, формальных или неофициальных, Capital One, Национальной ассоциации или любого из ее должностных лиц, директоров, сотрудников, советников, поверенных, консультантов, аффилированных лиц или дочерних компаний ( вместе «Capital One»).Ничто, содержащееся в настоящем документе, не должно приводить к возникновению или толковаться как повод для каких-либо обязательств или ответственности со стороны Capital One.

5 вопросов для руководителей C-Suite

Интервью с экономистом доктором Мохамедом Эль-Эрианом о состоянии бизнеса.

Читать статью| 21 декабря 2020 г. | 3 мин. На чтение

статей | 17 ноября 2020 г. | 3 мин. На чтение

статей | 25 августа 2020 г. | 3 мин. Чтения

СИНДИЦИРОВАННЫЙ КРЕДИТ И УЧАСТИЕ В КРЕДИТЕ

Синдицированный заем и участие в займах

Автор: Лиза Д.Любовь, эсквайр, партнер, Love and Long, L.L.P.

Синдицированные займы и участие в займах продолжают расти в коммерческом финансировании, поскольку кредиторы стремятся выйти за пределы своих традиционных источников дохода, выйти на новые или развивающиеся рынки и отрасли, поддерживать приемлемый уровень диверсификации своих инвестиций и разделить риски развития и кредитные риски в отношении конкретным или сложным проектам, заемщикам или отраслям. Синдицированные ссуды и участие также позволяют кредиторам уменьшить долю капитала и предоставить финансовые услуги ценным клиентам, чьи кредитные потребности превышают лимиты кредитного риска кредитора.Эти договоренности позволяют кредиторам участвовать в транзакциях, которые в противном случае могли бы быть запрещены их политикой и руководящими принципами кредитования. Кроме того, эти механизмы позволяют кредиторам получить доступ к опыту, деловым отношениям и потокам сделок кредитора-организатора без необходимости инвестировать большие суммы на маркетинговые расходы и административные возможности. Хотя эти кредитные отношения имеют свои преимущества, кредиторы внутри синдикатной группы передают повседневное рутинное принятие решений ведущему кредитору, а также возможность принимать решения независимо и предпринимать односторонние действия в отношении кредита в пользу группового решения. создание на основе согласованных уровней согласия.Однако отношения между кредиторами-синдикатами и заемщиком, и кредиторами-участниками и заемщиком обычно сильно различаются.

Синдицированный заем — это заем, предоставленный соответственно двумя или более кредиторами, заключившими договор с заемщиком напрямую по одному и тому же кредитному соглашению, при этом кредиторы разделяют ответственность за предоставление ссуды в полном объеме. Каждый кредитор имеет прямые юридические отношения с заемщиком и получает от заемщика собственный вексель. Как правило, один или несколько кредиторов также берут на себя отдельную роль организатора ссуды и агента кредитной линии и берут на себя ответственность за администрирование ссуд для всех кредиторов, включая сбор платежей по ссуде и комиссионных, производимых по векселям, и распределение между ними. каждый кредитор синдиката — свою соответствующую долю.Организатор и агент могут увеличить свою прибыльность за счет получения дополнительных комиссий и компенсаций за такие услуги. Синдицированный заем отличается от участия в займе тем, что кредиторы, участвующие в синдицировании, совместно участвуют в процессе выдачи и кредитования. [I]

Участие в ссуде предполагает разделение или продажу долей собственности в ссуде между двумя или более финансовыми учреждениями. Обычно, но не всегда, ведущий банк предоставляет ссуду, закрывает ссуду и затем продает доли владения одному или нескольким участвующим банкам.Ведущий банк сохраняет за собой частичную долю в ссуде, хранит всю ссудную документацию на свое имя, хранит всю оригинальную документацию, обслуживает ссуду и работает напрямую с заемщиком в интересах всех участников. Участие может быть либо на паритетной основе с равным разделением рисков для всех участников займа, либо на старшей / субординированной основе, когда первому платят старшему кредитору, а участие в субординированном займе выплачивается только при наличии достаточных средств, оставшихся для производить платежи.Такое участие в основной / субординированной ссуде может быть структурировано либо на основе LIFO (последний пришел — первым ушел) или FIFO (первый пришел — первый ушел). [Ii] Соглашение об участии также будет включать условия соглашения, включающие распределение прибыли между кредиторами , распределение комиссии по ссуде, стандарты обслуживания, которые ведущий кредитор или администратор должен по отношению к участникам, и обязанности участников. Во многих случаях заемщик может даже не знать, что ссуда была предоставлена другим кредиторам.

При участии договорные отношения проходят от заемщика к ведущему банку и от ведущего банка к участникам, тогда как при синдицировании финансирование предоставляется заемщику каждым членом синдиката в соответствии с общим соглашением, заключенным с каждым участником. синдиката, имеющего прямые договорные отношения с заемщиком. Некоторые другие ключевые положения для переговоров по синдицированным займам и соглашениям об участии включают уступки, правоприменительные меры, поправки и урегулирования, права отказа, принятие решений, права на информацию и уведомления, ответственность и стандарты обслуживания агента или участвующего кредитора, невыполнение обязательств и приоритеты платежей, положения со-кредитора и участника о невыполнении обязательств, каждое из которых может иметь значительное влияние на со-кредитора и участников.

Поскольку привлекательность синдицированных займов и участия в займах продолжает расти, кредиторы и их консультанты должны быть знакомы с правовыми вопросами, связанными с такими сделками. Особое внимание необходимо уделить различным ключевым условиям, описанным выше, и согласованию таких условий в интересах и наилучших интересах вашего клиента.

[i] Федеральная корпорация по страхованию депозитов, Руководство по управлению активами с разделением рисков RSAM-2011-15

Лиза Д. Лав — поверенный, специализирующийся на корпоративных финансах, проектном финансировании, долевом финансировании и сделках с обеспечением (включая синдицированные займы и участие в займах).Она работала советником Министерства финансов США, финансовых учреждений, квазигосударственных и частных организаций развития, компаний из списка Fortune 100 и других юридических лиц. В настоящее время она является сопредседателем комитета по транзакционной практике NAMWOLF и членом национального совета директоров NAMWOLF.

Синдицированное финансирование

Получите индивидуальные услуги по синдицированию кредитов от специального ресурса.

26

года в качестве организатора синдицированных кредитов №1 1

48%

наших сделок на сумму не более 250 миллионов долларов 2

$ 11,5B

общекорпоративные инвестиции в технологии 3

Что мы делаем

Кредитное плечо J.Опыт П. Моргана в области синдицированных синдицированных кредитов и рынков капитала для поддержки как ваших повседневных операций, так и долгосрочного роста. Каждая стратегия адаптируется к потребностям вашей компании, а не к размеру вашей сделки.

Покрытие специальной команды

Access команды, которые занимаются удовлетворением потребностей компаний среднего рынка и спонсоров недвижимости. Ваши банкиры понимают проблемы вашей компании и сосредоточены на установлении отношений, которые продолжаются вне процесса исполнения.

Сотрудничество

Помимо услуг синдицированного кредитования, воспользуйтесь нашим опытом на рынках капитала и консультационными возможностями для поддержки вашего долгосрочного роста и стратегических инициатив. Узнайте больше здесь.

Полный набор клиентских решений

Наша команда фокусируется на отношениях, а не на транзакции. Мы инвестируем время в знакомство с нашими клиентами и их уникальными ситуациями, чтобы мы могли предоставить индивидуальное решение, основанное на широком спектре предложений, предлагаемых компанией J.П. Морган — включая ведущие на рынке продукты для управления денежными средствами и казначейские услуги, а также связи с инвестиционным банком. Частью нашей приверженности отношениям является содействие в расширении и улучшении банковских отношений.

Экспертиза недвижимости

Наша команда обладает глубокими знаниями и опытом в предоставлении синдицированных кредитов владельцам и операторам коммерческой недвижимости, включая REIT, инвестиционные фонды, операционные компании, девелоперов и инвесторов.Наш опыт варьируется от корпоративного финансирования на уровне организации до сделок с отдельными активами (строительство, ипотека, промежуточные ссуды и ссуды на приобретение) по классам активов. Помимо помощи в определении возможностей для оптимизации вашего капитала, мы предлагаем решения для управления вашими краткосрочными и долгосрочными потребностями в ликвидности. Узнайте больше о нашем полном спектре решений для банковского обслуживания недвижимости здесь.

Лучшие в своем классе варианты кредитования и финансирования

Свяжитесь с нами и будьте в курсе

Для использования формы необходимо включить JavaScript.

1 J.P. Morgan занимает первое место в качестве организатора синдицированных кредитов в течение 26 лет подряд.

2 Почти половина сделок, заключенных через J.P. Morgan, составляет 250 миллионов долларов или меньше.

3 Мы ежегодно тратим миллиарды на то, чтобы наши технологии оставались актуальными, а ваши данные были в безопасности.

Дж.Условия, политика конфиденциальности и безопасности П. Моргана на веб-сайте и / или для мобильных устройств не распространяются на сайт или приложение, которое вы собираетесь посетить. Ознакомьтесь с его условиями, политикой конфиденциальности и безопасности, чтобы узнать, как они применимы к вам. J.P. Morgan не несет ответственности (и не предоставляет) какие-либо продукты, услуги или контент на этом стороннем сайте или в приложении, за исключением продуктов и услуг, которые явно носят название J.