Как положить доллары на карту Сбербанка?

Можно ли положить доллары в Сбербанке на карточный счет, каким образом это сделать, какие расходы понесет клиент при осуществлении операции?

Способы пополнить счет в Сбербанке долларами

Кредитная организация предлагает клиентам различные способы пополнения карточного счета в рублях: через банкомат, в кассе банка, переводом с другого счета, воспользовавшись мобильным банком. С пополнением счета в долларах дело обстоит совсем иначе. Возможность пополнить счет в долларах существует для карт, счет которых открыт в долларах, или мультивалютных карт.

Рассмотрим, насколько применимы эти способы для внесения на счет долларов:

- В кассе кредитной организации. Клиент может обратиться в банк в банк с документом, подтверждающим личность и картой, на которую будут зачислены средства. Внести на долларовый счет можно рубли, после конвертации на счет будут зачислены доллары. Если счет открыт в рублях, то при пополнении его долларами они также будут переведены в рубли.

При открытии счета в евро, при внесении долларов потребуется двойная конвертация, т. е. комиссия за услугу возрастет вдвое.

При открытии счета в евро, при внесении долларов потребуется двойная конвертация, т. е. комиссия за услугу возрастет вдвое. - Самым удобным способом является внесение средств через устройства самообслуживания. Однако, в отличие от других банков, банкоматы Сбербанка работают только с рублями и внести доллары на счет через банкомат не получится. Через банкомат клиент сможет пополнить счет, открытый в долларах, внеся рубли. После конвертации на счет поступят доллары. Операция будет осуществлена по действующему курсу банка.

- Пополнить счет, открытый в долларах, можно путем перевода денежных средств с другого счета, открытого в рублях. Операция будет произведена по действующему курсу банка на день ее совершения. Осуществить перевод можно как в представительстве банка, так и при помощи интернет-банкинга или устройства самообслуживания кредитной организации. Например, при открытии депозита в долларах, клиент может перевести на счет эквивалент вложения в рублях, после конвертации на счет вкладчика будут зачислены доллары.

С долларового счета можно внести деньги в долларовый депозит напрямую.

С долларового счета можно внести деньги в долларовый депозит напрямую. - Клиенты, пользующиеся мобильным банком кредитной организации, смогут перевести деньги на долларовый счет с помощью смс-команды. Клиент формирует текст сообщения: вводит кодовое слово «Перевод», номер карты, куда будут зачислены деньги, номер карты, с которой осуществляется операция, сумма и отправляет его на номер 900.

Таким образом, внести на счет доллары в Сбербанке можно в его представительстве или воспользовавшись безналичными переводами. Прежде чем пополнять рублевый счет долларами следует проверить, возможна ли эта операция с данным типом карт. Есть карточки, по которым такие операции невозможны. Например, карты ПС МИР. Получить информацию можно, позвонив на горячую линию банка, которая доступна в круглосуточном режиме.

При планировании поездки в другую страну, клиентам рекомендуется оформить в Сбербанке мультивалютную карту. В этом случае он без проблем сможет пополнять счет в долларах или рублях по своему усмотрению, на счет будет зачислена выбранная валюта.

Какая комиссия удерживается банком?

При пополнении своего долларового счета долларами комиссия банком не взыскивается. При осуществлении конвертации из одной валюты в другую, деньги зачисляются по внутреннему курсу банка, действующему на момент операции.

Комиссии за другие операции взыскиваются согласно тарифной политике банка.

Что такое Сберегательный счет от Сбербанка, как его открыть и закрыть

Сбербанк для граждан РФ предоставляет возможность не только брать кредиты и оформлять банковские карты, но и ряд дополнительных продуктов и услуг. В их число входит и создание Сберегательного счета от Сбербанка, который от обычного отличается своей бессрочностью. Рассмотрим подробнее условия инвестирования в рамках продукта и его основные особенности.

Что такое «Сберегательный счет» от Сбербанка

Сберегательный счет от Сбербанка – это бессрочный, мультивалютный вклад, не имеющий ограничений по срокам, суммам пополнения и снятия. Его условия несколько отличный от других депозитов Сбербанка, где ставки выше, зато отсутствие сроков и минимального остатка на счете делают доступным для каждого. Валюта может быть разной – рубли, евро, американские доллары, юани, фунты стерлингов и ряд других.

Кроме гарантии сбережения вкладчик получает возможность увеличения вложенных денег за счет начисляемых процентов с предусмотренной ежемесячной капитализации. Инвестирование может принять полностью автоматизированный процесс – вкладчику нужно лишь пополнять вклад, не заботясь о закрытии или пролонгации договора.

Прежде чем перейти к открытию Сберегательного счета в Сбербанке рекомендуется учесть два важных момента:

- По этой программе среди всех возможных депозитов предусматривается начисление самого низкого процента.

Поэтому открывать счет с целью увеличения имеющихся денег и получения пассивного дохода нет смысла, если только речь не идет об очень малой сумме. Сбербанк этот счет позиционирует, как инструмент для хранения денег и проведения расчетов, а не накопления.

Поэтому открывать счет с целью увеличения имеющихся денег и получения пассивного дохода нет смысла, если только речь не идет об очень малой сумме. Сбербанк этот счет позиционирует, как инструмент для хранения денег и проведения расчетов, а не накопления. - Проценты, которые банк начисляет в течение действия договора, перевести на пластик или другой счет нельзя. Они капитализируются – то есть сразу пополняют основную сумму.

Процентные ставки

Процентная ставка, которая будет начисляться на остаток, зависит от размера зачисленных денег и подключенного пакета услуг. В таблице приведены примеры для рублевых счетов:

| Остаток по вкладу | Базовая ставка | Для пакета «Сбербанк Премьер» | Для пакета «Сбербанк первый» |

|---|---|---|---|

| От 0 до 30 тыс. | 1% | 1% | 1% |

| От 30 тыс. до 100 тыс. | 1,10% | 1,65% | 1,90% |

| От 100 тыс. до 300 тыс. | 1,20% | 1,80% | 2% |

От 300 тыс. до 700 тыс. до 700 тыс. | 1,30% | 1,90% | 2,05% |

| От 700 тыс. до 2 млн. | 1,50% | 1,95% | 2,1% |

| От 2 млн. | 1,80% | 2% | 3% |

Если при открытии сберсчета вкладчик выбрал валюту иностранного государства, то независимо от суммы зачисления процентная ставка будет начисляться в размере

Как пользоваться счетом

Пользоваться Сберегательным счетом не сложно. При наличии подключенной услуги Сбербанк Онлайн большинство операций можно совершать удаленно, через ПК или приложение для мобильных устройств. Но важно помнить, что использовать открытый счет для ведения предпринимательской деятельности запрещается.

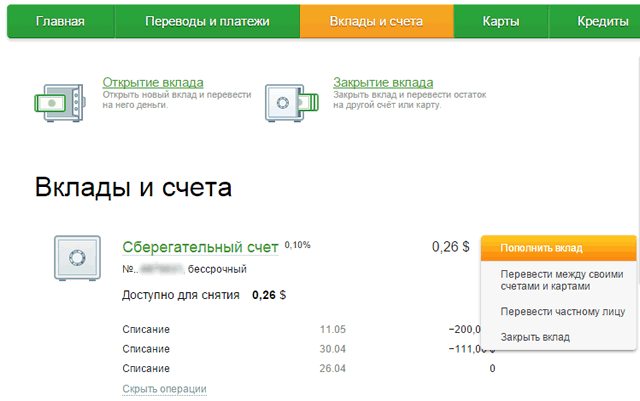

Пополнение и снятие денег

Как уже упоминалось выше, зачислять и снимать со сберсчета можно любые, так как никаких ограничений Сбербанк в этой части не установил. Пополнение вклада возможно осуществить как наличными в кассе учреждения или платежном терминале, так и путем безналичного перевода с дебетовой карты Сбербанка через банкомат или интернет-банк.

С картсчета другого банковского учреждения переслать деньги на Сберегательный счет нельзя. Деньги сначала переводят на карточку Сбербанка, а затем – на счет.

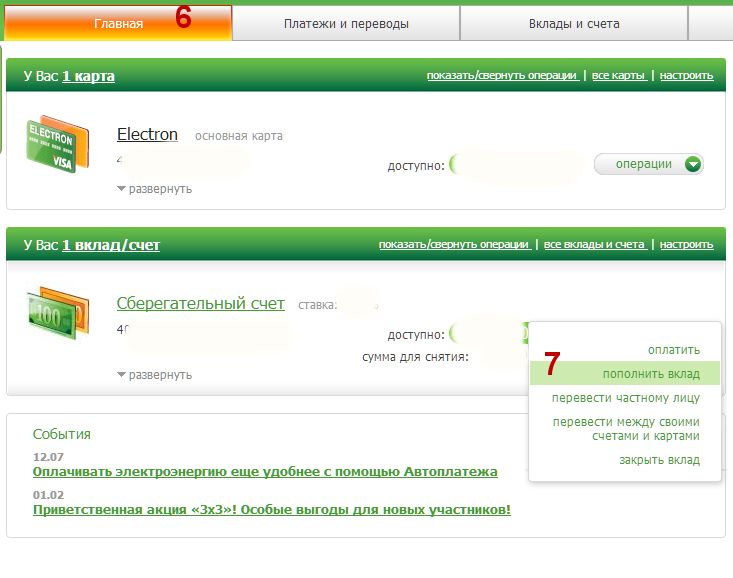

Снять денежные средства можно в одном из ближайших отделений Сбербанка, предъявив кассиру свой гражданский паспорт. Также остаток можно вывести на дебетовую карточку. Для этого можно воспользоваться банкоматом, платежным терминалом или сервисом Сбербанк Онлайн.

Вывод денег через онлайн-банкинг производится следующим образом:

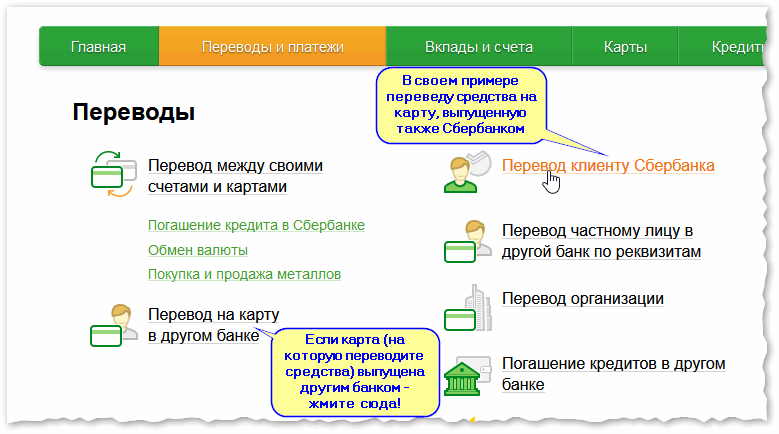

- Зайти в личный кабинет, перейти в раздел платежей и переводов.

- Кликнуть по кнопке перевода между своими счетами и картами.

- Выбрать счет-списания и счет-получателя (карту).

- Ввести сумму, подтвердить операцию СМС-кодом.

Перевод может занять до одного рабочего дня. В ряде случаев операции требуют подтверждения сотрудниками, которые могут сделать это только в рабочее время, что следует учитывать, планируя свои действия.

Проведение иных операций

Операции по Сберегательному счету доступны следующие:

- Перевод с вклада на карточку Сбербанка.

- Поступление от третьих лиц.

- Пополнение со своих карт и счетов.

Если вкладчику нужно отправить деньги на счет или пластик третьего лица или получит от него платеж, то в этих случаях потребуется платежное поручение. Без него провести операцию не получится.

Так как валюта сберсчета может быть не только рубль, но и доллар США, евро, фунты стерлингов Соединенного королевства, китайские юани, гонконгские, канадские и сингапурские доллары, то и приходные и расходные операции могут в них проводиться. При необходимости банк самостоятельно конвертирует валюту по своему курсу.

Безналичные операции выполняются в любой из поддерживаемых валют, а наличные – во всех, кроме канадского, сингапурского и гонконгского доллара.

Как открыть Сберегательный счет

Открывать в нем Сберегательный счет Сбербанк предлагает не только гражданам РФ, но и иностранцам. Но это должно быть лицо в возрасте от 14 лет, у которого есть право на проживание в России.

От россиян из документов требуется один, который может подтвердить личность. Выбор у состоит из следующего:

- Паспорта гражданина РФ.

- Заграничного паспорта.

- Удостоверения водителя.

- Военного билета.

- Специального удостоверения (если открыть счет хочет работник силового ведомства).

Иностранцев просят предъявить национальный паспорт и бумагу, которая доказывает право нахождения и проживания в России.

Сам процесс по открытию счету можно выполнить двумя способами:

- Лично в отделении Сбербанка.

- Дистанционно.

В первом случае клиенту необходимо взять с собой один документ для удостоверения личности, прийти в ближайшее отделение Сбербанка, затем обратиться со своим намерением к менеджеру. Он сначала ответит на все заданные ему вопросы, а затем подготовит договор для подписания.

Срок, в течение которого договор действителен, не устанавливается, поэтому этот документ будет «работать» пожизненно. При этом сразу вносить на счет деньги не обязательно, сделать это можно в любой день.

Срок, в течение которого договор действителен, не устанавливается, поэтому этот документ будет «работать» пожизненно. При этом сразу вносить на счет деньги не обязательно, сделать это можно в любой день.Счет не обязательно самому. Для этого можно привлечь законного представителя, предварительно составив у нотариуса доверенность на открытие и управление счетом. Но так как срок ее действия ограничен, то после его окончания право на осуществление всех финансовых операций банк аннулирует. Если регистрация вклада осуществляется на несовершеннолетнее лицо, то кроме документов на самого ребенка понадобятся бумаги от его родителей/опекуна/попечителя и т.д.

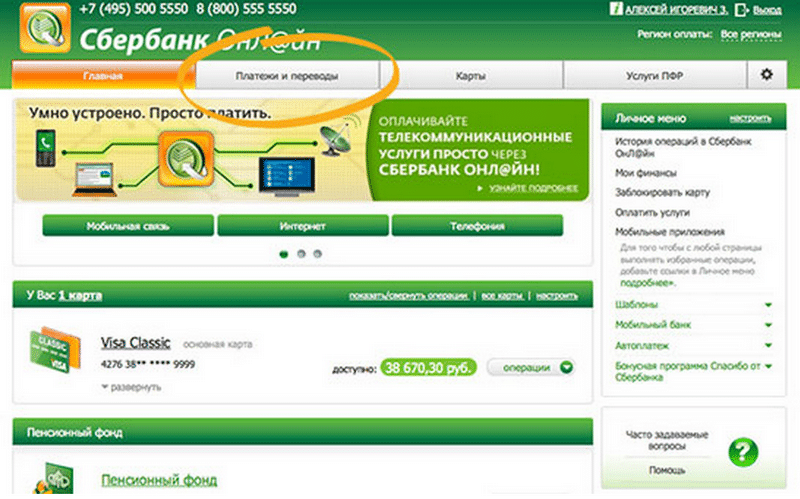

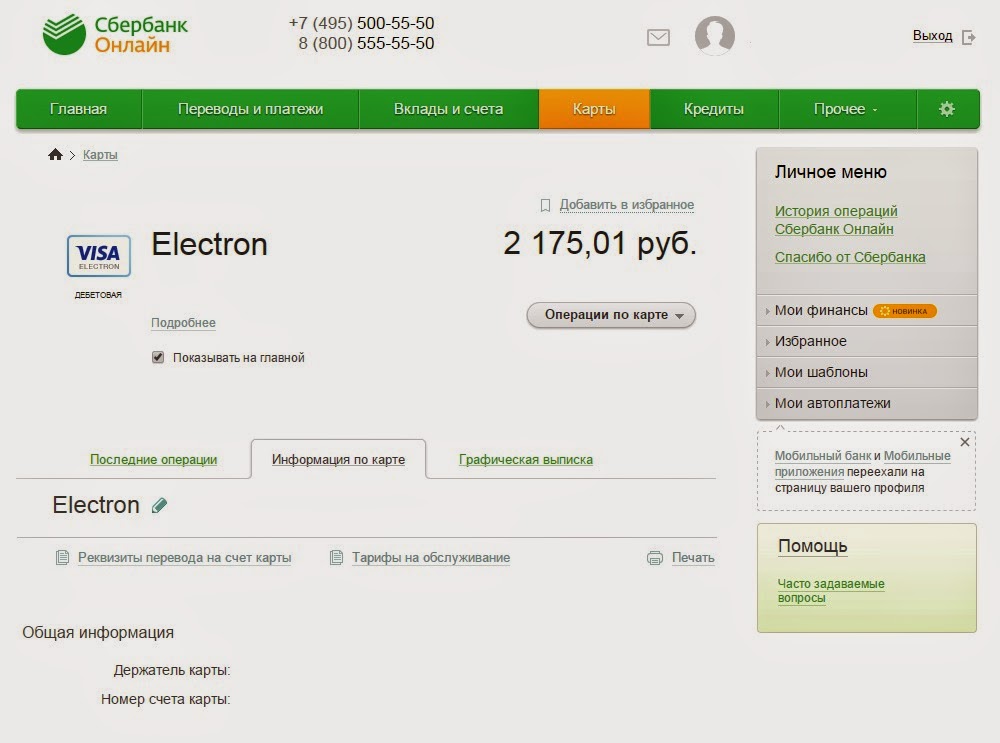

Второй способ открытия сберсчета предполагает – использование сервиса Сбербанк Онлайн. С его помощью можно не только закрыть и открыть вклад, но и делать переводы и управлять средствами при первой необходимости и без ограничений. Воспользоваться этим способом могут только те граждане, у которых есть действующая сбербанковская карта, к которой подключена услуга Мобильный банк. Процедура по открытию счета через интернет-банк выглядит следующим образом:

Процедура по открытию счета через интернет-банк выглядит следующим образом:

- Сначала нужно пройти процесс авторизации на сайте, зайти в пункт «Вклады и счета» и там уже нажать на кнопку «Открытие вклада».

- Дальше из предложенного списка продуктов необходимо выбрать подходящий – «Сберегательный счет» и кликнуть на кнопку «Продолжить».

- На следующем этапе указывается валюта вклада и завершается процесс нажатием на слово «Открыть».

Если действия выполнены правильно, то только что созданный новый счет будет отражен в пункте «Вклады и счета».

По желанию вкладчик может активировать сервис «Копилка», с помощью которого возможно автоматическое перечисление денег с карточного или другого счета с целью увеличения суммы вклада. Плата за эту услугу не взимается. Причем подключить можно сразу две или три «Копилки», в зависимости от количества счетов в наличии.

По аналогичному принципу можно открыть вклад через банкомат или «Мобильный банк».

Расторжение договора

Расторгнуть договор и закрыть Сберегательный счет можно как онлайн, так и в самом финансовом учреждении. Причем во втором случае это не обязательно делать в том же отделении, в котором было проведено открытие вклада. С недавних пор стало возможно с этой целью просто обратиться в офис любого города. При себе нужно иметь гражданский паспорт и сам договор. В учреждении вкладчику потребуется написать соответствующее заявление. После того, как документы будут приняты, на протяжении следующих 7 рабочих дней банк должен произвести перевод денег со Сберегательного вклада на один или несколько счетов, указанных в заявлении.

Если вкладчик изъявляет желание закрыть счет в первые 20 дней действия договора, то банк это посчитает, как преждевременное расторжение и начислит процентную ставку только в размере 0,1%.

При закрытии вклада через Сбербанк Онлайн важно учесть, что сделать это можно только в рабочие часы и деньги, которые числятся на счету, не должны предназначаться для закрытия долга по кредиту. Сама процедура несложная и совершается в несколько шагов:

Сама процедура несложная и совершается в несколько шагов:

- Выполняется авторизация в личном кабинете, после чего открывается вкладка «Вклады и счета», а затем «Закрытие счета».

- После того, как нужный счет выбран, необходимо в соответствующие поля внести реквизиты счетов-получателей, куда необходимо перевести деньги с процентами (если для этого используется карта, то она должна быть дебетовая, а не кредитная).

- Завершается все нажатием на кнопку «Закрыть».

- Вводится одноразовый пароль, присланный в СМС-сообщении.

Если все выполнено правильно, на мониторе отобразится печать с отметкой «Исполнено».

Из-за особенности системы счет будет выглядеть как активный один или два последующих дня, но проведение операций по нему уже будет невозможно.

Преимущества и недостатки для вкладчиков

Как и у любого банковского продукта, у Сберегательного счета от Сбербанка тоже есть свои преимущества и недостатки. Из последнего можно выделить только один момент – маленький размер начисляемого на остаток процента. Но учитывая, что главная цель программы заключается именно в сбережении денежных средств и в управлении ими, а не в получении дохода, то и это трудно назвать недостатком.

Но учитывая, что главная цель программы заключается именно в сбережении денежных средств и в управлении ими, а не в получении дохода, то и это трудно назвать недостатком.

А вот к преимуществам, можно отнести много моментов:

- Так как Сбербанк считается одним из самых надежных учреждений страны, то вкладчик получает возможность размещения денежных средств для их дальнейшего безопасного хранения.

- На осуществление приходных или расходных операций не устанавливаются никакие ограничения, у вкладчика есть свобода в распоряжении деньгами в любой момент.

- Со сберсчета можно переводить деньги в счет оплаты услуг, товаров.

- Открыть вклад можно не только через личное посещение банка, но и онлайн. В дальнейшем управлять им можно тоже дистанционно.

Если у человека появилась необходимость в пассивном заработке от вложения собственных средств, то он может воспользоваться другим предложением от Сбербанка по депозитным вкладам с более высокими процентами, но с рядом ограничений.

Наличие Сберегательного счета в Сбербанке дает его владельцу уверенность в своем будущем. Зачисляя, время от времени, на него деньги, можно отложить их на крупную покупку, оплату обучения ребенка в ВУЗе или на другие нужды. Это хороший способ накопления, предусматривающий получение небольшого, но пассивного дохода, и возможности в любой момент забрать средства.

Читайте также

положить деньги на карту или перевести их на другие счета

Здравствуйте, уважаемые читатели. Как вы уже догадались, за окном второе десятилетие хозяйничает 21 век. Естественно, с собой он привнёс в нашу жизнь целый спектр новых технологий, которые ежедневно облегчают нам жизнь.

Однако за всем не уследишь, не правда ли? И в самых обычных, я бы даже сказал бытовых вопросах, как показывает мой жизненный опыт, у людей возникают трудности в использовании даже простой банковской карточкой.

В данной статье вам предстоит узнать о том, каким образом пользуясь картой Сбербанка положить деньги на свой счёт или счета других лиц. И так, начнём.

Через отделение Сбербанка

Первый вариант, он же самый, так сказать, энергозатратный и потребует от вас максимального шевеления ногами — это через само отделение Сбербанка. Для этого вам необходимо попасть в ближайший филиал банка, благо в городах России они, как правило, располагаются чуть ли не на каждом шагу.

После этого спокойно находите кассу и предъявляете собственно карточку и паспорт. Кассир попросит вас назвать её номер, либо, проявив инициативу, вы сами с ходу делаете это и заодно предъявляете документ, удостоверяющий вашу личность.

После всего этого кассир сравнит данные. В том случае если всё верно вам остаётся лишь отдать необходимую сумму и сотрудник банка внесёт их на счёт. Как видите ничего сложного.

Терминалы и банкоматы

Второй вариант, он же опираясь на жизненный опыт самый простой и от того популярный, это внести средства через терминалы и банкоматы. И так, здесь всё начинается с того, что вы ищите ближайший банкомат.

И так, здесь всё начинается с того, что вы ищите ближайший банкомат.

Он может быть и в магазинах продуктового и не продуктового назначения, в различных точках супермаркетов и торговых центров, короче главное найти.

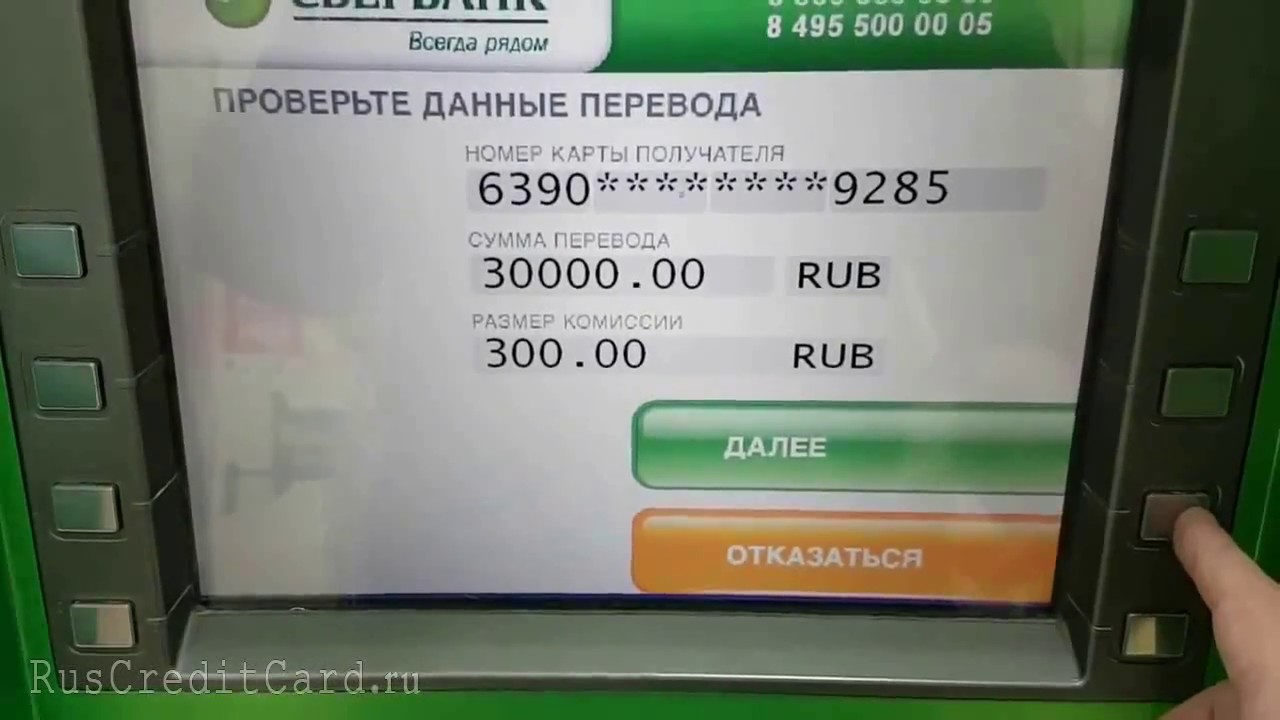

Далее вы вставляете карту в терминал и вводите пин-код, после чего следуете инструкциям на экране. А по инструкции от вас потребуется нажать на раздел «Внести наличные» после чего просто в приёмник купюр вносите желаемое количество денег.

Разумеется, если возникли какие то сложности, то находясь в том же отделении Сбербанка, вы можете обратиться к сотруднику, который уже на месте подскажет и поможет вам разобраться с проблемой.

Кстати подобный ход действий актуален и для терминалов приёма платежей QIWI, однако будьте готовы к тому, что за использование данной услуги с внесённой суммы отберут 2-3% комиссии.

Переводы денег

Кроме того нередко возникают такие ситуации, при которых лично я сам не имею возможности пополнить баланс. Причин этому может быть вагон и маленькая тележка, от пустяковых, ну просто, потому что лень идти, до действительно важных, например, находясь в придорожной забегаловке посреди тайги, где, слава богу, хотя бы терминал оплаты есть. В таком случае вариантов спасти положение у нас три.

Причин этому может быть вагон и маленькая тележка, от пустяковых, ну просто, потому что лень идти, до действительно важных, например, находясь в придорожной забегаловке посреди тайги, где, слава богу, хотя бы терминал оплаты есть. В таком случае вариантов спасти положение у нас три.

Помощь друга

Ваш друг заходит в отделение Сбербанка, сообщает кассиру ваши номер карты и персональные данные. Вуаля, деньги переведены.

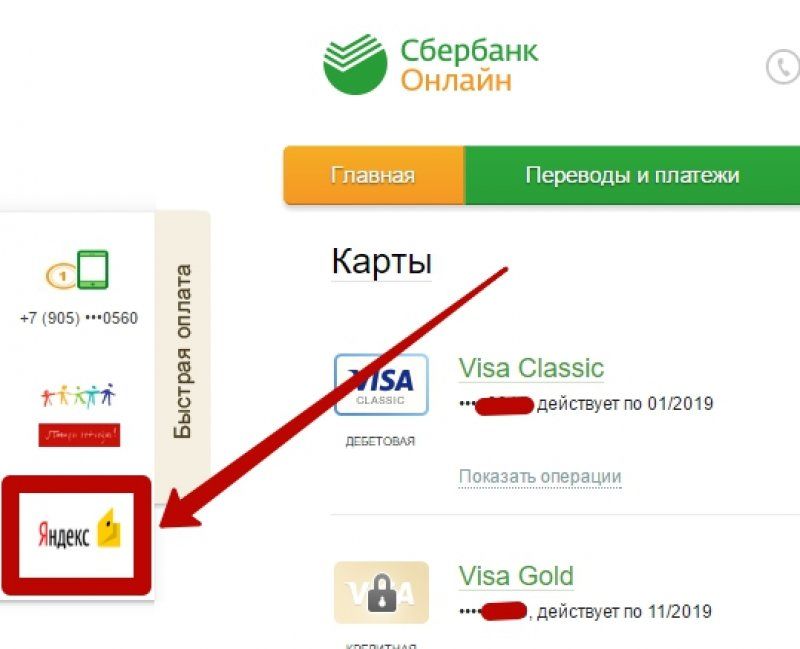

Перевод через «Сбербанк Онлайн»

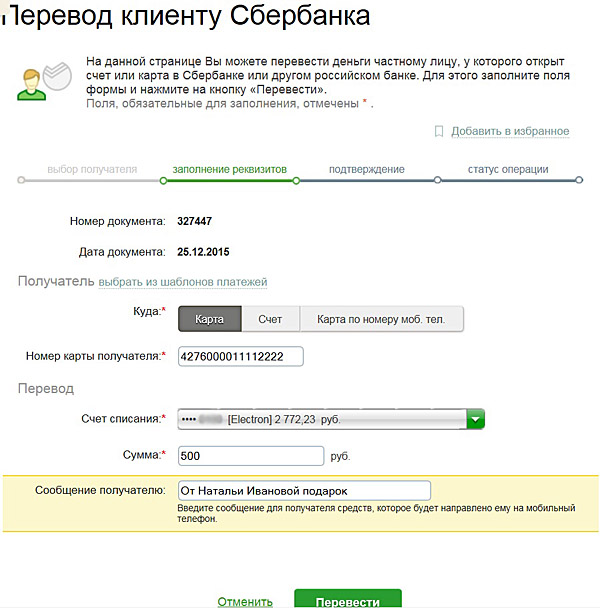

Следующий способ – использование системы «Сбербанк Онлайн». Там выбрав пункт «Платежи и переводы» нажимаем на кнопку «Перевод частному лицу в другой банк». Затем опять же вводите номер карточки, сверяете данные и отправляете необходимую сумму.

Как вы успели заметить, первые два варианта идентичны тем, о которых я рассказал выше. Только уже не вы, а ваш спаситель выполняет инструкции и вносит деньги на счёт с карты на карту.

Через «Мобильный банк»

Третий способ, самый лёгкий, однако как показывает практика, почему то и самый загадочный для обывателя это отправить сумму через систему «Мобильный банк». Загвоздка в том, что у вас и у вашего помощника на телефонах должна быть подключена данная услуга.

Загвоздка в том, что у вас и у вашего помощника на телефонах должна быть подключена данная услуга.

Сама схема выглядит следующим образом: на номер 900 отправьте смс с таким вот текстом ПЕРЕВОД 9ХХХХХ4455 3000, где 9ХХХХХ4455 3000 – это номер телефона человека, которому вы отправляете деньги, а 3000 – это их количество. Обратите внимание что слово «перевод» мы пишем только заглавными буквами. И, конечно, всё это без кавычек.

Перевод через банкоматы и терминалы

И наконец, можно просто закинуть средства через банкоматы и терминалы. В таком случае выбираем пункт «Платежи и переводы» или «Перевод средств», вводим номер карты получателя и сумму. Всё, вы только что выручили человека, плюс 10 к карме.

Таким образом, технология, как и раньше не стоит на месте, да и сам «Сбербанк» в частности придумал самые различные способы внесения средств на счёт. Всё что вам остаётся сделать, это выбрать самый, на ваш взгляд, доступный и лёгкий вариант. Надеюсь, статья оказалась для вас крайне полезной.

Надеюсь, статья оказалась для вас крайне полезной.

Удачи вам.

Как пополнить расчетный счет ИП в Сбербанке — tvoedelo.online

Все тарифы Сбербанка

- бесплатное открытие счета

- бесплатная бухгалтерия

- бесплатная корпоративная карта

- бесплатный интернет и мобильный банк

- наличие банковских отделений

- поддержка 24/7

- поддержка в чате

- бесплатное внесение наличных

- интеграция с онлайн бухгалтерией

- получение счета онлайн

- выезд менеджера

0 руб

Подключение

990 руб

Обслуживание

- бесплатное открытие счета

- бесплатная бухгалтерия

- бесплатная корпоративная карта

- бесплатный интернет и мобильный банк

- наличие банковских отделений

- поддержка 24/7

- поддержка в чате

- бесплатное внесение наличных

- интеграция с онлайн бухгалтерией

- получение счета онлайн

- выезд менеджера

0 руб

Подключение

3490 руб

Обслуживание

- бесплатное открытие счета

- бесплатный тариф

- бесплатная бухгалтерия

- бесплатная корпоративная карта

- бесплатный интернет и мобильный банк

- наличие банковских отделений

- поддержка 24/7

- поддержка в чате

- бесплатное внесение наличных

- интеграция с онлайн бухгалтерией

- получение счета онлайн

- выезд менеджера

0 руб

Подключение

0 руб

Обслуживание

Как положить деньги на счет Сбербанка?

С целью обеспечения высокого уровня обслуживания клиентов Сбербанк предоставляет несколько способов пополнения банковского счета на выбор пользователя. Как положить деньги на счет Сбербанка удобным и доступным в определенный момент методом читатель узнает из этой статьи.

Как положить деньги на счет Сбербанка удобным и доступным в определенный момент методом читатель узнает из этой статьи.

Способы пополнения банковского счета:

- через кассу Сбербанка;

- при помощи мобильного телефона;

- воспользовавшись услугами банкоматов;

- почтовым переводом;

- через платежный терминал;

- банковским переводом;

- при помощи электронных платежных систем.

Каждый из методов имеет свои особенности, преимущества и недостатки. Степень комфорта пополнения счета во многом зависит от ситуации, месторасположения владельца счета, особенностей банковского счета.

Положить деньги на счет через кассу банка

Способ удобен только в том случае, если пользователь находится рядом с банком, имеет с собой паспорт или банковскую карту, связанную со счетом, который планируется пополнить.

Инструкция:

— Шаг 1. Приходим в банк и обращаемся к свободному сотруднику. Почти во всех отделениях Сбербанка есть специальные терминалы, с помощью которых отправляют запрос на оказание услуги и получают талон с номером. По этому номеру вас попросят подойти к операционисту.

По этому номеру вас попросят подойти к операционисту.

— Шаг 2. Когда сотрудник освободится ему потребуется ваш паспорт или банковская карта. Если у вас только банковская карта, скорее всего, вас направят в ближайший банкомат, который находится в здании банка. Если у вас только паспорт достаточно предъявить его сотруднику и сказать, что хотите пополнить один из своих счетов. Назвать сумму пополнения и номер счета.

— Шаг 3. Отдать необходимую сумму кассиру.

Пополнение происходит моментально и без комиссии. Далее узнаем, как положить деньги на счет Сбербанка при помощи мобильного телефона.

Переводим средства на банковский счет с мобильного телефона

Очень удобный способ. Мобильный телефон практически всегда под рукой. Если на мобильном недостаточная сумма, то пополнить счет можно в любом терминале, офисах обслуживания клиентов, точках розничной продажи SIM-карт и телефонов. Недостатком метода является относительно большая комиссия, размер которой может доходить до 10% в зависимости от оператора..jpg)

Перевод средств без доступа в интернет

Абонентам Beeline необходимо отправить СМС-сообщение, в котором следует указать платежную систему, номер карты, сумму. Например, Visa 4050346585048476 10000.

Сообщение отправлять на короткий номер 7878. При переводе на банковский счет в сообщении указываем код поставщика услуг, номер расчетного счета, сумму. Например, alfa 4584579450048548 10000. Коды поставщиков можно узнать на сайте компании Beeline.

Инструкция:

— Шаг 1. Отправляем СМС-сообщение.

— Шаг 2. Получаем ответное сообщение от оператора о просьбе подтвердить желание совершить перевод.

— Шаг 3. Отправляем СМС-сообщение, тем самым подтверждая необходимость совершить перевод.

Перевод осуществляют в размере указанной в СМС-сообщении суммы. Комиссию за совершение транзакции взимают дополнительно со счета мобильного телефона. Поэтому нужно быть уверенным, что на телефоне есть достаточно средств как для перевода, так и для выплаты комиссионного сбора.

Владельцам SIM-карт оператора Мегафон нужно отправить посредством СМС-сообщения команду card, номер карты, месяц и год окончания действия карты, сумму перевода. Например, card 456378543804872 08 18 5000. Сообщение отправляют на короткий номер 3116.

Абоненты Tele2 для перевода средств на банковскую карту могут отправить запрос на специальный номер *145# и следовать дальнейшим инструкциям.

Перевод денег через сайты операторов

МТС, Билайн, Теле2, Мегафон предоставляют возможность совершать переводы онлайн. В соответствующем разделе сайта есть специальная форма, которую нужно заполнить банковскими реквизитами и другими данными. Переводы выполняют моментально.

В зависимости от оператора размер комиссии и ограничения, связанные с переводом, средств могут варьироваться в широких пределах. Далее узнаем, как положить деньги на счет Сбербанка через банкомат.

Пополнение банковского счета при помощи банкомата

Для пополнения счета пользователю потребуется банковская карта и банкомат, имеющий функцию приема наличных. Количество банкоматов, их месторасположение и режимы работы можно узнать на сайте Сбербанка.

Количество банкоматов, их месторасположение и режимы работы можно узнать на сайте Сбербанка.

Инструкция:

— Шаг 1. Подходим к банкомату и вставляем банковскую карту в картоприемник.

— Шаг 2. Вводим код безопасности.

— Шаг 3. Видим на экране меню. Выбираем нужную команду. В разных банкоматах строки меню могут быть разными, например, «Пополнить счет», «Внести средства на карту».

— Шаг 4. Через несколько секунд нужно вставить деньги в купюроприемник. Банкоматы позволяют вносить средства как по одной купюре несколько раз, так и сразу всей суммой.

— Шаг 5. На экране банкомата отразится внесенная сумма. Если она соответствует количеству средств, внесенных вами, то нажимаем кнопку, подтверждающую перевод.

— Шаг 6. Банкомат предложит напечатать чек с результатом совершенной транзакции. Обязательно согласитесь и сохраните чек до проверки зачисления средств на счет. Проверить зачисление можно в этом же банкомате после завершения операции.

— Шаг 7. Выньте карту из картоприемника. После появления запроса на экране снова вставьте карту и проверьте баланс.

Пользуемся услугами терминала

В отличие от банкоматов терминал не требует наличия банковской карты. Деньги можно положить так же, как многие привыкли пополнять счет мобильного телефона, вместо которого нужно будет ввести номер банковской карты.

В отличие от банкомата средства на счет зачисляют не сразу. Чек обязательно сохраняем до зачисления средств и проверки баланса.

Вывод: В статье рассмотрены популярные способы пополнения. Как положить деньги на счет Сбербанка вы знаете, а если потребуется перевести средства через почту, банковским переводом или при помощи электронных платежных систем, то на сайтах соответствующих компаний вы найдете подробное описание необходимых действий.

Если статья оказалась для вас полезной, вы обнаружили ошибки или утверждения, несоответствующие действительности, напишите комментарий. Поделитесь тем, каким способом вы чаще всего пополняете счет Сбербанка.

Поделитесь тем, каким способом вы чаще всего пополняете счет Сбербанка.

Теперь вы знаете о том, как положить деньги на счет Сбербанка.

С уважением, команда сайта 100druzey.net

кто может это сделать и как пополнить РС

Практически у каждого предпринимателя есть расчетный счет, если он принимает платежи безналичным способом. Иногда возникает необходимость пополнить его собственными сбережениями. Возможно ли это? Далее – как внести деньги на расчетный счет ИП в 2020 году и считается ли это прибылью бизнесмена.

Можно ли вносить деньги на расчетный счет ИП

Предприниматели открывают расчетные счета для того, чтобы совершать различные финансовые операции. К ним относится следующее:

- прием платежей;

- оплата налоговых сборов, страховых взносов;

- выплата заработной платы работникам;

- закупка продукции у поставщиков;

- выполнение иных платежей, связанных с ведением бизнеса.

При осуществлении деятельности бизнесмены принимают платежи наличным и безналичным способом. Доход, приходящий безналичным путем, перечисляется на расчетный счет индивидуального предпринимателя.

Доход, приходящий безналичным путем, перечисляется на расчетный счет индивидуального предпринимателя.

Если гражданину необходимо, он вправе перевести полученные наличные средства на данный счет р/счет в банке. Но можно ли переводить на р/с собственные сбережения, не имеющие никакого отношения к выручке? Такое право есть у каждого бизнесмена. Никто не способен запретить человеку тратить свои же деньги на потребности бизнеса. Поэтому, если не хватает средств на счете для совершения какой-либо финансовой операции, ИП вправе пополнить его собственными сбережениями.

Способы пополнения

Существует несколько способов, как пополнить расчетный счет ИП. От выбранного варианта зависит скорость процедуры, наличие и размер комиссии.

Наличными через банк

Если есть время, предприниматель вправе обратиться лично в банковское отделение и попросить сотрудника пополнить р/с. При себе требуется иметь только паспорт. Можно воспользоваться банкоматом для перечисления средств. Это очень удобно, так как многие платежные устройства работают круглосуточно, не нужно подстраиваться под режим работы банковского учреждения.

Это очень удобно, так как многие платежные устройства работают круглосуточно, не нужно подстраиваться под режим работы банковского учреждения.

Важно! Чтобы не платить комиссию, следует обращаться в тот банк, в котором он открыт.

При пополнении через стороннее банковское учреждение без комиссии не обойтись. Величина сбора зависит от конкретной организации, поэтому следует уточнять заранее.

Внесение средств через кассу банка – удобный способ, но требует временных затрат на поездку и длинные очереди. Необходимо выбрать время посещения, чтобы подстроиться под режим работы учреждения. Бизнесмены не располагают большим количеством времени, поэтому часто обращаются в ближайшие банки, не обращая внимания на размер комиссии за внесение денег на р/с.

С личного счета

Если у бизнесмена есть личный банковский счет, можно перевести средства с него на р/с. Для этого необязательно идти в банк, достаточно воспользоваться интернет-банком и сделать перечисление денег между своими счетами. Это очень удобный способ, который не требует много времени.

Это очень удобный способ, который не требует много времени.

Комиссия взимается, если счета открыты в разных банковских учреждениях. Поэтому лучше позаботиться об обслуживании в одной организации.

С банковской карты

Переводить денежные средства разрешается с банковской карты. В этом случае не требуется посещать офис банка. Достаточно воспользоваться интернет-банком, зайти в личный кабинет и совершить платеж, не выходя из дома. Понадобится ввести реквизиты р/с. Это самый удобный вариант пополнения счета по отзывам предпринимателей. Ведь не нужно никуда ехать, средства переводятся моментально, можно сделать перечисление в любое время дня и ночи.

Обратите внимание! Совершение перевода не облагается комиссией, если карта и счет открыты в одном банковском учреждении. В остальных случаях взимается сбор, размер которого зависит от конкретного банка.

Многие бизнесмены пользуются услугами Сбербанка. Данная организация для удобства клиентов создала интернет-банк и мобильное приложение.

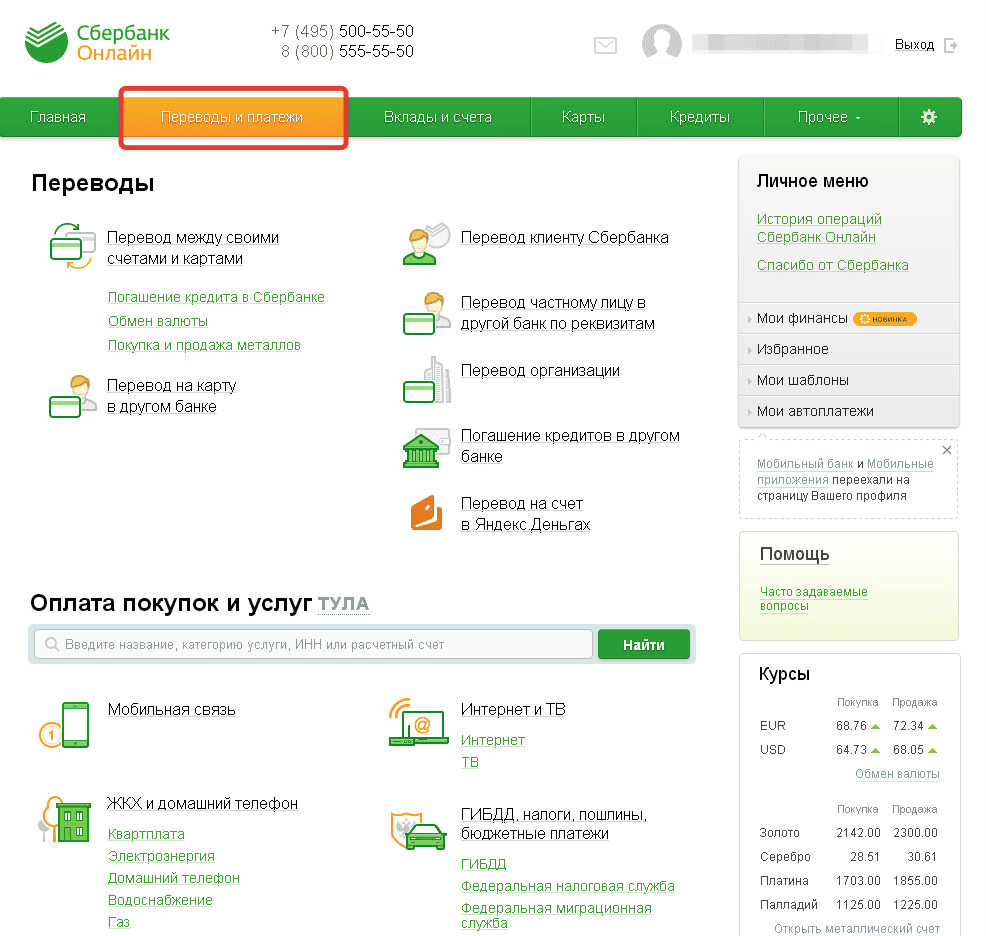

Порядок, как перевести личные деньги ИП через Сбербанк Онлайн на р/с, следующий:

- Ввести логин и пароль для получения доступа в личный кабинет.

- Перейти в раздел «Платежи и переводы».

- Выбрать пункт с переводами между своими счетами.

- Заполнить форму.

- Подтвердить совершение операции кодом из СМС.

Процедура занимает буквально 2-3 минуты. Комиссию за перевод Сбербанк не берет, если не переводить в другой банк, например, в Тинькофф.

Могут ли третьи лица перевести средства

Третьи лица вправе переводить средства на расчетный счет предпринимателя. Но в этом случае перевод считается прибылью бизнесмена, поэтому должен отражаться в проводке и облагаться налогом. Даже зачисление средств от членов семьи гражданина считается доходом и облагается сбором.

При этом деньги от иных физических лиц должны поступать через ККМ как от покупателей за товар, а не просто переводом.

Обратите внимание! Избежать сомнений со стороны налогового органа удастся, если при оформлении соглашения с банком указать имя третьего лица, которому предоставляется право управлять расчетным счетом, либо сделать доверенность на конкретного гражданина. Тогда никаких вопросов не возникнет.

Тогда никаких вопросов не возникнет.

Является ли это доходом

Все, что перечисляется на р/с учредителям и предпринимателям, считается прибылью. Если положить собственные сбережения, налоговая служба тоже примет их за выручку, если не указать, откуда пришли средства, каково их происхождение.

При пополнении счета ИП собственными средствами в назначении платежа требуется обязательно указать, что деньги являются личными. Четкая формулировка в чеке для подобного случая не предусмотрена. Поэтому разрешается писать в свободной форме, к примеру, «внесение личных денег», «пополнение собственными средствами».

Если не заполнить назначение платежа, то при проверке сотрудник налоговой инспекции увидит поступление средств, которое не отражено в бухгалтерской отчетности. Из этого он сделает вывод, что бизнесмен уклоняется от уплаты сборов. Это может повлечь назначение штрафа.

Важно! Личные сбережения требуется переводить от имени предпринимателя, чтобы избежать подозрений со стороны налоговиков.

Для чего это делают

Пополнение расчетного счета актуально, когда предприниматель только начинает заниматься собственным делом. Пока бизнес не приносит достаточно дохода, приходится вкладывать личные сбережения. В процессе ведения деятельности нередко возникают ситуации, когда не хватает денег на какие-либо цели, например:

- Внесение оплаты за обязательные платежи, то есть налоги, взносы за пенсионное и медицинское страхование. Платить их требуется в строго установленный законом срок, поэтому не всегда удается уложиться с бюджетом к его наступлению.

- Выплата заработной платы сотрудникам. Опаздывать с оплатой труда не стоит, иначе есть риск потерять подчиненных, заработать плохую репутацию. Поэтому, если нет необходимой суммы на оплату кредитов, приобретение оборудования, коммерческой недвижимости и так далее. р/с, лучше пополнить его личными деньгами.

- Погашение кредитов. Сейчас предприниматели активно пользуются услугами банков, чтобы развивать собственный бизнес.

Если не погасить долг своевременно, возникнут проблемы. Поэтому внесение личных средств является оптимальным решением в данной ситуации.

Если не погасить долг своевременно, возникнут проблемы. Поэтому внесение личных средств является оптимальным решением в данной ситуации. - Внесение оплаты поставщикам. За услуги этих работников требуется платить строго в оговоренный срок, иначе сделка может сорваться. Если на расчетном счету недостаточно денег, стоит быстрее пополнить его собственными сбережениями.

Также индивидуальный предприниматель может просто желать внести собственные средства для развития своего дела, не имея конкретной цели.

С какими проблемами можно столкнуться

Проблемы возникают, если бизнесмен не указывает правильное назначение перевода. Сотрудники налоговой службы не упустят этот момент, поэтому обязательно накажут штрафом за уклонение от уплаты налогов. В остальном процедура безопасна, не вызывает никаких негативных последствий.

Обратите внимание! Выбирая тариф РКО в банке, следует учитывать порядок взыскания комиссии за пополнение р/с. Одни банки не взимают ее при внесении определенными способами, другие – устанавливают лимиты для бесплатного перевода, третьи – берут конкретный процент при каждой операции.

Таким образом, поступление личных денежных средств на расчетный счет предпринимателя не считается доходом, если при совершении перевода подтвердить, что деньги собственные. Пополнить р/с допускается через кассу банка и электронные сервисы.

Если снимать деньги с карты (Сбербанк), что делать?

В 2013 году Россия стала лидером в Европе по количеству мошеннических операций с банковскими картами. Люди пытаются найти реальную помощь в случае незаконного вывода средств. В России этот вопрос регулируется Федеральным законом № 161 «О национальной платежной системе». Действует с 2011 года. Но самые важные пункты вступили в силу только с 2014 года. В законе прописан алгоритм действий, если деньги были сняты с карты (Сбербанк).Что делать в первую очередь и к кому обращаться за помощью?

Виды мошеннических операций

Если вкратце охарактеризовать суть закона, банки должны увеличивать уровень клиентских средств. Долгое время этому вопросу не уделялось должного внимания. Банки заключили в договоре фразу о том, что за транзакции, совершенные с использованием ПИН-кода, ответственность несет клиент. Такие случаи до сих пор имеют место. Многие хранят бумажку с пин-кодом в кошельке вместе с самой картой.Это грубое нарушение мер безопасности. А если вы сняли деньги с карты Сбербанка, то в такой ситуации вернуть их обратно не получится.

Банки заключили в договоре фразу о том, что за транзакции, совершенные с использованием ПИН-кода, ответственность несет клиент. Такие случаи до сих пор имеют место. Многие хранят бумажку с пин-кодом в кошельке вместе с самой картой.Это грубое нарушение мер безопасности. А если вы сняли деньги с карты Сбербанка, то в такой ситуации вернуть их обратно не получится.

Но мошенники могут провернуть свои операции даже без пластикового переноски на руках. Достаточно узнать все реквизиты карты и спокойно снять деньги. На сегодняшний день существуют такие виды мошеннических операций:

- Скимминг. Злоумышленники считывают данные с магнитной полосы карты и делают ее аналогом.Они распознают PIN-код с помощью накладок на клавиатуру или мини-камер. Затем сделайте дубликат и обналичьте деньги.

- Фишинг. Вид мошенничества, в результате которого мошенники узнают логин и пароль пользователей. Преступники рассылают электронные письма или SMS со ссылкой на вредоносный веб-сайт.

По нему пользователи предоставляют киберпреступникам все данные для доступа к личному кабинету на сайте банка.

По нему пользователи предоставляют киберпреступникам все данные для доступа к личному кабинету на сайте банка.

Вот так списываются деньги с карты.

Защита

Банки по-прежнему принимают меры безопасности для защиты средств клиентов.За последний год количество эмитированных карт с чипами значительно увеличилось. Они безопаснее. Найти дубликат сложнее. Банкоматы оснащены специальными устройствами, исключающими возможность установки считывателей. А клиентов постоянно предупреждают, что сотрудники банка ни при каких обстоятельствах не пытаются узнать PIN или CVV. Но случаев мошенничества еще много.

Сняли деньги с карты (Сбербанк). Что делать?

Для начала успокойтесь и не паникуйте.Постарайтесь вспомнить, когда вы в последний раз снимали деньги. Возможно уведомление пришло с опозданием. Либо указанная сумма соответствует годовому обслуживанию карты или оплате услуг SMS-информирования. Если выяснится, что вы украли деньги с карты, то вам стоит запастись терпением. Процедура возврата денег очень долгая и трудоемкая, но все же эффективная.

Процедура возврата денег очень долгая и трудоемкая, но все же эффективная.

Шаг первый

Итак, клиент снял деньги с карты (Сбербанк). Что мне делать в первую очередь? Заблокируйте пластик. Для этого позвоните по номеру колл-центра банка.Это указано на обратной стороне карты или в договоре. Теоретически оператор может узнать сумму остатка на счете, а также последние транзакции. Как показывает практика, такие данные появляются уже через 2-3 дня после операции. Также можно заблокировать карту в отделении банка. Но тогда придется проводить время в дороге и сидеть в очереди.

Шаг второй

Если из разговора с сотрудником выясняется, что сняли деньги с карты, то нужно сразу идти в офис и писать заявление об оспаривании транзакции.Следует подробно изложить все обстоятельства, приложить выписку со счета, а также другие документы, подтверждающие непричастность клиента к выводу средств. Перед составлением заявки стоит ознакомиться с договором с банком. Он должен содержать пункт об оспаривании платежей, алгоритм действий и порядок решения вопросов.

Step Three

Если деньги пропали с карты, юристы рекомендуют написать заявление в полицию. Подобные действия должны всколыхнуть службу безопасности банка.По идее, милиция должна возбудить уголовное дело и на основании полученного заявления изъять видео из регистратора банкомата. Если личность арендатора не была установлена, то это доказательство того, что третье лицо завладело средствами. На практике сотрудники полиции должны сначала отправить запрос получателю средств. Этот процесс может усложниться, если у получателя нет адреса регистрации. Запросы на почту в правоохранительные органы нет.

Шаг четвертый

Терпение и подождите.Если в ходе рассмотрения статьи будут обнаружены дополнительные факты, которые могут повлиять на результат, то стоит написать еще одно утверждение. В этом случае кредитная организация должна будет направить в банк-получатель обращение о возврате средств.

Step Five

Итак, вы сняли деньги с карты (Сбербанк). Что делать, если банк отказался вернуть деньги? Юристы советуют в этом случае обратиться в суд. При наличии веских доказательств (например, клиент находился в Москве, а деньги были сняты в банкомате в Санкт-Петербурге).-Петербург) потерпевший может рассчитывать на возврат денег.

При наличии веских доказательств (например, клиент находился в Москве, а деньги были сняты в банкомате в Санкт-Петербурге).-Петербург) потерпевший может рассчитывать на возврат денег.

Клиент потерял карту Сбербанка: что делать?

Алгоритм такой же, как и в случае незаконного списания средств. Для начала нужно заблокировать карту и обратиться в офис за новой. Неиспользованные деньги клиент может получить наличными в банке или перевести на другой счет. Воровство опасно тем, что злоумышленники могут использовать CVV-код и оплачивать услуги через Интернет. На обратной стороне почти всех видов пластиковых карт есть белая полоса для подписи владельца и 7 цифр.Первые 4 являются частью номера, а следующие 4 — это код CVV (CVV2). Это своего рода PIN-код для операций, проводимых через Интернет. Этот код нельзя использовать только для Visa Electron и MasterCard Maestro. Это самая дешевая пластиковая карта, которая распространяется только в пределах одной страны. Итак, клиент потерял карту Сбербанка. Что делать дальше? Было бы излишним писать заявление в полицию. Возможно, пропажу найдут и вернут владельцу.

Что делать дальше? Было бы излишним писать заявление в полицию. Возможно, пропажу найдут и вернут владельцу.

Не меньше проблем таит ситуация с размагничиванием карты Сбербанка.Что делать в этом случае? Сразу заблокируй старую. Карту можно размагнитить только в том случае, если покупатель постоянно ею пользуется: часто тянет и засовывает в карман, сумочку или сумку. С помощью такого пластикового носителя нельзя снимать средства в банкомате. Но в случае утери или кражи мошенник сможет оплатить товар через Интернет. В таких ситуациях банки не отправляют СМС с платежным паролем, а лишь информируют клиента о факте списания средств.

Закон спешит на помощь

Изменения вступили в силу в Федеральном законе от 25.07.2012 г.161 обязывают кредитные организации возвращать похищенные средства при условии, что банк не может доказать, что клиент нарушил правила использования банковской карты. Здесь нужно обратить внимание на этот нюанс. Кредитное учреждение обязано вернуть денежные средства, если клиент сообщает о снятии денег с карты Сбербанка не позднее дня после получения от оператора уведомления о транзакции. В случае нарушения указанного срока ответственность за перевод несет банк.С этой точки зрения клиент также должен использовать доказательную базу. После общения с оператором по телефону стоит отправить электронное письмо в банк, указав в нем причину запроса, точную сумму списанных средств, факт предварительного уведомления оператора.

В случае нарушения указанного срока ответственность за перевод несет банк.С этой точки зрения клиент также должен использовать доказательную базу. После общения с оператором по телефону стоит отправить электронное письмо в банк, указав в нем причину запроса, точную сумму списанных средств, факт предварительного уведомления оператора.

Высок процент нечестивых держателей карт. Банки относятся к новому закону враждебно. Учреждения вынуждены расширять штат службы безопасности. Оплата услуг квалифицированных ИТ-специалистов стоит дорого.Банки бьют тревогу, несут убытки и пытаются найти выход.

Закон гласит, что кредитная организация обязана уведомить клиента о списании денежных средств. Но не уточняется, сколько именно и сколько должна стоить эта услуга. То есть таким уведомлением может стать даже электронное письмо от банка о факте проведения операции. Используя этот трюк, многие банки подняли стоимость SMS-сообщений, которая составляет

Как положить деньги на телефон с карты Сбербанка? Советы и рекомендации — Личные финансы

С появлением современных технологий многие дела стали делать намного удобнее, даже не выходя из дома. Кроме того, с ростом конкуренции в банковском секторе для клиентов появилось много предложений. Одна из них — пополнение баланса вашего телефона. О том, как положить деньги на телефон с карты Сбербанка, и пойдет речь в этой статье.

Кроме того, с ростом конкуренции в банковском секторе для клиентов появилось много предложений. Одна из них — пополнение баланса вашего телефона. О том, как положить деньги на телефон с карты Сбербанка, и пойдет речь в этой статье.

Комфортные услуги

Как уже было сказано выше, для того, чтобы пополнить счет мобильного телефона, даже не нужно выходить из собственного дома. Все согласны с тем, что это удобно. Но есть и другие варианты, когда нужно обратиться за помощью в банкомат.Перевести деньги с карты на телефон можно несколькими способами. Достаточно выбрать наиболее подходящий, и абонент снова будет на связи. Этот вариант способен выручить во многих ситуациях, например в командировке.

Основные способы положить деньги на телефон картой Сбербанка

Услугой «Сбербанк-Онлайн» могут воспользоваться самые занятые или продвинутые пользователи сети Интернет. Только сначала нужно подключить систему Интернет-банкинг. Для этого вам нужно будет лично отправиться в офис кредитной организации и получить инструкции или консультацию от менеджера. После всех процедур клиент сможет быстро и без проблем перевести деньги на телефон с карты через Интернет.

После всех процедур клиент сможет быстро и без проблем перевести деньги на телефон с карты через Интернет.

Если нет возможности пополнить баланс через всемирную сеть, то можно воспользоваться банкоматом, специальным платежным устройством или мобильным телефоном. В последнем случае необходимо также подключить услугу «Мобильный банк».

Инструкция

Итак, чтобы положить деньги на телефон с карты Сбербанка, необходимо предварительно определиться с выбранным способом.В том случае, если клиент решает выбрать банкомат или специальное платежное устройство, ему достаточно вставить свою карту в отделение и ввести ПИН-код. Далее вам необходимо выбрать в меню пункт «Платежи» и найти своего оператора мобильной связи. После этого в появившемся окне необходимо набрать номер телефона и сумму, которую абонент хочет положить на счет. Перевод денег с карты на телефон осуществляется мгновенно; в этом можно убедиться, получив SMS-уведомление о платеже.

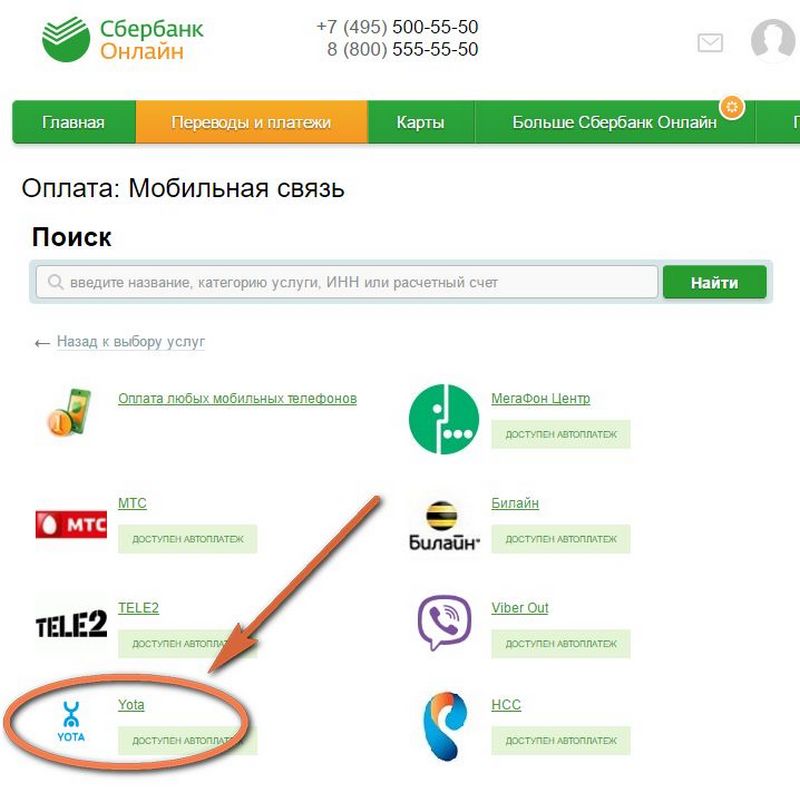

Для пополнения баланса через Интернет вам необходимо войти в личный кабинет в системе Сбербанк-Онлайн. После этого введите логин и пароль, выданные менеджером в офисе. Далее выберите меню «Платежи» и своего мобильного оператора. Как и в банкомате, вам нужно будет ввести номер телефона и сумму депозита.

После этого введите логин и пароль, выданные менеджером в офисе. Далее выберите меню «Платежи» и своего мобильного оператора. Как и в банкомате, вам нужно будет ввести номер телефона и сумму депозита.

Если рядом нет ни интернета, ни банкомата, то можно пользоваться телефоном. Для перевода денег вам необходимо подключить услугу «Мобильный банк».Как это сделать, было сказано выше. Далее вам нужно будет отправить сообщение на номер 900, в тексте письма указать сумму, например 200. Следует учитывать, что деньги пойдут только на номер, сим-карта которого была привязана к банковская карта. Если вы хотите перевести денежную сумму другому абоненту, необходимо отправить SMS-сообщение на номер 900 с текстом

как открыть счет?

Сбербанк на сегодняшний день предлагает своим клиентам процессинг вкладов, в том числе открытие валютных счетов в Сбербанке для физических лиц.Вы можете открывать вклады в евро, фунтах, иенах и франках. Но наиболее популярным является доллар США, поскольку в зависимости от стабильности экономики рубль может стать дешевле или дороже, а доллар США прочно закрепится на валютном рынке.

Какие валютные вклады у Сбербанка?

Сбербанк постоянно расширяет спектр услуг. Это касается и депозитов. В зависимости от категории гражданина и сроков вложения наиболее популярными являются следующие рублевые и валютные счета в Сбербанке для физических лиц:

- Срочные вклады — отличаются от других тем, что на счет можно внести средства из трех от месяцев до трех лет.

- Долгосрочные вклады — под этим типом вкладов подразумевается, что контракт будет действовать в отношении депозита только в течение ограниченного времени. Как правило, этот срок составляет от одного месяца до трех лет.

- Депозиты, открытые в Интернете — эти депозиты отличаются тем, что их можно открывать удаленно. Кроме того, постоянным клиентам предлагаются льготные условия, благодаря которым вы можете увеличить свой доход от депозита, даже сидя дома за компьютером.

Открытие валютного счета в Сбербанке имеет определенные преимущества и тонкости, поэтому необходимо внимательно изучить все условия, на которых открывается депозит, чтобы в дальнейшем не возникло неожиданных ситуаций и недоразумений.

Под какой процент открываются долларовые депозиты?

Окончательная процентная ставка по любому из вкладов зависит от размещенной на нем суммы и срока действия. Соответственно, чем больше сумма и срок, тем выше проценты.

Кроме того, в банке действует система «Сбербанк онлайн». Здесь вы можете открыть счет в иностранной валюте. По всем вкладам при открытии через интернет-банк даже немного повышена процентная ставка на 0,25%.

Банковские консультанты могут предложить и другие не менее выгодные тарифы, которые вам подойдут.Теперь поговорим о каждом типе вкладов в отдельности — что они представляют, как долго они открываются, какие у них проценты и так далее.

«Сохранить»

В целом даже в рублевом эквиваленте это самый выгодный взнос, особенно для пенсионеров, так как по нему самый высокий процент. Вклад открывается на срок от одного месяца до трех лет. Снятие и зачисление денежных средств на него не предусмотрено.

«Пополнение»

Меньший доход. Процентная ставка по нему немного ниже и составляет 1,35–3,75%, но здесь планируется пополнение депозита в течение всего срока. Переездов здесь, как и предыдущего вклада, не предусмотрено. Он открывается на срок от трех месяцев до трех лет. Минимальная сумма для регистрации — сто долларов.

Процентная ставка по нему немного ниже и составляет 1,35–3,75%, но здесь планируется пополнение депозита в течение всего срока. Переездов здесь, как и предыдущего вклада, не предусмотрено. Он открывается на срок от трех месяцев до трех лет. Минимальная сумма для регистрации — сто долларов.

«Управлять»

Этот вклад подходит тем, кто предпочитает самостоятельно управлять своими средствами. Он предусматривает как снятие, так и внесение наличных, но при этом депозите будет самая низкая процентная ставка, об этом тоже следует помнить.К тому же минимальная сумма депозита должна быть не менее тысячи долларов. Этот счет в иностранной валюте в Сбербанке России имеет процентную ставку от 1,33 до 3,35%.

«Сберегательный счет»

Существует один удобный вид депозита, который называется «Сберегательный счет». Они устанавливают самые низкие процентные ставки, но они идеально подходят для тех клиентов, которым часто приходится снимать средства, поскольку такой счет будет считаться эффективным даже при нулевом балансе, а проценты будут начисляться на остаток средств.

«Вклад Сбербанка России»

Еще один популярный у граждан нашей страны валютный счет в Сбербанке. Процентная ставка от 1,2 до 4,5%. Этот депозит открывается от трехсот долларов. Срок действия может составлять от одного месяца до трех лет.

Как в Сбербанке открываются счета в иностранной валюте для физических лиц?

Кроме того, что счет может быть оформлен в рублях, как уже было сказано выше, все более популярными становятся счета в иностранной валюте.Это можно объяснить тем, что покупателям больше нравится стабильность, вложения делаются в более стабильной валюте.

Для выставления счета необходимо обратиться непосредственно в Сбербанк. Реквизиты валютного счета будут предоставлены вам под рукой при необходимости. Для открытия достаточно предоставить паспорт.

Депозит производится в течении часа. Для сотрудников банка это самая распространенная процедура, кроме того, всю необходимую документацию коллега также соберет самостоятельно.

Перед тем, как открывать валютные счета в Сбербанке для физических лиц, необходимо проконсультироваться и решить все интересующие вопросы, чтобы в дальнейшем не было недоразумений. Кроме того, взвесьте для вас все преимущества и недостатки вложений.

Кроме того, взвесьте для вас все преимущества и недостатки вложений.

Далее следует определить, по какому тарифу Сбербанк будет открывать валютный счет. Карты для вкладов не предусмотрено, но вы можете получить заветный пластик в долларах и пополнить его вкладом.

После принятия окончательного решения с банком подписывается договор.Затем клиент вносит на счет необходимые средства — и все, проценты начисляются. Минимальная сумма депозита будет зависеть от того, какие именно условия выбрал клиент. Все валютные переводы должны производиться в соответствии с законом.

Итак, открывая счет в иностранной валюте в иностранной валюте, вы сразу получаете много преимуществ. Такие вложения имеют самые высокие процентные ставки, в отличие от рублевых вкладов. Кроме того, из других стран вы можете легко получать переводы и не платить за их преобразование.

Даже если денежный перевод получен банковским переводом, его все равно можно обналичить. Кроме того, вы можете делать собственные переводы, а также оплачивать всевозможные услуги, например, обучение или лечение.

Для того, чтобы условия совершения банковских операций стали более удобными и прибыльными, специальная служба банка регистрирует все договоры, проводит социальные опросы среди населения, создает постоянный мониторинг, посредством которого отслеживается динамика и общая ситуация банковские операции

Яндекс и Сбербанк завершают развод

Российские корпоративные гиганты Яндекс и Сбербанк окончательно согласовали условия своего долгожданного «развода» в конце июня, что стало серьезной встряской в сфере технологий, электронной коммерции и онлайн-платежей в стране.

Распад произошел после того, как технический голиаф Яндекс и крупнейший банк России, контролируемый государством Сбербанк, объявили о соглашении «о реорганизации двух совместных предприятий» — Яндекс Маркета и Яндекс Деньги. Яндекс получит полное право собственности на платформу электронной коммерции Яндекс Маркет, а Сбербанк получит полный контроль над поставщиком платежных услуг Яндекс Деньги, который произведет ребрендинг, убрав название «Яндекс».

Для завершения сделки Сбербанк продаст свою 45% долю в Яндекс Маркете за 42 миллиарда рублей (590 миллионов долларов), а Яндекс продаст свою 25% долю в Яндекс Деньги примерно за 2.4 миллиарда рублей (34 миллиона долларов). Ожидается, что сделки будут закрыты в третьем квартале 2020 года, согласно заявлениям компаний, утвержденным советами директоров обеих компаний. Сделка на Яндекс Маркете подлежит одобрению антимонопольными органами Российской Федерации.

Начальный роман об электронной коммерции

Яндекс и Сбербанк договорились об альянсе в сфере электронной коммерции всего три года назад, когда каждый партнер получил равные доли в новом совместном предприятии. Сбербанк выложил 500 миллионов долларов в рамках крупнейшего в истории вливания капитала в российскую электронную коммерцию, поскольку Яндекс добавил к сделке свою существующую торговую площадку Yandex Market.

В конце 2018 года совместное предприятие запустило две дополнительные онлайн-площадки — Beru, классическую платформу электронной коммерции, предназначенную для внутренних онлайн-продаж, и Bringly, ориентированную на входящие трансграничные продажи. Приносят, однако, остановку всего через год.

Приносят, однако, остановку всего через год.

Яндекс сейчас выглядит оптимистично в отношении перспектив Яндекс Маркета, который он скоро полностью будет контролировать. Главный финансовый директор компании Грег Абовский сказал: «Учитывая большой потенциал для дальнейшего роста электронной коммерции в России, мы считаем, что сейчас подходящее время для нас, чтобы полностью укрепить операционный контроль над Яндекс Маркетом и ускорить нашу стратегию электронной коммерции.”

Чтобы выкупить долю Сбербанка и ускорить его продвижение в онлайн-розницу, Яндекс привлек 460 миллионов долларов на бирже Nasdaq — где он находится на бирже с 2011 года — и закрыл отдельное размещение частного финансирования на сумму около 600 миллионов долларов, продав 20,3 миллиона долларов. акций на общую сумму 1,06 миллиарда долларов.

Среди новых инвесторов такие имена, как VTB Capital — инвестиционное подразделение конкурента Сбербанка и второго по величине банка России, ВТБ, а также Ervington Investments и Treliscope Романа Амбромвича, связанная с Александром Абрамовым и Александром Фроловым.

«Яндекс» сказал, что вливание капитала «даст нам необходимую огневую мощь для создания одного из ведущих игроков электронной коммерции в России, а также сохранит гибкость для реализации других стратегических возможностей».

Разворот Сбербанка

Отношения между Яндексом и Сбербанком начали ослабевать в 2018 году после того, как соучредитель и основной акционер Яндекса Аркадий Волож отклонил предложение Сбербанка купить контрольный пакет акций компании.

Не сумев усилить контроль над технологическим гигантом, Сбербанк переключил свое внимание на почту.Ru — конкурент Яндекса и владелец социальной сети «Русский Facebook» ВКонтакте. Их альянс начался в июле 2019 года с создания совместного предприятия под названием O2O для развития услуг по вызову пассажиров и доставке еды. Агрегатор еды на вынос Mail.Ru и курьерская служба Delivery Club стали конкурентом Yandex Eats, а служба такси Citimobil конкурирует с Яндекс Такси.

Разделение продолжалось до конца 2019 года, и в ноябре Сбербанк объявил, что откажется от своей золотой доли в Яндексе в рамках радикальной реструктуризации Яндекса при поддержке Кремля, в ходе которой был сформирован новый фонд общественных интересов, призванный остановить Яндекс — и данные о его клиентах — подпадают под иностранный контроль.

В том же месяце Сбербанк и Mail.Ru углубили свои отношения с новыми цифровыми проектами и планом развития инициатив в области искусственного интеллекта (ИИ) в России, а также Сбербанк объявил о планах приобрести долю в Mail.Ru Group на 170 миллионов долларов и что он рассматривает возможность вливания крупного капитала в Ozon — одну из ведущих российских компаний в сфере электронной коммерции и конкурента Beru Яндекс Маркета.

Сбербанк также перешел на рынок беспилотных автомобилей в конце 2019 года — еще один сектор, в котором в настоящее время доминирует Яндекс в России и потенциальная проблема для Яндекс Такси — путем приобретения доли в Cognitive Technologies, российской корпорации программного обеспечения, которая разрабатывает системы помощи водителю на основе искусственного интеллекта.

Новые перспективы

Аналитики считают, что на фоне усиления конкуренции между экосистемами Яндекса и Сбербанка формальный развод может принести пользу обеим компаниям. Аналитик ВТБ Михаил Шлемов сказал, что это «логично» и может оказаться «редким беспроигрышным вариантом».

Отказавшись от формальных связей, Яндекс сможет разрабатывать собственные финтех-продукты, дополняющие свои расширяющиеся бизнес-направления в сфере электронной коммерции и найма пассажиров, а также свое традиционное доминирование в поисковой сети и онлайн-рекламе.Шлемов назвал личные финансы и инвестиционные продукты двумя потенциально прибыльными бизнес-направлениями, которые Яндекс мог бы теперь изучить, сославшись на высокую ценность бренда компании как на мощный маркетинговый инструмент для будущих клиентов.

Альянс между Яндексом и Сбербанком рассматривался как консервативный для технологической компании — более безопасный способ изучения новых направлений бизнеса. По словам аналитика ВТБ Владимира Беспалова, развод показывает, что компания теперь более уверена в своей способности действовать более независимо на новых рынках.

Сбербанк, тем временем, теперь может развивать свои позиции в сфере электронной коммерции — приоритетной области для банка — без привязки к Яндекс Маркету. Яндекс Маркет был пожирателем наличных, и ожидалось, что он станет прибыльным только к 2023 году. Рентабельность инвестиций Сбербанка в совместное предприятие составила 12,6%, что ниже среднерыночного уровня доходности от электронной коммерции и уровня собственной прибыли Сбербанка — более 20 % и 14% соответственно.

Аналитики ожидают, что банк будет использовать выручку от продажи своей доли в Яндекс Маркете для инвестирования в ведущего игрока в сфере электронной коммерции, такого как Ozon, и попытается получить более высокую прибыль от растущей отрасли в будущем.

Версия этой статьи впервые появилась в East-West Digital News.

Приложения для карманных денег, которые, как утверждается, учат ваших детей деньгам и позволяют следить за их расходами.

По словам родителей, опрошенных Сантандером в начале этого месяца, средний ребенок начинает понимать ценность денег в возрасте десяти лет.

Помогать своим детям или внукам понимать ценность денег и важность откладывания на то, чего они действительно хотят, — это то, с чем не согласны немногие родители. Фактически, треть родителей хотела бы, чтобы их научили больше о том, как сберегать.

В настоящее время существует множество компаний, предлагающих цифровые копилки с прикрепленными к ним физическими банковскими картами, которые, как утверждают, помогают детям рано приучать хорошие привычки.

Начинайте их рано: приложения-копилки можно открывать в возрасте от четырех лет и старше

Так что же такое цифровой счет-копилка?

Традиционные детские банковские счета обычно открываются с 11 лет. Но если вы хотите начать детей раньше или хотите, чтобы они приобрели разумные привычки тратить или лучше контролировать то, что они используют своей банковской картой, поскольку есть несколько инструментов, которые могут помочь.

Большинство из этих безналичных копилок позволяют добавлять деньги, устанавливать лимиты и отслеживать переходы, в то время как вашему ребенку будет предоставлена банковская карта и мобильное приложение, которое поможет ему установить цели сбережений и управлять своим балансом.

Вы можете подумать, почему бы просто не дать моему ребенку наличные деньги, разве не лишится очарования карманных денег, чтобы превратить их в цифровые? Но электронная учетная запись дает родителям возможность следить за тем, куда дети тратят свои деньги, и преподавать им полезные уроки.

И вы, и ваши дети получаете мобильное приложение, связанное с картой предоплаты, которую ваш ребенок может использовать для покупок и снятия денег в банкомате, как и с любой другой банковской картой.

Учетные записи не позволяют вам тратить сверх суммы денег, загруженной на карту, и обычно имеют ежедневные лимиты расходов и снятия средств.

Прилагаемое приложение для смартфона позволяет родителям добавлять деньги в качестве пособия, для работы по дому или мгновенно, если они когда-либо понадобятся в чрезвычайной ситуации, и следить за расходами своего ребенка.

Детская версия позволит им отслеживать свои расходы и настраивать накопительные банки.

Карты можно использовать в Интернете, в магазинах, и большинство из них также позволяет мгновенно заблокировать их с помощью мобильного приложения, если они потеряны или украдены. Часто карты бывают и бесконтактными.

Часто они также поставляются с автоматическими ограничениями на использование карты или позволяют родителям устанавливать свои собственные, чтобы их можно было заблокировать за азартные игры или покупку алкоголя.

Родители обычно могут установить несколько карточек и правил для каждого ребенка.

Самым большим недостатком является то, что они обычно не платят проценты по сбережениям вашего ребенка и в большинстве случаев взимают ежемесячную плату за ведение счета или за каждого ребенка.

Будьте осторожны, они часто также взимают дополнительную плату за некоторые услуги, такие как загрузка денег или заказ новой карты.

Но эти предоплаченные карты легко подать онлайн-заявку с небольшим количеством проверок личности и без необходимости посещать филиал.

Так они безопасны?

Несмотря на то, что вы, возможно, не добавляете огромные суммы денег на карты, стоит помнить, что в качестве предоплаченной карты любые добавленные вами деньги не покрываются Компенсационной схемой финансовых услуг.

Вместо этого большинство из них регулируется Правилами электронных денег, что означает, что средства клиентов должны храниться на отдельном счете в другом банке.

Если что-то пойдет не так, значит, ваши деньги в безопасности. Однако это не защитит вас, если банк, в котором хранятся защищенные средства, обанкротится.

Панель управления: и родители, и дети получают собственное приложение GoHenry.

GoHenry (6+)

GoHenry — одна из самых известных учетных записей детей этого типа, ориентированная на детей от шести лет.Он поставляется с бесконтактной картой Visa и приложением для родителей и детей.

Родители могут устанавливать еженедельные депозиты для детей, а также правила, ограничивающие, как часто они используют свою карту и сколько тратят.

Вы также можете решить, разрешить ли им совершать онлайн-транзакции или использовать карту для покупок или снятия средств.

Компания заявляет, что активно блокирует определенные транзакции от определенных розничных продавцов, включая сайты азартных игр, места продажи алкоголя или развлекательные сайты для взрослых.Вы можете прочитать об этом здесь.

Удобная функция для родителей, которые хотят, чтобы дети зарабатывали свое пособие, выполняя такие обязанности, как выгул собаки или мытье машины. Вы также можете добавить задачи, которые нужно отметить, прежде чем переводить средства. Это привилегия, за которую конкурирующие аккаунты взимают дополнительную плату.

Дети могут устанавливать цели сбережений и видеть, сколько они потратили, в удобных графиках, а родственники также могут создавать счета, чтобы дарить деньги детям.

Как и в большинстве случаев, вы можете мгновенно пополнять карты в экстренных случаях и блокировать карты через приложение.

Карты можно использовать за границей, но транзакции стоят 2,75%, а снятие наличных — 2 фунта стерлингов.

Первый месяц вы получаете бесплатно, после этого он стоит 2,99 фунтов стерлингов на ребенка в месяц. Вдобавок к этому вы будете платить 50 пенсов за каждую загрузку с банковского счета или дебетовой карты (вы получаете одну бесплатно каждый месяц), и вы будете платить 3,99 фунта стерлингов за замену карты.

Osper: дети могут автоматически вкладывать часть своих карманных денег в сбережения

Osper (8+)

Osper — еще один известный вариант, одобренный телеведущей Давиной МакКолл и поддержанный Mastercard.Также в настоящее время проводятся испытания с Сантандером.

Он доступен для детей от восьми лет и старше и поставляется с бесконтактной предоплаченной картой и приложением для ваших детей и вас.

Некоторые из основных функций — это текстовые уведомления, мгновенная блокировка карты для утерянных карт, или вы можете заблокировать ее специально для онлайн-расходов.

Дети могут настроить его таким образом, чтобы регулярно вкладывать процент своих денег в банк для достижения цели и отмечать свои транзакции в приложении, чтобы лучше понимать, на что они тратят свои деньги.

После этого родители могут увидеть сводную информацию о расходах своего ребенка.

К картам уже добавлены ограничения на транзакции с определенными типами розничных торговцев, такими как азартные игры, бары и не имеющие лицензии. Он говорит, что это не является надежным — вы можете прочитать об этом здесь.

Вы получаете 30-дневную бесплатную пробную версию, тогда она стоит 2,50 фунта стерлингов за ребенка в месяц.

Следует помнить о некоторых дополнительных расходах. Вы платите 50 пенсов каждый раз, когда вы или друзья и семья добавляете деньги в детские горшки.

Использование его за границей обойдется вам в 3%, а снятие наличных в банкомате стоит 2 фунта стерлингов каждый. Замена карты стоит 4 фунта стерлингов.

Nimbl: умное приложение позволяет детям собирать расходы, чтобы направить их в банк сбережений

Nimbl (8+)

Nimbl снова поставляется с бесконтактной картой Mastercard и приложением, которое вы и ваши дети можете загрузить.

Он также предлагает базовые функции, включая мгновенное пополнение счета, лимиты расходов, мгновенные уведомления о расходах и онлайн-отчеты.

Родители могут настроить автоматическую выплату пособий, и дети легко узнают, когда должен быть внесен следующий депозит.

При открытии счета в евро, при внесении долларов потребуется двойная конвертация, т. е. комиссия за услугу возрастет вдвое.

При открытии счета в евро, при внесении долларов потребуется двойная конвертация, т. е. комиссия за услугу возрастет вдвое. С долларового счета можно внести деньги в долларовый депозит напрямую.

С долларового счета можно внести деньги в долларовый депозит напрямую. Поэтому открывать счет с целью увеличения имеющихся денег и получения пассивного дохода нет смысла, если только речь не идет об очень малой сумме. Сбербанк этот счет позиционирует, как инструмент для хранения денег и проведения расчетов, а не накопления.

Поэтому открывать счет с целью увеличения имеющихся денег и получения пассивного дохода нет смысла, если только речь не идет об очень малой сумме. Сбербанк этот счет позиционирует, как инструмент для хранения денег и проведения расчетов, а не накопления.

Если не погасить долг своевременно, возникнут проблемы. Поэтому внесение личных средств является оптимальным решением в данной ситуации.

Если не погасить долг своевременно, возникнут проблемы. Поэтому внесение личных средств является оптимальным решением в данной ситуации. По нему пользователи предоставляют киберпреступникам все данные для доступа к личному кабинету на сайте банка.

По нему пользователи предоставляют киберпреступникам все данные для доступа к личному кабинету на сайте банка.