Финансовое оздоровление | Банк России

Финансовое оздоровление банка (встречаются также иные названия данной процедуры, например — предупреждение банкротства банка или санация банка) — это комплекс мер, направленных на улучшение финансового положения кредитной организации, которые позволяют избежать ее банкротства.

Санация банка проводится, прежде всего, в интересах кредиторов и вкладчиков — в процессе финансового оздоровления банки обслуживают клиентов в том же режиме, что до начала санации, за исключением случаев, когда банку введен мораторий.

Меры по предупреждению банкротства банков могут осуществляться или собственниками банков самостоятельно, или с участием Банка России, или с участием государственной корпорации «Агентство по страхованию вкладов» (далее — ГК «АСВ»). При принятии решения о целесообразности начала санации банка с участием Банка России или ГК «АСВ» учитывается его системная/региональная значимость, а также значимость банка на уровне отдельных сегментов финансового рынка и возможные последствия в случае принятия Банком России решения об отзыве лицензии у банка. Далее можно найти более подробные материалы об оздоровлении банков с участием Банка России или ГК «АСВ».

Презентация «Объявили о санации моего банка: что это значит?»

Участие Банка России в финансовом оздоровлении банка

В 2017 году был внедрен механизм финансового оздоровления с участием Банка России, который предусматривает оказание Банком России финансовой помощи кредитной организации, в том числе посредством приобретения акций (долей в уставном капитале), предоставления кредитов, размещения депозитов за счет денежных средств, составляющих Фонд консолидации банковского сектора, имущество которого обособлено от имущества Банка России.

От имени Банка России мероприятия по финансовому оздоровлению банков осуществляет специально созданное ООО «Управляющая компания Фонда консолидации банковского сектора» (далее — ООО «УК ФКБС»). По окончании финансового оздоровления банка предполагается продажа акций (долей в уставном капитале), принадлежащих Банку России, новому инвестору.

Внедрение данного механизма финансового оздоровления направлено на:

- сокращение расходов государства,

- сокращение сроков оздоровления банков,

- повышение эффективности контроля за использованием государственных средств,

- создание равных конкурентных условий для деятельности кредитных организаций.

Основные положения механизма представлены в презентации:

ЦБ объявил о завершении санации «ФК Открытие» :: Финансы :: РБК

ЦБ завершил почти двухлетнюю санацию банка «ФК Открытие», входящего в топ-10 по активам. Банк соблюдает все нормативы и стал прибыльным. Оздоровление состоялось благодаря передаче его «токсичных» активов в банк плохих долгов

Фото: Екатерина Кузьмина / РБК

Банк России завершил санацию банка «ФК Открытие», которая началась в августе 2017 года и дала старт консолидации банковского сектора в руках государства.

«В настоящее время банк [«ФК Открытие»] соблюдает все установленные Банком России обязательные требования, предъявляемые к финансовой устойчивости и платежеспособности, что позволяет ему выйти на общий режим надзора», — говорится в сообщении регулятора.

Банк «Открытие» изменит слоган из-за критики ЦБЗавершение санации ЦБ объяснил эффективностью принятых мер, реализация которых позволила сформировать у «ФК Открытие» необходимый объем резервов на возможные потери по проблемным активам и обеспечить бесперебойное обслуживание клиентов.

В Центробанке прогнозируют, что часть акций «ФК Открытие» может быть выставлена на продажу в 2021 году. Размер предложенной инвесторам доли будет определен с учетом конъюнктуры рынка и результатов деятельности самого банка.

Бывший куратор банковских санаций покинет все структуры ЦБ :: Финансы :: РБК

Экс-зампред ЦБ Василий Поздышев уходит из структуры регулятора — Фонда консолидации банковского сектора — всего через полгода после назначения. Он курировал санации крупнейших частных банков и должен был подготовить их к продаже

Василий Поздышев (Фото: Кирилл Каллиников / РИА Новости)Банк России объявил о прекращении полномочий Василия Поздышева в качестве председателя и члена наблюдательного совета управляющей компании Фонда консолидации банковского сектора (ФКБС). В сообщении ЦБ отмечается, что решение принято в связи с заявлением самого Поздышева.

Его уход из ФКБС в Банке России объяснили назначением на пост старшего советника по вопросам финансового оздоровления и антикризисного менеджмента в Банке международных расчетов.

БМР — международная финансовая организация, которая, в частности, занимается поддержкой сотрудничества центробанков разных стран. На базе БМР работает Базельский комитет по банковскому надзору, отвечающий за разработку подходов к регулированию кредитных организаций. Штаб-квартира Банка международных расчетов расположена в швейцарском Базеле. Представитель БМР пояснил РБК, что Поздышев будет старшим советником в Институте финансовой стабильности (FSI) — структуре, которая оказывает поддержку регуляторам разных стран в «укреплении их финансовых систем».

Банк России представил концепцию санации НПФ — Экономика и бизнес

МОСКВА, 14 марта. /ТАСС/. Банк России представил разработанную совместно с Минфином концепцию санации негосударственных пенсионных фондов (НПФ), основные положения которой зампред ЦБ Владимир Чистюхин озвучил на заседании рабочей группы по законодательному обеспечению развития пенсионной системы и инвестирования средств пенсионных накоплений при комитете Госдумы по финрынку.

По словам Чистюхина, механизм санации НПФ будет схож со схемой оздоровления банков и страховых компаний.

Цели санации НПФ — поддержание конкуренции на рынке, сохранение доверия населения и минимизация негативных последствий от банкротства НПФ.

«Отдельные НПФ либо группы НПФ могут аккумулировать очень большую часть как активов, так и пассивов, и эффект «заражения», который может произойти при отзыве, аннулировании у них лицензии, может оказать значимое влияние не только на эти конкретные институты, но и на все то, что вокруг них расположено», — пояснил зампред ЦБ.

Речь идет не только о вкладчиках, но и о сегментах финансового рынка, которые связаны с НПФ облигациями, вкладами или иными видами размещения активов, добавил Чистюхин.

Представить законопроект для публичного обсуждения ЦБ и Минфин рассчитывают в мае.

Фонд консолидации пенсионного сектора

Для оказания поддержки НПФ в рамках санации будет создан фонд консолидации пенсионного сектора — по аналогии с существующими фондами консолидации банковского и страхового секторов.

Обязательным условием проведения санации предполагается приобретение ЦБ не менее 75% обыкновенных акций НПФ — это может быть реализовано через полномочия ЦБ по доведению уставного капитала НПФ до величины собственных средств (минимально — до 1 рубля), что принципиально важно «для прекращения влияния текущих или прошлых акционеров на принятие решений в финансовом институте», рассказал Чистюхин.

Санация НПФ будет осуществляться на основании плана участия ЦБ в осуществлении мер по предупреждению банкротства, как это предусмотрено для банков и страховщиков. План утверждается советом директоров ЦБ. В случае его утверждения в НПФ в обязательном порядке будет вводиться временная администрация, функции которой исполняет управляющая компания Фонда консолидации банковского сектора (УК будет общей у всех трех фондов консолидации).

Формы и объем помощи будут устанавливаться планом участия на основании оценки активов НПФ.

При этом на период санации ЦБ сможет вводить мораторий на переход клиентов из санируемого НПФ.

«На период действия плана участия, плана санации может быть введен мораторий на уход клиентов из негосударственного пенсионного фонда. Не путать с возможностью исполнения соответствующих обязательств НПФ с уплатой уже назначенных пенсий. Но перейти в период действия плана НПФ в другие негосударственные пенсионные фонды либо прекратить договор по негосударственному пенсионному обеспечению, получить выкупные суммы — мораторий может предусматривать такого рода ограничения», — пояснил Чистюхин.

«Средства, которые поступают в негосударственный пенсионный фонд в рамках механизма санации, — они могут идти, они идут, если есть недостаток, на пополнение средств пенсионных резервов или пенсионных накоплений через собственные средства. Есть механизм, который на практике был апробирован», — сообщил зампред ЦБ.

Детали он не уточнил, при этом известно, что в составе группы банка «ФК Открытие», санируемого ЦБ, были докапитализированы три пенсионных фонда.

«Единственное, наверное, очень важное отличие (механизма санации НПФ — прим. ТАСС) от банков и от страховщиков заключается в том, что фактически НПФ имеет как минимум три баланса, три отдельных «мешка» — это собственные средства, пенсионные накопления и пенсионные резервы. Здесь есть некоторая специфика, но не настолько большая, чтобы не применять некую аналогию», — сказал Чистюхин.

Также будут введены аналогичные банковскому и страховому механизмам санации нормы о прекращении обязательств НПФ перед менеджментом и контролирующими лицами — «считается, что им возмещение осуществляться не должно», добавил зампред ЦБ. «Менеджмент не должен являться тем лицом, которое имеет право на получение какой-то части из негосударственного пенсионного фонда, если его действия привели к тому, что этот фонд вынужден подойти к санации», — пояснил он журналистам.

Основания для санации

Основанием для санации по аналогии с банками и страховщиками станет наличие признаков неустойчивого финансового положения НПФ.

«В рамках установления этих признаков предполагается наделение ЦБ РФ возможностью проверять отдельно, дополнительно активы и обязательства НПФ с привлечением внешних экспертов», — рассказал Чистюхин. Речь идет о внешних актуариях и независимых оценщиках. По действующему законодательству актуарии могут быть внутренними, что может порождать конфликт интересов, подчеркнул зампред ЦБ.

«Нам кажется правильным в рамках подготавливаемых предложений актуализировать перечень тех оснований, которые сегодня используются для применения мер по предупреждению банкротства негосударственных пенсионных фондов. У нас есть два основания: первое — это выявление недостаточности активов НПФ по итогам стресс-тестирования. И второе основание — это выявление актуарного дефицита в размере более 5% от обязательств фонда по итогам ежегодного актуарного оценивания. Сегодня в законодательстве уже есть упоминание актуарного дефицита как основания для мер по предупреждению банкротства, но это должен быть повторный актуарный дефицит, его увеличение по итогам предыдущего актуарного дефицита», — рассказал Чистюхин.

«Нам кажется, что это очень сложная конструкция, можно было бы ее «спрямить», — добавил он.

После завершения санации, то есть восстановления финансовой устойчивости НПФ, ЦБ вправе продать его на рынке, заключил Чистюхин.

Чем опасно решение ЦБ о санации «Открытия» :: Финансы :: Газета РБК

Очередь за формально бесплатными эмиссионными средствами ЦБ вряд ли закончится на «Открытии», а это значит, что регулятор будет накапливать у себя все больше финансовых рисков

Сообщение ЦБ «О мерах по повышению финансовой устойчивости ПАО «Банк «Финансовая Корпорация Открытие» несет миру сразу несколько благих вестей.

Во-первых, хотя детали спасательной операции пока до конца не ясны, счастливым образом разрешилась судьба самого банка «Открытие» и в первую очередь его кредиторов и вкладчиков. За успешность банковского бизнеса отныне будет отвечать сам Центробанк с его неограниченной финансовой мощью.

Во-вторых, вскоре будет пущен в ход новый механизм санации через непосредственно контролируемый Банком России Фонд консолидации банковского сектора, который, как утверждается, будет работать намного быстрее и дешевле, чем традиционный порядок санации банков с помощью АСВ.

В-третьих, ЦБ недвусмысленно продемонстрировал, что ценит финансовую стабильность превыше всего и не намерен допускать даже малейшего намека на панику. Массовое бегство вкладчиков из «Открытия», грозившее перекинуться на другие частные банки, пока остановлено.

Зигзаг регулятора

Однако мед из бездонной бочки изобилия Банка России все-таки изрядно горчит. Казус «Открытия» — не просто отдельный негативный случай; в нем отражаются гораздо более серьезные изъяны отечественной финансовой системы.

Прежде всего в очередной раз это несостоятельность надзорной политики ЦБ. Однако до сих пор речь шла о мелких и гораздо реже о средних по отечественным меркам банковских институтах. Тут же масштабы принципиально иные: восьмой по размеру активов банк страны, уполномоченный на все что только можно, который вдобавок контролирует сложносочиненный финансовый конгломерат, включающий крупные кредитные организации, НПФ, страховые и инвестиционные компании (в частности, «Траст», «ЛУКОЙЛ-Гарант», «Росгосстрах»), вдруг при спокойной рыночной конъюнктуре обнаруживает явные для аналитиков признаки несостоятельности. Регулятор же сначала отрицает проблемы, затем резко задействует экстренный инструментарий беззалоговых кредитов, пылившийся на полке со времен глобального кризиса 2008 года, но в конце концов идет на полномасштабную санацию, как ее ни называй, признаваясь, что может лишь гадать о размерах сформированной дыры в капитале. Как минимум это означает, что в России не заработал введенный во многих странах после кризиса особый режим регулирования системно значимых финансовых организаций.

Несвойственная роль

На фоне зияющих надзорных провалов несколько иначе смотрятся недавние сражения за пост уполномоченного банковского санатора, когда ЦБ, отодвинув в сторону АСВ и всех прочих претендентов, принял данную функцию на себя. И дело тут даже не в привычном для нас поиске решений всех рыночных проблем в рамках государственного домена. При возникновении системных потрясений банковского сектора ничего плохого в государственном вмешательстве нет: во многих странах во время последнего кризиса государство входило в капитал системно значимых банков и других финансовых организаций, чтобы направлять и гарантировать их оздоровление. Однако довольно сложно припомнить, чтобы в этой роли где-то выступал непосредственно Центральный банк: уж больно далеки его нормальные прерогативы от санаторства.

Таким образом, данный кейс высвечивает еще одну куда более масштабную проблему — сосредоточения в рамках функционала главного банка России взаимно противоречивых задач, интегрированное управление которыми становится

Что такое ЦБ? определение и функции

Определение : Центральный банк — это высшее финансовое учреждение страны, которое управляет операциями банковской системы. Банк управляет и контролирует расширение и сокращение денежной массы в экономике.

Центральный банк не имеет прямого взаимодействия с населением . Фактически, он функционирует как банкир для других банков страны, таких как коммерческие банки, кооперативные банки, банки развития, сельские банки и т. Д., Поскольку он ведет их депозитные счета и при необходимости выделяет им средства в виде авансов.Кроме того, центральный банк также действует для них в качестве проводника, предоставляя необходимые указания, когда им требуется поддержка.

В дополнение к этому, центральный банк является банкиром правительства и также отслеживает правительственные операции, такие как доходы и расходы по разным направлениям. Помимо этого, центральный банк консультирует правительство по различным вопросам денежно-кредитной политики. Он единолично принимает решения относительно фиксации процентных ставок по банковским депозитам и займам.

Функции ЦБ

- Денежно-кредитное управление : Первой и главной функцией центрального банка является формулирование, выполнение и мониторинг денежно-кредитной политики страны с целью поддержания стабильности цен для ускорения роста.

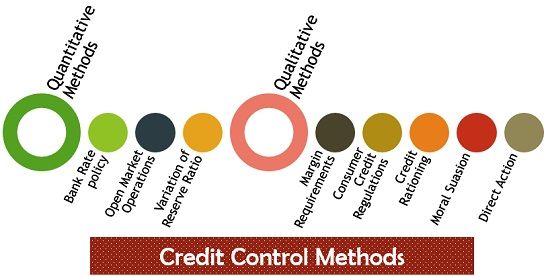

- Кредитный контроль : Коммерческие банки и небанковские финансовые компании создают кредитные деньги, которые составляют значительную часть общей денежной массы в экономике. Нехватка или избыток денежной массы может отрицательно сказаться на экономике.Таким образом, центральный банк входит в картину, чтобы регулировать поток кредита в соответствии с потребностями экономики, используя различные методы.

- Администрация и надзор : Верхний банк определяет структуру банковских операций, в соответствии с которой функционирует банковская и финансовая система страны. Его цель — завоевать доверие общества к банковской системе, защитить интересы вкладчиков и клиентов, а также облегчить предоставление людям таких банковских услуг, которые являются рентабельными по своей природе.

- Выпуск валюты : Одна из основных функций Центрального банка — выпускать и обменивать валюту, а также уничтожать те, которые не находятся в обращении.

- Депозитарий : Центральный банк играет роль хранителя, обеспечивая защиту иностранной валюты, золота и других ценных бумаг.

- Клиринговая палата : Благодаря своим уникальным полномочиям центральный банк может иметь дело с национальной и иностранной валютой и, таким образом, выполняет операции клиринговой палаты, урегулирование счетов, а также межбанковские переводы средств.

- Прочие функции : Он выполняет ряд рекламных и развивающих мероприятий для достижения национальных целей.

Резервный банк Индии (RBI)

Резервный банк Индии или обычно называемый RBI, является центральным банком страны, базирующимся в Мумбаи, Махараштра. Он был создан в 1935 году в соответствии с Законом о Резервном банке Индии 1934 года как частная организация, а после этого в 1949 году был национализирован.

Банк отвечает за надзор и регулирование валютной и кредитной политики страны.Он следит за деятельностью банков и финансовых учреждений страны.

.Независимость центрального банка: от теории к практике

Выступление Лоренцо Бини Смаги, члена Исполнительного совета ЕЦБ *

на конференции

Хорошее управление и эффективное партнерство

Будапешт, Национальное собрание Венгрии, 19 апреля 2007 г.

Вопрос о независимости центрального банка был предметом важной научной работы. Однако в литературе основное внимание уделяется теоретическим и формальным аспектам, не считая того, что расстояние между теорией и практикой не всегда так мало. [1] Опыт последних нескольких лет показал, что внедрение верховенства закона не обходится без проблем даже внутри Европейского Союза.

Основной момент, который я хотел бы сделать сегодня, заключается в том, что законодательные положения необходимы, но недостаточны для обеспечения независимости центрального банка. Всегда появляются стимулы для обхода правовых рамок с целью повлиять на поведение центрального банка. Следовательно, «сильная бдительность» — если использовать слова, которые имеют четкое значение в мире центральных банков — требуется для обеспечения того, чтобы эти стимулы не претворялись в жизнь.Это задача не только для центрального банка или политических властей на национальном и наднациональном уровнях, но и для общества в целом, включая СМИ и общественное мнение.

Я не буду слишком подробно останавливаться на преимуществах независимости центрального банка. Они были тщательно изучены и, как правило, неоспоримы, по крайней мере, на академическом уровне. Легко понять, почему независимость центрального банка важна в современных денежно-кредитных системах. В режиме бумажных денег, когда государственные обязательства представляют собой средства платежа и обладают покупательной способностью, у любого правительства всегда есть соблазн использовать такие деньги оппортунистическим образом.Соблазн проистекает из того факта, что создание денег имеет положительное влияние в краткосрочной перспективе на рост и занятость, в то время как затраты, с точки зрения более высокой инфляции, оплачиваются в среднесрочной и долгосрочной перспективе. [2] Независимость центрального банка — это способ защитить политиков от соблазна использовать денежно-кредитную политику искажающим образом. Однако соблазн не устранен. Это может быть причиной того, что граждане решительно поддерживают независимость центрального банка. [3]

Существует множество эмпирических свидетельств того, что независимость центрального банка приводит к снижению инфляции, что обеспечивает более стабильную среду для экономического роста и роста занятости. [4]

В Европейском Союзе принцип независимости центрального банка имеет квазиконституционную основу. Статья 108 Договора об учреждении Европейского сообщества гласит:

« ни ЕЦБ, ни национальный центральный банк… не должны запрашивать или принимать инструкции от институтов или органов Сообщества, от любого правительства государства-члена или от любого другого органа ».

Статья 7 Устава ЕСЦБ повторяет это заявление. Положения Договора о независимости центрального банка применяются ко всем государствам-членам ЕС (за исключением Соединенного Королевства, в котором действует особая частичная отмена [5] ), независимо от членства в зоне евро. Таким образом, ожидается, что страны завершат процесс предоставления центральным банкам полной институциональной независимости к моменту присоединения к ЕС; однако на практике это не так.

Это вызывает особую озабоченность, поскольку предполагает, что в нескольких государствах-членах ЕС еще нет полного понимания, в частности политическими властями и, возможно, обществом в целом, причин, лежащих в основе независимости центрального банка, и обязательств, которые эти страны сделали для предоставления такой независимости во время присоединения.Независимость центрального банка вместо этого часто рассматривается только как предварительное условие для перехода на евро. Неспособность полностью обеспечить независимость центрального банка фактически является нарушением Договора, которое оправдывает обращение в Европейский суд. Европейская комиссия, которая имеет право выступить с такой инициативой в соответствии с Договором, должна рассмотреть возможность сделать это при необходимости.

Положения Договора на самом деле очень ясны, указывая, что независимость центрального банка влечет за собой обязательства для политических властей.В частности, статья 108 гласит, что:

«Институты и органы Сообщества и правительства государств-членов обязуются уважать этот принцип [независимости центрального банка] и не пытаться влиять на членов директивных органов ЕЦБ или национальных центральных банков в выполнение своих задач »

Степень и характер независимости центрального банка можно оценить на основе его правовых положений. Однако независимость центрального банка также зависит от широкого ряда факторов и общепринятой практики, которые частично определяются историческими событиями в разных странах.В частности, способ разрешения определенных конфликтов с другими органами власти влияет на степень, в которой центральный банк эффективно защищен от внешнего вмешательства, и отмечает границы независимости. [6]

В ноябре 1995 года Европейский валютный институт (предшественник ЕЦБ) опубликовал список требований для независимости центрального банка. С годами эта концепция развивалась в отчетах о конвергенции, а также в заключениях ЕЦБ по проектам национальных правовых инструментов, касающихся законодательства о центральных банках. [7]

Можно рассмотреть четыре категории независимости центрального банка: функциональную, институциональную, личную и финансовую. Институциональная независимость широко рассматривается в отчетах ЕЦБ о сближении. Сегодня я в основном остановлюсь на трех других аспектах независимости. Кроме того, я также затрону три других вопроса, которые связаны или могут повлиять на независимость центрального банка:

участие центрального банка в пруденциальном надзоре;

связь между независимостью и подотчетностью;

сотрудничество и диалог с другими лицами, определяющими экономическую политику.

I. Функциональная независимость

Независимый центральный банк должен иметь право устанавливать свой инструмент политики для достижения своей цели. Таким образом, функциональная независимость требует, чтобы основная цель национального центрального банка государства-члена ЕС была четко и юридически определена и полностью соответствовала основной цели стабильности цен, установленной Договором.

С операционной точки зрения это означает, что центральный банк должен иметь полную автономию в установлении уровня краткосрочной процентной ставки на денежном рынке.В странах с рыночной экономикой [8] , с современными финансовыми системами, денежно-кредитная политика обычно осуществляется путем изменения уровня процентной ставки. Любое препятствие, мешающее центральным банкам влиять на рыночные процентные ставки, следует рассматривать как препятствие для их независимости. Примером такого препятствия может служить обязательство центрального банка напрямую финансировать бюджетный дефицит, что явно снизит способность влиять на состояние денежного рынка в том направлении, которое он считает наиболее подходящим для достижения стабильности цен.По этой причине в статье 101 Договора устанавливается, что денежное финансирование бюджетного дефицита запрещено. Это, очевидно, также является юридическим предварительным условием для присоединения к ЕС и евро и регулярно оценивается в отчетах ЕЦБ о сближении. Другие крупные индустриальные страны приняли подобное законодательство на протяжении многих лет. [9]

В более общем плане правительства могут подорвать независимость денежно-кредитной политики, проводя чрезмерно расточительную и, следовательно, неустойчивую фискальную политику.Хотя по этому поводу было много научных дебатов, [10] , вне всякого сомнения, проведение независимой денежно-кредитной политики, направленной на достижение низкой и стабильной инфляции, значительно затрудняется существованием большого бюджетного дефицита. Это верно по двум связанным причинам. Во-первых, когда дефицит и государственный долг становятся неприемлемыми, у правительства существенно возрастает стимул к тому, чтобы заставить центральный банк монетизировать свой дефицит, тем самым ликвидируя государственный долг посредством инфляции.Во-вторых, чем больше бюджетный дефицит и накопленная задолженность, тем больше участников рынка осознают риск монетизации. Кроме того, они могут полагать, что центральный банк будет вынужден «выручить» правительство, взяв на себя его обязательства, даже если статья 103 Договора прямо запрещает это. Это может поставить под угрозу закрепление инфляционных ожиданий и сделать контроль над инфляцией более дорогостоящим. В этом случае налогово-бюджетная политика может стать доминирующей над денежно-кредитной политикой, подрывая, де-факто, если не де-юре, функциональную независимость центрального банка.Эти отношения, по общему признанию, более сложные и менее прямые в наднациональной среде, такой как зона евро, с децентрализованной фискальной политикой и централизованной денежно-кредитной политикой, но основная взаимосвязь остается той же.

Таким образом, надежные государственные финансы, которые в любом случае представляют собой действительную цель сами по себе, являются важной основой независимости центрального банка. Способы достижения бюджетной дисциплины с целью защиты независимости центрального банка могут различаться в разных странах. В ЕС четкие положения о надзоре за бюджетом предусмотрены в Договоре и в Пакте о стабильности и росте.

II. Личная независимость

Что касается личной независимости , назначение и увольнение управляющего и членов директивных органов центрального банка относятся к политическим властям. Однако это не означает, что критериев быть не должно. В этой связи хотел бы поднять четыре вопроса: срок полномочий; профессиональные квалификации; политическая принадлежность; и коллегиальность.

Позвольте мне начать со срока полномочий. Статья 14.2 Статута ЕСЦБ предусматривает, что законы о центральном банке должны предусматривать минимальный срок полномочий управляющего в пять лет, и защищает от произвольного увольнения управляющих. Управляющие могут быть освобождены от своих обязанностей только в том случае, если они больше не выполняют условия, необходимые для выполнения своих обязанностей, или если они виновны в серьезном проступке. Предусмотрена возможность обращения в Европейский суд в случае любого злоупотребления этим положением.

Одна из возможностей обойти это положение может иметь место в случае принятия нового законодательства, направленного на реорганизацию срока полномочий губернатора. Изменение в законе может быть использовано как повод для отставки губернатора. В целях защиты личной независимости управляющих центральных банков любая реорганизация срока полномочий должна предусматривать, что действующий управляющий может продолжать выполнять свои обязанности до конца срока полномочий, на который он был назначен.Это было ясно указано, например, в заключении ЕЦБ по итальянскому законопроекту об изменении срока полномочий губернатора на восемь лет. Хотя срок полномочий соответствовал Договору и Статуту, ЕЦБ отметил, что формулировка законопроекта равносильна отмене ex lege назначения действующего губернатора. [11] Закон был соответствующим образом адаптирован.

Еще одна возможность обойти требование личной независимости — принять другие правила для других членов руководящих органов национальных центральных банков, участвующих в выполнении задач, связанных с ЕСЦБ.В частности, в коллегиальных органах, принимающих решения, если другие члены не обладают такой же степенью независимости, как управляющий, личная независимость центрального банка находится под угрозой. ЕЦБ ясно дал понять это в ряде юридических заключений за последние несколько лет. [12] Например, ЕЦБ посоветовал французским [13] и кипрским [14] законодателям внести поправки в положения национального законодательства, которые позволяли назначать членов совета директоров на срок менее пяти лет.В качестве другого примера, проект словацкого закона предусматривает альтернативные основания для увольнения членов совета директоров, помимо губернатора, которые несовместимы со статьей 14.2 Статута. ЕЦБ считает, что такая формулировка препятствует правовой ясности и, что более важно, может использоваться для обхода эффективной защиты личной независимости. Поэтому ЕЦБ рекомендовал ссылаться только на статью 14.2 Устава ЕСЦБ при указании причин увольнения члена совета директоров. [15] Насколько известно ЕЦБ, это мнение еще не было включено в закон о центральных банках.

Теперь позвольте мне перейти к вопросу о профессиональной квалификации лиц, выдвигаемых в члены органов, принимающих решения. Это не только существенное требование, но и формальное. На самом деле, недостаточно того, чтобы человек обладал профессиональной квалификацией, он / она также должны восприниматься общественностью как обладающие ими. Это обеспечит невозможность использования личных проблем для оказания давления на органы, принимающие решения, с целью повлиять на их поведение.

Важным требованием к личной независимости является отсутствие какого-либо фактического или потенциального конфликта интересов между обязанностями, относящимися к органам, принимающим решения центральным банком (а также в отношении ЕЦБ для управляющих национальных центральных банков), и любыми другими функциями, которые они можно иметь. Следовательно, в принципе, членство в директивном органе, участвующем в выполнении задач, связанных с ESCB, несовместимо с выполнением других функций, которые могут создать конфликт интересов.

Кроме того, для эффективного обеспечения независимости центрального банка, назначенные члены органов центрального банка, принимающие решения, должны четко восприниматься как обладающие высокими профессиональными способностями и являющиеся суперпартийными. В Уставе ЕСЦБ говорится, что:

«Президент, Вице-президент и другие члены Исполнительного совета [ЕЦБ] должны быть назначены из числа лиц с признанной репутацией и профессиональным опытом в денежно-кредитных или банковских вопросах»

Проблемы могут возникнуть, если члены органов, принимающих решения, имеют политическую принадлежность или играли активную политическую роль до своего назначения, или (что еще более проблематично), если ожидается, что они будут играть определенную роль впоследствии.Есть несколько примеров, показывающих, что политическая принадлежность может использоваться другими учреждениями или политическими партиями в качестве предлога для оказания давления на центральный банк, особенно после смены правительства. Способность центрального банка высказываться, если это необходимо, возможно, в критических выражениях, в отношении экономической и бюджетной политики также может быть ограничена, если управляющий или другие члены совета будут восприниматься как имеющие политическую принадлежность, поскольку это может быть истолковано как политическое вмешательство.В этом отношении ЕЦБ подчеркнул в своем последнем отчете о конвергенции, что оценка юридической конвергенции не должна ограничиваться формальной оценкой буквы национального законодательства, но может также учитывать, соответствует ли выполнение соответствующих положений духу Договор и Статут. ЕЦБ был особенно обеспокоен недавним давлением, оказанным на директивные органы некоторых национальных центральных банков государств-членов, например, в Польше в прошлом году, что противоречит духу Договора.

Последний вопрос связан с коллегиальностью. Коллегиальный орган, принимающий решения, состоящий из нескольких членов, с большей вероятностью будет противостоять внешнему давлению и партизанскому поведению. ЕЦБ ясно дал это понять в некоторых юридических заключениях, например, о реформе статута Banca d’Italia. [16]

III. Финансовая независимость

Центральный банк не может надежно работать независимо без надлежащих финансовых средств; он был бы под «дамокловым мечом», если бы зависел от правительства в финансировании его оперативных расходов.Таким образом, концепция финансовой независимости должна оцениваться с точки зрения того, может ли какая-либо третья сторона оказывать прямое или косвенное влияние не только на задачи центрального банка, но и на его возможности (понимаемые как в оперативном, так и в кадровом и финансовом отношении). с точки зрения соответствующих финансовых ресурсов) для выполнения своего мандата.

Четыре аспекта финансовой независимости — право определять собственный бюджет; применение специфических для центрального банка правил бухгалтерского учета; четкие положения о распределении прибыли; и четко определенная финансовая ответственность для надзорных органов — особенно актуальны в этом отношении, и некоторые из них только недавно были уточнены в некоторых юридических заключениях ЕЦБ. [17] Это черты финансовой независимости, в которых национальные центральные банки наиболее уязвимы для внешнего влияния.

В зоне евро и Европейском союзе государства-члены не должны ставить свои национальные центральные банки в такое положение, когда у них недостаточно финансовых ресурсов для выполнения своих задач, связанных с ЕСЦБ или Евросистемой. Более того, принцип финансовой независимости подразумевает, что национальный центральный банк должен располагать достаточными средствами не только для выполнения задач, связанных с ЕСЦБ, но и для своих собственных национальных задач (например,г. финансирование его администрации и собственных операций).

Это не всегда было бесспорным. Например, в 2003 году финский законодатель предложил сократить капитал Суомен Панкки. Законодательное предложение вынудило бы Suomen Pankki продать часть своих зарубежных резервных активов. ЕЦБ указал, что уменьшение капитала одного национального центрального банка и введение ограничений на управление его финансовыми ресурсами нельзя рассматривать в отрыве от потенциального воздействия такого сокращения на финансовое положение и, следовательно, на финансовую независимость страны. Евросистема в целом.ЕЦБ отметил, что обязательство государств-членов обеспечить независимость своих центральных банков ставит их в исключительное положение, поскольку оно обязывает государства-члены проводить оценку уровня финансовых ресурсов и управления капиталом национальных центральных банков. банки на расстоянии вытянутой руки. Национальный центральный банк не должен зависеть в своих финансах от правительства, парламента или любой другой третьей стороны. [18]

Другой пример подобного рода можно взять из обсуждения законопроекта о Центральном банке и Управлении финансовых услуг Ирландии.Законодательное предложение было направлено на создание регулирующего органа в качестве составной части центрального банка с отделением его управления от управления центрального банка. Такая структура могла создать риски для финансовой безупречности национального центрального банка, поскольку национальный центральный банк мог нести обязательства, возникающие в результате принятия финансовых и бюджетных решений регулирующего органа. Поэтому ЕЦБ рекомендовал наделить органы центрального банка контролирующими полномочиями в отношении решений о финансировании, бюджете и персонале [19] .

IV. Независимость центрального банка и пруденциальный надзор

Традиционные границы между банковским сектором, сектором ценных бумаг и страхованием финансового рынка становятся все более размытыми, о чем свидетельствует появление гибридных финансовых продуктов, более широкое использование инструментов передачи рисков и соглашений о распределении между тремя секторами, а также растущая роль финансовых конгломератов. В этом контексте ЕЦБ приветствовал институциональные рамки, созданные в государствах-членах, которые признают важную роль центральных банков в обеспечении безопасности и устойчивости финансовых институтов и стабильности финансовой системы в целом. [20]

В ряде юридических заключений ЕЦБ подчеркивал, что поддержание активного участия национальных центральных банков в пруденциальном надзоре является важным условием для того, чтобы Евросистема могла вносить адекватный вклад в мониторинг рисков для финансовой стабильности в зоне евро и гарантировать гладкая координация между функциями центрального банка, выполняемыми на наднациональном уровне, и функциями надзора, выполняемыми на национальном уровне. [21]

Требование независимости для пруденциального надзора, однако, традиционно было несколько более спорным, чем в случае денежно-кредитной политики. С одной стороны, это отражает тот факт, что пруденциальный надзор — это вопрос, в котором политические интересы обычно сильны по разным причинам (например, предоставление кредита неплатежеспособному банку в конечном итоге финансируется за счет денег налогоплательщиков). С другой стороны, в законодательстве Сообщества нет четкого положения о независимости надзора.Однако в последние годы доктрина независимости надзора превратилась в «передовую практику» и теперь является одним из Базельских ключевых принципов надлежащего надзора.

В этом отношении следует различать два случая: (i) когда пруденциальный надзор осуществляется подразделением центрального банка; и (ii) когда надзор является отдельной организацией, хотя, возможно, каким-то образом связан с центральным банком.

Некоторые государства-члены размещают свои органы финансового надзора в рамках своих национальных центральных банков.Если закон предусматривает отдельное принятие решений такими надзорными органами, важно обеспечить, чтобы решения, принимаемые последними, не подвергали опасности финансы центрального банка в целом. В таких случаях национальное законодательство должно позволять национальным центральным банкам иметь окончательный контроль над любым решением, принимаемым надзорными органами, которое может повлиять на независимость центрального банка, в частности его финансовую независимость. [22] Например, в соответствии с Законом о Центральном банке и Управлении финансовых услуг Ирландии, о котором я упоминал ранее, регулирующий орган обязан действовать таким образом, который согласуется с работой управляющего и Совета их соответствующих функции по отношению к Банку; с целью проверки соблюдения этой обязанности регулирующий орган должен предоставить Управляющему или Совету информацию, которая может потребоваться.

В более общем плане пруденциальный надзор по самой своей природе поддается тому, чтобы быть в центре политических интересов. Следовательно, когда центральный банк участвует в надзоре, существует повышенный риск давления на его финансовую независимость и на личную независимость членов его органов, принимающих решения, как это было в последние годы в некоторых странах ЕС. Поэтому в таких случаях необходимо особенно внимательно следить за независимостью центрального банка.

В.Подотчетность и независимость

Само собой разумеется, что независимость не означает произвол. Руководители центральных банков никогда не должны забывать, что в конечном итоге они несут ответственность за свою политику перед избранными политиками и обществом в целом (включая будущие поколения). В этом отношении, на мой взгляд, ошибочно думать о надлежащей подотчетности как о «противовесе» независимости. Я предпочитаю думать об ответственности как о «обратной стороне медали» независимости и рассматривать эти две концепции как взаимоусиливающие, а не антагонистические, как иногда предлагают.

Чтобы быть независимыми, центральные банки должны иметь четкую цель, по которой можно будет оценивать их деятельность. Полномочия ЕЦБ по поддержанию стабильности цен — хороший пример четкой цели, которая способствует независимости и подотчетности. Фактически, внешним сторонам легче оценить деятельность независимого учреждения, если критерий, по которому оценивается деятельность, ясен и прозрачен. Напротив, сложная и неясная цель, естественно, приводит к увеличению пределов усмотрения независимого органа и к большей степени непрозрачности его поведения.Любое ослабление демократического контроля над независимым учреждением может привести к чрезмерному усмотрению и неясным целям, что может вызвать политическую реакцию против независимости и со временем подорвать саму независимость. Поэтому я твердо убежден в том, что независимость устойчива в долгосрочной перспективе только в том случае, если она сопровождается строгой подотчетностью и прозрачностью в деятельности независимого учреждения. Правовые положения легче обойти, если нет положений, обеспечивающих прозрачность и подотчетность.

VI. Независимость и диалог с властью

Когда я подхожу к концу своего выступления, последний практический вопрос, который я хотел бы обсудить сегодня, — это связь между независимостью различных властей, с одной стороны, и сотрудничеством, с другой. Лица, определяющие экономическую политику, должны быть сильно заинтересованы в обмене информацией и поддержании тесного диалога даже при наличии четкого распределения задач.Так обстоит дело в зоне евро, где существует четкое разделение ответственности, при этом денежно-кредитная политика закрепляется за независимым центральным банком, а фискальная и структурная политика закрепляется за национальными правительствами. Такое разделение ответственности не должно и не мешает постоянному и плодотворному диалогу между различными учреждениями. Диалог и сотрудничество между ЕЦБ и Еврогруппой явно не ставят под угрозу ни независимость первой, ни прерогативы второй.

В этом отношении неясно, на что на самом деле направлены призывы к более тесному диалогу между ЕЦБ и Еврогруппой, которые иногда звучат публично. Учитывая, что структура для такого диалога уже существует и может быть полностью использована, можно подозревать, что за такими призывами скрывается желание определенного политического контроля над ЕЦБ. На мой взгляд, это было бы равносильно подрыву независимости ЕЦБ.

Между прочим, опыт США часто упоминается теми, кто призывает к более тесной координации между Еврогруппой и ЕЦБ, часто забывая, что денежно-кредитная политика никогда не обсуждается на встречах между председателем ФРС и министром финансов, что подтверждается в мемуары бывшего министра финансов Роберта Рубина. [23]

Призывы к ЕЦБ быть более сговорчивыми или даже попытки повлиять на его поведение, похоже, не повлияли на независимость и доверие к ЕЦБ, о чем свидетельствует также отсутствие реакции на долгосрочные инфляционные ожидания. как движения кривой доходности зоны евро. Это, с одной стороны, обнадеживает, поскольку подразумевает, что независимость ЕЦБ зиждется на прочном фундаменте и что рынки не обращают особого внимания на попытки, даже со стороны министров финансов, повлиять на денежно-кредитную политику.С другой стороны, это также показывает, что культура уважения независимости центрального банка все еще не полностью сформировалась в Европе, даже в зоне евро. Это не лучший пример для других стран, включая новые государства-члены ЕС, которые должны соблюдать те же положения о независимости центрального банка, что и в зоне евро.

В заключение я хотел бы резюмировать свой главный аргумент: для защиты независимости центрального банка требуется больше, чем ряд юридических положений, как показал опыт последних восьми лет.Это требует, прежде всего, широкого признания принципа независимости в рамках основной политической и экономической культуры общества. Это требует от правительств и политиков ведущей роли, особенно в зоне евро, но также и в других странах ЕС, в понимании и объяснении фундаментальных причин, лежащих в основе решения о передаче полномочий независимому валютному органу в интересах благополучия нынешнего и будущих поколений. . Независимость центрального банка, как и любой другой закон, необходимо постоянно защищать и применять с течением времени.Это ответственность политических институтов.

Благодарю за внимание.

* Выраженные мнения принадлежат автору. Я благодарю А. Тупица и Л. Стракка за их вклад в подготовку этого выступления.

.Дом — Центральный банк Эсватини

Ссылки на веб-сайты

Ссылки на веб-сайты

- ГЛАВНАЯ

- НАСЧЕТ НАС

CBE

- История

- Видение и миссия

- Мандат

Управление и менеджмент

- Совет директоров

- Высшее руководство

- Менеджмент

Законодательные акты и отчеты

- Законодательство

- Годовые отчеты

- Активы и обязательства

- Корпоративные социальные инвестиции

Отделения

- Аппарат Губернатора

- Юридический отдел и Секретариат Совета директоров

- Безопасность и внутренние дела

- Стратегия и

Связь

- Операции

- Финансы

- Финансовый регламент

- Финансовые рынки

- Отдел кадров и

Администрация - Экономическая политика,

Исследования и статистика

(EPRS) - Аудит

Тендеры / Карьера / Ссылки

- Тендеры

- Карьера

- Ссылки

- ДЕНЕЖНАЯ ПОЛИТИКА

Политики

- Основы денежно-кредитной политики

- Инструменты денежно-кредитной политики

- MPCC Техническое задание

- Заявления о денежно-кредитной политике

- Обзор экономики

и Отчет об инфляции

- Прогнозы инфляции

и предположения

- Последние изменения в экономике

События

- Ежеквартальные отчеты

- Денежно-кредитная политика губернатора

Заявления

- Ежемесячные статистические выпуски

- Research Bulletin

- ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

- ФИНАНСОВОЕ РЕГУЛИРОВАНИЕ

Финансовые положения

- Консолидированная отчетность

- Банковский надзор

- Официальные дилеры

- Данные коммерческих банков

- Сводный баланс

- Валютный контроль

- Официальные дилеры

С ограниченными правами

Forex

- Онлайн-сервис для пользователей BOP

- ФИНАНСОВЫЕ РЫНКИ

Выпуск государственного долга

Казначейские обязательства- О государственных казначейских векселях

- Календарь выдачи Модель

- ГКО

- Формы заявок на ГКО

- Результаты ГКО

- Историческая справка

- О государственных облигациях

- Календарь выдачи

- Выпуски облигаций

- Доходность облигаций

- Форма заявки на облигацию

- Результаты аукциона облигаций Уведомление о выплате купона

- Кривая доходности

- Историческая справка

- Дилеры

Операции денежно-кредитной политики

- Система управления ликвидностью

- Уведомления об открытом рынке

- Операции

- Счета Центрального банка

- CBE Bills Результаты и объявления

- Историческая справка

- REPOS & RESERSE REPOS-результаты

- Историческая справка

- СРОЧНЫЙ ДЕПОЗИТ

- История вкладов

Центральный залоговый депозитарий

- О CSD

- Правила

- Уведомления

- Отчеты

- Участников

- ВАЛЮТА

Валюта

- Использование Лилангени

- Банкноты

- Монеты

- Обмен наличными

- Образовательная

- Для слабовидящих

Слабовидящих

- НАЦИОНАЛЬНЫЕ ПЛАТЕЖИ И РАСЧЕТЫ

- СМИ

Медиа

- Журнал

- Пресс-релизы

- Новости Умнтшоли

- Выступления

- Календарь событий

- Разъяснители

- Часто задаваемые вопросы

- Видео

- Загрузки

- СВЯЗАТЬСЯ С НАМИ