сущность процедуры, основания и алгоритм ее проведения

Нестабильность экономической ситуации в стране, вкладывание средств в рискованные отрасли либо оформление непродуманных контрактов приводит к уменьшению ликвидности банка этой финансовой организации. При несвоевременном принятии мер, происходит ликвидация банка. Лучшее решение – это санация, то есть осуществление мероприятий, для восстановления платежеспособного состояния банковского учреждения.

Что такое санация

Комплекс организационных и денежных операций, с целью возвращения платежеспособности финансовой организации, называется санирование.

Эта процедура заключается в комплексе мер, сокращающих издержки, устраняющих рисковые операции и другие.

Полный перечень проводимых мероприятий во время санации описан в правоустанавливающих документах и нормативных актах:

- проведение реструктуризации существующей кредитной задолженности банка;

- сокращение количества отделений банков;

- увольнение части персонала, работающего в финансовой организации;

- рационализацию структуры банка.

Зачастую она осуществляется вместе с реорганизацией учреждения и назначением в неё временного управляющего.

По действующему законодательству процедура оздоровления, для восстановления корректной работы банка, осуществляется страховым агентом, с которым у банка заключено соглашение о страховании вкладов.

Кто принимает решение о санации банка

Проводят санирование банка также по его самостоятельному решению либо на основании полученного от ЦБ РФ предписания, на основании обращения агентства страхования вкладов.

Что такое мораторий и для чего его вводят в банке? Читайте по ссылке.

Процедура актуальна, когда по прогнозам проведение таких мероприятий позволит не допустить банкротства финансовой организации и сохранить её «наплаву».

Как происходит санация проблемных банков? Каков ее механизм? Ответы в этом видео:

Эту процедуру назначают тем банкам, деятельность которым оказывает существенное влияние на экономику всего государства либо отдельного региона.

По завершению «оздоровления», такая организация продолжает функционировать, однако с другим названием и новым собственником.

Обычно санируемые банки являются финансовыми компаниями, которые продолжительный период времени исправно работали, но по причине определенных обстоятельств были вынуждены нарушить свои обязательства, когда на их счету осталось недостаточности денежных средств, для совершения операций.

Это становится причиной снижения их ликвидности. Успешной считается проведенная санация, когда в результате было предотвращено банкротство учреждения, а также характеристики были восстановлены до корректного уровня.

Основания для санации

Главные причины инициализации проведения восстановительных процедур, для нормализации работы банка – это:

- Если в течение полугода при неоднократном обращении заемщика в банк, последний не выполнял его требования, в плане погашения задолженности;

- Неоднократное игнорирование требований и обращений кредитора;

- Не проведение финансовых операций по обязательным платежам более 3 дней, спустя дату, установленную по графику платежей, если причиной этого является отсутствие денежных средств;

- Снижение уровня банковского капитала за год на 20% и более;

- Уменьшение размера остатка средств до уровня, ниже уставного капитала;

- Нарушение действующих нормативных требований, касательно размера капитала, находящегося в собственности банковской организации;

- Не соблюдение нормативных показателей уровня платежеспособности.

Что делать представителям банка при выявлении нарушений

В случаях, когда руководством банка было самостоятельно выявлено одно или несколько признаков, указывающих на нестабильность финансовой организации, они должны своим решением инициировать процедуру санации.

Схема санации банков. Фото: kredituysa.ru

Алгоритм их действий состоит в следующем:

- Своевременное выявление причины, которая снижает ликвидность;

- В течение десяти дней с момента обнаружения проблемы, руководство банка направляет владельцам материалы, по поводу способов и конкретных мероприятий, которые предполагается применять для санации;

- За пять дней с момента написания ходатайства, требуется уведомить об этом ЦБ РФ;

- Собственники принимают решение о санации;

- Дальше происходит разработка плана «оздоровления», реализуя к

Санация банка. Что делать вкладчикам?

Любой банк может испытывать трудные времена в своей работе.

Что такое санация?

Когда у банка появляются трудности, которые он не в состоянии решить самостоятельно, он должен обратиться к вышестоящим инстанциям. Для этого и существует Центробанк, который решает дальнейшую судьбу учреждения. Если ЦБ принимает решение проводить санацию, а не отзывать лицензию, значит, дела банка еще можно наладить с помощью сторонней поддержки.

Санация подразумевает под собой «оздоровление» банка, путем вливания средств Центробанка или любого крупного банка, который после всех событий сможет «оставить» себе организацию, проблему которой он решил, для дальнейшего сотрудничества. В процедуре санации также принимает участие Агентство по страхованию вкладов.

Тем самым, санируемый банк продолжает работу в привычном режиме, отделения не закрываются, в организационной структуре не происходит никаких изменений, а клиенты могут даже не подозревать, что у компании финансовые трудности и продолжать сотрудничество.

Какие банки попадают под санацию?

Существует ряд признаков, по которым Центральный Банк понимает, что необходимо принимать меры и временно брать администрирование в свои руки. Согласно ФЗ 127 « О несостоятельности (банкротстве)» банки имеют ряд проблем, которые регулятор рассматривает, как необходимость вводить временное администрирование:

- Банк имеет регулярные просрочки по кредитным обязательствам (на протяжении полугода).

- Размер капитала не соответствует тому, который установил ЦБ.

- Задержки более чем на 3 дня уплаты сборов и налоговых платежей по причине нехватки средств на собственных счетах банка.

- Снижение ликвидности за один месяц более чем на 10%.

- Снижение стоимости активов банка.

Как только банк обнаруживает у себя один из этих признаков, он должен обратиться в ЦБ за помощью. Кроме этого, сам Центральный Банк может принять решение о проведении санации, по результатам внепланового аудита. Тем самым возникает резонный вопрос: «Почему не всем банкам дают шанс реабилитироваться путем санации, а просто отбирают у них лицензию?» Дело в том, что санация предусмотрена не для всех банков, а только для тех, которые имеют следующие факторы:

- Банк очень важен для этой отрасли и имеет большое значение для экономики государства, а так же входит в число крупнейших кредитно-финансовых организаций.

- Проблемы вызваны внешними факторами, и не зависели от внутренней структуры банка.

Варианты санации

Как было указанно ранее, в процедуре санации принимает участие Центральный банк, либо любая другая крупная банковская организация, которая сможет покрыть расходы санируемого учреждения. Тем самым, можно сделать вывод, что видов санации бывает 2:

- Владельцем санируемого банка становится Национальный банк страны, который вливает средства в капитал банка, спасая его от банкротства.

- Владельцем банка становится крупная финансовая организация, которая готова собственноручно вывести банк из критической ситуации, путем вливания средств, которые выдает ЦБ в виде кредита на льготных условиях.

Не важно, кто занимался процессом санации, после завершения ему предстоит сделать выбор: оставить банк себе и продолжить его развивать, либо продать другому владельцу.

Что делать вкладчикам?

Если в случае нестабильной финансовой ситуации банка у него отзывают лицензию, клиент должен подсуетиться и обратиться в Агентство по страхованию вкладов, то когда идет процедура санации, вкладчики практически не ощущают е на себе.

Если депозит в банке уже открыт, то условия по нему останутся неизменными, работа банка будет так же производится в обычном режиме. В том случае, если вкладчик захочет снять депозит раньше срока, может произойти задержка, ведь средств у банка недостаточно, а людей, которые хотят забрать в панике свои деньги обычно бывает много. Стоит помнить, что санация – это не отзыв лицензии, когда необходимо собирать все документы и идти с ними в Агентство по страхованию вкладов. Здесь все проще, главное – не поддаваться панике. Однако если человек хочет заранее снять депозит, никто не сможет ему этого запретить.

Новые вкладчики, которые захотят внести свои деньги на депозит, могут столкнуться с тем, что условия будут отличаться от тех, которые были некоторое время назад. Однако решение об изменении условий будет принимать уже новый владелец банка, который производит процедуру санации.

Что такое санация банка? | Вечные вопросы | Вопрос-Ответ

a[style] {position:fixed !important;} ]]]]]]]]]]>]]]]]]]]>]]]]]]>]]]]>]]> aif. ru

ru

aif.ru

Федеральный АиФ- ФЕДЕРАЛЬНЫЙ

- САНКТ-ПЕТЕРБУРГ

- Адыгея

- Архангельск

- Барнаул

- Беларусь

- Белгород

- Брянск

- Бурятия

- Владивосток

- Владимир

- Волгоград

- Вологда

- Воронеж

- Дагестан

- Иваново

- Иркутск

- Казань

- Казахстан

- Калининград

- Калуга

- Камчатка

- Карелия

- Киров

- Кострома

- Коми

- Краснодар

- Красноярск

- Крым

- Кузбасс

- Кыргызстан

- Мурманск

- Нижний Новгород

- Новосибирск

- Омск

- Оренбург

- Пенза

- Пермь

- Псков

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Смоленск

- Ставрополь

- Тверь

- Томск

- Тула

- Тюмень

- Удмуртия

- Украина

- Ульяновск

- Урал

- Уфа

- Хабаровск

- Чебоксары

- Челябинск

- Черноземье

- Чита

- Югра

- Якутия

- Ямал

- Ярославль

- Спецпроекты

- 75 лет атомной промышленности

- 75 лет Победы

- Битва за жизнь

- Союз нерушимый

- Дневники памяти

- Лица Победы

- Накануне

- Герои страны

- Герои нашего времени

- Asus.

Тонкость и легкость

Тонкость и легкость - Рак легкого — не приговор

- Красота без шрамов

- Клиника «Медицина»

- Как справиться с грибком ногтей

- Деньги: переводить мгновенно и бесплатно

- Инновационный ультрабук ASUS

- Как быстро найти работу?

- Память в металле

- Здоровый образ жизни – это…

- Московская промышленность — фронту

- Почта в кармане

- Путешествие в будущее

- GoStudy.

Образование в Чехии

Образование в Чехии - Безопасные сделки с недвижимостью

- Перепись населения. Слушай, узнавай!

- Новогодний миллиард в Русском лото

- Рыба: до прилавка кратчайшим путем

- «Кванториада» — 2019

- Югра: нацпроекты по заказу

- Выбор банковских продуктов

- Работа мечты

- МГУ — флагман образования

- 100 фактов о Казахстане

- Ремонт подъездов в Москве

- Panasonic: теплицы будущего

- Рейтинг лучших банковских продуктов

- Лечим кашель

- Югра удивляет

- Возвращение иваси

- Детская книга войны

- Как читать Пикассо

- Жизнь Исаака Левитана в картинах

- Учиться в интернете

- Пробная перепись населения–2018

- «Летящей» походкой

- Реновация в Москве

- «АиФ.

Доброе сердце»

Доброе сердце» - АиФ. Космос

- Сделай занятия эффективнее

- Фотоконкурс «Эльдорадо»

- Яркие моменты футбола

- Вся правда о гомеопатии

- Леди выбирают

- Москва Высоцкого

- Пресс-центр

- Октябрь 1917-го.

Буря над Россией

Буря над Россией - Война на Украине

- Война на Украине онлайн

- Репортаж

- Прогнозы и перспективы

- Оценки

- Война на Украине в вопросах

- Письма на фронт

- Алло, цивилизация

- Тестируй все от LG

- Ад Беслана.

Взгляд изнутри

Взгляд изнутри - Твои документы!

- Острый угол

- Дороги

- Коррупция

- ЖКХ

- Здоровье

- Энергетика

- СХ

- Строительство

- Преступность

- Образование

- Промышленность

- Миграция

- Туризм

- Спорт

- Все спецпроекты

- Все о коронавирусе

- Мой район

- Академический

- Внуково

- Гагаринский

- Дорогомилово

- Зюзино

- Коньково

- Котловка

- Крылатское

- Кунцево

- Куркино

- Ломоносовский

- Митино

- Можайский

- Ново-Переделкино

- Обручевский

- Очаково-Матвеевское

- Покровское-Стрешнево

- Проспект Вернадского

- Раменки

- Северное Бутово

- Северное Тушино

- Солнцево

- Строгино

- Теплый стан

- Тропарево-Никулино

- Филевский парк

- Фили-Давыдково

- Хорошёво-Мнёвники

- Черемушки

- Щукино

- Южное Бутово

- Южное Тушино

- Ясенево

- Изменения в Конституцию

- Антивирус

- Казахстан сегодня

- Общество

- 75 лет Победе

- Просто о сложном

- Сеть

- Наука

- Здравоохранение

- Армия

- Безопасность

- Образование

- Право

- Конкурс «Регионы России»

- Арктика — территория развития

- Экология

- МЧС России

- Мусора.

нет

нет - Агроновости

- История

- Люди

- Религия

- Общественный транспорт

- СМИ

- Природа

- Туризм

- Благотворительность

- Социальное страхование

- Измени одну жизнь

- Галереи

- Мнение

- Происшествия

- Политика

- В России

- Московские выборы

- В мире

- Итоги пятилетки.

Курская область

Курская область - Выборы в Приднестровье

- Галереи

- Мнения

- Деньги

- Экономика

- Коррупция

- Карьера и бизнес

- Личные деньги

- Компании

- Рынок

- Москва

- Здоровье школьника

- На страже зрения

- Гигиена зрения

- Защита иммунитета

- Профилактика болезней горла

- Культура

- Кино

- Театр

- Книги

- Искусство

- Шоу-бизнес

- Персона

- Проблема

- Куда пойти

- Галереи

- Актуальная классика

- Спорт

- Футбол

- Хоккей

- Зимние виды

- Летние виды

- Другие виды

- Олимпиада

- Инфраструктура

- Персона

- Фото

- Кухня

- Рецепты

- Рецепты в инфографике

- Продукты и напитки

- Питание и диеты

- Кулинарные хитрости

- Мастер-классы

- Детское питание

- Кухни мира

- Бытовая техника

- Дебаты

- журнал АиФ ПРО кухню

- Дача

- Огород

- Сад

- Стройка и дизайн

- Помощь юриста

- Здоровье

- Все о коронавирусе

- Здоровый голос

- Зд

Что такое санация? | Справка | Вопрос-Ответ

a[style] {position:fixed !important;} ]]]]]]]]]]>]]]]]]]]>]]]]]]>]]]]>]]> aif. ru

ru

aif.ru

Федеральный АиФ- ФЕДЕРАЛЬНЫЙ

- САНКТ-ПЕТЕРБУРГ

- Адыгея

- Архангельск

- Барнаул

- Беларусь

- Белгород

- Брянск

- Бурятия

- Владивосток

- Владимир

- Волгоград

- Вологда

- Воронеж

- Дагестан

- Иваново

- Иркутск

- Казань

- Казахстан

- Калининград

- Калуга

- Камчатка

- Карелия

- Киров

- Кострома

- Коми

- Краснодар

- Красноярск

- Крым

- Кузбасс

- Кыргызстан

- Мурманск

- Нижний Новгород

- Новосибирск

- Омск

- Оренбург

- Пенза

- Пермь

- Псков

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Смоленск

- Ставрополь

- Тверь

- Томск

- Тула

- Тюмень

- Удмуртия

- Украина

- Ульяновск

- Урал

- Уфа

- Хабаровск

- Чебоксары

- Челябинск

- Черноземье

- Чита

- Югра

- Якутия

- Ямал

- Ярославль

- Спецпроекты

- 75 лет атомной промышленности

- 75 лет Победы

- Битва за жизнь

- Союз нерушимый

- Дневники памяти

- Лица Победы

- Накануне

- Герои страны

- Герои нашего времени

- Asus.

Тонкость и легкость

Тонкость и легкость - Рак легкого — не приговор

- Красота без шрамов

- Клиника «Медицина»

- Как справиться с грибком ногтей

- Деньги: переводить мгновенно и бесплатно

- Инновационный ультрабук ASUS

- Как быстро найти работу?

- Память в металле

- Здоровый образ жизни – это…

- Московская промышленность — фронту

- Почта в кармане

- Путешествие в будущее

- GoStudy.

Образование в Чехии

Образование в Чехии - Безопасные сделки с недвижимостью

- Перепись населения. Слушай, узнавай!

- Новогодний миллиард в Русском лото

- Рыба: до прилавка кратчайшим путем

- «Кванториада» — 2019

- Югра: нацпроекты по заказу

- Выбор банковских продуктов

- Работа мечты

- МГУ — флагман образования

- 100 фактов о Казахстане

- Ремонт подъездов в Москве

- Panasonic: теплицы будущего

- Рейтинг лучших банковских продуктов

- Лечим кашель

- Югра удивляет

- Возвращение иваси

- Детская книга войны

- Как читать Пикассо

- Жизнь Исаака Левитана в картинах

- Учиться в интернете

- Пробная перепись населения–2018

- «Летящей» походкой

- Реновация в Москве

- «АиФ.

Доброе сердце»

Доброе сердце» - АиФ. Космос

- Сделай занятия эффективнее

- Фотоконкурс «Эльдорадо»

- Яркие моменты футбола

- Вся правда о гомеопатии

- Леди выбирают

- Москва Высоцкого

- Пресс-центр

- Октябрь 1917-го.

Буря над Россией

Буря над Россией - Война на Украине

- Война на Украине онлайн

- Репортаж

- Прогнозы и перспективы

- Оценки

- Война на Украине в вопросах

- Письма на фронт

- Алло, цивилизация

- Тестируй все от LG

- Ад Беслана.

Взгляд изнутри

Взгляд изнутри - Твои документы!

- Острый угол

- Дороги

- Коррупция

- ЖКХ

- Здоровье

- Энергетика

- СХ

- Строительство

- Преступность

- Образование

- Промышленность

- Миграция

- Туризм

- Спорт

- Все спецпроекты

- Все о коронавирусе

- Мой район

- Академический

- Внуково

- Гагаринский

- Дорогомилово

- Зюзино

- Коньково

- Котловка

- Крылатское

- Кунцево

- Куркино

- Ломоносовский

- Митино

- Можайский

- Ново-Переделкино

- Обручевский

- Очаково-Матвеевское

- Покровское-Стрешнево

- Проспект Вернадского

- Раменки

- Северное Бутово

- Северное Тушино

- Солнцево

- Строгино

- Теплый стан

- Тропарево-Никулино

- Филевский парк

- Фили-Давыдково

- Хорошёво-Мнёвники

- Черемушки

- Щукино

- Южное Бутово

- Южное Тушино

- Ясенево

- Изменения в Конституцию

- Антивирус

- Казахстан сегодня

- Общество

- 75 лет Победе

- Просто о сложном

- Сеть

- Наука

- Здравоохранение

- Армия

- Безопасность

- Образование

- Право

- Конкурс «Регионы России»

- Арктика — территория развития

- Экология

- МЧС России

- Мусора.

нет

нет - Агроновости

- История

- Люди

- Религия

- Общественный транспорт

- СМИ

- Природа

- Туризм

- Благотворительность

- Социальное страхование

- Измени одну жизнь

- Галереи

- Мнение

- Происшествия

- Политика

- В России

- Московские выборы

- В мире

- Итоги пятилетки.

Курская область

Курская область - Выборы в Приднестровье

- Галереи

- Мнения

- Деньги

- Экономика

- Коррупция

- Карьера и бизнес

- Личные деньги

- Компании

- Рынок

- Москва

- Здоровье школьника

- На страже зрения

- Гигиена зрения

- Защита иммунитета

- Профилактика болезней горла

- Культура

- Кино

- Театр

- Книги

- Искусство

- Шоу-бизнес

- Персона

- Проблема

- Куда пойти

- Галереи

- Актуальная классика

- Спорт

- Футбол

- Хоккей

- Зимние виды

- Летние виды

- Другие виды

- Олимпиада

- Инфраструктура

- Персона

- Фото

- Кухня

- Рецепты

- Рецепты в инфографике

- Продукты и напитки

- Питание и диеты

- Кулинарные хитрости

- Мастер-классы

- Детское питание

- Кухни мира

- Бытовая техника

- Дебаты

- журнал АиФ ПРО кухню

- Дача

- Огород

- Сад

- Стройка и дизайн

- Помощь юриста

- Здоровье

- Все о коронавирусе

- Зд

Что такое санация банка для вкладчика

Нестабильное экономическое положение государства, инвестирование денежных средств в проблемные отрасли, оформление непродуманных контрактов и кредитов могут привести к снижению ликвидности банковской организации, последствиями которой может стать банкротство. Если не принять своевременные меры, то ликвидация банка неминуема. Удачным решением в такой ситуации является проведение оздоровительного для финансового учреждения мероприятия – санации, основной целью которой является восстановление платёжеспособности банка.

Если не принять своевременные меры, то ликвидация банка неминуема. Удачным решением в такой ситуации является проведение оздоровительного для финансового учреждения мероприятия – санации, основной целью которой является восстановление платёжеспособности банка.

Что значит санировать банк

Для того чтобы реализовать оздоровление банковской организации применяют метод санирования. Процедура санации банка – это комплекс мероприятий, направленных на восстановление его платёжеспособности.

Перечень основных мероприятий, являющихся составляющими элементами санации, предусмотрен нормативными актами:

- рационализация структуры заведения;

- оформление реструктуризации кредиторской задолженности;

- ликвидация банковских отделений;

- сокращение персонала.

Часто процедура проводится в комплексе с реорганизацией банковской структуры и назначением временного управляющего. В соответствии с законодательством, оздоровление, способствующее восстановлению нормального функционирования банковского заведения, проводится страховым агентством, с которым у банка оформлен договор на страхование вкладов.

Необходимость в санирования банк определяет самостоятельно или в соответствии с предписанием Центрального Банка Российской Федерации по рекомендации агентства страхования вкладов. Проведение санирования актуально в случае, если прогнозируется, что проведение мероприятия поможет избежать банкротства и сохранить банк. Санация рекомендована для финансовых заведений, которые оказывают влияние на экономическое состояние страны. После окончания оздоровления банк продолжает вести финансовую деятельность, но уже с изменением названия заведения и его владельца.

Как правило, санируемый банк – это финансовое заведение, которое исправно функционировало на протяжении длительного периода времени, но ввиду сложившихся обстоятельств нарушило выполнение обязательств за счёт недостаточности денежных средств на счету, что обусловило снижение его ликвидности.

Санация считается проведённой успешно, если её результатом является предотвращение банкротства учреждения и восстановление до нормального уровня кредитных и финансовых характеристик.

Признаки проблемного положения банка, которые являются основанием для проведения санации

Причинами инициирования мероприятий по восстановлению нормального функционирования банка могут являться:

- невыполнение требований кредитора о погашении задолженности на протяжении полугода, при условии, если займодатели обращались к заёмщику несколько раз;

- отсутствие проводок финансовых операций, касающихся обязательных платежей на протяжении трёх дней после окончания конечной даты, установленной платёжным графиком по причине отсутствия денег на банковских счетах;

- нарушение нормативных требований относительно размера капитала, который должен находиться во владении кредитной организации;

- снижение размера банковского капитала на 20% по сравнению с его максимальной величиной за последний год;

- снижение величины основного капитала ниже уровня уставного фонда, размер которого определён и нормируется учредительной документацией банка;

- нарушение нормативных показателей платёжеспособности.

Следует отметить, что если нарушения в деятельности финансового учреждения были выявлены на протяжении двух лет с момента получения лицензии на проведение банковских операций, то оздоровить финансово-кредитную сферу санацией не удастся, поскольку нормативными актами в такой ситуации предусмотрен отзыв разрешительной документации с последующим банкротством и ликвидацией.

Действия представителей банковского учреждения при выявлении несоответствия нормативным требованиям его финансового положения

При самостоятельном выявлении финансовым учреждением хотя бы одного признака, свидетельствующего о нестабильном финансовом состоянии, банк должен инициировать проведение санации в соответствии с алгоритмом действий:

- Своевременное выявление проблемы снижения ликвидности руководителем организации.

- Возложение обязанности на руководителя банка (в десятидневный срок со времени фиксирования проблемы о ходатайстве) относительно инициирования процедуры санации в совет директоров.

В документе следует отразить предлагаемые способы и методы санации, а также сроки её проведения.

В документе следует отразить предлагаемые способы и методы санации, а также сроки её проведения. - Уведомление Центрального Банка Российской Федерации о направлении ходатайства в пятидневный срок с даты подачи документа.

- Принятие решения о дальнейшей деятельности.

- Разработка плана деятельности, направленной на реализацию мероприятий по санации, на протяжении 30 дней при принятии решения Советом директоров о санации.

- Если Совет директоров не берёт на себя ответственность относительно инициации мероприятий по оздоровлению организации, то ходатайство следует подать в Центральный Банк России.

Полномочия контролирующих органов

Основными контролирующими органами банковских учреждений являются:

- Центральный Банк Российской Федерации;

- агентство, ответственное за реализацию оформления страховых процедур относительно вкладов банковских клиентов.

Эти организации имеют право контролировать порядок проведения финансовой и кредитной политики, а также идентифицировать уровень ликвидности организации.

Мероприятия, предшествующие процедуре восстановления банковских возможностей могут быть инициированы банком или контролирующими органами в несколько этапов:

- Подача отёчности банковским заведением.

- Выявление проблемной ситуации в деятельности финучреждения самостоятельно, Центральным Банком Российской Федерации или агентством по страхованию вкладов.

- Выдача предписания на имя руководителя финансовой организации о приведении в соответствие с требуемой пропорцией собственного и уставного капиталов. Предложенное мероприятие должно быть выполнено в указанный срок.

- Направление информации представителями Центрального Банка в агентство по страхованию вкладов о проведении санации проблемной компании.

- Оценка агентством целесообразности проведения мероприятия.

- Принятие положительного решения агентством о необходимости санации или обоснованного отказа в участии в мероприятии.

Основанием для отказа в проведении оздоровительного мероприятия является необходимость вложения в него денежных средств в большом объёме.

Основанием для отказа в проведении оздоровительного мероприятия является необходимость вложения в него денежных средств в большом объёме. - Принятие решения контролирующими органами о проведении типа мероприятия: отзыв лицензии или санирование проблемного банка.

- При принятом решении санировать финансовое учреждение контролирующие органы совместно должны разработать план действий.

- Информирование о снижении ликвидности банка в средствах массовой информации с целью привлечения инвесторов.

- Предоставление банковскому заведению кредита на погашение задолженности перед третьими лицами агентством по страхованию вкладов, а также сторонними инвесторами, которые впоследствии могут стать новыми владельцами банка.

При выявлении первых признаков надвигающегося финансового кризиса руководство банка может принять меры, предупреждающие дальнейшее падение ликвидности.

- Внести изменения в нормативные акты, касающиеся организационной структуры заведения, а также фактическая реализация их в хозяйственной деятельности.

- Инициировать оказание финансовой помощи учредителями и инвесторами.

- Выполнить рекомендации контролирующих органов относительно методов устранения несоответствий между размерами всех категорий капиталов, учитывая уставный фонд.

Нюансы управления банком в санируемом статусе

Банк Российской Федерации назначает временную администрацию, которая осуществляет на период санации руководство организацией. Руководитель временной администрации имеет право признать недействительными банковские сделки, совершённые до момента назначения нового руководства.

Порядок финансирования оздоровления

Проведение мероприятия финансируется за счёт:

- государственного участия;

- оказания помощи учредителями;

- привлечения инвесторов.

Страховое агентство оказывает помощь проблемному банковскому учреждению, однако, не в состоянии в полном объёме финансировать процедуру санации.

Законодательством предусмотрено право агентства обращаться в Центральный Российский Банк для кредитования санируемого банка. Кредит выдаётся на пятилетний срок без залога и поручительства.

Санация банка – что это для вкладчика

Целью санации является восстановление платёжеспособности банка, поэтому удачное проведение оздоровления избавит банковское заведение от банкротства. Процедура выгодна для инвесторов всех категорий, относящихся как к физическим лицам, так и к субъектам предпринимательской деятельности – юридических лиц и индивидуальных предпринимателей. Она позволяет клиентам сохранить инвестиции, а не тратить своё время на оформление положенного законом страхового возмещения, размер которого может быть значительно меньше вложенных в банк денег.

Чем рискуют вкладчики?

Если санация не помогла финансовому учреждению решить проблемные вопросы, то клиентов, особенно относящихся к категории предпринимателей, ожидают неприятности, связанные с трудностями получения вложенных средств, которые, в случае банкротства, будут проходить поэтапно в соответствии с отнесением к определённой категории клиентов. Стоит отметить, что в такой ситуации собственные деньги можно не вернуть.

Чтобы понять, что такое санация банка для вкладчика, следует ознакомиться с сущностью процедуры. Она проводится для возобновления обеспечения финансовых гарантий, предоставляемых банковской организацией вкладчикам, и не оказывает влияния на его отношения с вкладчиками.

В период реализации санации банк гарантирует свои вкладчикам полную сохранность инвестированных средств. Если процедура была проведена успешно, то ликвидность банка восстанавливается, и все инвестированные ранее средства становятся доступны для снятия в соответствии с действующей инвестиционной программой. При этом учитывается как тело вклада, так и начисленные на него проценты с учётом временного периода проведения оздоровления. Если санация не принесла желаемого результата, то по отношению к финансовому учреждению инициируется процедура банкротства, с последующей его ликвидацией.

Задавая вопрос: «санация банка — что это для вкладчика?», следует знать, что для инвестора инициирование санации является более благоприятным решением, чем отзыв у банка разрешительной документации.

Неприятным моментом является необходимость блокировки средств инвесторов в период оздоровления, который обычно длится от двух недель до месяца.

Обычным явлением считается изменение условий сотрудничества в выгодную для клиентов сторону за счёт изменения условий программ инвестирования, обусловленных увеличением процентных ставок.

Преимущества финансового оздоровления выражается:

- в возможности сохранения инвестированных средств, что актуально для клиентов, имеющих крупные вклады;

- в возможности сохранения рабочих мест для персонала банка;

- в выполнении всех финансовых обязательств, несмотря на новое руководство.

Если проблемный банк не выполнял предписания Центрального банка, нарушал нормативные требования, определяющие основы финансовой деятельности, а также если ему инкриминируются статьи, касающиеся раздела Уголовного Кодекса о мошенничестве или об отмывании денег, то такие банки лишат лицензии и инициируют их банкротство.

Чем опасна санация банка для юридических лиц.

За 2017 год более 40 банков прекратили свою работу из-за отзыва лицензии. В большинстве своем это небольшие кредитные организации местного\регионального масштаба, которые были созданы для обслуживания бизнес-процессов своих хозяев. Прекращение деятельности такой организации не будет заметным явлением в банковском мире.

Сложнее становится ситуация, когда речь идет о системозначимом банке федерального масштаба. Ликвидация такой организации запустит волну недовольства по всей стране и принесет урон банковскому сектору. Для поддержания ликвидности и сохранения устойчивости крупных банков сейчас применяется процедура санации или «финансового оздоровления». Не секрет, что проблемы возникают даже самых успешных организаций. Для того, чтобы поддержать ее в трудный момент и помочь «вылезти» из проблем, ЦБ разработал процесс санации, при котором банк остается действующим, а клиенты не испытывают сложности в работе с ним.

Что такое санация банка?

Санация предполагает комплекс мер, направленных на стабилизацию и улучшение финансового состояния банка путем финансового влияния денег, продажи или передачи проблемного актива другому инвестору или увеличение собственного капитала. Санация позволяет избежать банкротства и ликвидации банка в моменте. Она дает возможность восстановить показатели до нормативного уровня и остаться «на плаву».

По сути, санация для банка является спасением от разорения и лишения лицензии. Такое оздоровление говорит о том, что ЦБ не считает положение выбранной для санации организации безнадежным. Ликвидация такого банка может нанести тяжелые последствия для банковского сектора.

В настоящее время санация проводится при участии ФКБС (Фонда консолидации банковского сектора). В обмен на участие в управлении банком, ЦБ перегоняет в него транш для поддержания ликвидности и нормализации показателей. Санируемый банк остается работоспособным, а ЦБ повышает качестве финансового рынка через контроль за деятельностью банка. Переданные ЦБ активы очищаются от рискованных и могут заново приватизироваться собственниками при обратном выкупе.

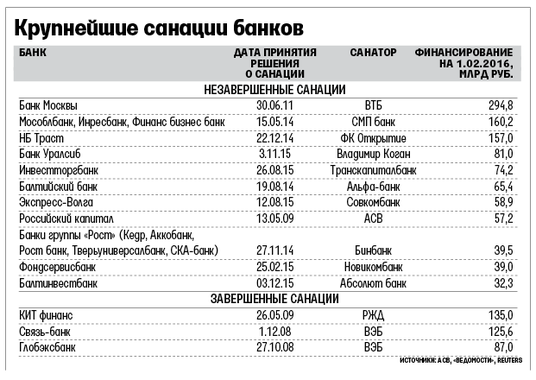

В 2017 году под ударом оказались три системозначимых банка: Открытие, Бинбанк и Промсвязьбанк. Именно они стали первыми участниками нового механизма санации. ЦБ не исключает, что в скором времени еще несколько банков из ТОП-30 будут санированы подобным способом.

Читайте также: Новые правила обмена валют

Зачем применяется санация?

ЦБ считает нужным оздоравливать банк, если:

- Действия руководства банка по инвестированию капитала стали рискованными. Для быстрого увеличения своего капитала, менеджмент банка делают ставки на высокодоходные, но рисковые активы, а также не рассчитывают свои силы при санации других банков. Такая ситуация сложилась с банком Открытие, которые принял на санацию по старой схеме банк Траст, и с Бинбанком, который взял банки группы Рост.

- Сильный отток средств на фоне рыночной паники. Наученные горьким опытом клиенты банка часто при первых признаках нестабильности закрывают свои вклады досрочно или снижают сумму до страховой – 1,4 млн.р. Так у банка Открытие на этом фоне оттока капитал упал на 30% за три месяца, что привело к вынужденной санации. Сейчас банк работает в прежнем режиме. Особо осторожные вкладчики все же пока не рискуют и не держат вклады в этом банке, предпочитаю более низкую доходность в другом банке, но с более высокой надежностью.

- Вывод средств из банков с мошенническими намерениями. Именно из-за этой причины были лишены лицензии многие банки, включая банк Югра. Остальные участники банковского сектора в большей или меньшей степени проводят подобные операции, но до них пока ЦБ не добрался.

- Экономическое положение. Кризисы и нестабильность рыночной экономики также негативно влияют на деятельность банка. В связи с этим банк теряет устойчивость, вследствие чего лишается лицензии или уходит на санацию.

- Просрочки по кредитным обязательствам в течение последних 6 мес.

- Нарушение сроков уплаты налогов из-за нехватки денег на счетах (более 3 дней).

- Невыполнение требований ЦБ по установленным нормативам.

- Сокращение капитала за год на 20% и более.

- Снижение стоимости активов ниже размера уставного капитала.

ФЗ № 127 обязывает руководство банка обратиться в ЦБ при обнаружении одной из указанных причин. К обращению должен быть приложен план по финансовому оздоровлению. Также по результатам внеплановых и плановых проверок ЦБ вправе сам инициировать процесс санации.

Читайте также: Что такое банковская выписка и зачем она нужна?

Что происходит со средства юридических лиц при санации?

Счета юридических лиц оказываются главными пострадавшими при лишении банка лицензии, поскольку они не попадают страхование. Исключение – счета ИП, которые страхуются АСВ до 1,4 млн.р. Для всех остальных ООО, ЗАО и пр. лишение лицензии означает остановку деятельности и заморозку денег на расчетных счетах. В процессе ликвидации им выплачивается компенсация. Однако, этот процесс может идти годами, а денег может и не хватить.

Санация банка для юрлиц является безболезненным продолжением деятельности, поскольку счета продолжают обслуживаться в том же режиме без ограничений и приостановок. К тому же появляется возможность подыскать себе другой банк, открыть там запасной расчетный счет и перевести основные средства туда. Уходить полностью из санируемого банка, считают эксперты, нет смысла. Для удержания клиентов такой банк предоставляет более выгодные условия и тарифы. Правда, рисковать и держать все деньги здесь тоже не стоит.

Во время санации все платежи и расчеты по счетам юрлиц проводятся, согласно регламенту вовремя и без задержек. Первые итоги санации обычно подводятся через 6 месяцев после введения временной администрации, поэтому не стоит паниковать и пытаться в первые дни вывести все деньги со счетов.

Могут ли средства юридических лиц быть «замороженными» при санации?

В условиях санации все средства юрлиц находятся в их полном распоряжении. Банк не применяет никаких ограничений и блокировок. Распоряжаться деньгами владельцы бизнеса могут по своему усмотрению: проводить оплату, зачислять, снимать наличные и проч. Как было сказано выше, санация, особенно по новой схеме через ФКБС, является благоприятной для всех. Банк сохраняет свою работоспособность и лояльность клиентов, а клиенты продолжают обслуживаться в прежнем режиме. Повод

реорганизация банкротства Википедия

Раздел Кодекса США о банкротстве

Глава 11 Кодекса США о банкротстве (Раздел 11 Кодекса Соединенных Штатов) разрешает реорганизацию в соответствии с законами США о банкротстве. Такая реорганизация, известная как «банкротство по главе 11», доступна для каждого бизнеса, независимо от того, организована ли она как корпорация, партнерство или индивидуальное предпринимательство, а также для физических лиц, хотя чаще всего она используется корпоративными структурами. [1] В отличие от этого, Глава 7 регулирует процесс ликвидации банкротства, хотя ликвидация также может происходить в соответствии с главой 11; в то время как в главе 13 описывается процесс реорганизации большинства частных лиц.

Обзор главы 11 []

Когда бизнес не может обслуживать свой долг или расплачиваться за свои услуги, он или его подделки могут обратиться в федеральный суд по делам о банкротстве для защиты в соответствии с главой 7 или 11.

В главе 7 бизнес прекращает свою деятельность, доверительный управляющий продает все его активы, а затем распределяет выручку по своим клиентам.Любая остаточная сумма возвращается владельцам компании. [2]

В Главе 11 в большинстве случаев должник сохраняет контроль над своими коммерческими операциями в качестве должника во владении и находится под надзором и юрисдикцией суда. [3]

Банкротство согласно главе 11 приведет к одному из трех результатов для должника: реорганизация, преобразование в банкротство согласно главе 7 или увольнение. [4] Для реорганизации должника согласно главе 11 он должен подать (и суд должен подтвердить) план реорганизации.По сути, план представляет собой компромисс между основными заинтересованными сторонами в деле, включая должника и его обманщиков. [5] Большинство дел по главе 11 нацелены на подтверждение плана, но это не всегда возможно.

Если судья одобрит план реорганизации и все согласны, то план может быть подтвержден. Раздел 1129 Кодекса о банкротстве требует, чтобы суд по делам о банкротстве пришел к определенным выводам до подтверждения или утверждения плана и обязывания его всеми сторонами в деле, в первую очередь о том, что план соответствует применимому законодательству и был предложен добросовестно. [2] [6] Суд также должен установить, что план реорганизации осуществим в том смысле, что, если планом не предусмотрено иное, за планом вряд ли последует дальнейшая реорганизация или ликвидация. [7] [8]

При банкротстве по главе 11 корпорация-должник обычно рекапитализируется, так что она выходит из банкротства с большим капиталом и меньшим объемом долга, процесс, посредством которого могут быть погашены некоторые долги корпорации-должника . Определение того, какие долги погашаются и как капитал и другие права распределяются между различными группами инвесторов, часто при оценке реорганизованного бизнеса. [9] Оценка банкротства часто вызывает большие споры, поскольку она субъективна и важна для исхода дела. Методы оценки, используемые при банкротстве, со временем изменились, обычно методы отслеживания используются в инвестиционном банкинге, корпоративном праве Делавэра, а также в корпоративных и академических финансах, но со значительным временным лагом. [10] [11] [12]

Особенности реорганизации Главы 11 []

Глава 11 сохраняет многие черты, присущие всем или большинству процедур банкротства в Соединенных Штатах.Он также предоставляет дополнительные инструменты для должников. Самое главное, 11 U.S.C. § 1108 наделяет доверительного управляющего правом управлять бизнесом должника. В главе 11, если отдельный доверительный управляющий не назначен по какой-либо причине, должник как должник во владении выступает в качестве доверительного управляющего бизнеса. [13]

Глава 11 предоставляет должнику во владение ряд механизмов для реструктуризации своего бизнеса. Имеющий должник может получить финансирование и ссуды на выгодных условиях, отдавая приоритет новым кредиторам в доходах бизнеса.Суд также может разрешить должнику отклонить и расторгнуть контракты. Должники также защищены от других судебных тяжб против бизнеса посредством наложения автоматического моратория. В то время как автоматическое приостановление действует, ошибки не допускаются к любым попыткам взыскания или деятельности против должника, находящегося во владении, и большинство судебных разбирательств против должника приостанавливаются, [14] или откладываются, пока они не будут разрешены в суде по делам о банкротстве , или возобновить в своем первоначальном месте. Примером разбирательства, которое не обязательно прекращается автоматически, является судебное разбирательство по семейному праву против супруга или родителя.Кроме того, в суд могут обратиться с иском об освобождении от автоматического приостановления. [ необходима цитата ]

Если бизнес неплатежеспособен, его долги превышают его активы, и бизнес не может выплатить долги в срок, [15] реструктуризация банкротства может привести к тому, что владельцы компании останутся ни с чем; вместо этого права и интересы владельцев прекращаются, и все дела остаются за собственностью вновь реорганизованной компании.

Все клеры имеют право быть услышанными в суде. [16] В конечном итоге суд несет ответственность за определение того, соответствует ли предложенный план реорганизации законам о банкротстве.

Один спор, который разгорелся в судах по делам о банкротстве, касается надлежащего объема раскрытия информации, которую суд и другие стороны имеют право получить от членов комитетов по расследованию преступлений, которые играют большую роль во многих судебных процессах. [17]

План главы 11 []

Глава 11 обычно приводит к реорганизации бизнеса должника или личных активов и долгов, но также может использоваться в качестве механизма для ликвидации.Должники могут «выйти» из банкротства по главе 11 в течение нескольких месяцев или нескольких лет, в зависимости от размера и сложности банкротства. Кодекс о банкротстве достигает этой цели за счет использования плана банкротства. У должника во владении обычно есть первая возможность предложить план в течение периода эксклюзивности. Этот период позволяет должнику 120 дней с даты подачи заявки по главе 11, чтобы предложить план реорганизации, прежде чем любая другая заинтересованная сторона сможет предложить план.Если должник предлагает план в течение 120-дневного периода эксклюзивности, предоставляется 180-дневный период эксклюзивности с даты подачи заявки по главе 11, чтобы позволить должнику получить подтверждение предлагаемого плана. [14] За некоторыми исключениями, план может быть предложен любой заинтересованной стороной. [18] Заинтересованные люди голосуют за план.

Подтверждение []

Если судья одобрит план реорганизации и все согласны, то план может быть подтвержден.Если хотя бы один класс проверяет объекты и голосует против плана, он, тем не менее, может быть подтвержден, если соблюдены требования по сжатию. Чтобы получить подтверждение вопреки возражениям мошенников, план не должен дискриминировать этот класс ошибок, и план должен быть признан справедливым и равным этому классу. После подтверждения план становится обязательным и определяет порядок обработки долгов и операций компании на протяжении всего срока действия плана. Если план не может быть подтвержден, суд может либо преобразовать дело в ликвидацию в соответствии с главой 7, либо, если в наилучших интересах ошибок и имущества, дело может быть закрыто, что приведет к возврату к статус-кво до банкротства. .Если дело будет закрыто, Крсор обратится к закону о банкротстве, чтобы удовлетворить свои требования.

Чтобы перейти к слушанию по подтверждению, заявление о раскрытии информации должно быть одобрено судом по делам о банкротстве. [19] После того, как заявление о раскрытии информации будет одобрено, сторонник плана будет запрашивать голоса от классов ошибок. Ходатайство — это процесс, при котором злоумышленники голосуют за предложенный план подтверждения. Этот процесс может усложниться, если ошибки не удастся или откажутся от голосования. В этом случае сторонник плана может адаптировать свои усилия по получению голосов или сам план. [20] План может быть изменен до подтверждения, если измененный план соответствует всем требованиям главы 11. [21] [22]

Автоматический фиксатор []

Как и другие формы банкротства, петиции, поданные в соответствии с главой 11, требуют автоматического приостановления действия § 362. Автоматическое приостановление требует, чтобы все ошибки прекратили попытки взыскания, и делает многие попытки взыскания долга после подачи петиции недействительными или аннулированными. При некоторых обстоятельствах некоторые крэши или Доверительный управляющий США могут потребовать от суда преобразовать дело в ликвидацию согласно главе 7 или назначить доверительного управляющего для управления бизнесом должника.Суд удовлетворит ходатайство о переходе на главу 7 или назначит доверительного управляющего, если любое из этих действий отвечает наилучшим интересам. Иногда компания ликвидируется в соответствии с главой 11 (возможно, при продаже 363), в которой ранее существовавшее руководство может помочь получить более высокую цену за подразделения или другие активы, чем могла бы достичь ликвидация по главе 7. [23]

Исполнительные договоры []

Некоторые контракты, известные как исполнительные контракты, могут быть отклонены, если их расторжение будет финансово выгодным для компании и ее достижений.Такие контракты могут включать контракты с профсоюзами, контракты на поставку или эксплуатацию (как с поставщиками, так и с покупателями) и аренду недвижимости. Стандартной особенностью исполнительных контрактов является то, что у каждой стороны контракта есть обязанности, оставшиеся по контракту. В случае отказа оставшиеся стороны договора становятся необеспеченными ящиками должника. Например, в одних районах договор подряда является исполнительным, а в других — нет. [ необходима цитата ]

В новом тысячелетии авиакомпании стали объектом пристального внимания из-за того, что многие считают злоупотреблением банкротством по главе 11 как инструментом для выхода из трудовых договоров, обычно 30-35% операционных расходов авиакомпании. [24] Каждая крупная авиакомпания США подала заявку на участие в Главе 11 с 2002 года. [25] За 2 года (2002–2004) US Airways дважды подавала в суд на банкротство [26] покидая AFL-CIO, [27] профсоюзов пилотов и других служащих авиакомпаний, утверждающих, что правила главы 11 помогли превратить Соединенные Штаты в корпоратократию. [28]

Приоритет []

Глава 11 следует той же схеме приоритета, что и другие главы о банкротстве. Структура приоритета определяется в первую очередь § 507 Кодекса о банкротстве (11 U.S.C. § 507).

Как правило, в первую очередь оплачиваются административные расходы (фактические, необходимые расходы по сохранению имущества банкротства, включая такие расходы, как заработная плата сотрудников и расходы на судебное разбирательство по делу главы 11). [29] Обеспеченные кредиты — кредиты, у которых есть обеспечительный интерес или залог в собственности должника — будут выплачены до необеспеченных кредитов. Требования к необеспеченным крэдам имеют приоритет в соответствии с § 507. Например, требования поставщиков продуктов или сотрудников компании могут быть оплачены до выплаты других необеспеченных крэков.Каждый уровень приоритета должен быть оплачен полностью, прежде чем следующий более низкий уровень приоритета получит оплату.

Раздел 1110 []

Раздел 1110 (11 U.S.C. § 1110) обычно предоставляет обеспеченной стороне с интересом в воздушном судне возможность вступить во владение оборудованием в течение 60 дней после подачи заявления о банкротстве, если авиакомпания не устранит все дефолты. В частности, право кредитора вступить во владение обеспеченным оборудованием не ограничивается положениями об автоматическом приостановлении действия Кодекса о банкротстве.

Подраздел V []

В августе 2019 года Закон о реорганизации малого бизнеса от 2019 года («SBRA») добавил подраздел V к главе 11 Кодекса о банкротстве. Подраздел V, вступивший в силу в феврале 2020 года, предназначен исключительно для должников малого бизнеса с целью прекращения процедуры банкротства и экономического разрешения дел о банкротстве малого бизнеса.

Подраздел V сохраняет многие преимущества традиционного дела главы 11 без ненужных процедурных затрат и затрат.Он направлен на то, чтобы повысить способность должника вести переговоры об успешной реорганизации и сохранить контроль над бизнесом, а также усилить надзор и обеспечить быструю реорганизацию.

Дело Подглавы V отличается от традиционной Главы 11 в нескольких ключевых аспектах: Оно предназначено только для «должника малого бизнеса» (как определено Кодексом о банкротстве), поэтому только должник может подать план реорганизации. SBRA требует, чтобы Доверительный управляющий США назначал «доверительного управляющего по подразделу V» для каждого дела по подразделу V для надзора и контроля за фондами недвижимости, а также для содействия разработке согласованного плана.Это также устраняет автоматическое назначение официального комитета необеспеченных ошибок и отменяет ежеквартальные сборы, обычно выплачиваемые доверенному лицу США на протяжении всего дела. В частности, подраздел V позволяет владельцу малого бизнеса сохранять свою долю участия в бизнесе при условии, что план реорганизации не предусматривает несправедливой дискриминации и является справедливым и равноправным в отношении каждого класса требований или интересов.

Наличие []

Если акции компании торгуются на открытом рынке, подача документов согласно Главе 11 обычно приводит к исключению их из списка ее основной фондовой биржи, если они котируются на Нью-Йоркской фондовой бирже, NYSE American или NASDAQ.На NASDAQ пятая буква «Q» в конце символа акции указывает на то, что компания находится в состоянии банкротства. [30] Многие акции, которые были исключены из листинга, быстро возобновляют листинг как внебиржевые (OTC). Фактическая стоимость акций не достигает нуля, если вероятность реструктуризации не настолько низка, что обязательно последует регистрация в главе 7. [ необходима ссылка ]

Физические лица могут подавать документы по главе 11, но из-за сложности и дороговизны процедуры этот вариант редко выбирается должниками, имеющими право на освобождение от ответственности по главе 7 или главе 13. [ необходима ссылка ]

Обоснование []

Принимая главу 11 Кодекса о банкротстве, Конгресс пришел к выводу, что иногда бывает так, что стоимость бизнеса в случае продажи или реорганизации в качестве непрерывно действующего предприятия больше, чем стоимость суммы его частей, если активы предприятия должны быть продается индивидуально. Отсюда следует, что может быть более экономически более эффективным позволить проблемной компании продолжить работу, списать часть ее долгов и передать право собственности на недавно реорганизованную компанию клэрам, чьи долги были аннулированы.В качестве альтернативы, бизнес может быть продан как непрерывно действующее предприятие, при этом чистая выручка от продажи распределяется между компаниями на справедливой основе в соответствии с установленными законом приоритетами. Таким образом, рабочие места могут быть сохранены, двигатель прибыльности (ранее неправильно управляемый), которым является бизнес, будет поддерживаться (предположительно под лучшим управлением), а не демонтироваться, и, как сторонник плана главы 11, требуется продемонстрировать В преддверии подтверждения плана бизнес-мошенники приносят больше денег, чем в случае ликвидации согласно главе 7.

Соображения []

Реорганизация и судебный процесс могут занять чрезмерно много времени, что ограничивает шансы на успешный исход, а достаточное финансирование из-за владения должником может быть недоступно во время экономического спада. Заранее спланированный, заранее согласованный подход между должником и его обманом (иногда называемый заранее подготовленным банкротством) может способствовать достижению желаемого результата. Компания, претерпевающая реорганизацию согласно Главе 11, эффективно действует под «защитой» суда, пока не возникнет. [ необходима ссылка ] Примером является авиационная отрасль в США; в 2006 году более половины пассажировместимости отрасли приходилось на авиакомпании, входящие в группу 11. [31] Эти авиакомпании смогли прекратить выплаты по долгам, разорвать ранее согласованные трудовые договоры, высвободив денежные средства для расширения маршрутов или погодных условий. ценовая война с конкурентами — все с одобрения суда по делам о банкротстве.

Исследования, посвященные влиянию упреждения прав «кроков» на обеспечение их безопасности, приходят к разным выводам. [32]

Сроки []

В течение 60 дней с момента подачи заявления о банкротстве в соответствии с главой 11 должник должен предоставить в суд письменное заявление о раскрытии информации, содержащее информацию об активах, пассивах и коммерческих делах. [33]

Статистика []

Частота []

Количество дел по главе 11 сократилось на 60% с 1991 по 2003 год. Одно исследование 2007 года [34] показало, что это произошло из-за того, что предприятия обращались к процедурам, аналогичным процедурам банкротства, в соответствии с законодательством штата, а не федеральными процедурами банкротства, в том числе в соответствии с главой 11.В исследовании говорится, что производство по делу о несостоятельности в соответствии с законодательством штата в настоящее время является более быстрым, менее дорогостоящим и более частным, а в некоторых штатах даже не требуется подачи документов в суд. Однако исследование [34] 2005 года показало, что падение могло быть связано с увеличением числа случаев неправильной классификации многих банкротств как «дел потребителей», а не «бизнес-прецедентов».

Дела, связанные с активами на сумму более 50 миллионов долларов США, почти всегда рассматриваются в федеральном суде по делам о банкротстве, а не в процедурах штата, подобных банкротству. [ необходима ссылка ]

Крупнейшие случаи []

Самым крупным банкротством в истории был инвестиционный банк США Lehman Brothers Holdings Inc., активы которого на момент подачи в Главу 11 в 2008 году составили 639 миллиардов долларов. 16 крупнейших корпоративных банкротств по состоянию на 13 декабря 2011 года [35]

- # Компания не вышла из банкротства главы 11

| Компания | Дата подачи | Всего активов до подачи заявки | Активы, приведенные к 2012 году | Подача документов судебного участка |

|---|---|---|---|---|

| Lehman Brothers Holdings Inc.# | 15.09.2008 | 639 063 000 800 долл. США | 759 миллиардов долларов | NY-S |

| Washington Mutual # | 26.09.2008 | $ 327 913 000 000 | 389 миллиардов долларов | DE |

| Worldcom Inc. | 21.07.2002 | $ 103 914 000 000 | 148 миллиардов долларов | NY-S |

| General Motors Corporation [36] | 2009-06-01 | 82 300 000 000 долл. США | 98 долларов США.1000000000 | NY-S |

| CIT Group | 2009-11-01 | $ 71 019 200 000 | 84,6 миллиарда долларов | NY-S |

| Enron Corp. № ‡ | 2001-12-02 | $ 63 392 000 000 | 91,5 миллиарда долларов | NY-S |

| Conseco, Inc. | 18 декабря 2002 | 61 392 000 000 долл. США | 87,3 миллиарда долларов | Ил-Н |

| MF Global # | 2011-10-31 | 41 000 000 000 долл. США | $ 46.6 миллиардов | NY-S |

| Chrysler LLC [37] | 2009-04-30 | $ 39 300 000 000 | 46,8 миллиарда долларов | NY-S |

| Texaco, Inc. | 1987-04-12 | $ 35 892 000 000 | 80,8 млрд долларов | NY-S |

| Financial Corp. of America | 1988-09-09 | 33 864 000 000 долл. США | 73,2 миллиарда долларов | CA-C |

| Penn Central Transportation Company [38] # | 1970-06-21 | 7 000 000 000 долл. США | $ 46.1000000000 | PA-S |

| Refco Inc. # | 2005-10-17 | 33 333 172 000 долл. США | 43,6 миллиарда долларов | NY-S |

| Global Crossing Ltd. | 28.01.2002 | 30 185 000 000 долл. США | 42,9 миллиарда долларов | NY-S |

| Pacific Gas and Electric Co. | 06.04.2001 | $ 29 770 000 000 | 43 миллиарда долларов | CA-N |

| UAL Corp. | 2002-12-09 | 25 197 000 000 долл. США | 35,8 миллиарда долларов | Ил-Н |

| Delta Air Lines, Inc. | 14 сентября 2005 г. | 21 801 000 000 долл. США | 28,5 миллиарда долларов | NY-S |

| Delphi Corporation, Inc. | 2008-10-08 | 22 000 000 000 долл. США | 28,5 миллиарда долларов | NY-S |

Enron, Lehman Brothers, MF Global и Refco прекратили свою деятельность, в то время как другие были приобретены другими покупателями или возникли как новые компании с аналогичным названием. Дашер, Пол Э. (1 января 1972 г.). «Повторное посещение Penn Central: предсказуемая ситуация». Журнал финансовых аналитиков . 28 (2): 61–64. DOI: 10.2469 / faj.v28.n2.61. JSTOR 4470905.

Внешние ссылки []

Реорганизация банка в национальный банк

Иногда директора и другие акционеры государственного или частного банка считают целесообразным войти в национальную банковскую систему путем реорганизации, а не преобразования.Контрольным мотивом для этого обычно является желание осуществить такое распределение акций, которое будет способствовать наилучшим интересам банка, но иногда это обусловлено конкретным желанием обеспечить более удовлетворительное вложение капитала и других ссудных средств.

Для реорганизации государственного или частного банка в национальный банк необходимо закрыть дела старого банка в соответствии с законами государства, в котором банк ведет свою деятельность, а затем создать новую организацию в соответствии с требования законодательства о национальных банках.Порядок оформления корпоративных бумаг, подписки и оплаты капитала такой же, как если бы новый банк не пришел на смену старому. Акционеры принимают решение или принимаются другие юридические меры, в соответствии с которыми интересы акционеров старого банка сохраняются в новом. Предполагается, что владельцы частного банка могут прекратить свой бизнес и продать или передать активы следующему национальному банку.

Закон требует, чтобы основной капитал национального банка был оплачен наличными; поэтому старому банку необходимо ликвидировать достаточно своих активов, чтобы акционеры могли оплачивать свои подписки наличными.Если невозможно в короткие сроки ликвидировать активы, достаточные для оплаты этих подписок, старый банк может предоставить ссуду акционерам. Затем директора нового банка заключают договор с ликвидирующим агентом старого банка о принятии на себя обязательств перед вкладчиками и другими кредиторами старого банка, если старый банк передает эквивалентную сумму активов того характера, которые могут принадлежать национальному банку. . Часть внесенного капитала может быть сразу реинвестирована в активы государственного банка. Директора нового банка удостоверяют Контролеру, что банк не будет приобретать какие-либо активы старого банка, владение которыми противоречит положениям законодательства о национальных банках.Если предлагается купить здание и оборудование старого банка, контролер требует подробный отчет о стоимости, арендной плате и расходах на налоги, ремонт и страхование. Покупка этих и других активов регулируется специальным контрактом, который юридически заключен только после выдачи чартера. Переход от старого банка к новому может происходить без остановки бизнеса.

Адвокаты по делам о банкротстве — Адвокаты по делам о банкротстве по главам 7 и 11

Перейти к основному содержанию Просмотреть ресурсный центр по коронавирусу (COVID-19)Адвокатское бюро

Адвокатское бюро

Поиск по сайту Поиск по сайту- Около Около История Кредо Сообщество / Pro-Bono Устойчивость

- Офисы Офисы Денвер Лас Вегас Лос-Анджелес Los Cabos Orange County Феникс Портленд Рино Солт-Лейк-Сити Tucson Другие места ─ Альбукерке ─ Бойсе ─ Сан-Диего ─ Сиэтл ─ Вашингтон Д.С.

- Сервисы

- люди

- Средства массовой информации Средства массовой информации Социальные медиа Новости События и семинары Публикации Блоги Влоги Подкасты

- Разнообразие

Глава 11 План реорганизации; Кто может подать план; Заявление о раскрытии информации; Принятие и подтверждение плана

В основе каждого банкротства по главе 11 лежит план реорганизации, план, по которому должник, обычно предприятие, намеревается со временем расплачиваться со своими кредиторами, используя свои активы и свои доходы.План реорганизации и заявление о раскрытии информации, содержащее достаточно информации о плане для кредиторов, должны быть представлены и утверждены судом. Заявление о раскрытии информации затем отправляется кредиторам, которые голосуют по плану. В случае одобрения суд подтверждает план, должник получает выплату по своим долгам, затем он должен выполнить план под надзором Доверительного управляющего США и суда. Когда план успешно реализован, суд издает окончательное постановление, прекращая надзор.

Кто может подать план

У должника, кроме должника малого бизнеса, есть 120-дневный период, в течение которого он имеет исключительное право подать план.Срок эксклюзивности может быть продлен или сокращен судом. Но ни в коем случае период эксклюзивности, включая все продления, не может превышать 18 месяцев. По истечении периода эксклюзивности кредитор или доверенное лицо могут подать конкурирующий план. Однако Доверительному управляющему США не разрешается подавать план.

Дело по главе 11 может продолжаться в течение многих лет, если суд, Доверительный управляющий США, комитет или другая заинтересованная сторона не примет меры, чтобы обеспечить своевременное разрешение дела.Право кредиторов подать конкурирующий план дает должнику стимул подать план в течение периода эксклюзивности и действует как проверка на чрезмерную задержку в деле.

Денежное обеспечение, адекватная защита и оборотный капитал

Хотя подготовка, подтверждение и реализация плана реорганизации лежит в основе дела по главе 11, могут возникнуть другие вопросы, которые должен решить должник, находящийся во владении. Должник, во владении которого находится недвижимость, может использовать, продавать или сдавать в аренду недвижимость в ходе обычной деятельности без предварительного разрешения, если суд не постановит иное.Если предполагаемая продажа или использование выходит за рамки обычной деятельности, должник должен получить разрешение в суде.

Должник, находящийся во владении, не может использовать денежное обеспечение без согласия обеспеченной стороны или разрешения суда, который сначала должен проверить, достаточно ли защищены интересы обеспеченной стороны. Раздел 363 определяет денежное обеспечение как денежные средства, оборотные инструменты, правоустанавливающие документы, ценные бумаги, депозитные счета или другие денежные эквиваленты, когда бы они ни были приобретены, в которых имущественная масса и юридическое лицо, не являющееся недвижимостью, имеют долю.Он включает в себя выручку, продукты, потомство, ренту или прибыль от собственности, а также сборы, сборы, счета или платежи за использование или размещение номеров и других общественных помещений в отелях, мотелях или других жилых помещениях, подпадающих под залог обеспечительного интереса кредитора. .

Если находящийся во владении должник хочет использовать денежное обеспечение, как это часто бывает, обеспеченные кредиторы имеют право на дополнительную защиту согласно разделу 363 Кодекса о банкротстве. Должник, находящийся во владении, должен подать ходатайство с требованием судебного приказа, разрешающего использование денежного залога.В ожидании согласия обеспеченного кредитора или разрешения суда на использование должником денежного залога должник, находящийся во владении, должен отделить и отразить все денежное обеспечение, находящееся в его владении. Сторона, заинтересованная в собственности, используемой должником, может потребовать, чтобы суд запретил или обусловил такое использование в той степени, в которой это необходимо для обеспечения надлежащей защиты кредитора.

Может потребоваться адекватная защита для защиты стоимости доли кредитора в имуществе, используемом должником, находящимся во владении, особенно в случае снижения стоимости имущества.Адекватная защита может быть обеспечена путем осуществления периодических или единовременных денежных выплат кредитору либо путем предоставления дополнительного или замещающего залога на имущество должника.

Обычно дебитору требуется оборотного капитала для ведения своего бизнеса. Чтобы должник мог получить новое финансирование, кредиторы, которые ссужают деньги должнику во время банкротства, могут либо получить залоговое право на необремененное имущество должника, либо кредитор может получить с одобрения суда суперприоритетных своих требований над требованиями другим необеспеченным кредиторам, и в этом случае кредитору будут выплачены деньги перед любыми необеспеченными кредиторами.

Заявление о раскрытии информации

Заявление о раскрытии информации — это документ, который должен содержать информацию об активах, пассивах и деловых операциях должника, достаточную для того, чтобы кредитор мог сделать обоснованное суждение о плане реорганизации должника.

Должнику малого бизнеса может не потребоваться подавать отдельное заявление о раскрытии информации, если суд определит, что соответствующая информация содержится в плане.

Содержание плана должно включать классификацию требований и указывать, как каждый класс требований будет рассматриваться в соответствии с планом.Кредиторы, чьи требования обесценены, — те, чьи договорные права должны быть изменены или которым будет выплачена сумма, меньшая, чем полная стоимость их требований по плану, голосуют по плану бюллетенями. После того, как заявление о раскрытии информации будет одобрено судом, а бюллетени будут собраны и подсчитаны, суд проведет слушание по подтверждению, чтобы определить, следует ли подтвердить план.

Принятие и подтверждение плана

Как отмечалось ранее, только должник может подать план реорганизации в течение первых 120 дней после подачи ходатайства (или после внесения судебного приказа о судебной защите, если было подано недобровольное ходатайство) .Суд может продлить этот исключительный период до 18 месяцев после даты подачи ходатайства. Кроме того, у должника есть 180 дней после даты подачи ходатайства или ввода судебного приказа о судебной защите для получения согласия со своим планом. 11 U.S.C. §1121 Суд может продлить (до 20 месяцев) или сократить этот исключительный период принятия по уважительной причине. 11 U.S.C. §1121 На практике должники обычно добиваются продления как сроков подачи плана, так и сроков принятия плана одновременно, так что любое судебное постановление позволяет должнику в течение двух месяцев добиваться принятия плана после подачи плана, прежде чем можно будет подать какой-либо конкурирующий план. .

Если исключительный период истекает до того, как должник подал и получил согласие на план, другие заинтересованные стороны в деле, такие как комитет кредиторов или кредитор, могут подать план. Такой план может конкурировать с планом, поданным другой заинтересованной стороной или должником. Если доверительный управляющий назначается, он должен подать план, отчет, объясняющий, почему доверительный управляющий не подает план, или рекомендацию по преобразованию или прекращению дела. §1106 (a) (5) Инициатор плана подчиняется тем же требованиям, что и должник, в отношении раскрытия информации и привлечения предложений.

В случае главы 11 допускается план ликвидации. Такой план часто позволяет должнику, находящемуся во владении, ликвидировать бизнес при более экономически выгодных обстоятельствах, чем ликвидация согласно главе 7. Это также позволяет кредиторам играть более активную роль в ликвидации активов и распределении доходов, чем в случае с главой 7.

В разделе 1123 (а) Кодекса о банкротстве перечислены обязательные положения плана главы 11, а в разделе 1123 (b) перечислены дискреционные положения.Раздел 1123 (a) (1) предусматривает, что план по главе 11 должен определять классы требований и интересов для рассмотрения в рамках реорганизации. Как правило, план классифицирует владельцев требований как обеспеченных кредиторов, необеспеченных приоритетных кредиторов, общих необеспеченных кредиторов и держателей долевых ценных бумаг.

В соответствии с разделом 1126 (c) Кодекса о банкротстве, весь класс требований считается приемлемым для плана, если план принимается кредиторами, имеющими не менее двух третей суммы и более ½ числа разрешенных требований. в классе.В соответствии с разделом 1129 (а) (10), если есть обесцененные классы требований, суд не может подтвердить план, если он не был принят по крайней мере одним классом лиц, не являющихся инсайдерами, которые имеют обесцененные требования. Более того, согласно разделу 1126 (f), держатели необесцененных требований считаются принявшими план.

В соответствии с разделом 1127 (а) Кодекса о банкротстве, инициатор плана может изменить план в любое время до подтверждения, но измененный план должен соответствовать всем требованиям главы 11. Когда есть предлагаемые изменения после голосования. проведено, и суд после слушания приходит к выводу, что предлагаемое изменение не оказывает неблагоприятного воздействия на обращение с любым кредитором, который не принял изменение в письменной форме, изменение считается принятым всеми кредиторами, которые ранее приняли план. Fed. R. Bankr. P. 3019 . Если будет установлено, что предложенное изменение действительно оказывает отрицательное влияние на требования кредиторов, не давших согласия, то необходимо провести повторное голосование.

Поскольку на утверждение кредиторам может быть представлено более одного плана, каждый предлагаемый план и изменение должны быть датированы и обозначены названием организации или организаций, представляющих план или изменение. Fed. R. Bankr. P. 3016 (b) Когда представлены конкурирующие планы, отвечающие требованиям для подтверждения, суд должен учитывать предпочтения кредиторов и держателей долевых ценных бумаг при определении того, какой план подтвердить.

Любая заинтересованная сторона может подать возражение против подтверждения плана. Кодекс о банкротстве требует, чтобы суд после получения уведомления провел слушание по подтверждению плана. Если не было своевременно подано возражение против подтверждения, Кодекс о банкротстве позволяет суду определить, был ли план предложен добросовестно и в соответствии с законом. Fed. R. Bankr. P. 3020 (b) (2) Прежде чем может быть предоставлено подтверждение, суд должен убедиться в соблюдении всех других требований к подтверждению, изложенных в статье 1129 Кодекса о банкротстве, даже при отсутствии каких-либо возражений. .Для подтверждения плана суд должен, среди прочего, установить, что:

- план осуществим;

- предлагается добросовестно;

- план и инициатор плана соответствуют Кодексу о банкротстве.

Чтобы удовлетворить требование осуществимости, суд должен установить, что за подтверждением плана реорганизации вряд ли последует ликвидация или необходимость дальнейшей финансовой реорганизации. Если реорганизация невозможна, должник может выбрать ликвидацию в соответствии с главой 11, которая имеет некоторые преимущества по сравнению с ликвидацией по главе 7.

АО «Народный Банк»: Объявление о получении разрешения на добровольную реорганизацию

Объявление

Акционерное общество Народный сберегательный банк Казахстана («Народный банк») и Акционерное общество «Казкоммерцбанк» («Казкоммерцбанк») информируют, среди прочего, всех своих вкладчиков, клиентов, корреспондентов, заемщиков и кредиторов * о получении разрешений от Национального банка Казахстана. за добровольную реорганизацию Народного банка и Казкоммерцбанка путем присоединения Казкоммерцбанка к Народному банку.

Г-жа Умут Шаяхметова, генеральный директор Народного банка, прокомментировала это событие: «Мы подошли к ключевому этапу интеграции между Казкоммерцбанком и Народным банком. На наш взгляд, работа, которую мы проделали все эти месяцы, беспрецедентна как по масштабу, так и по уровню. сложности и скорости, с которой мы двигались.После капитализации Казкоммерцбанка нам удалось не только улучшить финансовые показатели двух банков, но и начать интеграцию, объединив их ИТ-системы, филиальные сети, инфраструктуры, технологии, лучшие продуктовые решения и внутренние процессы.Теперь мы собираемся завершить все процедуры, необходимые для юридической интеграции и технической миграции учетных записей клиентов ».

В соответствии с законодательством Республики Казахстан при подписании Передаточного акта между банками Народный Банк полностью выполнит все обязательства перед кредиторами и вкладчиками, которые были переданы ему от Казкоммерцбанка, включая ведение в полном объеме переведенных банковских счетов. вкладчиков и с соблюдением всех условий, предусмотренных договорами Казкоммерцбанка.

26 июля 2018 года созываются внеочередные и совместные общие собрания акционеров Народного банка и Казкоммерцбанка для принятия решений об утверждении Передаточного акта.

Информация о фактической дате подписания Передаточного акта будет опубликована на корпоративных сайтах Народного Банка и Казкоммерцбанка.

* в соответствии с пунктом 5 статьи 60 Закона Республики Казахстан «О банках и банковской деятельности в Республике Казахстан» и пунктом 5 статьи 83 Закона Республики Казахстан «Об акционерных обществах.«

За дополнительной информацией обращайтесь:

Народный Банк

Мира Касенова | +7 727 259 04 30 |

Елена Перехода | +7 727 330 17 19 |

Тонкость и легкость

Тонкость и легкость Образование в Чехии

Образование в Чехии Доброе сердце»

Доброе сердце» Взгляд изнутри

Взгляд изнутри нет

нет Курская область

Курская область Тонкость и легкость

Тонкость и легкость Доброе сердце»

Доброе сердце» Взгляд изнутри

Взгляд изнутри нет

нет Курская область

Курская область

В документе следует отразить предлагаемые способы и методы санации, а также сроки её проведения.

В документе следует отразить предлагаемые способы и методы санации, а также сроки её проведения. Основанием для отказа в проведении оздоровительного мероприятия является необходимость вложения в него денежных средств в большом объёме.

Основанием для отказа в проведении оздоровительного мероприятия является необходимость вложения в него денежных средств в большом объёме.