ТотБанкрот – Банкротство в Москве с гарантией

презентация подхода

ЭТО ПЕТЯ

ЭТО ВАСЯ

Петя взял огромный кредит на покупку компьютеров, но забыл деньги в такси и теперь ему нечем платить. Петя решил признать себя банкротом и обратился к нам за помощью…

Вася хотел открыть свое дело, но прогорел. Он решил, что раз есть закон о банкротстве, достаточно просто внимательно все прочитать и сделать все без посторонней помощи!

ПОСТУПИТЬ КАК ПЕТЯ

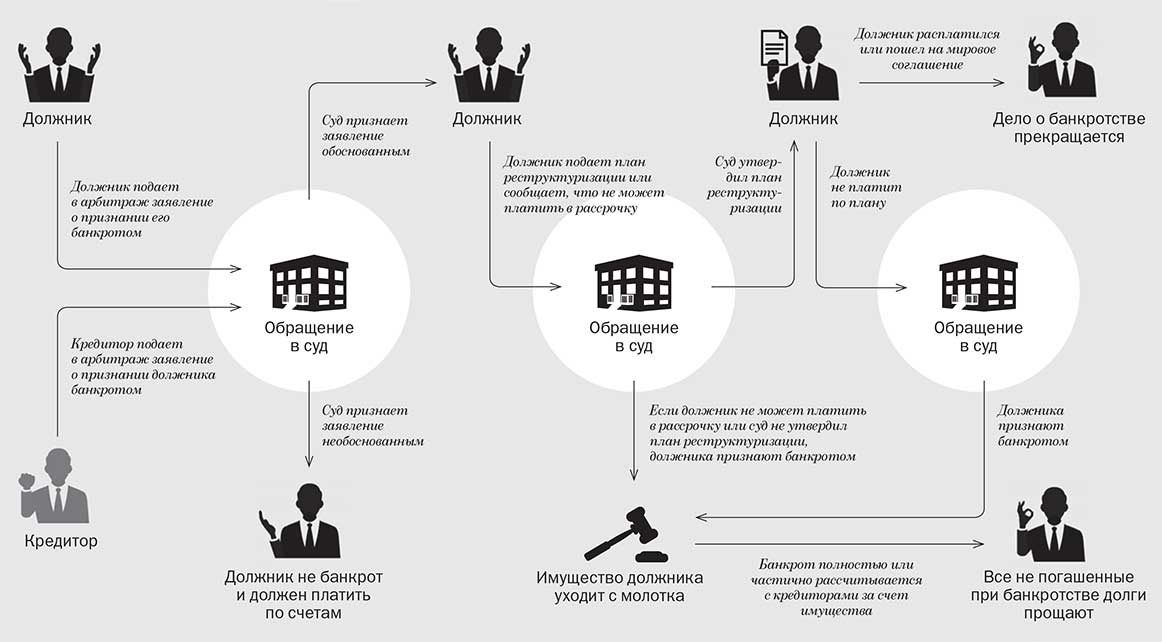

НАЧАЛО ПРОЦЕДУРЫ

Петя заключил с нами договор, больше его участие в процессе не требуется… поэтому Петя улетел на отдых!

Васе сперва несколько раз отказали в принятии заявлений, а теперь он постоянно ходит на судебные заседания в самые неудобные дни и заполняет бесконечные формы и заявления.

АРБИТРАЖНЫЙ

УПРАВЛЯЮЩИЙ

Петя работает с нашими Арбитражными управляющими. Они ценят право Пети на достойную жизнь после банкротства и готовы отстаивать интересы Пети в этом вопросе…

Васе суд назначил Арбитражного управляющего из соседнего города. Интересы Пети отошли на второй план и управляющий встал на сторону кредиторов описав все имущество.

И ЧТО ЖЕ В ИТОГЕ?

ЧТО РЕШИЛ СУД?

Петю признали банкротом и списали все долги. Мы сумели сохранить Пете все, что нужно для комфортной жизни и минимизировали ограничения. Петя умный, будь как Петя!

У Васи арестовали все счета и имущество, включая старую Nokia 3310, но суд посчитал, что он может выплатить кредит и не признал его банкротом.

БЫТЬ КАК ПЕТЯ

ПРОШЛО 3 МЕСЯЦА

ПРОШЛО 8 МЕСЯЦЕВ

Банкротство юридических и физических лиц в Саранске

Вот и закончилась моя история с признанием меня банкротом. Меня полностью освободили от долгов кредиторов. Выражаю огромную признательность арбитражному управляющему Белову Олегу Викторовичу из компании Сарт Банкрот за потраченное…

Читать далееМария

Договор № 367

15 августа 2019

Хочу сказать огромное спасибо за помощь, консультацию и поддержку юристам компании Старт Банкрот. Отдельная благодарность Ерошкину И.В., поскольку я не была уверена в успешном исходе своего дела о банкротства, но все прошло как не. ..

..

Благодарю компанию «Старт Банкрот» и в особенности Белова О.В. за качественно выполненную работу в разумные сроки. Благодаря слаженной работе компании я был освобожден от долгов в полном объеме. Спасибо за проявленную заботу и вни…

Спасибо «Старт Банкрот», что помогли мне в сложной жизненной ситуации!!! Сотрудники компании оказались очень квалифицированными, не скрывая подводных камней, рассказали обо всех нюансах банкротства физического лица. В дальнейшем в…

Читать далееХочу поблагодарить И. В. Ерошкина за его неоценимую работу ! Я ничего не понимал в процедуре банкротства и боялся, что кредитор отнимет у меня единственное жилье, поэтому не обращался с заявлением о признании себя непла…

Читать далееАлёна

Договор № 183

02 апреля 2019

У меня было несколько крупных займов в мелких кредитных организациях. Платила все исправно, но потеряв работу, просто не было возможности возвращать долги. Через какое-то время начали звонить коллекторы, сотрудники организации и просто…

Платила все исправно, но потеряв работу, просто не было возможности возвращать долги. Через какое-то время начали звонить коллекторы, сотрудники организации и просто…

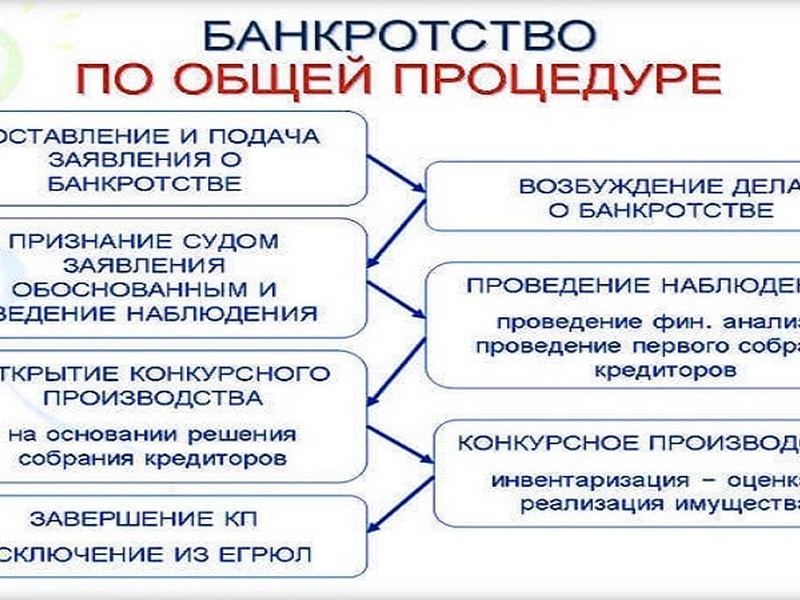

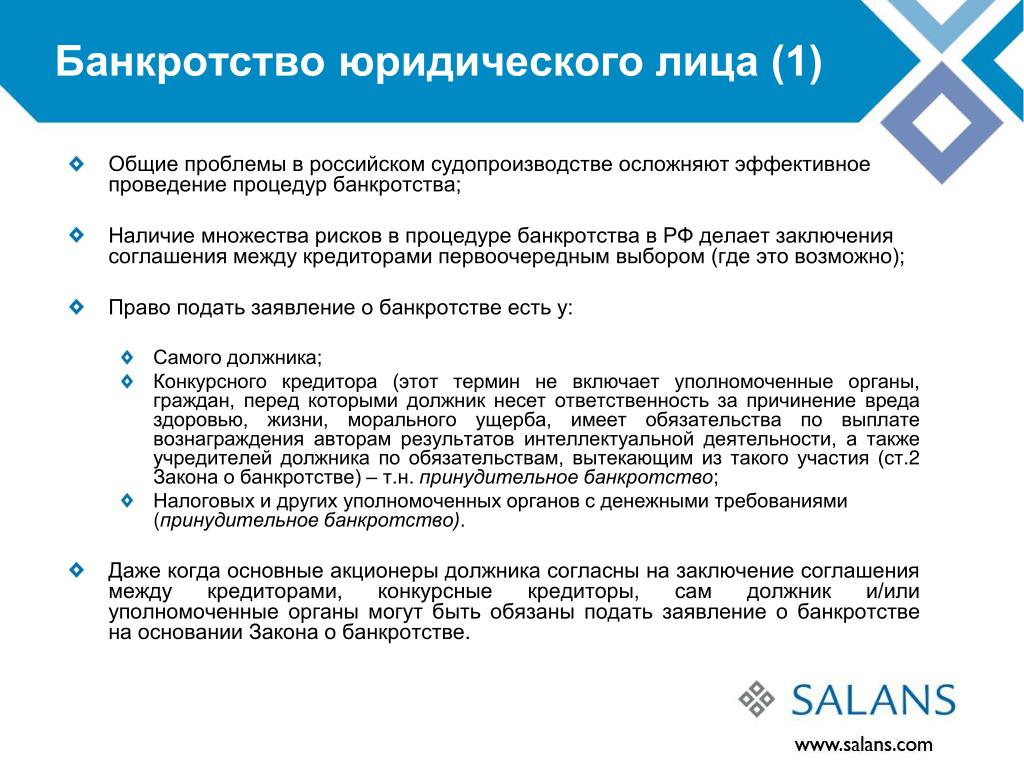

Банкротство юридических лиц в Москве

Банкротство юридических лиц уже не первый год является действительностью нашей правовой системы. Особенно актуальной данная услуга стала в период тяжелого экономического положения в нашей стране. За все время существования данного механизма мы накопили ценные знания и колоссальный практический опыт, который готовы направить на представление интересов как кредиторов, желающим вернуть причитающиеся им денежные средства, так и должников, не способным более нести на себе финансовое бремя.

Обращаясь к нам, Вы можете быть уверены в квалифицированности оказанной нами юридической помощи на всем протяжении рассмотрения дела о несостоятельности (банкротстве) юридического лица, от эффективности которой порой зависит не только судьба организации, но и Ваша лично, так как не стоит забывать, что будучи контролирующим должника лицом (участником общества, учредителем, генеральным директором) Ваше собственное имущество при определенных обстоятельствах может быть реализовано в целях удовлетворения интересов кредиторов.

Подробнее об услуге

Банкротство юридических лиц несет определенные негативные последствия для участвующих в нем лиц и порождает различные конфликтные ситуации.

Адвокаты нашей коллегии помогут Вам избежать многих рисков, связанных с банкротством, а также минимизировать финансовые потери и оптимизировать временные издержки.

Мы готовы сопровождать весь процесс банкротства, выступить от Вашего имени в качестве судебных представителей, составлять необходимую правовую документацию, участвовать в переговорах по вопросам урегулирования задолженности, а также осуществлять контроль над исполнением вынесенных по делу о банкротстве судебных актов.

Учитывая, что банкротство юридических лиц может быть инициировано как самим должником, так и его кредиторами, мы подготовили для Вас примерный перечень оказываемых нами услуг в каждом из случаев.

Кредиторам:

Участвуя в деле о банкротстве, кредитор может преследовать различные цели:

- Взыскать задолженность путем включения в реестр требований кредиторов и получения средств после реализации активов должника;

- Приобрести с дисконтом активы должника путем участия (в том числе опосредованного) в торгах по реализации его имущества;

- Погасить свою дебиторскую задолженность путем привлечения контролирующих должника лиц к субсидиарной ответственности;

- Целью кредитора также может являться, в случае банкротства его дочерней компании, и минимизация рисков возможных финансовых потерь, связанных с возможным привлечением к субсидиарной ответственности.

Наши услуги:

- Формирование правовой позиции кредитора в деле о банкротстве;

- Участие от имени кредитора в судебных заседаниях по делу о банкротстве;

- Установление требований кредиторов в реестре требований кредиторов должника;

- Обжалование в судебном порядке выявленных в ходе анализа сделок должника по выводу, хищению активов;

- Привлечение к субсидиарной ответственности контролирующих должника лиц для погашения требований кредиторов за их счет;

- При выявлении фактов причинения должнику убытков арбитражным управляющим взыскание таких убытков в судебном порядке;

- Составление и направление в арбитражный суд заявлений в связи с обжалованием незаконных действий арбитражного управляющего;

- Ведение переговоров с другими кредиторами в случае наличия возможности продажи им требований клиента к должнику либо осуществления согласованных действий для достижения взаимоприемлемых результатов;

- Представление интересов кредитора на собрании кредиторов должника;

- Разработка и согласование мировых соглашений в деле о банкротстве;

- Участие в деле о банкротстве в качестве представителя комитета кредиторов;

- разработка уголовно-правовых способов защиты прав кредиторов.

Должникам:

Своевременное привлечение наших специалистов поможет существенно снизить, а в некоторых случаях и вовсе исключить негативные последствия для должника, связанные с судебными тяжбами по делу о его банкротстве.

Грамотная подготовка к банкротству позволит оградить должника от необоснованных претензий кредиторов, государственных органов, избежать ошибок, за которые контролирующих должника лиц могут привлечь к субсидиарной, административной, а, возможно, и уголовной ответственности.

Наши услуги:

- Проработка комплекса мероприятий по минимизации, связанных с банкротством рисков;

- Анализ финансовой, бухгалтерской и иной документации должника различными специалистами в области юриспруденции, экономики, финансового анализа, бухгалтерского учета, оценки для своевременного выявления рисков по возможному обжалованию сделок должника кредиторами в деле о банкротстве;

- Составление и предъявление в суд исковых заявлений о взыскании задолженности контрагентов должника;

- Проведение независимой оценки стоимости активов должника;

- Представление интересов должника во всех процедурах банкротства;

- Разработка стратегии защиты от необоснованных требований кредиторов;

- Оспаривание заявлений кредиторов о банкротстве должника и включении требований в реестр требований кредиторов;

- Разработка возможного и приемлемого для должника плана погашения его задолженности перед кредиторами;

- Анализ перспектив вывода должника из банкротства с сохранением бизнеса и активов;

- Защита интересов должника по требованиям кредиторов об оспаривании сделок;

- Консультирование (письменное и устное) должника по всем возможным вопросам, связанным с его банкротством;

- Участие в переговорах должника с кредиторами по вопросу об урегулировании задолженности;

- Представление интересов должника на собрании кредиторов должника;

- Разработка и согласование мировых соглашений в деле о банкротстве.

Помимо юридических услуг, мы оказываем содействие в получение профессиональных услуг аудиторов, оценщиков, финансистов, арбитражных управляющих, а также иных лиц, без содействия которых не обходится не одно дело о банкротстве.

Банкротство юридических лиц в Хабаровске

Описание

Банкротство – неспособность компании исполнять свои денежные обязательства перед кредиторами. Отказ от процедуры банкротства может повлечь субсидиарную и уголовную ответственность. Продажа и реорганизация юридического лица не освобождает бывших руководителей и учредителей компании от преследования кредиторов. А все сделки должника, совершенные в течение 3 лет, предшествующих банкротству, могут быть оспорены арбитражным управляющим.

Что можем сделать мы:

- Представим интересы, как должника, так и кредиторов;

- Проведем анализ и дадим полную консультацию о действиях лиц по делу о банкротстве.

Для должника:

- Поможем подготовиться к началу процедуры так, чтобы исключить ответственность контролирующих должника лиц;

- Предложим кандидатуру арбитражного управляющего;

-

Обеспечим грамотное сопровождение процедуры банкротства, исключим заявления об оспаривании сделок должника, поможем списать задолженность при невозможности ее погашения, уменьшим сумму начисленных штрафов и пени по долговым обязательствам.

Для кредиторов:

- Поможем инициировать процедуру банкротства в отношении недобросовестного должника;

- Обеспечим сопровождение процедуры банкротства эффективно, с погашением кредиторской задолженности должником или контролирующими его лицами;

- Оспорим сделки, привлечем руководителя к субсидиарной ответственности, обеспечим участие в реализации имущества должника.

- Мы участвовали и участвуем в сопровождении процедур банкротства в ДВФО компаний регионального и федерального уровня. Наша практика подтверждает, что грамотно и своевременно проведенная процедура банкротства безопасна и имеет минимальные риски. Мы готовы обеспечить законное погашение ваших долговых обязательств как должника, или удовлетворение всех требований, как кредитора.

Записаться на консультацию: 8(4212) 704 – 007

Стоимость услуг:

Стоимость наших услуг в этой области всегда определяется индивидуально с учетом объема работы и пожеланий Заказчика.

Документы

- Договор Юридического обслуживания Скачать

Чего ожидать от института банкротства юридических лиц в 2020 году? | Российское агентство правовой и судебной информации

МОСКВА, 27 янв — РАПСИ. Все ждут от института банкротства разного, и в этом, пожалуй, нет ничего необычного. Поиск баланса между интересами кредиторов и должника (юридического лица) при выборе между ликвидационной и реабилитационной процедурами идет уже десятилетия. Но сегодня с этой точки зрения ситуация выглядит парадоксально. Руководитель правового бюро «Олевинский, Буюкян и партнеры» Эдуард Олевинский рассказал РАПСИ о перспективах и трендах института банкротства юридических лиц в 2020 году.

С одной стороны, долгие годы нормы об основных процедурах банкротства изменялись в пользу кредиторов. Это касается как ликвидационной процедуры конкурсного производства, так и процедур реабилитационных – финансового оздоровления и внешнего управления. В результате сегодня ни должник не вправе настаивать на реабилитации, ни суд не вправе ввести такую процедуру без согласия кредиторов. Это невозможно даже в тех случаях, когда очевидно, что оздоровление принесет кредиторам большее удовлетворение (за исключением стратегических предприятий, субъектов естественной монополии и редчайших случаев предоставления должником твердых гарантий погашения на превышающую требования кредиторов сумму). У должника-юридического лица исчезло право на выбор управляющего, даже через аффилированных кредиторов предложить кандидатуру арбитражного управляющего теперь запрещено.

В результате сегодня ни должник не вправе настаивать на реабилитации, ни суд не вправе ввести такую процедуру без согласия кредиторов. Это невозможно даже в тех случаях, когда очевидно, что оздоровление принесет кредиторам большее удовлетворение (за исключением стратегических предприятий, субъектов естественной монополии и редчайших случаев предоставления должником твердых гарантий погашения на превышающую требования кредиторов сумму). У должника-юридического лица исчезло право на выбор управляющего, даже через аффилированных кредиторов предложить кандидатуру арбитражного управляющего теперь запрещено.

При этом больше других улучшилось правовое положение залоговых кредиторов. Масштабные поправки, внесенные Федеральным законом от 21 декабря 2013 года N367-ФЗ в параграф 3 главы 23 Гражданского кодекса РФ, а также судебная практика высших судебных инстанций закрепили за залогом свойство эластичности, то есть требования залогодержателя обеспечены не только самим предметом залога, но и любым его юридическим или фактическим заменителем. Этим же законом была введена норма о возникновении залога из ареста для кредитора, в чьих интересах был наложен запрет на распоряжение имуществом (статья 174.1 Гражданского кодекса РФ) – такой кредитор теперь обладает правами и обязанностями залогодержателя в отношении этого имущества.

Этим же законом была введена норма о возникновении залога из ареста для кредитора, в чьих интересах был наложен запрет на распоряжение имуществом (статья 174.1 Гражданского кодекса РФ) – такой кредитор теперь обладает правами и обязанностями залогодержателя в отношении этого имущества.

Заметим, что поправками в Налоговый кодекс РФ, которые вступают в силу с 1 апреля 2020 года, залог из ареста будет применяться и к требованиям налоговых органов.

Возникающая интрига состоит в том – даст ли залог из налогового ареста преимущества в банкротстве? В отношении «арестного» залога по гражданско-правовым основаниям Верховный суд (ВС) РФ признал, что такой приоритет противоречит принципу равенства кредиторов (пункт 18 Обзора судебной практики ВС РФ N2 (2017) (утвержден президиумом ВС РФ 26 апреля 2017 года), однако будет ли таким же решение в отношении требований налоговиков? Разрешения этого вопроса можно ожидать уже в этом году очередными поправками в закон о банкротстве, или в следующем году в практике применения этой новой нормы Налогового кодекса России судами.

Помимо преимуществ, в удовлетворении своих требований залогодержатель вправе самостоятельно определять как порядок продажи залога, так и условия обеспечения его сохранности до продажи. Кстати, во второй декаде февраля Верховный суд рассмотрит спор о том, ограничен ли залогодержатель в этом праве, и как должен действовать арбитражный управляющий в случае, когда залогодержатель использует это правомочие во вред должнику (определение ВС РФ 308-ЭС16-10285 (4, 5, 6) от 9 января 2020 года о передаче кассационных жалоб по делу А63-13115/2014 на рассмотрение Судебной коллегии по экономическим спорам ВС РФ).

С другой стороны, в отсутствие эффективных реабилитационных процедур должники используют временные меры и процессуальные возможности для оттягивания момента утраты контроля. Как говорят, «не стреляйте в пианиста – он играет как умеет».

Процедура наблюдения, когда сколь-нибудь существенные шаги для реабилитации предпринимать запрещается, сегодня обязательна. Ее негативный эффект как для бизнеса должника, так и для удовлетворения требований кредиторов признается большинством профессиональных участников процедур банкротства. Как ни странно, сегодня самым, пожалуй, распространенным способом реабилитации является затягивание введения процедур банкротства.

Как ни странно, сегодня самым, пожалуй, распространенным способом реабилитации является затягивание введения процедур банкротства.

Согласно пункту 8 статьи 42 Закона о банкротстве несколько заявлений о признании должника банкротом должны рассматриваться последовательно, при этом каждое следующее заявление может быть рассмотрено лишь после рассмотрения предыдущего. Таким образом, выстроенная очередь заявителей продвигается со скоростью примерно одно заявление в месяц, процедуры в этот период нет, а должник решает вопросы с каждым следующим заявителем в то время, пока суд рассматривает предшествующие требования. Разумеется, правила pari pasu (пропорционального погашения требований кредиторов) и очередности удовлетворения требований кредиторов при банкротстве должника при этом не соблюдаются. В случае с крупнейшим застройщиком Су-155 такая очередь двигалась от первого заявления о признании этого должника банкротом до введения первой процедуры банкротства 9 лет. Разумеется, проведение в этот период необходимых реабилитационных мер вполне осуществимо, однако в большинстве случаев этот метод используется для вывода должником своих активов в ущерб кредиторам.

Сложно сказать, окажется ли удачной очередная попытка ввести новую процедуру судебной реструктуризации долгов юридических лиц, которая предпринята законопроектом N239932-7, и станет ли новое регулирование эффективным. Среди предложенных мер следующие:

— процедура наблюдения по общему правилу минуется и первой вводится процедура реструктуризации или конкурсного производства;

— процедура реструктуризации долгов может происходить под управлением должника, под управлением кредиторов или, что гораздо более ценно, под их совместным управлением;

— не все кредиторы допускаются к участию в управлении процедурой реструктуризации. Интересы кредитора считаются не затрагиваемыми реструктуризацией, и такой кредитор не вправе участвовать в управлении процедурой, если:

— его требования обеспечены залогом (кроме кредитных организаций),

— срок исполнения требования не наступил,

— в течение трех месяцев с даты утверждения судом плана реструктуризации долгов будет погашена просроченная часть обязательства перед ним и в оставшейся части обязательства по этому плану будут исполняться по изначальным условиям;

— в качестве одной из возможных мер предлагается, по аналогии с оздоровлением банков, снижение уставного капитала вплоть до 1 рубля и дополнительная эмиссия акций (внесение дополнительного вклада в уставный, складочный капитал должника) без соблюдения преимущественного права приобретения акций (долей) должника;

— не допускается односторонний отказ от исполнения или одностороннее изменение договора аренды контрагентом должника во внесудебном порядке.

Кстати, если этот законопроект (после уже более 10-летнего обсуждения необходимости реструктуризационной процедуры в отношении должников-юридических лиц) будет принят, то проверка обоснованности всех поступивших требований будет происходить совместно с требованиями первого заявителя и проблема запоздалого применения специальных правил при несостоятельности должника будет наконец решена.

За прошедшие почти два десятилетия участники процедур банкротства почувствовали вкус финансового обеспечения ответственности арбитражных управляющих, впрочем, как и страховые организации. Тех, кто занимается страхованием ответственности арбитражных управляющих, остались единицы, и они осторожничают. Даже очевидно необоснованной жалобы на арбитражного управляющего достаточно для того, чтобы страховой тариф на очередной период увеличивался для него в разы, а застраховать крупный риск и вовсе стало весьма проблематично. Та же проблема возникает и у компенсационных фондов саморегулируемых организаций. Чтобы таких трудностей не было, необходимо пересмотреть принципы андеррайтинга, ввести экспертизу риска по каждому страхователю и по каждому делу, которое он ведет. К этому страховые организации не готовы. Также можно ограничить срок от правонарушения до обращения кредитора или должника за выплатой. Но таких законопроектов пока нет, поэтому, несмотря на серьезность проблемы, все же сомнительно, что в 2020 году стоит ждать ее разрешения.

Чтобы таких трудностей не было, необходимо пересмотреть принципы андеррайтинга, ввести экспертизу риска по каждому страхователю и по каждому делу, которое он ведет. К этому страховые организации не готовы. Также можно ограничить срок от правонарушения до обращения кредитора или должника за выплатой. Но таких законопроектов пока нет, поэтому, несмотря на серьезность проблемы, все же сомнительно, что в 2020 году стоит ждать ее разрешения.

Ну и, наконец, вряд ли стоит в этом году ожидать существенных изменений в регулировании вознаграждения арбитражных управляющих. И в этом, как я считаю, виноваты они сами. Из имеющихся сегодня предложений на этот счет одно (об индексации вознаграждения) не учитывает ничьих интересов, кроме самих арбитражных управляющих, а по поводу другого (о комплексном изменении системы финансирования деятельности арбитражных управляющих, которое было предложено Российским союзом саморегулируемых организаций арбитражных управляющих) в самом профессиональном сообществе нет согласия. Увы, но это привело к тому, что Госдума сняла с рассмотрения эту часть законопроекта, а Российский союз саморегулируемых организаций арбитражных управляющих утратил статус национального объединения.

Увы, но это привело к тому, что Госдума сняла с рассмотрения эту часть законопроекта, а Российский союз саморегулируемых организаций арбитражных управляющих утратил статус национального объединения.

Таким образом, в наступившем году самым, пожалуй, важным событием в области несостоятельности компаний может стать новая процедура реструктуризации долгов юридических лиц и совместное рассмотрение всех поступивших заявлений. Эти нововведения способны существенно изменить плачевную статистику удовлетворения требований в банкротстве.

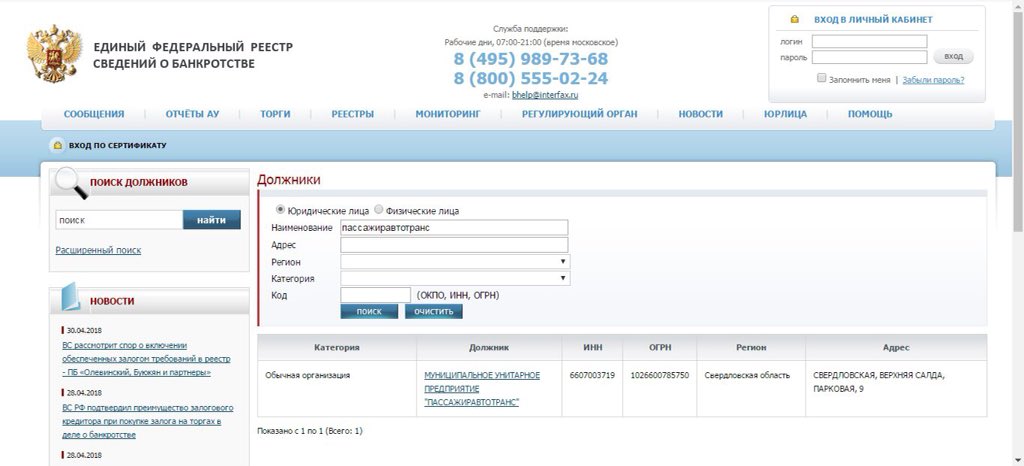

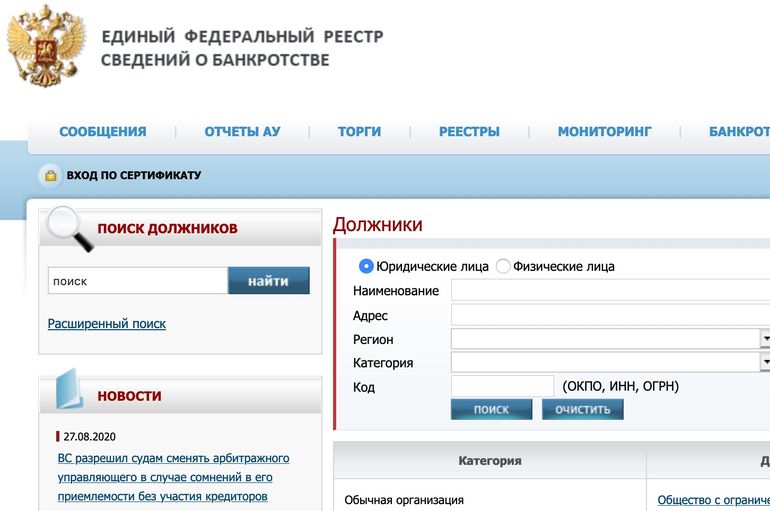

NEW! Банкротства юридических лиц и ИП

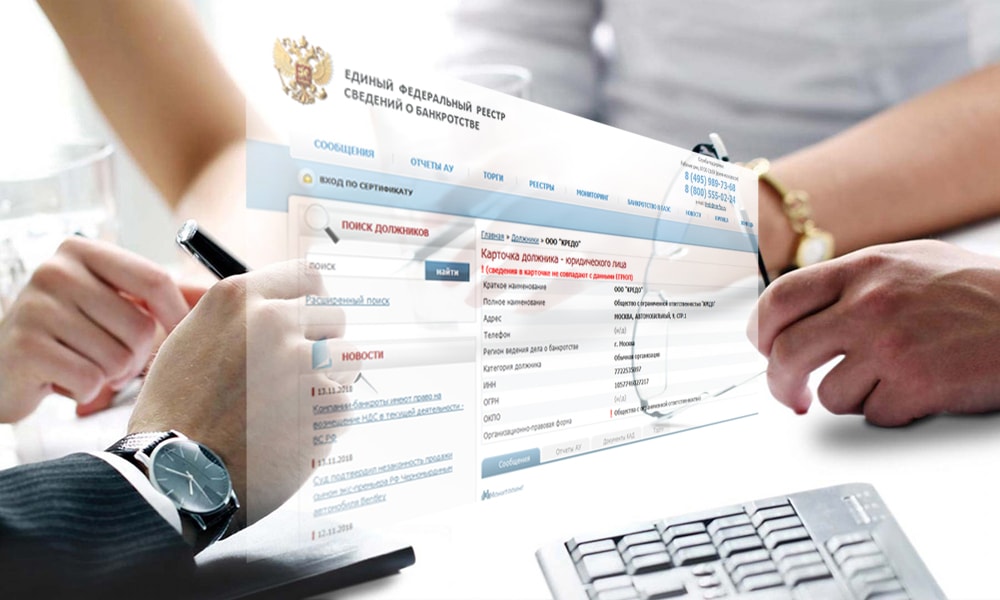

Перед тем, как перейти к договорным отношениям с подрядчиком, партнером или b2b-клиентом, его необходимо проверить по целому ряду признаков. Безопасность бизнес-отношений может гарантировать только внимательное отношение к процессу оценки благонадежности контрагентов. В особенности тщательной должна быть проверка компании на банкротство.

Заключение сделки с контрагентом-банкротом грозит потерей времени и денег. Такая компания может не выполнить обязательства, возложенные на нее по договору, не выплатить деньги в положенных объемах и т. д.

Такая компания может не выполнить обязательства, возложенные на нее по договору, не выплатить деньги в положенных объемах и т. д.

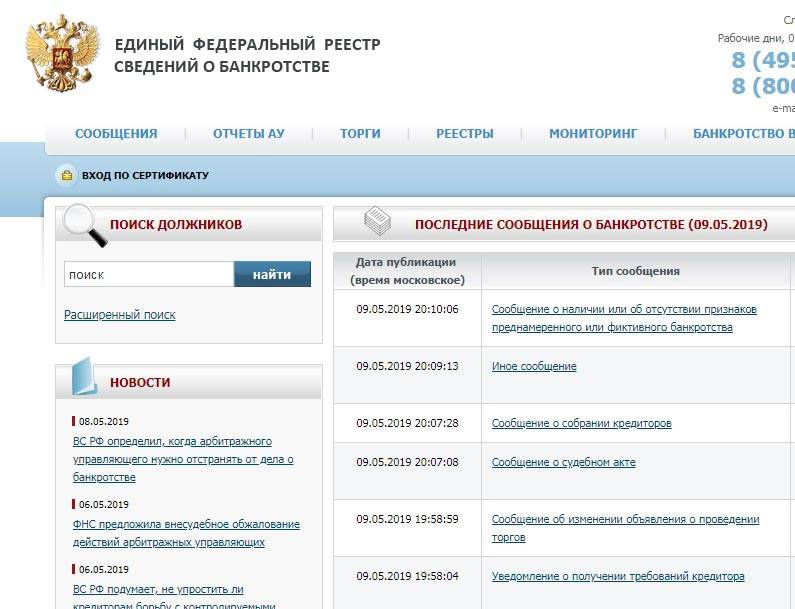

Проверить один из самых важных показателей благонадежности юридического лица – отсутствие банкротства, можно на официальном сайте Единого федерального реестра сведений о банкротстве или через Картотеку арбитражных дел. Данные по банкротству компаний невозможно

Автоматизировать и существенно упростить оценку благонадежности контрагентов поможет набор данных «Банкротства юридических лиц и ИП» на онлайн-платформе SpectrumData.

Его использование будет полезно:

- средним и крупным компаниям с большими объемами взаимодействий с контрагентами,

- финансовым организациям, которые занимаются кредитованием малого и среднего бизнеса.

Решение позволяет проверять на банкротство как новых бизнес-партнеров, так и автоматизировать периодические проверки текущих контрагентов, чтобы исключить ситуации, когда неожиданное банкротство постоянного партнера или поставщика становится сюрпризом. Также можно проверять директоров и учредителей компаний-контрагентов с помощью набора данных «Банкротства физических лиц», чтобы полноценно удостовериться в безопасности сделки.

Также можно проверять директоров и учредителей компаний-контрагентов с помощью набора данных «Банкротства физических лиц», чтобы полноценно удостовериться в безопасности сделки.

В зависимости от потребностей и масштабов вашего бизнеса вы можете использовать один из двух вариантов доступа к данным:

- получать сведения о банкротстве в формате выгрузки,

- автоматически подгружать данные в информационные системы своей компании, произведя API-интеграцию.

Проверка контрагентов с помощью платформы SpectrumData потребует от вас только ИНН проверяемой компании. Всего через несколько секунд после запуска проверки вы получите необходимые сведения о благонадежности интересующих вас компаний. Источником информации по банкротствам юридических лиц является Единый федеральный реестр сведений о банкротстве.

Чтобы проверить компанию или ИП на банкротство, заполните форму обратной связи внизу страницы или свяжитесь с нами по телефону +7 (499) 110 49 83 или email b2b@spectrumdata. ru. Наши менеджеры расскажут подробнее о вариантах интеграции и особенностях работы решений SpectrumData, а также проконсультируют по объемам проверок и их стоимости.

ru. Наши менеджеры расскажут подробнее о вариантах интеграции и особенностях работы решений SpectrumData, а также проконсультируют по объемам проверок и их стоимости.

Банкротство юридических лиц и предпринимателейМосква и все субъекты РФ

Настоящая Политика конфиденциальности рассказывает о том, как собираются, обрабатываются и хранятся Ваши личные данные в рамках пространства нашего сайта.

Администрация обязуется сохранять Вашу конфиденциальность в сети Интернет. Важнейшую роль для Администрации сайта играет защита личной информации пользователей и посетителей сайта.

Заполняя графы, предназначенные для персональных данных, пользователь тем самым дает согласие на применение правил сбора и использования информации, которые изложены в настоящем документе. Вся информация используется Администрацией исключительно с целью налаживания связи с потенциальным клиентом и получения от него первичной информации о правовой проблеме.

В случае, если Вы не согласны с условиями данной Политики конфиденциальности, не используйте сайт ar-bitr. ru

ru

Собираемая информация:

Администрация сайта имеет право собирать следующую информацию о пользователях сайта:

- Фамилия, Имя, Отчество

- Адрес электронной почты

- Номер телефона

Использование информации:

(ниже описаны некоторые способы использования личной информации пользователя)

- для получения основных контактных данных пользователя, с целью налаживания связи между сотрудниками Юридической группы и пользователем;

- для ответа на первичные вопросы пользователя, для дачи простых консультаций.

Раскрытие информации:

Администрация ни при каких обстоятельствах не продает личные данные пользователя. Администрация не передает информацию о пользователе третьим лицам без согласия на то пользователя. Администрация в любом случае гарантирует максимальную конфиденциальность персональных данных.

Прочая информация:

Дети любых возрастов могут беспрепятственно пользоваться сайтом ar-bitr. ru

ru

Банкротство | Суды США

О банкротстве

Заявление о банкротстве может помочь человеку избавиться от долга или составить план погашения долга. Дело о банкротстве обычно начинается, когда должник подает заявление в суд по делам о банкротстве. Ходатайство может быть подано физическим лицом, супругами вместе, корпорацией или другим юридическим лицом.

Все дела о банкротстве рассматриваются в федеральных судах в соответствии с правилами, изложенными в Кодексе банкротства США.

Существуют разные типы банкротств, о которых обычно говорится в их главе в U.S. Кодекс о банкротстве.

- Физические лица могут подать заявление о банкротстве по главам 7 или 13, в зависимости от специфики их ситуации.

- Муниципалитеты — города, поселки, деревни, налоговые округа, муниципальные коммунальные предприятия и школьные округа могут подать заявку в соответствии с Главой 9 на реорганизацию.

- Компании могут подать заявление о банкротстве в соответствии с главой 7 для ликвидации или главой 11 для реорганизации.

- Глава 12 предусматривает облегчение долгового бремени семейным фермерам и рыбакам.

- Заявления о банкротстве, в которых участвуют стороны из более чем одной страны, подаются в соответствии с главой 15.

Основы банкротства предоставляют подробную информацию о регистрации.

Настоятельно рекомендуется обратиться за консультацией к квалифицированному юристу, поскольку банкротство имеет долгосрочные финансовые и правовые последствия. Физические лица могут подать заявление о банкротстве без помощи адвоката, что называется подачей заявления о банкротстве. Узнать больше.

Используйте формы, которые пронумерованы в серии 100, чтобы подать заявление о банкротстве для физических лиц или супружеских пар.Используйте формы, пронумерованные в серии 200, если вы готовитесь к банкротству от имени не физического лица, такого как корпорация, товарищество или общество с ограниченной ответственностью (LLC). Индивидуальные предприниматели должны использовать формы, пронумерованные в серии 100.

Поиск юриста, включая бесплатные юридические услуги

Если вам нужна помощь в поиске адвоката по банкротству, вам могут помочь указанные ниже ресурсы. Если вы не можете позволить себе нанять адвоката, вы можете иметь право на получение бесплатных юридических услуг.

Банкротство: что происходит, когда публичные компании становятся банкротами

Что должен знать каждый инвестор …

Что происходит, когда публичная компания обращается за защитой в соответствии с федеральными законами о банкротстве? Кто защищает интересы инвесторов? Имеют ли старые ценные бумаги какую-либо ценность, когда и если компания будет реорганизована? Мы надеемся, что эта информация ответит на эти и другие часто задаваемые вопросы о длительном и иногда неопределенном процессе банкротства.

Что происходит с компанией?

Как делятся активы при банкротстве?

|

Федеральные законы о банкротстве регулируют, как компании выходят из бизнеса или восстанавливаются после непосильной задолженности. Обанкротившаяся компания, «должник», может использовать Глава 11 Кодекса о банкротстве, чтобы «реорганизовать» свой бизнес и снова попытаться стать прибыльным. Руководство продолжает управлять повседневными бизнес-операциями, но все важные бизнес-решения должны утверждаться судом по делам о банкротстве.

Согласно разделу Глава 7 , компания прекращает все операции и полностью прекращает свою деятельность.Доверительный управляющий назначается для «ликвидации» (продажи) активов компании, а деньги используются для выплаты долга, который может включать долги перед кредиторами и инвесторами.

Первыми платят инвесторам, которые идут на наименьший риск. Например, обеспеченные кредиторы несут меньший риск, поскольку предоставляемый ими кредит обычно обеспечен залогом, таким как ипотека или другие активы компании. Они знают, что им сначала заплатят, если компания объявит о банкротстве.

Держатели облигаций имеют больший потенциал для возмещения своих убытков, чем акционеры, поскольку облигации представляют собой долг компании, и компания согласилась выплатить владельцам облигаций проценты и вернуть их основную сумму.Акционеры владеют компанией и берут на себя больший риск. Они могут заработать больше денег, если компания будет работать хорошо, но они могут потерять деньги, если компания будет плохо работать. Владельцы последними в очереди получают выплаты в случае банкротства компании. Законы о банкротстве определяют порядок выплат.

Что будет с моими акциями или облигациями?

Ценные бумаги компании могут продолжать торговаться даже после того, как компания подала заявление о банкротстве в соответствии с главой 11. В большинстве случаев компании, которые подают документы в соответствии с главой 11 Кодекса о банкротстве, как правило, не могут соответствовать стандартам листинга, чтобы продолжить торговлю на Nasdaq или Нью-Йоркская фондовая биржа.Однако даже когда компания исключена из листинга одной из этих крупных фондовых бирж, ее акции могут продолжать торговаться либо на OTCBB, либо на розовых листах. Не существует федерального закона, запрещающего торговлю ценными бумагами банкротных компаний.

В большинстве случаев компании, которые подают документы в соответствии с главой 11 Кодекса о банкротстве, как правило, не могут соответствовать стандартам листинга, чтобы продолжить торговлю на Nasdaq или Нью-Йоркская фондовая биржа.Однако даже когда компания исключена из листинга одной из этих крупных фондовых бирж, ее акции могут продолжать торговаться либо на OTCBB, либо на розовых листах. Не существует федерального закона, запрещающего торговлю ценными бумагами банкротных компаний.

Примечание: Инвесторам следует проявлять осторожность при покупке обыкновенных акций компаний в главе 11 о банкротстве. Это крайне рискованно и может привести к финансовым потерям. Хотя компания может выйти из банкротства как жизнеспособное лицо, как правило, кредиторы и держатели облигаций становятся новыми владельцами акций. В большинстве случаев план реорганизации компании аннулирует существующие акции. Это происходит в делах о банкротстве, потому что обеспеченные и необеспеченные кредиторы получают выплаты из активов компании раньше держателей обыкновенных акций. А в ситуациях, когда акционеры действительно участвуют в плане, их акции обычно подвергаются значительному размыванию.

А в ситуациях, когда акционеры действительно участвуют в плане, их акции обычно подвергаются значительному размыванию.

Если компания все же выходит из банкротства, могут существовать два разных типа обыкновенных акций с разными символами тикера, которые торгуются для одной и той же компании.Одна — это старые обыкновенные акции (акции, которые были на рынке, когда компания обанкротилась), а вторая — новые обыкновенные акции, выпущенные компанией в рамках своего плана реорганизации. Если старые обыкновенные акции торгуются на OTCBB или розовых листах, они будут иметь пятибуквенный тикер, заканчивающийся на «Q», что указывает на то, что акции участвовали в процедуре банкротства. Тикер новой обыкновенной акции не оканчивается на «Q». Иногда новые акции могут не быть выпущены компанией, хотя она была авторизована.В этой ситуации говорят, что акции торгуются «при выпуске», что является сокращением от «когда, как и если выпущено». Тикер акции, которая торгуется «при выпуске», оканчивается буквой «V». После того, как компания действительно выпустит новые разрешенные акции, буква «V» больше не будет отображаться в конце тикера. Убедитесь, что вы знаете, какие акции вы покупаете, потому что старые акции, которые были выпущены до того, как компания объявила о банкротстве, могут оказаться бесполезными, если компания вышла из банкротства и выпустила новые обыкновенные акции.

После того, как компания действительно выпустит новые разрешенные акции, буква «V» больше не будет отображаться в конце тикера. Убедитесь, что вы знаете, какие акции вы покупаете, потому что старые акции, которые были выпущены до того, как компания объявила о банкротстве, могут оказаться бесполезными, если компания вышла из банкротства и выпустила новые обыкновенные акции.

Во время банкротства держатели облигаций перестанут получать проценты и основную сумму, а акционеры перестанут получать дивиденды. Если вы являетесь держателем облигаций, вы можете получить новые акции в обмен на свои облигации, новые облигации или комбинацию акций и облигаций. Если вы являетесь акционером, доверительный управляющий может попросить вас вернуть ваши старые акции в обмен на новые акции реорганизованной компании. Количество новых акций может быть меньше, и они могут стоить меньше, чем ваши старые акции. В плане реорганизации будут прописаны ваши права как инвестора и то, что вы можете ожидать получить от компании.

Суд по делам о банкротстве может определить, что акционеры ничего не получают из-за неплатежеспособности должника. (Платежеспособность должника определяется разницей между стоимостью его активов и его обязательств.) Если обязательства компании превышают ее активы, ваши акции могут обесцениться. Свяжитесь с местным офисом налоговой службы (IRS) или позвоните по телефону 1-800-829-1040, чтобы получить информацию о том, как указывать бесполезные ценные бумаги как убытки в своей налоговой декларации. Если вы не знаете, имеют ли ваши акции стоимость, и не можете найти в газете цену акций или облигаций, обратитесь за информацией к своему брокеру или в компанию.

Почему компании следует выбрать главу 11?

«Готовые планы банкротства» Иногда компании подготавливают план реорганизации, который обсуждается и голосуется кредиторами и акционерами до того, как они фактически объявят о банкротстве. Если предварительно упакованные планы включают предложение о продаже ценной бумаги, они могут быть зарегистрированы в SEC.Вы получите проспект эмиссии и бюллетень для голосования, и очень важно проголосовать, если вы хотите повлиять на процесс. Согласно Кодексу о банкротстве, две трети голосующих акционеров должны принять план, прежде чем он может быть реализован, а несогласные должны согласиться с большинством. |

Большинство публичных компаний будут подавать документы в соответствии с главой 11, а не 7, потому что они все еще могут вести свой бизнес и контролировать процесс банкротства. В главе 11 описан процесс восстановления неустойчивого бизнеса компании.Иногда компания успешно разрабатывает план возврата к прибыльности; иногда, в конце концов, ликвидируется. При реорганизации согласно Главе 11 компания обычно продолжает вести бизнес, а ее акции и облигации могут продолжать торговаться на наших рынках ценных бумаг. Поскольку они все еще торгуют, компания должна продолжать предоставлять отчеты SEC с информацией о значительных событиях. Например, когда компания объявляет о банкротстве или имеет другие существенные корпоративные изменения, они должны сообщить об этом в течение 15 дней в форме 8-K SEC.

Поскольку они все еще торгуют, компания должна продолжать предоставлять отчеты SEC с информацией о значительных событиях. Например, когда компания объявляет о банкротстве или имеет другие существенные корпоративные изменения, они должны сообщить об этом в течение 15 дней в форме 8-K SEC.

Как работает Глава 11?

Доверительный управляющий США, подразделение по банкротству Министерства юстиции, назначит один или несколько комитетов, которые будут представлять интересы кредиторов и акционеров при работе с компанией для разработки плана реорганизации для выхода из долгов. План должен быть одобрен кредиторами, держателями облигаций и акционеров и подтвержден судом. Однако, даже если кредиторы или акционеры проголосуют за отклонение плана, суд может не принимать во внимание голосование и все же подтвердить план, если сочтет, что в плане справедливое отношение к кредиторам и акционерам.Как только план будет подтвержден, еще один более подробный отчет должен быть отправлен в SEC по форме 8-K. Этот отчет должен содержать краткое изложение плана, но иногда прилагается копия полного плана.

Этот отчет должен содержать краткое изложение плана, но иногда прилагается копия полного плана.

Кто разрабатывает план реорганизации компании?

Комитеты кредиторов и акционеров обсуждают с компанией план по освобождению компании от выплаты части ее долга, чтобы компания могла попытаться снова встать на ноги.

- Один комитет, который необходимо сформировать, называется «официальным комитетом необеспеченных кредиторов».«Они представляют всех необеспеченных кредиторов, в том числе держателей облигаций.« Доверительный управляющий », часто банк, нанятый компанией при первоначальном выпуске облигации, может входить в состав комитета.

- Иногда может быть назначен дополнительный официальный комитет для представления акционеров.

- Доверительный управляющий США может назначить другой комитет для представления отдельного класса кредиторов, таких как обеспеченные кредиторы, служащие или держатели субординированных облигаций.

После того, как комитеты поработают с компанией над разработкой плана, суд по делам о банкротстве должен установить, что он юридически соответствует Кодексу о банкротстве, прежде чем план можно будет реализовать. Этот процесс известен как подтверждение плана и обычно занимает несколько месяцев.

Этот процесс известен как подтверждение плана и обычно занимает несколько месяцев.

Этапы разработки плана:

- Компания-должник разрабатывает план с комитетами.

- Компания готовит заявление о раскрытии информации и план реорганизации и подает его в суд.

- SEC проверяет заявление о раскрытии информации, чтобы убедиться в его полноте.

- Кредиторы (а иногда и акционеры) голосуют по плану.

- Суд подтверждает план, и

- Компания выполняет план, распределяя ценные бумаги или платежи, предусмотренные планом.

Какова роль Комиссии по ценным бумагам и биржам США в главе 11 банкротства?

Как правило, роль SEC ограничена. SEC будет:

- проверить документ о раскрытии информации, чтобы определить, сообщает ли компания инвесторам и кредиторам важную информацию, которую им необходимо знать; и

- обеспечивает, чтобы акционеры были представлены официальным комитетом, если это необходимо.

Хотя Комиссия по ценным бумагам и биржам не ведет переговоры об экономических условиях планов реорганизации, мы можем занять позицию по важным юридическим вопросам, которые будут влиять на права государственных инвесторов в других случаях банкротства.Например, SEC может вмешаться, если мы считаем, что должностные лица и директора компании используют законы о банкротстве, чтобы защитить себя от судебных исков за мошенничество с ценными бумагами.

Как я узнаю, что происходит?

Иногда вы можете впервые узнать о банкротстве из новостей. Если вы держите акции или облигации на имя брокера, ваш брокер должен направить вам информацию от компании. Если вы держите акции или облигации на свое имя, вы должны получать информацию непосредственно от компании.

Вас могут попросить проголосовать за план реорганизации, хотя вы не сможете получить назад полную стоимость своих инвестиций. Фактически, иногда акционеры ничего не получают обратно и не могут голосовать по плану.

Перед тем как проголосовать, вы должны получить от компании:

- копия плана реорганизации или резюме;

- одобренное судом заявление о раскрытии информации, которое включает информацию, которая поможет вам сделать обоснованное суждение о плане;

- бюллетень для голосования по плану; и

- уведомление о дате, если таковая имеется, для слушания по вопросу об утверждении плана судом, включая крайний срок подачи возражений.

Даже когда акционеры не голосуют, они должны получить резюме заявления о раскрытии информации и уведомление о том, как подать возражение против плана.

Акционеры могут также получать другие уведомления, не связанные с планом реорганизации, такие как уведомление о слушании по предлагаемой продаже активов должника или уведомление о слушании, если компания переходит к банкротству согласно главе 7.

Что такое Глава 7 «Банкротство»?

Некоторые компании имеют слишком большие долги или имеют настолько серьезные проблемы, что не могут продолжать свою деятельность. Они, скорее всего, «ликвидируют» и подадут в суд в соответствии с главой 7. Их активы продаются за наличные через назначенного судом доверенного лица. В первую очередь оплачиваются административные и юридические расходы, а остальное — кредиторам. Обеспеченным кредиторам будет возвращено обеспечение. Если стоимость залога недостаточна для его полного погашения, они будут сгруппированы с другими необеспеченными кредиторами для остальной части их требования. Держатели облигаций и другие необеспеченные кредиторы будут уведомлены о главе 7 и должны подать иск в случае, если у них остались деньги для получения платежа.

Они, скорее всего, «ликвидируют» и подадут в суд в соответствии с главой 7. Их активы продаются за наличные через назначенного судом доверенного лица. В первую очередь оплачиваются административные и юридические расходы, а остальное — кредиторам. Обеспеченным кредиторам будет возвращено обеспечение. Если стоимость залога недостаточна для его полного погашения, они будут сгруппированы с другими необеспеченными кредиторами для остальной части их требования. Держатели облигаций и другие необеспеченные кредиторы будут уведомлены о главе 7 и должны подать иск в случае, если у них остались деньги для получения платежа.

Акционерам не нужно извещать о деле по главе 7, потому что они, как правило, не получают ничего взамен своих инвестиций. Но в том маловероятном случае, если кредиторы получат полную оплату, акционеры будут уведомлены и им будет предоставлена возможность подать иски.

Имеют ли мои акции или облигации какую-либо стоимость?

Обычно акции компании по главе 7 обесцениваются, и вы теряете вложенные деньги.

Если у вас есть облигация, вы можете получить только часть ее номинальной стоимости.Это будет зависеть от количества активов, доступных для распределения, и от того, где ваш долг находится в списке приоритетов на первой странице. Если ваша облигация обеспечена залогом, ваш платеж будет в значительной степени зависеть от стоимости залога.

Где я могу найти дополнительную информацию?

Компания. — Свяжитесь с отделом по связям с инвесторами в головном офисе компании. Они могут предоставить вам дополнительную информацию о процедуре банкротства, включая название, адрес и номер телефона суда, рассматривающего дело о банкротстве.

Ваш брокер. — Если вы не можете найти информацию в газете или библиотеке, или вы не получили никакой корреспонденции от компании, позвоните человеку, который продал вам инвестиции.

ТРЦ. — Компании подают регулярные отчеты в SEC в компьютерной базе данных, известной как EDGAR. Например, компания, объявляющая о банкротстве, заполнит форму 8-K, в которой будет указано, где дело находится на рассмотрении и какая глава о банкротстве была подана. Вы можете получить доступ к EDGAR через свой компьютер по адресу: http: // www.sec.gov Если у вас нет доступа к компьютеру, в вашей публичной библиотеке может быть компьютер, которым вы можете пользоваться. Вы также можете запросить копию формы 8-K или любых других отчетов, которые компания подает в SEC, см. «Как запросить общедоступные документы». Вы также можете получить копии документов SEC у своего брокера с полным спектром услуг или в самой компании.

Вы можете получить доступ к EDGAR через свой компьютер по адресу: http: // www.sec.gov Если у вас нет доступа к компьютеру, в вашей публичной библиотеке может быть компьютер, которым вы можете пользоваться. Вы также можете запросить копию формы 8-K или любых других отчетов, которые компания подает в SEC, см. «Как запросить общедоступные документы». Вы также можете получить копии документов SEC у своего брокера с полным спектром услуг или в самой компании.

Суд по делам о банкротстве. — Если компания находится в главе 7 и не подавала отчеты в SEC, или вам нужна дополнительная информация, еще одним источником является суд по делам о банкротстве.Этот суд обычно находится по месту нахождения компании или по месту ее регистрации. (В каждом штате и округе Колумбия есть как минимум один суд по делам о банкротстве.) После того, как вы узнаете основное место нахождения компании или штат регистрации, вы можете узнать адрес и номер телефона суда по делам о банкротстве для этого региона, посетив на веб-сайте Управления судов США или по телефону (202) 502-1900. Адреса судов и номера телефонов также указаны в публикации The American Bench, которую вы можете найти в своей местной библиотеке.Кроме того, вы найдете ссылки на веб-сайты Суда США по делам о банкротстве по адресу www.uscourts.gov/services-forms/bankruptcy.

Адреса судов и номера телефонов также указаны в публикации The American Bench, которую вы можете найти в своей местной библиотеке.Кроме того, вы найдете ссылки на веб-сайты Суда США по делам о банкротстве по адресу www.uscourts.gov/services-forms/bankruptcy.

Попечитель Министерства юстиции США. — Доверительный управляющий США имеет широкие административные обязанности в делах о банкротстве. Проверьте веб-сайт Доверительного управляющего США, свою местную телефонную книгу или публичную библиотеку, чтобы узнать о ближайшем к вам полевом офисе, и свяжитесь с ними для получения информации о статусе банкротства.

Адвокат по ценным бумагам или банкротству. — Возможно, вы захотите поговорить с адвокатом, особенно если вы считаете, что должник обманул вас, и вы хотите знать свои правовые варианты. Если вы подозреваете мошенничество, вам также следует сообщить об этом в SEC или в ваш государственный регулятор ценных бумаг.

Для более подробного обсуждения различных типов банкротства, пожалуйста, прочтите «Основы банкротства», подготовленные Отделом банкротства Административного управления судов Соединенных Штатов, чтобы помочь общественности разобраться в банкротстве.

Банкротство — FindLaw

Те, кто столкнулся с финансовыми трудностями, знают, как сложно иметь дело с долгами.К счастью для многих должников, банкротство может стать выходом. Банкротство предназначено для того, чтобы дать должникам новый финансовый старт, поскольку они ликвидируют большинство долгов одним махом. Однако это не прогулка по парку. Чтобы получить выплату по долгу, должники обычно должны принести большие жертвы, например, ликвидировать свои активы или утратить процент от своего дохода.

Несмотря на то, что в прошлом действовал ряд различных федеральных законов о банкротстве, нынешний Кодекс о банкротстве был принят в 1978 году и с тех пор неоднократно изменялся.Кодекс предоставляет должникам несколько способов погашения своих долгов путем банкротства. В этом разделе вы найдете статьи и ресурсы о различных формах банкротства, распространенных проблемах, с которыми сталкиваются должники, получении юридической помощи в случае банкротства, альтернативах регистрации и многом другом.

Формы банкротства

В США существует шесть различных типов банкротства. Каждая форма предназначена для определенной цели и имеет свои преимущества и недостатки. В главе 7, например, большая часть имущества должника продается, чтобы вернуть долг кредиторам.В главе 13, с другой стороны, должник сохраняет свое имущество и вместо этого выплачивает свои долги в соответствии с планом погашения. Наконец, банкротство по главе 11 обычно используется предприятиями, которые хотят избавиться от долгов и сократить расходы путем реорганизации. Тип банкротства, который вы подаете, зависит от ваших активов, доходности, долгового бремени и ряда других факторов.

Общие проблемы

Хотя банкротство — важный инструмент в решении ваших долговых проблем, у него есть свои недостатки.Например, банкротство может нанести ущерб вашему кредиту на долгие годы. Стоимость подачи документов также непомерно высока для многих людей. Кроме того, ряд вопросов может возникнуть в ходе самого процесса банкротства. Например, если вы не укажете все свои долги или активы в своей документации, это может привести к отказу в погашении долга. Иногда должники и кредиторы также могут оказаться втянутыми в споры по поводу погашения долгов.

Например, если вы не укажете все свои долги или активы в своей документации, это может привести к отказу в погашении долга. Иногда должники и кредиторы также могут оказаться втянутыми в споры по поводу погашения долгов.

Адвокаты банкротства

Независимо от того, являетесь ли вы физическим лицом, борющимся с долгами, или бизнесом, стремящимся к реорганизации, чаще всего в ваших интересах проконсультироваться с адвокатом.Адвокат по банкротству может помочь вам получить наилучшие возможные условия и сделать процесс максимально гладким. Например, если вы подаете заявление о банкротстве в соответствии с Главой 7, юрист может помочь вам воспользоваться многочисленными предлагаемыми исключениями о банкротстве. С другой стороны, если вы подаете заявку на участие в главе 11, адвокат по банкротству может помочь вам разработать план погашения, который обеспечит своевременный выход вашего бизнеса из банкротства.

Подача заявления о банкротстве? Свяжитесь с местным прокурором

Поскольку банкротство является такой обширной областью права, адвокаты по делам о банкротстве обычно специализируются в одной или двух областях практики. Например, некоторые адвокаты сосредотачиваются на главе 11 и корпоративном банкротстве, тогда как другие специализируются на личных банкротствах. Если у вас есть вопросы о процессе или вам необходимо представительство, рассмотрите возможность работы с местным адвокатом по банкротству.

Например, некоторые адвокаты сосредотачиваются на главе 11 и корпоративном банкротстве, тогда как другие специализируются на личных банкротствах. Если у вас есть вопросы о процессе или вам необходимо представительство, рассмотрите возможность работы с местным адвокатом по банкротству.

Банкротство малого бизнеса — Какие варианты доступны

Эта статья была проверена и обновлена 24 августа 2020 г.

Банкротство малого бизнеса — это серьезно, но это не обязательно означает конец для вашего бизнеса.Тем не менее, это требует некоторых трудных решений и большого количества документов, поэтому вам нужно знать, во что вы ввязываетесь. Давайте рассмотрим несколько вопросов о банкротстве, которые у вас могут возникнуть.

Даже если вы знакомы с банкротством потребителей, знайте, что как владелец малого бизнеса закон о банкротстве может немного отличаться. У вас по-прежнему есть доступ к тем же видам банкротства: главам 7 и 13, а также могут быть другие типы, включая банкротство согласно главе 11 и главе 12. Не беспокоиться; мы рассмотрим их все в этой статье.

Не беспокоиться; мы рассмотрим их все в этой статье.

Часто задаваемые вопросы о банкротстве бизнеса

Как мы уже говорили в начале: закон о банкротстве бизнеса во многом похож на банкротство потребителей, но есть ключевые отличия, и у вас, вероятно, возникнут вопросы, подобные приведенным ниже.

Несете ли вы личную ответственность по долгам вашего предприятия?

Если вы управляете индивидуальным предпринимателем, ваш бизнес не является юридическим лицом — фактически, вы и ваш бизнес — одно и то же лицо.Таким образом, вы несете ответственности по долгам вашего бизнеса. Это означает, что кредиторы могут обратиться за вашими личными активами, если ваш бизнес не в состоянии производить платежи по задолженностям. (Однако законы штата ограничивают то, к какому имуществу кредитор может попытаться получить доступ.)

Владельцы компаний с ограниченной ответственностью и S-corps могут нести ответственность по некоторым долгам; например, если вы являетесь владельцем компании или корпорации с ограниченной ответственностью, но лично гарантировали определенный деловой долг, например, ссуду, вы несете ответственность. В большинстве дел о банкротстве, включая дела о банкротстве согласно главе 11, владельцы юридических лиц LLC и S-corp лично снимают с крючка долги своего бизнеса, по которым нет личной гарантии.

В большинстве дел о банкротстве, включая дела о банкротстве согласно главе 11, владельцы юридических лиц LLC и S-corp лично снимают с крючка долги своего бизнеса, по которым нет личной гарантии.

Кроме того, нередко закладывают личные активы, такие как собственный капитал, вместе с бизнес-ссудой. Подача заявления о банкротстве может позволить вам защитить этот домашний капитал или другие активы от кредиторов.

Хотите, чтобы бизнес оставался открытым?

Подача заявления о банкротстве в соответствии с главой 7 обычно означает закрытие магазина, хотя, если вы управляете корпорацией или ООО с другими, могут быть варианты, чтобы сохранить свой бизнес.Если вы хотите продолжить свою деятельность, вам часто придется обращаться к главе 11 о банкротстве (или к главам 11 и 13, если вы являетесь индивидуальным предпринимателем).

Есть ли у вас подписчики, которых вы хотите защитить?

У вас есть супруг (а) или друг, который подписал ваш ссуду, и вы не хотите брать ее вместе с вами? Если вы являетесь индивидуальным предпринимателем, вы можете защитить со-подписантов банкротством согласно Главе 13. Корпорации и партнерства, подпадающие под действие Главы 12, также имеют возможность защитить любых соавторов.

Корпорации и партнерства, подпадающие под действие Главы 12, также имеют возможность защитить любых соавторов.

Как банкротство повлияет на ваш личный кредит?

Если вы работаете как индивидуальный предприниматель, банкротство бизнеса окажет значительное негативное влияние на ваш личный кредит. Если вы подаете заявление в соответствии с главой 13, банкротство будет оставаться на вашем кредите на срок до семи лет с даты подачи заявления о банкротстве, а в соответствии с главой 7 банкротство может сохраняться до 10 лет. То же самое и с банкротством по главе 11.

Если вы работаете как LLC или корпорация, банкротство предприятия в соответствии с главой 7 или 11 не должно повлиять на ваш личный кредит.Однако бывают исключения. Как упоминалось выше, если вы подписали личную гарантию по долгу, вы будете нести ответственность по этому долгу, если компания не сможет его выплатить. Выплатите долг вовремя, и с вашим кредитом все будет в порядке. Однако если он останется невыплаченным или вы пропустите платежи, это может повлиять на ваш личный кредит.

Как банкротство отразится на кредитной истории вашего бизнеса?

Если вы решите подать заявление о банкротстве и оставить свой бизнес открытым, это может повлиять на кредитный рейтинг вашего бизнеса.

Например, это не повлияет на ваш рейтинг D&B PAYDEX, но банкротство может появиться как оскорбительный знак в вашем кредитном отчете компании Dun & Bradstreet.

Набанкротства приходится около 5-10% вашего Experian Intelliscore Plus, поэтому банкротство может существенно повлиять на кредитный рейтинг вашего бизнеса от Experian.

Если вы подали заявление о банкротстве и владеете бизнесом, личное банкротство также может повлиять на кредитный рейтинг вашего бизнеса, если модель оценки учитывает как бизнес, так и личные кредитные рейтинги.Например, оценка SBSS от FICO может учитывать личный кредит владельца, а также бизнес-кредит; таким образом, личное банкротство может повлиять на счет.

24/7 корпоративные и личные кредитные оповещения

Nav — ЕДИНСТВЕННЫЙ источник как личных, так и деловых кредитных баллов. Получите оповещения, советы и мониторинг сегодня.

Получите оповещения, советы и мониторинг сегодня.

Как банкротство влияет на кредит?

К сожалению, заявление о банкротстве может иметь довольно неприятные и долговременные последствия для вашего кредита.Возможно, вам будет сложно получить одобрение на получение кредита от необеспеченного кредитора сразу после вашего банкротства, хотя получение обеспеченного долга может быть хорошим способом начать восстановление вашего кредита.

В тех случаях, когда большинство личных и деловых кредитных карт представляют собой необеспеченный долг, то есть вам не нужно вносить залог, чтобы соответствовать требованиям, после банкротства вам может потребоваться работа с обеспеченным кредитором, который выдаст вам обеспеченный долг (кредитную карту или ссуду). ), но требуют, чтобы вы внесли залог или даже наличные, чтобы получить доступ к финансированию.

Если вы откладываете наличные… какой смысл брать финансирование? Ну, на самом деле, есть один, потому что вам нужно работать над восстановлением своей кредитной истории сразу после вашего банкротства, чтобы со временем ваши кредитные рейтинги вырастут, и в конечном итоге вы получите право на получение лучших бизнес-кредитов.

Что нужно для подачи заявления о банкротстве предприятия

Чтобы начать процедуру банкротства, вам необходимо подать заявление в местный суд по делам о банкротстве. Соберите следующие заявления, чтобы подать ходатайство в суд, поскольку они имеют отношение к вашему бизнесу:

- Таблицы активов и пассивов

- График текущих доходов и расходов

- Отчет о финансовых делах

- График исполненных договоров и договоров аренды, срок действия которых не истек

В зависимости от раздела, по которому вы регистрируетесь, вам также могут потребоваться:

- Список всех кредиторов, размер вашей задолженности и размер вашей задолженности

- Суммы и источники дохода для Вас (индивидуального должника)

- Список вашей собственности

- Перечень расходов на проживание

Если вы работаете с адвокатом по делам о банкротстве, он или она поможет вам понять, какие документы вам понадобятся.

Какие существуют виды банкротства предприятий?

Если вы знакомы с проблемой банкротства потребителей, два из перечисленных ниже вопросов покажутся вам знакомыми. Тогда вы увидите, что у банкротства есть еще два варианта, которые вам стоит рассмотреть.

Глава 7: Ликвидация бизнеса Банкротство

Банкротство по главе 7 — это распространенная форма банкротства физических лиц, которые не могут регулярно платить по своим долгам. Глава 7 обычно требует от вас закрыть свой бизнес, однако есть исключения для индивидуальных предпринимателей.

Если вы являетесь индивидуальным предпринимателем, вы будете подавать заявление о банкротстве. Вы не обязательно потеряете все: в каждом штате есть список «освобожденной» собственности, защищенной от кредиторов. Управляющий по банкротству будет назначен для продажи всех ваших активов, не освобожденных от налога, с тем, чтобы использовать наличные для выплаты как можно большему количеству ваших кредиторов. Как только ваши долги исчезнут, вы можете продолжать вести свой бизнес.

Как только ваши долги исчезнут, вы можете продолжать вести свой бизнес.

Разница, если вы зарегистрированы, заключается в том, что нет не освобожденных от налога активов, поэтому все бизнес-активы ликвидируются управляющим банкротства, а бизнес закрывается.Таким образом, если вы являетесь зарегистрированным предприятием и планируете продолжать вести свой бизнес, глава 7 не для вас.

Глава 11: Реорганизация бизнеса

Глава 11 Банкротство обычно лучше всего подходит для крупных корпораций и используется для реструктуризации бизнеса. Небольшие предприятия обычно не стремятся к этому варианту, потому что он дорог и сложен, однако это вариант банкротства для продолжения бизнеса, если вы являетесь корпорацией, партнерством или LLC.

В соответствии с главой 11 «Банкротство» план реорганизации должен быть представлен и одобрен судом по делам о банкротстве.План реорганизации обычно включает изменение условий оплаты существующей задолженности, реструктуризацию долга или продажу активов для покрытия стоимости некоторых долгов.

Глава 11 Подраздел 5

Закон о реорганизации малого бизнеса (SBRA) — это новая форма банкротства, принятая Конгрессом в 2019 году. Он создает процесс в соответствии с главой 11 — «подраздел V (или« подраздел 5 »)», который упрощает и удешевляет бизнес. с задолженностью менее 2 725 625 миллионов долларов на реструктуризацию долга.Закон CARES (раздел 1113) временно повысил лимит по SBRA до 7,5 миллионов долларов долга, при условии, что 50% или более деловой задолженности возникают в результате коммерческой или коммерческой деятельности.

Этот новый тип банкротства уже позволяет большему количеству малых предприятий реструктурировать свои коммерческие долги и оставаться в бизнесе.

Глава 12: Регулирование долга семейных фермеров или рыбаков

Глава 12 Кодекса о банкротстве очень специфична, так как это вариант только для семейных фермеров или семейных рыбаков, которые хотят установить план выплат для погашения своих существующих долгов в течение следующих трех-пяти лет. В большинстве случаев предприятиям предлагается погасить долг в течение трех лет, но есть дела о банкротстве, когда применяется пятилетний план погашения.

В большинстве случаев предприятиям предлагается погасить долг в течение трех лет, но есть дела о банкротстве, когда применяется пятилетний план погашения.

Глава 12 была создана специально для семейных фермеров и семейных рыбаков, потому что природа их бизнеса делает главы 11 и 13 несовершенными. Например, Глава 12 дешевле и менее сложна, чем Глава 11, которая обычно предназначена для корпоративного банкротства. Глава 12 также учитывает сезонный характер фермерского и рыболовного бизнеса, тогда как Глава 13 предназначена для наемных работников или самозанятых лиц с постоянным доходом.

Глава 13: Банкротство наемных работников и индивидуальных предпринимателей

БанкротствоA по главе 13 может быть хорошим вариантом для индивидуальных предпринимателей, которые не хотят ликвидировать все свои активы.

Обычно используется физическими лицами с постоянным доходом для разработки плана погашения всей или части своих долгов в течение трех-пяти лет. Некорпоративные предприятия могут использовать этот вариант для реструктуризации своей задолженности с выплатой в течение пяти лет. Продолжительность времени, которое у вас как у частного лица или у компании, чтобы выплатить долги, будет зависеть от вашего ежемесячного дохода.

Продолжительность времени, которое у вас как у частного лица или у компании, чтобы выплатить долги, будет зависеть от вашего ежемесячного дохода.

Для получения подробной информации обо всех возможных вариантах банкротства бизнеса посетите страницу Основы банкротства на веб-сайте судов США.

Последнее слово Nav: банкротство бизнеса

Безусловно, вы захотите изучить все варианты списания долгов, если вы рассматриваете банкротство. Например, вы сможете погасить долги путем переговоров. Но одно из преимуществ банкротства заключается в том, что после подачи заявки автоматическое приостановление не позволит кредиторам взыскать долги, пока предприятие реорганизуется (или закрывается).

Если окажется, что подача заявления о банкротстве — будь то банкротство по главе 11 или другой вариант — действительно является вашим лучшим путем к платежеспособности как владельца бизнеса, проконсультируйтесь с юристом по банкротству. Кодекс о банкротстве может быть сложным, и вы хотите свести к минимуму свои поездки в суд по делам о банкротстве. Работа с профессионалом ускорит процесс и гарантирует, что вы выберете лучший тип банкротства для вашей ситуации.

Работа с профессионалом ускорит процесс и гарантирует, что вы выберете лучший тип банкротства для вашей ситуации.

* Отказ от ответственности: содержимое этой страницы предназначено только для образовательных целей.Автор не является адвокатом или налоговым специалистом. Прежде чем приступить к делу о банкротстве, найдите поверенного по банкротству, который поможет вам в этом процессе.

Эта статья была первоначально написана 5 марта 2018 г. и обновлена 26 января 2021 г.

Оценить эту статью

В настоящее время эта статья имеет 16 оценок со средней оценкой 4,5 звезды.

class = «blarg»>3 вида банкротства бизнеса

Большинство новых малых предприятий не выживают и сталкиваются с решением относительно того, следует ли им подавать заявление о банкротстве в той или иной форме.В период с 2005 по 2017 год только пятая часть новых малых предприятий выжила более одного года. Около половины из этих предприятий продолжали работать до пяти лет, и лишь около одной трети дожили до 10 лет.

Банкротство — это процесс, который проходит бизнес в федеральном суде. Он разработан, чтобы помочь вашему бизнесу погасить или погасить долг под руководством и защитой суда по делам о банкротстве. Банкротство бизнеса обычно описывается как ликвидация или реорганизация в зависимости от того, какой тип банкротства вы принимаете.

Существует три типа банкротства, на которые может подать бизнес в зависимости от его структуры. Индивидуальное предпринимательство — это законное продолжение собственника. Владелец несет ответственность за все активы и обязательства фирмы. Чаще всего индивидуальные предприниматели принимают банкротство путем подачи заявки в соответствии с Главой 13, которая представляет собой реорганизационное банкротство.

Корпорации и товарищества являются юридическими лицами, независимыми от их владельцев. Они могут подать заявление о защите от банкротства в соответствии с Главой 7 или Главой 11, которая представляет собой реорганизационное банкротство для предприятий. Различные типы банкротств называются «главами» из-за их положения в Кодексе США о банкротстве.

Различные типы банкротств называются «главами» из-за их положения в Кодексе США о банкротстве.

Глава 13: Корректировка долгов для физических лиц с регулярным доходом

Глава 13 банкротство — это реорганизационное банкротство, обычно предназначенное для физических лиц. Его можно использовать для индивидуальных предпринимателей, поскольку индивидуальные предприниматели неотличимы от своих владельцев. Глава 13 используется для малых предприятий, когда целью является реорганизация, а не ликвидация.Вы подаете в суд по делам о банкротстве план погашения с подробным описанием того, как вы собираетесь выплатить свои долги. Банкротства по главам 13 и 7 очень разные для бизнеса.

Глава 13 позволяет владельцу оставаться в бизнесе и выплачивать долги, а Глава 7 — нет.

Сумма, которую вы должны выплатить, зависит от того, сколько вы зарабатываете, сколько должны и сколько собственности у вас есть. Если ваши личные активы связаны с вашими бизнес-активами, как если бы вы были индивидуальным предпринимателем, вы можете избежать таких проблем, как потеря дома, если подадите главу 13 вместо главы 7.

Глава 7: Ликвидация

Банкротство бизнеса в главе 7 может быть лучшим выбором, когда у бизнеса нет жизнеспособного будущего. Обычно это называется ликвидацией. Глава 7 обычно используется, когда долги предприятия настолько велики, что их реструктуризация невозможна. Банкротство по главе 7 может быть использовано для индивидуальных предпринимателей, товариществ или корпораций.

Глава 7 также подходит, когда у бизнеса нет существенных активов.Если бизнес является индивидуальным предпринимателем и является продолжением навыков владельца, его реорганизация обычно не окупается. и Глава 7 становится уместной. Прежде чем дело о банкротстве будет одобрено, заявитель подвергается проверке на «нуждаемость». Если их доход превышает определенный уровень, их заявление не одобряется. Если банкротство главы 7 одобрено, бизнес распускается.

В главе 7 «Банкротство» суд по делам о банкротстве назначает управляющего для вступления во владение активами предприятия и их распределения между кредиторами. После того, как активы распределены и доверительному управляющему выплачивается оплата, индивидуальный предприниматель получает «выписку» в конце дела. Освобождение от ответственности означает, что владелец бизнеса освобождается от любых обязательств по долгам. Товарищества и корпорации не получают разряда.

После того, как активы распределены и доверительному управляющему выплачивается оплата, индивидуальный предприниматель получает «выписку» в конце дела. Освобождение от ответственности означает, что владелец бизнеса освобождается от любых обязательств по долгам. Товарищества и корпорации не получают разряда.

Глава 11: Реорганизация бизнеса

Глава 11 может быть лучшим выбором для предприятий, у которых есть реальный шанс изменить ситуацию. Глава 11 «Деловое банкротство» обычно используется для партнерств и корпораций.Он также используется индивидуальными предпринимателями, уровень дохода которых слишком высок, чтобы претендовать на банкротство согласно главе 13.

Глава 11 представляет собой план, в котором компания реорганизуется и продолжает вести бизнес под управлением доверенного лица, назначенного судом. Компания подает подробный план реорганизации с указанием того, как она будет работать со своими кредиторами. Компания может расторгнуть контракты и договоры аренды, вернуть активы и погасить часть своих долгов, выплачивая другие долги, чтобы вернуться к прибыльности. Она представляет план своим кредиторам, которые будут голосовать за план.Если суд сочтет план справедливым и равноправным, он утвердит его.

Она представляет план своим кредиторам, которые будут голосовать за план.Если суд сочтет план справедливым и равноправным, он утвердит его.

Планы реорганизации предусматривают выплаты кредиторам в течение некоторого времени. Банкротства по главе 11 чрезвычайно сложны и не все заканчиваются успехом. Обычно на подтверждение плана уходит больше года.

Закон о реорганизации малого бизнеса от 2019 г.

В августе 2019 года Закон о реорганизации малого бизнеса 2019 года был принят Конгрессом США и подписан президентом. Он ввел в действие новый подраздел V главы 11.Закон вступил в силу с 20 февраля 2020 года. Этот подраздел главы 11, кажется, поддерживает сторону заявителя о банкротстве бизнеса. Он применяется только в том случае, если заявитель хочет его подать.

Например, подраздел V не требует, чтобы назначался комитет кредиторов или чтобы кредиторы утверждали план суда.

Индивидуальным предпринимателям или юридическим лицам следует проконсультироваться с хорошим адвокатом по делам о банкротстве, прежде чем принимать решение о том, какой тип банкротства вы будете подавать или нужно ли вам вообще подавать заявление о банкротстве. Могут быть другие варианты, которые можно изучить.

Могут быть другие варианты, которые можно изучить.

Информационный листок о банкротстве | UST

ЗАКОН О БАНКРОТСТВЕ ЯВЛЯЕТСЯ ФЕДЕРАЛЬНЫМ ЗАКОНОМ. ДАННЫЙ ЛИСТ ДАЕТ ВАМ ОБЩУЮ ИНФОРМАЦИЮ О ЧЕМ ПРОИСХОДИТ В СЛУЧАЕ БАНКРОТСТВА. ИНФОРМАЦИЯ ЗДЕСЬ НЕ ПОЛНАЯ. ВАМ МОЖЕТ ПОТРЕБОВАТЬСЯ ЮРИДИЧЕСКАЯ КОНСУЛЬТАЦИЯ.

Английская версия [PDF -119 KB] или см. Текст ниже.

Переведенная копия Информационного бюллетеня о банкротстве доступна в формате Adobe PDF на нескольких языках.

Просмотрите ссылки в поле справа:

Когда вы подаете заявление о банкротстве

Вы можете выбрать вид банкротства, который лучше всего соответствует вашим потребностям (при условии, что вы соответствуете определенной квалификации):

Глава 7 — Назначение доверительного управляющего для передачи вашей собственности. Любое ценное имущество будет продано или превращено в деньги для выплаты вашим кредиторам. Вы можете оставить себе некоторые личные вещи и, возможно, недвижимость, в зависимости от законодательства штата, в котором вы живете, и применимых федеральных законов.

Глава 13 — Обычно вы можете сохранить свою собственность, но вы должны получать заработную плату или иметь какой-либо другой источник постоянного дохода, и вы должны согласиться выплачивать часть своего дохода вашим кредиторам. Суд должен утвердить ваш план выплат и ваш бюджет. Назначен попечитель, который будет собирать с вас платежи, платить вашим кредиторам и следить за тем, чтобы вы соблюдали условия вашего плана погашения.

Глава 12 — То же, что и глава 13, но только для семейных фермеров и семейных рыбаков.

Глава 11 — Используется в основном предприятиями. В главе 11 вы можете продолжать вести свой бизнес, но ваши кредиторы и суд должны утвердить план погашения ваших долгов. Доверительного управляющего нет, если судья не решит, что он необходим; если назначен доверительный управляющий, он берет на себя управление вашим бизнесом и имуществом.

Если вы уже подали заявление о банкротстве в соответствии с главой 7, вы можете изменить свое дело на другую главу.

Ваше банкротство может быть указано в вашей кредитной истории на срок до десяти лет.Это может повлиять на вашу способность получать кредит в будущем.

Что такое прекращение ответственности за банкротство и как оно действует?

Одна из причин, по которой люди заявляют о банкротстве, — это «увольнение». Выписка — это постановление суда, в котором говорится, что вы не обязаны платить большую часть своих долгов. Некоторые долги не могут быть погашены. Например, вы не можете погасить долги по —

.- большинство налогов;

- алименты;

- алименты;

- большинство студенческих ссуд;

- судебных штрафов и реституции; и

- травмы, причиненные вождением в нетрезвом виде или под воздействием наркотиков.

Освобождение от ответственности применяется только к долгам, возникшим до даты подачи вами заявления. Кроме того, если судья сочтет, что вы получили деньги или имущество обманным путем, этот долг не может быть погашен.

Важно указать всю свою собственность и долги в графиках банкротства. Если, например, вы не укажете долг, возможно, он не будет погашен. Судья также может отказать вам в освобождении от должности, если вы сделаете что-то нечестное в связи с вашим делом о банкротстве, например уничтожите или спрячьте собственность, сфальсифицируйте записи или лгите, или если вы не подчинитесь решению суда.

Вы можете получать выписку по главе 7 только раз в восемь лет. Другие правила могут применяться, если вы ранее получали выписку по делу по главе 13. Никто не может заставить вас выплатить погашенный долг, но вы можете добровольно выплатить любой долг, который хотите выплатить. Для этого вам не нужно подписывать соглашение о подтверждении (см. Ниже) или какой-либо другой документ.

У некоторых кредиторов есть обеспеченное требование (например, банк, у которого есть ипотечный кредит на ваш дом, или кредитная компания, которая имеет залоговое право на ваш автомобиль).Вам не нужно платить по обеспеченному требованию, если долг погашен, но кредитор все равно может забрать имущество.

Что такое соглашение о подтверждении?

Даже если долг может быть погашен, у вас могут быть особые причины, по которым вы хотите пообещать выплатить его. Например, вы можете разработать план с банком, чтобы сохранить вашу машину. Чтобы пообещать выплатить этот долг, вы должны подписать и подать в суд соглашение о подтверждении. Соглашения о подтверждении действуют по особым правилам и являются добровольными.Они не требуются ни законом о банкротстве, ни каким-либо другим законом. Соглашения о подтверждении —

- должно быть добровольным;

- не должен ложиться слишком тяжелым бременем на вас или вашу семью;

- должен быть в ваших интересах; и

- может быть отменен в любое время до того, как суд вынесет решение о вашей выписке, или в течение 60 дней после подачи соглашения в суд, в зависимости от того, что дает вам больше всего времени.

Если вы являетесь физическим лицом и не представлены адвокатом, суд должен провести слушание, чтобы решить, следует ли утверждать соглашение о повторном подтверждении. Соглашение не будет иметь юридической силы до тех пор, пока его не одобрит суд.

Соглашение не будет иметь юридической силы до тех пор, пока его не одобрит суд.