Узнать кредитную историю юридического лица

Кредитная история человека

| Положительные факторы | Негативные факторы |

|---|---|

| Нет просрочек по платежам | Просрочка более 30 дней |

| Кредитная нагрузка – менее 30% от зарплаты | Кредитная нагрузка – более 50% от зарплаты |

| Наличие ипотечного кредита | Более 5 действующих потребительских кредитов, частое обращение за новыми кредитами в различные банки |

| Наличие действующего автокредита | Адрес постоянной регистрации, паспортные данные не совпадают с теми, которые были предоставлены при трудоустройстве |

| Сотрудник мотивирован на длительные трудовые отношения и рост благосостояния, ответственно относится к своим финансовым и иным обязательствам, умеет управлять личными финансами | Человек не в состоянии соизмерять потребности с возможностями, недостаточно ответственен, скрывает информацию и, возможно, будет решать свои финансовые проблемы за счет работодателя |

Кредитная история компании

| Положительные факторы | Негативные факторы |

|---|---|

| Наличие действующих кредитов | Отказы по кредитам |

| Нет просрочек по кредитам | Просрочка по платежам более 30 дней |

| Чистый долг ниже 3х EBITDA | Чистый долг выше 3х EBITDA |

| Финансовое положение компании является удовлетворительным, компания прошла проверку службы безопасности банка | Финансовое положение компании является неудовлетворительное |

Кого имеет смысл проверять?

Проверка кандидатов на прием на работу, материально-ответственных сотрудников, контрагентов, учредителей малых предприятий позволяет избежать финансовых потерь, обезопасить компанию от мошенничества, снизить дебиторку, повысить эффективность работы персонала.

Как показывает опыт, в малом бизнесе кредитная история собственника может быть эквивалента кредитной истории предприятия.

Просрочка по кредиту — наиболее оперативный сигнал, свидетельствующий об ухудшении финансового положения компании, эта информация обезопасит ваш бизнес от финансовых потерь.

Как выглядит кредитная история?

В составе кредитной истории четыре части: титульная, основная, закрытая и информационная.

Титульная часть кредитной истории содержит персональную информацию о заемщике: ФИО, дата и место рождения, паспортные данные, ИНН и СНИЛС или идентификационные данные о юридическом лице.

Основная часть содержит детальную информацию по кредитным обязательствам заемщика: активным и закрытым кредитам, лимитам и срокам кредитования, непогашенному остатку и своевременности внесения платежей.

В информационную часть включаются данные о выдаче кредита, типе кредита и кредитора, канале подачи заявления, отказе в выдаче кредита с указанием причин отказа, просрочке свыше 120 дней и т. д.

д.

В закрытой части кредитной истории размещается информация о том, кто выдавал кредит, а также какие организации, когда и с какой целью запрашивали в бюро кредитную историю. Эта часть доступна только самому субъекту, Банку России, следственным органам.

Скачать образец Кредитного отчета

Как запросить кредитную историю?

С июля 2014 года работодатели получили возможность запрашивать в кредитных бюро кредитные отчеты. В состав отчета входят титульная и основная часть кредитной истории.

Директора по безопасности, сотрудники отделов кадров, кредитные менеджеры компаний могут теперь получать кредитные отчеты прямо через привычный интерфейс СПАРКа — вместе с другой необходимой для работы информацией.

Сервис функционирует в полном соответствии с законодательством РФ. Информацию из кредитного бюро подписчик системы СПАРК сможет получить, только:

- подписав договор об оказании информационных услуг

- имея на руках согласие субъекта кредитной истории

- выполнив требования по защите персональных данных.

Окно запроса в бюро кредитных историй открывается прямо в пользовательском интерфейсе. Кредитный отчет предоставляется в форме электронного документа, подписанного электронной подписью. Для получения отчета необходимо наличие на компьютере ПО КРИПТО ПРО CSP и клиентского сертификата безопасности ПРО.

Запрос из системы СПАРК выполняется в Объединенное кредитное бюро (ОКБ).

Где хранятся кредитные истории?

Кредитные истории хранятся в кредитных бюро, Объединенное кредитное бюро (ОКБ) – лидер рынка, его база данных охватывает около 90% экономически активного населения страны. Акционерами ОКБ, которое было создано в 2004 году, являются Сбербанк, международная корпорация Experian и «Интерфакс».

Что такое «согласие»?

Для того, чтобы дать согласие компании на проверку кредитной истории, необходимо:

- показать паспорт ответственному сотруднику компании.

- специалист убеждается, что паспорт не подделан (нет признаков), фото совпадает.

- снимает копию с паспорта и заполняет форму, в которой указано:

- кому дано согласие (наименование юрлица), паспортные данные субъекта (ФИО, номер документа, дата выдачи, год и место рождения) и дата оформления согласия.

- Согласие должно содержать текст: «Даю свое согласие на раскрытие информации, содержащейся в основной части моей кредитной истории».

- Согласие должно содержать также цель получения кредитного отчета, например, «Даю свое согласие на раскрытие основной части моей кредитной истории в целях проверки меня при приеме на работу в ОАО «Паблик». После чего человек ставит подпись (с указанием ФИО рядом с подписью). Согласие действительно (в случае если не заключается кредитный договор) в течение 6-ти месяцев с даты его предоставления.

Законодательством РФ предусмотрена ответственность за получение кредитного отчета без согласия субъекта кредитной истории.

Как узнать кредитную историю

/Журнал/Кредиты

Ликбез

Кредитная история (КИ) — досье заемщика, в котором аккумулируется информация о текущих и погашенных обязательствах по кредитам, а также качестве их исполнения.

27.05.17

228

Поделиться

В России правила формирования и использования КИ регулируются Федеральным законом от 30.12.2004 N 218-ФЗ.

За сохранность и обработку данных отвечают бюро кредитных историй (далее — БКИ). Постановление закрепляет за каждым человеком право один раз в год получить выписку из своей КИ на безвозмездной основе. Количество запрашиваемых отчетов не ограничено, но за все последующие будет взиматься плата.

В упрощенном виде процесс выглядит так:

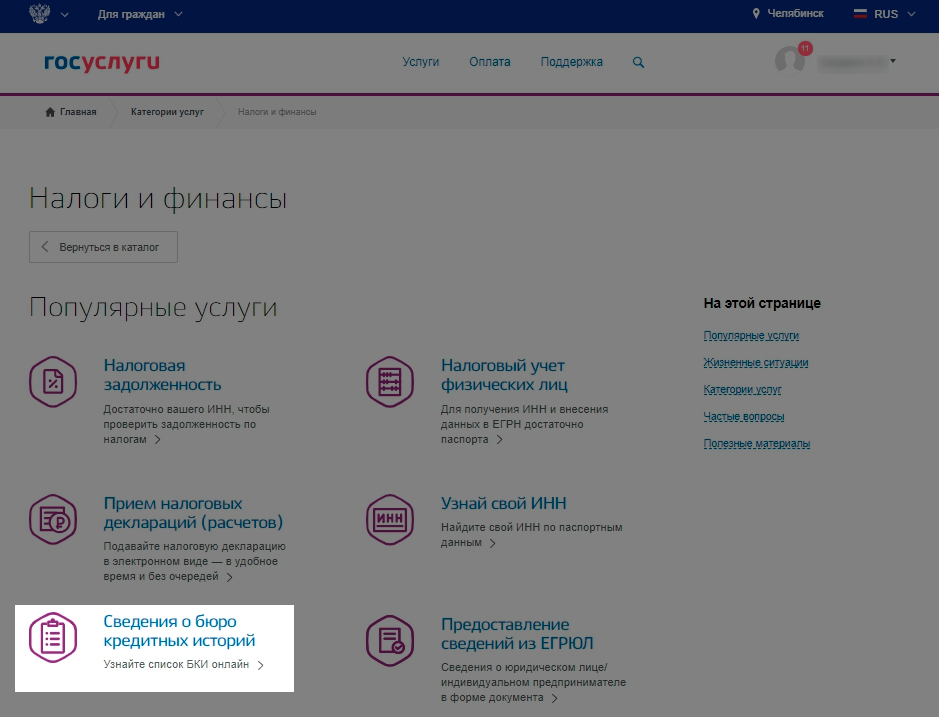

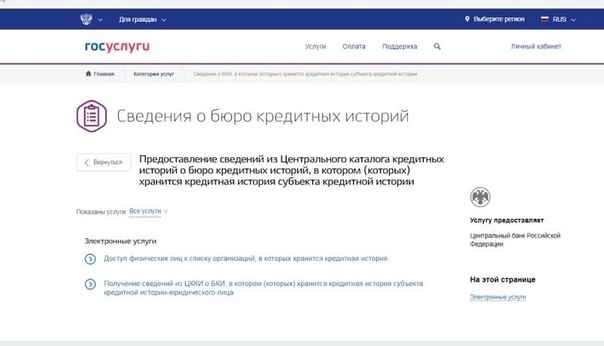

- Отправка запроса в Центральный каталог кредитных историй (далее — ЦККИ).

В ответ будет предоставлен список БКИ, которые хранят досье клиента.

В ответ будет предоставлен список БКИ, которые хранят досье клиента. - Обращение в ответственное бюро и получение отчета.

Далее рассмотрим процедуру подробнее.

Отправка запроса в ЦККИ

В РФ зарегистрировано 16 БКИ и каждый банк передает сведения о клиентах в одно или несколько бюро, с которыми заключено соглашение о сотрудничестве. Информация о том, где хранится КИ конкретного заемщика, содержится в ЦККИ Банка России. Запросить данные из ЦККИ можно двумя путями:

- На сайте Банка России.

Онлайн-форму можно использовать только когда известен код субъекта кредитной истории. Это своеобразный ключ, открывающий доступ к информации о месте хранения досье. Обычно он присваивается в процессе оформления кредитного договора (указывается в основной части документа или приложении), либо в другое время при обращении в один из банков или БКИ. - Без кода субъекта через подразделение любого банка, БКИ, отделение Почты России с телеграфом, нотариальную контору или МФО.

Важный момент — Банк России не предоставляет саму КИ, а только сообщает наименования бюро, хранящих персональное досье клиента.

Получение кредитной истории

Бюро выдают кредитные отчеты по заявлению, которое можно передать одним из предусмотренных способов (варианты приема обращений могут различаться. Актуальная информация публикуется на вэб-странице конкретного БКИ):

- Отправить по почте.

Типовая форма документа размещается на сайте БКИ. Подпись в заявлении в обязательном порядке должна быть удостоверена нотариусом. - Направить в адрес бюро телеграмму.

В тексте необходимо указать персональные данные: ФИО, дату и место рождения, адреса прописки и фактического жительства, номер телефона для связи, полные реквизиты паспорта. Кроме того, следует обозначить желаемый способ доставки отчета — почтовым отправлением или на Email. Собственноручная подпись отправителя заверяется работником отделения связи. - Посетить БКИ лично.

При себе нужно иметь паспорт.

Необходимость визита в офис или заверения подписи обусловлена требованием обязательной идентификации субъекта кредитной истории.

БКИ должно быть уверено, что сведения запрашивает именно клиент, а не третье лицо, завладевшее его персональными данными.

При отправке заявления посредством почтовой связи или телеграфом, его обработка производится в срок не более трех рабочих дней, при личном обращении — отчет выдается в этот же день.

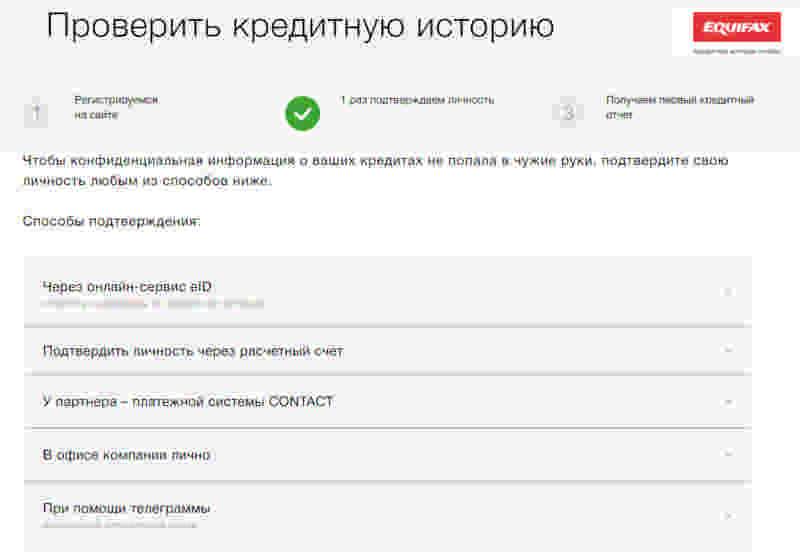

В бюро Equifax предусмотрена возможность бесплатно получить КИ при помощи интернет-сервиса, но идентификации избежать не получится и здесь. Однако, помимо стандартных письма или телеграммы можно пройти процедуру верификации в системе eiD. Она формирует перечень вопросов о финансовом прошлом клиента, а время на раздумья ограничено несколькими минутами.

Зачем проверять свою кредитную историю

Кредитная история — ключевой критерий оценки потенциального заемщика в процессе принятия решения о выдаче ссуды. Поэтому важно, чтобы в досье включались только точные и актуальные данные.

Некоторые банки передают сведения в БКИ с опозданием или допускают ошибки, которые могут негативно повлиять на финансовую репутацию клиента. Например: кредит давно погашен, но все еще значится активным или указаны сведения о просрочках, которых клиент не допускал. При обнаружении в отчете данных, не соответствующих действительности, их можно исправить.

Чтобы оспорить КИ нужно составить официальное заявление в адрес БКИ, где указать на все недостоверные данные. Его следует отправить почтой или передать лично. Специалисты бюро сами связываются с финансовым учреждением, которое предоставило информацию, и инициируют проверку. В течение 14 рабочих дней кредитор обязан внести исправления в историю клиента или оставить все без изменений, если сведения достоверны. БКИ предоставляет письменный ответ в срок до 30 дней с момента получения заявления.

Кроме того, можно направить соответствующее обращение напрямую в МФО или банк, допустивший ошибку.

Реклама от партнера

- Отправка запроса в ЦККИ

- Получение кредитной истории

- Зачем проверять свою кредитную историю

Читайте также

Ликбез

Разрезать, выкинуть, забыть? Разбираемся, как правильно закрыть кредитную карту

Experian Boost — мгновенно улучшите свой кредитный рейтинг бесплатно

Получите кредит на счета, которые вы уже оплатили с помощью Experian Boost ® , такие как коммунальные услуги, услуги потокового видео и аренда ø .

- Получите кредит на счета, которые вы уже оплатили с помощью Experian Boost ® , такие как коммунальные услуги, услуги потокового видео и аренда ø .

- Получите доступ к бесплатному кредитному отчету Experian и рейтингу FICO ® .

- Включает кредитный мониторинг и оповещения Experian.

Начать повышение

702

Поздравляем! Вы получили повышение.

Новый Используйте арендную плату, чтобы повысить свой кредитный рейтинг

* Кредитный рейтинг рассчитывается на основе модели FICO ® Score 8. Ваш кредитор или страховщик может использовать рейтинг FICO ® , отличный от рейтинга FICO ® 8, или вообще другой тип кредитного рейтинга. Узнать больше

ø Результаты могут отличаться. Не все платежи подходят для повышения. Некоторые пользователи могут не получить улучшенную оценку или шансы на одобрение. Не все кредиторы используют кредитные файлы Experian, и не все кредиторы используют оценки, на которые влияет Experian Boost 9.0003 ® . Узнать больше.

Не все кредиторы используют кредитные файлы Experian, и не все кредиторы используют оценки, на которые влияет Experian Boost 9.0003 ® . Узнать больше.

Популярные счета, которые работают с Experian Boost

ΩМгновенно поднимите свой балл FICO

® . Это легко.Получите кредит на Netflix ® , Hulu ™ , Disney+ ™ , HBO ™ , телефон, коммунальные услуги и арендную плату — только с Experian Boost.

Подключите банковские счета, которые вы используете для оплаты счетов. Ваша информация остается конфиденциальной.

Выберите и проверьте положительную историю платежей, которую вы хотите добавить в свой кредитный файл Experian.

Мгновенно просматривайте результаты повышения.

Вы платите за аренду онлайн?

Если вы платите онлайн через выбранные компании по управлению недвижимостью или платежные платформы, теперь ваша арендная плата также может повысить ваш балл FICO ® . Когда вы попробуете Boost ø , вы сможете проверить, соответствует ли ваша арендная плата требованиям, наряду с любыми другими счетами.

Когда вы попробуете Boost ø , вы сможете проверить, соответствует ли ваша арендная плата требованиям, наряду с любыми другими счетами.

FICO

® Наиболее важны результатыFICO ® Рейтинги используются ведущими кредиторами

Вот почему вы должны увидеть свои.

Баллы FICO ® представляют более широкую картину

Вам необходимо 6 месяцев кредитной истории, чтобы получить балл FICO ® , чтобы лучше оценить свою кредитоспособность с течением времени.

Чем отличается Experian Boost?

В отличие от компаний, занимающихся ремонтом кредитов, Experian Boost абсолютно бесплатен и может быстро улучшить ваш кредитный рейтинг. Кредитный ремонт может стоить вам тысячи долларов и помочь исправить только неточности, которые вы можете сделать сами бесплатно. Услуги совмещения, которые добавляют вас к учетной записи незнакомца, являются рискованными и считаются кредиторами обманом. Безопасно повышайте свой кредитный рейтинг с помощью Experian Boost.

Безопасно повышайте свой кредитный рейтинг с помощью Experian Boost.

Миллионы точек уже увеличены по всей Америке

Карта СШАø Результаты не типичны и могут отличаться. Не все платежи подходят для повышения. Пользователи, получившие повышение за счет данных, не связанных с арендой, улучшили свой балл FICO ® 8 от Experian в среднем на 13 баллов. Некоторые пользователи могут не увидеть улучшенные оценки или шансы на одобрение. Не все кредиторы используют кредитные файлы Experian, и не все кредиторы используют оценки, на которые влияет Experian Boost ® . Узнать больше.

Часто задаваемые вопросы

Experian Boost — это простой способ взять под контроль свою кредитную историю и обеспечить долгосрочное кредитное здоровье — просто оплачивая счета. Когда вы подключаете свой банк, кредитную карту или поставщика услуг к Boost, мы будем искать счета с положительной историей, которые вы можете добавить в свой кредитный файл Experian.

Это также может мгновенно повысить ваш балл FICO ® !

Это также может мгновенно повысить ваш балл FICO ® !Хороший вопрос! Подключитесь к счету в банке или кредитной карте, который вы используете для оплаты счетов и/или аренды. Мы просмотрим историю платежей за 2 года на предмет всех соответствующих счетов, по которым за последние 6 месяцев было произведено как минимум 3 платежа (в том числе 1 платеж за последние 3 месяца).

Как только мы их найдем, все, что вам нужно сделать, это убедиться, что информация верна, и мы добавим их в ваш кредитный файл Experian.

Абсолютно. Мы используем безопасное шифрование SSL на уровне банка, чтобы обеспечить безопасность ваших данных, когда вы подключаете свои учетные записи и добавляете свои счета. Это наш главный приоритет.

Вот счета, которые в настоящее время соответствуют требованиям Boost:

- Мобильный и стационарный телефон

- Интернет

- Кабельное и спутниковое

- Газ и электричество

- Аренда жилья с оплатой онлайн

- Услуги потокового видео

- Вода

- Электроэнергия и солнечная энергия

- Мусор

Только онлайн арендные платежи за жилье, сделанные для выбранных управляющих компаний или платформ для арендной платы, имеют право для повышения.

Платежи за аренду, сделанные наличными, денежным переводом, личным чеком или через приложение для мобильных платежей (например, PayPal, Venmo или Zelle ® ), не принимаются.

Платежи за аренду, сделанные наличными, денежным переводом, личным чеком или через приложение для мобильных платежей (например, PayPal, Venmo или Zelle ® ), не принимаются.Если у вас есть активный ипотечный счет или любая другая сделка по аренде в вашем кредитном досье Experian, то ваша арендная плата также не соответствует требованиям. Узнать больше.

Ваша арендная плата не может быть увеличена, если в вашем кредитном досье Experian есть активная ипотечная линия.

Вы точно сможете! Сервисы потокового видео, такие как Netflix ® , Disney+ ™ , HBO ™ и Hulu ™ , подходят для Boost. Просто убедитесь, что счета открыты на ваше имя и по счетам есть 3 платежа за последние 6 месяцев (включая 1 платеж за последние 3 месяца).

Хотите знать, когда мы добавим новые услуги потокового видео в наш список подходящих поставщиков? Не забудьте подписаться на уведомления в своей учетной записи Experian.

Если у вас возникли проблемы с подключением вашего банка к Experian Boost, возможно, ваши учетные данные для входа в банк неверны. Мы рекомендуем войти на веб-сайт вашего банка, чтобы убедиться, что ваша информация для входа актуальна. Затем перейдите в настройки своего банка, чтобы подтвердить, что ваша контактная информация соответствует вашему профилю участника Experian.

Если вы видите сообщение о том, что Boost не может подключиться к вашему банку, возможно, Boost еще не поддерживает ваш банк или это техническая ошибка. Мы рекомендуем повторить попытку и следовать инструкциям на экране, если он по-прежнему говорит, что вы не можете подключиться к своему банку.

Если вашего банка или кредитной карты нет в списке или вы ищете его, но он не отображается в результатах, выберите «Не можете найти свой банк?» ссылку и следуйте инструкциям. Если вашего поставщика услуг нет в списке, вы можете запросить его добавление.

В целях вашей безопасности нам необходимо убедиться, что имя в вашей подключенной учетной записи совпадает с именем в вашей учетной записи Experian.

Если имя в вашей подключенной учетной записи принадлежит компании, доверительному фонду или другому финансовому консерватору, вам необходимо обновить эту информацию, прежде чем использовать Boost.

Если имя в вашей подключенной учетной записи принадлежит компании, доверительному фонду или другому финансовому консерватору, вам необходимо обновить эту информацию, прежде чем использовать Boost.Если вы только начинаете свой кредитный путь, это нормально. Boost по-прежнему может помочь вам, если вы соответствуете минимальным требованиям FICO ® .

- В вашем кредитном отчете есть по крайней мере 1 учетная запись, которая была активна в течение как минимум 6 месяцев.

- В вашем кредитном отчете есть по крайней мере 1 учетная запись, о которой сообщалось в бюро кредитных историй в течение последних 6 месяцев.

- В вашем кредитном отчете вы не указаны как «умершие». (И если это так, кредитное бюро, предоставляющее ваш отчет, может перепутать вас с другим человеком.)

Если вы отметите все эти флажки, вы сможете получить свой первый балл FICO ® и использовать Boost.

Experian Go™ — Создайте и наращивайте свой кредит бесплатно

Кредит может сбивать с толку — вот где мы вступаем.

Создайте свой кредит бесплатно с Experian Go TM , чтобы вы могли начать достигать своих финансовых целей уже сегодня.

Создайте свой кредит бесплатно с Experian Go TM , чтобы вы могли начать достигать своих финансовых целей уже сегодня.Отсканируйте QR-код, чтобы загрузить мобильное приложение.

Затем зарегистрируйтесь в качестве бесплатного члена, чтобы начать использовать Experian Go TM .

Приступим

Зарегистрируйтесь в качестве бесплатного члена, чтобы использовать Experian Go ТМ .

Если вы только начинаете, хороший FICO

® Score * может когда-нибудь помочь вам купить машину или арендовать квартиру. Независимо от вашего финансового опыта, мы поможем вам установить, получить доступ и увеличить ваш кредит с нуля.Узнайте, как разные баллы могут повлиять на ваши шансы на одобрение кредита.

Шансы на одобрение автокредита

Лучше

Низкие

Шансы на одобрение аренды квартиры или дома

Более вероятно

Менее вероятно

* Кредитный рейтинг рассчитан на основе модели FICO ® Score 8. Ваш кредитор или страховщик может использовать рейтинг FICO ® , отличный от рейтинга FICO ® 8, или вообще другой тип кредитного рейтинга. Узнать больше

Ваш кредитор или страховщик может использовать рейтинг FICO ® , отличный от рейтинга FICO ® 8, или вообще другой тип кредитного рейтинга. Узнать больше

Как это работает

Панель управления приложением

Ваши дальнейшие действия

Панель управления очками.

Как это работает

Зарегистрируйтесь для получения бесплатного членства

Шаг 1

Прежде всего — загрузите приложение и подтвердите некоторые данные, чтобы зарегистрироваться в качестве бесплатного членства Experian.

Подтвердите свой кредит

Шаг 2

Мы поможем вам найти лучший путь для начала вашего кредитного пути и создания рейтинга FICO ® .

Создайте свою кредитную историю

Шаг 3

Пока вы ждете свой балл FICO ® , мы предоставим информацию и инструменты, чтобы вы могли начать формировать здоровые кредитные привычки.

Ваш полный путеводитель по кредитам

Получите советы о том, как понять и улучшить свой кредитный профиль, воспользовавшись нашей электронной книгой с инструкциями, полностью доступной на английском или испанском языках.

Загрузить электронную книгу на английском языке Загрузить электронную книгу на испанском языке

Хотите узнать больше?

Почему вам следует регулярно проверять свой кредитный отчет

26 июля 2022 г. • 5 мин чтения

Почему важно получать кредит в молодости?

14 мая 2022 г. • 3 мин. чтения

Почему не удается рассчитать мой кредитный рейтинг?

8 декабря 2021 г. • чтение 3 мин.

Как начать получение кредита

24 ноября 2021 г. • чтение 4 мин. 07

Как чтобы проверить, не заморожен ли мой кредитный отчет

4 ноября 2021 г. • 3 мин чтения

Подробнее

Часто задаваемые вопросы

Experian Go TM поможет вам определить свой уникальный кредитный путь, шаг за шагом направляя вас — от получения кредита до получения вашего балла FICO ® .

Мы обеспечим обучение и информацию на этом пути, чтобы вы могли узнать о кредите, как он относится к вам.

Мы обеспечим обучение и информацию на этом пути, чтобы вы могли узнать о кредите, как он относится к вам.Проверка кредитоспособности часто требуется при открытии нового счета, поиске жилья или даже устройстве на новую работу. Поскольку ваши финансовые привычки влияют на ваш кредит, кредитный рейтинг — это способ для кредиторов увидеть, насколько рискованно кредитовать вас.

Обычно чем выше ваш кредитный рейтинг, тем выше вероятность того, что вам одобрят новый кредит. Просто помните, кредит — это путешествие — ваш счет может расти со временем и постоянными здоровыми кредитными привычками.

Сначала вам нужно установить кредит. Есть много способов сделать это, поэтому мы сделали это простым. После настройки учетной записи Experian просто ответьте на несколько вопросов, и мы порекомендуем наиболее подходящий для вас способ получения кредита.

Как только вы получите кредит, ожидайте увидеть свой FICO ® Оценка, если ваша кредитная история составляет около 6 месяцев.

Если вы получаете кредит, открывая кредитную карту, подготовьтесь к своему лучшему первому баллу FICO ® , развивая здоровые кредитные привычки по мере создания своей кредитной истории. История платежей является наиболее важным фактором при определении вашего балла FICO ® , поэтому составьте план того, как и когда вы будете платить, и придерживайтесь его.

Имейте в виду, что ваша первая оценка FICO ® является отправной точкой. Вы можете не претендовать на лучшие кредитные карты и процентные ставки с самого начала, но помните, что ваш кредитный путь — это марафон, а не спринт.

Получение первого балла FICO ® Score открывает совершенно новый мир кредита. Достижение этого рубежа означает, что вы перестанете пользоваться панелью управления Experian Go TM

и будете получать обновленные советы, финансовую информацию и персонализированные кредитные предложения, отражающие следующий этап вашего кредитного пути.

В ответ будет предоставлен список БКИ, которые хранят досье клиента.

В ответ будет предоставлен список БКИ, которые хранят досье клиента.

Это также может мгновенно повысить ваш балл FICO ® !

Это также может мгновенно повысить ваш балл FICO ® ! Платежи за аренду, сделанные наличными, денежным переводом, личным чеком или через приложение для мобильных платежей (например, PayPal, Venmo или Zelle ® ), не принимаются.

Платежи за аренду, сделанные наличными, денежным переводом, личным чеком или через приложение для мобильных платежей (например, PayPal, Venmo или Zelle ® ), не принимаются.

Если имя в вашей подключенной учетной записи принадлежит компании, доверительному фонду или другому финансовому консерватору, вам необходимо обновить эту информацию, прежде чем использовать Boost.

Если имя в вашей подключенной учетной записи принадлежит компании, доверительному фонду или другому финансовому консерватору, вам необходимо обновить эту информацию, прежде чем использовать Boost. Мы обеспечим обучение и информацию на этом пути, чтобы вы могли узнать о кредите, как он относится к вам.

Мы обеспечим обучение и информацию на этом пути, чтобы вы могли узнать о кредите, как он относится к вам.